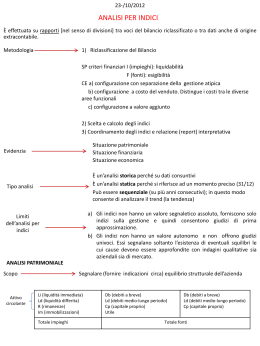

L’ANALISI PER FLUSSI E LA COSTRUZIONE DEL RENDICONTO FINANZIARIO L’ANALISI PER FLUSSI Oggetto di studio: Analizza le VARIAZIONI intervenute in un FONDO da un esercizio all’altro FLUSSI impieghi Aggregato di bilancio particolarmente rilevante fonti flusso FONDO X-1 ANALISI DINAMICA FONDO X LA RAPPRESENTAZIONE DEI FONDI e RELATIVI RENDICONTI FINANZIARI FONDI PRINCIPALI RISORSE FINANZIARIE TOTALI (FUNDS FLOW) Rendiconto finanziario delle variazioni delle risorse totali (funds flow statement) DISPONIBILITA’ LIQUIDE (CASH FLOW) CAPITALE CIRCOLANTE NETTO (NET WORKING CAPITAL) Rendiconto finanziario delle variazioni delle disponibilità liquide Rendiconto finanziario delle (cash flow statement) variazioni di capitale circolante netto (working capital statement) I RENDICONTI POSSONO ESSERE RAPPRESENTATI CON METODO DIRETTO O ANALITICO METODO INDIRETTO O SINTETICO FLUSSI GENERATI DALLA GESTIONE REDDITUALE FLUSSI GENERATI DALLA GESTIONE REDDITUALE ENTRATE – USCITE Risultato esercizio -/+ poste non monetarie +/- Variaz. Capitale circol. RICAVI MON. – COSTI MON. R.F. flussi di cassa R.F. C.C.N Risultato esercizio -/+ poste non monetarie RENDICONTO DELLE VARIAZIONI DI RISORSE FINANZIARIE TOTALI (FUNDS FLOW STATEMENT) COMPRENDE: LE VARIAZIONI SUI FLUSSI DI CASSA LE VARIAZIONI SUI FLUSSI DI CAPITALE CIRCOLANTE NETTO LE VARIAZIONI “NON FUNDS TRANSACTIONS” OPERAZIONI DI APPROVVIGIONAMENTO E IMPIEGO DI CAPITALE CHE NON SI RIFLETTONO SUI FLUSSI DI CASSA E SUI FLUSSI DI CAPITALE CIRCOLANTE REPORTING DEL RENDICONTO DELLE VARIAZIONI DI RISORSE FINANZIARIE TOTALI LE INFORMAZIONI RELATIVE AI FLUSSI FINANZIARI TOTALI POSSONO ESSERE RAPPRESENTATE: REPORTING PER ORIGINI DELLE FONTI E DEGLI IMPIEGHI REPORTING PER RICLASSIFICAZIONI DELLO STATO PATRIMONIALE REPORTING PER PROVENIENZA FONTI E DISTINAZIONE IMPIEGHI REPORTING PER ORIGINI DELLE FONTI E DEGLI IMPIEGHI DISTINZIONE FONTI IMPIEGHI AUMENTI DI PASSIVITA’ AUMENTI DI ATTIVITA’ RIDUZIONI DI ATTIVITA’ RIDUZIONI DI PASSIVITA’ AUMENTI DI CAPITALE SOCIALE RIDUZIONI DI PATRIMONIO NETTO GESTIONE REDDITUALE RENDICONTI DELLE VARIAZIONI DI RISORSE FINANZIARIE TOTALI 1 - Classificazione per origine delle fonti e degli impieghi di capitale A) Fonti B) Impieghi Fonti generate dalla gestione reddituale: Utile d'esercizio Ammortamenti e svalutazioni Accantonamenti ad altri fondi passivi 76.974.468 78.903.000 3.162.920 Aumenti del patrimonio netto Aumenti di passività Passività correnti Debiti v.banche e.12 m Debiti v.fornitori e. 12 m Debiti da titoli cr. e. 12 m Altri debiti e. 12 m Debiti tributari e. 12 m Debiti Ist.previd e. 12 m Ratei e risconti passivi a breve Passività consolidate Trattamento di fine rapporto Altri debiti a m/l termine Riduzioni di attività Attività correnti Disponibilità liquide Partecipazioni non immob. Titoli Crediti a breve Ratei e risconti attivi a breve Rimanenze di magazzino Attività immobilizzate Immobilizzazioni immateriali Immobilizzazioni materiali Immobiliz. finanziarie, ratei plur., disaggi TOTALE FONTI 159.040.388 1.158.525 0 13.317.725 0 0 0 0 0 13.317.725 10.980.591 228.334.545 239.315.136 41.799.790 0 0 0 0 2.498.500 44.298.290 0 1.659.440 0 1.659.440 252.632.861 Aumenti di attività Attività correnti Disponibilità liquide Partecipazioni non immob. Titoli Crediti a breve Ratei e risconti attivi a breve Rimanenze di magazzino Attività immobilizzate Aumenti di immobiliz. immateriali Aumenti di immobiliz. materiali Aumenti di immobiliz. finanziarie Riduzioni di passività Passività correnti Debiti v.banche e.12 m Debiti v.fornitori e. 12 m Debiti da titoli cr. e. 12 m Altri debiti e. 12 m Debiti tributari e. 12 m Debiti Ist.previd e. 12 m Ratei e risconti passivi a breve Passività consolidate Utilizzo fondi (Tfr,...) Riduzioni di debiti oltre 12 m. Riduzioni di patrimonio netto 0 0 1.335.978 19.981.733 1.286.861 0 22.604.572 37.045.270 35.867.000 84.865.677 157.777.947 224.571.360 0 0 2.211.817 1.339.392 83.473 4.303.739 232.509.781 7.316.000 0 7.316.000 180.382.519 239.825.781 38.581.204 45.957.730 458.789.504 TOTALE IMPIEGHI 458.789.504 REPORTING PER RICLASSIFICAZIONI DELLO STATO PATRIMONIALE DESTINAZIONE FONTI IMPIEGHI + - VARIAZIONI DI PASSIVITA’ + - VARIAZIONI DI ATTIVITA’ AUMENTI DI CAPITALE SOCIALE RIDUZIONI DI PATRIMONIO NETTO GESTIONE REDDITUALE 2 - Classificazione per raggruppamenti finanziari delle voci di stato patrimoniale A) Fonti B) Impieghi Fonti generate dalla gestione reddituale: Utile d'esercizio Ammortamenti e svalutazioni Accantonamenti ad altri fondi passivi 76.974.468 78.903.000 3.162.920 Aumenti del patrimonio netto Variazioni di passività Passività correnti Debiti v.banche e.12 m Debiti v.fornitori e. 12 m Debiti da titoli cr. e. 12 m Altri debiti e. 12 m Debiti tributari e. 12 m Debiti Ist.previd e. 12 m Ratei e risconti passivi a breve Passività consolidate Trattamento di fine rapporto Utilizzo fondi (Tfr,...) Altri debiti a m/l termine TOTALE FONTI 159.040.388 1.158.525 (224.571.360) 13.317.725 0 (2.211.817) (1.339.392) (83.473) (4.303.739) (219.192.056) 10.980.591 (7.316.000) 228.334.545 231.999.136 Variazioni di attività Attività correnti Disponibilità liquide Partecipazioni non immob. Titoli Crediti a breve Ratei e risconti attivi a breve Rimanenze di magazzino Attività immobilizzate Immobilizzazioni immateriali Immobilizzazioni materiali Immobilizzazioni finanziarie Riduzioni di patrimonio netto (41.799.790) 0 1.335.978 19.981.733 1.286.861 (2.498.500) (21.693.718) 37.045.270 34.207.560 84.865.677 156.118.507 134.424.789 38.581.204 12.807.080 173.005.993 TOTALE IMPIEGHI 173.005.993 REPORTING PER PROVENIENZA FONTI E DISTINAZIONE IMPIEGHI DISTINZIONE FONTI IMPIEGHI AUMENTI DI ATTIVITA’ FONTI INTERNE GESTIONE REDDITUALE RIDUZIONI DI ATTIVITA’ RIDUZIONI DI PASSIVITA’ RIDUZIONI DI PATRIMONIO NETTO FONTI ESTERNE AUMENTI DI PASSIVITA’ AUMENTI DI CAPITALE SOCIALE 3 - Classificazione per provenienza e destinazione A) Fonti B) Impieghi INTERNE Generate dalla gestione reddituale: Utile d'esercizio Ammortamenti e svalutazioni Accantonamenti ad altri fondi passivi Riduzioni di attività Attività correnti Disponibilità liquide Partecipazioni non immob. Titoli Crediti a breve Ratei e risconti attivi a breve Rimanenze di magazzino Attività immobilizzate Immobilizzazioni immateriali Immobilizzazioni materiali Immobiliz. finanziarie, ratei plur., disaggi 76.974.468 78.903.000 3.162.920 41.799.790 0 0 0 0 2.498.500 0 1.659.440 0 159.040.388 1.659.440 45.957.730 204.998.118 ESTERNE Aumenti del patrimonio netto Totale fonti esterne TOTALE FONTI (Interne + Esterne) 0 0 1.335.978 19.981.733 1.286.861 0 22.604.572 37.045.270 35.867.000 84.865.677 157.777.947 224.571.360 0 0 2.211.817 1.339.392 83.473 4.303.739 232.509.781 7.316.000 0 7.316.000 180.382.519 44.298.290 Totale fonti interne Aumenti di passività Passività correnti Debiti v.banche e.12 m Debiti v.fornitori e. 12 m Debiti da titoli cr. e. 12 m Altri debiti e. 12 m Debiti tributari e. 12 m Debiti Ist.previd e. 12 m Ratei e risconti passivi a breve Passività consolidate Trattamento di fine rapporto Altri debiti a m/l termine Aumenti di attività Attività correnti Disponibilità liquide Partecipazioni non immob. Titoli Crediti a breve Ratei e risconti attivi a breve Rimanenze di magazzino Attività immobilizzate Aumenti di immobiliz. immateriali Aumenti di immobiliz. materiali Aumenti di immobiliz. finanziarie 1.158.525 0 13.317.725 0 0 0 0 0 13.317.725 10.980.591 228.334.545 239.315.136 Riduzioni di passività Passività correnti Debiti v.banche e.12 m Debiti v.fornitori e. 12 m Debiti da titoli cr. e. 12 m Altri debiti e. 12 m Debiti tributari e. 12 m Debiti Ist.previd e. 12 m Ratei e risconti passivi a breve Passività consolidate Utilizzo fondi (Tfr,...) Riduzioni di debiti oltre 12 m. Riduzioni di patrimonio netto 239.825.781 38.581.204 252.632.861 253.791.386 458.789.504 TOTALE IMPIEGHI 458.789.504 RENDICONTO DELLE VARIAZIONI DI CAPITALE CIRCOLANTE NETTO (WORKING CAPITAL STATEMENT) PRENDE IN CONSIDERAZIONE SOLO LE FONTI E GLI IMPIEGHI RELATIVI ALLA GESTIONE CORRENTE CONSENTE DI VALUTARE LA CAPACITA’ FINANZIARIA DELL’IMPRESA A FRONTE DI INDEBITAMENTO A BREVE IN TEORIA: C.C.N. DOVREBBE ESSERE CALCOLATO PER LA DURATA DEL CICLO OPERATIVO AZIENDALE NELLA PRATICA: LA COMPLESSITA DI DETERMINAZIONE DEL C.C.N. RELATIVO ALLA GESTIONE TIPICA DELL’IMPRESA, INDUCE A DETERMINARE IL C.C.N. SULLA BASE DI UN CRITERIO FINANZIARIO. CAPITALE CIRCOLANTE NETTO = ATTIVITA’ CORRENTI - PASSIVITA’ CORRENTI SONO ESCLUSI I “NON FUNDS TRANSACTIONS” 1 METODOLOGIA SINTETICA 2 METODOLOGIE DI CALCOLO: 2 METODOLOGIA ANALITICA 1 STRUTTURA RENDICONTO FINANZIARIO DELLE VARIAZIONI DI CAPITALE CIRCOLANTE NETTO CALCOLATO CON METODOLOGIA SINTETICA CONSIGLIATA DA C.N.D.C. NEI PRINCIPI CONTABILI IL PROCESSO DI DETERMINAZIONE COMPRENDE: CONFRONTO FRA 2 STATI PATRIMONIALI RICLASSIFICATI INIZIALI E FINALI RILEVAZIONE DEI FLUSSI (DIFFERENZE FRA I 2 STATI PATRIMONIALI) E ALLOCAZIONE DEI FLUSSI RILEVATI NEGLI IMPIEGHI E NELLE FONTI DI FINANZIAMENTO (VARIAZIONI GREZZE) LE RETTIFICHE DELLE VARIAZIONI GREZZE PRECEDENTEMENTE DETERMINATE RELATIVE A MOVIMENTI NON INERENTI I FONDI E L’ALLOCAZIONE DELLE VARIAZIONI RETTIFICATE IN FLUSSI DISTINZIONE DEI FLUSSI RETTIFICATI IN IMPIEGHI E FONTI STRUTTURA E’ QUELLA SUGGERITA, SIA PER FORMA CHE PER CONTENUTO, DAL C.N.D.C. PRIMA PARTE: SCHEMA CON FONTI ED IMPIEGHI STRUTTURATI PER A. FONTI DI FINANZIAMENTO ORIGINE A1. FONTI GENERATE DALLA GESTIONE REDDITUALE: UTILI NETTI, DEPURATI DA MINUSV. E PLUSV. PROVOCATE DA RIVALUTAZ./SVALUTAZ. RELATIVE A POSTE DELL’ATTIVO IMMOBILIZZATO AMMORTAMENTI ACCANTONAMENTI TFR ACCANTONAMENTI ALTRI FONDI DEL PASSIVO QUALI: FONDO SVALUTAZIONE ATTIVO IMMOBILIZZATO, FONDI RISCHI E ONERI A2. APPORTI DI SOCI IN DENARO A3. AUMENTI DI DEBITI A MEDIO-LUNGO TERMINE AUMENTI DI PASSIVITA’ CONSOLIDATE (MUTUI, OBBLIGAZIONI, DEBITI VERSO BANCHE,..) A4. RIDUZIONI DI ATTIVO IMMOBILIZZATO SONO QUELLE AVVENUTE MEDIANTE VENDITA DI IMMOBILIZZAZIONI NON TOTALMENTE AMMORTIZZATE. PRIMA PARTE: SCHEMA CON FONTI ED IMPIEGHI STRUTTURATI PER ORIGINE B. IMPIEGO DI FONDI B1. AUMENTI DI ATTIVO IMMOBILIZZATO SONO AUMENTI DI IMMOBILIZZAZIONI EFFETTUATE CON ACQUISTO DA TERZI SONO QUINDI ESCLUSE LE VARIAZIONI NON MONETARIE (RIVALUTAZIONE CESPITE TRAMITE PLUSVALENZA TRANSITATA DA CONTO ECONOMICO) B2. RIDUZIONI DI PASSIVO CONSOLIDATO NEL PASSIVO CONSOLIDATO LA VOCE DI BILANCIO PUO’ AVERE SALDO POSITIVO (FONTE) O NEGATIVO (IMPIEGO). PER ALCUNE VOCI NON BISOGNA CONSIDERARE IL SALDO MA LA VARIAZIONE IN DIMINUZIONE: TFR FONDI RISCHI E ONERI MUTUI PASSIVI E PRESTITI OBBLIGAZIONARI B3. RIDUZIONE DEL PATRIMONIO NETTO SONO IMPIEGHI: PAGAMENTO DIVIDENDI CON DENARO FRESCO, RIDUZIONE CAPITALE SOCIALE CON DENARO ED ACQUISTO IN CONTANTI DI AZIONI PROPRIE. SECONDA PARTE: VARIAZIONE DELLE SINGOLE VOCI DEL C.C.N. SI PRENDONO IN CONSIDERAZIONE LE VOCI DELL’ATTIVO E PASSIVO CORRENTE: CON SEGNO + GLI AUMENTI DI ATTIVO CORRENTE E DIMINUZIONI PASSIVO CORRENTE CON SEGNO – LE DIMINUZIONI ATTIVO CORRENTE O AUMENTI PASSIVO CORRENTE IL SALDO FRA GLI AUMENTI CON SEGNO + E LE DIMINUZIONI CON SEGNO – DETERMINANO LE VARIAZIONI DI C.C.N., TALE SALDO DEVE ESSERE UGUALE ALLA DIFFERENZA FRA FONTI ED IMPIEGHI DETERMINATA NELLA PRIMA PARTE. TERZA PARTE: VARIAZIONI NELLA SITUAZIONE PATRIMONIALE FINANZIARIA CHE NON COMPORTANO MOVIMENTI DI CAPITALE CIRCOLANTE QUESTE VARIAZIONI RIGUARDANO I NON FUNDS TRANSACTIONS LA C.N.D.C. CONSIGLIA DI NON INSERIRE TALI FONDI NEL C.C.N. (CONTRARIAMENTE A IASC) LA C.N.D.C. SUGGERISCE DI EVIDENZIARE: CONFERIMENTI DA PARTE DI SOCI DI IMPIANTI (O AZIENDE) PER AUMENTO CAPITALE SOCIALE ACQUISIZIONE DI PARTECIPAZIONI MEDIANTE AUMENTO CAPITALE SOCIALE CONVERSIONE DI DEBITI IN CAPITALE SOCIALE RENDICONTO FINANZIARIO DELLE VARIAZIONI DI CAPITALE CIRCOLANTE NETTO -A) Fonti di finanziamento B) Impieghi di fondi Fonti generate dalla gestione reddituale: Utile d'esercizio 76.974.468 Ammortamenti e svalutazioni 78.903.000 Accantonamento T.F.R. 10.980.591 Accantonamenti ad altri fondi passivi 3.162.920 Aumenti di attivo immobilizzato: Aumenti di immobiliz. immateriali Aumenti di immobiliz. materiali Aumenti di immobiliz. finanziarie Riduzioni di attivo immobilizzato: Valore netto contabile immobiliz. vendute Immobilizzazioni immateriali Immobilizzazioni materiali Immobiliz. finanziarie, ratei plur., disaggi Aumenti del patrimonio netto Aumenti debiti medio l. term. Totale (A) 0 1.659.440 0 1.158.525 228.334.545 37.045.270 35.867.000 84.865.677 157.777.947 170.020.979 Riduzioni di passivo consolidato: Utilizzo fondi (Tfr,...) Riduzioni di debiti oltre 12 m. 7.316.000 0 7.316.000 38.581.204 38.581.204 1.659.440 Riduzioni del patrimonio netto: (Es. Dividendi, Rimborsi, ...) 229.493.070 Totale (B) 401.173.489 203.675.151 Aumento (riduzione) di capitale circolante netto (A-B) 197.498.338 Composizione della variazione di capitale circolante netto N.B.: i numeri positivi sono IMPIEGHI, i numeri negativi sono FONTI Attivo corrente (1) Liquidità immediate Disponibilità liquide e Cred. Soci Partecipazioni non imm. Titoli - F.do svalutazione titoli Liquidità differite Crediti entro 12 mesi - F.do svalutazione crediti Ratei e risconti attivi a breve Disponibilità (41.799.790) 0 1.335.978 0 19.981.733 0 1.286.861 Rimanenze - F.do svalutazione magazzino Totale (1) (2.498.500) 0 (21.693.718) Totale (2) 224.571.360 (13.317.725) 0 2.211.817 1.339.392 83.473 4.303.739 219.192.056 Passività correnti (2) Debiti v.banche e.12 m Debiti v.fornitori e. 12 m Debiti da titoli cr. e. 12 m Altri debiti e. 12 m Debiti tributari e. 12 m Debiti Ist.previd e. 12 m Ratei e risconti passivi a breve Aumento (riduzione) del capitale circolante netto (1+2) 197.498.338 Quadratura con differenza tra capitale circolante netto tra anni 2008 e 2009 197.498.338 RENDICONTO FINANZIARIO DELLE VARIAZIONI DI CAPITALE CIRCOLANTE NETTO CALCOLATO CON METODOLOGIA ANALITICA DIFFERENZA RISPETTO A METODOLOGIA SINTETICA: RIGUARDA LE FONTI GENERATE DALLA GESTIONE REDDITUALE OTTENUTE PER DIFFERENZA FRA RICAVI E COSTI MONETARI RENDICONTO FINANZIARIO DELLE VARIAZIONI DI LIQUIDITA’ (CASH FLOW STATEMENT) SI PRENDONO IN ESAME SOLO I FLUSSI DI CASSA RAPPRESENTATI DALLA DIFFERENZA TRA ENTRATE ED USCITE CASH FLOW = DISPONIBILITA’ LIQUIDE (CASSA E BANCA) 1 METODOLOGIA SINTETICA 2 METODOLOGIE DI CALCOLO: 2 METODOLOGIA ANALITICA RENDICONTO FINANZIARIO DELLE VARIAZIONI DI LIQUIDITA' -- per l'anno 2009 FONTI DI LIQUIDITA' A) Liquidità generata dalla gestione reddituale - Utile d'esercizio - Voci che non hanno effetto sulla liquidità - Ammortamenti - T.F.R: - quota accantonata - pagamenti (-) - Fondo spese future: - quota - utilizzi (-) - Aumento (diminuzione) dei debiti tributari - Aumento (diminuzione) dei debiti vs. Istituti Previdenziali - Aumento (riduzione) di anticipi da clienti - Aumento (diminuzione) di debiti commerciali - Aumento (diminuzione) di altri debiti - Aumento (diminuzione) di ratei e risconti passivi - Diminuzione (aumento) crediti ed effetti attivi commerciali - Diminuzione (aumento) dei ratei e risconti attivi - Diminuzione (aumento) del magazzino - Diminuzione (aumento) di anticipi a fornitori per magazzino - Diminuzione (aumento) di attività finanziari a breve - Minusvalenze (plusvalenze) su beni patrimoniale iscritte a c/economico A) Liquidità generata dalla gestione reddituale 76.974.468 78.903.000 10.980.591 (7.316.000) 3.162.920 0 (1.339.392) (83.473) 1.290.538 211.130.169 (3.502.355) (4.303.739) 21.635.763 (1.286.861) 2.459.399 39.101 (1.335.978) 0 387.408.151 B) Realizzo di investimenti - Valore di vendita degli immobilizzi tecnici - Valore di vendita degli investimenti finanziari (titoli, azioni, finanziamenti, ecc.) - Valore di vendita degli investimenti immateriali - Rettifica delle Plusvalenze e delle Minusvalenze per pervenire al valore di vendita B) Fonti di liquidità da disinvestimenti 1.659.440 0 0 0 1.659.440 C) Assunzione di finanziamenti passivi ed incasso di finanziamenti attivi - Obbligazioni - Mutui - Aumento di debiti per acquisto di attivo immobilizzato: - Aumento di debiti per prestiti da società controllate e collegate - Diminuzione di crediti per prestiti a società controllate e collegate C) Fonti di liquidità da finanziamenti 0 20.334.545 208.000.000 0 0 228.334.545 D) Aumento di capitale proprio - Azioni o quote emesse, sottoscritte e versate - Altri aumenti di capitale proprio D) Fonti da aumento di capitale proprio 1.158.525 0 1.158.525 (1) Totale fondi di liquidità (A+B+C+D) 618.560.661 IMPIEGHI DI LIQUIDITA' A) Investimenti - Tecnici - Finanziari (azioni, titoli, finanziamenti, ecc.) - Immateriali - Anticipi a fornitori per investimenti A) Impieghi per investimenti 35.867.000 84.865.677 37.045.270 …… 157.777.947 B) Rimborso di finanziamenti passivi e concessione di finanziamenti attivi - Obbligazioni - Mutui - Diminuzione di debiti per acquisto di attivo immobilizzato - Diminuzione dei debiti per prestiti da società controllate e collegate - Aumento di crediti per prestiti a societò controllate e collegate B) Impieghi di liquidità per finanziamenti 0 0 0 197.812.444 41.617.496 239.429.940 C) Diminuzione di capitale proprio - Dividendi distribuiti - Rimborso di azioni e altre diminuzioni di capitale sociale - Acquisto di azioni proprie C) Impieghi da diminuzione capitale proprio 30.782.204 7.799.000 …… 38.581.204 (2) Totale impieghi di liquidità (A+B+C) 435.789.091 (3) Aumento delle disponibilità di cassa e banca c/c attivi, al netto dei conti bancari passivi, nell'esercizio 182.771.570 Saldo negativo di cassa e banca, al netto dei c/bancari passivi, ad inizio esercizio (308.466.773) Saldo negativo di cassa e banca, al netto dei c/bancari passivi, a fine esercizio (125.695.203) Saldo negativo di cassa e banca, al netto dei c/bancari passivi, da bilancio (125.695.203) 0 Squadratura RENDICONTO RENDICONTOFINANZIARIO FINANZIARIO PRINCIPALI PRINCIPALI RETTIFICHE RETTIFICHE ALLE ALLE VARIAZIONI VARIAZIONI GREZZE GREZZE LE RETTIFICHE DELLE VARIAZIONI GREZZE 1 RIVALUTAZIONE CESPITI PATRIMONIALI 2 SVALUTAZIONE CESPITI PATRIMONIALI 3 4 VENDITA CESPITI PATRIMONIALI 5 CONFERIMENTO CESPITI CONTRO PARTECIPAZIONI 6 ACCANTONAMENTO ED UTILIZZO TFR 7 8 9 RIMBORSO ED ACCENSIONE DI MUTUI STRALCIO CESPITI PATRIMONIALI DESTINAZIONE RISULTATO D’ESERCIZIO AUMENTI VIRTUALI CAPITALE SOCIALE 29 1 RIVALUTAZIONE CESPITI PATRIMONIALI • CON RISERVA RIVALUTAZIONE (SP) • CON PLUSVALENZA (C/EC) •CON RISERVA RIVALUTAZIONE (SP) VAR. GREZZE VOCI TERRENI RISERVA ANNO X ANNO X+1 IMPIEG. 600 0 700 100 100 RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. -100 FONTI 0 100 -100 VAR. GREZZE RETTIFICHE 0 •CON PLUSVALENZA (C/EC) VOCI TERRENI UTILE X+1 ANNO X ANNO X+1 IMPIEG. 600 - 700 105 100 FLUSSI FONTI DARE AVERE IMPIEG. -100 105 FONTI 0 -100 5 2 SVALUTAZIONE CESPITI PATRIMONIALI • UTILIZZO DEL F.DO SVALUTAZIONE (SP) • IMPUTAZIONE A C/EC •UTILIZZO DEL F.DO SVALUTAZIONE (SP) VAR. GREZZE VOCI ANNO X ANNO X+1 TITOLI 200 30 150 45 F. SVAL. PARTEC. IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. 50 15 -50 50 FONTI 0 65 •IMPUTAZIONE A C/EC (ES. PER 50) VAR. GREZZE VOCI ANNO X ANNO X+1 TITOLI 200 - 150 30 UTILE IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. 50 30 -50 50 FONTI 0 80 3 VENDITA CESPITI PATRIMONIALI •CESPITE TOTALMENTE AMMORTIZZATO •CESPITE NON TOTALMENTE AMMORTIZZATO •CESPITE TOTALMENTE AMMORTIZZATO (PER 100) VAR. GREZZE VOCI IMPIANTO F.DO AMM. UTILE X+1 ANNO X ANNO X+1 IMPIEG. 800 300 850 290 50 10 30 RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI 100 150 100 30 90 30 •CESPITE NON TOTALMENTE AMMORTIZZATO (CESPITE 80, F.DO AMM. 40, PREZZO 60) VAR. GREZZE ANNO X ANNO X+1 IMPIANTO 650 640 10 F.DO AMM. UTILE X+1 200 220 20 30 30 VOCI IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI 80 40 40 80 – 10 = 70 40 60 30 ……e su software: •CESPITE NON TOTALMENTE AMMORTIZZATO (CESPITE 80, F.DO AMM. 40, PREZZO 60) VAR. GREZZE VOCI IMPIANTO F.DO AMM. UTILE X+1 ANNO X ANNO X+1 IMPIEG. 650 200 640 220 10 20 30 30 RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI 70 30 40 70 40 60 30 4 STRALCIO CESPITI PATRIMONIALI •STRALCIO CESPITE NON TOTALMENTE AMMORTIZZATO (CESPITE 80, F.DO AMM. 60) VAR. GREZZE VOCI ANNO X ANNO X+1 IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI •Stralcio Cespite non totalmente ammortizzato (Cespite 70 10 80 80, F.do650 Amm.640 60) F.DO 200 220 20 60 IMPIANTO AMM. UTILE X+1 30 30 20 80 50 ……e su software: •STRALCIO CESPITE NON TOTALMENTE AMMORTIZZATO (CESPITE 80, F.DO AMM. 60) VAR. GREZZE VOCI ANNO X ANNO X+1 IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI •Stralcio Cespite non totalmente ammortizzato (Cespite 70 10 70 -10 80, F.do650 Amm.640 60) F.DO 200 220 20 60 IMPIANTO AMM. UTILE X+1 30 30 20 80 50 5 CONFERIMENTO CESPITI CONTRO PARTECIPAZIONI •CESPITE NON TOTALMENTE AMMORTIZZATO (CESPITE 80, F.DO AMM. 60) VAR. GREZZE ANNO X ANNO X+1 IMPIANTO 650 640 10 F.DO AMM. PARTECI PAZIONE 200 220 20 100 150 VOCI UTILE X+1 40 IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI 50 80 – 10 = 70 80 60 -50 40 0 80 0 -30 10 6 ACCANTONAMENTO ED UTILIZZO TFR (ES. ACCANT. 20, UTILIZZI 12) •TFR VAR. GREZZE VOCI ANNO X ANNO X+1 IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI •Stralcio Cespite non totalmente ammortizzato (Cespite TFR 12 88 8 12 12 80, F.do 80 Amm. 60) 20 7 RIMBORSO ED ACCENSIONE DI MUTUI •MUTUI (RIMBORSO 25, ACCENSIONE 60) VAR. GREZZE VOCI ANNO X ANNO X+1 IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI •Stralcio Cespite non totalmente ammortizzato (Cespite MUTUI 25 35 25 25 80, F.do180 Amm.215 60) 60 8 DESTINAZIONE RISULTATO D’ESERCIZIO •UTILE ANNO X (DIVIDENDI PER 15 E RISERVA PER 10) VAR. GREZZE VOCI ANNO X ANNO X+1 IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI •Stralcio Cespite non totalmente ammortizzato (Cespite RISERVE 70 10 -10 80, F.do 60 Amm. 60) UTILE X 25 25 -25 DIVIDENDI 15 15 - 9 AUMENTI VIRTUALI CAPITALE SOCIALE •AUMENTO VIRTUALE CAPITALE SOCIALE PER 40 VAR. GREZZE VOCI ANNO X ANNO X+1 IMPIEG. RETTIFICHE FLUSSI FONTI DARE AVERE IMPIEG. FONTI •Stralcio Cespite non totalmente ammortizzato (Cespite CAPITALE 40 -40 80, F.do300 Amm.340 60) RISERVE 100 60 40 -40 - - Confronto tra l'anno PROSPETTO PER LA DETERMINAZIONE DEI FLUSSI DELLE FONTI E DEGLI IMPIEGHI 2008 ed il 2009 Valori di bilancio Voci di bilancio 2008 ATTIVO 1) Attivo corrente Liquidità immediate Disponib. liquide e Cred. Soci Partecipazioni non imm. Titoli - Svalutaz. titoli circol. (-) Liquidità differite Crediti entro 12 mesi - F.do svalut. Crediti (-) Ratei e risconti attivi Disponibilità Rimanenze - F.do Sval. Magazzini (-) 2) Attivo immobilizzato Immob. Immateriali Val.netto contab.imm.immat. Immob. Materiali Val.netto contab.imm.mater. Immob. Finanz., ratei pl., disag. e cred. oltre 12 mesi Val.netto contab.imm.finanz. - F.di ammortamento 2009 Variazioni grezze Impieghi Rettifiche Fonti Dare Avere Flussi Impieghi Fonti 48.525.524 0 0 6.725.734 0 1.335.978 0 0 1.335.978 0 41.799.790 0 0 0 0 0 1.335.978 0 41.799.790 0 0 0 491.031.236 511.012.969 1.537.602 2.824.463 19.981.733 0 1.286.861 0 0 0 19.981.733 0 1.286.861 0 0 0 162.364.814 159.866.314 0 0 2.498.500 0 0 0 2.498.500 0 113.521.525 142.127.795 28.606.270 0 8.439.000 37.045.270 741.550.440 771.093.000 29.542.560 0 6.324.440 478.311.414 563.177.091 84.865.677 0 (537.607.000) (597.743.000) 0 60.136.000 0 0 1.659.440 0 0 0 78.903.000 Totale 1.499.235.555 1.560.420.344 1.659.440 35.867.000 84.865.677 18.767.000 0 PASSIVO 1) Passività correnti Debiti v.banche e altri finanziatori e.12 m Debiti v.fornitori / soc. gruppo e. 12 m Debiti da obblig./Finanz. Soci e titoli cr. e. 12 m Altri debiti e. 12 m Debiti tributari e. 12 m Debiti Ist.previd e. 12 m Ratei e risconti passivi e. 12 m 2) Passivo consolidato Debiti e ratei /risc. passivi oltre 12 mesi Mutui, deb. v/banche e altri fin. oltre 12 mesi Obbligazioni e Fin. Soci oltre 12 mesi Fondi per rischi / oneri Fondo T.F.R. 4) Patrimonio netto Capitale sociale Rimborsi capitale sociale Riserve Distribuzione riserve 5) Risultati degli esercizi Risultato d'esercizio 2008 Distribuz.dividendi Risultato d'esercizio 2009 356.992.297 586.992.359 0 23.831.599 22.200.035 33.159.691 23.948.271 132.420.937 224.571.360 600.310.084 0 0 0 21.619.782 2.211.817 20.860.643 1.339.392 33.076.218 83.473 19.644.532 4.303.739 0 13.317.725 0 0 0 0 0 224.571.360 0 0 2.211.817 1.339.392 83.473 4.303.739 0 13.317.725 0 0 0 0 0 0 0 0 0 7.316.000 208.000.000 20.334.545 0 3.162.920 10.980.591 0 0 7.799.000 30.782.204 1.158.525 0 2.136.000 0 0 0 76.974.468 21.174.739 458.789.504 458.789.504 0 68.267.407 0 17.484.704 61.782.248 208.000.000 88.601.952 0 20.647.624 65.446.839 0 0 0 0 0 208.000.000 20.334.545 0 3.162.920 3.664.591 99.871.169 101.029.694 0 1.158.525 165.219.870 173.923.571 0 8.703.701 39.485.905 39.485.905 74.838.468 7.316.000 7.799.000 30.782.204 7.316.000 (8.703.701) 0 (39.485.905) 0 74.838.468 Totale 1.499.235.555 1.560.420.344 437.614.765 437.614.765 21.174.739 0 IL RENDICONTO FINANZIARIO SECONDO LO IAS 7 Rendiconto finanziario in termini di variazione delle disponibilità liquide e mezzi equivalenti Disponibilità liquide Comprendono la cassa e i depositi a vista Mezzi equivalenti Investimenti finanziari a breve termine (3 mesi o meno) e ad alta liquidità che sono prontamente convertibili in valori di cassa noti e che sono soggetti a un irrilevante rischio di variazione di valore. Flussi finanziari Entrate ed uscite di disponibilità liquide e mezzi equivalenti. IL RENDICONTO FINANZIARIO SECONDO LO IAS 7 Il rendiconto finanziario deve presentare i flussi finanziari avvenuti nell’esercizio classificandoli in: Attività operativa Rappresenta le principali attività generatrici di ricavi dell’impresa e le altre attività di gestione che non sono di investimento o finanziarie. Attività di investimento Comprende l’acquisto e la cessione di attività immobilizzate e gli altri investimenti finanziari non rientranti nelle disponibilità liquide equivalenti. Attività di finanziamento Rappresenta l’attività che comporta la modificazione della dimensione e della composizione del capitale netto e dei finanziamenti ottenuti dall’impresa. IL RENDICONTO FINANZIARIO SECONDO LO IAS 7 L’attività operativa Derivano dalle operazioni di gestione e dagli altri fatti e operazioni che partecipano alla determinazione del risultato di esercizio. • Incassi dalla vendita di prodotti e dalla prestazione di servizi; • Incasso di royalties, compensi, commissioni e altri ricavi; • Pagamenti a fornitori di merci e servizi; • Pagamenti a, e per conto di, lavoratori dipendenti; • Pagamenti o rimborsi di imposte sul reddito salvo classificazione attività finanziaria o di investimento. Eccetto: • Utili/perdite da cessione di immobilizzazioni attività di investimento • Incasso e pagamento di interessi e dividendi se rientranti nell’attività di investimento o finanziaria IL RENDICONTO FINANZIARIO SECONDO LO IAS 7 Presentazione dei flussi finanziari dell’attività operativa METODO DIRETTO Indicazione delle principali categorie di incassi e di pagamenti lordi. METODO INDIRETTO L’utile o la perdita sono rettificati dagli effetti delle operazioni di natura non monetaria, da qualsiasi differimento o accantonamento di precedenti o futuri incassi o pagamenti operativi, e da ricavi o costi connessi con i flussi finanziari derivanti dall’attività di investimento e finanziaria. IL RENDICONTO FINANZIARIO SECONDO LO IAS 7 Presupposto del metodo indiretto – RELAZIONI UTILE = RT – CT UTILE = (RM + RNM) – (CM + CNM) UTILE + CNM – RNM = RM - CM ENTRATE = CREDITIN-1 + RM – CREDITIN ENTRATE = RM - ∆CREDITI USCITE = DEBITIN-1 + CM – DEBITIN USCITE = CM - ∆DEBITI CM = costi monetari RM = ricavi monetari CNM = costi non monetari RNM = ricavi non monetari CT = costi totali RT = ricavi totali IL RENDICONTO FINANZIARIO SECONDO LO IAS 7 Presupposto del metodo indiretto Metodo diretto CASH FLOW = ENTRATE - USCITE CASH FLOW = (RM – ∆CREDITI) – (CM – ∆DEBITI) = = RM – CM – ∆CREDITI + ∆DEBITI Metodo indiretto CASH FLOW = UTILE + Costi Non Monetari – Ricavi Non Monetari – ∆CREDITI + ∆DEBITI RENDICONTO FINANZIARIO: IAS 7 PRESENTAZIONE FLUSSI FINANZIARI DERIVANTI DA: - ATTIVITA’ OPERATIVA - ATTIVITA’ DI INVESTIMENTO - ATTIVITA’ FINANZIARIA FLUSSI FINANZIARI DERIVANTI DA ATTIVITA’ OPERATIVA (O CASH FLOW OPERATIVO): METODO INDIRETTO (ALTERNATIVO) ESEMPIO METODO DIRETTO INCASSI DA CLIENTI + PAGAMENTI FORNITORI E DIPENDENTI - CASH FLOW ATTIVITA’ TIPICA PAGAMENTO INTERESSI PAGAMENTO IMPOSTE CASH FLOW DA ATTIVITA’ OPERATIVA - UTILE (PERDITA) ANTE IMPOSTE Rettifiche: - ammortamenti - accant. TFR - perdite (utili) su cambi operaz.in valuta - perdite (proventi) partecipazioni - oneri finanziari (Aumento)diminuzione crediti vs clienti e altri (Aumento)diminuzione rimanenze (Aumento)diminuzione ratei e risconti att. Aumento (diminuzione) debiti vs fornitori CASH FLOW ATTIVITA’ TIPICA Pagamento interessi Pagamento imposte CASH FLOW DA ATTIVITA’ OPERATIVA IL RENDICONTO FINANZIARIO SECONDO LO IAS 7 L’attività di investimento a) Pagamenti per acquisire immobilizzazioni; b) Entrate dalla vendita di immobilizzazioni; c) Pagamenti per l’acquisizione di strumenti partecipativi di capitale o di debito di altre imprese e partecipazioni in joint venture; d) Incassi dalla vendita di strumenti partecipativi di capitale o di debito di altre imprese e partecipazioni in joint venture; e) Anticipazioni e prestiti fatti a terzi; f) Incassi derivanti dal rimborso di anticipazioni e prestiti fatti a terzi. IL RENDICONTO FINANZIARIO SECONDO LO IAS 7 L’attività finanziaria a) Incassi derivanti dall’emissione di azioni o altri strumenti rappresentativi di capitale; b) Pagamenti agli azionisti per acquistare o liberare le azioni della società; c) Incassi derivanti dall’emissione di obbligazioni, prestiti, cambiali, titoli a reddito fisso, mutui e altri finanziamenti a breve o a lungo termine; d) Rimborsi di prestiti; e) Pagamenti da parte del locatario per la riduzione delle passività esistenti relative a un leasing finanziario. IAS 7: RENDICONTO FINANZIARIO CON METODO DIRETTO 200X Cash flow derivante dalla attività operativa Incassi da clienti Pagamenti a fornitori e dipendenti Cash flow da attività tipica Pagamento di interessi Pagamento di imposte Flusso di cassa derivante dalla attività operativa Cash flow derivante dalla attività di investimento Acquisizione della partecipazione x, al netto dei flussi di cassa Acquisto di immobili, impianti e macchinari Incassi dalla vendita di attrezzature Interessi incassati Dividendi ricevuti Flusso di cassa netto dalla gestione di investimento x (x) x (x) (x) 200X-1 x (x) x (x) (x) x (x) (x) x x x x __ (x) x x x (x) x IAS 7: RENDICONTO FINANZIARIO CON IL METODO DIRETTO 200X Cash flow derivante dalla attività di finanziamento Incassi per aumenti di capitale Stipulazione di prestiti e finanziamenti a lungo termine Pagamenti di passività per leasing finanziari Dividendi pagati (*) Flusso di cassa netto dalla gestione di finanziamento Aumento (diminuzione) delle disponibilità liquide Disponibilità liquide di inizio periodo Disponibilità liquide di fine periodo (*) potrebbero essere classificati anche come flussi della gestione operativa x x (x) (x) 200X-1 x __ (x) (x) (x) x x x x x x x IAS 7: RENDICONTO FINANZIARIO CON METODO INDIRETTO 200X Cash flow derivante dalla attività operativa Utile (Perdita) prima delle imposte Rettifiche Ammortamento dell’esercizio Accantonamento al fondo trattamento di fine rapporto Perdite (Utile) su cambi per operazioni in valuta Perdite (proventi) da partecipazioni Oneri finanziari (Aumento)/Diminuzione crediti verso clienti e altri crediti (Aumento)/Diminuzione delle rimanenze (Aumento)/Diminuzione dei ratei e risconti attivi Aumento/(Diminuzione) dei debiti verso fornitori Cash flow da attività tipica Pagamento di interessi Pagamento di imposte Flusso di cassa derivante dalla attività operativa 200X-1 x x x (x) (x) x x x x x x x x x __ x x x (x) (x) (x) x (x) x x x (x) x x x x x IAS 7: RENDICONTO FINANZIARIO CON METODO INDIRETTO 200X Cash flow derivante dalla attività di investimento Acquisizione della partecipazione x, al netto dei flussi di cassa Acquisto di immobili, impianti e macchinari Incassi dalla vendita di attrezzature Interessi incassati Dividendi ricevuti Flusso di cassa netto dalla gestione di investimento Cash flow derivante dalla attività di finanziamento Incassi per aumenti di capitale Stipulazione di prestiti e finanziamenti a lungo termine Pagamenti di passività per leasing finanziari Dividendi pagati (*) Flusso di cassa netto dalla gestione di finanziamento Aumento (diminuzione) delle disponibilità liquide Disponibilità liquide di inizio periodo Disponibilità liquide di fine periodo (x) (x) x x x 200X-1 __ (x) x x x (x) x x (x) (x) x x __ (x) (x) (x) x x x (*) potrebbero essere classificati anche come flussi della gestione operativa x x x x FASI DELLA RICOSTRUZIONE DEI FLUSSI 1 Riclassificazione e comparazione degli Stati patrimoniali di DUE anni consecutivi 2 Calcolo delle variazioni intervenute nelle singole poste e allocazione negli impieghi e nelle fonti (VARIAZIONI GREZZE) 3 Rettifiche alle variazioni grezze precedentemente determinate relative a movimenti che non sono inerenti i fondi in esame 4 Allocazione delle variazioni grezze rettificate negli impieghi e nelle fonti (VARIAZIONI FINALI) Anno Variazioni grezze Rettifiche Variazioni finali N N-1 Fonti Impieghi Dare Avere Fonti Impieghi (1) (2) (3) (4) (5) (6) (7) (8) = (3)+(5) = (4)+(6) ATTIVO PASSIVO 1 – Riclassificazione e comparazione Stati patrimoniali Viene fatta in base alla struttura del rendiconto finanziario, ad esempio: Rendiconto Finanziario delle variazioni di CCN: suddivisione attivo e passivo corrente e non corrente Rendiconto Finanziario del cash flow: (IAS 7) attività operativa, di investimento e di finanziamento 2 – Calcolo delle variazioni intervenute nelle singole poste e allocazione negli impieghi e nelle fonti (VARIAZIONI GREZZE) Attività Passività e PN Aumento Diminuzione IMPIEGHI FONTI FONTI IMPIEGHI 3 – Rettifiche alle variazioni grezze Assunto fondamentale: Le variazioni grezze, pur allocate nelle fonti e negli impieghi, non rappresentano necessariamente dei flussi di fondi e talvolta non rilevano tutti i flussi alimentati nell’azienda Due tipologie di rettifiche Annullamento di variazioni contabili che non costituiscono variazioni finanziarie (non-funds transactions) Rettifica delle variazioni contabili il cui ammontare non corrisponde perfettamente alle variazioni finanziarie 3 – Rettifiche alle variazioni grezze a) Rivalutazione delle immobilizzazioni Gli immobili sono stati rivaluti per 8.000. IMMOBILI RISERVA DI RIVALUTAZIONE 8.000 8.000 3 – Rettifiche alle variazioni grezze b) Svalutazione delle immobilizzazioni Gli immobili sono stati svalutati per 5.000 (mediante creazione di un fondo svalutazione. 5.000 FONDO SVALUTAZIONE IMMOBILI SVALUTAZIONE IMMOBILIZZAZIONI 5.000 3 – Rettifiche alle variazioni grezze c) Acquisizione ed alienazione di immobilizzazioni materiali Dalla nota integrativa emerge che sono stati venduti impianti del costo storico di 10.000, ammortizzati per 6.000, ottenendo una plusvalenze di 500. Sono stati acquistati altri impianti per 25.000. Gli ammortamenti ammontano a 11.000. Vendita impianto FONDO AMMOTAMENTO IMPIANTI 6.000 VENDITA DI IMMOBILIZZAZIONI MATERIALI 4.500 IMPIANTI PLUSVALENZA 10.000 500 3 – Rettifiche alle variazioni grezze Acquisto impianto IMPIANTI 25.000 ACQUISTO DI IMMOBILIZZ. MATERIALI 25.000 Ammortamento AMMORTAMENTO FONDO AMMOTAMENTO IMPIANTI 11.000 11.000 3 – Rettifiche alle variazioni grezze d) Acquisto e vendita di partecipazioni immobilizzate Dalla nota integrativa emerge che sono state vendute partecipazioni del costo di 25.000 al prezzo di 21.000. Ne sono state acquistate altre al prezzo di 8.000. Vendita partecipazione MINUSVALENZE DA PARTECIPAZIONI VENDITA PARTECIPAZIONI PARTECIPAZIONI 4.000 21.000 25.000 3 – Rettifiche alle variazioni grezze Acquisto partecipazione PARTECIPAZIONI ACQUISTO DI PARTECIPAZIONI 8.000 8.000 3 – Rettifiche alle variazioni grezze e) Aumento di capitale sociale 1 Nell’esercizio è deliberato un aumento di capitale sociale parte mediante capitalizzazione della riserva straordinaria per 10.000 e parte mediante apporto di denaro per 10.000. AUMENTO CAPITALE SOCIALE 10.000 RISERVA STRAORDINARIA 10.000 CAPITALE SOCIALE 20.000 3 – Rettifiche alle variazioni grezze f) Aumento di capitale sociale 2 Nell’esercizio è deliberato un aumento di capitale sociale di 40.000 + sovrapprezzo 10.000, mediante conferimento di un immobile del valore di 30.000 e il residuo in contanti. AUMENTO CAPITALE SOCIALE 20.000 IMMOBILI 30.000 CAPITALE SOCIALE 40.000 RISERVA SOVRAPPREZZO AZIONI 10.000 3 – Rettifiche alle variazioni grezze g) Distribuzione di dividendi L’utile dell’esercizio precedente di 100.000 è stato distribuito agli azionisti come dividendo dopo avere accantonato il 10% a riserva straordinaria. UTILE ESERCIZIO X-1 100.000 PAGAMENTO DIVIDENDI 90.000 RISERVA STRAORDINARIA 10.000 3 – Rettifiche alle variazioni grezze h) Trattamento di fine rapporto lavoro dipendente Dalla nota integrativa emerge che durante l’esercizio è stato corrisposta un’indennità di 3.000 e l’accantonamento a fine esercizio è di 7.000. 3.000 PAGAMENTO TFR FONDO TFR ACCANTONAMENTO TFR FONDO TFR 3.000 7.000 7.000 3 – Rettifiche alle variazioni grezze i) Acquisizione e rimborso di un mutuo Durante l’esercizio l’azienda ottiene un mutuo passivo del valore di 50.000 da rimborsare in 10 anni a partire dall’esercizio stesso. ACQUISIZIONE DI NUOVI PRESTITI 50.000 MUTUI PASSIVI MUTUI PASSIVI RIMBORSO DI PRESTITI 50.000 5.000 5.000 4 – Allocazione delle variazioni grezze rettificate negli impieghi e nelle fonti (VARIAZIONI FINALI) Le variazioni grezze rettificate sono, ancora una volta, riclassificate in: Attività Passività e PN Aumento Diminuzione IMPIEGHI FONTI FONTI IMPIEGHI RAPPRESENTAZIONE NEL RENDICONTO FINANZIARIO CASO DI ANALISI DI BILANCIO REDATTO SECONDO I PRINCIPI CONTABILI INTERNAZIONALI IAS/IFRS ARNOLDO MONDADORI EDITORE SPA 72 ATTIVITA’ PRINCIPALE Arnoldo Mondadori Editore Spa ha come oggetto principale l’attività nel settore editoriale di libri e periodici e della raccolta pubblicitaria. La Società è quotata sul Mercato Telematico Azionario (MTA) di Borsa Italiana Spa SEDE LEGALE E DELL’ATTIVITA’ La Società ha la sede legale a Milano, Via Bianca di Savoia 12. La sede principale dell’attività è situata a Segrate, Milano, in Strada privata Mondadori. 73 BILANCIO E PRINCIPI CONTABILI Il Bilancio al 31 dicembre 2007 è stato predisposto in accordo con i Principi Contabili Internazionali (IAS/IFRS) emanati dall’International Accounting Standard Board (IASB) ed omologati in sede comunitaria, ed in accordo con tutte le interpretazioni dell’International Financial Reporting Interpretation Committee (SIC/IFRIC). I Principi Contabili Internazionali sono stati adottati dalla Società a partire dal 1°gennaio 2005, a seguito dell ’entrata in vigore del Regolamento Europeo 1606 del 19 luglio 2002. 74 DOCUMENTI CHE COMPONGONO IL BILANCIO MONDADORI Stato patrimoniale Conto economico Rendiconto finanziario Prospetto delle variazioni di Patrimonio netto Principi contabili e Note esplicative 75 NOVITA’ SULLO IAS 1 Regolamento Cee 1274/2008 del 17/12/2008 Un’informativa completa di bilancio comprende: prospetto della situazione patrimoniale-finanziaria prospetto di conto economico complessivo prospetto delle variazioni di patrimonio netto rendiconto finanziario note, principi contabili e altre informazioni integrative un prospetto della situazione patrimoniale-finanziaria all’inizio del primo esercizio comparativo quando un’entità applica un principio contabile retroattivamente o ridetermina retroattivamente le voci nel proprio bilancio, o quando riclassifica le voci nel proprio bilancio 76 NUOVO CONTENUTO MINIMO DELLA SITUAZIONE PATRIMONIALE FINANZIARIA (a) immobili, impianti e macchinari; (b) investimenti immobiliari; (c) attività immateriali; (d) attività finanziarie [esclusi i valori esposti in (e), (h) e (i)]; (e) partecipazioni contabilizzate con il metodo del patrimonio netto; (f) attività biologiche; (g) rimanenze; (h) crediti commerciali e altri crediti; (i) disponibilità liquide e mezzi equivalenti; (j) il totale delle attività classificate come possedute per la vendita e le attività incluse nei gruppi in dismissione classificati come posseduti per la vendita in conformità all’IFRS 5; (k) debiti commerciali e altri debiti; (l) accantonamenti; (m) passività finanziarie [esclusi i valori esposti in (k), e (l)]; (n) passività e attività per imposte correnti, come definito nello IAS 12 (o) passività e attività per imposte differite, come definito nello IAS 12; (p) passività incluse nei gruppi in dismissione classificati come posseduti per la vendita, in conformità all’IFRS 5; (q) interessenze di pertinenza di terzi, presentate nel patrimonio netto; e (r) capitale emesso e riserve attribuibili ai soci della controllante. 77 STATO PATRIMONIALE - ATTIVO 78 STATO PATRIMONIALE - ATTIVO 79 STATO PATRIMONIALE - PASSIVO 80 STATO PATRIMONIALE - PASSIVO 81 PROSPETTO DI CONTO ECONOMICO COMPLESSIVO Voci di costo e di ricavo Unico prospetto di conto economico complessivo Utilizzo di due prospetti Ricavi - Costi = utile (perdita) d’esercizio Voci di ricavo e costo non incluse nell’utile (perdita) dell’esercizio: - Variazioni della riserva di rivalutazione - Utili (perdite) attuariali da valutazioni secondo IAS 19 - Utili (perdite) conversione valuta bilanci esteri - Utili (perdite) valutazione titoli AFS - Rettifiche da riclassificazioni Utile (perdita) d’esercizio +/- altre componenti di conto economico complessivo = Totale conto economico complessivo 82 PRESENTAZIONE DEL CONTO ECONOMICO Classificazione per natura – par. 91 Ricavi Altri ricavi Variazione delle rimanenze di prodotti finiti in corso di lavorazione Materie prime di consumo Costi del personale Ammortamenti Altri costi Costi totali Utile X X X X X X X (X) X Classificazione per destinazione – par. 92 (es. Costi per Funzioni) Ricavi X Costo del venduto (X) Utile lordo X Altri ricavi X Costi di vendita (X) Costi amministrativi (X) Altri costi (X) Utile X Le imprese che classificano i costi per destinazione devono riportare ulteriori informazioni sulla 83 natura dei costi, comprese le svalutazioni e gli ammortamenti e i costi del personale (IAS 1 par.93). NUOVO CONTENUTO MINIMO DEL PROSPETTO DI CONTO ECONOMICO COMPLESSIVO (a) ricavi; (b) oneri finanziari; (c) quota dell’utile o perdita di collegate e joint venture contabilizzata con il metodo del patrimonio netto; (d) oneri tributari; (e) un unico importo comprendente il totale: (i) della plusvalenza o minusvalenza, al netto degli oneri fiscali, delle attività operative cessate, e (ii) della plusvalenza o minusvalenza, al netto degli effetti fiscali, rilevata a seguito della valutazione al fair value (valore equo) al netto dei costi di vendita, o della dismissione delle attività o del(i) gruppo(i) in dismissione che costituiscono l’attività operativa cessata; (f) utile (perdita) d’esercizio; (g) ciascuna voce del prospetto delle altre componenti di conto economico complessivo classificato per natura [esclusi i valori esposti in (h)]; (h) quota delle voci del prospetto delle altre componenti di conto economico complessivo di collegate e joint venture contabilizzata con il metodo del patrimonio netto; e (i) totale conto economico complessivo. 84 CONTO ECONOMICO – classificazione costi e ricavi per natura 85 CONTO ECONOMICO – classificazione costi e ricavi per natura 86 PROSPETTO DELLE VARIAZIONI DI PATRIMONIO NETTO Viene meno la distinzione dei due prospetti precedentemente previsti Tutte le variazioni Solo quelle diverse dalle transazioni con i soci (a) il totale conto economico complessivo dell’esercizio, riportando separatamente gli importi attribuibili ai soci della controllante e alla quota di pertinenza di terzi; (b) per ciascuna voce del patrimonio netto, gli effetti dell’applicazione retroattiva o della rideterminazione retroattiva rilevati secondo quanto previsto dallo IAS 8; (c) gli importi delle operazioni con i soci che agiscono in tale qualità, riportando separatamente i conferimenti e gli utili distribuiti ai soci; e (d) per ciascuna voce del patrimonio netto, una riconciliazione tra il valore contabile all’inizio e quello al termine dell’esercizio, evidenziando distintamente ogni variazione. Un’entità deve presentare, nel prospetto delle variazioni di patrimonio netto o nelle note, l’ammontare dei dividendi rilevati nell’esercizio come distribuzioni ai soci e il relativo 87 importo per azione. PROSPETTO DELLE VARIAZIONI DI PATRIMONIO NETTO 88 ANALISI PER FLUSSI E RENDICONTO FINANZIARIO 89 Riclassificazione e comparazione di due stati patrimoniali, con calcolo delle variazioni intervenute e allocazione nelle fonti e negli impeghi Attività operativa 90 Riclassificazione e comparazione di due stati patrimoniali, con calcolo delle variazioni intervenute e allocazione nelle fonti e negli impeghi Attività di investimento 91 Riclassificazione e comparazione di due stati patrimoniali, con calcolo delle variazioni intervenute e allocazione nelle fonti e negli impeghi Attività finanziaria 92 Rettifiche alle variazioni grezze 1) Imposte anticipate e differite -1.373 +3.931 IMPOSTE ANTICIPATE (SP) 1.373 UTILE DI ESERCIZIO (Imposte anticip.) 1.373 UTILE DI ESERCIZIO (Imposte differite) 3.931 FONDO IMPOSTE DIFFERITE 3.931 93 Rettifiche alle variazioni grezze 2) Fondo svalutazione crediti 2.572 SVALUTAZIONE CREDITI 2.300 FONDO SVALUTAZIONE 2.300 UTILE DI ESERCIZIO 2.229 FONDI PER RISCHI ED ONERI 343 F.DO SVALUTAZIONE CREDITI 2.572 F.DO SVALUTAZIONE CREDITI 5.000 FONDI PER RISCHI ED ONERI 5.000 94 Rettifiche alle variazioni grezze 3) Accantonamento per rischi ed oneri Gc da F.do Sval. crediti UTILE DI ESERCIZIO (6.222+29) 6.251 FONDI PER RISCHI ED ONERI FONDI PER RISCHI ED ONERI UTILE DI ESERCIZIO 6.251 2.283 2.283 95 Rettifiche alle variazioni grezze 4) Trattamento di fine rapporto UTILE DI ESERCIZIO 2.118 F.DO TFR (2073+45) F.DO TFR (9341+528+1335) UTILE DI ESERCIZIO 2.118 11.204 11.204 96 Rettifiche alle variazioni grezze 5) Partecipazioni ALTRE RISERVE PARTECIPAZIONI (S.O.) 492 492 Rettifiche alle variazioni grezze 5) Partecipazioni PARTECIPAZIONI (VCC) 7.161 ACQUISTO PARTECIPAZIONI PARTECIPAZIONI(2034+15623) PARTECIPAZIONI (VCC) 7.161 17.657 17.657 98 Rettifiche alle variazioni grezze 5) Partecipazioni 99 Rettifiche alle variazioni grezze 5) Partecipazioni Acquisto partecipazioni PARTECIPAZIONI 19.468 ACQUISTO PARTECIPAZIONI 19.468 Altre movimentazioni (HP) CESSIONE PARTECIPAZIONI 207 PARTECIPAZIONI 207 Svalutazione UTILE DI ESERCIZIO 1.524 PARTECIPAZIONI 1.524 Copertura perdite UTILE DI ESERCIZIO PARTECIPAZIONI 17.657 17.657 100 Rettifiche alle variazioni grezze 5) Partecipazioni Accantonamento f.do svalutazione UTILE DI ESERCIZIO 14.355 PARTECIPAZIONI 14.355 Utilizzo f.do svalutazione PARTECIPAZIONI UTILE DI ESERCIZIO 18.805 18.805 101 Rettifiche alle variazioni grezze 6) Crediti finanziari correnti +41.667 -1.402 +8.345 CREDITI FINANZ. CORRENTI 50.012 CONCESS. CREDITI FINANZ. INCASSO CREDITI FINANZ. CREDITI FINANZ. CORRENTI 50.012 1.402 1.402 102 Rettifiche alle variazioni grezze 7) Attività immateriali Immobilizzazioni in corso 103 Rettifiche alle variazioni grezze 7) Attività immateriali Acquisto attività immateriali ALTRE ATTIVITA' IMMATER. ACQUISTO IMMOB. IMMATER. 389 389 104 Rettifiche alle variazioni grezze 7) Attività immateriali Cessione attività immateriali F.DO AMM.TO ATT. IMMATER. 182 CESSIONE IMMOB. IMMATER. 3 ALTRE ATTIVITA' IMMATER. 185 Ammortamento attività immateriali UTILE DI ESERCIZIO F.DO AMM.TO ATT. IMMATER. 264 264 105 Rettifiche alle variazioni grezze 8) Immobilizzazioni materiali 106 Rettifiche alle variazioni grezze 8) Immobilizzazioni materiali - - 107 Rettifiche alle variazioni grezze 8) Immobilizzazioni materiali Acquisto immobilizzazioni materiali TERRENI E FABBRICATI 498 IMPIANTI E MACCHINARI 2.040 ALTRI BENI 2.194 ACQUISTO IMMOB. MATER. 4.732 Giroconto immobilizzazioni in corso e acconti ALTRI BENI ALTRI BENI (invest.immob.) ALTRI BENI (in corso) 82 1 83 108 Rettifiche alle variazioni grezze 8) Immobilizzazioni materiali Cessione immobilizzazioni materiali CESSIONI IMMOB. MATER. 21.181 F.DO AMM.TO FABBRICATI 4.941 F.DO AMM.TO IMPIANTI F.DO AMM.TO ALTRI BENI 521 4.197 UTILE DI ESERCIZIO 12.287 TERRENI E FABBRICATI 12.341 IMPIANTI E MACCHINARI 573 ALTRI BENI Ammortamento immobilizzazioni materiali UTILE DI ESERCIZIO F.DO AMM.TO FABBRICATI 5.639 4.514 920 F.DO AMM.TO IMPIANTI 1.202 F.DO AMM.TO ALTRI BENI 2.338 F.DO AMM.TO ALTRI BENI (I.I.) 54 109 Rettifiche alle variazioni grezze 9) Passività finanziarie non correnti OBBLIGAZIONI QUOTA N.C. 17.804 DIMINUZIONE OBBLIGAZIONI AUMENTO PASSIVITA' FINANZ. PASS. FINANZ. NON CORR. 17.804 17.998 17.998 110 Rettifiche alle variazioni grezze 10) Passività finanziarie correnti Altre passività finanziarie correnti PASSIVITA' FINANZ. CORR. 3.097 DIMINUZIONE PASS. FINANZ. AUMENTO PASSIVITA' FINANZ. 3.097 103.017 PASSIVITA' FINANZ. CORR. AUMENTO DEBITI V/BANCHE DEBITI V/BANCHE 103.017 14.516 14.516 111 Rettifiche alle variazioni grezze 11) Variazioni di Patrimonio netto 918 Destinazione dell’utile di esercizio precedente UTILE DI ESERCIZIO N-1 ALTRE RISERVE DISTRIBUZIONE DIVIDENDI 90.238 5.516 84.722 112 Rettifiche alle variazioni grezze 11) Variazioni di Patrimonio netto Acquisto azioni proprie AZIONI PROPRIE 10.842 ALTRE RISERVE 531 DIMINUZIONE ALTRE RISERVE 10.311 Stock option UTILE DI ESERCIZIO RISERVA SOVR. AZIONI ALTRE RISERVE (918-492s.o.) 1.835 1.409 426 113 Allocazione delle variazioni rettificate nelle fonti e negli impieghi 114 Allocazione delle variazioni rettificate nelle fonti e negli impieghi 115 Allocazione delle variazioni rettificate nelle fonti e negli impieghi 116 Allocazione delle variazioni rettificate nelle fonti e negli impieghi 117 Rendiconto finanziario 118 Rendiconto finanziario 119 Rendiconto finanziario 120

Scaricare