318

12. Il rischio: questo (s)conosciuto

Esercizio 12.5.2 Si applichi la misura di rischio (12.2) con h = 1 ai dati riportati

nella Tabella 12.1 e si mostri che valgono gli assiomi dal 12.1.1 al 12.1.4 assumendo

che valga ∆G = 1.

Soluzione. Per i due titoli i cui rendimenti sono riportati nella Tabella 12.1 vale

(con ∆G = 1)

Ψ (∆S1 ) = − min {∆S1 } = 5,

Ψ (∆S2 ) = − min {∆S2 } = 2.

L’assioma di indipendenza transizionale è rispettato poiché si ha

Ψ (∆S1 + 2) = 3,

il cui valore è uguale a Ψ (∆S1 ) − 2 (dove 2 è esattamente la quantità di titolo certo

acquistata).

L’assioma di omogeneità è rispettato poiché si ha

Ψ (2∆S1 ) = 10,

che è esattamente il doppio di Ψ (∆S1 ).

L’assioma di subadditività è rispettato poiché vale

Ψ (∆S1 + ∆S2 ) = 5,

che è minore della somma dei due indici di rischio Ψ (∆S1 ) e Ψ (∆S2 ).

Infine l’assioma di monotonicità vale poiché, essendo vero che ∆S1 < ∆S2 in tutti

gli stati del mondo, vale anche

Ψ (∆S1 ) > Ψ (∆S2 ) .

12.6 L’Expected Shortfall

Quanto esposto nel precedente paragrafo pone le basi per comprendere la

«bontà» della misura di rischio che viene normalmente definita come Expected Shortfall. Essa misura la media degli α risultati peggiori che si possono

ottenere da un investimento, dove α è da intendersi come percentuale (o,

12.6. L’Expected Shortfall

319

meglio, percentile). Ci si può chiedere, per esempio, quale sia la media

(aritmetica) del 5% dei risultati peggiori (con α, dunque, pari a 0.05).

Una precisazione prima di continuare.

N.B. 12.6.1 Al solo fine di rendere un po’ meno pesante l’esposizione dei

successivi concetti, utilizzerò la seguente convenzione:

∆Ŝi ≡

∆Si

.

∆G

Mostro ora come si può determinare, in forma algebrica,

³

´ questa misura

di rischio avendo a disposizione la funzione di densità f ∆Ŝi della variabile

casuale ∆Ŝi supposta continua e definita su tutto l’asse reale.

Il primo passaggio è quello di ottenere la funzione di ripartizione della

variabile ∆Ŝi come

´ Z ∆Ŝi

³

f (x) dx.

F ∆Ŝi =

−∞

La perdita (−γ i ) che si ha con probabilità pari a α risolve l’equazione

F (−γ i ) = α.

Da questa notiamo che α ha la natura di una probabilità (essendo l’integrale di una funzione di densità) e, così, può variare tra 0 e 1. Se la funzione

F è strettamente crescente allora essa è anche invertibile e vale2

−γ i = F −1 (α) ,

⇒

γ i = −F −1 (α) ,

come si può anche osservare nella Figura 12.3.

Per fissare le idee circa il significato di F e di F −1 invito il lettore a

consultare la Tabella 12.2.

Se la funzione F ∆Ŝi non fosse invertibile, si potrebbe comunque definire la perdita

γ i nel modo seguente:

γ i = − inf { x| F (x) ≥ α} .

2

Tutti i calcoli che seguono, quindi, rimangono validi anche per una F (x) non invertibile

sostituendo al posto di F −1 (x) la funzione

F − (x) = inf { x| F (x) ≥ α} .

320

12. Il rischio: questo (s)conosciuto

´

³

f ∆Ŝi

6

α

1

Perdita massima

che si verifica con

probabilità α

−γ i

-

O

1

∆Ŝi

´

³

F

∆

Ŝ

i

6

α

F −1 (α)

O

-

∆Ŝi

Fig. 12.3: Relazione tra la funzione di densità e di ripartizione di una

variabile aleatoria

Tab. 12.2: Significato della funzione di ripartizione e della sua inversa

f (∆Si )

F (−γ i ) ≡

R −γ i

−∞

F −1 (α) = −γ i

Densità del fenomeno ∆Si

f (∆Si ) d∆Si = α

Probabilità (α) che ∆Si assuma

valori più piccoli di −γ i

Perdita ( −γ i ) che si verifica con

probabilità α

Per poter fare la media di tutte le perdite che si hanno, al massimo, con

probabilità α, non resta che calcolare la media aritmetica di tutti i valori di

F −1 (x) per x che va da 0 fino al valore α desiderato. Ecco, allora, che deve

valere quanto segue.

12.6. L’Expected Shortfall

321

Definizione 12.6.1 L’Expected Shortfall (ESα ) è la media aritmetica

semplice di³ tutte´ le perdite che si hanno con probabilità pari, al massimo, a

α. Con F ∆Ŝi funzione di ripartizione della variabile casuale ∆Ŝi , l’ESα

è pari a

Z

´

1 α −1 ³

∆Ŝi d∆Ŝi .

ESα = −

F

(12.3)

α 0

Per osservare come calcolare l’ES in pratica presento subito un esercizio

dove si nota, anche, come risolvere il caso in cui non si possa raggiungere

esattamente una perdita che abbia probabilità pari a α.

Esercizio 12.6.1 Con i dati della Tabella 12.3 si calcolino gli Expected Shortfall

ai livelli del 5%, 10% e 15%.

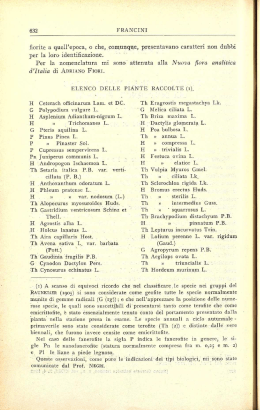

Tab. 12.3: Probabilità delle variazioni del prezzo di un titolo

´

´

³

³

∆Ŝi f ∆Ŝi

F ∆Ŝi

-10

-5

-2

1

5

8

0.05

0.05

0.10

0.70

0.05

0.05

0.05

0.10

0.20

0.90

0.95

1.00

Soluzione. Le perdite che si possono verificare con probabilità, al massimo, pari

al 5% sono solo una: −10. Questo significa che si può subito concludere:

ES0.05 = 10.

Le perdite che si verificano con probabilità, al massimo, pari al 10% sono due: −10

e −5. L’ES0.1 non è altro, allora, che la loro media aritmetica semplice:

ES0.1 = −

(−10) + (−5)

= 7.5.

2

322

12. Il rischio: questo (s)conosciuto

Infine, le perdite che si verificano con probabilità, al massimo, pari al 15% sono

ancora due: −10 e −5. Se si considera, infatti, anche la perdita di −2, la probabilità

cumulata sale al 20%. Concludo, così, che vale

ES0.15 = 7.5.

Quando, dunque, non si può raggiungere esattamente una probabilità cumulata

pari ad α, ci si ferma alla probabilità cumulata subito inferiore. Proseguire significherebbe alterare la definizione stessa di ES ma anche indurre a sottovalutare il

rischio. Aggiungendo perdite sempre minori, infatti, l’ES si riduce e la valutazione del rischio, così, diminuisce.

´ Per banali motivi prudenziali, allora, si preferisce

³

fermarsi al livello di F ∆Ŝi appena precedente all’α desiderato (piuttosto che al

³

´

valore di F ∆Ŝi appena successivo).

Mi piace, qui, mostrare al lettore che cosa accade quando α tende a

zero. Nell’Equazione (12.3) si nota che sia il numeratore sia il denominatore

tendono a zero e, dunque, la frazione è indeterminata. Si può applicare il

teorema dell’Hôpital e scrivere

´

R α −1 ³

∂

∆

Ŝ

d∆Ŝi

F

i

∂α 0

= − lim F −1 (α) = −F −1 (0) ,

lim ESα = − lim

∂

α→0

α→0

α→0

∂α α

da cui si nota che ES0 è la perdita più elevata che si può avere dalla variabile

casuale ∆Ŝi (nel caso della Figura 12.3 il valore di ES0 tende a infinito).

Ancora un risultato interessante sull’Expected Shortfall.

Proposizione 12.6.1 Dato l’Expected Shortfall definito nella (12.3), vale

ES1 = −

Z

0

1

³

´

i

h

F −1 ∆Ŝi d∆Ŝi = −E ∆Ŝi .

Prova. La prova si basa su una trasformazione di variabile. Si pone

³

´

y = F −1 ∆Ŝi

⇒ F (y) = ∆Ŝi ⇒ f (y) dy = d∆Ŝi .

12.6. L’Expected Shortfall

323

Adesso si effettua la sostituzione nell’integrale (ricordo al lettore che,

risolvendo un integrale per sostituzione occorre anche modificarne

opportunamente gli estremi) ottenendo

Z −1

³

´

1 F (α)

F −1 ∆Ŝi d∆Ŝi = −

yf (y) dy

α F −1 (0)

0

Z −γ i

1

= −

yf (y) dy.

F (−γ i ) −∞

1

α

ESα = −

Z

α

Quando α = 1 si ha

ES1 = −

Z

F −1 (1)

F −1 (0)

yf (y) dy = −

Z

+∞

−∞

yf (y) dy = −E [y] .

Ecco che si è raggiunto un risultato piuttosto notevole: il valore atteso,

da solo, è già una misura di rischio coerente! Sfrutterò questo risultato

successivamente, mostrando che l’ottimizzazione del portafoglio può essere

basata su una misura di rischio che, già da sola, ingloba un vincolo sulla

redditività.

Prima di lasciare il lettore a un esercizio sul calcolo dell’ES, faccio notare

che la prova della precedente proposizione mi permette di riscrivere l’ES solo

in termini della perdita −γ i .

Proposizione 12.6.2 L’Expected Shortfall si può scrivere, alternativamente, come

Z −γ i

´

³

1

∆Ŝi f ∆Ŝi d∆Ŝi .

ESγ i = −

F (−γ i ) −∞

Da quest’ultima proposizione si nota, forse ancora meglio, che l’ES è

una media delle perdite «peggiori» (quelle comprese tra −∞ e −γ i ). Segue

un esempio per mostrare come si calcola l’ES una volta data la funzione di

densità.

324

12. Il rischio: questo (s)conosciuto

Esercizio 12.6.2 Determinare l’Expected Shortfall per una variabile casuale ∆Ŝi

distribuita uniformemente sul supporto [a, b].

Soluzione. La funzione di densità uniforme deve avere la seguente forma:

³

´

1

f ∆Ŝi =

,

b−a

poiché questa è l’unica funzione il cui integrale tra a e b è uguale a 1.

corrispondente funzione di ripartizione è data da

´ Z

³

F ∆Ŝi =

∆Ŝi

f (x) dx =

a

La

∆Ŝi − a

,

b−a

la cui inversa è

F −1 (α) = a + α (b − a) .

In questo modo l’Expected Shortfall è dato da

Z

Z

1 α −1

1 α

1

ESα = −

F (x) dx = −

(a + x (b − a)) dx = −a − α (b − a) .

α 0

α 0

2

Si nota che, quando α = 0, l’ES0 è pari a −a che, infatti, è la perdita massima che

si può ottenere (la misura di rischio è positiva se, come verosimile, a è negativa).

Ancora, con α = 1, l’ES1 è pari a − a+b

2 che è la perdita media di tutto il supporto.

12.7 Le misure di rischio spettrali

L’Esxpected Shortfall è stato definito, nel paragrafo precedente, come la

media aritmetica semplice degli α risultati peggiori. Anziché calcolare la

media aritmetica semplice, invece, si può calcolare una media ponderata

delle perdite «peggiori» ottenendo, così, una generalizzazione dell’indice

ESα al quale, ovviamente, si può ritornare dando

³

´opportuni valori ai pesi.

Se la funzione dei pesi viene chiamata φ ∆Ŝi la misura di rischio che

se ne deriva è la seguente.

12.7. Le misure di rischio spettrali

325

³

´

Definizione 12.7.1 Una misura di rischio Mφ ∆Ŝi viene definita

spettrale se vale

Z 1 ³

³

´

´

³

´

φ ∆Ŝi F −1 ∆Ŝi d∆Ŝi ,

(12.4)

Mφ ∆Ŝi = −

0

´

³

dove la funzione φ ∆Ŝi è definita spettro.

Quale deve essere la funzione dei pesi φ affinché si ottenga nuovamente

l’ESα ? È immediato osservare che φ deve valere α−1 finché ∆Ŝi è minore

di α e, poi, deve valere zero. Tale descrizione ci fa comprendere che il

modo migliore per ricondurre Mφ a ESα è quello di utilizzare una funzione

indicatrice. Si può scrivere, infatti:

´

³

1

(12.5)

φ ∆Ŝi = I∆Ŝi <α ,

α

dove, come già argomentato in casi precedenti, la funzione I∆Ŝi <α ha il

seguente valore

½

1, ∆Ŝi < α,

I∆Ŝi <α =

0, altrimenti.

Ecco, così, che il valore di Mφ si può scrivere

Z

³

´

1

I∆Ŝi <α F −1 ∆Ŝi d∆Ŝi

0 α

µZ α

¶

Z 1

³

´

³

´

1

= −

I∆Ŝi <α F −1 ∆Ŝi d∆Ŝi +

I∆Ŝi <α F −1 ∆Ŝi d∆Ŝi

α

α

Z 0

´

1 α −1 ³

F

= −

∆Ŝi d∆Ŝi ,

α 0

ESα = −

1

che è, appunto, l’indice ESα .

Si può dimostrare, come fa Acerbi (2001), che vale il seguente risultato.

Proposizione 12.7.1 Una misura di rischio spettrale è coerente se e solo

se:

326

12. Il rischio: questo (s)conosciuto

³

´

1) φ ∆Ŝi è non negativo;

´

³

2) φ ∆Ŝi è non crescente;

´

R1 ³

3) 0 φ ∆Ŝi d∆Ŝi = 1.

Per confermare il fatto che l’indice ESα è coerente basta, dunque, verificare che lo spettro φ, che riporta la misura Mφ alla misura ESα , rispetta

le tre condizioni suesposte. Per fare questo, anziché indugiare sull’aspetto algebrico, invito il lettore a osservare il comportamento della Funzione

(12.5) come rappresentato nella Figura 12.4. Si nota, immediatamente, che

lo spettro di ESα non è mai negativo, non è mai crescente, e il suo integrale

sull’intervallo [0, 1] è evidentemente uguale a 1.

´

³

= α1 I∆Ŝi <α

φ

∆

Ŝ

i

6

1

α

-

O

α

1

∆Ŝi

Fig. 12.4: Rappresentazione grafica dello spettro dell’indice ESα

Mi soffermo ancora un attimo sull’interpretazione finanziaria dello spettro. Il fatto che esso debba essere una funzione non crescente del risultato

economico dell’investimento in questione significa che i valori più elevati di

φ devono corrispondere ai risultati peggiori dell’investimento. Lo spettro,

dunque, si può interpretare come una funzione che rappresenta l’avversione

al rischio degli investitori: qualsiasi soggetto economico, infatti, darebbe peso «psicologico» maggiore alle perdite più elevate. L’investitore che si basa,

per le sue scelte finanziarie, sull’ESα , dunque, attribuisce, come rappresentato nella Figura 12.4, lo stesso peso a tutte le perdite superiori a un certo

livello e dà, invece, peso nullo alle perdite più piccole (e ai guadagni).

12.8. L’ottimizzazione «spettrale» del portafoglio

327

12.8 L’ottimizzazione «spettrale» del portafoglio

Ho già presentato nei precedenti capitoli il caso in cui un investitore voglia

ridurre al minimo la volatilità del suo portafoglio, sotto il vincolo di avere

un determinato rendimento medio (ricordo che il problema duale, di massimizzare il rendimento sotto il vincolo di avere una determinata varianza,

porge gli stessi risultati).

Ho anche argomentato che l’obiettivo di ridurre la varianza non corrisponde all’obiettivo di ridurre il rischio. Il problema del portafoglio si

può riscrivere inserendo nella funzione obiettivo, al posto della varianza, un

qualsiasi indice di rischio coerente.

Ecco, così, che il problema di un investitore si può rappresentare nel

modo seguente.

L’investitore che vuole minimizzare il rischio del suo portafoglio, ottenendo un rendimento atteso (istantaneo) pari a E, risolve il seguente

problema:

min Mφ (∆R)

(12.6)

θS

s.v.

E [∆R] = E.

La soluzione del Problema (12.6) si determina minimizzando la funzione

di Lagrange:

L = Mφ (∆R) + λ (E − E [∆R]) .

Già nel paragrafo precedente ho mostrato che il termine −E [∆R] è una

misura di rischio coerente poiché coincide con ES1 . Poiché, inoltre, una

combinazione lineare di misure di rischio coerenti è, ancora, una misura di

rischio coerente. Si può così definire

M̂φ (∆R) = cMφ (∆R) + (1 − c) (−E [∆R]),

| {z }

ES1

la quale è una misura di rischio coerente se c è una costante compresa tra

0 e 1. La condizione del primo ordine per la minimizzazione di questa

328

12. Il rischio: questo (s)conosciuto

misura di rischio corrisponde alla condizione del primo ordine sulla funzione

di Langrange se vale

1−c

,

λ=

c

e, per c che varia tra 0 e 1, il valore di λ varia tra 0 e infinito, proprio come

deve accadere al moltiplicatore di Lagrange.

Riscrivo la «nuova» misura di rischio:

Z 1

Z 1

−1

M̂φ (∆R) = −c

φ (∆R) F (∆R) d∆R − (1 − c)

F −1 (∆R) d∆R

0

0

Z 1

= −

(cφ (∆R) + (1 − c)) F −1 (∆R) d∆R.

0

La minimizzazione di un’opportuna misura di rischio coerente, dunque,

consente di tenere già in conto un vincolo di rendimento. Nel caso di Markowitz l’investitore doveva scegliere un livello di rendimento desiderato (accettando la varianza che ne seguiva) oppure scegliere un livello di volatilità

(accettando il rendimento medio che ne seguiva).

Nel caso, invece, si minimizzi l’indice M̂ (∆R), l’investitore deve scegliere

lo spettro

φ̂ (∆R) = cφ (∆R) + 1 − c,

il quale, è facile da verificare, è un «buon» spettro se e solo se φ (∆R) è

un «buon» spettro. Se, infatti, c è compreso tra 0 e 1, allora una trasformazione affine di una funzione decrescente e sempre positiva è, anch’essa,

una funzione decrescente e sempre positiva. Calcolando l’integrale tra 0 e 1

di φ̂ (∆R) si osserva che esso vale 1 se l’integrale tra 0 e 1 di φ (∆R) vale,

anch’esso, 1.

Ovviamente questo risultato non può essere ricondotto a quello di Markowitz poiché la varianza, l’ho già dimostrato, non è una misura di rischio

coerente. Maggiori dettagli tecnici, su questo approccio, si possono trovare

in Acerbi e Simonetti (2002).

Capitolo 13

Il valore a rischio (VaR)

13.1 Introduzione

Il Valore a Rischio − VaR, in inglese, Value at Risk − viene definito nel

modo seguente.

Definizione 13.1.1 Il Valore a Rischio a livello di α (VaRα ) è la perdita

massima nella quale si può incorrere con probabilità pari almeno ad α.

Formalmente, data una probabilità pari ad α, il VaR è la perdita −γ i

che soddisfa l’equazione

F (−γ i ) = α,

ovvero

γ i = −F −1 (α) .

(13.1)

Si riprenda, per visualizzare graficamente l’Equazione (13.1), la Figura

12.3.

Nel caso in cui la funzione F non sia invertibile, l’Equazione (13.1) non

ha alcun senso e, tuttavia, si potrebbe comunque definire la perdita γ i nel

modo seguente:

γ i = − inf { x| F (x) ≥ α} .

Tutti i calcoli che seguono, quindi, rimangono validi anche per una F (x)

non invertibile sostituendo al posto di F −1 (x) la funzione

F − (x) = inf { x| F (x) ≥ α} .

In questo modo, dato l’esempio riportato nella Tabella 13.1, il VaR al

10% (cioè con α = 0.1) è dato da 4 poiché questa è la perdita più ampia nella

330

13. Il valore a rischio (VaR)

Tab. 13.1: Probabilità delle variazioni del prezzo di un titolo

´

´

³

³

∆Ŝi

f ∆Ŝi

F ∆Ŝi

Variazione di Ŝi

−5

−4

−3

−2

−1

0

1

2

3

4

Densità di ∆Ŝi

0.05

0.05

0.05

0.10

0.15

0.10

0.20

0.15

0.10

0.05

Ripartizione di ∆Ŝi

0.05

0.10

0.15

0.25

0.40

0.50

0.70

0.85

0.95

1.00

quale si incorre con una probabilità di almeno il 10%. Allo stesso modo, il

VaR al 5% è dato da 5.

Il VaR non è né la perdita che ci si può aspettare, né la perdita massima

che si rischia di subire. Esso è, invece, un livello di perdita che sarà superato

con una certa probabilità fissata a priori.

Anche il VaR si può ottenere come caso particolare di una misura di

rischio spettrale. Lo spettro, in questo caso, si ottiene dando peso nullo a

tutte le perdite (e guadagni) salvo una sola perdita: quella pari a −γ i nella

Figura 12.3. Per rappresentare la densità di una variabile casuale continua

degenere, la cui intensità si concentra in un punto solo, si utilizza la funzione

di Dirac1 . Essa assume valore zero in tutti i punti dell’asse reale tranne nel

punto 0 dove assume valore infinito. Per come la funzione di Dirac è definita,

il suo integrale su tutto l’asse reale è pari a 1.

Ponendo, allora,

´

³

´

³

φ ∆Ŝi = Dirac ∆Ŝi − α ,

si ottiene facilmente

Z 1

³

´

³

´

Dirac ∆Ŝi − α F −1 ∆Ŝi d∆Ŝi = −F −1 (α) ,

V aRα = −

(13.2)

0

1

Essa, già introdotta dal fisico Oliver Heaviside nel 1893, fu portata alla ribalta nel

1927 dal fisico Paul Dirac, vincitore del premio Nobel per la fisica nel 1933, il quale ne

diede una definizione più formale.

13.1. Introduzione

331

che è, appunto, la definizione di VaR. Nell’Equazione (13.2) si è utilizzata la

funzione di Dirac che accumula tutta la densità di un fenomeno sul valore

α (infatti l’argomento della funzione vale zero solo per ∆Ŝi = α).

Lo spettro del VaR è rappresentato nella Figura 13.1 dove si nota che la

funzione di Dirac assume valore nullo ovunque sul dominio tranne che nel

punto α dove essa assume valore infinito.

´

³

³

´

=

Dirac

∆

Ŝ

φ

∆

Ŝ

−

α

i

i

6

-

O

α

1

∆Ŝi

Fig. 13.1: Rappresentazione grafica dello spettro dell’indice VaR

Dal grafico si nota immediatamente che, nonostante lo spettro del VaR

non sia mai negativo e sommi a uno (per le proprietà della funzione di Dirca)

esso non è monotòno decrescente. Per i valori prima e dopo α esso, infatti,

assume valore zero (dunque, formalmente, prima cresce e poi decresce).

Poiché, dunque, lo spettro del VaR non rispetta il secondo punto della

Proposizione 12.7.1, possiamo concludere quanto segue.

Proposizione 13.1.1 Il VaR, come definito nella (13.2), non è una misura

di rischio coerente.

Il risultato della Proposizione 13.1.1, da solo, eliminerebbe ogni necessità

di continuare l’analisi del VaR al quale, ciononostante, sto dedicando un

intero capitolo. Perché accade questo?

Dal momento in cui venne introdotto (alla fine degli anni Ottanta del

Novecento), il VaR fu subito entusiasticamente accettato nella pratica finanziaria come «il» metodo per misurare il rischio. Il fatto che i teorici

dell’accademia abbiano demolito completamente il VaR, come si è mostrato

nella Proposizione 13.1.1, ha intaccato solo di poco il prestigio di cui questa

misura di rischio gode nella pratica finanziaria.

332

13. Il valore a rischio (VaR)

Mi accodo, personalmente, al già nutrito gruppo di accademici che gradirebbero veder tramontare il VaR per lasciare spazio a misure di rischio

coerenti. Una sorta di «manifesto» di questo movimento anti-VaR si può

trovare in un articolo di Giorgio Szegö (2002) dal significativo titolo «No

more VaR (this is not a typo)» [Mai più VaR (questo non è un refuso)].

Secondo l’interpretazione dello spettro (φ) già fornita in precedenza, non

si può raggiungere una misura di rischio coerente se si danno pesi più bassi

a perdite maggiori. Nel caso del VaR si dà tutto il peso a una perdita sola,

mentre le perdite maggiori di questa vengono del tutto ignorate. La scelta

di un soggetto che non prende mai in considerazione le perdite più gravi

di un certo livello non sembra, in effetti, poter condurre a comportamenti

coerenti.

13.2 Il caso della distribuzione normale

Quando la variazione ∆Ŝi è normale, l’Equazione (13.2) si può riscrivere nel

modo seguente:

i

h

∆Ŝ − E [∆S ]

−γ i − E ∆Ŝi

i

i

r h

r

≤

P

i

i = α,

h

V ∆Ŝi

V ∆Ŝi

così da poter fare riferimento a una distribuzione normale standard. Ora,

chiamando zα il quantile della funzione di densità normale standard, l’equazione precedente si trasforma nella

i

h

−γ i − E ∆Ŝi

r h

i = zα ,

V ∆Ŝi

ovvero, poiché zα = −z1−α ,

r h

i

i

h

γ i = −E ∆Ŝi + z1−α V ∆Ŝi .

(13.3)

13.3. I mali del VaR

333

Tab. 13.2: Quantili della distribuzione normale standard

α

0.500

0.400

0.300

0.200

0.150

0.100

0.050

1−α

0.500

0.600

0.700

0.800

0.850

0.900

0.950

z1−α

0.0000

0.25335

0.524 4

0.841 62

1. 036 4

1. 281 6

1. 644 9

α

0.040

0.030

0.025

0.020

0.015

0.010

0.005

1−α

0.960

0.970

0.975

0.980

0.985

0.990

0.995

z1−α

1.7507

1.8808

1.9600

2.0537

2.1701

2.3263

2.5758

Esercizio 13.2.1 Se la variazione di un titolo ∆Ŝi è normale con media pari a

100 e scarto quadratico medio pari a 80, calcolare il VaR a livelli del 5%, 2.5% e

1%.

Soluzione. Applicando l’Equazione (13.3) e utilizzando i dati riportati nella

Tabella 13.2 si ottiene facilmente

V aR0.05

V aR0.025

V aR0.01

= −100 + 1.6449 × 80 = 31.592,

= −100 + 1.96 × 80 = 56. 8,

= −100 + 2.3263 × 80 = 86.104.

L’interpretazione frequentista è che si incorrerà in una perdita superiore a 31.592

solo cinque volte su cento. Allo stesso modo, si incorrerà in una perdita superiore

a 56.8 solo 2.5 volte su cento. Infine, analogamente, si incorrerà in una perdita

superiore a 86.104 solo 1 volta su cento.

13.3 I mali del VaR

Si è già ampiamente mostrato come il VaR non possa essere una buona

misura di rischio poiché non è coerente. Ci si può domandare, tuttavia,

quali delle proprietà di una misura di rischio coerente siano violate dal VaR.

334

13. Il valore a rischio (VaR)

Riporto un esempio, a questo proposito, nella Tabella 13.3 dove assumo

che tutti gli stati del mondo si verifichino con la stessa probabilità (pari a

0.1) e dove mostro anche il valore del VaR0.3 .

Tab. 13.3: Rendimenti di due titoli sul mercato finanziario e VaR

Prob. stati del mondo

0.1

0.1

0.1

0.1

0.1

0.1

0.1

0.1

0.1

0.1

VaR0.3

∆Ŝ1

−5

−4

−3

−2

−1

0

1

2

3

4

3

∆Ŝ2

2

1

−2

1

0

1

4

3

5

6

−1

∆Ŝ1 + ∆Ŝ2

−3

−3

−5

−1

−1

1

5

5

8

10

3

2∆Ŝ1

−10

−8

−6

−4

−2

0

2

4

6

8

6

∆Ŝ1 + 2

−3

−2

−1

0

1

2

3

4

5

6

1

Osserviamo immediatamente che il VaR non rispetta l’Assioma 12.1.2 di

subadditività, infatti

³

´

³

´

³

´

V aR0.3 ∆Ŝ1 + ∆Ŝ2 > V aR0.3 ∆Ŝ1 + V aR0.3 ∆Ŝ2 .

|

{z

} |

{z

} |

{z

}

3

3

−1

Questo significa che, utilizzando il VaR, si può arrivare a consigliare a

un investitore di non diversificare il proprio portafoglio.

Proposizione 13.3.1 Il VaR non rispetta l’assioma di subadditività.

Questa lacuna è particolarmente grave. L’assioma di subadditività ricopre, infatti, un ruolo di primaria importanza. Se esistesse una gerarchia tra

gli assiomi sicuramente quello di subadditività dovrebbe stare al primo posto. Il fatto, dunque, che il VaR rispetti tutti gli altri assiomi della coerenza,

non lo rende certo preferibile rispetto alla varianza.

13.4. Il CVaR

335

13.4 Il CVaR

Al fine di ovviare agli inconvenienti che caratterizzano il VaR si è cercato di salvare la sua idea di base creando una nuova misura di rischio che

correggesse il VaR. Tale misura viene chiamata Conditional -VaR, ovvero,

CVaR.

Visto che il male maggiore del VaR è quello di non prendere in considerazione, in nessun modo, le perdite maggiori di un certo livello, si è dunque

pensato di ovviare al problema calcolando una media di tutti i VaR q dal

livello di q = 0 fino a un livello desiderato (diciamo α). In questo modo il

CVaRα si può scrivere, sempre per una funzione di densità continua, come

Z

1 α

CV aRα =

V aRq dq,

α 0

ma ricordando la definizione di VaR data nella (13.2), si osserva immediatamente che vale

Z

1 α −1

F (q) dq,

CV aRα = −

α 0

ovvero che il CVaR coincide con l’ES.

Capitolo 14

Stima della funzione di densità1

14.1 Introduzione

Tutte le misure di rischio che ho esposto in questa parte del volume sono

basate sulla funzione di densità dei guadagni/perdite su un titolo o su un

portafoglio. Il problema principale, dunque, diviene quello di determinare

quale sia tale funzione di densità. Rimane possibile, ovviamente, effettuare

un’ipotesi teorica assumendo che i guadagni e le perdite si distribuiscano in

modo normale oppure secondo un’altra qualsiasi funzione di densità. Tuttavia, visto che gli indici di rischio non si basano su un’ipotesi particolare di

distribuzione dei guadagni/perdite, sembra più opportuno ricavare la funzione di densità dai dati del mercato. I principali metodi per fare questo

sono tre.

1. Il metodo della matrice stimata di varianze e covarianze2 : sfortunatamente questo metodo si basa sull’ipotesi che i rendimenti dei titoli

siano normali. Esso, dunque, si basa semplicemente sulla stima delle medie e delle varianze (e covarianze) dei rendimenti dei titoli per

applicarvi, poi, i calcoli sul VaR con densità normale che ho già riportato nel capitolo precedente. Il metodo, pur complicato da una stima

ponderata delle volatilità storiche, non sembra, dunque, aggiungere

nulla di nuovo alle nostre conoscenze ed è, inoltre, viziato da una serie

notevole di ipotesi (di difficile verificabilità sul mercato finanziario).

Preferisco, dunque, tralasciarlo.

2. La simulazione Monte Carlo3 : il metodo di Monte Carlo si è già utilizzato nel paragrafo in cui mostravo come simulare un processo sto1

Questo capitolo è tratto da Esch, Kieffer e López (2005).

Proprio su questo metodo si basò inizialmente la J.P. Morgan, con il suo sistema

RiskMetrics T M , per misurare l’indice VaR.

3

Il metodo è utilizzato da Bankers Trust nel suo sistema RaRoc 2020 T M .

2

338

14. Stima della funzione di densità

castico di un moto browniano. Il nome stesso del metodo ha origine

dalle gare automobilistiche effettuate a Monte Carlo dove le automobili eseguono numerosi giri di un percorso sempre uguale. Allo stesso

modo si fanno «girare» tante volte i programmi in un computer per

poter «estrarre» dei valori casuali (o pseudo-casuali) da una determinata distribuzione. Attraverso la generazione di opportune variabili

aleatorie, dunque, si determina quale sarà il rischio legato a un titolo

o a un portafoglio (utilizzando, mi raccomando, una misura di rischio

coerente).

3. La simulazione storica4 : a questo metodo dedico l’intero paragrafo che

segue.

14.2 La simulazione storica

Si prendono in considerazione, per un numero desiderato di periodi, i prezzi

di uno o più titoli sul mercato finanziario. Chiamando t il momento in cui

si effettua la stima, si rilevano i prezzi a partire da t − h. L’ipotesi alla base

di questo metodo è che il futuro replichi il passato. Si cerca, dunque, di

stimare tutti i possibili prezzi che il titolo avrà in t + 1, applicando al prezzo

in t tutte le h variazioni relative che il prezzo ha subìto tra t − h e t; esse,

in particolare, sono variazioni che vengono considerate tutte ugualmente

probabili. Su tutti i possibili prezzi, infine, si calcola un indice di rischio

(qualsiasi, ma che sia coerente).

La descrizione del metodo può apparire più complessa di quanto esso

non sia in pratica; per questo motivo offro un esempio. Nella Tabella 14.1

presento il prezzo e la variazione relativa di tre titoli nei 10 periodi precedenti

a quello di osservazione. Una volta calcolate le dieci variazioni relative, si

applicano, al prezzo in t, questi dieci tassi di variazione ottenendo, così, dieci

possibili «scenari» (come nella Tabella 14.2).

Avendo a disposizione dieci possibili scenari (o stati del mondo), si possono calcolare le variazioni ∆Si sulle quali calcolare gli indici di rischio (il

prezzo rispetto al quale calcolare la variazione è, sempre, il prezzo in t).

Nella Tabella 14.3 riporto le variazioni dei prezzi e, a titolo di esempio, il

valore dell’ES al 10%.

4

Questo metodo è utilizzato da Chase Manhattan nei suoi sistemi Charisma T M e

Risk$ T M .

14.3. La teoria dei valori estremi

339

Tab. 14.1: Valori di tre titoli nei 10 periodi precedenti e loro variazioni

percentuali

∆S1

∆S2

∆S3

Tempo

S1

S2

S3

S1

S2

S3

t − 10

t−9

t−8

t−7

t−6

t−5

t−4

t−3

t−2

t−1

t

12800

13150

12150

11100

11725

11950

12025

12325

13675

14300

14800

−

0.0273

−0.0760

−0.0864

0.0563

0.0192

0.0063

0.0249

0.1095

0.0457

0.0350

23475

23150

21875

21400

22100

21650

22650

21000

23625

24150

25825

−

−0.0138

−0.0551

−0.0217

0.0327

−0.0204

0.0462

−0.0728

0.1250

0.0222

0.0694

1238

1236

1168

1234

1310

1262

1242

1170

1260

1342

1530

−

−0.0016

−0.0550

0.0565

0.0616

−0.0366

−0.0158

−0.0580

0.0769

0.0651

0.1401

Tab. 14.2: Stima dei prezzi futuri

Stati

t

1

2

3

4

5

6

7

8

9

10

S1

14800×

1 + 0.0273

1 − 0.0760

1 − 0.0864

1 + 0.0563

1 + 0.0192

1 + 0.0063

1 + 0.0249

1 + 0.1095

1 + 0.0457

1 + 0.0350

15204.7

13674.5

13521.0

15633.3

15084.0

14892.9

15169.2

16421.1

15476.4

15317.5

S2

25825×

1 − 0.0138

1 − 0.0551

1 − 0.0217

1 + 0.0327

1 − 0.0204

1 + 0.0462

1 − 0.0728

1 + 0.1250

1 + 0.0222

1 + 0.0694

25467.5

24402.7

25264.2

26669.7

25299.2

27017.8

23943.7

29053.1

26398.9

27612.2

S3

1530×

1 − 0.0016

1 − 0.0550

1 + 0.0565

1 + 0.0616

1 − 0.0366

1 − 0.0158

1 − 0.0580

1 + 0.0769

1 + 0.0651

1 + 0.1401

1527.5

1445.8

1616.5

1624.2

1473.9

1505.8

1441.3

1647.7

1629.6

1744.3

14.3 La teoria dei valori estremi

Uno dei principali punti deboli del metodo della simulazione storica, mostrato nel paragrafo precedente, è che un piccolo numero di osservazioni

con valori «estremi» influenza in modo determinante il calcolo dell’indice

di rischio per tutto il periodo preso in considerazione. Occorrerebbe, invece,

pesare queste osservazioni estreme per una opportuna probabilità, che ten-

340

14. Stima della funzione di densità

Tab. 14.3: Variazioni possibili del prezzo dei titoli

Stati

1

2

3

4

5

6

7

8

9

10

ES0.1

∆S1

404. 7

−1125. 5

−1279.0

833. 3

284.0

92. 9

369. 2

1621. 1

676. 4

517. 5

1279.0

∆S2

−357. 5

−1422. 3

−560. 8

844. 7

−525. 8

1192. 8

−1881. 3

3228. 1

573. 9

1787. 2

1881. 3

∆S3

−2. 5

−84. 2

86. 5

94. 2

−56. 1

−24. 2

−88. 7

117. 7

99. 6

214. 3

88. 7

ga conto della natura «inusuale» di determinati valori. Ci aiuta, in questo

compito, la teoria dei valori estremi che si basa sul seguente risultato.

Teorema 14.3.1 (dei

suali xi (i = 1, 2, ..., n)

è possibile determinare

che tende a infinito) la

valori estremi) Sia data una serie di variabili caindipendenti e identicamente distribuite per le quali

due serie di coefficienti αn > 0 e β n tali che (per n

variabile aleatoria

yn =

max (x1 , x2 , ..., xn ) − αn

,

βn

sia non degenere, allora yn ammette la seguente funzione di ripartizione

(dipendente da un parametro τ ):

(

0,

y ≤ τ1 ,

1

con τ < 0 si ha F (y) =

e−(1−τ y) τ , y > τ1 ,

−y

con τ = 0 si ha F (y) = e−e , y ∈ R,

(

1

e−(1−τ y) τ , y < τ1 ,

con τ > 0 si ha F (y) =

1,

y ≥ τ1 .

14.3. La teoria dei valori estremi

341

Nel caso con τ = 0 la forma funzione di F (y) sembra diversa dalle altre

ma, in realtà, non lo è. Per accorgersene basta calcolare il limite dell’altra

forma di F (y) per τ che tende a zero. I parametri αn , β n e τ si interpretano,

rispettivamente, come parametri di dispersione, localizzazione e «di coda».

Nella Figura 14.1 si nota che, per valori positivi o negativi di τ , gli eventi

estremi sono quelli che pesano maggiormente e, dunque, sono anche i più

probabili.

f (y)

6

f (y)

6

τ <0

1

τ

O

f (y)

6

τ =0

y

O

y

τ >0

O

1

τ

y

Fig. 14.1: Funzioni di densità dei valori estremi per diversi valori di τ

I parametri della funzione F (y) possono essere stimati utilizzando qualsiasi metodo il lettore preferisca. Mostro qui di seguito un metodo semiparametrico che è utile per la sua particolare semplicitià. Le tappe del

metodo sono le seguenti:

1. mettere in ordine crescente le osservazioni della variabile casuale x in

modo da avere x1 ≤ x2 ≤ ... ≤ xn ;

2. scegliere una soglia tale per cui, al fine di modificare la coda del campione delle n osserazioni, si prendano in considerazione solo le m osservazioni più piccole (a volte, nella letteratura teorica, si considerano solo

le m osservazioni più grandi e, tuttavia, nel nostro caso, ci interessa

solo la coda sinistra della distribuzione);

3. uno stimatore del parametro di coda τ , il cosiddetto stimatore di

Hill (1975), è dato da

¶

µ

m

xj

1 X

,

ln

τ̂ =

m

xm+1

j=1

come appare evidente, lo stimatore di Hill dipende in modo cruciale

dalla scelta di m e sulla sua scelta si è incentrata gran parte della

letteratura mirata proprio all’utilizzo della teoria dei valori estremi;

342

14. Stima della funzione di densità

4. infine, per tutti i valori di y < xm+1 , uno stimatore di F (y), proposto

da Danielsson e De Vries (1997), è il seguente

m

F̂ (y) =

n

µ

xm+1

y

¶1

τ̂

;

5. il metodo si conclude con la stima delle differenze dei prezzi dei titoli

(come mostrato nel paragrafo precedente) dove, tuttavia, alle osservazioni estreme, cioè ai valori di xi più piccoli di xm+1 , si sostituiscono i

valori teorici che, per il livello di probabilità a cui corrisponde xi (pari

a pi ), risolvono

µ

¶1

m xm+1 τ̂

pi =

,

n

x̂i

ovvero

µ

¶

m τ̂

x̂i = xm+1

.

npi

Quando, come nel caso della stima con il metodo storico, si pone pi = ni

(cioè si dà la stessa probabilità a tutti gli n possibili stati del mondo),

allora la formula si semplifica come

³ m ´τ̂

x̂i = xm+1

,

i

da cui si nota che, quando i = m (cioè per l’ultima osservazione da

modificare), si ha x̂m = xm+1 ovvero l’ultimo valore da modificare

viene posto uguale al primo valore non modificato.

Esercizio 14.3.1 Nel caso illustrato nel paragrafo precedente (Tabelle 14.1-14.214.3), supponendo di porre m = 2, si calcoli quale valore sostituire ai valori estremi

che siano simulati per il primo titolo S1 . Calcolare il valore di ES0.1 sul primo

titolo con questi nuovi valori.

Soluzione. Nel nostro caso lo stimatore di Hill è dato da una media di due soli

valori (osservati, per S1 , nella Tabella 14.2):

µ ¶

µ ¶

µ

¶

µ

¶

1

1

1

x1

x2

13521.0

1

13674.5

τ̂ = ln

+ ln

= ln

+ ln

= −0.091.

2

x3

2

x3

2

14892.9

2

14892.9

14.3. La teoria dei valori estremi

343

Poiché tutti e due i valori estremi si considerano con la stessa probabilità pari al

10%, allora si ha p1 = 0.1 e p2 = 0.2. In questo modo si può calcolare

x̂1 = xM+1

x̂2 = xM+1

µ

µ

M

np1

M

np2

¶τ̂

¶τ̂

= 14892.9

= 14892.9

µ

µ

2

10 × 0.1

2

10 × 0.2

¶−0.091

¶−0.091

= 13983,

= 14893,

che sono i valori da sostituirsi a quelli estremi (nella Tabella 14.2) in modo da

ottenere quanto riportato nella Tabella 14.4, dove si è anche calcolato l’ES0.1 il

quale, ovviamente, risulta inferiore a quello iniziale.

Tab. 14.4: Variazioni possibili del prezzo dei titoli, corrette per i valori

estremi

Stati

S1

∆S1

1

15204.7

404. 7

2

14893.0

93.0

3

13983.0 −817.0

4

15633.3

833. 3

5

15084.0

284.0

6

14892.9

92. 9

7

15169.2

369. 2

8

16421.1 1621. 1

9

15476.4

676. 4

10

15317.5

517. 5

ES0.1

817.0

Scaricare