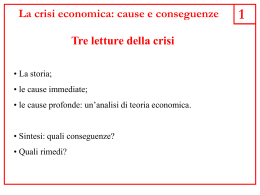

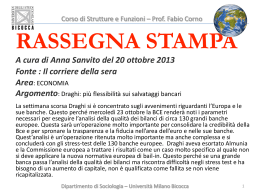

MARCO ERCOLE ORIANI Prof. ordinario di Economia degli intermediari finanziari dell'Università Cattolica Direttore Divisione Finanza per lo sviluppo di Altis I fenomeni ricorrenti di turbolenza e instabilità e le crisi: a primer I. Fisher: una crisi origina da una situazione di elevato indebitamento e da uno shock esterno qualunque, che genera una caduta dei prezzi delle attività finanziarie detenute da pubblico e intermediari Crisi preceduta da sintomi (early warning systems) sistematicamente sottovalutati perché gli operatori esasperano l’ottimismo, si indebitano per speculare gonfiando una bolla (es. High Tech 2000). La bolla scoppia, per una causa accidentale: il fallimento di un operatore, la chiusura dei canali di finanziamento (es. LTCM, Bear Stearns,..), il mancato rimborso da parte di un grande debitore. L’euforia si trasforma in panico, la crisi si avvita. La ciclicità delle crisi finanziarie: sequenza 1 La sequenza di una crisi: • Euforia e crescita abnorme dei prezzi delle attività reali e/o finanziarie (magari non tutte, spesso alcuni tipi di entrambe) • Stato di eccessivo indebitamento • Rottura del meccanismo crescita prezzi/debiti • Prime insolvenze • Liquidazione disordinata di attività • Rimborso di debiti divenuti più onerosi • Flessione dei depositi e della velocità circolazione moneta • Caduta dei prezzi (deflazione) • Aumento dei tassi di interesse • Ulteriore diminuzione di valore delle attività Economist e crisi dei mutui subprime marzo 2002 marzo 2007 E a marzo 2009? La crisi del 2007/08: alcune cause Eccessiva liquidità nell’area dollaro e rigidità del mercato interbancario Espansione drogata del mercato immobiliare statunitense Abuso della cartolarizzazione e di attività a “sottostante nascosto” Eccessivo ego di alcuni CEO di banche americane Principali Bolle nella storia …si ridimensiona fortemente la rilevanza di alcune regole d’oro Too big to fail Le agenzie di rating forniscono probanti segnali di early warning Le autorità di vigilanza e sorveglianza agiscono sempre in modo tempestivo per evitare e risolvere la possibilità di rischi sistemici e effetti domino Le regole su derivati e cartolarizzazioni sono adeguate Le banche si fidano sempre le une delle altre (mercato interbancario) storia economica: da un libro del 2100 …..se hanno ragione gli ottimisti • la crisi finanziaria del 2007- 08 fece subito molto paura ma venne rapidamente dimenticata; dopo due trimestri, il tasso di crescita dell’economia mondiale riprese attorno al 5 per cento annuo • le banche centrali si dimostrarono coscienti dei rischi e agirono appropriatamente e tempestivamente; • la crisi fu l’occasione per nuove regole e maggiore trasparenza e il mercato ne trasse gran beneficio …..se hanno ragione i pessimisti • la crisi finanziaria del 2007-08 rappresentò l’inizio dello sfaldamento del sistema finanziario mondiale; il rallentamento della crescita divenne permanente con una lunga stagnazione nei paesi ricchi; • banche centrali e governi salvarono istituzioni che avevano sbagliato incoraggiando successivi comportamenti a rischio; • si cercò di introdurre nuove regole e nuove istituzioni ma i tentativi fallirono di fronte agli egoismi nazionali

Scaricare