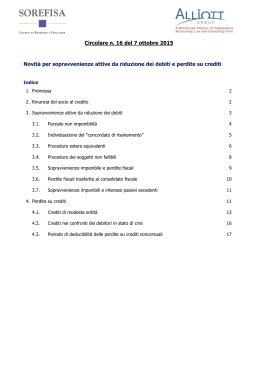

Ordine dei Dottori Commercialisti e degli Esperti Contabili di Trieste Incontro di Studio LE NOVITA’ FISCALI DEL 2012 Trieste, 30 ottobre 2012 • La deducibilità delle perdite su crediti Tiziana Pacifico Boscolo & Partners – Dottori Commercialisti PERDITE SU CREDITI NORMATIVA • art. 101 co, 5 del TUIR • art. 33 co. 5 del DL 83/2012 conv. L. 134/2012 c.d. “decreto crescita sviluppo” ART. 33 CO. 5 del D.L. 83/2012 Amplia le ipotesi di deducibilità automatica delle perdite su crediti. Le modifiche interessano: • Sia le perdite relative a crediti vantati nei confronti di debitori assoggettati a procedure concorsuali e istituti assimilati; • Sia le perdite relative a crediti vantati nei confronti di debitori non assoggettati a procedure concorsuali e istituti assimilati. DEBITORI ASSOGGETTATI A PROCEDURE CONCORSUALI L’omologazione da parte del Tribunale, di un accordo di ristrutturazione dei debiti viene parificata all’apertura delle altre procedure concorsuali che consentono la deducibilità ex legge delle perdite su crediti DISCIPLINA PREVIGENTE Prima della modifica normativa la deducibilità era consentita in modo automatico soltanto se il debitore era assoggettato alle seguenti procedure: • Fallimento • Liquidazione coatta amministrativa • Concordato preventivo • Amministrazione straordinaria Circ. Agenzia delle Entrate 13.3.2009 n. 8 escludeva che le perdite su crediti generatesi per effetto dell’omologazione da parte del Tribunale, di un accordo di ristrutturazione dei debiti ex art. 182-bis non era applicabile la previsione di deducibilità immediata contenuta nell’art. 101 co 5 del TUIR DEBITORI NON ASSOGGETTATI A PROCEDURE CONCORSUALI La perdita è automaticamente deducibile quando il credito è di modesta entità ed è decorso un periodo di 6 mesi dalla scadenza del pagamento o, in alternativa, il diritto della riscossione è prescritto DEBITORI NON ASSOGGETTATI A PROCEDURE CONCORSUALI il credito è di modesta entità e sono trascorsi 6 mesi dalla scadenza Perdita automaticamente deducibile se oppure il diritto alla prescrizione è prescritto ELEMENTI CERTI E PRECISI SUSSISTONO IN “OGNI CASO” QUANDO IN ALTERNATIVA: • Il credito è di modesta entità ed è decorso un periodo di 6 mesi dalla scadenza del pagamento • Il diritto alla riscossione del credito è prescritto Le due condizioni sono tra loro alternative E’ sufficiente che ricorra una delle due per poter dedurre la perdita PRIMO REQUISITO Il requisito dell’ammontare del credito e relativa scadenza R.M. 6.8.76 n. 9/124: deducibilità delle perdite su crediti commerciali di modesto importo può prescindere dalla ricerca di rigorose prove formali, in considerazione che la lieve entità dei crediti può consigliare le aziende a non intraprendere azioni di recupero che comporterebbero il sostenimento di ulteriori oneri. NOZIONE DI MODESTE ENTITA’ DEL CREDITO Il credito è considerato di modesta entità se l’importo non è superiore a: • 5.000 euro per imprese di piu’ rilevanti dimensione • 2.500 euro per le altre imprese Impresa di rilevante dimensione Art. 27 co. 10 DL 185/2008 Un volume d’affari o ricavi non inferiori a 150 milioni di euro Circ. Agenzia Entrate 31.5.2012 n. 18 volume d’affari o ricavi non inferiori a 100 milioni di euro NOZIONE DI MODESTE ENTITA’ DEL CREDITO Credito di modesta entità ≤ 5.000 euro ≤ 2.500 euro imprese con volume d’affari o ricavi ≥ 100.000.000,00 di euro altre imprese DECORRENZA Periodo d’imposta in corso al 12.8.2012 2012 per i soggetti con periodo d’imposta coincidente con l’anno solare Crediti di modesto importo per il quali l’anzianità di 6 mesi sia già maturata prima del 2012: Problematica Competenza La sussistenza delle due condizioni (temporale e quantitativa) va verificata, in termini generali, alla chiusura del periodo d’imposta DETERMINAZIONE DEL LIMITE QUANTITATIVO Valore legale della pretesa creditoria Problematica dei crediti distinti vantati nei confronti dello stesso cliente • Si attende conferma della rilevanza della singola posizione creditoria nell’ipotesi di distinti crediti vantati nei confronti dello stesso cliente che, considerati singolarmente, sarebbero al di sotto della soglia di 2.500 (5.000) euro, mentre computati complessivamente la supererebbero SECONDO REQUISITO Gli elementi certi e precisi sussistono anche quando il diritto alla riscossione del credito è prescritto Decorsi i termini di prescrizione del credito in base alle norme civilistiche la deducibilità della perdita è automatica. INDIPENDENTEMENTE DALL’ IMPORTO DEL CREDITO TERMINE DI PRESCRIZIONE Tipologia di credito Termine di prescrizione Norma di riferimento Tutti i diritti per cui non è prevista una deroga specifica (regola generale) 10 anni art. 2946 c.c. Crediti derivanti da somministrazioni di beni e servizi da cui scaturiscono pagamenti periodici 5 anni art. 2948 co. 1 n. 4 c.c. Canoni e ogni pagamento periodico ad anno o in termini più brevi 5 anni art. 2948 co. 1 n. 4 c.c. Indennità spettanti per la cessazione del rapporto di lavoro 5 anni art. 2948 co. 1 n. 5 c.c. Provvigioni del mediatore 1 anno art. 2950 co. 1 n. 5 c.c. Crediti derivanti da prestazioni di spedizione e trasporto (nel caso di trasporto che termina ed inizia fuori Europa) 18 mesi art.2951 co. 2 c.c. Crediti derivanti da prestazioni di spedizione e trasporto (altri casi) 1 anno art.2951 co. 1 c.c. Premi assicurativi 1 anno art.2952 co. 1 c.c. INDIVIDUATO IL TERMINE DI PRESCRIZIONE OCCORRE STABILIRE • Il momento a partire dal quale detto termine incomincia a decorrere • La presenza di eventuali interruzioni o sospensioni nel decorso della prescrizione • La decorrenza delle prescrizioni presuntive MOMENTO DI DECORRENZA DELLA PRESCRIZIONE Art. 2395 c.c. la prescrizione incomincia a decorrere dal giorno in cui il diritto può essere fatto valere e quindi dal momento che è sorto. In dottrina si è proposto di introdurre una presunzione di maturazione a decorrere dalla data di scadenza della fattura. INTERRUZIONE O SOSPENSIONE DELLA PRESCRIZIONE Artt. 2941 e 2942 c.c. (sospensioni) Artt. 2943-2945 c.c. (interruzioni) Che ne impediscono la maturazione Ai fini dell’interruzione, ad esempio, è sufficiente la costituzione in mora del debitore tramite intimazione o richiesta scritta Prova dell’avvenuto compimento della prescrizione: Atti interruttivi posti in essere Assenza di atti interruttivi RILEVANZA DELLE PRESCRIZIONI PRESUNTIVE L’art. 101 co. 5 del TUIR, come modificato dall’art. 33 co. 5 del DL 83/2012 non distingue tra prescrizioni legali o presuntive Artt. 2954-2956 c.c. (prescrizione presuntiva) Decorso un determinato periodo il diritto si considera estinto per intervenuto pagamento (es. rapporti di vita quotidiana - commercio al dettaglio, farmacie) DECORRENZA Periodo d’imposta in corso al 12.8.2012 – 2012 per i soggetti con periodo d’imposta coincidente con l’anno solare Tale circostanza dovrebbe comportare che per i diritti di credito già prescritti in periodi d’imposta precedenti al 2012 la deduzione della perdita sia preclusa. SOGGETTI IAS/IFRS Gli elementi certi e precisi sussistono anche in caso di cancellazione dei crediti dal bilancio operata in dipendenza di eventi estintivi Eventi estintivi: • Cessioni pro soluto • Transazioni • Rinunce • Conversione del credito in partecipazioni • Prescrizioni Decorrenza - 2012 PRINCIPIO DERIVAZIONE Art. 109 co. 4 del TUIR Le spese e gli altri componenti negativi di reddito non sono ammessi in deduzione se e nella misura in cui non risultanto imputati al conto economico relativo all’esercizio di competenza La perdita per poter essere dedotta deve preventivamente transitare a conto economico Utilizzo del Fondo svalutazione crediti Nel caso di crediti per i quali esistano svalutazioni ed accantonamenti dedotti la perdita deve essere imputata • Prioritariamente a riduzione del fondo svalutazione crediti “fiscale” sino a capienza del fondo stesso • Per eccedenza a carico dell’esercizio Decorrenza - 2012 DETRAZIONE PER IL RECUPERO EDILIZIO E RISPARMIO ENERGETICO NORMATIVA • art. 16 – bis TUIR • art. 11 del DL 83/2012 conv. L. 134/2012 c.d. “decreto crescita sviluppo” ART. 11 del D.L. 83/2012 • Aumento della detrazione IRPEF per gli interventi di recupero edilizio al 50% e l’innalzamento del limite massimo di spesa a € 96.000 relativamente alle spese nel periodo 26.6.2012 - 30.06.2013; • Proroga della detrazione IRPEF/IRES del 55% fino al 30.6.2013 DAL 1 LUGLIO 2013 SI PASSERA’ DEFINITIVAMENTE AL 36% DISCIPLINA 50% ex 36% ART. 16 BIS TUIR BENEFICIARI DELLA DETRAZIONE • Persone fisiche, che possiedono o detengono in base ad un titolo idoneo l’immobile sul quale sono stati effettuati gli interventi • Il familiare convivente del possessore o detentore dell’immobile oggetto dell’intervento, purchè sostenga le spese e le fatture e i bonifici siano a lui intestati • Acquirenti o assegnatari di unità immobiliari situate in fabbricati integralmente restaurati o ristrutturati • In caso di vendita dell’immobile il diritto delle quote non utilizzate viene trasferito per i rimanenti periodi, salvo diverso accordo all’acquirente DISCIPLINA 50% ex 36% ART. 16 BIS TUIR AMMONTARE MASSIMO DI SPESA Attenzione alla data in cui viene effettuato il bonifico, la detrazione per gli interventi di ristrutturazione edilizia sarà • 36% per le spese sostenute fino al 25 giugno 2012 su un importo massimo di 48.000 euro • 50% per le spese sostenute dal 26 giugno 2012 al 30 giugno 2013 su un importo massimo di 96.000 euro PER LE SPESE SOSTENUTE DAL 1 LUGLIO 2013 LA DETRAZIONE TORNERA’ 36% SU UN IMPORTO MASSIMO DI 48.000 AMMONTARE MASSIMO DI SPESA PERIODO SOSTENIMENTO SPESE DETRAZIONE INTERVENTI DI RECUPERO DEL PATRIMONIO EDILIZIO DETRAZIONE PER INTERVENTI DI RIQUALIFICAZIONE ENERGETICA Dal 26.06.2012 al 30.06.2013 50% con limite di € 96.000 55% con limiti di spesa che variano in funzione dell’intervento eseguito Dall’ 01.07.2013 36% con il limite di € 48.000 36% con il limite di € 48.000 DISCIPLINA 50% ex 36% ART. 16 BIS TUIR • Ripartizione della detrazione: 10 quote annuali • Vendita dell’unità immobiliare: la detrazione non utilizzata in tutto o in parte è trasferita per i rimanenti periodi di imposta, salvo diverso accordo delle parti, alla persona fisica acquirente dell’immobile DISCIPLINA 50% ex 36% ART. 16 BIS TUIR • Circolare Agenzia Entrate n. 25/E 19 giugno 2012 espressione vendita deve intendersi riferita a tutte le ipotesi in cui si realizza una cessione dell’immobile anche a titolo gratuito • Nelle compravendite o donazione dell’immobile è possibile dal 17 settembre scorso scegliere se l’agevolazione resta al vecchio proprietario o passa al nuovo • In mancanza è il nuovo proprietario ad averne diritto DISCIPLINA 50% ex 36% ART. 16 BIS TUIR PROCEDURE PER LA DETRAZIONE • Pagamento delle spese con i bonifici presso banche e poste che riportano la causale del versamento il codice fiscale del beneficiario codice fiscale o la partita iva di chi ha eseguito le opere La detrazione non spetta in caso di bonifico incompleto • Risoluzione 7 giugno 2012 n. 55/E DISCIPLINA DEL 55% • La detrazione del 55% sugli interventi per il risparmio qualificato è stata prorogata fino al 30.06.2013 termine ultimo per usufruire dell’incentivo. • Oltre tale data potrà essere utilizzata la detrazione IRPEF del 36% sugli “interventi relativi alla realizzazione di opere finalizzate al conseguimento di risparmi energetici” DAL 1.07.2013 I SOGGETTI IRES NON POTRANNO PIU’ BENEFICIARE DI ALCUNA AGEVOLAZIONE DISCIPLINA DEL 55% • Fino a giugno 2013 si potrà scegliere tra le due agevolazioni, attenzione alla programmazione dei pagamenti • Agevolazione 55% i pagamenti per lo stesso intervento dovranno essere effettuati entro il 30.06.2013 NON E’ CONSENTITO IL PASSAGGIO DELLA DETRAZIONE DAL 55% AL 36% • Se nel periodo 26.06.2012 - 30.06.2013 si effettuano pagamenti usufrendo del super bonus del 50% si potrà comunque beneficiare del bonus dl 36% per i pagamenti effettuati a partire dal mese di luglio 2013 SPESE DI MANUTENZIONE DL 16/2012 A decorrere dal periodo d’imposta in corso al 29 aprile 2012 ai fini del plafond rileva solo il valore dei beni ammortizzabili all’inizio del periodo di imposta e non è piu’ necessario conteggiare in proporzione il valore dei beni acquistati o ceduti in corso d’anno • Restano confermate le altre regole per quanto concerne il calcolo del tetto del 5% per la deduzione nell’esercizio delle spese di manutenzione diverse da quelle incrementative

Scaricare