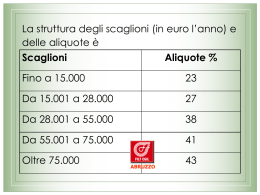

L’imposta personale sul reddito delle persone fisiche (IRPEF) Lezione 2 Scienza delle finanze - CLEP a.a. 2007-2008 Dalla legge delega 80/2003 ad oggi Legge delega 80/2003: obiettivo finale sostituzione dell’Irpef con l’Ire; due aliquote: 23% fino a 100.000 euro e 33% oltre questa soglia; sostituzione del sistema di detrazioni con un sistema di deduzioni Attuati solo due moduli: 2003 e 2005 Legge finanziaria 2007: nuova riforma Revisione di aliquote e scaglioni Si torna a sistema di detrazioni 2 Le riforme del 2003 e del 2005 Nel 2003 è entrato in vigore un primo modulo di riforma dell’Irpef, con effetti di riduzione del gettito stimati in circa 5,5 miliardi di euro, caratterizzato da modificazioni delle aliquote e dall’introduzione di un sistema di deduzioni volte a definire una No Tax Area; nel 2005 la riforma è proseguita con un secondo modulo che ha ridisegnato ancora aliquote e scaglioni e introdotto un gruppo di deduzioni per oneri di famiglia. La perdita di gettito di questo secondo modulo (a regime) è attorno a 6 miliardi di euro. 3 La riforma del 2007 (legge finanziaria) Si torna a un sistema di detrazioni Obiettivo principale della riforma: consentire la riduzione del cuneo fiscale per redditi sotto una certa soglia (la riduzione del cuneo fiscale sul lavoro in finanziaria è avvenuto con sgravi Irap, sul datore di lavoro, e con la riforma dell’Irpef, sul lavoratore. In entrambi i casi ci si concentra sui redditi più bassi) La riforma determina un lieve aumento del prelievo Irpef complessivo (a regime 800 milioni di euro), ma si accompagna ad un potenziamento degli assegni familiari (1,4 miliardi di euro) con un saldo netto complessivo positivo. 4 Disegno di legge finanziaria 2008 Interventi minori: Si introducono alcuni aggiustamenti Si prorogano alcune agevolazioni Si effettuano interventi una tantum per soggetti con Irpef nulla (redditi più bassi….) 5 IRPEF Unità impositiva: individuo (non famiglia) Soggetti passivi: residenti per i redditi di fonte interna ed estera; non residenti per redditi di fonte interna Presupposto: il possesso di redditi in denaro e natura rientranti nelle categorie previste dalla legge Base imponibile: reddito complessivo meno deduzioni Sono esclusi: redditi esenti (es. borse di studio, assegni familiari), redditi assoggettati a regimi sostituivi (es. attività finanziarie) o a tassazione separata (es. TFR, ..) 6 Categorie di redditi A. B. C. D. E. F. Redditi fondiari Redditi da capitale Redditi da lavoro dipendente Redditi da lavoro autonomo Redditi di impresa Redditi diversi 7 Quadro riassuntivo della tassazione delle diverse categorie di reddito Base imponibile Modalità di tassazione Tariffa d’estimo catastale Irpef ordinaria A. Redditi fondiari - redditi dei terreni (se non rientrano nella categoria di redditi di impresa) - redditi dei fabbricati: abitazione principale Rendita catastale di fatto esclusi da imposta (deduzione = rendita) ab. non locate 133% rendita catastale Irpef ordinaria ab. locate 85% reddito effettivo (o rendita se >) Irpef ordinaria Ulteriori agevolazioni (-30% imponibile) se contratto a “canone convenzionato” B. Redditi di capitale Reddito effettivo Regimi sostitutivi (con eccezione dividendi partecipazioni qualificate) Quadro riassuntivo della tassazione delle diverse categorie di reddito Base imponibile Modalità di tassazione C. Redditi di lavoro Reddito effettivo di cassa, dipendente al lordo spese di produzione Irpef (ritenute alla fonte, deduzioni e detrazioni specifiche) D. Redditi di lavoro Reddito effettivo di cassa, autonomo al netto delle spese di produzione (individuate analiticamente o forfetariamente, a seconda del reddito) Irpef; ritenute alla fonte a titolo acconto (20%), se committente è sostituto di imposta; deduzioni e detr. specifiche Quadro riassuntivo della tassazione delle diverse categorie di reddito Base imponibile Modalità di tassazione Reddito effettivo di competenza (utile di bilancio + variazioni fiscali) Irpef ordinaria; tassazione pro quota in capo ai soci - plusvalenze finanziarie e redditi prodotti derivati Reddito (al netto delle minusvalenze e delle perdite) Regimi sostituivi (con - altri redditi diversi (es. plusvalenze da lottizzazione terreni, alcune cessioni immobili, vincite, etc. Criteri eterogenei Regimi eterogenei E. Redditi di impresa (soggetti Irpef) F. Redditi diversi eccezione plusvalenze derivanti da cessioni di partecipazioni qualificate) Determinazione dell’imposta (da 2007) Reddito complessivo -Deduzioni tradizionali = Reddito imponibile Applicazione della scala delle aliquote Imposta lorda - detrazioni = imposta netta 11 Deduzioni tradizionali Contributi previdenziali e assistenziali obbligatori; contributi a fondi pensione (limite max 5.164,54 euro). Trattamento coerente con modello di tassazione sulla spesa; in un modello di tassazione sul reddito sono tax expenditures Rendita catastale abitazione principale (tax expenditure) Spese mediche e di assistenza specifiche per portatori di handicap (personalizzazione dell’imposta) Oneri contributivi obbligatori per collaboratori domestici e baby sitter (ma 1.550 euro circa…) Assegni al coniuge separato; Liberalità (entro limiti) ... 12 Scala delle aliquote 1974 32 scaglioni; aliquote da 10% a 72% 2002 5 scaglioni; aliquote da 18% a 45% 2003 5 scaglioni; aliquote da 23% a 45% 2005 4 scaglioni; aliquote da 23% a 43% 2007 5 scaglioni; aliquote da 23% a 43% • 1983: riduzione a 9 scaglioni • 1989 riduzione t max a 50% 13 RIMODULAZIONE DELLE ALIQUOTE E DEGLI SCAGLIONI 2003 2002 Scaglioni in euro Aliquota legale Fino 10329,14 Da 10329,14 15493,71 a Da 15493,71 30987,41 Da 30987,41 69721,68 a a Oltre 68721,68 a 18 Scaglioni in euro Aliquota legale Fino a 15000 23 da 15000 a 29000 29 32 da 29000 a 32600 31 39 da 32600 a 70000 39 oltre 70000 45 24 45 NB: Le aliquote non comprendono la addizionale regionale dello 0,9% RIMODULAZIONE DELLE ALIQUOTE E DEGLI SCAGLIONI 2003 Scaglioni in euro 2005 Aliquota legale Fino a 15000 23 da 15000 a 29000 29 da 29000 a 32600 31 da 32600 a 70000 39 oltre 70000 45 Scaglioni in euro Aliquota legale Fino 26000 Da 26000 33500 a 23 a 33 Da 33500 100000 Oltre 100000 a 39 43 (39 + 4 di “contributo di solidarietà”) 15 RIMODULAZIONE DELLE ALIQUOTE E DEGLI SCAGLIONI: Finanziaria 2007 La struttura delle aliquote legali d’imposta Irpef 2006 Reddito complessivo al netto delle deduzioni per no tax area, per familiari a carico e deduzioni tradizionali Fino a 26.000 Da 26.000 a 33.500 Da 33.500 a 100.000 Oltre 100.000 Irpef 2007 Reddito complessivo al netto delle deduzioni tradizionali 23% 33% 39% 43% Fino a 15.000 Da 15.000 a 28.000 Da 28.000 a 55.000 Da 55.000 a 75.000 Oltre 75.000 23% 27% 38% 41% 43% 16 Finanziaria 2007 La Finanziaria 2007 sostituisce le deduzioni per la no tax area e per i carichi familiari con detrazioni, ritornando così alla struttura tipica della fine degli anni ’90. Di conseguenza, a parità di reddito complessivo la base imponibile dell’Irpef 2007 è più ampia di quella dell’Irpef 2005 e 2006. 17 Tipologia di detrazioni (2007) Per fonte di reddito (dipendente, pensionato ultra 75enne, pensionato, autonomo); decrescenti al crescere del reddito. Per carichi di famiglia (coniuge e figli a carico) Per oneri personali Per altre finalità (scopi incentivanti) 18 Detrazioni per tipologia di reddito (2007) Le detrazioni per tipi di reddito presentano andamento decrescente, ma non sempre in modo lineare. Si applicano secondo le formule che seguono (dove RC è il reddito complessivo). Detrazione per lavoro dipendente: Dldip=1840 se RC<=8000 1338+502 [(15000-RC)/7000] se 8001<RC<=15000 1338 [(55000-RC)/40000] se 15000<RC<=23000 1338 [(55000-RC)/40000] +10 se 23000<RC<=24000 1338 [(55000-RC)/40000] +20 se 24000<RC<=25000 1338 [(55000-RC)/40000] + 30 se 25000<RC<=26000 1338 [(55000-RC)/40000] + 40 se 26000<RC<=27700 1338 [(55000-RC)/40000] +25 se 27700<RC<=28000 1338 [(55000-RC)/40000] se 28000<RC<=55000 0 se RC>55000 19 Detrazioni per tipologia di reddito (2007) Le detrazioni per tipi di reddito presentano andamento decrescente, ma non sempre in modo lineare. Si applicano secondo le formule che seguono. Detrazione per pensione (aumentata per soggetti con età non inferiore a 75 anni): Dpens=1725 se RC<=7500 1255+470 [(15000-RC)/750] se 7500<RC<=15000 1225 [(55000-RC)/40000] se 15000<RC<=55000 0 se RC>55000 Detrazione per lavoro autonomo: Dlaut=1104 se RC<=4800 1104 [(55000-RC)/50200] se 4800<RC<=55000 20 0 se RC>55000 Detrazioni per tipologia di reddito (2007) Determinano un livello di reddito escluso da tassazione (es. per lavoro dipendente 8.000 euro) Motivi delle differenze: discriminazione qualitativa reddito lordo o netto diverso tasso evasione 21 Detrazioni per tipologia di reddito (2007) 22 Detrazioni per figli a carico (2007) La deduzione per i figli (introdotta nel 2005) viene sostituita dalla seguente detrazione: Df = D [1- RC/L] , dove RC è il reddito complessivo, D=800 per ciascun figlio oltre i tre anni, D=900 per ogni figlio di età inferiore ai tre anni; Se il contribuente ha almeno tre figli a carico, D è aumentata di 200 euro per ciascun figlio a partire dal primo; L è il limite di reddito al quale cessa la detrazione: è uguale a 95.000 euro per il primo figlio, ed aumenta di 15.000 euro per ciascun figlio successivo al primo. 23 Detrazioni per figli a carico Esempio: Se il contribuente ha a carico solo un figlio con età inferiore a tre anni: Df=900 (1-RC/95.000) =900-0.009474*RC; si annulla per RC> =95.000 Esempio: Se il contribuente ha a carico 4 figli di cui due sotto i tre anni: Df = D [1- RC/L] Df = (2(800+200)+2(900+200))(140.000-RC)/140.000 (dove 140.000=95.000+15.000*3) 24 Detrazioni per figli a carico 25 Detrazione per coniuge a carico La detrazione per il coniuge a carico decresce linearmente fino ad azzerarsi ad 80.000 euro. In particolare è: Dc=800-110*RC/15.000 se RC <=15000 Dc= 690 se 15000<RC<=40000 … etc. Dc=690*(80.000-RC)/40.000 se 40000<RC<=80000 Dc= 0 se RC > 80000 26 Detrazione per coniuge a carico 27 Altre detrazioni Dall’imposta lorda sono ammesse altre due categorie di detrazioni: a) detrazioni relative ad oneri personali al 19%; es. per spese mediche (con franchigia), per interessi su mutui ipotecari, per assicurazioni sulla vita, spese scolastiche, … (vedi testo, p. 108-110) b) altre detrazioni con finalità di incentivazione: es. ristrutturazioni edilizie, affitti a “canone convenzionato”, per trasferimenti di residenza per motivi di lavoro, ... (vedi teso, p 110-111); 28 Detrazioni d.d.l. finanziaria 2008 1. Detrazioni per inquilini Adesso: 1. 2. Nel caso di cd contratti convenzionali: detrazione di 495,80 euro se il reddito è inferiore a 15.493,71 euro e 247,90 se reddito è compreso fra 15.493,71 e 30.987,41 (anche locatario gode di agevolazioni: deduzione del 30% dal canone) Per tre anni detrazione di 991,60 euro, ridotta a 495,80 in funzione delle stesse soglie di reddito di cui sopra, per incentivare la mobilità dei lavoratori dipendenti (trasferimento della residenza nel comune di lavoro) 29 Detrazioni d.d.l. finanziaria 2008 1. Detrazioni per inquilini LF 2008: 3. 4. Estensione a tutti i contratti della detrazione di cui al punto 1., ma limitatamente a 300 euro, ridotta a 150, in funzione delle soglie di reddito di cui sopra Estensione della agevolazione di cui al punto 2. per giovani di età compresa fra 20 e 30 anni che stipulano un contratto per abitazione principale diversa da quella dei genitori. Si prevede trasferimento in caso di incapienza (dopo detrazioni per familiari a carico e per reddito) 30 Detrazioni d.d.l. finanziaria 2008 2. Proroga detrazioni già previste per: Spese per ristrutturazioni edilizie Interventi di risparmio energetico Detrazione per asili nido ……………. 31 Altri interventi d.d.l. finanziaria 2008 1. Le detrazioni per carichi di famiglia e per tipologia di reddito si calcolano sulla base di un RC al netto del reddito dell’unità immobiliare adibita ad abitazione principale; 2. Introduzione di una tax area per redditi fondiari (detrazione) e cambiamento criteri di detrazione per assegni di mantenimento al coniuge (da lavoro autonomo a reddito di pensione) 32 Aliquote medie effettive In presenza di deduzioni e di detrazioni, una valutazione dell’onere dell’imposta per il contribuente non può essere compiuto solo sulla base delle aliquote legali. Più significative sono le aliquote medie, pari al rapporto tra l’imposta netta e il reddito imponibile lordo del contribuente (T/RC). Poiché le deduzioni e detrazioni sono differenziate in relazione a molteplici fattori (natura del reddito, presenza di familiari a carico, particolari oneri sostenuti, ecc.) esistono diverse strutture di aliquote medie al variare dell’imponibile lordo. (Vedi figure testo) 33 Aliquote medie effettive 34 Aliquota marginale effettiva Aliquota marginale effettiva: variazione dell’imposta per una variazione unitaria del reddito imponibile lordo (DT/DRC). E’ l’aliquota rilevante per le decisioni dei contribuenti riguardo alla produzione del reddito. Anche le aliquote marginali effettive risultano differenziate non solo al variare del reddito imponibile, ma anche a seconda della natura del reddito e della presenza di oneri deducibili per la famiglia. 35 Aliquota marginale effettiva 36 Effetti redistributivi 37 Riferimenti bibliografici P. Bosi, M.C. Guerra, I tributi nell’economia italiana, Bologna Il Mulino, ed. 2007, capp. 1, 2 Per saperne di più: Guida al nuovo sistema di tassazione dell’Irpef, Agenzia delle entrate, 2007, http://www.agenziaentrate.gov.it/ilwwcm/resources/file/eb81fc0ab aa696b/GUIDAirpef.pdf M.Baldini, P. Bosi, Tra razionalizzazioni e occasioni mancate, www.lavoce.info, 2-10-2006 U.Colombino, L’Irpef è sulla giusta strada, www.lavoce.info C.De Vincenti, R. Paladini, Le incongruenze sono un”effetto ottico”, Ilsole24ore 2.11.2006 S. Pellegrino, Chi guadagna dalla manovra, www.lavoce.info, 9.10.2007 38

Scaricare