UNIVERSITA’ DI PARMA FACOLTA’ DI ECONOMIA Corso di pianificazione finanziaria A.a. 2004/2005 Evoluzione della teoria del rischio finanziario 1 Indice Evoluzione della teoria del rischio finanziario • La Capital Market Theory di Markowitz • Il Teorema della separazione di Tobin e la Capital Market Line • Il Capital Asset Pricing Model (CAPM) – Il rischio sistematico e il rischio diversificabile – L’intuizione di Sharpe e la Security Market Line 2 Le curve di indifferenza sulla frontiera di Markowitz • Markowitz ha mostrato l’esistenza della Frontiera Efficiente • Ma quale portafoglio è preferibile? • Dipende dall’avversione/propensione al rischio dell’investitore (la scelta è soggettiva, sulla base delle proprie curve di indifferenza) E (R) Y X 3 Come misurare il rischio e il rendimento di un portafoglio? • Il rendimento atteso complessivo di portafoglio E[R(p)], formato dai titoli A e B (con pesi: a + b = 1) E(Rp) = a ∙ E(RA) + b ∙ E(RB) • Il rischio del portafoglio è dato dalla varianza ²p: ²p = a²∙²A+b²∙²B+2∙a∙b∙A∙B∙AB A : sqm rendimenti titolo A ²A : varianza rendimenti del titolo A B : sqm rendimenti del titolo B ²B : varianza rendimenti del titolo B AB : correlazione tra i rendimenti A∙B∙AB: covarianza tra i rendimenti 4 Le Ipotesi della Capital Market Theory 1. Gli investitori sono razionali 2. Tutti gli investitori hanno attese omogenee: stimano nel medesimo modo la distribuzione di probabilità dei tassi di rendimento futuri 3. Gli investitori hanno lo stesso orizzonte temporale per la valutazione 4. Gli investimenti sono infinitamente divisibili 5. Non esistono costi di negoziazione 6. Non vi è inflazione e qualsiasi variazione dei tassi di interesse o di inflazione è anticipata 7. I mercati dei capitali sono in equilibrio 5 Indice Evoluzione della teoria del rischio finanziario • La Capital Market Theory di Markowitz • Il Teorema della separazione di Tobin e la Capital Market Line • Il Capital Asset Pricing Model (CAPM) – Il rischio sistematico e il rischio diversificabile – L’intuizione di Sharpe e la Security Market Line 6 Investimento al tasso privo di rischio • Markowitz ha ragionato solo su titoli e portafogli rischiosi • Tobin ipotizza ora l’esistenza di un titolo caratterizzato da rischio nullo ( = 0) che garantisce quindi un rendimento sicuro. Questo tasso è il Risk Free Rate. • E’ ora possibile costruire ulteriori portafogli combinando quelli sulla frontiera efficiente con il titolo privo di rischio. ²p = a²∙²A+b²∙²B+2∙a∙b∙A∙B∙AB ²p = a²∙²A E(Rp) =Rf+ [E(RA) –Rf] ∙ p/ A La frontiera efficiente diventa una spezzata, è possibile costruire portafogli caratterizzati da minor rischio a parità di rendimento 7 Il teorema della separazione di Tobin La nuova frontiera efficiente è una spezzata E (R) m x’ Rf y P’ x p 8 Indebitamento al tasso privo di rischio • Si ipotizza ora la possibilità di indebitarsi al tasso privo di rischio. • Un investitore propenso al rischio può indebitarsi al tasso Risk Free, e usare il finanziamento per comprare ulteriori quote del portafoglio di mercato. • Tale possibilità sposta ulteriormente la frontiera efficiente che diventa una semiretta. 9 La nuova frontiera efficiente: una semiretta y’ E (R) m x’ Rf y P’ x p 10 La Capital Market Line R(p) = Rf + E (R) R(m) - Rf (m) (p) CML Pendenza CML R(m) Rf m Rf = Risk Free Rate R(m)= rendimento atteso del portafoglio di mercato (m) p (m)= sqm del portafoglio di mercato 11 Il portafoglio di mercato • Il portafoglio m, detto Portafoglio di Mercato, è oggettivamente migliore e domina qualsiasi altro portafoglio. • La semiretta che congiunge Rf e il portafoglio di mercato costitituisce la nuova frontiera efficiente ed è detta Capital Market Line (CML). • Ogni portafoglio presente sulla frontiera efficiente è formato da una quota del titolo privo di rischio e da una del portafoglio di mercato. • La scelta del portafoglio rischioso è oggettiva: è non dipende dalla propensione al rischio dell’investitore. • La quota di portafoglio rischioso da detenere è soggettiva: dipende dalla propensione al rischio del singolo investitore. i due momenti decisionali sono “separati” 12 Il prezzo di mercato del rischio • La pendenza della CML è il prezzo di mercato del rischio: esprime il premio per ogni unità di rischio; misura quindi l’aumento di rendimento richiesto da un investitore per assumersi una unità di rischio addizionale. • Il rendimento di un portafoglio efficiente è determinato dall’equazione della CML. 13 Il teorema della separazione di Tobin • L’introduzione del tasso privo di rischio e la costruzione della nuova frontiera efficiente (CML) separa: – l’individuazione del portafoglio rischioso ottimo: è una scelta oggettiva indipendente dalla propensione al rischio; – la scelta soggettiva del posizionamento lungo la CML, cioè la quantità di ricchezza da investire nel portafoglio ottimo e nel titolo con tasso privo di rischio (che dipende dalle curve di indifferenza). 14 Indice Evoluzione della teoria del rischio finanziario • La Capital Market Theory di Markowitz • Il Teorema della separazione di Tobin e la Capital Market Line • Il Capital Asset Pricing Model (CAPM) – Il rischio sistematico e il rischio diversificabile – L’intuizione di Sharpe e la Security Market Line 15 Il Capital Asset Pricing Model • Il portafoglio rischioso è unico! • Come misurare il contributo di ogni singolo titolo alla rischiosità del portafoglio di mercato? 16 Indice Evoluzione della teoria del rischio finanziario • La Capital Market Theory di Markowitz • Il Teorema della Separazione di Tobin e la Capital Market Line • Il Capital Asset Pricing Model (CAPM) – Il rischio sistematico e il rischio diversificabile – L’intuizione di Sharpe e la Security Market Line 17 La varianza di un portafoglio: la matrice varianza-covarianza ²P = a²∙²A+b²∙²B+ c²∙²C + 2∙a∙b∙AB+2∙a∙c∙AC+2∙b∙c∙BC A A a²∙²A B b∙a∙BA C c∙a∙CA B a∙b∙AB b²∙²B c∙b∙CB C a∙c∙AC b∙c∙AC c²∙²C a = peso del titolo A nel portafoglio b = peso del titolo B nel portafoglio c = peso del titolo C nel portafoglio 18 Ipotizziamo che il portafoglio di mercato sia composto da 8 titoli Matrice Varianza-Covarianza portafoglio di mercato con 8 titoli. A B C D E F G H A B C D E F G H 19 Aggiungendo il titolo I al portafoglio… Il contributo del nuovo titolo alla varianza del portafoglio di mercato è dato soprattutto dalle covarianze con gli altri titoli. A B C D E F G H I A B C D E F G H I 20 Il contributo di rischio portato da un titolo al portafoglio di mercato • Il contributo di un titolo alla varianza del portafoglio è dato soprattutto dalla somma ponderata delle covarianze del titolo con gli altri titoli sul mercato. • La varianza del titolo ha una componente minima. • All’aumentare del numero di titoli sul mercato il contributo della sola varianza diventa sempre più piccolo: in tal modo viene realizzata la diversificazione. 21 Il rischio sistematico e quello diversificabile • Il rischio di un qualsiasi portafoglio può essere distinto in due componenti – rischio non sistematico (o diversificabile) – rischio sistematico • Rischio non sistematico: deriva da fattori legati alla società emittente il titolo. E’ eliminabile con la diversificazione. • Rischio sistematico: è legato a fattori macroeconomici, è ineliminabile e corrisponde al rischio del portafoglio di mercato. 22 La riduzione della varianza di un portafoglio con la diversificazione Rischio non sistematico Rischio sistematico n 23 Indice Evoluzione della teoria del rischio finanziario • La Capital Market Theory di Markowitz • Il Teorema della separazione di Tobin e la Capital Market Line • Il Capital Asset Pricing Model (CAPM) – Il rischio sistematico e il rischio diversificabile – L’intuizione di Sharpe e la Security Market Line 24 Diversificazione e valore • La diversificazione consente di ridurre il rischio di un portafoglio di titoli. • Si può dire allora che un portafoglio ha un valore maggiore della somma del valore dei singoli titoli ? (poiché è meno rischioso a parità di rendimento) No. • Esempio: nei fondi comuni di investimento, il valore del fondo è dato dalla somma del valore dei titoli presenti nel fondo stesso. Non viene riconosciuto nessun premio per la diversificazione. • Perché? 25 Perché è implicita. • E’ talmente razionale la diversificazione che il mercato non la premia. • E’ al contrario penalizzato chi non la effettua. • Il rischio che viene premiato è il contributo fornito dal singolo titolo al rischio (ineliminabile) del portafoglio di mercato. Come misurarlo? 26 La CML e la curva del portafoglio inefficiente E (Rp) E (Rm) M I I’ Rf m p 27 L’intuizione di Sharpe • Il 2 di un titolo è un indicatore inadatto poiché misura la componente eliminabile tramite la diversificazione. • Ciò che conta è l’insieme delle covarianze ponderate del singolo titolo con tutti gli altri titoli presenti sul mercato. • L’indicatore migliore è quindi dato dal rapporto della covarianza tra titolo e mercato con la varianza del mercato: il Beta. (i, m) 2 (m) = i • Per visualizzare l’equazione che definisce il rapporto rischio rendimento occorre dunque passare dal piano (R,) al piano (R,). 28 La Security Market Line SML E (R) Alto ritorno R(m) MRP Basso ritorno Rf E[R(i)] = Rf +i [ R(m) – Rf] m Pendenza SML Market risk Premium (MRP) Basso rischio (m) = 1 Alto rischio 29 L’indice Beta • La covarianza misura il legame tra i rendimenti del titolo e quelli del portafoglio di mercato. • Il rappresenta la misura in cui, in media, i rendimenti di un titolo variano al variare dei rendimenti di mercato. • Il del mercato è per definizione pari ad uno poichè la covarianza tra il mercato e sé stesso è pari alla varianza. • Il del mercato è la media ponderata dei titoli presenti sul mercato. dei diversi 30 Il Beta e il Market Risk Premium • Un titolo che fornisce un modesto contributo al rischio sistematico del mercato ha un inferiore ad 1. • Un titolo che fornisce un grosso contributo al rischio sistematico del mercato ha un superiore ad 1. • Il MRP è il premio per il rischio del mercato, indica quante unità di rendimento vengono remunerate per essersi assunti un’unità addizionale di rischio. • Uno studio di Banca d’Italia, ha stimato nel 5,7% il MRP sul mercato finanziario italiano 31 Applicazione della SML: stima del costoopportunità del capitale azionario. • Ciò che è rendimento atteso per l’azionista è costo opportunità per l’impresa, poiché per non distruggere valore deve remunerare l’azionista in modo coerente rispetto al grado di rischio assunto R(i) = Rf +i [ R(m) – Rf] Costo del capitale azionario 32

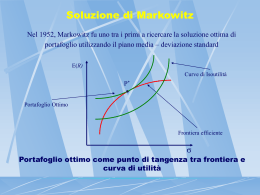

Scaricare