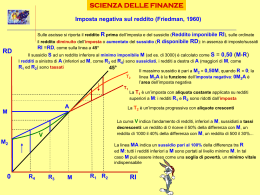

Cenni al sistema tributario italiano Capitolo 2 2.1 IMPOSTE ‐ TASSE ‐ CONTRIBUTI E LORO RISCOSSIONE 2.2 I SOGGETTI: CONTRIBUENTE ‐ AMMINISTRAZIONE FINANZIARIA ‐ SOSTITUTO 2.3 CLASSIFICAZIONE DEI REDDITI 2.4 LA DICHIARAZIONE DELLE PERSONE FISICHE 2.5 I REDDITI DA DICHIARARE 2.6 IRPEF – ADDIZIONALI – IMPOSTA SOSTITUTIVA 2.7 LA STRUTTURA DELL’IRPEF: SCHEMA 2.8 LA STRUTTURA DELLE ADDIZIONALI: SCHEMA 2.9 CONTRIBUTO DI SOLIDARIETÀ 2.10 IMPOSTA SOSTITUTIVA: CEDOLARE SECCA 2.11 IMPOSTA SOSTITUIVA: INCREMENTI PRODUTTIVITÀ 2.12 IMPOSTE SUL PATRIMONIO 2.12.1 L’IMU: Imposta Municipale Propria 2.12.2 L’IVIE: Imposta sul Valore degli Immobili Esteri 2.12.3 L’IVAFE: Imposta sul Valore delle Attività Finanziarie Estere CENNI AL SISTEMA TRIBUTARIO ITALIANO 2.1 Imposte ‐ tasse ‐ contributi e loro riscossione il sistema tributario italiano, è l’insieme delle norme tributarie attualmente in vigore e si ispira ad alcuni principi contenuti nella Costituzione. La nostra Costituzione, prevede che: tutti i cittadini sono uguali davanti alla Legge (art.3); tutti sono tenuti all’adempimento dei doveri inderogabili di solidarietà politica, economica e sociale (art. 2); tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva (art. 53 comma 1); il sistema tributario è informato a criteri di progressività (art. 53 comma 2); i tributi sono dovuti solo in base alla Legge (art. 23 principio della legalità). Tutte le Leggi che vengono promulgate in materia tributaria, devono uniformarsi ai “principi costituzionali” citati. L’attività finanziaria statale di un anno viene esposta in maniera sintetica in un documento giuridico ‐ contabile: il Bilancio. Questo, comprendendo tutte le spese e le entrate statali, esprime in cifre tutta la vita dello Stato, determinando l’indirizzo economico e i fini politici che intende perseguire. Le Spese pubbliche sono quelle che lo Stato e gli Enti pubblici, sostengono per il raggiungimento di fini collettivi. Lo Stato e gli Enti pubblici per offrire beni e servizi, si procurano le risorse necessarie in forme diverse. Queste risorse formano le Entrate Pubbliche, che sono costituite da tutte le somme che, a qualunque titolo, affluiscono alle casse della Pubblica Amministrazione. Nella legge finanziaria varata ogni anno, viene indicato il modo per reperire le entrate, e viene indicata la loro destinazione sulla base delle scelte che il Governo si pone come obiettivo. STATO legge finanziaria uscite bilancio entrate Le Entrate Pubbliche si dividono in: entrate ordinarie entrate straordinarie si rinnovano regolarmente ad ogni esercizio (esempio: entrate IRPEF). trovano la loro causa nella necessità di fronteggiare determinate situazioni eccezionali (esempio: per finanziarie le spese a causa di calamità naturali). Le entrate TASSE ordinarie sono i CONTRIBUTI TRIBUTI che a loro volta si IMPOSTE dividono in: DIRETTE L’imposta è diretta quando grava su un reddito o su un patrimonio ad esempio: IRPEF Addizionali ICI sino al 2011 e IMU dal 2012 INDIRETTE L’imposta è indiretta quando grava su un’azione nel momento in cui la si compie ad esempio: IVA Imposta di Registro I tributi sono sottrazioni di ricchezza alle economie private, operate dallo Stato in virtù della sua potestà d’impero o dagli Enti pubblici a cui lo Stato ne ha attribuito le facoltà. La tassa E’ un versamento effettuato dal cittadino a fronte della richiesta dello stesso di accedere ad un determinato servizio erogato dalla pubblica amministrazione. Si tratta di servizi che sono particolarmente utili ai singoli, ma che presentano vantaggi anche per la collettività. La tassa è di norma inferiore al costo del servizio cui si riferisce. esempio di tasse: Tasse scolastiche per frequentare la scuola pubblica. Il contributo E’ un versamento a favore di enti pubblici che viene effettuato per ottenere servizi e/o vantaggi erogati in futuro. esempio di contributi: Previdenziali e assistenziali, si tratta di versamenti, di norma obbligatori, effettuati per ottenere una prestazione pensionistica, oppure la copertura dei rischi legati all’ invalidità, alla malattia, agli infortuni. In alcuni casi, ai fini pensionistici si possono effettuare anche versamenti volontari. L’imposta E’ un versamento a favore dello Stato o di un Ente locale destinato a finanziare il complesso della spesa pubblica. Esempi di imposte dirette: l’IRPEF e le addizionali IRPEF, trattenute ai dipendenti dai datori di lavoro; oppure versate in autotassazione al momento della dichiarazione dei redditi; l’IMU pagata in parte al Comune ed in parte allo Stato dal proprietario di immobili (terreni o fabbricati), mentre l’ICI – dal 1993 al 2011 – doveva essere versata al solo Comune. Esempi di imposte indirette: l’ imposta di registro pagata al momento dell’ acquisto di un immobile; l’IVA pagata al momento di ogni acquisto. La riscossione dei tributi I tributi vengono riscossi dallo Stato o dagli altri enti impositori, in tre modi: AUTOTASSAZIONE Il contribuente calcola l’imposta dovuta e versa all’Erario le somme così determinate (autoliquidazione) tramite un istituto di credito, con versamento postale o con versamento al concessionario per la riscossione competente per territorio. ¨ Oltre all’IRPEF, alle addizionali IRPEF e alla cedolare secca, che scaturiscono dalla dichiarazione dei redditi, rientra in questa fattispecie anche l’IMU. RITENUTA ALLA FONTE Il soggetto che eroga un compenso, calcola l’imposta dovuta sullo stesso e la versa all’Erario. Rientrano in questa fattispecie le ritenute effettuate dal datore di lavoro e dagli enti pensionistici, i quali corrispondono gli emolumenti già al netto delle imposte dovute. Le ritenute alla fonte possono essere versate a titolo di acconto o a titolo d’imposta: Ritenute a titolo di acconto = sono trattenute effettuate solo a titolo d’acconto sull’imposta dovuta, per le quali il rapporto tributario potrebbe non essere concluso: l’eventuale saldo a debito o a credito risulterà dalla dichiarazione annuale dei redditi in cui verrà effettuato il conguaglio relativo all’intero anno, oppure a seguito di riliquidazione dell’imposta da parte dell’Amministrazione Finanziaria. ¨ Sono di questo tipo, ad esempio: le ritenute sui redditi di lavoro dipendente o autonomo e sulle pensioni. Ritenute a titolo d’imposta = sono ritenute definitive, che esauriscono il rapporto tributario. Sui redditi soggetti a tali ritenute nessuna imposta è più dovuta pertanto non vanno evidenziati nella dichiarazione annuale. ¨ Sono di questo tipo, ad esempio: gli interessi su conti correnti bancari e postali, libretti di risparmio, obbligazioni, vincite derivanti da concorsi a premi, giochi, pronostici, interessi di buoni del Tesoro, CCT, ecc. RUOLI I ruoli sono elenchi di contribuenti tenuti a pagare un certo tributo ad una determinata scadenza. La riscossione avviene a seguito di notifica di cartella esattoriale, tramite la quale il singolo contribuente debitore viene a conoscenza dell’ammontare dell’imposta o tassa dovuta, del motivo, dei tempi e delle modalità di pagamento. ¨ Viene riscossa con questa modalità l’IRPEF eventualmente ancora dovuta sui redditi a tassazione separata (ad esempio sul trattamento di fine rapporto di lavoro dipendente). 2.2 I soggetti: contribuente ‐ Amministrazione Finanziaria e sostituto La norma tributaria deve indicare su chi grava la responsabilità patrimoniale del pagamento del tributo, cioè il soggetto passivo (contribuente). La legge non individua solo i soggetti passivi con riferimento al nesso diretto tra soggetto e presupposto, ma allarga la cerchia dei soggetti che il fisco può considerare responsabili del pagamento del tributo, ponendo degli obblighi a carico di terzi che si trovano in una relazione indiretta con il presupposto stesso. E’ il caso del sostituto d’imposta, la cui figura nel diritto tributario è giustificata dalla cosiddetta “ragione fiscale”, in quanto il legislatore prevede il prelievo dell’imposta al momento in cui questa operazione risulta più facile. A tal fine viene quindi coinvolto, nel rapporto tra Amministrazione Finanziaria e contribuente un terzo soggetto: il sostituto d’imposta. Il sostituto d’imposta è il soggetto che, in forza di disposizioni di legge, è obbligato al prelievo/pagamento dell’imposta, anche a titolo di acconto, in luogo di altri, per fatti o situazioni a questi riferibili. In pratica, il sostituto d’imposta viene coinvolto nella riscossione del tributo in quanto tra lui ed il contribuente, esiste una connessione giuridica data, ad esempio, da un sottostante contratto di lavoro subordinato o di lavoro autonomo, che permette allo Stato d’incassare parte dell’imposta già al momento della corresponsione del compenso al lavoratore/pensionato. Il datore di lavoro nei confronti del lavoratore dipendente e l’Ente pensionistico rispetto al pensionato sono due “tipici” sostituti d’imposta. Nel momento in cui viene corrisposta la retribuzione o la pensione, il datore di lavoro o l’Ente pensionistico, trattengono le imposte dovute e le versano all’Erario. I redditi erogati, le ritenute operate e tutti gli altri elementi utili al calcolo dell’imposta vengono certificati dal sostituto d’imposta nel modello CUD. 2.3 Classificazione dei redditi Le categorie di reddito sono definite nel TUIR “Testo Unico delle Imposte sui redditi” (DPR 917/1986) che con la nuova formulazione in vigore dal 1.1.2004 le distingue in: I redditi fondiari, sono quelli inerenti i beni immobili: terreni e fabbricati, situati nel territorio dello Stato, che sono o devono essere iscritti, con attribuzione di rendita, nel catasto dei terreni o nel catasto edilizio urbano. Fino all’anno d’imposta 2011 I redditi fondiari concorrevano, indipendentemente dalla percezione, a formare il reddito complessivo ai fini IRPEF dei soggetti che li possedevano; Redditi Fondiari quindi ad esempio un fabbricato a disposizione era sottoposto a tassazione artt. da 25 a 43 essendo del tutto ininfluente la circostanza che tale fabbricato non (capitolo n. 4) producesse un reddito effettivo. Dall’anno d’imposta 2012 L'IMU sostituisce l’ICI e, per la componente immobiliare, l‘IRPEF e le relative addizionali dovute in riferimento ai redditi fondiari relativi ai beni non locati. I redditi dei terreni e fabbricati concorreranno quindi a formare il reddito complessivo ai fini del calcolo dell’imposta IRPEF solo se locati. Sono redditi di lavoro dipendente (anche se prestato all’estero) quelli derivanti dal lavoro prestato con qualsiasi qualifica alle dipendenze e sotto la direzione di altri. Costituiscono altresì, redditi di lavoro dipendente: le pensioni; i compensi per lo svolgimento di pubbliche funzioni; Redditi di Lavoro tutte le somme o i valori percepiti in sostituzione di redditi di lavoro dipendente e assimilati dipendente o equiparati; artt. da 49 a 52 gli assegni periodici corrisposti al coniuge separato o divorziato per il suo (capitolo n. 5) mantenimento; i compensi derivanti da rapporti di collaborazione coordinata e continuativa a progetto senza vincoli di subordinazione. Per i redditi di lavoro dipendente vale il principio di cassa: è al momento del pagamento, infatti, che viene effettuata la ritenuta a titolo d’acconto da parte del sostituto d’imposta. Redditi di Lavoro autonomo artt. da 53 a 54 (capitolo n. 6) Caratteristiche: autonomia, natura non imprenditoriale, abitualità e professionalità. Sono redditi di lavoro autonomo quelli derivanti dall’esercizio di professione abituale anche se non esclusiva, di attività artistiche, intellettuali e di servizio (redditi di avvocati, medici, ingegneri, geometri, ragionieri, ecc.). Sono inoltre redditi di lavoro autonomo: i compensi derivanti dalla utilizzazione economica, da parte dell’autore o inventore, di marchi di fabbrica, di opere d’ingegno e invenzioni industriali; i redditi derivanti da associazione in partecipazione con esclusivo apporto di lavoro; le partecipazioni agli utili spettanti ai promotori e ai soci fondatori di S.p.a., S.a.p.a., S.r.l.; i compensi derivanti dall’attività di levata dei protesti esercitata dai segretari comunali. Lo stesso principio di cassa si applica per i redditi di lavoro autonomo: le prestazioni, anche se fatturate, non sono soggette a tassazione se non effettivamente incassate. Segue la classificazione dei redditi Redditi di Capitale artt. da 44 a 48 (capitolo n. 7) Sono redditi di capitale: i redditi derivanti da capitali dati a mutuo o altrimenti impiegati; gli interessi si presumono percepiti alle scadenze e nella misura pattuite per iscritto; i redditi dell’associazione in partecipazione, con apporto di capitale o capitale e lavoro (non esclusivamente di lavoro); i compensi per prestazioni di fideiussione; gli utili corrisposti da società ed enti che hanno per oggetto la gestione di masse patrimoniali; le rendite perpetue derivanti dall’impiego di capitali; i redditi derivanti da partecipazioni in società di capitali, enti, associazioni e altre organizzazioni non sottoposti all’imposta cedolare secca (esclusi i redditi derivanti da S.s., S.n.c., S.a.s.). Per i redditi di capitale vale il principio di cassa: un interesse non percepito non deve essere dichiarato. Redditi d’Impresa artt. da 55 a 66 Derivano dall’esercizio in modo abituale e continuativo di attività commerciali, industriali, di trasporto, di servizio ad imprese. Per i redditi di impresa vale, come regola generale, il principio di competenza. Redditi Diversi artt. da 67 a 71 (capitolo n.8) Raggruppano alcune categorie di reddito che non appartengono propriamente a nessuna delle categorie precedenti. Sono redditi diversi se non costituiscono redditi di capitale ovvero se non sono conseguiti nell’esercizio di arti e professioni o di imprese commerciali o da società in nome collettivo e in accomandita semplice, né in relazione alla qualità di lavoro dipendente: quelli derivanti da operazioni speculative (plusvalenze); quelli derivanti da attività occasionali di tipo commerciale o di lavoro autonomo; quelli di natura fondiaria non determinabili catastalmente; quelli derivanti dal possesso di immobili situati all’estero. Per i redditi diversi vale il principio di cassa. I redditi diversi sono tassativamente quelli indicati nell’articolo 67 del TUIR. 2.4 La dichiarazione delle persone fisiche Ai fini IRPEF (imposta sul reddito delle persone fisiche) ogni anno, se esiste l’obbligo, occorre presentare una dichiarazione che riepiloghi tutti i redditi prodotti e posseduti nell’anno precedente. Nella dichiarazione dei redditi si fanno valere anche tutti i versamenti dell’imposta effettuati a titolo di acconto (ritenute alla fonte, versamenti diretti) e tutte le spese e/o tutte le condizioni personali che danno diritto ad agevolazioni fiscali. Il risultato della dichiarazione può dar luogo ad un debito o ad un credito d’imposta. Sono previste due tipologie di dichiarazione: MODELLO 73O MODELLO UNICO Il contribuente che possiede i requisiti per compilare il modello 730, può in alternativa compilare il modello Unico. Al contrario, chi presenta il modello Unico potrebbe non possedere i requisiti per accedere al modello 730. MODELLO 730 Dal 1993 è stato introdotto, come tipo di dichiarazione dei redditi, oltre al modello Unico, anche il modello 730, che si inserisce nel quadro dell’assistenza fiscale. L’assistenza fiscale è il sistema che consente al contribuente di semplificare i propri adempimenti fiscali rivolgendosi ad un CAAF per l’ elaborazione del Modello 730. Il C.A.A.F. ‐ Centro Autorizzato di Assistenza Fiscale ‐ elabora il mod. 730 e provvede a: effettuare i calcoli delle imposte, comunicare al Sostituto d’imposta, direttamente o per il tramite dell’Agenzia delle entrate, il risultato contabile della dichiarazione. Il sostituto provvede poi a trattenere o rimborsare le imposte, nella busta paga o pensione, di competenza del mese di luglio. presentare la dichiarazione in via telematica all’Amministrazione Finanziaria. Quando (e come) si può utilizzare il modello 730 può essere utilizzato da lavoratori dipendenti, pensionati, collaboratori coordinati e continuativi o a progetto che abbiano un sostituto d’imposta almeno nei mesi di giugno e luglio 2013; deve essere presentato ad un CAAF o ad un professionista abilitato, soggetti che hanno l’obbligo di apporre il visto di conformità; i redditi che si possono dichiarare sono: redditi di lavoro dipendente e/o assimilati redditi fondiari redditi di capitale redditi di lavoro autonomo senza partita IVA alcuni redditi diversi può essere presentato in forma congiunta dai coniugi: in questo caso il coniuge dichiarante può non avere un sostituto d’imposta; il conguaglio verrà effettuato dal sostituto del dichiarante; può essere presentato per conto di persone incapaci, compresi i minori, se per questi ricorrono le condizioni sopra indicate. Chi non può utilizzare il modello 730 Non possono utilizzare il modello 730 e devono presentare Modello Unico i contribuenti che: nel 2012 hanno posseduto redditi d’impresa, anche in forma di partecipazione o redditi di lavoro autonomo; devono presentare anche una delle seguenti dichiarazioni: IVA, Irap, sostituti d’imposta Modelli 770 semplificato e ordinario; non sono residenti in Italia nel 2012 e/o 2013; devono presentare la dichiarazione per conto di contribuenti deceduti; nel 2013 percepiscono redditi di lavoro dipendente erogati esclusivamente da datori di lavoro non obbligati ad effettuare le ritenute d’acconto. Il modello UNICO è un modello unificato tramite il quale è possibile presentare più dichiarazioni fiscali. Il modello è differenziato in base alla tipologia dei soggetti interessati ed è codificato in base alle sotto elencate lettere: PF caratterizzano il modello UNICO riservato alle persone fisiche; ENC quello riservato agli enti commerciali ed equiparati; SC quello riservato alle società di capitali , enti commerciali ed equiparati; SP quello riservato alle società di persone ed equiparate. Il saldo a debito di IRPEF e delle addizionali risultante dal Modello UNICO, deve essere versato in banca o in posta direttamente dal contribuente (versamenti in autotassazione) utilizzando il Modello F24. MODELLO UNICO Il saldo a credito di IRPEF e delle addizionali può essere: chiesto a rimborso; lasciato a credito per essere utilizzato in diminuzione di imposte eventualmente dovute per l’anno in corso o per l’ anno successivo (eccedenze). Quando (e come) si deve utilizzare il modello UNICO: non esiste un Sostituto d’imposta nei mesi di giugno e luglio 2013; il rapporto di lavoro (a giugno/luglio 2013) è svolto presso un soggetto che non riveste la qualifica di sostituto d’imposta: Î ad esempio privato cittadino che ha alle proprie dipendenze domestiche, colf, badanti; si è fiscalmente residenti all’estero nell’anno d’imposta e/o nell’anno di presentazione della dichiarazione dei redditi; si è titolari di partita IVA; si è soci di una società di persone; per la dichiarazione del contribuente deceduto presentata da uno degli eredi. Può essere presentato ad un CAAF, ad un intermediario abilitato, tramite internet o all’ufficio postale: variano i termini di scadenza in relazione alle modalità di presentazione. Se presentato ad un CAAF, quest’ultimo non ha l’obbligo del visto di conformità. Non può essere presentato in forma congiunta. Il modello 730 può essere presentato: richiedendo assistenza: il contribuente si avvale del CAAF o di una società ad esso convenzionata per la compilazione del modello in ogni sua parte. In questo caso il servizio è a pagamento; auto compilato: il contribuente provvede ad esporre correttamente tutti i dati personali, reddituali e di spesa negli appositi quadri. In questo caso il servizio è gratuito. 2.5 I redditi da dichiarare Tutti i contribuenti che hanno percepito nel 2012 redditi assoggettabili all’imposta devono dichiararli attraverso il modello 730 o il modello Unico (da presentare nel 2013 entro le date stabilite dalla norma). Le eccezioni (redditi esenti o già colpiti alla fonte da un’imposta definitiva, esoneri dall’obbligo di dichiarazione) sono definite dalla legge. Redditi assoggettabili all’IRPEF da dichiarare formano il reddito complessivo (ad esclusione di quelli assoggettati ad imposta sostitutiva e degli immobili non locati assoggettati ad IMU) Provengono da: terreni; fabbricati; lavoro dipendente e pensione; lavoro autonomo; attività d’impresa; partecipazione in società commerciali; impiego di capitali monetari; oppure da altre circostanze o attività alle quali la legge ricollega un aumento della capacità contributiva e un obbligo di pagamento (operazioni speculative su titoli o immobili, vendita di partecipazioni sociali, etc.). Redditi esenti da non dichiarare Redditi soggetti a ritenuta alla fonte a titolo d’imposta da non dichiarare Sono esclusi da ogni imposizione; generalmente non si tratta di veri e propri “redditi” ma di indennità a carattere risarcitorio o assistenziale: rendite INAIL per invalidità permanente; assegno sociale; assegni per il nucleo familiare; alcune borse di studio, etc. Sono colpiti alla fonte da un’imposta definitiva, che assorbe ogni imposta dovuta, comprese le addizionali (interessi su BOT o BTP, interessi bancari e postali, ecc.). 2.6 Irpef ‐ Addizionali ‐ Imposte sostitutive IRPEF Addizionale Regionale IRPEF Imposta sul Reddito delle Persone Fisiche: è l’imposta principale del nostro ordinamento tributario, è personale e progressiva per scaglioni di reddito con aliquota crescente (maggiore è il reddito, maggiore è l’imposta dovuta); è un’imposta che segue i principi costituzionali della capacità contributiva e della progressività (art. 53 della Costituzione) ed è uguale su tutto il territorio dello Stato. Imposta introdotta da una legge dello Stato che ha previsto inizialmente un’aliquota ordinaria uguale per tutti: successivamente alcune Regioni l’hanno aumentata, altre l’hanno differenziata a seconda della tipologia di reddito prodotto dal contribuente. Il contribuente dovrà versare in base all’aliquota deliberata dalla regione in cui ha il domicilio fiscale. Imposta introdotta da una legge dello Stato secondo la quale sono i Addizionale Comuni che decidono se deliberarne l’applicazione; conseguentemente Comunale non è dovuta in tutti i Comuni. Il contribuente dovrà versare in base IRPEF all’aliquota stabilita dal Comune in cui ha il domicilio fiscale. sono dovute per anno solare. Imposte Sostitutive colpiscono le persone fisiche residenti in Italia per i redditi derivanti da tutte le loro attività. colpiscono le persone fisiche non residenti in Italia per i redditi qui prodotti. Imposta Sostitutiva è definita tale dal Legislatore l’imposta che grava su un determinato reddito e che si sostituisce a tutte le imposte che normalmente graverebbero sul reddito stesso. Dal periodo d’imposta 2011, la CEDOLARE SECCA può, se più conveniente, sostituire l’IRPEF e le relative addizionali che graverebbero sul reddito delle abitazioni e relative pertinenze locate. Dal periodo d’imposta 2012, l’IMU, pur non essendo una imposta sul reddito ma bensì sul patrimonio immobiliare, sostituisce oltre che l’ICI anche l’IRPEF e le relative addizionali che gravavano fino al 2011 sul reddito fondiario generato dagli immobili non locati. 2.7 La struttura dell’Irpef Oneri deducibili (oneri sostenuti nell’anno) Reddito complessivo (redditi posseduti e prodotti nell’anno) Deduzione per abitazione principale * Reddito determinato dal possesso o usufrutto dell’abitazione principale e delle relative pertinenze (es. garages, posti auto, cantine) Oneri deducibili Spese che la legge consente di portare in diminuzione del reddito complessivo Redditi fondiari assoggettabili all’Irpef * Redditi di lavoro dipendente Redditi d’impresa Redditi di lavoro autonomo Redditi di capitale Redditi diversi meno si determina il reddito da assoggettare a tassazione = REDDITO IMPONIBILE su cui applicare le aliquote IRPEF da € 15.001 da € 28.001 da € 55.001 da € 75.001 Scaglioni fino a € 15.000 fino a € 28.000 fino a € 55.000 fino a € 75.000 Aliquota 23% 27% 38% 41% 43% Imposta sui redditi intermedi sull’ intero importo corrispondente a € 3.450 € 3.450 + 27% sulla parte eccedente a € 15.000 € 6.960 + 38% sulla parte eccedente a € 28.000 € 17.220 + 41% sulla parte eccedente a € 55.000 € 25.420 + 43% sulla parte eccedente a € 75.000 si ottiene l’IMPOSTA LORDA meno DETRAZIONI PER CARICHI DI FAMIGLIA ¨ spettano se il contribuente ha dei familiari “fiscalmente a carico” DETRAZIONI PER LAVORO ¨ spettano in relazione alla tipologia e all’entità dei redditi DETRAZIONI PER ONERI Quota percentuale di determinate spese sostenute quali ad esempio: ¨ Il 19% di spese sanitarie, interessi passivi per mutui ipotecari, spese funebri ecc, ¨ Il 20% di spese per acquisto di mobili e elettrodomestici finalizzati all’arredo di immobili in ristrutturazione, ¨ Il 36%/41%/50% per spese per interventi di recupero del patrimonio edilizio, ¨ Il 55% per spese sostenute per la riqualificazione energetica di edifici,ecc. si ottiene l’IMPOSTA NETTA: se il risultato è negativo deve essere ricondotto a zero * Pur essendo l’IMU un’imposta che sostituisce l’IRPEF e le relative addizionali sui redditi degli immobili non locati, il Legislatore al momento non ha modificato la norma secondo cui per l’abitazione principale e relative pertinenze, che concorrono alla formazione del reddito complessivo, viene riconosciuto un onere deducibile di pari importo. 2.8 La struttura delle addizionali La base imponibile è uguale a quella IRPEF Reddito complessivo Oneri deducibili (redditi posseduti e prodotti nell’anno) (oneri sostenuti nell’anno) Redditi fondiari assoggettabili all’Irpef * Redditi di lavoro dipendente Redditi d’impresa Redditi di lavoro autonomo Redditi di capitale Redditi diversi meno Deduzione per abitazione principale * Reddito determinato dal possesso o usufrutto dell’abitazione principale e delle relative pertinenze (es. garages, posti auto, cantine) Oneri deducibili Spese che la legge consente di portare in diminuzione del reddito complessivo si determina il reddito da assoggettare a tassazione = REDDITO IMPONIBILE su cui applicare le aliquote deliberate da Regioni e Comuni Oneri deducibili tenendo conto dei seguenti criteri: Addizionale Regionale Addizionale Comunale l’aliquota l’aliquota è istituita dalla Stato tuttavia la Regione può deliberare in variazione; Può essere compresa tra l’1,23% e l’1,73% (può anche essere maggiore in caso di mancato raggiungimento degli obbiettivi di bilancio regionale); l’imposta la Regione definisce le modalità di calcolo: può essere effettuato per scaglioni di reddito (come l’Irpef) e prevedere esenzioni per determinate fasce e/o tipologie di redditi o per condizioni soggettive del contribuente; va calcolata con l’aliquota stabilita dalla regione in cui il contribuente ha il domicilio fiscale al 31 dicembre dell’anno di riferimento. viene deliberata dal Comune (che può anche non prevederla); può arrivare allo 0,8% può anche essere maggiore in caso di mancato rispetto di determinate norme; l’imposta il comune definisce le modalità di calcolo; può essere effettuato per scaglioni di reddito (come l’Irpef) e prevedere esenzioni per determinate fasce e/o tipologie di redditi o per condizioni soggettive del contribuente; va calcolata con l’aliquota stabilita dal comune in cui il contribuente ha il domicilio fiscale al 1 gennaio dell’anno di riferimento. * Pur essendo l’IMU un’imposta che sostituisce l’IRPEF e le relative addizionali sui redditi degli immobili non locati, il Legislatore al momento non ha modificato la norma secondo cui per l’abitazione principale e relative pertinenze, che concorrono alla formazione del reddito complessivo, viene riconosciuto un onere deducibile di pari importo. 2.9 Contributo di solidarietà Il D.L. 138/2011 ha previsto che: “In considerazione della eccezionalità della situazione economica internazionale tenuto conto delle esigenze prioritarie di raggiungimento degli obiettivi di finanza pubblica concordati in sede europea, a decorrere dal 1 gennaio 2011 e fino al 31 dicembre 2013 sul reddito complessivo, di importo superiore a 300.000 euro lordi annui, è dovuto un contributo di solidarietà del 3% sulla parte eccedente il predetto importo.” Il contributo di solidarietà costituisce quindi un'imposta straordinaria, istituita per l'eccezionalità della situazione determinata dalla crisi economica. Il contributo è deducibile dal reddito complessivo ai fini dell’Irpef e delle addizionali all’IRPEF Per i titolari di redditi da lavoro dipendente: Il sostituto d’imposta, in occasione delle operazioni di conguaglio individua il reddito da lavoro dipendente imponibile e calcola il 3% sulla parte che eccede i 300.000 €; trattiene in busta paga, in unica soluzione, l’importo del contributo in occasione del conguaglio di fine anno. Per i titolari anche di altri redditi Il contribuente o il Caaf quantificano il contributo in dichiarazione dei redditi (Unico o 730) sul totale complessivo dei redditi dichiarati (dipendente + altri redditi), sottraendo dall’importo dovuto quanto già trattenuto dal sostituto d’imposta sui redditi da lavoro dipendente. 2.10 Imposta sostitutiva: cedolare secca L’art. 3 del Decreto Legislativo 14 marzo 2011, n. 23 ‐ “Disposizioni in materia di federalismo Fiscale Municipale” ‐ ha previsto che a decorrere dall’anno 2011, in alternativa facoltativa al regime ordinario per la tassazione del reddito fondiario ai fini dell’Irpef, il proprietario o il titolare di diritto reale di godimento di unità abitative locate ad uso abitativo può optare per un’ imposta operata nella forma di cedolare secca. Della cedolare secca si possono avvalere esclusivamente le persone fisiche che risultano proprietarie o titolari di diritti reali di godimento di immobili ad uso abitativo e relative pertinenze se congiuntamente locate. Deve trattarsi quindi di un immobile di categoria da A1 a A11 locato per un uso abitativo e le relative pertinenze; sono esclusi gli immobili di categoria A10 (uffici o studi privati), immobili strumentali o relativi all’attività di impresa o di arti e professioni. L’imposta dovuta nella forma della cedolare secca sostituisce: l’Irpef e le addizionali relative al reddito fondiario prodotto dalle unità immobiliari alle quali si riferisce, per il periodo d’imposta relativo alla durata dell’opzione; l’imposta di registro dovuta per le annualità contrattuali o per il minor periodo di durata del contratto per i quali si applica l’opzione; l’imposta di bollo dovuta sul contratto di locazione. Base imponibile e aliquote Sul canone di locazione annuo stabilito dalle parti, che costituisce la base imponibile, la cedolare secca si applica in ragione di un’aliquota pari al 21%; per determinate tipologie di contratti di locazione, l’aliquota è ridotta al 19%. Il reddito assoggettato a cedolare: è escluso dal reddito complessivo; sul reddito assoggettato a cedolare e sulla cedolare stessa non possono essere fatti valere rispettivamente oneri deducibili e detraibili; il reddito assoggettato a cedolare deve essere compreso nel reddito ai fini del riconoscimento della spettanza e/o della determinazione di deduzioni, detrazioni o benefici di qualsiasi titolo collegati al possesso di requisiti reddituali (ad esempio determinazione del reddito per essere considerato fiscalmente a carico, determinazione del reddito da considerare per l’ISEE) L’OPZIONE Trattandosi di un regime di tassazione opzionale, prima di scegliere la “cedolare secca”, dovrà essere fatta un’analisi attenta di tutti gli elementi che possono condizionare tale scelta, al fine di offrire al contribuente la soluzione a lui più conveniente. 2.11 Imposta sostitutiva sugli incrementi di produttività L’art. 2 comma 1 del Decreto Legge 27.05.2008 n. 93 aveva introdotto, in via sperimentale e limitatamente al periodo dal 1 luglio al 31 dicembre 2008, una tassazione agevolata sui redditi derivanti da lavoro straordinario, lavoro supplementare e incrementi di produttività a favore dei lavoratori dipendenti del settore privato che ne avessero richiesto l’applicabilità secondo un criterio di convenienza (con esclusione dei titolari di redditi di lavoro assimilato a quello di lavoro dipendente). L’agevolazione si concretizzava con l’applicazione ai suddetti redditi, di una imposta sostitutiva dell’IRPEF e delle relative addizionali regionali e comunali pari al 10% (fino ad un determinato limite di importi percepiti). Tale disposizione è stata poi prorogata negli anni successivi, modificandone in parte i contenuti iniziali, fino ad arrivare alle disposizioni previste in merito per l’anno d’imposta 2012. Il Decreto Legge 6 luglio 2011 n. 98 convertito con modificazioni dalla Legge 15 luglio 2011, n. 111 ha disposto che anche nell'anno 2012 le somme erogate ai dipendenti del settore privato in attuazione di quanto previsto da accordi collettivi territoriali o aziendali, correlate a incrementi di produttività, qualità, redditività, innovazione, efficienza organizzativa e collegate ai risultati riferiti all'andamento economico e agli utili dell'azienda, nonché ad ogni altro elemento rilevante ai fini del miglioramento della competitività aziendale, saranno soggette ad una imposta sostitutiva dell'Irpef e delle addizionali regionale e comunale. L’agevolazione per il periodo d’imposta 2012 consiste nell’applicazione di un’imposta sostitutiva dell’Irpef e delle addizionali pari al 10% su un massimo di € 2.500 lordi a condizione che il lavoratore sia titolare, nell’anno 2011, di redditi da lavoro dipendente non superiori a € 30.000 (al netto dei contributi previdenziali versati e al lordo di eventuali somme per incremento di produttività assoggettate ad imposta sostitutiva). Sono esclusi dalla possibilità di scegliere l’imposta sostitutiva i dipendenti delle pubbliche amministrazioni e i titolari di redditi assimilati a quelli di lavoro dipendente. Il lavoratore ha la facoltà: di scegliere se su tali somme deve essere applicata la tassazione sostitutiva da parte del sostituto d’imposta; di rivedere tale scelta in sede di dichiarazione dei redditi, ossia modificare l’opzione effettuata con il sostituto: passare da sostitutiva a ordinaria o viceversa. Il Sostituto ha comunque l’obbligo di indicare nel CUD gli importi corrisposti a titolo di incremento della produttività indipendentemente dalla scelta effettuata dal lavoratore. Gli importi assoggettati ad imposta sostitutiva non saranno compresi nel reddito complessivo del contribuente, stabilendo in tal modo condizioni diverse ai fini del riconoscimento del diritto a deduzioni, detrazioni o benefici di qualsiasi genere collegati al possesso di requisiti reddituali, quali ad esempio la determinazione del reddito per essere considerato fiscalmente a carico, e la determinazione del reddito ai fini ISEE (in questo caso solo entro il limite di € 2.500 per l’intero nucleo familiare). L’OPZIONE Trattandosi di un regime di tassazione opzionale, prima di scegliere l’imposta sostitutiva sugli importi percepiti per incremento della produttività, dovrà essere fatta un’analisi attenta di tutti gli elementi che possono condizionare tale scelta, al fine di offrire al contribuente la soluzione a lui più conveniente. Al solo fine di sottolineare come una norma può cambiare nel tempo le modalità di tassazione di un reddito, modificando requisiti, limiti, ecc., di seguito viene rappresentato un riepilogo di quanto è stato previsto negli ultimi cinque anni sulla tassazione delle somme per incremento della produttività. Riepilogo tassazione somme per incremento della produttività Anno Somme erogate Lavoro straordinario 2008 Lavoro supplementare Premi di produttività 2009 Premi di produttività Somme correlate con parametri 2010 di produttività In attuazione a quanto previsto 2011 dai contratti territoriali o aziendali correlate a incrementi di produttività e collegate ai risultati 2012 dell'andamento economico e agli utili dell'azienda. Importo massimo detassabile Limite di reddito € 3.000 Reddito da lavoro dipendente nel 2007 < € 30.000 € 6.000 € 6.000 Reddito da lavoro dipendente nel 2008 < € 35.000 Reddito da lavoro dipendente nel 2009 < € 35.000 € 6.000 Reddito da lavoro dipendente nel 2010 < € 40.000 € 2.500 Reddito da lavoro dipendente nel 2011 < € 30.000 2.12 IMPOSTE SUL PATRIMONIO L'imposta sul patrimonio è una imposta diretta che colpisce il patrimonio del contribuente. L’imposta sul patrimonio è giustificata dal principio di equità orizzontale, infatti il patrimonio conferisce a chi lo possiede dei vantaggi economici rispetto a coloro che usufruiscono ad esempio del solo reddito da lavoro. La tassazione del patrimonio, affiancata a quella del reddito, dovrebbe ristabilire un certo equilibrio nella posizione economica dei diversi contribuenti. Le imposte patrimoniali possono essere classificate nelle seguenti categorie: Imposta sul patrimonio ordinaria. Sono imposte applicate ogni anno sul patrimonio del contribuente. Esempi di imposta sul patrimonio ordinaria sono l’IMU, l’IVIE, l’IVAFE. Imposta sul patrimonio straordinaria. Sono imposte applicate una tantum in situazioni particolari di estrema emergenza sociale. Una eventuale imposta straordinaria sul patrimonio può essere applicata, ad esempio, per ridurre il debito pubblico nazionale. Imposta sul trasferimento del patrimonio. Sono imposte applicate soltanto nel momento in cui ha luogo il trasferimento di proprietà del patrimonio (Vedi Capitolo 4). 2.12.1 IMU: Imposta Municipale Propria Dal 2012 l'art. 13 del D.L. 201/2011 ha anticipato per il triennio 2012/2014 l’applicazione in via sperimentale dell'imposta municipale propria (IMU), già prevista dagli artt. 8 e 9 del D.Lgs. 23/2011 “Disposizioni in materia di federalismo Fiscale Municipale”. Successivamente al periodo di sperimentazione, ovvero dal 2015, l’IMU sarà “a regime”. E’ un’imposta che grava sul patrimonio immobiliare (terreni e fabbricati) situato nel territorio dello Stato e detenuto a titolo di proprietà, usufrutto o qualsiasi diritto reale (Vedi Capitolo 4). L'IMU sostituisce l’ICI e, per la componente immobiliare, l‘IRPEF e le relative addizionali dovute in relazione ai redditi fondiari derivanti da beni non locati. L’IMU non sostituisce invece l’IRPEF e le relative addizionali sui redditi fondiari relativi agli immobili locati per i quali rimangono immutate le regole di tassazione. La base imponibile dell'IMU è costituita: Per i fabbricati dalla rendita catastale rivalutata del 5% alla quale vengono applicati dei moltiplicatori diversi a seconda della categoria catastale del fabbricato. Per i terreni agricoli dal reddito dominicale risultante in catasto rivalutato del 25% al quale vengono applicati dei moltiplicatori diversi a seconda di chi li possiede e li conduce. Ai fini della determinazione dell’imposta, il legislatore ha stabilito le aliquote da applicare alla base imponibile dei diversi immobili. I Comuni, nell’ambito della propria potestà regolamentare, possono variarle in aumento o diminuzione entro i limiti definiti dalla legge. Allo Stato è riservata la quota di imposta, calcolata su tutti gli immobili, pari allo 0,38%, ad eccezione di quella riferita all'abitazione principale e relative pertinenze nonché ai fabbricati rurali ad uso strumentale per i quali l’intera imposta è destinata al Comune. 2.12.2 IVIE: Imposta sul Valore degli Immobili Esteri Lo stesso provvedimento legislativo che ha anticipato l’IMU, D.L. 201/2011, all’art. 19 ha previsto l’introduzione, a decorrere dall’1.1.2011, dell’IVIE: imposta sul valore degli immobili (fabbricati e terreni) detenuti all’estero dalle persone fisiche residenti in Italia ancorché cittadini non italiani, a qualsiasi uso destinati. L’imposta, di natura patrimoniale, è dovuta dalle persone fisiche residenti in Italia (sono quindi escluse le società di qualsiasi tipo) proprietarie dell’immobile ovvero titolari di altro diritto reale sullo stesso. La base imponibile è costituita, nella generalità dei casi, dal costo d’acquisto dell’immobile risultante dal relativo atto o dai contratti da cui risulta il costo complessivamente sostenuto per l’acquisizione di diritti reali diversi dalla proprietà (es.: usufrutto). L’imposta è determinata applicando alla base imponibile, l’aliquota dello 0,76% e deve essere versata proporzionalmente alla quota di possesso e ai mesi dell’anno nel quale si è protratto il possesso. Se l’imposta determinata sul valore complessivo dell’immobile, senza tenere conto della quota e del periodo di possesso, non supera € 200, il versamento non è dovuto. 2.12.3 IVAFE: Imposta sulle Attività Finanziarie Estere A decorrere dall’1.1.2011 è stata istituita l’IVAFE, imposta sul valore delle attività finanziarie detenute all’estero dalle persone fisiche residenti in Italia ancorché cittadini non italiani (art. 19 co. 18 D.L. 201/2011). L’imposta, di natura patrimoniale, è dovuta dalle persone fisiche residenti in Italia (sono quindi escluse le società di qualsiasi tipo) che detengono attività finanziarie in paesi esteri a titolo di proprietà o di altro diritto reale e indipendentemente dalle modalità dello loro acquisizione. Sono quindi soggette all’ IVAFE anche le attività finanziarie estere pervenute al residente in Italia per successione o donazione. La base imponibile è costituita dal valore di mercato, rilevato al termine di ciascun anno solare o al termine del periodo di detenzione nel luogo in cui sono detenute le attività finanziarie, anche utilizzando la documentazione dell’intermediario estero di riferimento per le singole attività ovvero dell’impresa di assicurazione estera. L’imposta è determinata applicando alla base imponibile l’aliquota che è stabilita, in via generale, nella misura dell’1 per mille per gli anni 2011 e il 2012, e dell’1,5 per mille, a decorrere dal 2013. Esclusivamente per i conti correnti e i libretti di risparmio detenuti in Paesi appartenenti all’Unione europea o in Paesi aderenti allo Spazio economico europeo che garantiscono un adeguato scambio di informazioni (Norvegia e Islanda), l’imposta è stabilita nella misura fissa di € 34,20 pari all’imposta di bollo attualmente in vigore in Italia e va applicata con riferimento a ciascun conto corrente o libretto di risparmio detenuto all’estero.

Scarica