BANKING Quando clicchi sulla sezione “BANKING”, accedi ad una pagina che mette a tua disposizione sei differenti aree: o o o o o o Il mio conto Le mie disposizioni Le mie Ri.Ba. I miei investimenti Le mie contabili I miei SMS La sezione Banking ti consente di accedere alle funzioni informative, rendicontative e dispositive dei rapporti di conto corrente abbinati a Qui UBI. Area “Il mio conto” Raggruppa le funzioni informative relative al conto corrente. Puoi accedere, tramite la colonna di sinistra, ai seguenti servizi: Conti Correnti - Situazione Riassuntiva È la pagina di benvenuto della sottosezione che riepiloga le principali informazioni dei conti correnti che hai collegati a Qui UBI. Il primo degli elementi che caratterizzano la pagina è il riquadro che contiene i dati caratteristici di ogni conto corrente collegato al tuo Qui UBI Internet Banking. Ne riquadro trovi: l’intestazione, le coordinate bancarie e i saldi aggiornati in tempo reale. Tramite il link “Visualizza i movimenti…” è possibile accedere alla pagina che consente di controllare i movimenti da regolare e le indisponibilità a debito/credito (vedi oltre per ulteriori dettagli). 1 Nella successiva figura viene mostrata una immagine esemplificativa del contenuto della pagina. I diversi elementi caratteristici saranno esaminati singolarmente e con maggiore dettaglio nelle prossime pagine. 2 Sotto ogni riquadro sono presenti le tabelle che riportano gli ultimi cinque movimenti contabilizzati. L’icona lente di ingrandimento è presente per ogni movimento la cui descrizione non sia completamente visibile nello spazio disponibile nella colonna “Descrizione operazioni” e consente di visualizzare la descrizione completa in una finestra pop-up. Si avvisa che i dati relativi alle singole operazioni registrate in giornata vengono controllati, validati ed effettivamente contabilizzati al termine della giornata di esecuzione. Le informazioni relative alle eventuali operazioni effettuate nella giornata non sono pertanto da considerare definitive. Le informazioni relative a saldi e movimenti fornite mediante Qui UBI Internet Banking non costituiscono Estratto Conto ai sensi di legge. 3 Data – È la data in cui il movimento è stato registrato sul conto. Può anche non corrispondere alla data in cui l'operazione è stata effettivamente eseguita. Valuta – È la data a partire dalla quale un importo registrato sul conto matura interessi a debito o a credito. Mov. Avere – Movimenti a credito (o accrediti) sul conto corrente. Mov. Dare – Movimenti a debito (o addebiti) sul conto corrente. Saldo contabile – È ldifferenza tra gli importi a credito e gli importi a debito registrati sul conto corrente, indipendentemente dalla loro data di valuta. Saldo disponibile – È l'importo complessivo che si può utilizzare nel momento in cui viene visualizzato. Questo saldo tiene conto del saldo contabile, di eventuali operazioni ancora da registrare e/o indisponibili e di eventuali fidi. Non tiene conto delle date valuta. Movimenti da regolare, indisponibilità e fidi Come anticipato, nella pagina “Situazione riassuntiva” hai un collegamento che ti permette di accedere al dettaglio degli eventuali movimenti da regolare, delle indisponibilità ed all’importo del fido del conto corrente. Per capire se la pagina in esame contiene dati, è sufficiente guardare i saldi indicati nel box di ogni conto. Infatti se il saldo contabile è diverso dal saldo disponibile, significa che il conto corrente in esame potrebbe avere degli affidamenti e/o dei movimenti da regolare e indisponibilità. I movimenti da regolare indicano le operazioni che hai già impostato ma che non sono ancora registrate sul conto corrente. Per alcune operazioni l'importo può solo essere presunto e pertanto può non coincidere con quello che sarà successivamente registrato sul conto (ad es. una negoziazione di titoli a prezzo di mercato). Se il movimento è un ordine di acquisto o vendita di un titolo che non viene eseguito, sarà cancellato alla scadenza dell'ordine stesso. Le indisponibilità indicano operazioni già registrate sul conto corrente ma che non sono ancora disponibili. 4 Conti Correnti - Ricerca Movimenti Permette di visualizzare i movimenti del conto secondo i seguenti criteri: • Ultimo mese; • Movimenti assegni; • Causale; • Movimenti Bancomat; • Movimenti POS; • Intervallo temporale da/a (max ultimi 12 mesi). Cliccando su “conferma”, accedi all’elenco dei movimenti che soddisfano il criterio di ricerca impostato. Viene riproposto il riquadro che contiene i dati caratteristici del conto corrente cui si aggiungono il saldo iniziale e quello finale dell’intervallo temporale impostato. La visualizzazione dei movimenti è analoga a quanto già visto nel caso della “Situazione riassuntiva”. Ogni pagina mostra 10 movimenti. Per navigare basta cliccare sui bottoni “Pagina successiva” e “Pagina precedente” (entrambi presenti nelle pagine intermedie se le pagine totali necessarie a visualizzare tutti i movimenti estratti dalla ricerca sono in numero superiore a due) visibili in basso sotto la tabella riassuntiva dei movimenti . Per impostare una nuova ricerca modificando i parametri impostati basta cliccare su “Riseleziona”. La funzione di “Stampa” consente di stampare tutti i movimenti estratti indipendentemente dal numero di pagine necessarie per la visualizzazione a video. È infine possibile esportare i risultati della ricerca nei formati .xls e .ofx cliccando sugli appositi bottoni. 5 6 Conti Correnti - Esporta Movimenti Ti permette di utilizzare le informazioni sui movimenti di conto corrente per le tue elaborazioni personali o per l'utilizzo in programmi di gestione della finanza (es. MS Money) senza passare attraverso la visualizzazione della lista dei movimenti come accade nel caso della “Ricerca movimenti”. Dopo aver selezionato il conto corrente ed il periodo di interrogazione, analogamente a quanto proposto nella ricerca movimenti, devi scegliere il formato nel quale esportare la lista fra Excel (file con estensione .xls) ed OFX. Confermata l’operazione otterrai un file compresso (nel diffuso formato .zip) che contiene le informazioni da te richieste che puoi aprire/salvare e utilizzare come preferisci. Per impostare un nuovo export dei dati modificando i parametri impostati basta cliccare su “Riseleziona”. Conti Correnti - Coordinate Mostra, per ogni conto collegato al servizio, le coordinate nei formati standard IBAN e BBAN, da utilizzare per le tue operazioni sul conto. Se desideri approfondire l’argomento è presente, on-line, il link “Per saperne di più” che una volta cliccato darà accesso ad una finestra pop-up contenente maggiori dettagli esplicativi sulle coordinate bancarie. 7 Stato Assegni Consente la visualizzazione dei tuoi assegni, ricercandoli per libretto oppure per numero di assegno. Dopo aver selezionato il conto corrente, accedi ad una pagina contenente l’elenco degli assegni del tuo ultimo libretto e la possibilità di inserire il numero di un assegno appartenente a libretti precedenti. Per ogni assegno, puoi vedere lo stato (pagato, circolante,…), inoltre, cliccando sulla lente di ingrandimento relativa al singolo assegno vengono visualizzati l’importo e la data di pagamento. 8 Conti Correnti - I Miei Prodotti Questa pagina ti consente di avere evidenza dei prodotti da te sottoscritti con la banca. Ad ogni categoria presente nella colonna “Descrizione” è associato l’elenco dei tuoi rapporti il cui dettaglio è visibile cliccando sull’icona “lente di ingrandimento”. Nella colonna “I miei prodotti” viene evidenziato graficamente stato da te sottoscritto. il fatto che il prodotto è Per ogni tipo di prodotto verranno fornite le seguenti informazioni di dettaglio: Qui UBI Descrizione del prodotto, intestatario, filiale e data di apertura. Conti Correnti Descrizione (disponibile ad esempio se legato ad un conto a “pacchetto” come Duetto, Utilio o Creso), intestatario, filiale di apertura, numero rapporto, data di apertura. La lente di ingrandimento consente di accedere al dettaglio descritto nella “Situazione riassuntiva”. Carte Descrizione carta, intestatario, filiale apertura. Titoli e Fondi in deposito Intestatario rapporto, filiale e data di apertura, numero deposito e sottodepositi relativi. La lente di ingrandimento consente di accedere al dettaglio descritto nella “Consistenza dossier titoli”. 9 Depositi a risparmio Descrizione prodotto, numero rapporto, intestatario, filiale di apertura, data di apertura, controvalore. Certificati di deposito Numero rapporto, intestatario, filiale di apertura, data di apertura, controvalore. Gestioni patrimoniali Descrizione prodotto, intestatario, filiale di apertura. Prestiti e Mutui Descrizione prodotto, numero rapporto, intestatario, filiale di apertura, data di apertura, link al dettaglio del finanziamento. Polizze Descrizione prodotto, intestatario, filiale e data apertura, numero polizza, link al dettaglio della polizza. Assicurazioni Evidenzia i dati principali dei prodotti assicurativi riferibili al titolare del servizio quali la descrizione del prodotto, il numero della polizza, la data d’emissione e il totale (lordo) dei premi pagati. Cliccando sull’ormai consueta lente, puoi controllare il dettaglio della polizza che contiene (se significativi e disponibili) i seguenti dati: • • • • • • • 10 Totale (lordo) premi pagati; Importo della rata; Data di decorrenza della polizza; Data di scadenza; Data di valorizzazione; Assicurato; Beneficiario caso vita; • • • • • • • Premio lordo annuale/unico; Periodicità; Durata (in anni); Valore attuale; Contraente; Rappresentante legale; Beneficiario caso morte. Mutui e Finanziamenti – Lista mutui e finanziamenti Evidenzia i dati dei mutui e dei finanziamenti intestati o cointestati al titolare del servizio quali il numero del finanziamento, l’intestazione, l’importo erogato, la data di erogazione, la descrizione e lo stato del finanziamento. Cliccando sulla lente, puoi prendere visione del dettaglio del finanziamento che contiene (se significativi e disponibili) i seguenti dati: • Data scadenza; • Tasso di riferimento • • • • • • 11 in caso di agevolazione (tasso pubblicato per tali categorie di finanziamento); Data ultima variazione; Importo residuo; Importo pagato; Scadenza prossima rata; Periodicità; Numero rate scadute non pagate. • Tasso in essere; • Eventuale agevolazione (tasso dichiarato dall’Ente che concede l’agevolazione); • • • • • Tasso di ammortamento; Capitale residuo; Capitale pagato; Importo prossima rata; Numero rate non pagate; Mutui e Finanziamenti – Rimodulazione rata Nel caso in cui fossi titolare di mutuo1 ipotecario a tasso variabile e con rata variabile per tutta la durata del rapporto o a tasso misto, stipulato o accollato fino al 28 maggio 2008 incluso il cui fine è l’acquisto, costruzione o ristrutturazione della tua abitazione principale2 hai potuto rinegoziare l’importo della rata secondo quanto previsto dall’Art. 3 del Decreto Legge 27/5/2008 n.93 (“Disposizioni urgenti per salvaguardare il potere di acquisto delle famiglie”) e dalla Convenzione attuativa stipulata tra l’ABI e il Ministero dell’Economia e delle Finanze il 19/6/2008, cui la tua banca ha aderito a condizioni migliorative3 rispetto a quelle di legge. Se non rientri nella clientela interessata dall’iniziativa la pagina si limita a descrivere quanto sopra illustrato e ti consente di visualizzare, tramite opportuni link, la relativa documentazione e una sintesi delle principali caratteristiche della convenzione4. 1 Anche se ceduto a terzi per cartolarizzazioni e avente almeno una rata in scadenza dopo il 01/01/2009. Ai soli fini della convenzione, per “abitazione principale” si intende quella in cui il proprietario o il coniuge o i parenti entro il terzo grado o gli affini entro il secondo grado dimorano abitualmente. 3 Il tasso applicato al conto accessorio di finanziamento sarà pari al migliore tra il tasso IRS (Interest Rate Swap) a 10 anni, determinato nel momento della consegna dell’accettazione della proposta (secondo il valore pubblicato sul quotidiano “Il Sole 24 ore” in quel giorno) senza l’aggiunta di alcuno spread, e quello previsto nel contratto di mutuo come determinati – entrambi in misura fissa – alla data di rinegoziazione. 4 La documentazione citata è disponibile on-line e non come allegato alla presente guida. 2 12 Se rientri nella clientela interessata dall’iniziativa, la tua banca ti ha inoltrato, con apposita lettera entro il 29/08/2008 e per ogni mutuo avente le caratteristiche previste, una proposta contrattuale in linea con le previsioni normative sopra illustrate (il dettaglio è disponibile on-line – vedi nota 4) e con l’applicazione della condizione migliorativa citata, insieme con adeguato materiale illustrativo sugli effetti della rinegoziazione in termini di riduzione dell’importo delle rate, nonché sulle possibili implicazioni sulla durata del mutuo in funzione dell’evoluzione dei tassi. La proposta a suo tempo spedita è disponibile on-line per l’eventuale consultazione ancorché non più sottoscrivibile. 13 Bilancio Casa Ti offre un’interessante elaborazione dei movimenti del tuo conto corrente. Per prima cosa, devi selezionare il conto del quale vuoi ottenere il bilancio; se hai più conti collegati al servizio, puoi fare una selezione multipla e ottenere l’aggregazione dei movimenti di tutti i conti selezionati, con evidenza dello sbilancio del periodo considerato e il dettaglio dei movimenti che l’hanno generato, riclassificati per categoria. L’elaborazione evidenzia sia la tua capacità di risparmio, intesa come differenza fra entrate ed uscite contabilizzate, sia la composizione delle stesse (emolumenti, cedole e dividendi, prelievi bancomat, imposte e tasse, etc.). Se occorre puoi stampare il risultato. 14 Area “Le mie disposizioni” Raggruppa le funzioni dispositive a valere sul conto corrente e alcune utili pagine per agevolarne l’esecuzione. La colonna di sinistra è composta dalle voci: Bonifici Ordinari - Bonifico Italia e SEPA Permette l’inserimento dei bonifici Italia e bonfici SEPA (ulteriori dettagli sulla SEPA sono disponibili on-line cliccando su “documento allegato” nella pagina di impostazione) e rappresenta la pagina di benvenuto dell’area. 15 Dopo aver selezionato il conto corrente dal quale vuoi trasferire il denaro, devi impostare i dati del bonifico: “Importo in EURO” (entro il limite di 50.000,00 euro per singolo bonifico) e “Causale” (non è ammesso l’uso dei cosiddetti caratteri speciali, ad esempio “/”) sono dati indispensabili, mentre “Data valuta al beneficiario” e “Data Esecuzione” sono facoltativi (i criteri di valorizzazione sono disponibili cliccando sulle lenti di ingrandimento presenti a sinistra, inoltre, cliccando sulle icone dei calendari presenti a destra puoi semplificare la selezione delle date). Per consentirci di individuare tempestivamente i bonifici destinati ad iniziative di solidarietà nei confronti delle popolazioni coinvolte nel terremoto che ha colpito l’Abruzzo ad aprile 2009 ti chiediamo di selezionare5 la casella dedicata presente subito sotto la Causale. Se hai già creato la lista dei beneficiari nella Rubrica li trovi elencati in una tabella dalla quale puoi selezionare quello che ti interessa evitando di digitare manualmente i dati. Se, invece, non hai creato la lista o si tratta di un nuovo beneficiario, clicca sul bottone “Nuovo Beneficiario”. Accedi così alla pagina di inserimento dati nella quale dovrai valorizzare almeno “Cognome e nome/Ragione sociale” e il codice IBAN (il codice IBAN costituisce lo standard attuale delle coordinate bancarie, quindi, se utilizzi la ‘vecchia’ coordinata – codici ABI, CAB e numero di conto corrente - ti verrà segnalato tramite l’icona nella colonna “Err” della tabella della pagina precedente). La scrittura del codice IBAN viene facilitata dalla selezione della “Nazione” del beneficiario che, automaticamente, compila il campo “Codice Paese” e predispone il campo “Codice BIC” (ove necessario) alla compilazione. “Check digit” e BBAN sono componenti caratteristiche e necessarie del codice IBAN. 5 La selezione della casella comporta l’azzeramento delle commissioni del bonifico secondo quanto previsto dal comunicato stampa del 7 aprile 2009 (disponibile in allegato). Attenzione: laddove venisse riscontrato un uso improprio della casella la Banca provvederà al riaddebito delle commissioni. 16 Nel caso in cui venga inserito un codice IBAN Italiano sarà consentito valorizzare il campo “Data valuta beneficiario”; se viene inserito un codice IBAN estero appartenente all’area SEPA il campo “Data valuta beneficiario” non è compilabile; se viene inserito un codice IBAN estero di un paese non appartenente all’area SEPA l’invio del bonifico non sarà consentito. La procedura riconosce in modo automatico se i dati inseriti rendono il bonifico corrispondente agli standard SEPA o a quelli del Bonifico Italia. Potrebbe anche verificarsi il caso in cui le caratteristiche del bonifico siano corrispondenti agli standard SEPA ma la banca del beneficiario, pur appartenendo ad uno dei paesi dell’area SEPA, non abbia ancora aderito. In tal caso, dopo la conferma sarà visualizzato un messaggio che informa del fatto che la banca estera non risulta abilitata alla ricezione di bonifici secondo gli standard SEPA, il bonifico dovrà quindi essere eseguito tramite la funzione “Bonifico estero” descritta di seguito. IBAN è l’acronimo di International Bank Account Number. Come anticipato è lo standard introdotto dai sistemi interbancari europei al fine di migliorare i servizi di pagamento in termini di facilità, velocità e costo delle operazioni. Lo standard IBAN prevede l’uso di un codice, composto da al massimo 34 caratteri alfanumerici (27 caratteri per lo standard adottato dalle banche italiane), che permette di identificare univocamente il beneficiario di un bonifico. In Qui UBI Internet Banking puoi inserire un codice IBAN Italiano o uno relativo a un conto corrente presso una banca di uno dei paesi aderenti all’area SEPA. Nel caso in cui il codice IBAN inserito sia relativo all’Italia o alla Repubblica di San Marino è possibile inviare un bonifico ordinario Italia o un bonifico SEPA; nel caso in cui il codice IBAN inserito si riferisca a un paese estero appartenente all’area SEPA è possibile inviare esclusivamente un bonifico con standard SEPA. Di seguito elenchiamo alcuni dettagli: o il Codice IBAN, in base allo standard adottato, prevede la visualizzazione in 3 blocchi, il Codice Paese, il Check digit ed il BBAN; o il Codice IBAN da digitare è quello del beneficiario del bonifico. In genere l’IBAN è riportato sugli estratti di Conto Corrente ed è il beneficiario stesso a fornirtelo; o il Codice IBAN sostituisce la ‘vecchia’ Coordinata Bancaria assolvendo al medesimo scopo in modo tale da garantire una maggiore interoperabilità in ambito europeo. L’utilizzo della “vecchia” coordinata bancaria nazionale (ABI, CAB e N. Conto Corrente) per inoltrare un bonifico, dal 30 giugno 2008, è soggetta al pagamento di una penale. o In dettaglio possiamo precisare che il Codice IBAN è una diretta evoluzione della ‘vecchia’ Coordinata Bancaria (nota tecnicamente come Coordinata Bancaria Nazionale o Codice BBAN – Basic Bank Account Number), esso infatti prevede l’introduzione di altri due codici che lo completano secondo lo schema esemplificativo della successiva tabella: IBAN Codice Paese Check digit CIN BBAN Codice Codice ABI CAB Numero 2 2 1 5 5 e (tipo) (alfabetico) (numerico) (alfabetico) (numerico) (numerico) caratteri: Esempio: IT 60 X 04321 12345 o o o o 17 Numero del Conto Corrente 12 (alfanumerico) 000000123456 l’ABI è un codice, composto da cinque cifre, attribuito a ciascuna banca da Banca d'Italia; il CAB è il Codice di Avviamento Bancario, composto da cinque cifre, che identifica la località in cui è situato lo sportello della banca destinataria; il CIN è un codice di controllo del conto corrente del beneficiario costituito da una lettera alfabetica; il Codice BIC è, infine, un codice che identifica a livello internazionale il paese, la banca e lo sportello del conto corrente del beneficiario. Il campo non necessita di compilazione nel caso in cui venga inserito un IBAN Italiano o della Repubblica di San Marino. A conclusione dell’inserimento della disposizione è possibile utilizzare anche la funzione “Salva come operazione veloce” vistando la checkbox e dando un “Nome” all’operazione. Questa funzione consente di salvare direttamente la disposizione nel caso in cui sia necessario effettuarla nuovamente a distanza di tempo. Al contrario del salvataggio in rubrica, che tiene memorizzati solo i dati del beneficiario, la funzione “Operazione veloce” consente di salvare anche i dati dell’operazione, come ad esempio l’importo, infatti attraverso la pagina “Operazioni veloci”, descritta in seguito, sarà possibile accedere direttamente alla pagina di conferma, inserire il codice dispositivo e procedere all’invio del bonifico. Puoi anche decidere di aggiungere il nuovo beneficiario alla lista dei tuoi beneficiari. Cliccando su conferma, accedi ad una pagina di riepilogo che consente di verificare la correttezza dei dati inseriti. Per concludere clicca sul bottone “Conferma”. Ricordati di verificare lo stato della tua disposizione nell’apposita pagina “Lista disposizioni” per verificare l’inoltro del bonifico. Inoltre, nel caso in cui avessi posticipato la data di esecuzione, ti consigliamo di controllare la lista movimenti del conto corrente, all’avvicinarsi della data di esecuzione da te impostata. Per annullare i bonifici che hai disposto è sufficiente visualizzare la “Lista disposizioni” e presente in tabella. Confermando la revoca, l’operazione non cliccare sull’icona di revoca viene eseguita e figura nell’elenco con lo stato “annullata”. All’esecuzione del bonifico vengono inviati automaticamente un messaggio SMS e una email riepilogativi dei dati dell’operazione i cui testi sono mostrati nella tabella sottostante: 18 SMS Mittente/Da: 48206 Numero centro messaggi: +393358822500 Inviato il: GG/MM/AAAA HH.MM.SS Qui UBI AVVISO DA QuiUBIsms: E' STATO INOLTRATO IN DATA GG/MM/AAAA UN BONIFICO INTERNET DI EURO XXX,XX DAL CC 123456 e-mail Mittente/Da: [email protected] Inviato il: GG/MM/AAAA HH.MM.SS Destinatario/A: <indirizzo di posta elettronica che hai fornito alla tua Banca> Oggetto: Bonifico online Gentile cliente, ti comunichiamo di aver ricevuto in data odierna l'ordine di eseguire il bonifico di seguito riportato. Importo: XXX,XX EURO Conto di addebito: 123456 Causale: testo causale Valuta beneficiario: GG/MM/AAAA Data esecuzione: GG/MM/AAAA Questa comunicazione ti viene inviata a titolo puramente informativo per comunicarti tempestivamente i movimenti in uscita dal tuo conto corrente e non rappresenta in alcun modo un documento ufficiale della banca. L'operazione si intende perfezionata con l'addebito dell'importo sul conto corrente. -------------------------------------------------------------------Questo messaggio di posta ti è stato inviato automaticamente. Se vuoi rispondere, scrivi un'e-mail all'indirizzo [email protected] oppure chiama il numero verde 800.612424. -------------------------------------------------------------------"Verificate la corrispondenza del destinatario; in caso contrario vogliate notificare questo al mittente e, consci della responsabilita' per l'uso indebito, cancellare il messaggio e sue copie / Verify the correspondence of the addressee;otherwise, notify that to the sender and, conscious of the responsibility for the undue use, destroy the message and its copies." -------------------------------------------------------------------- Per ricevere i messaggi è necessario richiedere, all’apertura di Qui UBI, l’attivazione del servizio. L’eventuale disattivazione può essere richiesta tramite Servizio Clienti o filiale. I bonifici per il recupero delle spese edilizie/interventi risparmio energetico devono essere impartiti allo sportello mediante l’apposito modello. Bonifici Ordinari - Bonifico Estero Permette di inviare bonifici esteri, in Euro, verso i Paesi dell’Unione Europea e per importi fino a 12.500,00 Euro. Rammentiamo che con questa funzione è possibile disporre bonifici anche nel caso in cui la banca del beneficiario, pur appartenendo ad uno dei paesi dell’area SEPA, non abbia ancora aderito. La lista dei paesi raggiungibili è disponibile on-line. 19 I dati richiesti ed i passaggi procedurali che consentono l’inoltro della disposizione sono, sostanzialmente, i medesimi del bonifico Italia e SEPA. 20 Per quanto anticipato le coordinate dei beneficiari esteri sono formate, obbligatoriamente, dalla combinazione dei codici IBAN e BIC. La funzione di “Ricerca BIC” agevola la verifica del codice che ti ha fornito dal beneficiario. Bonifici Ordinari - Giroconto Permette l’esecuzione di giroconti (ovvero il trasferimento di denaro fra conti abilitati al servizio Qui UBI). 21 Anche in questo caso i dati richiesti ed i passaggi procedurali che consentono l’inoltro della disposizione sono, sostanzialmente, i medesimi dei bonifici visti precedentemente con la differenza che l’operazione avviene tra due conti correnti abilitati al servizio Qui UBI e i beneficiari disponibili sono automaticamente proposti. Bonifici continuativi – Nuovo Bonifico Il bonifico continuativo ti permette di effettuare una disposizione che verrà inviata automaticamente al beneficiario con cadenza periodica. I dati richiesti per compilazione di un bonifico continuativo sono, in gran parte, i medesimi che utilizzi nel caso del bonifico ordinario Italia. 22 La differenza principale consiste nel fatto che è necessario indicare anche la periodicità (mensile, bimestrale, trimestrale, quadrimestrale, semestrale o annuale; per comodità riassunte in una tendina) di esecuzione e la cadenza periodica che può essere da te impostata secondo i seguenti criteri: • per un certo numero di volte: o indicando il numero totale di bonifici da eseguire (per fare ciò bisogna attivare e valorizzare il campo “Numero bonifici”); o impostando una data entro la quale l’invio dei bonifici deve interrompersi (anche in questo caso basta attivare e valorizzare i campi denominati “Data fine”); • fino a quando non venga da te revocata (opzione attiva di default). apre delle finestre pop-up che contengono degli approfondimenti. L’icona Cliccando su conferma, accedi ad una pagina di riepilogo che consente di verificare la correttezza dei dati inseriti. Nella pagina Gestione Bonifico è poi possibile visualizzare tutti i bonifici continuativi in essere ed eventualmente revocarli. 23 Bonifici continuativi – Gestione Bonifico La pagina di gestione fornisce un efficace colpo d’occhio su tutti i bonifici continuativi impostati tramite Qui UBI Internet Banking. Per revocare l’ordine è sufficiente cliccare sull’icona della colonna “Revoca” mentre tramite l’icona si accede al dettaglio della disposizione. Cliccando sulle icone del piano rate. 24 presenti nella colonna “Piano Rate” viene mostrato l’andamento Operazioni Veloci Questa pagina contiene la lista delle operazioni veloci salvate e che possono essere utilizzate per poter trasmettere una disposizione. Per operazione veloce si intende il salvataggio dei principali dati (non tutti, infatti, ad esempio non viene salvata la “Data di esecuzione” che, per una operazione veloce, corrisponde a quella del giorno in cui viene confermata) trasmessi per una disposizione in modo da poterli riutilizzare velocemente in un secondo momento senza dover ogni volta reimpostare i vari parametri. Il salvataggio di una operazione veloce avviene a conclusione della trasmissione di una disposizione, la funzione di salvataggio è meglio descritta nel paragrafo “Bonifico Italia e SEPA”. Nella pagina “Operazioni veloci” vengono riepilogate le disposizioni salvate. Cliccando sul “Nome operazione” viene visualizzata la pagina di riepilogo dell’operazione che, per essere inoltrata, richiede l’inserimento del codice dispositivo. dati Per modificare un’operazione veloce basta cliccare sull’icona nella colonna “Modifica”. Automaticamente viene visualizzata la pagina “Modifica operazione veloce” che consente di eseguire delle variazioni nei campi disponibili (es.: importo). Cliccando sul bottone “Conferma” viene confermata la modifica apportata. 25 Per eliminare una “Elimina”. “Operazione veloce” bisogna cliccare sull’icona nella colonna Lista disposizioni Elenca le operazioni effettuate tramite, in ordine cronologico. La visualizzazione può essere distribuita su più pagine (ogni pagina conterrà 10 righe). Dà inoltre la possibilità di visualizzare il dettaglio dell’operazione, cliccando sull’apposita lente. Per navigare nella lista usa i bottoni: Tanto la lista quanto il dettaglio possono essere stampati utilizzando l’apposito bottone presente in basso a sinistra. 26 Rubrica beneficiari La rubrica contiene l’elenco dei beneficiari che puoi utilizzare per eseguire operazioni di bonifico, ricarica di telefoni cellulari e ricarica carte prepagate. 27 I nominativi sono mostrati in ordine di inserimento e ogni pagina ne mostra 10. Puoi disporli in ordine alfabetico cliccando sul simbolo presente accanto alla colonna Intestazione. Per navigare nella rubrica usa i bottoni: Per inserire un nuovo beneficiario clicca sul bottone mentre per modificare i e presenti nella riga del dati o eliminarne uno già presente baserà cliccare sulle icone beneficiario sul quale intendi agire. L’icona ti informa del fatto che sono presenti i dati necessari ad eseguire una delle tre operazioni previste (bonifico, ricarica telefono cellulare e carta prepagata). Nel caso dei dati da utilizzare per l’esecuzione di bonifici, come anticipato parlando della voce “Bonifico Italia e SEPA”, l’icona evidenzia che le coordinate non sono state aggiornate allo standard IBAN. Infine il link Certifica ti informa del fatto che i dati impostati sono ancora in attesa di certificazione e ti consente di accedere alla pagina di inserimento del codice (vedi oltre). I dati richiesti per inserire un nuovo beneficiario (la funzione “Modifica” è sostanzialmente analoga) sono mostrati nella figura successiva. 28 Mentre “Cognome e nome / Ragione sociale” è un campo da valorizzare sempre gli altri dati obbligatori dipendono dall’area (le tre aree disponibili sono visibili nella successiva figura) che attiverai spuntando la casella che ne precede l’intestazione. In questo caso i campi di inserimento dei dati, precedentemente grigettati per evidenziare il fatto che sono inattivi, si attiveranno consentendo, a seconda dei casi, la digitazione o la selezione tramite tendina. Una volta valorizzati i campi cliccando sul bottone 29 salverai i dati. Le modalità di salvataggio sono differenti a seconda dei casi, infatti se: • hai attivato la sola area “Usa il beneficiario per fare bonifici” ciò è sufficiente a memorizzare i dati del beneficiario che saranno salvati in rubrica; • invece hai attivato una o entrambe le altre due aree “Usa il beneficiario per fare ricariche di un telefono cellulare” e “Usa il beneficiario per fare ricariche di una carta prepagata” ti verrà chiesto di certificare i dati inseriti. La certificazione, in entrambi i casi, avverrà introducendo, nella successiva pagina “certifica dati” (vedi figura sottostante), un codice di certificazione che sarà inviato automaticamente tramite messaggio SMS gratuito al tuo telefono cellulare non appena cliccato il bottone . Testo del messaggio SMS di certificazione Qui UBI SMS gratuito Il codice di certificazione dei dati di Rossi Roberto richiesto il GG/MM/AAAA alle HH:MM è 123456 Prima di certificare i dati relativi ad una ricarica di telefono cellulare o di una carta prepagata ti invitiamo a verificare l’esattezza del numero di cellulare abbinato a Qui UBI Internet Banking accedendo alla sezione “IMPOSTAZIONI/I miei dati”. Qualora il numero non fosse presente o fosse necessario aggiornarlo puoi: • chiamare il Servizio Clienti al numero verde 800.61.24.24 (ti sarà chiesto di digitare i tuoi codici personali per identificarti); • rivolgerti al tuo referente in filiale. L’assenza od il mancato aggiornamento del numero non ti consentirà di ricevere il codice di certificazione impedendoti di usufruire delle funzioni di ricarica dei telefoni cellulari e delle carte prepagate. 30 Il codice di certificazione ha una durata limitata nel tempo. Se non ti fosse possibile inserirlo nell’apposito campo prima della scadenza dovrai richiederne uno nuovo, infatti, una volta superati i termini di durata del codice il bottone “Conferma” diventerà automaticamente inattivo (testo grigio) mentre si attiverà (testo bianco) il bottone “Richiedi nuovo” e il campo “Inserisci codice di certificazione” non consentirà la digitazione. Allo stesso modo, qualora dovessi digitare un codice inesatto, sarà necessario richiederne uno nuovo per completare la procedura di certificazione. L’inserimento del codice di certificazione e la sua conferma salverà i dati in rubrica. Tutti i numeri di telefono cellulare e di carta prepagata da te inseriti prima dell’introduzione della certificazione saranno considerati come già certificati. 31 Una volta valorizzati i dati ogni beneficiario può essere utilizzato per eseguire, indipendentemente, una delle tre operazioni previste: bonifico, ricarica telefono cellulare e ricarica carta prepagata. Naturalmente puoi salvare anche i tuoi dati nella rubrica beneficiari per eseguire, ad esempio, la ricarica del tuo cellulare o della tua carta prepagata. Per lo stesso scopo sono a tua disposizione anche le apposite “Operazioni veloci” precedentemente descritte. Strumenti - Ricerca ABI-CAB Permette di ottenere le informazioni sulla banca del beneficiario: ABI, CAB, nome della banca ed indirizzo. La ricerca può avvenire con diverse modalità: ad esempio, inserendo la località, il servizio evidenzia tutte le banche presenti nel luogo specificato e, per ognuna, indirizzo, ABI e CAB; inserendo il nome della banca, invece, si ottiene l’elenco delle filiali relative con indicazione dell’indirizzo, dell’ABI e del CAB. Inserendo ABI e CAB si ottengono il nome della banca e l’indirizzo dello specifico sportello. Strumenti - Verifica IBAN Ti permette di calcolare oppure verificare agevolmente le coordinate IBAN o BBAN di un conto corrente, una volta noti ABI, CAB e numero di conto corrente. 32 Area “Le mie Ri.Ba.” Raggruppa le funzioni dispositive di ritiro effetti e presentazioni Ri.Ba. e alcune utili pagine per agevolarne l’esecuzione delle operazioni. La colonna di sinistra è composta dalle seguenti voci: Ti ricordiamo che le funzioni dell’area sono disponibili per la clientela Qui UBI Affari. Ritiro effetti – Effetti in scadenza La pagina consente di visualizzare gli effetti a tuo carico che scadono nei prossimi 25 giorni di calendario. Siccome la lista viene estratta usando il tuo Codice Fiscale, inserito dai creditori in fase di emissione Ri.Ba., potresti avere ricevuto effetti cartacei non presenti nell’elenco; in questo caso puoi accedere alla funzione “Ricerca singolo effetto” descritta in seguito. 33 La lista è suddivisa in pagine composte da 10 effetti, i bottoni “Pagina successiva” e “Pagina precedente” consentono di spostarsi da pagina a pagina. Gli effetti sono ordinati in modo crescente secondo la colonna “Data scadenza”. Il motore di ricerca, presente in pagina, permette di eseguire ricerche per data. Nel caso in cui i criteri impostati non forniscano alcun risultato, sarà visualizzato il seguente messaggio: La tabella della lista effetti è composta dalle seguenti colonne: icona “Lente” per visualizzare il dettaglio dell’effetto, data scadenza effetto, descrizione creditore, descrizione/causale effetto, numero effetto, importo, e colonna “Paga” per selezionare l’effetto da pagare. Il bottone “Stampa”, presente in pagina, consente di stampare in modo formattato la lista degli effetti in scadenza. Cliccando sulla selezionato. lente d’ingrandimento è possibile visualizzare il dettaglio dell’effetto Il tasto “Stampa” consente di stampare il dettaglio, mentre il tasto “Chiudi” di chiudere la finestra. Cliccando sull’icona “Paga” della pagina “Effetti in scadenza” è possibile richiedere il pagamento dell’effetto selezionato. E’ necessario selezionare il conto corrente di addebito e digitare il codice dispositivo per la conferma dell’operazione. 34 Digitando il codice dispositivo e cliccando su conferma verrà visualizzata la pagina di riepilogo della disposizione. 35 La pagina di riepilogo contiene i seguenti bottoni: 1. “Lista effetti” permette di effettuare un altro pagamento senza la richiesta del codice dispositivo, consentendoti di poter inviare diverse disposizioni in modo più veloce; 2. “Lista disposizioni” permette di accedere alla pagina riepilogativa delle disposizioni di “Ritiro effetti”; 3. “Stampa Disposizioni” visualizza la finestra per stampare in modo formattato il riepilogo della disposizione. Il pagamento di un effetto è consentito fino alle h. 18:00 del secondo giorno lavorativo successivo alla scadenza dell’effetto (l’orario è indicativo, si consiglia di non attendere il termine ultimo per eseguire il pagamento) Nel caso in cui il pagamento sia richiesto il giorno di scadenza o nei due giorni lavorativi successivi, la disposizione sarà accettata solo se il saldo disponibile del conto selezionato sarà capiente. Gli effetti sono sempre pagati il giorno di scadenza, anche se l’invio della disposizione viene eseguito precedentemente. In caso di prenotazione, fino al giorno di scadenza non sarà inserito un impegno sul conto corrente; per questo motivo ti consigliamo di verificare sempre, nel riepilogo delle disposizioni, il buon esito dell’operazione di pagamento. Ritiro effetti – Ricerca singolo effetto Questa pagina ti permette di ricercare gli effetti non evidenziati nella pagina “Effetti in scadenza”. La ricerca dell’effetto è possibile tramite numero e importo dell’effetto. Se la ricerca avrà esito positivo, sarà mostrata la medesima tabella della pagina “Effetti in scadenza”. I passaggi per disporre un pagamento sono i medesimi descritti nel paragrafo precedente. 36 Il pagamento di un effetto è consentito fino alle h. 18:00 del secondo giorno lavorativo successivo alla scadenza dell’effetto (l’orario è indicativo, si consiglia di non attendere il termine ultimo per eseguire il pagamento) Nel caso in cui il pagamento sia richiesto il giorno di scadenza o nei due giorni lavorativi successivi, la disposizione sarà accettata solo se il saldo disponibile del conto selezionato sarà capiente. Gli effetti sono sempre pagati il giorno di scadenza, anche se l’invio della disposizione viene eseguito precedentemente. In caso di prenotazione, fino al giorno di scadenza non sarà inserito un impegno sul conto corrente; per questo motivo ti consigliamo di verificare sempre, nel riepilogo delle disposizioni, il buon esito dell’operazione di pagamento. Ritiro effetti – Lista disposizioni La pagina consente di visualizzare le disposizioni di pagamento effetti inoltrate tramite Internet Banking. Automaticamente sono riepilogate le richieste di pagamento inviate negli ultimi tre mesi. La lista è suddivisa in pagine composte da 10 effetti, i bottoni “Pagina successiva” e “Pagina precedente” consentono di spostarsi da pagina a pagina. Gli effetti sono ordinati in modo crescente secondo la colonna “Data scadenza”. Tramite il motore di ricerca è possibile visualizzare le disposizioni inoltrate nell’ultimo anno. 37 La tabella dei risultati è composta dalle seguenti colonne: icona “Lente” per visualizzare il dettaglio, data scadenza effetto, descrizione creditore, descrizione effetto, importo, conto di addebito e stato effetto. Nel caso in cui i criteri impostati non forniscano alcun risultato, sarà visualizzato il seguente messaggio: Un effetto può assumere uno dei seguenti stati: Prenotato, Pagato, Insoluto, Richiamato, Ritirato e Rifiutato. Cliccando sulla lente d’ingrandimento verrà mostrata la finestra di dettaglio dell’effetto selezionato. 38 Il tasto “Stampa” consente di stampare il dettaglio, mentre il tasto “Chiudi” di chiudere la finestra. Incasso Ri.Ba. – Distinte La pagina consente di creare e gestire la presentazione di distinte “Ri.Ba.”. La pagina visualizza automaticamente le distinte Ri.Ba. create e non ancora inviate. Per ogni distinta sono presenti le seguenti informazioni: icona “lente” per accedere al dettaglio della distinta, data creazione distinta, ordinante, n. Ri.Ba. che compongono la distinta, importo totale e colonna “Sel.” per poter indicare la distinta da gestire (modificare, eliminare o inviare). La pagina consente di: 1. “Crea distinta” - creare una distinta tramite inserimento manuale; 2. “Upload distinta” - caricare tramite file txt una distinta; 3. “Modifica distinta” – modificare una distinta creata e non ancora inviata; 4. “Elimina distinta” – eliminare una distinta non ancora inviata; 5. “Stampa lista” – stampare la lista delle distinte non ancora inviate; 6. “Invia distinta” – inviare una distinta alla propria filiale. 39 Dalla pagina “Distinte”, cliccando sulla lente d’ingrandimento, è possibile visualizzare il dettaglio della distinta selezionata. Il tasto “Stampa” consente di stampare il dettaglio, mentre il tasto “Chiudi” di chiudere la finestra. Crea distinta Cliccando il pulsante “Crea distinta” viene visualizzata la seguente pagina: 40 Nel campo “Filiale di accredito” deve essere selezionata la filiale, con la quale si intrattengono i rapporti di conto corrente abbinati a Qui UBI, alla quale inviare la distinta per la relativa gestione. Il campo “Data scadenza Ri.Ba.” consente di impostare una data di default per tutte le Ri.Ba. che saranno inserite in distinta, il campo non è obbligatorio e la data è comunque modificabile per singola Ri.Ba. Cliccando su “Crea distinta” viene creata una distinta vuota con la possibilità di inserire, modificare o eliminare le singole Ri.Ba. La pagina è composta di una tabella contente i dati della distinta (numero disposizioni e importo totale della distinta) e da una tabella con l’elenco delle Ri.Ba. La tabella “Elenco Ri.Ba.” riporta le seguenti informazioni: icona “lente” per accedere al dettaglio della singola Ri.Ba, n. Ri.Ba., debitore, descrizione, data scadenza, importo Ri.Ba., colonna con l’icona per modificare la Ri.Ba. e colonna con l’icona per eliminare la Ri.Ba. Il campo “Filiale di accredito” consente di modificare la filiale selezionata in fase di creazione, cliccando su “Conferma” viene salvata la modifica. Nel caso in cui non ci siano Ri.Ba inserite, la tabella “Elenco Ri.Ba.” è sostituita dal seguente messaggio: Nessuna Ri.Ba. inserita, clicca su “Nuova Ri.Ba.” per procedere nell’inserimento. 41 Cliccando su “Nuova Ri.Ba.” è possibile procedere all’inserimento di una nuova Ri.Ba. La pagina è la medesima che viene visualizzata cliccando sull’icona “Modifica”, in quest’ultimo caso i campi saranno pre-compilati e modificabili. La pagina “Nuova/Modifica Ri.Ba.” è composta dalle seguenti “sezioni”: 1. dati riepilogativi distinta; 2. dati Ri.Ba.; 3. selezione debitore. Il debitore può essere selezionato tra quelli presenti in rubrica o, cliccando su nuovo debitore, inserirne un nuovo, decidendo se salvarlo nella “Rubrica debitore”. Dopo aver impostato la Ri.Ba. è possibile effettuare le seguenti operazioni: 1. bottone “Salva”, conferma l’inserimento della Ri.Ba. in distinta e torna alla pagina di modifica distinta; 2. bottone “Salva e nuova”, conferma l’inserimento della Ri.Ba. in distinta e consente di inserirne una nuova; 3. bottone “Annulla”, torna alla pagina “Modifica distinta” senza salvare la Ri.Ba. Nella pagina di “Modifica distinta”, cliccando sull’icona presente nella colonna “Elimina”, è possibile eliminare la Ri.Ba. Cliccando sulla lente d’ingrandimento, presente nella pagina di “Modifica distinta”, è possibile visualizzata la finestra di dettaglio della Ri.Ba. selezionata. 42 Il tasto “Stampa” consente di stampare il dettaglio, mentre il tasto “Chiudi” di chiudere la finestra. Upload distinta L’inserimento di una distinta è possibile anche tramite caricamento di un file txt con standard CBI. I controlli effettuati in fase di caricamento sono i seguenti: 1. l’ABI e il CAB del mittente corrispondono a una filiale di un conto corrente abbinato a Qui UBI; 2. i vari debitori presentano tutti i dati obbligatori; 3. l’ABI e il CAB dei debitori esistono; 4. i dati obbligatori della distinta sono tutti presenti (importo totale, numero disposizioni, etc.); 5. le righe di ogni record sono di 120 caratteri. Una volta selezionato il file da caricare, utilizzando il tasto “Sfoglia”, è sufficiente cliccare il pulsante “Carica distinta”. Se il caricamento andrà a buon fine, sarà visualizzata la pagina “Distinte” con i dati della distinta caricata. Nel caso in cui il file non rispetti gli standard CBI, non potrà essere caricato e verrà visualizzato il messaggio di errore. 43 Per superare possibili problemi in fase d’importazione, nella sezione delle guide è possibile scaricare un file Excel che consente di: 1. verificare se la distinta rispetta tutti gli standard sopra descritti, 2. correggere eventuali errori e/o di inserire dati mancanti, 3. salvare la distinta in formato corretto. Modifica distinta La pagina “Distinte” consente di modificare le distinte create e non ancora inviate. Tramite la colonna “Sel.” è necessario selezionare la distinta di proprio interesse e cliccare il bottone “Modifica distinta”. I passaggi e le funzioni disponibili sono le medesime descritte al paragrafo “Crea distinta”. Elimina distinta La pagina “Distinte” consente di eliminare le distinte create e non ancora inviate. Tramite la colonna “Sel.” è necessario selezionare la distinta di proprio interesse e cliccare il bottone “Elimina distinta”. Cliccando il bottone “Conferma” della pagina di riepilogo, la distinta sarà definitivamente cancellata. Attenzione una distinta eliminata non può essere recuperata in alcun modo, per tanto si consiglia di stampare (bottone “Stampa disposizione”) la pagina che conferma e riepiloga la cancellazione della distinta selezionata. Stampa lista Il bottone “Stampa lista”, presente nella pagina “Distinte”, permette di stampare in modo formattata la lista delle distinte create e non inviate. Invia distinta La pagina “Distinte” consente di inviare le distinte create alla filiale, per la relativa gestione. Tramite la colonna “Sel.” è necessario selezionare la distinta di proprio interesse e cliccare il bottone “Invia distinta”. Sarà visualizzata una pagina di riepilogo composta dalle seguenti sezioni: 1. tabella riepilogativa dei dati della distinta; 2. dettaglio singole disposizioni; 44 3. tabella per il salvataggio dell’operazione veloce. Cliccando su “Conferma” la distinta viene inviata alla filiale. L’invio di una distinta Ri.Ba. non richiede la digitazione del codice dispositivo. E’ necessario attendere che sia visualizzato il messaggio di buon esito dell’operazione. Verifica sempre nella pagina “Distinte inviate” lo stato della presentazione Ri.Ba. disposta. Il salvataggio di una distinta come “Operazione veloce” consente di salvare i dati principali della distinta e facilitare la creazione di una nuova. L’operazione salvata è composta da tutti i dati della distinta ad eccezione dell’importo, scadenza e descrizione di ogni Ri.Ba. Incasso Ri.Ba. – Operazioni veloci La pagina consente di visualizzare la lista delle operazioni veloci salvate. Dalla pagina è possibile decidere di creare una nuova distinta, modificare un’operazione veloce salvata o eliminare un’operazione veloce salvata. Cliccando il nome dell’operazione è possibile procedere nella creazione di una nuova distinta. 45 Cliccando su “Crea distinta” viene creata una nuova distinta e visualizzata la pagina della lista “Distinte”. Attenzione nella distinta creata non saranno riportate le Ri.Ba lasciate con importo 0. Le icone di “Modifica” e “Elimina”, presenti nella pagina “Operazioni veloci”, permettono rispettivamente di modificare o eliminare un’operazione salvata. Incasso Ri.Ba. – Distinte inviate La pagina “Distinte inviate” consente di visualizzare le presentazioni Ri.Ba. inoltrate negli ultimi tre mesi. La pagina è composta da un motore di ricerca e dalla tabella riepilogativa delle distinte trovate. La lista è suddivisa in pagine composte da 10 effetti, i bottoni “Pagina successiva” e “Pagina precedente” consentono di spostarsi da pagina a pagina. Le presentazioni sono ordinate in modo crescente secondo la colonna “Data invio”. I parametri per la ricerca sono: data invio (dal – al), importo (dal – al), conto corrente di accredito e stato della distinta. La tabella di riepilogo delle distinte è composta dalle seguenti colonne: icona lente per visualizzare il dettaglio della distinta, data invio della distinta, nome distinta, n. Ri.Ba. che compongono la distinta, importo distinta, divisa, filiale di accredito e stato della distinta. Gli stati in cui si possono trovare le distinte sono: inviata, accettata e rifiutata. 46 Nel caso in cui i criteri impostati non forniscano alcun risultato, sarà visualizzato il seguente messaggio: Cliccando sulla lente d’ingrandimento sarà visualizzato il dettaglio della distinta selezionata. 47 Il tasto “Stampa” consente di stampare il dettaglio, mentre la lente d’ingrandimento di visualizzare il dettaglio di ogni Ri.Ba. Incasso Ri.Ba. – Lista insoluti La pagina consente di visualizzare le Ri.Ba. insolute. All’accesso sono visualizzate automaticamente le Ri.Ba. insolute degli ultimi 3 mesi. La lista è suddivisa in pagine composte da 10 effetti, i bottoni “Pagina successiva” e “Pagina precedente” consentono di spostarsi da pagina a pagina. Le Ri.Ba. sono ordinate in modo crescente secondo la colonna “Data scadenza”. Tramite il motore di ricerca è possibile visualizzare gli effetti dell’ultimo anno. 48 I parametri di ricerca sono: data scadenza (dal – al), importo (dal – al) e descrizione debitore. La tabella di riepilogo è composta da: icona lente per visualizzare il dettaglio della Ri.Ba., data scadenza Ri.Ba., debitore, descrizione, importo Ri.Ba., divisa e stato della Ri.Ba. Nel caso in cui i criteri impostati non forniscano alcun risultato, sarà mostrato il seguente messaggio: Cliccando sulla lente d’ingrandimento sarà visualizzato il dettaglio della Ri.Ba. selezionata. 49 Il tasto “Stampa” consente di stampare il dettaglio, mentre il tasto “Chiudi” di chiudere la finestra. Incasso Ri.Ba. – Rubrica debitori La pagina “Rubrica debitori” consente di accedere alla lista dei debitori salvati. Cliccando su “Aggiungi nominativo” è possibile inserire un nuovo nominativo, mentre tramite le icone è possibile modificare o eliminare un nominativo. La pagina di modifica è uguale a quella per l’inserimento di nuovo nominativo, l’unica differenza sta nel fatto che i campi saranno precompilati. Nella pagina di nuovo/modifica debitore tutti i campi sono obbligatori. 50 Cliccando sull’icona elimina sarà necessario confermare la richiesta di cancellazione del nominativo selezionato. 51 Area I miei investimenti Permette di visualizzare la consistenza del deposito titoli collegato al servizio. Cliccando sulla voce “Consistenza dossier titoli” e selezionando il rapporto desiderato, il servizio ti mostra il contenuto di ogni sotto-deposito titoli e la sua valorizzazione aggiornata al giorno prima. Area Le mie contabili In quest’area puoi abilitare i tuoi rapporti al servizio e consultare le tue contabili direttamente on-line ricevendo via Internet all’interno del tuo Internet banking l’estratto conto e tanti altri documenti che ora ricevi tramite lettera spedita dalla tua Banca. I documenti sono in formato pdf non modificabile e hanno la medesima valenza dei corrispondenti documenti cartacei, possono essere stampati o salvati a piacimento. Ti ricordiamo che per la corretta visualizzazione dei documenti in formato PDF devi utilizzare un software di lettura come, ad esempio, Adobe Acrobat Reader (scaricabile direttamente da Internet) del quale si suggerisce di utilizzare, almeno, la versione 7.0. Ricerca Conti Correnti Permette di visualizzare le contabili del conto corrente selezionato secondo i seguenti criteri: tipo documento, categoria, dal giorno, al giorno. Cliccando su “conferma”, accedi all’elenco delle contabili che soddisfano il criterio di ricerca impostato. Ti ricordiamo che sono disponibili per la consultazione on-line i documenti ricevuti in Qui UBI negli ultimi 24 mesi. Il risultato della ricerca viene visualizzato in questo modo: Cliccando sul nome documento viene visualizzata la contabile. 52 Ricerca Dossier Titoli Permette di visualizzare le contabili relative al dossier titoli selezionato secondo i seguenti criteri: tipo documento, categoria, dal giorno, al giorno. Cliccando su “conferma”, accedi all’elenco delle contabili che soddisfano il criterio di ricerca impostato. Ricordiamo che sono disponibili per la consultazione on-line i documenti ricevuti in Qui UBI negli ultimi 24 mesi. Cliccando sul nome documento viene visualizzata la contabile. Ultimi documenti – Conti Correnti Permette di visualizzare l’ultimo documento disponibile (per tipo) per ogni rapporto di conto corrente abbinato al servizio Le mie contabili. Cliccando sul nome documento viene visualizzata la contabile. Ultimi documenti – Dossier Titoli Permette di visualizzare l’ultimo documento disponibile (per tipo) per ogni deposito titoli abbinato al servizio Le mie contabili. Cliccando sul nome documento viene visualizzata la contabile. 53 Abbina rapporti Questa pagina ti permette di attivare la funzionalità di ricezione e consultazione via Internet dei documenti resi disponibili dalla Banca in formato elettronico. Per abbinare un rapporto è necessario selezionarlo e successivamente cliccare su conferma. I rapporti vanno abbinati uno alla volta. Contabili disponibili In questa pagina sono elencati, suddivisi per tipologia di rapporto, i documenti che puoi ricevere con il servizio le mie contabili: Area I miei SMS Permette di impostare gli avvisi sms, tra gli eventi indicati, che vuoi ricevere automaticamente sul cellulare abilitato al servizio. Le condizioni che puoi impostare per ogni rapporto di conto corrente sono diverse e riguardano: o il saldo del conto, ogni decade o ogni mese, a tua scelta; o il superamento di soglie di saldo da te definite (saldo superiore/inferiore a…); o i movimenti, scegliendoli per causale (addebito carta di credito, movimenti bancomat, bonifici in uscita,…) o per importo; o la consistenza deposito titoli, ogni decade o ogni mese, a tua scelta. Rammenta che, come anticipato, per ogni bonifico che esegui riceverai automaticamente un messaggio SMS e una e-mail e che la ricezione di SMS al verificarsi di movimenti in uscita (addebiti POS o carta di credito, bonifici, etc…) aumenta il livello di sicurezza del servizio: attiva gli SMS! 54 Allegati alla Guida al servizio approfondimenti 1. Condizioni generali delle disposizioni di bonifico 2. Comunicato stampa del 07 aprile 2009 55 CONDIZIONI GENERALI DELLE DISPOSIZIONI DI BONIFICO 1. CONDIZIONI GENERALI DEL SERVIZIO Rapporto di mandato: è in facoltà della Banca assumere o meno specifici incarichi del Cliente dando comunque allo stesso comunicazione dell’eventuale rifiuto. In assenza di particolari istruzioni del Cliente, le modalità di esecuzione degli incarichi assunti sono determinate dalla Banca tenendo conto della natura degli stessi e delle procedure più idonee nell’ambito della propria organizzazione. Disponibilità: per le richieste di bonifico da eseguire con addebito del conto del Cliente la Banca eseguirà i pagamenti a condizione che il conto stesso presenti disponibilità sufficiente. In caso contrario avrà facoltà di non darvi corso, restando esonerata da ogni e qualsiasi responsabilità al riguardo. Oneri e spese: sono a carico del Cliente tutte le spese sostenute dalla Banca, anche successivamente per l’esecuzione dell’incarico. Il Cliente è tenuto a mettere a disposizione della Banca le somme necessarie per l’esecuzione dell’incarico nonché le somme necessarie per la copertura delle spese e commissioni relative. In mancanza di tale copertura nonché del rimborso delle spese e delle commissioni è diritto della Banca rifiutare l’esecuzione dell’incarico. Responsabilità: la Banca non risponde per eventuali ritardi, disguidi, errori od omissioni dipendenti dai servizi informativi e/o di trasmissione dati gestiti da terzi, per l’operato dei suoi corrispondenti o per errata interpretazione delle istruzioni impartitele dal Cliente che siano imprecise o di difficile lettura. La Banca non risponde delle conseguenze derivanti da cause ad essa non imputabili tra le quali si segnalano, a titolo puramente esemplificativo, quelle dipendenti da indicazioni inesatte circa i pagamenti, disservizi, sospensione o rallentamento delle comunicazioni, irregolare funzionamento degli uffici e, in generale, da ogni impedimento od ostacolo che non possa essere superato con la ordinaria diligenza. Recesso del Cliente: il Cliente ha facoltà di revocare, ai sensi dell’art. 1373 comma 4 cod. civ., l’incarico conferito alla Banca finché l’incarico stesso non abbia avuto un principio di esecuzione. L’ordine di pagamento impartito tramite strumenti elettronici è tuttavia irrevocabile, in quanto contestualmente eseguito. Collegamento e rinvio: per tutto quanto non espressamente previsto dalle presenti condizioni generali sono applicabili, in quanto compatibili, le condizioni del contratto di conto corrente su cui viene eventualmente addebitato l’ordine di bonifico, contratto del quale il presente accordo forma in tal caso parte integrante e sostanziale. 2. CLAUSOLE CHE REGOLANO IL SERVIZIO DI BONIFICO ITALIA/DOMESTICO Sostituzione dell’incarico: la Banca, oltre alla facoltà ad essa attribuita dall’art. 1856 comma 2 cod. civ. di farsi sostituire, nelle piazze dove non è presente una propria filiale, da un’altra Banca, è comunque autorizzata, ai sensi e per gli effetti di cui all’art. 1717 comma 3 cod. civ., a farsi sostituire nell’esercizio dell’incarico. Esecuzione bonifici: i bonifici di importo fino a euro 500.000,00 sono eseguiti con bassa priorità via RNI. I bonifici di importo superiore a detto limite e/o eseguiti con alta priorità sono elaborati via SWIFT e soggetti a specifiche condizioni economiche ed a specifica regolamentazione. Disposizione di bonifico con data di esecuzione futura: il Cliente ha facoltà di indicare una data di esecuzione futura e di presentare in anticipo l’ordine di bonifico. In tal caso il conto corrente di addebito deve presentare disponibilità sufficienti al momento dell’esecuzione. Penali e maggiorazioni: per bonifici in partenza con coordinate IBAN errate e/o incomplete la Banca si riserva di addebitare al Cliente specifica penale. I bonifici ordinari eseguiti con antergazione di valuta sono soggetti ad un aggravio di penali 3. TERMINI MASSIMI DI ESECUZIONE DEL BONIFICO ITALIA/DOMESTICO Il bonifico disposto dal Cliente, nel caso in cui non sia indicata dall’ordinante la valuta fissa beneficiario, verrà accreditato alla Banca del beneficiario entro due giorni lavorativi successivi alla data di accettazione. Per i bonifici disposti dall’ordinante in anticipo rispetto agli ordinari termini di acquisizione delle disposizioni indicati dalla Banca, la data di accettazione va intesa come la prima data utile per la corretta esecuzione dell’ordine nei tempi previsti. 56 Con riferimento alle procedure utilizzate per la gestione dei bonifici, si precisa in caso di bonifico singolo presentato allo sportello in tempo utile per la sua immissione nelle procedure interbancarie, che la data di accettazione coincide con la data di presentazione; I termini massimi di accredito sul conto corrente del beneficiario sono il giorno successivo alla data di regolamento, corrispondente alla data di disponibilità dei fondi presso la Banca del beneficiario, ad eccezione dei casi in cui si presentino problematiche su tale conto corrente (ad esempio: rapporto estinto, bloccato o a contenzioso). In caso di bonifico non eseguibile, per qualsiasi motivo, il tempo massimo per la restituzione dei relativi fondi è fissato in cinque (5) giorni lavorativi successivi alla data di regolamento dell’operazione originaria. Tali termini si applicano ai bonifici che presentino le seguenti caratteristiche: siano scambiati fra Banca ordinante e Banca destinataria, eventualmente per il tramite dei rispettivi soggetti mandatari, nell’ambito di un sistema interbancario di trasferimento elettronico dei fondi; contengano, se a favore di correntisti, l’indicazione del nominativo o ragione sociale del soggetto beneficiario e le coordinate IBAN complete e corrette del conto da accreditare. L’indicazione del nominativo o ragione sociale del beneficiario deve risultare coerente con l’intestazione del conto corrente indicato in base alle coordinate bancarie; contengano, se a favore di non correntisti, l’indirizzo completo del beneficiario; non contengano informazioni per la Banca destinataria che impediscano il trattamento automatico del pagamento da parte della stessa. Sono invece ammesse le informazioni per il beneficiario relative alla motivazione del pagamento; l’importo sia espresso in euro; per l’esecuzione non sia richiesta la trasmissione di documenti e/o l’assolvimento di particolari condizioni. Per i bonifici che non rientrano nell’accordo sui ‘tempi massimi di esecuzione dei bonifici nazionali’, i termini massimi di accredito sul conto della Banca del beneficiario, nel caso non sia indicata dall’ordinante la valuta “fissa”, sono di norma tre (3) giorni lavorativi dalla data ordine del Cliente. La Banca non risponde dell’inosservanza dei termini di cui sopra dovuta a cause di forza maggiore. 4. CLAUSOLE CHE REGOLANO IL SERVIZIO DI SEPA CREDIT TRANSFER Definizione di Sepa Credit Transfer: si definisce Sepa Credit Transfer (SCT) uno strumento di pagamento basato sulle regole stabilite dallo Schema SEPA per il Credit Transfer per effettuare bonifici in euro all’interno dell’area unica dei pagamenti in euro (la cosiddetta Single Euro Payment Area – SEPA). Disposizione di Sepa Credit Transfer: qualora il Cliente rispetti tutte le seguenti condizioni l’ordine di bonifico verrà trattato e processato come disposizione di SCT: a) compili correttamente, in modo accurato, coerente e completo, i campi relativi a: nome dell’ordinante (obbligatorio), indirizzo dell’ordinante (facoltativo), importo del bonifico espresso in euro (obbligatorio), causale (facoltativo, massimo 140 caratteri), data di esecuzione dell’ordine richiesta, anche futura (obbligatoria), nome del beneficiario (obbligatorio), indirizzo del beneficiario (facoltativo), codice IBAN del conto del beneficiario (obbligatorio), codice BIC della banca del beneficiario (obbligatorio); b) disponga che l’ordine sia addebitato sul proprio conto corrente acceso presso la Banca e che sullo stesso siano presenti disponibilità sufficienti per l’esecuzione dell’ordine medesimo; c) disponga che l’ordine sia accreditato sul conto corrente del beneficiario; d) disponga che la ripartizione delle spese sia di tipologia “share”; e) indirizzi l’ordine verso un conto corrente detenuto all’interno dell’area SEPA e presso una Banca aderente al sistema dei pagamenti SEPA; g) non indichi una valuta fissa per il beneficiario; f) rispetti i limiti di orario (cut-off) indicati. Gli ordini di bonifico che non rispettino anche una sola delle succitate condizioni saranno trattati, in quanto compatibili, con procedure diverse da quelle previste per il SCT e senza l’applicazione delle speciali condizioni riportate nella presente sezione. Disposizione di Sepa Credit Transfer con data di esecuzione futura: Il Cliente ha facoltà di indicare una data di esecuzione futura e di presentare in anticipo l’ordine di SCT. In tal caso il conto corrente di addebito deve presentare disponibilità sufficienti al momento dell’esecuzione dell’ordine e la data di accettazione del SCT corrisponderà alla data di esecuzione futura richiesta dal Cliente. 57 Controlli: prima di eseguire un ordine di SCT, la Banca ha l’obbligo di verificare, tra l’altro, la congruità del codice IBAN del beneficiario e la correttezza del codice BIC della Banca del beneficiario: qualora tale verifica rivelasse delle incongruenze, la Banca rifiuterà di eseguire l’ordine. Successioni: i termini e le condizioni relativi al servizio di SCT restano in vigore, a parità di diritti e di condizioni, a favore dei successori a titolo universale o particolare delle relative parti (per esempio, in caso di successione della Banca per fusione o acquisizione). 5. TERMINI MASSIMI DI ESECUZIONE DEL SERVIZIO DI SEPA CREDIT TRANSFER Termine massimo per l’accredito: qualora presentato entro di limiti di orario sotto indicati, il SCT deve essere accreditato al beneficiario entro il terzo giorno lavorativo bancario successivo alla data di accettazione, intesa come data nella quale sono soddisfatte tutte le condizioni per l’esecuzione del servizio Sepa Credit Transfer (presenza dei fondi e delle informazioni richieste per l’esecuzione del servizio). Limiti di orario (cut-off): qualora l’ordine di SCT pervenga alla Banca entro le ore 15.00, sarà possibile determinare come data di accettazione (fatti salvi con gli elementi sopra esposti) la medesima data dei presentazione. Per gli ordini pervenuti oltre le ore 15.00, la data di accettazione (fatti salvi gli elementi sopra esposti), sarà il primo giorno lavorativo bancario successivo alla data di presentazione. Ai fini della determinazione del limite di orario, gli ordini di Sepa Credit Transfer che riportino una data di decorrenza futura si intendono pervenuti entro le ore 15.00 della data di decorrenza dell’ordine medesimo. 6. RECLAMI E RICORSI La Banca aderisce all’”Accordo per la costituzione dell’Ufficio Reclami della Clientela e dell’Ombudsman-Giurì Bancario”, nonché all’Associazione “Conciliatore Bancario”, che promuove l’attività di conciliazione stragiudiziale delle controversie sia nelle forme di cui al D.Lgs. 5/2003, sia attraverso il già citato organismo collegiale denominato “Ombudsman – Giurì Bancario”. Per contestare l’operazione, il Cliente può quindi, alle condizioni e secondo le procedure definite nei relativi regolamenti, rivolgersi all’Ufficio Reclami della Banca entro due anni da quando l’operazione contestata è stata eseguita, ovvero ricorrere al citato Conciliatore, ovvero ancora, quando la procedura di reclamo all’Ufficio Reclami della Banca si sia rivelata infruttuosa e la controversia non sia stata portata all’attenzione dell’Autorità Giudiziaria o di un Collegio Arbitrale e la stessa non superi il valore di competenza dello stesso, ricorrere entro un anno all’Ombudsman – Giurì Bancario. Le procedure per rivolgersi all’Ufficio Reclami e all’Ombudsman Bancario. Le procedure per rivolgersi all’Ufficio Reclami e all’Ombudsman – Giurì Bancario sono gratuite per il Cliente, salve le spese relative alla corrispondenza inviata. Sono a disposizione della Clientela presso ogni Filiale della Banca i regolamenti dei citati organismi e gli indirizzi cui inviare i reclami. 58 COMUNICATO STAMPA DEL 07 APRILE 2009 59

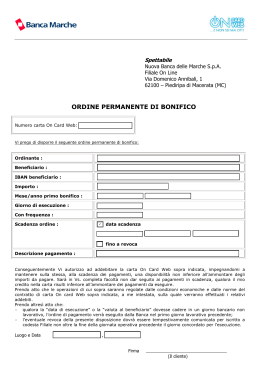

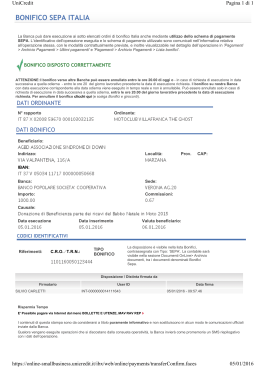

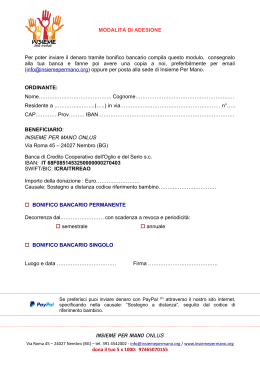

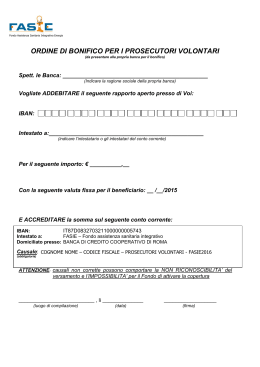

Scaricare