IILL LLAA SSIIGGNNOORREE CCOOMMPPAAGGNNIIAA DDEELLLLEE DDEELL EENNTTRRAATTEE FFIISSCCOO DDII FFAANNOO Agli alunni della terza classe ed ai docenti della Scuola Media Statale “Matteo Nuti” di Fano Indice Introduzione...…………………………………………………………………………… pag. 2 1. L’Agenzia delle Entrate……………………………………………………….…………. pag. 3 2. Il codice fiscale…………………………………………………………………………... pag. 4 3. Le tasse nella storia……………………………………………………………………… pag. 6 4. Ma perché bisogna pagare tasse?………………………………………………………. pag. 8 5. L’evasione fiscale e le sue conseguenze…………………………………………………. pag. 9 6. Le principali imposte del nostro sistema tributario………………………………………. pag. 11 7. Il Rapporto tra il Fisco ed il contribuente………………………………………………... pag. 12 8. Gli strumenti informatici a disposizione del Fisco………………………………………. pag. 12 9. Perché è importante conoscere il Fisco…………………………………………………. pag. 13 INTRODUZIONE Il Signore degli Anelli, avvincente e famosa trasposizione cinematografica dell’omonimo libro di J.R.R. Tolkien, rappresenta un potere utilizzato non per il bene della collettività ma per il bene personale e, nel nostro caso parlando delle tasse e del Fisco, un potere di imporle e di riscuoterle percepito dai cittadini in modo negativo. Questa percezione ha origini antichissime quando l’imposizione a pagare tributi e balzelli di ogni genere veniva subita dai cittadini come calata dall’alto e non giustificata da alcuna ragione e pertanto ritenuta priva di utilità. E’ noto che nel Medio Evo una serie di imposizioni gravavano sugli abitanti del feudo, però le tasse riscosse anche con forza dal feudatario locale servivano in gran parte solo per soddisfare i suoi lussi e quelli della sua corte. La popolazione non ne traeva alcun vantaggio ed era costretta a vivere miseramente. La Compagnia dell’Anello, nella realtà di oggi, è la nostra Agenzia delle Entrate, quella che nel titolo abbiamo chiamato Compagnia delle Entrate; essa esprime un potere, una funzione ed una finalità ben diverse da quelle del Signore degli Anelli. L’Agenzia delle Entrate infatti si adopera per cambiare l’idea negativa che le persone hanno del Fisco al fine di sostituirla con una nuova percezione, questa volta positiva; si vuole far comprendere ai cittadini che il loro contributo è un dovere da cui nasce il diritto a pretendere che tale contributo sia utilizzato per soddisfare esclusivamente i bisogni della collettività. Pensate alla percezione positiva della fiscalità che hanno negli Stati Uniti; questa si sviluppa storicamente nelle cittadine di frontiera quando ciascun capofamiglia versava una piccola somma di denaro che serviva a pagare lo stipendio dello sceriffo, il quale in cambio garantiva loro ordine e sicurezza. I cittadini, per il loro contributo versato, pretendevano e ricevevano un immediato ritorno in termini di servizi e per questo fatto non erano dispiaciuti di pagare le tasse; essi ritenevano un “dovere”pagarle e però erano certi di vantare un “diritto”a ricevere in cambio servizi collettivi. Come nel Signore degli Anelli, la Compagnia dell’Anello alla fine della storia riesce a riportare la pace e l’armonia tra tutti i popoli della terra di mezzo, così l’Agenzia delle Entrate, fornendo servizi immediati ed adeguati ai tempi, è impegnata a riportare l’armonia nel rapporto tra il contribuente ed il Fisco, tentando di modificare l’idea negativa che nel tempo il contribuente ha maturato. Per raggiungere tale scopo l’Agenzia si avvale di una “filosofia” di comportamento e di una immagine nuova, per cui mette a disposizione del cittadino un sistema informatico tecnologicamente avanzato, gli propone personale specializzato e professionalmente preparato, lo garantisce con apposite norme sulla correttezza e trasparenza nel rapporto Fisco - contribuente, gli propone servizi adeguati e particolari, in caso di necessità, come quelli della assistenza fiscale domiciliare. Pertanto il miglioramento della relazione tra l’Agenzia delle Entrate ed il contribuente rappresenta una mission che si attua con i servizi offerti dall’Agenzia che devono essere immediati, efficaci, efficienti e semplici perché il sistema fiscale italiano è caratterizzato dall’adempimento spontaneo da parte del contribuente: Oltre il 95% delle entrate tributarie affluisce con l’autotassazione; ciò significa che è il contribuente a determinare il suo reddito, a dichiararlo ed a quantificare le imposte da versare al Fisco; per questo egli pretende giustamente di confrontarsi con l’Agenzia delle Entrate per essere sicuro di versare la somma esatta e di aver correttamente adempiuto agli obblighi fiscali. Ecco perché abbiamo scelto questo titolo per la nostra iniziativa; come il Signore degli Anelli alla fine della storia raccontata nel libro ricrea una armonia, così il Fisco o sistema tributario, per mezzo delle sue Agenzie, armonizza le relazioni con i contribuenti a tutto vantaggio della intera collettività. 2 1. L’Agenzia delle Entrate L’Agenzia delle Entrate, istituita con il Decreto legislativo n. 300 del 1999, opera su tutto il territorio nazionale dal primo gennaio 2001 sotto la vigilanza del Ministero dell’Economia e delle Finanze. E’ costituita dagli Uffici Centrali di Roma, da 19 Uffici Regionali, denominati Direzioni Regionali, che hanno sede in ogni capoluogo di Regione, da due Uffici Provinciali (sono quelli delle province autonome di Trento e Bolzano) e da 400 uffici locali, presenti in tutti i capoluoghi di provincia e nelle principali cittadine di ogni regione. La Direzione Regionale delle Marche ha sede in Ancona ed è diretta dal Dr. Orlando De Mutiis; ha competenza su tutto il territorio della Regione e su tutti gli uffici locali ivi dislocati. L’Agenzia svolge la propria attività secondo le direttive impartite dal Ministero dell’Economia e delle Finanze. Essa non può imporre alcun tributo. Spetta infatti alla legge dello Stato stabilire ed imporre alla collettività nuovi tributi. Il compito dell’Agenzia è quindi quello di fare in modo che vengano applicate correttamente e rispettate tutte le leggi in materia fiscale. Gli Uffici Centrali e Regionali svolgono funzioni di indirizzo e coordinamento; gli uffici locali operano attivamente sul territorio. E’ a questi ultimi che i cittadini si rivolgono infatti per le questioni di carattere fiscale. L’Agenzia opera come un azienda privata; ad inizio anno gli Uffici Centrali stabiliscono i servizi, i controlli ed altri adempimenti che gli uffici locali devono svolgere nei dodici mesi. Gli Uffici Centrali assieme alle Direzioni Regionali controllano mensilmente la quantità di lavoro svolta dai singoli uffici locali per assicurarsi che tale lavoro venga concluso entro la fine dell’anno. Nella nostra regione sono presenti n. 15 uffici locali, uno dei quali è situato proprio a Fano. Gli uffici locali sono suddivisi in due aree, che svolgono funzioni complementari: l’Area Servizi al contribuente e l’Area Controllo. L’Area Servizi assiste i cittadini nell’adempimento dei doveri fiscali. Essa è composta da un front-office e da un back office. Nel front-office, che è l’area dell’Ufficio aperta al pubblico, si trovano gli sportelli polifunzionali che offrono i seguenti servizi ai contribuenti: assistenza ed informazione su questioni di carattere fiscale anche telefonicamente; rilascio del codice fiscale e della partita IVA; registrazione degli atti; compilazione e trasmissione della dichiarazione dei redditi; accettazione documenti; rilascio certificazioni. Gli atti che necessitano di una ulteriore lavorazione vengono consegnati alle persone addette al back office, area non accessibile al pubblico. Così ad esempio gli atti rilasciati dai contribuenti vengono passati al personale del back office che provvede all’inserimento dei dati al computer. L’area controllo si occupa di verificare che i tutti contribuenti paghino tutte le imposte nella giusta misura. Gli addetti all’area controllo utilizzano tutte le informazioni presenti nella Banca Dati dell’Agenzia delle Entrate (Anagrafe Tributaria) e nelle Banche dati di altri enti (ad esempio l’INPS, l’INAIL, le Camere di Commercio), fanno specifiche richieste ai contribuenti e sulla base delle notizie così raccolte controllano che loro stessi non abbiano evaso le imposte. Per individuare i contribuenti da controllare e per verificare la loro situazione fiscale l’Agenzia ha messo a disposizione del personale addetto ai controlli programmi informatici appositamente studiati. Il ruolo degli uffici locali appare ancor più importante se si considera che il sistema tributario italiano si fonda sull’adempimento volontario. Ciò significa che i contribuenti si attivano in prima 3 persona per individuare, determinare e quantificare le imposte da versare all’Erario e sono loro stessi a comunicare all’Agenzia delle Entrate i dati riguardanti la propria situazione fiscale con la dichiarazione dei redditi. I contribuenti si sentono rassicurati nell’adempimento degli obblighi fiscali dall’attività di assistenza ed informazione prestata dagli addetti all’area servizi. Ma è necessario che siano effettuati dei controlli per accertarsi che i cittadini paghino tutte le tasse nella giusta misura e cioè in ragione della loro capacità contributiva. Questo è il compito dell’area controllo che provvede anche ad irrogare le sanzioni amministrative a quei contribuenti che hanno evaso le imposte. A fianco del sistema dei controlli è previsto infatti un sistema sanzionatorio. Nei casi più gravi il giudice e non l’Agenzia può irrogare anche sanzioni penali come ad esempio la reclusione. Lo scopo dell’attività di controllo svolta dagli uffici e dell’esistenza di un sistema di sanzioni è quindi quello di far sì che i contribuenti trovino più conveniente pagare le tasse di propria iniziativa piuttosto che evaderle, evitando in tal modo sia i controlli da parte degli uffici fiscali che il pagamento delle sanzioni. 2. Il codice fiscale Il codice fiscale è lo strumento che permette al Fisco di identificare tutti i contribuenti. E’ stato istituito nel 1973. Per ottenerlo è sufficiente richiederlo a qualsiasi ufficio dell’Agenzia delle Entrate, presentando un documento di identità e compilando l’apposita richiesta. Il codice fiscale viene rilasciato a tutte le persone residenti in Italia, ai cittadini dell’Unione Europea ed agli stranieri. Questi ultimi devono presentare il passaporto e la ricevuta comprovante la richiesta di permesso di soggiorno presso la Questura. Anche ai neonati viene rilasciato il codice fiscale, presentando il certificato di nascita. Esso si compone di 16 caratteri: tre lettere per il cognome: si prendono le prime tre consonanti del cognome; se il cognome ha meno di tre consonanti, queste sono seguite dalle vocali fino ad avere tre caratteri; se il cognome ha due consonanti, il terzo sarà la lettera X; tre lettere per il nome: vale lo stesso criterio del cognome; si prendono le prime tre consonanti del nome; se questo ha più di tre consonanti si prendono la prima, la terza e la quarta; due numeri per l’anno di nascita: sono le ultime due cifre dell’anno di nascita; una lettera per il mese di nascita: non si utilizzano le lettere F,G,I,N,O,Q,U,V,Z; due numeri per il giorno di nascita: i due numeri rappresentano il giorno di nascita; per le femmine il giorno di nascita è aumentato di 40; quattro caratteri (una lettera e tre numeri) per il luogo di nascita; una lettera che rappresenta il carattere di controllo, calcolata dall’Anagrafe Tributaria. Ad esempio il codice fiscale di ROSSI ROBERTO, nato il 27 Ottobre 1960 a Milano sarà: RSS RRT 60R27 F205 X Ad ogni persona è associato un codice fiscale diverso. Nei casi di persone con nomi e cognomi simili nati nello stesso luogo e data il Sistema dell’Anagrafe Tributaria assegnerà un codice fiscale calcolato con criteri particolari. In questo modo si vuole essere certi che non ci siano codici fiscali uguali e che un codice fiscale identifichi proprio quella persona. Se viene smarrito il codice fiscale è sufficiente richiedere la copia all’Ufficio locale dell’Agenzia delle Entrate. Il codice fiscale è indispensabile per effettuare alcune operazioni. 4 Se si vuole accendere un rapporto bancario, ad esempio un libretto di risparmio è indispensabile fornire all’impiegato della banca il codice fiscale. Esso non è comunque un documento di identità e non può sostituire la carta di identità o il passaporto, ma contribuisce comunque ad identificare in maniera certa una persona. 5 3. Le tasse nella storia I popoli antichi, impegnati nella ricerca continua di condizioni economiche e finanziarie sufficienti al loro fabbisogno, non sentirono, almeno nei primi tempi, la necessità di ricorrere all’intervento di un’autorità superiore che imponesse di pagare dei tributi. I mezzi a loro disposizione, ricavati essenzialmente dall’esercizio dell’agricoltura e della pastorizia, consentirono di provvedere direttamente ai loro limitatissimi bisogni. Con il progredire della vita sociale e l’incremento di esigenze ed espansioni si rese necessario integrare detti mezzi con contribuzioni imposte dall’autorità costituita che, successivamente, assunse la forma e la struttura dello Stato. Le tasse da pagare nelle società più antiche erano in genere commisurate ai prodotti della terra, che rappresentava la principale fonte di sostentamento. Tale denaro non veniva però utilizzato per soddisfare i bisogni della collettività; piuttosto era utilizzato a vantaggio delle classi sociali più ricche ed importanti. Ad esempio nella comunità ebraica la forma di prelievo era rappresentata dalla decima. Il tributo da pagare era determinato in relazione ai prodotti dei terreni; beneficiari ne erano i Leviti, che appartenevano ad una delle più importanti tribù. Anche nell’antico Egitto la popolazione era tenuta al pagamento di un tributo applicato alle terre fertili. I possessori delle terre erano tenuti a pagare ogni anno all’erario la cosiddetta “quinta proventum”, cioè la quinta parte delle loro entrate. Un’apposita legge obbligava i cittadini a presentare ogni anno la dichiarazione nella quale era indicata la rendita realizzata dai loro beni e dal loro commercio; per la dichiarazione infedele era prevista la pena di morte. Nella società greca ed in quella romana i tributi riscossi servivano anche per far fronte alle spese belliche. Nell’antica Grecia il sorgere di maggiori bisogni collettivi e la soddisfazione di essi da parte delle autorità fece nascere l’urgente necessità di reperire risorse finanziarie. Furono così stabilite entrate ordinarie e straordinarie: le prime per i bisogni normali dei cittadini, le seconde per quelli derivanti dallo stato di guerra. Le entrate ordinarie erano date dalle rendite sui beni di stranieri e schiavi, dai tributi degli alleati e dalle prestazioni ricavate dai beni pubblici (miniere e foreste). I proprietari dei fondi pagavano le imposte limitatamente alle terre produttive. Le entrate straordinarie erano costituite dai prestiti e dalle imposte sulla proprietà applicate in caso di crisi finanziarie o di guerre. Nell’ordinamento Romano la forma più antica di tributo in natura era costituita dalle prestazioni di lavoro obbligatorie che erano denominate “munera” e venivano impiegate per i vari lavori pubblici: costruzioni di mura e di templi, cloache e strade. Nel periodo monarchico l’ imposizione più diffusa era il “tributum in capita”, cioè il tributo per testa, che, gravando in ugual misura sui ricchi e sui poveri, finì per provocare malumori ed evasioni. La ripartizione del tributo secondo le possibilità dei cittadini comportò la divisione delle città in quattro parti chiamate tribù. Da questa voce sembra derivare il termine “tributum”, che sorse come imposta a carico di cittadini membri delle tribù. Essa era commisurata al valore delle proprietà mobiliari ed immobiliari e serviva a pagare gli stipendi dell’esercito durante le campagne belliche. Le somme riscosse potevano anche venir restituite dallo Stato, nel caso in cui la successiva disponibilità delle finanze pubbliche lo consentisse. 6 Nel Medioevo barbarico i tributi erano arbitrari e incerti. Infatti una parte di essi veniva prelevata per consuetudine; un’altra parte veniva prelevata al di fuori della consuetudine mediante decreti emessi da diverse autorità spesso in contrasto tra di loro. Un esempio di tributo dell’epoca medioevale era l’imposta militare, che consisteva nella prestazione personale e patrimoniale del servizio militare, oppure in un pagamento in denaro sostitutivo di tale obbligo. Le finanze del XIX secolo vedono prevalere quasi ovunque le imposte indirette, tranne che in Italia, dove, al contrario, era maggiore la quota di imposte dirette. Lo Stato Piemontese aveva attuato una severa politica fiscale in modo da far risultare il bilancio in pareggio, nonostante le guerre. Tra le imposte indirette vi erano i dazi doganali come quello del tabacco, del sale e degli spiriti. Tra le imposte dirette la più importante era quella fondiaria sui terreni. Il sistema tributario italiano risultò dalla fusione di quello del Piemonte con i sistemi degli altri sei stati: Lombardo - Veneto, Granducato di Toscana, Stato Pontificio, Regno delle due Sicilie, Granducato di Parma e Granducato di Modena. Il primo compito del Governo dopo l’unificazione nazionale fu la creazione di un’imposta fondiaria unificata. Ma la riforma più vasta fu quella del 1870, che stabilì quattro categorie di redditi sui quali era dovuto il tributo: gli interessi; il capitale e l’opera dell’uomo; l’esercizio di una professione; le pensioni, gli stipendi, gli assegni in natura e in denaro. Per incrementare il gettito delle imposte indirette venne introdotta, nel 1868, la impopolare tassa sulla macinazione dei cereali che a causa dell’incidenza gravosa sulle classi meno abbienti dovette essere abolita. Alla vigilia della prima guerra mondiale erano comunque tantissime le imposte applicate: sugli spiriti, sulla birra, sulle acque gasate, sulle materie esplosive, sulla cicoria per caffè, sui fiammiferi, sullo zucchero domestico, sulla fabbricazione di gas ed energia elettrica, sull’acido acetico, sulla raffinazione degli olii minerali greggi e così via. 7 Una particolare imposta del periodo fascista fu quella sul celibato introdotta allo scopo di privilegiare la crescita della popolazione di razza italiana. Colpì i celibi fra i 25 e 65 anni, con aliquota progressiva, tranne sacerdoti, militari di carriera, invalidi, infermi di mente e stranieri. Dopo la seconda guerra mondiale, l’intero sistema tributario italiano fu rivisto. Il ministro delle finanze Ezio Vanoni introdusse, nel 1951, la dichiarazione annuale obbligatoria dei redditi. Essa costituì un notevole passo avanti: il contribuente dichiarava quanto aveva guadagnato l’anno precedente. Il volto dell’attuale sistema cominciò ad essere disegnato nel 1971 e nel biennio successivo nacquero ufficialmente i nuovi tributi, applicati ancora oggi, tra i quali l’IRPEF, l’IRPEG e l’IVA. Un aspetto importante di questa riforma riguarda la riscossione delle entrate fiscali mediante l’autotassazione: il contribuente non solo dichiara il suo reddito ma procede anche al pagamento immediato dell’imposta che lui stesso ha calcolato. Il nostro attuale sistema tributario si basa ancora su quello ideato agli inizi degli anni 1970, anche se nel corso degli anni sono state apportate delle modifiche e sono tutt’oggi in discussione nuove forme di imposizione per cercare di rendere meno oneroso per il contribuente il pagamento delle tasse. 4. Ma perché bisogna pagare le tasse? L’articolo 53 della Costituzione italiana stabilisce che tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Ciò significa che pagare le tasse non è una libera scelta delle persone, piuttosto si tratta di un obbligo imposto dalla legge. Non tutti devono però pagare allo stesso modo. Sarà tenuta a pagare di più quella persona che avrà una capacita contributiva maggiore. In Italia la capacità contributiva è rappresentata dal reddito. In poche parole e per semplificare potremmo dire che chi è più ricco è tenuto a pagare di più. Per misurare la capacità contributiva si fa quindi riferimento ad un dato certo e quantificabile, il reddito appunto. Non sono indici di capacità contributiva lo stato civile, il sesso, la religione, etc… Tutti i soggetti devono quindi pagare le imposte in base al loro reddito senza distinzione di sesso, di razza, di religione, di lingua, di opinioni politiche, di condizioni personali e sociali, in base al principio di uguaglianza stabilito dall’articolo 3 della Costituzione italiana. Così anche gli stranieri che lavorano in Italia, inclusi gli extracomunitari, pagano le imposte in base alla retribuzione percepita. Lo Stato utilizza il denaro proveniente dal pagamento delle imposte per realizzare interventi nei seguenti settori: difesa esterna difesa nazionale sanità trasporti istruzione e sport servizi sociali Lo Stato si fa carico infatti delle spese relative alla difesa esterna ed all’ordine pubblico (polizia, carabinieri, guardia di finanza), alla costruzione di ospedali, scuole, palestre, all’assistenza sanitaria garantendo la gratuità o prezzi contenuti per esami, visite mediche e acquisto di farmaci), all’assistenza sociale a favore delle persone in condizioni di disagio economico, sociale, familiare (handicappati, invalidi, emarginati, anziani) , alla realizzazione di strade. Si fa carico anche delle spese relative all’istruzione. 8 Lo Stato finanzia la costruzione degli edifici scolastici e delle annesse strutture sportive (palestre), fornisce il personale docente (insegnanti), il personale amministrativo (segreteria) e quello ausiliario (bidelli). Fornisce gratuitamente anche i libri di testo agli studenti delle scuole elementari. Con il denaro proveniente dal pagamento delle imposte lo Stato realizza quindi opere e servizi per soddisfare i bisogni della collettività. Lo scopo è quello di migliorare le condizioni di vita delle persone e di favorire una pacifica convivenza. I servizi possono essere rivolti indistintamente a tutti (esempi sono la difesa e la sicurezza interna ed esterna) a gruppi di persone (ad esempio i servizi di trasporto) oppure ai singoli cittadini. In ogni caso la collettività né trarrà benefici ed è per questo motivo che tutti noi siamo obbligati a concorrere alle spese per la loro realizzazione. Pensiamo ad esempio alla pubblica istruzione. Essa è indirizzata ai singoli studenti, ma offre un vantaggio alla comunità intera che potrà in futuro avvalersi di persone più istruite e competenti. Pagare le tasse permette anche di redistribuire il reddito in favore delle persone meno abbienti, limitando così il divario tra le classi sociali più e meno ricche e dando attuazione al dovere di solidarietà economica e sociale previsto dall’art. 2 della Costituzione. Compito dello Stato è infatti quello di garantire a tutte le persone le stesse opportunità, come stabilito dall’articolo della Costituzione in base al quale lo Stato deve rimuovere gli ostacoli di ordine economico e sociale che, limitando di fatto la libertà e l’uguaglianza dei cittadini, impediscono il pieno sviluppo della persona umana …..”. Ad esempio se lo Stato non potesse garantire a tutti i ragazzi la frequenza gratuita della scuola dell’obbligo alcune famiglie potrebbero non avere abbastanza denaro per farla frequentare ai loro figli. In questo caso ci sarebbe una differenza di trattamento tra le persone. 5. L’evasione fiscale e le sue conseguenze Pagare le tasse è importante, perché con il denaro proveniente dal pagamento delle imposte lo Stato può realizzare opere e servizi che servono a migliorare le condizioni di vita della collettività. Se i cittadini non pagano le tasse saranno loro stessi a soffrirne le conseguenze. Lo Stato non sarà più in grado di spendere denaro per garantire loro i servizi di cui fino ad allora hanno usufruito. Lo Stato potrebbe così non avere denaro per realizzare palestre, scuole, strade, etc…. Tutti noi risentiremo del disagio che queste situazioni possono comportare. E’ per questo importante che tutte le persone paghino le tasse secondo la loro capacità. I nostri uffici, come già detto, aiutano il cittadino che deve adempiere ai doveri fiscali (presentazione della dichiarazione dei redditi, registrazione degli atti), ma controllano anche che paghi le imposte nella giusta misura. Non riescono però a controllare tutti. Basti pensare che nell’ufficio di Fano ci sono 30 persone che devono controllare decine di migliaia di contribuenti! E’ quindi importante che ogni persona si comporti correttamente. Non solo le persone adulte che lavorano e come tali sono tenute a pagare le imposte, ma anche i ragazzi che frequentano ancora la scuola. Con il vostro modo di agire potete fare in modo che i contribuenti non evadano, utilizzando degli accorgimenti per pagare meno imposte. Un esempio tipico di evasione è il negoziante che non rilascia lo scontrino fiscale quando acquistate la pizza, i gelati o cose di altro genere. Nel momento in cui il negoziante non vi rilascia lo scontrino fiscale evade le imposte, sottraendo così risorse allo Stato da utilizzare per realizzare interventi a favore della collettività e arricchendosi a sua volta indebitamente. La somma di tutti gli scontrini emessi rappresenta infatti per il negoziante il ricavo. 9 Dal ricavo vanno sottratte le spese e sulla differenza (il guadagno) si calcolano le imposte da versare. Le imposte da versare, a parità di spese, saranno quindi tanto più basse quanto minore sarà il ricavo del negoziante. Non emettendo lo scontrino fiscale il negoziante evade anche l’imposta sul valore aggiunto che altrimenti avrebbe dovuto versare allo Stato. Si possono fare tanti altri esempi di situazioni in cui con il nostro corretto comportamento possiamo evitare che si evadano le imposte. Quando ceniamo in un ristorante o in una pizzeria dobbiamo chiedere che ci venga rilasciata la ricevuta fiscale. Anche quando ci sottoponiamo ad un visita medica da uno specialista privato (ad esempio il dentista) dobbiamo richiedere la ricevuta fiscale. All’idraulico che ripara le tubazioni in casa i nostri genitori dovranno richiedere la fattura. La ricevuta fiscale e la fattura sono documenti che hanno la stessa funzione dello scontrino fiscale. Ci sono tante altre situazioni che fanno ormai parte del nostro modo abituale di vivere, che in realtà costituiscono esempi di evasione fiscale. Basti pensare alla signora che si occupa delle pulizie in casa, all’insegnante di ripetizione, alla baby sitter. Queste persone quasi sempre vengono pagate “in nero” per il loro lavoro, cioè senza rispettare le leggi e sul loro guadagno non pagano imposte! L’evasione fiscale è una vera piaga sociale che sottrae risorse allo Stato. La conseguenza è che lo Stato non avrà denaro a sufficienza per garantire i servizi ai cittadini, i quali dovranno provvedere da sé. Lo Stato cerca di combatterla, facendo dei controlli e facendo pagare agli evasori delle sanzioni. L’esistenza del sistema dei controlli e delle sanzioni dovrebbe anche a sua volta dissuadere il cittadino dal non pagare le tasse. Anche noi cittadini dobbiamo combatterla, adottando comportamenti improntati al rispetto delle norme fiscali; sta a voi giovani acquisire questo comportamento e riportarlo all’interno delle vostre famiglie per convincere i genitori a chiedere sempre le ricevute, gli scontrini, etc…. 10 6. Le principali imposte del nostro sistema tributario Il nostro sistema tributario prevede l’esistenza di due diversi tipi di imposte: le imposte dirette e le imposte indirette. Le imposte dirette sono quelle che colpiscono il possesso di un reddito, che è l’espressione della capacità contributiva. La principale delle imposte dirette è l’IRPEF, Imposta sul reddito delle Persone Fisiche. Questa imposta devono pagarla tutte quelle persone che hanno conseguito un reddito in Italia. E’ un’imposta progressiva; significa che le imposte da pagare aumentano in maniera più che proporzionale rispetto al reddito. Ad esempio: un contribuente che ha un reddito di € 5.165 pagherà € 955 di imposta, pari al 18,5% (€ 955/ € 5.165); un contribuente che ha un reddito di € 25.829, pagherà molto di più e precisamente dovrà pagare € 6.688 che rappresenta il 25,9% del reddito (€ 6.688/ € 25.829). Il secondo contribuente pagherà quindi una percentuale maggiore di imposte (il 25,9%) perché ha un reddito più elevato. Un’altra imposta diretta è l’IRPEG, Imposta sul reddito delle peone giuridiche. Essa è pagata dalle società di capitali (ad esempio le società per azioni) ed è proporzionale al reddito. Ad esempio una società che dichiara un reddito di € 25.829 pagherà di imposta il 36% pari a Lire 9.298 (€ 9.298/ € 25.829); una società che dichiara € 41.317 pagherà di imposta di più e precisamente Lire 14.874 (€ 14.874/ € 41.317), che rappresenta comunque sempre il 36% del reddito. Le due società pagheranno la stessa percentuale di imposte (il. 36%) anche se hanno redditi diversi. Le imposte indirette sono quelle che colpiscono la ricchezza. Una delle più importanti imposte indirette è l’IVA, l’imposta sul valore aggiunto. Noi consumatori la paghiamo ogni volta che facciamo un acquisto, anche se non ce ne accorgiamo. Il prezzo che paghiamo per acquistare un prodotto è infatti composto dal prezzo di acquisto e dall’IVA, che il commerciante dovrà successivamente versare allo Stato. 11 7. Il rapporto tra il Fisco ed il contribuente Negli anni passati i rapporti tra il Fisco ed i contribuenti erano condizionati da una rigida burocrazia e da una scarsa disponibilità ad ascoltare le ragioni del contribuente. Negli ultimi anni si è cercato di migliorare questo rapporto. Così nell’anno 2000 è stato introdotto lo Statuto del contribuente. Con tale Statuto sono stati riconosciuti al contribuente una serie di diritti e quindi non solo più doveri. Lo scopo è quello di facilitare la relazione tra il Fisco ed il contribuente, creando un rapporto di collaborazione e fiducia, in modo che il contribuente possa rivolgersi agli uffici fiscali ogni qualvolta ne ha bisogno e senza alcun timore. Tra i più importanti diritti vi è quello del contribuente ad ottenere un’informazione chiara, rapida ed accessibile sulle questioni fiscali. A tale diritto del contribuente corrisponde il dovere dell’Agenzia di rendere disponibile il maggior numero di informazioni e notizie a tutte le persone. L’Agenzia ha così creato un sito internet nel quale il contribuente può trovare le informazioni di cui ha bisogno e attraverso il collegamento telematico può compiere alcuni atti senza recarsi agli sportelli degli uffici. Ad esempio tramite internet è possibile trasmettere le dichiarazioni dei redditi, registrare gli atti e trovare le informazioni per risolvere i problemi di natura fiscale. Per rendere le informazioni accessibili al maggior numero di persone, incluse quelle che non utilizzano internet, è stato creato anche un centro di assistenza telefonica al quale le persone si possono rivolgere, dal lunedì al sabato, pagando sempre la tariffa urbana. 8. Gli strumenti informatici a disposizione del Fisco Ormai per svolgere qualsiasi attività sta diventando sempre più indispensabile l’utilizzo dei sistemi informatici. Anche l’Agenzia delle Entrate cerca di sfruttare le innovazioni tecnologiche in campo informatico per poter svolgere in modo più efficiente i propri compiti. Oltre al sito internet, al quale tutti possono accedere per ottenere le informazioni ed anche per adempiere ad alcuni obblighi fiscali (ad esempio la presentazione della dichiarazione dei redditi), l’Agenzia delle Entrate dispone di strumenti informatici specifici appositamente studiati per facilitare e rendere più efficiente le attività di assistenza e controllo. Il più importante di questi strumenti è l’Anagrafe Tributaria. Essa è un centro di raccolta di tutti i dati di natura fiscale relativi alle persone ed alle società. Tali dati vengono aggiornati periodicamente. Se vogliamo conoscere le informazioni relative ad una persona è sufficiente digitare il suo codice fiscale o in alternativa il suo nome e cognome. Così potremmo conoscere i suoi dati anagrafici, la residenza, le dichiarazioni dei redditi, le imposte versate, le abitazione e gli automezzi posseduti e tante altre informazioni più tecniche relative all’attività di controllo svolta dagli uffici. E’ possibile anche collegarsi con le banche dati di altri enti, come l’INPS, l’INAIL, le Camere di Commercio. L’Anagrafe Tributaria è uno strumento molto importante, perché attraverso l’analisi di tutti i dati in essa contenuti si riesce a svolgere in maniera più efficace l’attività di controllo per combattere l’evasione fiscale. Per scovare gli evasori viene utilizzato un altro programma. Si chiama RADAR appunto, perché proprio come il radar permette di individuare le persone che con una probabilità molto alta hanno pagato meno imposte di quelle che avrebbero dovuto (gli evasori parziali). Possiamo chiedere al programma di cercare i nomi delle persone che presentano degli elementi particolari, le cosiddette anomalie, come ad esempio quelle persone che hanno un attività 12 commerciale (un bar, un ristorante, etc…) ed hanno dichiarato un reddito troppo basso rispetto a quello dichiarato dalle persone che svolgono la medesima attività. Per trovare invece quelle persone o quelle ditte che non hanno mai pagato imposte (gli evasori totali) viene utilizzato un altro programma che si chiama E.T., Evasori Totali appunto. Ad esempio possiamo chiedere a questo programma di cercare i nomi di tutte le persone che hanno acquistato un camioncino (che in genere viene utilizzato per svolgere dei lavori e non certo per andare a divertirsi), ma non hanno mai presentato le dichiarazioni dei redditi né hanno mai pagato le imposte e quindi hanno evaso. Oppure possiamo chiedere di indicare i nominativi di coloro che non hanno mai presentato alcuna dichiarazione e quindi non hanno mai dichiarato di avere dei redditi né hanno pagato imposte, ma avevano il denaro per fare acquisti importanti, come da esempio quello di un’abitazione. Una volta che è stato scelto il contribuente da controllare, per determinare quanto è stato evaso è possibile utilizzare un altro programma, il SAVE. In esso vengono inseriti i dati numerici che vengono poi rielaborati in base a degli schemi di calcolo ben precisi. Sulla base del risultato così ottenuto viene calcolata l’imposta non pagata. Gli strumenti informatici, per quanto moderni ed avanzati, devono comunque essere utilizzati da persone esperte in informatica ed in grado di interpretare le informazioni che scaturiscono dall’inserimento e dall’elaborazione dei dati. Solo così si possono utilizzare e sfruttare al meglio le potenzialità di questi programmi soprattutto nell’attività di contrasto all’evasione fiscale. 9. Perché è importante conoscere il Fisco Il Fisco non riguarda solo gli adulti. E’ vero che i ragazzi non pagano tasse. Ma con il loro comportamento possono sin da ora influenzare la vita sociale. Richiedere uno scontrino è importante, perché si impedisce al negoziante di evadere le imposte. I ragazzi saranno poi i cittadini del futuro. Allora dovranno fare necessariamente i conti con il Fisco. Dovranno pagare le imposte in base al loro reddito, che è l’espressione della capacità contributiva. Ma non solo. Il loro corretto comportamento, improntato al rispetto delle norme fiscali, sarà in grado di formare un sistema più equo, più trasparente, più efficiente dal quale discenderanno poi, a favore di tutti i cittadini, un maggior numero di servizi vari che assicureranno una qualità di vita migliore. Abbiamo cercato di spiegare con parole semplici concetti a volte molto complessi. Per questo abbiamo usato un linguaggio il meno tecnico possibile. Speriamo di esserci riusciti! Grazie per la vostra attenzione. 13

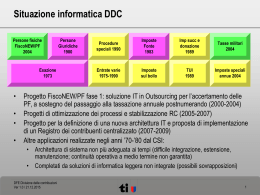

Scaricare