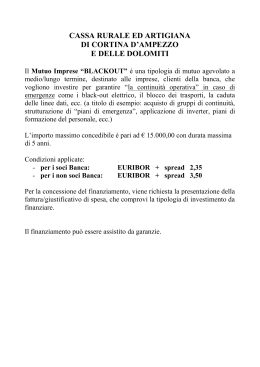

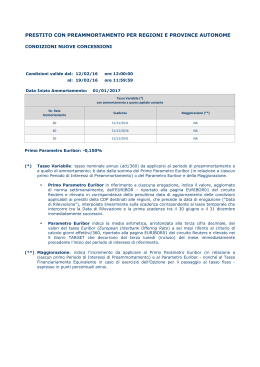

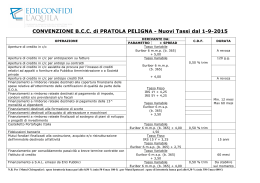

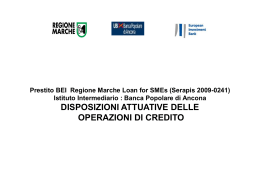

confartigianato con te 09 • OTTOBRE 2015 Continua l’attività di Rete Imprese Italia Riforma fiscale incompleta, necessari correttivi I principi enunciati nella Legge Delega di Riforma fiscale, che le micro, piccole e medie imprese italiane attendevano da tempo, non sono stati attuati e, pertanto, la riforma fiscale, di fatto, è a tutt’oggi una riforma “monca”. È questo, in sintesi, il giudizio di Rete Imprese Italia, a cui Confartigianato aderisce, espresso nel corso di un incontro con il Viceministro dell’Economia e delle Finanze, Luigi Casero. Dal confronto è emersa la volontà di valutare i margini di compatibilità delle richieste e delle proposte in materia di fisco illustrate da Rete Imprese Italia in vista della prossima manovra. In particolare, Rete Imprese Italia chiede di inserire nella prossima legge di stabilità le seguenti misure: istituzione dell’Imposta sul Reddito Imprenditoriale (“IRI”), finalizzata a dare concreti benefici fiscali a chi reinveste nella propria azienda gli utili; la tassazione del reddito delle imprese in contabilità semplificata secondo il “criterio di cassa”; la modifica del regime forfettario introdotto dalla legge di stabilità 2015, con lo scopo di incrementare le soglie di accesso e ridurre l’imposta sostitutiva; la definizione dei criteri che escludono le piccole imprese ed i lavoratori autonomi privi dell’“autonoma organizzazione” dal pagamento dell’IRAP. Nel corso dell’incontro, Rete Imprese Italia ha inoltre chiesto al Governo di mantenere l’impegno assunto con il Def di eliminare le clausole di salvaguardia previste per il 2016, un’eventualità che inciderebbe, pesantemente, sulla ripresa dei consumi. Nell’ambito dell’annunciata revisione della fiscalità locale e del conseguente prelievo sugli immobili, Rete Imprese Italia ha ribadito la necessità di: semplificare il sistema di tassazione immobiliare, prevedendo un unico tributo - la futura “local tax” - che accorpi IMU e TASI, garantire una tassazione ridotta sugli immobili strumentali all’attività d’impresa, prevedere la totale deducibilità del nuovo tributo dalle imposte dirette (IRPEF/IRES) e dall’IRAP. In particolare, in materia di IRAP, Rete Imprese Italia sollecita ulteriori interventi al fine di ridurre l’incidenza dell’imposta soprattutto sulle imprese di minori dimensioni proponendo l’estensione della “no 1 • ottobre 2015 tax area” IRAP attraverso l’incremento della franchigia, innalzando il limite dagli attuali 10.500 euro a 20.000 euro, in favore delle imprese individuali, delle società di persone e dei professionisti. E, sempre in materia di IRAP, prevedere l’esclusione anche del costo del lavoro relativo a contratti a tempo determinato, in primis, quelli concernenti attività a carattere stagionale. Misura che completerebbe il processo di esclusione del costo del lavoro dalla base imponibile. Tra le altre richieste illustrate da Rete Imprese Italia, la proroga per il 2016 delle agevolazioni fiscali relative agli interventi di ristrutturazione edilizia, compreso il “bonus mobili”, e di riqualificazione energetica; l’abrogazione del meccanismo dello “split payment” che, oltre a procurare notevoli difficoltà finanziarie a tutte le imprese fornitrici della P.A., risulta anche superfluo a seguito dell’introduzione obbligatoria della fatturazione elettronica nelle transazioni commerciali effettuate nei confronti della P.A.; il ripristino, infine, della precedente misura del 4% della ritenuta applicata dalle banche sui bonifici relativi a detrazioni fiscali in quanto l’attuale ritenuta dell’8% risulta eccessivamente onerosa per le imprese. IN QUESTO NUMERO: Consulenza Fiscale: Le ultime novità sulla fatturazione elettronica e le scadenze di ottobre da pag. 2 Credito: Il Fondo Energia apre anche al commercio e al turismo da pag. 7 Categorie e Mercato: Le ultime novità per le imprese del comparto casa, dell’autoriparazione e dell’artistico da pag. 9 • • • confartigianato con te CONSULENZA FISCALE Dal 21 settembre 2015 obbligatoria la fattura elettronica per le cessioni di energia al GSE A partire dal 21 settembre 2015 sono state attivate le nuove funzionalità dei Portali GSE relative alla fatturazione elettronica anche per il settore fotovoltaico, con riferimento ai seguenti regimi commerciali: Certificati verdi e tariffa onnicomprensiva Ritiro dedicato Tariffa fissa onnicomprensiva Scambio sul posto Certificati bianchi Fer elettriche La procedura di fatturazione elettronica relativa alle predette cessioni di energia è identica a quella divenuta obbligatoria a decorrere dal 20 luglio 2015 per la cessione di energia elettrica al GSE spa (gestore dei servizi elettrici) da fonti eoliche, idroelettriche, geotermiche, biomasse biogas, bioliquidi e oceaniche. Con riferimento all’intero processo di fatturazione elettronica per la cessione di energia elettrica al GSE, sia con riferimento all’obbligo entrato in vigore lo scorso 20 luglio sia con riferimento a quello attivo dal 21 settembre 2015, si segnala che la procedura attualmente prevede unicamente che il GSE emetta, per conto degli operatori, le fatture in formato XML, e che provveda a firmarle digitalmente e a trasmetterle al Sistema di Interscambio (SdI). Il GSE non si occupa, quindi, del processo di conservazione sostitutiva delle fatture, pertanto, tale adempimento ricade in capo ai soggetti interessati che, in massima parte, saranno, quindi, obbligati a rivolgersi a terzi per tale obbligo. Imu: prorogata la prima rata 2015 sui terreni agricoli Con l’approvazione del Decreto Legge n. 78/2015 (Decreto “enti locali”) in data 4/8/2015, è diventata definitiva la proroga del termine del pagamento dell’acconto IMU 2015 sui terreni agricoli alla data del 30 ottobre 2015, senza l’aggiunta di sanzioni né interessi (la scadenza originaria era il 16/6/2015). 2 • ottobre 2015 Orari di apertura delle sedi di Confartigianato Forlì Lunedì Martedì Mercoledì Giovedì Venerdì Sabato mattina dalle 8.30 si riceve su appuntamento mattina dalle 8.30 pomeriggio dalle 15 mattina dalle 8.30 solo reperibilità telefonica mattina dalle 8.30 pomeriggio dalle 15 mattina dalle 8.30 mattina dalle 8.30 alle 13 alle 13 alle 16.30 alle 13 alle alle alle alle 13 16.30 13 12.30 Per appuntamenti è possibile contattare il centralino dell’associazione al numero 0543 452811 Si ricorda che i nuovi criteri di applicazione dell’IMU sui terreni agricoli sono stati fissati, da ultimo, con il decreto legge n. 4 del 24 gennaio 2015, convertito in legge n. 34/2015. In particolare, tale decreto ha stabilito i nuovi criteri di esenzione da IMU e la detrazione spettante per i terreni posseduti e condotti dai coltivatori diretti e IAP, iscritti nella previdenza agricola. In sostanza, l’esenzione dall’IMU, con decorrenza dall’annualità 2015, spetta per i: terreni agricoli, nonché quelli non coltivati, ubicati nei comuni classificati totalmente montani (colonna S elenco Comuni elaborati dall’ISTAT, contraddistinto dalla lettera T); terreni agricoli, nonché quelli non coltivati, ubicati nei comuni classificati parzialmente montani (colonna S elenco Comuni elaborati dall’ISTAT, contraddistinti dalla lettera P), solo se posseduti e condotti dai coltivatori diretti e IAP iscritti nella previdenza agricola (l’esenzione opera anche se i terreni sono concessi in affitto/comodato a coltivatori diretti/IAP iscritti alla previdenza agricola); terreni agricoli ubicati nei comuni delle “isole minori” di cui all’allegato A legge n. 448/2001 (per l’elenco, si veda News n. 23/2015). Di conseguenza, l’IMU 2015 è dovuta per: i terreni agricoli ubicati in Comuni non montani (lettere NM); i terreni agricoli ubicati in comuni parzialmente montani, posseduti da soggetti non coltivatori diretti/IAP. • • • confartigianato con te La prima rata del 2015, relativa a tali terreni, può quindi essere versata entro il 30 ottobre. Inoltre, dall’anno 2015 spetta una detrazione IMU di 200 euro annui, fino a concorrenza dell’imposta dovuta, a favore dei coltivatori diretti/IAP con terreni ubicati nei comuni di cui all’elenco contenuto nel nuovo allegato 0A al D.L. 4/2015 (se nell’allegato 0A, in corrispondenza del comune, è riportata l’annotazione “PD”, la detrazione è applicabile soltanto ai terreni ubicati nel territorio comunale che ricade nel perimetro dell’esenzione individuato dalla C.M. 9/1993). Il credito d’imposta “school bonus” Un bonus fiscale per le erogazioni liberali a favore degli istituti del sistema nazionale di istruzione. Questa è una delle novità fiscali di maggior interesse contenute nella legge 107/2015 (“riforma del sistema nazionale di istruzione e formazione”), pubblicata sulla Gazzetta Ufficiale del 15 luglio. L’agevolazione (“school bonus”) ricalca la disciplina dell’ ”art bonus” che, come è noto, riconosce un credito di imposta per favorire le erogazioni liberali, effettuate esclusivamente in denaro, a favore del turismo e della cultura. Infatti, l’articolo 1, comma 145, della legge 107/2015, prevede che “per le erogazioni liberali in denaro destinate agli investimenti in favore di tutti gli istituti del sistema nazionale di istruzione, per la realizzazione di nuove strutture scolastiche, la manutenzione e il potenziamento di quelle esistenti e per il sostegno a interventi che migliorino l’occupabilità degli studenti, spetta un credito d’imposta pari al 65 per cento delle erogazioni effettuate in ciascuno dei due periodi d’imposta successivi a quello in corso al 31 dicembre 2014 e pari al 50 per cento di quelle effettuate nel periodo d’imposta successivo a quello in corso al 31 dicembre 2016”. Pertanto, tutti i soggetti che effettuano erogazioni liberali in denaro a favore degli istituti scolastici, destinate alla realizzazioni di progetti individuati dalla norma stessa, possono usufruire, limitatamente al triennio 2015-2017, di un credito di imposta, in misura differenziata a seconda dei periodi di imposta in cui vengono effettuate le erogazioni; il beneficio, infatti, spetta nella misura del 65% delle erogazioni effettuate negli anni 2015 e 2016, del 50% per quelle effettuate nel 2017. In merito all’ambito soggettivo, il bonus spetta sia alle persone fisiche che agli enti non commer- 3 • ottobre 2015 ciali, nonché ai titolari di reddito di impresa. Il credito di imposta, riconosciuto per la realizzazione di nuove strutture scolastiche, la manutenzione e il potenziamento di quelle esistenti e per il sostegno a interventi che migliorino l’occupabilità degli studenti, non è cumulabile, per le medesime spese, con altre agevolazioni. In merito alle spese agevolabili, è fissato un tetto massimo di 100mila euro per ciascun periodo di imposta. Per quanto riguarda le modalità di utilizzo, la norma specifica che il credito di imposta è ripartito in tre quote annuali di pari importo. Ad esempio, il credito maturato nel 2015, di ammontare pari a 90, sarà utilizzabile nel 2016, nel 2017 e nel 2018, con il tetto massimo annuale di 30. I soggetti titolari di reddito d’impresa potranno utilizzare il credito d’imposta, sempre in tre quote annuali di pari importo, in compensazione tramite modello F24. La norma istitutiva dello “school bonus” prevede, inoltre, che il credito di imposta “non rileva ai fini delle imposte sui redditi e dell’imposta regionale sulle attività produttive”. Ne deriva, pertanto, che lo stesso non concorre alla formazione della base imponibile ai fini delle imposte sui redditi, comprese le relative addizionali regionale e comunale, né alla determinazione del valore della produzione netta ai fini dell’Irap. La disciplina fissa anche degli adempimenti a carico dei soggetti beneficiari delle erogazioni liberali. Questi ultimi, infatti, hanno l’obbligo di dare pubblica comunicazione dell’ammontare delle erogazioni ricevute, nonché della destinazione e dell’utilizzo delle somme tramite il proprio sito web istituzionale, nell’ambito di una pagina dedicata e facilmente individuabile, e nel portale telematico del ministero dell’Istruzione, dell’università e della ricerca. Beni in uso a soci e familiari La comunicazione per i beni concessi in godimento a soci /familiari dell’imprenditore relativa al 2014 va inviata entro il prossimo 30.10.2015 utilizzando lo specifico modello. I dati riportati sono “ancorati” al comportamento assunto in sede di predisposizione del mod. UNICO 2015 (tassazione reddito diverso in capo all’utilizzatore). Come noto, per effetto di quanto disposto dall’art. 2, commi da 36-terdecies a 36-duodevicies, DL n. 138/2011, la concessione in godimento di un bene d’impresa da parte di una società / ditta individuale ad un socio / familiare (a titolo personale), senza corrispettivo • • • confartigianato con te ovvero ad un corrispettivo inferiore a quello di mercato, comporta: per l’utilizzatore (socio / familiare) la rilevazione di un reddito diverso ex art. 67, comma 1, lett. h-ter), TUIR, pari alla differenza tra il valore di mercato e il corrispettivo annuo pattuito per la concessione in godimento del bene; per il concedente (ditta individuale / società) l’indeducibilità dei relativi costi. Con tali disposizioni il Legislatore ha inteso contrastare il fenomeno elusivo dell’intestazione “fittizia” di beni utilizzati a titolo personale dai soci o familiari dell’imprenditore. A tal fine, è previsto, in capo all’utilizzatore / concedente l’obbligo di comunicare all’Agenzia delle Entrate, utilizzando l’apposito modello approvato con il Provvedimento 2.8.2013, n. 94902 e successivamente “sostituito” nel mese di novembre 2013, i dati relativi ai beni concessi in godimento (tipologia, durata della concessione, corrispettivo e valore di mercato). La comunicazione in esame va presentata dal concedente oppure dall’utilizzatore. Per concedente si intende: imprenditore individuale; società di persone (snc, sas), di capitali (spa, srl, sapa), cooperativa; stabile organizzazione di società non residente; ente privato di tipo associativo per i soli beni relativi all’attività commerciale; Per utilizzatore si intende: socio, residente e non, di società ed ente associativo privato residente che svolge attività commerciale; familiare, residente e non, di socio di società ed ente associativo privato residente che svolge attività commerciale; socio o familiare di altra società appartenente al medesimo gruppo; familiare, ex art. 5, comma 5, TUIR residente e non, dell’imprenditore individuale. Sono oggetto della comunicazione in esame i beni dell’impresa, ossia: beni strumentali; beni-merce; 4 • ottobre 2015 immobili patrimonio. La comunicazione non va effettuata relativamente a: beni concessi in godimento a soci dipendenti / lavoratori autonomi, se costituiscono fringe benefit ex artt. 51 e 54, TUIR; beni concessi in godimento ad amministratori. L’esclusione opera a prescindere dalla presenza o meno, in capo all’utilizzatore, di un fringe benefit ex artt. 51 o 54, TUIR; beni concessi in godimento all’imprenditore individuale; beni di società e di enti privati di tipo associativo che svolgono attività commerciale, residenti o non, concessi in godimento a enti non commerciali soci che utilizzano gli stessi beni per fini esclusivamente istituzionali; alloggi delle società cooperative edilizie di abitazione a proprietà indivisa concessi ai propri soci; veicoli per i quali è prevista l’integrale deducibilità dei relativi costi nonostante l’utilizzo privatistico; beni di valore non superiore a € 3.000 (al netto IVA), rientranti nella categoria “altro”, ossia beni diversi dalle autovetture ed altri veicoli, unità da diporto, aeromobili ed immobili (sono quindi esclusi, ad esempio, telefoni cellulari, personal computer, tablet, ecc.). La comunicazione in esame è riferita ai beni concessi / ricevuti nel periodo d’imposta; non rileva la coincidenza dello stesso con l’anno solare. Così, in caso di periodo d’imposta: coincidente con l’anno solare, va fatto riferimento al periodo 1.1 - 31.12; non coincidente con l’anno solare (ad esempio, 1.6 - 31.5), la comunicazione va riferita ai beni concessi in tale periodo. L’Agenzia delle Entrate con il Provvedimento 16.4.2014, n. 54581 ha fissato la scadenza di presentazione della comunicazione in esame: “entro il trentesimo giorno successivo al termine di presentazione della dichiarazione dei redditi relativa al periodo d’imposta in cui i beni sono concessi o permangono in godimento”. Il termine è, quindi, collegato a quello di presentazione della dichiarazione dei redditi riferita al sog• • • confartigianato con te getto che vi provvede per cui: se periodo d’imposta coincidente con l’anno solare, entro il 30/10/2015; se periodo d’imposta non coincidente con l’anno solare, entro il 30° giorno successivo al termine di presentazione del modello Unico. Non è necessario comunicare il luogo di conservazione delle fatture elettroniche L’Agenzia delle entrate con la risoluzione n. 81/E/2015 ha fornito un chiarimento molto atteso dagli operatori e fortemente sollecitato dalla Confartigianato. Nel documento di prassi viene precisato che non va comunicato all’Agenzia delle entrate, attraverso la presentazione del modello AA9 (o AA7), il soggetto terzo che cura la conservazione elettronica dei documenti fiscalmente rilevanti. PREMESSA Con la risoluzione n. 81/E del 25 settembre 2015, l’Amministrazione Finanziaria ha fornito chiarimenti in merito all’obbligo di comunicazione all’Agenzia delle entrate, attraverso la presentazione del modello AA9 (o AA7), del nominativo del soggetto che si occupa della conservazione delle fatture elettroniche. L’Agenzia dell’Entrate, accogliendo le molteplici sollecitazioni presentate dalla Confederazione, nel corso dei numerosi incontri avvenuti con l’Agenzia delle entrate nei mesi scorsi in tema di fatturazione elettronica, ha chiarito che tale comunicazione non è dovuta in quanto i sopracitati modelli fanno riferimento unicamente al depositario delle scritture contabili. Non è necessaria la comunicazione del luogo di conservazione delle fatture elettroniche. L’obbligatorietà della fatturazione elettronica per le cessioni di beni e prestazioni di servizi effettuate nei confronti della Pubblica Amministrazione, ha fatto nascere una serie di diverse interpretazioni sia in merito alle modalità di conservazione delle stesse sia con riferimento all’obbligo di comunicare il soggetto che si occupa della conservazione. In materia si ricorda che l’articolo 39, comma 3, del D.P.R. n. 633/1972, dispone che le fatture elettroniche, emesse sia nei confronti delle Pubbliche Amministrazioni, sia dei privati, «sono conservate in modalità elettronica, in conformità alle disposizioni del decreto del Ministro dell’economia e delle finanze adottato ai sensi dell’articolo 21, comma 5 • ottobre 2015 5, del decreto legislativo 7 marzo 2005, n. 82. (…). Il luogo di conservazione elettronica delle stesse, nonché dei registri e degli altri documenti previsti dal presente decreto e da altre disposizioni, può essere situato in un altro Stato, a condizione che con lo stesso esista uno strumento giuridico che disciplini la reciproca assistenza. Il soggetto passivo stabilito nel territorio dello Stato assicura, per finalità di controllo, l’accesso automatizzato all’archivio e che tutti i documenti ed i dati in esso contenuti, compresi quelli che garantiscono l’autenticità e l’integrità delle fatture di cui all’articolo 21, comma 3, siano stampabili e trasferibili su altro supporto informatico». In attuazione di tale disposizione è stato emanato il D.M. 17 giugno 2014, che ha ridefinito le regole vigenti in materia stabilendo, tra l’altro: la facoltà, per chi emette/riceve fatture elettroniche, di conservare le stesse, così come le altre scritture contabili, tanto sul territorio nazionale, quanto all’estero, in Paesi con i quali esista uno strumento giuridico che disciplini la reciproca assistenza; l’obbligo di comunicare, tramite la dichiarazione dei redditi, che nell’anno di riferimento si è proceduto alla conservazione sostitutiva; in caso di controlli e verifiche, l’obbligo di rendere leggibili ed accessibili i documenti (fatture in primis) tanto dalla sede presso cui il contribuente svolge la propria attività, quanto dal diverso luogo in cui gli stessi sono fisicamente collocati, previa apposita dichiarazione da effettuare ai sensi del citato articolo 35, comma 2, lettera d), del D.P.R. n. 633 del 1972. In sostanza, l’Agenzia precisa che diviene obbligatorio comunicare negli appositi quadri del Modello UNICO (RS 140 del modello Unico PF, RS 40 del modello Unico SP, RS 104 del modello Unico SC e RS 83 del modello Unico ENC): se il contribuente, nel periodo d’imposta di riferimento, ha conservato in modalità elettronica almeno un documento rilevante ai fini tributari; ovvero se il contribuente, nel periodo d’imposta di riferimento, non ha conservato in modalità elettronica alcun documento rilevante ai fini tributari. Perché la conservazione delle fatture elettroniche sia effettuata correttamente è indispensabile che in caso di verifiche, controlli o ispezioni, il documento informatico sia reso leggibile e, a richiesta, disponibile su supporto cartaceo o informatico • • • confartigianato con te presso la sede del contribuente ovvero presso il luogo di conservazione delle scritture dichiarato dal soggetto ai sensi dell’art. 35, comma 2, lettera d), del Decreto del Presidente della Repubblica 26 ottobre 1972, n. 633. Il documento conservato può essere esibito anche per via telematica secondo le modalità stabilite con provvedimenti dei Direttori delle competenti Agenzie fiscali. Con riferimento all’obbligo di comunicare il luogo di conservazione, le istruzioni ai modelli AA7/10 e AA9/11 (da quest’anno AA9/12), rispettivamente quadri E e F, chiariscono che la Sezione 1, relativa a “soggetti depositari e luoghi di conservazione delle scritture contabili”, va compilata quando i depositari stessi: la sede del contribuente ovvero del “depositario” delle scritture contabili, la documentazione fiscale, compresa quella che garantisce l’autenticità ed integrità delle fatture, al fine di verificarne la corretta conservazione. Va da sé che la mancata esibizione dei documenti sopra richiamati comporta gli effetti previsti dagli articoli 39 del D.P.R. n. 600 del 1973 e 52 del D.P.R. n. 633 del 1972. Il nominativo del conservatore, peraltro, deve risultare dal manuale di conservazione previsto dall’art. 8 del D.P.C.M. 3 dicembre 2013. Roberto Mambelli [email protected] sono «diversi dal soggetto indicato nel quadro C (titolare)», «nel caso in cui debba essere comunicata la sostituzione di un depositario», «nel caso in cui debba essere comunicata esclusivamente la variazione di uno o più luoghi di conservazione delle scritture contabili già comunicati», dando poi eventuale e separata indicazione nella Sezione 2 dei “luoghi di conservazione delle fatture all’estero”. Le suddette disposizioni tuttavia, si riferiscono alla documentazione cartacea, pertanto, nella definizione del concetto di “conservazione” delle fatture elettroniche è fondamentale tenere in considerazione le innovazioni, anche procedimentali, introdotte dalla dematerializzazione dei documenti fiscalmente rilevanti. In tale ottica, il conservatore è quel soggetto, definito dal CAD (Codice dell’amministrazione digitale) e riportato nel manuale di conservazione, che opera solo nel processo di conservazione elettronica dei documenti fiscali. Questi può, peraltro coincidere: con il contribuente, con il depositario (ossia con colui che gestisce la contabilità e che, ai fini fiscali, assume specifiche responsabilità), con un soggetto terzo. Per tale ragione, nel caso in cui le fatture elettroniche siano conservate da un soggetto che non coincide né con il contribuente né con il depositario delle tradizionali scritture contabili, il contribuente non è tenuto a comunicarlo all’Agenzia delle entrate ma resta comunque obbligato, in caso di accesso, a mettere gli eventuali verificatori nella condizione di visionare e acquisire direttamente, presso 6 • ottobre 2015 • • • confartigianato con te CREDITO TASSI DEL MESE DI OTTOBRE 2015 TASSI DEL MESE DI OTTOBRE 2015 Condizioni valide per le seguenti banche: Cassa di Risparmio di Ravenna, Banca Popolare di Ravenna, Cassa di Risparmio di Cesena, Unipol Banca, Cassa di Risparmio di Rimini, Credem Prodotti Fido di c/c Fido sbf Fido ant. fatture Fascia 1 Fascia 2 Fascia 3 Fascia 4 Euribor 3m + 4,400 = Euribor 3m + 5,350 = Euribor 3m + 6,750 = Euribor 3m + 8,300 = 4,363% 5,313% 6,713% 8,263% Euribor 3m + 3,000 = Euribor 3m + 3,700 = Euribor 3m + 4,700 = Euribor 3m + 5,400 = 2,963% 3,663% 4,663% 5,363% Euribor 3m + 3,000 = Euribor 3m + 3,700 = Euribor 3m + 4,700 = Euribor 3m + 5,400 = 2,963% 3,663% 4,663% 5,363% Fascia 1 Fascia 2 Fascia 3 Fascia 4 Euribor 3m + 4,250 = Euribor 3m + 5,150 = Euribor 3m + 6,300 = Euribor 3m + 8,300 = 4,213% 5,113% 6,263% 8,263% Euribor 3m + 2,400 = Euribor 3m + 2,900 = Euribor 3m + 4,700 = Euribor 3m + 5,400 = 2,363% 2,863% 4,663% 5,363% Euribor 3m + 3,000 = Euribor 3m + 3,700 = Euribor 3m + 4,700 = Euribor 3m + 5,400 = 2,963% 3,663% 4,663% 5,363% Unicredit Prodotti Fido di c/c Fido sbf Fido ant. fatture Cassa dei Risparmi di Forlì e della Romagna – BCC – BPER - Banco Popolare Prodotti Fido di c/c Fido sbf Fido ant. fatture Fascia 1 Fascia 2 Fascia 3 Fascia 4 Euribor 3m + 4,250 = Euribor 3m + 5,150 = Euribor 3m + 6,750 = Euribor 3m + 8,300 = 4,213% 5,113% 6,713% 8,263% Euribor 3m + 3,000 = Euribor 3m + 3,700 = Euribor 3m + 4,700 = Euribor 3m + 5,400 = 2,963% 3,663% 4,663% 5,363% Euribor 3m + 3,000 = Euribor 3m + 3,700 = Euribor 3m + 4,700 = Euribor 3m + 5,400 = 2,963% 3,663% 4,663% 5,363% Fascia 1 Fascia 2 Fascia 3 Fascia 4 Euribor 3m + 4,250 = Euribor 3m + 5,150 = Euribor 3m + 6,300 = Euribor 3m + 7,500 = 4,213% 5,113% 6,263% 7,463% Euribor 3m + 2,400 = Euribor 3m + 2,900 = Euribor 3m + 3,800 = Euribor 3m + 4,900 = 2,363% 2,863% 3,763% 4,863% Euribor 3m + 3,000 = Euribor 3m + 3,700 = Euribor 3m + 4,700 = Euribor 3m + 5,400 = 2,963% 3,663% 4,663% 5,363% Monte dei Paschi di Siena Prodotti Fido di c/c Fido sbf Fido ant. fatture 7 • ottobre 2015 [email protected] • • • confartigianato con te Il Fondo Energia apre anche ai settori del commercio e turismo La Regione ha deliberato un’ulteriore dotazione del FondoEnergia, una tranche aggiuntiva dell’importo di sei milioni di euro, estendendo la possibilità di ammissione al Fondo alle imprese dei settori commercio e turismo. Le aziende potranno ottenere fino a € 1.000.000, durata fino a 84 mesi e Taeg pari ad Euribor + 1.3% grazie alla provvista pubblica a tasso zero che copre il 70% del finanziamento. I fondi sono capienti e Unifidi, capofila dell’ATI gestore, è in grado di garantire massima efficienza nei tempi delle risposte. Per le imprese che investono nella Green Economy il Fondo Energia rappresenta uno strumento altamente competitivo e interessante in termini di pricing finale. I termini per impiego dei fondi: Presentazione domanda delle imprese al fondo Energia entro 31 dicembre 2015 Rendicontazione da parte delle imprese di almeno il 50% degli investimenti inseriti a progetto entro max 31/03/2016 Erogazioni all’ impresa entro max 30/06/2016 Trattandosi di fondi del POR-FESR ormai chiuso non vi è possibilità di ottenere deroghe o proroghe sulle scadenze sopra indicate. I consulenti dell’Ufficio Credito sono a disposizione per la consulenza, redazione e presentazione delle domande (da effettuare interamente on-line) e rendicontazione delle stesse. [email protected] 8 • ottobre 2015 • • • confartigianato con te CATEGORIE E MERCATO Comparto casa In vigore il nuovo attestato energetico APE Anche l’Italia si allinea agli standard europei sull’efficienza energetica degli edifici. Dal primo ottobre cambiano le modalità per la compilazione dell’attestato di prestazione energetica (o Ape), che sarà elaborato su un modello unico e con calcoli standard per tutto il territorio nazionale. L’obiettivo è consentire una chiara e immediata comprensione per la valutazione, in relazione alla prestazione energetica dell’immobile, della convenienza economica all’acquisto e alla locazione. Le novità sono legate all’entrata in vigore dei 2 decreti del Ministero dello Sviluppo Economico del 26 giugno 2015 che hanno riscritto i requisiti minimi degli edifici, sia nuovi che sottoposti a ristrutturazione, e dettato le nuove Linee guida nazionali per la certificazione energetica degli edifici in attuazione della direttiva europea 31/2010. Si ricorda, che l’attestato di prestazione energetica è obbligatorio per tutti gli edifici messi sul mercato: in caso di vendita va allegato al rogito, mentre deve essere consegnato all’inquilino quando si stipula un nuovo contratto di locazione. Confermata la validità di massimo di dieci anni, a partire dalla data del suo rilascio; ad ogni attività di ristrutturazione o riqualificazione deve essere aggiornato.Tra le principali novità introdotte dal decreto, il nuovo attestato, pena l’invalidità, dovrà riportare obbligatoriamente per l’edificio o per l’unità immobiliare, le seguenti informazioni: la prestazione energetica globale sia in termini di energia primaria totale che di energia primaria non rinnovabile, attraverso i rispettivi indici; la classe energetica, determinata attraverso l’indice di prestazione energetica globale dell’edificio espresso in energia primaria non rinnovabile); la qualità energetica del fabbricato, ossia la capacità di contenere i consumi energetici per il riscaldamento e il raffrescamento (attraverso gli indici di prestazione termica utile per la climatizzazione invernale ed estiva dell’edificio); i valori di riferimento (come i requisiti minimi di efficienza energetica vigenti); le emissioni di anidride carbonica; l’energia esportata; 9 • ottobre 2015 le raccomandazioni per il miglioramento dell’efficienza energetica dell’edificio, con le proposte di interventi più significativi ed economicamente più convenienti (distinguendo gli interventi di ristrutturazione da quelli di riqualificazione energetica). In ogni APE, inoltre, dovranno essere contenute anche le informazioni correlate al miglioramento della prestazione energetica, quali gli incentivi di carattere finanziario e l’opportunità di eseguire diagnosi energetiche. Il decreto, al fine di garantire l’esplicazione di una minima attività di accertamento finalizzata al rilascio dell’APE, stabilisce che il soggetto incaricato di redigere l’APE, dovrà effettuare almeno un sopralluogo presso l’edificio o l’unità immobiliare oggetto di attestazione, al fine di reperire e verificare i dati necessari alla sua predisposizione. Altra importante novità riguarda la classificazione energetica: è previsto il contrassegno della classe energetica da un indicatore alfabetico in cui la lettera G rappresenta la classe caratterizzata dall’indice di prestazione più elevato (maggiori consumi energetici), mentre la lettera A rappresenta la classe con il miglior indice di prestazione (minori consumi energetici). Marco Valenti [email protected] Artistico Bando pubblico per qualifica di restauratore di beni culturali Si ricorda che è stato pubblicato il Bando per l’acquisizione della qualifica di restauratore di beni culturali. La domanda deve essere compilata e inviata esclusivamente in via telematica, pena esclusione, entro le ore 12,00 del 30 ottobre 2015 utilizzando la specifica applicazione informatica che sarà resa disponibile sul sito del MIBACT tramite il portale https://ibox.beniculturali.it Nel portale dell’associazione www.confartigianato.fo.it alla voce categorie - artigianato artistico, sarà possibile consultare il regolamento del Bando. L’ufficio segreteria e le sedi periferiche dell’Associazione sono a disposizione per fornire tutte le informazioni e chiarimenti in merito al bando Fabiola Foschi [email protected] • • • confartigianato con te Alimentazione Registro sostanze zuccherine Dal 1° ottobre è entrato in vigore l’obbligo, a carico dei produttori, importatori, grossisti e utilizzatori di sostanze zuccherine, della tenuta di un registro telematizzato, in luogo di quello cartaceo, per la movimentazione delle stesse. Per quanto riguarda i soggetti obbligati la nota 2 al DM 11/2015, è alquanto chiara. Al punto 1.2 della stessa è prevista l’esclusione della tenuta di un registro telematizzato per i laboratori artigiani di produzione utilizzatori di tali sostanze, che erano già esclusi dall’obbligo di detenzione di un registro cartaceo delle sostanze zuccherine secondo quanto disponeva l’art. 28 della Legge 82/2006. Parimenti sono esclusi i laboratori di produzione, anche se non artigiani, purché siano annessi ad esercizi di commercio al dettaglio o di somministrazione, gli stessi esercizi di somministrazione ( bar, ristoranti etc. ) e quelli di commercio al dettaglio. Marco Valenti [email protected] Gommisti e meccatronici Pneumatici invernali: regole per l’utilizzo Si avvicina l’inverno, e come ogni anno è opportuno ripercorrere i punti principali di quanto previsto dalle normative in vigore in merito all’utilizzo degli pneumatici invernali. In primo luogo è bene ricordare che l’obbligo di tale utilizzo è alternativo rispetto a quello di detenere, a bordo del veicolo, le catene da neve o altri dispositivi antisdrucciolevoli omologati (di misura e caratteristiche compatibili con il tipo di pneumatici montati). Il periodo dell’obbligo di dotazioni invernali (dal 15 novembre al 15 aprile) è stato unificato per tutta l’Italia da un decreto ministeriale del 2013, con entrata in vigore anticipata di un mese (dal 15 ottobre) per le zone più nevose, come quelle montane delle Alpi e degli Appennini. Resta impregiudicata la possibilità per gli enti proprietari di strade di adottare provvedimenti della stessa natura, con una estensione temporale diversa per strade o tratti di esse in condizioni particolari, quali per esempio strade di montagna a quote particolarmente alte. Gli pneumatici invernali sono caratterizzati dalla marcatura M+S (ovvero “MS”, “M/S”, “M-S”, “M&S”), e ne è con- 10 • ottobre 2015 sentito l’utilizzo, nel periodo invernale, anche se il loro codice di velocità massima è inferiore a quello previsto sul libretto di circolazione per gli pneumatici estivi (ma in ogni caso non inferiore a Q=160 km orari). Gli pneumatici invernali andrebbero installati su tutte le quattro ruote, per garantire direzionalità e manovrabilità del veicolo; ma questa impostazione non è espressamente prevista dal codice della strada. La direttiva nr. 1580 del ministero delle Infrastrutture e Trasporti del 16 gennaio 2013 sulla circolazione stradale nel periodo invernale recita: “Nel caso di impiego di pneumatici invernali sui veicoli delle categorie M1 e N1, se ne raccomanda l’installazione su tutte le ruote al fine di conseguire condizioni uniformi di aderenza sul fondo stradale”. Di conseguenza l’obbligo vale per gli pneumatici montati sugli assi delle ruote motrici; ma, secondo i gommisti, l’utilizzo di pneumatici differenti sugli assi dei veicoli potrebbe facilmente causare problemi di ingovernabilità su fondi scivolosi o innevati. I dispositivi antisdrucciolevoli (es. catene da neve) devono essere omologati UNI 11313 oppure Onorm V5117. Un discorso a parte meritano le cosiddette calze da neve, dispositivo antisdrucciolo tessile sul mercato da una decina d’anni: per la legge italiana non sono omologate se non recano l’indicazione UNI 11313 o Onorm V5117. Attualmente è in corso una battaglia legale per il riconoscimento dell’omologazione a questo dispositivo: una società norvegese, produttrice di questo articolo, ha presentato nel 2012 ricorso al TAR del Lazio, ottenendo l’annullamento di un provvedimento del Ministero Trasporti, il quale a sua volta ha presentato ricorso al Consiglio di Stato (2013). Stante la situazione, il Ministero dell’Interno ha diffuso una circolare (05/11/2013) nella quale invitava gli organi di polizia a non sanzionare l’utilizzo delle calze fino all’esito del ricorso. Ricordiamo infine che ciclomotori e motocicli possono circolare solo in assenza di neve o ghiaccio sulla strada e di fenomeni nevosi in atto. • • • confartigianato con te Autotrasporto sta.it ) e allegare due attestazioni di versamento di 25 euro e 16 euro. Nuove regole per pneumatici: cosa cambia Certificato di Proprietà Digitale Dal primo ottobre è in vigore il Decreto n. 20 del 10 gennaio 2013 del Ministero delle Infrastrutture e dei Trasporti “Regolamento recante norme in materia di approvazione nazionale di sistemi ruota, nonché procedure idonee per la loro installazione quali elementi di sostituzione o di integrazione di parti di veicoli sulle autovetture nuove o in circolazione” che prevede nuove regole di omologazione relative ai cerchi in lega e agli pneumatici. Con l’entrata in vigore di questo Decreto potranno essere commercializzate esclusivamente le nuove ruote in possesso dell’omologazione europea UN/ECE n. 124 o di quella italiana NAD. Il Decreto consente anche di montare ruote omologate (pneumatici e cerchi in lega) di dimensioni differenti, rispetto a quelle indicate nel libretto di circolazione senza dover ottenere il nulla osta da parte della casa costruttrice. Le ruote omologate UN/ECE n. 124 dovranno obbligatoriamente avere le stesse dimensioni di quelle previste dai costruttori auto di primo impianto, viceversa le ruote omologate secondo la nuova normativa italiana NAD, potranno avere misure diverse dall’originale e potranno montare dimensioni di cerchio e pneumatico alternativi rispetto a quanto previsto sul libretto. Affinché i nuovi cerchi omologati possano essere montati, l’auto dovrà inoltre rientrare nel campo di impiego, ovvero un documento che certificherà che la vettura è nella lista delle auto per cui la ruota è stata omologata. Il gommista uno volta effettuata l’installazione dovrà consegnare al cliente: Dal 5 ottobre il Certificato di Proprietà Digitale sostituisce il tradizionale Certificato cartaceo che, quindi, non sarà più prodotto né consegnato. A chi acquista veicoli e a chi effettua dal 5 ottobre in poi trascrizioni o annotazioni successive, sarà rilasciata unicamente la ricevuta dell’avvenuta registrazione nel Pubblico Registro Automobilistico. Sulla ricevuta è infatti presente il “Codice di Accesso” con il quale il proprietario del veicolo può visualizzare da subito il Certificato di Proprietà digitale su internet. Dal 18 ottobre 2015, inoltre, parte la dematerializzazione del contrassegno assicurativo cartaceo, consistente nella sostituzione degli attuali contrassegni cartacei con sistemi elettronici telematici che garantiscano, mediante la connessione con la banca dati del CED della Motorizzazione, la corrispondenza degli stessi dati del veicolo con l’esistenza e validità della copertura assicurativa obbligatoria (vedasi a tal proposito anche il decreto Interministeriale n. 110 del 9 agosto 2013 del Ministero di Sviluppo Economico di concerto col Ministero delle Infrastrutture e dei Trasporti). Resta invece l’obbligo di esibire, a richiesta, il certificato di assicurazione, la cui mancanza al seguito è sanzionata dall’articolo 180 del Codice della Strada. Alberto Camporesi [email protected] il certificato di conformità emesso dal costruttore dei cerchi; il documento relativo al campo di impiego; una dichiarazione, su propria carta intestata, del corretto montaggio. Nel caso in cui la misura degli pneumatici adottati non sia riportata sulla carta di circolazione sarà necessario aggiornare la stessa. Altrimenti sarà sufficiente conservare nella propria vettura tutta la documentazione fornita dal gommista. Per effettuare l’aggiornamento della carta di circolazione ci si dovrà recare presso gli uffici della Motorizzazione con tutta la documentazione precedentemente citata a cui andranno aggiunti un modulo da compilare (disponibile sul sito www.ilportaledellautomobili- 11 • ottobre 2015 • • • confartigianato con te

Scaricare