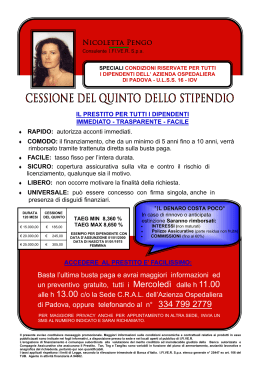

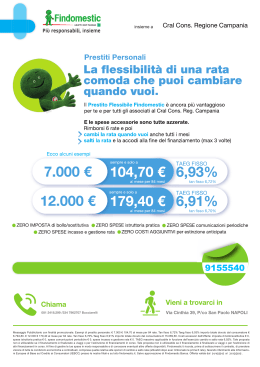

Progetto co-finanziato dall’Unione Europea Casa di Carità Arti e Mestieri Cooperativa OrSO Ministero dell’Interno Dipartimento per le Libertà Civili e l’Immigrazione Fondo Europeo per l’Integrazione di Cittadini di Paesi Terzi L.I.A. Lingua In Azione Servizi di formazione finanziaria di base FORMAZIONE FINANZIARIA DI BASE Si è deciso di dare una panoramica generale proponendo i seguenti temi: 1)La storia del denaro 2)La storia della banca 3)gli strumenti primari • il conto corrente • assegni • bonifici • accredito stipendio • denaro elettronico • domiciliazioni • estratto conto • conto titoli • libretto di deposito 4) Il denaro speso • -fido conto corrente • -prestito personale • -credito al consumo • -cessione del quinto • -carte revolving • -mutuo • -leasing 5) Taeg • -occhio al tasso • -attenzione al rimborso 6)Il denaro investito • -profilo di rischio • -strumenti di investimento • -risparmio gestito • -fondi comuni • -altro 7) risparmio consapevole 8)bibliografia 9)Riferimenti Si è inoltre dato ad ogni partecipante un piccolo glossario con le parole più comuni e importanti per poter poi agevolmente svolgere e capire le operazioni bancarie necessarie La storia del denaro Il denaro è un mezzo che facilita gli scambi, che permette alle persone di scambiare ciò che ha con ciò che vuole In più di 5000 anni non ha mai modificato la sua funzione All'inizio il denaro aveva forme diverse. Ora siamo abituati a vederlo come monete e banconote,ma in origine non era affatto così. Nelle varie parti del mondo venivano infatti usate tantissime cose differenti: conchiglie in Cina ed in Africa,anelli d'oro in Egitto e in Palestina,grani in Mesopotamia,pellicce in Siberia,vasi di bronzo nell'antica Grecia,pacchi di tè in Tibet Nella Roma antica veniva usato il SALE come mezzo di pagamento,da ciò deriva la parola SALARIO con cui ancora oggi si indica la “paga” Il denaro deve avere come attributo fondamentale l'Accettabilità, cioè deve essere riconosciuto da tutti come mezzo di pagamento Altro elemento fondamentale che possa essere unità di misura confrontabile e sia elemento di paragone Senza un mezzo di PARAGONE non può esistere lo scambio La MONETA era un pezzo di metallo riconoscibile da un marchio che era il simbolo impresso su uno dei lati e che assegna un valore indipendente dall'effettivo peso e dalla purezza del metallo Il CONIO è la matrice con cui vengono “marchiate” le monete, il tondino di metallo veniva inserito tra due matrici e con una forte martellata si imprimeva il marchio che si riteneva “accettabile” e “riconoscibile”da tutti. Ora il conio usa delle presse che può stampare oltre 400 monete al minuto. Storia della Banca L'abitudine di conservare i propri risparmi in luogo sicuro e di ricorrere ad altri per chiedere prestiti,quando necessari, ha origini molto antiche Già Sumeri e Babilonesi, alcuni millenni prima della nascita di Cristo ,facevano custodire i loro averi dai sacerdoti del Tempio. Con la nascita della moneta furono sostituiti da professionisti dedicati, che svolgevano la loro attività prima vicino agli stessi templi e poi nei principali luoghi di scambio, come mercati e porti. Fungevano da cambiavalute,raccoglievano le tasse e i tributi per conto della comunità cittadina,e erogavano prestiti. Nell'epoca medioevale compaiono le “lettere di credito” grazie alle quali i mercanti e la nobiltà potevano liberarsi dal pericolo di portare grandi quantità di contanti quando si spostavano da un luogo all'altro. Non sono altro che i primi “ASSEGNI” i banchieri si rendevano garanti dei pagamenti firmando una lettera ( di “credito”, appunto) che li impegnava a pagare somme per conto di chi le portava. Questa attività riscosse molto successo e consentì alle famiglie dei banchieri di diventare e i potenti, finanziando molti regni e sovrani,magari finanziandone le guerre. Nel 1406 nasce la prima banca ,intesa come si intende oggi. Si tratta del Banco di San Giorgio che si occupava della gestione del debito pubblico La prima banca di emissione fu la Banca d?Inghilterra costituita nel 1694 cui seguirono quelle degli altri stati europei Il loro scopo era di finanziare il ceto dei mercanti,favorendo gli scambi commerciali marittimi e terrestri Nell'ottocento cominciano a sorgere nuovi tipi di banche, che si occupano dei depositi e della concesione di varie forme di credito. La rivoluzione industriale chiedeva sempre più capitali per sostenere le industrie nascenti. Venne finanziata la crescente spesa pubblica per opere di urbanizzazione e le ferrovie. Nel Novecento l'evoluzione si caratterizza sotto il profilo tecnico e normativo Si consolida il ruolo delle banche centrali Il fine secolo si caratterizza da fenomeni di raggruppamento e fusione per rispondere alla crescente concorrenza tra paesi europei Decisiva ,infine , l'evoluzione della telematica,che vede il diffondersi dell' e-commerce, del trading online e dell'home banking Gli strumenti primari • conto corrente • Bancomat • Accredito dello stipendio • addebito utenze • assegni bancari • Bonifico • Carte di credito e debito • Conto titoli • libretto di risparmio • il conto corrente è un insieme di servizi ideati per rendere più veloci e sicure molte attività quotidiane; -pagare le bollette -fare accreditare direttamente lo stipendio -utilizzare le carte di debito e/o credito per i pagamenti La banca gestisce entrate e uscite utilizzando le somme depositate sul conto secondo le indicazioni che vengono date che possono arrivare direttamente allo sportello oppure tramite utilizzo delle carte magnetiche. Come usare i servizi del conto corrente? Attraverso 4 principali canali • lo sportello • il telefono • internet • i promotori finanziari in alcuni casi le banche hanno conti correnti con operatività solo online e in altri casi hanno abilitato i conti normali all'operatività tramite internet Entrambi consentono di operare da casa risparmiando tempo. Presso alcune banche ,reti di promotori finanziari consentono di operare da casa tua grazie ad un rapporto diretto di fiducia. Cosa si può fare con un conto corrente ? Attraverso il conto corrente si può utilizzare le somme di denaro disponibili evitando di conservare e trasportare denaro contante In particolare si può: • emettere assegni • disporre bonifici • pagare utenze e tasse • utilizzare carta bancomat • utilizzare carte di credito • richiedere un finanziamento • utilizzare altri servizi (cassette di sicurezza, custodia in depositi)_ • investire i risparmi • Quali sono i costi del conto corrente ? Aprire un conto è normalmente gratuito. La tenuta, considerato un servizio, dipende dall'utilizzo che si fa del conto scelto Di solito un conto prevede una serie di costi: • • • • • • canone periodico che normalmente include un certo numero di operazioni e servizi gratuiti spese per operazioni che generano “linea” di estratto conto commissioni per l'esecuzione delle singole operazioni spese di invio estratto conto e contabili imposta di bollo definita per legge canone per utilizzo internet banking Scelta del conto corrente più adatto prima di tutto valutare i bisogni quindi chiedersi quali vantaggi si desiderano e quali servizi utilizzare Le domande da farsi: • voglio un conto per la famiglia o personale • con quale frequenza farò prelevi o versamenti • quanto uso il bancomat • ho bisogno di una carta di credito • desidero investire i miei risparmi • vorrei avere un prestito • sono interessato ad operare ondine Assegni L'assegno è un "titolo di credito" cioé chi firma un assegno si impegna a pagare una certa cifra a chi riceve lo stesso assegno. Chi riceve un assegnopuò incassare subito oppure versare l'importo sul proprio conto corrente.Chi lo emette, vedrà addebitato l'importo dell'assegno sul prorio conto quando l'assegno sarà incassato. Come si incassa un assegno ? • se si riceve un assegno intestato si può incassare nella banca che lo ha emesso ricevendo in contanti la cifra indicata. • si può versare l'assegno sul proprio conto corrente incaricando la banca dell'incasso un assegno bancario è pagabile a "vista" e deve essere presentato per il pagamento entro 8 giorni ( se è pagabile su "piazza"-stesso comune) oppure 15 giorni ( se "fuori piazza" cioè fuori comune) Scaduti questi termini , chi lo ha emesso può revocarlo dandone avviso alla banca e che decid di incassarlo "fuori termine" ,cioè in ritardo, non potrà pretendere nulla in caso sia "scoperto" (azione di protesto). Come si fa ad avere un libretto di assegni? Bisogna innanzitutto avere un conto corrente,quindi fare richiesta alo sportello perchè sia accordata la "convenzione di assegno" ( cioè la possibilità di emettere assegni) e verrà fornito il libretto degli assegni. Un carnet si compone di venti moduli in bianco,che una volta compilati in ogni loro campo verranno consegnate al beneficiario,diventando assegni. E' sempre consigliabile annotare sulla matrice la data,il motivo e l'importo degli assegni che vengono staccati. E' il modo migliore per tenere sotto controllo il conto corrente e segnalare prontamente alla banca eventuali mancanze (furto o smarrimento),infatti gli assegni si possono bloccare per impedire che qualcuno li incassi in maniera indebita. Come si compila un assegno ? I campi da compilare perchè un assegno sia valido sono: luogo e data di compilazione • importo da pagare • nome del beneficiario • firma di chi emette l'assegno • scrivere sempre "Non trasferibile" Occorre porre molta attenzione quando si compila un assegno, non solo perchè la banca può rifiutarsi di cambiarlo se ritiene ci siano delle imprecisioni,ma anche perchè si possono commettere veri e propri illeciti o renderlo non utilizzabile ( la postdatazione è vietata per legge)_ Si ricorda sempre di compilare il campo relativo al beneficiario altrimenti l'assegno sarà incassabile da chiunque ne entri in possesso. Ricordarsi sempre di compilare sempre tutti i campi obbligatori e fare attenzione all'indicazione precisa dell'importo. A questo fine, è bene,far precedere e seguire al valore indicato in numeri il simbolo # in modo che nessuno possa modificarlo in seguito Esempio: 100 euro #100,00# Nella parte in lettere, invece,si scriverà una barra \ dopo le unità a cui seguono i decimali Esempio: cento/00. Cos'è un assegno scoperto ? Un assegno è scoperto quando il saldo disponibile del conto corrente di chi lo ha emesso non ha sufficienti fondi. Non è cosa da prendere alla leggera , perchè si tratta di un grave illecito, sanzionato dalla legge. Quando si firma un assegno è molto importante essere sicuri di avere la disponibilità sul conto,tenendo conto che la disponibilità dovrà esserci per diversi giorni in quanto si deve tenere conto dell'incasso su "piazza" o su "fuori piazza" da cui partono i giorni necessari per l'addebito definitivo sul conto. In caso di ricevimento di "assegno scoperto" si può fare azione di protesto I protesti vengono segnalati in CAI ( centrale allarme interbancaria), un archivio informatico in cui sono registrati tutti i nomi di quelli che hanno avuto "protestato" un assegno che viene consultata per prassi prima di concedere prestiti. In ogni caso se si diffida della "solvibilità" di chi deve pagare, si può chiedere un assegno circolare che viene emesso dala banca con addebito preventivo sul conto corrente del richiedente. Cos'è una girata ? Se sull'assegno non compare la dicitura "non trasferibile" significa che questo può essere incassato dall'intestatario o da un'altra persona cui il primo l'abbia "GIRATO" .Questo è possibile solo se il beneficiario appone la sua firma sul retro indicando il nome della persona a cui intende girarlo. Si ricorda che chi ha fatto la "girata" garantisce il pagamento della somma indicata. La possibilità di girare un assegno è sempre da sconsigliare, comunque non è possibile fare girate per assegni di valore superiore a 12.500 euro, per i quali è obbligatoria la clausola di "non trasferibilità". Cosa è la doppia barra ? (//)_ E' un caso particolare di assegni bancari, gli "sbarrati" sono stati emessi facendo due sbarre diagonali e parallele sulla facciata anteriore. Questo tipo di assegno può essere incassato dal beneficiario soltanto nella banca dove ha un conto corrente.L'uso degli assegni sbarrati si giustifica in quanto evita che si perdano tracce dell'assegno. Bonifici Un bonifico è un ordine dato alla banca di trasferimento di un determinato importo a una terza persona(beneficiario) . E' utile per molti pagamenti a distanza, soprattutto nel caso non si possa o voglia procedere tramite carta di credito. Come funziona ? Il trasferimento di denaro con bonifico avviene normalmente dal conto corrente dell'ordinante a quello del beneficiario E' anche possibile disporre bonifici mediante contanti, la banca trasferirà sul conto corrente di destinazione. Nella richiesta di disposizione di un bonifico, occorre fornire nome e cognome del beneficiario e coordinate bancarie del suo conto corrente (IBAN) si consiglia sempre di inserire la causale Per bonifici bancari su conto estero, occore indicare oltre all' IBAN anche il BIC o SWIFT ( codice della banca estera).Si ricorda che l'IBAN identifica il numero internazionale di conto bancario ,ed è composto da una successione di caratteri alfanumerici che indicano; • codice paese • numero di controllo casuale • codice bancario • numero di conto Il codice BIC noto anche come codice SWIFT,identifica invece: • banca • paese • sportello bancario Dove si ordina un bonifico ? Esistono diverse modalità di disposizione e normalmente hanno costi diversi, più basso quando lo si effettua senza l'intervento dell'operatore di sportello Si può procedere in diversi modi: • • • • sportello della propria banca sportello di una qualsiasi banca ( solo in contanti)_ internet banking tramite lo sportello automatico della propria banca (se previsto)_ Come si accredita lo stipendio sul conto corrente La procedura necessaria per l'accredito mensile dello stipendio sul conto corrente è moto semplice. Basta fornire all'ufficio personale presso cui si lavora le coordinate bancarie • IBAN completo • IT n n CIN ABI CAB numero c/c In questo modo il datore di lavoro potrà versare sul tuo conto corrente un bonifico, alla scadenza mensile. Lo stipendio sarà accreditato sul conto dopo alcuni giorni dall'ordine di bonifico, variabile a seconda delle banche Con la medesima procedura si può chiedere l'accredito della pensione Denaro Elettronico distinguiamo tra carte di credito,carte di debito e prepagate A) la "carta di credito" è utilizzata dagli acquirenti ma viene ben accettata anche dai commercianti, Permette di pagare un prodotto o servizio anche senza avere la disponibilità sul conto e permette un pagamento differito ( normalmente al 15 del mese dopo)_ B) la "carta di debito" (bancomat) è utilizzata dalla quasi totalità delle persone che hanno un conto corrente e non permette di effettuare acquisti senza avere la disponibilità sul conto corrente C) la "carta prepagata" viene utilizzata soprattutto dai giovani , la particolarità è che deve essere caricata prima di poter effettuare acquisti , anche da una persona che non ha il conto corrente. Dove si usano le carte ? Le carte di pagamento rappresentano una grande comodità non solo per chi acquista ma anche per i commercianti. Il denaro elettronico permette infatti di semplificare la gestione contabile, riduce i rischi dei furti e delle rapine.La diffusione del POS (point of sales) -lo strumento elettronico degli esercizi commerciali per pagare con le "carte"- è molto cresciuto negli ultimi anni. Conviene usare le carte di pagamento perche consente una maggiore sicurezza,comodità e controllo della spesa.Con le carte di pagamento si limitano i rischi derivanti da furti, è possibile comprare online,prenotare alberghi,voli.Dagli sportelli bancomat è possibile verificare la situazione dl conto corrente Se si utilizzano gli sportelli del proprio istituto bancario non si pagano commissioni di prelevamento. Infine si permette,con la carta "prepagata" ,ai propri figli di iniziare ad amministrarsi il proprio denaro senza correre grossi rischi. Cosa sono le domiciliazioni bancarie ? Le domiciliazioni bancarie o RID (Rapporti Interbancari Diretti) sono un servizio che la banca offre a chi ha dei pagamenti continui e duraturi nel tempo, come ad esempio quelli relativi alle utenze domestiche (gas,luce,telefono), o ai pagamenti rateali. Sottoscrivendo il modulo RID i pagamenti verranno addebitati direttamente sul conto corrente ,così si eviteranno code in banca o in posta. La procedura necessaria all'attivazione è molto semplice: tutti i principali gestori allegano alle loro bollete un modulo per farne domanda,indicando le coordinate bancarie ( IBAN ) Anche la banca,facendone richiesta, può attivare il servizio. Perchè è importante l'estratto conto ? E' uno dei momenti fondamentali nel rapporto tra banca e cliente Si tratta del documento che riepiloga tutti i movimenti avvenuti in un dato periodo sul conto corrente e , in generale , fornisce informazioni utili per controllare la situazione del conto. La sua importanza sta ne valore "legale" : quando si riceve si è tenuti a verificare con esattezza i contenuti e,nel caso si riscontrino errori od omissioni, proporre contestazione scritta entro 60 giorni Conto titoli Se si vuole investire in titoli,obbligazioni,azioni, occore che si attivi un conto titoli uno strumento che permette alla banca di gestire gli investimenti. Attenzione!!! Si deve sempre compilare il questionario che permette alla banca di capire il profilo di risparmiatore. Il conto titoli , o “deposito titoli” è un conto d'appoggio su cui vengono spostate le somme che si decide di investire, agevolando così la gestione, In genere viene attivato automaticamente nel momento in cui si sottoscrive un qualsiasi investimento. l conto titoli non deve essere confuso con il conto corrente, sono due servizi con funzionalità diverse. Mentre il conto corrente consente le operazioni quotidiane,il conto titoli è solo ddicato ai soldi risparmiati ed investiti, si possono custodire: 1) azioni 2) obbligazioni 3) titoli di stato preservandoli da furti danneggiamenti o pericoli di distruzione Così come il conto corrente anche il conto titoli ha una sua lista di movimenti e un estratto conto,attraverso il quale si tiene d'occhio il “portafoglio” titoli verificando le operazioni effettuate,gli utili,le perdite e le spese addebitate. Libretto di risparmio Il libretto di risparmio è il documento che la banca consegna quando si apre un "deposito a risparmio" e che deve essere presentato allo sportello ogni volta che si vogliono prelevare o versare soldi in "contanti". Ogni operazione viene annotata sul libretto: in questo modo si può controllare facilmente "entrate" e "uscite" e capire se si riesce a risparmiare. Come si apre un "deposito" a risparmio ? Si va in un qualsiasi istituto bancario con un documento di identità e il codice fiscale, viene normalmente usato per depositare i piccoli risparmi e i regali dei bambini. La differenza tra un “libretto” e un “conto corrente” è che sul libretto si può prelevare o versare solo in contanti recandosi allo sportello. I costi di gestione sono inferiori rispetto ai conti correnti perchè si tratta di un prodotto rivolto soprattutto ai giovani e di scarsa operatività, quindi anche poco intervento degli impiegati bancari. Il denaro speso Prestiti su misura n passato erano il paradiso delle finanziarie, ora molte banche offrono servizi di finanziamento.A cosa servono ? Per acquistare un auto,per fare dei lavori in casa o cambiare i mobili,per un viaggio o per tante altre cose che desideriamo. La banca eroga per intero e bisogna pagare le rate. Per questi servizi la trasparenza è fondamentale: • quante rate ? • con quale importo ? • quale tasso ? Principali forme di fido • Il fido in conto corrente • i prestiti personali • il credito al consumo • la cessione del quinto dello stipendio • la carta revolving • il mutuo • il leasing Il fido in conto corrente Con l'espressione “andare in rosso” ci si riferisce alla situazione in cui ci si trova dopo che si è speso più denaro di quello che era disponibile.Questo significa che finchè il “rosso” non viene coperto , la banca deve fare un prestito. Il Fido in conto corrente è la possibilità -negoziata preventivamente- di poter utilizzare una somma di denaro maggiore di quella disponibile sul proprio conto corrente,pagando alla banca un interesse passivo Questo dipende dalle garanzie ( es. accredito dello stipendio sul c/c) e dal rapporto di fiducia instaurato con la banca. Il fido può essere a tempo indeterminato-fino a REVOCA- o a tempo determinato- fino a SCADENZA. Questa formula è quindi una riserva di disponibilità sul conto corrente. Prestito personale Se si deve affrontare una spesa imprevista o effettuare un acquisto per il quale non si hanno le disponibilità immediate (un veicolo, un elettrodomestico, un corso di formazione etc.) si può chiedere alla banca la concessione di un finanziamento. In questo modo si sarà in grado di ottenere la cifra di cui si ha bisogno,restituendola a rate. Per ottenerlo è necessario rivolgersi ad una banca, dando le garanzie richieste e impegnandosi al pagamento di interessi periodici ad un tasso concordato (FISSO o Variabile). Il rimborso del finanziamento avviene con il pagamento di rate (normalmente posticipate), secondo un piano di scadenze concordato ( piano di Ammortamento) Credito al consumo La pubblicità induce spesso a far credere che chiunque possa permettersi tutto,anche i prodotti meno accessibili. Quindi molti commercianti si “convenzionano” con banche e/o finanziare (spesso)_ per permettere ai propri clienti di acquistare un bene che non sarebbe possibile acquistare in altro modo. Il credito al consumo è la concessione di un prestito con dilazione del rimborso in forma rateale da parte di un soggetto autorizzato (banca-finanziaria) a favore diuna persona fisica che non é un imprenditore o un professionista. Le regole del credito al consumo sono nel Testo Unico Bancario all'art 121, si applicano a tutti i finanziamenti fra 154,94 e 30.987,41 euro con durate superiori ai 12 mesi Requisiti di validità del contratto ATTENZIONE • • • • • • • • • • • • • • nome di chi eroga dati del consumatore ammontare del finanziamento modalità del finanziamento numero,importo e scadenza delle singole rate indicazione del TAN (Tasso annuo nominale) e del TAEG (Tasso annuo effettivo globale) detto anche ISC (Indicatore sintetico di costo)_ importo e causale di oneri esclusi dal TAEG eventuali maggiori oneri in caso di mora eventuali garanzie richieste eventuali coperture assicurative del credito e non comprese nel TAEG descrizione analitica del bene o del servizio acquistato prezzo di acquisto in contanti,prezzo da contratto ed eventuale acconto nessuna somma può essere addebitata al consumatore se non sulla base di esplicite clausole contrattuali il contratto deve essere stipulato per iscritto, altrimenti è nullo. Cessione del quinto dello stipendio E' una forma di credito personale, molto usato fra i dipendenti sia pubblici che privati, ultimamente anche allargato ai pensionati La caratteristica di questa formula è che non è necessario prestare garanzie reali o personali. Per ottenerli è sufficiente essere titolare di una busta paga o di una pensione e la finanziaria richiede al datore di lavoro di rendere non disponibile un “quinto” dello stipendio e/o pensione. Caratteristiche della cessione del quinto dello stipendio • • • • può essere richiesto da persone con contratto a tempo indeterminato l'importo che si può ottenere varia fino a 50.000 euro, in relazione al livello di retribuzione,dell'anzianità e del TFR maturato. viene richiesta una anzianità lavorativa di almeno 12 mesi il rimborso della rata è normalmente a tasso “fisso”. • • • • la durata del prestito varia da 24 a 180 mesi il finanziamento non è “finalizzato” in relazione alla possibilità di perdere il lavoro,viene richiesta obbligatoriamente una assicurazione rischio vita e rischio impiego ( questo incide molto sul costo dell'operazione)_ Problemi Svantaggi Rischi Il datore di lavoro ,a fronte dell'ordine di cessione del quinto sottoscritto dal lavoratore,non può sottrarsi al vincolo ed alla decurtazione dello stipendio il costo complessivo è molto alto ,a seguito dei costi elevati accessori, (intermediazione,gestione e costi assicurativi). Prima della sottoscrizione del contratto fare ben specificare il TAEG comprensivo di OGNI spesa In caso di estinzione anticipata fare attenzione che nel contratto, solitamente c'è una clausola “capestro”, che prevede che le spese accessorie non verranno abbuonate e quindi vanno versate comunque. consolidamento della cessione del quinto, non fare mai aggiunta di debito su debito, il costo delle spese accessorie nuove più le vecchie che non vengono abbuonate portano ad avere dei costi massacranti. Attenzione anche alle facili offerte pubblicitarie ,tipo “credito anche ai protestati” Se è già stato raggiunto il limite di indebitamento è inutile aggravare la situazione, rivolgersi piuttosto ad una associazione di Consumatori attenzione: nel caso di cessazione del rapporto di lavoro,la finanziaria ha diritto a trattenersi la quota parte dl TFR maturato fino alla concorrenza del debito complessivo (comprese spese accessorie). Carte revolving Le carte revolving mettono a disposizione dell'utente una vera e propria riserva di denaro sulla quale contare per effettuare acquisti o prelievi di contante. Ad ogni utilizzo la disponibilità della carta diminuisce, allo stesso tempo man mano che il titolare rimborsa le spese con comode rate mensili la disponibilità sulla carta si ripristina. Cosa da sapere per orientarsi nella scelta della giusta carta I rimborsi La rata minima di una carta revolving viene in genere scelta dal cliente alla sottoscrizione del contratto. Tale rata può essere fissata in valore assoluto (es. 50 euro al mese) oppure in percentuale (es. il 10 % dell'importo dovuto). Ad ogni rimborso si ricostruisce il credito originale messo a disposizione dalla carta. Gli interessi Gli interessi delle carte revolving sono calcolati in base ai parametri Tan : Il Tan è il tasso annuo nominale, che, contrariamente al TAEG, non tiene conto delle spese e delle commissioni ed esprime il tasso di interesse. Taeg : TAEG è il tasso annuo effettivo globale, cioè il tasso che esprime il costo effettivo del finanziamento, tenendo conto di tutte le spese obbligatorie. E’ calcolato sul prestito concesso considerando il tasso del mutuo e le componenti accessorie del finanziamento, spese imposte al cliente e incassate direttamente dalla Banca. Il TAEG comprende: tasso di ingresso – tasso a regime – spese di istruttoria – spese gestione incasso rata – spese amministrative – invio estratto conto. I limiti di spesa In genere, i limiti di credito concessi su una carta revolving sono decisi dall'emittente in base ad una valutazione dell' affidabilità finanziaria del richiedente. All'atto della richiesta è necessario fornire tutti i propri dati personali, un documento d'identità, copia dell'ultima busta paga e/o copia di una recente bolletta. Quota associativa Il corrispettivo da pagare annualmente alla società emittente della carta Non meno importanti sono le spese quali : invio estratto conto, commissioni sul prelievo contanti. La carta revolving mette a disposizione del titolare una certa liquidità da spendere nell’immediato: dalla spesa al supermercato al pieno di benzina, ma nasconde costi e commissioni che, alle volte, si rivelano eccessivi. La differenza rispetto ad una carta di credito tradizionale è che il pagamento non avviene subito all’acquisto della carta ma bensì, in un periodo più lungo, concordato nel contratto stipulato. Quindi si compra subito ma si paga dopo con l’obbligo di saldare il debito a tassi d'interesse che oggi sono arrivati a sfiorare il 17-20 per cento. Il mutuo Il mutuo bancario è un contratto con il quale una parte (la banca) consegna all'altra (il mutuatario) una determinata quantità di denaro (il capitale) che l'altra si obbliga a restituire con gli interessi entro una certa data e mediante rimborsi periodici (rate). Parliamo di mutuo “ipotecario” quando ,per l'acquisto di un immobile, si sottoscrive una garanzia che è lagata all'immobile stesso (ipoteca). La durata del mutuo e la scelta della rata Un primo elemento di valutazione nela scelta di un mutuo è sicuramente la durata, che condiziona non solo l'importo della rata da pagare, ma anche l'ammontare degli interessi. Questi ultimi sono calcolati su base annua ed è evidente che più il mutuo è lungo ,più interessi dovranno essere pagati. A parità di capitale,quindi, una rata più bassa prevederà anche un maggior esborso di interessi. Rate più alte e concentrate nel tempo permettono di avere minor esborso di interessi.Anche se questo vuol dire avere un maggior impatto nella vita quotidiana. Non esiste una regola che possa aiutarci a decidere qualee è la soluzione migliore:se una famiglia con redditi da lavoro dipendente può pensare di fare un mutuo più lungo, un professionista nel pieno della sua capacità economica potrà scegliere un mutuo più breve. La durata può variare da 5 a 30 anni ( a volte anche 40)Salvo che non ci siano garanzie integrative, di regola il calcolo della rata tiene conto del 30/35% del reddito percepito (netto). Attenzione a non esagerare, il mutuo deve garantire serenità e non essere un peso e una preoccupazione. Ammortamento Capitale Interessi La banca con un mutuo finanzia in parte ,o tutto, il valore dell'acquisto dell'immobile Di norma si deve restituire il “capitale” in rate progressive,per tutta la durata del mutuo.A questo si debbono aggiungere gli interessi, calcolati in percentuale predeterminata sulla somma prestata. L' “ammortamento” è il termine tecnico con cui si spiega quanto abbiamo detto sopra: è quindi l'estinzione graduale del prestito attraverso il rimborso periodico di una rata. Vi sono diverse tipologie di ammortamento, il più usato è quello “francese” ; ogni rata prevede una quota capitale e una quota interessi Le quote sono crescenti per il capitale e decrescenti per gli interessi: all'inizio la rata è composta solo da interessi,mentre più si avvicina la scadenza più cresce il capitale rimborsato. Le rate possono essere fisse, comprendenti ammortamenti progressivi del capitale e interessi predeterminati (mutuo a tasso fisso) -parametro di riferimento IRS(Interest Rate Swap), oppure quote di ammortamento e interessi variabili- parametro di riferimento più usato Euribor 3ml ( Euribor a tre mesi,verificabile su quasi tutti i quotidiani e aggiornato ogni tremesi)_ Tasso fisso o variabile ? E' la domanda più frequente. Difficile dare una risposta valida per ogni momento. Sicuramente NON si devono stipulare mutui a tasso variabile “ PURO” , cioè con clausole del tipo “ la banca si riserva di modificare il tasso in base alle variazioni del mercato(?????)” In questo caso si da' modo alla banca di variare, a suo piacimento, il tasso,con calcolo degli interessi sicuramente non a favore del mutuatario e ben superiore a quello di mercato. Chi decide di optare per un variabile è bene che utilizzi il “tasso indicizzato” , cioè uno legato ad un “parametro” certo, verificabile e non modificabile dalla banca. Infatti le indicizzazioni possono essere consultate tutti i giorni sui principali quotidiani economici.( Euribor 3/ 6 mesi, tasso BCE...etc. Le spese di un mutuo Le spese legate al mutuo comprendono: • costo della perizia dell'immobile • spese di istruttoria • assicurazione globale fabbricati • imposta sostitutiva 0,25 % del mutuo • spese agenzia immobiliare • costi notarili • imposta di registro • imposte fisse • parcella Attenzione alle condizioni del mutuo stesso verificare: -criteri di indicizzazione -spread applicato dalla banca -costi per estinzione anticipata Attenzione anche alle rate, molte banche ,per esempio applicano un tasso molto favorevole alle prime rate (tasso d'ingresso) che però nel tempo diventa più pesante (tasso a regime)_ Valutare con attenzione il tasso a regime. Attenzione ai costi di “prefinanziamento” ,tecnicamente è un fido di conto corrente su cui si pagano solo interessi , normalmente le banche lo concedono ad un tasso diverso ( molto più alto)_ Mutuo “ipotecario o fondiario” e mutuo “chirografario” attenzione alla differenza nei primi due viene richiesta la garanzia ipotecaria sull'immobile-devono essere stipulati davanti al notaio Nel secondo non si rilascia ipoteca (magari viene chiesta una fidejussione di un terzo)- si stipula in banca Solo i primi due consentono, nel caso di acquisto o costruzione “prima casa”,la detrazione di parte degli interessi pagati in un anno. Per avere diritto alla detrazione degli interessi nella dichiarazione dei redditi il contratto di mutuo deve essere stipulato, a pena di decadenza,entro un anno nel caso di acquisto della “prima casa”. Oppure sei mesi prima o sei mesi dopo l'inizio dei lavori nel caso di costruzione della “prima casa”. ATTENZIONE Alcuni giorni prima di firmare il contratto definitivo con la banca Bisogna farsi consegnare una copia di: 1. 2. 3. 4. 5. Contratto Capitolato Condizioni generali Piano di ammortamento Documento di sintesi redatto dalla banca Ogni anno la banca deve rilasciare una dichiarazione in cui evidenzia gli interessi passivi pagati da portare in detrazione sulla dichiarazione dei redditi. Il leasing Il leasing è una forma contrattuale atipica (non rientra nel Codice Civile) che unisce elementi della locazione a elementi della compravendita: con il leasing un soggetto (banca) concede all'altro (utilizzatore) il diritto di utilizzare un determinato bene a fronte del pagamento di un canone periodico, con la possibilità di acquisto del bene stesso alla scadenza del contratto di affitto. Di norma non viene concesso a persone fisiche , più facile è avere accesso al leasing per l'acquisto di autovetture. Il leasing si articola secondo questi passaggi: 1. l'utilizzatore sceglie il bene presso il fornitore e decide le modalità e il prezzo d'acquisto 2. la società di leasing, effettua promessa di credito,conclude l'acquisto con il fornitore e concede in leasing il bene all'utilizzatore. 3. per tutta la durata del contratto la banca è proprietaria del bene che percepisce dall' utilizzatore un canone periodico di locazione ,comprendente interessi e capitale. 4. al pagamento di tutte le rate del leasing, l'utilizzatore può esercitare il diritto d'opzione (riscatto),saldando il valore residuo convento, diventando proprietario del bene. Il TAEG O ISC Taeg ( tasso annuo effettivo globale)_ Isc ( Indicatore sintetico di costo)_ In breve il TAEG/ISC è il tasso che indica il costo complessivo di un finanziamento erogato da banche e/o finanziarie. Non viene utilizzato per calcolare le rate del prestito, ma ha l'importante funzione di essere un “indicatore” del costo di un finanziamento. E' quindi fondamentale per confrontare con gli altri finanziamenti. Il taeg/isc non va confuso con il TAN (tasso annuo nominale) che esprime solo la misura “nominale” annua degli interessi appicati al prestito,ma non gli altri costi. Non va neppure confuso(anche se vi assomiglia) con il TEG (tasso effettivo globale) che è il tasso utilizzato per determinare le soglie di USURA previste dalla legge. Quali voci sono inserite nel calcolo del TAEG/ISC ? 1. 2. 3. 4. 5. spese di istruttoria le spese di revisione del finanziamento le spese di apertura e chiusura della pratica di credito le spese di riscossione dei rimborsi e di incasso delle rate le spese di assicurazione o garanzia, imposte dal creditore che servono ad assicurare il rimborso totale o parziale del credito in caso di morte,invalidità o infermità del soggetto finanziato. 6. ogni altra spesa contrattualmente prevista connessa con l'operazione. Sono escluse: 1. le spese e l'onorario del notaio 2. le imposte relative alla stipula del contratto 3. le spese legali per l'eventuale recupero del credito 4. gli interessi di mora Il fatto che nel Taeg/Isc siano inclusi altri costi,otre alla restituzione del capitale avuto in prestito e agli interessi, comporta che il costo complessivo del finanziamento possa arrivare ad essere di molto superiore al tasso “nominale” dichiarato dal soggetto erogante e possa a volte avere importanti effetti anche per ciò che riguarda lo sforamento delle soglie fissate dai cosidetti “tassi usurari” Occhio al tasso apparente Mettiamo molta attenzione nel concludere contratti in cui il tasso sia troppo basso, all'apparenza sono offerti a condizioni vantaggiose ma in realtà sono molto più cari Esempio: Prendiamo a prestito un capitale di 5000 euro per 10 anni, se venisse applicato un tasso del 6,5 % annuale ,la rata mensile da rimborsare sarebbe di 56,77 euro Se allo stesso importo da restituire ci viene invece applicato, come avviene, un tasso del 14% la rata mensile da rimborsare diventa 77,63 euro. La differenza è evidente: 20,86 euro in più per rata,cioè 250 euro in più all'anno. Al termine dei dieci anni nel primo caso (6,5%) a fronte di un capitale preso a prestito di 5000 euro andranno restituiti 6812,40 euro Nel secondo caso, sempre a fronte di un capitale di 5000 euro, vanno restituiti 9315,60, cioè quasi il doppio di quanto dato in prestito. Ma chi incassa la differenza tra i due tassi ? Sempre l'ente che vi eroga il prestito e i suoi intermediari. La differenza tra i due tassi riguarda il compenso per tutte le altri voci di costo del prestito, oltre il tasso di interesse vero e proprio: commissioni,bolli,spese di amministrazione, imposte e tasse,eventuali premi di assicurazione,compenso per i mediatori. Morale: il tasso “contrattuale” conta poco ed è il solito specchietto per le allodole; ciò che vale è il TAEG effettivo. Come se non bastasse poi, in alcuni casi si nota che nemmeno il Taeg dichiarato dall'ente finanziatore -banca o finanziaria- è quello corretto. Prendendo come base di calcolo la rata che decurta ogni mese lo stipendio dell'operaio, abbiamo infatti rilevato che il TAEG effettivo risultante dai nostri calcoli è addirittura superiore a quello dichiarato. Attenzione al rimborso Finanziamenti rateali attenzione al rimborso regolare Come si sa ,il ricorso ai finanziamenti e prestiti rateali da parte delle famiglie per l'acquisto di beni e servizi o semplicemente per far fronte al “caro vita” è in continuo aumento. Non sempre capita tuttavia che il rimborso del prestito alla banca o alle finanziarie avvenga regolarmente,vuoi perché a fine mese i soldi per pagare la rata non ci sono vuoi magari a causa del disguido bancario o postale che ha impedito l'incasso regolare della rata. Le conseguenze di tali ritardi possono essere pesanti! A) in primo luogo si rischia di vedersi revocare il così detto “beneficio del termine” cioè la possibilità di rimborsare il prestito appunto con comodi pagamenti rateali mensili. Questo può capitare già nel caso ci si dimentichi di pagare una o due rate del finanziamento. Quasi tutti i contratti con le finanziarie prevedono infatti che “il mancato pagamento di una (o due) rate comporta la facoltà per la società di dichiarare a carico del cliente la decadenza del beneficio del termine”. B) in secondo luogo la società finanziaria, in genere senza nemmeno chiedere i motivi del ritardato pagamento, declassa la posizione del consumatore ad “incaglio” e dà subito mandato ad una società di recupero crediti esterna di avviare la procedura di recupero dell'intero debito residuo. La conseguenza è che il cliente si vede recapitare una letteramonitoria in cui la società di recupero crediti-quindi non più la finanziaria- lo intima al rimborso non solo delle rate insolute ,bensì anche l'intero debito residuo. Il cliente d'ora in avanti si vede costretto quindi a trattare con un soggetto che non è più la società che gli ha erogato il credito, bensì una società terza. A volte, nel tentativo di ripristinare il “beneficio del termine” ,al cliente viene chiesto il rilascio di cambiali, a Garanzia dei pagamenti futuri C) ultimo; la “lista dei cattivi pagatori” Il rischio di un mancato pagamento è quello di finire nelle così dette “banche dati” che rilevano i rischi finanziari. In pratica si viene segnalati , con tanto di nome e cognome, all'interno di banche-dati, in qualità di cattivi pagatori. Sono banche dati che servono al sistema bancario e finanziario per identificare coloro che non hanno correttamente rimborsato il credito. Il guaio è che si rimane inseriti anche per anni e questo può causare noie infinite quando si avrà bisogno di chiedere un nuovo prestito o un mutuo. Il denaro investito Per decidere come investire i tuoi risparmi e programmare al meglio il tuo futuro, non serve essere esperti di finanza. In banca ci sono “esperti” in grado di consigliare, cercando le soluzioni migliori in linea con le esigenze e la propensione al rischio. Si deve sempre tenere presente che un profilo “prudente” corrisponde a investimenti poco rischiosi e a bassi rendimenti; viceversa a un profilo “aggressivo” si associano strumenti finanziari ad alto rischio che potrebbero avere alti rendimenti. Qual'è il migliore investimento? Non si può parlare di investimento migliore in termini assoluti. La validità di una forma di investimento/risparmio deve essere misurata sulle esigenze di ciascuno, perchè non tutti abbiamo la stessa situazione famigliare, la stessa situazione patrimoniale,gli stessi obiettivi e la stessa propensione al rischio. Per trovare l'investimento più adatto,occorre prima di tutto domandarsi quali sono gli obiettivi finanziari che si vogliono raggiungere e , subito dopo, quanto si è disposti a rischiare per ottenerli. Conosci il tuo profilo ? MIFID più tutela per gli investitori il Mifid ( markets in Financial Instruments Directive) è una direttiva europea, recepita anche in Italia, che pone l'attenzione alla tutela dell'investitore, imponendo agli operatori di assicurare al cliente tutta una serie di informazioni necessarie alla comprensione del profilo di rischio delle operazioni poste in essere. La direttiva riconosce inoltre la possibilità di differenziare il livello di protezione per le diverse tipologie di investitori, utilizzando un meccanismo di classificazione della clientela. Come viene definito il profilo? Attraverso diversi indicatori: 1. Conoscenza in materia di investimenti 2. Esperienza in materia di investimenti 3. professione 4. situazione finanziaria 5. obiettivi di investimento 6. propensione al rischio Da ciò derivano 4 livelli di profilo: 1. investitore prudente 2. investitore equilibrato 3. investitore dinamico 4. investitore aggressivo La compilazione del questionario non è obbligatoria, ma ciò nonostante rispondere è fondamentale. Si riesce a ben comprendere le proprie esigenze e a scegliere gli opportuni strumenti finanziari La banca è comunque obbligata a definire il tuo profilo, sulla base delle informazioni in possesso,ma è solo attraverso la compilazione puntuale del questionario che l'operatore finanziario potrà individuare con precisione il profilo di investitore e quali strumenti potrà mettere a disposizione. Investimento I titoli di Stato Sono strumenti finanziari di debito,emessi dagli stati sovrani per finanziare il debito pubblico. Lo stato italiano emette i seguenti titoli: • BOT ( buoni ordinari del Tesoro) Sono titoli a breve termine emesse scadenze uguali o inferiori all'anno, sono titoli zero-coupon ,cioè il rendimento dell'investimento non è dato dall'interesse periodico ma dalla differenza del prezzo di vendita da quello d'acquisto dedotta la ritenuta fiscale (12,5%)_ • BTP ( buoni poliennali del Tesoro)_ Sono titoli a reddito fisso con durata media (3,5,7,10,30 anni), corrispondono una cedola semestrale costante • CCT (certificatidi credito del Tesoro)_ I Cct sono titoli con durata di 7 anni,son a tasso variabile, corrispondono interessi parametrati al rendimento dei BOT Altri strumenti di investimento Obbligazioni Sono, come i titoli di stato -strumenti di debito- emessi da banche,società private o enti sovranazionali Le obbligazioni hanno due diritti: • la cedola periodica che può essere fissa o variabile • il rimborso del capitale-alla scadenza fissata da chi la ha emessa Azioni Acquistando un'azione, si diventa soci della società emittente, partecipando per intero al rischio economico di impresa. Le azioni sono quindi investimenti rischiosi che hanno il loro rendimento sia dal dividendo sia dalla rivalutazione del valore dell'azione stessa quotata sui mercati regolamentati. Cosa è il risparmio gestito l risparmio gestito è quella parte di patrimonio che il risparmiatore decide di affidare ad un gestore di professione. Quest'ultimo amministrerà le risorse conferite per conto e nell'interesse del risparmiatore, seguendo le istruzioni conferite nel mandato. Il risparmiatore può impartire disposizioni precise circa la quota da investire in obbligazioni, azioni o titoli di stato, oppure può aderire al prodotto precostruito che più risponde alle esigenze. Esistono forme di risparmio gestito individuali o collettive Le prime fanno riferimento all'attività di Gestione di Patrimoni Immobiliari individuali (GPM) che vengono venduti da banche e SIM ( società d'intermediazione mobiliare)_ Le seconde includono le gestione operate dai Fondi comuni d'investimento e dalle SICAV (società di investimento a capitale variabile)_ Cosa sono i fondi comuni d'investimento Un fondo comune d'investimento riunisce le somme depositate da numerosi risparmiatori e destinate ad essere investite in azioni,obbligazioni e/o titoli di stato o in una combinazione di titoli per opera di Società di Gestione del Risparmio. Si tratta di società per azioni con sede legale in Italia,autorizzate e iscritte in apposito Albo tenuto dalla Banca d'Italia. I dividendi e gli interessi prodotti da un fondo comune sono reinvestiti (fondo ad accumulazione dei proventi)o ripartiti fra i parteipanti proporzionalmente alle quote di conferimento (fondi a distribuzione proventi)_ I fondi ,sono suddivisi in tante parti unitarie dette QUOTE, che vengono sottoscritte dai risparmiatori e garantiscono un parametro di riferimento certo di acquisto e di vendita. Il titolare di una, o più , quote di fondi comuni può in ogni momento uscire dal fondo richiedendo la liquidazione di una o più quote Come si comprano i titoli di Stato? Se si desidera investire in titoli di Stato ci si rivolge alla propria banca e si deve aprire un conto titoli. Solo gli operatori abilitati ( le banche ,le Sim ) infatti possono partecipare alle aste indette per l'acquisto di BOT,BTP,CCT sulla base dei calendari di emissione divulgati dal Ministero dell'Economia. E' necessario prenotare almeno un giorno prima dell'asta la quantità di titoli che si vogliono comprare. Quale è il rendimento dei Bot e degli altri titoli pubblici ? Il rendimento di ciascun titolo dipende dall'esito del relativo collocamento. Il rendimento dei BOT è calcolato sulla base della differenza tra valore di rimborso e valore di emissione. Sul sito del Dipartimento del Tesoro sono reperibili i risultati delle aste e dei collocamenti di tutti i titoli di Stato, oltre al riepilogo annuale dei principali tassi d'interesse applicati. Che vantaggi comporta per una azienda l'emissione di obbligazioni Una società o un ente pubblico emette obbligazioni per finanziarsi. Reperendo tra i risparmiatori capitali da investire, le aziende possono godere di condizioni più vantaggiose rispetto al credito bancario, in quanto possono stabilire i tassi d'interesse, l'ammontare delle quote e il termine entro il quale restituiranno il capitale. All'acquisto di obbligazioni, quindi, corrisponde dal lato dell'acquirente un investimento relativamente sicuro e vantagioso, da quello dell'impresa un finanziamento ad un tasso di interesse più basso di quello che otterrebbe dal sistema bancario. Risparmio consapevole Orientarsi verso un risparmio consapevole Il risparmio consapevole è possibile solo conoscendo i passaggi che attraversa il denaro investito Come per il consumo critico, anche il risparmio consapevole può attuarsi solo attraverso l'ampliamento delle conoscenze del prodotto e del servizio desiderato, cosa spesso non facile data la scarsa trasparenza del settore bancario e finanziario. Oltre all'investimento diretto,dove si apre un libretto o un conto corrente,riveste molta importanza anche il risparmio legato alla “previdenza”: fondi pensione e previdenza integrativa. Esistono diverse tipologie di investimento in chiave etica e responsabile, è importante capire come viene utilizzato il denaro e chi viene finanziato Alcuni esempi di destinazione trasparente: • • • • • • • • • • • • rispetto dell'ambiente solidarietà persone svantaggiate diritti dei lavoratori tutela della salute rapporti Nord e Sud del mondo diritti alla formazione e alla cultura utela lavoro minorile energie rinnovabili tutela delle minoranze sostegno al microcredito tutela degli animali la rispondenza del prodotto finanziario a criteri di eticità assume risvolti molto soggettivi, perchè ognuno può commisurare la scelta dell'investimento ai valori a cui crede maggiormente. Per capire la valenza delle imprese sulle quali si desidera investire, sarebbe utile esaminare le sintesi fatte da varie organizzazioni che , con grande impegno investigativo, lavorano per fare emergere una economia pulita e rispettosa dell'uomo e dell'ambiente. Si possono distinguere due circuiti: 1. Circuito Tradizionale Si tratta del normale canale bancario, quando una banca offre tra i diversi prodotti “convenzionali” anche prodotti “etici” per quanto riguarda la destinazione del capitale investito. Quasi tutti i grandi gruppi bancari hanno attivato linee di prodotti “etici”, anche quelle che continuano ad essere inserite nella lista degli istituti di credito che finanziano il commercio delle armi. E' evidente che risulta essere una strategia di marketing per avvicinare-o per non fare allontanare- i risparmiatori attenti e responsabili. 2. Circuito Alternativo ( o Alterativo)_ Si tratta di iniziative che nascono dal basso,da attività no-profit, che offrono, in via esclusiva prodotti di finanza etica privilegiando alcuni settori, ed invitando il risparmiatore a fare la propria scelta su alcuni settori ritenuti prioritari: • Cooperazione sociale • cooperazione internazionale • commercio equo e solidale • agricoltura biologica • energie rinnovabili • cultura e tempo libero • accesso al microcredito Banca Etica con sede a Padova e con filiali su tutto il territorio nazionale offre questo tipo di opportunità, è una banca a tutti gli effetti, che ha tutti i servizi finanziari, dai conti correnti ai fondi etici certificati Il risparmiatore sceglie il settore in cui vuole che il suo denaro sia investito ,mentre al credito possono attingere associazioni, cooperative,ONG, botteghe del commercio equo e tutti i cittadini che vogliono utilizzare fonti rinnovabili.

Scaricare