Aggiornato al 3.12.2013 Temi on line 1 Disciplina degli omaggi nel reddito d’impresa e nell’IRAP di Pamela Alberti e Luca Fornero1 La scheda esamina il regime fiscale degli omaggi nell’ambito del reddito d’impresa e dell’IRAP. indice 1 PREMESSA Regime di deducibilità delle spese di rappresentanza Limite di deducibilità integrale dei “piccoli omaggi” - Decorrenza 2 SCONTI MERCE E PREMI IN NATURA 2.1 Sconto merce 2.2 Concorsi e operazioni a premio 2.3 Differenza tra sconti e omaggi 3 OMAGGI A CLIENTI 3.1 Omaggi integralmente deducibili 3.1.1 Esclusione delle prestazioni gratuite di servizi 3.1.2 Nozione di “valore unitario” 3.1.3 IVA indetraibile 3.1.4 Potenziali controlli 3.2 Omaggi deducibili quali spese di rappresentanza 3.2.1 Nozione di spese di rappresentanza e requisito dell’inerenza 3.2.2 Criteri e limiti di deducibilità delle spese di rappresentanza Esempio numerico 3.2.3 Deducibilità per le imprese in fase di “start up” 3.2.4 Obblighi di documentazione 3.3 Buoni acquisto (voucher) 3.4 Cessioni gratuite di gadgets, brochures e depliants 3.4.1 Deducibilità delle spese di pubblicità e propaganda 3.4.2 Differenza tra spese di pubblicità e spese di rappresentanza Brochures e depliants Distribuzione di gadgets 4 OMAGGI A DIPENDENTI E A SOGGETTI ASSIMILATI 4.1 Deducibilità dal reddito d’impresa 4.2 Imponibilità per il lavoratore dipendente Superamento della soglia di 258,23 euro 5 6 7 CESSIONI GRATUITE PARTICOLARI 5.1 Liberalità per finalità sociali 5.2 Cessione di periodici in distribuzione gratuita 5.3 Beni destinati ai medici, farmacisti e veterinari “NUOVI” CONTRIBUENTI MINIMI REGIME IRAP 7.1 Omaggi a clienti 7.1.1 7.1.2 Soggetti IRES Soggetti IRPEF 7.2 Omaggi a dipendenti e soggetti assimilati 7.2.1 7.2.2 8 Soggetti IRES Soggetti IRPEF PROFILI CONTABILI normativa DM 19.11.2008 L. 24.12.2007 n. 244 (Finanziaria 2008) 1 [email protected]; [email protected] Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 2 TUIR, artt. 51, 95, 108 e 109 giurisprudenza Cass. 25.5.2007 n. 12281 Cass. 8.6.2000 n. 7803 Cass. 10.5.2000 n. 5973 chiarimenti ufficiali Circ. Agenzia delle Entrate13.7.2009 n. 34 Circ. Agenzia delle Entrate19.2.2008 n. 12 Circ. Agenzia delle Entrate 28.1.2008 n. 7 Parere Comitato Consultivo norme antielusive 9.5.2007 n. 18 Parere Comitato Consultivo norme antielusive 24.2.2004 n. 1 Circ. Agenzia delle Entrate 18.6.2001 n. 57 (§ 8.1) R.M. 8.9.2000 n. 137/E C.M. 23.12.97 n. 326/E C.M. 3.8.79 n. 25 chiarimenti di categoria Approfondimento Assonime 11/2009 Circ. CNDCEC 27.4.2009 n. 9/IR Circ. Assonime 9.4.2009 n. 16 dottrina Alberti P. “Anche gli omaggi pesano sull’IRAP”, Il Quotidiano del Commercialista, www.eutekne.info, 1.12.2010 Alberti P. “Gli omaggi sono fringe benefits per i dipendenti”, Il Quotidiano del Commercialista, www.eutekne.info, 10.12.2012 Alberti P. “Omaggi al vaglio del valore unitario”, Il Quotidiano del Commercialista, www.eutekne.info, 1.12.2010 Alberti P. “Omaggi ai dipendenti deducibili per l’impresa”, Il Quotidiano del Commercialista, www.eutekne.info, 1.12.2010 Alberti P., Fornero L. “Anche per i nuovi minimi, omaggi interamente deducibili fino a 50 euro”, Il Quotidiano del Commercialista, www.eutekne.info, 5.12.2012 Cotto A., Spagnol E. “voucher omaggio con deducibilità da chiarire”, Il Quotidiano del Commercialista, www.eutekne.info, 3.12.2010 De Stefani L. “Il Fisco incentiva gli omaggi”, Il Sole - 24 Ore, 18.11.2008, p. 35 De Stefani L. “Vantaggi IRAP nelle società di capitali”, Il Sole - 24 Ore, 18.11.2008, p. 35 Dezzani F. “Legge finanziaria 1996: le spese di rappresentanza e le spese di pubblicità”, Il fisco, 3, 1996, p. 558 Dodero A., Ferranti G. “Spese relative a più esercizi”, Temi di Reddito d’impresa, IPSOA, Milano, 2009, p. 267 Dodero A., Ferranti G., Izzo B., Miele L. “Imposta sul reddito delle società”, IPSOA, Milano, 2008 Ferranti G. “La disciplina delle spese di rappresentanza”, Corriere Tributario, 41, 2007, p. 3307 Fiaccadori S. “Aspetti tributari diretti, indiretti e contabili degli omaggi, dei premi e degli sconti in natura ai clienti”, Bollettino tributario, 10, 1990, p. 757 Fornero L. “Il nuovo regime delle spese di rappresentanza: i chiarimenti dell’Agenzia delle Entrate e di Assonime”, Schede di Aggiornamento on line, 11, 2009, p. 1 ss. Fornero L. “La deducibilità delle spese di vitto e alloggio e di rappresentanza”, in AA.VV. “Le novità della dichiarazione dei redditi UNICO 2011”, Quaderni di Schede di Aggiornamento, 101, Eutekne, Torino, 2011, p. 167 ss. Gallia P. “La nuova disciplina amministrativa delle manifestazioni a premio”, Schede di Aggiornamento, 6, 2002, p. 913 Iorio A. “Trattamento fiscale delle spese sostenute da case farmaceutiche per ospitare medici a un meeting”, Il fisco, 35, 2008, 2, p. 6373 Lavagnini M. “Il trattamento contabile e fiscale delle operazioni promozionali a favore di clienti”, Azienda & Fisco, 2, 2006, p. 35 Leo M. “Le imposte sui redditi nel testo unico”, Giuffrè, Milano, 2010 Magnani M. “Esenti i regali se rientrano tra i fringe benefit”, Il Sole - 24 Ore, 23.11.2008, p. 31 Magnani M. “Il regalo al bivio del valore”, Il Sole - 24 Ore, 3.12.2009, p. 37 Munk R., Tedeschi G. “Il trattamento contabile e fiscale degli omaggi alla luce delle novità in materia di spese di rappresentanza”, Il fisco, 43, 2009, 1, p. 7085 Odetto G. “Spese di rappresentanza delle start up nel quadro RS di UNICO”, Il Quotidiano del Commercialista, www.eutekne.info, 19.8.2013 Portale R. “Deduzione integrale per i «minimi»”, Il Sole - 24 Ore, 8.10.2008, p. 35 Sanna S. “Le spese di rappresentanza nel reddito d’impresa”, Il fisco, 36, 2009, 1, p. 5926 Simone R. M. “Considerazioni sulla nozione di «costo unitario» e di «valore unitario» degli omaggi delle spese di rappresentanza”, Il fisco, 40, 2001, 1, p. 3025 Reggi M. “Spese di pubblicità e spese di rappresentanza: distinzione ai fini della deducibilità del reddito e della detraibilità dell’IVA”, Il fisco, 37, 2004, 1, p. 6360 Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 3 Ricca F. “Omaggi, imposte su doppio binario”, Italia Oggi, 22.11.2010, p. 17 Vasapolli G., Vasapolli A. “Spese che non sono considerate di rappresentanza”, Bilancio e reddito d’impresa, 2, 2010, p. 7 1 PREMESSA R Il regime fiscale degli omaggi dipende da una pluralità di fattori, relativi alla natura del soggetto cedente e del beneficiario e alla tipologia del bene ceduto. La concessione di omaggi da parte delle imprese e degli esercenti arti e professioni rappresenta un fatto usuale, in special modo in occasione di festività e ricorrenze. In via generale, l’art. 85 co. 2 del TUIR prevede che si comprenda tra i ricavi il valore normale dei beni assegnati ai soci o destinati a finalità estranee all’esercizio dell’impresa. In deroga a tale principio generale, diverse disposizioni del TUIR prevedono che il costo dei beni ceduti gratuitamente possa essere deducibile se rientra in una delle seguenti fattispecie: • sconti merce o premi in natura alla clientela; • spese di rappresentanza; • spese di pubblicità; • omaggi a dipendenti; • erogazioni liberali. Regime di deducibilità delle spese di rappresentanza La L. 24.12.2007 n. 244 ha apportato rilevanti modifiche in materia di deducibilità, dal reddito d’impresa, delle spese di rappresentanza. In estrema sintesi, il provvedimento: • ha incrementato a 50,00 euro (in luogo dei precedenti 25,82 euro) il valore unitario degli omaggi in ogni caso integralmente deducibili; • ha introdotto il principio di deducibilità delle spese di rappresentanza nell’esercizio del loro sostenimento, sempreché le stesse rispettino i requisiti di inerenza e congruità stabiliti con il DM 19.11.2008, attuativo dell’art. 108 co. 2 del TUIR2. Limite di deducibilità integrale dei “piccoli omaggi” - Decorrenza Si ricorda che il limite di integrale deducibilità degli omaggi (50,00 euro) si applica a decorrere dal periodo d’imposta successivo a quello in corso al 31.12.2007. Si tratta quindi: • del periodo d’imposta 2008, per i soggetti con esercizio coincidente con l’anno solare; • del periodo d’imposta 2008/2009, per i soggetti con esercizio non coincidente con l’anno solare. 2 SCONTI MERCE E PREMI IN NATURA R Gli sconti merce e i premi in natura, pur avendo finalità promozionali, non costituiscono spese di rappresentanza. 2.1 SCONTO MERCE Lo sconto merce è un’operazione che prevede la consegna di un bene (non necessariamente rientrante tra quelli prodotti dall’impresa), in seguito a comportamenti commerciali ritenuti favorevoli dal venditore. La caratteristica fondante dello sconto merce è, quindi, la sua subordinazione ad un’altra operazione commerciale di compravendita3. 2 3 Si veda Fornero L. “Il nuovo regime delle spese di rappresentanza: i chiarimenti dell’Agenzia delle Entrate e di Assonime”, Schede di Aggiornamento on line, 11, 2009, p. 1 ss., “Quadro RF: indicazione delle spese di vitto e alloggio e di rappresentanza”, Schede di Aggiornamento, 5, 2010, p. 741 ss. e “La deducibilità delle spese di vitto, alloggio e di rappresentanza”, in AA.VV. “Le novità della dichiarazione dei redditi UNICO 2010”, Quaderni di Schede di Aggiornamento, 104, Eutekne, Torino, 2012, p. 253 ss. Cfr. Leo M. “Le imposte sui redditi nel testo unico”, Giuffrè, Milano, 2010, p. 1950; Lavagnini M. “Il trattamento contabile e fiscale delle operazioni promozionali a favore di clienti”, Azienda & Fisco, 2, 2006, p. 35. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 2.2 Temi on line 4 CONCORSI E OPERAZIONI A PREMIO L’art. 2 co. 1 del DPR 26.10.2001 n. 4304 definisce i concorsi a premio come manifestazioni commerciali in cui l’attribuzione dei premi offerti ai partecipanti dipende: • dalla sorte o dall’alea; • dall’abilità o dalla capacità dei concorrenti. L’art. 3 co. 1 dello stesso provvedimento definisce “operazioni a premio” le manifestazioni che prevedono: • le offerte di premi a tutti coloro che acquistano o vendono un determinato quantitativo di prodotti; • le offerte di un regalo a tutti coloro che acquistano o vendono un determinato prodotto o servizio. Tali operazioni, tra i numerosi adempimenti a carico degli organizzatori, prevedono: • la predisposizione di un apposito regolamento depositato presso la sede sociale; • il riporto delle condizioni di partecipazione all’interno del materiale promozionale; • la prestazione di una cauzione a favore del Ministero delle Attività produttive (ora Ministero per lo Sviluppo economico) pari al 20% del valore dei premi promessi, qualora questi non vengano consegnati all’atto dell’acquisto del prodotto promozionato. Nel caso in cui il premio in natura sia, anziché compreso in un’operazione a premio, previsto come conseguenza di un contratto di fornitura con un cliente, esso rientra nella fattispecie degli sconti merce. Come sottolineato nella circ. Assonime 9.4.2009 n. 16, le operazioni e i concorsi a premio, pur avendo finalità promozionali, si caratterizzano per una base giuridica distinta rispetto alle spese di rappresentanza5. 2.3 DIFFERENZA TRA SCONTI E OMAGGI Gli sconti rappresentano un riconoscimento gratuito al cliente di un certo bene o, meglio, una quantità aggiuntiva di un certo bene prodotto o commercializzato dall’impresa venditrice, in rapporto a determinati comportamenti di compravendita6. Gli omaggi, invece, sono beni la cui distribuzione è gratuita ed è effettuata quale atto unilaterale senza alcuna contropartita7. Per comprendere se si è in presenza di cessioni di beni a titolo di sconto in natura o di omaggi si deve, quindi, valutare: • se il cedente è obbligato contrattualmente alla vendita o il cessionario risulta legittimato a pretendere l’esecuzione dello “sconto” in quanto previsto da accordi precedenti (anche verbali)8; • se la cessione gratuita è originata da un comportamento commerciale da parte di un cliente, anziché costituire un atto di mera liberalità9. 3 OMAGGI A CLIENTI R Le spese relative a beni distribuiti gratuitamente ai clienti sono integralmente deducibili se di valore unitario non superiore a 50,00 euro. Nel caso in cui le spese per omaggi riguardino beni di valore unitario superiore a 50,00 euro o prestazioni di servizi (o titoli rappresentativi), le stesse sono deducibili nei limiti fissati dal DM 19.11.2008. Gli omaggi destinati ai clienti rientrano, in linea generale, nella fattispecie delle spese di rappresentanza pre4 5 6 7 8 9 Sul tema si veda anche Gallia P. “La nuova disciplina amministrativa delle manifestazioni a premio”, Schede di Aggiornamento, 6, 2002, p. 913. Tali operazioni si basano infatti su una promessa al pubblico resa ai sensi dell’art. 1989 c.c. Si pensi alle vendite promozionali del tipo “tre al prezzo di uno” in cui il corrispettivo per la fornitura principale deve ritenersi comprensivo degli omaggi collegati (circ. Assonime 16/2009, § 1.1). Cfr. Aiolfi R. “Cessioni di beni a titolo di sconto in natura o di omaggi - Trattamento fiscale”, Casi e questioni della riforma tributaria - Caso n. 1790. Ciò che caratterizza la cessione di un bene a titolo di sconto è infatti l’obbligatorietà (in tal senso, Fiaccadori S. “Aspetti tributari diretti, indiretti e contabili degli omaggi, dei premi e degli sconti in natura ai clienti”, Bollettino tributario, 10, 1990, p. 757). La C.M. 3.8.79 n. 25 chiarisce, al proposito, che le cessioni a titolo di sconto, premio e abbuono non possono essere considerate propriamente gratuite, giacché le operazioni gratuite possono essere considerate legate ad altre operazioni. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 5 vista dall’art. 108 co. 2 del TUIR. Tuttavia, come si illustrerà in seguito, esistono casi in cui le spese per i beni distribuiti gratuitamente ai clienti vengono ricondotte ad altre fattispecie10. Infatti, a seconda dell’operazione posta in essere, è possibile qualificare l’onere sostenuto come spesa di rappresentanza, spesa di pubblicità o vero e proprio costo “generico” di produzione11. In linea generale, le spese relative a beni distribuiti gratuitamente: • sono deducibili integralmente, se i beni hanno valore unitario non superiore a 50,00 euro12; • ove i beni abbiano valore unitario superiore al predetto limite, si configurano come spese di rappresentanza e sono deducibili nell’esercizio di competenza fino al limite massimo fissato dal DM 19.11.200813. Fig. 1 - Regime di deducibilità degli omaggi dal 2008 Si ricorda che fino al periodo d’imposta 2007, invece, gli omaggi erano deducibili: • interamente, se il valore unitario dei beni in omaggio non superava 25,82 euro; • solo per un terzo, ripartito in quote costanti per cinque esercizi, se il valore unitario dei beni in omaggio superava 25,82 euro. Fig. 2 - Regime di deducibilità degli omaggi fino al 2007 3.1 OMAGGI INTEGRALMENTE DEDUCIBILI Ai sensi dell’art. 108 co. 2 del TUIR, gli acquisti di beni distribuiti gratuitamente di valore unitario non superiore a 50,00 euro sono sempre interamente deducibili, a prescindere dal rispetto dei “requisiti di inerenza e congruità” previsti dal DM 19.11.2008 per le spese di rappresentanza14. In effetti, l’art. 1 co. 4 del DM attuativo esclude le spese relative alla distribuzione gratuita dei suddetti beni dal calcolo dell’importo deducibile in base al co. 215. Sembrerebbero poter fruire della deduzione integrale anche i titoli rappresentativi di beni16. 10 11 12 13 14 15 16 Si veda il § 3.4. La Corte di Cassazione, nella sentenza 10.5.2000 n. 5973, giudica irrilevante, con riguardo al requisito dell’inerenza, che gli omaggi siano rivolti a clienti attuali o potenziali. A decorrere dall’1.1.2008. Fino al 31.12.2007 il limite era pari a 25,82 euro. Sul punto, si rinvia al successivo § 3.2. Alberti P. “Omaggi al vaglio del valore unitario”, Il Quotidiano del Commercialista, www.eutekne.info, 1.12.2010. In tal senso, si veda De Stefani L. “Gli esborsi maggiori aspettano i requisiti”, Il Sole - 24 Ore, 31.12.2007, p. 37. Cfr. anche Vasapolli G., Vasapolli A. “Spese che non sono considerate di rappresentanza”, Bilancio e reddito d’impresa, 2, 2010, p. 7. Relazione al DM 19.11.2008, § 11. In tal senso, Dodero A., Ferranti G. “Spese relative a più esercizi”, Temi di Reddito d’impresa, IPSOA, Milano, 2009, p. 267. In merito al trattamento dei buoni acquisto (voucher), si veda il successivo § 3.3. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 6 Ad ogni modo, sembra essersi voluta confermare la presunzione assoluta in base alla quale le spese in discorso sono da considerare sempre spese di rappresentanza17. 3.1.1 Esclusione delle prestazioni gratuite di servizi Come chiarito dalla circ. Agenzia delle Entrate 13.7.2009 n. 34 (§ 5.4), posto che la norma fa espresso riferimento ai “beni distribuiti gratuitamente”18 di modico valore, la stessa non è riferibile alle spese relative a servizi. Di conseguenza, le prestazioni gratuite di servizi sono deducibili dal reddito d’impresa soltanto ove rispettino i requisiti previsti dal decreto19. 3.1.2 Nozione di “valore unitario” In merito alla nozione di “valore unitario”, occorre osservare che, con tale locuzione, non deve intendersi il costo dei singoli beni, bensì l’omaggio nel suo complesso; il valore, quindi, deve essere considerato unitariamente e non con riferimento ai beni che compongono il regalo20. In pratica, nel caso di un cesto natalizio composto di tre diversi beni di valore unitario pari a 20,00 euro ciascuno, l’omaggio ha un valore complessivo pari a 60,00 euro e, in quanto tale, soggetto alla deducibilità secondo i criteri previsti dal co. 2 del DM 19.11.2008. Tale interpretazione consente quindi di evitare che il contribuente possa acquistare singolarmente beni da cedere gratuitamente (il cui costo non superi 50,00 euro), per poi comporli in confezioni da consegnare al cliente, eludendo così il dettato normativo. Tuttavia, la deduzione è integrale se alla stessa persona vengono regalati più beni di valore non superiore a 50,00 euro, purché confezionati singolarmente21. In dottrina si è peraltro discusso se per “valore” del bene debba intendersi: • il valore normale del bene, determinato ai sensi dell’art. 9 del TUIR22; • il costo sostenuto per l’acquisto o la produzione dello stesso. La questione rileva essenzialmente in presenza di beni autoprodotti dall’impresa. Infatti, qualora si considerasse rilevante il valore normale, i beni di produzione propria regalati dall’impresa non potrebbero fruire della deducibilità integrale nel caso in cui presentino un costo di produzione inferiore a 50,00 euro ma un prezzo di listino superiore a tale limite23. Dall’uso del termine “valore” (anziché costo) si potrebbe pensare di dover fare riferimento al “valore normale”. Di diverso avviso sembra, tuttavia, la circ. Assonime 9.4.2009 n. 16 , secondo cui “motivi di semplificazione gestionale indurrebbero a dire rilevanza ai costi effettivamente sostenuti; in senso conforme sembra anche la circ. Agenzia delle Entrate 34/2009 (§ 5.4), utilizzando l’espressione “spese relative all’acquisto”24. Si segnala altresì come, secondo l’orientamento dottrinale prevalente, la rilevanza del costo d’acquisto o di produzione si evinca dalle seguenti circostanze: 17 18 19 20 21 22 23 24 Ferranti G. “La disciplina delle spese di rappresentanza”, Corriere Tributario, 41, 2007, p. 3307. In particolare, si segnala che la precedente disciplina considerava espressamente spese di rappresentanza anche quelle sostenute per i beni distribuiti gratuitamente, laddove l’attuale art. 108 co. 2 del TUIR ha eliminato tale esplicita assimilazione (cfr. De Stefani L. “L’IVA indetraibile conferma il vecchio limite”, Il Sole - 24 Ore, 18.11.2008, p. 35). Con chiaro ed univoco riferimento ad oggetti materiali secondo Iorio A. “Trattamento fiscale delle spese sostenute da case farmaceutiche per ospitare medici a un meeting”, Il fisco, 35, 2008, 2, p. 6373. Sul punto si veda il successivo § 3.2. Cfr. circ. Agenzia delle Entrate 13.7.2009 n. 34, § 5.4. Prima dei chiarimenti forniti dall’Amministrazione finanziaria era già stato rilevato come non si dovesse fare riferimento al valore dei singoli beni componenti il regalo, bensì al valore del regalo in toto (in tal senso, si veda De Stefani L. “Il Fisco incentiva gli omaggi”, Il Sole - 24 Ore, 18.11.2008, p. 35). In senso conforme, Ferranti G. “La disciplina delle spese di rappresentanza”, cit., p. 3307, secondo cui il valore va riferito alla cassetta di vino e non alle singole bottiglie. Sul punto, si veda De Stefani L. “Il Fisco incentiva gli omaggi”, Il Sole - 24 Ore, 18.11.2008, p. 35. Ai sensi dell’art. 9 co. 3 del TUIR, per valore normale s’intende il prezzo o corrispettivo mediamente praticato per i beni e i servizi della stessa specie o similari, in condizioni di libera concorrenza e al medesimo stadio di commercializzazione, nel tempo e nel luogo in cui i beni o i servizi sono stati acquistati o prestati, e, in mancanza, nel tempo e nel luogo più prossimi. Per la determinazione del valore normale si fa riferimento, in quanto possibile, ai listini o alle tariffe del soggetto che ha fornito i beni o i servizi e, in mancanza, alle mercuriali e ai listini delle camere di commercio e alle tariffe professionali, tenendo conto degli sconti d’uso. Cfr. circ. Assonime 9.4.2009 n. 16. In tal senso, Sanna S. “Le spese di rappresentanza nel reddito d’impresa”, Il fisco, 36, 2009, 1, p. 5926. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 7 • il legislatore, ove abbia voluto applicare il criterio del valore normale, lo ha previsto espressamente, utilizzando unitamente i due termini25; • il limite dei 50,00 euro deve basarsi su un valore certo, e non su un valore discrezionale come risulta essere quello normale26. Pertanto, secondo quanto sopra esposto, il parametro di riferimento è costituito dal costo d’acquisto (o di produzione) del bene27. Di conseguenza, pare opportuno considerare il costo complessivo di acquisto (o di produzione), comprensivo degli oneri accessori di diretta imputazione28 ai sensi dell’art. 110 co. 1 lett. b) del TUIR29. 3.1.3 IVA indetraibile Per quanto sopra detto, ai fini della determinazione del “valore unitario” occorre considerare anche l’IVA indetraibile30. In particolare, come si dirà meglio in apposito intervento31, l’IVA può essere detratta, in caso di beni non rientranti nell’attività propria d’impresa, soltanto per gli acquisti di omaggi di costo inferiore a 25,82 euro. Di conseguenza, per gli acquisti di valore superiore a tale limite l’IVA è indetraibile e deve essere sommata all’imponibile al fine di individuare il valore unitario dell’omaggio. Ciò detto, dal periodo d’imposta 2008, il costo dei beni distribuiti gratuitamente il cui prezzo è assoggettato ad IVA è, in ogni caso, integralmente deducibile ai fini delle imposte sul reddito soltanto ove l’imponibile IVA non sia superiore a32, 33: 25 26 27 28 29 30 31 32 33 34 35 • 48,08 euro, se l’aliquota IVA è pari al 4%; • 45,45 euro, se l’aliquota IVA è pari al 10%; • 41,32 euro, se l’aliquota IVA è pari al 21%34; • 40,98 euro, se l’aliquota IVA è pari al 22%35. Cfr. Munk R., Tedeschi G. “Il trattamento contabile e fiscale degli omaggi alla luce delle novità in materia di spese di rappresentanza”, Il fisco, 43, 2009, 1, p. 7088. Sul punto si veda Simone R.M. “Considerazioni sulla nozione di «costo unitario» e di «valore unitario» degli omaggi delle spese di rappresentanza”, Il fisco, 40, 2001, 1, 3025. In tal senso, si vedano, tra gli altri, Vasapolli G., Vasapolli A. “Spese che non sono considerate di rappresentanza”, Bilancio e reddito d’impresa”, 2, 2010, p. 7 ss; Munk R., Tedeschi G. “Il trattamento contabile e fiscale degli omaggi alla luce delle novità in materia di spese di rappresentanza”, Il fisco, 43, 2009, 1, p. 7088; Ledda F. “Gli omaggi di fine anno per i dipendenti e terzi”, Azienda & Fisco, 1, 2005, p. 23; Trabucco L. “Come si calcola il valore limite per la deducibilità totale dei costi per i beni omaggio”, Azienda & Fisco, 18, 1998, p. 911; Fiaccadori S. “Aspetti tributari diretti, indiretti e contabili degli omaggi, dei premi e degli sconti in natura ai clienti”, Bollettino tributario, 10, 1990, p. 757. Tra cui, ad esempio, i costi di trasporto e l’IVA indetraibile. In tal senso, tra gli altri, Fiaccadori S. “Aspetti tributari diretti, indiretti e contabili degli omaggi, dei premi e degli sconti in natura ai clienti”, Bollettino tributario, 10, 1990, p. 757. Cfr. circ. Agenzia delle Entrate 18.6.2001 n. 57 (§ 8.1). Sul punto, si veda anche Ricca F. “Omaggi, imposte su doppio binario”, Italia Oggi, 22.11.2010, p. 17. Si rinvia a Alberti P., Peirolo M. “Disciplina degli omaggi ai fini IVA”, pubblicata sul presente numero di Schede di Aggiornamento. In tal senso si vedano: Dodero A., Ferranti G., Izzo B., Miele L. “Imposta sul reddito delle società”, IPSOA, Milano, 2008, p. 760; De Stefani L. “Il Fisco incentiva gli omaggi”, Il Sole - 24 Ore, 18.11.2008, p. 35. Oltre questi imponibili, per ottenere la deduzione occorre verificare il rispetto dei requisiti di congruità e inerenza. Si ricorda che l’aliquota IVA ordinaria è stata incrementata dal 20% al 21% a decorrere dalle operazioni effettuate a partire dal 17.9.2011. Sull’incremento dell’aliquota IVA ordinaria, introdotto dall’art. 2 co. 2-bis lett. a) del DL 138/2011 (conv. L. 148/2011), si vedano, tra gli altri, Peirolo M. “Per l’aumento dell’aliquota IVA conta il momento di effettuazione”, Il Quotidiano del Commercialista, www.eutekne.info, 20.9.2011, Cerato S. “IVA al 21%, conta la data di emissione della fattura”, Il Quotidiano del Commercialista, www.eutekne.info, 13.10.2011. Si veda anche Odetto G., Peirolo M. “IVA”, Guide e Soluzioni, IPSOA, Milano, 2012, p. 453 ss. L’aliquota IVA ordinaria è stata incrementata dal 21% al 21% a decorrere dalle operazioni effettuate a partire dall’1.10.2013. Sull’incremento dell’aliquota IVA ordinaria, introdotto dall’art. 40 co. 1-ter del DL 6.7.2011 n. 98 conv. L. 111/2011 (come modificato, da ultimo, dall’art. 11 del DL 28.6.2013 n. 76 conv. L. 99/2013), si vedano, tra gli altri, Cerato S. “Scatta domani l’aumento dell’IVA al 22%”, Il Quotidiano del Commercialista, www.eutekne.info, 30.9.2013 e, dello stesso Autore, “L’Agenzia chiarisce tardivamente l’aumento dell’aliquota IVA”, Il Quotidiano del Commercialista, www.eutekne.info, 6.11.2013. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 8 Fig. 3 - Integrale deducibilità degli omaggi: imponibile IVA 3.1.4 Potenziali controlli L’art. 1 co. 6 del DM 19.11.2008 precisa che l’Agenzia delle Entrate e gli organi di controllo competenti possono invitare i contribuenti a fornire indicazione dell’ammontare complessivo delle spese relative ai beni distribuiti gratuitamente di valore unitario non superiore a 50,00 euro. 3.2 OMAGGI DEDUCIBILI QUALI SPESE DI RAPPRESENTANZA L’art. 108 co. 2 del TUIR, come già anticipato, stabilisce espressamente l’integrale deducibilità delle spese relative a beni distribuiti gratuitamente ove gli stessi abbiano un valore unitario pari o inferiore a 50,00 euro. Leggendo la norma a contrariis, i costi d’acquisto risultano compresi tra le spese di rappresentanza “generali”, deducibili nel rispetto dei nuovi requisiti, ove siano sostenuti in relazione a: • beni distribuiti gratuitamente di valore unitario superiore a 50,00 euro; • prestazioni gratuite di servizi. 3.2.1 Nozione di spese di rappresentanza e requisito dell’inerenza Nonostante il TUIR non contenga una nozione di spese di rappresentanza, il DM 19.11.2008, attuativo dell’art. 108 co. 2 del TUIR, propone una definizione generale di tali spese fondata sui concetti di gratuità, inerenza e congruità, oltre ad una casistica specifica36. Secondo il citato DM, si considerano spese di rappresentanza le spese per erogazioni a titolo gratuito di beni e servizi. Come precisato dalla circ. Agenzia delle Entrate 34/2009 (§ 3.4), il requisito della gratuità si manifesta in assenza di un corrispettivo o di una specifica controprestazione da parte dei destinatari dei beni/servizi. Il DM 19.11.2008 declina poi il requisito dell’inerenza richiedendo che: • le spese in questione siano effettuate con finalità promozionali o di pubbliche relazioni; • e che il loro sostenimento risponda a criteri di ragionevolezza in funzione dell’obiettivo di generare, anche potenzialmente, benefici economici per l’impresa ovvero sia coerente con pratiche commerciali di settore. Il predetto DM, data la definizione generale, introduce un elenco delle fattispecie di spese di rappresentanza. In particolare, costituiscono spese di rappresentanza: • le spese per viaggi turistici in occasione dei quali siano programmate e in concreto svolte significative attività promozionali di beni o servizi la cui produzione o il cui scambio costituisce oggetto dell’attività caratteristica dell’impresa (lett. a); • le spese per feste, ricevimenti e altri eventi di intrattenimento organizzati in occasione di ricorrenze aziendali o di festività nazionali o religiose (lett. b); • le spese per feste, ricevimenti e altri eventi di intrattenimento organizzati in occasione dell’inaugurazione di nuove sedi, uffici o stabilimenti dell’impresa (lett. c); • le spese per feste, ricevimenti e altri eventi di intrattenimento organizzati in occasione di mostre, fiere, ed eventi simili in cui sono esposti i beni e i servizi prodotti dall’impresa (lett. d)37; 36 Per approfondimenti sulla disciplina delle spese di rappresentanza, si veda Fornero L. “Il nuovo regime delle spese di rappresentanza: i chiarimenti dell’Agenzia delle Entrate e di Assonime”, Schede di Aggiornamento on line, 11, 2009, p. 1 ss. 37 Sul punto, Fornero L. “Costi sostenuti per l’affitto e l’allestimento di stand espositivi in occasione di fiere: trattamento fiscale”, Schede di Aggiornamento, 12, 2010, p. 1873 ss. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 • Temi on line 9 ogni altra spesa per beni e servizi distribuiti o erogati gratuitamente, ivi inclusi i contributi erogati gratuitamente per convegni, seminari e manifestazioni simili il cui sostenimento risponda ai criteri di inerenza indicati (lett. e). Come chiarito dalla Relazione al DM attuativo, l’ultima categoria comprende “ogni altra erogazione gratuita di beni e servizi effettuata in occasioni diverse da quelle espressamente contemplate nelle precedenti”38. Di conseguenza, in tale fattispecie sembrerebbero rientrare le spese relative a omaggi di valore unitario superiore a 50,00 euro, nonché le prestazioni gratuite di servizi (o titoli rappresentativi delle stesse) ove non contemplate nelle altre categorie. 3.2.2 Criteri e limiti di deducibilità delle spese di rappresentanza Per quanto concerne la congruità, le spese di rappresentanza “inerenti” sostenute nell’esercizio possono essere dedotte fino ad un limite massimo, stabilito secondo una logica a scaglioni. Il parametro atto a misurare la congruità delle spese di rappresentanza è individuato nei ricavi e proventi della gestione caratteristica dell’impresa risultanti dalla dichiarazione dei redditi relativa allo stesso periodo39. In particolare, le suddette spese sono deducibili in misura pari: • all’1,3% dei ricavi e altri proventi, fino a 10 milioni di euro; • allo 0,5% dei ricavi e altri proventi, per la parte compresa tra 10 e 50 milioni di euro; • allo 0,1% dei ricavi e altri proventi, per la parte eccedente 50 milioni di euro. Fig. 4 - Deducibilità parametrata ai ricavi e proventi della gestione caratteristica Si segnala che, ai fini della determinazione dell’importo deducibile, non si tiene conto delle spese relative ai beni distribuiti gratuitamente di valore unitario non superiore a 50,00 euro40, deducibili, come sopra detto, per il loro intero ammontare41; soltanto gli omaggi di importo superiore a tale valore rientreranno nel monte delle spese di rappresentanza che dovrà essere confrontato con il tetto massimo deducibile42. Esempio numerico A mero titolo esemplificativo, si consideri un’impresa che, nel corso del periodo d’imposta 2013, abbia ricavi e proventi della gestione caratteristica pari a 70 milioni di euro. Le spese di rappresentanza deducibili saranno pari a 350.000,00 euro, risultanti dalla sommatoria tra: • 130.000,00 euro, sui primi 10 milioni; • 200.000,00 euro, sui successivi 40 milioni; • 20.000,00 euro, sui restanti 20 milioni. Pertanto, qualora la società sostenga spese di rappresentanza per 500.000,00 euro, di cui 50.000,00 euro per omaggi di valore non superiore a 50,00 euro, ai fini della deducibilità si avrà che: • le spese per omaggi di valore unitario inferiore a 50,00 euro, pari a 50.000,00 euro, sono comunque deducibili; 38 Relazione al DM 19.11.2008, § 8. Relativamente alla nozione di ricavi e proventi della gestione caratteristica, si veda Fornero L. “Il nuovo regime delle spese di rappresentanza: i chiarimenti dell’Agenzia delle Entrate e di Assonime”, Schede di Aggiornamento on line, 11, 2009, p. 23. 40 Art. 1 co. 4 del DM 19.11.2008. 41 Si rinvia al precedente § 3.1. 42 In tal senso, si vedano Ceppellini P., Lugano R. “Il tetto massimo lascia spazio a tre scaglioni”, Il Sole - 24 Ore, Norme e Tributi, 24.11.2008, p. 3. 39 Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 • 3.2.3 Temi on line 10 le altre spese di rappresentanza, pari a 450.000,00 euro, sono deducibili soltanto fino a 350.000,00 euro, alla luce della soglia di congruità massima. Deducibilità per le imprese in fase di “start up” Per le spese di rappresentanza sostenute dalle imprese di nuova costituzione, le quali generano nella fase di start up un ammontare di ricavi modesto, è previsto uno specifico criterio di deducibilità dall’art. 1 co. 5 del DM 19.11.2008. In particolare, le spese di rappresentanza sostenute nei periodi d’imposta anteriori a quello in cui vengono conseguiti i primi ricavi possono essere portate in deduzione dal reddito dello stesso periodo e di quello successivo se e nella misura in cui le spese sostenute in tali periodi siano inferiori all’importo deducibile43. Pertanto, per le imprese in fase di start up, la deducibilità delle spese di rappresentanza viene rinviata ai periodi d’imposta nei quali si conseguono i primi ricavi44. Occorre tuttavia sottolineare come le spese relative a beni distribuiti gratuitamente di valore unitario non superiore a 50,00 euro siano escluse dalla specifica disciplina dettata per le imprese di nuova costituzione45. 3.2.4 Obblighi di documentazione Ai sensi del co. 1 art. 1 del DM 19.11.2008, le spese si considerano inerenti sempreché effettivamente sostenute e documentate. In merito alla documentazione necessaria ai fini della deducibilità, l’Agenzia delle Entrate e gli organi di controllo competenti possono, per ciascuna delle fattispecie configurate come spese di rappresentanza, invitare i contribuenti a fornire indicazioni in relazione46: • all’ammontare complessivo, distinto per natura, delle erogazioni effettuate nel periodo d’imposta; • all’ammontare dei ricavi e proventi derivanti dalla gestione caratteristica dell’impresa assunti a base di calcolo della percentuali di deducibilità. L’invito può riguardare anche: • l’ammontare complessivo delle spese relative ai beni distribuiti gratuitamente di valore unitario non superiore a 50,00 euro; • l’ammontare complessivo delle spese non costituenti spese di rappresentanza. 3.3 BUONI ACQUISTO (VOUCHER) Può accadere che alcune società specializzate mettano a disposizione di privati e imprese voucher al fine di consentire l’acquisto di beni e servizi in determinati esercizi commerciali convenzionati, nel limite del valore facciale esposto. L’Agenzia delle Entrate ha esaminato la tematica esclusivamente con riferimento alla disciplina IVA, chiarendo che si tratta di documenti di legittimazione e, in quanto tali, non imponibili ai fini IVA47. Non constano, invece, interventi ufficiali dell’Amministrazione finanziaria sotto il profilo dell’imposizione diretta. Dal punto di vista normativo, l’unica fattispecie espressamente disciplinata è quella delle prestazioni sostitutive della mensa aziendale (buoni pasto), che non concorrono a formare il reddito di lavoro dipendente fino all’importo complessivo giornaliero di 5,29 euro. Non ricadendo evidentemente nella predetta ipotesi, il trattamento fiscale dei buoni omaggio deve essere ricavato dalle norme generali in materia di determinazione del reddito d’impresa. Volendo analizzare la deducibilità del costo in capo al soggetto che acquista i voucher per omaggiarli a terzi, posto che i voucher in questione, secondo l’impostazione adottata dall’Agenzia, non sono né beni né tantomeno servizi, ci si chiede se le predette spese possano rientrare nell’ambito applicativo dell’art. 108 del TUIR. 43 44 45 46 47 Odetto G. “Spese di rappresentanza delle start up nel quadro RS di UNICO”, Il Quotidiano del Commercialista, www.eutekne.info, 19.8.2013. Deotto D. “«Start up», deduzioni rinviate”, Il Sole - 24 Ore, 19.11.2008, p. 35. Cfr. circ. Agenzia delle Entrate 13.7.2009 n. 34 (§ 5.4) e circ. Assonime 9.4.2009 n. 16 (§ 1.4). Ai sensi dell’art. 1 co. 6 del DM 19.11.2008. Cfr. ris. Agenzia delle Entrate 22.2.2011 n. 21. Per approfondimenti, si consenta di rinviare a Alberti P., Peirolo M. “Disciplina degli omaggi ai fini IVA”, in corso di pubblicazione su Schede di Aggiornamento, 12, 2013. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 11 Come sopra riportato, con riferimento ai beni distribuibili gratuitamente di valore unitario non superiore a 50,00 euro, la circ. 34/2009 ha adottato un’interpretazione strettamente letterale del dato normativo, affermando che la deducibilità integrale è applicabile solo ai beni di modico valore e non alle spese relative ai servizi. Tale impostazione porterebbe a escludere l’immediata deducibilità dei voucher di importo non superiore ai 50,00 euro, atteso che gli stessi sono documenti di legittimazione, spendibili con riferimento tanto ai beni, quanto ai servizi. Occorre allora domandarsi, sia con riferimento ai buoni di importo non superiore ai 50,00 euro, sia con riferimento a quelli di importo superiore, se gli stessi siano deducibili in quanto spese di rappresentanza. Anche in questo caso, occorre notare che la formulazione dell’art. 1 del DM 19 .11.2008 fa espresso riferimento alla nozione di beni e servizi. Se si volesse privilegiare un’interpretazione strettamente letterale della norma, si dovrebbe concludere che il costo sostenuto per il voucher non può essere ricondotto alla nozione di spesa di rappresentanza. Estremizzando la lettera della norma si rischierebbe, addirittura, di arrivare ad assimilare tali costi ad erogazioni liberali in denaro con la conseguenza di non poterli dedurre. Si tratterebbe, tuttavia, di una conclusione non soddisfacente sul piano logico-sistematico, atteso che se il buono, anziché avere un valore facciale, si qualificasse come titolo rappresentativo di un bene, non sembrerebbero sorgere dubbi sulla relativa deducibilità. Appare quindi opportuno un intervento diretto a meglio disciplinare la fattispecie, in ragione del crescente interesse del mercato verso tali forme di incentivazione, spesso consigliate dagli operatori del settore anche in virtù di vantaggi fiscali, ad oggi non del tutto pacifici48. 3.4 CESSIONI GRATUITE DI GADGETS, BROCHURES E DEPLIANTS Secondo la prassi relativa alla disciplina previgente, le cessioni gratuite di beni nei confronti della clientela (attuale o potenziale) non configurano spese di rappresentanza, bensì spese di pubblicità, ovvero spese che possono determinare un incremento delle vendite, acquisendo nuova clientela, o possono incrementare le vendite nei confronti della clientela esistente49. Trattasi, ad esempio, delle brochures, dei depliants e dei c.d. “gadgets”. 3.4.1 Deducibilità delle spese di pubblicità e propaganda L’art. 108 co. 2 del TUIR stabilisce che le spese di pubblicità e di propaganda sono integralmente deducibili, a scelta del contribuente: • nell’esercizio in cui sono state sostenute; • in quote costanti nell’esercizio stesso e nei quattro successivi. Fig. 5 - Regime di deducibilità delle spese di pubblicità 3.4.2 Differenza tra spese di pubblicità e spese di rappresentanza Secondo il DM 19.11.2008 e la prassi ministeriale: • la caratteristica delle spese di rappresentanza è la loro gratuità, vale a dire la mancanza di un corrispettivo o di una specifica controprestazione da parte dei destinatari, cioè di un obbligo di dare o facere a carico degli stessi50; • le spese di pubblicità sono conseguenti alla stipula di un contratto sinallagmatico tra due parti, la cui causa va individuata, di regola, nell’obbligo di una di esse di pubblicizzare e/o propagandare, a fronte di un corrispettivo, il prodotto o il marchio dell’impresa51. 48 Cotto A., Spagnol E. “Voucher omaggio con deducibilità da chiarire”, Il Quotidiano del Commercialista, www.eutekne.info, 2.11.2011. Così la Suprema Corte di Cassazione nelle sentenze 8.6.2000 n. 7803 e 25.5.2007 n. 12281. 50 In tal senso, circ. Agenzia delle Entrate 13.7.2009 n. 34 (§ 3.1). La gratuità quale caratteristica essenziale delle spese di rappresentanza è espressamente riconosciuta dal DM attuativo. 51 Cfr. la R.M. 8.9.2000 n. 137/E e la circ. Agenzia delle Entrate 13.7.2009 n. 34 (§ 3.1). In dottrina, si veda Leo M. “Le imposte sui redditi nel testo unico”, Giuffrè, Milano, 2010, p. 1954. 49 Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 12 Fig. 6 - Differenza tra spese di pubblicità e spese di rappresentanza Al fine di distinguere le due diverse fattispecie, rileva ciò che la Suprema Corte di Cassazione definisce come “l’effettiva finalità delle spese”52. Il DM 19.11.2008, prevedendo alcune ipotesi di spese di rappresentanza, agevola, seppur in via indiretta, l’individuazione delle spese di pubblicità. Si illustrano di seguito alcuni casi in cui gli omaggi sono stati classificati dalla prassi ministeriale ante DM 19.11.2008 quali spese di pubblicità, ora da ritenere presumibilmente spese di rappresentanza. Brochures e depliants Con riferimento alle caratteristiche delle brochures e dei depliants, si nota che questi sono a tutti gli effetti: • beni distribuiti gratuitamente a potenziali clienti; • beni che non presentano alcun rapporto sinallagmatico con la controparte. Pertanto, questi beni sembrano rientrare nella presunzione che li considera spese di rappresentanza53. Distribuzione di gadgets I c.d. “gadgets” rappresentano a tutti gli effetti beni che: • l’impresa ha acquisito a titolo oneroso; • sono destinati ad essere distribuiti gratuitamente; • sono di relativa o di modesta utilità per il beneficiario. Anche per tali beni manca l’elemento sinallagmatico della controprestazione e, di conseguenza, gli stessi sembrano rientrare nella presunzione che li considera spese di rappresentanza54. 4 OMAGGI A DIPENDENTI E A SOGGETTI ASSIMILATI55 R Le spese sostenute dal datore di lavoro per acquistare gli omaggi da destinare ai dipendenti sono deducibili dal reddito d’impresa ai sensi dell’art. 95 del TUIR. Dal punto di vista del dipendente, gli omaggi ricevuti concorrono alla formazione del reddito di lavoro dipendente, salvo che non rientrino nella soglia dei fringe benefit di cui all’art. 51 co. 3 del TUIR. Gli omaggi ai dipendenti presentano una propria disciplina specifica, indipendente dalla loro funzione di rappresentanza o pubblicità. 52 Cass. 8.6.2000 n. 7803. Inoltre, secondo la Cass. 16.11.2011 n. 24065, per stabilire l'inerenza di un costo di pubblicità sostenuto a favore di un terzo soggetto è necessario indagare sulla natura del rapporto tra la società che ha sostenuto la spesa e il terzo soggetto, al fine di valutare i vantaggi e l'utilità ritraibili dalla pubblicità svolta a favore del terzo, al quale è riconducibile il messaggio pubblicitario (Cerato S. “Indeducibile la spesa di pubblicità per conto di terzi”, Il Quotidiano del Commercialista www.eutekne.info, 17.11.2011). 53 Sebbene il punto non risulti oggetto né di chiarimenti ufficiali né di approfondimenti dottrinali, tale impostazione sembra avvalorata dalla nozione di spese di rappresentanza accolta dal DM 19.11.2008. Tuttavia, con riferimento alla previgente disciplina, autorevole dottrina si è espressa in merito considerando tali beni come spese di pubblicità e propaganda, quindi interamente deducibili (tra gli altri si vedano Dezzani F. “Legge finanziaria 1996: le spese di rappresentanza e le spese di pubblicità”, Il fisco, 3, 1996, p. 558, e Reggi M. “Spese di pubblicità e spese di rappresentanza: distinzione ai fini della deducibilità del reddito e della detraibilità dell’IVA”, Il fisco, 37, 2004, 1, p. 6360). Con riguardo a tale fattispecie si segnala anche il precedente orientamento interpretativo del Ministero delle Finanze che ha esplicitamente individuato quale funzione di opuscoli e depliants quella di attività promozionale (cfr. la C.M. 7.8.90 n. 63, § 3.2, e, in modo più esplicito, il Parere del Comitato Consultivo per l’applicazione delle norme antielusive 16.11.2005 n. 44). 54 Qualora il gadget sia costituito da materiale distribuito ai partecipanti, occorrerebbe distinguere il caso in cui l’organizzatore del convegno si obblighi contrattualmente ad applicare il marchio sul gadget dal caso in cui l’apposizione del marchio rappresenti semplicemente una consuetudine; infatti, mentre nel primo caso la spesa è qualificabile come pubblicità/sponsorizzazione, nel secondo, configurandosi la gratuità, la stessa si qualifica come spesa di rappresentanza. 55 Quali i collaboratori coordinati e continuativi, con o senza progetto. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 13 Nel prosieguo si illustrano i criteri di deducibilità di tali omaggi dal reddito d’impresa e quelli di (eventuale) imposizione in capo al dipendente. Fig. 7 - Trattamento fiscale degli omaggi a dipendenti 4.1 DEDUCIBILITÀ DAL REDDITO D’IMPRESA Il costo sostenuto dal datore di lavoro per l’acquisto di beni da destinare in omaggio ai dipendenti è deducibile dal reddito d’impresa secondo le norme relative ai costi per le prestazioni di lavoro di cui all’art. 95 co. 1 del TUIR56. La norma considera deducibili dal reddito le spese a titolo di liberalità a favore dei lavoratori dipendenti, purché queste non siano sostenute per finalità: • di istruzione; • di educazione; • di ricreazione; • di assistenza sociale, sanitaria o culto. Ai sensi dell’art. 100 co. 1 del TUIR, le spese sopraelencate sono deducibili dal reddito d’impresa per un ammontare non superiore al 5 per mille delle spese per prestazione di lavoro dipendente. 4.2 IMPONIBILITÀ PER IL LAVORATORE DIPENDENTE Ai sensi dell’art. 51 co. 1 del TUIR, concorrono a formare il reddito di lavoro dipendente “i valori in genere, a qualunque titolo percepiti nel periodo d’imposta, anche sotto forma di erogazioni liberali, in relazione al rapporto di lavoro”. I regali di Natale e le altre erogazioni liberali, concesse in occasione di festività o ricorrenze ai dipendenti, sono imponibili57 a seguito della soppressione della lett. b) dell’art. 51 co. 2 del TUIR58. I regali ai dipendenti rientravano nella fattispecie prevista dall’art. 51 co. 2 lett. b) del TUIR, il quale escludeva il relativo valore dalla base imponibile IRPEF degli stessi se: • venivano erogati in occasione di festività o ricorrenze59; 56 Per quanto riguarda l’estensione di tali disposizioni ai redditi assimilati a quelli di lavoro dipendente (es. collaboratori coordinati e continuativi, lavoratori a progetto, ecc.), l’Agenzia delle Entrate (ris. 21.3.2002 n. 95) ha precisato che: • la deducibilità dei costi relativi a titolari dei suddetti redditi dev’essere in generale ammessa in presenza del requisito di “inerenza”, richiesto dall’art. 109 co. 5 del TUIR; • “le limitazioni alla deducibilità previste in relazione a taluni emolumenti, individuati specificamente dal Tuir, corrisposti ai dipendenti, devono, in linea di massima, ritenersi operanti anche nelle ipotesi in cui i medesimi emolumenti siano corrisposti a percettori di redditi assimilati a quelli di lavoro dipendente”. Sulla base di questo intervento ministeriale, le disposizioni limitative alla deduzione di taluni costi, previste per i lavoratori dipendenti, dovrebbero, in linea generale, essere applicabili anche ai collaboratori e agli altri titolari di reddito assimilato a quello di lavoro dipendente. 57 Sul punto, si veda Magnani M. “Esenti i regali se rientrano tra i fringe benefit”, Il Sole - 24 Ore, 23.11.2008, p. 31 e Magnani M. “Il regalo al bivio del valore”, Il Sole - 24 Ore, 3.12.2009, p. 37, Alberti P. “Gli omaggi sono fringe benefits per i dipendenti”, Il Quotidiano del Commercialista, www.eutekne.info, 10.12.2012. 58 Ad opera dell’art. 2 co. 6 del DL 93/2008, conv. L. 24.7.2008 n. 126. 59 Il Ministero delle Finanze ha chiarito che per festività o ricorrenza si devono intendere “tutte le situazioni in cui oggettivamente si è soliti celebrare lietamente un evento” (C.M. 23.12.97 n. 326/E ,§ 2.2.2). Sono riconducili a questa definizione: • le festività religiose; • le feste civili (ad esempio il 25 aprile o il 1° maggio); • le ricorrenze quali l’anniversario della nascita dell’azienda; • l’apertura di una nuova sede; • la fusione con un’altra società; • il raggiungimento di una particolare anzianità da parte del dipendente; • il matrimonio o la nascita di un figlio per il lavoratore. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 • erano rivolti alla generalità o alla categoria di dipendenti60; • non superavano 258,23 euro per ciascun periodo di imposta61. Temi on line 14 In merito all’attuale regime, l’Agenzia delle Entrate62 ha chiarito che le erogazioni liberali concesse ai dipendenti possono ancora essere detassate qualora ricorrano le condizioni di applicabilità della “soglia dei fringe benefit” di cui all’art. 51 co. 3 del TUIR. La citata norma esclude dalla formazione del reddito il valore normale dei beni ceduti e dei servizi prestati se complessivamente di importo non superiore a 258,23 euro nel periodo d’imposta. La circ. Agenzia delle Entrate 59/2008 ha peraltro chiarito che, a differenza della previgente disciplina, la liberalità può essere erogata anche: • ad un solo dipendente, non essendo più richiesto che l’erogazione liberale sia concessa alla generalità o categorie di dipendenti; • in occasioni diverse dalle festività e dalle ricorrenze63. Superamento della soglia di 258,23 euro In linea generale, secondo l’art. 51 co. 1 del TUIR, gli omaggi ricevuti in relazione al rapporto di lavoro concorrono a formare il reddito per il lavoratore dipendente. Tuttavia, risultano non imponibili gli omaggi ricevuti che nel periodo d’imposta non superino, insieme all’ammontare degli altri fringe benefit, l’importo di 258,23 euro ai sensi dell’art. 51 co. 3 del TUIR64. La stessa norma precisa inoltre che nel caso in cui il limite venga superato, l’intero valore concorre a formare il reddito65. Pertanto, poiché in molte situazioni aziendali il limite dei 258,23 euro è già in tutto o in parte occupato66, l’impresa dovrà verificare, dipendente per dipendente, l’ammontare di tale limite ancora disponibile67. 5 CESSIONI GRATUITE PARTICOLARI R Sono previste specifiche regole di deducibilità in caso di erogazioni liberali in natura, cessione di periodici in distribuzione gratuita, beni destinati a medici. 60 61 62 63 64 65 66 67 Non potevano essere comprese, invece, nell’ambito applicativo della disposizione in esame le erogazioni effettuate nell’ambito del raggiungimento di un certo fatturato da parte dell’azienda, non potendosi configurare come festività o ricorrenza. La C.M. 326/97/E (§ 2.2.2) ha chiarito che, affinché dette spese su omaggi a dipendenti fossero deducibili, gli stessi dovevano essere rivolti a tutti i dipendenti dello stesso tipo (ad esempio tutti i dirigenti, tutti gli impiegati o tutti quelli in possesso di una determinata qualifica). Lo stesso principio doveva essere osservato nel momento in cui si valutava un requisito più legato al dipendente che all’impresa: se, ad esempio, si concedeva un omaggio ai dipendenti che si sposavano, ai fini dell’esclusione da IRPEF era necessario che l’omaggio fosse effettuato a tutti i dipendenti che si sposavano (o tutti i dipendenti di una certa categoria), e non ad un singolo dipendente, che in tal caso avrebbe subito l’imposizione come reddito in natura. Secondo la ris. Agenzia delle Entrate 29.10.2003 n. 202, sono imponibili in capo al dipendente ex art. 51 del TUIR anche gli omaggi offerti allo stesso in seguito all’acquisto di un prodotto dell’impresa in cui lavora (la risoluzione presenta il caso di un dipendente che, a seguito all’acquisto di un’auto prodotta dall’impresa in cui lavora, riceve in omaggio un televisore o un lettore DVD). Ciò – precisa la risoluzione – lascia però salvo il caso dell’omaggio di valore inferiore a 258,23 euro, detassato ai sensi dell’art. 51 co. 2 lett. b). Si segnala, peraltro, che soltanto l’eventuale eccedenza era assoggettata a tassazione (art. 51 co. 2 lett. b) del TUIR). Cfr. circ. 22.10.2008 n. 59 (§ 16). Sul punto, si veda Magnani M. “Esenti i regali se rientrano tra i fringe benefit”, Il Sole - 24 Ore, 23.11.2008, p. 31. Al riguardo, l’Assonime afferma come susciti alcune perplessità di ordine sistematico il fatto che le erogazioni liberali confluiscano nell’esclusione dal reddito di lavoro dipendente prevista per tutti i redditi in natura. In particolare, mentre i fringe benefits si collocano all’interno di un rapporto obbligatorio di tipo oneroso, essendo corrisposti in relazione a rapporti di lavoro, le liberalità, oltre a presupporre la mancanza del sinallagma, sono caratterizzate dell’animus donandi, consistente nell’intento di arrecare vantaggio ad altro soggetto (cfr. approfondimento Assonime 11/2009 “Redditi di lavoro dipendente, fringe benefits ed erogazioni liberali: la disciplina applicabile”). Ai sensi dell’art. 51 co. 2 lett. b) del TUIR, invece, soltanto l’eccedenza rispetto a 258,23 euro dei beni e servizi erogati gratuitamente al dipendente nello stesso periodo d’imposta veniva ricompresa nel reddito del lavoratore (C.M. 326/97/E) e assoggettata a ritenuta ex art. 23 co. 2 del DPR 600/73. Si pensi, a mero titolo esemplificativo, all’auto in uso promiscuo o alle polizze sanitarie. Magnani M. “Esenti i regali se rientrano tra i fringe benefit”, Il Sole - 24 Ore, 23.11.2008, p. 31, cit. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 5.1 Temi on line 15 LIBERALITÀ PER FINALITÀ SOCIALI Nel caso in cui le cessioni gratuite siano destinate ad enti con finalità di educazione, istruzione, ricreazione, assistenza sociale e sanitaria o di culto, o siano rappresentate da donazioni o oblazioni di cui all’art. 10 co. 1 lett. g) del TUIR68, tali cessioni rientrano nelle erogazioni liberali in natura, come precisato dalla ris. Agenzia delle Entrate 17.7.2002 n. 234. Esse sono deducibili nel limite del 2% del reddito d’impresa dichiarato ex art. 100 co. 2 lett. a) del TUIR. 5.2 CESSIONE DI PERIODICI IN DISTRIBUZIONE GRATUITA Con riguardo alla cessione di periodici in distribuzione gratuita, l’Agenzia delle Entrate, nella ris. 4.2.2005 n. 13, ha precisato che: • si è in presenza di beni che rientrano nell’attività propria dell’impresa; • la cessione viene effettuata in seguito al contratto instaurato tra l’editore e gli inserzionisti pubblicitari. Pertanto, secondo l’orientamento interpretativo proposto dall’Agenzia, la distribuzione gratuita del periodico da parte dell’editore costituisce l’adempimento di una specifica obbligazione prevista dai contratti pubblicitari in essere. Infatti, la peculiarità di tali periodici consiste nel fatto che i costi editoriali degli stessi sono coperti non dagli incassi derivanti dalla vendita, ma degli introiti della pubblicità effettuata con gli stessi. In definitiva, la distribuzione gratuita dei periodici in oggetto da parte delle imprese editrici costituisce una modalità di esecuzione della prestazione del servizio pubblicitario69. Non opera, quindi, la disposizione di cui all’art. 85 co. 2 del TUIR, che ricomprende tra i ricavi il valore normale dei beni destinati a finalità estranee all’impresa, in quanto le spese sostenute per i periodici distribuiti rientrano a pieno titolo tra i costi di produzione dell’editore. 5.3 BENI DESTINATI AI MEDICI, FARMACISTI E VETERINARI L’art. 2 co. 9 della L. 27.12.2002 n. 289 (Finanziaria 2003) prevede la totale indeducibilità dei costi dei beni destinati anche indirettamente a medici, farmacisti e veterinari, allo scopo di agevolare, in qualsiasi modo, la diffusione di specialità medicinali o di ogni altro prodotto ad uso farmaceutico. In merito, la circ. Agenzia delle Entrate 18.1.2006 n. 3 chiarisce che: • la norma è rivolta a tutti i soggetti titolari di reddito d’impresa, anche se, di fatto, riguarda essenzialmente i produttori e i commercianti di farmaci e specialità medicinali; • l’indeducibilità riguarda tutti quei costi, normalmente riconducibili alle spese di rappresentanza, relativi all’offerta a titolo gratuito di beni e servizi agli operatori sanitari che non siano di “valore trascurabile”. La Relazione al DM sulle spese di rappresentanza e la circ. Agenzia delle Entrate 13.7.2009 n. 34 hanno chiarito che le modifiche introdotte dalla Finanziaria 2008 non vanno ad incidere sulle discipline di carattere speciale recate da altre norme dell’ordinamento, quale appunto il citato art. 2 co. 9 della L. 289/2002. Di conseguenza, resta ferma l’applicazione di tale particolare disciplina. 6 “NUOVI” CONTRIBUENTI MINIMI R Le spese per omaggi acquistati nell’ambito del regime dei “nuovi” minimi sono interamente deducibili nel periodo di sostenimento ove relative a beni di valore pari o inferiore a 50,00 euro. Laddove i beni superino tale valore limite, le relative spese sono deducibili quali spese di rappresentanza secondo i criteri previsti dal DM 19.11.2008. Con effetto a partire dal 2008, l’art. 1 co. 96 - 117 della L. 24.12.2007 n. 244 (Finanziaria 2008) ha introdotto il regime dei contribuenti minimi, prevedendo contestualmente l’abrogazione di alcuni regimi contabili applicabili fino al periodo d’imposta 2007. In sintesi, il regime è applicabile alle persone fisiche esercenti un’attività d’impresa, artistica o professionale, in possesso di determinati requisiti. La disciplina in esame è stata oggetto di una profonda rivisitazione ad opera dell’art. 27 del DL 98/2001 (conv. L. 111/2011), il quale ne ha, tra l’altro, mutato la denominazione in regime di vantaggio per l’imprenditoria giovanile e i lavoratori in mobilità (c.d. “nuovi” contribuenti minimi). 68 69 ONG, ecc. Così la circ. Assonime 25.2.2005 n. 8. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Aggiornato al 3.12.2013 Temi on line 16 Per effetto di tali modifiche, a decorrere dall’1.1.2012, il regime in esame si applica: • per il periodo d’imposta in cui l’attività è iniziata e per i quattro successivi (cioè per 5 annualità)70; • esclusivamente alle persone fisiche che: − intraprendono un’attività d’impresa, arte o professione; − l’hanno intrapresa successivamente al 31.12.200771. Inoltre, il reddito d’impresa o di lavoro autonomo conseguito dal “nuovo” contribuente minimo continua a non concorrere alla formazione del proprio reddito complessivo, in quanto sempre tassato forfetariamente con un’imposta sostitutiva dell’IRPEF e delle relative addizionali regionale e comunale; tuttavia, l’aliquota di tale imposta scende dal 20% al 5%. Atteso che le modalità di determinazione del reddito assoggettato ad imposta sostitutiva non sono mutate, si ritiene che i chiarimenti resi sul punto dall’Amministrazione finanziaria fino al 2011 conservino la propria validità. Al riguardo, l’Agenzia delle Entrate, con la circ. 28.1.2008 n. 7 (§ 5.1), ha chiarito che non possono trovare applicazione le specifiche norme del TUIR che limitano la deducibilità delle spese per omaggi, vitto e alloggio. Di conseguenza, l’Agenzia, con la citata circolare, ha precisato che le spese per omaggi (nonché quelle di vitto e alloggio) possono essere integralmente dedotte nel periodo di sostenimento (criterio di cassa), purché sia rispettato il requisito dell’inerenza72. Al riguardo, la circ. Agenzia delle Entrate 13.7.2009 n. 34 (§ 9) ha precisato che in tal caso si fa riferimento ai soli omaggi di valore inferiore a 50,00 euro. Peraltro, la circ. Agenzia delle Entrate 34/2009, contrariamente a quanto si poteva desumere dalla circ. 7/2008, ha affermato che le spese di rappresentanza, inerenti a sensi dell’art. 1 co. 2 del DM 19.11.2008, sono deducibili, nei limiti del plafond, anche per i soggetti che rientrano nel regime dei minimi. Alla luce di quanto sostenuto in precedenti documenti di prassi73, tale posizione non appare condivisibile74. 7 REGIME IRAP R In capo alle società di capitali, gli omaggi a clienti sono deducibili, ai fini IRAP, per l’importo stanziato a Conto economico; per le società di persone e gli imprenditori individuali, invece, gli omaggi sono comunque indeducibili. 7.1 OMAGGI A CLIENTI 7.1.1 Soggetti IRES L’art. 1 co. 50 della L. 244/2007 ha abrogato l’art. 11-bis del DLgs. 446/97, in base al quale i proventi e gli oneri che concorrono alla determinazione della base imponibile IRAP devono essere assunti apportando ad essi le variazioni in aumento o in diminuzione previste ai fini delle imposte dirette. Per le società di capitali, gli enti commerciali e i soggetti assimilati75, tale circostanza implica che, salvo alcune eccezioni, le componenti di reddito rilevanti concorrono alla determinazione del valore della produzione netta nell’importo stanziato a Conto economico76. 70 71 72 73 74 75 76 In deroga a tale regola generale, viene prevista l’applicabilità del regime anche oltre il quarto periodo d’imposta successivo a quello di inizio dell’attività, ma non oltre il periodo d’imposta di compimento del trentacinquesimo anno di età. Si consideri, ad esempio, un soggetto che, nel gennaio del 2012, all’età di 25 anni, inizi un’attività d’impresa: in base alla disposizione in esame, tale soggetto potrà fruire del regime agevolato, in presenza di tutti i necessari requisiti, per un totale di 10 annualità successive alla prima (4 “ordinarie”, più le annualità successive fino a quella in cui compirà 35 anni), vale a dire fino al 2022. Trattamento non altrettanto favorevole, invece, è riservato a colui che, sempre nel 2012, ma all’età di 33 anni, avvii la medesima attività; in tal caso, il regime potrebbe essere utilizzato, facendo applicazione della regola generale, per quattro periodi d’imposta oltre quello di avvio dell’attività, cioè fino al 2016 (anno in cui il soggetto compirà 37 anni). Si vedano Rivetti P. “Ricompare il limite di età per i minimi”, Il Quotidiano del Commercialista, www.eutekne.info, 16.7.2011; Ferranti G. “Pmi, prelievo al 5% ma solo per pochi”, Il Sole - 24 Ore, 18.7.2011, p. 9. Ciò significa che i contribuenti minimi che hanno iniziato l’attività prima del 2008 sono esclusi dal regime agevolato. Sul punto, si veda Portale R. “Deduzione integrale per i «minimi»”, Il Sole - 24 Ore, 8.10.2008, p. 35. Oltre alla già citata circ. Agenzia delle Entrate 28.1.2008 n. 7 (§ 5.1), si veda anche la circ. 19.2.2008 n. 12, § 4.3. Per approfondimenti, si veda Fornero L. “Il nuovo regime delle spese di rappresentanza: i chiarimenti dell’Agenzia delle Entrate e di Assonime”, Schede di Aggiornamento on line, 11, 2009, p. 31 e Alberti P., Fornero L. “Anche per i nuovi minimi, omaggi interamente deducibili fino a 50 euro”, Il Quotidiano del Commercialista, www.eutekne.info, 5.12.2012. Di cui all’art. 3 co. 1 lett. a) del DLgs. 446/97. Sul punto, si veda Fornero L. “Inerenza dei costi, ammortamento degli immobili strumentali e trattamento dei contributi ai fini IRAP: i Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Temi on line 17 Aggiornato al 3.12.2013 Ciò detto, le spese di rappresentanza, ivi incluse quelle per gli omaggi, sono deducibili per l’importo stanziato a Conto economico, a prescindere dai requisiti di “inerenza e congruità” stabiliti dal DM77, posto che si tratta di oneri correttamente classificabili in una voce rilevante ai fini IRAP78. Tale regime di deducibilità ai fini IRAP è ammesso: • oltre che per i soggetti IRES; • 7.1.2 anche per i soggetti IRPEF che, ricorrendone le condizioni79, hanno optato per il regime di determinazione della base imponibile in base al bilancio. Soggetti IRPEF Per gli imprenditori individuali e le società di persone80 gli omaggi non dovrebbero essere deducibili, neppure con le regole restrittive previste dal TUIR81. Per tali soggetti, infatti, l’art. 5-bis del DLgs. 446/97 ha elencato una lista di costi deducibili tra i quali non sono citati gli oneri diversi di gestione, voce in cui dovrebbero rientrare, in base alla classificazione del bilancio per natura82, gli omaggi e gli articoli promozionali83. Peraltro, si segnala come le istruzioni alla dichiarazione IRAP 2012 limitassero la previsione di indeducibilità agli omaggi di valore unitario superiore a 50,00 euro (rientranti tra le spese di rappresentanza). 7.2 OMAGGI A DIPENDENTI E SOGGETTI ASSIMILATI 7.2.1 84 85 Soggetti IRES L’art. 1 co. 50 lett. f) n. 3 del DLgs. 446/97 ha abrogato l’art. 11 co. 2 del DLgs. 446/97. In base alla disposizione soppressa, erano deducibili: • le somme erogate a terzi per l’acquisizione di beni e servizi, destinati alla generalità o a categorie di dipendenti e collaboratori; • le somme erogate ai dipendenti e collaboratori medesimi per il rimborso analitico delle spese sostenute nel compimento delle loro mansioni lavorative. La circ. Agenzia delle Entrate 26.5.2009 n. 27, § 1.4, ha precisato che la modifica riveste carattere formale, dal momento che risponde alla volontà legislativa di attuare una semplificazione del testo normativo, eliminando una regola già desumibile sulla base di una ricostruzione sistematica della disciplina. “L’impianto normativo dell’IRAP, infatti, è strutturato in modo da rendere indeducibili in capo al soggetto passivo quei costi che non costituiscono, ai fini del tributo, componenti positive imponibili per il soggetto percettore”. Pertanto, anche in seguito alla suddetta abolizione, le spese sostenute per acquisire beni e servizi da destinare ai dipendenti (e ai collaboratori) per lo svolgimento dell’attività lavorativa continuano ad essere deducibili, 77 78 79 80 81 82 83 84 85 chiarimenti dell’Agenzia delle Entrate e di Assonime”, Schede di Aggiornamento, 8-9, 2009, p. 1355 ss.; Fornero L. “IRAP delle società di capitali: i chiarimenti della circ. 26/2012, Schede di Aggiornamento, 7, 2012, p. 1167 ss. Cfr. circ. Agenzia delle Entrate 22.7.2009 n. 39. In particolare, gli omaggi e gli articoli promozionali vanno classificati nella voce B.14 del Conto economico (“Oneri diversi di gestione”). Si veda il successivo § 8. Si ricorda che ai sensi dell’art. 5-bis co. 2 del DLgs. 446/97, possono esercitare l’opzione per la determinazione del valore della produzione netta secondo le regole dettate per le società di capitali (e in tal caso sono tenuti alla presentazione del modello approvato dal provv. Direttore Agenzia delle Entrate 31.3.2008): • gli imprenditori individuali, in regime di contabilità ordinaria; • le società di persone, in regime di contabilità ordinaria. Sul tema, si rinvia a Fornero L., Latorraca S. “Società di persone e imprenditori individuali: opzione per la determinazione dell’IRAP in base al bilancio (entro il 31.10.2008)”, Schede di Aggiornamento on line, 10, 2008. Che non hanno optato per il regime di determinazione della base imponibile in base al bilancio. In tal senso, si veda De Stefani L. “Vantaggi IRAP nelle società di capitali”, Il Sole - 24 Ore, 18.11.2008, p. 35 e Munk R., Tedeschi G. “Il trattamento contabile e fiscale degli omaggi alla luce delle novità in materia di spese di rappresentanza”, Il fisco, 43, 2009, 1, p. 7089. La circ. Agenzia delle Entrate 28.10.2008 n. 60, § 2.1 e 2.4, ha chiarito che, per la corretta individuazione degli oneri rilevanti, occorre fare riferimento alla classificazione per natura tipica del bilancio. Per approfondimenti, si veda Fornero L., Latorraca S. “Società di persone e imprenditori individuali: opzione per la determinazione dell’IRAP in base al bilancio (entro il 31.10.2008)”, Schede di Aggiornamento on line, 10, 2008; Fornero L. “Il nuovo regime delle spese di rappresentanza: i chiarimenti dell’Agenzia delle Entrate e di Assonime”, Schede di Aggiornamento on line, 12, 2009, p. 30. Quali i collaboratori coordinati e continuativi, con o senza progetto. E soggetti IRPEF che hanno optato per il regime di determinazione della base imponibile in base al bilancio. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20 Temi on line 18 Aggiornato al 3.12.2013 nella misura in cui costituiscono spese funzionali all’attività di impresa e non assumono natura retributiva per il dipendente (o il collaboratore)86. Per quanto sopra, se gli omaggi sono costituiti dai suddetti beni e servizi, nessun dubbio sorge in merito alla loro deducibilità; viceversa, se i costi dovessero includersi tra le spese per il personale dipendente (in quanto distribuiti in relazione al rapporto di lavoro), sembrerebbero indeducibili87. 7.2.2 88 Soggetti IRPEF Per quanto rilevato nel precedente § 7.1.2, anche gli omaggi ai dipendenti risultano indeducibili dal valore della produzione netta, dal momento che tra i costi deducibili non sono citati gli oneri diversi di gestione, voce in cui dovrebbero rientrare, in base alla classificazione del bilancio per natura, anche gli omaggi e gli articoli promozionali per i dipendenti. Fig. 8 - Trattamento degli omaggi ai fini IRAP 8 PROFILI CONTABILI R Gli omaggi vanno classificati nella voce B.14 del Conto economico. In linea generale, gli omaggi sono classificabili in bilancio come oneri diversi di gestione (voce B.14 di Conto economico). Infatti, secondo il documento interpretativo 1 del documento OIC 12 (§ B.14.e), gli omaggi e gli articoli promozionali vanno classificati nella voce B.14 di Conto economico, tra gli oneri diversi di gestione89. La scrittura contabile relativa alla contabilizzazione degli omaggi potrebbe essere la seguente (per semplicità, si ipotizza che i beni siano soggetti a IVA indetraibile90): Omaggi (B.14 CE) 86 87 88 89 90 a Debiti (D.7 Passivo SP) Sul punto, si veda Fornero L. “Base imponibile IRAP delle società di capitali e degli enti commerciali (circ. Agenzia delle Entrate 26.5.2009 n. 27)”, Schede di Aggiornamento, 6, 2009, p. 981. In questo senso, cfr. Munk R., Tedeschi G. “Il trattamento contabile e fiscale degli omaggi alla luce delle novità in materia di spese di rappresentanza”, Il fisco, 43, 2009, 1, p. 7089. Si fa riferimento ai soggetti IRPEF che non hanno optato per la determinazione della base imponibile in base al bilancio. Fornero L., Latorraca S., Odetto G. “Contabilità e bilancio”, Guide e Soluzioni, IPSOA, Milano, 2013, p. 733 ss. Vale a dire che il costo del bene è superiore a 25,82 euro. Per approfondimenti sul regime IVA applicabile, si rinvia a Alberti P., Peirolo M. “Disciplina degli omaggi ai fini IVA”, in corso di pubblicazione su Schede di Aggiornamento, 12, 2013. Disciplina degli omaggi nel reddito d’impresa e nell’IRAP © Schede di Aggiornamento on line Eutekne - Riproduzione vietata agg. 12/2013 scheda n. 367.20

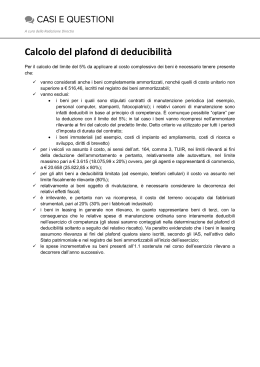

Scaricare