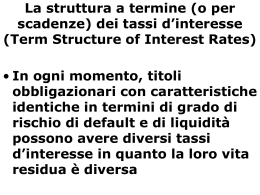

Corso di finanza e mercati finanziari internazionali La gestione dei rischi delle imprese multinazionali Prof. Vittorio de Pedys, ESCP Europe, Unito L’IMPRESA MULTINAZIONALE La multinazionale : una definizione – Un’azienda con impianti di produzione e distribuzione in più di un paese – Con una controllante situata nel paese d’origine – Con almeno 5 o 6 sussidiarie estere LA CRESCITA DELL’IMPRESA MULTINAZIONALE L’evoluzione della multinazionale. ragioni per essere globali : 1. più materie prime 2. nuovi mercati 3. minimizzare i costi di produzione FATTORI ECONOMICI E POLITICI Indicatori fondamentali di rischio-paese a. Dimensione relativa del debito pubblico b. Espansione monetaria c. Esistenza di barriere governative alle forze di mercato d. Livello di tassazione e. Quantità di aziende di proprietà governativa f. Responsabilità politica e fiscale g. Estensione della corruzione FATTORI ECONOMICI E POLITICI Indicatori fondamentali di salute economica del paese a. b. c. d. e. Incentivi strutturali Struttura legale Chiara incentivazione del risparmio Economia aperta Politiche macroeconomiche stabili LA TEORIA DELL’IMPRESA MULTINAZIONALE La multinazionale perchè gli investimenti diretti (FDI)? • 1. Internalizzazione • 2. Integrazione • a. Verticale • b. Orizzontale LA STRATEGIA DELL’IMPRESA MULTINAZIONALE FDI ed espansione/sopravvivenza • a. Riduzione dei costi • • • b. Economie di scala c. Fonti multiple d. Mantenere i clienti domestici ELEMENTI DI UNA STRATEGIA GLOBALE DI ESPANSIONE 5 Elementi • • • • • • • • • • • sono necessari 1. disponibilità di investimenti profittevoli: -costruire un vantaggio competitivo 2. Selezione del modo di entrata: -valutazione sistematica 3. Aggiustamento dell’efficacia dell’entrata: -auditing continuo 4. Utilizzo dei criteri di valutazione appropriati. -payback period, required rate of return, cash flow 5. stima della longevità del vantaggio competitivo: a. Trasferibile altrove . b. Non facilmente duplicabile RISCHI DI CAMBIO ED ESPOSIZIONE ECONOMICA • Se si apprezza la valuta del paese d’origine • • • • gli esportatori hanno due scelte : #1 tenere i prezzi costanti (e perdere fatturato) oppure #2 aggiustare i prezzi alla valuta estera per mantenere la quota di mercato (e perdere profitti) RISCHI DI CAMBIO ED ESPOSIZIONE ECONOMICA RIASSUNTO a. L’impatto economico di una modifica del cambio dipende dall’effetto contrario nel differenziale inflazionistico o nella modifica nei tassi di cambio reali b. È la modifica relativa dei prezzi che alla fine determina l’esposizione aziendale di lungo termine c. Il valore dell’impresa è asoggetto alle fluttuazioni dei cambi e va gestito dal management LE CONSEGUENZE ECONOMICHE DELLE VARIAZIONI DEI CAMBI L’impatto quantitativo sull’esposizione operativa di una modifica del tasso di cambio dipende da: 1.flessibilità dei prezzi; 2.elasticità della domamda al prezzo 3.grado di differenziazione produttiva 4. abilità a spostare la produzione nella sostituzione degli input PROGETTARE UNA STRATEGIA DI HEDGE (PROTEZIONE) Proteggersi dal rischio di cambio 1. e’ un centro di costo 2. dovrebbe esser valutato come l’acquisto di una assicurazione 3. Hedging: obiettivo di base: ridurre/eliminare la volatilità dei risultati derivante da modifiche esogene dei tassi di cambio GESTIONE DELL’ESPOSIZIONE AL RISCHIO DI TRANSAZIONE METODI DI PROTEZIONE A. Risk shifting B. Currency risk sharing C. Currency collars D. Cross-hedging E. Exposure netting F.Forward market hedge G. Foreign currency options GESTIONE DELL’ESPOSIZIONE AL RISCHIO DI TRANSAZIONE A. RISK SHIFTING 1. fatturazione nella valuta della casa madre 2. zero sum game 3. comune nei business globali 4. l’azienda fattura le esportazioni in valuta forte, le importazioni in valuta debole 5. Debolezza: non è possibile con clienti o fornitori sofisticati GESTIONE DELL’ESPOSIZIONE AL RISCHIO DI TRANSAZIONE B. CURRENCY RISK SHARING 1. sviluppare un contratto di protezione customizzato 2. il contratto tipicamente prende la forma di un Price Adjustment Clause, laddove un prezzo di base viene aggiustato per riflettere certi cambiamenti dei tassi di cambio GESTIONE DELL’ESPOSIZIONE AL RISCHIO DI TRANSAZIONE C. CURRENCY COLLARS 1. Contratti acquistati per proteggersi contro movimenti della valuta al di fuori della zona neutrale . 2. l’azienda converte i suoi crediti commerciali denominati in valuta al tasso forward della zone neutrale . GESTIONE DELL’ESPOSIZIONE AL RISCHIO DI TRANSAZIONE D. CROSS-HEDGING 1. spesso i contratti forward non sono disponibili in una data valuta . 2. Soluzione: un cross-hedge, cioè un contratto forward in una valuta collegata . 3. la correlazione fra le 2 valute è cruciale per il successo di questa strategia di hedging . GESTIONE DELL’ESPOSIZIONE AL RISCHIO DI TRANSAZIONE E. EXPOSURE NETTING 1. Una protezione si può ottenerer selezionando valute che minimizzano il rischio 2. Netting: scegliere valute che non sono perfettamente correlate positivamente 3. l’esposizione inn una valuta può essere ridotta con l’esposizione in una altra MECCANISMI DI FINANZIAMENTO INTERCOMPANY COMUNEMENTE USATI : A. Unbundling B. Transfer Pricing C. Reinvoicing Centers D. Royalties E. Leading and Lagging F. Dividends Le sorgenti di rischio in azienda: una possibile classificazione Le sorgenti del rischio Business Risk Per ogni tipologia di rischio (market risk, credit risk, operational risk) è possibile individuare delle politiche di mitigation oltre al presidio degli stessi e quindi al conseguimento della stabilità finanziaria Market Risk Credit Risk Operational Risk Tipologie •Vendite •Concorrenza •Marketing •Reputazione •Qualità •Tasso di cambio •Tasso di interesse •Prezzo commodity •Rischio liquidità •Rischio controparte •Rischio prese •Rischio emittente •Rischio contraz. •Recovery • • • • Controlli Qualità dei dati Sistemi Normativa RISK MANAGEMENT Concetto classico di copertura “Uno strumento è di copertura rispetto ad un altro sensibile ad uno stesso fattore di rischio, se la modifica di valore indotta nel primo da una data variazione del parametro che quel fattore di rischio rappresenta, è all’incirca uguale, ma di segno contrario, rispetto alla modifica di valore intervenuta nel secondo strumento.” Le sorgenti di rischio in azienda e le possibili politiche Politiche di mitigazione di mitigazione Tecniche di Gestione Strumenti Market Risk VAR: stima perdite potenziali VAR: allocazione del capitale Sensitivity analysis Derivati OTC: Tassi Derivati OTC : FX Derivati OTC : Equity Derivati OTC: Commodity Credit Risk VAR : stima perdite VAR: allocaz capitale Diversificazione portafoglio Credit derivatives Credit linked notes Titoli crediti Operational VAR: stima perdite N/A Risk VAR: allocazione capitale Gli strumenti derivati: gli aspetti connessi alla riduzione del rischio Indicatori •La negoziazione di uno strumento derivato deve rispondere ad una precisa logica di riduzione dei rischi •Tale logica deve soddisfare un principio di coerenza finanziaria definito in rapporto ai propri obiettivi di Risk Management Profilo di payoff Analisi di sensitivity Misure di rischio Analisi di stress Fair value Cash Flow •Valore di mercato a scadenza •Valore dei flussi a scadenza •Greche, bpv, delta 1% •Delta 1% •Value at risk, profit at risk •Earnings per risk (ear), earnings per share at risk (epsar), cash flow at risk (cfar) •Analisi di impatto sul fv a •Analisi di impatto sul cf a fronte di variazioni fronte di variazioni estreme sui fattori di estreme sui fattori di rischio rischio Gli strumenti derivati e gli aspetti connessi alla stima del Fair Value L’adozione di un approccio building block si articola in una serie di fasi operative finalizzate al calcolo di un valore teorico di contratto aderente alle condizioni di mercato Comprensione dei termini contrattuali Determinazione di un metodo di scomposizione •Comprensione della tipologia di contratto e delle clausole all’interno del contratto stesso •Identificazione del pay-off a scadenza e replicazione del pay-off del contratto attraverso un portafoglio equivalente •L’analisi dei termini contrattuali è prerequisito per la corretta rappresentazione dei flussi di cassa Parametri relativi agli strumenti elementari • Identificazione dei parametri che sono alla base dei singoli comportamenti elementari (es: tassi, cambi, equity, indici rappresentativi del contenuto di credito, ecc.) Pricing •Il pricing è il risultato della somma dei fair value dei singoli elementi in grado di replicare il payoff del contratto •Ogni strumento incluso nella struttura è valorizzato sulla base dei parametri di replica Utilizzo degli strumenti finanziari derivati in ambito corporate La gestione dei rischi finanziari in ambito corporate deve necessariamente prendere avvio dalla definizione degli obiettivi Tali obiettivi devono essere: 1.Coerenti con le strategie del top management (creazione di valore, crescita sostenibile degli earnings, difesa del conto economico, ecc.) 2.Facilmente misurabili (in particolare il loro raggiungimento merita di essere sistematicamente monitorato ed ancorato a sistemi di valutazione e retribuzione di performance) Test di efficacia previsti dallo IAS 39 • La copertura deve essere formalmente documentata (relazione hedged instrument – hedged item) • La copertura deve essere efficace fin dall’inizio (applicazione di un test prospettico ex-ante) • La copertura deve esser efficace nel corso dell’intera vita contrattuale (test retrospettico o ex-post) 27 Regole IAS 39 per la decisione sull’operazione di copertura E necessario predisporre una documentazione con i seguenti contenuti essenziali 1.Obiettivo perseguito in relazione alla politica di gestione dei rischi 2.Identificazione dell’elemento coperto 3.Identificazione dello strumento di copertura 4.Natura del rischio oggetto di copertura 5.Modalità utilizzate per l’elevata efficacia della copertura in prospettiva ed a consuntivo 6.Periodicità delle verifiche 28 Il rischio di cambio • Il rischio di cambio può essere definito come l’insieme degli effetti delle variazioni dei cross delle varie divise non aderenti all’euro, sulle performance realizzate dall’impresa in termini di risultati economici di gestione e di flussi di cassa. • Con la crescente internazionalizzazione, le imprese che operano sui mercati esteri generano dei flussi in valuta che comportano un’esposizione al rischio di cambio. • I movimenti dei tassi di cambio impattano sui conti di importatori ed esportatori che usano divise estere per le loro fatturazioni o pagamenti. • I movimenti possono essere sia al rialzo che al ribasso: lo scopo non e’ infatti quello di prevedere l’andamento del tasso di cambio ma piuttosto quello di valutarne la variabilità ai fini di comprendere il rischio che può impattare sui conti dell’azienda. • Obiettivo dell’azienda e’ difendere il margine di profitto sul prodotto e, possibilmente incrementarlo, con una gestione attiva del rischio di cambio. Il rischio di cambio Ciclo degli Acquisti e delle Vendite Listino/Budget Ordine Fattura Incasso/Pagamento • Dal punto di vista gestionale, il risultato che più interessa riguarda la differenza tra il tasso di cambio al momento della fissazione del prezzo di listino e/o di budget, quando l’azienda valuta i ricavi e i costi della attività caratteristica e il tasso di cambio al momento dell’incasso o del pagamento. • Di conseguenza, la durata del rischio di cambio non dipende soltanto dalla dilazione di pagamento concessa al cliente o ottenuta dal fornitore, bensì può essere fatta risalire perlomeno già fin dal momento dell’ordine. • Quando tutti gli elementi contrattuali di un ordine in valuta sono definiti, l’azienda si trova già esposta al rischio derivante dall’oscillazione del cambio. Riassumendo – il rischio di tasso di cambio COS’E’? ...si sostanzia nella probabilità che i tassi di cambio subiscano una variazione indesiderata CHI LO SUBISCE? ...le corporates che presentano posizioni import/export in valute non Euro. QUAL E’ L’IMPATTO ? ...una variazione indesiderata del tasso di cambio comporta una contrazione degli utili per la presenza di minusvalenze su cambi SOLUZIONE? STRUMENTI DERIVATI SU TASSI DI CAMBIO Rischio di tasso di interesse Differenti metodi per analizzare il rischio di tasso Sensitivity Analysis • Attraverso l’applicazione della sensitivity analysis si individua il rischio, inteso come variazione del valore della posizione, correlato ad una variazione parallela dell’x% o in basis point dei tassi (singolo tasso o curva dei tassi). • Il principale pregio della sensitivity analysis è sicuramente l’immediatezza e la semplicità di analisi, uniti alla capacità di evidenziare gli impatti finanziari derivanti da movimenti paralleli della curva dei tassi d’interesse. Stress Testing • Le metodologie di stress testing sono mirate a verificare gli impatti sulla propria esposizione di eventi ai quali è assegnata a priori una bassa probabilità di accadimento. • I test sul tasso d’interesse dovrebbero prendere a riferimento le seguenti variabili: - movimenti paralleli della curva dei tassi d’interesse - steepening o flattening della curva dei tassi - aumenti/diminuzioni della volatilità a breve - aumenti/diminuzioni del valore di una divisa nei confronti di un’altra • Il pregio di questo tipo di analisi del rischio è la capacità di evidenziare gli impatti finanziari di movimenti rilevanti nelle variabili di mercato; il principale difetto consiste invece nello scarso utilizzo pratico-operativo delle indicazioni risultanti (dato che si considerano eventi poco probabili). L’utilizzo dello stress testing è comunque utile per costruire in azienda una mentalità orientata alla gestione anticipata degli eventi. Duration Gap • La duration è la misura della durata media finanziaria di un’attività/passività finanziaria ma è anche la misura dell’elasticità del prezzo al variare dei rendimenti. È inoltre definibile come il periodo medio di rientro dei flussi generati dalle attività/passività (o velocità di rientro). • La duration gap misura il mismatch di periodo considerando sia le differenze tra i valori nozionali di attività e passività, sia i disallineamenti tra tassi attivi e tassi passivi di ogni singolo periodo. Approcci al rischio di interesse Approcci al rischio di interesse (continua) Obiettivi per la gestione del rischio di tasso Mantenere una leva finanziaria (debt/equity) entro un margine definito Minimizzare il costo dei finanziamenti Difesa del risultato economico e del margine operativo aziendale Difesa dello scenario sottostante il business plan attraverso la identificazione di un tasso obiettivo Identificazione delle percentuali di copertura del rischio che si intende perseguire Definizione delle strategie di copertura operative per il periodo di riferimento Riassumendo – il rischio di tasso di interesse COS’E’? ...si sostanzia nella probabilità che i tassi di mercato subiscano una variazione non favorevole CHI LO SUBISCE? ...le corporates/enti che hanno un indebitamento a tasso variabile o fisso QUAL E’ L’IMPATTO ? ...una variazione sfavorevole dei tassi d’interesse comporta un livello non ottimale degli oneri finanziari e una conseguente contrazione degli utili SOLUZIONE? STRUMENTI DERIVATI SU TASSI D’INTERESSE Il profilo di costo / rischio • Il concetto di “profilo di costo/rischio” è alla base della logica che guida il processo di trasformazione del costo del debito. • I diversi profili possibili sono rappresentati graficamente dalla curva nel grafico seguente. • La curva dei profili di costo/rischio sintetizza infatti la relazione che esiste tra costo del debito e rischio di variazione dei tassi. • In questo approccio il rischio viene inteso come variabilità degli oneri finanziari pagati dalla Società, piuttosto che come variabilità del valore di mercato del debito. • Tale impostazione è aderente alla realtà della Società ed alle sue esigenze di contabilizzazione in bilancio. • Il grafico mostra come, nelle attuali condizioni di mercato, ad un costo basso sia associato un rischio elevato di oscillazione dei tassi (come nel caso del tasso variabile puro) e come, all’estremo opposto, il costo elevato è associato ad un rischio nullo (caso del tasso fisso puro). • I punti intermedi della curva rappresentano i profili di costo/rischio di strutture diverse da quelle a tasso fisso e tasso variabile puro. • Gli strumenti derivati consentono il raggiungimento dei punti intermedi della curva. Il rischio di tasso di interesse Scelta dello strumento derivato in aumento/diminuzione dei tassi di interesse Aspettative sui Tassi funzione delle aspettative AUMENTO DIMINUZIONE FORWARD (FRA) ACQUISTARE VENDERE FUTURE VENDERE ACQUISTARE SWAP PAGARE RICEVERE CAP ACQUISTARE VENDERE FLOOR VENDERE ACQUISTARE COLLAR ACQUISTARE VENDERE Strumento Derivato di

Scaricare