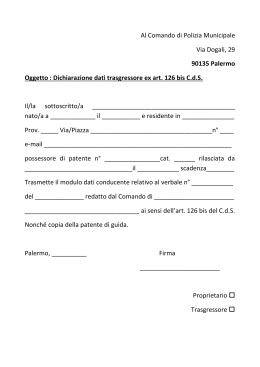

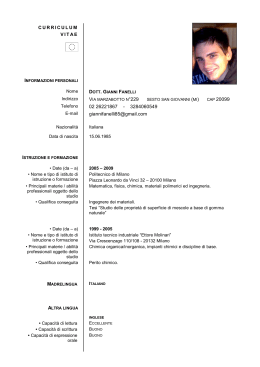

Per le imprese più trasparenza, più credito! La “Patente bancaria” Confeserfidi: più trasparenza, più credito. ConfeserFidi lancia un nuovo servizio di consulenza indispensabile alle imprese per accedere più facilmente al credito bancario. L'attuale contingenza economica costringe le banche a trovare potenziali clienti quanto più selezionati possibili e di conoscerne in maniera approfondita le relative informazioni qualitative, quasi sempre impossibili da reperire nella consuete documentazione richiesta a supporto della istruttoria degli affidamenti. Inoltre, la maggiore prudenza nel concedere credito obbliga materialmente le banche ad utilizzare il fondo centrale di garanzia per garantire direttamente i propri affidamenti ottenendo al contempo la relativa ponderazione zero, grazie alla collegata garanzia di ultima istanza dello Stato. Le aziende che non perseguono questi obiettivi risultano avere la strada di accesso al credito più in salita rispetto alle altre. La risposta a questo bisogno è senz'altro la "Patente Bancaria ConfeserFidi". Si tratta di un fascicolo di semplice lettura, che presenta adeguatamente l’impresa alla banca, con una crescente profondità di dettaglio a seconda dei moduli scelti tra quelli attivabili, costituita da una serie di verifiche, analisi e conseguenti certificazioni rilasciate dal Confidi dopo una attenta istruttoria valida per il rilascio. La versione base della “Patente Bancaria” focalizza l’attenzione sulla ammissibilità dell’azienda al fondo centrale di garanzia. Essa è costituita dai seguenti moduli obbligatori: ✓✓ Patente Mcc (per i professionisti e le imprese di tutti i settori, esclusa l’agricoltura): certificazione dell’ammissibilità al fondo centrale di garanzia sia nella forma di garanzia diretta (a favore della banca: patente mcc banca) oppure di controgaranzia (a favore del Confidi che garantisce la banca: patente mcc banca-confidi) ✓✓ Patente “Sgfa” (solo per le aziende agricole): certificazione dell’ammissibilità al fondo centrale di garanzia per l’agricoltura. ✓✓ Patente Pmi: certificazione delle dimensioni dell’impresa come prevista dalla normativa vigente La versione base, a scelta dell’impresa interessata, può essere completata con moduli opzionali, ad altissimo contenuto consulenziale, per rappresentare al meglio la reale consistenza dell’azienda con tutte le informazioni qualitative difficilmente reperibili dalla documentazione di rito. I moduli opzionali sono: ✓✓ Patente delle Competenze: certificazione delle competenze possedute dall’imprenditore e/o degli esponenti aziendali, necessarie per la gestione dell’impresa e di tutte le aree aziendali. ✓✓ Patente Merito Creditizio: certificazione del rating attribuibile all’azienda, ottenuta dopo un attento esame delle informazioni quantitative dell’impresa. ✓✓ Patente di solidità patrimoniale e finanziaria: certificazione della reale consistenza degli attivi di bilancio per es.magazzino, crediti, titoli, ecc..) ✓✓ Patente della solidità aziendale e sostenibilità finanziaria dell’iniziativa: certificazione richiesta prevalentemente in occasione di programmi di investimento ed in particolare per richiedere l’accesso a forme di agevolazioni pubbliche a supporto. ✓✓ Patente della continuità aziendale: certificazione rilasciata a seguito di un’analisi dei rischi che possono mettere in discussione il perdurare dell’impresa. Vengono seguiti i principi elaborati dal Consiglio nazionale dei dottori commercialisti. ✓✓ Patente della protezione assicurativa: certificazione rilasciata a fronte della situazione attuale dell’impresa, relativamente ai rischi assicurabili dopo aver mappato le varie aree aziendali. Vengono seguite le indicazioni dell’ANIA a proposito delle coperture assicurative ✓✓ Patente della Legalità: certificazione rilasciata seguendo le indicazioni della normativa vigente, se poi sussistono anche i requisiti formali può far seguito la richiesta ufficiale all’autorità competente del Rating di legalità. ✓✓ Patente della Compliance: certificazione rilasciata attraverso la verifica della documentazione a supporto: autorizzazioni amministrative, piani di sicurezza e di autocontrollo alimentare, iscrizione ad albi, elenchi, ruoli, rispetto dei contratti di lavoro, ecc.) ✓✓ Patente delle Finanza Agevolata:per certificare a quali opportunità di contributi a fondo perduti o di finanziamenti agevolati può accedere l’impresa ✓✓ Conclusioni e suggerimenti: a seguito delle varie analisi il Confidi simula vari scenari perseguibili ed azionabili attraverso varie scelte gestionali ❱❱ Come funziona la “Patente bancaria” Niente di più facile, Confeserfidi ha l’obiettivo di semplificare il lavoro quotidiano dell’impresa, e perciò si adatta alla stessa fornendo il servizio che più soddisfa le sue esigenze ed aspettative per fare in modo che l’accesso al credito risulti più semplice e meno tortuoso. Iter Dettaglio fase “Screening” Banca Sede Centrale Confidi Filiale Sede centrale Rete distributiva Contatto commerciale con l’impresa destinataria Il Confidi contatta l’impresa (anche tenendo conto di quelle rientranti nelle sezioni speciali e nelle riserve) per offrire il servizio patente bancaria e per illustrare le agevolazioni che consente di ottenere facilitando l’accesso al credito bancario. Incarichi al Confidi Ricevuto l’interesse da parte dell’azienda, la stessa incarica il Confidi per: ✓✓ ottenere la versione base della patente bancaria ed in aggiunta moduli opzionali a scelta ✓✓ eventualmente avviare il normale iter istruttorio per il rilascio della normale garanzia consortile. La patente bancaria, infatti, può essere venduta separatamente dagli altri prodotti offerti dal confidi. Questa scelta può cmq essere fatta successivamente Ricevuto l’incarico, il Confidi raccoglie i documenti (es. ultimi due bilanci completi o modelli unici; provvisorio; Cciaa o Crif; Allegato 4; documenti inerenti la finalità (preventivi, documenti di sintesi ecc...); in caso di start-up allegato 7 o 7bis + previsionale triennale; dm10/2 in caso di dipendenti; dichiarazione sostitutiva in caso di nessun dipendente; in caso di microcredito: contratto d’affitto o atto di proprietà) e le firme necessarie proseguendo nel normale iter istruttorio della garanzia consortile Raccolta dei documenti e invio telematico al Confidi Analisi documenti e avvio dell’istruttoria Il Confidi analizza i documenti pervenuti, avvia l’istruttoria, richiede eventuali informazioni o integrazioni Rilascio patente bancaria A fine istruttoria il Confidi rilascia la patente bancaria, evidenziando se l’impresa può accedere alla garanzia diretta, alla controgaranzia o a nessuna delle due Presentazione della patente bancaria e incarichi per la prosecuzione delle attività per l’ottenimento di credito Il Confidi presenta all’impresa il contenuto della patente bancaria e a seconda delle risultanze consiglia quale strada percorrere per giungere all’erogazione di credito. L’impresa, se lo ritiene, incarica formalmente il Confidi di ottenere: ✓✓ un prodotto di rischio (finanziamento o fidejussione) erogato dalla banca, con la garanzia diretta del fondo di garanzia PMI. L’impresa sottoscrive un apposito mandato al Confidi, che agisce da mediatore creditizio curando anche la presentazione della richiesta dell’impresa alla banca integrata dalla documentazione di rito ✓✓ un prodotto di rischio (finanziamento o fidejussione) erogato dal confidi, che agisce come banca, con la garanzia diretta del fondo di garanzia PMI. ✓✓ un prodotto di rischio (finanziamento o fidejussione) erogato dalla banca ma garantito mutualisticamente dal confidi, attraverso la controgaranzia del fondo di garanzia PMI. Incarichi al Confidi per le altre attività ✓✓ La patente bancaria rilasciata, specie se arricchita dai moduli opzionali, fornisce all’impresa ulteriori consigli e possibili soluzioni che il Confidi illustrerà nel dettaglio che, previo formale incarico, metterà a disposizione dell’impresa stessa. Sost. dei costi I costi saranno a carico dell’impresa sia per la patente bancaria che per la garanzia mutualistica ❱❱ I contenuti della “Patente Bancaria” La patente bancaria, nella sua versione completa, si presenta come un fascicolo completo, bello graficamente, arricchito da tante immagini, completo della documentazione utilizzata dalle varie fasi di lavorazione utilizzate dal Confidi al fine di produrre giudizi quantitativi, andamentali e qualitativi sull’imprenditore e la sua impresa. La patente bancaria, composta dalle 5 sezioni di seguito dettagliate, analizza ciascuna area aziendale sensibile ed includerà diverse tipologie di “patenti”. I° sezione - Presentazione e informazioni qualitative sull’impresa e sull’imprenditore 1. Presentazione generale dell’impresa ✓✓ Caratteristiche dell’impresa (breve storia dell’azienda, caratteristiche salienti) ✓✓ Prodotti/servizi (descrizione del prodotto/servizio, caratteristiche) ✓✓ Organizzazione dell’impresa (organigramma con responsabilità definite per ogni funzione aziendale) ✓✓ Processo produttivo (principali fasi produttive) ✓✓ Mercato di riferimento (concorrenti, tipologia di clientela) ✓✓ Garanti a supporto di eventuali richieste di affidamenti 2. Elaborazioni a contenuto professionale ✓✓ Patente delle Competenze ✓✓ Patente della Legalità ✓✓ Patente PMI 3. Documenti a supporto della I° sezione ✓✓ Foto, sito web, notizie ✓✓ Certificato camerale storico ✓✓ Certificato attribuzione Partita Iva ✓✓ Atto Costitutivo e Statuto ✓✓ Quote di partecipazione ✓✓ Atti di cessione delle quote ✓✓ Documenti d’ identità e Codici Fiscali degli esponenti aziendali/garanti ✓✓ Relazione del consulente commerciale ConfeserFidi ✓✓ Curriculum Vitae degli esponenti aziendali ✓✓ Questionario per la valutazione delle competenze ✓✓ Questionario per la verifica delle condizioni di ottenimento del rating di legalità ✓✓ Documenti utili per la classificazione delle PMI (alternativamente certificato di iscrizione all’INPS, copia del libro matricola aggiornato, modello DM10, dichiarazione sostitutiva se l’impresa non risulta iscritta all’INPS) II° sezione- Informazioni quantitative 1. Presentazione della sezione ✓✓ Relazione analisi patrimoniale ed economica per le imprese esistenti o relazione previsionale per le imprese start up 2. Elaborazioni a contenuto professionale ✓✓ Patente “Merito creditizio” ✓✓ Patente Mcc ✓✓ Patente Sgfa (per aziende agricole) ✓✓ Patente di Solidità Patrimoniale e Finanziaria ✓✓ Patente della Solidità Aziendale e Sostenibilità Finanziaria dell’Iniziativa 3. Documenti a supporto della II° sezione ✓✓ Ultimi due bilanci approvati ✓✓ Bilancio provvisorio ✓✓ Modello Unico ultimi due anni ✓✓ Documenti reddituali degli esponenti aziendali/garanti ✓✓ Visure catastali/atti di proprietà degli immobili aziendali e degli esponenti aziendali/garanti ✓✓ Calcolo Rating MCC ✓✓ Calcolo Rating ISIDE III° sezione- Informazioni andamentali 1. Presentazione della sezione ✓✓ Relazione sull’analisi finanziaria e sul fabbisogno finanziario ✓✓ Relazione sull’andamento dei rapporti di debito 2. Elaborazioni a contenuto professionale ✓✓ Patente della Continuità Aziendale 3. Documenti a supporto della III° sezione ✓✓ Centrale Rischi ✓✓ Centrale Allarme Interbancaria ✓✓ Crif ✓✓ Datafin IV° sezione- Altre Patenti 1. Protezione dai rischi aziendali ✓✓ Patente della Protezione Assicurativa ✓✓ Calcolo del grado di copertura assicurativa 2. Protezione dai rischi legali e reputazionali ✓✓ Patente della Compliance 3. Accesso alle forme di agevolazione ✓✓ Patente Finanza Agevolata V° sezione- Suggerimenti e proposte per il miglioramento continuo 1. Presentazione della sezione 2. Suggerimenti per il miglioramento dei dati qualitativi dell’impresa ✓✓ Miglioramento delle competenze ✓✓ Miglioramento del Rating di legalità 3. Suggerimenti per il miglioramento dei dati quantitativi dell’impresa ✓✓ Miglioramento dei dati economici, patrimoniali e finanziari ✓✓ Agevolazioni attivabili ✓✓ Miglioramento delle fonti di finanziamento (forme tecniche, tassi, ecc.) ✓✓ Miglioramento del merito creditizio ( garanzie pubbliche, capitalizzazione, ecc.) 4. Suggerimenti per il miglioramento dei dati andamentali dell’impresa ✓✓ Miglioramento dei dati andamentali delle banche dati ✓✓ Copertura dei rischi tramite polizze assicurative, informazioni commerciali

Scaricare

![[gdv_f1 - 11] testata-gdv/giornalevicenza/cr/04](http://s2.diazilla.com/store/data/000583973_1-be1fa79883ff34783e20a974dd9c5e6d-260x520.png)