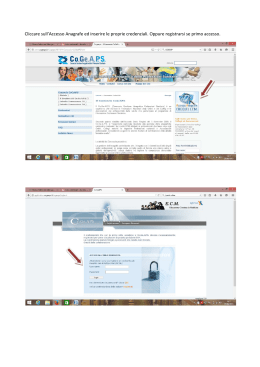

Nuoro 2 aprile 2015 Sgravio contributivo triennale L. 190/2014 Premessa Con la circolare n. 17 del 29-01-2015 l'INPS ha fornito le istruzioni per gestire l'esonero contributivo triennale per le nuove assunzioni con contratto di lavoro a tempo indeterminato effettuate nel corso del 2015, ai sensi della Legge 23 dicembre 2014, n. 190. L’incentivo consiste nell'esonero dal versamento dei contributi a carico ditta nel limite massimo di 8.060,00 euro su base annua, a decorrere dalla data di assunzione del lavoratore. Il limite mensile non può essere superiore a 671,66 euro (8.060,00 / 12), mentre quello giornaliero, da utilizzare in caso di assunzione o cessazione nel corso del mese, è pari a 22,08 euro (8.060,00 / 365). In caso di lavoratori part-time, i valori indicati devono essere rapportati all’orario di lavoro. Sul piano operativo, l’esonero va applicato in relazione alla misura dei contributi a carico del datore di lavoro fino al limite della predetta soglia mensile, opportunamente adeguata in caso di rapporti di lavoro part-time o ripartito. La contribuzione eccedente la predetta soglia mensile potrà formare comunque oggetto di esonero nel corso di ogni anno solare del rapporto agevolato, nel rispetto della soglia massima pari a euro 8.060,00 su base annua. Ad esempio, qualora nei primi tre mesi del rapporto agevolato l’importo dei contributi a carico del datore di lavoro sia pari ad euro 500,00 mensili e nel corso del quarto mese (ad es. dicembre), assuma il valore di euro 900,00, il datore di lavoro potrà comunque fruire dell’esonero per l’intero ammontare dei contributi previdenziali del quarto mese, poiché l’eccedenza (euro 228,34 = 900,00 - 671,66) è inferiore rispetto all’importo dell’esonero non fruito nei tre mesi precedenti (euro 514,98 = 171,66 x 3). L’incentivo spetta sia in caso di assunzioni sia di trasformazioni a tempo indeterminato che intercorrono tra 01/01/2015 e il 31/12/2015. Restano esclusi i contratti di apprendistato, di lavoro domestico e i contratti a chiamata. Sono esclusi dall’esonero i seguenti contributi (che quindi vanno versati per intero): Il beneficio dell’esonero spetta per 36 mesi dalla data di assunzione o di trasformazione del rapporto di lavoro. L'esonero triennale è cumulabile con l’incentivo under 30 in misura limitata. Nel concorso di altri regimi agevolati, l’ammontare dell’incentivo di cui al d.l. n. 76/2013 non può comunque superare l’importo dei contributi previdenziali a carico del datore di lavoro, per cui, unitamente allo sgravio contributivo triennale, il citato incentivo per l’assunzione di giovani entro i 29 anni di età opererebbe solo con riferimento all’eventuale quota di contribuzione a carico del datore di lavoro superiore alla soglia mensile di euro 671,66 euro (8.060,00 / 12). A titolo di esempio, sussistendo le condizioni per la fruizione di ambedue i predetti incentivi, a fronte di contributi previdenziali a carico del datore di lavoro pari, nel mese, a euro 800,00, il datore di lavoro fruisce dell’esonero contributivo ex Legge di stabilità 2015 per un importo massimo pari a euro 671,66 e dell’incentivo sperimentale ex d.l. n. 76/2013 per un importo pari a euro 128,34, corrispondenti alla differenza fra l’importo dei contributi previdenziali (euro 800,00) e quello dell’esonero fruito per effetto della misura in oggetto (671,66). Devono inoltre essere considerate le seguenti condizioni: l’importo dei contributi oggetto di esonero è al netto dei codici riguardanti il recupero della contribuzione L. 297/82 (codici dm TF01, TF02, ecc.); l’esonero è incompatibile con la riduzione edile dell’11,50% (L206 – L207): quindi in caso di utilizzo dell’esonero non può essere applicata la riduzione e viceversa; l’esonero è incompatibile con il tipo contribuzione 75 e 77 (assunti dalle liste di mobilità a tempo indeterminato); l’esonero non si applica in presenza di altre agevolazioni contributive (es. apprendisti e apprendisti qualificati); il conguaglio contributivo relativo all’esonero è annuale, da intendersi come 12 mesi decorrenti dalla data di assunzione o di trasformazione del rapporto; il limite dei 12 mesi di cui sopra (e quindi anche il limite complessivo dei 36 mesi) può essere sospeso, con recupero alla fine del periodo agevolato, SOLTANTO per gli eventi di maternità e servizio militare; l’esonero riguarda anche i contributi ex ENPALS, compresa la quota a carico del d.d.l. dei contributi di solidarietà (Lavoratori Spettacolo e Sportivi Professionisti); l'esonero non è applicabile al contributo di solidarietà del 10% Con il messaggio INPS n.1144 del 14-02-2015 sono state fornite le istruzioni operative per la fruizione dell'esonero contributivo: viene istituito il nuovo incentivo TRIE da indicare all'interno della denuncia individuale Uniemens in corrispondenza del nodo <TipoIncentivo> di <DatiRetributivi>; viene istituito il nuovo codice agevolazione E5 da indicare nel flusso DMAG oltre ai consueti dati retributivi per il Tipo Retribuzione "Y". Caricamento tabelle per la gestione corretta dello sgravio triennale. Tabelle – Dm10 – Righi Dm10. Caricare il codice TRIE come nell’esempio sotto indicato Scelta 31-14-4-14, caricare una tabella come da esempio sotto indicato. Qualora il dipendente sia interessato a due sgravi differenti, ad esempio DL76 e DL 190/2014, creare una ulteriore tabella con nuovo codice in cui all’interno siano indicati i diversi codici statistici interessati. Gestione dipendente Accedere al dipendente interessato e in terza pagina dell’anagrafica collegare il codice TR o altro codice creato in precedenza, nel campo “Codici Statistici”. Azzerare se inserito il campo parametro Fpld. 297/82. F8 Sul campo Codici statistici, dopo aver inserito la tabella TR premere F8. Comparirà la videata di esenzione del lavoratore Indicare il mese di decorrenza (assunzione o trasformazione). Verrà proposta la % di finanziamento dell’aspi non rientrante nella riduzione. In questa videata, mese per mese verrà riportato il credito spettante, il debito dovuto, il residuo, correnti e progressivi. ATTENZIONE: i dati in questa videata vengono registrati automaticamente dalla procedura all’atto dell’elaborazione mensile e del calcolo degli arretrati. Qualora si rendesse necessario l’operatore può intervenire manualmente per variare particolari situazioni. Nel caso di lavoratore che gode sia dell'esonero contributivo sia dell'incentivo under 30, la procedura applica in via prioritaria l'esonero contributivo e sull'eventuale contribuzione che eccede l'incentivo under 30. Gestione esonero contributivo Come detto nella gestione esonero, verranno memorizzati i dati mensili e progressivi dell’esonero contributivo. Qui di seguito riportiamo quanto già indicato nelle note di rilascio della Fix 15.20.20. Il bottone CONTRIBUTI viene attivato esclusivamente in caso di variazione manuale della soglia mensile o della contribuzione piena mensile ed effettua l'aggiornamento e il ricalcolo della denuncia aziendale in funzione delle informazioni inserite manualmente. Calcolo esonero arretrato periodi gennaio e febbraio 2015 Scelta Paghe 31-05-07-05-02 Di seguito è descritta la modalità operativa da seguire per ottenere il calcolo automatico dell'esonero relativo ai periodi pregressi di gennaio e febbraio 2015: Per ottenere il calcolo dell'esonero relativo ai periodi pregressi è necessario collegare il nuovo codice statistico creato (ns. esempio TR) anche all'interno dello storico del cedolino per le mensilità pregresse già elaborate (es. gennaio e febbraio 2015). A questo proposito è possibile utilizzare il programma Variazione dati storico cedolino (Scelta PAGHE - 31-06-14-01). Richiamare l’anno 2015, la ditta e il dipendente interessato e inserire il codice TRIE nel campo “Codici statistici”. Verrà proposto il primo mese elaborato. Inserire TR e confermare alle successive richieste. Contributo L.297/82: non essendo dovuta la contribuzione dello 0,50 per i mesi di esonero, qualora nei mesi per i quali si richiede il calcolo degli arretrati sia stato regolarmente calcolato, occorre azzerarne l’importo. Per fare questo accedere all’anagrafica del dipendente, richiamare il lavoratore, storico/oneri – storico cedolino. Chiamare gennaio e febbrario, spostarsi in corrispondenza del parametro 70 e indicare 0 nel contributo. Dopo avere collegato ai dipendenti interessati il codice statistico "TRIE" nell'anagrafica corrente e nello storico dei cedolini pregressi e avere inserito all'interno della Gestione esonero contributivo il Periodo di decorrenza, occorre eseguire questa procedura che determina l'incentivo dei mesi pregressi relativi a 01/2015 e 02/2015. Dopo la consueta selezione delle aziende, in cui è possibile selezionare tramite il tasto funzione [F11-Tutte le aziende operatore] è richiesto il periodo d'inizio e fine calcolo. I periodi d'inizio e fine ammessi non possono essere inferiori a 01/2015 e superiori a 02/2015. E' possibile eseguire il calcolo arretrato in modalità reale o simulata. Al termine del calcolo esonero è prodotta una stampa con l'elenco dei dipendenti elaborati e con il dettaglio degli importi riguardanti l'esonero contributivo. Eseguire l'elaborazione contributi per il periodo 03/2015. Per i dipendenti per i quali spetta l'esonero contributivo, la procedura riporta gli importi riguardanti l'esonero contributivo relativo ai periodi pregressi (es. 01/2015 e/o 02/2015) come importi arretrati con il codice DM L445 ed esegue il calcolo dell'esonero riguardante il mese corrente con il codice DM L444. In caso di eventuale esonero non usufruito nei mesi precedenti che trova capienza con la contribuzione mensile, è scaricato con il codice DM L700. Esonero contributivo lavoratori agricoli DMAG - Codice Incentivo "E5" Per scaricare automaticamente nella denuncia DMAG, per i dipendenti interessati, le informazioni di seguito riportate: Tipo Retribuzione, il valore Y; Campo CODAGIO, il valore “E5”; Campo della retribuzione, il valore "0" poiché l'esonero sarà calcolato dall'istituto. Occorre procedere come descritto di seguito: Codici di corpo 31-14-01-01 Creare un nuovo codice di corpo figurativo da richiamare all'interno del cedolino dei dipendenti con l'esonero contributivo. Gestione Dati Integrativi Dipendente PAGHE 32-02-02 Per i dipendenti per i quali spetta uno degli incentivi gestiti, da questo rilascio, la valorizzazione del campo <Lavoratore con incentivo> è facoltativa tranne per i dipendenti under 30 per i quali occorre valorizzare il campo con U1, U2 o U3. Per tutte le restanti tipologie di incentivo, il codice incentivo da riportare all'interno della denuncia trimestrale, viene determinato in funzione dell'accumulatore collegato al codice di corpo che viene scaricato nel cedolino paga. Gestione dipendente – Voci ricorrenti Al fine di comunicare l'incentivo per i mesi pregressi (es. gennaio e/o febbraio 2015) è possibile operare in due modalità differenti descritte di seguito: a) Prima di eseguire l'elaborazione DMAG Unico, inserire all'interno dello storico cedolino paga, per i mesi per i quali spetta l'esonero, il codice di corpo collegato all'incentivo TRIE in coda ai codici esistenti; b) Dopo avere eseguito l'elaborazione DMAG Unico, inserire all'interno della Gestione dati Trimestre, per i mesi per i quali spetta l'esonero, nel "Tipo retribuzione 2" il codice "Y" e nel campo "Agevolazione" il codice "E5". MEM INFORMATICA S.r.l. Assistenza Antonello Puggioni / Vincenza Satta

Scaricare