CAPITOLO 19

L’avversione al rischio e

l’utilità attesa

• In che modo gli individui reagiscono

all’incertezza

• Il modello dell’utilità attesa

• ARGOMENTI DI QUESTA

LEZIONE

•

•

In questa lezione introduciamo il modello dell’utilità

attesa, il più importante modello della scelta individuale in

condizioni di incertezza.

Alcuni mercati di primaria importanza sono stati creati

principalmente allo scopo di aiutare i singoli e le imprese

a gestire l’ incertezza cui essi sono soggetti. Sono i

mercati dei:

–

–

–

•

titoli finanziari,

assicurazioni

operazioni a termine

Presentiamo un modello delle scelte effettuate dai singoli

consumatori quando tali scelte presentano conseguenze

incerte.

SCELTE IN SITUAZIONI DI

INCERTEZZA (1)

Usiamo il termine rischiose per descrivere quelle situazioni in cui

l’esito di una scelta è incerto.

Ciò che determina l’esito di una situazione incerta, o rischiosa, è

noto come stato del mondo.

Una lotteria è un meccanismo usato per rappresentare situazioni

rischiose.

Ci sono tre elementi fondamentali in una lotteria:

i) L’insieme degli stati possibili, gli stati del mondo;

ii) Le probabilità connesse a ogni possibile stato del mondo;

iii) I valori associati a ogni possibile stato del mondo.

SCELTE IN SITUAZIONI DI

INCERTEZZA (2)

Per semplicità ci concentreremo su lotterie con un numero finito di

stati e valori possibili.

La probabilità di un certo stato del mondo è una misura della

verosimiglianza che questo accada.

Se un certo evento non può accadere, la sua probabilità è zero.

Se un evento accade sicuramente, la sua probabilità è uno.

Se potrebbe accadere, ma non per certo, allora la sua probabilità è

fra zero e uno.

Per ogni dato processo casuale, le probabilità di tutti gli stati

devono sommarsi a uno, perché è certo che uno o l’altro degli esiti

possibili accadrà.

Esempio

Se tiri un dado, sei davanti a una situazione di incertezza; in questo

caso, la lotteria associata è caratterizzata da:

i) Stati o esiti: sei possibili esiti (le sei facce del dado)

ii) Probabilità: ogni esito ha la stessa probabilità, pari a 1/6

iii) Valori: per esempio, una somma di euro pari al numero sulla

faccia del dado.

Possiamo rappresentare questa lotteria con il seguente albero

decisionale:

1/6

1/6

1/6

€1

€2

€3

1/6

€4

1/6

1/6

€5

€6

Valore atteso

Il valore atteso di una generica variabile casuale X è il valore di X che

si realizza “in media”.

Per trovare il valore atteso di X, si deve pesare il valore di X in ogni

stato del mondo con la probabilità che quello stato del mondo – e

quindi il relativo valore - si realizzi.

Il valore atteso di una semplice lotteria con due esiti è:

EV p v1 1 p v2

dove p è la probabilità relativa al primo esito, e vj è il valore

associato all’esito j.

Se vj = v per j = {1,2}, allora:

EV p v 1 p v v p 1 p v

1

L’avversione al rischio (1)

Gli schemi comportamentali che descriviamo in seguito sono

riferiti al contesto più semplice: decisioni prese in condizioni di

incertezza oggettiva (con probabilità note).

Analizziamo situazioni analoghe a una scommessa che offre

• € 100 con una probabilità pari a 0,3

• € 50 con una probabilità pari a 0,2

• € 0 con una probabilità pari a 0,4

• - € 200 con una probabilità pari a 0,1.

0,3

0,2

0,4

0,1

€ 100

€ 50

€0

- € 200

• L’avversione al rischio (2)

•

•

•

•

Per qualsiasi scommessa possiamo calcolare il valore

monetario atteso (VMA), la media della scommessa,

moltiplicando ogni premio possibile per la sua

probabilità e poi sommando i risultati.

Una persona che preferisce il valore monetario atteso

a una scommessa è avversa al rischio.

Una persona che è indifferente tra una scommessa e il

corrispondente valore monetario atteso invece è

neutrale rispetto al rischio;

una che preferisce una scommessa al suo valore

monetario atteso è propensa al rischio.

• L’avversione al rischio (3)

•

•

•

•

•

•

•

•

Data una qualsiasi scommessa, possiamo domandare: preferisci la

scommessa oppure la somma certa € X?

Quando X è fissato al livello esatto per cui l’individuo è indifferente

tra la scommessa e il pagamento certo, affermiamo che € X è il certo

equivalente (CE) della scommessa per tale persona.

Quindi

l’avversione al rischio implica un certo equivalente inferiore al

valore monetario atteso, ossia CE < VMA,

la neutralità rispetto al rischio si traduce in CE = VMA e

la preferenza per il rischio in CE > VMA.

Se CE < VMA, la differenza tra il certo equivalente e il valore

monetario atteso, VMA CE, è definita premio di rischio (PR) della

scommessa.

Maggiore è il premio di rischio, maggiore è, approssimativamente,

il livello di avversione al rischio della persona per la scommessa in

questione.

• Il modello dell’utilità attesa (1)

•

•

•

•

Il modello più utilizzato dagli economisti per

rappresentare il processo decisionale in presenza di esiti

incerti è il modello dell’utilità attesa.

È abbastanza valido da considerare alcuni dei fenomeni

elencati in precedenza, ma ne ignora altri.

Iniziamo descrivendone il funzionamento per le

scommesse con date probabilità oggettive e premi

monetari.

Le preferenze di una persona tra tali scommesse sono

determinate dalla sua funzione di utilità, che assegna a

ogni livello di premio monetario un numero

corrispondente, ossia l’utilità del premio

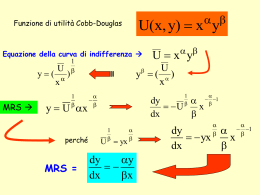

Il modello dell’utilità attesa (2)

v1

Consideriamo una generica lotteria V : V

v2

p

1 p

Ipotizziamo che i consumatori siano in grado di assegnare un livello di

utilità a ogni valore possibile attraverso una funzione di utilità

(ordinale) u(vj).

Teorema dell’utilità attesa: date alcune ipotesi sulle preferenze,

l’utilità della lotteria V può essere rappresentata dalla seguente

funzione di utilità Von Neumann-Morgenstern:

U (V ) p uv1 1 puv2 Eu

Il teorema dell’utilità attesa implica che i consumatori, se chiamati a

scegliere fra diverse lotterie, paragoneranno i livelli di utilità attesa Eu

associati alle diverse lotterie.

Il modello dell’utilità attesa (3)

Una funzione di utilità

U

€

Il modello dell’utilità attesa (4)

Supponiamo che l’individuo caratterizzato da questa

funzione debba scegliere tra le tre scommesse

rappresentate nella figura che segue:

0,7

0,33

€ 750

(Y)

(X)

0,3

€0

0,44

0,12 € 1500

0,39

€ 250

€ 1500

€ 250

0,23 -€ 750

(Z)

0,21

0,28

-€ 450

€0

Il modello dell’utilità attesa (5)

Dinnanzi a questo dilemma, ipotizziamo che il

decisore:

1. utilizzi U per convertire ogni premio di ciascuna

scommessa disponibile nel corrispondente livello di

utilità;

2. calcoli l’utilità attesa di ogni scommessa: per

ciascuna scommessa si moltiplica la probabilità di

ogni premio per l’utilità corrispondente e si

sommano i prodotti; ad es. l’utilità attesa della prima

scommessa è (0,7)[2] + (0,3)[1] = [1,7]

3. scelga la scommessa caratterizzata dall’utilità attesa

maggiore.

Il modello dell’utilità attesa (6)

0,7

0,33

€ 750

0,44

(Y)

(X)

0,3

0,23

€0

0,12 € 1500

0,39

€ 250

€ 1500

€ 250

(Z)

0,21

-€ 750

0,28

-€ 450

€0

PREFERITE LA SCOMMESSA (X), (Y) oppure (Z)?

0,7

0,33

€ 750 [2]

[1,57]

[1,4+0,3=1,7]

(Y)

(X)

0,3

€ 0 [1]

€ 1500 [4]

[1,28]

0,44 € 250[1,35]

0,23 -€ 750 [-1,5]

0,12 € 1500 [4]

0,39 € 250 [1,35]

0,21

(Z)

0,28

-€ 450 [0]

€ 0 [1]

USANDO L’UTILITA’ ATTESA PREFERISCE (X)

• Il modello dell’utilità attesa (7)

•

•

Secondo il modello dell’utilità attesa, un soggetto decisore

caratterizzato dalla funzione di utilità della figura

precedente dovrebbe scegliere la prima scommessa, in

quanto essa ha l’utilità attesa maggiore.

La funzione di utilità specifica è importante solamente per

preservare l’ordine delle utilità attese: se U è la funzione

di utilità che (insieme all’ipotesi di massimizzazione

dell’utilità attesa) caratterizza le scelte di un dato

individuo, allora la funzione V determinata moltiplicando

U per una costante positiva e aggiungendo un’altra

costante porta esattamente alle stesse scelte; in particolare,

un livello di utilità nullo non ha alcun significato

cardinale.

• Ricavare i certi equivalenti a

partire da una funzione di utilità

(1)

•

•

•

Poiché la scala della funzione di utilità (le unità di utilità o

altro) può essere dilatata o compressa a piacimento, è

difficile attribuire un significato alle differenze dei livelli

di utilità attesa.

Nel caso di premi monetari possiamo ottenere una misura

di quanto un’offerta sia migliore riconvertendo i livelli di

utilità attesa in quantità monetarie.

A tal fine si legge la funzione di utilità a ritroso.

L’equivalente certo

U

U (v2 )

EU

U (v1 )

v1

CE

v2

v

L’equivalente certo è il prospetto senza

rischio che genera un livello di utilità pari

all’utilità attesa della lotteria.

Una funzione di utilità tipica

U

€

Le proprietà della funzione di utilità

1. è crescente: una quantità maggiore di denaro è migliore di una quantità

minore;

2. è continua: il valore di una scommessa per il decisore non varia in

misura notevole quando i livelli dei premi cambiano in modo continuo; la

continuità garantisce che ogni scommessa abbia un certo equivalente;

3. è concava, conformemente a un comportamento avverso al rischio.

Avversione al rischio (1)

uv2

u v

uEV

Eu U (V )

u v1

v1

v1

V

v2

EV

p

1 p

v2

EV p v1 1 p v2

U (V ) Eu p u v1 1 p u v2

v

Avversione al rischio (2)

Quando un consumatore preferisce un prospettiva senza rischio

(certa) rispetto a una lotteria rischiosa con lo stesso valore

atteso, allora quel consumatore è detto avverso al rischio.

u v

U ,u

U ( EV ) uEV

In questo esempio

l’alternativa certa, EV, è

preferita a una lotteria

con lo stesso valore

atteso.

U (V ) Eu

v1

EV

v2

v

U ( EV ) U (V ) u ( EV ) Eu

Propensione al rischio

U ,u

U (V ) Eu

U ( EV ) uEV

v1

EV

v2 v

Propenso al rischio :

U EV U (V ) u ( EV ) Eu

Indifferenza al rischio

U ,u

U (V ) Eu

U ( EV ) u EV

v1

EV

v2

x

Indifferen te al rischio :

U EV U (V ) u ( EV ) Eu

Attitudine al rischio (1)

Il grado di avversione al rischio è strettamente legato alla

concavità della funzione di utilità u(v); il consumatore è:

i) avverso al rischio se la funzione di utilità è

strettamente concava;

ii) neutrale rispetto al rischio se la funzione di utilità è

lineare (cioè concava e convessa allo stesso tempo);

iii) amante del rischio se la funzione di utilità è

strettamente convessa.

Il grado di avversione al rischio è direttamente

proporzionale alla curvatura della funzione: più la funzione

è concava, più avversi al rischio sono i consumatori.

• Attitudine al rischio (2)

•

•

•

Il modello dell’utilità attesa è quindi sufficientemente

valido da considerare il fenomeno dell’avversione al

rischio: occorre semplicemente utilizzare una funzione di

utilità concava. Inoltre, sebbene esso possa rappresentare

l’avversione al rischio, non la implica necessariamente: a

seconda della forma della funzione di utilità

dell’individuo, possiamo avere un comportamento

neutrale al rischio o propenso al rischio ugualmente

coerente con il modello.

E gli altri fattori che vorremmo considerare?

A questo riguardo il modello non è generalmente

soddisfacente

• Osservazioni conclusive

•

•

La teoria dell’Utilità Attesa è modello buono, soprattutto

perché contempla un fenomeno comportamentale ossia

una sorta di neutralità nei confronti del rischio per

scommesse in scala ridotta che riveste una notevole

importanza in economia.

Questo modello svolge inoltre un altro ruolo importante,

in quanto costituisce la base della teoria normativa del

processo decisionale in condizioni di incertezza,

argomento che analizzeremo nella prossima lezione.

Scarica