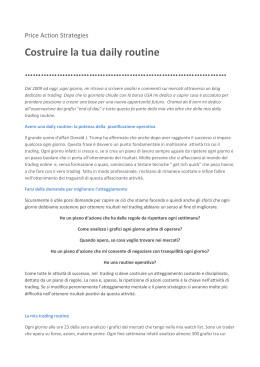

Cos'è il Forex? Il mercato dei cambi di valuta (Forex) è indiscutibilmente il mercato più grande al mondo, con un fatturato giornaliero medio superiore a US$4 bilioni. Operativo 24 ore al giorno per 5 giorni alla settimana, il mercato Forex non funziona su uno scambio regolato, pertanto è noto come contrattazione OTC (over-the-counter). La maggior parte delle persone in qualche momento, viaggiando o realizzando acquisti oltre confine, ha in qualche modo preso parte al mercato dei cambi. Tuttavia ora sempre più persone stanno guardando al mercato dei cambi per finalità speculative, con contrattazioni a prezzi precedentemente disponibili solo per organizzazioni finanziarie. Uno dei principali vantaggi del trading nel mercato Forex è il volume notevole dei partecipanti, che crea a sua volta liquidità che non può essere paragonata a nessuno scambio regolato - prodotto o strumento commercializzato. Come il trading del mercato azionario, in teoria l'acquisto e la vendita di valute è estremamente semplice: si acquista a poco prezzo, si vende a prezzo elevato e viceversa. Tuttavia nella pratica risulta fondamentale apprendere le basi prima di immettere in circolo del denaro guadagnato duramente. Resta inteso che il trading delle valute mediante un broker come GO Markets è molto diverso dallo scambio di denaro presso la borsa valori locale. La presente guida intende fornire ai nuovi o ai potenziali operatori finanziari di valute i fondamenti del mercato Forex. Iniziamo esplorando le due categorie principali di coppie di valute disponibili. Le principali valute o "major" solitamente sono ritenute essere composte da sei diverse coppie di valute di sette controparti come di seguito dettagliato; si noterà che tutte includono una valuta rispetto al dollaro USA. Euro vs. US Dollar US Dollar vs. Japanese Yen British Pound vs. US Dollar Australian Dollar vs. US Dollar US Dollar vs. Canadian Dollar US Dollar vs. Swiss Franc I I I EUR/USD USD/JPY GBP/USD AUD/USD USD/CAD USD/CHF Queste valute sono quelle commercializzate più attivamente nei mercati Forex; pertanto spesso le più efficaci dal punto di vista economico da contrattare dato lo spread tra il prezzo di acquisto e di vendita più stretto rispetto a quello delle controparti meno contrattare. Si noti inoltre che ciascuna valuta è definita da un'abbreviazione di tre lettere nota come Codice ISO (International Organization for Standardization). Le valute minori o "minor" generalmente comprendono tutte le altre coppie di valute e le valute incrociate. Per esempio, potremmo classificare l'Euro contro il Dollaro australiano (EUR/AUD) come valuta minore oppure il Dollaro neozelandese contro il Dollaro USA (NZD/USD) può anch'essa essere classificata come una valuta minore. Nella categoria di valute minori è possibile includere anche il termine valute esotiche che può comprendere incroci irregolari come il Dollaro USA contro la Lira turca (TRY) o lo Zloty polacco (PLN). Spesso le valute esotiche possono richiedere un costo superiore alla contrattazione, date le condizioni di mercato illiquido: è piuttosto semplice, meno partecipanti commerciano la valuta, più alto sarà lo spread e pertanto il costo. Alla pagina seguente vengono riportati alcuni esempi di valute minori o "valute incrociate". Page 1 of 8 Euro vs. Australian Dollar British pound vs. Japanese Yen Euro vs. Swiss Franc US dollar vs. New Zealand Dollar Australian Dollar vs. Japanese Yen British Pound vs. Swiss Franc I I I I EUR/AUD GBP/JPY EUR/CHF USD/NZD USD/CAD GBP/CHF IL COSTO DEL TRADING Come nel mercato azionario, il trading delle valute include anche una commissione, tuttavia, a differenza del mercato azionario la commissione non assume la forma di una quantità monetaria o pecuniaria per contrattazione. Al contrario, la maggior parte dei provider FOREX avrà uno "spread" tra il prezzo di acquisto e di vendita. Lo spread è il costo implicito associato alla negoziazione della coppia di valuta e altamente legato alla coppia di valuta, alla volatilità del mercato e naturalmente ai partecipanti al mercato. Tanto maggiore è lo spread, tanto maggiore sarà il costo della contrattazione. TUTTO DIPENDE DAI PIP! Quando si contrattano le valute, gli utili o le perdite si misurano in pip. Per esempio, un movimento di pip quando si negozia la coppia AUD/USD è pari a uno spostamento da US$0,9850 a US$0,9851. Per semplificare, un Dollaro australiano equivale a 98,51 centesimi USA. Sulla piattaforma GO Markets sarà possibile vedere il prezzo di ciascuna valuta che sarà espresso al 5° decimale. Pertanto se consideriamo il rapporto EUR/USD, un Euro equivale a US$1,3954. È importante comprendere che il quinto decimale non è un pip, ma un decimo di pip, o quello che la piattaforma Meta Trader 4 si riferisce come un punto. Determiniamo ora quale pip sia fondamentale. I valori di contratto sono usati per esprimere la quantità di valuta che si desidera acquistare o vendere. Un contratto standard denota 100.000 della valuta di base, e 10 per pip della seconda valuta denominata (valuta di termini). È possibile scegliere di stipulare contratti standard multipli oppure molti provider come GO Markets consentono di contrattare meno di un contratto standard. Per esempio, un contratto mini che vale 10.000 della valuta di base e 1 per pip della valuta di termini. Un'eccezione a tali valori di contratto deve essere realizzata quando si commercializzano coppie di Yen giapponese in cui ciascuna fluttuazione di pip su un contratto standard equivarrà a JPY1000. Inoltre è obbligatorio comprendere quale valuta si sta comprando e quale si sta vendendo. Per esempio quando si acquista la coppia AUS/USD in posizione "lunga", si ritiene che il valore della prima valuta si apprezzerà contro la seconda. Oppure è possibile avere una vista tendente al ribasso della valuta australiana, quindi decidere di vendere o di mettere in posizione "corta" il Dollaro australiano contro il Dollaro USA, il che significa ritenere che la prima valuta deprezzerà contro la seconda. Page2of 8 REQUISITI DI MARGINE Quando si avvia un trading non è necessario il valore di posizione completa, piuttosto, una quantità più piccola di fondi spesso riferiti come "margine". Questo è semplicemente la quantità di collaterali o fondi necessari per mantenere la posizione. Per esempio, se si compra un contratto della coppia AUD/USD che ha un valore nozionale di AUD 100.000, sarà necessaria solo una piccola percentuale del valore per realizzare il trading. Questo concetto è spesso riferito come "leva finanziaria" in cui si usa una quantità inferiore di denaro per controllare un capitale di valore superiore. Il requisito di margine o tasso di leva finanziaria che il broker Forex può determinare dipenderà da un numero di fattori, tuttavia al di fuori degli USA è comune trovare un tasso di leva finanziaria di 100:1 oppure 1 per cento del valore di posizione. GO Markets consente una leva finanziaria fino a 500:1. Quindi questo significa acquistare un contratto per la coppia AUD/USD che possa richiedere solo AUD 200 come requisito di margine. In modo importante, sarà anche necessario essere in grado di mantenere qualsiasi perdita operativa; pertanto, un cuscinetto è utile per garantire di non essere messo fuori dal mercato prematuramente mediante una chiamata di margine. Come è possibile immaginare, la leva finanziaria può funzionare sia a favore che contro un trader, quindi è importante considerare i rischi associati prima di immergersi ed è possibile anche scegliere di ridurre la quantità di leva finanziaria prevista dal conto. SWAP | TASSI DI RINNOVO Quando si acquista o si vende una valuta, uno swap o commissione di rinnovo può essere pagato o ricevuto su base giornaliera. Questo è semplicemente l'interesse dovuto/pagato per mantenere la posizione, e l'importo dello stesso dipenderà dal rendimento del tasso di interesse relativo di ciascuna valuta. Sostanzialmente si usa la valuta venduta per finanziare la valuta acquistata. Per essere un po' più tecnici, è necessario guardare i rendimenti relativi del tasso di interesse di ciascun paese per avere un'indicazione se si riceveranno o invece si pagheranno interessi su base giornaliera. Se si decide di acquistare un contratto della coppia AUD/USD a 9800 US, questo significa che si prestano Dollari USA per finanziare la posizione AUD 100.000. Questa è una coppia particolarmente buona da usare come esempio dato il grande differenziale di rendimento del tasso di interesse. Usiamo tassi di interesse di riferimento al mese di Novembre 2010 per ciascuna valuta per comprendere in generale se si devono pagare o ricevere interessi. Il tasso a pronti overnight determinato dalla Reserve Bank of Australia attualmente è 4,75%, pertanto ci si aspetterebbe che 100,000 dollari AUD guadagnino almeno 4,75% PA. D'altro canto, se si prestano Dollari USA, dato che la Federal Reserve tenta di stimolare l'economia USA, i tassi di interesse sono vicino allo zero, allora, in teoria il costo di prestito è molto più economico. Fondamentalmente, si prestano a tassi di svendita per finanziare un capitale a rendimento superiore, quindi l'interesse deve essere pagato a te. Quindi per determinare se si devono pagare o ricevere interessi o swap su una valuta semplicemente, compara i tassi di interesse di ciascun paese e controlla se si compra o vende la valuta con un tasso di interesse a rendimento superiore. Inoltre sarà necessario considerare che i calcoli swap non sono semplicemente solo due differenziali di tasso di interesse, spesso i costi di finanziamento possono essere maggiori di quelli del tasso di interesse sottostante. ANALISI DI MERCATO - FONDAMENTALI VS. TECNICA Sì, si tratta di un vecchio argomento nei mercati azionari e il mercato Forex certamente non è immune dallo stesso dibattito. Tuttavia stiamo assistendo a sempre più trader che optano per una combinazione di entrambe le cose dato che gli analisti tecnici conoscono i fondamentali importanti del mercato che rivestono un ruolo nell'attività di prezzo di una valuta e viceversa. Per esempio, la reazione di prezzo agli indicatori economici come per esempio dei dati sui posti di lavoro non agricoli degli Stati Uniti o una decisione del tasso di interesse ha la propensione a spostare il sentimento del mercato quindi reimpostando l'azione di prezzo su una coppia di valuta. Page3of8 Allo stesso modo, i trader esperti conoscono l'importanza delle pietre miliari tecniche come per esempio l'attività di prezzo passata che mostra particolari aree di supporto e resistenza, oppure se una valuta è sopravvalutata rispetto all'attività commerciale passata. I segnali tecnici possono inoltre fornire segnali positivi per un trader di breve termine che cerca di trarre vantaggio da qualsiasi anomalia percepita nell'attività di prezzo oppure seguire una tendenza di base. D'altro canto, un fondamentalista può usare una valuta per avere una vista a più lungo termine della salute economica relativa di ciascun paese. A prescindere dal caso, si avranno sempre sostenitori fidati di metodi particolari e se si hanno più contrattazioni vincenti rispetto a quelle perdenti allora vuol dire che si è sul binario giusto. Il grafico AUD/USD di seguito riportato mostra come un evento del notiziario possa influire sull'azione di prezzo, mostrando una salita ripida dopo che la RBA ha aumentato i tassi di interesse di riferimento del 25 bps a 4,75 per centesimo, il primo aumento in sei mesi. Con una grande maggioranza di mercato che prevedeva che i tassi rimanessero al palo, i verbali derivanti hanno visto il Dollaro australiano fare un salto di 1 centesimo USA. . ....... AUOOSO.MS 0.'8659 0.'8fi6& 0.911621 0."'656 lt I jII jjl II )JlII ''1 1 1 1 1 La decisione della RBA sui tassi di interesse del 2 Novembre 2010 - I successivi verbali della decisione hanno visto il Dollaro australiano fare un salto di 1 centesimo USA. l 1 tt jl :: I O.tmS ....... .....,. o.,mo o.,,lSO ....... .....,. 0,,,110 O,t!l(UO ...... 0.11110 '°'�•-+iaQo 200 "" Go °'= "' �T='"-�•·.;c. �•·= =·�-...-c-��c:o.. == �. �....,,...,,---.-----,,..,.,-�--,-,---.-----,--,,-�...,,..,,,---.-----,,--,-----,...,..,-,,--.----,�o.•us 2 ,-,.,, Z010 2 Nov 00:SO 2 Nov 01 )0 2 Nov Ol:10 2 NoY OL.50 2 No"' Oli>O 2 Nov Oil:10 2 hoY OOl:50 l NoY OS:JO l Nov 06:10 2 Nov� 2 hov 071>0 Fare del trading nel mercato FOREX in modo proficuo è difficile ma anche appagante. Non ci sono metodi testati garantiti per assistere gli investitori, tuttavia molti trader di successo adottano un semplice approccio disciplinato e rispettano le regole importanti del trading. Tali regole possono sembrare facili da seguire ma nella pratica quando si realizza il trading le emozioni possono prevaricare. Ricordati di gestire il conto di trading come faresti con la tua attività, di rimanere razionale e seguendo le regole sotto riportate il saldo sarà positivo. Page4of8 LE REGOLE D'ORO DEL TRADING Esistono un numero di regole importanti da seguire quando si contratta nel mercato Forex o in altri mercati. Ogni strategia interesserà diversi obiettivi e metodi, tuttavia è necessario considerare alcuni punti chiave. Avere scopi e obiettivi specifici Poche cose sono più importanti per il successo del trading rispetto alla determinazione di scopi e obiettivi (scritti) di ciò che si intende ottenere. È sorprendente quanto spesso raggiungiamo i nostri desideri, arriviamo ai nostri obiettivi e otteniamo le finalità che ci siamo prefissati se li articoliamo e li scriviamo. Per realizzare una qualsiasi attività di successo è necessario avere obiettivi misurabili che siano realmente raggiungibili. Nel trading (ovviamente) l'obiettivo primario è la realizzazione di denaro, tuttavia è importante avere altri obiettivi che non siano puramente legati al denaro. Coerenza e disciplina Per realizzare il pieno potenziale dei tuoi sistemi di trading è fondamentale rispettare i modi e i tempi indicati dal sistema per le entry, gli stop e le chiusure di ogni contrattazione. Questo richiede estrema fiducia nei sistemi di trading, tecnologia affidabile molto solida e disciplina mentale per aderire al piano commerciale a prescindere da quello che accade (presumendo che sia completo). Un presupposto intrinseco su come essere coerenti e disciplinati è avere un piano predefinito per ogni situazione che si possa verificare durante il trading, in modo tale da sapere come definire ciò che è coerente. Il piano richiede di includere almeno le seguenti voci: Quali sono le regole di trading per inserire, aggiungere e uscire dalle posizioni? Cosa fare in caso di problemi con computer, collegamento internet, broker, alimentazione elettrica, telefono, ecc.? Cosa fare se si è impossibilitati a realizzare il trading? Cosa fare se si perde una percentuale del conto? Cosa fare se tutti i mercati sono chiusi e non è possibile uscire dalle posizioni? Salvo che tu sia in grado di rispondere a tutti questi quesiti, non ti sarà possibile essere coerente e disciplinato nell'approccio al trading e se perdi denaro non saprai se è perché non hai seguito il piano, perché il piano è incompleto, perché i sistemi non funzionano, o semplicemente perché si sta attraversando un periodo di perdita. Questa semplice regola è la chiave per essere un trader di successo. Sono quattro semplici parole ma difficili da implementare davvero. Quando otteniamo una contrattazione proficua la nostra paura naturale di perdere i guadagni ottenuti diventa un ostacolo e vogliamo davvero chiudere tutto e tenerci il denaro. La maggior parte del trading comprende lunghi periodi di piccole vincite e perdite seguiti da alcune grandi vincite che fanno la differenza tra una redditività complessiva e semplicemente un'inversione o una perdita dovuta ai costi del trading (commissioni, spread, e slippage). La chiave per incentivare le contrattazioni vincenti è avere training stop fuori dall'intervallo giornaliero medio del mercato in modo tale che non siano troppo serrati da subire un arresto durante il trading "normale". Questo significa essere preparati a lasciare una porzione significativa di un utile disponibile di una contrattazione vincente e questa è la cosa che lo rende così difficile da implementare. Considera di aggiungere la cancellazione di contrattazioni vincenti se la riserva di capitale lo consente ed evitare arresti troppo serrati. Eliminare le perdite in posizione corta Questa regola è accoppiata a quella precedente, e solitamente è altrettanto difficile da implementare (sebbene sia molto facile da definire). Nello stesso modo in cui la redditività deriva da alcune grandi contrattazioni vincenti, la preservazione del capitale deriva dall'evitare le poche grandi sconfitte che il mercato porta con sé ogni anno. Determinare un punto di perdita massimo prima di entrare nel trading in modo tale da sapere prima quando si sta rischiando su questa particolare posizione è relativamente corretto. Devi semplicemente avere un prezzo di uscita che ti dice "questa contrattazione è perdente e uscirò prima che diventi troppo grande". Grazie ai gap all'apertura, oppure ai movimenti di limite nei future non possiamo mai essere sicuri al 100% di poter ottenere la nostra perdita massima, ma semplicemente avere le regole, e rispettarle sempre ci salva da contrattazioni sgradevoli che tendono ad andare contro la nostra posizione fino a farci perdere più di quante contrattazioni vincenti possiamo recuperare. Se hai una posizione di perdita che è al massimo punto di perdita, basterà uscire. Non sperare che ci sia una svolta. Perché rischiare altro denaro su questa contrattazione perdente, quando potresti semplicemente chiuderla (accettando la perdita) e cambiare? Questo ti lascerà in un ambiente molto migliore sia finanziariamente che mentalmente, rispetto a mantenere una posizione e sperare che torni sulla sua strada. Anche se è già successo, non vale la pena mettere in gioco l'energia mentale e i sentimenti negativi per mantenere la posizione. Rispetta sempre le nostre regole ed esci da una posizione se arriva al tuo punto di stop. Non entrare mai in una contrattazione perdente Questa è certamente una regola difficile da rispettare, soprattutto se abbiamo una forte visione della traiettoria di una particolare valuta. Le contrattazioni sono divise in vincenti e perdenti, e se una contrattazione è perdente, le possibilità di farla svoltare e diventare vincente sono troppo piccole per rischiare ancora altro denaro. Se in realtà si tratta di una vincente mascherato da perdente, perché non attendere fino a quando mostra i suoi veri colori (e diventa vincente) prima di entrarvi? In questo modo noterai che quasi sempre la contrattazione termina colpendo il tuo stop loss e non torna indietro. A volte la contrattazione svolta prima di colpire il tuo punto di stop e diventa vincente e allora puoi considerarti molto fortunato. A volte la contrattazione colpisce il tuo stop loss e poi svolta e diventa vincente e allora puoi considerarti sfortunato. A prescindere dal risultato, non vale mai la pena entrare in una situazione di perdita sperando che diventi vincente. Le probabilità di successo sono troppo basse per rischiare più capitale oltre al rischio iniziale. Non correre troppi rischi Uno degli errori più devastanti che un trader può fare è rischiare troppo capitale su una sola contrattazione. Una cosa è certa nel trading: se perdi tutto il tuo capitale sei fuori dal gioco. Perché rischiare così tanto se poi questo ti impedisce di poter continuare? Esiste un detto nel poker per chi punta tutto (rischiando tutte le chip): funziona solo una volta. Questo è vero anche per il trading. Se rischi tutto il tuo conto in ogni contrattazione basta solo una perdita per far fuori tutto (e nessun metodo di trading è preciso al 100%), quindi sarai fuori dal gioco in un qualche momento, è solo una questione di tempo. Page6of 8 Per sua natura il trading del FOREX interessa una leva finanziaria, il tuo provider può richiedere meno dell'1% come margine iniziale per coprire una posizione, ma è intelligente lasciare qualcosa sul conto onde evitare richieste di margine immediate se la contrattazione va contro di te. Se sei preoccupato della dimensione di una contrattazione allora significa che è troppo grande e che devi ridurne la dimensione immediatamente. Ricorda che la longevità è la chiave per fare denaro con il trading, lentamente, su un lungo periodo, con rischio minimo, è sempre preferibile che rapidamente e con troppo elevato. Sistemi solo a previsione positiva Se hai un sistema di trading a previsione positiva, i soli fattori che determinano quanto denaro farai in un anno sono il numero di contrattazioni che il sistema genera, quanto capitale allochi al sistema, e quanto precisamente implementi i segnali di trading. Se non sai se il tuo sistema di trading è a previsione positiva allora perché sei nel trading? La previsione è calcolata usando gli utili o le perdite per ciascuna contrattazione (al netto dei costi di implementazione di trading) divisi per il rischio iniziale (usando il tuo stop loss) e quindi prendendo la media di questo numero di una serie di contrattazioni. I sistemi che hanno una previsione positiva creeranno denaro in media e quelli con previsione negativa perderanno denaro. I trader di successo commerciano solo sistemi in cui le probabilità di successo sono a loro favore (vale a dire il sistema è a previsione positiva) quindi sanno che fare denaro è il risultato di un'implementazione precisa del sistema e non solo pura fortuna. Istruzione Al fine di competere al livello più alto nell'attività di trading ed essere uno dei partecipanti davvero di successo devi essere istruito bene su quello che sta avvenendo. Questo non significa vantare una laurea in una rinomata università; il mercato se ne infischia di dove hai studiato. Essere ben istruito significa avere ricercato e testato completamente le idee di trading e sapere perché il tuo sistema di trading ha funzionato nel passato e come continua a funzionare ora. Significa comprendere tutta la tecnologia e le applicazioni che il tuo sistema deve eseguire in modo preciso. Significa inoltre comprendere lo scopo e gli obiettivi e come il trading ti aiuterà a ottenerli. Significa comprendere se stessi e come la tua personalità influenza i risultati. Significa comprendere i mercati e gli strumenti in cui si contratta. Per ottenere il successo diventa davvero necessario diventare un esperto nell'attività di trading per comprendere come mettere tutto insieme, quando va male, e come può essere migliorato. Con questi utili sforzi, ci si prende un impegno, si lavora duramente, con dedizione e ancora con lavoro duro. Non contrattare con denaro con il timore di perderlo essuno ha mai fatto soldi facendo del trading con un mutuo da pagare a fine mese. Avere l'esigenza di fare X dollari al mese o essere finanziariamente in pericolo è il modo migliore per sconvolgere completamente tutte la disciplina di trading, le regole, gli obiettivi e questo può facilmente andare storto. Page?of 8 Il trading implica l'assumersi di un rischio ragionevole per ottenere una buona ricompensa. I mercati e come e quando rinunciare agli utili non è sotto il tuo controllo. Non fare trading se ti serve il denaro per pagare le bollette. Non fare trading se la tua attività e le spese personali non sono coperte da altri flussi di reddito o riserve di liquidità. Questo porterà solo ad altro stress ingestibile e può essere molto dannoso per le tue prestazioni di trading. Fai una pausa L'ultima regola può non essere ovvia, ma concediti sempre una vacanza dal trading. Questo potrebbe significare un'interruzione di 2 settimane o semplicemente evitare i mercati per alcuni giorni per prendere fiato. Il mercato sarà ancora là al tuo ritorno e tu sarai ricaricato dalla pausa. Riepilogo Abbiamo riportato le regole che riteniamo non debbano mai essere violate nel trading. Se lavori per non violarle mai, allora il tuo stile di trading dovrebbe migliorare sostanzialmente. Page8of 8

Scarica