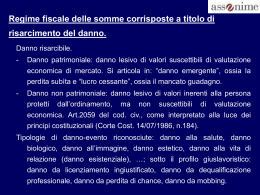

Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. Danno risarcibile. - Danno patrimoniale: danno lesivo di valori suscettibili di valutazione economica di mercato. - Danno non patrimoniale: danno lesivo di valori inerenti alla persona protetti dall’ordinamento, ma non suscettibili di valutazione economica. Art.2059 del cod. civ., come interpretato alla luce dei principi costituzionali (Corte Cost. 14/07/1986, n.184). Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. Danno non patrimoniale. Danno biologico: lesione arrecata all’integrità psico-fisica della persona, in sé considerata quale autonomo e primario bene della vita, tutelato ex se dall’art.32 della Costituzione. - All’interno della nozione di danno biologico rientrano tutte le conseguenze pregiudizievoli che dalla lesione della salute derivano alla qualità della vita del soggetto offeso e cioè i danni estetici, i danni alla vita di relazione, i danni da riduzione della capacità lavorativa generica (nel senso di modo di essere del soggetto la cui lesione realizza una menomazione del bene salute inteso in senso lato). Danno morale (art.2059 del codice civile): sofferenza e turbamento d’animo, anche se contingenti e transitori, provocati dall’illecito subìto. Risarcibile solo ove sia conseguenza di un fatto previsto dalla legge come reato. Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. Danno esistenziale: deprezzamento della qualità della vita in conseguenza della violazione di diritti fondamentali della persona. Terza figura di danno elaborata per superare la non risarcibilità del danno non patrimoniale se non in presenza di lesione psico-fisica permanente (danno biologico) o di reato (danno morale). Cass., sez.civ., 15 luglio 2005, n.15022: il danno esistenziale non esiste come categoria autonoma (precedenti: Cass.,sez. III, 31 maggio 2003, n.8827 e 8828): • non esiste una terza categoria di danni oltre a quelli patrimoniali e non patrimoniali; • il danno non patrimoniale è una categoria ampia definibile solo in negativo: vi rientrano tutti i pregiudizi non suscettibili di valutazione economica; Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. • Il danno patrimoniale è risarcibile solo nei casi previsti dalla legge e tra questi rientrano le ipotesi di lesioni di interessi della persona costituzionalmente tutelati. Conclusioni: - danno morale è espressione atecnica; - il danno patrimoniale è “tipico” nel senso che può essere risarcito solo nei casi previsti dalla legge; - sofferenze morali e pregiudizi di interessi costituzionalmente garantiti non sono danni diversi, ma sono elementi cui tenere conto nella liquidazione dell’unico danno non patrimoniale (rappresentato dalla sintesi di tutti gli effetti non patrimoniali negativi prodotti dall’illecito) Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. Imponibilità delle somme corrisposte a titolo di risarcimento del danno - Art.6, comma 2, del Tuir: “I proventi conseguiti in sostituzione di redditi…e le indennità conseguite a titolo di risarcimento di danni consistenti nella perdita di redditi…costituiscono redditi della stessa categoria di quelli sostituiti o perduti”. - Le erogazioni che hanno la finalità di risarcire un danno costituiscono reddito solo se il danno consiste nella perdita di redditi (lucro cessante); qualora la perdita riguardi la fonte di produzione del reddito (danno emergente) ovvero un valore della persona costituzionalmente garantito (danno non patrimoniale) le somme erogate devono essere escluse da imposizione. Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. Nozione di reddito di lavoro dipendente. - Art.49 del Tuir: “ Sono redditi di lavoro dipendente quelli che derivano da rapporti aventi per oggetto la prestazione di lavoro, con qualsiasi qualifica, alle dipendenze e sotto la direzione di altri, …”. - Art.51 del Tuir: “Il reddito di lavoro dipendente è costituito da tutte le somme e i valori in genere, a qualunque titolo percepiti nel periodo d’imposta, anche sotto forma di erogazioni liberali, in relazione al rapporto di lavoro”. - Sono redditi di lavoro dipendente quelli che trovano titolo nel rapporto di lavoro e cioè tutte le somme e i valori erogati al dipendente sulla base del rapporto, anche indipendentemente dal nesso sinallagmatico esistente fra compensi percepiti dal lavoratore ed effettività della prestazione lavorativa (circ. 23/12/1997, n.326). Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. - Art.46 del d.P.R. n.597 del 1973: “Il reddito di lavoro dipendente è quello derivante dal lavoro prestato con qualsiasi qualifica alle dipendenze sotto la direzione di altri…”. - Art.48, comma 1, del d.P.R. n.597 del 1973: ”Il reddito di lavoro dipendente è costituito da tutti i compensi ed emolumenti comunque denominati, percepiti nel periodo d’imposta in dipendenza del lavoro prestato, anche sotto forma di partecipazione agli utili e a titolo di sussidio e liberalità”. - Nel Tuir la nozione di reddito come “nuova ricchezza” non viene smentita: principio della capacità contributiva ex art.53 Cost.. - Necessità che vi sia una connessione fra l’utilità economica del dipendente ed il rapporto di lavoro. Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. Tesi dell’imponibilità senza eccezioni delle somme percepite da un dipendente a titolo di risarcimento di danni subìti nel contesto del rapporto di lavoro. - Art.17, comma 1, lett.a), del Tuir, come modificato dall’art.32 del D.L. n.41 del 1995: “ L’imposta si applica separatamente sui seguenti redditi: a) …nonché le somme e i valori comunque percepite, al netto delle spese legali sostenute, anche se a titolo risarcitorio o nel contesto di procedure esecutive, a seguito di provvedimenti dell’autorità giudiziaria o di transazioni relative alla risoluzione del rapporto di lavoro”. - Non tiene conto dei principi generali in materia di tassazione dei redditi ed, in particolare, del fatto che la legislazione tributaria regola il fenomeno della somme percepite a titolo risarcitorio con una norma di carattere generale, l’art.6, comma 2, del Tuir. Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. Tesi dell’imponibilità del solo “lucro cessante”: l’art.17, comma 1, lett.a), del Tuir è una norma di carattere procedimentale che stabilisce le modalità di tassazione delle somme ivi espressamente considerate, sempreché siano reddito. Natura interpretativa, non innovativa delle modifiche intervenute a seguito del D.L. n.41 del 1995. La giurisprudenza più recente condivide questa impostazione: Cass., 11 giugno 2004, n.11186; Cass., 15 maggio 2002, n.15991; Cass., 19 marzo 2002, n.3956; Cass. 28 luglio 2000, n.9950, Cass., 7 settembre 1999, 9477 (contra, Cass., 3 maggio 2000, n.5565; Cass., 20 marzo 1998, n.2931). Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. La tassazione delle somme corrisposte in via transattiva. - Problema della prova del danno e della quantificazione del danno (danno emergente e lucro cessante). - Fattispecie: danno da dequalificazione professionale Cass., 21 ottobre 2003, n.3802. - Qualificazione del danno da demansionamento come fattispecie plurioffensiva che non si risolve nel solo pregiudizio economico conseguente all’impoverimento della capacità professionale, ma è potenzialmente produttiva di ulteriori danni quali la perdita di chance, ed il danno biologico, inteso come menomazione delle condizioni psicofisiche del lavoratore o, più in generale, del suo diritto alla salute ovvero all’immagine o alla vita di relazione, a prescindere da eventuali ripercussioni negative sulla capacità di produrre reddito. Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. - Profilo probatorio: necessità di evidenziare il rapporto di causalità fra comportamento illecito del datore di lavoro e danno in tutte le sue componenti. Compito del giudice è accertare se il danno in concreto sussiste (no presunzione): giudizio di accertamento su fondatezza e rilevanza delle prove dedotte dal lavoratore; ricorso all’equità ammesso solo nella successiva fase di liquidazione del danno (Cass., n.14199/2001) (Sulla perdita di chance: Cass., n.15810/2000; Cass., n.14074/2000). - Implicazioni tributarie: al fine di determinare la rilevanza impositiva della somma corrisposta non è sufficiente provare il nesso causale fra le singole voci di danno ed il demansionamento, ma occorre quantificare la parte della somma correlata alle singole componenti sotto il profilo della loro qualificazione come lucro cessante (imponibile) o danno emergente (escluso da imposizione). Regime fiscale delle somme corrisposte a titolo di risarcimento del danno. Comm. Prov. Milano, 31 gennaio 2005, n.297. Ripartizione della somma versata ad un lavoratore a seguito di accordo transattivo al duplice titolo di danno da demansionamento e di danno biologico: criterio basato sulle percentuali delle due distinte richieste risarcitorie rispetto al loro totale.

Scarica