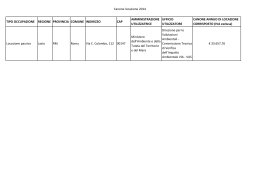

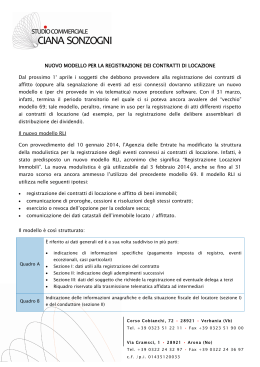

Gennaio 2010 | www.estv.admin.ch Info IVA 17 concernente il settore Amministrazione, locazione e vendita di immobili Dipartimento federale delle finanze DFF Amministrazione federale delle contribuzioni AFC Osservazioni preliminari Espressioni che possono indicare una forma femminile o maschile non verranno in seguito distinte nella presente pubblicazione ma saranno utilizzate nell’una o nell’altra forma e sono considerate equivalenti. Abbreviazioni AFC art. CC CCPP CCP CHF CO CP CPP cpv. IDI IVA lett. LIFD LIVA n. N.IVA OIVA RS Amministrazione federale delle contribuzioni articolo Codice civile svizzero del 10 dicembre 1907 (RS 210) Comunione di comproprietari di proprietà per piani Comunione di comproprietari Franchi svizzeri Legge federale del 30 marzo 1911 di complemento del Codice civile svizzero (Libro quinto: Diritto delle obbligazioni; RS 220) Comproprietario Comproprietari di proprietà per piani capoverso Numero d’identificazione delle imprese Imposta sul valore aggiunto Lettera Legge federale del 14 dicembre 1990 sull’imposta federale diretta (RS 642.11) Legge federale del 12 giugno 2009 concernente l’imposta sul valore aggiunto (RS 641.20) numero Numero di registro dei contribuenti IVA Ordinanza del 27 novembre 2009 concernente l’imposta sul valore aggiunto (RS 641.201) Raccolta sistematica del diritto federale Aliquote d’imposta valevoli fino al 31 dicembre 2010: Aliquota normale 7,6 %; aliquota ridotta 2,4 %; aliquota speciale 3,6 %. Aliquote d’imposta valevoli dal 1° gennaio 2011: Aliquota normale 8,0 %; aliquota ridotta 2,5 %; aliquota speciale 3,8 %. ©Edito dall’Amministrazione federale delle contribuzioni, Berna Marzo 2012 Amministrazione, locazione e vendita di immobili Spiegazioni introduttive riguardanti la presente info IVA La presente info IVA si fonda sulla LIVA e sull’OIVA, entrambe entrate in vigore il 1° gennaio 2010, ed è valevole dal 1o gennaio 2010, tenuto comunque conto delle regolamentazioni contenute nell’info IVA “Prassi dell’AFC: applicabilità temporale”. Le informazioni orali e scritte rilasciate sotto il regime della vecchia legge sull’IVA del 2 settembre 1999, che non corrispondono al contenuto della presente pubblicazione, non sono applicabili alle fattispecie verificatesi a partire dall’entrata in vigore della nuova LIVA del 12 giugno 2009. Mantengono invece la loro validità le informazioni rilasciate nonché le pubblicazioni edite a suo tempo in virtù della vecchia legge sull’IVA e riferite a fattispecie verificatesi tra il 1° gennaio 2001 e il 31 dicembre 2009. Le spiegazioni contenute nella presente pubblicazione dovrebbero permettere ai contribuenti (e ai loro rappresentanti) di salvaguardare i propri diritti e adempiere i propri obblighi in materia di IVA. La presente info IVA dà informazioni rilevanti concernenti la prassi, in particolare alle imprese del settore degli immobili che sono attive nell’ambito dell’acquisto e vendita di immobili, come pure nell’ambito della locazione e amministrazione di immobili. Trovate ulteriori informazioni su determinati temi (p. es. assoggettamento, controprestazione o deduzione dell’imposta precedente) nelle corrispondenti info IVA. Un numero d’identificazione univoco delle imprese (IDI) è stato introdotto con l’entrata in vigore, il 1° gennaio 2011, della legge federale del 18 giugno 2010 sul numero d’identificazione delle imprese (LIDI; RS 431.03). L’IDI, al quale viene aggiunto il complemento IVA, sostituisce il vecchio numero IVA (designato nella presente pubblicazione con N.IVA). Il formato di questo nuovo numero si basa sull’IDI, CHE-123.456.789, che viene completato dal suffisso IVA, per esempio: CHE-123.456.789 IVA. Per ridurre i costi di adattamento sopportati dalle imprese, entrambi i numeri possono essere utilizzati indifferentemente dal 1° gennaio 2011 al 31 dicembre 2013. In caso di utilizzo del nuovo N.IVA, il vecchio può anche figurare come numero di riferimento (F p. es. N.Rif. sul rendiconto IVA). 3 Info IVA 17 concernente il settore 4 Amministrazione, locazione e vendita di immobili Indice delle materie 1 1.1 1.2 1.3 Prestazioni in relazione con immobili . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Prestazioni imponibili (art. 1 cpv. 2 lett. a in rel. con l’art. 3 lett. c LIVA) . . . . . . . . Prestazioni escluse dall’imposta (art. 21 cpv. 2 n. 20 e 21 LIVA) . . . . . . . . . . . . . . Terreno (art. 24 cpv. 6 lett. c LIVA) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 9 9 10 10 2 2.1 2.1.1 14 14 2.2 Luogo della prestazione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Luogo della prestazione di servizi (art. 8 LIVA) . . . . . . . . . . . . . . . . . . . . . . . . . . . Prestazioni di servizi di cui all’articolo 8 capoverso 2 lettera f LIVA (luogo del fondo) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Prestazioni di servizi di cui all’articolo 8 capoverso 1 LIVA (principio del luogo del destinatario) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Luogo della fornitura (art. 7 LIVA) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 3 3.1 3.2 Opzione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 16 Principi . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 16 Obbligo di registrazione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 17 4 4.1 Edificazione di una costruzione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 18 Deduzione dell’imposta precedente e correzioni della deduzione dell’imposta precedente . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 18 Garanzia d’affitto . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 22 2.1.2 4.2 5 5.1 5.2 5.2.1 5.2.2 5.3 5.4 5.5 6 6.1 6.2 6.3 14 15 15 Trasferimento di un fondo edificato . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Vendita senza opzione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Vendita con opzione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Opzione per l’intero edificio . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Opzione per parti dell’edificio . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Trasferimento mediante la procedura di notifica (art. 38 LIVA e art. 101–105 OIVA) Fattispecie di modifiche d’utilizzazione in caso di trasferimento di un fondo . . . . Fatturazione di prestazioni al di fuori del contratto di compravendita stipulato con atto pubblico (istrumento notarile) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 31 Locazione di fondi o parti di fondi esclusa dall’imposta o per la cui imposizione si è optato . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Esigenze formali per i contratti di locazione con opzione . . . . . . . . . . . . . . . . . . . Sublocazione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Spese accessorie . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 5 22 22 23 23 24 24 26 32 32 32 33 Info IVA 17 concernente il settore 6.3.1 6.3.1.1 6.3.1.2 6.3.1.3 6.3.2 6.3.2.1 6.3.2.2 6.4 6.5 6.6 6.7 6.8 6.8.1 6.8.2 6.9 6.10 6.10.1 6.10.2 6.11 6.12 7 7.1 7.1.1 7.1.2 7.1.3 7.1.4 7.1.5 7.2 7.2.1 7.2.2 7.3 Spese accessorie in caso di locazione con opzione . . . . . . . . . . . . . . . . . . . . . . . . Principio . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Regolamentazione transitoria per le spese accessorie . . . . . . . . . . . . . . . . . . . . . Importi forfetari per il calcolo delle quote private alle spese accessorie in caso di imprese individuali . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Spese accessorie in caso di locazione senza opzione . . . . . . . . . . . . . . . . . . . . . . Spese accessorie incluse nel contratto di locazione . . . . . . . . . . . . . . . . . . . . . . . Spese accessorie non incluse nel contratto di locazione . . . . . . . . . . . . . . . . . . . . Deduzione dell’imposta precedente sulle spese di manutenzione e d’investimento . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Deduzione dell’imposta precedente su immobili in caso di imprese individuali . . . Pagamenti del locatario . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Modifica di utilizzazione in caso di cambiamento di locatario . . . . . . . . . . . . . . . Edifici inoccupati (inutilizzati) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . In caso di precedente locazione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . In caso di prima locazione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Appartamento del portinaio . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Provvedimenti edilizi negli oggetti locati . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Provvedimenti edilizi da parte del locatario (locazione di costruzioni grezze) . . . . Provvedimenti edilizi da parte del locatore . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Riduzione della pigione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Indennizzo per lo scioglimento anticipato del contratto di locazione . . . . . . . . . . Locazioni imponibili secondo l’articolo 21 capoverso 2 numero 21 lettere a–f LIVA; in particolare prestazioni del settore alberghiero . . . . . . . . . . . . . Delimitazione tra sostanza aziendale e sostanza privata, rispettivamente tra ambito imprenditoriale e non imprenditoriale in relazione ad appartamenti o case di vacanza, nonché a posteggi . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Aliquote d’imposta applicabili e deduzione dell’imposta precedente . . . . . . . . . . Messa a disposizione a persone strettamente vincolate . . . . . . . . . . . . . . . . . . . . Utilizzazione a scopi privati da parte di imprese individuali . . . . . . . . . . . . . . . . . . Proprietà o comproprietà di un imprenditore contribuente (impresa individuale) e del suo coniuge . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Esempi . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Prestazioni del settore alberghiero e locazione di sale nel settore alberghiero e della ristorazione (art. 21 cpv. 2 n. 21 lett. a LIVA) . . . . . . . . . . . . . . . . . . . . . . . Prestazioni del settore alberghiero nella paralbergheria e delimitazione rispetto alla locazione esclusa dall’imposta . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Locazione di sale, auditori e aule per conferenze nel settore alberghiero e della ristorazione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Locazione di aree di campeggio e aree per mobilehome (art. 21 cpv. 2 n. 21 lett. b LIVA) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6 33 33 34 34 35 35 35 35 36 37 37 37 37 44 44 44 44 46 47 47 48 48 49 49 50 50 50 52 52 55 55 Amministrazione, locazione e vendita di immobili 7.4 7.4.1 7.4.2 7.4.2.1 7.4.2.2 7.4.3 7.4.4 7.5 7.6 7.7 7.8 8 8.1 8.2 8.3 9 9.1 9.2 9.3 9.3.1 9.3.2 9.3.3 9.4 9.5 9.6 9.7 9.8 9.9 9.10 9.11 9.11.1 9.11.2 Locazione di aree per il parcheggio di veicoli (art. 21 cpv. 2 n. 21 lett. c LIVA) . . . . Principio . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Trattamento fiscale . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Posteggi destinati all’uso comune . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Posteggi non destinati all’uso comune . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Esempi . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Posteggi per il personale, i clienti e i fornitori . . . . . . . . . . . . . . . . . . . . . . . . . . . Locazione di attrezzature installate durevolmente e di impianti sportivi (art. 21 cpv. 2 n. 21 lett. d LIVA) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Porti e posti d‘attracco per imbarcazioni e boe (art. 21 cpv. 2 n. 21 lett. c LIVA) . . Locazione di cassette di sicurezza (art. 21 cpv. 2 n. 21 lett. e LIVA) . . . . . . . . . . . . Locazione di superfici per stand di esposizione e di singoli locali in edifici espositivi e congressuali (art. 21 cpv. 2 n. 21 lett. f LIVA) . . . . . . . . . . . . . . . . . . . Comunione di comproprietari di proprietà per piani (CCPP) e comunione di comproprietari (CCP) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Principio . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Opzione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Fondo di rinnovamento di una CCPP rispettivamente di una CCP . . . . . . . . . . . . Criteri di delimitazione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Locazione oppure diritto di utilizzazione di un’infrastruttura . . . . . . . . . . . . . . . . Locazione di aree riservate alle bancarelle di mercato e di aree di stazionamento all‘aperto . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Locazione di stazioni di rifornimento . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Senza l’immobile d‘esercizio . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Con l‘immobile d‘esercizio . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Prestazioni supplementari del locatore . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Locazione di cinematografi, studi per registrazioni sonore, audiovisive, televisive e simili . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Spazi per pubblicità, vetrine . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Bancomat . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Antenne per telefonia mobile . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Estrazione di risorse naturali . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Discariche . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Custodia e immagazzinaggio di beni . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Costruzioni mobili (vendita o locazione) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Locazione di una costruzione mobile da parte di un’impresa di costruzioni . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Locazione di una costruzione mobile da parte di terzi . . . . . . . . . . . . . . . . . . . . . 7 55 55 56 56 56 57 61 61 62 63 63 63 63 64 65 67 67 68 69 69 69 70 70 70 71 71 71 72 72 72 73 73 Info IVA 17 concernente il settore 10 Prestazioni in nome di terzi – rappresentanza e intermediazione (art. 20 cpv. 2 LIVA) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10.1 Principio . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10.2 Intermediazione per l‘acquisto o vendita di un fondo . . . . . . . . . . . . . . . . . . . . . 10.3 Intermediazione per la locazione di immobili . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10.4 Intermediazione per la locazione di appartamenti e case di vacanza . . . . . . . . . . . 10.5 Intermediazione per l’amministrazione di immobili . . . . . . . . . . . . . . . . . . . . . . . 10.5.1 Amministrazione di immobili di terzi . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10.5.2 Amministrazione di proprietà immobiliari proprie . . . . . . . . . . . . . . . . . . . . . . . . 10.5.3 Rifatturazione delle spese accessorie da parte di un’amministrazione immobiliare 10.5.3.1 In caso di locazione di immobili, senza opzione . . . . . . . . . . . . . . . . . . . . . . . . . . 10.5.3.2 In caso di locazione di immobili, con opzione . . . . . . . . . . . . . . . . . . . . . . . . . . . 10.5.3.3 Onorario per la stesura del conteggio delle spese accessorie . . . . . . . . . . . . . . . . 73 73 74 76 76 77 77 77 78 78 78 78 11 Criteri di delimitazione tra prestazioni di portineria proprie e prestazioni di portineria imponibili acquisite presso terzi . . . . . . . . . . . . . . . . . . . . . . . . . . . . 79 12 Procedura semplificata per la correzione dell‘imposta precedente nel caso di locazione di edifici o parti di edifici (senza opzione) . . . . . . . . . . . . . . . . . . . . . 79 Allegato I Modello per la chiave di riparto dell‘imposta precedente (vedi cifra 3.2) . . . . . . . . 83 II Rappresentazione grafica del trasferimento di fondi o di parte di fondi mediante procedura di notifica . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 84 III Conteggio delle spese accessorie con correzione corrente dell‘imposta precedente (vedi cifra 6.3.1.1) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 85 IV Conteggio delle spese accessorie con deduzione totale dell‘imposta precedente e successiva correzione della deduzione (vedi cifra 6.3.1.1) . . . . . . . . 87 8 Amministrazione, locazione e vendita di immobili 1 Prestazioni in relazione con immobili Nel presente documento i termini edifici, stabili, immobili, fondi, terreni o parti di fondi, di terreni o edifici sono considerati – com’è consuetudine nel linguaggio comune – come equivalenti, anche se dovessero essere in contrasto con disposizioni di leggi. Per locazione o locare s’intende anche noleggiare o affittare. 1.1 Prestazioni imponibili (art. 1 cpv. 2 lett. a in rel. con l’art. 3 lett. c LIVA) Sono prestazioni imponibili per esempio: l l l l l l l l l l l l l l l la vendita di immobili con opzione (cifra 5.2); la locazione di immobili con opzione (cifra 6); l’alloggio di ospiti in alberghi case e/o appartamenti di vacanza (cifra 7.2); la locazione di sale nel settore alberghiero e della ristorazione (cifra 7.2); la locazione di aree di campeggio e di aree per mobilhome da parte dei loro gestori (cifra 7.3); la locazione, per il parcheggio di veicoli, di aree non destinate all’uso comune, salvo se si tratta di una prestazione accessoria a una locazione di immobili esclusa dall’imposta (cifra 7.4.2.2); la locazione di attrezzature e macchine installate durevolmente e facenti parte di un impianto, non però di impianti sportivi (cifra 7.5); la locazione di posti di attracco per imbarcazioni, boe e posti barche in rimesse per imbarcazioni con dispositivi di sospensione (cifra. 7.6); la locazione di cassette di sicurezza (cifra 7.7); la locazione di superfici per stand di esposizione e di singoli locali in edifici espositivi e congressuali (cifra 7.8); la messa a disposizione di superfici di edifici, vetrine e simili a scopi pubblicitari (cifra 9.5); la concessione di un diritto non iscritto nel registro fondiario di erigere e gestire sul fondo un’antenna di telefonia mobile (cifra 9.7); la custodia e l’immagazzinaggio di beni (cifra 9.10); l’amministrazione e la mediazione di immobili (cifra 10); lavori di portineria non eseguiti dal proprietario dello stabile o da suoi dipendenti, ma acquisiti da terzi (cifra 11). F Le prestazioni eseguite a missioni diplomatiche, agenti diplomatici, organizzazioni internazionali ecc. sono esenti dall’imposta a determinate condizioni (art. 107 cpv. 1 lett. a LIVA in rel. con gli art. 143–150 OIVA). 9 Info IVA 17 concernente il settore 1.2 Prestazioni escluse dall’imposta (art. 21 cpv. 2 n. 20 e 21 LIVA) Sono prestazioni escluse dall’imposta per esempio: l l l l l l l l l l la vendita di immobili senza opzione (cifra 5.1); il trasferimento e la costituzione di diritti reali su fondi (cifra 9.7); la costituzione e il trasferimento di un diritto di prelazione su un immobile iscritto nel registro fondiario; la locazione di un fondo o parti del fondo, senza opzione (cifra 6); la locazione, per il parcheggio di veicoli, di aree destinate all’uso comune, nonché di aree in relazione a una locazione di immobili o parti di immobili esclusa dall’imposta (cifra 7.4.2.1 e 7.4.2.2); la locazione di autosili o di singoli piani dei medesimi (cifra 7.4.2.2); la locazione di impianti sportivi (cifra 7.5) e d’interi edifici espositivi e congressuali (cifra 7.8); le prestazioni eseguite da CCPP o da CCP a CPP o a CP per spese comuni (cifra 8); la locazione di superfici all’aperto per la tenuta di mercati e fiere (cifra 9.2); la concessione di un diritto iscritto nel registro fondiario di erigere e gestire sul fondo un’antenna di telefonia mobile (cifra 9.7). Ad eccezione della controprestazione per il terreno non inclusa nella base di calcolo (vedi art. 24 cpv. 6 lett. c LIVA), per le summenzionate prestazioni sussiste, in virtù dell’articolo 22 capoverso 1 LIVA, la possibilità d’opzione, ovvero d’imposizione volontaria, purché il destinatario non utilizzi il bene esclusivamente a scopi privati (vedi al riguardo le delucidazioni della seguente cifra 3.1) (art. 22 cpv. 2 lett. b LIVA). 1.3 Terreno (art. 24 cpv. 6 lett. c LIVA) Oggetto delle seguenti delucidazioni è il terreno che può essere urbanizzato o no, ma non edificato. La parte della controprestazione inerente al valore del terreno in caso di alienazione di un bene immobile non è inclusa nella base di calcolo (art. 24 cpv. 6 lett. c LIVA). La controprestazione per la vendita del terreno non soggiace quindi all’imposta. Ciononostante le imposte precedenti risultanti dall’acquisto del terreno possono, nel quadro dell’attività imprenditoriale, inizialmente essere fatte valere. Lo stesso vale per l’imposta precedente per i costi per l’urbanizzazione (urbanizzazione grezza e/o fine, lavori di sondaggio, costi di parcellazione, costi di picchettazione, lavori di demolizione, 10 Amministrazione, locazione e vendita di immobili risanamento del terreno ecc.). Se già al momento dell’acquisto, o successivamente nel quadro dell’urbanizzazione, emerge chiaramente che il terreno è destinato in parte o totalmente a costruzioni, per le quali nessuna opzione è ammessa sulla locazione o vendita escluse dall’imposta, oppure per l’utilizzazione a scopi privati (titolare di un’impresa individuale), la deduzione delle imposte precedenti risultanti non è ammessa oppure è ammessa solo proporzionalmente sin dall’inizio. Se il Comune autorizza il proprietario stesso a eseguire i lavori di urbanizzazione grezza del terreno edificabile e quest’ultimo affida l’esecuzione a terzi, egli può dedurre, nell’ambito della sua attività legittimante la deduzione dell’imposta precedente, l’imposta precedente su queste prestazioni di terzi. Ciò vale anche se dopo l’urbanizzazione, le strutture (strade, condotte dell’acqua e delle canalizzazioni) sono trasferite a titolo gratuito al Comune (F info IVA concernente il settore “Collettività pubbliche”). Quando si aliena un terreno urbanizzato o non urbanizzato, i costi d’urbanizzazione e quelli sorti in relazione all’acquisto possono essere menzionati separatamente nel contratto di compravendita e imposti all’aliquota normale. Il rimanente ricavo dalla vendita non soggiace all’imposta. In questo caso la deduzione dell’imposta precedente in relazione all’acquisto e all’urbanizzazione del terreno è stata fatta valere a ragione. Se non si opera questa separazione, la vendita del terreno (ricavo totale della vendita) non soggiace all’imposta. Poiché questi beni e prestazioni di servizi gravati d’imposta precedente s’intendono non utilizzati, tutte le deduzioni delle imposte precedenti fatte valere in relazione al terreno venduto, vanno di conseguenza corrette integralmente (senza ammortamento; vedi art. 69 cpv. 1 OIVA) e senza interessi di mora (consumo proprio di cui all’art. 31 LIVA). Questo perché il terreno lascia la sfera imprenditoriale. La vendita del terreno non è una prestazione esclusa dall’imposta ai sensi dell’articolo 21 capoverso 2 LIVA. N Se si costruisce un edificio su una particella edificabile (terreno) le spese gravate d’imposta precedente risultanti dall’acquisto e dall’urbanizzazione del terreno sono considerate costi d’investimento dell’immobile e non rientrano più nel valore del terreno (in merito alle ripercussioni fiscali, vedi la seguente cifra 5). In caso di acquisto o di vendita del terreno, l’acquirente o il venditore contribuente può far valere, per i costi direttamente legati all‘acquisto o alla vendita (inserzioni, onorario d’intermediazione, approntamento di contratti di compravendita, spese notarili ecc.), la deduzione dell’imposta precedente nell’ambito della sua attività imprenditoriale. 11 Info IVA 17 concernente il settore Il valore della vendita di un terreno va dichiarato alle cifre 200 e 280 del rendiconto IVA. N Le entrate dalla concessione di un diritto di superficie (canoni del diritto di superficie) da parte del datore del diritto di superficie sottostanno al medesimo trattamento fiscale previsto per il valore del terreno e vanno parimenti dichiarate alle cifre 200 e 280 del rendiconto IVA (vedi anche le seguenti cifre 9.8 e 9.9). Spiegazioni in merito al trattamento fiscale IVA in caso di vendita di terreni edificati sono riportate nelle seguenti cifre 5.1–5.4. N Dal 1° gennaio 2010, è di principio possibile lo sgravio fiscale successivo sui costi sostenuti fino al 31 dicembre 2009 in relazione al terreno come la demolizione totale, l’urbanizzazione grezza ed il risanamento del terreno ecc. Lo sgravio fiscale successivo può essere effettuato sul valore attuale dell’imposta precedente. Per ulteriori informazioni, in particolare sulle condizioni per lo sgravio fiscale successivo e sul trattamento delle prestazioni di servizi (consumati o ancora disponibili), vedi l’info IVA “Modifiche d’utilizzazione”. Esempio L’impresa generale contribuente Rossi Ingegneria Edile SA acquista nel 2009 da una persona privata, Gianni Mora domiciliato a Lugano, un terreno edificabile non urbanizzato per 3 milioni di franchi. L’acquisto di questo terreno comporta alla Rossi Ingegneria Edile SA ulteriori costi (p. es. costi notarili) direttamente correlati con il terreno edificabile pari a un importo di 10 760 franchi (incl. 7,6 % IVA). L’urbanizzazione grezza (esecuzione delle condotte di adduzione e di scarico-evacuazione come pure delle vie d’accesso) per un importo di 250 000 franchi viene effettuata dal Comune di Lugano. Nel quadro dell’urbanizzazione grezza, la Rossi Ingegneria Edile SA deve sostenere spese supplementari, gravate d’imposta precedente, in relazione alle misurazioni catastali, alla parcellazione ecc. per 32 280 franchi (incl. IVA del 7,6 %). Nel 2012 la Rossi Ingegneria Edile SA vende la metà del terreno edificabile (comprendente l’urbanizzazione grezza, la misurazione catastale, la parcellazione ecc.) al prezzo di 1,8 milioni di franchi all’impresa Bianchi Immobili SA. Alla Rossi Ingegneria Edile SA risultano costi in diretta correlazione con la vendita pari a un importo di 16 200 franchi (incl. 8,0 % IVA) L’altra metà del terreno (incl. urbanizzazione grezza, la misurazione catastale, la parcellazione ecc.) è utilizzata dalla Rossi Ingegneria Edile SA stessa per costruirvi un edificio commerciale (destinato in futuro alla locazione con opzione). 12 Amministrazione, locazione e vendita di immobili Valutazione fiscale l La persona privata Gianni Mora non deve imporre la vendita del terreno edificabile (CHF 3 milioni) alla Rossi Ingegneria Edile SA. l L’impresa Rossi Ingegneria Edile SA può dedurre l’imposta precedente (CHF 760) sui costi notarili direttamente correlati all’acquisto del terreno edificabile nell’ambito della sua attività imprenditoriale legittimante la deduzione dell’imposta precedente. l Le prestazioni d’urbanizzazione grezza eseguite dal Comune di Lugano per un importo di 250 000 franchi costituiscono, per il Comune, un’attività sovrana. Di conseguenza esso le fattura senza IVA. l Per le spese supplementari gravate d’imposta precedente di 32 280 franchi (di cui 2280 franchi d’imposta precedente) per le misurazioni catastali, la parcellazione ecc., la Rossi Ingegneria Edile SA può inizialmente far valere la deduzione dell’imposta precedente nell’ambito della sua attività imprenditoriale. l Alla rivendita di metà terreno edificabile (CHF 1,8 milioni) alla Bianchi Immobili SA, la Rossi Ingegneria Edile SA potrà menzionare e conteggiare separatamente i propri costi d’urbanizzazione (totale CHF 30 000 escl. IVA), ossia in questo caso 15 000 franchi maggiorati di un supplemento d’IVA dell 8 % pari a 1200 franchi. La deduzione dell’imposta precedente fatta valere sulla metà delle spese gravate d’imposta precedente è giustificata. Se sceglie un’altra procedura elencata nella presente cifra (ossia nessuna dichiarazione separata nel contratto di vendita), la Rossi Ingegneria Edile SA corregge la deduzione dell’imposta precedente fatta valere nell’anno 2009 pari a 1140 franchi (7,6 % di 15 000 franchi). l L’imposta precedente di 1200 franchi è deducibile sui costi di vendita direttamente attribuibili (inserzioni, onorario d’intermediazione) nell’ambito dell’attività imprenditoriale legittimante la deduzione dell’imposta precedente. l Nel rendiconto IVA va dichiarato: alla cifra 200 il prezzo di vendita per 1,8 milioni di franchi della metà del terreno edificabile, alla cifra 280 il valore del terreno di 1 783 800 franchi e alla cifra 301 i costi d’urbanizzazione di 16 200 franchi (importo lordo, incl. 8 % IVA). l La Rossi Ingegneria Edile SA utilizza l’altra metà del terreno edificabile per la propria attività imprenditoriale (costruzione di un edificio commerciale destinato in futuro alla locazione con opzione). In questo caso non è necessaria alcuna correzione dell’imposta precedente. 13 Info IVA 17 concernente il settore 2 2.1 2.1.1 Luogo della prestazione Luogo della prestazione di servizi (art. 8 LIVA) Prestazioni di servizi di cui all’articolo 8 capoverso 2 lettera f LIVA (luogo del fondo) Le prestazioni di servizi ai sensi dell’articolo 8 capoverso 2 lettera f LIVA s’intendono effettuate nel luogo in cui si trova il fondo. È irrilevante se sono fatturate a un destinatario con sede in territorio svizzero o all’estero. Sono considerate tali prestazioni di servizi segnatamente: l’intermediazione, l’amministrazione, la valutazione e la stima del fondo, le prestazioni di servizi in relazione con l’acquisto o la costituzione di diritti reali immobiliari, le prestazioni di servizi in relazione con la preparazione o il coordinamento di prestazioni edili quali lavori di architettura, d’ingegneria e di sorveglianza del cantiere, la sorveglianza di fondi ed edifici nonché le prestazioni di alloggio. Il precitato apprezzamento del luogo in cui si trova il fondo presuppone una stretta correlazione con un fondo individuale concreto. Esempi Il luogo dell’immobile è situato all’estero; la controprestazione per le seguenti prestazioni di servizi non soggiace all’IVA svizzera l Amministrazione di una casa plurifamiliare a Como (IT), comprendente prestazioni relative al cambio dei locatari (conduttori), alla stesura del conteggio dei costi di riscaldamento e delle spese accessorie, alla dichiarazione delle imposte ecc. (semplice compilazione della dichiarazione d’imposta vedi F cifra 2.1.2); l prestazioni notarili nell’ambito dell’acquisto o della vendita di un appartamento in condominio a Bellagio (IT). Esempi Il luogo dell’immobile è situato in territorio svizzero; la controprestazione per le seguenti prestazioni di servizi è imponibile all’aliquota normale l Sorveglianza di una casa unifamiliare a Pregassona durante l’assenza del proprietario; l stima del valore di mercato di un edificio amministrativo a Locarno; l perizia per un tribunale o un’altra autorità in relazione con l’espropriazione di una particella a Mendrisio; l indennizzo della rinuncia a un diritto iscritto nel registro fondiario della città di San Gallo. F Per ulteriori esempi riguardanti l’intermediazione di immobili vedi la seguente cifra 10. 14 Amministrazione, locazione e vendita di immobili 2.1.2 Prestazioni di servizi di cui all’articolo 8 capoverso 1 LIVA (principio del luogo del destinatario) Questa disposizione si applica alle prestazioni di servizi che di principio sono sì in relazione con fondi, ma per i quali non esiste una stretta correlazione con un fondo individuale concreto. Queste prestazioni di servizi sottostanno al principio del luogo del destinatario. Esempi: l ricerca di una casa di vacanza nell’Alto Vallese nella categoria di prezzo di 650 000 franchi (sottoporre una scelta di oggetti di questa categoria); l consulenze e verifiche preliminari in merito alle possibilità di finanziamento per l’acquisto di una casa plurifamiliare nella categoria di prezzo di 2 milioni di franchi; l consulenza generica (non specifica a un determinato fondo) sulle varie possibilità di produzione energetica (p. es. impianti solari o fotovoltaici abbinati alla geotermia); l consulenza generica (non specifica a un determinato fondo) riguardo a provvedimenti di risparmio energetico (p. es. nuova isolazione del tetto o dei muri, sostituzione delle finestre), per esempio mediante riprese termografiche; l prestazioni di un avvocato riguardanti controversie tra vicini (p. es. a causa dell’ombreggiatura di alberi) o dissidi tra committenti della costruzione e artigiani (p. es. a causa di difetti di costruzione); l comunicazione di potenziali acquirenti per una casa unifamiliare in vendita (senza mandato di mediazione); l allestimento di foto di singoli o più edifici in vista della loro vendita (p. es. tramite internet o per prospetti di vendita); l ottenimento di autorizzazioni secondo la “Lex Koller”; l mera compilazione della dichiarazione d’imposta (senza ulteriori prestazioni concernenti l’amministrazione e, all’occorrenza, la locazione di un immobile). 2.2 Luogo della fornitura (art. 7 LIVA) È considerato luogo della fornitura quello in cui si trova il bene al momento della consegna o della messa a disposizione per l’uso o il godimento. L’IVA svizzera è di conseguenza applicabile solamente alla controprestazione per la vendita o la locazione di un fondo che si trova sul territorio svizzero. 15 Info IVA 17 concernente il settore 3 Opzione Con i termini opzione oppure optare utilizzati di seguito s’intende l’imposizione volontaria secondo l’articolo 22 LIVA delle prestazioni che in virtù dell’articolo 21 capoverso 2 numeri 20 e 21 LIVA sono escluse dall’imposta (segnatamente la locazione e la vendita di fondi o parti di fondi). I contribuenti che applicano il metodo di rendiconto delle aliquote saldo o delle aliquote forfetarie non possono optare per l’imposizione delle prestazioni di cui all’articolo 21 capoverso 2 numeri 20 e 21 LIVA (art. 77 cpv. 3 risp. art. 97 cpv. 3 OIVA). Per ulteriori spiegazioni sull’opzione vedi fra l’altro anche la seguente cifra 5.2. 3.1 Principi a) L’opzione per la vendita o la locazione di fondi o di parti di fondi è sempre possibile, a condizione che l’oggetto venduto o locato non venga utilizzato dall’acquirente o dal locatario esclusivamente per scopi privati (art. 22 cpv. 2 lett. b LIVA). Per utilizzazione a scopi privati s’intende ad esempio la locazione di un locale hobby o di una cantina a una persona privata, la locazione di una palestra per una festa familiare, la locazione di un campo da tennis, di un bocciodromo o di una pista da bowling a una persona privata, oppure la locazione, al di fuori dell’attività alberghiera e della ristorazione, di sale per feste private. L’utilizzazione a scopi esclusivamente privati va verificata per ogni singolo rapporto contrattuale. Se per esempio vengono locati 3 piani in virtù di un unico contratto, l’opzione non è ammessa solamente se tutti e 3 i piani sono utilizzati esclusivamente per scopi privati. Se invece si utilizzano 2 piani esclusivamente per scopi privati, mentre il 3° è destinato per metà per scopi privati e per metà per scopi imprenditoriali, l’opzione è possibile. Il locatario (conduttore) non ha tuttavia diritto di dedurre l’imposta precedente per la parte utilizzata per scopi privati. L’opzione per le prestazioni eseguite in territorio svizzero è esercitata indicando chiaramente l’imposta nella fattura o nel contratto. Le cifre d’affari per la cui imposizione si è optato vanno dichiarate alle cifre 200, 205 e 301 del rendiconto IVA, mentre il valore del terreno va indicato alle cifre 200 e 280. 16 Amministrazione, locazione e vendita di immobili b) Secondo il principio ”locazione e spese accessorie = un’unità”, il proprietario o locatore che opta deve imporre all’aliquota normale i canoni di locazione (pigioni) e le spese accessorie. Ciò vale anche se le spese accessorie comprendono singoli componenti (p. es. premi assicurativi o consumo d’acqua) che, prese singolarmente, non sarebbero imponibili o lo sarebbero soltanto all’aliquota ridotta (trattamento fiscale delle spese accessorie in caso di passaggio all’opzione; F cifra 6.3.1.2). Il proprietario o il locatore ha diritto di dedurre l’imposta precedente sui costi sostenuti per l’oggetto locato. Di principio può optare soltanto il proprietario o un eventuale sublocatore. c) Legittimano la deduzione dell’imposta precedente i costi sostenuti per il conseguimento delle prestazioni per la cui imposizione si è optato. Se un contribuente esegue all’estero prestazioni escluse dall’imposta per la cui imposizione potrebbe optare secondo l’articolo 22 LIVA se fossero eseguite in territorio svizzero, le spese necessarie all’esecuzione di tali prestazioni legittimano la deduzione dell’imposta precedente nell’ambito dell’attività imprenditoriale (art. 60 OIVA). Se l’opzione non è possibile – in considerazione dell’utilizzazione a scopi privati – non v’è alcun diritto alla deduzione dell’imposta precedente. d) L’opzione è ammessa anche per la locazione e la vendita a beneficiari istituzionali (tra cui missioni e rappresentanze diplomatiche, organizzazioni internazionali). In questi casi l’opzione è limitata a fondi o parti di fondi, destinati a scopi amministrativi, per esempio uffici, sale conferenze, magazzini, posteggi. Le relative controprestazioni sono tuttavia esenti dall’imposta (art. 107 cpv. 1 lett. a LIVA in rel. con gli art. 143–150 OIVA). I costi sostenuti in tale ambito legittimano la deduzione dell’imposta precedente. F Ulteriori informazioni sulla locazione e la vendita di fondi a beneficiari istituzionali sono contenute nell’info IVA “Prestazioni a rappresentanze diplomatiche e a organizzazioni internazionali”. 3.2 Obbligo di registrazione Per ogni immobile adibito a doppia utilizzazione il contribuente tiene le pertinenti registrazioni (vedi esempio nell’allegato I), dalle quali risulta la chiave di riparto dell’imposta precedente (art. 70 cpv. 1 LIVA). È consigliabile aggiornare tali registrazioni in occasione di ogni cambiamento e di conservarle a scopi di controllo. 17 Info IVA 17 concernente il settore I documenti risultanti dall’accertamento di un’eventuale modifica d’utilizzazione vanno conservati dal contribuente secondo l’articolo 70 capoverso 3 LIVA in relazione con l’articolo 42 LIVA per 26 anni (periodo di ammortamento più periodo di prescrizione). La ripartizione va effettuata – nei limiti del possibile – già in contabilità in base ai singoli conti, per esempio come segue: l valore di acquisto degli immobili; correzione di valore degli immobili; l spese di miglioria (che aumentano il valore); l spese di manutenzione (manutenzione a carico del locatore); l spese accessorie (suddivise, in base a una chiave di riparto, in spese di riscaldamento e altre spese). l È consigliabile tenere questi conti separatamente per ogni singolo immobile. Conviene inoltre contrassegnare nei conti le spese gravate d’imposta precedente con appositi codici, oppure di contabilizzarle su conti separati (suddivisi per aliquote d’imposta). Se questa suddivisione non viene operata già nella contabilità, si raccomanda di tenere appropriate registrazioni extra-contabili (p. es. sottoforma di liste, controlli degli investimenti o incarti dei locatari). F Ulteriori informazioni sull’obbligo di registrazione sono reperibili nell’ info IVA “Contabilità e fatturazione“. 4 4.1 Edificazione di una costruzione Deduzione dell’imposta precedente e correzioni della deduzione dell’imposta precedente Se un contribuente edifica una costruzione destinata alla vendita, alla locazione o ad uso imprenditoriale, l’acquisto dei beni e delle prestazioni di servizi allo scopo di effettuare prestazioni imponibili (a titolo obbligatorio o in virtù dell’opzione) legittima la deduzione dell’imposta precedente già nella fase di pianificazione ed edificazione. Se la costruzione è destinata in parte anche a un’attività non imprenditoriale (p. es. a scopi privati nel caso di un’impresa individuale), la deduzione dell’imposta precedente per le spese attribuibili direttamente all’attività non imprenditoriale è esclusa a priori. La deduzione dell’imposta precedente per le spese non attribuibili direttamente va determinata secondo criteri gestionali ogget18 Amministrazione, locazione e vendita di immobili tivi in base a una chiave di riparto (p. es. superficie, cubatura dei locali o altri calcoli pertinenti). N I locali ad uso comune non attribuibili direttamente quali il ripostiglio per biciclette, il vano delle scale, il locale riscaldamento, la lavanderia, le vie d’accesso o le installazioni sanitarie comuni non vanno inclusi nel calcolo della chiave di riparto delle superficie e di cubatura dei locali. Se in seguito opta in misura minore alla deduzione dell’imposta precedente fatta valere inizialmente, il contribuente deve correggere integralmente (ossia senza ammortamento; vedi l’art. 69 cpv. 1 OIVA) l’imposta precedente fatta valere in eccedenza; ciò poiché i beni e le prestazioni di servizi sono considerati non ancora utilizzati. Non sono tuttavia dovuti interessi di mora sull’imposta precedente fatta valere in eccedenza. Secondo l’articolo 22 capoverso 2 lettera b LIVA l’opzione non è ammessa per la vendita e la locazione di fondi o parti di fondi se il destinatario utilizza l’oggetto locato o acquistato esclusivamente a scopi privati. Le spese sostenute per il conseguimento di tali prestazioni non legittimano mai la deduzione dell’imposta precedente. Se ha fatto valere una deduzione dell’imposta precedente, il contribuente deve correggerla integralmente mediante un rendiconto di correzione. In tal caso oltre all’imposta (rimborso dell’imposta precedente fatta valere inizialmente) è dovuto anche un interesse di mora. L’articolo 30 capoverso 2 LIVA non è applicabile ai fondi o parti di fondi: occorre procedere all’assegnazione continua dell’imposta precedente. Esempio 1 Un’impresa edile contribuente costruisce un’officina destinata alla sua attività imprenditoriale. I beni e le prestazioni di servizi che acquista a tal fine legittimano la deduzione dell’imposta precedente. Esempio 2 Un‘impresa contribuente fa costruire uno stabile commerciale e abitativo destinato alla locazione. Il 60 % della superficie è destinato a negozi e uffici, il 40 % ad appartamenti. Per le prestazioni acquistate che sono direttamente attribuibili agli appartamenti, la deduzione dell’imposta precedente non è mai ammessa. Per le prestazioni acquistate che sono attribuibili direttamente alle superfici adibite a negozi e uffici, è invece possibile far valere integralmente la deduzione dell’imposta precedente. Per le prestazioni non attribuibili direttamente, è inizialmente possibile dedurre l’imposta precedente in ragione del 60 % (se la superficie è determinata in base a una chiave di riparto adeguata). Se in seguito la percentuale di superfici adibita ad uffici e 19 Info IVA 17 concernente il settore negozi, locata con opzione, si scosta, l’imposta precedente fatta valere va corretta integralmente (senza ammortamento). L’impresa non deve corrispondere alcun interesse di mora sull’imposta precedente fatta valere in eccedenza. Esempio 3 Un’impresa di costruzioni contribuente edifica una nuova costruzione che sarà utilizzata esclusivamente a scopi abitativi. La deduzione dell’imposta precedente per le prestazioni acquistate a tale scopo non è ammessa. Se ha fatto valere una deduzione dell’imposta precedente, il contribuente deve correggerla con un rendiconto di correzione e corrispondere un interesse di mora. Oltre a non poter esercitare il diritto alla deduzione dell’imposta precedente sulle spese per l’edificazione della nuova costruzione, l’impresa di costruzioni deve procedere a una correzione dell’imposta precedente sul valore dell’infrastruttura temporaneamente utilizzata (attrezzi, macchinari, pianificazione ecc.) per la realizzazione della nuova costruzione (art. 30 cpv. 1 LIVA). Di principio, la deduzione dell’imposta precedente va corretta in funzione dell’ammontare dell’imposta che graverebbe la locazione dell’infrastruttura a un terzo (art. 31 cpv. 4 LIVA). La necessaria correzione dell’imposta precedente può tuttavia essere effettuata anche in modo forfetario con un supplemento del 33 % (art. 69 cpv. 3 OIVA) sulle imposte precedenti che gravano il materiale utilizzato rispettivamente incorporato per la realizzazione della nuova costruzione. È fatta salva la prova delle effettive imposte precedenti sull’utilizzazione dell’infrastruttura (art. 69 cpv. 3 OIVA). Esempio 4 Un‘impresa edile contribuente edifica una nuova costruzione che intende utilizzare a metà per scopi abitativi e a metà come uffici. Inizialmente può dedurre l’imposta precedente per metà delle prestazioni acquistate (per le superfici con uffici). Durante la fase di edificazione decide di utilizzare la nuova costruzione esclusivamente per scopi abitativi (in questi casi l’opzione non è ammessa). A tal fine inoltra una domanda di costruzione modificata. L’impresa edile deve rettificare con il rendiconto IVA ordinario che ha fatto valere inizialmente e non è tenuto a corrispondere un interesse di mora. L’impresa edile che effettua la correzione in un secondo tempo inoltrerà il rendiconto di correzione. L’interesse di mora decorre dalla data d’inoltro della modifica della domanda di costruzione. L’impresa edile deve inoltre effettuare una correzione dell’imposta precedente per la doppia utilizzazione dell’infrastruttura (art. 30 cpv. 1 in rel. con l’art. 31 cpv. 4 LIVA e art. 69 OIVA; 33 %). 20 Amministrazione, locazione e vendita di immobili Esempio 5 La contribuente Rossi Architettura SA fa edificare una nuova costruzione destinata esclusivamente a scopi abitativi. I relativi lavori d’ingegneria e di architettura sono eseguiti direttamente dalla Rossi Architettura SA. Tutte le altre prestazioni per la costruzione dell’edificio sono invece effettuate da terzi e fatturate con IVA alla committente (ovvero la Rossi Architettura SA). Per la realizzazione dell’edificio abitativo la Rossi Architettura SA non può far valere alcuna imposta precedente per nessuna delle prestazioni eseguite da terzi. La Rossi Architettura SA deve inoltre procedere a una correzione dell’imposta precedente per l’utilizzazione dell’infrastruttura (amministrativa) per le prestazioni di servizi d’ingegneria e architettura che ha eseguito lei stessa (volte al conseguimento di prestazioni escluse dall’imposta [per le quali l’opzione non è ammessa]). La correzione dell’imposta precedente per l’utilizzazione dell’infrastruttura (amministrativa) può essere determinata approssimativamente secondo l’articolo 80 LIVA in base al seguente calcolo: Importi in CHF Prestazioni di servizi proprie a prezzi praticati a terzi* di cui 15 % stima del costo gravato d’imposta precedente (netto) di cui IVA 8 % (correzione dell’imposta precedente) * 100’000 15’000 1’200 Ipotesi: le prestazioni di servizi sono valutate a prezzi praticati a terzi e s’intendono IVA esclusa. L’importo determinato in base a questo calcolo va dichiarato nel rendiconto IVA alla cifra 415 come correzione dell’imposta precedente (consumo proprio). La Rossi Architettura SA può decidere liberamente se effettuare la correzione dell’imposta precedente per l’utilizzazione dell’infrastruttura (amministrativa) in base a calcoli propri. Vanno osservate le disposizioni degli articoli 67–68 OIVA (doppia utilizzazione e risultato adeguato). F In merito alla doppia utilizzazione e alle relative conseguenze, vedi le info IVA “Modifiche d’utilizzazione“ e “Deduzione dell’imposta precedente e correzioni della deduzione dell’imposta precedente“. 21 Info IVA 17 concernente il settore 4.2 Garanzia d’affitto Se nel contratto d’appalto per l’edificazione di una costruzione o nel contratto per l’acquisto di un immobile si pattuisce che l’impresa generale (venditore) procura al committente (acquirente) tramite mediazione un determinato numero di locatari o una determinata cifra d’affari in pigioni (garanzia d’affitto), in caso di mancato adempimento di tale accordo il pagamento o la compensazione della differenza costituisce per l’impresa generale (venditore) una diminuzione della controprestazione. Per il committente contribuente (acquirente) si tratta invece di una diminuzione del costo (dell’investimento) che implica una correzione dell’imposta precedente fatta valere. Se per contro le entrate provenienti dalle pigioni superano il volume pattuito e il committente (acquirente) è tenuto a pagare la differenza, il relativo importo costituisce per l‘impresa generale (venditore) una controprestazione che sottostà al medesimo trattamento fiscale della prestazione originaria. 5 Trasferimento di un fondo edificato In caso di trasferimento di fondi edificati il contribuente può scegliere per uno o più edifici una delle varianti descritte nelle seguenti cifre 5.1–5.3. N In merito ai criteri per determinare se si tratta di una fornitura esclusa dall’imposta (con possibilità d‘opzione) oppure di una fornitura imponibile eseguita in virtù di contratto d’appalto si rimanda all‘info IVA concernente il settore “Edilizia“. 5.1 Vendita senza opzione Il trasferimento avviene come prestazione esclusa dall’imposta ai sensi dell’articolo 21 capoverso 2 numero 20 LIVA e di conseguenza, in determinate circostanze, l’alienante è tenuto a effettuare una correzione dell’imposta precedente (consumo proprio giusta l’art. 31 LIVA) (F info IVA “Modifiche d’utilizzazione“). Nel quadro di questa correzione vanno considerate anche le imposte precedenti fatte valere sui costi di acquisto e sui costi di urbanizzazione del terreno (F cifra 1.3), perché queste spese gravate d’imposta precedente sono considerate costi d’investimento per l’edificio (F cifra 5.2). In caso di vendita di un fondo edificato il venditore non ha diritto di dedurre l’imposta precedente sui costi in diretta relazione con la vendita (inserzioni, onorario d’intermediazione ecc.). 22 Amministrazione, locazione e vendita di immobili Se si aliena, senza opzione, un edificio unitamente ai suoi mobili (p. es. un albergo con il relativo arredo), la cifra d’affari complessiva (ovvero l’edificio e i mobili dell’albergo che secondo l’art. 644 cpv. 1 e 2 CC sono accessori dell’edificio) è esclusa dall’imposta. In caso di un’eventuale correzione dell’imposta precedente (consumo proprio secondo l’art. 31 LIVA) occorre inoltre tenere presente che per la determinazione del valore attuale, l’ammortamento del 5 % annuo va applicato anche agli accessori. 5.2 Vendita con opzione Se il trasferimento avviene con opzione ai sensi dell’articolo 22 capoverso 1 LIVA, per il prezzo di vendita (senza valore del terreno) va corrisposta l’imposta di fornitura. I costi gravati d’imposta precedente sorti con l’acquisto e l’urbanizzazione del terreno sono considerati costi d’investimento per l’edificio (non rientrano più nel valore del terreno [F cifra 1.3]) e soggiacciono – in quanto parti integranti del prezzo dell’edificio – all’imposta di fornitura. Per il trasferimento di un fondo è possibile l’opzione purché l’acquirente non utilizzi l’oggetto venduto esclusivamente per scopi privati. Il venditore può optare per l’intero edificio o solamente per parti di esso. In caso di vendita di un fondo edificato il venditore ha diritto di far valere un’eventuale imposta precedente sui costi in diretta correlazione con la vendita (inserzioni, onorario d’intermediazione ecc.). Può farla valere integralmente (se ha optato per l’intero edificio secondo la cifra 5.2.1) o proporzionalmente (se ha optato per parti dell’edificio giusta la cifra 5.2.2). 5.2.1 Opzione per l’intero edificio Se si opta per la vendita dell’intero edificio, va imposto all’aliquota normale il prezzo di vendita senza il valore del terreno. Questa possibilità di opzione sussiste anche se fino a quel momento l’alienante contribuente non ha utilizzato, o ha utilizzato solo in parte, l’edificio per prestazioni imponibili. In tal caso può essere effettuata un’eventuale correzione dell’imposta precedente (sgravio fiscale successivo ai sensi dell’art. 32 LIVA). I costi gravati d’imposta precedente sorti con l’acquisto e l’urbanizzazione del terreno sono reputati costi d’investimento per l’edificio e vanno inclusi nel calcolo della correzione dell’imposta precedente (sgravio fiscale successivo giusta l’art. 32 LIVA). Nella determinazione del valore attuale va considerato un ammortamento annuo del 5 %. F In merito allo sgravio fiscale successivo e alla relativa procedura si rimanda all’info IVA “Modifiche d’utilizzazione“. 23 Info IVA 17 concernente il settore 5.2.2 Opzione per parti dell’edificio Se il venditore ha utilizzato l’oggetto sia per prestazioni imponibili (per locazione con opzione o per una propria attività imprenditoriale imponibile), sia per prestazioni escluse dall’imposta (locazione senza opzione) rispettivamente per scopi non imprenditoriali, è possibile optare anche soltanto per la parte dell’edificio utilizzata fino a quel momento per prestazioni imponibili. L’imposta di fornitura va di conseguenza corrisposta solamente per questa parte dell’edificio. 5.3 Trasferimento mediante la procedura di notifica (art. 38 LIVA e art. 101–105 OIVA) A determinate condizioni gli obblighi di rendiconto e di pagamento dell’imposta devono o possono essere adempiuti anche mediante notifica. L’alienante adempie l’obbligo fiscale notificando, anziché pagando l’imposta. Egli non deve quindi versare alcuna imposta sulla cifra d’affari. Poiché l’alienante adempie l’obbligo fiscale con la notifica invece che con il pagamento dell’IVA, l’acquirente non può far valere alcuna deduzione dell’imposta precedente. Se viene applicata la procedura di notifica va inoltrato il modulo n. 764 quale parte del rendiconto IVA. Il valore venale (vedi delucidazioni ed esempi seguenti) del patrimonio alienato va dichiarato alle cifre 200, 225 e 280 (valore del terreno) del rendiconto IVA. Nel modulo n. 764 va dichiarato anche il valore del terreno. Se per il fondo trasferito è stata dedotta l’imposta precedente in relazione all’acquisto e all’urbanizzazione del terreno, i rispettivi costi (gravati d’imposta precedente) non rientrano nel valore del terreno ma nel valore venale del fondo, senza il terreno (F modulo n. 764). Sui giustificativi d’alienazione (fatture, contratti ecc.) occorre apporre una nota che rimanda alla procedura di notifica; per contro non è consentito menzionarvi alcuna imposta (art. 103 OIVA). Eventuali imposte precedenti sui costi sostenuti in diretta relazione con la vendita (inserzioni, onorario d’intermediazione ecc.) possono essere dedotte integralmente o proporzionalmente dal venditore (nell’ambito della sua attività imprenditoriale legittimante la deduzione dell’imposta precedente). 24 Amministrazione, locazione e vendita di immobili Circa la definizione di valore venale occorre operare la seguente distinzione: se un fondo edificato è venduto a un terzo indipendente, il valore venale consiste nel prezzo di vendita conseguito; l se l’alienazione è effettuata a una persona strettamente vincolata (art. 3 lett. h LIVA), l’AFC accetta a titolo di semplificazione una dichiarazione in base ai valori contabili secondo i principi dell’imposta federale diretta (art. 19 o 61 LIFD). l N Se non è possibile addurre la prova della precedente utilizzazione, nella procedura di notifica si può prendere in considerazione il valore assicurativo dell’edificio al momento della vendita come base per la determinazione successiva del prezzo come per terzi (valore venale). Esempio 1 Alienazione a un terzo indipendente mediante la procedura di notifica L’impresa Modello SA con sede principale a Lugano vende il proprio edificio commerciale situato a Bellinzona alla Rossi SA con sede a Bellinzona. L’intero edificio è stato utilizzato finora per scopi imponibili. Anche la Rossi SA utilizzerà in futuro l’intero edificio per scopi imponibili. Il prezzo di vendita pattuito è di 1,1 milioni di franchi. La parte costituita dal valore del terreno è di 300 000 franchi. La Rossi SA rileva anche un’ipoteca di 600 000 franchi. L’importo rimanente di 500 000 franchi è pagato mediante assegno bancario. Il contratto d’acquisto prevede un’alienazione con la procedura di notifica. L’alienazione del fondo (incl. il valore del terreno) per 1,1 milioni di franchi (= prezzo di vendita) va dichiarata alla cifra 200 del rendiconto IVA. Alla cifra 225 va dichiarato il valore senza il terreno, ossia l’importo di 800 000 franchi, mentre il valore del terreno pari a 300 000 franchi va indicato alla cifra 280. Con il rendiconto IVA va inoltrato anche il modulo n. 764 unitamente agli altri documenti. Esempio 2 Alienazione a una persona strettamente vincolata mediante la procedura di notifica L’impresa Modello SA con sede principale a Lugano vende il proprio edificio commerciale situato a Bellinzona alla sua affiliata, la Bianchi SA con sede a Locarno. L’intero edificio è stato finora utilizzato per scopi imponibili. Anche la Bianchi SA utilizzerà in futuro l’intero edificio per scopi imponibili. Il valore contabile dell’edificio è di 800 000 franchi. Il valore assicurativo ammonta 25 Info IVA 17 concernente il settore a 1,1 milioni di franchi. L’alienazione è effettuata in base ai valori contabili. La parte costituita dal valore contabile del terreno è di 200 000 franchi. La Bianchi SA rileva anche un’ipoteca di 600 000 franchi. L’importo rimanente di 200 000 franchi è pagato mediante la compensazione con un prestito. Il contratto d’acquisto prevede un’alienazione con la procedura di notifica. Il valore contabile del fondo (incl. il valore del terreno) di 800 000 franchi va dichiarato alla cifra 200 del rendiconto IVA. Alla cifra 225 va dichiarato il valore senza il terreno, ossia l’importo di 600 000 franchi, mentre il valore del terreno pari a 200 000 franchi va indicato alla cifra 280. Con il rendiconto IVA va inoltrato anche il modulo n. 764 unitamente agli altri documenti. N Se al momento dell’alienazione non è documentato o non è noto alcun prezzo praticato a terzi, l’AFC accetta, nel caso di un’eventuale modifica di utilizzazione, come base di calcolo (se il precedente utilizzo non può essere comprovato) il valore assicurativo dell’edificio pari a 1,1 milioni di franchi. F L’allegato II riporta una rappresentazione grafica del trasferimento di fondi o di parte di fondi mediante procedura di notifica. F Per informazioni dettagliate sulla procedura di notifica, in particolare sulla prova della precedente utilizzazione, vedi l’info IVA “Procedura di notifica“ e l’esempio illustrato nella seguente cifra 5.4. 5.4 Fattispecie di modifiche d’utilizzazione in caso di trasferimento di un fondo Correzione dell’imposta precedente (consumo proprio secondo l’art. 31 LIVA) Se d’ora in poi un fondo non è più utilizzato – oppure se è utilizzato in misura minore che in precedenza – per un’attività imprenditoriale legittimante la deduzione dell’imposta precedente, questa modifica d’utilizzazione può comportare la successiva correzione, totale o parziale, dell’imposta precedente già fatta valere. Il deprezzamento, ossia gli ammortamenti ai sensi dell’articolo 31 capoverso 3 LIVA, va tenuto in dovuta considerazione (art. 69 segg. OIVA). 26 Amministrazione, locazione e vendita di immobili Correzione dell’imposta precedente (sgravio fiscale successivo secondo l’art. 32 LIVA) Se d’ora in poi un fondo è utilizzato – oppure se è utilizzato in misura maggiore che in precedenza – per un’attività imprenditoriale legittimante la deduzione dell’imposta precedente, questa modifica d’utilizzazione può dar diritto a una deduzione successiva, totale o parziale, dell’imposta precedente. Il deprezzamento, ossia gli ammortamenti ai sensi dell’articolo 32 capoverso 2 LIVA va tenuto in dovuta considerazione (art. 72 segg. OIVA). F Per informazioni approfondite sulle singole fattispecie di modifica d’utilizzazione di un fondo vedi l’info IVA “Modifiche d’utilizzazione“. Il contribuente che applica il metodo delle aliquote saldo deve tenere conto anche delle delucidazioni contenute nell’info IVA “Aliquote saldo“. Esempio Il seguente esempio illustra le conseguenze fiscali del trasferimento di un fondo in base a tre differenti varianti. Situazione iniziale Costruzione di un edificio commerciale nel 2006: L’edificio è utilizzato in ragione del 40 % per un’attività imprenditoriale legittimante la deduzione dell’imposta precedente e in ragione del 60 % per un’attività imprenditoriale non legittimante la deduzione dell’imposta precedente (locazione senza opzione, ad es. di studi medici). Il valore contabile del terreno nel bilancio ammonta a 1,5 milioni di franchi. Spese gravate d’imposta precedente per la costruzione, incl. i costi sorti per l’acquisto e l’urbanizzazione del terreno: Importi in CHF Costi non legittimanti la deduzione dell’imposta precedente, pari al 60 % 6’000’000 7,6 % 456’000 Costi legittimanti la deduzione dell’imposta precedente, pari al 40 % 4’000’000 7,6 % 304’000 Totale 10’000’000 760’000 Vendita del fondo nel 2011 (escl. il valore del terreno)11’000’000 Valore del terreno (escl. le spese gravate d’imposta precedente) 2’000’000 27 Info IVA 17 concernente il settore L’acquirente e l’alienante conteggiano l’IVA con il metodo di rendiconto effettivo. Lo scopo di utilizzazione del fondo non ha subito modifiche nel corso degli anni. L’acquirente utilizza d’ora in poi l’edificio in ragione del 100 % per un’attività imprenditoriale legittimante la deduzione dell’imposta precedente, poiché opta per l’imposizione di tutte le locazioni. Variante 1 La vendita del fondo avviene senza opzione Conseguenze fiscali per l’alienante Imposta precedente legittimante la deduzione (40 %) Deprezzamento (ammortamento secondo art. 31 cpv. 3 LIVA) = 25 % - 76’000 Valore attuale della correzione dell’imposta precedente (consumo proprio) 228’000 304’000 La correzione dell’imposta precedente di 228 000 franchi va dichiarata alla cifra 415 del rendiconto IVA. La vendita del fondo è una prestazione (fornitura) esclusa dall’imposta e 11 milioni di franchi non devono essere imposti. La dichiarazione va effettuata alle cifre 200 e 230. Il valore del terreno (CHF 2 milioni) va dichiarato alle cifre 200 e 280. Conseguenze fiscali per l’acquirente Non è possibile dedurre l’imposta precedente (neppure in ambito dello sgravio fiscale successivo). Per l’acquirente non vi è il rischio di dover correggere l’imposta precedente (consumo proprio) in caso di una successiva modifica d’utilizzazione. Variante 2 La vendita del fondo avviene interamente con opzione Conseguenze fiscali per l’alienante Imposta precedente non legittimante la deduzione (60 %) Deprezzamento (ammortamento su 5 anni secondo art. 32 cpv. 2 LIVA) = 25 % - 114’000 Valore attuale della correzione dell’imposta precedente (sgravio fiscale successivo) 342’000 28 456’000 Amministrazione, locazione e vendita di immobili Lo sgravio fiscale successivo di 342 000 franchi va dichiarato alla cifra 410 del rendiconto IVA al quale vanno allegati i dettagli relativi al calcolo. Il prezzo di vendita di 11 milioni di franchi è imponibile all’aliquota normale (imposta CHF 880 000). La dichiarazione va effettuata alle cifre 200, 205 (opzione) e 301. Il valore del terreno (CHF 2 milioni) va dichiarato alle cifre 200 e 280. Conseguenze fiscali per l’acquirente È possibile dedurre integralmente l’imposta precedente perché il fondo è utilizzato al 100 % nell’ambito imprenditoriale legittimante la deduzione dell’imposta precedente. Se in seguito l’utilizzazione cambia, occorre correggere l’imposta precedente (consumo proprio). Variante 3a Trasferimento del fondo mediante la procedura di notifica Conseguenze fiscali per l’alienante In caso di alienazione del fondo mediante la procedura di notifica il venditore non deve correggere l’imposta precedente (consumo proprio) e non può far valere uno sgravio fiscale successivo. Il fondo è trasferito conformemente alla precedente utilizzazione, ossia 40 % per scopi imprenditoriali legittimanti la deduzione dell’imposta precedente. Il contribuente adempie mediante la procedura di notifica il suo obbligo di rendiconto e di pagamento dell’imposta. Il valore venale del fondo (incl. il valore del terreno) di 13 milioni di franchi va dichiarato alle cifre 200, 225 e 280 (valore del terreno) del rendiconto IVA. Con il rendiconto vanno inoltrati anche il modulo n. 764 con gli altri relativi documenti. Conseguenze fiscali per l’acquirente L’acquirente deve addurre la prova della precedente utilizzazione del fondo rilevato. Altrimenti l’AFC parte dal presupposto che prima di vendere il fondo l’alienante l’abbia utilizzato esclusivamente per attività imprenditoriali legittimanti la deduzione dell’imposta precedente (art. 105 OIVA; F info IVA ”Procedura di notifica”). 29 Info IVA 17 concernente il settore Se l’acquirente è in grado di addurre la prova della precedente utilizzazione, può far valere lo sgravio fiscale successivo sulla differenza di utilizzazione. Imposta precedente non legittimante la deduzione (60 %) Deprezzamento (ammortamento su 5 anni art. 32 cpv. 2 LIVA) = 25 % 456’000 - 114’000 Valore attuale della correzione dell’imposta precedente (sgravio fiscale successivo) 342’000 Lo sgravio fiscale successivo di 342 000 franchi va dichiarato alla cifra 410 del modulo di rendiconto al quale occorre allegare adeguate distinte relative al calcolo. Variante 3b Trasferimento del fondo mediante procedura di notifica (cambiamento della situazione iniziale presso l’acquirente) La situazione iniziale presso l’acquirente cambia perché egli utilizza l’edificio in ragione del 100 % per scopi non legittimanti la deduzione dell’imposta precedente (cessazione dell’opzione). Conseguenze fiscali per l’acquirente L’acquirente deve addurre la prova della precedente utilizzazione del fondo rilevato. Altrimenti l’AFC parte dal presupposto che prima di vendere il fondo l’alienante l’abbia utilizzato esclusivamente per attività imprenditoriali legittimanti la deduzione dell’imposta precedente (art. 105 OIVA; F info IVA ”Procedura di notifica”). Se l’acquirente è in grado di addurre la prova della precedente utilizzazione, deve correggere l’imposta precedente (consumo proprio) solo sulla differenza di utilizzazione. Imposta precedente legittimante la deduzione dell’imposta precedente (40 %) Deprezzamento (ammortamento su 5 anni art. 31 cpv. 3 LIVA) = 25 % - 76’000 Valore attuale della correzione dell’imposta precedente (consumo proprio) 228’000 304’000 La correzione dell’imposta precedente di 228 000 franchi va dichiarata alla cifra 415 del rendiconto IVA. 30 Amministrazione, locazione e vendita di immobili N Se l’acquirente non è in grado di addurre la prova della precedente utilizzazione, deve effettuare sul prezzo di acquisto di 11 milioni di franchi una correzione dell’imposta precedente (consumo proprio), corrispondente ad un ammontare d’imposta 880 000 franchi (8,0 % di 11 milioni di franchi). Anche questa correzione dell’imposta precedente va dichiarata alla cifra 415 del rendiconto IVA. 5.5 Fatturazione di prestazioni al di fuori del contratto di compravendita stipulato con atto pubblico (istrumento notarile) In caso di alienazione di immobili, le prestazioni periodiche cui l’alienante è confrontato dopo la data di trasferimento del suo immobile, sono parzialmente disciplinate al di fuori del contratto di compravendita stipulato con atto pubblico. Può trattarsi di tributi di diritto pubblico, costi per l’energia, premi assicurativi, pigioni, partecipazione ai costi di riscaldamento e di gestione, scorte di olio combustibile ecc. L’alienante deve presentare al nuovo proprietario dell’immobile un conteggio non ufficiale di tali prestazioni (distinta delle summenzionate uscite ed entrate) fino alla data di trasferimento dell’immobile. Per l’alienante si tratta in questi casi della rifatturazione di costi imponibili all’aliquota determinante per la rispettiva prestazione (premi assicurativi esclusi dall’imposta, acqua potabile imponibile all’aliquota ridotta, abbonamenti per servizi di manutenzione imponibili all’aliquota normale ecc.). Se finora non aveva il diritto di dedurre l’imposta precedente sui costi che ha rifatturato, l’alienante può correggere l’imposta precedente (sgravio fiscale successivo). L’acquirente – se opta a sua volta – può dedurre parzialmente o totalmente l’imposta precedente su questi costi. Le pigioni e le spese accessorie pagate anticipatamente dai locatari costituiscono per il precedente proprietario una diminuzione della controprestazione. Il nuovo proprietario – se opta a sua volta – deve imporre integralmente o parzialmente le quote delle pigioni e delle spese accessorie, che gli sono state accreditate. 31 Info IVA 17 concernente il settore 6 Locazione di fondi o parti di fondi esclusa dall’imposta o per la cui imposizione si è optato La locazione di fondi o di parti di fondi è – senza diritto alla deduzione dell’imposta precedente (art. 29 cpv. 1 LIVA) – esclusa dall’imposta. L’opzione è possibile alle condizioni di cui all’articolo 22 LIVA (F cifra 3). Le prestazioni secondo l’articolo 21 capoverso 2 numero 21 LIVA imponibili nell’ambito della messa a disposizione per l’uso o il godimento di fondi o di parti di fondi sono delucidate nella cifra 7. 6.1 Esigenze formali per i contratti di locazione con opzione Si raccomanda di redigere sempre i contratti di locazione in modo da rispettare le esigenze di fatturazione di cui all’articolo 26 capoverso 2 LIVA (indicando fra l’altro il N.IVA [quello precedente a sei cifre o il numero in formato IDI a nove cifre, p. es. CHE-123.456.789 IVA] del locatore e l’aliquota d’imposta, p. es. ”vigente aliquota normale, attualmente dell 8 %”). In virtù del contratto scritto il locatario ha diritto di dedurre l’imposta precedente relativa ai pagamenti ricorrenti effettuati al locatore, se sono adempiti i presupposti (art. 28 LIVA). 6.2 Sublocazione Indipendentemente che il proprietario abbia optato o no per la locazione, ogni locatario o sublocatario può optare per un’eventuale sublocazione, se sono adempiti i presupposti della cifra 3.1. Si ha una modifica d’utilizzazione da parte del locatario nella sua funzione di sublocatore al momento in cui l’opzione per la locazione ha inizio, è totalmente o parzialmente annullata, oppure è ampliata. F Per ulteriori dettagli sulla modifica d’utilizzazione vedi l’info IVA “Modifiche d’utilizzazione“. Se il locatario o sublocatario contribuente non utilizza le superfici locate esclusivamente per la sua attività imprenditoriale legittimante la deduzione dell’imposta precedente, occorre correggere la deduzione dell’imposta precedente per le rispettive spese. F Per informazioni approfondite sulla correzione dell’imposta precedente vedi l’info IVA “Deduzione dell’imposta precedente e correzioni della deduzione dell’imposta precedente“. 32 Amministrazione, locazione e vendita di immobili 6.3 Spese accessorie Le spese accessorie sono una componente variabile della pigione. Possono essere fatturate forfetariamente (incluse nella pigione), in base a una chiave di riparto o in funzione del consumo. La pigione e le spese accessorie costituiscono perciò un’unità – anche in caso di fatturazione separata – e sottostanno al medesimo trattamento fiscale. Le prestazioni supplementari, fatturate separatamente, come la pulizia delle camere o degli appartamenti, il lavaggio delle lenzuola ecc. non sono considerate spese accessorie e sono imponibili all’aliquota normale. Se per queste prestazioni supplementari è fatturata una controprestazione complessiva, si applicano le disposizioni sulle combinazioni di prestazioni. F Per ulteriori dettagli sulle spese accessorie e sulla pluralità di prestazioni (tra cui la combinazione di prestazioni) vedi la seguente cifra 9.2 e l’info IVA “Oggetto dell’imposta“. 6.3.1 6.3.1.1 Spese accessorie in caso di locazione con opzione Principio Il proprietario o locatore può dedurre l’imposta precedente sui costi accessori riferiti ai contratti di locazione con opzione in base alla chiave di riparto delle spese accessorie (optato/non optato). Se il proprietario o locatore fattura le spese di riscaldamento in funzione del consumo, l’imposta precedente sui costi maturati a carico dei locatari contribuenti durante l’anno può essere dedotta (provvisoriamente) in funzione del consumo dell’anno precedente. Al momento dell’allestimento dei conteggi delle spese accessorie è necessario provvedere all’eventuale correzione della deduzione dell’imposta precedente in funzione del consumo effettivo. F Un corrispondente esempio di calcolo è riportato nell’allegato III. In occasione degli adeguamenti annui della chiave di riparto variabile delle spese accessorie, vanno tenute in considerazione per la correzione dell’imposta precedente anche le modifiche dei rapporti d’opzione (opzioni nuove o non più sussistenti). 33 Info IVA 17 concernente il settore Procedimento alternativo Per semplificazione (art. 80 LIVA) invece di effettuare correntemente una correzione dell’imposta precedente sui costi accessori, si può dapprima far valere l’intera deduzione dell’imposta precedente. Alla fine dell’anno rispettivamente al termine del periodo di conteggio delle spese accessorie occorre correggere la deduzione dell’imposta precedente. F Un corrispondente esempio di calcolo è riportato nell’allegato IV. 6.3.1.2 Regolamentazione transitoria per le spese accessorie A titolo di determinazione approssimativa (art. 80 LIVA), all’inizio dell’opzione il contribuente può trattare fiscalmente le spese accessorie come segue: I pagamenti in acconto effettuati prima dell’inizio dell’opzione non vanno imposti. Tali pagamenti sono per contro imponibili a partire dall’inizio dell’opzione. Per semplificazione è consigliabile imporre eventuali differenze ancora dovute in base al conteggio finale e in contropartita considerare gli eventuali rimborsi come diminuzioni della controprestazione. Per l’imposta gravante la scorta di olio combustibile all’inizio dell’opzione si può far valere lo sgravio fiscale successivo, mentre al termine dell’opzione è necessario correggere l’imposta precedente (consumo proprio). Nei conteggi delle spese accessorie l’IVA va sempre evidenziata in modo corretto (rapporti di locazione con o senza opzione). 6.3.1.3 Importi forfetari per il calcolo delle quote private alle spese accessorie in caso di imprese individuali Il titolare di un’impresa individuale contribuente, domiciliato nell’edificio che utilizza a scopi imprenditoriali, può determinare approssimativamente la quota privata alle spese accessorie (per il riscaldamento, la corrente elettrica, il gas, le pulizie, i moderni mezzi di telecomunicazione ecc.), se la ripartizione delle imposte precedenti comporta un onere eccessivo. La correzione dell’imposta precedente va dichiarata alla cifra 415 del rendiconto IVA. F Per ulteriori dettagli sulle quote private alle spese accessorie vedi l’info IVA “Quote private“. N Questi importi forfetari non compensano le spese d’investimento, manutenzione, ristrutturazione e simili legate all’edificio. Per tali spese va effettuata correntemente una correzione supplementare dell’imposta precedente per la parte dell’edificio utilizzata a scopi privati (l’art. 30 cpv. 2 LIVA non è applicabile). 34 Amministrazione, locazione e vendita di immobili 6.3.2 6.3.2.1 Spese accessorie in caso di locazione senza opzione Spese accessorie incluse nel contratto di locazione Secondo il principio ”locazione e spese accessorie = un’unità” nei casi di locazione senza opzione, il locatario contribuente non può dedurre alcuna imposta precedente sui canoni di locazione (pigioni) e sulle relative spese accessorie. N In caso di locazione senza opzione, nei conteggi delle spese accessorie non va fatto alcun riferimento all’imposta. 6.3.2.2 Spese accessorie non incluse nel contratto di locazione Se le spese accessorie non sono incluse nel contratto di locazione e le corrispondenti prestazioni (p. es. acqua, corrente elettrica, calore o pulizia dell’edificio) sono contratte direttamente fra un terzo indipendente e il locatario e fatturate a quest’ultimo, si è in presenza di una prestazione imponibile all’aliquota normale o ridotta che il terzo esegue al locatario. Il locatario contribuente può dedurre l’imposta precedente, purché utilizzi i locali per un’attività imprenditoriale legittimante la deduzione. Non sono considerate spese accessorie le spese (p. es. corrente elettrica o acqua) fatturate di norma da un terzo e che riguardano unicamente l’oggetto locato. Se tali spese sono fatturate dal proprietario o locatore, si tratta di una fornitura imponibile alla corrispondente aliquota d’imposta. 6.4 Deduzione dell’imposta precedente sulle spese di manutenzione e d’investimento Le seguenti spiegazioni riguardano la deduzione dell’imposta precedente sulle spese di manutenzione e d’investimento da parte del locatore. l Per i costi attribuibili direttamente alle singole unità locate con opzione (p. es. lavori di pittura nei locali), è ammessa la deduzione integrale dell’imposta precedente. Per i costi attribuibili direttamente a locazioni senza opzione non è per contro ammessa alcuna deduzione dell’imposta precedente (p. es. per un tappeto nell’abitazione privata di un locatario). l Se l’attribuzione diretta alle singole unità locate non è possibile (p. es. lavori alle facciate, sul tetto, nelle cantine), per la correzione dell’imposta precedente da effettuarsi correntemente può essere applicata una chiave di riparto determinata secondo criteri gestionali oggettivi, per esempio in base alla superficie locabile (m2), la cubatura (m3) o ad altri calcoli adeguati (l’art. 30 cpv. 2 LIVA non è applicabile). 35 Info IVA 17 concernente il settore N I locali ad uso comune non attribuibili direttamente quali il ripostiglio per biciclette, il vano delle scale, il locale riscaldamento, la lavanderia, le vie d’accesso o le installazioni sanitarie comuni, non vanno inclusi nel calcolo della chiave di riparto delle superfici e di cubatura dei locali. Le modifiche d’utilizzazione (p. es. passaggio da un rapporto locativo con opzione a un rapporto locativo senza opzione o viceversa) possono comportare un adeguamento della chiave di riparto. Legittima la deduzione dell’imposta precedente anche un edificio (o parte di esso) temporaneamente sfitto (p. es. in seguito alla partenza del locatario) se precedentemente è stata scelta l’opzione (F cifra 6.8). 6.5 Deduzione dell’imposta precedente su immobili in caso di imprese individuali Un contribuente (impresa individuale) che utilizza il proprio edificio (interamente o in parte) per scopi imprenditoriali può dedurre l’imposta precedente sulle spese (di riparazione, manutenzione spese accessorie e investimenti) per la parte dell’edificio nella quale svolge un’attività imprenditoriale legittimante la deduzione dell’imposta precedente. Se in base al cosiddetto metodo della preponderanza applicato dalle imposte dirette, l’edificio non è considerato parte della sostanza aziendale e quindi non è attivato nella contabilità aziendale, i giustificativi delle spese (incl. investimenti), che pur non essendo pagate nell’ambito della contabilità aziendale riguardano un’attività imprenditoriale legittimante la deduzione dell’imposta precedente, vanno appositamente conservati. Le deduzioni dell’imposta precedente fatte valere nei confronti dell’AFC vanno contabilizzate nei rispettivi conti delle imposte precedenti (negli attivi, eventualmente su un conto separato, specifico per tali imposte precedenti) con una registrazione di contropartita nel conto privato (nei passivi del bilancio). I documenti relativi alla determinazione di un’eventuale modifica d’utilizzazione vanno conservati dal contribuente secondo l’articolo 70 capoverso 3 LIVA in relazione con l’articolo 42 LIVA per 26 anni (periodo di ammortamento più periodo di prescrizione). 36 Amministrazione, locazione e vendita di immobili 6.6 Pagamenti del locatario Il principale obbligo contrattuale di un locatario consiste nel pagamento della pigione e delle spese accessorie. Per il locatore queste prestazioni sono escluse dall’imposta in virtù dell’articolo 21 capoverso 2 numero 21 LIVA, se per la locazione non ha optato giusta l’articolo 22 capoverso 1 LIVA. I pagamenti suppletivi (oltre alla pigione e alle spese accessorie) che il locatore richiede al locatario per il trattamento inadeguato dell’oggetto locato costituiscono un risarcimento danni propriamente detto e non soggiacciono quindi all’imposta (non controprestazione; art. 18 cpv. 2 lett. i LIVA). Per semplificazione, le piccole riparazioni sono equiparate al risarcimento danni. In tale novero rientrano tutti i costi di sostituzione o riparazione fatturati dal locatore al locatario che è tenuto contrattualmente a pagarli anche qualora non siano necessariamente riconducibili a un trattamento inadeguato dell’oggetto locato. Ai fini fiscali è irrilevante se tali costi sono assunti dal locatario stesso o dalla sua assicurazione. Se ha optato per l’imposizione delle pigioni, il locatore può dedurre l’imposta precedente sulle spese sostenute per porre rimedio ai danni dovuti al trattamento inadeguato dell’oggetto locato. Il locatore può decidere se dichiarare all’aliquota normale le piccole riparazioni effettuate non qualificabili come danni. Riguardo al trattamento fiscale degli investimenti auspicati dal locatario vedi le seguenti cifre 6.10.1 e 6.10.2. 6.7 Modifica di utilizzazione in caso di cambiamento di locatario Se a un rapporto di locazione con opzione ne subentra uno senza opzione (o viceversa), ciò può comportare per il locatore una correzione dell’imposta precedente (consumo proprio giusta l’art. 31 LIVA o sgravio fiscale successivo secondo l’art. 32 LIVA) (F info IVA “Modifiche d’utilizzazione“; F cifra 6.3.1.2 [Regolamentazione transitoria per le spese accessorie]). 6.8 6.8.1 Edifici inoccupati (inutilizzati) In caso di precedente locazione Quando un edificio o una parte di esso resta temporaneamente inutilizzato (p. es. in mancanza di locatari), si tratta ai fini dell’IVA di un immobile inoccupato. Ai fini dell’IVA la durata del periodo di inoccupazione è irrilevante. Le spese che sorgono durante questo periodo, ad esempio per investimenti (costi di miglioria o per ristrutturazioni considerevoli), per manutenzioni (costi per il mantenimento del valore) e costi d’esercizio (materiali d’esercizio e altre 37 Info IVA 17 concernente il settore spese senza carattere d’investimento), vanno trattate in modo conforme alla precedente locazione: l In virtù dell’articolo 28 LIVA le suddette spese legittimano la deduzione dell’imposta precedente se prima del periodo di inoccupazione l’edificio o la relativa parte di esso sono stati utilizzati per attività imprenditoriali imponibili (p. es. locazione con opzione). Non legittimano per contro la deduzione dell’imposta precedente le spese che vengono sostenute in vista di un’imminente concreta modifica di utilizzazione (susseguente locazione senza opzione); ciò dalla data di tale modifica. La modifica dello scopo di utilizzazione va comprovata mediante documenti ”esterni” (p. es. domanda di costruzione, permesso di costruire o decisione comunale). Questa disposizione riguarda tutte le tipologie di spese, sia investimenti che costi di manutenzione e costi d’esercizio. Se ha fatto valere una deduzione dell’imposta precedente, il contribuente (nel momento in cui l’intenzione della modifica d’utilizzazione è nota) deve correggerla integralmente mediante un rendiconto di correzione. In tal caso oltre all’imposta (rimborso dell’imposta precedente fatta valere in un primo tempo) deve pagare anche un interesse di mora. l Non sussiste alcun diritto di dedurre l’imposta precedente se prima del periodo d’inoccupazione l’edificio o la relativa parte di esso sono stati utilizzati per attività imprenditoriali non imponibili (p. es. locazione senza opzione). Le spese che vengono sostenute in vista di una concreta modifica d’utilizzazione (susseguente locazione con opzione) legittimano invece la deduzione dell’imposta precedente. La modifica dello scopo di utilizzazione va comprovata mediante documenti ”esterni” (p. es. domanda di costruzione, permesso di costruzione o decisione comunale). Questa disposizione riguarda tutte le tipologie di spese, sia investimenti sia costi di manutenzione e d’esercizio. Se contrariamente alla sua decisione iniziale il contribuente in un secondo tempo non opta per l’imposizione della locazione, la deduzione dell’imposta precedente fatta valere in eccedenza deve essere corretta integralmente (senza ammortamento). Non sono tuttavia dovuti interessi di mora sulle imposte precedenti dedotte in eccedenza. Se dopo il periodo d’inoccupazione dell’edificio subentra una modifica d’utilizzazione (aumento o riduzione della proporzione fra attività imponibili e quelle non imponibili), può rendersi necessaria una correzione dell’imposta precedente (consumo proprio giusta l’art. 31 LIVA o sgravio fiscale successivo secondo l’art. 32 LIVA). In questo caso la data della modifica d’utilizzazione coincide con l’inizio del nuovo rapporto di locazione. Per le spese di miglioria (che aumentano il valore) sostenute prima del periodo d’inoccupazione, gli ammortamenti vanno considerati fino al momento della modifica di utilizza38 Amministrazione, locazione e vendita di immobili zione. Per contro le spese di miglioria sostenute durante il periodo d’inoccupazione sono considerate prestazioni non utilizzate e non necessitano ammortamenti. Non richiedono una correzione dell’imposta precedente (consumo proprio o sgravio fiscale successivo) i costi di manutenzione e i costi d’esercizio senza carattere d’investimento. F Per ulteriori informazioni sul tema delle ”Spese fiscalmente rilevanti in relazione a beni immobili” vedi l’info IVA “Modifiche d’utilizzazione“. I seguenti esempi 4 e 5 partono dal presupposto che prima della modifica di utilizzazione rispettivamente della domanda di costruzione i contribuenti non sostengono spese che aumentano il valore. Esempi 1 e 2 Locazione senza opzione, né prima né dopo il periodo d’inoccupazione Il rapporto di locazione senza opzione, esistente con uno studio medico, è stato disdetto per il 30 giugno 2008. Per accrescere l’idoneità alla locazione di questa unità locativa, il proprietario ha effettuato, durante il periodo d’inoccupazione della medesima, degli investimenti. A partire dal 1° aprile 2010 ha potuto locare a un altro medico (senza opzione) questi locali. Per i costi d’esercizio e per gli investimenti sostenuti durante il periodo d’inoccupazione non può venir fatta valere alcuna imposta precedente. Il locatario di un appartamento di quattro locali, in una vecchia casa plurifamiliare in una zona residenziale, deve disdire dopo 25 anni, per motivi di salute, il rapporto di locazione con effetto al 30 settembre 2009. Il locatore non trova un altro locatario perché dapprima esegue solamente piccole migliorie nell’appartamento. Decide quindi di effettuare un rinnovo di ampia portata. A partire dal 1° maggio 2010 riesce a locare l’appartamento a una famiglia. Il locatore non può far valere alcuna imposta precedente né per i costi d’esercizio e manutenzione correnti né per gli investimenti sostenuti. Esempio 3 Locazione con opzione prima e dopo il periodo d’inoccupazione Un rapporto di locazione con opzione, esistente con uno studio dentistico contribuente, è stato disdetto per il 30 settembre 2009. Per accrescere l’idoneità alla locazione di questa unità locativa, il proprietario ha effettuato, durante il periodo d’inoccupazione della medesima, degli investimenti. A partire dal 1° maggio 2010 riesce a locare i locali adibiti a uffici a una fiduciaria (con opzione). 39 Info IVA 17 concernente il settore Per i costi d’esercizio e di manutenzione e per gli investimenti sostenuti durante il periodo d’inoccupazione può essere fatta valere, integralmente, la deduzione dell’imposta precedente. Esempio 4 Una locazione di un appartamento (senza possibilità opzione) fa seguito a una locazione con opzione (modifica d’utilizzazione nel periodo d’inoccupazione) Il rapporto di locazione con opzione, esistente con un avvocato in relazione a locali adibiti ad uffici, è stato disdetto per il 30 settembre 2009. Considerata l’eccessiva offerta di locali adibiti ad uffici e il conseguente rischio di lunghi periodi d’inoccupazione, nel gennaio 2010 il locatore decide di trasformare le rispettive superfici in appartamenti per i quali vi è una forte domanda. Per questo motivo il 1° marzo 2010 egli inoltra una domanda di costruzione ed esegue i rispettivi investimenti. La locazione degli appartamenti ha inizio il 1° luglio 2010. Poiché nel 2002 ha dedotto l’imposta precedente sull’acquisto dei locali, il locatore deve correggere – in seguito alla modifica d’utilizzazione – tale deduzione (consumo proprio giusta l’art. 31 LIVA). Il locatore può far valere la deduzione dell’imposta precedente per i costi d’esercizio sostenuti fino alla data d’inoltro della domanda di costruzione (per la trasformazione in appartamento, ossia entro il 1° marzo 2010). In seguito non può più essere dedotta alcuna imposta precedente né per i costi di esercizio e manutenzione né per gli investimenti. Importi in CHF Correzione dell’imposta precedente per consumo proprio: Imposte precedenti dedotte sui costi d’investimento 80’000 Ammortamenti per gli anni dal 2002 (= inizio dell’utilizzazione) al 2009 (ultimo anno trascorso): 8 anni al 5 % = 40 % - 32’000 Correzione dell’imposta precedente per consumo proprio al 1.3.2010 (Data d’inoltro della domanda di costruzione) 48’000 La correzione dell’imposta precedente (consumo proprio) va dichiarata alla cifra 415 del rendiconto IVA. 40 Amministrazione, locazione e vendita di immobili Esempio 5 Una locazione con opzione fa seguito a una locazione senza opzione (modifica d’utilizzazione nel periodo di inoccupazione) Il rapporto di locazione senza opzione, esistente con una scuola per un piano di un edificio commerciale, è stato disdetto per il 30 giugno 2008. Subito dopo la risoluzione del contratto il locatore decide di trasformare i relativi locali in uffici e di optare per la locazione degli stessi. A tal fine il 1° aprile 2009 inoltra una domanda di costruzione. Dopo l’ottenimento della licenza edilizia, nei locali si effettuano diversi lavori di ristrutturazione. Poiché i locali saranno destinati in futuro alla locazione con opzione, il 1° aprile 2009 si verifica una modifica d’utilizzazione (sgravio fiscale successivo). Sui locali di questo piano (in precedenza locato senza opzione alla scuola) il locatore non ha dedotto alcuna imposta precedente quando l’edificio era stato costruito nel 2003. Dal 1° agosto 2010 questi locali vengono locati con opzione a uno studio di avvocati associati. Il locatore non può far valere alcuna imposta precedente per i costi d’esercizio sostenuti fino alla data d’inoltro della domanda di costruzione, ossia fino al 1° aprile 2009. In seguito è possibile dedurre l’imposta precedente per i costi d’esercizio, di manutenzione e di ristrutturazione. Importi in CHF Correzione dell’imposta precedente per sgravio fiscale successivo: Imposte precedenti non dedotte sui costi d’investimento 90’000 Ammortamenti per gli anni dal 2003 (= inizio dell’utilizzazione) al 2008 (ultimo anno trascorso): 6 anni al 5 % = 30 % - 27’000 Correzione dell’imposta precedente per sgravio fiscale successivo al 1.4.2009 (Data d’inoltro della domanda di costruzione) 63’000 La correzione dell’imposta precedente (sgravio fiscale successivo) va dichiarata alla cifra 410 del rendiconto IVA al quale vanno allegati i dettagli relativi al calcolo. 41 Info IVA 17 concernente il settore Esempio 6 Una locazione senza opzione fa seguito a una locazione con opzione (modifica d’utilizzazione alla fine del periodo di inoccupazione) Il rapporto di locazione con opzione, esistente con un avvocato in relazione ad uffici, è stato disdetto per il 30 settembre 2009. In futuro il locatore intende utilizzare questi locali per i medesimi scopi. Dopo un loro lungo periodo d’inoccupazione il locatore trova un dentista disposto a prenderli in locazione per il suo studio. Il dentista sollecita tuttavia il locatore a non optare per questa locazione. I locali vengono quindi locati senza opzione al dentista a partire dal 1° luglio 2010. Poiché nel 2002 è stata dedotta l’imposta precedente sull’acquisto dei locali, il locatore deve correggere tale deduzione (consumo proprio giusta l’art. 31 LIVA) per il 1° luglio 2010 in seguito alla modifica d’utilizzazione. Per i costi d’esercizio sostenuti nel periodo d’inoccupazione il locatore può dedurre le imposte precedenti sino alla data della modifica d’utilizzazione (ovvero sino al 1° luglio 2010). Altrettanto vale per le spese di manutenzione e di miglioria (p. es. lavori di pittura, sostituzione di pavimenti o aggiunta di un secondo bagno). Riguardo ai costi d’esercizio e alle spese di manutenzione, la modifica d’utilizzazione non implica nessuna correzione dell’imposta precedente (consumo proprio), perché tali costi e spese s’intendono riferiti a prestazioni già consumate. Se nel periodo d’inoccupazione il locatore ha sostenuto spese di miglioria (p. es. aggiunta di un secondo bagno), esse sono considerate non utilizzate e con la modifica d’utilizzazione è quindi necessaria una correzione integrale (consumo proprio) dell’imposta precedente su queste spese di miglioria, senza interessi di mora. Importi in CHF Correzione dell’imposta precedente per consumo proprio: Imposte precedenti dedotte sui costi d’investimento 80’000 Ammortamenti per gli anni dal 2002 (= anno d’inizio dell’utilizzazione) al 2009 (ultimo anno trascorso): 8 anni al 5 % = 40 % - 32’000 Correzione dell’imposta precedente per consumo proprio al 1.7.2010 48’000 La correzione dell’imposta precedente (consumo proprio) va dichiarata alla cifra 415 del rendiconto IVA. 42 Amministrazione, locazione e vendita di immobili Esempio 7 Una locazione con opzione fa seguito a una locazione senza opzione (modifica d’utilizzazione alla fine del periodo di inoccupazione) Il rapporto di locazione senza opzione, esistenti con una scuola per un piano di un edificio commerciale, è stato disdetto per il 30 giugno 2008. In futuro il locatore intende utilizzare questi locali per i medesimi scopi. Dopo un lungo periodo d’inoccupazione il locatore trova come locatario un importante studio di consulenza fiscale che per ragioni fiscali lo sollecita a optare per questa prestazione. La locazione inizia il 1° novembre 2010. Di conseguenza con il 1° novembre 2010 si verifica una modifica d’utilizzazione (sgravio fiscale successivo). Quando è stato costruito questo edificio nel 2003, il locatore contribuente non ha fatto valere le imposte precedenti relative a questi locali. Per i costi d’esercizio sostenuti nel periodo d’inoccupazione il locatore non può far valere alcuna imposta precedente sino alla data della modifica d’utilizzazione (ovvero sino al 1° novembre 2010). Altrettanto vale per le spese di manutenzione (p. es. sostituzione di persiane o di impianti sanitari). Per le relative imposte precedenti non va effettuata alcuna correzione (sgravio fiscale successivo) perché queste prestazioni sono considerate già consumate. Se nel periodo d’inoccupazione il locatore ha sostenuto spese di miglioria, esse sono considerate prestazioni non consumate e in seguito alla modifica d’utilizzazione permettono una correzione integrale dell’imposta precedente su queste spese di miglioria (sgravio fiscale successivo). Importi in CHF Correzione dell’imposta precedente per sgravio fiscale successivo: Imposte precedenti non dedotte sui costi d’investimento 90’000 Ammortamenti per gli anni dal 2003 (= inizio dell’utilizzazione) al 2009 (ultimo anno trascorso): 7 anni al 5 % = 35 % - 31’500 Correzione dell’imposta precedente per sgravio fiscale successivo al 1.11.2010 58’500 La correzione dell’imposta precedente (sgravio fiscale successivo ) va dichiarata alla cifra 410 del rendiconto IVA al quale vanno allegati i dettagli relativi al calcolo. 43 Info IVA 17 concernente il settore 6.8.2 In caso di prima locazione In caso d’inoccupazione di un nuovo edificio l’imposta precedente può essere dedotta solamente nella misura in cui l’edificio o parte di esso sia stato costruito per un’attività legittimante la deduzione. Vedi in merito la cifra 4.1. 6.9 Appartamento del portinaio La correzione dell’imposta precedente in relazione alla locazione di un appartamento del portinaio situato in un edificio utilizzato esclusivamente a scopi imprenditoriali può essere semplificata (cosiddetta “imposizione tacita”). La semplificazione prevede il calcolo dell’imposta all’aliquota normale sulle entrate, basate su criteri commerciali, provenienti dalle pigioni e dalle spese accessorie. Questa imposta non va dichiarata come imposta sulla cifra d’affari ma come correzione dell’imposta precedente alla cifra 415 del rendiconto IVA. Poiché non si tratta di una vera e propria imposizione di queste cifre d’affari, nei documenti vincolanti per ambo le parti (p. es. contratto di locazione) non è consentito fare riferimento all’imposta. Le imposte precedenti sulle relative spese (costi d’esercizio e di manutenzione, nonché investimenti) possono venir fatte valere integralmente. F Per ulteriori informazioni su questa procedura semplificata (imposizione tacita) vedi la seguente cifra 12. 6.10 6.10.1 Provvedimenti edilizi negli oggetti locati Provvedimenti edilizi da parte del locatario (locazione di costruzioni grezze) Il locatario contribuente che esegue o commissiona provvedimenti edilizi a sue spese nell’oggetto da lui locato (locazione di costruzioni grezze; il locatore paga i beni incorporati), può dedurre la relativa imposta precedente, purché utilizzi l’oggetto locato per un’attività imprenditoriale legittimante la deduzione dell’imposta precedente. Ciò vale indipendentemente dal fatto che il locatore abbia optato o no. È pure irrilevante il fatto che i provvedimenti edilizi siano eseguiti, o fatti eseguire, dal locatore che nel contempo funge da impresa generale. Se il locatario rifattura i costi dei provvedimenti edilizi a un terzo (p. es. il locatore, e in caso di disdetta, il locatario successivo) si è in presenza di una fornitura imponibile all’aliquota normale, poiché si tratta di una fatturazione (integrale o parziale) di costi di ampliamento sorti a suo tempo. Se ha utilizzato i provvedimenti edilizi sia per il conseguimento di prestazioni imponibili sia per prestazioni escluse dall’imposta (doppia utilizzazione), il locatario ha 44 Amministrazione, locazione e vendita di immobili diritto allo sgravio fiscale successivo se sono adempiuti i relativi presupposti (art. 32 LIVA). Altrettanto vale se li ha utilizzati unicamente per prestazioni escluse dall’imposta con conseguente rifatturazione imponibile. Nel caso di una correzione dell’imposta precedente (consumo proprio o sgravio fiscale successivo) per la determinazione del valore attuale va considerato un ammortamento annuo del 5 %. Se i provvedimenti edilizi diventano, senza indennizzo, di proprietà del locatore o del proprietario dell’edificio, oppure se il locatario è tenuto a rimuoverli a proprie spese, non si verifica alcuna modifica d’utilizzazione. Il locatario ha diritto di dedurre l’imposta precedente sui costi di ripristino dello stato originario, in funzione del precedente scopo di utilizzazione. Esempio 1 Dall’inizio 2011 la BC Immo SA affitta alla locataria contribuente Rossi SA alcuni uffici in un’ottima posizione (locazione con opzione; durata fissa di locazione 10 anni) in una costruzione grezza. Gli ulteriori costi d’ampliamento e di ripresa degli uffici (p. es. pavimento in piastrelle, ulteriori muri, impianti fissi e impianti sanitari) ammontano a 200 000 franchi maggiorati di un supplemento d’IVA dell 8 % pari a 16 000 franchi. Al momento in cui sono sostenuti i costi, la Rossi SA ha diritto alla deduzione dell’imposta precedente del 50 % nell’ambito della sua attività imprenditoriale. Pertanto, la Rossi SA può dedurre dalle spese solo l’imposta precedente di 8000 franchi. A partire dal 2016, la Rossi SA realizza solo cifre d’affari imponibili, ossia ha diritto alla deduzione totale dell’imposta precedente. Di conseguenza la Rossi SA può effettuare uno sgravio fiscale successivo: Importi in CHF Correzione della deduzione dell’imposta precedente a titolo di sgravio fiscale successivo: imposta precedente non fatta valere sui costi d’investimento 8‘000 ammortamenti dal 2011 (anno dell’utilizzazione) al 2015 (ultimo anno trascorso): 5 anni al 5 % = 25 % - 2‘000 Correzione della deduzione dell’imposta precedente per sgravio fiscale successivo al 1.1.2016 45 CHF 6‘000 Info IVA 17 concernente il settore Esempio 2 Dall’inizio 2010 la BC Immo SA affitta al locatario contribuente Rossi SA alcuni locali destinati all’insegnamento in un’ottima posizione (locazione senza opzione; durata fissa di locazione 10 anni) in una costruzione grezza. Gli ulteriori costi d’ampliamento e di ripresa degli locali destinati all’insegnamento (p. es. pavimento in piastrelle, ulteriori muri, impianti fissi e impianti sanitari) ammontano a 200 000 franchi maggiorati di un supplemento d’IVA del 7,6 % pari a 15 200 franchi. La Rossi SA usa i locali per prestazioni d’insegnamento nell’ambito della formazione (senza opzione, ragion per cui non può procedere alla deduzione dell’imposta precedente sui costi d’ampliamento per i locali destinati all’insegnamento). Nel 2014, in seguito alla sua espansione, la Rossi SA lascia costruire un immobile per poter svolgere le sue attività di insegnamento e di consulenza e cerca di uscire dal contratto di locazione. Per il 1° novembre 2014 la Rossi SA trova un successore, l’impresa Sport BB SA, la quale riprende il contratto di locazione stipulato con la BC Immo SA. La Rossi SA concorda con la Sport BB SA un pagamento (indennizzo) di 100 000 franchi maggiorati di un supplemento d’IVA dell’ 8 % pari a 8000 franchi per i costi d’ampliamento nel 2010. La Rossi SA deve imporre il pagamento della Sport BB SA, ma può effettuare in cambio il seguente sgravio fiscale successivo: Importi in CHF Correzione della deduzione dell’imposta precedente a titolo sgravio fiscale successivo: imposta precedente non fatta valere sui costi d’investimento 15‘200 ammortamento dal 2010 (anno dell’utilizzazione) al 2013 (ultimo anno trascorso): 4 anni al 5 % = 20 % - 3‘040 Correzione della deduzione dell’imposta precedente per sgravio fiscale successivo al 1.11.2014 6.10.2 12‘160 Provvedimenti edilizi da parte del locatore Se il locatario desidera che siano compiuti ulteriori investimenti nell’oggetto locato, i costi fatturati dal locatore sono considerati parte della pigione se sono inclusi nel canone di locazione. In tal caso condividono il trattamento fiscale della pigione (ossia sono esclusi dall’imposta o sono imponibili). Se tuttavia per questi investimenti supplementari il locatario paga un importo unico, essi non costituiscono più una parte della pigione; il locatore deve quindi imporli all’aliquota normale. 46 Amministrazione, locazione e vendita di immobili 6.11 Riduzione della pigione Se il locatore è tenuto ad accordare al locatario una riduzione successiva della pigione (p. es. a causa di lacune edilizie, fattori esterni, limitata utilizzazione dell’oggetto locato dovuta a riattazione, risanamenti e simili, o in forza di adeguamenti prestabiliti contrattualmente in caso di cessazione o protrazione del contratto di locazione), tale riduzione costituisce per il locatore una diminuzione della controprestazione. Se si tratta di una locazione con opzione, il locatario deve procedere a una corrispondente correzione dell’imposta precedente. 6.12 Indennizzo per lo scioglimento anticipato del contratto di locazione Accettare uno scioglimento consensuale del contratto di locazione costituisce una concessione di un valore economico destinato al consumo ai sensi dell’articolo 3 lettera c LIVA e quindi dal profilo dell’IVA è una prestazione imponibile all’aliquota normale per il locatario contribuente (se accetta lo scioglimento del contratto di locazione e riceve per questo dal locatore una controprestazione) oppure per il locatore contribuente (se accetta lo scioglimento del contratto di locazione e riceve per questo dal locatario una controprestazione). È irrilevante quale parte contraente abbia richiesto lo scioglimento del contratto di locazione e se la locazione era o no esclusa dall’imposta. In questi casi si tratta di una prestazione di servizi secondo l’articolo 3 lettera e LIVA, il cui luogo è determinato secondo l’articolo 8 capoverso 1 LIVA (principio del luogo del destinatario). La cosiddetta ”buona uscita o buona entrata” (spesso definita con il termine inglese ”key money”) è un importo pattuito, pagato per iniziare un rapporto di locazione, a prescindere dalle pigioni periodiche. Sono possibili due varianti. Il locatore paga al locatario una “buona uscita” per indurlo a porre fine anticipatamente al rapporto di locazione, oppure un nuovo locatario paga al precedente locatario una “buona entrata” affinché gli ceda il contratto di locazione. In entrambi i casi si tratta ai fini dell’IVA di una prestazione di servizi che il precedente locatario contribuente deve imporre all’aliquota normale. Esempio Per porre fine anticipatamente al rapporto di locazione riguardante un locale commerciale sito in una zona molto frequentata, il negozio Maxim SA (precedente locatario) riceve dal locatore una somma di 500 000 franchi. Il nuovo locatario stipula con il locatore un nuovo contratto di locazione e il negozio Maxim SA trasferisce la sua sede sociale in un’altra località. Il negozio Maxim SA deve imporre la somma di 500 000 franchi (IVA incl.) all’aliquota normale. 47 Info IVA 17 concernente il settore 7 7.1 Locazioni imponibili secondo l’articolo 21 capoverso 2 numero 21 lettere a–f LIVA; in particolare prestazioni del settore alberghiero Delimitazione tra sostanza aziendale e sostanza privata, rispettivamente tra ambito imprenditoriale e non imprenditoriale in relazione ad appartamenti o case di vacanza, nonché a posteggi Gli appartamenti o case di vacanza, nonché i posteggi di proprietà di persone giuridiche (p. es. SA o Sagl) e di società di persone (p. es. società in nome collettivo o in accomandita) sono considerati facenti parte della sostanza aziendale (= ambito imprenditoriale); se sono di proprietà di imprese individuali, sono invece attribuibili primariamente alla sostanza privata (= ambito non imprenditoriale). Quando nelle seguenti delucidazioni è usata l’espressione “appartamenti di vacanza” sono sottintesi anche le case di vacanza e i posteggi. Ai fini dell’IVA questi valori patrimoniali sono tuttavia attribuiti all’ambito imprenditoriale di un’impresa individuale, segnatamente quando è adempiuta una delle seguenti condizioni: l La locazione di appartamenti o case di vacanza e posteggi costituisce un’attività aziendale o un settore aziendale a sé stante. Ciò è il caso quando il totale delle entrate lorde (incluse le spese accessorie) provenienti dalle rispettive pigioni supera 40 000 franchi all’anno. Tale importo s’intende comprensivo d’IVA. l Gli appartamenti o case di vacanza e posteggi fanno parte di un’attività commerciale con immobili. l Gli appartamenti o case di vacanza e posteggi costituiscono per l’impresa una riserva aziendale. Esempio Un albergo possiede appartamenti di vacanza che nell’alta stagione utilizza come dépendance per gli ospiti. l Gli appartamenti o case di vacanza e posteggi costituiscono per l’impresa una garanzia per i crediti d’esercizio concessi. Se non è adempiuta nessuna delle summenzionate condizioni, l’AFC parte dal presupposto, per semplificazione, che le controprestazioni di al massimo 40 000 franchi all’anno, conseguite da imprese individuali con la locazione di appartamenti o case di vacanza e posteggi non siano attribuibili all’ambito imprenditoriale. Le imprese individuali non devono quindi 48 Amministrazione, locazione e vendita di immobili imporre tali controprestazioni e le prestazioni acquistate a tal fine non legittimano alcuna deduzione dell’imposta precedente. Le imprese individuali contribuenti sono tuttavia libere di imporre tutte le controprestazioni di tal genere (con diritto alla deduzione dell’imposta precedente). 7.1.1 Aliquote d’imposta applicabili e deduzione dell’imposta precedente Se gli appartamenti di vacanza sono attribuibili all’ambito imprenditoriale, la controprestazione che il proprietario contribuente consegue con la locazione degli appartamenti siti in territorio svizzero è imponibile all’aliquota speciale per le prestazioni del settore alberghiero; quella che consegue con la locazione dei posteggi è invece imponibile all’aliquota normale. Le spese in relazione ad appartamenti di vacanza attribuibili all’ambito imprenditoriale e utilizzati prevalentemente a scopi aziendali legittimano la deduzione integrale dell’imposta precedente. Se un appartamento di vacanza (situato in territorio svizzero) attribuito all’ambito imprenditoriale è utilizzato prevalentemente per un’attività non imprenditoriale (p. es. ad uso privato nel caso di un’impresa individuale), va corretta l’imposta precedente già fatta valere (art. 31 cpv. 2 LIVA). 7.1.2 Messa a disposizione a persone strettamente vincolate Se a una persona strettamente vincolata (art. 3 lett. h LIVA ) viene messo a disposizione a titolo gratuito o locato a un prezzo preferenziale un appartamento di vacanza (situato in territorio svizzero) attribuito all’ambito imprenditoriale, il proprietario contribuente deve imporre il valore locativo che sarebbe stato convenuto fra terzi indipendenti (art. 24 cpv. 2 LIVA). Se non sono disponibili dati per il calcolo del valore locativo di mercato (“locazione” a terzi indipendenti durante la stessa stagione), l’AFC accetta il valore locativo annuo valido per l’imposta federale diretta (vedi circolare del 21.2.2008 dell’imposta federale diretta, N. 2-046-D-2008-f, disponibile in francese e tedesco) con un supplemento del 25 %. Per il calcolo nel singolo caso si ipotizza sempre un anno di 360 giorni. Il valore determinato in base ai suddetti criteri è imponibile all’aliquota speciale per le prestazioni del settore alberghiero (se sono locati appartamenti e case di vacanza) e all’aliquota normale (in caso di locazione di posteggi che non valgono prestazione accessoria allargata nell’ambito dell’alloggio). 49 Info IVA 17 concernente il settore 7.1.3 Utilizzazione a scopi privati da parte di imprese individuali Se per un’impresa individuale uno o più edifici di vacanza sono attribuiti all’ambito imprenditoriale, a titolo di determinazione approssimativa, l’AFC parte dal presupposto che uno di tali oggetti sia utilizzato a scopi privati per la durata di due mesi all’anno (art. 31 cpv. 2 LIVA). Per questi due mesi va calcolato un valore locativo secondo l’articolo 31 capoverso 4 LIVA). L’AFC accetta un valore pari alla media dei valori locativi annui validi per l’imposta federale diretta (F cifra 7.1.2), con un supplemento del 25 %. Per il calcolo nel singolo caso si ipotizza sempre un anno di 360 giorni. L’imposta calcolata su questo valore locativo, applicando l’aliquota speciale per le prestazioni del settore alberghiero e l’aliquota normale per i posteggi, va dichiarata come correzione dell’imposta precedente (rendiconto IVA; cifra 415). Sia l’AFC che il contribuente hanno la possibilità di basarsi su una durata di utilizzazione differente purché essa sia comprovata da adeguati giustificativi. 7.1.4 Proprietà o comproprietà di un imprenditore contribuente (impresa individuale) e del suo coniuge Se sono proprietari o comproprietari di appartamenti e case di vacanza o posteggi, il contribuente e il suo coniuge costituiscono ai fini dell’IVA un soggetto fiscale indipendente (società semplice). Se adempiono le condizioni dell’assoggettamento secondo l’articolo 10 capoverso 1 LIVA o se rinunciano all’esenzione dall’assoggettamento giusta l’articolo 11 LIVA, devono imporre le controprestazioni conseguite con la locazione dei summenzionati oggetti alla corrispondente aliquota d’imposta (ovvero applicare l’aliquota speciale per prestazioni del settore alberghiero alla locazione degli appartamenti e case di vacanza, e l’aliquota normale per la locazione dei posteggi). 7.1.5 Esempi Esempio 1 Il commerciante di derrate alimentari Giovanni Bianchi (impresa individuale) è registrato come contribuente. Egli investe il suo patrimonio privato soprattutto in appartamenti di vacanza di cui è locatore. Le entrate annue provenienti dalla locazione ammontano a circa 60 000 franchi. Gli appartamenti di vacanza non figurano nella contabilità aziendale. Durante le vacanze e saltuariamente anche nei fine settimana Giovanni Bianchi soggiorna con la famiglia in uno di questi appartamenti di vacanza. 50 Amministrazione, locazione e vendita di immobili Se con la locazione degli appartamenti di vacanza vengono conseguite annualmente entrate superiori a 40 000 franchi, questi immobili formano oggetto di un settore aziendale e, ai fini dell’IVA, vanno quindi attribuiti all’attività imprenditoriale dell’impresa individuale. La controprestazione conseguita con la locazione deve essere imposta da Giovanni Bianchi all’aliquota speciale per prestazioni del settore alberghiero. Sulle relative spese (p. es. elettricità, acqua, riscaldamento, lavaggio e manutenzione), egli può dedurre integralmente l’imposta precedente. Per l’utilizzazione a scopi privati deve calcolare un valore locativo come per un terzo indipendente. L’imposta calcolata su questo valore locativo (all’aliquota speciale per prestazioni del settore alberghiero; F cifra 7.2) va dichiarata come correzione dell’imposta precedente (rendiconto IVA; cifra 415). Le possibili modalità di calcolo di questo valore locativo sono delucidate alla cifra 7.1.3. Variante Se gli appartamenti di vacanza appartengono alla moglie di Giovanni Bianchi e sono locati a nome della stessa, un’attribuzione all’attività imprenditoriale dell’impresa individuale Giovanni Bianchi non entra in considerazione. Non sussiste quindi diritto di dedurre l’imposta precedente; d’altra parte non vanno nemmeno imposte le entrate conseguite con la locazione, a meno che la moglie sia assoggettata per il superamento del limite di cifra d’affari di 100 000 franchi (art. 10 LIVA) o abbia rinunciato all’esenzione dall’assoggettamento (art. 11 LIVA). Esempio 2 Giorgio Rossi, titolare della Acciaierie Giorgio Rossi (impresa individuale) è registrato come contribuente e possiede quattro appartamenti di vacanza (tutti siti in territorio svizzero) non allibrati come sostanza aziendale nella contabilità dell’impresa individuale. Nel 2011 l’impresa individuale intende effettuare ingenti investimenti per i quali richiede un credito d’esercizio a una banca. La banca concede il credito a condizione che Giorgio Rossi garantisca il credito con i quattro appartamenti di vacanza di sua proprietà privata. Giorgio Rossi si dichiara d’accordo, cosicché la banca concede il credito d’esercizio per il 1° luglio 2011. Ai fini dell’IVA i quattro appartamenti di vacanza sono attribuiti a partire dal 1° luglio 2011 all’attività imprenditoriale dell’impresa individuale. Con tale decorrenza le controprestazioni conseguite con la loro locazione devono essere imposte da Giorgio Rossi all’aliquota speciale per prestazioni del settore alberghiero. Egli può esaminare un eventuale sgravio fiscale dell’imposta precedente gravante le spese fiscalmente rilevanti. D’altra parte, Giorgio Rossi può dedurre integralmente l’imposta precedente sulle relative spese. 51 Info IVA 17 concernente il settore Per l’utilizzazione a scopi privati va calcolato un valore locativo come per un terzo indipendente. L’imposta calcolata su questo valore locativo (all’aliquota speciale per prestazioni del settore alberghiero; F cifra 7.2) va dichiarata come correzione dell’imposta precedente. Le possibili modalità di calcolo di questo valore locativo sono delucidate nella cifra 7.1.3. F Per ulteriori informazioni sul rilevamento delle imposte precedenti vedi la precedente cifra 6.5. F In merito alle modifiche d’utilizzazione in relazione ad immobili (p. es. trasferimento di appartamenti e case di vacanze nel patrimonio privato o viceversa) occorre tenere presenti le delucidazioni contenute nell’info IVA “Modifiche d’utilizzazione“. 7.2 Prestazioni del settore alberghiero e locazione di sale nel settore alberghiero e della ristorazione (art. 21 cpv. 2 n. 21 lett. a LIVA) Nelle seguenti cifre viene spiegato quando la “locazione”, per esempio di un appartamento di vacanza, è una prestazione imponibile del settore alberghiero e quando invece è esclusa dall’imposta. 7.2.1 Prestazioni del settore alberghiero nella paralbergheria e delimitazione rispetto alla locazione esclusa dall’imposta Le disposizioni dell’articolo 21 capoverso 2 numero 21 lettera a LIVA si applicano alle prestazioni di alloggio (pernottamento con prima colazione) del settore alberghiero (alberghi e case di cura) e paralberghiero. a) In caso di locazione di appartamenti e camere ammobiliati o non ammobiliati per l’alloggio di ospiti si è di regola – a prescindere dalla durata del contratto – in presenza di una prestazione del settore alberghiero imponibile all’IVA all’aliquota speciale. Esempio Alloggio in alberghi, appartamenti e case di vacanza, ostelli, camere per ospiti, dormitori ecc. Le eventuali prestazioni accessorie direttamente correlate all’alloggio enumerate qui di seguito sono considerate fattori di costo e sono imponibili all’aliquota speciale (vedi l’elenco completo delle prestazioni accessorie direttamente correlate all’alloggio nell’info IVA concernente il 52 Amministrazione, locazione e vendita di immobili settore “Albergheria e ristorazione“). È irrilevante se tali prestazioni siano già incluse nel prezzo del pernottamento o fatturate separatamente: l pulizia delle camere; messa a disposizione di biancheria da letto e da bagno; l uso di radio e di televisione (senza pay-TV); l accesso a Internet (senza tassa di utilizzo). l Le prestazioni accessorie allargate (p. es. posteggi, sala fitness o servizio di pulizia scarpe) sono imponibili all’aliquota speciale quando sono adempiute cumulativamente le seguenti condizioni: l la prestazione è effettuata all’interno dell’infrastruttura alberghiera e ivi fruita dall’ospite. l la prestazioni è compresa nel prezzo dell’alloggio, ossia non è fatturata alcuna controprestazione supplementare. Determinante è che tutti gli ospiti dell’albergo possano fruire di tali prestazioni senza sovrapprezzo. N Se sono eseguite da terzi, tali prestazioni (p. es. pulizia dell’appartamento o lavaggio delle lenzuola) sono imponibili all’aliquota normale. È irrilevante se sono fatturate al proprietario, al locatore o al conduttore (locatario) dell’oggetto locato. F Ulteriori informazioni sulle prestazioni alberghiere sono reperibili nell’info IVA concernente il settore “Albergheria e ristorazione“. 53 Esempio Paolo Rossi residente a Bologna (IT) é proprietario di diversi appartamenti di vacanze a Orselina. Con le pigioni di questi appartamenti di vacanze realizza entrate di 120 000 franchi annui. La locazione degli appartamenti di vacanza costituisce dal punto di vista dell’IVA una prestazione del settore alberghiero (luogo della prestazione di servizi; art. 8 cpv. 2 lett. f LIVA), imponibile all’aliquota speciale. Inoltre, vi è l’obbligo d’assoggettamento secondo l’ art. 10 LIVA (nonché di designazione di un rappresentante fiscale ai sensi dell’art. 67 LIVA). Se Paolo Rossi “loca” questi appartamenti di vacanze anche per sé a titolo privato o a persone strettamente vincolate, valgono le spiegazioni delle cifre 7.1.2 e 7.1.3. Info IVA 17 concernente il settore b) Si ha una locazione esclusa dall’imposta ai sensi dell’articolo 21 capoverso 2 numero 21 LIVA (possibilità d’opzione; F cifra 3) quando: l i locali locati servono da domicilio ai sensi dell’articolo 23 segg. CC o costituiscono una residenza per il soggiorno settimanale; oppure l servono al locatario da sede sociale o da stabilimento d’impresa per la durata di almeno tre mesi. L’AFC può chiedere al locatore una corrispondente prova. In assenza di prove, l’AFC presuppone che si tratti di una prestazione del settore alberghiero. N Le prestazioni supplementari fatturate separatamente come la pulizia delle camere, appartamenti o case, il lavaggio delle lenzuola e simili sono imponibili all’aliquota normale. F Informazioni sulle prestazioni di assistenza all’infanzia e alla gioventù, segnatamente sul vitto e alloggio, sono contenute nelle info IVA concernenti i settori “Organizzazioni di assistenza e di beneficenza e istituzioni sociali“ nonché “Formazione“. c) In caso di locazione di alloggi aventi carattere di un appartamento privato (residenze con appartamenti, camere presso l’abitante, aparthotel ecc.) per i quali sono contemporaneamente offerte anche prestazioni supplementari simili a quelle alberghiere, va sostanzialmente operata la medesima distinzione di cui alle precedenti lettere a e b. Per semplificazione queste prestazioni (incl. quelle accessorie ai sensi della lettera a, purché siano adempite le condizioni ivi enunciate) possono essere imposte dal prestatore all’aliquota speciale quale alloggio. d) Se un appartamento o una casa di vacanza viene ceduto in locazione a un albergo, a un ostello alpino ecc. si verifica una locazione esclusa dall’imposta e non una prestazione del settore alberghiero. Per questa locazione è tuttavia possibile l’opzione secondo l’articolo 22 capoverso 2 lettera b LIVA. In questo caso si verifica una prestazione imponibile all’aliquota normale. Se un albergo mette a disposizione di un altro albergo una o più camere (ad esempio per aiutarlo a superare momentanei problemi di capacità), si verifica una prestazione del settore alberghiero imponibile all’aliquota speciale. Se per contro un albergo dà in locazione una o più camere o un’intera ala di un albergo a un altro albergo, per una durata determinata o indeterminata e ad uso esclusivo (ossia concede al locatario il diritto di disporre 54 Amministrazione, locazione e vendita di immobili delle relative camere in nome e per conto proprio), si verifica una locazione esclusa dall’imposta ai sensi dell’articolo 21 capoverso 2 numero 21 LIVA. Per questa locazione è tuttavia possibile l’opzione secondo l’articolo 22 capoverso 2 lettera b LIVA. In tal caso si verifica una prestazione imponibile all’aliquota normale. 7.2.2 Locazione di sale, auditori e aule per conferenze nel settore alberghiero e della ristorazione La locazione di sale, auditori e aule per conferenze nel settore alberghiero e della ristorazione è imponibile all’IVA all’aliquota normale. F Per ulteriori informazioni sulla locazione di sale ecc. sono reperibili nell’info IVA concernente il settore “Albergheria e ristorazione“. 7.3 Locazione di aree di campeggio e aree per mobilehome (art. 21 cpv. 2 n. 21 lett. b LIVA) La locazione di aree di campeggio e aree per mobilhome nell’albergheria e ristorazione è imponibile all’IVA all’aliquota speciale. F Per ulteriori informazioni su questo tema vedi l’info IVA concernente il settore “Albergheria e ristorazione“. 7.4 7.4.1 Locazione di aree per il parcheggio di veicoli (art. 21 cpv. 2 n. 21 lett. c LIVA) Principio Per ragioni semplificative qui di seguito è trattata unicamente la locazione di posteggi, ovvero di tutte le aree, demarcate, o non demarcate destinate al parcheggio di veicoli. In tale novero rientrano i garage singoli, i box adibiti a garage aperti o chiusi, le autorimesse (p. es. in garage sotterranei o autosili), le tettoie e simili per automobili, in particolare però anche i posti d’attracco per imbarcazioni ed i posti all’asciutto (p. es. su prati, sponde e rive nonché in edifici). Sono considerati veicoli soprattutto le automobili, i motoveicoli, i ciclomotori, le biciclette, i rimorchi, le macchine edili e agricole, ma anche i battelli e gli aerei. F Riguardo al trattamento fiscale di queste controprestazioni nell’ambito non imprenditoriale di un’impresa individuale, vedi i criteri di delimitazione (tra cui il limite di 40 000 franchi) delucidati alla cifra 7.1. 55 Info IVA 17 concernente il settore 7.4.2 7.4.2.1 Trattamento fiscale Posteggi destinati all’uso comune La locazione di posteggi destinati all’uso comune è esclusa dall’imposta (art. 21 cpv. 2 n. 21 lett. c LIVA). Sono destinati all’uso comune esclusivamente i posteggi ai bordi di strade o in aree pubbliche ancora rientranti nello spazio stradale. La modalità di riscossione della tassa di parcheggio di regola per locazioni di breve durata (p. es. mediante parchimetri, distributori automatici di scontrini o con la consegna di carte per il parcheggio di veicoli nella zona blu da parte degli abitanti del quartiere) è irrilevante. 7.4.2.2 Posteggi non destinati all’uso comune Per contro la locazione di aree, per il parcheggio di veicoli, non destinate all’uso comune è di principio imponibile all’aliquota normale, indipendentemente dalla durata della locazione. Non sono destinati all’uso comune: l i posteggi in autosili, siano essi di proprietà privata o pubblica; i posteggi in grandi aree di parcheggi privati o pubblici, delimitati mediante provvedimenti edilizi (p. es. barriere, siepi o vie d’ingresso e uscita) rispetto all’ambito stradale; l i posteggi appartenenti a determinati edifici (p. es. di ospedali, stabili amministrativi, scuole o stazioni ferroviarie), siano essi locati per breve (p. es. a visitatori) o lungo termine (p. es. al personale); l i posteggi gestiti da collettività pubbliche su fondi locati. l Occorre evidenziare che è imponibile all’aliquota normale la locazione che forma oggetto di accordi stipulati fra contraenti dei contratti di locazione. È per contro irrilevante lo scopo effettivo cui il locatario destina l’oggetto in locazione. La locazione, per il parcheggio di veicoli, di aree non destinate all’uso comune è tuttavia esclusa dall’imposta (contro eccezione) se si tratta di una prestazione accessoria, non autonoma, a una locazione di immobili esclusa dall’imposta. Ciò si verifica quando: l il locatore e il locatario di ambedue gli oggetti sono i medesimi soggetti giuridici; l i posteggi sono a disposizione del locatario per tutta la durata concordata nel contratto di locazione; l la prestazione accessoria è marginale rispetto alla prestazione principale; 56 Amministrazione, locazione e vendita di immobili l la prestazione accessoria completa e perfeziona sotto il profilo economico la prestazione principale, tanto da essere interdipendente; l la prestazione accessoria è usualmente effettuata con la prestazione principale; l esistono stretti vincoli di luogo e spazio tra il fondo risp. l’immobile e i posteggi. Questa condizione è adempiuta quando i posteggi formano parte di un complesso immobiliare unitario o sono ubicati nelle immediate vicinanze del fondo (p. es. un complesso edilizio unifamiliare con un garage sotterraneo comune). Le summenzionate condizioni devono essere adempiute cumulativamente. È irrilevante l’assegnazione fissa di una determinata aerea (posto). Il locatario può quindi disporre di qualsivoglia area all’interno di un perimetro prestabilito. Il diritto a un’area dev’essere tuttavia garantito (divieto di superamento delle effettive disponibilità). La locazione di un intero autosilo o di singoli piani del medesimo è parimenti esclusa dall’imposta, se non si è optato per la locazione. 7.4.3 Esempi Esempio 1 I coniugi Verdi sono locatari di un appartamento di 5 locali nel complesso residenziale Bellavista ed hanno preso in locazione anche un posteggio nel garage sotterraneo del complesso residenziale. Il locatore è il medesimo soggetto giuridico. Poiché la figlia ventitreenne Giulia che abita ancora in famiglia ha da poco acquistato una propria automobile, i genitori stipulano con il locatore un contratto di locazione per un secondo posteggio nel garage sotterraneo. Per il locatore è esclusa dall’imposta la locazione di entrambi i posteggi. Per contro, se il locatore stipula questo contratto con la figlia Giulia, la locazione del secondo posteggio è imponibile all’aliquota normale. Esempio 2 La signora Bernini abita a Bellinzona e lavora a Lugano. Il contratto di locazione dell’appartamento include un posteggio nell’autorimessa dell’edificio in cui essa abita. Poiché il medesimo locatore è proprietario di edifici e posteggi anche a Lugano, la signora Bernini prende in locazione un secondo posteggio nelle vicinanze del proprio posto di lavoro. 57 Info IVA 17 concernente il settore Per il locatore, la locazione del posteggio a Lugano è una prestazione imponibile all’aliquota normale poiché essa non è più considerata una prestazione accessoria. La locazione dell’appartamento e del posteggio a Bellinzona è invece esclusa dall’imposta. Esempio 3 Una scuola prende in locazione da una cassa pensioni una parte di un edificio per insediarvi il proprio segretariato e 15 posteggi, di cui tre sono messi gratuitamente a disposizione del personale del segretariato nonché dei visitatori. Con l’accordo della cassa pensioni, la scuola loca gli altri 12 posteggi ai docenti. Per la cassa pensioni la locazione di tutti i 15 posteggi costituisce una prestazione accessoria alla locazione di una parte dell’edificio, esclusa dall’imposta. Se opta per l’imposizione delle entrate provenienti dalle pigioni, l’imposta va corrisposta sulla controprestazione complessiva (spazi adibiti ad uffici e posteggi). Se è contribuente, la scuola deve a sua volta imporre all’aliquota normale la controprestazione per la sublocazione dei 12 posteggi. Esempio 4 Una società immobiliare loca a un dettagliante un locale di vendita di 300 m2 e, nel medesimo areale, 20 posteggi a disposizione dei clienti dalle ore 08.00 alle 19.00. Per la fascia oraria compresa fra le ore 19.00 e le 08.00 la società immobiliare loca questi posteggi ai locatari degli appartamenti situati nel medesimo edificio. La locazione dei posteggi è considerata una prestazione accessoria alla locazione, esclusa dall’imposta, del locale di vendita e degli appartamenti. Se opta per il rapporto locativo che la vincola al dettagliante, la società immobiliare deve imporre le relative controprestazioni. Esempio 5 Il titolare di un garage pone fine, per motivi di anzianità, alla sua attività commerciale e affitta a suo figlio l’intero immobile commerciale comprendente un’officina con cinque postazioni di lavoro, un impianto di autolavaggio, un magazzino per i pezzi di ricambio, un ufficio e un locale per le esposizioni. La superficie della particella dispone inoltre di uno spazio per parcheggiare all’aperto circa 30 veicoli. La locazione di questi posteggi costituisce una prestazione accessoria alla locazione di immobili esclusa dall’imposta. Se si opta per l’imposizione della pigione, l’imposta va corrisposta sulla controprestazione complessiva. 58 Amministrazione, locazione e vendita di immobili Esempio 6 In vista di un concerto all’aperto, un agricoltore affitta un prato all’organizzatore della manifestazione. La cifra d’affari proveniente dalla locazione è esclusa dall’imposta. Nelle immediate vicinanze l’agricoltore affitta inoltre anche una superficie per il parcheggio dei veicoli degli spettatori. La locazione della superficie per i posteggi è una prestazione accessoria alla locazione del prato esclusa dall’imposta ed è pure esclusa dall’imposta. Esempio 7 Un commerciante di automobili usate prende in locazione un terreno per il parcheggio di 40 veicoli, dotato di due container non iscritti a registro fondiario. Uno è utilizzato come ufficio, l’altro per le piccole riparazioni e manutenzioni dei veicoli. Poiché i container non sono degli immobili, la superficie adibita al parcheggio di veicoli non può essere considerata una prestazione accessoria a una locazione di immobili esclusa dall’imposta. Per il proprietario del terreno la locazione dell’area adibita a parcheggio e dei due container è imponibile all’aliquota normale. Esempio 8 Una cassa pensione loca a un mobilificio un magazzino nei sobborghi di una grande città. Il medesimo mobilificio ha preso in locazione da una società immobiliare i suoi locali di vendita in centro città. Per offrire posteggi alla clientela e al proprio personale, il mobilificio prende in locazione dalla stessa cassa pensioni 20 posteggi nell’autosilo adiacente ai suoi spazi di vendita. Per la cassa pensioni la locazione dei 20 posteggi non è una prestazione accessoria alla locazione del magazzino esclusa dall’imposta ed è quindi imponibile all’aliquota normale. Esempio 9 In relazione a una gara di motocross, un Comune loca all’organizzatore della manifestazione un prato per il parcheggio dei veicoli degli spettatori. Il prato sul quale si svolge la gara è per contro locato da un’impresa contribuente. Il Comune deve imporre all’aliquota normale la locazione del prato perché si tratta di una fornitura imponibile ai sensi dell’articolo 21 capoverso 2 numero 21 lettera c LIVA. Per l’impresa contribuente, la locazione del proprio prato è invece una prestazione esclusa dall’imposta (con possibilità d’opzione). 59 Info IVA 17 concernente il settore Esempio 10 Diversi proprietari di abitazioni in un complesso residenziale hanno costituito una comunione di comproprietari (CCP) per la costruzione di un garage sotterraneo in comune. I comproprietari sono iscritti a registro fondiario. La comunione di comproprietari dà in locazione i posteggi che non sono utilizzati dai comproprietari stessi. Per la CCP (assoggettata ai fini dell’IVA) queste locazioni a terzi sono imponibili all’aliquota normale. Esempio 11 In forza di un contratto di servitù, iscritto a registro fondiario, tutti i comproprietari di proprietà per piani (CPP) di un piccolo complesso residenziale sono tenuti a prendere in locazione almeno un posteggio nel garage sotterraneo ivi a disposizione. Il garage è di proprietà dell’impresa generale che ha edificato a suo tempo il complesso residenziale. Per l’impresa generale la locazione dei posteggi è imponibile all’aliquota normale. Se uno dei CPP non abita lui stesso la sua proprietà ma la loca a terzi unitamente al posteggio di cui è locatore, la locazione del posteggio costituisce per lui una prestazione accessoria alla locazione dell’abitazione esclusa dall’imposta. Esempio 12 Il signor Rossi è proprietario di uno chalet di tre piani nel paesino turistico Pineta dove vige il divieto assoluto di circolazione per veicoli a motore. Per favorirne l’idoneità alla locazione, egli prende in locazione tre posteggi nell’autosilo della stazione ferroviaria di Roseto situato nelle immediate vicinanze. Per il gestore dell’autosilo questa locazione è imponibile all’aliquota normale. Il signor Rossi loca ora lo chalet unitamente ai tre posteggi a una famiglia con tre figli adulti che ha ufficialmente il suo domicilio nel paesino turistico Pineta. In questo caso esistono stretti vincoli di luogo poiché si tratta della più vicina possibilità di parcheggio. La locazione dei posteggi è quindi una prestazione accessoria alla locazione dello chalet esclusa dall’imposta. 60 Amministrazione, locazione e vendita di immobili 7.4.4 Posteggi per il personale, i clienti e i fornitori Quando un’impresa mette a disposizione del personale dei posteggi a titolo gratuito, non è dovuta alcuna imposta (art. 47 cpv. 3 OIVA). Ciò vale anche quando i posteggi servono all‘uso esclusivo del personale senza limitazione di tempo. Sulle relative spese per investimenti e manutenzione, come pure per i costi per eventuali posteggi supplementari presi in locazione, l’impresa contribuente può dedurre l‘imposta precedente nell’ambito della sua attività imprenditoriale legittimante la deduzione. Altrettanto vale per i posteggi messi a disposizione dei clienti e dei fornitori a titolo gratuito. Per contro, se i citati utenti dei posteggi devono pagare un importo all‘impresa, tale controprestazione è imponibile aliquota normale. 7.5 Locazione di attrezzature installate durevolmente e di impianti sportivi (art. 21 cpv. 2 n. 21 lett. d LIVA) a) La locazione di singole attrezzature e macchine installate durevolmente e facenti parte di un impianto, ad eccezione degli impianti sportivi, è imponibile all‘aliquota normale (p. es. vani e celle in un impianto frigorifero, binari industriali o impianti di pompaggio e gru fisse). Tuttavia se interi edifici (o parti di edifici) dotati di tali attrezzature e macchine sono locati per l’uso esclusivo, le corrispondenti controprestazioni sono escluse dall‘imposta. Sussiste tuttavia la possibilità di opzione (F cifra 3). Esempi l officina meccanica con installazioni; l ristorante con installazioni; l capannone con gru; l caseificio con installazione; l sala comunale con illuminazione e impianto audiovisivo. b) È esclusa dall‘imposta la locazione di impianti sportivi, se al locatario è concesso il diritto all‘uso esclusivo dell‘impianto o di una parte dello stesso. Lo scopo di utilizzazione è irrilevante. 61 Esempi l locazione di un intero impianto sportivo o di singole superfici al promotore di una mostra; l la pista di pattinaggio è locata regolarmente una sera alla settimana a un club di disco su ghiaccio; l la piscina è locata ad uso esclusivo di una scolaresca; l tre corsie di una piscina di 50 metri sono locate per gli allenamenti a una società di nuoto. Info IVA 17 concernente il settore Sono parimenti esclusi dall‘imposta eventuali costi supplementari (p. es. per il consumo di elettricità, gas e acqua) fatturati separatamente al locatario o inclusi nel prezzo della locazione. Per evitare le modifiche d‘utilizzazione e le conseguenti correzioni dell‘imposta precedente, è possibile optare per l’imposizione di queste cifre d’affari. F Per ulteriori dettagli sull‘opzione per l‘imposizione della locazione di impianti sportivi vedi l‘info IVA “Sport“. c) Sono per contro imponibili all’aliquota normale gli ingressi agli impianti sportivi. Con il pagamento di un determinato importo (prezzo d’entrata) l‘utente ottiene il diritto di utilizzare personalmente assieme ad altre persone un impianto sportivo. Esempi Prezzi d‘ingresso singoli, per gruppi, settimanali e abbonamenti stagionali per piscine coperte o all‘aperto, piste di pattinaggio, campi da golf (green fee), impianti di minigolf, piste da slittino ecc. F Per ulteriori dettagli vedi l‘info IVA “Sport“. 7.6 Porti e posti d‘attracco per imbarcazioni e boe (art. 21 cpv. 2 n. 21 lett. c LIVA) La locazione di posti d‘attracco per imbarcazioni e di boe come pure di posti in rimesse per imbarcazioni con dispositivi di sospensione e simili è imponibile all‘aliquota normale. In caso di nuova costruzione o di un ampliamento di un porto, hanno sovente diritto a un posto barca solamente coloro che finanziano con un prestito la costruzione. Il locatore dei posti d’attracco per l’imbarcazioni impone l’intero prestito all’aliquota normale, in quanto pagamento anticipato per le future pigioni, al momento dell’ottenimento del prestito. Al termine della costruzione, un simile prestito viene di regola compensato con il canone di locazione periodicamente dovuto secondo il contratto (durata p. es. 10 anni), e ammortizzato annualmente. L’ammortizzazione continua di tale prestito non ha conseguenze dal punto di vista dell’IVA per il locatore, dato che il prestito è stato imposto nel momento in cui è stato ottenuto. Il locatore impone all’aliquota 62 Amministrazione, locazione e vendita di immobili normale anche il canone di locazione periodicamente dovuto dal locatario, che rimane dopo la compensazione del debito. 7.7 Locazione di cassette di sicurezza (art. 21 cpv. 2 n. 21 lett. e LIVA) È imponibile all‘aliquota normale la locazione di l l 7.8 cassette di sicurezza in stazioni, aeroporti ecc.; ma anche di casseforti e cassette di sicurezza in banche, alberghi, stabilimenti balneari, impianti sportivi ecc. Locazione di superfici per stand di esposizione e di singoli locali in edifici espositivi e congressuali (art. 21 cpv. 2 n. 21 lett. f LIVA) La locazione di superfici per stand di esposizione in edifici espositivi e congressuali è imponibile all‘aliquota normale. Altrettanto vale per la locazione di singoli locali in edifici di questo genere. È invece esclusa dall‘imposta la locazione di interi edifici espositivi e congressuali al gestore o al promotore. Il gestore o promotore deve dal canto suo imporre all‘aliquota normale la locazione delle singole superfici per stand agli espositori, rispettivamente agli affittuari dei locali. F Riguardo alla locazione di aree riservate alle bancarelle di mercato e di aree di stazionamento all‘aperto vedi la seguente cifra 9.2. 8 8.1 Comunione di comproprietari di proprietà per piani (CCPP) e comunione di comproprietari (CCP) Principio Le prestazioni che la comunione di comproprietari di proprietà per piani (CCPP) esegue ai comproprietari (CPP) sono escluse dall‘imposta se consistono nella: l messa a disposizione per l’uso della proprietà comune; sua manutenzione, riparazione o altre attività di gestione della proprietà comune; l fornitura di calore e di beni simili l (art. 21 cpv. 2 n. 20 LIVA). Altrettanto vale per le summenzionate prestazioni che la comunione di comproprietari (CCP) rifattura ai comproprietari (CP). 63 Info IVA 17 concernente il settore Per contro, per la CCP che detiene un immobile principalmente come investimento di capitali volto a conseguire un rendimento e lo cede quindi in locazione, valgono le medesime disposizioni applicabili alla locazione di un fondo (F cifra 6). 8.2 Opzione Se il CPP non esercita il suo diritto esclusivo sul fondo unicamente per scopi privati, la CCPP può optare per l‘imposizione delle prestazioni di cui alla cifra 8.1. Altrettanto vale per una CCP che ha come scopo la ripartizione dei costi (p. es. impianto di riscaldamento o autorimessa comuni). Esempio pratico relativo a una CCP (applicabile per analogia a una CCPP): Tre proprietari, ognuno dei quali possiede un edificio, gestiscono insieme un impianto di riscaldamento. È in comproprietà unicamente l‘impianto di riscaldamento, non i singoli edifici. In questo caso vengono ripartiti solamente i costi fra i tre proprietari degli edifici. È pure possibile che in questo ambito vengano riscossi contributi al fondo di rinnovamento. Se la CCPP, rispettivamente la CCP, opta per l‘imposizione delle citate prestazioni (F cifra 8.1), la partecipazione ai costi d‘esercizio e il contributo al fondo di rinnovamento vanno fatturati separatamente. La partecipazione ai costi d‘esercizio è in tal caso imponibile all‘aliquota normale. In merito ai contributi al fondo di rinnovamento si rimanda alla seguente (F cifra 8.3). Se la partecipazione ai costi d‘esercizio e il contributo al fondo di rinnovamento non sono fatturati separatamente, non è consentito menzionare l‘imposta nella fattura. Per questo motivo il CPP, rispettivamente il CP, non ha alcun diritto alla deduzione dell‘imposta precedente. Non ha alcun diritto alla deduzione dell’imposta precedente (sulle prestazioni precedenti) nemmeno la CCPP, rispettivamente la CCP, che non opta per l‘imposizione della partecipazione ai costi d‘esercizio (nessuna indicazione dell’imposta giusta l‘art. 22 cpv. 1 LIVA ). Il contributo al fondo di rinnovamento è una prestazione sempre esclusa dall‘imposta, senza possibilità d‘opzione. Per ulteriori dettagli riguardo alla combinazione di prestazioni e all’applicazione della regola del 70/30 % nel settore del mercato monetario e dei capitali vedi l‘info IVA concernente il settore “Finanza“. 64 Amministrazione, locazione e vendita di immobili La CCPP, rispettivamente la CCP contribuente può dedurre l’imposta precedente sui costi gravati d’IVA, proporzionalmente alle prestazioni per la cui imposizione ha optato (di regola in base al valore delle quote) al momento in cui sono sorti tali costi. Se i costi sono fatturati separatamente in base alle singole componenti (p. es. premi assicurativi o consumo d‘acqua), può essere applicata la corrispondente aliquota d‘imposta. 8.3 Fondo di rinnovamento di una CCPP rispettivamente di una CCP I contributi per il fondo di rinnovamento fatturati separatamente sono considerati prestazioni escluse dall‘imposta del settore del mercato monetario e dei capitali (art. 21 cpv. 2 n. 19 LIVA) e di conseguenza non sono imponibili. Non è nemmeno imponibile la consistenza del fondo di rinnovamento a disposizione della CCPP rispettivamente della CCP all’inizio dell’assoggettamento. La CCPP rispettivamente la CCP contribuente può dedurre l‘imposta precedente sui costi gravati d’IVA proporzionalmente alle prestazioni ai CPP rispettivamente ai CP per la cui imposizione ha optato (di regola in base al valore delle quote) al momento in cui sono sorti tali costi. Per gli investimenti finanziati interamente o in parte con il fondo di rinnovamento occorre tenere conto, al momento della fatturazione alle CPP o CP, per le prestazioni secondo la cifra 8.1 per la cui imposizione si è optato, che l’IVA è dovuta (e va indicata) sull’importo lordo – ossia sull’importo prima della compensazione con la consistenza del fondo – all‘aliquota d’imposta applicabile al momento della fatturazione (vedi esempio seguente). In caso di fatturazione delle prestazioni ai CPP rispettivamente ai CP, per le quali non si è optato, occorre trasferire occultamente l’imposta precedente gravante i costi, in quanto essi non possono dedurre l’imposta precedente. 65 Info IVA 17 concernente il settore Esempio Proprietari con opzione Proprietari senza opzione Quota di valore 60 % Quota di valore 40 % Importi in CHF Consistenza del fondo Lavori di ristrutturazione 1‘800 2‘000 Fattura dell‘impresa generale alla comunione Lavori di ristrutturazione IVA 8 % 2‘000 160 Totale 2‘160 Deduzione dell‘imposta precedente da parte della comunione: 60 % di 160 Fattura della comunione ai proprietari con opzione Lavori di ristrutturazione 60 % di 2‘000 IVA 8 % Computo con la consistenza del fondo di rinnovamento 60 % di 1‘800 Importo rimanente da pagare Fattura della comunione ai proprietari senza opzione Lavori di ristrutturazione 40 % di 2‘160 Computo con la consistenza del fondo di rinnovamento 40 % di 1‘800 Importo rimanente da pagare 66 96 1‘200 00096 1‘296 - 1‘080 216 864 - 720 144 Amministrazione, locazione e vendita di immobili 9 9.1 Criteri di delimitazione Locazione oppure diritto di utilizzazione di un’infrastruttura Nella prassi si suppone l’esistenza di una locazione di immobili (o parte di immobili) esclusa dall‘imposta – con riserva delle spiegazioni indicate alla cifra 7 – quando i rispettivi locali sono utilizzati esclusivamente dal locatario per una durata determinata o indeterminata. Questa condizione è adempiuta per esempio quando negli immobili è accertabile la separazione distinta dei locali rispetto agli altri utilizzatori. Quando una superficie è data in locazione a diversi locatari (p. es. grandi uffici a spazio aperto o magazzini) si è in presenza di una separazione degli spazi se ci sono pareti divisorie (p. es. spalliere griglie, pareti di vetro) incorporate durevolmente all’edificio (incollate, inchiodate, avvitate o incementate); l per le superfici all‘aperto esistono le dovute demarcazioni (p. es. con marcature del terreno); (F in merito alla locazione di posteggi vedi la cifra 7.4; in merito alla locazione di aree riservate alle bancarelle di mercato e di aree di stazionamento all‘aperto, vedi la cifra 9.2); l il locatario ha in ogni momento il diritto illimitato d‘accesso. l Se invece diversi aventi diritto utilizzano assieme un determinato locale o una determinata superficie, ad esempio ai fini di un‘ottimale utilizzazione delle infrastrutture disponibili (p. es. impianti di comunicazione o installazioni informatiche), si verifica una concessione di un diritto di utilizzo di un‘infrastruttura e quindi di una prestazione di servizi imponibile all‘aliquota normale (art. 3 lett. e LIVA). N Ai fini delle summenzionate qualifiche fiscali è irrilevante l‘esistenza di due contratti separati (uno per la “locazione” e uno per l‘“infrastruttura“). Esempio 1 La fiduciaria Bernasconi, contribuente, consente all‘avvocato Giovanni Rossi, resosi da poco indipendente, di utilizzare con lei gli uffici e le infrastrutture quali l‘infrastruttura informatica, centrale telefonica, stampante ecc. La fiduciaria Bernasconi esegue all‘avvocato Giovanni Rossi una prestazione di servizi imponibile all‘aliquota normale (concessione del diritto d‘utilizzazione dell‘infrastruttura). 67 Info IVA 17 concernente il settore Esempio 2 L‘impresa contribuente Michelotti SA dispone nei propri locali commerciali di una sala riunioni (dotata di tavolo e sedie, proiettore, beamer ecc.). La Michelotti SA utilizza la sala riunioni in parte per i propri scopi aziendali e in parte ne consente l‘uso sporadico a pagamento a imprese insediate nel medesimo edificio. La messa a disposizione per l‘uso è una prestazione esclusa dall‘imposta (con possibilità d‘opzione). Se per questa messa a disposizione per l’uso non si esercita l‘opzione, si verifica una doppia utilizzazione dell‘infrastruttura che implica un‘adeguata correzione dell‘imposta precedente. Esempio 3 Nell‘atrio della stazione ferroviaria di Lugano ha luogo ogni anno un mercatino di Natale. I venditori offrono la loro merce nelle loro piccole capanne di legno. Il locatore esegue nei confronti di questi venditori una prestazione di servizi imponibile all‘aliquota normale (concessione del diritto di utilizzo dell‘infrastruttura; art. 3 lett. e n. 1 LIVA). Se il mercatino natalizio non si svolge nell‘atrio della stazione ferroviaria ma all‘aperto, ai fini della valutazione fiscale occorre tenere presente la seguente cifra 9.2. Esempio 4 Nell‘atrio della stazione ferroviaria di Lugano si disputa un torneo di pallavolo. Il locatore esegue al promotore una prestazione di servizi imponibile all‘aliquota normale (concessione del diritto di utilizzo dell‘infrastruttura; art. 3 lett. e n. 1 LIVA). Il luogo di questa prestazione di servizi è determinato secondo l‘articolo 8 capoverso 1 LIVA (principio del luogo del destinatario). 9.2 Locazione di aree riservate alle bancarelle di mercato e di aree di stazionamento all‘aperto La locazione di aree riservate alle bancarelle di mercato e di aree di stazionamento all‘aperto è esclusa dall‘imposta, indipendentemente dalle caratteristiche del prestatore. Se il locatore esegue anche prestazioni supplementari, come la messa a disposizione di infrastrutture (bancarelle) o allacciamenti per l’elettricità, gas, acqua ecc. valgono le seguenti regole: l Se la locazione e le prestazioni supplementari sono fatturate separatamente, la locazione delle aree è esclusa dall‘imposta mentre le altre prestazioni sono imponibili alla corrispondente aliquota d’imposta. l Se per le prestazioni è fatturato un unico importo, si verifica una combinazione di prestazioni ai sensi dell‘articolo 19 capoverso 2 LIVA. Se la quota di valore della pigione è pari almeno al 70 % della controprestazione complessiva, l‘intera prestazione può essere considerata esclusa dall‘imposta. 68 Amministrazione, locazione e vendita di immobili l Se il valore di una prestazione o dell’insieme di prestazioni di genere analogo dal profilo dell‘IVA non costituisce almeno il 70 % della controprestazione complessiva, non è possibile un trattamento fiscale unitario. In caso di fatturazione forfetaria (prestazione complessiva) senza indicazione dell‘IVA e se, in base a idonee annotazioni, è possibile determinare separatamente il valore delle singole prestazioni, la locazione delle aree può essere dichiarata come prestazione esclusa dall‘imposta, mentre le altre prestazioni sono imponibili alle corrispondenti aliquote d’imposta. F Per informazioni dettagliate sulla deduzione dell‘imposta precedente per prestazioni escluse dall‘imposta e sulle correzioni dell‘imposta precedente vedi l‘info IVA “Deduzione dell‘imposta precedente e correzioni della deduzione dell‘imposta precedente“. 9.3 9.3.1 Locazione di stazioni di rifornimento Senza l’immobile d‘esercizio Se è dato in locazione soltanto l‘impianto composto essenzialmente di infrastrutture quali cisterne, condotte, compressori, colonne di distribuzione di carburante, impianti per l’aria, automatici per le banconote e le carte clienti e di credito, la copertura e il semplice locale cassa (va inteso p. es. un locale indipendente adibito a cassa), si è in presenza di una locazione di infrastrutture imponibile all‘aliquota normale. Ciò vale pure se in aggiunta è dato in locazione anche un impianto di autolavaggio o un impianto aspirapolvere (F cifra 7.5). 9.3.2 Con l‘immobile d‘esercizio Se oltre alle infrastrutture descritte alla cifra 9.3.1 è dato in locazione allo stesso locatario anche un immobile d‘esercizio (o parte di esso), come un negozio, chiosco o bar (eventualmente con integrata un’installazione per l’incasso della vendita di carburante), un’officina per riparazioni o servizi, un ufficio, un magazzino ecc., si è in presenza nel suo insieme di una locazione di immobili esclusa dall‘imposta (con possibilità di opzione, F cifra 3), indipendentemente se la locazione delle infrastrutture e la locazione dell‘immobile (o parte di esso) sono fatturate separatamente. 69 Info IVA 17 concernente il settore 9.3.3 Prestazioni supplementari del locatore Se il locatore secondo la cifra 9.3.2 (p. es. un garage) esegue al locatario (di regola una società petrolifera che gestisce il distributore di carburante in nome e per conto proprio) altre prestazioni oltre alla locazione di immobili esclusa dall‘imposta, va considerato quanto segue: l le prestazioni temporalmente poco significative, come per esempio la pulizia e il controllo del funzionamento degli impianti di distribuzione di carburante, la comunicazione di guasti al gestore o la trasmissione di carte non restituite, sono considerate prestazioni accessorie alla locazione di immobili e di conseguenza sono pure escluse dall‘imposta. l Si è per contro in presenza di una prestazione principale indipendente imponibile all‘aliquota normale, quando sono eseguite vere e proprie prestazioni da benzinaio come erogazione di carburante, pulizia dei vetri, controllo della pressione dei pneumatici, controllo del livello dell‘olio, incasso della vendita di carburante e simili. FPer ulteriori informazioni riguardo alla locazione di stazioni di rifornimento vedi l‘info IVA “Veicoli a motore“. 9.4 Locazione di cinematografi, studi per registrazioni sonore, audiovisive, televisive e simili La locazione di cinematografi, di studi per registrazioni sonore, audiovisive, televisive e simili, intesa come locazione di un intero complesso per l’esclusivo utilizzo del locatario (con o senza diritto d’utilizzo degli impianti) è esclusa dall‘imposta. Per contro, se la locazione ha per oggetto unicamente l’impiantistica tipo altoparlanti, proiettori o impianti d’illuminazione, la controprestazione è imponibile all‘aliquota normale. 9.5 Spazi per pubblicità, vetrine La messa a disposizione di superfici di stabili o di terreni, come pure di vetrine e simili a scopi pubblicitari è imponibile all‘aliquota normale. Si tratta in questi casi della concessione del diritto di affissione rispettivamente di presentazione di messaggi pubblicitari e pertanto di una prestazione di servizi imponibile (art. 3 lett. e LIVA). Il luogo di questa prestazione di servizi è determinato secondo l‘articolo 8 capoverso 1 LIVA (principio del luogo del destinatario). Se delle superfici, vetrine e simili, destinate a scopi pubblicitari, sono date in locazione assieme a immobili (o parti di esso) e se il locatore e il locatario sono i medesimi soggetti giuridici, entrambe le locazioni sono considerate escluse dall‘imposta giusta l‘articolo 21 capoverso 2 numero 21 LIVA (con possibilità d‘opzione). 70 Amministrazione, locazione e vendita di immobili 9.6 Bancomat L’indennità di ubicazione per bancomat è considerata una prestazione di servizi imponibile ai sensi dell‘articolo 3 lettera e numero 1 LIVA (diritto all’indennità). Il luogo della prestazione di servizi è determinato secondo l‘articolo 8 capoverso 1 LIVA (principio del luogo del destinatario). Se, in relazione a questo diritto, viene nel contempo dato in locazione un locale per la manutenzione e la gestione del bancomat, si verifica nel suo complesso una locazione esclusa dall’imposta di una parte di un immobile (con possibilità di opzione). 9.7 Antenne per telefonia mobile La concessione del diritto di attraversare un fondo con cavi per la trasmissione di dati o di erigere e gestire impianti per la telecomunicazione, tipo antenne per telefonia mobile è, di principio, una prestazione di servizi imponibile secondo l‘articolo 3 lettera e numero 1 LIVA. Il luogo della prestazione di servizi è determinato secondo l‘articolo 8 capoverso 1 LIVA (principio del luogo del destinatario). Se tale diritto è tuttavia iscritto a registro fondiario o è inteso come diritto di attraversamento con condotte (vedi art. 676 CC), si tratta di un diritto reale limitato su un fondo, la cui costituzione e trasferimento sono esclusi dall‘imposta (con possibilità d‘opzione). Se in relazione a questo diritto viene messo a disposizione un locale (in cui si trovano gli impianti necessari per il funzionamento dell‘antenna di telefonia mobile) accessibile liberamente per l’uso esclusivo (F cifra 9.1), si verifica nel suo complesso una locazione di una parte di un immobile esclusa dall‘imposta (con possibilità di opzione). 9.8 Estrazione di risorse naturali L’entrata dell’affitto (locazione) di fondi, rispettivamente l’attribuzione di un diritto reale su fondi intavolato a registro fondiario per lo sfruttamento delle risorse naturali (p. es. sabbia, ghiaia o calce) vanno trattate come il valore del terreno e dichiarate alle cifre 200 e 280 del rendiconto IVA. Per contro, se a un terzo è attribuita unicamente la possibilità di estrarre verso controprestazione una quantità definita (di regola anticipatamente) di risorse naturali, si verifica una fornitura imponibile all‘aliquota normale. 71 Info IVA 17 concernente il settore 9.9 Discariche Le entrate dalla messa a disposizione di terreni a un gestore di una discarica per il deposito di rifiuti (p. es. la messa a disposizione di una cava per il riempimento con fanghi di decantazione o di scarti di materiale di costruzione) vanno trattate come il valore del terreno e dichiarate alle cifre 200 e 280 del rendiconto IVA. Per il gestore della discarica, accettare e riporre il materiale consegnato da terzi, è invece una prestazione di smaltimento dei rifiuti imponibile (art. 14 n. 15 OIVA). Il luogo di questa prestazione di servizi è determinato secondo l‘articolo 8 capoverso 1 LIVA (principio del luogo del destinatario). 9.10 Custodia e immagazzinaggio di beni La custodia e l’immagazzinaggio di beni in base a un contratto di custodia sono imponibili all‘aliquota normale (prestazione di servizi: art. 3 lett. e n. 1 LIVA). Il luogo di questa prestazione di servizi è determinato secondo l‘articolo 8 capoverso 1 LIVA (principio del luogo del destinatario). Esempi Il garagista Giovanni Bianchi rilascia una fattura al cliente Pietro Mazzini per l’immagazzinaggio degli pneumatici estivi e invernali. l L’impresa di trasporti Corti Sagl rilascia una fattura al cliente Marco Libero per l’immagazzinaggio dei mobili in un deposito da gennaio a marzo 2012. l L’impresa di trasporti AB SA rilascia una fattura al cliente Ennio Mazzi per l’immagazzinaggio di breve durata di 10 palette (esse contengono documentazione didattica) in depositi a scansie. l Si è in presenza di una locazione di un immobile (o parte di esso) esclusa dall‘imposta solamente se sono adempiti i presupposti secondo la cifra 9.1. 9.11 Costruzioni mobili (vendita o locazione) Costruzioni mobili quali capanne, baracche, tribune, capannoni e tende non costituiscono fondi o parti di fondi, nella misura in cui non sono iscritte a registro fondiario. La loro vendita o locazione vale fornitura ed è imponibile all’aliquota normale. 72 Amministrazione, locazione e vendita di immobili Esempio La messa a disposizione di possibilità di pernottamento in roulotte o tende e la locazione di camere in altre costruzioni mobili presso un campeggio sono imponibili all’aliquota normale. 9.11.1 Locazione di una costruzione mobile da parte di un’impresa di costruzioni La messa a disposizione di possibilità di pernottamento in costruzioni mobili al personale di un cantiere è imponibile senza eccezione all’aliquota normale indipendentemente se si tratta del proprio personale o del personale di terzi. Se gli alloggi vengono dati in locazione ad altre persone (p. es. turisti o associazioni sportive), si è in presenza di prestazioni del settore alberghiero imponibili all’aliquota speciale (art. 25 cpv. 4 LIVA). 9.11.2 Locazione di una costruzione mobile da parte di terzi La messa a disposizione di possibilità di pernottamento (ossia alloggio con prima colazione) in costruzioni mobili al personale di un cantiere è imponibile all’aliquota speciale. Sono invece imponibili all’aliquota normale le prestazioni supplementari quali la pulizia delle camere, il lavaggio delle lenzuola e prestazioni simili e le prestazioni della ristorazione (vitto e bevande). 10 10.1 Prestazioni in nome di terzi – rappresentanza e intermediazione (art. 20 cpv. 2 LIVA) Principio Una prestazione è di principio considerata effettuata dalla persona che agisce quale fornitore della prestazione nei confronti di terzi (art. 20 cpv. 1 LIVA). Se un contribuente sostiene invece di fungere da rappresentante di un contraente (rappresentato) ai sensi dell‘articolo 20 capoverso 2 LIVA, ovvero di agire in nome e per conto del rappresentato, l‘attribuzione della prestazione al rappresentato è possibile solamente se sono soddisfatti i seguenti presupposti: l il rappresentante è debitamente autorizzato da parte del rappresentato (in anticipo o successivamente, vedi art. 32 risp. 38 CO); l il rappresentante comunica espressamente al destinatario della prestazione che agisce in nome di terzi e non esegue prestazioni proprie (p. es. prestazioni di garanzia) e non sopporta alcun rischio (p. es. rischio 73 Info IVA 17 concernente il settore delcredere o qualsiasi altro rischio economico) oppure il rapporto di rappresentanza risulta dalle circostanze. Occorre però premettere che il rappresentante è di norma disposto (in particolare su richiesta del destinatario della prestazione) a rendere nota l’identità del rappresentato; l il rappresentante può provare che agisce in qualità di rappresentante; l il rappresentato è evidente all’AFC, ossia il rappresentante rende nota all’AFC l’identità del rappresentato. Qualora siano soddisfatti i criteri della rappresentanza diretta, la prestazione al destinatario viene attribuita non al rappresentante bensì al rappresentato, e il rappresentante non è tenuto a imporre la prestazione. Il rappresentante deve dichiarare all’AFC solo la sua provvigione. Se il destinatario della prestazione riceve dal rappresentante una fattura con l’IVA calcolata sull’importo complessivo, che non precisa espressamente o permette di evincere che egli agisce in nome e per conto del rappresentato, la fattispecie è considerata un‘attività propria del rappresentante. Il luogo della rappresentanza rispettivamente dell’intermediazione – e delle altre prestazioni di servizi in relazione a un fondo (F cifra 2) – è determinato in base al luogo in cui si trova il fondo (principio del luogo del fondo; art. 8 cpv. 2 lett. f LIVA). 10.2 Intermediazione per l‘acquisto o vendita di un fondo Per poter far valere un’intermediazione dal profilo dell‘IVA, occorre rendere nota l‘esistenza di un rapporto di rappresentanza. Questo requisito è adempiuto tramite autenticazione notarile del contratto di compravendita indicante il rappresentato quale parte contraente. È irrilevante se è l‘intermediario stesso a stipulare con l‘acquirente un contratto in forza di una procura (autenticata), oppure se provvede il proprietario alle pratiche contrattuali in occasione della vendita. Si verifica un’intermediazione correlata a un fondo anche se non viene stipulato alcun contratto di compravendita. Il luogo della prestazione di servizi è determinato secondo l‘articolo 8 capoverso 2 lettera f LIVA (principio del luogo del fondo). 74 Amministrazione, locazione e vendita di immobili Esempio 1 La Immobili SA con sede a Locarno riceve da Giacomo Delta, domiciliato a Milano (IT), il mandato di trovargli un acquirente per la casa che possiede a Lugano. Senza la preliminare consultazione del mandante, per la casa non può essere proposto un prezzo di vendita inferiore a 1,5 milioni di franchi. La Immobili SA pubblica inserzioni su quotidiani svizzeri, visita insieme agli interessati l‘oggetto di vendita e negozia il prezzo. Dopo aver trovato un acquirente disposto ad acquistare l’oggetto per 1,7 milioni di franchi, la Immobili SA incarica un notaio di stilare il contratto di compravendita. Giacomo Delta firma personalmente l’atto notarile (rogito) a Lugano. La Immobili SA e il notaio fatturano le loro prestazioni a Giacomo Delta. Poiché il fondo è situato in Svizzera l‘onorario del mediatore (provvigione) e i costi delle inserzioni vanno imposti dalla Immobili SA all‘aliquota normale. Anche il notaio deve imporre all‘aliquota normale le sue prestazioni di servizi. Esempio 2 Signor Claudio Bianchi di Bellinzona possiede a Como (IT) una casa di vacanza. Affida le trattative di vendita alla Fiduciaria SA con sede a Chiasso. La Fiduciaria SA pubblica inserzioni in Svizzera e in Italia, mostra l‘oggetto di vendita agli interessati e negozia il prezzo di vendita. I documenti contrattuali sono stilati da un notaio di Como. La Fiduciaria SA firma – in virtù di una procura autenticata da un notaio – il contratto di compravendita a Como. Il notaio di Como fattura il proprio onorario alla Fiduciaria SA. Questa fattura a sua volta il suo onorario unitamente alle prestazioni di terzi (notaio, costi delle inserzioni) a Claudio Bianchi. La prestazione di servizi della Fiduciaria SA è considerata effettuata all‘estero e quindi non soggiace all’imposta. Per le spese sostenute sussiste il diritto di dedurre l‘imposta precedente. Le prestazioni di servizi che la Fiduciaria SA ottiene dal notaio di Como non soggiacciono all‘imposta sull‘acquisto (il luogo della prestazione di servizi è situato all‘estero). I costi delle inserzioni che la Fiduciaria SA ha fatto pubblicare in Italia (prestazioni secondo il principio del luogo del destinatario; art. 8 cpv. 1 LIVA) soggiacciono invece all‘imposta sull‘acquisto, con diritto alla deduzione dell‘imposta precedente. 75 Info IVA 17 concernente il settore 10.3 Intermediazione per la locazione di immobili Nell’intermediazione per la locazione di immobili o parte di essi i requisiti di divulgazione della rappresentanza sono adempiuti, se il contratto di locazione indica il proprietario quale locatore e se il rappresentante esclude qualsivoglia garanzia verso il locatario riguardo al corretto adempimento della locazione. Se il proprietario non è menzionato, il rappresentante deve precisare espressamente nel contratto che la locazione avviene in nome e per conto di terzi e che l‘identità del rappresentato verrà resa nota su richiesta del locatario. Se il fondo oggetto dell’intermediazione si trova in territorio svizzero, l‘onorario fatturato al proprietario è una controprestazione imponibile indipendentemente da dove il committente (proprietario) abbia il suo domicilio. 10.4 Intermediazione per la locazione di appartamenti e case di vacanza Se per l’intermediazione di appartamenti e case di vacanza si fa valere una rappresentanza, i relativi requisiti sono adempiuti se il contratto di locazione indica il proprietario quale locatore e se il rappresentante esclude qualsivoglia garanzia verso il locatario riguardo al corretto adempimento della locazione. Se il proprietario non è menzionato, il rappresentante deve precisare espressamente nel contratto che la locazione avviene in nome e per conto di terzi e che l‘identità del rappresentato verrà resa nota su richiesta del locatario. Esempio 1 Luigi Biondi di Biasca possiede un appartamento di vacanza in Italia. L’amministrazione immobiliare con sede a Lugano, effettua l’intermediazione per la locazione di questo appartamento – espressamente in nome e per conto del proprietario la cui identità è sottaciuta – a una famiglia domiciliata in Svizzera. Nei documenti contrattuali l’amministrazione immobiliare precisa che può rendere nota l‘identità del proprietario su richiesta del locatario. L’amministrazione immobiliare non assume alcuna garanzia per la corretta esecuzione della prestazione del settore alberghiero. La provvigione d’intermediazione fatturata dall’amministrazione immobiliare a Luigi Biondi non è soggetta all’IVA svizzera. Si tratta di una prestazione di servizi effettuata all‘estero (art. 8 cpv. 2 lett. f LIVA) che l’amministrazione immobiliare deve dichiarare alle cifre 200 e 221 (prestazioni all‘estero) del rendiconto IVA. 76 Amministrazione, locazione e vendita di immobili Esempio 2 Carlo Stefanelli di Piacenza (IT) possiede un appartamento di vacanza a Melide. Il suo mandatario, l’amministrazione immobiliare con sede a Lugano, dà in locazione l‘appartamento a una famiglia domiciliata in Svizzera. Il contratto di locazione menziona Carlo Stefanelli quale locatore. L’amministrazione immobiliare deve imporre all‘aliquota normale la provvigione corrispostale da Carlo Stefanelli. 10.5 10.5.1 Intermediazione per l’amministrazione di immobili Amministrazione di immobili di terzi Valgono le disposizioni generali in materia di rappresentanza (art. 20 cpv. 2 LIVA). In deroga alle medesime, le fatture per le prestazioni necessarie all‘ordinaria manutenzione di un immobile (acquisto di olio combustibile, pulizia dei vani scala, lavori di giardinaggio ecc.) che il prestatore indirizza all’amministrazione immobiliare non sottostanno ad alcuna prescrizione d‘ordine formale riguardo all‘intestazione. Si ha tuttavia una situazione di rappresentanza solamente se sussiste un corrispondente mandato scritto e se le prestazioni acquistate sono allibrate nella contabilità immobiliare del rappresentato (proprietario). Se per contro l’amministrazione immobiliare acquista presso terzi prestazioni per sé stessa, queste prestazioni vanno contabilizzate nella contabilità dell’amministrazione immobiliare. In caso di rifatturazione si tratta quindi di una prestazione propria dell’amministrazione immobiliare imponibile all‘aliquota determinante. 10.5.2 Amministrazione di proprietà immobiliari proprie La controprestazione per l’amministrazione di proprietà immobiliari proprie è di regola calcolata con un supplemento ad esempio del 3 % sul totale delle spese accessorie e di riscaldamento ed è addebitata al locatario con il conteggio periodico delle spese accessorie. Tale controprestazione non soggiace all‘imposta se non si opta per l‘imposizione della locazione dei propri immobili. Per le CCPP rispettivamente le CCP ciò è il caso quando svolgono esse stesse o un loro dipendente l’attività di amministrazione. 77 Info IVA 17 concernente il settore Se l‘attività amministrativa è demandata a terzi contribuenti, questi eseguono al proprietario, o alla CCPP rispettivamente CCP, una prestazione di servizi imponibile all‘aliquota normale. F Riguardo alle correzioni dell‘imposta precedente eventualmente necessarie (p. es. per doppia utilizzazione dell‘infrastruttura amministrativa) vedi l‘info IVA “Deduzione dell‘imposta precedente e correzioni della deduzione dell‘imposta precedente“. 10.5.3 10.5.3.1 Rifatturazione delle spese accessorie da parte di un’amministrazione immobiliare In caso di locazione di immobili, senza opzione Dal conteggio delle spese accessorie deve essere possibile accertare che si tratta di una controprestazione esclusa dall‘imposta del locatore e non di una controprestazione dell’amministrazione immobiliare. Il conteggio delle spese accessorie deve essere articolato in modo da non consentire al destinatario alcuna deduzione dell‘imposta precedente. 10.5.3.2 In caso di locazione di immobili, con opzione In questo caso la fatturazione delle spese accessorie da parte dell’amministrazione immobiliare costituisce una controprestazione imponibile del locatore. Vanno osservate le disposizioni riguardo alla fatturazione (F info IVA “Contabilità e fatturazione“). Di regola il locatore è menzionato sulla fattura come prestatore, con nome e indirizzo completi e il N.IVA. 10.5.3.3 Onorario per la stesura del conteggio delle spese accessorie L’onorario che l’amministrazione immobiliare fattura per la sua attività amministrativa e che confluisce come costo nel conteggio delle spese accessorie è imponibile all‘aliquota normale. Occorre rilevare che, in caso di locazioni con opzione, il locatore ha diritto di dedurre l‘imposta precedente sulla relativa prestazione di servizi dell’amministrazione immobiliare se le fatture soddisfano i requisiti di cui all‘articolo 26 LIVA. 78 Amministrazione, locazione e vendita di immobili 11 Criteri di delimitazione tra prestazioni di portineria proprie e prestazioni di portineria imponibili acquisite presso terzi L’amministrazione immobiliare ha la possibilità, in quanto mandatario, di assumere un portinaio anche in nome e per conto del proprietario. Se nel contratto di portineria, il proprietario è indicato come datore di lavoro e i salari del portinaio sono registrati nella contabilità immobiliare del proprietario, il portinaio è considerato un dipendente del proprietario. Se il datore di lavoro del portinaio è l’amministrazione immobiliare, quest‘ultima esegue al proprietario prestazioni di portineria imponibili all‘aliquota normale. 12 Procedura semplificata per la correzione dell‘imposta precedente nel caso di locazione di edifici o parti di edifici (senza opzione) Se il contribuente utilizza beni e prestazioni di servizi nell‘ambito della sua attività imprenditoriale sia per prestazioni imponibili (p. es. consulenze), sia per prestazioni escluse dall‘imposta (p. es. la locazione senza opzione), oppure se utilizza beni e prestazioni di servizi sia in ambito imprenditoriale sia in ambito non imprenditoriale, si verifica una doppia utilizzazione che comporta una correzione dell‘imposta precedente in proporzione all’utilizzazione (art. 29 cpv. 1 in rel. con l‘art. 30 cpv. 1 LIVA). A titolo semplificativo il contribuente può correggere o ridurre (in caso di sussidi) l‘imposta precedente in ambito imprenditoriale (prestazioni imponibili e prestazioni escluse dall‘imposta risp. non controprestazioni) come segue. Le controprestazioni per le prestazioni che secondo l‘articolo 21 capoverso 2 LIVA sono escluse dall‘imposta e per le quali non è possibile optare giusta l‘articolo 22 capoverso 2 LIVA (impianti sportivi e appartamenti dei portinai) vanno conteggiate con l’AFC all’aliquota normale (cosiddetta ”imposizione tacita”). Tali importi non vanno però dichiarati come cifra d’affari, bensì come correzione dell‘imposta precedente alla cifra 415 del rendiconto IVA (F cifra 6.9). 79 Info IVA 17 concernente il settore Neppure la semplificazione relativa a sussidi ottenuti va intesa come imposizione di una non controprestazione, bensì si tratta di un calcolo semplificato della riduzione dell‘imposta precedente. L‘ammontare dei sussidi ottenuti va dichiarato (= 108 %) alla cifra 900, mentre la riduzione dell‘imposta precedente, calcolata all‘aliquota normale, va dichiarata alla cifra 420 del rendiconto IVA. Le summenzionate semplificazioni non sono tuttavia ammesse in caso di locazione di edifici o parte di edifici, utilizzati a scopi privati (eccezion fatta per l‘appartamento del portinaio). La procedura semplificata in relazione a immobili è applicabile nei seguenti casi (elencazione esaustiva): l la locazione di impianti sportivi, esclusa dall‘imposta, e quella di appartamenti dei portinai in immobili utilizzati per scopi aziendali; l le entrate provenienti da sussidi e da altri contributi di diritto pubblico (art. 18 cpv. 2 lett. a LIVA). Esempio Un impianto sportivo è dato in locazione per breve tempo (in determinate fasce orarie o singoli giorni) alternativamente sia per ingressi individuali imponibili, sia per locazioni a privati, escluse dall‘imposta (senza possibilità d‘opzione). Si verifica quindi doppia utilizzazione. Invece di correggere l‘imposta precedente sulle spese, ad esempio di manutenzione, il gestore dell‘impianto sportivo può ”imporre tacitamente” le entrate provenienti dalle locazioni a privati, escluse dall‘imposta. L‘IVA risultante dalla “imposizione tacita” delle entrate per locazioni va dichiarata come correzione dell’imposta precedente alla cifra 415 del rendiconto IVA. L’applicazione di questa semplificazione, che va adottata almeno durante un periodo fiscale, non necessita di un’autorizzazione da parte dell’AFC. All‘inizio e alla fine dell’applicazione di questa semplificazione (per impianti sportivi e appartamenti dei portinai) può rendersi necessaria una correzione dell‘imposta precedente. Questo perché con il metodo di rendiconto effettivo la correzione dell‘imposta precedente per conseguimento di prestazioni escluse dall‘imposta è effettuata in una sola volta, mentre con la semplificazione la correzione è effettuata correntemente (ripartita su un arco di tempo più lungo). In caso di sussidi la semplificazione va applicata per tutta la durata di ammortamento dell‘oggetto finanziato. 80 Amministrazione, locazione e vendita di immobili Esempio Un contribuente costruisce un edificio industriale e decide di “imporre tacitamente” le future entrate provenienti dalla locazione dell‘appartamento del portinaio e conseguentemente di dedurre interamente l‘imposta precedente sugli investimenti relativi alla costruzione dell‘edificio. L‘IVA risultante dall’imposizione tacita delle entrate provenienti dalla locazione (= 108 %) va dichiarata come correzione dell‘imposta precedente alla cifra 415 del rendiconto IVA. Cinque anni dopo (per l‘inizio del nuovo periodo fiscale) il contribuente decide di cambiare procedura e dichiara le entrate provenienti dalla locazione dell‘appartamento del portinaio come una prestazione esclusa dall‘imposta (F nel rendiconto IVA; la dichiarazione va ora effettuata alle cifre 200 e 230). Si verifica quindi una modifica d‘utilizzazione (correzione dell‘imposta precedente per consumo proprio) riguardo alla parte degli investimenti non ancora ammortizzata per l‘appartamento del portinaio in seguito al cambiamento della variante di correzione dell’imposta precedente (ossia decade l’imposizione tacita). F Per maggiori dettagli sulla correzione dell‘imposta precedente e sul calcolo del valore attuale dell‘imposta precedente vedi l‘info IVA “Modifiche d‘utilizzazione“. 81 Info IVA 17 concernente il settore 82 83 2° piano 1°-3° piano Privati Ufficio Appartamenti Totale 1° piano Ufficio 1.7.2007 1.7.2006 1.1.2005 Data del contratto di locazione 35 100 2'000 10 15 40 700 200 300 800 % Superficie m2 Leggenda: c/DIP con deduzione dell'imposta precedente s/DIP senza deduzione dell'imposta precedente Fiduciaria Y Avvocato X propria Pianterreno Utilizzazione Locatario Banca (proprietaria) Oggetto locato Valevole dal 1.7.2010 15 31 10 15 6 69 35 34 32.4 11.0 16.0 5.4 67.6 37.0 30.6 Chiave di riparto dell'imposta precedente Utilizzazione Manutenzione, Spese accessorie per la Spese generali (secondo contratto propria attività (secondo superficie) di locazione) imponibile c/DIP s/DIP c/DIP s/DIP 0 - 100 % in % in % in % in % I Immobile Modello per la chiave di riparto dell‘imposta precedente (vedi cifra 3.2) Via al Fortino 5, Bellinzona Allegato Amministrazione, locazione e vendita di immobili Info IVA 17 concernente il settore II Rappresentazione grafica del trasferimento di fondi o di parte di fondi mediante procedura di notifica I partecipanti sono contribuenti(1)? no Procedura di notifica non applicabile sì Alienante Acquirente Utilizzazione al momento del trasferimento Comprova della precedente utilizzazione no sì Unicamente per fini privati Unicamente per prestazioni imponibili Ipotesi: 100 % per prestazioni imponibili presso l’alienante Doppia utilizzazione Procedura di notifica Modulo n. 764 sì Cambia il coefficiente di utilizzazione per prestazioni imponibili? Utilizzazione attuale al 100 % per prestazioni imponibili? no sì Nessun effetto (1) La condizione è adempita se l’acquirente diventa contribuente solo contestualmente all’assunzione. 84 Consumo proprio risp. sgravio fiscale successivo Info IVA “Modifiche d’utilizzazione” no Amministrazione, locazione e vendita di immobili Leggenda: Netto DIP III Costo, IVA escl. Deduzione dell'imposta precedente (secondo la chiave di riparto dell'anno precedente: 75 %) Costo, IVA incl. Conteggio delle speseLordo accessorie con correzione corrente dell‘imposta precedente, pagina 1 (vedi cifra 6.3.1.1) A) Costi di riscaldamento a) Costi Con opzione (75 %) Netto Aliquota DIP Totale Netto in CHF in CHF % in CHF Scorta olio combustibile all'inizio del periodo Acquisto olio combustibile Spazzacamino Revisione cisterna Onorario amministrazione Scorta olio combustibile alla fine del periodo 5'000 10'000 263 842 421 -3'000 7'500 197 631 316 7,6 8,0 8,0 8,0 8,0 8,0 600 16 51 25 Totale costi di riscaldamento 13'526 Senza opzione (25 %) Totale Lordo in CHF Lordo in CHF 2'700 71 227 114 692 14'588 b) Ripartizione costi di riscaldamento (variabile in base al consumo [MWh]) Locazioni con opzione Ristorante Ufficio 1° piano Ufficio 2° piano Locazioni senza opzione Appartamento 2° piano Appartamento 3° piano (Totale) MWh in % 840 480 360 35 20 15 1'680 70 MWh in % 410 310 17 13 720 30 (2'400) (100) c) Ripartizione dei costi Locazioni con opzione Ristorante Ufficio 1° piano Ufficio 2° piano Locazioni senza opzione Appartamento 2° piano Appartamento 3° piano Leggenda: Netto DIP Lordo 85 Quota in % in CHF 35 (di CHF 13'526) 20 (di CHF 13'526) 15 (di CHF 13'526) 4'734 2'705 2'029 70 9'468 Quota in % in CHF 17 (di CHF 14'588) 13 (di CHF 14'588) 2'480 1'896 30 4'376 Costo, IVA escl. Deduzione dell’imposta precedente (secondo la chiave di riparto dell’anno precedente: 75 %) Costo, IVA incl. 5'380 10'800 284 909 455 -3'240 Info IVA 17 concernente il settore III Conteggio delle spese accessorie con correzione corrente dell‘imposta precedente, pagina 2 B) Costi accessori a) Costi Con opzione (75 %) Senza opzione Totale Netto Aliquota DIP (25 %) Totale Netto in CHF in CHF % in CHF Lordo in CHF Lordo in CHF 8,0 2,5 0,0 8,0 0,0 28 9 Elettricità Acqua Assicurazioni Raccolta rifiuti Portinaio 474 500 300 789 2'400 Totale costi accessori 4'463 356 375 225 592 1'800 47 128 128 75 213 600 84 512 512 300 852 2'400 4'576 2 b) Ripartizione dei costi (in base alla superficie in m ) Locazioni con opzione Ristorante Ufficio 1° piano Ufficio 2° piano Locazioni senza opzione Appartamento 2° piano Appartamento 3° piano Quota in % in CHF 40 (di CHF 4'463) 25 (di CHF 4'463) 10 (di CHF 4'463) 1'785 1'116 446 75 3'347 Quota in % in CHF 15 (di CHF 4'576) 10 (di CHF 4'576) 686 458 1'144 25 C) Correzione dell'imposta precedente a) Imposta precedente sui costi di riscaldamento Le imposte precedenti sui costi di riscaldamento vengono fatte valere periodicamente e provvisoriamente in base alla chiave di riparto dell'anno precedente (ossia 75 %, risp. CHF 692). La deduzione definitiva dell'imposta precedente va stabilita in base alla nuova chiave di riparto e la deduzione va corretta nell'ambito della finalizzazione (art. 72 LIVA). Nel summenzionato esempio è stato fatto valere un 5 % (75 - 70 %) in troppo. DIP in CHF Imposta precedente fatta valere Imposta precedente deducibile Ulteriore correzione dell'imposta precedente 75 % 70 % 692 645 47 b) Imposta precedente sui costi accessori Le imposte precedenti sui costi accessori vengono fatte valere periodicamente al 75 %. Non s'impone alcuna ulteriore correzione in quanto la chiave di riparto rimane ogni anno invariata. D) Conteggio (fatturazione) ai locatari Per i costi di riscaldamento e i costi accessori inerenti alle locazioni con opzione va inoltre messa in conto l'IVA all'aliquota normale. Per le locazioni senza opzione vanno addebitati gli importi summenzionati. Leggenda: Netto DIP Lordo 86 Costo, IVA escl. Deduzione dell’imposta precedente (secondo la chiave di riparto dell’anno precedente: 75 %) Costo, IVA incl. Amministrazione, locazione e vendita di immobili Leggenda: Netto DIP IV Costo, IVA escl. Deduzione dell'imposta precedente la chiave di riparto dell'anno precedente: 75 %) accessorie(secondo con deduzione totale dell‘imposta Lordo Costo, IVA incl. Conteggio delle spese precedente e successiva correzione della deduzione, pagina 1 (vedi cifra 6.3.1.1) A) Costi di riscaldamento a) Costi Aliquota Netto in CHF % Scorta olio combustibile all'inizio del periodo Acquisto olio combustibile Spazzacamino Revisione cisterna Onorario amministrazione Scorta olio combustibile alla fine del periodo 7,6 8,0 8,0 8,0 8,0 8,0 Totale costi di riscaldamento DIP in CHF Lordo in CHF 5'000 10'000 263 842 421 -3'000 800 21 67 34 5'380 10'800 284 909 455 -3'240 13'526 922 14'588 b) Ripartizione costi di riscaldamento (variabile in base al consumo [MWh]) Locazioni con opzione Ristorante Ufficio 1° piano Ufficio 2° piano MWh 840 480 360 1'680 Locazioni senza opzione Appartamento 2° piano Appartamento 3° piano MWh 410 310 720 (Totale) (2'400) in % 35 20 15 70 in % 17 13 30 (100) c) Ripartizione dei costi Locazioni con opzione Ristorante Ufficio 1° piano Ufficio 2° piano Locazioni senza opzione Appartamento 2° piano Appartamento 3° piano Leggenda: Netto DIP Lordo 87 Quota in % in CHF 35 (di CHF 13'526) 20 (di CHF 13'526) 15 (di CHF 13'526) 4'734 2'705 2'029 70 9'468 Quota in % in CHF 17 (di CHF 14'588) 13 (di CHF 14'588) 2'480 1'896 30 4'376 Costo, IVA escl. Deduzione dell’imposta precedente (secondo la chiave di riparto dell’anno precedente: 75 %) Costo, IVA incl. Info IVA 17 concernente il settore IV Conteggio delle spese accessorie con deduzione totale dell‘imposta precedente e successiva correzione della deduzione, pagina 2 B) Costi accessori a) Costi Aliquota Netto in CHF % Elettricità Acqua Assicurazioni Raccolta rifiuti Portinaio 8,0 2,5 0,0 8,0 0,0 Totale costi accessori DIP in CHF 474 500 300 789 2'400 38 12 4'463 113 Lordo in CHF 63 512 512 300 852 2'400 4'576 2 b) Ripartizione dei costi (in base alla superficie in m ) Locazioni con opzione Ristorante Ufficio 1° piano Ufficio 2° piano Locazioni senza opzione Appartamento 2° piano Appartamento 3° piano Quota in % in CHF 40 (di CHF 4'463) 25 (di CHF 4'463) 10 (di CHF 4'463) 1'785 1'116 446 75 3'347 Quota in % in CHF 15 (di CHF 4'576) 10 (di CHF 4'576) 686 458 25 1'144 C) Correzione dell'imposta precedente Siccome l'imposta precedente è stata fatta valere sul totale dei costi sostenuti, occorre procedere alla seguente correzione per la parte riguardante le locazioni senza opzione: DIP in CHF Costi di riscaldamento Costi accessori 30 % di CHF 922 25 % di CHF 113 Totale correzione dell'imposta precedente 277 28 305 D) Conteggio (fatturazione) ai locatari Per i costi di riscaldamento e i costi accessori inerenti alle locazioni con opzione va inoltre messa in conto l'IVA all'aliquota normale. Per le locazioni senza opzione vanno addebitati gli importi summenzionati. Leggenda: Netto DIP Lordo 88 Costo, IVA escl. Deduzione dell’imposta precedente (secondo la chiave di riparto dell’anno precedente: 75 %) Costo, IVA incl. Amministrazione, locazione e vendita di immobili 89 Info IVA 17 concernente il settore 90 Amministrazione, locazione e vendita di immobili 91 Competenze L’Amministrazione federale delle contribuzioni (AFC) è competente per • la riscossione dell’imposta sulle prestazioni eseguite sul territorio svizzero; • la riscossione dell’imposta sull’acquisto di prestazioni eseguite da imprese con sede all’estero. L’Amministrazione federale delle dogane (AFD) è competente per • la riscossione dell’imposta sull’importazione di beni. Le informazioni rilasciate da altri uffici non sono giuridicamente vincolanti. Potete raggiungere la Divisione principale IVA come segue: per scritto: Amministrazione federale delle contribuzioni Divisione principale dell’imposta sul valore aggiunto Schwarztorstrasse 50 3003 Berna per fax: 031 325 75 61 per e-mail: [email protected] Vogliate assolutamente indicare il vostro indirizzo postale, il vostro numero di telefono e, se disponibile, il vostro N.IVA. Le pubblicazioni dell‘AFC riguardanti l‘IVA sono ottenibili: • in forma elettronica tramite internet: www.estv.admin.ch (Webcode: d_04120_it) • in forma cartacea: Ufficio federale delle costruzioni e della logistica UFCL Distribuzione pubblicazioni Stampati IVA 3003 Berna 605.530.17 I www.bundespublikationen.admin.ch