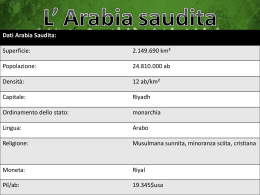

PARLIAMO DI .FONDI DI INVESTIMENTO Uno strumento per investire, anche piccoli importi, con l'aiuto di esperti gestori e diversificando i rischi. Un fondo di investimento è un patrimonio riunito da un grande numero di investitori con lo scopo di effettuare investimenti collettivi di capitale. Il vantaggio per l’investitore consiste nel fatto che, già con investimenti minimi, è possibile comperare numerosi titoli singoli che vengono selezionati attivamente e controllati dal gestore del fondo. Per l’importo pagato ciascun investitore riceve quote di partecipazione al patrimonio del fondo. Molti fondi, o comparti nel caso di fondi multicomparto come NEF, sono specializzati in uno specifico settore (ad esempio: obbligazioni in Euro, azioni europee, azioni giapponesi). Per il sottoscrittore, nell’ambito della gestione del suo patrimonio, sarà importante operare con l’aiuto di un consulente, in modo che la distribuzione del capitale, fatta nei singoli comparti, si completi in modo accorto e coerente con il profilo di rischio che ha scelto di adottare. Oggi conosciamo meglio NEF è un Fondo comune di investimento multimanager e multicomparto di diritto lussemburghese che viene collocato dalla nostra Cassa Rurale. Gli obiettivi del Fondo consistono nel raggiungimento della rivalutazione del capitale e, per quanto riguarda alcuni comparti, nel perseguimento di una ottimizzazione del reddito dell’investimento. NEF offre un’ampia possibilità di scelta fra diverse soluzioni, per raggiungere i vostri obiettivi personali, investendo nell’area dei paesi dell’Euro, nelle principali borse mondiali, nei cosiddetti mercati emergenti ma anche in settori specializzati, come quello immobiliare, allargando i vostri orizzonti e, allo stesso tempo, distribuendo eventuali rischi fra più investimenti. NEF combina la flessibilità e la dinamicità insite nella struttura multicomparto con la professionalità e la qualità della scelta multimanager; è suddiviso in 15 comparti, ciascuno con una specifica politica di investimento affidata all’esperienza delle migliori e prestigiose società internazionali di asset management. I diversi tipi di comparti Comparto flessibile Il comparto adotta una strategia di investimento a rischio controllato, mirata a proteggere il capitale investito da situazioni estreme negative del mercato. Il gestore punterà quindi ad approfittare al massimo delle situazioni di mercato positive, cercando per contro di minimizzare le perdite derivanti da fasi negative di mercato. Comparti obbligazionari I fondi o comparti obbligazionari investono prevalentemente in titoli a tasso d’interesse fisso. I fondi obbligazionari si distinguono fondamentalmente sulla base del tipo di debitori (stati, organizzazioni pubbliche e imprese con solvibilità differenti) e per la durata delle obbligazioni utilizzate nel fondo. Il rendimento dei fondi obbligazionari dipende prevalentemente dalla solvibilità del debitore e dai cambiamenti dei tassi d’interesse praticati sul mercato. Se sale il livello dei tassi d’interesse sul mercato passando, ad esempio, dal 3,5% al 4%, i prestiti esistenti con cedole del 3,5% perdono valore (il prezzo può scendere anche sotto il valore nominale di emissione o 100) dato che sono emessi nuovi prestiti con interessi del 4% ed i prestiti esistenti con interessi più bassi diventano meno attraenti. Questo tipo di fenomenologia regolare agisce naturalmente anche nella direzione opposta: un sistema d’interessi in calo porta ad un aumento delle quotazioni in obbligazioni già in corso a tassi elevati. Comparti azionari I fondi o comparti azionari investono in azioni di diverse imprese e riescono a ridurre il rischio esistente nell’investimento in una singola società grazie alla diversificazione. Le quote dei fondi azionari sono soggette ad oscillazioni maggiori rispetto a quelle dei fondi obbligazionari dato che il valore delle azioni dipende da numerosi fattori come, tra gli altri, dall’andamento congiunturale del mercato nel quale investono, dalle aspettative di guadagno delle società o dall’andamento dei tassi di interesse. Si tratta di comparti indicati per investitori che accettano oscillazioni del valore di breve e medio termine allo scopo di trarre beneficio di una interessante rivalutazione del capitale nel lungo periodo. L’ideale orizzonte temporale d’investimento per i fondi azionari è di 5/10 anni. I comparti azionari spesso sono fortemente specializzati: ad esempio in una determinata area geografica, in un determinato settore economico. Nei prossimi mesi ci saranno delle novità per i comparti NEF e in modo particolare per il comparto Azionario Europa dell’Est. Infatti sarà dato al gestore la possibilità di allargare l’universo di investimento inserendo alcuni Paesi del Medio Oriente e dell’Africa. Anche la denominazione subirà una modifica: dal NEF Azionario Europa dell’Est a NEF EEMEA. Per conoscere meglio questo comparto abbiamo intervistato il gestore Omar Abu Rashed. NEFF EEMEA: nuovi Paesi, nuovi orizzonti di crescita Quali sono i motivi per l´allargamento dell´universo di investimento del fondo e inserimento dei Paesi “EMEA”? Nonostante i Paesi dell´Europa dell´Est contino ancora tra i cosiddetti Emerging Markets, nell´arco degli ultimi anni soprattutto in Polonia, Repubblica Ceca e Ungheria si è osservato un certo allineamento della qualità della vita ai cicli economici dei Paesi europei occidentali. I ritmi di crescita sono quindi solamente di poco superiori a quelli dei vicini Paesi industrializzati e spesso riflettono la situazione dell´economia tedesca più che l´andamento dei mercati emergenti. Inoltre, i classici fondi azionari con focus Europa dell´Est si trovano ad avere un peso eccessivo sulla Russia, fino a circa 70% dell´intero portafoglio, generando un’insufficiente diversificazione di portafoglio e una maggiore volatilità complessiva. Per questa ragione abbiano necessità di ampliare l´universo di investimento, evolvendosi in un fondo con focus EMEA, cioè l´area geografica che contempla sia l´Europa dell´Est, che il Medio Oriente e l´Africa (Eastern Europe, Middle East and Africa). Questi ultimi Paesi, infatti, mostrano prospettive di crescita economica altamente interessanti, inclusa la crescita demografica, in grado di stimolare fortemente i consumi, che qui non hanno ancora raggiunto il livello di saturazione visto nei Paesi dell´Europa dell´Est. Quale rappresenta l´allocazione ottimale di portafoglio? L´allocazione target del fondo sarà rappresentata per oltre la metà dai Paesi dell´Europa dell´Est (di cui circa 35% sulla Russia), rispettivamente 10% da Turchia, Africa meridionale, Egitto e Arabia Saudita e, infine, dal 5% di Nigeria. Quali sono i fattori di fondamentale importanza per la selezione dei titoli nei nuovi Paesi? Per quanto riguarda la selezione dei titoli, sarà posta particolare attenzione alle società in grado di approfittare della crescita demografica locale, quindi della maggiore predisposizione ai consumi. I nuovi Paesi mostrano una crescita della popolazione tra 1,5% (Turchia) e 3% (Arabia Saudita). È interessante notare che le valutazioni dei titoli dei consumi in tali Paesi hanno valori più bassi rispetto ai restanti Paesi emergenti. Giocheranno un ruolo meno importante i titoli di società i cui utili dipendono dall´andamento dell´economia globale, come le società petrolifere dell´Arabia Saudita. Nel caso del nostro fondo, infatti, l´esposizione sul settore petrolifero è già rappresentata in modo ottimale da società petrolifere russe, in quanto presentano valutazioni migliori. Quali prospettive offrono questi nuovi Paesi? Il salario medio sudafricano é attualmente attestato a 500 dollari USA mensili e cresce ad un ritmo di 6-7% all´anno. La situazione finanziaria della maggioranza della popolazione migliora quindi gradualmente e ciò ha un impatto molto positivo sulle spese legate ai consumi di questa fascia crescente di popolazione. Egitto e Nigeria, con rispettivamente 80 e 180 milioni di abitanti presentano il potenziale di crescita più ampio all´interno della regione EMEA in termini di consumi. Le quotazioni dei titoli egiziani sono attualmente attestati a bassi livelli e ciò in una fase negativa di utili. Nel momento in cui la situazione tornerà a stabilizzarsi, questi titoli avranno un enorme potenziale di recupero. Prima dei mesi autunnali non verranno però effettuati grandi acquisti e posizionamenti di titoli da parte nostra, perché nel periodo estivo non va escluso un ulteriore inasprimento della situazione politica. L’Arabia Saudita, uno dei Paesi del Golfo, in passato é riuscito a rimanere al di fuori da determinati problemi politici. In futuro però, anche in considerazione della giovane struttura demografica, sarà inevitabile che cresca la pressione politica a favore di una maggiore diversificazione economica e di un’apertura del mercato locale. Un grande vantaggio dell´Arabia Saudita é rappresentato dalla mancanza dell´indebitamento pubblico: il Paese non ha debiti e possiede sufficienti riserve monetarie per offrire stimoli economici e superare momenti di crisi e fasi di recessione. La Sua opinione sulla Turchia? La Turchia, dal punto di vista demografico, rappresenta un Paese giovane e dinamico, che si trova già da 10 anni in una fase di crescita economica. Il reddito medio della fascia di popolazione rappresentata da giovani con preparazione accademica e altamente motivati, é quasi triplicata, ampliando in considerevolmente le possibilità di consumi. Il Paese é diventato un importante centro di produzione e nodo commerciale per i Paesi arabi ed europei, e anche per il Kazakistan. Non va nascosto che l´elevato deficit della bilancia commerciale, insieme alla forte dipendenza degli investimenti esteri, ha avuto un impatto negativo sulle borse. Nel breve termine non va escluso un ulteriore calo delle quotazioni azionarie sul listino di Istanbul, che per Noi però rappresenta un’ottima opportunità per posizionarsi su titoli locali. Immagine pubblicità

Scaricare