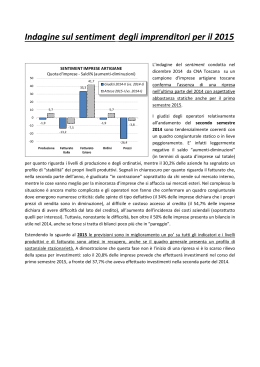

www.dgmco.it www.dgmco.it Consulting GDO Report 2014 Evidenze e future tendenze nella Grande Distribuzione Organizzata RetaiLabİt Novembre-Dicembre 2014 www.dgmco.it RetaiLabİt in sintesi... I II III COS’È RetaiLabİt nasce nel 2010 per approfondire la conoscenza del settore retail tramite l’applicazione di tecniche di misurazione delle performance, che permettano la valutazione di risultati passati e la previsione dei trend futuri DI COSA SI OCCUPA Studi, analisi, progetti aventi a riferimento il mondo della Grande Distribuzione (Organizzata e Specializzata) Indagini teoriche ed empiriche sui legami tra le leve di Customer Relationship Management, la qualità delle relazioni con i clienti, le performance aziendali PROGETTI E PUBBLICAZIONI (2011-2013) Report sul Retail Abbigliamento GDO Report (I, II, III) Pubblicazioni su Riviste Specialistiche della Grande Distribuzione (Largo Consumo, GDO News, Beverage & Grocery), amplificate dal blog RetailWatch.it PROSSIME USCITE (2015-2016) IV GDO Report 2015, focus on Customer Satisfaction Index nel B2C: novembredicembre 2015 GDO Report 2016, focus on Customer Satisfaction Index nel B2B: novembredicembre 2016 Riccardo Arcioni [email protected] Tel. 327.4519135 2 www.dgmco.it Executive Summary Il GDO Report di DGM Consulting intende fornire: 1) evidenze sulle dinamiche passate e presenti del settore store, libero servizio e hard discount (Federdistribuzione 2013). italiano della Grande Distribuzione Organizzata, che diano I dati contenuti nel GDO Report possono anche essere indicazione di possibili cambiamenti nel comparto; presentati eseguendo aggregazioni differenti da quelle 2) una comparazione tra i soggetti prescelti per l’analisi, e riportate, e possono essere richiesti a DGM Consulting. tra questi e i valori Il documento pre- medi del mercato, senta dapprima un’a- per l’identificazione nalisi del mercato delle eccellenze ge- della grande distribu- stionali in atto; zione in Italia con 3) una valutazione dell’impatto di variabili esogene sulle performance azien- attenzione alle dinamiche passate e presenti, e ai possibili sviluppi futuri. dali future, in ipotesi Successivamente, di perfetta continui- procede ad analizza- tà per re le aziende del rintracciare le prossi- campione seleziona- me tendenze. to, sia a livello aggre- strategica, Il report indaga i più recenti risultati economico-finanziari di un campione di 53 gato, sia per cluster, sia singolarmente. I dati pubblici sono stati dapprima elabo- delle maggiori società della grande distribuzione, ritenuto rati nella loro componente storica e vengono in seguito altamente rappresentativo delle dinamiche interne al com- utilizzati come base di proiezione per l’ottenimento dei parto, e li proietta nel biennio 2014-2015. Il fatturato totale possibili valori economici, patrimoniali e finanziari degli del panel rappresenta nel 2013 circa il 65,6% dell’intero giro esercizi 2014 e 2015, ipotizzando un’omogeneità di rete di d’affari italiano dei canali ipermercati, supermercati, super- vendita e una perfetta continuità tattico-strategica. 3 www.dgmco.it Le evidenze 4 www.dgmco.it 5 www.dgmco.it CREAZIONE DI VALORE NELLA GESTIONE? REDDITO OPERATIVO (EBIT) vs FATTURATO Nel 2013 il campione di aziende presenta un calo dell’EBIT to da una diminuzione dei ricavi totali; indagando sulle del 3,81%, a fronte di un tasso di crescita del fatturato dello cause di questa dinamica, è possibile ipotizzare la chiusura 0,86% rispetto al 2012. Il panel, preso nel suo complesso, da parte dell’azienda di punti vendita non performanti (si denota quindi un’inefficienza gestionale, in quanto l’au- riducono infatti gli ammortamenti e il costo del persona- mento dei ricavi totali non si traduce in un aumento del le), i cui costi andavano ad abbattere l’EBIT aziendale. risultato operativo, che è in diminuzione. Nel quadrante in alto a destra della matrice sottostante compaiono i player che mostrano tassi di crescita del fatturato e di EBIT positivi. Tuttavia, per poter parlare di efficienza gestionale, l’aumento dei ricavi deve essere accompagnato da un pari o maggiore aumento del reddito operativo: evidenza che si riscontra, ad esempio, in Tigros S.p.A., Unes Maxi S.p.A. ed Eurospin Italia S.p.A.. Nel quadrante in basso a sinistra, al contrario, si trovano le società che hanno fatto registra- La dimensione degli operatori e la loro continua crescita risultano essere driver rilevanti. Le società che occupano i quadranti superiori della matrice (crescita dell’EBIT), sono relativamente più numerose e piccole rispetto alle rimanenti (il loro fatturato medio si posiziona al di sotto del milione di euro). Tra queste, coloro che registrano anche un parallelo aumento del fatturato, ottengono un reddito operativo medio (2013) più elevato. re un decremento sia del fatturato che dell’EBIT, mentre NB: Per una migliore rappresentazione grafica, in matrice negli altri due quadranti troviamo i casi ibridi, cioè imprese sono stati esclusi i cosiddetti outlier: società che hanno che mostrano un aumento dei ricavi totali, associato ad un fatto registrare performance molto positive, tra le quali decremento del margine operativo, e viceversa. A tal pro- spiccano Lillo S.p.A. e Penny market Italia S.r.l., o molto posito, la società Grandi magazzini e supermercati Il Gi- negative. Gli assi tracciati in colore rosso delimitano l’anda- gante S.p.A. mostra un incremento dell’EBIT accompagna- mento dei player rispetto ai risultati medi del campione. 6 www.dgmco.it EFFICIENZA COMMERCIALE o OPERATIVA? COSTO DEL VENDUTO vs COSTI OPERATIVI Mettendo ora a confronto le aziende che manifestano diminuzione dei costi di consumo merci. maggiore e/o minore efficienza a causa delle variazioni Questa relazione contraria è spiegabile dal possibile switch delle incidenze di costo del venduto e di costi operativi sul di costo sottostante alle tattiche e negoziazioni nel pro- fatturato, si può notare l’esistenza di una relazione inversa cesso di acquisto. Da una parte, operatori che hanno ac- fra queste due tipologie di impatti sulla marginalità. Le quistato nel 2013 ad un prezzo più basso rispetto al 2012 aziende posizionate nel quadrante in alto a sinistra della (grazie a possibili sconti ottenuti dai fornitori) in cambio, matrice sottostante (quasi la metà delle società che com- ad esempio, di una consegna al centro di distribuzione, pongono il campione) fanno registrare buone performan- potrebbero avere speso di più nello stesso anno per il pre- ce di marginalità mediante saving sul costo del venduto sidio, la logistica e il trasporto necessari per la consegna (prime fra tutte Lillo S.p.A.), ma cattivi risultati in termini della merce ai singoli punti vendita delle proprie reti. di incidenza dei costi operativi sul fatturato. Di contro, le Dall’altra parte, le aziende che hanno sostenuto nel 2013 aziende che si posizionano nel quadrante in basso a destra proporzionalmente meno costi operativi di gestione, po- (il 30% circa del numero totale), capitanate da Unes Maxi trebbero avere compensato questo risparmio con minore S.p.A., sono virtuose nel ridurre il peso dei costi operativi, efficienza riconducibile all’acquistato, inducendo però i mentre carenti nell’accrescere la marginalità mediante fornitori ad una delivery puntuale verso i propri negozi. 7 www.dgmco.it Le società che compongono il primo gruppo strategico gliore: 9 delle 16 società che la perseguono, ottengono hanno un dimensionamento medio più grande (fatturato una crescita media del loro rapporto EBIT / fatturato (pari 2013 superiore al miliardo di euro), ipotetico segnale di ad un valore medio di +0,54 punti percentuali). La tattica maggiore potere contrattuale, a fronte di un reddito ope- di efficienza operativa, invece, conduce 13 delle 25 aziende rativo medio (2013) vicino agli 8,5 milioni di euro; al contra- che la assumono, ad un aumento più moderato del rappor- rio, il secondo insieme di imprese mostra una dimensione to medio in oggetto (+o,40 punti percentuali). commerciale media inferiore (700 milioni di euro circa di fatturato 2013) affiancata da un EBIT medio (2013) di 7 milioni di euro. Per dedurre quale delle due tattiche in atto nel biennio 2012-2013 è in grado di generare maggiori risultati reddituali, è possibile intercettare la variazione di marginalità operativa intercorsa nel periodo per ogni operatore (quella media del panel è di -0,10 punti percentuali). La tattica di efficienza commerciale risulta leggermente mi- 8 Infine, in uno scarno scenario di aziende che riescono a raggiungere congiuntamente le due efficienze (quadrante in basso a sinistra), l’unica azienda che dal 2012 al 2013 riesce maggiormente a ridurre il costo del venduto stabilizzando nello stesso tempo i costi operativi è Coopca Società Cooperativa Carnica di Consumo. Questa, infatti, risulta l’operatore che più di tutti è in grado di accrescere la propria marginalità operativa nel biennio. www.dgmco.it Indice 1. Analisi del mercato (2009-2015) 1.1 Le misure del mercato pag. 10 1.2 Le misure economico-finanziarie pag. 15 2. Analisi delle singole aziende e Best Practice (2011-2013) Allegati 2.1 Una overview pag. 23 2.2 Focus on: la leadership (non solo di costo) dei discount pag. 28 2.3 Best Practice nella GDO: alcuni esempi pag. 30 pag. 32 9 www.dgmco.it 1. Analisi del mercato (2009-2015) 1.1 Le misure del mercato Al fine di eseguire un’analisi delle performance del mercato dunque nel settore della vendita al dettaglio nello scorso del retail in Italia, e nello specifico della Grande Distribuzio- anno: il calo delle vendite del retail italiano rispecchia l’oriz- ne Organizzata, è bene partire dalla misurazione panorami- zonte temporale di recessione vissuto dal nostro Paese. ca delle sue evoluzioni dimensionali (risultati di vendita complessivi e per macro-categoria merceologica), procedere con l’analisi degli equilibri macroeconomici della sua domanda (consumi, comportamenti di acquisto, confronto tra prezzi sostenuti dai consumatori e dalle imprese), e terminare con la segmentazione dei risultati della sua offerta (tipologia distributiva, formato commerciale). LE PRINCIPALI EVIDENZE Evidentemente, anche a causa dei bisogni primari e fisiologici della popolazione, il settore alimentare ha risentito meno della decrescita delle vendite, rispetto al settore non alimentare (grafico sottostante a destra); se, ad eccezione del 2013, il fatturato prodotto da cibi e bevande ha visto una timida ripresa, quello generato dal resto dei beni ha registrato una profonda e progressiva riduzione dall’anno 2010 in poi. Parlando del fatturato aggregato di questi comparti in termini assoluti, il suo valore risulta essere di circa I) LO STATO DEL MERCATO: Contrazione del volume 214 miliardi di Euro nel 2013, in calo del 2,42% rispetto al 2012 d’affari del commercio al dettaglio, fortemente con- (dati Federdistribuzione). dizionato dall’andamento del settore non alimentare. Procedendo con la segmentazione del mercato retail se- Come si può notare dal grafico sottostante a sinistra, il condo le sue tipologie distributive ed evidenziandone l’an- trend del fatturato alimentare e non alimentare al dettaglio damento delle vendite dall’anno 2008, si osserva da un lato mostra nel suo complesso una dinamica decrescente dal la continuità del fenomeno della cannibalizzazione dei ne- 2008, toccando nel 2013 il valore indicizzato più basso nel gozi di piccole superfici da parte delle aziende della Grande corso del periodo analizzato. Se il 2012 è passato alla storia Distribuzione Specializzata (GDS) e Non Specializzata come l’anno peggiore per i consumi dal secondo dopoguer- (GDnS), al fine di mantenere i propri livelli di vendita o limi- ra (Confcommercio), la situazione non sembra migliorare tarne la contrazione. Dall’altra parte, se le società della pri- Indice delle vendite totali del commercio al dettaglio, base 2010=100 Indice delle vendite del commercio al dettaglio per macro-categoria merceologica, base 2010=100 Fonte: elaborazione di DGM Consulting su dati Istat Fonte: elaborazione di DGM Consulting su dati Istat 10 www.dgmco.it Andamento delle vendite totali del commercio al dettaglio per tipologia distributiva Spesa media mensile familiare per alimentari e bevande (€) Fonte: elaborazione di DGM Consulting su dati Istat Fonte: elaborazione di DGM Consulting su dati Istat ma modalità di distribuzione manifestano una crescita fino La differenza negativa di 7,6€ mensili per famiglia si può al 2011 e un’inversione di tendenza negli ultimi due esercizi, spiegare andando ad isolare dalla spesa totale l’effetto pro- quelle della seconda tipologia (all’interno della quale sono vocato dalla variazione dei prezzi sostenuti dal consumato- presenti gli esponenti della GDO) si caratterizzano per una re finale per l’acquisto di generi alimentari. Questo indice sostanziale stagnazione e da un calo dei risultati nel 2013, risulta sempre inferiore rispetto a quello dei prezzi soppor- che le porta a raggiungere un livello inferiore rispetto a tati dai rispettivi produttori, sin dal mese di gennaio 2008 quello registrato nel 2008 (grafico in alto a sinistra). (grafico a fondo pagina); se il gap favorevole per gli acquirenti sembrava verificarsi in anni di crisi per poi riassorbirsi II) LA DOMANDA PASSATA: Spesa alimentare a segno negli esercizi successivi (esempio 2008-2009), questo è di- rosso, solo parzialmente spiegata dall’inerziale au- ventato strutturale nel periodo 2011-2013 (le imprese distri- mento dei prezzi al consumo e dalle dichiarazioni dei butive si fanno parzialmente carico dell’aumento dei prez- consumatori. zi). In un contesto economico in cui la complessiva spesa media Gli scostamenti anno su anno calcolati mettono in luce la mensile familiare ha toccato nel 2013 il suo peggior valore variazione monetaria del volume di acquisto per beni ali- dal 2008 (2.359€ al mese per famiglia), gli acquisti alimenta- mentari, “nettata” dell’inerziale aumento del prezzo. I 7,6€ ri ritornano al minimo livello del 2009 (461€ al mese per di minore spesa dal 2012 al 2013 corrispondo ad una minore famiglia): dal 2012 al 2013 una famiglia ha speso mediamen- spesa effettiva di 18,67€, parzialmente compensata da una te 7,6€ in meno al mese per acquistare alimenti e bevande crescita dei prezzi al consumo pari a 11,07€. (grafico sopra a destra). Indici dei prezzi al consumo (NIC) e dei prezzi all’industria per i generi alimentari, base 2005=100 Fonte: elaborazione di DGM Consulting su dati Istat 11 www.dgmco.it Fonte: elaborazione di DGM Consulting su dati Istat La tendenziale riduzione annuale dei consumi a partire dal (arrivando ad essere il 44% circa nel 2013) e un aumento del 2007 (con la sola eccezione del delta 2010-2009) mostra numero di famiglie che affermano di diminuire la quantità due trend comportamentali nei consumatori, difficilmente dei loro acquisti (37% circa nel 2013), si registra una notevo- identificabili separatamente: essi hanno speso di meno per- le difficoltà nel dichiarare spontaneamente una riduzione ché hanno acquistato meno unità di prodotto (delta volu- dei livelli qualitativi di spesa (solo 9 famiglie circa su 100 nel me) e/o perché hanno comprato panieri di generi alimentari 2013). aventi un prezzo inferiore, focalizzandosi su minore qualità o offerte promozionali (delta mix). II) LA DOMANDA FUTURA: Malgrado la caduta degli Ci si aspetterebbe di ritrovare questi atteggiamenti di spesa (controprova), analizzando i comportamenti che i consumatori hanno dichiarato di assumere nei confronti dei generi alimentari negli scorsi anni, ma così non avviene esattamente (grafici sottostanti). Sebbene, infatti, si evidenzino una diminuzione della quota di famiglie che manifestano di non cambiare la quantità e/o la qualità dei loro acquisti Comportamento di spesa delle famiglie in generi alimentari (% sul totale delle risposte) ultimi due anni, i consumi complessivi degli italiani sono previsti in leggero rialzo per l’anno in corso e per l’anno successivo. A causa della mancata disponibilità di dati prospettici istituzionali relativi al solo comparto di generi alimentari e bevande, è stata costruita una previsione dell’andamento della spesa media familiare complessiva. La tenue crescita del 2014 (+0,4%) è maggiormente trainata dai consumi reali, mentre quella più consistente del 2015 (+2%) è spinta in maniera più evidente dall’aumento dell’inflazione (grafico sottostante). Spesa media mensile familiare complessiva (€) Fonte: elaborazione di DGM Consulting su dati Istat Fonte: elaborazione di DGM Consulting su dati Istat 12 www.dgmco.it Previsione degli indici dei prezzi al consumo (NIC) e dei prezzi all’industria per i generi alimentari, base 2005=100 Come è possibile osservare nel grafico a lato, infatti, in seguito ad un andamento altalenante nel corso del 2013 e del 2014, l’indice NIC dei prezzi al consumo (utilizzato per il forecast) cresce in tutto il 2015 dell’1,49%. Infine, confrontando l’inflazione sui consumi con quella manifestata dagli speculari prezzi all’industria, si evince una tendenziale riduzione del gap tra essi esistente, specialmente facendo riferimento al primo semestre del 2015. Fonte: elaborazione di DGM Consulting su dati Istat Nello specifico, l’ammontare di questa variazione negativa III) L’OFFERTA: Nonostante l’attenuazione delle ven- è assegnabile in quota parte agli scaffali dei generi alimen- dite nella Grande Distribuzione Organizzata, vi è spa- tari e a quelli dei beni non alimentari: i primi perdono 400 zio per soluzioni commerciali innovative (Discount). milioni di euro dal 2011 al 2013, i secondi 600 milioni di euro Per dare indicazioni di- Fatturato (in mld di €) per canale circa (grafici sottostanti). mensionali sulla Grande Distribuzione Organizzata (Ipermercati, Supermercati e Superstore, Libero servizio, Hard discount, Grandi superfici non specializzate), è necessario estrapolare il suo fatturato aggregato e confrontarlo con quello di Grandi superfici e catene specializzate e con quello degli Altri operatori del mercato (Ambulanti, Internet, Door to door, Vendite per corri- Fatturato (in mld di €) della Grande Distribuzione Organizzata per macro-categoria merceologica spondenza, Vari). A fronte del generale calo delle vendite in tutte le tipologie distributive dal 2011 al 2013, la GDO si evidenzia per una maggiore capacità di tenuta malgrado la pesante riduzione del suo giro di affari, pari a un miliardo di euro nell’arco del triennio. Fonte: elaborazione di DGM Consulting su dati Federdistribuzione 13 www.dgmco.it Indice delle vendite totali della Grande Distribuzione Non Specializzata per formato commerciale, base 2010=100 Fonte: elaborazione di DGM Consulting su dati Istat L’ulteriore segmentazione delle vendite della Grande Distri- Al contrario, nell’ultimo mese del 2013, le merci dei Di- buzione Non Specializzata per formato commerciale per- scount compaiono ufficialmente sulle tavole natalizie delle mette di cogliere la netta superiorità dell’andamento dei famiglie italiane: per la prima volta nel triennio la loro cre- Discount, con caratterizzazione sia annuale che stagionale scita è proporzionalmente superiore rispetto a quella degli (grafico in alto). Quest’ultimo canale manifesta una crescita altri player anche in questo rilevante mese dell’anno. sempre maggiore rispetto a quella dei suoi canali concorrenti dal 2011 al 2013, ad eccezione dei mesi di dicembre 2011 e dicembre 2012, nei quali sono gli ipermercati a “fare da padrone”. I motivi di questa progressiva crescita (+67% dei punti di vendita a gennaio 2013, rispetto ai 2.765 censiti 10 anni prima – dato Nielsen Italia) sono molteplici e vengono proposti nella figura sottostante. Fonte: rielaborazione DGM Consulting da Nielsen Featured Insights 14 www.dgmco.it 1.2 Le misure economico-finanziarie In assenza di dati economici, patrimoniali e finanziari pun- vendite e altri ricavi di Esselunga S.p.A. fino ad arrivare ai tuali sul settore aggregato della Grande Distribuzione Orga- circa 39 milioni circa di Fiorino S.r.l., società italiana del con- nizzata italiana, si è proceduto a ricostruire i risultati di un sorzio Despar). campione che fosse il più rappresentativo possibile delle dinamiche interne al comparto. Per fare questo, sono stati IL PASSATO: LE PRINCIPALI EVIDENZE raccolti e riclassificati i dati economico-finanziari contenuti I) Malgrado la contrazione complessiva del mercato, nei bilanci di 53 delle maggiori società del comparto della la crescita del campione appare evidente ma mode- grande distribuzione (il cui elenco è riportato nella tabella sta, con ricavi complessivi che aumentano decisa- in allegato). Si è proceduto dunque ad aggregare gli ultimi mente meno nell’anno 2013 (+0,86%). dati di bilancio disponibili ad oggi, quelli relativi all’esercizio 2013, in modo tale da comporre un conto economico e uno Questa tendenza di moderata crescita si spiega analizzando stato patrimoniale «civilistici» dell’intero settore. I valori il panel di aziende selezionate, il quale è composto sia da raccolti presentano un fatturato totale aggregato (ricavi società di grandi dimensioni, nonché più rappresentative delle vendite e altri ricavi) nel 2013 di circa 63,2 miliardi di del mercato della Grande Distribuzione Organizzata in Ita- euro, a fronte di una rilevazione Federdistribuzione (2013) lia, sia da operatori classificabili come discount store, che del giro d’affari 2013 dei canali ipermercati, supermercati, “cubano” il 13% circa del fatturato complessivo del campio- superstore, libero servizio e hard discount (tra alimentare e ne nel 2013. Le conseguenze registrabili sono dunque la non alimentare), di circa 96,3 miliardi. Il campione qui pre- tendenza alla concentrazione del mercato in catene di su- sentato sarebbe, secondo queste rilevazioni, rappresentati- permercati di medio-grandi dimensioni (a scapito della pro- vo di circa il 65,6% dell’intero mercato. I bilanci utilizzati, gressiva scomparsa di società più piccole e autonome), e la ove redatti e pubblicamente disponibili, sono quelli consoli- conferma dell’aumento di fatturato attribuibile ai discount dati di gruppo, in modo nel corso dell’ultimo biennio. tale da evitare il più possibi- Ricavi delle vendite legate a trasferimenti infragruppo e all’applicazione di condizioni differenti rispet- Milioni le eventuali discrepanze Altri ricavi 65000 60000 € 4.582 -2,01% € 4.676 +3,97% € 4.497 55000 +7,70% € 4.176 to a quelle di mercato. All’interno del campione sono rilevabili realtà estre- 50000 45000 mamente eterogenee sia per ragione sociale (cooperative, società per azioni, ecc.) sia per dimensionamento (partendo dai 7.781 milioni di ricavi delle +1,09% € 58.624 +4,34% € 57.992 +4,64% € 55.578 40000 -1,13% € 4.224 +3,86% € 53.116 € 51.142 35000 30000 2013 2012 2011 2010 2009 15 www.dgmco.it Nello stesso periodo, l’aumento dell’incidenza degli acquisti tuali nel 2013. Le motivazioni sottostanti sono riconducibili sui ricavi (da 80,64% a 80,93%) e la diminuzione della quota in primis all’aumento della rilevanza – tra i costi operativi – degli altri ricavi (inclusivi dei premi erogati a fine anno), del costo del personale, che raggiunge nel 2013 l’incidenza lascia intendere un possibile spostamento di valori moneta- sul fatturato più alta del periodo analizzato (9,76%), sicura- ri tra gli operatori della GDO e i loro fornitori “dall’esterno, mente condizionata anche dalla crescita strutturale del co- all’interno della fattura”, che confermerebbe le evidenze sto del lavoro nel contesto italiano (totale dipendenti al attese in seguito all’introduzione dell’art. 62 del “decreto netto dei dirigenti nelle imprese italiane con almeno 500 liberalizzazioni” nell’ottobre del 2012; il tutto però in ottica dipendenti, operanti nell’industria alimentare). di omogeneità della relazione tra operatori GDO e fornitori, suggerita dalla stabilità della marginalità di intermediazione commerciale di secondo livello tra il 2012 e il 2013 (27,14% vs 27,15%). Si rileva, inoltre, l’aumento del peso che assumono nel 2012 e nel 2013 il costo degli acquisti che, sebbene cresca meno rispetto agli anni passati, erode proporzionalmente la marginalità del campione dello 0,29% in più rispetto al periodo II) Redditività del capitale investito in calo di 0,38 precedente. Analizzando il margine d’intermediazione com- punti percentuali dal 2012 al 2013, a causa della dimi- merciale di primo livello in valore assoluto, si osserva che nuzione operativa esso aumenta dal 2012 al 2013 (+2,46%) in quanto il costo (redditività delle vendite) e dell’efficienza strutturale degli acquisti, al netto delle variazioni di magazzino, au- congiunta dell’efficienza (turnover del capitale investito). Efficienza operativa della gestione in riduzione. La redditività delle vendite, che è diminuita nel 2011 per poi risalire nel 2012, è nuovamente scesa di 0,10 punti percen- 16 menta meno (+0,77%) rispetto ai ricavi delle vendite. Infine, aumenta anche il peso dei costi per servizi e godimenti di terzi e dei cosiddetti “altri costi” nei confronti dei ricavi delle vendite. www.dgmco.it zione, poiché le passività sono maggiori in valore assoluto rispetto alle attività. Tuttavia, entrambi hanno una dinamica in miglioramento nel quinquennio osservato. In particolare, il CCNO – che nel 2013 induce la riduzione del Capitale Investito Netto di oltre 2,4 miliardi di euro – mostra un aumento dall’anno 2011 in poi. Inoltre, l’AFN, che costituisce la parte preponderante del CIN, si mostra in aumento in ciascun anno, anche se con tassi di crescita sempre meno marcati a partire dall’anno Fonte: elaborazione di DGM Consulting su dati Istat 2011 (primo grafico sottostante). Efficienza strutturale in contrazione. Il Turnover del capitale investito netto è in tendenziale calo dal 2010 al 2013, ed è passato nell’ultimo biennio da 2,48 a 2,41 (il capitale investito netto “ruota” 2,41 volte sui ricavi, ovvero 1€ di capitale investito permette di generare 2,41€ di fatturato). Il Capitale Investito Netto (CIN) registra un aumento del 17% dal 2009 al 2013, con tassi di crescita sempre maggiori di anno in anno ad eccezione dell’ultimo anno del quinquennio. Esso è composto dalla somma di Capitale Circolante Operativo Netto (CCNO), Attivo Fisso Netto (AFN), e saldo tra crediti/ debiti diversi. Si osserva che il CCNO e il saldo tra crediti/ debiti diversi sono negativi per tutto il periodo in considera- 17 www.dgmco.it Il Capitale Circolante Netto Operativo (CCNO), negativo in vano conferma, analizzando le variabili del CCNO sotto for- tutto l’arco temporale analizzato a causa della netta supe- ma di tempistica di loro “esaurimento/consumo”: i giorni riorità dei debiti commerciali rispetto ai debiti commerciali, medi di incasso dei crediti commerciali sono stabili e in leg- appare in miglioramento (da -4,44 miliardi di euro nel 2011 a gero calo, i giorni medi di pagamento dei debiti commerciali -2,45 miliardi di euro nel 2013). Questo accade grazie alla diminuiscono fortemente (passano da 85 nel 2011 a 68 nel sostanziale stabilità dei crediti verso clienti, affiancata dalla 2013), e i giorni medi di giacenza delle rimanenze in magaz- rilevante diminuzione dei debiti verso fornitori (che scendo- zino manifestano un andamento piatto (primo grafico sot- no del 16% circa dal 2011 al 2013), a conferma dunque delle tostante). intenzioni economiche che hanno indotto all’introduzione dell’art. 62 del “decreto liberalizzazioni”. Si osserva, inoltre, la centralità del ruolo acquisito dal magazzino: nel corso degli anni le rimanenze hanno subito un progressivo incremento, passando da 3,85 miliardi di euro nel 2009 a 4,59 miliardi di euro nel 2013. Procedendo con l’analisi dell’Attivo Fisso Netto, seconda delle due determinanti in cui il Turnover del capitale investito è suddivisibile, si evince che esso è aumentato complessivamente ad un tasso del 6,5% circa dal 2009 al 2011, per poi stabilizzarsi nell’ultimo triennio (+1,7%); calcolando, inoltre, la sua rotazione sui ricavi di vendita, si osserva che que- Queste ultime evidenze di miglioramento della posizione sta rimane stabile seppur in leggera e costante crescita creditoria/debitoria del campione di aziende della GDO tro- (secondo grafico sottostante). 18 www.dgmco.it III) Free cash flow operativo negativo, a causa della mobilizzazioni materiali – frutto di aperture e/o ristruttura- riduzione dei debiti commerciali e del trend degli in- zioni di negozi – continua a drenare cassa contribuendo di vestimenti che non si arresta (apertura o ristruttura- fatto ad un free cash flow operativo di segno negativo. Al zione dei punti di vendita). Rimane buono l’equilibrio contrario, sono state smobilizzate negli ultimi due anni le patrimoniale, peggiora di poco la stima dei tempi di rientro dal debito finanziario. Il flusso di cassa operativo netto cumulato dei player della grande distribuzione organizzata è negli ultimi anni diminuito, principalmente per il maggiore e più veloce rimborso dei loro debiti commerciali. Questo ha determinato un “contraccolpo” finanziario a livello di business nell’anno 2012, leggermente superato nell’anno successivo. Inoltre, la gestione relativamente espansiva degli investimenti in im- immobilizzazioni finanziarie, secondo un possibile intento di “pulizia” da asset rischiosi o non più centrali. Nonostante il flusso di cassa aziendale negativo, le disponibilità liquide continuano ad aumentare grazie ad accensioni di debiti finanziari a breve e a lungo termine, potenzialmente favorite da un costo del denaro costante. Questo atteso aumento dei debiti finanziari (posizione finanziaria netta), compensato da un proporzionale aumento dei mezzi propri, determina una lieve crescita degli anni stimati in cui è possibile ripagarli (calcolati come PFN/EBITDA). 19 www.dgmco.it IL FUTURO: LE PRINCIPALI EVIDENZE I) I risultati commerciali del campione analizzato – in ipotesi di continuità strategica rispetto al passato – sono previsti stabili e non in crescita nel 2014 (per la denza il RONA previsto del 2015, che arriva al 6,5% circa, sostenuto dalla sostanziale stabilità dell’efficienza strutturale e dall’importante crescita dell’efficienza operativa. prima volta dal 2009), e in aumento nel 2015, anno in Efficienza operativa della gestione in tendenziale crescita. cui i ricavi delle vendite si incrementano ad un tasso La redditività delle vendite continua la sua corsa al ribasso quasi doppio rispetto al 2013. nel 2014 (-0,13 p.p., similmente all’anno precedente), per poi recuperare vistosamente nel 2015 (+1,00 p.p. circa). La L’andamento sostanzialmente inalterato del fatturato nel causa scatenante il calo di redditività operativa nel 2014 è la 2014 si spiega osservando lo stimato andamento congiunto crescita stimata del peso del costo del personale sui ricavi dei prezzi al consumo e dei consumi reali, che sono le due delle vendite, di +0,10 punti percentuali, che si riflette quasi variabili macroeconomiche utilizzate per prevedere l’au- di pari importo nella speculare erosione di marginalità. Il mento del fatturato. Essi nel biennio 2013-2014 variano posi- costo del lavoro è stato previsto sommando la sua crescita tivamente ma di poco, rispettivamente, del +0,16% e del nominale (+1,10%, fonte European Commission) e l’anda- +0,20% (elaborazioni statistiche su dati Istat). Nel 2015, inve- mento dei consumi reali attesi. Al contrario, la crescita del ce, l’aumento del livello di inflazione che ha impatto sul ROS nel 2015 è principalmente motivata da un aumento più consumatore finale (+1,49%) e la leggera crescita della spe- che proporzionale del fatturato (per dinamiche inflative, sa media delle famiglie italiane (+0,50%) determinano un più che reali, al rialzo) rispetto al costo del venduto. Questo incremento abbastanza rilevante dei ricavi del panel si tramuta in un vistoso incremento della marginalità d’in- (grafico sottostante). termediazione commerciale, che condiziona a sua volta II) Redditività attesa del capitale investito in progressivo calo nel 2014 (0,40 punti percentuali) per effetto della duplice contrazione della redditività delle vendite e del turnover del capitale investito. In controten- 20 positivamente la redditività operativa. Definiscono l’andamento simulato del costo degli acquisti, il trend cumulato atteso dei prezzi all’industria e dei consumi reali (elaborazioni statistiche su dati Istat). www.dgmco.it Efficienza strutturale in progressiva contrazione. Il del Capitale Investito Netto è maggiormente figlio dello Turnover del capitale investito continua la sua progressiva sviluppo atteso dell’Attivo Fisso Netto (+2,00% annuo cir- decrescita nel biennio di forecast, passando dal 2013 al 2015 ca), piuttosto che dell’andamento atteso del Capitale Circo- da un valore di 2,41 a uno di 2,34. Questa dinamica si deve lante Netto Operativo, che rimane sostanzialmente negati- alla crescita attesa del CIN che, seppur inferiore rispetto vo e stabile. agli anni consuntivi, avanza ad un tasso superiore rispetto a quello delle vendite. In altre parole, il pool di aziende investe di più di quanto sia in grado di generare a livello di giro d’affari; questa dinamica è maggiormente evidente nel 2014 (tasso di crescita del CIN pari al +2,49%, a fronte di un tasso di crescita delle vendite pari al +0,36% circa). L’aumento previsto 21 www.dgmco.it III) Free cash flow operativo previsto in miglioramen- stione degli investimenti, questi sono previsti in continuità to; ancora negativo nel 2014, torna positivo nel 2015. con gli anni precedenti: non smettono di crescere le immo- Leggera involuzione dell’equilibrio patrimoniale e dei bilizzazioni materiali (aperture e ristrutturazioni dei punti di tempi stimati di rientro dal debito finanziario nel vendita), e procede – anche se a ritmo meno sostenuto – la 2014, evoluzione virtuosa degli stessi multipli nell’anno successivo. Il flusso di cassa operativo netto migliora negli anni simulati per la sostanziale stabilità dei debiti commerciali. La loro mancata diminuzione, in controtendenza rispetto agli anni precedenti, manifesta che gli input provenienti dall’introduzione dell’art. 62 del “decreto liberalizzazioni” potrebbero essere stati assimilati dagli operatori del campione selezionato. Inoltre, il superiore valore del flusso di cassa, registrato nel 2015, si spiega osservando il maggiore reddito operativo ottenuto nello stesso anno. Per quanto riguarda la ge- 22 “pulizia” dello stato patrimoniale da immobilizzazioni finanziarie. Il ricorso all’indebitamento finanziario, previsto continuo negli anni di forecast, determina un peggioramento della Posizione Finanziaria Netta nel 2014, stimata però in miglioramento l’anno successivo. Nel 2015, infatti, i debiti finanziari sono compensati da un più che proporzionale aumento delle liquidità immediate, a loro volta incrementate dal flusso di cassa positivo. Infine, il pay-back period sale leggermente nel 2014, per poi scendere in maniera importante nel 2015 (anno in cui l’EBITDA aumenta del 22% circa rispetto all’anno precedente). www.dgmco.it 2. Analisi delle singole aziende e Best Practice (2011-2013) 2.1 Una overview L’analisi iniziale sulle 53 aziende del campione classifica i ogni 1000€ di fatturato). Si veda la tabella alla pagina 24. player sulla base dei risultati da essi ottenuti nel corso Delle 53 aziende componenti il panel: 22 aumentano l’EBIT dell’ultimo anno consuntivo. Si è partiti analizzando il delta di più di un euro ogni mille di fatturato rispetto all’anno di EBIT nel periodo 2012-2013 rispetto alla speculare varia- precedente; 26 lo riducono; e 5 lo mantengono stabile. zione dei ricavi (efficienza gestionale), e si è proceduto con Tra le singole società, quella che fa registrare il più netto due scomposizioni, o drill-down: la divisione dell’efficienza miglioramento nel corso del 2013 è Coopca Società Coop gestionale in efficienza commerciale ed operativa (I); la carnica di consumo, che ha generato 17,71€ in più di EBIT successiva divisione dell’efficienza operativa in efficienza di ogni 1000€ euro di fatturato rispetto al 2012, seguita da Alì personale ed efficienza di struttura e funzionamento (II). S.p.A. (+12,21€); mentre la società che fa registrare la più Tutti i risultati in oggetto sono stati analizzati calcolando la decisa diminuzione è F.lli Poli S.p.A. (-23,73€), preceduta da variazione delle rappresentative voci di conto economico, Aspiag Sevice S.r.l. ogni mille euro di fatturato. Questo ragionamento permette dunque una comparazione tra le efficienze ottenute dal- EFFICIENZA COMMERCIALE le diverse aziende, e tra queste e le efficienze medie del Nel 2013 il campione di aziende presenta un leggero miglio- campione, calcolate a partire dal conto economico cumula- ramento di efficienza commerciale, diminuendo l’incidenza to dell’insieme di aziende in analisi. Le frecce inserite nelle del costo del venduto di 0,68€ ogni 1000€ di fatturato gene- tabelle segnalano l’incidenza sul margine (positiva, neutra, rato, rispetto al 2012. Tale risultato è frutto di un aumento negativa) dello specifico valore. Si sottolinea inoltre che di efficienza nella gestione del magazzino (5,11€), a fronte di classifiche come quelle esposte successivamente non mira- una perdita di efficienza negli acquisti (4,43€). no ad evidenziare le società migliori in termini assoluti, ma Delle 53 aziende del campione: 27 evidenziano un saving quelle che hanno dimostrato, nell’ultimo anno, di saper nella propria gestione commerciale pari a più di un euro migliorare più delle altre i propri valori economici. ogni mille euro di ricavi; 3 si mantengono stabili; mentre 23 (I) EFFICIENZA GESTIONALE: MIGLIORI PERFORMAN- CE in INTERMEDIAZIONE COMMERCIALE o in OPERA- registrano un deficit. La società che registra il decremento più rilevante del costo del venduto è Lillo S.p.A. con -29,64€; mentre il risultato TIVITÀ AZIENDALE? opposto lo ottiene Unes Maxi S.p.A., che al contrario au- EFFICIENZA GESTIONALE menta il costo del venduto di 20,17€ ogni 1000€ di fatturato. Nel 2013 l’EBIT complessivo del campione registra un calo EFFICIENZA OPERATIVA pari a 0,85€ ogni 1000€ di fatturato generato, rispetto al Nel 2013 il campione mostra una perdita di efficienza opera- 2012. Mediante la scomposizione dell’efficienza gestionale tiva con costi che aumentano rispetto al 2012 di 1,53€ ogni nelle sue determinanti si osserva come, da un lato, l’effi- 1000€ di fatturato. Prendendo nel complesso le società del cienza commerciale migliora (l’anno precedente il costo del panel, sono 17 quelle che mettono a segno un saving nella venduto diminuisce di 0,68€ ogni 1000€ di fatturato), e co- gestione operativa (diminuendo i costi di più di un euro), 4 me, dall’altro, l’efficienza strutturale peggiora (rispetto quelle che la mantengono stabile, e 32 quelle che registra- all’anno precedente i costi di struttura aumentano di 1,53€ no un suo peggioramento. 23 www.dgmco.it 24 www.dgmco.it Terminata l’analisi dell’impatto delle macro-categorie di venduto (-13,95%) sia i costi operativi (-18,78%), conferme- costo sulla marginalità aziendale, è possibile riscontrare rebbe l’ipotesi di una sua chiusura di punti vendita. una minima efficienza commerciale e una certa inefficienza operativa a livello aggregato, anche mettendo a fuoco gli andamenti delle poste contabili in valore assoluto: nel 2013 (II) EFFICIENZA OPERATIVA: PIÙ SAVING DI COSTO nel PERSONALE o in STRUTTURA E FUNZIONAMEN- il campione mostra un costo del venduto stabile (+0,77%) e TO? un valore dei costi operativi in leggero aumento (+1,52%), a EFFICIENZA OPERATIVA fronte di una moderata crescita del fatturato (+0,86%). Come si può notare dalla matrice sottostante, esiste una relazione diretta fra la dinamica dei costi commerciali e la dinamica di quelli operativi. Quest’ultima associazione appare ragionevole ipotizzando la fisiologia di una società in crescita: è, infatti, normale osservare (in situazioni di espansione) un aumento sia dei costi relativi ad acquisto e gestione del- Scomponendo ulteriormente l’efficienza operativa, l’aumento dei costi operativi dal 2012 al 2013 (1,53€ ogni 1000€ di fatturato) è determinato da valori del costo del personale e dei costi di struttura e di funzionamento, che risultano più alti rispettivamente di 1,39€ e di 0,14€ ogni 1000€ di fatturato registrato (tabella a pagina 27). le materie prime, sia dei costi inerenti allo svolgimento delle La società che registra performance migliori è Unes Maxi attività gestionali. Non a caso, per i player del campione che S.p.A., che abbatte (in proporzione) di 26,83€ i suoi costi aumentano il proprio fatturato, si registra un contestuale operativi: risultato generato da una riduzione di 26,86€ dei aumento di entrambe le tipologie di costo. Ad esempio, costi di struttura e di funzionamento, e da una leggera com- Lillo S.p.A., che mostra un aumento del costo del venduto pensazione in negativo dei costi del personale (aumentati pari al 35,88% e un tasso di crescita dei costi operativi del di 0,03€ ogni 1000€ di fatturato). In coda al campione si tro- 52,72% (esclusa dalla matrice per maggiore chiarezza rap- va Lillo S.p.A., che registra una diminuzione dell’efficienza presentativa) ha acquistato, nel corso del 2013, 300 punti operativa, a causa di un aumento dei costi operativi pari a vendita dell’insegna LD Market. Al contrario, il fatto che 20,08€ ogni 1000€ di fatturato, generato sia da un aumento Grandi magazzini e supermercati Il Gigante S.p.A. diminui- dei costi del personale (pari a 17,60€), sia da una crescita dei sce nel 2013, maggiormente rispetto al 2012, sia il costo del costi di struttura e di funzionamento (pari a 2,49€). 25 www.dgmco.it EFFICIENZA DI PERSONALE Focalizzando l’attenzione sul costo del personale, 37 aziende, delle 53 che compongono il panel, rilevano un suo aumento nel 2013 rispetto all’anno precedente, mentre solo 5 lo riducono di più di un euro ogni mille di fatturato. nuiscono di più di un euro ogni mille di fatturato questa tipologia di costi, con Unes Maxi spa che fa registrare la performance migliore (-26,86€ ogni 1000€ di fatturato). All’opposta posizione in classifica, troviamo Coop consumatori nordest società cooperativa, che mostra un aumento di costo, dal 2012 al 2013, pari a 20,35€ ogni 1000€ di fattura- In uno scenario in cui il campione mostra un’inefficienza di to. Il campione, analizzato nella sua dimensione aggregata, costo riconducibile alle risorse umane (1,39€ ogni 1000€ di rimane stabile con un leggero peggioramento. fatturato), la società che nel 2013 diminuisce maggiormente il costo del personale è Conad del Tirreno soc. coop., che riduce questo componente negativo di reddito pari a un ammontare equivalente a 8,43€ ogni 1000€ di ricavi generati. Al contrario, è Lillo S.p.A. a registrare il maggiore incremento del costo del lavoro, pari a 17,60€ ogni 1000€ di fatturato. EFFICIENZA DI STRUTTURA E FUNZIONAMENTO Focalizzandosi, inoltre, sui costi di struttura e funzionamento (in cui rientrano servizi e godimento di beni di terzi, ammortamenti e accantonamenti, oneri diversi di gestione), sono 24 su 53 le aziende che mostrano una loro diminuzione, risultando così efficienti. In particolare, 22 aziende dimi- 26 Osservando, inoltre, le variazioni puntuali delle specifiche voci di costo operativo (in valore assoluto) tra il 2012 e il 2013, si registra una certa eterogeneità nella gestione contrattuale delle risorse umane. Nonostante una concentrazione di aziende (26 su 53 totali) che accrescono di poco il loro costo del personale e/o i loro costi di struttura e funzionamento, il posizionamento incrociato delle società in riferimento all’andamento di questi costi è alquanto diverso (matrice sottostante). Questo significa che spesso al costo del personale dipendente si affianca quello del personale interinale (che rientra nei costi di struttura e funzionamento), le cui policy di gestione sono diverse e variabili da player a player. www.dgmco.it 27 www.dgmco.it 2.2 Focus on: la leadership (non solo di costo) dei discount Le 53 aziende che compongono il panel analizzato sono NB: I risultati della presente analisi per cluster sono atte- state separate in tre cluster (o insiemi) distinti, sulla base nuati dal fatto che all’interno del raggruppamento “altri” è della loro struttura societaria e del loro formato commer- presente un numero decisamente maggiore di società, ri- ciale: la prima variabile ha permesso di separare i consorzi spetto agli altri due insiemi; questo aumenta dunque la va- (primo cluster), mentre la seconda di identificare i discount riabilità e riduce la significatività dei risultati ad esso asso- store (secondo cluster); le rimanenti società sono state ciati. analizzate sotto la voce “altri” (terzo e ultimo cluster). Nel primo raggruppamento sono state dunque inserite le società cooperative facenti parti dei gruppi Coop e Conad, le più I) Il cluster che migliora vistosamente la propria efficienza gestionale dal 2012 al 2013 è quello dei di- rappresentative società del consorzio Despar Italia, e le scount, che aumenta di 2,50€ l’EBIT ogni 1000€ di fat- quattro entità che compongono la società consortile Agorà turato generato. Network. È stato deciso di non identificare separatamente Questa crescita è trainata dalle performance di Lillo S.p.A. Selex, poiché le imprese del campione, appartenenti a que- ed Eurospin Italia S.p.A., per i quali si nota un netto aumen- sta centrale d’acquisto, non sarebbero state da sole espres- to dell’incidenza dell’EBIT sul fatturato, che passa rispetti- sione economico- vamente da 1,92% a 2,58%, e da 5,29% a 5,66%. Nel caso di finanziario. Nel secondo cluster sono state considerate le Lillo S.p.A., l’aumento di fatturato è frutto anche dell’acqui- società del panel complessivo che utilizzano come tipologia sto nel corso del 2013 di 300 punti vendita dell’insegna LD commerciale il modello discount. Ne fanno parte Eurospin Market dal Gruppo Lombardini. significativa del suo andamento Italia S.p.A., Lillo S.p.A., Maxi Di S.r.l., Penny Market Italia S.r.l. e Prix Quality S.p.A.. Nel terzo insieme, infine, rientrano tutte le società rimanenti. Scomponendo la variazione dell’EBIT nelle componenti di costo che partecipano alla sua generazione, risulta che nessuno dei tre cluster registra un miglioramento dell’efficien- L’analisi per cluster ricalca l’analisi già effettuata per le sin- za operativa dal 2012 al 2013: in ciascun segmento crescono gole società e mira ad evidenziare quale segmento ha dimo- sia i costi del personale, sia i costi di struttura e funziona- strato, non in termini assoluti, di saper migliorare i propri mento. I consorzi mostrano in questo aspetto le perfor- risultati reddituali, e a coniugare buone dinamiche redditua- mance migliori, limitando l’aumento dei costi operativi ad li con equilibrate dinamiche di indebitamento. 1,34€ ogni 1000€ di fatturato; i discount, al contrario, regi- 28 www.dgmco.it strano le performance peggiori, determinate, quasi total- III) I discount registrano i più convincenti tempi medi mente, dall’aumento del costo del personale (+5,34€ ogni di rientro dal debito finanziario (payback period) nel 1000€ di fatturato). corso del triennio: 6 mesi circa nel 2013 (in diminuzione Relativamente all’efficienza commerciale, tutti i cluster mi- rispetto al 2011, ma con una leggero rialzo rispetto al 2012). gliorano la propria marginalità grazie alla favorevole varia- Sul fronte opposto, i consorzi mostrano nel 2013 un tempo zione delle rimanenze di magazzino. I discount, mantenen- medio di copertura delle passività finanziarie pari a circa 5 do pressoché invariato il costo degli acquisti, generano il anni, nettamente al di sopra della media del campione, ma maggior saving sul costo del venduto, abbattendolo di ben in decrescita rispetto all’anno precedente (grafico in bas- 8,49€ ogni 1000€ di fatturato. so). II) Mettendo in relazione risultati reddituali e grado Il tempo medio di copertura del debito finanziario è calcola- di indebitamento, e facendo un confronto tra l’anno to come rapporto fra posizione finanziaria netta ed EBITDA 2013 e l’anno 2011, i discount registrano una crescita (multiplo che stima quante volte il reddito, lordo di ammor- reddituale sostenuta da un equilibrio patrimoniale. La matrice a lato posiziona i tre cluster rispetto alla media tamenti e accantonamenti, interessi finanziari e imposte è contenuto nei debiti finanziari, netti di disponibilità liquide e affini). dei valori dell’anno 2013 del panel, preso come aggregato, considerando sull’asse delle ascisse l’incidenza dell’EBIT sul fatturato e sull’asse delle ordinate il rapporto fra posizione finanziaria netta e mezzi propri. La redditività operativa degli operatori discount, più alta rispetto alla media del campione e altri cluster, migliora dal 2011 al 2013 di circa 0,8 punti percentuali: il reddito operativo cresce ad un tasso (68,4%) più che doppio, rispetto al tasso di crescita del fatturato (33,1%). Anche il loro utilizzo della leva finanziaria è il più contenuto tra i cluster: a fronte di un aumento della posizione finanziaria netta del 12,66% dal 2011 al 2013, crescono in maniera più che proporzionale i mezzi propri, con un aumento del 39,81% nel periodo considerato. Al contrario, sia i consorzi che gli altri operatori mostrano performance in peggioramento, sia in termini di rapporto EBIT su fatturato, che diminuisce, sia in termini di grado di indebitamento oneroso, che aumenta. Rimanendo in tema di esposizione debitoria verso gli istituti di credito, i consorzi registrano un indice sopra la media del campione, ma comunque inferiore all’unità (livello di equilibrio e punto di cut-off). 29 www.dgmco.it 2.3 Best Practice nella GDO: alcuni esempi I) Costo del personale III) Tempo di payback (PFN/EBITDA) Il player del panel in analisi, che risulta più performante La società che nel corso del triennio 2011-2013 migliora mag- nell’accrescere il fatturato e a contenere l’aumento del co- giormente il tempo medio di rientro dall’indebitamento sto del lavoro dall’anno 2011 al 2013 è SICILCONAD società finanziario, ovvero l’indicazione del numero di anni in cui il cooperativa, che nel periodo in osservazione aumenta il reddito attuale (lordo di ammortamenti e accantonamenti, proprio fatturato del 29,02%, nonostante una diminuzione interessi finanziari e imposte) permetterebbe la restituzio- del costo del personale dell’1,82%. Quest’ultimo risultato ne dell’ammontare di debiti finanziari, è Unicoop Firenze viene maturato mediante un calo dal 2011 al 2012 (-7,16%), società cooperativa. Il suo multiplo passa da una media di compensato da un aumento del 5,74% l’anno successivo. 7,06 anni nel 2011 a 3,69 anni nel 2013. Tale miglioramento è Inoltre, Conad del Tirreno società cooperativa, facente parte del consorzio gruppo Conad, è la società che registra la maggior riduzione dell’incidenza del costo del personale dovuto ad una diminuzione della posizione finanziaria netta pari al 37,03%, e da un contestuale aumento dell’EBITDA del 20,46%. sul fatturato dal 2012 al 2013. I ricavi totali aumentano del Il tempo medio di payback è stato calcolato rapportando la 2,5% durante il periodo considerato, malgrado una leggera Posizione Finanziaria Netta all’EBITDA. flessione nel 2013, mentre il costo del personale viene abbattuto del 25,56%. All’interno del panel vi sono, inoltre, variegate combinazioni di indebitamento e liquidità, che esulano dalle dinamiche più comuni. II) Tempi medi del ciclo di circolante Sogegross S.p.A. nel 2013 mostra una durata del ciclo del circolante (tempi medi di incasso + tempi medi di giacenza in magazzino – tempi medi di pagamento) pari a zero. La società riduce i tempi medi di pagamento, a conferma delle disposizioni dell’art. 62 del “decreto liberalizzazioni” dell’ottobre del 2012, passando da una media di 69 giorni La prima situazione è quella di aziende che presentano più liquidità immediate che debiti finanziari, e un’EBITDA positivo. Questo risulta essere un’evidenza soddisfacente ma non eccellente: i debiti finanziari sono interamente coperti da disponibilità liquide e/o velocemente smobilizzabili; tuttavia, questi asset potrebbero essere, diversamente, investiti per una maggiore generazione di valore. nel 2011, a 52 giorni nel 2013 (la dinamica non è propriamen- In secondo luogo, alcune società mostrano sia un’EBITDA te lineare poiché durante il 2013 si registra una leggera cre- negativo, sia una posizione che manifesta una quantità di scita). I tempi medi di incasso, 15 giorni, e i tempi medi di debiti finanziari maggiore rispetto a quella delle disponibili- giacenza, 37 giorni, rimangono pressoché costanti nel trien- tà liquide (evidenza negativa e nel lungo-periodo pericolo- nio in osservazione. La società rispecchia inoltre la media sa). del panel, che indica tempi medi di pagamento pari a 68 Infine, un ultimo caso è quello in cui si riscontra, da una giorni, tempi medi di incasso pari a 13 giorni, e tempi medi parte, di giacenza in magazzino pari a 35 giorni. (autofinanziamento potenziale minore di zero), dall’altra, un margine operativo lordo negativo disponibilità liquide (e velocemente smobilizzabili) suffi- 30 www.dgmco.it cienti a coprire l’intero ammontare dei debiti finanziari. del rapporto PFN/MP è determinata sia dal costante au- Questa situazione deve dare un impulso alle società, le qua- mento del patrimonio netto (la società nel 2013 effettua li possono investire l’ammontare di cassa in eccesso col fine anche un aumento di capitale), sia dalla riduzione dei debiti di riportare la gestione caratteristica a generare valore. finanziari nel corso del 2012 (-14,66%), che però subiscono a loro volta una leggera inversione di trend nel 2013 (+1,80%). IV) Grado di indebitamento oneroso (PFN/MP) Inoltre, delle società del panel che ricorrono al leverage finanziario, è Unes Maxi S.p.A. che a fine 2013 mostra il più Tra le società del panel che sfruttano l’effetto leva finanzia- basso rapporto fra posizione finanziaria netta e mezzi pro- ria, cioè che detengono una quantità di debito finanziario pri. Le aziende, più indebitate che patrimonializzate, evi- maggiore dell’ammontare del patrimonio netto, Maxi Di denziano un valore del multiplo in oggetto inferiore a 2 S.r.l. è quella che dal 2011 al 2013 diminuisce maggiormente (livello considerato più che accettabile), ad eccezione di rari il grado di indebitamento oneroso (-24,98%). La riduzione casi in cui esso è più elevato. 31 www.dgmco.it ALLEGATO A) – Le società che compongono il panel 32 N. SOCIETA' (RAGIONE SOCIALE) 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 F.LLI POLI S.P.A. IPERAL S.P.A. SOGEGROSS S.P.A. TIGROS S.P.A. ASPIAG SERVICE S.R.L. FIORINO S.R.L. G.A.M. S.P.A. L'ALCO S.P.A. COMMERCIANTI INDIPENDENTI ASSOCIATI SOCIETA' COOPERATIVA CONAD ADRIATICO SOCIETA' COOPERATIVA CONAD CENTRO NORD SOCIETA' COOPERATIVA CONAD DEL TIRRENO SOC. COOP. CONAD SICILIA SOCIETA' COOPERATIVA DAO SOC. COOP. NORDICONAD SOC. COOP. PAC 2000 A SOCIETA' COOPERATIVA SICILCONAD SOC. COOP. COOP ADRIATICA SOC. COOP. A R.L. COOP CENTRO ITALIA SOCIETA' COOPERATIVA COOP CONSUMATORI NORDEST SOCIETA' COOPERATIVA COOP ESTENSE SOC. COOP. A R.L. COOP LIGURIA SOCIETA' COOPERATIVA DI CONSUMO COOP LOMBARDIA SOCIETA' COOPERATIVA NOVA COOP SOC. COOP. UNICOOP FIRENZE SOCIETA' COOPERATIVA UNICOOP TIRRENO SOCIETA' COOPERATIVA ALI' S.P.A. MAXI DI S.R.L. MEGAHOLDING S.R.L. ROBERTO ABATE S.P.A. UNICOMM S.R.L. ALFI S.R.L. AUCHAN S.P.A. BENNET S.P.A. COAL SOCIETA' COOPERATIVA A R.L. COOPCA SOC. COOP CARNICA DI CONSUMO DIMAR S.P.A. ESSELUNGA S.P.A. EUROSPIN ITALIA S.P.A. F.LLI LANDO S.P.A. GRANDI MAGAZZINI E SUPERMERCATI IL GIGANTE S.P.A. GRUPPO PAM S.P.A. IPER MONTEBELLO S.P.A. LILLO S.P.A. MAGAZZINI GABRIELLI S.P.A. MIGROSS S.P.A. MULTICEDI S.R.L. PENNY MARKET ITALIA S.R.L. PRIX QUALITY S.P.A. S.S.C. S.R.L. (ipermercati Carrefour) SMA S.P.A. SUPERMERCATI TOSANO CEREA S.R.L. UNES MAXI S.P.A. EVENTUALE GRUPPO DI APPARTENENZA AGORA' NETWORK DESPAR CONAD COOP SELEX www.dgmco.it ALLEGATO B) – I dettagli delle previsioni di bilancio CONTO ECONOMICO Ricavi delle vendite Acquisti Var. Rimanenze di magazzino Consumo merci Margine d'intermediazione commerciale I Altri ricavi Margine d'intermediazione commerciale II Personale Margine a valore aggiunto Servizi e godimento beni terzi Altri costi EBITDA Ammortamenti Accantonamenti EBIT Proventi finanziari Oneri finanziari Rettifiche finanziarie Partite straordinarie Reddito lordo Imposte Utile/perdita di terzi Reddito netto STATO PATRIMONIALE Crediti commerciali Altri crediti Rimanenze Debiti commerciali Altri debiti Ratei e risconti attivi Ratei e risconti passivi CAPITALE CIRC NETTO OPERATIVO Immobilizzazioni immateriali Immobilizzazioni materiali Immobilizzazioni finanziarie ATTIVO FISSO NETTO TFR Altri fondi e accantonamenti CAPITALE INVESTITO NETTO Crediti diversi Debiti diversi Capitale Investito Netto (CIN) complessivo Capitale sociale Riserve Capitale e riserve di terzi Risultato netto portato a nuovo Risultato netto dell'esercizio Risultato netto dell'esercizio di terzi Patrimonio netto Cassa Att. Fin. non immob. Debiti vs Soci a BT Debiti Fin. a BT Debiti vs Soci a LT Debiti Fin. a LT Posizione finanziaria netta (PFN) Totale Fonti 2015 € 60.001.832.866 € 47.859.326.010 -€ 37.011.388 € 47.822.314.623 € 12.179.518.244 € 4.689.411.929 € 16.868.930.172 € 6.364.282.907 € 10.504.647.266 € 6.340.342.533 € 526.469.926 € 3.637.834.807 € 1.796.646.342 € 178.508.157 € 1.662.680.309 € 791.783.102 -€ 446.407.683 -€ 152.100.698 € 41.774.488 € 1.897.729.518 € 857.321.860 € 22.445.731 € 1.017.961.927 2015 2014 € 58.833.466.383 € 47.477.042.134 -€ 3.147.377 € 47.473.894.757 € 11.359.571.626 € 4.598.098.856 € 15.957.670.482 € 6.251.751.382 € 9.705.919.100 € 6.216.882.242 € 516.218.409 € 2.972.818.449 € 1.761.661.721 € 175.032.214 € 1.036.124.514 € 696.922.012 -€ 389.827.453 -€ 149.138.966 € 40.961.047 € 1.235.041.154 € 557.944.517 € 14.607.667 € 662.488.970 2014 2013 € 58.624.022.208 € 47.444.533.449 -€ 156.726.969 € 47.287.806.480 € 11.336.215.728 € 4.581.729.856 € 15.917.945.584 € 6.171.521.601 € 9.746.423.983 € 6.194.750.455 € 514.380.697 € 3.037.292.831 € 1.755.390.294 € 174.409.108 € 1.107.493.429 € 634.592.345 -€ 472.107.881 -€ 148.608.039 € 40.815.228 € 1.162.185.082 € 525.030.921 € 13.745.949 € 623.408.212 2013 2012 € 57.991.607.597 € 46.763.128.614 € 164.761.733 € 46.927.890.347 € 11.063.717.250 € 4.675.856.204 € 15.739.573.454 € 6.031.568.801 € 9.708.004.653 € 6.146.282.944 € 505.859.612 € 3.055.862.097 € 1.748.952.436 € 155.600.866 € 1.151.308.795 € 615.480.079 -€ 449.870.149 -€ 379.868.680 € 158.049.754 € 1.095.099.799 € 516.660.998 € 13.302.264 € 565.136.537 2012 2011 € 55.578.295.736 € 45.228.470.033 -€ 112.359.317 € 45.116.110.716 € 10.462.185.020 € 4.497.451.582 € 14.959.636.602 € 5.809.683.405 € 9.149.953.197 € 5.745.472.338 € 437.458.014 € 2.967.022.845 € 1.774.595.043 € 150.148.353 € 1.042.279.449 € 576.203.396 -€ 415.263.307 -€ 201.752.513 € 52.794.272 € 1.054.261.297 € 522.161.299 € 18.491.175 € 513.608.823 2011 2010 € 53.116.173.316 € 43.093.618.610 -€ 226.108.191 € 42.867.510.419 € 10.248.662.897 € 4.175.915.138 € 14.424.578.035 € 5.572.742.236 € 8.851.835.799 € 5.506.685.170 € 405.963.912 € 2.939.186.717 € 1.640.677.327 € 191.178.607 € 1.107.330.783 € 569.015.453 -€ 346.512.117 -€ 131.209.392 € 104.203.066 € 1.302.827.793 € 544.587.262 € 34.418.203 € 723.822.328 2010 2009 € 51.142.186.855 € 41.500.089.180 € 9.335.175 € 41.509.424.355 € 9.632.762.500 € 4.223.769.570 € 13.856.532.070 € 5.345.200.341 € 8.511.331.729 € 5.305.509.445 € 435.121.925 € 2.770.700.359 € 1.579.218.987 € 179.129.350 € 1.012.352.022 € 607.111.748 -€ 455.659.803 -€ 101.922.556 € 96.988.947 € 1.158.870.358 € 504.542.256 € 22.516.105 € 631.811.997 2009 € 2.416.323.911 € 2.369.272.817 € 2.360.838.325 € 2.486.150.105 € 2.466.202.651 € 2.335.520.993 € 2.382.632.167 € 3.845.089.561 € 3.770.217.285 € 3.756.795.502 € 3.593.204.887 € 3.515.010.297 € 3.509.203.632 € 3.688.211.773 € 4.633.572.531 € 4.596.561.143 € 4.593.413.766 € 4.377.995.630 € 4.520.846.206 € 4.108.304.506 € 3.851.658.701 € 9.821.383.358 € 9.742.933.517 € 9.736.262.294 € 10.362.692.411 € 11.588.082.909 € 10.783.520.130 € 10.330.541.243 € 3.469.429.375 € 3.441.716.763 € 3.439.360.136 € 3.449.106.139 € 3.284.667.212 € 3.322.773.707 € 3.027.877.447 € 358.642.036 € 351.658.494 € 350.406.607 € 411.744.637 € 386.925.962 € 289.192.920 € 258.881.275 € 337.701.888 € 335.004.441 € 334.775.055 € 374.726.786 € 455.349.019 € 443.542.458 € 459.422.190 -€ 2.374.886.582 € 2.578.999.319 -€ 2.431.944.982 € 2.455.732.038 -€ 2.448.943.285 € 2.338.356.508 -€ 3.317.430.077 € 2.098.249.675 -€ 4.439.114.024 € 2.008.932.393 -€ 4.307.614.244 € 2.025.755.943 -€ 3.636.456.964 € 2.045.474.271 € 21.927.838.292 € 21.373.518.012 € 20.833.210.557 € 20.636.932.090 € 20.273.506.275 € 19.301.344.686 € 18.501.444.642 € 4.816.602.163 € 4.895.743.755 € 4.976.185.723 € 5.217.156.512 € 5.396.828.602 € 5.234.637.814 € 5.436.696.672 € 29.323.439.773 € 1.145.993.675 € 28.724.993.804 € 1.125.730.526 € 28.147.752.788 € 1.111.283.836 € 27.952.338.277 € 1.138.658.346 € 27.679.267.270 € 1.133.318.534 € 26.561.738.443 € 1.165.051.131 € 25.983.615.585 € 1.210.790.737 € 757.527.987 € 742.777.266 € 740.133.016 € 631.034.651 € 658.435.693 € 600.473.657 € 607.080.099 € 25.045.031.529 € 1.027.621.695 € 24.424.541.030 € 1.015.842.260 € 23.847.392.651 € 1.004.197.850 € 22.865.215.203 € 1.026.981.865 € 21.448.399.019 € 992.686.918 € 20.488.599.411 € 949.056.524 € 20.529.287.785 € 940.177.042 € 453.462.136 € 470.013.750 € 487.169.508 € 555.034.233 € 504.951.460 € 559.686.758 € 640.040.017 € 25.619.191.088 € 1.465.954.706 € 24.970.369.540 € 1.465.954.706 € 24.364.420.993 € 1.465.954.706 € 23.337.162.835 € 1.360.824.533 € 21.936.134.477 € 1.317.117.042 € 20.877.969.177 € 1.288.854.544 € 20.829.424.810 € 1.255.300.251 € 11.245.032.919 € 11.245.032.919 € 11.245.032.919 € 11.168.716.919 € 11.008.380.044 € 10.567.898.943 € 10.497.559.294 € 530.859.178 € 530.859.178 € 530.859.178 € 455.649.052 € 450.303.682 € 423.996.244 € 489.469.430 € 3.184.214.336 € 2.723.054.790 € 2.289.099.417 € 1.892.359.969 € 1.532.507.201 € 1.180.208.551 € 817.499.878 € 1.017.961.927 € 662.488.970 € 623.408.212 € 565.136.537 € 513.608.823 € 723.822.328 € 631.811.997 € 22.445.731 € 14.607.667 € 13.745.949 € 13.302.264 € 18.491.175 € 34.418.203 € 22.516.105 € 17.466.468.796 € 6.914.925.024 € 16.641.998.230 € 5.300.119.306 € 16.168.100.381 € 4.239.090.992 € 15.455.989.274 € 3.942.122.320 € 14.840.407.967 € 3.852.947.171 € 14.219.198.813 € 4.013.293.256 € 13.714.156.955 € 3.581.756.911 € 6.563.476.680 € 6.563.476.680 € 6.563.476.680 € 5.652.999.230 € 6.582.095.951 € 6.904.524.143 € 6.462.825.919 € 10.761.776.894 € 10.761.776.894 € 10.761.776.894 € 10.361.279.554 € 11.245.371.002 € 11.901.844.487 € 10.746.988.004 € 6.295.618.391 € 5.079.315.719 € 4.098.000.636 € 3.179.173.549 € 2.376.586.106 € 2.177.028.214 € 1.987.060.380 € 95.507.542 € 95.507.542 € 95.507.542 € 129.761.647 € 18.910.683 € 12.928.829 € 1.106.693.116 € 4.478.221.169 € 4.255.367.141 € 4.043.603.212 € 3.806.080.361 € 3.889.901.841 € 3.484.786.233 € 3.319.109.185 € 8.152.722.291 € 8.328.371.310 € 8.196.320.612 € 7.881.173.561 € 7.095.726.510 € 6.658.770.364 € 7.115.267.855 € 25.619.191.088 € 24.970.369.540 € 24.364.420.993 € 23.337.162.835 € 21.936.134.477 € 20.877.969.177 € 20.829.424.810 33 www.dgmco.it RENDICONTO FINANZIARIO REDDITO OPERATIVO - Imposte Risultato operativo dopo le imposte Ammortamenti, svalutazioni e accantonamenti FLUSSO DI CASSO OPERATIVO LORDO Variazione Crediti commerciali Variazione Scorte Variazione Debiti commerciali Variazione Altri debiti/Altri crediti FLUSSO DI CCNO FLUSSO DI CASSA OPERATIVO NETTO +/- Disinvestimenti/Investimenti mat. e imm. +/- Disinvestimenti/Investimenti imm. fin. Variazione Altri impieghi/fonti FREE CASH FLOW OPERATIVO Gestione Straordinaria FLUSSO DI CASSA DOPO COMPONENTI STRAORDINARIE Oneri e Interessi Finanziari FLUSSO DI CASSA Flusso di Gestione Finanziaria (Mezzi Propri) FREE CASH FLOW TO EQUITY 2015-2014 2014-2013 2013-2012 2012-2011 2011-2010 2010-2009 € 1.662.680.309 € 1.036.124.514 € 1.107.493.429 € 1.151.308.795 € 1.042.279.449 € 1.107.330.783 € 857.321.860 € 557.944.517 € 525.030.921 € 516.660.998 € 522.161.299 € 544.587.262 € 805.358.449 € 478.179.997 € 582.462.508 € 634.647.797 € 520.118.150 € 562.743.521 € 1.975.154.499 € 1.936.693.935 € 1.929.799.402 € 1.904.553.302 € 1.924.743.396 € 1.831.855.934 € 2.780.512.947 € 2.414.873.932 € 2.512.261.910 € 2.539.201.099 € 2.444.861.546 € 2.394.599.455 -€ 128.906.912 -€ 23.108.162 € 23.059.195 -€ 122.960.719 -€ 234.221.365 € 195.807.670 -€ 37.011.388 -€ 3.147.377 -€ 215.418.136 € 142.850.576 -€ 412.541.700 -€ 256.645.805 € 108.859.899 € 9.257.236 -€ 676.127.851 -€ 1.141.573.804 € 778.262.845 € 731.995.415 -€ 28.331.050 -€ 28.800.167 -€ 45.080.710 € 15.787.826 -€ 98.365.692 -€ 89.232.741 -€ 85.389.450 -€ 45.798.470 -€ 913.567.502 -€ 1.105.896.121 € 33.134.088 € 581.924.539 € 2.695.123.497 € 2.369.075.462 € 1.598.694.408 € 1.433.304.978 € 2.477.995.634 € 2.976.523.994 -€ 2.474.233.903 -€ 2.419.344.705 -€ 2.191.775.594 -€ 2.201.695.533 -€ 2.729.933.082 -€ 2.420.859.043 € 79.141.592 € 80.441.968 € 240.970.789 € 179.672.090 -€ 162.190.788 € 202.058.858 -€ 143.494.286 -€ 157.941.274 -€ 92.685.253 -€ 177.662.096 -€ 123.918.914 -€ 243.524.655 € 156.536.900 -€ 127.768.550 -€ 444.795.650 -€ 766.380.561 -€ 538.047.150 € 514.199.154 € 41.774.488 € 40.961.047 € 40.815.228 € 158.049.754 € 52.794.272 € 104.203.066 € 198.311.388 -€ 86.807.502 -€ 403.980.422 -€ 608.330.807 -€ 485.252.878 € 618.402.220 € 193.274.721 € 157.955.592 € 13.876.425 -€ 214.258.750 -€ 40.812.424 € 91.293.944 € 391.586.109 € 71.148.090 -€ 390.103.997 -€ 822.589.557 -€ 526.065.302 € 709.696.164 -€ 215.937.091 -€ 203.198.788 € 74.956.946 € 37.142.506 € 89.109.156 -€ 253.198.673 € 175.649.018 -€ 132.050.698 -€ 315.147.051 -€ 785.447.051 -€ 436.956.146 € 456.497.491 DISCLAIMER: Tutti i loghi ed i trademarks in questo documento, appartengono ai rispettivi proprietari. La grafica, le foto ed i contenuti, ove non diversamente specificato, appartengono a DGM Consulting srl. Testi, foto, grafica e materiali inseriti nel documento non potranno essere pubblicati, riscritti, commercializzati o distribuiti, da parte degli utenti e dei terzi in genere, in alcun modo e sotto qualsiasi forma salvo preventiva autorizzazione da parte dei responsabili della DGM Consulting srl. I contenuti offerti dal presente documento sono gratuiti, redatti con la massima cura/diligenza, e sottoposti ad un accurato controllo. La DGM Consulting srl, tuttavia, declina ogni responsabilità, diretta e indiretta, nei confronti degli utenti e in generale di qualsiasi terzo, per eventuali imprecisioni, errori, omissioni, danni (diretti, indiretti, conseguenti, punibili e sanzionabili) derivanti dai suddetti contenuti.. 34 www.dgmco.it 35 www.dgmco.it CHI SIAMO: DGM Consulting nasce nel 2003 per volontà dei due soci fondatori, Andrea Dossi e Gianluca Meloni, con l'obiettivo di costruire un luogo in cui convogliare e sviluppare il bagaglio di conoscenze professionali, di ricerca e didattiche maturate nel corso degli anni nell'area del Planning, Control & Performance Evaluation. Nel tempo DGM è cresciuta ampliando progressivamente le competenze chiave attraverso una continua e sistematica attività di ricerca. Grazie a questo impegno, DGM ha avviato e concluso un numero crescente di progetti che ne testimoniano la sua evoluzione anche in termini di servizi offerti e di settori presidiati. Oggi DGM, pur volendo rimanere una realtà capace di garantire un servizio customizzato e rispettoso delle esigenze dei propri clienti, si propone come community professionale nel campo della Consulenza Direzionale a tutto tondo. www.dgmco.it [email protected] Copyright © DGM Consulting. Tutti i diritti riservati. E' proibita la riproduzione, anche parziale, in ogni forma o mezzo, senza l’esplicita concessione scritta da parte degli autori. 36

Scarica