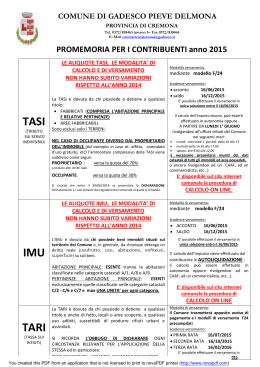

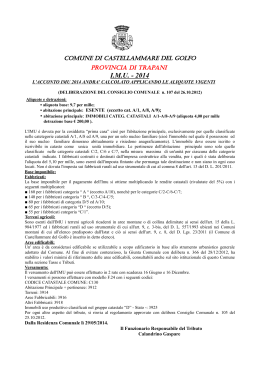

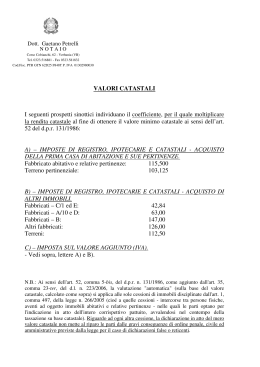

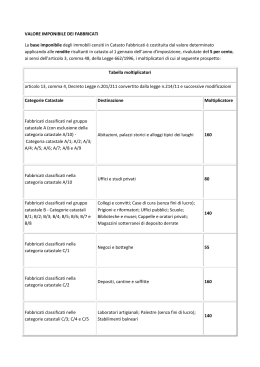

QUALI SOGGETTI RIGUARDA: il possessore (inteso come proprietario, usufruttuario, usuario, titolare del diritto di abitazione, enfiteusi e superficie) QUALI IMMOBILI RIGUARDA: fabbricati, aree fabbricabili e terreni agricoli, a qualsiasi uso destinati CARATTERISTICHE ABITAZIONE PRINCIPALE (ESCLUSA DAL PAGAMENTO) PERTINENZE unità catastale unica (non sono ammesse due unità contigue) residenza anagrafica e dimora abituale unità immobiliari classificate nelle categorie catastali : C2 - C6 - C7 (nel limite di una per ciascuna categoria). ALIQUOTA ORDINARIA: 9,6 PER MILLE ALIQUOTE ANNO 2014 ALIQUOTA DIFFERENZIATA: 7,6 PER MILLE (ALLOGGI CONCESSI IN LOCAZIONE A CANONE CONCORDATO) ALIQUOTA PER I FABBRICATI PRODUTTIVI DI CTG. “D”: 9,6 PER MILLE (7,6 PER MILLE RISERVATO ALLO STATO) ATTENZIONE Il contribuente deve soddisfare entrambi i requisiti della residenza e della dimora. In difetto anche solo di uno (ad esempio: dimora abituale per lavoro in altro comune) sarà applicata l’aliquota ordinaria Sono assimilate alle abitazioni principali e quindi escluse dall’obbligazione tributaria le unità immobiliari e le relative pertinenze: a. concesse in comodato dal soggetto passivo dell'imposta a parenti in linea retta entro il primo grado (padre-figlio e viceversa, ex artt. 74-75 C.C.) che le utilizzano come abitazione principale In caso di piu' unita' immobiliari concesse in comodato dal medesimo soggetto passivo dell'imposta, l'agevolazione di cui al primo periodo puo' essere applicata ad una sola unita' immobiliare. La fruizione del beneficio, è subordinata all’indicatore della situazione economica equivalente (ISEE) del comodatario e alla presentazione, entro il termine ordinario per le dichiarazioni di variazione relative all'imposta municipale propria, apposita dichiarazione, utilizzando il modello ministeriale, con la quale si attesta il possesso dei requisiti e si indicano gli identificativi catastali degli immobili ai quali il beneficio si applica. Nelle more dell’approvazione della normativa per la definizione dell’indicatore regionale di situazione economica equivalente (ISEEL), il parametro di accesso è fissato, per l’anno 2014, nel valore ISEE (determinato utilizzando i criteri stabiliti dalla normativa nazionale), non superiore a € 15.000. Tale valore ISEE potrà essere adeguato negli anni successivi. Diversamente, resta ferma l’applicazione dell’aliquota base deliberata dal Comune b. di proprietà di cittadini italiani residenti all’estero (AIRE) a condizione che non siano locate; c. di anziani ricoverati presso un istituto o una casa di cura, a condizione che non siano locate. I proprietari delle unità immobiliari locate a soggetti che le utilizzino come abitazione principale alle condizioni definite negli accordi tra le organizzazioni rappresentative della proprietà edilizia e quelle dei conduttori (canone inferiore o uguale a quello concordato) alla dichiarazione, di cui all’art. 13 del regolamento IMU, il soggetto passivo d'imposta, dovranno allegare copia del contratto, verificato e controfirmato da almeno due organizzazioni sindacali, delle quali una degli ”inquilini” e una dei “proprietari”. Tale obbligo si rende necessario per consentire un'attività adeguata di verifica e controllo circa la spettanza dell'agevolazione. BASE IMPONIBILE FABBRICATI La rendita catastale, rivalutata del 5%, va moltiplicata per il moltiplicatore di riferimento BASE IMPONIBILE TERRENI AGRICOLI BASE IMPONIBILE AREE FABBRICABILI MOLTIPLICATORI FABBRICATI - 160 per i fabbricati del gruppo catastale A (esclusi gli A/10), C/2,C/6,C/7 140 per i fabbricati del gruppo catastale B e delle categorie C/3, C/4 e C/5 80 per i fabbricati della categoria catastale A/10 e D/5 65 per i fabbricati del gruppo catastale D (esclusi i D/5) 55 per i fabbricati della categoria catastale C/1 valore = reddito dominicale al 1° gennaio dell’anno d’imposizione + 25%: - moltiplicatore 135 - moltiplicatore 75 - per i coltivatori diretti - intesi come imprenditori agricoli iscritti alla previdenza agricola - valore di mercato al primo gennaio di ciascun anno QUANDO SI VERSA - acconto entro il 16 giugno saldo entro il 16 dicembre COME SI VERSA - esclusivamente con modello F24 come previsto dal decreto 201/11 art. 13 comma 12- disposizioni DLgs 241/97 art. 17 COME COMPILARE IL MODELLO F24 sul modello F24, nella sezione “IMU ED ALTRI TRIBUTI LOCALI”, indicare oltre ai dati anagrafici nella sezione “CONTRIBUENTE” le seguenti voci: - - nella casella “codice ente/codice comune”: M053; barrare la relativa casella se si tratta di RAVVEDIMENTO OPEROSO; barrare la casella relativa al versamento: SALDO (per il pagamento di dicembre); specificare il “codice tributo” relativo all’IMU : 3918: altri fabbricati (unico codice di versamento); 3925: altri fabbricati D (tributo spettante allo Stato); 3913 : fabbricati rurali ad uso strumentale; 3914: terreni; 3916: aree fabbricabili; 3923: interessi da accertamento; 3924: sanzioni da accertamento. nello spazio “anno di riferimento” indicare a quale anno di imposta si riferisce il versamento. Attenzione: il versamento per i fabbricati “D” dovrà essere distinto per quota Stato (7,6 per mille e quota Comune (2 per mille) utilizzando rispettivamente i codici tributo corrispondenti (3918 e 3925). DICHIARAZIONE COME INFORMARSI - 30 giugno dell’anno successivo a quello in cui si sono verificate variazioni presso l’ufficio tributi nei seguenti orari di apertura al pubblico: lunedì, giovedì e venerdì dalle 9 alle 12, mercoledì dalle 15,30 alle 18; consultando il sito internet: www.comune.vimodrone.milano.it. SUL SITO INTERNET ALL’INDIRIZZO : WWW.COMUNE.VIMODRONE.MILANO.IT E’ POSSIBILE EFFETTUARE IL CALCOLO DELL’IMU E LA COMPILAZIONE DEL MODELLO F24 PER IL RELATIVO VERSAMENTO. (Il comune non è responsabile di eventuali errori causati dall'uso di Calcolo IMU che viene fornito gratuitamente. Si consiglia di verificare sempre la percentuale di possesso inserita.)

Scaricare