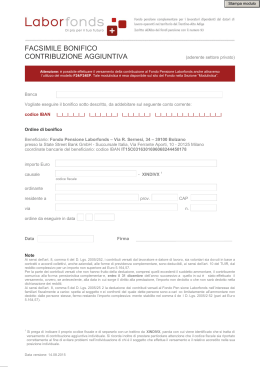

ONERI DEDUCIBILI INTRODUZIONE Cosa sono gli oneri deducibili Gli oneri deducibili sono le spese che possono essere portate in diminuzione dal reddito complessivo. Si distinguono perciò dagli oneri detraibili, la cui detrazione va portata in diminuzione dall’imposta lorda dovuta. Riferimento legislativo: art. 10, comma 1, DPR 22.12.1986 n. 917, Tuir Tipologie di oneri deducibili Gli oneri deducibili, previsti dalla norma, sono i seguenti: • • • • • • • contributi previdenziali e assistenziali assegni periodici per il coniuge contributi per addetti al servizio domestico contributi ad istituzioni religiose spese mediche e di assistenza specifica dei portatori di handicap contributi e premi per forme pensionistiche complementari ed individuali altri oneri deducibili Chi ha diritto alla deduzione Gli oneri deducibili in base alla loro tipologia, possono essere portati in deduzione: • dal soggetto che ha effettivamente sostenuto la spesa nell’interesse proprio • dal soggetto che ha effettivamente sostenuto la spesa nell’interesse dei familiari fiscalmente a carico • ed in taluni casi, dal soggetto che ha effettivamente sostenuto la spesa nell’interesse dei familiari non fiscalmente a carico. I familiari da considerare sono quelli elencati nell’articolo 433 del Codice Civile. Quando sorge il diritto alla deduzione Sono deducibili tutte le spese sostenute nel corso del periodo d’imposta per il quale viene presentata la dichiarazione dei redditi. Anche gli oneri deducibili come quelli detraibili seguono quindi il principio di cassa. La compilazione del 730 Gli oneri deducibili vanno indicati nel quadro E del modello 730, nella sezione denominata “oneri deducibili”. Il CAF verifica gli importi indicati nei vari righi e, se necessario, procede alla correzione o alla applicazione di riduzioni o abbattimenti, quando la spesa sostenuta non è integralmente deducibile. Le variazioni apportate vengono comunicate al contribuente con un messaggio inserito nella sezione “messaggi” del modello 730-3. Il calcolo dell’importo da dedurre Gli importi relativi agli oneri deducibili sono sommati tra loro, e viene calcolata la deduzione spettante. L’importo della deduzione è riportato nel rigo “oneri deducibili” del modello 730-3. Attenzione! Gli oneri indicati nel CUD, alla casella “totale oneri sostenuti esclusi dai redditi indicati nei punti 1 e 2” e riportati con maggior dettaglio nel riquadro delle annotazioni, non vanno riportati nel modello 730 perché sono stati già dedotti dal sostituto di imposta. Riferimenti Vedi anche l’approfondimento: “la certificazione CUD” Db 1 La documentazione La documentazione necessaria ai fini della deducibilità varia a seconda del tipo di onere sostenuto. Tutti gli oneri sostenuti devono essere documentati e sono sottoposti all’apposizione del visto di conformità da parte del Caf. I CAF devono effettuare sia una verifica documentale sia una verifica del diritto al riconoscimento degli oneri deducibili alle condizioni e nei limiti previsti dalla normativa vigente. Riguardo ai controlli documentali è necessario verificare: • la data in cui è stato effettuato il pagamento. Tutti i pagamenti devono essere stati effettuati nel periodo d’imposta considerato; • l’intestatario della fattura/ricevuta, che salvo alcuni casi previsti dalla normativa deve essere intestata al contribuente che espone in dichiarazione tale spesa. La documentazione deve essere conservata per 4 anni dalla presentazione della dichiarazione. Db 2 CONTRIBUTI PREVIDENZIALI E ASSISTENZIALI I contributi previdenziali e assistenziali deducibili. Sono deducibili sia i contributi previdenziali e assistenziali versati in osservanza a disposizioni di legge, sia i contributi volontari versati alla gestione della forma pensionistica obbligatoria. Rientrano in questa voce anche: • i contributi sanitari obbligatori versati per l’assistenza erogata nell’ambito del Servizio Sanitario Nazionale, compresi quelli versati con il premio di assicurazione Responsabilità Civile Autoveicoli; • il contributo previdenziale versato alla gestione separata dell’INPS nella misura effettivamente rimasta a carico del contribuente, come ad esempio il lavoro occasionale superiore a euro 5.000 percepiti nell’anno; • i contributi agricoli unificati versati all’INPS; • i contributi previdenziali e assistenziali versati facoltativamente alla gestione della forma pensionistica obbligatoria di appartenenza, ivi compresi quelli per la ricongiunzione di periodi assicurativi. Rientrano in questa categoria ad esempio i contributi versati per il riscatto di anni di laurea, per la prosecuzione volontaria; • i contributi versati per l’assicurazione obbligatoria INAIL , per la tutela contro gli infortuni domestici (la cosiddetta assicurazione casalinghe). Riferimento legislativo: art. 10, comma 1, lettera e, DPR 22.12.1986 N. 917, Tuir Differenza tra contributi obbligatori e volontari. Il versamento dei contributi obbligatori è imposto dalla legge: sono contributi obbligatori quelli versati dai lavoratori di alcune categorie professionali (medici, veterinari, farmacisti, giornalisti, ecc.) che pur avendo un rapporto di lavoro dipendente sono obbligati a versare i contributi anche alla cassa previdenziale del loro Ordine professionale. Il versamento dei contributi volontari è una scelta che fa il lavoratore, per garantirsi un miglior trattamento pensionistico, come, per esempio, il cosiddetto “riscatto” degli anni di Università. Chi può dedurre. I contributi previdenziali e assistenziali sono deducibili dal contribuente che li ha sostenuti per sé o per i familiari fiscalmente a carico. Riferimenti Circolare A.E. n. 50E/2000, risp.3.5 La compilazione del 730 I contributi previdenziali ed assistenziali versati alla gestione della forma pensionistica obbligatoria vanno indicati nel quadro E del modello 730, sezione II, al rigo corrispondente. Non esiste alcun limite di deducibilità, per cui la spesa sostenuta può essere interamente dedotta. Il totale delle spese sostenute va riportato nel prospetto di liquidazione, sommato agli altri oneri deducibili. Oneri senza carattere previdenziale I versamenti agli Enti pensionistici sono deducibili solo quando rivestono carattere previdenziale cioè generano una prestazione futura da parte dell’istituto previdenziale al quale sono versati. Db 3 Per questo, altre somme versate all’INPS, come ad esempio quelle per ottenere l’abolizione del divieto di cumulo tra pensione di anzianità e di attività di lavoro e quelle relative alla regolarizzazione dei periodi pregressi non possono essere considerati deducibili. L’errore più frequente L’importo versato per l’iscrizione all’Ordine delle categorie professionali, quali medici, farmacisti, biologi, psicologi, ecc. non può essere portato in deduzione in quanto non ha natura previdenziale. La documentazione La documentazione da sottoporre a controllo può essere: • quietanza relativa al premio pagato in caso di contributo al SSN; • certificazione del sostituto in caso di contributi previdenziali versati alla gestione separata dell’INPS per i redditi occasionali; • ricevuta del versamento in caso di contributi agricoli unificati versati all’INPS; • ricevute relative ai versamenti dei contributi volontari effettuati nell’anno indipendentemente dal periodo a cui si riferiscono, per esempio riscatto anni di laurea o servizio militare, ricongiunzione di periodi assicurativi, iscrizione volontaria alla gestione separata dell’INPS, contributo INAIL pagato dalle casalinghe; • cartelle esattoriali per i contributi versati alle Casse Previdenziali degli Ordini professionali. Riferimenti legislativo e normativo: art. 10, comma 1, lettera e), DPR 22.12.1986, n.917, Tuir Circolare Ministeriale 15.5.1997, n.137, risposta 4.2.1 Circolare Agenzia delle Entrate 12.06.2002, n. 50E, risposta 3.5 Db 4 ASSEGNI PERIODICI CORRISPOSTI AL CONIUGE. L’assegno periodico corrisposto al coniuge L’assegno periodico è costituito dalla somma di denaro che un coniuge deve all’altro, a seguito di separazione legale ed effettiva, di scioglimento e annullamento del matrimonio o di cessazione dei suoi effetti civili. L’assegno è disposto dall’autorità giudiziaria ed è destinato al mantenimento del coniuge e dei figli, se presenti, e normalmente versato a cadenza periodica. L’assegno periodico corrisposto al coniuge costituisce onere deducibile, esclusa la quota per il mantenimento dei figli. La deducibilità è ammessa anche quando il coniuge è residente all’estero. La sentenza di separazione E’ sempre necessario verificare che nella sentenza sia stabilito che i versamenti sono periodici e che effettivamente siano erogati periodicamente, in quanto non sono considerate onere deducibile le somme corrisposte in un’unica soluzione. Riferimenti legislativi e normativi: art. 10, comma 1, lettera c), DPR. 22.12.1986, n.917, Tuir - Circolare ministeriale 12.05.2000, n. 95, risposta 1.5.2. L’ammontare della deduzione La normativa non prevede un limite all’importo che può essere dedotto dal reddito, ma specifica che tale importo deve corrispondere a ciò che è indicato nel provvedimento dell’autorità giudiziaria, con esclusione della parte relativa ai figli. Il CAF deve quindi verificare: nella sentenza di separazione o divorzio la somma riportata sull’atto e destinata al coniuge e, se previsto, la rivalutazione di tale importo; che gli importi riportati sui bonifici o sulle ricevute rilasciate dal soggetto che ha percepito la somma siano congruenti con quelli riportati sulla sentenza e che siano riferibili a versamenti periodici. Quota per il coniuge e i figli Se il provvedimento dell’autorità giudiziaria, non distingue la quota per l’assegno periodico destinato al coniuge da quella per il mantenimento dei figli, si considera che il 50% dell’ammontare sia destinato al coniuge e l’altro 50% sia destinato ai figli. La documentazione La documentazione da verificare e sottoporre a controllo è la seguente: • la sentenza di separazione o divorzio; • i bonifici o le ricevute rilasciate dal soggetto che ha percepito la somma. La compilazione del 730. Gli assegni corrisposti al coniuge vanno indicati nel quadro E del modello 730, rigo “assegno al coniuge”. Nello stesso rigo oltre al totale degli assegni corrisposti, va indicato, anche il codice fiscale dell’ex coniuge destinatario degli assegni versati. Si precisa che in assenza del codice fiscale del coniuge non sarà riconosciuta la deduzione dal reddito con riferimento all’importo indicato nella colonna 2. Il totale dell’assegno per il coniuge concorre a formare l’importo degli oneri deducibili che sarà indicato dal CAF nel modello 730-3 rigo “oneri deducibili”. Db 5 CONTRIBUTI PER GLI ADDETTI AI SERVIZI DOMESTICI Contributi per gli addetti ai servizi domestici I contributi per gli addetti ai servizi domestici devono essere obbligatoriamente versati da tutti i datori di lavoro privati che hanno alle proprie dipendenze addetti ai servizi domestici ed all’assistenza personale e familiare quali ad esempio baby-sitter, colf, ed assistenti delle persone anziane. Tali versamenti sono effettuati, trimestralmente, all’INPS. Riferimento legislativo: art. 10, comma 2 del Tuir. La cassa sanitaria Colf A partire dal 1° luglio 2010 è operativa la nuova CAS.SA COLF che aumenta i servizi previdenziali, assistenziali assicurativi offerti alle colf garantendo il pagamento di una indennità in caso di eventi come la malattia, il parto, il ricovero ospedaliero. Chi ha diritto alla deduzione I contributi per addetti ai servizi domestici e familiari possono essere portati in deduzione solo dal soggetto che li ha sostenuti. Insorgenza del diritto Così, come per tutti gli altri oneri, devono essere fatti valere secondo il criterio di cassa, senza considerare il periodo di competenza. Ad esempio, contributi relativi al IV trimestre 2011 e pagati a gennaio 2012 potranno essere dedotti solo nella dichiarazione dei redditi relativa al periodo d’imposta 2012, (730/2013) mentre potranno essere dedotti nella dichiarazione dei redditi relativa al periodo d’imposta 2011 i contributi relativi al IV trimestre 2010 e pagati a gennaio 2011. Il limite di deducibilità Non è deducibile l’intero importo versato ma solo la quota rimasta a carico del datore di lavoro, cioè del contribuente. L’importo massimo deducibile è pari a Euro 1.549,37. Se nel modello 730 è indicata una somma superiore, l’importo di tale rigo deve essere riportato al suddetto limite. Tale operazione viene effettuata dal CAF. Calcolo della quota a carico del datore di lavoro Sia la quota a carico del datore di lavoro che del lavoratore sono rapportate alle diverse fasce retributive ed all’orario di lavoro e sono aggiornate annualmente dall’INPS. Si dovrà quindi moltiplicare la quota oraria a carico del lavoratore per il numero di ore del trimestre (rilevabile dalla ricevuta di versamento) e sottrarre il risultato dall’importo complessivamente versato. Riferimenti Vedi anche l’approfondimento: “Contributi assicurativi INPS per lavoratori domestici” Come si pagano i contributi A partire dal secondo trimestre 2011 per il pagamento dei contributi dei lavoratori domestici è possibile effettuare il pagamento dal sito Internet dell'Inps con il Pos Virtuale del gruppo bancario Intesa San Paolo oppure effettuare l'emissione online del M.AV . Relativamente al M.AV è necessario esaminare la causale di versamento, riportata nella parte alta del bollettino. Tale parte deve essere conservata dal datore di lavoro per l’attestazione dei dati che hanno portato al calcolo del contributo versato. Db 6 Nella parte “causale del versamento” è importante individuare, oltre ai codici fiscali del datore di lavoro e del lavoratore: • le ore lavorate • la retribuzione oraria • l’importo (solo contributo) • il contr. org. (cassa colf) • l’importo totale (contributi + cassa colf) Come evidenziato nella tabella a pag.Db9 (approfondimenti), per il calcolo dei soli contributi si va a fasce orarie, fino a 24 ore settimanali ci sono tre importi a seconda della retribuzione oraria, dalle 25 ore settimanali il contributo è fisso. La cassa colf è calcolata in misura dello 0,03 centesimi di euro per ogni ora lavorata, 0,02 a carico del datore di lavoro e 0,01 del lavoratore. La compilazione del 730 I contributi per gli addetti ai servizi domestici e familiari vanno indicati nel quadro “E”, del modello 730, nel rigo corrispondente. La quota totale dei contributi effettivamente sostenuti concorre a formare l’importo degli oneri deducibili che sarà indicato dal CAF nel modello 730-3. La documentazione La documentazione da verificare e sottoporre a controllo è data dai versamenti effettuati tramite bollettini di versamento in conto corrente postale (primo trimestre 2011) e modalità MAV, intestati all’INPS Riferimenti Riferimento legislativo e normativo: art. 10, comma 2, DPR 22.12.1986, n. 917, Tuir - Circolare dell’Agenzia delle Entrate 16.11.2000, n. 207 Db 7 APPROFONDIMENTO COPIA del BOLLETTINO di VERSAMENTO CONTRIBUTI di LAVORATORI DOMESTICI – MODELLO MAV. Db 8 CONTRIBUTI ASSICURATIVI INPS per LAVORATORI DOMESTICI ANNO 2010 APPROFONDIMENTO Retribuzione effettiva oraria con quota assegni familiari senza quota assegni familiari totale contri- di cui a carico totale contri- di cui a carico buto orario del lavoratore buto orario del lavoratore Rapporto di lavoro di durata fino a 24 ore settimanali Euro Euro Euro Euro Euro da 0 a 7,22 oltre 7,22 a 8,81 Oltre 8,81 1,34 1,51 1,85 0,32 0,36 0,44 1,34 1,51 1,84 0,32 0,36 0,44 --- Rapporto di lavoro di durata oltre 24 ore settimanali (*) 0,98 0,23 0,97 0,23 ANNO 2011 Retribuzione effettiva oraria con quota assegni senza quota assegni familiari familiari totale di cui a caritotale di cui a caricontributo co del lavocontributo co del lavoorario ratore orario ratore Rapporto di lavoro di durata fino a 24 ore settimanali Euro Euro Euro Euro Euro da 0 a 7,34 oltre 7,34 a 8,95 Oltre 8,95 1,36 1,54 1,88 0,33 0,37 0,45 1,37 1,55 1,89 0,33 (**) 0,37 (**) 0,45 (**) --- Rapporto di lavoro di durata oltre 24 ore settimanali (*) 0,99 0,24 1,00 0,24 (**) (*) = L’orario settimanale di oltre 24 ore deve essere effettuato presso lo stesso datore di lavoro. (**) = Il contributo senza la quota degli assegni familiari è dovuto quando il lavoratore è coniuge del datore di lavoro oppure è parente o affine entro il terzo grado e convive con il datore di lavoro. Db 9 CONTRIBUTI ED EROGAZIONI A FAVORE DI ISTITUZIONI RELIGIOSE Erogazioni a favore di istituzioni religiose Sono deducibili dal reddito complessivo le erogazioni liberali in denaro versate a favore: • dell’Istituto centrale per il sostentamento del clero della Chiesa cattolica italiana; • dell’Unione italiana delle Chiese cristiane avventiste del 7º giorno destinate al sostentamento dei ministri di culto e dei missionari e a specifiche esigenze di culto e di evangelizzazione; • dell’Ente morale Assemblee di Dio in Italia per il sostentamento dei ministri di culto delle Assemblee di Dio in Italia e per esigenze di culto, di cura delle anime e di amministrazione ecclesiastica; • della Chiesa valdese, Unione delle chiese metodiste e valdesi, per fini di culto, istruzione e beneficenza che le sono propri e per i medesimi fini delle Chiese e degli enti facenti parte dell’Unione cristiana evangelica dell’ordinamento valdese; • dell’Unione cristiana evangelica battista d’Italia per fini di culto, istruzione e beneficenza che le sono propri e per i medesimi fini della Chiesa e degli enti facenti parte dell’Unione; • della Chiesa evangelica luterana in Italia e delle comunità ad essa collegate per fini di culto e di evangelizzazione; • dell’Unione delle Comunità ebraiche italiane, nonché i contributi annuali versati alle Comunità ebraiche. Riferimenti Riferimento legislativo: art. 10, comma 1, lettera i) e l), DPR 22.12.1986, n. 917, Tuir Versamenti alla Chiesa Cattolica I versamenti fatti a singole parrocchie della chiesa cattolica non sono deducibili. Sono deducibili soltanto i versamenti intestati all’Istituto Centrale di sostentamento del Clero. Chi può dedurre. Le erogazioni liberali a favore di istituzioni religiose possono essere portate in deduzione solo dal contribuente che ha effettuato il versamento. Limite massimo deducibile Il limite massimo deducibile delle erogazioni in favore delle istituzioni religiose è di euro 1.032,91. Tale limite è riferito a ciascuna istituzione. La compilazione del 730 I contributi ed erogazioni a favore di istituzioni religiose vanno indicate nel quadro “E”, sezione 2^, del modello 730, nel rigo corrispondente. Nel caso in cui un contribuente abbia effettuato più erogazioni ad una o a diverse istituzioni religiose, in tale rigo va indicato il totale delle somme versate, che non sono indicate analiticamente nella dichiarazione dei redditi. L’importo da indicare nel quadro “E”, sezione 2^, rigo corrispondente, non può superare il limite di euro 1032,91 per istituzione, e quindi al massimo euro Db 10 7.230,37; pertanto, se il contribuente ha indicato una somma superiore, l’importo deve essere riportato al suddetto limite. Tale operazione viene effettuata dal Caf. Il totale dei contributi concorre a formare l’importo degli oneri deducibili che sarà indicato dal CAF nel modello 730-3. La documentazione La documentazione necessaria è costituita da: • ricevute di versamento in conto corrente postale intestato all’istituzione religiosa; • quietanze liberatorie; • ricevute dei bonifici bancari intestate alla istituzione religiosa. Db 11 SPESE MEDICHE E DI ASSISTENZA SPECIFICA DEI PORTATORI DI HANDICAP Tipologie di spese generiche e di assistenza specifica Sono deducibili le spese mediche generiche e di assistenza specifica necessarie nei casi di grave e permanente invalidità o menomazione, sostenute per le persone portatrici di handicap. Le spese di assistenza specifica sono quelle relative: • all’assistenza infermieristica e riabilitativa; • al personale in possesso di qualifica professionale di addetto al l’assistenza di base, di operatore tecnico assistenziale dedicato unicamente all’assistenza diretta alla persona; • al personale di coordinamento delle attività assistenziali di nucleo; • al personale con la qualifica di educatore professionale; • al personale qualificato addetto ad attività di animazione e/o di terapia occupazionale. I portatori di handicap Per essere considerato portatore di handicap, è necessario il riconoscimento in base all’art. 3 della legge 104/92 o da altre commissioni mediche pubbliche incaricate ai fini del riconoscimento dell’invalidità civile, di lavoro e di guerra purché siano presenti una o più condizioni di minorazione. Infatti, sono considerati portatori di handicap coloro che presentano una minorazione fisica, psichica o sensoriale, stabilizzata o progressiva, che è causa di difficoltà di apprendimento, di relazione o di integrazione lavorativa e tale da determinare un processo di svantaggio sociale o di emarginazione, ai sensi dell’art. 3 della legge 104/92 indipendentemente dalla circostanza che fruiscano o meno dell’assegno di accompagnamento. Riferimenti Riferimenti legislativi e normativi: art. 10, comma 1, lettera b), DPR 22.12.1986, n.917, Tuir Spese non deducibili Non sono da considerare deducibili le spese: • chirurgiche, • per prestazioni specialistiche, • per protesi dentarie e sanitarie • per i mezzi di accompagnamento, di locomozione, di deambulazione e di sollevamento • per sussidi tecnici e informatici in quanto rientrano tra quelle per le quali spetta la detrazione di imposta e devono essere indicate nei righi: * spese sanitarie; * spese sanitarie per familiari non a carico; * spese sanitarie per portatori di handicap; * spese per veicoli per i portatori di handicap Acquisto di medicinali Costituisce onere deducibile la spesa per l’acquisto di medicinali sostenuta da un soggetto portatore di handicap. Riferimenti Riferimento normativo: Circolare Agenzia delle Entrate 14.06.2001, n. 55E, punto 1.2.1. Quota per ricovero in casa In caso di fattura relativa al ricovero di un portatore di handicap in una casa di Db 12 di assistenza assistenza e ricovero, non è possibile portare in deduzione l’intera retta pagata, ma soltanto la parte che riguarda le spese mediche e paramediche di assistenza specifica. Nella fattura deve essere chiaramente distinta la quota relativa all’assistenza medica e paramedica da quella relativa alla retta. Chi ha diritto alla deduzione Le spese mediche e di assistenza specifica dei portatori di handicap possono essere portate in deduzione dal contribuente che l’ha sostenuta per sé o per le persone indicate nell’art.433 del codice civile anche se non risultano fiscalmente a carico. Riferimenti Riferimento legislativo: Art. 433 del Codice Civile, Circolare Ministeriale 01.06.1999 n. 122, punto 1.1.9. La documentazione La documentazione da esaminare e sottoporre a controllo è la seguente: • fattura o ricevuta fiscale rilasciata dal soggetto che ha erogato la prestazione attestante che si tratta di assistenza medica o paramedica; • fattura rilasciata dalla casa di assistenza e ricovero in cui è chiaramente distinta dalla retta complessiva, la quota relativa all’assistenza specifica; • certificazione relativa al riconoscimento dell’handicap, ovvero autocertificazione effettuata nei modi e nei termini previsti dalla legge che attesti la sussistenza dell’handicap. La compilazione del 730 Le spese mediche e di assistenza specifica dei portatori di handicap vanno indicate nel quadro E , sezione 2, del modello 730, nel rigo corrispondente. L’importo dichiarato dal contribuente concorre nella sua interezza a costituire il totale degli oneri deducibili. Il totale delle spese concorre a formare l’importo degli oneri deducibili che sarà indicato dal CAF nel modello 730-3. Db 13 ALTRI ONERI DEDUCIBILI - Codici 1-2-3-4 APPROFONDIMENTO SU: * CONTRIBUTI a FONDI INTEGRATIVI SSN * O.N.G. * O.N.L.U.S. * EROGAZIONI a UNIVERSITA’, RICERCA, ENTI PARCO Gli altri oneri deducibili Gli “altri oneri deducibili” per i quali spetta una deduzione dal reddito complessivo sono una pluralità di oneri di diversa tipologia che, all’interno dello stesso rigo, vengono contraddistinti da appositi codici. Riferimenti Riferimento normativo: art. 10, comma 1, lettera e-ter e g) del Tuir Identificazione degli altri oneri deducibili. Per tutte le tipologie di “altri oneri deducibili”, nella compilazione del rigo, deve essere indicato: - il codice che identifica l’onere, da 1 a 5; - l’importo versato. Contributi ai fondi integrativi del SSN Con il codice 1 vengono indicati i contributi versati ai fondi integrativi del servizio sanitario nazionale che erogano prestazioni negli ambiti di intervento stabiliti con decreto del Ministero della Salute. L'importo massimo dei contributi deve essere complessivamente non superiore ad euro 3.615,20. Ai fini del calcolo di tale limite si deve tener conto anche dei versamenti eseguiti agli enti o casse aventi esclusivamente fine assistenziale dai lavoratori dipendenti ed assimilati e dai loro datori di lavoro. La deduzione spetta anche se la spesa è stata sostenuta nell’interesse delle persone fiscalmente a carico per la sola parte da queste ultime non dedotta. Riferimenti Riferimento normativo: Circolare Agenzia delle Entrate 19.06.2002, n. 54E Contributi alle ONG Con il codice 2 vengono indicati i contributi, le donazioni e le oblazioni erogate alle organizzazioni non governative (ONG) riconosciute idonee, che operano nel campo della cooperazione con i Paesi in via di sviluppo. Il termine organizzazione non governativa (O.N.G) viene utilizzato per definire un insieme di organismi accomunati da alcuni valori di solidarietà e giustizia unitari e da una metodologia di lavoro fondata su elementi comuni. Nell’ordinamento italiano, le ONG appartengono alla categoria giuridica delle associazioni senza scopo di lucro. Tra le ONG, particolare rilevanza assumono le organizzazioni caratterizzate dal fatto di operare nell’ambito della cooperazione internazionale allo sviluppo. Tali organizzazioni infatti devono ottenere dal ministero degli Affari Esteri un riconoscimento di idoneità, fondamentale al fine di poter accedere ai contributi e ai progetti ministeriali. Lo stesso ministero aggiorna periodicamente l’elenco delle organizzazioni riconosciute idonee. Db 14 A titolo esemplificativo sono organizzazioni idonee: la Caritas italiana l’Iscos ( Istituto sindacale per la cooperazione con i paesi in via di sviluppo) Il Cuamm ( Collegio universitario aspiranti medici e missionari) Il Mlal ( Movimento laici America latina) Tale onere può essere dedotto solo nell’interesse del soggetto che lo ha sostenuto. L’importo massimo deducibile è pari al 2% del reddito complessivo. Se il contribuente ha indicato una somma superiore, l’importo deve essere ricondotto a tale limite e ne deve essere data comunicazione al contribuente con apposito messaggio nel prospetto di liquidazione alla sezione “messaggi”. Tale operazione è effettuata dal CAF. Erogazioni liberali alle ONLUS Con il codice 3 vengono indicate le erogazioni liberali in denaro o in natura a favore di organizzazioni non lucrative di utilità sociale (ONLUS), associazioni di promozione sociale ,alcune fondazioni e associazioni riconosciute ed altri enti aventi per oggetto statutario la tutela, la promozione e la valorizzazione dei beni di interesse artistico, storico e paesaggistico. L’importo versato è deducibile nel limite del 10 per cento del reddito complessivo e comunque nella misura massima di 70.000 euro. Se il contribuente ha indicato una somma superiore, l’importo deve essere ricondotto a tale limite e ne deve essere data comunicazione al contribuente con apposito messaggio nel prospetto di liquidazione alla sezione “messaggi”. Tale operazione è effettuata dal Caf. L’onere può essere dedotto solo nell’interesse del soggetto che lo ha sostenuto. Riferimenti Riferimento normativo: Circolare Agenzia delle Entrate 19.08.2005, n. 39E. Utilizzo alternativo dei codici 2 e 3 Le ONG riconosciute idonee, assumono di diritto anche la qualifica di ONLUS, per cui al momento della compilazione del quadro E, le erogazione effettuate alle ONG potranno essere indicate in alternativa, con il codice 3; in questo caso l’importo deducibile sarà quello previsto per le ONLUS. Erogazioni e enti universitari di ricerca e enti parco regionali e nazionali Con il codice 4 vengono indicate le erogazioni liberali in denaro a favore di enti universitari, di ricerca pubblica e di quelli vigilati nonché degli enti parco regionali e nazionali. La deduzione si applica alle erogazioni a favore di: università, fondazioni universitarie (di cui all’articolo 59, comma 3, della legge 23 dicembre 2000, n.388); • istituzioni universitarie pubbliche; • enti di ricerca pubblici, ovvero enti di ricerca vigilati dal Ministero dell’istruzione, dell’università e della ricerca; • l’Istituto superiore di sanità e l’Istituto superiore per la prevenzione e la sicurezza del lavoro; • enti parco regionali e nazionali. Db 15 Tale onere può essere dedotto solo nell’interesse del soggetto che lo ha sostenuto. L’importo dichiarato concorre nella sua interezza a costituire il totale degli oneri deducibili. La documentazione Le erogazioni identificate con codice 2,3,4 per poter essere dedotte devono essere effettuate tramite versamento postale o bancario, ovvero mediante, carte di credito, carte prepagate, assegni bancari e circolari. Riferimenti legislativi: art. 10, comma 1, lettera e-ter) DPR 22.12.1986, n. 917, Tuir art. 10, comma 1, lettera g) DPR 22.12.1986, n.917, Tuir Circolari AE n. 54E/2002 e n. 39E/2005 Riferimenti Vedi anche l’approfondimento “Le organizzazioni non lucrative di utilità sociale” Db 16 ALTRI ONERI DEDUCIBILI - Codice 5 Altre tipologie di oneri deducibili Con il codice 5, vengono invece identificate le altre tipologie di oneri deducibili che rientrano tra la voce “altri” . Essi sono: • Rendite, vitalizi e assegni periodici corrisposti in forza di testamento o di atto di donazione modale; assegni alimentari nella misura risultante da provvedimenti dell’Autorità giudiziaria , corrisposti a persone indicate nell’art. 433 del Codice Civile; • Canoni, livelli e censi gravanti sui redditi degli immobili; • Indennità per la perdita di avviamento corrisposte per disposizione di legge al conduttore in caso di cessazione della locazione di immobili urbani ad usi diversi da quello di abitazione; • Somme restituite al soggetto erogatore che hanno concorso a formare il reddito in anni precedenti; • Somme che non avrebbero dovuto concorrere a formare il reddito di lavoro dipendente e che invece sono state assoggettate a tassazione; • Il 50% delle imposte arretrate sul reddito dovute per gli anni anteriori al 1974; • Il 50% delle spese sostenute dai genitori adottivi di minori stranieri; • Erogazioni liberali per oneri difensivi dei soggetti che fruiscono del gratuito patrocinio. Approfondiamo gli oneri più frequenti. Rendite, vitalizi, assegni alimentari. Sono considerati oneri deducibili: • gli assegni corrisposti in forza di un testamento o di una donazione modale, quale obbligo imposto dal de cuius all’erede, oppure dal donante al donatario. In sostanza, tramite questi atti di disposizione, s’impone all’erede l’obbligo di corrispondere a terzi un assegno periodico. L’importo è deducibile nei limiti di quanto stabilito nel testamento o nell’atto di donazione. Affinché l’erede o il donatario possano beneficiare della deduzione è necessario che abbiano accettato l’eredità o la donazione con il conseguente accollo dell’obbligo di corrispondere tali assegni, • gli assegni alimentari corrisposti alle persone indicate nell’art. 433 del c.c. nella misura stabilita dal provvedimento dell’Autorità Giudiziaria. ATTENZIONE: Si ricorda che, in ogni caso, rimangono indeducibili gli assegni versati volontariamente, ovvero non risultanti da alcun atto giudiziario. La documentazione. La documentazione da sottoporre a controllo è data da: * Bonifici, attestazioni di versamento o ricevute rilasciate dal soggetto che ha avuto la somma. Db 17 Canoni, livelli e censi gravanti sugli immobili Sono considerati oneri deducibili i canoni, livelli, censi e altri oneri gravanti sui redditi degli immobili che concorrono a formare il reddito complessivo , compresi i contributi ai consorzi obbligatori per legge o in dipendenza di provvedimenti della pubblica amministrazione , esclusi i contributi agricoli unificati. Si tratta, ad esempio, dei contributi pagati ai consorzi di bonifica territoriali. Non sono compresi in questa tipologia di oneri le tasse sui rifiuti. Notifica degli oneri gravanti sugli immobili Gli oneri gravanti sugli immobili, quali canoni, livelli e censi, vengono di norma notificati al contribuente con cartella esattoriale. La cartella esattoriale oltre al nome dell’intestatario contiene anche i nomi degli altri eventuali comproprietari dell’immobile. La deduzione va operata in capo ad ogni comproprietario percentualmente alla quota di possesso. La documentazione La documentazione da sottoporre a controllo è data da: • Ricevute, cartelle quietanzate; • Bollettini di c/c postale Somme restituite al soggetto erogatore. Le somme che, in un periodo d’imposta, sono state assoggettate a tassazione secondo il criterio di cassa e che, in anni successivi, sono state restituite al soggetto che le ha erogate sono deducibili dal reddito complessivo. La norma si applica, oltre che ai redditi di lavoro dipendente, ai compensi di lavoro autonomo e ai redditi diversi (ad esempio lavoro autonomo occasionale). Il recupero delle somme già percepite e assoggettate a tassazione in anni precedenti deve avvenire al lordo della relativa ritenuta. La documentazione. Si deve sottoporre a controllo la: * documentazione che certifichi l’assoggettamento a tassazione e la restituzione della somma Somme che non concorrono a formare il reddito di lavoro dipendente E’ riconosciuta al contribuente la deducibilità di importi che, per disposizione di legge, non avrebbero dovuto concorrere alla formazione del reddito di lavoro dipendente e assimilato e che invece vi hanno concorso subendo, di conseguenza, la relativa tassazione. E’ il caso, ad esempio, dei contributi versati per l’assistenza sanitaria ad enti o casse aventi esclusivamente fine assistenziale da pensionati. Si ricorda che non concorrono alla formazione del reddito di lavoro dipendente i contributi versati ad enti e casse aventi esclusivamente fine assistenziale per un importo complessivamente non superiore ad euro 3.615,20, dal datore di lavoro o dal lavoratore. ATTENZIONE La possibilità di applicare tale disposizione è ammessa anche a beneficio dei lavoratori in pensione, in quanto i redditi da pensione hanno il medesimo trattamento tributario previsto per i redditi di lavoro dipendente. Db 18 Contributi versati a fondi o casse sanitarie da pensionati. Relativamente ai contributi versati dai pensionati, è necessario distinguere le diverse modalità di funzionamento dei singoli fondi o casse 1. contributi versati a fondi che prevedono, in favore del pensionato, un versamento contributivo a carico del datore di lavoro per il quale non sia possibile rinvenire un collegamento diretto tra il versamento stesso e la posizione di ogni singolo pensionato; In questo caso i contributi non sono deducibili (es. FASI Fondo di assi- stenza sanitaria integrativa dei dirigenti di aziende industriali in pensione). 2. contributi versati a fondi per i quali non è contrattualmente previsto alcun tipo di intervento da parte dell’ex datore di lavoro. In questo caso i contributi sono deducibili considerato che sono integralmente a carico del pensionato. In conclusione: I contributi versati dal pensionato alla Cassa di assistenza sanitaria, quando costituiscono onere deducibile, rientrano tra “le somme che non avrebbero dovuto concorrere a formare i redditi di lavoro dipendente e assimilati e che invece sono state assoggettate a tassazione”. I contributi e le spese sanitarie Nell’ipotesi in cui 1. i contributi non siano deducibili, le spese sanitarie sostenute sono interamente detraibili, anche se rimborsate. (E' il caso, ad esempio, dei contributi versati dai pensionati iscritti al FASI) 2. i contributi siano deducibili, le spese sanitarie sostenute sono detraibili, esclusivamente per la parte rimasta effettivamente a carico. Le spese mediche oggetto di rimborso. Si ricorda che la detrazione spetta sull’intero ammontare delle spese sostenute qualora non si sia beneficiato di detrazioni d’imposta o di deduzioni su contributi o premi versati. La documentazione Si deve sottoporre a controllo la: • documentazione attestante l’assoggettamento a tassazione, l’entità e il motivo per cui tali somme non devono essere soggette a tassazione. • Certificazione rilasciata dal Fondo, contenente per ciascun periodo d’imposta, l’ammontare di contributi complessivamente percepiti dal pensionato iscritto. Spese sostenute per l’adozione di minori stranieri Le spese sostenute dai genitori adottivi per l’espletamento della procedura di adozione di minori stranieri sono considerate oneri deducibili. La procedura di adozione deve essere effettuata da un ente autorizzato. L’albo degli enti autorizzati è curato dalla Commissione per le adozioni internazionali della presidenza del Consiglio dei Ministri. Db 19 Spese deducibili per adozione di minori stranieri Tra le spese deducibili sono comprese quelle riferibili • all’assistenza che gli adottanti hanno ricevuto; • alla legalizzazione o traduzione dei documenti; • alla richiesta di visti, ai trasferimenti; • ai soggiorni all’estero; • all’eventuale quota associativa nel caso in cui la procedura sia stata curata da enti che la richiedono; • altre spese documentate finalizzate all’adozione del minore. Le spese sostenute in valuta estera devono essere convertite in euro utilizzando il cambio indicativo di riferimento del giorno, se il cambio non è stato fissato va utilizzato il cambio medio del mese. L’importo massimo deducibile è pari al 50% del totale delle spese sostenute. La documentazione La documentazione necessaria è data dalla certificazione dell’ammontare complessivo delle spese rilasciata dall’ente autorizzato che ha ricevuto l’incarico di curare la procedura di adozione. Procedura di adozione non a buon fine Nel caso in cui la procedura di adozione non vada a buon fine le spese sostenute possono essere portate in deduzione a prescindere dall'effettivo completamento della procedura di adozione e, quindi, indipendentemente, dal suo esito finale. Infatti, anche se le pratiche si interrompono, gli aspiranti genitori adottivi sono tenuti a rimborsare all'ente autorizzato tutte le spese sostenute fino a quel momento per l'incarico ricevuto. La deduzione spetta in base al principio di cassa, quindi per il periodo d'imposta in cui sono state effettivamente sostenute, anche se l'iter procedurale non è ancora concluso. Db 20 LA PREVIDENZA COMPLEMENTARE INTRODUZIONE Le forme pensionistiche complementari Le forme pensionistiche complementari, a partire dal 2007, sono state oggetto di un intervento normativo, contenuto nel D.Lgs 252/2005, che ha completamente riscritto il testo di riferimento, vale a dire il D.Lgs 124/93. Inoltre la circolare dell’agenzia delle entrate n. 70/E del 18/12/2007 ha fornito ulteriori chiarimenti in merito alla disciplina fiscale delle forme di previdenza complementare con riguardo ai soggetti che possono aderirvi, alla destinazione del TFR ai fondi pensione, alla deducibilità delle somme ecc. Riferimenti Riferimenti normativi: • D.Lgs 252/2005 • CAE 18/12/2007, n. 70 Obiettivi della riforma 2007 L’intento della riforma è quello di sviluppare le forme pensionistiche complementari al fine di integrare la pensione ordinaria e consentire il mantenimento di un tenore di vita adeguato anche dopo il pensionamento. Pertanto la ridefinizione della disciplina fiscale deve tendere essenzialmente ad ampliare la deducibilità fiscale della contribuzione e rendere più favorevole la tassazione dei rendimenti in ragione della finalità pensionistica. Tipologia delle forme pensionistiche complementari Le forme pensionistiche complementari sono costituite da soggetti giuridici dotati di natura associativa o dotati di personalità giuridica. Possono definirsi tali sia i fondi di diritto italiano che quelli istituiti negli stati membri dell’unione europea e negli stati aderenti all’accordo sullo spazio economico europeo. Le forme pensionistiche possono essere di vari tipi: • fondi negoziali. Forme pensionistiche istituite mediante contratti e accordi collettivi, anche aziendali, promossi dai sindacati firmatari dei contratti collettivi nazionali di lavoro. Si tratta dei cosiddetti fondi collettivi accessibili solo agli appartenenti ad un determinata categoria e per questo denominati anche “fondi chiusi.” • fondi aperti. I fondi aperti sono creati e gestiti da Banche, Assicurazioni, Società di gestione del risparmio, e collocati presso il pubblico. Vi possono aderire lavoratori autonomi, liberi professionisti e lavoratori dipendenti. • forme pensionistiche individuali, sono le forme di risparmio individuali vincolate a finalità previdenziali, basate su veri e propri piani pensionistici ai quali si accede su base individuale. Queste forme possono essere realizzate: 1. mediante l’adesione ai fondi pensione aperti; 2. mediante contratti di assicurazione sulla vita stipulati con imprese di assicurazione. Alle forme di previdenza individuale possono accedere tutti, anche i soggetti che non sono titolari di redditi di lavoro o di impresa. Finanziamento dei fondi di pensione I fondi pensione sono finanziati principalmente dai contributi versati dai loro iscritti. Contribuisce al finanziamento anche il datore di lavoro se tra gli aderenti vi sono lavoratori dipendenti, titolari di rapporti di agenzia, di rappresentanza commerciale o di collaborazione coordinata e continuativa. Db 21 In caso di fondi negoziali i versamenti delle quote al fondo, anche quelle a carico del lavoratore, sono effettuate dal datore di lavoro. Determinazione del l’ammontare complessivo del contributo. L’ammontare complessivo del contributo da destinare al fondo pensione è diverso a seconda della categoria professionale di appartenenza: • per i lavoratori autonomi e gli imprenditori, il contributo è calcolato, in percentuale, sul reddito di lavoro autonomo o di impresa, relativo al periodo d’imposta precedente e dichiarato ai fini dell’IRPEF; • per i soci lavoratori di cooperative di produzione e lavoro, il contributo è calcolato, in percentuale, sugli stessi importi presi a base per conteggiare i contributi previdenziali obbligatori per legge; • per i lavoratori dipendenti, il contributo è calcolato, in percentuale, sulla retribuzione annua assunta a base ai fini della determinazione del trattamento di fine rapporto; • per i dipendenti iscritti ad un fondo negoziale (chiuso) è prevista la possibilità di finanziare il fondo pensione anche destinando in tutto o in parte la quota di accantonamento annuale al TFR. Obbligo di partecipazione al fondo I lavoratori dipendenti assunti, per la prima volta dopo il 28 aprile 1993 e che aderiscono ad un fondo negoziale sono obbligati a destinare, ai fondi pensione, tutti gli accantonamenti annuali del TFR, maturati successivamente alla loro iscrizione ai fondi stessi. Riferimenti Vedi anche l’approfondimento: “Disciplina delle forme pensionistiche complementari” Db 22 LA PREVIDENZA COMPLEMENTARE DEDUCIBILITÀ DEI VERSAMENTI Deducibilità delle contribuzioni Il D.Lgs. 5 dicembre 2005, n. 252 in vigore dal 1 gennaio 2007, ha ampliato la deducibilità fiscale delle contribuzioni eliminando alcuni limiti e condizionamenti restrittivi previsti dalla normativa in vigore fino al 31 dicembre 2006 la quale rimane inalterata solo per i dipendenti pubblici che hanno un fondo pensione ad essi dedicato (esempio il Fondo Espero per i lavoratori della scuola). Riferimenti normativi: D.Lgs n. 252/2005 I limiti di deducibilità. I contributi che si versano ai fondi di previdenza complementare possono essere fissati dai contratti di lavoro o da accordi collettivi anche aziendali o possono essere determinati liberamente dalle parti. Gli importi versati dal lavoratore, dal datore di lavoro o dal committente costituiscono onere deducibile dal reddito complessivo. Il limite massimo di deducibilità è fissato nell’importo di euro 5.164,57. Un regime fiscale più favorevole (deducibilità fino ad € 7.746,86) è previsto per i giovani lavoratori con prima occupazione successiva al primo gennaio 2007, cioè quelli assunti per la prima volta dopo il 1.1.2007. La norma consente, nel caso in cui nei primi cinque anni di adesione al fondo non abbiano potuto fruire della deduzione massima annua di 5.164,57 euro (per incapienza di contributi versati), di utilizzare la quota non fruita nei 20 anni successivi al quinto di partecipazione al fondo (nei limiti di euro 2.582,29 per anno). In pratica hanno una deducibilità maggiore a partire dal sesto anno in poi. Le eccezioni per i dipendenti pubblici. Come già accennato, per i dipendenti pubblici iscritti ad un fondo negoziale i limiti di deducibilità sono calcolati in modo diverso rispetto a quanto precedentemente esposto perché si rifanno alla normativa vigente al 31/12/2006. In questi casi l’importo deducibile non può essere superiore al 12 per cento del reddito complessivo e, comunque, a euro 5.164,57. Relativamente ai redditi di lavoro dipendente la deduzione non può superare il doppio della quota del trattamento di fine rapporto destinata al fondo e sempre nel rispetto dei predetti limiti. Dipendenti pubblici che si iscrivono anche a fondi aperti. Nel caso in cui un dipendente della pubblica amministrazione risulti iscritto contemporaneamente sia al fondo negoziale che ad un fondo aperto, relativamente ai contributi versati al fondo aperto, si applicano le condizioni previste per la deducibilità ordinaria, sempre nel limite massimo complessivo di euro 5,164,57. Esempio Lavoratore dipendente che ha aderito al fondo espero Il suo reddito complessivo è pari ad euro 28.405,13 La quota versata al fondo è pari ad euro 3.615,20 La quota di TFR destinata al fondo è di euro 1.549,37 1° limite 12% di 28.405,13 = euro 3.408,62 2° limite assoluto = euro 5.164,57 3° limite (1.549,37x2) = euro 3.098,74 Importo deducibile euro 3.098,74 Se contemporaneamente lo stesso dipendente pubblico avesse aderito anche ad un’altra forma di previdenza per la quale non rileva la qualifica di dipendente pubblico (ad esempio l’adesione ad un fondo aperto) per un importo di euro 6.000, la somma degli importi di rigo E27 ed E31 sarà ricondotta entro il limite massimo di euro 5.164,57. Db 23 Chi ha diritto alla deduzione I contributi e i premi versati alle forme pensionistiche complementari e individuali sono deducibili dal contribuente se versati nello interesse proprio o di familiari fiscalmente a carico. Riferimenti legislativi e normativi: art. 10, comma 1, lettera e-bis), DPR 22.12.1986, n.917, Tuir Circolare Agenzia delle Entrate 06.08.2001, n. 78E - Circolare Agenzia delle Entrate 10.06.2004, n. 24 Riferimenti Vedi anche l’approfondimento: “Disciplina delle forme pensionistiche complementari” Db 24 LA PREVIDENZA COMPLEMENTARE COMPILAZIONE DEL QUADRO “E” Determinazione dei limiti di deducibilità. Nel caso di adesione a fondi negoziali i versamenti sono effettuati tramite il datore di lavoro. Sui contributi versati ai fondi negoziali sarà il datore di lavoro stesso ad applicare la deduzione fiscale, applicando i limiti previsti dalla legge limitatamente al reddito da lui erogato. In sede di compilazione del modello CUD dovrà poi certificare l’importo versato al fondo e già dedotto dal reddito, l’eventuale importo non dedotto e la quota di TFR destinato al fondo. Per i contributi versati direttamente dal contribuente, la deduzione sarà riconosciuta con la compilazione della dichiarazione dei redditi. Sempre con la dichiarazione dei redditi potrebbero essere dedotti importi in tutto o in parte non dedotti dal datore di lavoro. La compilazione del 730. I contributi versati alle forme pensionistiche complementari e i contributi e premi versati alle forme pensionistiche individuali devono essere indicati tra gli oneri deducibili, negli appositi righi relativi alla previdenza complementare. I contributi a deducibilità ordinaria. Il rigo indicato come “contributi a deducibilità ordinaria” è riservato all’indicazione dei contributi e premi per i quali si chiede la deduzione ed il limite di deducibilità è quello ordinario di euro 5.164,57. In particolare devono essere riportate le somme versate alle forme pensionistiche complementari sia se relative a fondi negoziali sia se relative a fondi individuali. I dati da inserire sono riportati nei punti 120 e 121 del CUD se è indicato il codice 1 nella casella “previdenza complementare” presente nella sezione “dati generali” del CUD stesso. Nella colonna relativa ai contributi “esclusi dal sostituto” vanno indicati i contributi a deducibilità ordinaria già esclusi dal sostituto rilevabili dal CUD 2012. Nella colonna relativa all’importo di cui si chiede la deduzione” va indicato l’importo per il quale si richiede la deduzione. Tale importo si rileva dal modello CUD 2012, dall’attestazione del fondo aperto oppure dalla certificazione dell’impresa assicuratrice. Presenza contemporanea di situazioni diverse Se nel corso dell’anno si è verificata la presenza di situazioni diverse, individuate da distinti codici, per compilare correttamente la dichiarazione dei redditi dovranno essere analizzate le informazioni riportate nel campo annotazioni del modello CUD. Se il sostituto ha effettuato il conguaglio dell’imposta tenendo conto delle diverse situazioni connesse alla previdenza complementare, nel punto 8 della Sezione “Dati generali” del modello CUD sarà riportata la lettera “A” e nello spazio relativo alle annotazioni, tutte le informazioni relative alle singole situazioni con il relativo codice. Db 25 Contributi versati da lavoratori di prima occupazione Il rigo indicato come “contributi versati dai lavoratori di prima occupazione” è riservato ai lavoratori assunti successivamente al 1 gennaio 2007 ovvero a quei soggetti che a tale data non risultano titolari di una posizione contributiva aperta presso un qualsiasi ente di previdenza obbligatoria e per i quali è previsto un limite di deducibilità superiore. I dati da inserire sono riportati nei punti 120 e 121 del CUD se è indicato il codice 3 nella casella “previdenza complementare” presente nella sezione “dati generali” del CUD stesso. Nella colonna relativa ai “contributi esclusi dal sostituto” vanno indicati i contributi versati da tale tipologia di lavoratori già esclusi dal sostituto, il cui limite massimo è maggiorato a partire dal 6° anno. Nella colonna relativa all’importo di cui si chiede la deduzione” va indicato l’importo dei contributi che il sostituto non ha escluso dall’imponibile. Contributi versati a fondi in squilibrio finanziario Il rigo indicato come “contributi versati ai fondi in squilibrio finanziario” è riservato all’indicazione dei contributi versati a fondi in squilibrio finanziario per i quali non è previsto alcun limite di deducibilità. I dati da inserire sono riportati nei punti 120 e 121 del CUD se è indicato il codice 2 nella casella “previdenza complementare” presente nella sezione “dati generali” del CUD stesso. Contributi versati per familiari a carico Il rigo relativo ai “contributi versati per familiari a carico” è riservato all’indicazione delle somme versate per familiari fiscalmente a carico per la parte da questi non dedotta. Qualora i contributi per familiari a carico siano stati versati tramite il datore di lavoro e pertanto il punto 124 del modello CUD 2012 è compilato indicare gli importi esclusi e non esclusi dal sostituto desumibili dalle annotazioni del CUD. Fondo pensione negoziale dei dipendenti pubblici Il rigo relativo al “fondo pensione dei dipendenti pubblici” è riservato ai dipendenti pubblici (ad esempio lavoratori della scuola che hanno il fondo espero) per i quali nella casella 8 (previdenza complementare) del modello CUD c’è il codice 4. Per questi soggetti va utilizzata la normativa vigente alla data del 31/12/2006, vale a dire che continua ad esserci il limite del 12% del reddito complessivo, deducibilità non superiore al doppio del TFR destinato al fondo, ecc. In virtù di ciò il rigo comprende 3 colonne nelle quali vanno indicati rispettivamente: a colonna “esclusi dal sostituto” gli importi rilevabili dal punto 120 del CUD, nella colonna “quota TFR” l’importo relativo alla quota del TFR destinata al fondo rilevabile dalle annotazioni del CUD, nella colonna “importo di cui si chiede la deduzione” gli importi non esclusi di cui si chiede la deduzione rilevabili dal punto 121 del CUD. I dipendenti pubblici che aderiscono invece ad un fondo aperto vanno trattati come tutti gli altri contribuenti non dipendenti pubblici, vale a dire che compileranno il rigo relativo ai “contributi a deducibilità ordinaria”. La documentazione La documentazione relativa ai contributi e premi versati dal contribuente è costituita: dal modello CUD, se il versamento è avvenuto tramite il datore di lavoro. dalla certificazione rilasciata dal fondo, se il versamento è effettuato direttamente dal contribuente. Tutti questi documenti devono essere verificati dal CAF ai fini dell’apposizione del visto di conformità. Db 26 Quando è necessario compilare il quadro “E” Il contribuente non è tenuto alla compilazione del quadro “E” quando non ha contributi per previdenza complementare da far valere in dichiarazione, e ciò si verifica quando sul modello CUD non sono evidenziati importi non dedotti dal reddito ed il contribuente non ha effettuato ulteriori versamenti per contributi o premi di previdenza complementare. Eventuali somme non dedotte Porre attenzione al campo annotazioni del modello 730 elaborato. In tale campo viene riportato l’eventuale quota versata al fondo e non dedotta in sede di dichiarazione dei redditi. Tale importo dovrà essere comunicato, da parte del contribuente, al proprio fondo entro il 31 dicembre dello stesso anno di presentazione della dichiarazione. Tale comunicazione garantirà una corretta tassazione del trattamento pensionistico. Infatti la pensione erogata successivamente avrà la seguente disciplina fiscale: la quota di trattamento riconducibile ai contributi dedotti sarà tassata, mentre non sarà tassata la quota riconducibile ai premi non dedotti. Db 27 DISCIPLINA DELLE FORME PENSIONISTICHE COMPLEMENTARI Decreto Legislativo del 05/12/2005 n. 252 (in vigore dal 1.1.2007) APPROFONDIMENTO Titolo del provvedimento: Disciplina delle forme pensionistiche complementari. (Pubblicato in Gazzetta Ufficiale n. 289 del 13/12/2005 - supplemento ordinario) Aggiornato con modifiche introdotte dai D.Lgs. 6.2.2007 n.28, Legge 24.12.2007 n. 244 (….omissis) art. 1 Ambito di applicazione e definizioni. 1. Il presente decreto legislativo disciplina le forme di previdenza per l'erogazione di trattamenti pensionistici complementari del sistema obbligatorio, ivi compresi quelli gestiti dagli enti di diritto privato di cui ai decreti legislativi 30 giugno 1994, n. 509, e 10 febbraio 1996, n. 103, al fine di assicurare più elevati livelli di copertura previdenziale. 2. L'adesione alle forme pensionistiche complementari disciplinate dal presente decreto e' libera e volontaria. 3. Ai fini del presente decreto s'intendono per: a) "forme pensionistiche complementari collettive": le forme di cui agli articoli 3, comma 1, lettere da a) a h), e 12, che hanno ottenuto l'autorizzazione all'esercizio dell'attività da parte della COVIP, e di cui all'articolo 20, iscritte all'apposito albo, alle quali e' possibile aderire collettivamente o individualmente e con l'apporto di quote del trattamento di fine rapporto; b) "forme pensionistiche complementari individuali": le forme di cui all'articolo 13, che hanno ottenuto l'approvazione del regolamento da parte della COVIP alle quali e' possibile destinare quote del trattamento di fine rapporto; c) "COVIP": la Commissione di vigilanza sui fondi pensione, istituita ai sensi dell'articolo 18, di seguito denominata: "COVIP"; d) "TFR": il trattamento di fine rapporto; e) "TUIR": il testo unico delle imposte sui redditi approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917. 4. Le forme pensionistiche complementari sono attuate mediante la costituzione, ai sensi dell'articolo 4, di appositi fondi o di patrimoni separati, la cui denominazione deve contenere l'indicazione di "fondo pensione", la quale non può essere utilizzata da altri soggetti. art. 2 Destinatari 1. Alle forme pensionistiche complementari possono aderire in modo individuale o collettivo: a) i lavoratori dipendenti, sia privati sia pubblici, anche secondo il criterio di appartenenza alla medesima impresa, ente, gruppo di imprese, categoria, comparto o raggruppamento, anche territorialmente delimitato, o diversa organizzazione di lavoro e produttiva, ivi compresi i lavoratori assunti in base alle tipologie contrattuali previste dal decreto legislativo 10 settembre 2003, n. 276; b) i lavoratori autonomi e i liberi professionisti, anche organizzati per aree professionali e per territorio; c) i soci lavoratori di cooperative, anche unitamente ai lavoratori dipendenti dalle cooperative interessate; d) i soggetti destinatari del decreto legislativo 16 settembre 1996, n. 565, anche se non iscritti al fondo ivi previsto. 2. Dalla data di entrata in vigore del presente decreto possono essere istituite: a) per i soggetti di cui al comma 1, lettere a), c) e d), esclusivamente forme pensionistiche complementari in regime di contribuzione definita; b) per i soggetti di cui al comma 1, lettera b), anche forme pensionistiche complementari in regime di prestazioni definite, volte ad assicurare una prestazione determinata con riferimento al livello del reddito ovvero a quello del trattamento pensionistico obbligatorio. Db 28 APPROFONDIMENTO art. 3 Istituzione delle forme pensionistiche complementari. 1. Le forme pensionistiche complementari possono essere istituite da: a) contratti e accordi collettivi, anche aziendali, limitatamente, per questi ultimi, anche ai soli soggetti o lavoratori firmatari degli stessi, ovvero, in mancanza, accordi fra lavoratori, promossi da sindacati firmatari di contratti collettivi nazionali di lavoro; accordi, anche interaziendali per gli appartenenti alla categoria dei quadri, promossi dalle organizzazioni sindacali nazionali rappresentative della categoria, membri del Consiglio nazionale dell'economia e del lavoro; b) accordi fra lavoratori autonomi o fra liberi professionisti, promossi da loro sindacati o da associazioni di rilievo almeno regionale; c) regolamenti di enti o aziende, i cui rapporti di lavoro non siano disciplinati da contratti o accordi collettivi, anche aziendali; d) le regioni, le quali disciplinano il funzionamento di tali forme pensionistiche complementari con legge regionale nel rispetto della normativa nazionale in materia; e) accordi fra soci lavoratori di cooperative, promossi da associazioni nazionali di rappresentanza del movimento cooperativo legalmente riconosciute; f) accordi tra soggetti destinatari del decreto legislativo 16 settembre 1996, n. 565, promossi anche da loro sindacati o da associazioni di rilievo almeno regionale; g) gli enti di diritto privato di cui ai decreti legislativi 30 giugno 1994, n. 509, e 10 febbraio 1996, n. 103, con l'obbligo della gestione separata, sia direttamente sia secondo le disposizioni di cui alle lettere a) e b); h) i soggetti di cui all'articolo 6, comma 1, limitatamente ai fondi pensione aperti di cui all'articolo 12; i) i soggetti di cui all'articolo 13, limitatamente alle forme pensionistiche complementari individuali. 2. Per il personale dipendente dalle amministrazioni pubbliche di cui all'articolo 1, comma 2, del decreto legislativo 30 marzo 2001, n. 165, le forme pensionistiche complementari possono essere istituite mediante i contratti collettivi di cui al titolo III del medesimo decreto legislativo. Per il personale dipendente di cui all'articolo 3, comma 1, del medesimo decreto legislativo, le forme pensionistiche complementari possono essere istituite secondo le norme dei rispettivi ordinamenti ovvero, in mancanza, mediante accordi tra i dipendenti stessi promossi da loro associazioni. 3. Le fonti istitutive delle forme pensionistiche complementari stabiliscono le modalità di partecipazione, garantendo la libertà di adesione individuale. art. 4 Costituzione dei fondi pensione ed autorizzazione all'esercizio (…omissis) art. 5 Partecipazione negli organi di amministrazione e di controllo e responsabilità' (…omissis) art. 6 Regime delle prestazioni e modelli gestionali (…omissis) art. 7 Banca depositaria (…omissis) Db 29 APPROFONDIMENTO art. 7 – bis Mezzi patrimoniali (…omissis) art. 8 Finanziamento 1. Il finanziamento delle forme pensionistiche complementari può essere attuato mediante il versamento di contributi a carico del lavoratore, del datore di lavoro o del committente e attraverso il conferimento del TFR maturando. Nel caso di lavoratori autonomi e di liberi professionisti il finanziamento delle forme pensionistiche complementari e' attuato mediante contribuzioni a carico dei soggetti stessi. Nel caso di soggetti diversi dai titolari di reddito di lavoro o d'impresa e di soggetti fiscalmente a carico di altri, il finanziamento alle citate forme e' attuato dagli stessi o dai soggetti nei confronti dei quali sono a carico. 2. Ferma restando la facoltà per tutti i lavoratori di determinare liberamente l’entità della contribuzione a proprio carico, relativamente ai lavoratori dipendenti che aderiscono ai fondi di cui all'articolo 3, comma 1, lettere da a) a g) e di cui all'articolo 12, con adesione su base collettiva, le modalità e la misura minima della contribuzione a carico del datore di lavoro e del lavoratore stesso possono essere fissati dai contratti e dagli accordi collettivi, anche aziendali; gli accordi fra soli lavoratori determinano il livello minimo della contribuzione a carico degli stessi. Il contributo da destinare alle forme pensionistiche complementari e' stabilito in cifra fissa oppure: per i lavoratori dipendenti, in percentuale della retribuzione assunta per il calcolo del TFR o con riferimento ad elementi particolari della retribuzione stessa; per i lavoratori autonomi e i liberi professionisti, in percentuale del reddito d'impresa o di lavoro autonomo dichiarato ai fini IRPEF, relativo al periodo d'imposta precedente; per i soci lavoratori di società cooperative, secondo la tipologia del rapporto di lavoro, in percentuale della retribuzione assunta per il calcolo del TFR ovvero degli imponibili considerati ai fini dei contributi previdenziali obbligatori ovvero in percentuale del reddito di lavoro autonomo dichiarato ai fini IRPEF relativo al periodo d'imposta precedente. 3. Nel caso di forme pensionistiche complementari di cui siano destinatari i dipendenti della pubblica amministrazione, i contributi alle forme pensionistiche debbono essere definiti in sede di determinazione del trattamento economico, secondo procedure coerenti alla natura del rapporto. 4.I contributi versati dal lavoratore e dal datore di lavoro o committente, sia volontari sia dovuti in base a contratti o accordi collettivi, anche aziendali, alle forme di previdenza complementare, sono deducibili, ai sensi dell'articolo 10 del TUIR, dal reddito complessivo per un importo non superiore ad euro 5.164,57; i contributi versati dal datore di lavoro usufruiscono altresì delle medesime agevolazioni contributive di cui all'articolo 16; ai fini del computo del predetto limite di euro 5.164,57 si tiene conto anche delle quote accantonate dal datore di lavoro ai fondi di previdenza di cui all'articolo 105, comma 1, del citato TUIR. Per la parte dei contributi versati che non hanno fruito della deduzione, compresi quelli eccedenti il suddetto ammontare, il contribuente comunica alla forma pensionistica complementare, entro il 31 dicembre dell'anno successivo a quello in cui e' stato effettuato il versamento, ovvero, se antecedente, alla data in cui sorge il diritto alla prestazione, l'importo non dedotto o che non sarà dedotto nella dichiarazione dei redditi. 5. Per i contributi versati nell'interesse delle persone indicate nell'articolo 12 del TUIR, che si trovino nelle condizioni ivi previste, spetta al soggetto nei confronti del quale dette persone sono a carico la deduzione per l'ammontare non dedotto dalle persone stesse, fermo restando l'importo complessivamente stabilito nel comma 4. 6. Ai lavoratori di prima occupazione successiva alla data di entrata in vigore del presente decreto e, limitatamente ai primi cinque anni di partecipazione alle forme pensionistiche complementari, e' consentito, nei venti anni successivi al quinto anno di partecipazione a tali forme, dedurre dal reddito complessivo contributi eccedenti il limite di 5.164,57 euro pari alla differenza positiva tra l'importo di 25.822,85 euro e i contributi effettivamente versati nei primi cinque anni di partecipazione alle forme pensionistiche e comunque per un importo non superiore a 2.582,29 euro annui. 7. Il conferimento del TFR maturando alle forme pensionistiche complementari comporta l'adesione alle forme stesse e avviene, con cadenza almeno annuale, secondo: a) modalità esplicite: entro sei mesi dalla data di prima assunzione il lavoratore, può conferire l'intero importo del TFR maturando ad una forma di previdenza complementare dallo stesso Db 30 APPROFONDIMENTO prescelta; qualora, in alternativa, il lavoratore decida, nel predetto periodo di tempo, di mantenere il TFR maturando presso il proprio datore di lavoro, tale scelta può essere successivamente revocata e il lavoratore può conferire il TFR maturando ad una forma pensionistica complementare dallo stesso prescelta; b) modalità tacite: nel caso in cui il lavoratore nel periodo di tempo indicato alla lettera a) non esprima alcuna volontà, a decorrere dal mese successivo alla scadenza dei sei mesi ivi previsti: 1) il datore di lavoro trasferisce il TFR maturando dei dipendenti alla forma pensionistica collettiva prevista dagli accordi o contratti collettivi, anche territoriali, salvo sia intervenuto un diverso accordo aziendale che preveda la destinazione del TFR a una forma collettiva tra quelle previste all'articolo 1, comma 2, lettera e), n. 2), della legge 23 agosto 2004, n. 243; tale accordo deve essere notificato dal datore di lavoro al lavoratore, in modo diretto e personale; 2) in caso di presenza di più forme pensionistiche di cui al n. 1), il TFR maturando e' trasferito, salvo diverso accordo aziendale, a quella alla quale abbia aderito il maggior numero di lavoratori dell'azienda; 3) qualora non siano applicabili le disposizioni di cui ai numeri 1) e 2), il datore di lavoro trasferisce il TFR maturando alla forma pensionistica complementare istituita presso l'INPS; c) con riferimento ai lavoratori di prima iscrizione alla previdenza obbligatoria in data antecedente al 29 aprile 1993: 1) fermo restando quanto previsto all'articolo 20, qualora risultino iscritti, alla data di entrata in vigore del presente decreto, a forme pensionistiche complementari in regime di contribuzione definita, e' consentito scegliere, entro sei mesi dalla predetta data o dalla data di nuova assunzione, se successiva, se mantenere il residuo TFR maturando presso il proprio datore di lavoro, ovvero conferirlo, anche nel caso in cui non esprimano alcuna volontà, alla forma complementare collettiva alla quale gli stessi abbiano già aderito; 2) qualora non risultino iscritti, alla data di entrata in vigore del presente decreto, a forme pensionistiche complementari, è consentito scegliere, entro sei mesi dalla predetta data, se mantenere il TFR maturando presso il proprio datore di lavoro, ovvero conferirlo, nella misura già fissata dagli accordi o contratti collettivi, ovvero, qualora detti accordi non prevedano il versamento del TFR, nella misura non inferiore al 50 per cento, con possibilità di incrementi successivi, ad una forma pensionistica complementare; nel caso in cui non esprimano alcuna volontà, si applica quanto previsto alla lettera b). 8. Prima dell'avvio del periodo di sei mesi previsto dal comma 7, il datore di lavoro deve fornire al lavoratore adeguate informazioni sulle diverse scelte disponibili. Trenta giorni prima della scadenza dei sei mesi utili ai fini del conferimento del TFR maturando, il lavoratore che non abbia ancora manifestato alcuna volontà deve ricevere dal datore di lavoro le necessarie informazioni relative alla forma pensionistica complementare verso la quale il TFR maturando e' destinato alla scadenza del semestre. 9. Gli statuti e i regolamenti delle forme pensionistiche complementari prevedono, in caso di conferimento tacito del TFR, l'investimento di tali somme nella linea a contenuto più prudenziale tali da garantire la restituzione del capitale e rendimenti comparabili, nei limiti previsti dalla normativa statale e comunitaria, al tasso di rivalutazione del TFR. 10. L'adesione a una forma pensionistica realizzata tramite il solo conferimento esplicito o tacito del TFR non comporta l'obbligo della contribuzione a carico del lavoratore e del datore di lavoro. Il lavoratore può decidere, tuttavia, di destinare una parte della retribuzione alla forma pensionistica prescelta in modo autonomo ed anche in assenza di accordi collettivi; in tale caso comunica al datore di lavoro l’entità del contributo e il fondo di destinazione. Il datore può a sua volta decidere, pur in assenza di accordi collettivi, anche aziendali, di contribuire alla forma pensionistica alla quale il lavoratore ha già aderito, ovvero a quella prescelta in base al citato accordo. Nel caso in cui il lavoratore intenda contribuire alla forma pensionistica complementare e qualora abbia diritto ad un contributo del datore di lavoro in base ad accordi collettivi, anche aziendali, detto contributo affluisce alla forma pensionistica prescelta dal lavoratore stesso, nei limiti e secondo le modalità stabilite dai predetti contratti o accordi. 11. La contribuzione alle forme pensionistiche complementari può proseguire volontariamente oltre il raggiungimento dell’età pensionabile prevista dal regime obbligatorio di appartenenza, a condizione che l'aderente, alla data del pensionamento, possa far valere almeno un anno di contribuzione a favore delle forme di previdenza complementare. E' fatta salva la facoltà del soggetto che decida di proseguire volontariamente la contribuzione, di determinare autono- Db 31 mamente il momento di fruizione delle prestazioni pensionistiche. 12. Il finanziamento delle forme pensionistiche complementari può essere altresì attuato delegando il centro servizi o l'azienda emittente la carta di credito o di debito al versamento con cadenza trimestrale alla forma pensionistica complementare dell'importo corrispondente agli abbuoni accantonati a seguito di acquisti effettuati tramite moneta elettronica o altro mezzo di pagamento presso i centri vendita convenzionati. Per la regolarizzazione di dette operazioni deve ravvisarsi la coincidenza tra il soggetto che conferisce la delega al centro convenzionato con il titolare della posizione aperta presso la forma pensionistica complementare medesima. 13. Gli statuti e i regolamenti disciplinano, secondo i criteri stabiliti dalla COVIP, le modalità in base alle quali l'aderente può suddividere i flussi contributivi anche su diverse linee di investimento all'interno della forma pensionistica medesima, nonché le modalità attraverso le quali può trasferire l'intera posizione individuale a una o più linee. APPROFONDIMENTO art. 9 Istituzione e disciplina della forma pensionistica complementare residuale presso l'INPS. 1. Presso l'Istituto nazionale della previdenza sociale (INPS) è costituita la forma pensionistica complementare a contribuzione definita prevista dall'articolo 1, comma 2, lettera e), n. 7), della legge 23 agosto 2004, n. 243, alla quale affluiscono le quote di TFR maturando nell'ipotesi prevista dall'articolo 8, comma 7, lettera b), n. 3). Tale forma pensionistica e' integralmente disciplinata dalle norme del presente decreto. 2. La forma pensionistica di cui al presente articolo è amministrata da un comitato dove e' assicurata la partecipazione dei rappresentanti dei lavoratori e dei datori di lavoro, secondo un criterio di pariteticità. I membri del comitato sono nominati dal Ministro del lavoro e delle politiche sociali e restano in carica per quattro anni. I membri del comitato devono possedere i requisiti di professionalità, onorabilità e indipendenza stabiliti con decreto di cui all'articolo 4, comma 3. 3. La posizione individuale costituita presso la forma pensionistica di cui al presente articolo può essere trasferita, su richiesta del lavoratore, anche prima del termine di cui all'articolo 14, comma 6, ad altra forma pensionistica dallo stesso prescelta. art. 10 Misure compensative per le imprese (…omissis) art. 11 Prestazioni 1. Le forme pensionistiche complementari definiscono i requisiti e le modalità di accesso alle prestazioni nel rispetto di quanto disposto dal presente articolo. 2. Il diritto alla prestazione pensionistica si acquisisce al momento della maturazione dei requisiti di accesso alle prestazioni stabiliti nel regime obbligatorio di appartenenza, con almeno cinque anni di partecipazione alle forme pensionistiche complementari. 3. Le prestazioni pensionistiche in regime di contribuzione definita e di prestazione definita possono essere erogate in capitale, secondo il valore attuale, fino ad un massimo del 50 per cento del montante finale accumulato, e in rendita. Nel computo dell'importo complessivo erogabile in capitale sono detratte le somme erogate a titolo di anticipazione per le quali non si sia provveduto al reintegro. Nel caso in cui la rendita derivante dalla conversione di almeno il 70 per cento del montante finale sia inferiore al 50 per cento dell'assegno sociale di cui all'articolo 3, commi 6 e 7, della legge 8 agosto 1995, n. 335, la stessa può essere erogata in capitale. 4. Le forme pensionistiche complementari prevedono che, in caso di cessazione dell’attività lavorativa che comporti l'inoccupazione per un periodo di tempo superiore a 48 mesi, le prestazioni pensionistiche siano, su richiesta dell'aderente, consentite con un anticipo massimo di cinque anni rispetto ai requisiti per l'accesso alle prestazioni nel regime obbligatorio di appartenenza. Db 32 APPROFONDIMENTO 5. A migliore tutela dell'aderente, gli schemi per l'erogazione delle rendite possono prevedere, in caso di morte del titolare della prestazione pensionistica, la restituzione ai beneficiari dallo stesso indicati del montante residuo o, in alternativa, l'erogazione ai medesimi di una rendita calcolata in base al montante residuale. In tale caso e' autorizzata la stipula di contratti assicurativi collaterali contro i rischi di morte o di sopravvivenza oltre la vita Media. 6. Le prestazioni pensionistiche complementari erogate in forma di capitale sono imponibili per il loro ammontare complessivo al netto della parte corrispondente ai redditi già assoggettati ad imposta. Le prestazioni pensionistiche complementari erogate in forma di Rendita sono imponibili per il loro ammontare complessivo al netto della parte corrispondente ai redditi già assoggettati ad imposta e a quelli di cui alla lettera g-quinquies) del comma 1 dell'articolo 44 del TUIR, e successive modificazioni, se determinabili. Sulla parte imponibile delle prestazioni pensionistiche comunque erogate è operata una ritenuta a titolo d'imposta con l'aliquota del 15 per cento ridotta di una quota pari a 0,30 punti percentuali per ogni anno eccedente il quindicesimo anno di partecipazione a forme pensionistiche complementari con un limite massimo di riduzione di 6 punti percentuali. Nel caso di prestazioni erogate in forma di capitale la ritenuta di cui al periodo precedente e' applicata dalla forma pensionistica a cui risulta iscritto il lavoratore; nel caso di prestazioni erogate in forma di rendita tale ritenuta e' applicata dai soggetti eroganti. La forma pensionistica complementare comunica ai soggetti che erogano le rendite i dati in suo possesso necessari per il calcolo della parte delle prestazioni corrispondente ai redditi già assoggettati ad imposta se determinabili. 7. Gli aderenti alle forme pensionistiche complementari possono richiedere un'anticipazione della posizione individuale maturata: a) in qualsiasi momento, per un importo non superiore al 75 per cento, per spese sanitarie a seguito di gravissime situazioni relative a se', al coniuge e ai figli per terapie e interventi straordinari riconosciuti dalle competenti strutture pubbliche. Sull'importo erogato, al netto dei redditi già' assoggettati ad Imposta, e' applicata una ritenuta a titolo d'imposta con l'aliquota del 15 per cento ridotta di una quota pari a 0,30 punti percentuali per ogni anno eccedente il quindicesimo anno di partecipazione a forme pensionistiche complementari con un limite massimo di riduzione di 6 punti percentuali; b) decorsi otto anni di iscrizione, per un importo non superiore al 75 per cento, per l'acquisto della prima casa di abitazione per sé o per i figli, documentato con atto notarile, o per la realizzazione degli interventi di cui alle lettere a), b), c), e d) del comma 1 dell'articolo 3 del testo unico delle disposizioni legislative e regolamentari in materia edilizia di cui al decreto del Presidente della Repubblica 6 giugno 2001, n. 380, relativamente alla prima casa di abitazione, documentati come previsto dalla normativa stabilita ai sensi dell'articolo 1, comma 3, della legge 27 dicembre 1997, n. 449. Sull'importo erogato, al netto dei redditi già assoggettati ad imposta, si applica una ritenuta a titolo di imposta del 23 per cento; c) decorsi otto anni di iscrizione, per un importo non superiore al 30 per cento, per ulteriori esigenze degli aderenti. Sull'importo erogato, al netto dei redditi già assoggettati ad imposta, si applica una ritenuta a titolo di imposta del 23 per cento; d) le ritenute di cui alle lettere a), b) e c) sono applicate dalla forma pensionistica che eroga le anticipazioni. 8. Le somme percepite a titolo di anticipazione non possono mai eccedere, complessivamente, il 75 per cento del totale dei versamenti, comprese le quote del TFR, maggiorati delle plusvalenze tempo per tempo realizzate, effettuati alle forme pensionistiche complementari a decorrere dal primo momento di iscrizione alle predette forme. Le anticipazioni possono essere reintegrate, a scelta dell'aderente, in qualsiasi momento anche mediante contribuzioni annuali eccedenti il limite di 5.164,57 euro. Sulle somme eccedenti il predetto limite, corrispondenti alle anticipazioni reintegrate, è riconosciuto al contribuente un credito d'imposta pari all'imposta pagata al momento della fruizione dell'anticipazione, proporzionalmente riferibile all'importo reintegrato. 9. Ai fini della determinazione dell’anzianità necessaria per la richiesta delle anticipazioni e delle prestazioni pensionistiche sono considerati utili tutti i periodi di partecipazione alle forme pensionistiche complementari maturati dall'aderente per i quali lo stesso non abbia esercitato il riscatto totale della posizione individuale. Db 33 APPROFONDIMENTO 10. Ferma restando l’intangibilità delle posizioni individuali costituite presso le forme pensionistiche complementari nella fase di accumulo, le prestazioni pensionistiche in capitale e rendita, e le anticipazioni di cui al comma 7, lettera a), sono sottoposti agli stessi limiti di cedibilità, sequestrabilità e pignorabilità in vigore per le pensioni a carico degli istituti di previdenza obbligatoria previsti dall'articolo 128 del regio decreto-legge 4 ottobre 1935, n. 1827, convertito, con modificazioni, dalla legge 6 aprile 1935, n. 1155, e dall'articolo 2 del decreto del Presidente della Repubblica 5 gennaio 1950, n. 180, e successive modificazioni. I crediti relativi alle somme oggetto di riscatto totale e parziale e le somme oggetto di anticipazione di cui al comma 7, lettere b) e c), non sono assoggettate ad alcun vincolo di cedibilità, sequestrabilità e pignorabilità. art. 12 Fondi pensione aperti 1. I soggetti di cui all'articolo 1, comma 1, lettere e) e o), del decreto legislativo 24 febbraio 1998, n. 58, all'articolo 1, comma 2, lettera d), del decreto legislativo 1 settembre 1993, n. 385, e all'articolo 1, comma 1, lettera u), del decreto legislativo 7 settembre 2005, n. 209, possono istituire e gestire direttamente forme pensionistiche complementari mediante la costituzione di appositi fondi nel rispetto dei criteri di cui all'articolo 4, comma 2. Detti fondi sono aperti alle adesioni dei destinatari del presente decreto legislativo, i quali vi possono destinare anche la contribuzione a carico del datore di lavoro a cui abbiano diritto, nonché le quote del TFR. 2. Ai sensi dell'articolo 3, l'adesione ai fondi pensione aperti può avvenire, oltre che su base individuale, anche su base collettiva. 3. Ferma restando l'applicazione delle norme del presente decreto legislativo in tema di finanziamento, prestazioni e trattamento tributario, l'autorizzazione alla costituzione e all'esercizio è rilasciata, ai sensi dell'articolo 4, comma 3, dalla COVIP, sentite le rispettive autorità di vigilanza sui soggetti promotori. 4. I regolamenti dei fondi pensione aperti, redatti in base alle direttive impartite dalla COVIP e dalla stessa preventivamente approvati, stabiliscono le modalità di partecipazione secondo le norme di cui al presente decreto. art. 13 Forme pensionistiche individuali 1. Ferma restando l'applicazione delle norme del presente decreto legislativo in tema di finanziamento, prestazioni e trattamento tributario, le forme pensionistiche individuali sono attuate mediante: a) adesione ai fondi pensione di cui all'articolo 12; b) contratti di assicurazione sulla vita, stipulati con imprese di assicurazioni autorizzate dall'Istituto per la vigilanza sulle assicurazioni private (ISVAP) ad operare nel territorio dello Stato o quivi operanti in regime di stabilimento o di prestazioni di servizi. 2. L'adesione avviene, su base individuale, anche da parte di soggetti diversi da quelli di cui all'articolo 2. 3. I contratti di assicurazione di cui al comma 1, lettera b), sono corredati da un regolamento, redatto in base alle direttive impartite dalla COVIP e dalla stessa preventivamente approvato nei termini temporali di cui all'articolo 4, comma 3, recante disposizioni circa le modalità di partecipazione, il trasferimento delle posizioni individuali verso altre forme pensionistiche, la comparabilità dei costi e dei risultati di gestione e la trasparenza dei costi e delle condizioni contrattuali nonché le modalità di comunicazione, agli iscritti e alla COVIP, delle attività della forma pensionistica e della posizione individuale. Il suddetto regolamento è parte integrante dei contratti medesimi. Le condizioni generali dei contratti devono essere comunicate dalle imprese assicuratrici alla COVIP, prima della loro applicazione. Le risorse delle forme pensionistiche individuali costituiscono patrimonio autonomo e separato con gli effetti di cui all'articolo 4, comma 2. La gestione delle risorse delle forme pensionistiche di cui al comma 1 lettera b), avviene secondo le regole d'investimento di cui al decreto legislativo 7 settembre 2005, n. 209, e nel rispetto dei principi di cui all'articolo 6, comma 5-bis, lettera c). 4. L'ammontare dei contributi, definito anche in misura fissa all'atto dell'adesione, può essere successivamente variato. I lavoratori possono destinare a tali forme anche le quote dell'accantonamento annuale al TFR e le contribuzioni del datore di lavoro alle quali abbiano diritto. Db 34 5. Per i soggetti non titolari di reddito di lavoro o d'impresa si considera età pensionabile quella vigente nel regime obbligatorio di base. APPROFONDIMENTO art. 14 Permanenza nella forma pensionistica complementare e cessazione dei requisiti di partecipazione e probabilità. 1. Gli statuti e i regolamenti delle forme pensionistiche complementari stabiliscono le modalità di esercizio relative alla partecipazione alle forme medesime, alla probabilità delle posizioni individuali e della contribuzione, nonché al riscatto parziale o totale delle posizioni individuali, secondo quanto disposto dal presente articolo. 2. Ove vengano meno i requisiti di partecipazione alla forma pensionistica complementare gli statuti e i regolamenti stabiliscono: a) il trasferimento ad altra forma pensionistica complementare alla quale il lavoratore acceda in relazione alla nuova attività; b) il riscatto parziale, nella misura del 50 per cento della posizione individuale maturata, nei casi di cessazione dell’attività lavorativa che comporti l'inoccupazione per un periodo di tempo non inferiore a 12 mesi e non superiore a 48 mesi, ovvero in caso di ricorso da parte del datore di lavoro a procedure di mobilita', cassa integrazione guadagni ordinaria o straordinaria; c) il riscatto totale della posizione individuale maturata per i casi di invalidità permanente che comporti la riduzione della capacità di lavoro a meno di un terzo e a seguito di cessazione dell’attività lavorativa che comporti l'inoccupazione per un periodo di tempo superiore a 48 mesi. Tale facoltà non può essere esercitata nel quinquennio precedente la maturazione dei requisiti di accesso alle prestazioni pensionistiche complementari; in questi casi si applicano le previsioni di cui al comma 4 dell'articolo 11. 3. In caso di morte dell'aderente ad una forma pensionistica complementare prima della maturazione del diritto alla prestazione pensionistica l'intera posizione individuale maturata è riscattata dagli eredi ovvero dai diversi beneficiari dallo stesso designati, siano essi persone fisiche o giuridiche. In mancanza di tali soggetti, la posizione, limitatamente alle forme pensionistiche complementari di cui all'articolo 13, viene devoluta a finalità sociali secondo le modalità stabilite con decreto del Ministro del lavoro e delle politiche sociali. Nelle forme pensionistiche complementari di cui agli articoli 3, comma 1, lettere da a) a g), e 12, la suddetta posizione resta acquisita al fondo pensione. 4. Sulle somme percepite a titolo di riscatto della posizione individuale relative alle fattispecie previste ai commi 2 e 3, è operata una ritenuta a titolo di imposta con l'aliquota del 15 per cento ridotta di una quota pari a 0,30 punti percentuali per ogni anno eccedente il quindicesimo anno di partecipazione a forme pensionistiche complementari con un limite massimo di riduzione di 6 punti percentuali, sul medesimo imponibile di cui all'articolo 11, comma 6. 5. Sulle somme percepite a titolo di riscatto per cause diverse da quelle di cui ai commi 2 e 3, si applica una ritenuta a titolo di imposta del 23 per cento sul medesimo imponibile di cui all'articolo 11, comma 6. 6. Decorsi due anni dalla data di partecipazione ad una forma pensionistica complementare l'aderente ha facoltà di trasferire l'intera posizione individuale maturata ad altra forma pensionistica. Gli statuti e i regolamenti delle forme pensionistiche prevedono esplicitamente la predetta facoltà e non possono contenere clausole che risultino, anche di fatto, limitative del suddetto diritto alla probabilità dell'intera posizione individuale. Sono comunque inefficaci clausole che, all'atto dell'adesione o del trasferimento, consentano l'applicazione di voci di costo, comunque denominate, significativamente piu' elevate di quelle applicate nel corso del rapporto e che possono quindi costituire ostacolo alla probabilità. In caso di esercizio della predetta facoltà di trasferimento della posizione individuale, il lavoratore ha diritto al versamento alla forma pensionistica da lui prescelta del TFR maturando e dell'eventuale contributo a carico del datore di lavoro nei limiti e secondo le modalità stabilite dai contratti o accordi collettivi, anche aziendali. 7. Le operazioni di trasferimento delle posizioni pensionistiche sono esenti da ogni onere fiscale, a condizione che avvengano a favore di forme pensionistiche disciplinate dal presente decreto legislativo. Sono altresì esenti da ogni onere fiscale trasferimenti delle risorse o delle riserve matematiche da un fondo pensione o da una forma pensionistica individuale ad altro fondo pensione o ad altra forma pensionistica individuale. Db 35 8. Gli adempimenti a carico delle forme pensionistiche complementari conseguenti all'esercizio delle facoltà di cui al presente articolo devono essere effettuati entro il termine massimo di sei mesi dalla data di esercizio stesso. art. 15 Vicende del fondo pensione (…omissis). art. 15 - bis Operatività' all'estero delle forme pensionistiche complementari italiane (…omissis) art. 15 - ter Operatività in Italia delle forme pensionistiche complementari comunitarie (…omissis) APPROFONDIMENTO art. 15 - quater Cooperazione e scambio di informazioni tra le Autorità competenti (…omissis) art. 15 - quinquies Forme pensionistiche complementari con meno di cento aderenti (…omissis) art. 16 Contributo di solidarietà (…omissis) art. 17 Regime tributario delle forme pensionistiche complementari 1. I fondi pensione sono soggetti ad imposta sostitutiva delle imposte sui redditi nella misura dell'11 per cento, che si applica sul risultato netto maturato in ciascun periodo d'imposta. 2. Per i fondi pensione in regime di contribuzione definita, per i fondi pensione il cui patrimonio, alla data del 28 aprile 1993, sia direttamente investito in immobili relativamente alla restante parte del patrimonio e per le forme pensionistiche complementari di cui all'articolo 20, comma 1, in regime di contribuzione definita o di prestazione definita, gestite in via prevalente secondo il sistema tecnico-finanziario della capitalizzazione, il risultato si determina sottraendo dal valore del patrimonio netto al termine di ciascun anno solare, al lordo dell'imposta sostitutiva, aumentato delle erogazioni effettuate per il pagamento dei riscatti, delle prestazioni previdenziali e delle somme trasferite ad altre forme pensionistiche, e diminuito dei contributi versati, delle somme ricevute da altre forme pensionistiche, nonché dei redditi soggetti a ritenuta, dei redditi esenti o comunque non soggetti ad imposta e il valore del patrimonio stesso all'inizio dell'anno. I proventi derivanti da quote o azioni di organismi di investimento collettivo del risparmio soggetti ad imposta sostitutiva concorrono a formare il risultato della gestione se percepiti o se iscritti nel rendiconto del fondo e su di essi compete un credito d'imposta del 15 per cento. Il credito d'imposta concorre a formare il risultato della gestione ed è detratto dall'imposta sostitutiva dovuta. Il valore del patrimonio netto del fondo all'inizio e alla fine di ciascun anno e' desunto da un apposito prospetto di composizione del patrimonio. Nel caso di fondi avviati o cessati in corso d'anno, in luogo del patrimonio all'inizio dell'anno si' assume il patrimonio alla data di avvio del fondo, ovvero in luogo del patrimonio alla fine dell'anno si assume il patrimonio alla data di cessazione del fondo. Il risultato negativo maturato nel periodo d'imposta, risultante dalla relativa dichiarazione, e' computato in diminuzione del risultato della gestione dei periodi d'imposta successivi, per l'intero importo che trova in essi capienza o utilizzato in tutto o in parte, dal fondo in diminuzione del risultato di gestione di altre linee di investimento da esso gestite, a partire dal medesimo periodo d’imposta in cui è maturato il risulta- Db 36 APPROFONDIMENTO to negativo, riconoscendo il relativo importo a favore della linea di investimento che ha maturato il risultato negativo. Nel caso in cui all'atto dello scioglimento del fondo pensione il risultato della gestione sia negativo, il fondo stesso rilascia agli iscritti che trasferiscono la loro posizione individuale ad altra forma di previdenza, complementare o individuale, un'apposita certificazione dalla quale risulti l'importo che la forma di previdenza destinataria della posizione individuale può portare in diminuzione del risultato netto maturato nei periodi d'imposta successivi e che consente di computare la quota di partecipazione alla forma pensionistica complementare tenendo conto anche del credito d'imposta corrispondente all'11 per cento di tale importo. 3. Le ritenute operate sui redditi di capitale percepiti dai fondi di cui al comma 2 sono a titolo d'imposta. Non si applicano le ritenute previste dal comma 2 dell'articolo 26 del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, sugli interessi e altri proventi dei conti correnti bancari e postali, nonché la ritenuta prevista, nella misura del 12,50 per cento, dal comma 3-bis dell'articolo 26 del predetto decreto legislativo n. 600 del 1973 e dal comma 1 dell'articolo 10-ter della legge 23 marzo 1983, n. 77. 4. I redditi di capitale che non concorrono a formare il risultato della gestione e sui quali non e' stata applicata la ritenuta a titolo d'imposta o l'imposta sostitutiva sono soggetti ad imposta sostitutiva delle imposte sui redditi con la stessa aliquota della ritenuta o dell'imposta sostitutiva. 5. Per i fondi pensione in regime di prestazioni definite, per le forme pensionistiche individuali di cui all'articolo 13, comma 1, lettera b), e per le forme pensionistiche complementari di cui all'articolo 20, comma 1, gestite mediante convenzioni con imprese di assicurazione, il risultato netto si determina sottraendo dal valore attuale della rendita in via di costituzione, calcolato al termine di ciascun anno solare, ovvero determinato alla data di accesso alla prestazione, diminuito dei contributi versati nell'anno, il valore attuale della rendita stessa all'inizio dell'anno. Il risultato negativo e' computato in riduzione del risultato dei periodi d'imposta successivi, per l'intero importo che trova in essi capienza. 6. I fondi pensione il cui patrimonio, alla data del 28 aprile 1993, sia direttamente investito in beni immobili, sono soggetti ad imposta sostitutiva delle imposte sui redditi nella misura dello 0,50 per cento del patrimonio riferibile agli immobili, determinato, in base ad apposita contabilità separata, secondo i criteri di valutazione previsti dal decreto legislativo 24 febbraio 1998, n. 58, per i fondi comuni di investimento immobiliare chiusi, calcolato come media annua dei valori risultanti dai prospetti periodici previsti dal citato decreto. Sul patrimonio riferibile al valore degli immobili per i quali il fondo pensione abbia optato per la libera determinazione dei canoni di locazione ai sensi della legge 9 dicembre 1998, n. 431, l'imposta sostitutiva di cui al periodo precedente e' aumentata all'l,50 per cento. 7. Le forme pensionistiche complementari di cui all'articolo 20, comma 1, in regime di prestazioni definite gestite in via prevalente secondo il sistema tecnico – finanziario della ripartizione, se costituite in conti individuali dei singoli dipendenti, sono soggette a imposta sostitutiva delle imposte sui redditi, nella misura dell'11 per cento, applicata sulla differenza, determinata alla data di accesso alla prestazione, tra il valore attuale della rendita e i contributi versati. 8. L'imposta sostitutiva di cui ai commi 1, 4, 6 e 7 e' versata dai fondi pensione, dai soggetti istitutori di fondi pensione aperti, dalle imprese di assicurazione e dalle società e dagli enti nell'ambito del cui patrimonio il fondo e' costituito entro il 16 febbraio di ciascun anno. Si applicano le disposizioni del capo III del decreto legislativo 9 luglio 1997, n. 241. 9. La dichiarazione relativa all'imposta sostitutiva e' presentata dai fondi pensione con le modalità e negli ordinari termini previsti per la dichiarazione dei redditi. Nel caso di fondi costituiti nell'ambito del patrimonio di società ed enti la dichiarazione è presentata contestualmente alla dichiarazione dei redditi propri della società o dell'ente. Nel caso di fondi pensione aperti e di forme pensionistiche individuali di cui all'articolo 13, comma 1, lettera b), la dichiarazione e' presentata rispettivamente dai soggetti istitutori di fondi pensione aperti e dalle imprese di assicurazione. art. 18 Vigilanza sulle forme pensionistiche complementari (…omissis) Db 37 art. 19 Compiti della COVIP (…omissis) art. 19 - bis Abusiva attività di forma pensionistica (…omissis) art. 19 – ter False informazioni (…omissis) APPROFONDIMENTO art. 19 – quater Sanzioni amministrative (…omissis) art. 20 Forme pensionistiche complementari istituite alla data di entrata invigore della legge 23 ottobre 1992, n. 421 (…omissis) art. 21 Abrogazioni e modifiche 1. La lettera d) del comma 1 dell'articolo 52 del TUIR e' sostituita dalla seguente: "d) per le prestazioni pensionistiche di cui alla lettera h-bis) del comma 1 dell'articolo 50, comunque erogate, si applicano le disposizioni dell'articolo 11 e quelle di cui all'articolo 23, comma 6, del decreto legislativo 5 dicembre 2005, n. 252". 2. La lettera e-bis) del comma 1 dell'articolo 10 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e' sostituita dalla seguente: "e-bis) i contributi versati alle forme pensionistiche complementari di cui al decreto legislativo 5 dicembre 2005, n. 252, alle condizioni e nei limiti previsti dall'articolo 8 del medesimo decreto. Alle medesime condizioni ed entro gli stessi limiti sono deducibili i contributi versati alle forme pensionistiche complementari istituite negli Stati membri dell'Unione europea e negli Stati aderenti all'Accordo sullo spazio economico europeo che sono inclusi nella lista di cui al decreto del Ministro delle finanze 4 settembre 1996, pubblicato nella Gazzetta Ufficiale n. 220 del 19 settembre 1996, e successive modificazioni, emanato in attuazione dell'articolo 11, comma 4, lettera c), del decreto legislativo 1 aprile 1996, n. 239". (1) 3. Sono abrogate le seguenti disposizioni del TUIR e successive modificazioni: a) l'ultimo periodo del comma 2 dell'articolo 10; b) la lettera a-bis) del comma 1 dell'articolo 17; c) l'articolo 20; d) la lettera d-ter) del comma 1 dell'articolo 52. 4. Il comma 3 dell'articolo 105 del TUIR e' sostituito dal seguente: "3. L'ammontare del TFR annualmente destinato a forme pensionistiche complementari e' deducibile nella misura prevista dall'articolo 10, comma 1, del decreto legislativo 5 dicembre 2005, n. 252". 5. All'articolo 24 del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, e' aggiunto, in fine, il seguente comma: "1-quater. Sulla parte imponibile delle prestazioni pensionistiche complementari di cui all'articolo 50, comma 1, lettera h-bis) del TUIR è operata una ritenuta con l'aliquota stabilita dagli articoli 11 e 14 del decreto legislativo 5 dicembre 2005, n. 252". 6. Sono abrogati altresì l'articolo 1, comma 2, del decreto legislativo 18 febbraio 2000, n. 47, e la lettera d-bis) del comma 2 dell'articolo 23 del decreto del Presidente della Repubblica 29 settembre 1973, n. 600. Db 38 7. Sono abrogati i commi 5 e 6 dell'articolo 5 del decreto legislativo 27 gennaio 1992, n. 80. 8. Fatto salvo quanto previsto all'articolo 23, comma 5, e' abrogato il decreto legislativo 21 aprile 1993, n. 124. ---(1) Comma cosi' sostituito, a decorrere dal 1 gennaio 2007, dall'art. 1, comma 314 legge 27 dicembre 2006 n. 296. Il testo originario era: "2. La lettera e-bis) del comma 1 dell'articolo 10 del TUIR, e' sostituita dalla seguente: "e-bis) i contributi versati alle forme pensionistiche complementari di cui al decreto legislativo 5 dicembre 2005, n. 252, alle condizioni e nei limiti previsti dall'articolo 8 del medesimo decreto;". art. 22 Disposizioni finanziarie (…omissis) APPROFONDIMENTO art. 23 Entrata in vigore e norme transitorie 1. Il presente decreto legislativo entra in vigore il 1 gennaio 2007, salvo per quanto attiene alle disposizioni di cui agli articoli 16, comma 2, lettera b), 18, 19 e 22, comma 1, che entrano in vigore il giorno successivo a quello della pubblicazione del presente decreto legislativo nella Gazzetta Ufficiale della Repubblica italiana. I contratti di assicurazione di carattere previdenziale stipulati fino alla data del 31 dicembre 2006 continuano ad essere disciplinati dalle disposizioni vigenti alla data di pubblicazione del presente decreto legislativo. 2. Le norme di cui all'articolo 8, comma 7, relative alle modalità tacite di conferimento del TFR alle forme pensionistiche complementari, non si applicano ai lavoratori le cui aziende non sono in possesso dei requisiti di accesso al Fondo di garanzia di cui all'articolo 10, comma 3, limitatamente al periodo in cui sussista tale situazione e comunque non oltre un anno dall'entrata in vigore del presente decreto legislativo; i lavoratori delle medesime aziende possono tuttavia conferire il TFR secondo le modalità esplicite di cui all'articolo 8, comma 7, e in questo caso l'azienda beneficia delle agevolazioni previste al predetto articolo 10, con esclusione dell'accesso al predetto Fondo di garanzia. 3. Entro sei mesi dalla data di pubblicazione nella Gazzetta Ufficiale della Repubblica italiana dal presente decreto legislativo, la COVIP emana le direttive, a tutte le forme pensionistiche, sulla base dei contenuti del presente decreto legislativo. Per ricevere nuove adesioni, anche con riferimento al finanziamento tramite conferimento del TFR: a) tutte le forme pensionistiche devono adeguarsi, sulla base delle citate direttive, alle norme del presente decreto legislativo; b) le imprese di assicurazione, per le forme pensionistiche individuali attuate prima della predetta data mediante contratti di assicurazione sulla vita, provvedono: 1) alla costituzione, entro il 31 marzo 2007 del patrimonio autonomo e separato di cui all'articolo 13, comma 3, con l'individuazione degli attivi posti a copertura dei relativi impegni secondo criteri di proporzionalità dei valori e delle tipologie degli attivi stessi; 2) alla predisposizione del regolamento di cui all'articolo 13, comma 3. 3-bis. Per le forme pensionistiche complementari di cui agli articoli 12 e 13, le disposizioni previste agli articoli 4 e 5 in materia di responsabile della forma pensionistica e dell'organismo di sorveglianza si applicano a decorrere dal 1 luglio 2007. 4. A decorrere dal 1 gennaio 2007, le forme pensionistiche complementari che hanno provveduto agli adeguamenti di cui alle lettere a) e b), n. 2), del comma 3, dandone comunicazione alla COVIP secondo le istruzioni impartite dalla stessa, possono ricevere nuove adesioni anche con riferimento al finanziamento tramite conferimento del TFR. Relativamente a tali adesioni, le forme pensionistiche complementari che entro il 30 giugno 2007 abbiano ricevuto da parte della COVIP, anche tramite procedura di silenzio assenso ai sensi dell'articolo 19, comma 2, lettera b), l'autorizzazione o l'approvazione in ordine ai predetti adeguamenti ed abbiano altresì provveduto, per quanto di competenza, agli ulteriori adeguamenti di cui al comma 3, lettera b), n. 1), ricevono, a decorrere dal 1 luglio 2007, il versamento del TFR e dei contributi eventualmente previsti, anche con riferimento al periodo compreso tra il 1 gennaio 2007 e il 30 giugno 2007. Con riguardo ai lavoratori di cui all'articolo 8, comma 7, lettera c), n. 1), il predetto differimento si applica relativamente al versamento del residuo TFR. Qualora la forma Db 39 APPROFONDIMENTO pensionistica complementare non abbia ricevuto entro il 30 giugno 2007 la predetta autorizzazione o approvazione, all'aderente e' consentito trasferire l'intera posizione individuale maturata ad altra forma pensionistica complementare, anche in mancanza del periodo minimo di partecipazione di due anni di cui all'articolo 14, comma 6. 4-bis. Le forme pensionistiche complementari istituite alla data di entrata in vigore della legge 23 ottobre 1992, n. 421, possono ricevere nuove adesioni anche con riferimento al finanziamento tramite conferimento del TFR a far data dal 1 gennaio 2007. Tali forme, ai fini del conferimento del TFR, devono adeguarsi, in conformità delle disposizioni emanate in attuazione dell'articolo 20, comma 2, del presente decreto legislativo, entro il 31 maggio 2007. 5. Per i soggetti che risultino iscritti a forme pensionistiche complementari alla data di entrata in vigore del presente decreto legislativo le disposizioni concernenti la deducibilità dei premi e contributi versati e il regime di tassazione delle prestazioni si rendono applicabili a decorrere dal 1 gennaio 2007. Per i medesimi soggetti, relativamente ai montanti delle prestazioni accumulate fino a tale data, continuano ad applicarsi le disposizioni previgenti ad eccezione dell'articolo 20, comma 1, secondo periodo, del TUIR. Per le prestazioni erogate anteriormente alla suddetta data per le quali gli uffici finanziari non hanno provveduto a tale data, all'iscrizione a ruolo per le maggiori imposte dovute ai sensi dell'articolo 20, comma 1, secondo periodo, del predetto testo unico, non si da' luogo all’attività di riliquidazione prevista dal medesimo secondo periodo del comma 1 dell'articolo 20 del medesimo testo unico. 6. Fino all'emanazione del decreto legislativo di attuazione dell'articolo 1, comma 2, lettera p), della legge 23 agosto 2004, n. 243, ai dipendenti delle pubbliche amministrazioni di cui all'articolo 1, comma 2, del decreto legislativo 30 marzo 2001, n. 165, si applica esclusivamente ed integralmente la previgente normativa. 7. Per i lavoratori assunti antecedentemente al 29 aprile 1993 e che entro tale data risultino iscritti a forme pensionistiche complementari istituite alla data di entrata in vigore dalla legge 23 ottobre 1992, n. 421: a) alle contribuzioni versate dalla data di entrata in vigore del presente decreto si applicano le disposizioni di cui ai commi 4 e 5dell'articolo 8; b) ai montanti delle prestazioni entro il 31 dicembre 2006 si applica il regime tributario vigente alla predetta data; c) ai montanti delle prestazioni a decorrere dalla data di entrata in vigore del presente decreto legislativo, ferma restando la possibilità di richiedere la liquidazione della intera prestazione pensionistica complementare in capitale secondo il valore attuale con applicazione del regime tributario vigente alla data del 31 dicembre 2006 sul montante accumulato a partire dalla data di entrata in vigore del presente decreto, e' concessa la facoltà al singolo iscritto di optare per l'applicazione del regime di cui all'articolo 11. 7-bis. Nel caso di conferimento alla forma pensionistica complementare di quote di TFR maturate entro il 31 dicembre 2006 resta ferma, in occasione dell'erogazione delle prestazioni, l'applicazione delle disposizioni del comma 5. A tal fine le somme versate concorrono a incrementare convenzionalmente la posizione individuale in corrispondenza dei periodi di formazione del TFR conferito. Con provvedimento del direttore dell'Agenzia delle entrate sono stabiliti i criteri e le modalità per lo scambio delle informazioni tra le forme pensionistiche e i datori di lavoro presso i quali sono maturate le quote di TFR. Le disposizioni del presente comma si applicano per i conferimenti effettuati a partire dal 1 gennaio 2007. 8. Ai lavoratori assunti prima della data di entrata in vigore del presente decreto legislativo si applicano, per quanto riguarda le modalità di conferimento del TFR, le disposizioni di cui all'articolo 8, comma 7, e il termine di sei mesi ivi previsto decorre dal 1 gennaio 2007. Il presente decreto, munito del sigillo dello Stato, sarà inserito nella Raccolta ufficiale degli atti normativi della Repubblica italiana. E' fatto obbligo a chiunque spetti di osservarlo e di farlo osservare. Db 40