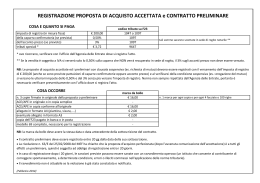

NUOVO RAVVEDIMENTO OPEROSO A cura della Dott.ssa Lucia CARRARO Con il “ravvedimento” (art. 13 del Dlgs n. 472 del 1997 ) è possibile regolarizzare versamenti di imposte omessi o insufficienti e altre irregolarità fiscali, beneficiando della riduzione delle sanzioni. Con l’entrata in vigore della legge di stabilità a decorrere dall’esercizio 2015 sono state introdotte rilevanti novità all’istituto del ravvedimento operoso. Riepiloghiamo le opzioni disponibili dal 1° gennaio 2015 per il ravvedimento operoso Termine temporale Sanzione Ambito applicativo Nei primi 14 giorni dalla violazione (1/15 per giorno di ritardo)/10 =(0,20% per giorno di ritardo) Tutti i tributi per violazioni sui versamenti (art 13 lett. a Dlgs 472/97 + art 13 co.1 Dlgs 471/97) Dal 15° al 30° giorno dalla violazione 1/10 del minimo Tutti i tributi per violazioni sui versamenti (art 13 lett. a Dlgs 472/97) Fino a 90 giorni dalla violazione o dal termine di presentazione della dichiarazione 1/9 del minimo Tutti i tributi (art 13 lett. a‐bis Dlgs 472/97) Dal 91° giorno all’anno dalla violazione o entro il termine di presentazione della dichiarazione relativa all’anno in 1/8 del minimo cui è stata commessa la violazione Tutti i tributi (art 13 lett. b Dlgs 472/97) Oltre il termine di cui sopra ma entro 2 anni dalla violazione o entro il termine di presentazione della dichiarazione relativa all’anno successivo a quello in cui è stata commessa la violazione 1/7 del minimo Solo per i tributi amministrati dall`Agenzia delle Entrate (art 13 lett. b‐bis Dlgs 472/97) 1/6 del minimo Solo per i tributi amministrati dall`Agenzia delle Entrate (art 13 lett. b‐ter Dlgs 472/97) Oltre i 2 anni dalla violazione oppure oltre il termine di presentazione della dichiarazione relativa all’anno successivo a quello in cui è stata commessa la violazione Se la sanatoria avviene dopo la constatazione della violazione nel «PVC» 1/5 del minimo Solo per i tributi amministrati dall`Agenzia delle Entrate (art 13 lett. b‐quater Dlgs 472/97) TASSO DI INTERESSE Si ricorda che dal 1° gennaio 2015 in caso di ravvedimento operoso, il tasso legale da applicare è pari allo 0,5%; per ravvedimenti "a cavallo d`anno", andrà adottato un il tasso di interesse sarà pari all`1%, fino al 31 dicembre 2014 e allo 0,5% dal 1°gennaio 2015 e fino al giorno del ravvedimento. ESEMPIO OMESSO VERSAMENTO II ACCONTO 2014 ENTRO IL 30.11.2014 RAVVEDIMENTO Entro il 14 dicembre 2014 con riduzione ad 1/10 x 1/15 per giorno di ritardo Entro il 30 dicembre 2014 con riduzione ad 1/10 Entro il 28.02.2015 con riduzione ad 1/9 Entro il 30.09.2015 con riduzione ad 1/8 Entro il 30.09.2016 con riduzione ad 1/7 Oltre il 30.09.2016 e sino a quando è notificato l’atto impositivo, con riduzione ad 1/6. ESEMPIO INFEDELTA’ DICHIARATIVA COMMESSA IN UNICO 2015 PRESENTATA IL 30.09.2015 RAVVEDIMENTO Entro il 29.12.2015 con riduzione ad 1/9 Entro il 30.09.2016 con riduzione ad 1/8 Entro il 30.09.2017 con riduzione ad 1/7 Oltre il 30.09.2017 e sino a quando è notificato l’atto impositivo, con riduzione ad 1/6 Se la violazione è constata con PVC, ad 1/5 del minimo. CAUSE OSTATIVE Bisogna fare una distinzione: 1) TRIBUTI GESTITI DALL’AGENZIA DELLE ENTRATE (imposte sui redditi, irap, iva, ritenute fiscali, canone rai, contributo solidarietà, imposte d’atto) Il ravvedimento operoso può essere fatto anche se si verifica l’inizio di un controllo fiscale. 2) TUTTI GLI ALTRI TRIBUTI (es: Imu, tasi, tari) Il ravvedimento può essere effettuato sempreché la violazione non sia già stata constatata e comunque non siano iniziati accessi ispezioni e verifiche o altre attività di accertamento Tributi amministrati dall’Agenzia delle Entrate Tributi non amministrati dall’Agenzia delle Entrate Avvisi di accertamento Avvisi bonari (art 36 bis e ter Dpr 600/73 e 54 bis Dpr 633/72) Atti autoritativi impositivi che recano una pretesa tributaria Controlli fiscali Accessi Inviti a comparire Questionari VIOLAZIONI PRECEDENTI • Il ravvedimento operoso è ammesso dal 1/01/2015 anche per le violazioni commesse antecedentemente al 2015 (sempreché non sia stato già notificato l’accertamento). IRREGOLARITA’ DICHIARAZIONE PER ANNO D’IMPOSTA RIDUZIONE SANZIONI PER TRIBUTI AMMINISTRATI DALL’AGENZIA ENTRATE 2010‐2011 1/6 del minimo 2012 1/7 del minimo 2013 1/8 del minimo DOPO emissione PVC 1/5 del minimo CARATTERISTICHE DEL RAVVEDIMENTO 1) Il ravvedimento può anche essere parziale, fermo restando i termini previsti dall’art 13 del Dlgs 472/97: è necessario che vengano corrisposti interessi e sanzioni commisurati alla frazione del debito d’imposta versato tardivamente. L’omesso versamento della parte di debito che residua non può beneficiare delle riduzioni delle sanzioni previste dal citato art. 13 che invece andranno irrogate dagli uffici secondo le regole ordinarie. 2) Nel ravvedimento non è ammesso il pagamento rateale degli importi. Se si effettua il pagamento della imposta dovuta in momenti diversi si devono calcolare gli interessi e la sanzione verificando il momento temporale del versamento confrontandolo con i termini previsti dall’art. 13. 3) Non preclude eventuali successivi accessi ispezioni verifiche o altre attività amministrative di controllo e accertamento 4) Nel caso di presentazione di dichiarazione integrativa estende i termini per l’accertamento e la liquidazione. DICHIARAZIONI INTEGRATIVE Con la Legge di stabilità 2015 si apre, per il contribuente, la possibilità di ricorrere all’istituto del ravvedimento operoso anche in caso di dichiarazione integrativa presentata oltre il termine di scadenza di quella relativa al periodo di imposta successivo. In questo caso, in passato, dovevano essere pagate le imposte in misura piena; da oggi è possibile pagare le sanzioni ridotte «da ravvedimento». Il contribuente può integrare la dichiarazione: ‐ Entro il 31 dicembre del quarto anno successivo a quello in cui è stata presentata la dichiarazione, per correggere errori od omissioni cui consegua un maggior debito d’imposta o un minor credito, fatta salva l’applicazione delle sanzioni. Si tratta della cd. dichiarazione integrativa a sfavore. ‐ Entro il termine previsto per la presentazione della dichiarazione relativa al periodo d’imposta successivo, per correggere errori od omissioni cui consegua un minor debito d’imposta o un maggior credito. Si tratta della cd. Dichiarazione integrativa a favore. PROROGA DEI TERMINI ACCERTATIVI I vantaggi derivanti dalle opportunità ed aperture, anche in termini temporali, offerte dalle modifiche apportate all’istituto del ravvedimento operoso, vengono bilanciati, sotto il profilo dell’accertamento, dalla proroga dei termini delle attività di controllo del Fisco connesse alla presentazione di una dichiarazione integrativa o, quando non è prevista dichiarazione periodica, nei casi di regolarizzazione dell’omissione o dell’errore. I termini ‐ per l’emissione della cartella di pagamento relativi all’attività di liquidazione delle imposte, dei contributi, dei premi e dei rimborsi dovuti in base ai controlli automatici delle dichiarazioni ed ai controlli formali delle dichiarazioni ‐ per l’emissione dell’avviso di accertamento decorrono nuovamente dalla presentazione della dichiarazione integrativa limitatamente ai soli elementi oggetto dell’integrazione. La riapertura dei termini, quindi, non sarà generalizzata, ma riguarderà soltanto gli elementi della dichiarazione oggetto di integrazione. Esempio Supponiamo che un soggetto abbia dimenticato di dichiarare un ricavo relativo all’anno 2012 (dichiarazione presentata nel 2013) e che presenti oggi (2015) la dichiarazione integrativa. Gli uffici tributari, quindi, potranno effettuare il controllo generalizzato della dichiarazione e variare il reddito dichiarato con riferimento a tutti gli elementi contenuti, fino al 31/12/2017. Successivamente potranno rettificare il reddito dichiarato soltanto relativamente al nuovo ricavo indicato nella dichiarazione integrativa e potranno farlo fino al 31/12/2019 (quarto anno successivo al 2015, quello di presentazione della dichiarazione integrativa). OMESSA DICHIARAZIONE L’art 13 co.1 lettera c del Dlgs 472/97 consente la regolarizzazione dell’omessa dichiarazione con ravvedimento operoso: • entro 90 giorni dal termine • con sanzione ridotta a 1/10 del minimo • presentando la dichiarazione omessa ISTITUTI ABROGATI La legge 190/2014 ha abrogato alcuni istituti deflativi del contenzioso che consentono la definizione della vertenza in un momento antecedente alla notifica dell’atto impositivo. In sostanza dal 2016 sono stati abrogati ‐ l’adesione al PVC (sanzione 1/6 del minimo) ‐ l’adesione agli inviti al contraddittorio ‐ l’acquiescenza rinforzata. La differenza più rilevante tra tali istituti e il ravvedimento consiste nel fatto che, nei primi, è necessaria l’accettazione integrale dei rilievi dell’erario su tutte le imposte e su tutte le annualità oggetto dell’atto che si definisce, mentre nel ravvedimento è il contribuente che decide quali e quante violazioni sanare. Nel ravvedimento inoltre non è possibile il pagamento rateale e non preclude eventuali successive attività di controllo e accertamento. Risposta Agenzia Entrate a Telefisco 29.1.2015: LA CERTIFICAZIONE UNICA I sostituti d'imposta possono correggere eventuali errori nella trasmissione delle certificazioni uniche, senza incorrere nelle sanzioni previste dall'articolo 2 del decreto semplificazioni, trasmettendo una nuova certificazione, corretta, entro i cinque giorni successivi alla scadenza prevista (7 marzo). Resta fermo l'obbligo di trasmettere comunque la certificazione corretta anche dopo questa scadenza. Non è prevista la possibilità di avvalersi dell'istituto del ravvedimento. COMPENSAZIONE DEI CREDITI D’IMPOSTA RISULTANTI DALLE DICHIARAZIONI ANNUALI • COMPENSAZIONI “VERTICALI” Le compensazioni cosiddette “verticali” o “interne”, vale a dire quelle effettuate nell’ambito della stessa imposta (ad esempio credito iva annuale con debito iva da liquidazione periodica, credito Ires da Unico con acconti/saldo Ires, eccetera), sono ammesse senza alcuna certificazione e/o limite di importo . • COMPENSAZIONI “ORIZZONTALI” Le compensazioni cosiddette “orizzontali” o “esterne”, vale a dire quelle effettuate tra imposte diverse (ad esempio credito iva annuale con acconti/saldo IRES, credito Ires da Unico con ritenute IRPEF, eccetera), sono ammesse con i limiti di importo e le certificazioni riportate nella tabella. TIPOLOGIA CREDITO MODALITÀ (*) IVA annuale fino a € 5.000,00 Mod F24 ordinario VISTODI COMPENSABILE LIMITE CONFORMITÀ DAL MASSIMO (2) NO Dal 1° gennaio dell’anno successivo a quello di formazione (1) HOME BANKING/FISCO ON LINE/ENTRATEL (se la compensazione presenta un saldo a zero: solo FISCO ON LINE/ENTRATEL) IVA annuale da 5.000,01 a 15.000,00 Mod F24 NO solo FISCO ON LINE/ENTRATEL Iva annuale oltre i 15.000,00 Mod F24 presentazione della dichiarazione annuale iva (3) SI Solo FISCO ON LINE/ENTRATEL Imposte sui redditi e relative addizionali Mod F24 ordinario (IRES, IRAP, IRPEF da Unico), ritenute HOME BANKING/FISCO ON LINE/ENTRATEL Dal 16 del mese successivo a quello di Dal 16 del mese successivo a quello di presentazione della dichiarazione annuale iva (3) NO Dal 1° gennaio dell’anno successivo a quello di € 700.000,00 formazione del credito (4) alla fonte (da 770), imposte sostitutive (se la compensazione presenta un saldo a zero: solo FISCO fino a € 15.000,00 ON LINE/ENTRATEL) Imposte sui redditi e relative addizionali Mod F24 ordinario (4) (IRES, IRAP, IRPEF da Unico), ritenute HOME BANKING/FISCO ON LINE/ENTRATEL SI (5) Dal 1° gennaio dell’anno successivo a quello di formazione del credito (4) alla fonte (da 770), imposte sostitutive (se la compensazione presenta un saldo a zero: solo FISCO oltre i € 15.000,00 (3) (1) ON LINE/ENTRATEL) Per i contribuenti con periodo d’imposta corrispondente all’anno solare (per gli altri è compensabile dal 1° giorno successivo alla chiusura del periodo d’imposta di formazione del credito). (2) Il massimale si riferisce alla somma delle compensazioni “orizzontali” di qualsiasi credito, effettuate nel medesimo periodo d’imposta. (3) Presentabile dal 1° febbraio 2015. (4) Disciplina desumibile dall’attuale formulazione della L. 147/2013, co. 574, in attesa di precisazioni da parte dell’Agenzia Entrate su eventuali ulteriori formalità per la compensazione. (5) La Circolare 28/E del 25 settembre 2014 ha fornito chiarimenti e indicazioni sul visto di conformità PRESENZA DI SOMME ISCRITTE A RUOLO E DI AVVISI DI ACCERTAMENTO ESECUTIVI Si richiama l’attenzione sul fatto che in presenza di debiti iscritti a ruolo per tributi erariali e accessori superiori a € 1.500,00 per i quali sia scaduto il termine di pagamento, non è possibile effettuare la compensazione orizzontale dei crediti d’imposta fino a concorrenza dell’ammontare dei predetti debiti. Il divieto di compensazione si applica anche in presenza di debiti derivanti da avvisi di accertamento emessi a partire dal 1° ottobre e 2011 divenuti esecutivi (l’esecutività matura decorsi 60 giorni dalla notifica). COMPENSAZIONE DEI DEBITI DELLA PUBBLICA AMMINISTRAZIONE (P.A.) E’ prorogata anche per il 2015 la possibilità prevista dall’art.12, comma 7 bis DL 145/2013 di compensare le somme riferite a cartelle esattoriali con i crediti non prescritti certi liquidi ed esigibili relativi a somministrazioni, forniture, appalti e servizi, anche professionali, maturati nei confronti della P.A. a condizione che la somma iscritta a ruolo sia pari o inferiore al credito vantato. Si attende la pubblicazione in G.U. del decreto ministeriale che stabilisce i termini e le modalità e per la compensazione, da emanare entro il 31/03/2015.

Scaricare