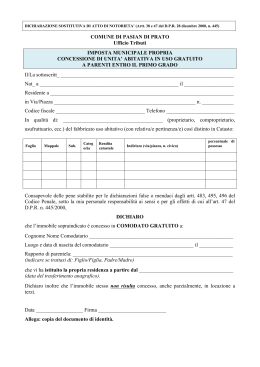

L’Iva in edilizia Le operazioni con aliquota agevolata del 10% di FRANCO RICCA Nel settore edilizio, l’aliquota Iva che trova più spazio è quella agevolata del 10%. La maggior parte delle operazioni riguardanti la realizzazione, il ripristino e il trasferimento di edifici, infatti, trovano posto nella terza parte della tabella A allegata al dpr 633/72. L’elenco è lungo e comprende operazioni di vasto interesse e frequente ricorrenza, ad esempio: • la vendita e la costruzione di abitazioni non di lusso, in assenza dei requisiti «prima casa» • i trasferimenti di unità immobiliari a destinazione diversa da quella abitativa (negozi, uffici, ecc.), situate in edifici c.d. «Tupini», posti in essere dalle imprese costruttrici • i lavori di manutenzione e di ripristino degli edifici. Su questi ultimi vale la pena soffermarsi, a corredo della rappresentazione sinottica delle operazioni agevolate nelle pagine seguenti, allo scopo di evidenziare le particolarità che caratterizzano una disciplina fiscale non del tutto omogenea in ordine agli interventi agevolati. Le regole variano infatti sensibilmente: le semplici manutenzioni per esempio, godono di un’agevolazione oggettivamente più limitata, mentre per gli interventi di maggiore importanza l’area del beneficio è più ampia. 1. GLI INTERVENTI PIÙ IMPORTANTI: RISANAMENTO, RESTAURO, RISTRUTTURAZIONE Gli interventi edilizi di recupero qualificabili di livello superiore nella scala delineata dall’art. 31 della legge n. 457/78, scontano l’Iva con l’aliquota del 10% ai sensi delle disposizioni della tabella A, parte III, allegata al dpr 633/72. Più precisamente, le voci di riferimento sono: • il n. 127-quaterdecies), che agevola, tra l’altro, le prestazioni di servizi dipendenti da contratti d’appalto relativi alla realizzazione degli interventi di recupero di cui all’art. 31 della legge n. 457/1978, esclusi quelli di cui alle lettere a) e b) • il n. 127-terdecies), che agevola le cessioni di beni, escluse le materie prime e semilavorate, forniti per la realizzazione dei suddetti interventi di recupero. Ad esse si aggiunge la voce n. 127-quinquiesdecies) della medesima tabella A, che estende l’aliquota agevolata del 10% alle cessioni di fabbricati o porzioni di fabbricati sui quali sono stati eseguiti i predetti interventi di recupero, poste in essere dalle imprese che hanno effettuato gli interventi. Come chiarito dall’Agenzia delle entrate, da ultimo, nella circolare n. 8 del 13/3/2009, questa disposizione si applica a condizione che i lavori di recupero siano stati ultimati, per cui non è applicabile alla cessione del fabbricato posta in essere in un momento antecedente all’ultimazione dei lavori di recupero. Le suddette disposizioni tabellari rinviano agli interventi di recupero di cui all’art. 31, lettere c), d) ed e), della legge n. 457/78, ovvero: • restauro e risanamento conservativo • ristrutturazione edilizia • ristrutturazione urbanistica. Tuttavia, secondo quanto chiarito dall’Agenzia delle entrate con la circolare n. 11 del 16 febbraio 2007, il rinvio deve intendersi operato all’art. 3, lettere c), d) ed e), del dpr n. 380/2001, che riprende le definizioni della legge del 1978 (si rimanda al punto 18 della tabella). La portata dell’agevolazione L’agevolazione fiscale qui in esame, a suo 18 Agosto 2014 L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% tempo, venne introdotta allo scopo di favorire il recupero del patrimonio edilizio degradato, secondo gli obiettivi della legge 457/78, per cui l’amministrazione finanziaria ebbe ripetutamente modo di precisare che l’aliquota ridotta non era applicabile all’intervento che, pur qualificandosi oggettivamente come ristrutturazione edilizia secondo la definizione dell’art. 31, lett. d), della legge 457/78, non mirasse a rimediare ad una situazione di degrado dell’immobile, ma fosse realizzato soltanto per modificarne la destinazione d’uso, ad esempio da abitativa a commerciale. La prassi risalente, tuttavia, è stata recentemente modificata. Nella circolare n. 8/E del 13/3/2009, con riferimento alla disposizione del n. 8-bis) dell’art. 10, che esclude dal trattamento di esenzione dall’Iva le cessioni di fabbricati sottoposti a interventi di recupero di cui all’art. 31, lett. c), d) ed e) della legge n. 457/78, effettuate entro cinque anni dal termine dei lavori dalla stessa impresa ristrutturatrice, l’Agenzia ha osservato che la norma non richiede che gli interventi di recupero siano collegati ad una condizione di degrado dell’immobile, per cui essa può trovare applicazione anche in ipotesi di cambio di destinazione d’uso non collegato a degrado del bene. Lo stato di degrado, ha precisato inoltre la circolare, non è necessario neppure ai fini della disposizione del n. 127-quinquiesdecies) della tabella A/III allegata al dpr 633/72, che estende l’aliquota del 10% anche alle cessioni di fabbricati o porzioni di fabbricati sui quali sono stati eseguiti i predetti interventi di recupero, poste in essere dalle imprese che hanno effettuato gli interventi. Per ovvie ragioni di coerenza logico-sistematica, deve ritenersi che i chiarimenti dell’Agenzia valgano anche con riferimento alle disposizioni dei nn. 127-terdecies) e 127-quaterdecies) della tabella A/III, che prevedono l’aliquota del 10% per le prestazioni di servizi, dipendenti da contratti d’appalto, relative alla realizzazione degli interventi in esame e per le cessioni di beni finiti forniti per la realizzazione degli interventi stessi, per cui anche con riferimento a tali fattispecie non appare più necessaria la condizione di degrado dell’immobile. Va evidenziato che, a differenza dell’agevolazione delle manutenzioni ordinarie e straordinarie, illustrata nel capitolo 2, l’agevolazione per gli interventi di recupero di livello superiore è applicabile: • agli interventi rientranti nelle categorie sopra descritte, effettuati su tutte le tipologie di edifici esistenti, qualunque sia la loro destinazione d’uso (abitativa, commerciale, industriale, servizi ecc.); sono esclusi soltanto gli immobili che non rientrano nella nozione di «edificio» (ed. monumenti, dighe); l’interpretazione ministeriale ha esteso però l’agevolazione anche agli interventi di recupero aventi ad oggetto opere di urbanizzazione primaria e secondaria (circolare n. 1 del 2/3/1994); • alle cessioni di beni (escluse le materie prime e 2 semilavorate), destinati alla realizzazione degli interventi stessi (voce n. 127-terdecies, stessa tabella). Il contratto d’appalto Il riferimento alla figura contrattuale dell’appalto è un retaggio derivante dalla formulazione dell’abrogato articolo 79 del dpr 633/72, e ha fondamentalmente lo scopo di escludere dall’agevolazione le prestazioni di natura professionale (forse non del tutto giustificatamente, stante il principio comunitario di neutralità dell’Iva, che vieta di trattare in modo differente i soggetti passivi), nonché quelle non inquadrabili nell’ambito di una prestazione d’opera (esempio, noleggio di macchinari). Non c’è dubbio, peraltro, che l’aliquota ridotta sia applicabile anche quando la prestazione non è riconducibile a un contratto d’appalto ma ad un contratto d’opera, stante la sostanziale identità funzionale di tali contratti, che si differenziano solo per la qualifica dell’appaltatore. Sotto il profilo formale, inoltre, ancorché sia consigliabile tanto ai fini civilistici che fiscali stipulare un contratto scritto, ciò non rappresenta comunque una condizione di accesso al beneficio, non essendo la forma imposta dalla legge né a fini costitutivi né a fini probatori. La stessa amministrazione finanziaria ha oramai superato l’orientamento secondo cui, pur quando la forma scritta del contratto non sia prescritta dalla legge, è tuttavia necessaria qualora si intenda fruire di agevolazioni fiscali. Cessioni di beni La legge, come si è detto, agevola non soltanto le prestazioni, ma anche le cessioni di beni, escluse le materie prime e semilavorate, forniti per l’esecuzione degli interventi di recupero (n. 127-terdecies della tabella A, parte III). L’agevolazione riguarda, dal punto di vista oggettivo, i beni «finiti», che secondo i chiarimenti forniti dal ministero delle finanze si caratterizzano per il fatto di conservare la propria individualità anche quando vengono incorporati nella costruzione: ascensori, sanitari, caldaie, termosifoni, tubazioni, interruttori, quadri elettrici, porte, finestre ecc. (si vedano le circolari n. 25 del 3 agosto 1979 e n. 14 del 17 aprile 1981). Non possono considerarsi «finiti», invece, quei beni che, pur rappresentando prodotti finiti per chi li vende, costituiscono materie prime o semilavorati per chi li utilizza: mattoni, piastrelle, calce, sabbia, chiodi ecc. L’applicazione dell’aliquota ridotta ai sensi della disposizione in esame è condizionata alla destinazione dei beni all’esecuzione degli interventi di recupero, per cui non compete alle cessioni a scopo di commercializzazione. Documentazione probatoria e adempimenti Si tratta di aspetti importanti e delicati, non disciplinati dalla legge, in relazione ai quali occorre fare riferimento alle istruzioni ministeriali L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% e muoversi con buon senso, tenendo presente che dell’eventuale maggiore imposta dovuta in conseguenza dell’assenza dei presupposti dell’agevolazione risponderanno al fisco il prestatore del servizio e il cedente del bene, mentre per le sanzioni vale il principio della colpevolezza di cui all’art. 5 del dlgs n. 472/97, che chiama a rispondere l’autore della violazione che abbia agito con colpa o dolo. Detto questo, vediamo anzitutto la posizione dell’impresa esecutrice dei lavori: fermo restando quanto detto in merito all’opportunità della redazione di un contratto scritto, nel quale si farà riferimento all’inquadramento delle opere sotto l’aspetto del trattamento fiscale, l’impresa normalmente esigerà dal committente una dichiarazione circa la sussistenza dei presupposti per l’agevolazione; quelle più prudenti pretenderanno anche una copia dell’autorizzazione o concessione edilizia, se presente, oppure della Dichiarazione di inizio attività (Dia) o altro titolo amministrativo. Nella medesima situazione si trova il fornitore al quale viene richiesto di applicare l’Iva del 10% sulle cessioni di beni finiti: anche in questo caso, l’emissione della fattura con aliquota agevolata avverrà dietro rilascio della documentazione da parte dell’acquirente. Per quanto riguarda il committente/acquirente, egli dovrà anzitutto munirsi del titolo di abilitazione all’intervento rilasciato dall’autorità comunale, se prescritto (es. autorizzazione o concessione edilizia), oppure ottemperare agli adempimenti previsti in materia urbanistica (es. dichiarazione di inizio attività). Quindi predisporrà le attestazioni da rilasciare all’impresa appaltatrice ed ai fornitori a corredo della richiesta di fatturazione con Iva del 10%. Sarebbe inoltre di grande utilità ottenere dal comune che ha rilasciato l’autorizzazione o concessione edilizia una certificazione attestante che gli interventi rientrano nelle tipologie definite dalle lettere c), d) ed e) dell’art. 31, legge n. 457/78; una simile certificazione, infatti, orienterebbe la valutazione degli organi di controllo circa la legittimità dell’agevolazione. Bisogna comunque precisare che la certificazione rilasciata dal comune (oramai rarissima) ha valore ricognitivo in merito alla natura dell’intervento sotto il profilo urbanistico, ma non certo «costitutivo» del diritto all’agevolazione Iva (rispetto al quale l’ente territoriale non ha nessuna competenza). L’amministrazione finanziaria, infatti, mantiene intatti i propri poteri di valutazione anche in ordine alla qualificazione dell’intervento, per cui non è vincolata dal contenuto della certificazione comunale; in altre parole, sebbene difficilmente l’ufficio finanziario disattenderà le conclusioni dell’autorità comunale, in presenza di palesi incongruenze (ad esempio, la qualificazione come ristrutturazione edilizia di un semplice lavoro di rifacimento della pavimentazione interna) l’ufficio potrà procedere senz’altro all’accertamento. Va ricordato che l’onere probatorio circa la legittimità dell’agevolazione fiscale è a carico del contribuente. A proposito delle cessioni di beni, nella sentenza 9/5/2003, n. 7124, la cassazione ha dichiarato infatti che spetta al contribuente dimostrare i presupposti per l’applicazione dell’aliquota Iva ridotta, provando che i beni sono stati effettivamente impiegati nella realizzazione di un’opera agevolata, e non all’amministrazione finanziaria provare il contrario. 2. INTERVENTI MINORI: MANUTENZIONI ORDINARIE E STRAORDINARIE DI EDIFICI ABITATIVI Per gli interventi edilizi di livello inferiore quali le manutenzioni ordinarie e straordinarie, l’agevolazione, introdotta inizialmente con carattere temporaneo, poi stabilizzata dalla legge n. 191/2009, funziona con regole proprie, sensibilmente diverse (e più restrittive) rispetto a quelle esaminate nel capitolo 1. Oggetto dell’agevolazione L’art. 7, comma 1, lettera b), della legge n. 488/99, stabilisce che l’Iva si applica con l’aliquota ridotta del 10% alle prestazioni aventi ad oggetto gli interventi di recupero del patrimonio edilizio di cui all’articolo 31, primo comma, lettere a), b), c) e d), della legge n. 457/78, realizzati su fabbricati a prevalente destinazione abitativa privata. Nel capitolo precedente si è visto, però, che gli interventi delle lettere c) e d) sono soggetti all’aliquota del 10% ai sensi delle disposizioni del n. 127-quaterdecies della tabella A, parte terza, allegata al dpr n. 633/72, già illustrate. Di conseguenza, l’agevolazione prevista dalla legge 488/99 riguarda essenzialmente gli interventi di manutenzione ordinaria e straordinaria indicati alle lettere a) e b) (descritti nel punto 5 della tabella). Edifici agevolabili Diversamente dall’agevolazione per gli interventi di livello superiore, quella prevista per le manutenzioni non si applica ai lavori eseguiti su qualsiasi fabbricato, ma solo a quelli eseguiti su fabbricati a prevalente destinazione abitativa privata, che secondo l’amministrazione finanziaria comprendono: • le singole unità immobiliari classificate catastalmente nelle categorie da A1 ad A11, esclusa la A10, indipendentemente dall’utilizzo di fatto; vale pertanto la classificazione in catasto; • gli edifici di edilizia residenziale pubblica, adibiti a dimora di soggetti privati; • gli edifici destinati a residenza stabile di collettività, quali orfanotrofi, brefotrofi, ospizi, conventi; • le parti comuni di fabbricati destinati prevalentemente ad abitazione privata, intendendo tali gli edifici la cui superficie totale dei piani fuori terra è destinata per oltre il 50% a uso abitativo privato; • le pertinenze immobiliari (autorimesse, soffitte, cantine ecc.) delle unità abitative, anche se ubicate in edifici destinati prevalentemente ad usi diversi. Sono invece escluse dall’agevolazione le unità 3 L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% immobiliari non abitative (negozi, uffici ecc.), anche se situate in edifici a prevalente destinazione abitativa. Operazioni agevolate L’aliquota agevolata è concessa alle «prestazioni» di manutenzione ordinaria e straordinaria, per cui devono ritenersi escluse dal beneficio, in via di principio, le operazioni consistenti in «cessioni» di beni. Non è quindi possibile ottenere l’aliquota del 10% in fase di acquisto dei beni occorrenti per l’esecuzione delle manutenzioni, sia che i beni vengano acquistati dal prestatore del servizio, sia direttamente dal committente. Stesso discorso dovrebbe valere, a rigore, nell’ipotesi in cui la prestazione costituisca semplice operazione accessoria all’operazione principale di vendita, ad esempio la fornitura con posa in opera di un bene. In proposito, però, nella circolare n. 71 del 7/4/2000, l’amministrazione ha ritenuto di poter ammettere la fatturazione con aliquota agevolata anche quando l’intervento di recupero si realizza mediante cessione con posa in opera di un bene, a prescindere dall’incidenza della manodopera rispetto al valore del bene (fermi restando, ovviamente, nel caso si tratti di c.d. «beni significativi», i limiti di cui appresso). Si è infatti sostenuto che, in considerazione della ratio dell’agevolazione, l’aliquota ridotta compete anche nell’ipotesi in cui l’intervento di recupero si realizzi mediante cessione con posa in opera di un bene, poiché l’apporto della manodopera assume un particolare rilievo ai fini della qualificazione dell’operazione; l’oggetto della norma agevolativa è costituito dalla realizzazione dell’intervento di recupero, a prescindere dalle modalità utilizzate per raggiungere tale risultato. Successivamente, però, nel par. 9 della circolare n. 36 del 31 maggio 2007, l’Agenzia delle entrate ha ricordato che l’aliquota agevolata 10% di cui alla legge 488/99 si applica soltanto alle prestazioni di servizi, mentre le cessioni di beni sono sottoposte all’aliquota ridotta «solo se la relativa fornitura è posta in essere nell’ambito del contratto d’appalto». Tale condivisibile precisazione, sicuramente in linea con il dettato normativo, sembra avere implicitamente superato la posizione adottata dalla precedente circolare n. 71/2000. Nella citata circolare 71/2000 è stato inoltre precisato che l’aliquota agevolata non è applicabile nei rapporti tra imprese, potendo beneficiarne solo il committente del contratto principale (il quale, beninteso, non è necessariamente un consumatore finale: può anche trattarsi, infatti, della società immobiliare proprietaria del fabbricato abitativo); in sostanza, in deroga al principio interpretativo di carattere generale, negli interventi di manutenzione ordinaria e straordinaria non è consentito applicare l’aliquota del 10% alle prestazioni eseguite in dipendenza di subappalti. Sotto altro aspetto va precisato che, nonostante la legge agevoli genericamente le prestazioni di servizi, l’amministrazione, sulla base della prassi 4 consolidata, ha escluso la possibilità di applicare l’Iva ridotta alle prestazioni di natura professionale. Sulle parcelle di ingegneri, geometri, architetti, ecc., quindi, l’Iva graverà comunque nella misura ordinaria, attualmente del 22%. Sempre sotto il profilo oggettivo, inoltre, con la circolare n. 71/2000 è stato precisato, a titolo esemplificativo, che tra gli interventi di manutenzione ordinaria sono comprese anche le «piccole riparazioni eseguite sul fabbricato o sui relativi impianti tecnologici», nonché le prestazioni di manutenzione obbligatoria previste per ascensori e impianti di riscaldamento, consistenti in visite periodiche e nel ripristino della funzionalità, compresa la sostituzione di parti di ricambio. Più di recente, con la risoluzione n. 15/E del 4 marzo 2013 l’Agenzia ha chiarito che la revisione periodica dell’impianto di riscaldamento, sia condominiale che individuale, destinato al servizio di edifici a prevalente destinazione abitativa, sconta l’Iva agevolata del 10% in quanto intervento di manutenzione ordinaria, in base all’art. 7 della legge n. 488/1999. Rispondendo al quesito di un’impresa che aveva chiesto se le operazioni di controllo e manutenzione degli impianti termici, prescritte dal dlgs n. 192/2005 e dal dlgs n. 311/2006, potessero fruire dell’aliquota Iva del 10% anche quando eseguiti su impianti privati e non condominiali, l’Agenzia osserva che l’agevolazione si applica anche agli interventi di manutenzione ordinaria di cui all’art. 31, primo comma, lett. a) della legge n. 457/78. Rammenta, poi, che con la circolare n. 71/2000 è stato chiarito che l’agevolazione si applica anche alle prestazioni di manutenzione obbligatoria previste per gli impianti elevatori e per quelli di riscaldamento, consistenti in verifiche periodiche e nel ripristino della funzionalità, compresa la sostituzione delle parti di ricambio in caso di usura, a fronte delle quali vengono corrisposti canoni annui. Pertanto, la revisione periodica obbligatoria degli impianti di riscaldamento, condominiali o ad uso esclusivo, installati in fabbricati a prevalente destinazione abitativa privata, come pure il controllo delle emissioni, sono soggette all’aliquota del 10%, salvo che, come già chiarito nella citata circolare, il contratto abbia ad oggetto anche altre prestazioni di diversa natura, ad esempio la copertura assicurativa della responsabilità civile. Infine, è da ritenere che siano escluse dall’agevolazione quelle prestazioni di servizi che non possono assolutamente inquadrarsi tra gli interventi edilizi come definiti dalla legge, come la pulizia delle scale e delle altre parti comuni degli edifici condominiali. Limiti nel caso di utilizzo di beni di valore L’applicazione dell’aliquota agevolata incontra una limitazione nel caso di utilizzo dei seguenti beni, cosiddetti «significativi», tassativamente individuati con dm del 29/12/99: • ascensori e montacarichi; • infissi esterni e interni; • caldaie; L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% • videocitofoni; • apparecchiature di condizionamento e riciclo dell’aria; • sanitari e rubinetterie da bagno; • impianti di sicurezza. Secondo la norma, infatti, se nell’intervento di recupero vengono impiegati i suddetti beni, il valore di essi può essere fatturato al 10% soltanto fino a concorrenza del valore complessivo della prestazione relativa all’intervento di recupero, al netto del valore dei beni significativi. Il valore del «bene significativo» è dunque agevolabile entro un limite che è costituito dal corrispettivo riferibile alla mano d’opera ed alla fornitura di materiali diversi dai beni significativi. In pratica, questo meccanismo comporta che se il valore del bene significativo non supera il 50% del valore complessivo dell’intervento, l’intero corrispettivo è agevolato. Questo comporta, ovviamente, una complicazione della fatturazione. L’amministrazione ha infatti precisato che, in caso di impiego di «beni significativi», si rende necessario specificare sia il corrispettivo complessivo dell’operazione sia il valore dei suddetti beni, al fine di evidenziare distintamente la base imponibile a ciascuna delle due aliquote. Ciò anche nel caso in cui, essendo il valore dei beni significativi contenuto entro il 50% del valore dell’intervento, l’intero corrispettivo sconti l’aliquota ridotta. Se vengono corrisposti acconti, poi, la faccenda diventa ancora più complessa; anche nella fatturazione degli acconti, infatti, si dovrà tenere conto dei beni significativi, per cui occorrerà fatturare l’acconto in parte al 10% e in parte all’aliquota ordinaria, ripartendo l’imponibile in proporzione al rapporto desumibile dal totale complessivo dell’operazione, salvo conguaglio a saldo. Come stabilire il valore dei beni significativi L’amministrazione finanziaria ha precisato che per stabilire il valore dei beni significativi, in mancanza di specifiche disposizioni, si deve fare riferimento all’art. 13 del dpr n. 633/72, secondo cui la base imponibile è costituita dai corrispettivi dovuti al cedente o prestatore secondo le condizioni contrattuali. In via di principio, quindi, le parti possono stabilire liberamente il valore, nell’ambito della loro autonomia privata. È tuttavia evidente che se si dovesse attribuire convenzionalmente al bene significativo un valore irrisorio o comunque manifestamente incongruo, al fine di incrementare la base imponibile agevolabile, l’amministrazione potrebbe contestare la fattura. Il valore del bene significativo, in pratica, non può essere stabilito in misura inferiore al costo d’acquisto sostenuto dal prestatore. Adempimenti Per l’applicazione dell’aliquota Iva del 10% non sono previsti adempimenti particolari, né per il committente né per l’esecutore del servizio. Quest’ultimo dovrà semplicemente ri- chiamare nella fattura emessa la norma che dà diritto all’applicazione dell’aliquota ridotta; inoltre, nel caso in cui l’intervento di recupero includa la fornitura di beni significativi, occorrerà dettagliare l’importo fatturato, come detto in precedenza. Considerato che l’agevolazione tributaria spetta, secondo il ministero delle finanze, alle unità immobiliari classificate catastalmente come abitative e relative pertinenze, a prescindere dall’uso di fatto, il prestatore del servizio potrebbe cautelativamente esigere dal committente il rilascio di una dichiarazione attestante che l’immobile è censito in catasto come abitativo; una dichiarazione del genere appare opportuna soprattutto quando oggetto dell’intervento sia non l’unità abitativa, ma un immobile di pertinenza (autorimesse, cantine, ecc.). 3. MANUTENZIONI STRAORDINARIE DI EDIFICI RESIDENZIALI PUBBLICI A completamento del tema del regime Iva dei lavori di manutenzione e di ripristino degli edifici, occorre accennare alla previsione del n. 127-duodecies) della tabella A, parte III, allegata al dpr n. 633/72, che assoggetta all’aliquota del 10% «le prestazioni di servizi aventi ad oggetto la realizzazione di interventi di manutenzione straordinaria di cui all’art. 31, primo comma, lettera b), della legge 5/8/78, n. 457, agli edifici di edilizia residenziale pubblica». Il ministero delle finanze ha fornito alcuni chiarimenti al riguardo con la circolare n. 151 del 9 luglio 1999, precisando che per edifici di edilizia residenziale pubblica si intendono i fabbricati destinati ad abitazione costruiti da parte di enti pubblici a totale carico oppure con il concorso o contributo dello stato o di enti pubblici territoriali, Iacp e loro consorzi. Nel concetto di residenzialità rientrano, secondo il ministero, anche le unità immobiliari costituite da edifici destinati a stabili residenze per collettività (orfanotrofi, ospizi, brefotrofi), sempreché realizzati con i predetti contributi pubblici; non vi rientrano, invece, gli edifici che, seppure assimilati legislativamente a quelli abitativi, sono privi del carattere della stabile residenza (scuole, asili, colonie climatiche, ospedali, caserme ecc.). Non rientrano nel concetto di edilizia residenziale pubblica, inoltre, i fabbricati realizzati da privati con il concorso dell’intervento pubblico (edilizia convenzionata o agevolata). Anche se la norma parla genericamente di «prestazioni di servizi», secondo la circolare in esame il beneficio fiscale si intende riferito solo ai contratti di appalto, mentre ne sono escluse le prestazioni professionali. Infine, come l’agevolazione delle manutenzioni sui fabbricati abitativi privati, anche quella in esame riguarda soltanto le prestazioni di servizio (inclusi, senza limitazioni di sorta, i beni impiegati nell’esecuzione dell’intervento) e non le cessioni di beni forniti per la realizzazione dell’opera. 5 L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% 6 Aliq. Iva Norma Annotazioni 10 Tab. A/III, n. 127-undecies Per determinare se l’immobile possiede le caratteristiche «di lusso», occorre fare riferimento alle disposizioni del dm 2/8/1969. N.ro Operazione 1 Abitazioni non di lussoCessioni Cessioni di abitazioni non di lusso, ancorché non ultimate, in assenza dei requisiti «prima casa» 2 Abitazioni non di lusso Costruzione, completamento e ampliamento Appalto relativo alla costruzione, al completamento o all’ampliamento di abitazione non di lusso in assenza dei requisiti «prima casa» 10 3 Abitazioni non di lussoAssegnazione Assegnazioni, anche in godimento, di abitazioni non di lusso non costituenti «prima casa», fatte ai soci dalle cooperative edilizie e loro consorzi 10 In base al principio generale stabilito dall’art. 1 della legge n. 659/1961, le agevolazioni fiscali previste per la costruzione delle case di abitazione si applicano anche al completamento e all’ampliamento. Tab. A/III, n. Secondo la risoluzione ministeriale n. 127-quaterdecies 330968 del 7/4/81, per lavori di completamento devono intendersi quelli che vengono effettuati in ottemperanza alla licenza edilizia e senza i quali l’immobile non potrebbe considerarsi ultimato. Sono esclusi, quindi, i lavori eseguiti dopo il rilascio del certificato di abitabilità. Tab. A/III, n. 127-undecies L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro 4 5 Operazione Edilizia pubblica residenziale - Manutenzione straordinaria Prestazioni di servizi di manutenzione straordinaria di cui all’art. 31, lettera b), della legge n. 457/78 (ora art. 3, lettera b, del dpr n. 380/2001), sugli edifici di edilizia residenziale pubblica Abitazioni – Manutenzioni Prestazioni di servizi di manutenzione ordinaria e straordinaria di cui all’art. 31, lettere a) e b), della legge n. 457/78 (ora art. 3, lettere a e b, del dpr n. 380/2001), eseguite sugli edifici a prevalente destinazione abitativa privata Aliq. Iva 10 10 Norma Annotazioni Tab. A/III, n. 127-duodecies Nel concetto di edilizia residenziale pubblica rientrano le unità immobiliari realizzate dallo stato, da enti pubblici territoriali e loro consorzi, dagli Iacp, caratterizzate dalla stabile residenza degli occupanti , costituite pertanto da abitazioni o da edifici destinati a stabili residenze per collettività (orfanotrofi, ospizi, brefotrofi ecc.). Non vi rientrano, invece, gli altri edifici di cui alla legge n. 659/61 (vedi successivo n. 11) che, seppure assimilati alle case di abitazione, sono privi dell’elemento della stabile residenza, quali scuole, asili, colonie climatiche, ospedali, caserme ecc. Non può rientrare nel concetto di edilizia residenziale pubblica quella realizzata dai privati con il concorso dell’intervento pubblico (edilizia convenzionata o agevolata), inteso a rendere il prodotto finito (casa di abitazione) più economico di quello rinvenibile nel libero mercato, né quella realizzata con i programmi finanziati, ai sensi dell’art. 9 del dl 5 ottobre 1993 n. 398 convertito, con modificazioni, nella legge 4 dicembre 1993 n. 493. Il beneficio fiscale si intende riferito solo ai contratti di appalto aventi ad oggetto le opere di manutenzione, mentre ne restano escluse le prestazioni professionali ad esse inerenti (circolare ministeriale n. 151/E del 9/7/1999). L’aliquota agevolata, introdotta in via temporanea, è stata stabilizzata dalla legge n. 191/2009. La norma richiama gli interventi di recupero di cui alle lettere a), b), c) e d) dell’art. 31, legge n. 457/78. Tuttavia, in concreto, l’agevolazione riguarda i servizi di manutenzione ordinaria e straordinaria di cui alle lettere a) e b) (per la definizione si veda appresso), eseguiti sulle unità immobiliari destinate ad abitazione privata (classificati in catasto nelle categorie da A1 ad A11, esclusa la A10), sulle relative pertinenze e sulle parti comuni di edifici a prevalente destinazione abitativa (aventi, cioè, più del 50% della superficie fuori terra destinata ad uso abitativo). Sono ammessi al beneficio anche gli edifici di edilizia residenziale pubblica, adibiti a dimora di soggetti privati, nonché quelli destinati a residenza stabile di collettività, quali orfanotrofi, brefotrofi, ospizi, conventi. L’agevolazione riguarda solo i servizi d’impresa e non quelli professionali; nella circolare n. 71 del 7/4/2000, il ministero delle finanze ha escluso dall’agevolazione i subappalti, in considerazione del particolare meccanismo dei «beni significativi» appresso descritto. Se nell’esecuzione dell’intervento sono impiegati beni di particolare valore (cosiddetti 7 L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro 8 Operazione 5 Abitazioni – Manutenzioni Prestazioni di servizi di manutenzione ordinaria e straordinaria di cui all’art. 31, lettere a) e b), della legge n. 457/78 (ora art. 3, lettere a e b, del dpr n. 380/2001), eseguite sugli edifici a prevalente destinazione abitativa privata 6 Beni finiti Cessioni Cessioni di beni, escluse le materie prime e semilavorate, forniti per la costruzione, anche in economia, di fabbricati «Tupini», comprese le abitazioni non di lusso di cui al punto 5. Aliq. Iva Norma Annotazioni 10 «beni significativi»), al valore di detti beni l’aliquota agevolata si applica fino a concorrenza del residuo valore dell’intervento; l’eventuale eccedenza è soggetta all’aliquota ordinaria. Ad esempio, se il valore complessivo dell’intervento è di 15.000 €, di cui 11.000 per «beni significativi», questi ultimi sono agevolati nei limiti di 4.000 €, pari al residuo valore dell’intervento, e non agevolati per i restanti 7.000; l’aliquota agevolata si applica dunque su 8.000 € (15.000–7.000). Il decreto del 29/12/99 individua i seguenti «beni significativi»: ascensori e montacarichi infissi esterni ed interni caldaie videocitofoni apparecchiature di condizionamento e riciclo dell’aria sanitari e rubinetterie da bagno impianti di sicurezza Sulla fattura occorre specificare sia il corrispettivo complessivo dell’operazione sia il valore dei beni significativi. Il valore dei beni significativi da prendere in considerazione ai fini del meccanismo in esame è quello stabilito liberamente dalle parti, ma sarebbe incongruo fissarlo in misura inferiore al costo d’acquisto pagato dal prestatore. L’articolo 31 della legge n. 457/78 (ora art. 3 del dpr n. 380/01) definisce: a) interventi di manutenzione ordinaria, quelli che riguardano le opere di riparazione, rinnovamento e sostituzione delle finiture degli edifici e quelle necessarie ad integrare o mantenere in efficienza gli impianti tecnologici esistenti; b) interventi di manutenzione straordinaria, le opere e le modifiche necessarie per rinnovare e sostituire parti anche strutturali degli edifici, nonché per realizzare e integrare i servizi igienico-sanitari e tecnologici, sempre che non comportino modifiche delle destinazioni d’uso. 4% Si è ritenuto opportuno riportare tale importante fattispecie, tenuto conto che, come chiarito con la circolare n. 54 del 16/5/2002, per l’applicazione dell’aliquota del 4% non è richiesto che i beni siano destinati alla realizzazione di prima casa, essendo sufficiente il requisito oggettivo della destinazione alla costruzione di abitazione non di lusso situata in edificio provvisto delle caratteristiche «Tupini». Per tale motivo, non è prevista, per la fattispecie in esame, l’aliquota del 10%. Vedi anche le annotazioni del punto 17. L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro Operazione Aliq. Iva Norma Annotazioni 7 Fabbricati strumentali per natura – Cessioni Cessioni, da parte dell’impresa costruttrice, di fabbricati strumentali per natura situati in edifici di cui all’art. 13 della legge n. 408/49 (c.d. edifici «Tupini») 10 Tab. A/III, n. 127-undecies La definizione di edifici «Tupini» è riportata al punto 9. 8 9 Con circolare n. 12 del 1° marzo 2007, l’Agenzia delle entrate ha stabilito che la cessione delle pertinenze, anche con atto separato, segue comunque il regime del bene principale. Indicazioni diverse si ricavano però dall’ordinanza della Corte di cassazione n. 1735 del 28 gennaio 2014. Il principio dell’estensione del regime previsto per il bene principale vale a prescindere dal numero di pertinenze della stessa categoria catastale, fermo restando che a quelle successive alla prima non si applicherà il trattamento agevolato «prima casa» (Ris. n. 139/E del 20/6/2007). Pertinenze Cessioni Cessioni di Regime unità immobidel liari costituenti bene pertinenza di princiimmobili diver- pale si dalla «prima casa» Edifici «Tupini» – Cessioni Cessioni di interi edifici aventi le caratteristiche previste dalla legge «Tupini», poste in essere dall’impresa costruttrice 10 Tab. A/III, n. 127-undecies Per edifici «Tupini» si intendono i fabbricati non di lusso di cui all’art. 13 della legge 2/7/49, n. 408, aventi entrambe le seguenti caratteristiche: - almeno il 50% più uno della superficie fuori terra destinata ad abitazioni - non più del 25% della superficie fuori terra destinata a negozi L’aliquota agevolata non è applicabile alle cessioni di edifici costruiti anteriormente all’entrata in vigore della legge n. 408/49 (circolare n. 14 del 17/4/81). Nel caso del complesso immobiliare costituito da più edifici, la verifica della sussistenza dei requisiti «Tupini» deve effettuarsi distintamente per ciascun fabbricato, a nulla rilevando la circostanza che i vari edifici insistono su un’unica grande platea e che la loro suddivisione non si prolunga nel sottosuolo (risoluzione n. 550647 del 21/2/1990). 9 L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro Operazione 10 Edifici «Tupini» - Costruzione Appalti relativi alla costruzione di edifici «Tupini», commissionati da soggetti diversi dall’impresa che costruisce per la vendita. 11 10 Edifici «assimilati» – Cessioni Cessioni di edifici di cui all’art. 1 della legge n. 659/61, assimilati agli edifici «Tupini» Aliq. Iva Norma Annotazioni 10 L’applicazione dell’aliquota del 10% alle costruzioni in esame è stata riconosciuta dal ministero delle finanze, in via interpretativa, con la circolare n. 1/E del 2/3/94. La stessa aliquota è estensibile ai subappalti. Sussistendo i requisiti dimensionali previsti per gli edifici «Tupini», l’aliquota agevolata può appliTab. A/III, n. carsi anche al contratto di appalto per la costru127-quaterdecies zione di un immobile classificato come residenza turistico alberghiera, comprendente sia unità a destinazione abitativa che non abitativa. Alle medesime condizioni, se il committente è un’impresa che costruisce per la vendita, l’appalto fruisce dell’aliquota minima del 4% (risoluzione n. 8/E del 14 gennaio 2014). 10 L’art. 1 della legge n. 659/61 richiama a sua volta l’art. 2, secondo comma, del r.d. n. 1094/38, il quale equipara alle case di civile abitazione i seguenti edifici: edifici scolastici caserme ospedali case di cura ricoveri colonie climatiche collegi educandati asili infantili orfanotrofi edifici simili ai precedenti. Con circolare n. 14 del 17/4/81, è stato precisato che l’aliquota agevolata non è applicabile alle cessioni di edifici costruiti anteriormente all’entrata in vigore della legge n. 408/49. Con la stessa circolare n. 14/1981 è stato inoltre precisato che l’agevolazione tributaria si estende agli immobili diversi da quelli espressamente elencati, ma aventi finalità analoghe e comunque destinati a ospitare collettività. L’amministrazione finanziaria ha ritenuto di poter riconoscere l’agevolazione anche ad edifici che, pur non essendo destinati a ospitare collettività, sono utilizzati per il perseguimento di finalità di istruzione, cura, assistenza e beneficenza; ciò a condizione che l’esercizio di attività volte al perseguimento dei predetti scopi di interesse collettivo trovi rispondenza nelle caratteristiche strutturali dell’immobile (circolare n. 1/E del 2/3/94). Il complesso edilizio di proprietà del Cnr, destinato ad ospitare laboratori di ricerca e attività didattiche dello stesso centro e delle università convenzionate, può considerarsi edificio scolastico, a condizione che le costruzioni siano effettivamente utilizzate per lo svolgimento di attività didattico-formativa non marginale rispetto a quella di ricerca (risoluzione n. 291/E del 12/10/2007). Tab. A/III, n. 127-quinquies L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro Operazione Aliq. Iva Norma Annotazioni Sono opere di urbanizzazione primaria: strade residenziali spazi di sosta e di parcheggio fognature rete idrica rete di distribuzione dell’energia elettrica e del gas - pubblica illuminazione - spazi di verde attrezzato Sono opere di urbanizzazione secondaria: - asili nido - scuole materne - scuole dell’obbligo - strutture e complessi per l’istruzione superiore all’obbligo - mercati di quartiere - delegazioni comunali - chiese ed altri edifici religiosi - impianti sportivi di quartiere - centri sociali - attrezzature culturali e sanitarie - aree verdi di quartiere Ai sensi dell’art. 3, comma 11, del dl n. 90/90, l’aliquota agevolata prevista per le opere di urbanizzazione si applica anche se queste sono realizzate fuori dell’ambito urbano. Al riguardo, la Corte di cassazione, con riferimento alle strade residenziali, ha tuttavia stabilito, con la sentenza n. 15948 del 23/10/2003, che per l’applicazione dell’aliquota agevolata deve comunque trattarsi di strade che, seppure realizzate al di fuori dell’ambito urbano, devono essere pur sempre «residenziali», e quindi al servizio di aree destinate ad accogliere centri abitativi e non insediamenti produttivi. Nelle attrezzature sanitarie sono ricomprese le opere, le costruzioni e gli impianti destinati allo smaltimento, al riciclaggio o alla distruzione dei rifiuti urbani, speciali, pericolosi, tossici e nocivi, solidi e liquidi, alla bonifica di aree inquinate (art. 266, comma 1, dlgs 3/4/06, n. 152). Sono tali anche gli impianti di captazione del biogas (ris. n. 34 del 15/3/2011). Gli impianti cimiteriali sono parificati alle opere di urbanizzazione primaria (art. 26-bis, dl n. 415/89). Ai sensi dell’art. 1, c. 14, del dl n. 417/91, l’aliquota agevolata si applica agli immobili indicati nell’art. 54 del dpr n. 803/75 (aree destinate ai diversi tipi di sepoltura, via di accesso, zone di parcheggio, spazi e viali destinati al traffico interno, costruzioni accessorie quali deposito di osservazione, camera mortuaria, sala di autopsia, cappella, forno crematorio, servizi destinati al pubblico ed agli operatori cimiteriali, abitazione del custode), ivi compresi i manufatti per sepoltura, nonché alle aree destinate alla costruzione ed allo ampliamento dei cimiteri. - 12 Opere di urbanizzazione primaria e secondaria Cessioni Cessioni di opere di urbanizzazione primaria e secondaria elencate nell’articolo 4 della legge n. 847/64, integrato dall’articolo 44 della legge n. 865/71 10 Tab. A/III, n. 127-quinquies 11 L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro 12 12 Operazione Opere di urbanizzazione primaria e secondaria Cessioni Cessioni di opere di urbanizzazione primaria e secondaria elencate nell’articolo 4 della legge n. 847/64, integrato dall’articolo 44 della legge n. 865/71 12 Opere di urbanizzazione primaria e secondaria Cessioni Cessioni di opere di urbanizzazione primaria e secondaria elencate nell’articolo 4 della legge n. 847/64, integrato dall’articolo 44 della legge n. 865/71 13 Linee di trasporto - Cessioni Cessioni di linee di trasporto, metropolitane, tranviarie ed altre linee di trasporto ad impianto fisso Aliq. Iva 10 10 10 Norma Annotazioni Tab. A/III, n. 127-quinquies La costruzione di una cappella per sepoltura, anche se commissionata da un privato, rientra nella previsione agevolativa concernente le aree cimiteriali (ris. 24/4/92, n. 430377). Costituiscono opere di urbanizzazione i parcheggi realizzati ai sensi della legge n. 122/89, c.d. «Tognoli» (art. 11, legge 24/3/89, n. 122). Sono fiscalmente assimilate alle opere di urbanizzazione le opere di impiantistica sportiva realizzate per le finalità del dl 3/1/87, n. 2 (Campionati mondiali di calcio Italia 90) Ai sensi dell’art. 2 della legge 1/8/2003, n. 206, costituiscono opere di urbanizzazione secondaria, quali pertinenze degli edifici di culto, gli immobili e le attrezzature fisse destinate alle attività di oratorio e similari dagli enti religiosi (parrocchie ed enti ecclesiastici della Chiesa cattolica, enti delle altre confessioni religiose con le quali lo stato ha stipulato un’intesa ai sensi dell’art. 8, terzo comma, Cost.). Ai sensi dell’art. 86 del dlgs 1/8/2003, n. 259, le infrastrutture di reti pubbliche di comunicazione, di cui agli artt. 87 e 88 dello stesso dlgs, sono assimilate ad ogni effetto alle opere di urbanizzazione primaria di cui all’art. 16, comma 7, del dpr n. 380/2001. Tab. A/III, n. 127-quinquies Con risoluzione n. 41 del 20/3/2006, l’Agenzia delle entrate aveva escluso che l’assimilazione alle opere di urbanizzazione dei cavedi multiservizi e dei cavidotti per il passaggio di reti di telecomunicazioni, disposta dal comma 7-bis dell’art. 16 del dpr n. 380/2001, avesse effetto ai fini dell’applicazione dell’aliquota Iva agevolata. Questa posizione è stata superata dalla risoluzione n. 69/E del 13 ottobre 2013, che ha riconosciuto che l’aliquota agevolata non è limitata alle tipologie elencate dalla legge del 1964, ma si estende alle opere che le leggi successive dichiarano assimilate «ad ogni effetto». L’esecuzione di servizi propedeutici alla realizzazione di un’opera di urbanizzazione, mediante specifici contratti di appalto distinti da quello relativo all’opera stessa, non rientra nell’ambito di applicazione dell’aliquota ridotta del 10% (risoluzione n. 52/E del 18/2/2008). Tab. A/III, n. 127-quinquies L’aliquota agevolata deve intendersi riferita anche a motrici, carrozze e altro materiale rotabile, ancorché la disposizione dell’art. 5, comma 1, dl n. 70/88 sia stata emanata in relazione alla previgente aliquota del 2% e poi del 4%. L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro 14 15 Operazione Impianti energetici - Cessioni Cessioni di impianti di produzione e reti di distribuzione calore-energia e di energia elettrica da fonte solarefotovoltaica ed eolica Impianti di depurazione Cessione Cessioni di impianti di depurazione destinati ad essere collegati a reti fognarie anche intercomunali ed ai relativi collettori di adduzione Aliq. Iva Norma Annotazioni 10 Tab. A/III, n. 127-quinquies Per gli impianti fotovoltaici, si vedano i chiarimenti forniti dall’Agenzia delle entrate con la circolare n. 36/E del 19 dicembre 2014. 10 Tab. A/III, n. 127-quinquies 16 Appalti relativi alla costruzione delle opere di cui ai punti 11, 12, 13, 14 e 15 10 Tab. A/III, n. 127-septies 17 Cessioni beni finiti destinati alla realizzazione delle opere di cui ai punti 11, 12, 13, 14 e 15 10 Tab. A/III, n. 127-sexies Con ris. n. 500309 del 25/3/74, il ministero delle finanze ha riconosciuto che l’aliquota agevolata prevista per la costruzione degli edifici «assimilati» si applica anche ai lavori di ampliamento e completamento. I corrispettivi per la realizzazione di opere di urbanizzazione, sia pure nell’ambito di un unico contratto avente per oggetto anche la realizzazione di un fabbricato «Tupini», vanno assoggettati all’aliquota del 10% e non a quella del 4%, in quanto l’operazione non può considerarsi accessoria alla realizzazione del fabbricato (risoluzione n. 229/E del 21/8/2007). Si considerano beni finiti quelli che, pur essendo incorporati nel fabbricato, conservano la loro individualità: sanitari, infissi, caldaie, termosifoni, caminetti ecc. L’aliquota agevolata si applica anche all’eventuale prestazione di posa in opera, accessoria ai sensi dell’art. 12 del dpr n. 633/72. L’aliquota agevolata non può applicarsi alla vendita dei beni per la successiva commercializzazione (ad esempio, nel rapporto tra grossista e dettagliante). Per l’applicazione dell’aliquota agevolata, occorre che l’acquirente rilasci al cedente una dichiarazione circa la utilizzazione dei beni. Spetta al contribuente dimostrare i presupposti per l’applicazione dell’aliquota ridotta, provando che i beni sono stati effettivamente destinati alla realizzazione di un’opera agevolata, e non all’amministrazione finanziaria provare il contrario (Cassazione, sentenza n. 7124 del 9/5/2003). 13 L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro 18 14 Operazione Recupero edilizio - Interventi Appalti per la realizzazione di interventi di recupero di cui alle lettere c), d) ed e) dell’art. 31, legge n. 457/78 Aliq. Iva 10 Norma Annotazioni Si riporta la definizione degli interventi in esame, già nell’articolo 31, legge n. 457/78, ora nell’art. 3, dpr 6/6/2001, n. 380: c) interventi di restauro e di risanamento conservativo, quelli rivolti a conservare l’organismo edilizio e ad assicurarne la funzionalità mediante un insieme sistematico di opere che, nel rispetto degli elementi tipologici, formali e strutturali dell’organismo stesso, ne consentano destinazioni di uso con essi compatibili. Tali interventi comprendono il consolidamento, il ripristino e il rinnovo degli elementi costitutivi dell’edificio, l’inserimento degli elementi accessori e degli impianti richiesti dalle esigenze dell’uso, l’eliminazione degli elementi estranei all’organismo edilizio; d) interventi di ristrutturazione edilizia, quelli rivolti a trasformare gli organismi edilizi mediante un insieme sistematico di opere che possono portare a un organismo edilizio in tutto o in parte diverso dal precedente. Tali interventi comprendono il ripristino o la sostituzione di alcuni elementi costitutivi dell’edificio, la eliminazione, la modifica e l’inserimento di nuovi elementi ed impianti. Nell’ambito degli interventi di ristrutturazione edilizia sono ricompresi anche quelli consistenti nella demolizione e ricostruzione con la stessa volumetria e sagoma di quello preesistenTab. A/III, n. te, fatte salve le sole innovazioni necessarie per 127-quaterdecies l’adeguamento alla normativa antisismica; (1) f) interventi di ristrutturazione urbanistica, quelli rivolti a sostituire l’esistente tessuto urbanistico-edilizio con altro diverso mediante un insieme sistematico di interventi edilizi anche con la modificazione del disegno dei lotti, degli isolati e della rete stradale. (1) Le parole in corsivo non figurano nell’art. 31, lett. d), della legge n. 457/78. Con circolare n. 11 del 16/2/2007, l’Agenzia delle entrate ha dichiarato che la ridefinizione degli interventi di recupero operata dall’art. 3 del dpr 380/01 ha effetto anche ai fini dell’Iva, per cui la demolizione e successiva fedele ricostruzione è soggetta all’aliquota Iva del 10%. Qualora la ricostruzione riguardi edifici «Tupini», secondo l’Agenzia non può trovare applicazione il trattamento di maggior favore (Iva 4%). L’agevolazione concerne il recupero del patrimonio edilizio in genere, privato o pubblico, purché oggetto degli interventi sia un immobile qualificabile come «edificio», a prescindere dalla destinazione d’uso (abitativa, commerciale, industriale, servizi, culto, costruzioni rurali ecc.). L’agevolazione non spetta, invece, per gli interventi eseguiti su immobili tipologicamente diversi dagli edifici, quali dighe, rupi, muri di cinta, monumenti ecc. L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro 18 19 20 Operazione Recupero edilizio - Interventi Appalti per la realizzazione di interventi di recupero di cui alle lettere c), d) ed e) dell’art. 31, legge n. 457/78 Opere di urbanizzazione - Recupero Appalti per la realizzazione di interventi di recupero di cui alle lettere c), d) ed e) dell’art. 31, legge n. 457/78, sulle opere, sui fabbricati e sugli impianti di cui ai precedenti punti 12, 13, 14 e 15. Recupero edilizio – Cessioni di beni finiti Cessioni di beni, escluse le materie prime e semilavorate, forniti per la realizzazione degli interventi di recupero di cui ai punti 18 e 19. Aliq. Iva Norma Annotazioni 10 L’agevolazione non è applicabile agli interventi di recupero su parchi o manufatti archeologici (ris. 113 del 28/4/2009). L’aliquota agevolata prevista per gli interventi di risanamento conservativo si applica indipendentemente dalla tipologia del fabbricato oggetto di recupero, e dunque anche ai lavori relativi ad immobile adibito ad uffici. Lo ha ribadito l’Agenzia delle entrate nella risoluzione n. 10 del 22/1/2003, riconoscendo applicabile il trattamento agevolato alle prestazioni di servizi di cui all’art. 31, primo comma, lettera c), della legge n. 457/78, eseguite su un fabbricato di proprietà comunale, destinato a sede amministrativa, uffici di presidenza e direzione di un ente. Tab. A/III, n. L’aliquota agevolata non spetta nel caso in cui 127-quaterdecies la ristrutturazione sia effettuata solo in funzione del cambio di destinazione d’uso di un immobile, senza che preesista una situazione di degrado, essendo tale ipotesi estranea alle finalità della legge n. 457/78. Così si era espresso il ministero delle finanze con ris. 430791 del 3/3/92 e con nota prot. 7/029 dell’11/8/1994. L’indicazione deve però ritenersi superata alla luce della circolare dell’Agenzia delle entrate n. 8/2009. L’applicazione dell’Iva agevolata sui lavori di ristrutturazione non è subordinata alla preesistenza di apposita certificazione comunale in ordine alla qualificazione dell’intervento (sentenza n. 132 del 7/9/2005 della Ctr di Roma, sez. IX). 10 L’estensione dell’agevolazione agli interventi di recupero realizzati sulle opere, sugli Tab. A/III, n. impianti e sui fabbricati in esame, ancorché 127-quaterdecies non più prevista espressamente dalla norma, è stata confermata dal ministero delle finanze con la circolare n. 1/E del 2/3/94. 10 Tab. A/III, n. 127-terdecies Si vedano le indicazioni riportate nelle annotazioni al punto 17. 15 L’IVA IN EDILIZIA - LE OPERAZIONI CON ALIQUOTA AGEVOLATA DEL 10% N.ro Operazione 21 Fabbricati recuperati – Cessioni Cessioni di fabbricati o porzioni di fabbricati sui quali sono stati eseguiti gli interventi di recupero di cui al punto 18, poste in essere dalle stesse imprese che hanno eseguito gli interventi Aliq. Iva 10 Norma Con nota prot. 7/029 dell’11/8/1994, il ministero delle finanze aveva ritenuto non spettante l’aliquota agevolata per la cessione di un immobile la cui ristrutturazione era stata effettuata solo in funzione del cambio di destinazione d’uso e non per riparare a una situazione di degrado. L’Agenzia delle entrate, nella cirTab. A/III, n. n. 8 del 16/3/2009, ha ritenuto invece 127-quinquiesde- colare non necessario lo stato di degrado per l’apcies plicazione dell’aliquota agevolata, precisando che è però necessario che i lavori siano stati ultimati. Resta ferma, sussistendo i presupposti, l’applicazione del più favorevole trattamento previsto per la vendita di abitazioni non di lusso costituenti «prima casa» per l’acquirente. Nota generale In merito all’applicazione dell’Iva sulle cessioni di fabbricati, si ricorda che, in base alle vigenti disposizioni: a) le cessioni di fabbricati abitativi sono, in via di principio, esenti ai sensi del n.. 8-bis) dell’art. 10, dpr 633/72. Fanno eccezione le cessioni effettuate dall’impresa costruttrice o dall’impresa di ripristino entro cinque anni dall’ultimazione dei lavori, ovvero anche oltre tale termine se l’impresa stessa opta per l’imponibilità. b) le cessioni di fabbricati strumentali per natura sono, in via di principio, esenti dall’Iva a norma dell’art. 10, n. 8-ter), del dpr 633/72; fanno eccezione: - quelle effettuate dall’impresa costruttrice o ristrutturatrice entro quattro anni dall’ultimazione dei lavori; - quelle effettuate da soggetti che optano per l’imponibilità. Sulle cessioni di fabbricati imponibili per opzione del cedente l’imposta si applica con il meccanismo dell’inversione contabile. 16 Annotazioni Con risoluzione n. 93 del 23/4/2003, è stato chiarito che si considera impresa costruttrice quella che ha realizzato l’immobile, a prescindere dai motivi per i quali è stata intrapresa l’iniziativa edilizia. Nella stessa occasione è stato inoltre ribadito che la qualifica di impresa costruttrice è trasferibile a seguito del conferimento dell’azienda. Nel confermare questo orientamento, la circolare n. 22/E dell’8 giugno 2013 aggiunge che le imprese di ripristino sono quelle che acquistano un fabbricato ed eseguono o fanno eseguire sullo stesso gli interventi edilizi elencati dall’art. 31, primo comma, lettere c), d) ed e), della legge n. 457/78. La cessione di un fabbricato non ultimato, effettuata da un soggetto passivo dell’Iva, deve essere in ogni caso assoggettata all’imposta (circolare n. 12 del 1/3/2007). Il requisito della ultimazione deve essere individuato con riferimento al momento in cui l’immobile è idoneo a espletare la sua funzione, ovvero a essere destinato al consumo. Si deve pertanto ritenere ultimato l’immobile per il quale sia intervenuta l’attestazione di ultimazione da parte del direttore dei lavori, nonché quello che, pur in assenza di tale attestazione, sia stato concesso in uso a terzi (circolare n. 12 dell’1/3/2007). Con riferimento ai fabbricati in corso di ristrutturazione, la relativa cessione si deve ritenere imponibile a condizione che i lavori edili siano stati effettivamente realizzati, anche se in misura parziale (circolare n. 12 del 1/3/2007). Agli stessi fini, non è necessario che l’intervento di recupero sia effettuato su un fabbricato in stato di degrado, potendo pertanto trattarsi anche di una ristrutturazione per modifica di destinazione d’uso (circolare n. 8 del 16/3/2009).

Scarica