PLAFOND E DICHIARAZIONI D’INTENTO L’ISTITUTO DEL PLAFOND E LE DICHIARAZIONI D’INTENTO a cura di Francesco Zuech Responsabile coordinamento fiscale Confimi 1 PLAFOND E DICHIARAZIONI D’INTENTO SOMMARIO 1. 2. 3. 4. 5. 6. 7. Status esportatore abituale e plafond Acquisti con utilizzo del plafond Adempimenti Dichiarazione d’intento in dogana Plafond libero e plafond vincolato Metodo di calcolo (fisso o mobile) Sanzioni 2 PLAFOND E DICHIARAZIONI D’INTENTO Modulo 1 Status esportatore abituale e plafond 3 PLAFOND E DICHIARAZIONI D’INTENTO QUALCHE NOZIONE Plafond Iva: cos’è e qual’è la “ratio” ? I contribuenti che sono in possesso di particolari requisiti, tra cui lo “status di esportatore abituale”, possono acquistare determinati beni e servizi (o importarli) senza subire l’addebito dell’Iva da parte del fornitore (o della dogana nel caso di importazioni). La ”ratio” dell’istituto del plafond consiste nella possibilità di eliminare o comunque limitare gli effetti di un credito Iva di tipo strutturale nei confronti dell’Erario. 4 PLAFOND E DICHIARAZIONI D’INTENTO STATUS DI ESPORTATORE ABITUALE Art. 1 D.L. 746/1983 Esportazioni + Volume > 10% operazioni d’affari rettificato assimilate Acquisiscono lo “status di esportatore abituale” e quindi il diritto di poter acquistare in “sospensione d’imposta” (senza addebito di Iva), i soggetti passivi Iva che nell’anno solare precedente (plafond fisso) o nei dodici mesi precedenti (plafond mobile) hanno registrato esportazioni o altre operazioni assimilate, per un ammontare superiore al 10% del proprio “volume d’affari rettificato”. N .B . No status per • Produttori agricoli che applicano il regime speciale dell’art. 34 • Soggetti in franchigia/minimi – Nuovi forfettari 2015 • Soggetti passivi che si trovano nell’anno di inizio attività 5 PLAFOND E DICHIARAZIONI D’INTENTO VOLUME D’AFFARI RETTIFICATO Art. 1 D.L. 746/1983 E’dato dal rigo VE40 della dichiarazione annuale al netto delle seguenti operazioni: cessioni relative a beni in transito e cessioni relative a beni depositati in luoghi soggetti a vigilanza doganale (di cui al rigo VE32 della dichiarazione annuale Iva) dal 01/01/2013 operazioni previe del requisito territoriale soggette a fatturazione ai sensi del nuovo art. 21, co.6-bis (rigo VE34 dichiarazione annuale IVA) differenza, rispetto al margine, delle esportazioni ed operazioni interne di beni rientranti in tale regime (di cui al rigo VE32 della dichiarazione annuale Iva) - C.M. 177/E del 22/06/1995 punto 5). Anno d’imposta 2014 Anno d’imposta 2013 Attenzione ! Volume d’affari rettificato Plafond disponibile al 1/1/2014 Metodo per la determinazione del plafond 2014 6 PLAFOND E DICHIARAZIONI D’INTENTO OPERAZIONI ATTIVE CHE GENERANO PLAFOND Quadro VE N.B. Eventuali esportazioni gratuite presenti nel VE30 non danno però diritto al plafond VE30 Si plafond VE31 NO plafond VE32 NO plafond VE34 NO Plafond (trattasi di operazioni extraterritoriali) 7 PLAFOND E DICHIARAZIONI D’INTENTO OPERAZIONI ATTIVE CHE GENERANO PLAFOND (VE30) Operazione Norma Cessioni all’esportazione Art. 8, c.1, lett. a) e b), DPR 633/72 Triangolazioni nazionali (IT1 vs IT2 Extra UE) Art. 8, c.1, lett. a), DPR 633/72 Operazioni assimilate a cessioni all’esportazione Art. 8-bis, c.1, DPR 633/72 Servizi internazionali Art. 9, c.1, DPR 633/72 Operazioni vs San Marino e Vaticano Art. 71, DPR 633/72 Operazioni non imponibili per accordi e trattati internazionali Art. 72, DPR 633/72 Cessioni intracomunitarie (anche triangolazioni) Art. 41, c.1 e 2, DL 331/93 Triangolazioni nazionali (IT1 vs IT2 UE) Art. 58, c.1, DL 331/93 Cessioni intra di beni prelevati da depositi Iva Art. 50-bis, co.4/f, DL 331/93 Cessioni extraUE di beni prelevati da depositi Iva Art. 50-bis,co.4/g DL 331/93 Margini operazioni non imponibili beni usati (in exp) Art. 37, c. 1, DL 41/95 Cessioni intra di prodotti agricoli ed ittici da produttori agricoli Art. 51, c. 3, DL 331/93 8 PLAFOND E DICHIARAZIONI D’INTENTO PRECISAZIONI VE30 Esportazioni ed assimilate N .B . Le esportazioni oggetto di cessione gratuita non formano plafond, nonostante vengano inserite nel rigo VE30 della d.a.Iva. Esportazioni gratuite di beni “oggetto dell’attività” Esportazioni gratuite di beni “non oggetto dell’attività” di costo unitario superiore a € 50 (25,82 prima del 13/12/2014), tranne il caso in cui l’Iva non sia stata detratta Ai fini Iva sono cessioni di beni e in quanto tali vanno fatturate come operazioni non imponibili ai sensi dell’art.8 del DPR 633/72. 9 PLAFOND E DICHIARAZIONI D’INTENTO PRECISAZIONI VE30 Non rientrano in questo rigo e non concorrono a formare il plafond: le cessioni gratuite a soggetti UE in quanto soggette ad Iva; le cessioni a soggetti UE di campioni gratuiti di modico valore, appositamente contrassegnati in modo indelebile sono operazioni FCI; le sostituzioni in garanzia sono operazioni FCI; le cessioni all’estero di beni precedentemente esportati senza passaggio della proprietà sono operazioni FCI art. 7-bis (esportazioni temporanee “perfezionamento passivo”, esportazioni definitive con “lista valorizzata”, esportazioni franco valuta in conto deposito, …). Fanno eccezione (OK per art. 8) Cessione beni in consignment stock presso cliente estero R.M. 58/E del 05/05/2005 Cessione di beni personalizzati già esportati in franco valuta – R.M. n. 94/E del 13/12/2013 10 PLAFOND E DICHIARAZIONI D’INTENTO PRECISAZIONI “Margine” Esportazioni in regime del margine D.L. 41/95 Rimanente corrispettivo VE 30 PLAFOND VE 32 NO PLAFOND N.B. Per le cessioni dei beni effettuate ai sensi degli articoli 8, 8 bis, 38-quater, 71 e 72 del Dpr 633/72, l’art. 37 del D.L. 41/95 prevede che il margine sia soggetto al regime di non imponibilità ad Iva. Il margine relativo a suddette operazioni, con esclusione di quelle indicate all’art. 38-quater, concorre sia alla formazione del plafond, sia alla determinazione dello status di esportatore agevolato (Rif. C.M. 177/E del 22/06/1995 punto 5). Volume d’affari rettificato. Le operazioni in esportazioni verso paesi terzi concorrono alla formazione del plafond e dello status di esportatore solamente per il margine. Per omogeneità, ai soli fini della determinazione dello status di esportatore abituale, nel volume d’affari va compreso il solo margine, al netto dell’Iva (C.M. 177/E del 22/06/1995 p.5). 11 PLAFOND E DICHIARAZIONI D’INTENTO PRECISAZIONI Cessioni di beni in transito o soggetti a vigilanza doganale Tali operazioni, pur non essendo (VE32) soggette ad imposta a norma dell’articolo 7-bis co.1, sono comunque soggette ad obbligo di fatturazione (art. 21, co.6) e rientrano quindi nel volume d’affari di rigo VE40. Non concorrono alla formazione del plafond Pur rientrando nel volume d’affari (VE40), al fine della determinazione dello status di esportatore abituale, non vanno considerate. VOLUME D’AFFARI RETTIFICATO 12 PLAFOND E DICHIARAZIONI D’INTENTO MOMENTO DI FORMAZIONE DEL PLAFOND (LATO ATTIVO) Fino al 13/03/1997 Dal 14/03/1997 (Legge 28/97) C.M. 145/E/98 Il momento costitutivo era legato alle operazioni “fatte” nel significato attribuito dalle C.M n°73/84 materiale uscita dei beni dal territorio comunitario. Registrazione della fattura ai sensi dell’art.23 del DPR 633/72 (registro vendite), con riferimento a: data di emissione per le “fatture immediate”; consegna o spedizione per le “fatture differite”. 13 PLAFOND E DICHIARAZIONI D’INTENTO PRECISAZIONI Variazioni in diminuzione Anche se (fiscalmente) non operate (ai sensi dell’art.26 del DPR 633/72), riducono del corrispondente ammontare la disponibilità del plafond (Rif. C.M. n..13/E del 23/02/94, punto 10.2). Variazioni in aumento e variazioni in diminuzione Secondo l’Agenzia delle Dogane la variazione va considerata con riferimento al momento in cui l’originaria operazione (“competenza”) ha concorso a formare il plafond (Circolare n° 8/D del 27/02/2003). 14 PLAFOND E DICHIARAZIONI D’INTENTO Modulo 2 Acquisti con utilizzo del plafond 15 PLAFOND E DICHIARAZIONI D’INTENTO COSA PUO’ ESSERE ACQUISTATO CON IL PLAFOND ? Fino al 13/03/1997 Il plafond poteva essere utilizzato per acquisti riguardanti beni e servizi inerenti all’attività di esportazione, mentre era del tutto precluso per l’acquisto di beni ammortizzabili. Plafond libero Dal 14/03/1997 Acquisto di qualsiasi bene o servizio ed importazioni di beni, con le seguenti sole eccezioni: C.M. n. 26 del 3/8/79 fabbricati; C.M. n. 145/E del 10/6/98 aree fabbricabili; C.M. n. 177/E del 22/06/95 beni e servizi con Iva indetraibile ai sensi dell’art. 19 e ss del DPR 633/72 compresi quelli rientranti nel regime del margine di cui al D.L. 41/95. (Legge 28/97) C.M. 145/E/98 Plafond vincolato (generato da triangolazioni) Può essere utilizzato solo per beni (merci) da esportare entro 6 mesi dall’acquisto 16 PLAFOND E DICHIARAZIONI D’INTENTO Alcune precisazioni Soggetti con pro-rata di detrazione Per i soggetti che applicano il pro-rata di detraibilità ai sensi dell’art.19 co.5 (ossia quelli che esercitano sia attività che legittimano il diritto di detrazione dell’Iva, sia attività che danno luogo ad operazioni esenti ai sensi dell’art.10 del DPR 633/72) sussiste l’obbligo di indicare la c.d. “Iva teorica” (quella relativa agli acquisti ed importazioni effettuate utilizzando il plafond) nel rigo VF35 della dichiarazione annuale. La suddetta Iva teorica, nel meccanismo di calcolo dell’Iva detraibile (vedi formula), ridurrà l’importo dell’Iva effettivamente detraibile. Acquisizione di fabbricati in leasing o appalto (C.M. n.145/E/1998) ha precisato che il divieto di utilizzo del plafond, per il caso di acquisizione di fabbricati, vale anche per le acquisizioni in dipendenza di contratti d’appalto aventi per oggetto la costruzione, o in leasing. Sull’argomento si segnala, tuttavia, che, secondo una sentenza della Corte di Cassazione, la n°1362 del 08/02/2000, il leasing relativo ad un fabbricato strumentale per l’attività esercitata, costituisce comunque un servizio che può usufruire della non imponibilità Iva con utilizzo del plafond in quanto è solo con l’acquisto finale (riscatto) del bene ricevuto in locazione finanziaria che l’operazione diventa una cessione di bene ammortizzabile non esentabile da Iva. Forniture effettuate da contribuenti minimi (C.M. 13/E/2008) Non dovrà essere inviata la dichiarazione d’intento per effettuare acquisti presso soggetti che rientrano nel regime dei contribuenti minimi di cui all’art. 1, co.96-117, della L. n. 244/2007 (Finanziaria 2008). Tali soggetti emettono, infatti, fattura senza applicare l’imposta essendo (dal punto di vista Iva) equiparati a dei soggetti “privati”. E’ stato altresì precisato che “l’eventuale dichiarazione d’intento ricevuta dal contribuente che - avendone i requisiti – applica il regime dei minimi dovrà essere restituita al cessionario o committente, precisando che, in ogni caso, l’operazione avverrà senza addebito dell’imposta ai sensi dell’art. 1, co. 100, della legge finanziaria 2008”. Acquisti in reverse charge interno (C.M.14/E/2015) L’applicazione del reverse charge costituisce la regola prioritaria. Per tali operazioni non potrà essere utilizzato il plafond. Nel caso di unico contratto comprensivo di una pluralità di prestazioni di servizi in parte soggette al regime de reverse e in parte no, si dovrà procedere alla scomposizione delle singole operazioni. 17 PLAFOND E DICHIARAZIONI D’INTENTO SCARICO DEL PLAFOND PER L’ESPORTATORE ABITUALE (LATO PASSIVO) Il plafond disponibile va “scaricato” con riferimento al momento di effettuazione dell’operazione. Indipendentemente dal ricevimento delle fatture o delle bollette doganali e dalla loro registrazione nel registro di cui all’art.25 del Dpr 633/73 (Registro Iva acquisti), occorre fare riferimento all’evento, tra quelli di seguito evidenziati che si verifica per primo: consegna dei beni (in caso di cessione); Art. 6 DPR 633/72 Art. 36, co.2, T.U.L.D. pagamento; C.M. n. 73 del 19/12/84 emissione della fattura; R.M n. 161/E del 18/04/08. accettazione della bolletta doganale. N.B. Non va confuso il concetto di operazioni registrate che rileva ai fini della costituzione del plafond con quello di operazioni effettuate che invece riguarda lo scarico degli utilizzi dello stesso al fine di determinare il plafond residuo disponibile. 18 PLAFOND E DICHIARAZIONI D’INTENTO Modulo 3 Adempimenti 19 PLAFOND E DICHIARAZIONI D’INTENTO IL CICLO DEGLI ADEMPIMENTI Cessionario/committente Fornitore 1 Verifica status esportatore abituale e plafond disponibile 2 Invio dichiarazioni d’intento al’’Agenzia delle entrate e consegna ai propri fornitori con ricevuta trasmissione telematica 3 Annotazione dichiarazioni d’intento inviate nell’apposito registro – entro 15 gg 4 Annotazione delle dichiarazioni d’intento ricevute nell’apposito registro (oppure in sezione del registro vendite/corrispettivi) – entro 15 gg 5 Riscontro telematico della ricevuta di trasmissione consegnata dal cliente, 7 Verifica costante del plafond disponibile tenendo conto degli utilizzi effettuati 8 Compilazione mensile del prospetto relativo al plafond disponibile e agli utilizzi da esibire ai verificatori in caso di richiesta (per eventuali richieste verificatori) 6 Emissione fattura non imponibile ai sensi dell’art. 8 co.1 lett. c) solo in presenza di dichiarazione d’intento valida/riscontrata e non revocata o ridotta 20 PLAFOND E DICHIARAZIONI D’INTENTO REGOLE VECCHIE E NUOVE A CONFRONTO Cosi gli adempimenti Oggetto Operazioni fino al 31/12/2014 Operazioni dal 01/01/2015 Status di esportatore abituale Esportazioni ed operazioni assimilate che superano il 10% del volume d’affari rettificato Invariato Dichiarazioni d’intento per acquisto in sospensione da IVA, nel limite del plafond disponibile L’esportatore abituale deve consegnare la dichiarazione d’intento al proprio fornitore prima dell’effettuazione dell’operazione Oltre alla dichiarazione d’intento l’esportatore abituale deve consegnare anche la ricevuta di presentazione telematica rilasciata dall’Agenzia Comunicazione telematica al fisco E’ a carico del fornitore Passa a carico del cliente esportatore abituale Sanzioni in capo al fornitore - Sanzione amministrativa dal 100% a 200% dell’imposta non applicata in fattura art. 8/c) in caso di mancanza della dichiarazione d’intento o di omissione/ritardo nella comunicazione telematica - Solidarietà per il mancato pagamento dell’imposta in caso di frode o splafonamento dell’esportatore abituale Tenuta registro delle dichiarazioni emesse E’ a carico dell’esportatore abituale Invariato (C.M. 31/E/2014) Tenuta registro delle dichiarazioni ricevute E’ a carico del fornitore Invariato (C.M. 31/E/2014) La sanzione amministrativa scatta solo, in caso di mancato riscontro telematico, per le fatture emesse in 8/c a fronte di dichiarazioni d’intento non valide 21 PLAFOND E DICHIARAZIONI D’INTENTO NUOVE REGOLE DECRETO SEMPLIFICAZIONI Art.20 D.Lgs 175/2014 REGOLE A REGIME DICHIARAZIONI INTENTO OPERAZIONI EFFETTUATE DAL 01/01/2015: 1) OBBLIGO TRASMISSIONE AL FISCO DEL NUOVO MODELLO (ALLEGATO AL PROVVEDIMENTO AE 12/12/2014) RIMANE DIRETTAMENTE IN CAPO ALL’ESPORTATORE ABITUALE 2) CONSEGNA DICHIARAZIONE AL FORNITORE UNITAMENTE ALLA COPIA DELLA RICEVUTA INVIO TELEMATICO (possibile stampa dichiarazione compilata con sw AE) 3) FORNITORE EFFETTUA RISCONTRO TELEMATICO DELLA RICEVUTA Due possibilità alternative: • Funzione ad accesso libero sul sito AE • Tramite cassetto fiscale (a breve) 4) FORNITORE RIPORTA ELENCHI DICHIARAZIONI RICEVUTE NELLA DICHIARAZIONE ANNUALE IVA N.B. Regole a pieno regime solo dal 12/02/2015 Nuovo Sw AE disponibile dal 22/12/2014 (utilizzabile fin da subito) 22 PLAFOND E DICHIARAZIONI D’INTENTO NUOVE REGOLE DECRETO SEMPLIFICAZIONI Art.20 D.Lgs 175/2014 REGOLE “TRANSITORIE” (FINO AL 11/02/2015) Fino all’11 febbraio 2015, gli operatori, nel rispetto dei 60 giorni previsti dallo Statuto del Contribuente, “possono consegnare o inviare la dichiarazione d’intento al proprio cedente o prestatore secondo le modalità vigenti anteriormente alla emanazione del … provvedimento”. Più nel dettaglio, la situazione è la seguente: - punto 5.1 Provv. fino all’11 febbraio il fornitore non dovrà verificare l’avvenuta presentazione (telematica) della dichiarazione d’intento; - punto 5.3 Provv. per le dichiarazioni d’intento consegnate o inviate secondo le vecchie modalità, “che esplicano tuttavia effetti anche per operazioni poste in essere successivamente all’11 febbraio 2015, vige l’obbligo, a partire dal 12 febbraio 2015, di trasmettere in via telematica e di riscontrare l’avvenuta presentazione della dichiarazione all’Agenzia delle Entrate.” Da quanto sopra risulta quindi che: 1. è possibile adottare le nuove modalità, anche prima del 12 febbraio (il sw è disponibile dal 22/12/2014); 2. per le dichiarazioni d’intento consegnate al fornitore senza la ricevuta telematica: A) se cessano efficacia (operazioni spot) prima del 12/2, non servono invii e riscontri telematici; B) per quelle inviate alla vecchia maniera validità anche successiva al 11 febbraio, serve trasmissione telematica (ex post) da parte dell’esportatore con conseguente consegna al fornitore della ricevuta ai fini del riscontro telematico. Provv. 12/12/2014 n. 159674 Idem C.M. 31/E/2014 § 11 Il fornitore non è tenuto ad effettuare comunicazioni telematiche Conferma forum 22/2/2015 23 PLAFOND E DICHIARAZIONI D’INTENTO LA DICHIARAZIONE D’INTENTO Viene emessa dall’esportatore abituale che intende utilizzare il plafond all’acquisto • CONTENUTO: La dichiarazione d’intento deve essere redatta in conformità al modello approvato D.M. 06/12/1986. La dichiarazione deve essere sottoscritta dall’emittente. Dal 2015 solo su modello ministeriale (Provv. 12/12/2014 n. 159674) • TEMPISTICA: Deve essere consegnata o spedita al fornitore o prestatore (o alla dogana in caso di importazione) anteriormente all’effettuazione dell’operazione. La dichiarazione d’intento può essere spedita anche negli ultimi mesi dell’anno precedente (ovviamente se si ritiene di avere già conseguito lo status di esportatore abituale e con numerazione progressiva che riparte da uno) • N°ESEMPLARI: 2 di cui 1 da consegnare o spedire al fornitore (assieme alla ricevuta di trasmissione telematica) e 1 da conservare. N .B . Il fornitore deve riportare gli estremi della dichiarazione ricevuta nella fattura emessa 24 PLAFOND E DICHIARAZIONI D’INTENTO Figura 1 Da inviare al fisco assieme al quadro A (vedi figura 2) Può essere stampata per essere consegnata al fornitore (senza quadro A) 25 PLAFOND E DICHIARAZIONI D’INTENTO VALIDITA’ PER ACQUISTI 1. per ogni singola operazione (cioè ordine di acquisto o bolletta d’importazione); 2. acquisti nell’anno fino ad un massimale di valore; 3. acquisti posti in essere dalla data della richiesta sino ad una data che non può essere successiva al 31 dicembre dell’anno in corso. No per importazioni ---------------------------------------------- omissis --------------------------------------------- x Indicare anno del plafond ---------------------------------------------- omissis --------------------------------------------- 26 PLAFOND E DICHIARAZIONI D’INTENTO QUADRO A DICHIARAZIONE D’INTENTO Oltre ai dati della dichiarazione d’intento (vedi figura 1) l’esportatore deve compilare il quadro A (vedi figura 2) Figura 2 – Quadro A plafond Rigo A1. Indicare di plafond – fisso o mobile - utilizzato Caselle da 2 a 5: basta indicare almeno una delle caselle e la compilazione non è obbligatoria se al momento di trasmissione della dichiarazione d’intento è già stata presentata la dichiarazione annuale Iva (ipotesi da evidenziare barrando la casella 1). Casella 6. Barrare nel caso in cui il dichiarante (esportatore abituale) abbia effettuato operazioni straordinarie che hanno concorso alla formazione, anche parziale, del plafond disponibile. 27 PLAFOND E DICHIARAZIONI D’INTENTO Modalità presentazione telematica Diretta oppure tramite intermediario telematico (che deve rilasciare impegno alla trasmissione). Data presentazione La dichiarazione si considera presentata nel giorno in cui l’Agenzia delle Entrate riceve i dati. Istruzioni modulistica 2015 La dichiarazione d’intento deve essere consegnata o spedita al fornitore o prestatore (o alla dogana in caso di importazione) anteriormente all’effettuazione dell’operazione da determinarsi secondo i criteri di cui all’art. 6 del DPR 633/72. R.M. n. 470163 del 15/12/1990 e C.M. 8/D/2003 § 6. . N .B . Se il fornitore non ha ancora ricevuto la dichiarazione d’intento, egli è tenuto ad emettere la fattura con applicazione dell’imposta e, a sua volta, il cessionario/committente ha diritto ad esercitare la detrazione C.M. 8/D/2009 § 6.9 Dichiarazioni “integrative” Le istruzioni precisano che nell’ipotesi in cui, prima di effettuare l’operazione, si intenda rettificare o integrare i dati di una dichiarazione già presentata (ad esclusione dei dati relativi al plafond, indicati nel quadro A), è necessario inviare una nuova dichiarazione, barrando la casella “Integrativa” e indicando il numero di protocollo della dichiarazione che si intende integrare. La dichiarazione integrativa sostituisce la dichiarazione integrata. 28 PLAFOND E DICHIARAZIONI D’INTENTO RISCONTRO TELEMATICO RICEVUTA (FORNITORE) www.agenziaentrate.gov.it Indicare dati rinvenibili dalla ricevuta consegnata dall’esportatore assieme alla dichiarazione d’intento 29 PLAFOND E DICHIARAZIONI D’INTENTO NUMERAZIONE E REGISTRAZIONE DICHIARAZIONI D’INTENTO • L’esportatore abituale emittente deve numerarle progressivamente per anno di utilizzo del plafond e registrarle entro il 15°giorno successivo all’emissione in apposito registro tenuto e conservato a norma dell’articolo 39 del Dpr 633/72; • Il fornitore deve protocollarle progressivamente ed annotarle entro 15 giorni dal loro ricevimento in apposito registro tenuto e conservato a norma dell’articolo 39 del Dpr 633/72. Anno ______ 30 PLAFOND E DICHIARAZIONI D’INTENTO PROSPETTI ESPORTATORE ABITUALE Prospetto a richiesta Per ogni mese, fino al secondo precedente la richiesta: - plafond disponibile ad inizio mese; - acquisti e importazioni con utilizzo del plafond effettuati in quel mese. Nulla vieta, ovviamente, di fornire un prospetto che contenga anche altre informazioni. Il riporto nel registro vendite (corrispettivi o dichiarazione d’intento) non è più obbligatorio ma il prospetto può essere chiesto a discrezione Ufficio (C.M. 6/E/2001) Quadro VC Vengono richiesti, suddivisi per mese: 1 acquisti interni e intracomunitari effettuati con utilizzo del plafond 2 importazioni effettuate con utilizzo del plafond 3 volume d’affari dell’anno di riferimento 4 esporta ed assimilate dell’anno di riferimento 5 (solo per chi usa il metodo mobile) volume d’affari dell’anno precedente 6 (solo per chi usa il metodo mobile) esportazioni e assimilate dell’anno precedente In dichiarazione annuale Iva 31 PLAFOND E DICHIARAZIONI D’INTENTO QUADRO VC DICHIARAZIONE ANNUALE IVA Anno d’imposta 2014 Anno d’imposta 2013 Plafond disponibile al 1/1/2014 Metodo per la determinazione del plafond 2014 • • Vanno riportati i dati mensili relativi all’utilizzo (momento di effettuazione) e alla formazione (registrazione) del plafond (sia per il metodo solare che mensile). Le celle 5 e 6 (relative all’anno precedente) vanno compilate solamente dai soggetti che utilizzano il metodo del plafond mensile. N .B . Il totale degli acquisti con dichiarazione d’intento indicati nel rigo VF12 (acquisti registrati) potrebbe non coincidere con il totale degli utilizzi del plafond indicati in VC13 colonna 1 e 2 (momento di effettuazione dell’operazione) . 32 PLAFOND E DICHIARAZIONI D’INTENTO Modulo 4 Dichiarazioni d’intento in dogana 33 PLAFOND E DICHIARAZIONI D’INTENTO VALIDITA’ DICHIARAZIONE D’INTENTO IN DOGANA Vecchie istruzioni Nuove istruzioni dal 20/4/2015 “Nel caso di importazioni di beni la dichiarazione d’intento deve essere presentata in dogana per ogni singola operazione specificando il relativo importo (Ris. Min. Finanze 27/07/1985, n. 355235).” “Nel caso di importazioni di beni l’operatore potrà compilare, alternativamente, il campo 1 (una sola operazione per un importo fino a euro) ovvero il campo 2 (operazioni fino a concorrenza di euro)”. Revoca R.M. 38/E del 13/4/2015 Fino a nuova comunicazione rimangono però valide le (vecchie) istruzioni diramate a febbraio con nota 17631/RU del 11/2/2015 Nota Dogane 46452/RU del 20/4/2015 Via libera nuove regole dal 25/5/2015 Nota Dogane n. 58510/RU del 20/5/2015 34 PLAFOND E DICHIARAZIONI D’INTENTO VALIDITA’ DICHIARAZIONE D’INTENTO IN DOGANA 1. per ogni singola operazione (cioè ordine di acquisto o bolletta d’importazione); 2. acquisti nell’anno fino ad un massimale di valore; 3. acquisti posti in essere dalla data della richiesta sino ad una data che non può essere successiva al 31 dicembre dell’anno in corso. No per importazioni ---------------------------------------------- omissis --------------------------------------------- x Cosi la dichiarazione per la Dogana Indicare anno del plafond beni Opzione 1 (singola importazione) Importo non inferiore al valore doganale che risulterà dalla bolletta x Opzione 2 (più importazioni) Importo assegnato al plafond utilizzabile all’importazione, con “conto a scalare” 35 PLAFOND E DICHIARAZIONI D’INTENTO VALORE IN DOGANA Provvedimento n. 19388 datato 11/02/2015 Opzione 1 – singola importazione • L’importatore dovrà indicare un “valore presunto” dell’imponibile ai fini IVA dell’operazione d’importazione che intende effettuare che tenga cautelativamente conto, per eccesso, di tutti gli elementi che concorrono al calcolo del suddetto imponibile; • N.B. come chiarito nelle istruzioni del campo 1, ai fini dell’impegno (scarico) del plafond IVA, l’importo effettivo sarà, invece, quello risultante dalla dichiarazione doganale collegata alla dichiarazione d’intento (ndr vedi importi indicato a casella 47 del DAU in corrispondenza del codice “tipo” 406). 36 PLAFOND E DICHIARAZIONI D’INTENTO VALORE IN DOGANA Esempio 1 Valore fattura fornitore estero resa franco partenza (EXW) USD 10.000 Noto estero fino a confine € 900 Nolo interno € 100 Dazio 2% Base imponibile Iva € 8.625,89 + € 900 + € 190,52 + € 100 Cambio doganale: 1,15930 Controvalore € 8.625,89 Base imponibile dazio: € 9.525,89 € 190,52 € 9.816,42 (casella 47 DAU in corrispondenza del codice tipo 406) Se nell’esempio in questione il contribuente indica in dichiarazione d’intento (campo 1) l’importo di € 9.900 (in eccesso) la dichiarazione d’intento viene considerata valida, fermo restando che ai fini delle registrazioni Iva (scarico plafond) e della dichiarazione annuale Iva il plafond andrà scaricato per € 9.816,42. 37 PLAFOND E DICHIARAZIONI D’INTENTO VALORE IN DOGANA Esempio 2 Valore fattura fornitore estero resa a destino (DAP) USD 10.000 Cambio doganale: 1,15930 Controvalore € 8.625,89 Noto estero fino a confine € 900 Base imponibile dazio: € 8.525,89 Nolo interno € 100 Dazio 2% € 170,52 Base imponibile Iva € 8.625,89 + € 170,52 € 8.796,41 (casella 47 DAU in corrispondenza del codice tipo 406) Se nell’esempio in questione il contribuente indica in dichiarazione d’intento (campo 1) l’importo di € 8.900 (in eccesso) la dichiarazione d’intento viene considerata valida, fermo restando che ai fini delle registrazioni Iva (scarico plafond) e della dichiarazione annuale Iva il plafond andrà scaricato per € 8.796,41. 38 PLAFOND E DICHIARAZIONI D’INTENTO VALORE IN DOGANA Nota Dogane n. 58510/RU del 20/5/2015 Opzione 2 – dichiarazione per più operazioni (conto a scalare) L’utilizzo dell’opzione 2 permette di assegnare una parte del plafond alle importazioni, tramite la gestione di un “conto a scalare” tenuto dal sistema doganale. La nuova possibilità permette di superare le criticità legate alla quantificazione della base imponibile all’importazione. La nota delle dogane precisa che: (i) scegliendo l’opzione 2 la medesima dichiarazione rimane valida fino ad esaurimento dell’importo dichiarato (fino a capienza del residuo, dovremmo dire); (ii) all’atto dello svincolo della dichiarazione d’importazione il sistema AIDA invia in tempo reale al sistema informativo delle Entrate l’importo del plafond effettivamente utilizzato con la precisazione che se tale notifica si riferisce ad una DI-1, la medesima dichiarazioni non sarà più spendibile per altre operazioni doganali, mentre se la notifica si riferisce ad una D1-2 viene determinata la disponibilità residua aggiornano il saldo del conto a scalare; (iii) il sistema AIDA notifica al sistema delle entrate le eventuali variazioni derivanti da rettifiche delle dichiarazioni doganali successive allo svincolo al fini di aggiornare l’importo del plafond effettivamente utilizzato nonché (nel caso DI-2) la disponibilità residua. 39 PLAFOND E DICHIARAZIONI D’INTENTO ESONERO PRESENTAZIONE COPIA CARTACEA IN DOGANA Dal 12/2/2015 anche le dichiarazioni d’intento per la Dogana vanno trasmesse telematicamente all’Agenzia delle Entrate. Il D.Lgs 175/2014 (decreto semplificazioni) prevede che, entro 120 giorni dall’entrata in vigore della norma (quindi entro il 12/4/2014) le Entrate attivino la messa a disposizione dell’Agenzia delle dogana “la banca dati delle dichiarazioni d’intento per dispensare dalla consegna in dogana della copia cartacea delle predette dichiarazioni e delle ricevute di presentazione”. Nelle more dell’adozione di tale procedura “dal 12 febbraio 2015, per l’utilizzo in dogana del plafond occorre allegare alla dichiarazione di importazione la copia cartacea della dichiarazione d’intento e la relativa ricevuta di presentazione” (nota 17631/RU del 11/2/2015).; Con un comunicato stampa e con la RM 38/E del 13 aprile l’Agenzia delle entrate ha comunicato l’attivazione di detto canale di interscambio. N.B. A causa della rilevante mole di errori, fino a nuova comunicazione rimangono però valide le (vecchie) istruzioni diramate a febbraio con nota 17631/RU del 11/2/2015. Via libera dal 25/5/2015 all’esonero della presentazione della copia cartacea in dogana Nota Dogane n. 58510/RU del 20/5/2015 40 PLAFOND E DICHIARAZIONI D’INTENTO Modulo 5 Plafond libero e plafond vincolato 41 PLAFOND E DICHIARAZIONI D’INTENTO INDIVIDUAZIONE COMPONENTE VINCOLATA PLAFOND Esempio di triangolazione nazionale in esportazione Plafond libero (o incondizionato) Plafond vincolato (o condizionato) IT1 vende a IT2 merce per € 10.000,00 (n.i. art. 8 co.1/a) € 10.000,00 / IT2 vende a CH per € 12.000,00 e da incarico a IT1 di esportare direttamente la merce consegnandola a CH (n.i. art. 8 co.1/a) € 2.000,00 € 10.000, 00 (prezzo di acquisto pagato a IT1) Fatture (€ 12.000,00 – 10.000,00) N.B. Analoga la situazione si presenta per la triangolare nazionale verso UE art. 58 (IT1) e 41(IT2) del D.L. 331/93 N.B. si forma plafond vincolato anche in capo al commissionario per la vendita nei seguenti casi: • nella esportazione diretta o triangolare disciplinata dall’art. 8, co.1, lett.a) del DPR n. 633/72; • nella triangolare disciplinata dall’art. 58 del D.L. n. 331/93. Non c’e, invece, problema di plafond vincolato nel caso di commissione per la vendita in una cessione art. 41 poiché la fattura nel rapporto fornitore-commissionario va emessa con Iva (R.M.115/E/2001) 42 PLAFOND E DICHIARAZIONI D’INTENTO INDIVIDUAZIONE COMPONENTE VINCOLATA PLAFOND Come precisato nella Circolare 8/D del 27/02/2003 dell’Agenzia delle dogane, la scomposizione del plafond complessivo può avvenire in base al seguente calcolo: PLAFOND DISPONIBILE – PLAFOND VINCOLATO = PLAFOND LIBERO Non vi sono particolari modalità espositive in dichiarazioni annuale Iva delle due parti di plafond. Ciò non toglie che il contribuente dovrà fare comunque attenzione a non utilizzare la parte vincolata per acquisti di servizi o beni strumentali, così come per acquisti di beni merce se ritiene di non essere in grado di documentare l’esportazione (o la cessione intracomunitaria) dei beni entro 6 mesi dall’acquisto. 43 PLAFOND E DICHIARAZIONI D’INTENTO UTILIZZO DEL PLAFOND LIBERO Può essere utilizzato senza vincoli sia per l’acquisto di beni che di servizi (tranne le eccezioni viste in precedenza). UTILIZZO DEL PLAFOND VINCOLATO Può essere utilizzato solamente per l’acquisto di beni da esportare od alienare nella UE, nello stato originario, entro 6 mesi dalla consegna da parte del fornitore. Ne deriva, ad esempio, che il plafond vincolato, non può essere utilizzato per l’acquisto di servizi o per l’acquisto di beni strumentali. 44 PLAFOND E DICHIARAZIONI D’INTENTO Modulo 6 Metodi di calcolo (fisso o mobile) 45 PLAFOND E DICHIARAZIONI D’INTENTO METODI A CONFRONTO A Plafond solare (o fisso) Plafond mensile (o mobile) Status d’esportatore Volume d’affari “rettificato” dell’anno solare precedente Volume d’affari “rettificato” dei dodici mesi precedenti Importo operazioni che formano il plafond utilizzabile (lato attivo) L’importo rimane fisso per tutto l’anno (es. 2014) ed è dato delle esportazioni ed operazioni assimilate registrate nell’anno solare precedente (es. 2013) L’importo viene ricalcolato ogni mese ed è dato dalle esportazioni ed operazioni assimilate registrate nei dodici mesi precedenti 46 PLAFOND E DICHIARAZIONI D’INTENTO METODI A CONFRONTO B Scarico plafond (lato passivo) Plafond disponibile Plafond solare (o fisso) Plafond mensile (o mobile) Gli acquisti agevolati (utilizzi) possono essere effettuati nell’anno di riferimento fino ad esaurimento del plafond disponibile ad inizio anno Ogni mese l’utilizzo (acquisti agevolati) non potrà eccedere il plafond disponibile all’inizio del mese stesso E’ dato dalla differenza fra A) meno B) E’ dato da A) meno “progressivo utilizzi netti” Per “progressivo utilizzi netti” si intende la somma degli acquisti agevolati effettuati nei 12 mesi precedenti, al netto delle esportazioni effettuate nel 13° mese precedente (se il risultato degli “utilizzi netti” risulta negativo, si prende zero); 47 PLAFOND E DICHIARAZIONI D’INTENTO Focus “utilizzo netto” ( plafond mobile ) Circolare n° 12 del 09/04/81 Circolare 73 del 19/12/84 Ris. 505261 del 16/11/87 Somma degli acquisti agevolati effettuati nei 12 mesi precedenti. Somma degli acquisti agevolati effettuati nei 12 mesi precedenti, al netto delle esportazioni effettuate nel 13° mese precedente. Circolare 8/D del 27/02/2003 N .B . Se il risultato degli “utilizzi netti” fosse negativo, si prende zero. 48 PLAFOND E DICHIARAZIONI D’INTENTO METODI A CONFRONTO Soggetti che iniziano l’attività Vantaggi di un metodo rispetto all’altro Plafond solare (o fisso) Plafond mensile (o mobile) Possono iniziare ad utilizzarlo dall’inizio dell’anno solare successivo a quello di inizio dell’attività; Devono attendere che trascorrano più di 12 mesi dall’inizio dell’attività prima di poter utilizzare tale metodo; E’ decisamente di più semplice gestione contabile rispetto al metodo mensile Le esportazioni registrate in un determinato mese divengono plafond disponibile già il mese successivo, senza dovere attendere l’inizio dell’anno seguente e diventa particolarmente vantaggioso nell’ipotesi di incremento degli scambi con l’estero rispetto a quelli dell’anno precedente. 49 PLAFOND E DICHIARAZIONI D’INTENTO METODI A CONFRONTO anno 2014 anno 2015 (1° anno di applicazione del plafond) •esportazioni (ed operazioni assimilate) per totali 1.200.000 (si ipotizza, per semplicità, 100.000 ogni mese); •esportazioni (ed operazioni assimilate) per totali 1.200.000 (si ipotizza, per semplicità, 100.000 ogni mese); •acquisti con utilizzo del plafond per 1.200.000 (si ipotizza, per semplicità di avere utilizzato il plafond nel mese di gennaio 2015 per 300.000, nel mese di febbraio per 400.000 e nel mese di marzo per 500.000); CALCOLO con il metodo FISSO Il plafond 2015 (calcolato sulle esportazioni 2014) pari a 1.200.000 è esaurito a marzo 2015 L’esportatore abituale dovrà attendere il 2016 prima di poter effettuare ulteriori acquisti in sospensione d’imposta a partire dal 01/01/2016 potrà essere, infatti, utilizzato il plafond 2016 (calcolato sulle esportazioni 2015) pari a 1.200.000. 50 PLAFOND E DICHIARAZIONI D’INTENTO METODI A CONFRONTO CALCOLO con il metodo MOBILE A1 C1) D1) E (C1-D1) F1) (A4-E1) G F2) (F1-G) Utilizzo netto del mese precedente (E-G mese prec.) esportazioni 13°mese precedente espungibili (minimo =0) Esportazioni 12 m prec PLAFOND DISPONIBILE all'inizio del mese Utilizzi nel mese PLAFOND DISPONIBILE a fine mese progressivo netto gen-2015 € 1.200,00 0 0 € 0,00 € 1.200,00 € 300,00 € 900,00 feb-2015 € 1.200,00 € 300,00 € 100,00 € 200,00 € 1.000,00 € 400,00 € 600,00 mar-2015 € 1.200,00 € 600,00 € 100,00 € 500,00 € 700,00 € 500,00 € 200,00 apr-2015 € 1.200,00 € 1.000,00 € 100,00 € 900,00 € 300,00 € 300,00 Nell’esempio ad aprile 2015 sono già disponibili € 300 di nuovo plafond (corrispondenti alle esportazioni di gennaio, febbraio e marzo 2015) 51 PLAFOND E DICHIARAZIONI D’INTENTO PASSAGGIO DA UN METODO ALL’ALTRO Passaggio da fisso a mobile: Il plafond disponibile all’inizio dell’anno è pari alle esportazioni e altre operazioni assimilate registrane nell’anno solare precedente. Passaggio da mobile a fisso: Il contribuente che intende transitare dal metodo mobile a quello fisso, deve prendere a riferimento iniziale il plafond che avrebbe avuto al 01/01 se avesse mantenuto il metodo mobile (tale interpretazione risulta confermata dalla R.M. 77/E del 06/03/2002 dell’Agenzia delle Entrate). Non è mai consentito in corso d’anno passare da un metodo ad un altro. Attenzione al quadro A della nuova D.I.2015 Indicazione ex ante VC 14 DAI 2016 Indicazione ex POST PLAFOND DISPONIBILE AL 1°GENNAIO 2015 VC14 Metodo adottato per … 2015 2 SOLARE 1 ,00 3 MENSILE 52 PLAFOND E DICHIARAZIONI D’INTENTO Software di Excel per la gestione del plafond mobile www.confimibergamo.it/estero 53 PLAFOND E DICHIARAZIONI D’INTENTO Modulo 7 Sanzioni 54 PLAFOND E DICHIARAZIONI D’INTENTO SANZIONI ESPORTATORE ABITUALE Violazione Sanzione Norma Invio lettera d’intento in mancanza dei requisiti Dal 100 al 200% dell’Iva non applicata Art. 7, c. 4, D.Lgs. 471/97 Splafonamento Dal 100 al 200% dell’Iva non applicata Art. 7, c. 4, D.Lgs. 471/97 Dal 50 al 100% Mancata esportazione dell’Imposta; no sanzioni entro 6 mesi da consegna se regolarizzazione entro (plafond vincolato) 30 giorni Art. 7, c. 4, D.Lgs. 471/97 Mancata numerazione, annotazione o conservazione della lettera d’intento Art. 2, c. 2, DL 746/83 Da € 516 a 2.582 55 PLAFOND E DICHIARAZIONI D’INTENTO SANZIONI FORNITORE Violazione Sanzione Norma Emissione fattura non imponibile senza lettera d’intento Dal 100 al 200% dell’Iva non applicata Art. 7, c. 3, D.Lgs. 471/97 Omesso tempestivo invio della comunicazione telematica o suo invio con dati incompleti o inesatti in presenza di fatture non imponibili già emesse Dal 100 al 200% dell’Iva non applicata Effettuazione cessioni o prestazioni art.8 c.1/c prima di aver ricevuto la dichiarazione di intento e riscontrato telematicamente l'avvenuta presentazione all'Ae Art. 7, c. 4-bis, D.Lgs. 471/97 Dal 2015 Dal 100 al 200% dell’Iva non applicata Art. 7, c. 4-bis, D.Lgs. 471/97 56 PLAFOND E DICHIARAZIONI D’INTENTO SPLAFONAMENTO ESPORTATORE ABITUALE E RAVVEDIMENTO Procedure alternative 1/a Emissione di autofattura (senza coinvolgimento del fornitore) con versamento tramite F24 della sanzione, degli interessi e dell’Iva riferibile al periodo splafonato Nota Direzione Centrale Accertamento n° 39186 del 10/03/1999; C.M. n. 98/E del 17/05/2000; C.M. n. 50/E del 12/06/2002 § 24.2 C.M. n. 54/E del 19/06/2002 § 16.12; C.M. n. 12/E del 19/02/2008 § 10.4. C.M. n. 12/E del 12/03/2010 § 3.7 1/b Emissione di autofattura (senza coinvolgimento del fornitore) con versamento tramite F24 della sanzione e degli interessi ed inserimento dell’Iva da splafonamento nella liquidazione Iva periodica Iva C.M. n. 50/E del 12/06/2002 N.B. Questa procedura non è stata però richiamata nella successiva C.M n.12/E del 19/2/2008. 2 Coinvolgimento del fornitore con emissione della nota di variazione di Iva ai sensi dell’art. 26 del DPR 633/72, fermo restando il pagamento degli interessi e delle sanzioni a carico del cessionario/committente Tale procedura risulta ancora valida, come confermato dalla C.M n. 98/E del 17/05/2000, dalla C.M 50/E del 12/06/2002 § 24.2 e dalla C.M n. 12/E del 19/02/2008 § 10.4. 57 PLAFOND E DICHIARAZIONI D’INTENTO 1) RAVVEDIMENTO SENZA INTERVENTO DEL FORNITORE Emissione autofattura in 2 esemplari, contenente estremi fornitore, protocollo fatture ricevute, ammontare splafonamento ed Iva relativa; Versamento dell’Iva che avrebbe dovuto addebitare il fornitore (codice tributo del periodo in cui si è splafonato) Versamento interessi legali da ravvedimento; Versamento sanzione ridotta (codice tributo 8904); Entro dichiarazione anno splaf. •12,5% (100/8) plafond libero • 6,25% (50/8) plafond vincolato Registrazione dell’autofattura esclusivamente nel registro acquisti; Presentazione di una copia dell’autofattura al competente Ufficio dell’Agenzia delle Entrate. 58 PLAFOND E DICHIARAZIONI D’INTENTO Esempio compilazione dichiarazione annuale In dichiarazione il ravvedimento va indicato come segue: 1) Iva da autofattura Quadro VF (100) + 2) Versamento Iva con F24 VL29 (100) + 3) Posta a debito di quadratura VE24 (100) - N.B. Il versamento della sanzione non va indicato in dichiarazione; Il versamento degli interessi non va indicato in dichiarazione; In VF12 (acquisti con utilizzo del plafond) non dovrà essere indicato alcun importo con riferimento all’operazione regolarizzata. 59 PLAFOND E DICHIARAZIONI D’INTENTO 2) RAVVEDIMENTO CON INTERVENTO DEL FORNITORE Emissione nota di variazione ex art. 26, per l’Iva, da parte del fornitore/prestatore (previa richiesta del cliente esportatore abituale); Il cliente (esportatore abituale) che ha splafonato, dovrà: Pagare l’Iva di cui alla nota di variazione, al fornitore; Versare all’Erario la sanzione ridotta da ravvedimento - codice tributo 8904; Versare all’Erario gli interessi per il ritardato pagamento dell’Iva del fornitore (Problema ! bisogna conoscere la periodicità del fornitore: mensile o trimestrale ?; Dubbio ! Nel caso di periodicità trimestrale, bisogna considerare anche gli interessi dell’ 1% ?); Registrazione la nota di variazione nel registro acquisti. 60 PLAFOND E DICHIARAZIONI D’INTENTO PRECISAZIONI Il ravvedimento è eseguibile entro il termine per la presentazione della dichiarazione annuale Iva relativa all’anno in cui è stata commessa la violazione (art. 13 co.1/b D.Lgs 472/97) oppure anche successivamente in base alle novità e condizioni introdotte dalla legge di Stabilità 2015. Splafonamento in dogana. Con Circolare n° 102985/IV del 27/12/2001, l’Agenzia delle dogane, ha precisato che le sanzioni relative allo “splafonamento” in dogana sono quelle della ordinaria normativa fiscale, con la possibilità di “ravvedimento” e che non è invece applicabile l’esimente (dalle sanzioni) prevista dall’art. 20, comma 4, della legge 449/97 nel caso in cui il dichiarante chieda spontaneamente la revisione dell’accertamento doganale. In tal senso anche la circolare 8/D del 28/02/2003 punto 6. L’Iva versata a seguito del superamento del plafond in dogana è detraibile, salvo l’eventuale applicazione di norme che prevedono l’indetraibilità, quali pro-rata, indetraibilità oggettiva, ecc. (C.M. 54/E del 19/06/2002 p.16.10). 61

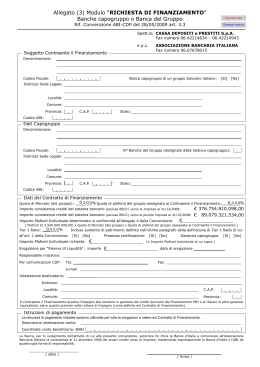

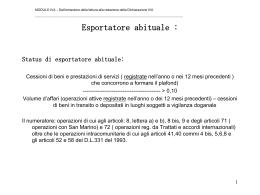

Scarica