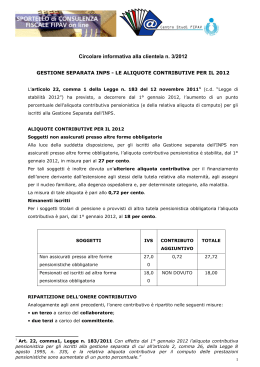

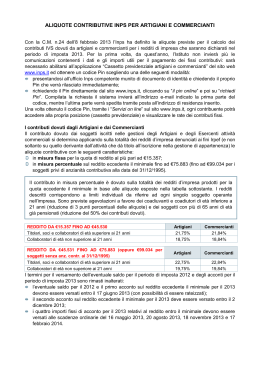

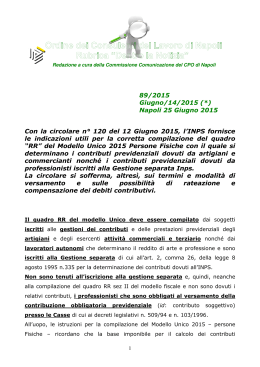

Bologna, 10 marzo 2015 A tutti i Clienti dello Studio Loro sedi Oggetto CIRCOLARE N. 2 ALIQUOTE INPS IN VIGORE NELL’ANNO 2015 PER GLI ISCRITTI ALLA GESTIONE SEPARATA, ALLA GESTIONE ARTIGIANI E ALLA GESTIONE COMMERCIANTI Con la Legge 28 giugno 2012, n. 92 (c.d. “Riforma del Lavoro Fornero”) e la Legge 27 dicembre 2013, n. 147 (c.d. “Legge di Stabilità 2014”) erano state modificate per l’anno 2015 le aliquote contributive per gli iscritti alla gestione separata dell’INPS. Per gli iscritti alla gestione INPS degli artigiani e dei commercianti, invece, era stato già il Decreto Legge 6 dicembre 2011, n. 201 (c.d. “Decreto Salva-Italia” dell’allora Governo Monti) a stabilire le aliquote per il corrente anno 2015. Con le Circolari nn. 26 e 27, rispettivamente del 4 e del 5 febbraio 2015, inoltre, l’INPS ha definito il reddito minimale e massimale per l’anno 2015 per gli iscritti alla gestione degli artigiani e dei commercianti, oltre che il reddito massimale per gli iscritti alla gestione separata e il reddito minimale per l’accredito annuale dei contributi ai fini pensionistici. Da ultimo, la legge di conversione del Decreto Milleproroghe (cioè la Legge 27 febbraio 2015, n. 11 di conversione del Decreto Legge 31 dicembre 2014, n. 192) è ulteriormente intervenuta sulla questione, “congelando” ancora per un anno le aliquote contributive INPS della gestione separata per i lavoratori autonomi muniti di partita IVA1. Qui di seguito, quindi, si riepiloga lo stato dell’arte delle aliquote INPS per il corrente anno 2015 sia ai fini della gestione separata che ai fini della gestione artigiani e commercianti. 1. Aliquote contributive INPS per gli iscritti alla gestione separata Le aliquote contributive INPS in vigore dal 1° gennaio 2015 per gli iscritti alla gestione separata sono ad oggi stabilite nella seguente misura: 30,72% per i collaboratori senza partita IVA privi di altra forma di previdenza obbligatoria2; 27,72% per i professionisti con partita IVA privi di altra forma di previdenza obbligatoria3; 23,5% per i medesimi soggetti di cui ai punti precedenti che siano però iscritti anche ad altra forma di previdenza obbligatoria, oltre che per i titolari di pensione diretta e indiretta (reversibilità). Come si può notare, rispetto all’anno precedente è stata ritoccata all’insù l’aliquota prevista per i collaboratori senza partita IVA (come i collaboratori a progetto, i collaboratori coordinati e Si ricorda che per l’anno 2014 l’aliquota di tali lavoratori autonomi era stata “congelata” al 27,72% per opera della Legge di Stabilità 2014 (art. 1, comma 744 della Legge 27 dicembre 2013, n. 147). 1 Tale aliquota, salvo modifiche, toccherà quota 31,72% nel 2016, per poi crescere al 32,72% nel 2017 e toccare il massimo del 33,72% a decorrere dal 2018 (art. 2, comma 57 della Legge 92/2012). 2 Tale aliquota, salvo modifiche, toccherà quota 28,72% nel 2016, per poi crescere al 29,72% nel 2017 e allinearsi al massimo del 33,72% a decorrere dall’anno 2018 al pari degli altri collaboratori senza partita IVA (art. 10-bis del D.L. 192/2014, così come modificato dalla Legge di conversione n. 11/2015). 3 continuativi, quelli occasionali e gli associati in partecipazione), passando dal 28,72% del 2014 al 30,72% del 2015, mentre l’aliquota prevista per i liberi professionisti muniti di partita IVA è stata “bloccata” al 27,72% anche per l’anno 2015 per opera della legge di conversione del Decreto Milleproroghe. L’aliquota dei professionisti e dei collaboratori (con o senza partita IVA) iscritti ad altra forma di previdenza obbligatoria o titolari di pensione diretta e indiretta è invece cresciuta rispetto al 2014 dal 22% al 23,5%. Il contributo deve essere commisurato per l’anno 2015 a un massimale di reddito di € 100.324,00. Si ricorda che per i professionisti muniti di partita IVA iscritti alla gestione separata l’onere contributivo è tutto a carico dei soggetti stessi (anche se possono addebitare in fattura il 4% al committente), mentre per i collaboratori (coordinati e continuativi, a progetto e occasionali) l’onere contributivo è per 1/3 a carico dei medesimi soggetti, e per i restanti 2/3 a carico del committente; in caso di associazione in partecipazione, infine, l’onere contributivo è ripartito per il 55% sull’associante e per il 45% sull’associato. Vi precisiamo che l’accredito dei contributi ai fini pensionistici per l’intero anno si avrà soltanto al raggiungimento di un minimale di reddito, che per il 2015 è pari a € 15.548,00. Ne deriva che gli iscritti ad aliquota del 30,72% avranno l’accredito dell’intero anno con un contributo annuale di € 4.776,35, mentre gli iscritti ad aliquota del 27,72% avranno l’accredito con un contributo annuale di € 4.309,91; infine, gli iscritti ad aliquota del 23,5% avranno l’accredito con un contributo annuale di € 3.653,78. 2. Aliquote contributive INPS per gli iscritti alla gestione artigiani e commercianti Il Decreto Salva-Italia aveva previsto l’aumento delle aliquote contributive per il finanziamento delle gestioni pensionistiche da parte di artigiani e commercianti nella misura dell’1,3% per l’anno 2012, e di un ulteriore 0,45% per ciascun anno successivo fino a raggiungere il livello del 24%. Per l’anno 2015, quindi, sono stabilite le seguenti aliquote: per i lavoratori artigiani: 22,65% per la fascia di reddito fino a € 46.123,00 (è comunque dovuto il contributo fisso sul reddito minimale di € 15.548,00 = € 3.521,62); 23,65% per la fascia di reddito che eccede € 46.123,00, ma fino al massimale di € 76.872,004; per i commercianti: 22,74% per la fascia di reddito fino a € 46.123,00 (è comunque dovuto il contributo fisso sul reddito minimale di € 15.548,00 = € 3.535,62); 23,74% per la fascia di reddito che eccede € 46.123,00 e fino al massimale di € 76.872,005. Al contributo fisso sul reddito minimale, che – si ricorda – va versato in quattro rate trimestrali di pari importo al 18 maggio, 20 agosto, 16 novembre 2015 e 16 febbraio 2016, occorre aggiungere anche la quota annuale per la maternità di € 7,44. Si ricorda altresì che per entrambe le categorie è prevista una riduzione del 3% delle aliquote contributive a favore dei collaboratori coadiuvanti o coadiutori con meno di 21 anni (che dovranno versare quindi il 19,65 – 20,65% se artigiani e il 19,74 – 20,74% se commercianti), come pure una riduzione del 50% dei contributi dovuti da parte dei soggetti in pensione ultra 65enni che continuano l’attività e che sono pensionati nelle gestioni dell’INPS. Vi ricordiamo inoltre che già dall’anno 2013 l’INPS non invia più al domicilio dell’assicurato le comunicazioni contenenti i dati e gli importi utili per il pagamento della contribuzione dovuta, in quanto le medesime devono essere prelevate dall’assicurato o da un Il massimale di € 76.872,00 vale solo per gli artigiani che erano già iscritti alla relativa gestione alla data del 31 dicembre 1995, mentre esso sale a € 100.324,00 per gli artigiani che si sono iscritti alla gestione dopo il 31 dicembre 1995. 5 Il massimale di € 76.872,00 vale solo per i commercianti che erano già iscritti alla relativa gestione alla data del 31 dicembre 1995, mentre esso sale a € 100.324,00 per i commercianti che si sono iscritti alla gestione dopo il 31 dicembre 1995. 4 suo delegato direttamente dal sito dell’Istituto, sezione “Cassetto previdenziale per artigiani e commercianti – Dati del mod. F24”. Sulla base delle disposizioni del Decreto Salva-Italia, è possibile definire anche le aliquote di contribuzione per gli anni a venire. In particolare, per la prima e la seconda fascia di reddito avremo le seguenti aliquote degli artigiani: anno 2016: anno 2017: anno 2018: 23,10% - 24,10% 23,55% - 24,55% 24% - 25%6 mentre per i commercianti avremo: anno 2016: anno 2017: anno 2018: 23,19% - 24,19%7 23,64% - 24,64% 24,09% - 25,09%. ***** Lo Studio Aicardi resta a disposizione per ogni ulteriore chiarimento e con l’occasione porge Cordiali saluti. Con una nota l’INPS ha chiarito che il limite massimo previsto dal Decreto Salva-Italia del 24% riguarda soltanto la prima fascia di reddito e non anche la seconda, che deve quindi sempre essere aumentata di un punto percentuale. 7 Il contributo aggiuntivo dello 0,09% a copertura dell’indennizzo per la cessazione definitiva dell’attività commerciale (c.d. “rottamazione dei negozi o delle licenze”) è stato prorogato fino al 31 dicembre 2018 per opera dell’art. 1, comma 490, lettera b) della Legge n. 147/2013 (Legge di Stabilità 2014). 6

Scaricare