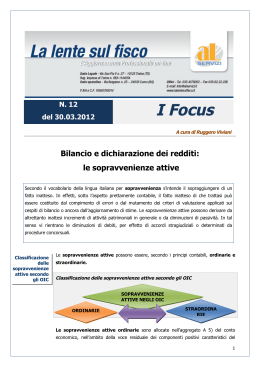

Sopravvenienze attive 11. Ai fini fiscali 11.1. 11.1. AI FINI FISCALI 11.1.1. Sopravvenienze attive Non sempre le appostazioni contabili che trovano ingresso nel bilancio d’esercizio sono effettuate in base a fatti aziendali «definitivi»: in molte circostanze, avvenimenti successivi alla chiusura del periodo di imposta vanno a mutare la realtà economica, come inizialmente rappresentata dalle scritture contabili. In questi casi, si impone una sorta di «correzione» ex post di tale rappresentazione, che si avvale appunto dello strumento tecnico delle sopravvenienze attive o passive che siano. Medesima situazione si può presentare quando la originaria rappresentazione di bilancio sia stata falsata per meri errori contabili, sia di tipo materiale che di corretta imputazione dei fatti aziendali alle relative poste di bilancio. L’istituto delle sopravvenienze ospita proprio la rilevazione contabile delle correzioni dei fatti predetti. La disciplina tributaria delle sopravvenienze attive è contenuta nell’art.88 del T.U.I.R. In tale ambito è possibile distinguere le sopravvenienze attive ‘‘proprie’’ da quelle improprie’’ o ‘‘assimilate’’. La disciplina delle sopravvenienze attive ‘‘proprie’’ è contenuta nel comma 1 dell’art. 88 e riguarda quelle situazioni in cui intervengono eventi idonei a modificare componenti reddituali negativi rilevati in esercizi precedenti. A mente del primo comma dell’art. 88 costituiscono sopravvenienze attive ‘‘proprie’’: — i ricavi o altri proventi conseguiti a fronte di spese, perdite od oneri dedotti o di passività iscritte in precedenti esercizi; — i ricavi o altri proventi conseguiti per ammontare superiore a quello che ha concorso a formare il reddito in precedenti esercizi; — la sopravvenuta insussistenza di spese, perdite od oneri dedotti o di passività iscritte in bilancio in precedenti esercizi. Deve sussistere quindi, una diretta connessione del componente reddituale positivo con il componente reddituale negativo rilevato, con valenza fiscale, in precedenti esercizi. Rientrano in tale ambito, ad esempio, gli sconti e gli abbuoni conseguiti a fronte di acquisti di beni o servizi di competenza di precedenti esercizi ovvero, il rilascio di un fondo fiscalmente deducibile dedotto a fronte di un accertamento per imposte deducibili, in caso di decisione favorevole della Commissione tributaria non impugnata. La rilevazione di altre sopravvenienze attive è prevista da ulteriori disposizioni del T.U.I.R. fra le quali: — art. 106, comma 2 - quando in un esercizio il fondo rischi su crediti è superiore al 5 per cento dell’ammontare dei crediti risultanti in bilancio che derivano dalle operazioni indicate nel comma 1, art. 85 1; 1 Merita evidenziare, sul punto, che l’Agenzia delle Entrate con Ris. 184/E del 25/07/2007 ha avuto modo di precisare che la differenza negativa tra il prezzo di acquisto di un’azienda ed il valore del patrimonio netto della stessa al momento della cessione rappresenta il badwill (o avviamento negativo) aziendale e misura le perdite a venire. Nello specifico, quando il prezzo di acquisto di un compendio aziendale è inferiore al valore netto conta- IPSOA - Manuale di contabilità fiscale 411 11. Sopravvenienze attive 11.1. Ai fini fiscali — art. 107, comma 1 - quando l’ammontare del fondo per spese di manutenzione e revisione delle navi e degli aeromobili per lavori ciclici è superiore rispetto alla spesa complessiva sostenuta nell’esercizio in cui ha termine il ciclo; — art. 107, comma 2 - in merito al fondo per le spese di ripristino o di sostituzione dei beni gratuitamente devolvibili; — art. 107, comma 3 - riguardo al fondo oneri derivanti da operazioni e concorsi a premio. Quanto sopra è` schematizzato a pagina successiva. Riportiamo alcune delle rilevazioni contabili più ricorrenti di sopravvenienze attive: a) Ricavi o altri proventi connessi con oneri imputati in precedenti esercizi (Ricevuto premio fedeltà dal fornitore anno precedente) D7 FORNITORI Rst SpA a E20 SOPRAVVEN. ATTIVE Premi fedeltà 4,00 bile del patrimonio ad esso riferito, la differenza tra questi due valori (prezzo e patrimonio) genera un cd. «avviamento negativo», che deve essere correttamente contabilizzato ed esposto nel bilancio dell’acquirente. La quantificazione preventiva delle perdite che il ramo d’azienda acquisito subirà negli esercizi immediatamente successivi all’acquisto stesso, prima, cioè, che la nuova proprietà sia in grado di invertire il trend negativo, rileva come uno «sconto» sul prezzo pagato per il ramo d’azienda. Nel caso in cui la società acquirente proceda ad accantonare detta differenza in un fondo rischi ed oneri futuri lo stesso fondo costituirà una sopravvenienza attiva tassabile nel caso in cui negli esercizi a venire le perdite subite non dovessero realizzarsi nella entità stimata. 412 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. b) Ricavi o altri proventi connessi con passività iscritte in bilancio in precedenti esercizi (Riduzione penalità INPS) D13 DEBITI DIVERSI Inps IPSOA - Manuale di contabilità fiscale a E20 SOPRAVV. ATTIVE Sgravi contributivi 7,00 413 11. Sopravvenienze attive 11.1. Ai fini fiscali c) Ricavi o altri proventi conseguiti per un ammontare superiore a quello iscritto in bilancio in esercizi precedenti (Differenza prezzo maturata nell’esercizio successivo alla cessione del bene) CII5 CLIENTI Abc SpA a DIVERSI 12,00 E20 SOPRAVV. ATTIVE Diff. prezzi CIP D14 IVA c/debitore xx 10,00 2,00 d) Insussistenza di passività iscritte in bilancio in precedenti esercizi (Spese internet) D13 DEBITI DIVERSI WIND Telecom SpA a E20 SOPRAVV. ATTIVE Diff. accertamenti 4,00 e) Insussistenze di spese dedotte in precedenti esercizi (Transazione di un reclamo) D7 FORNITORI Abc SpA a E20 SOPRAVV. ATTIVE Transaz. reclami 4,00 11.1.2. Sopravvenienze attive derivanti da indennizzi Al comma 2 e 3 dell’art. 88 sono disciplinate le cosiddette sopravvenienze attive ‘‘improprie’’ o ‘‘assimilate’’. Il comma 2 dell’art. 88 equipara il trattamento delle sopravvenienze attive derivanti da indennizzi di beni strumentali a quello delle plusvalenze patrimoniali. Come abbiamo avuto modo di osservare precedentemente l’art. 86, comma 1, lettera b), dispone che sono considerate ‘‘plusvalenze’’ i risarcimenti, anche in forma assicurativa’’ per la perdita o il danneggiamento dei beni relativi all’impresa, diversi da quelli indicati nel comma 1 dell’art. 85. Nel comma 2 della medesima disposizione viene specificato che l’ammontare della plusvalenza è costituito dalla differenza fra il corrispettivo o l’indennizzo conseguito, al netto degli oneri accessori di diretta imputazione, e il costo non ammortizzato. Nel comma 4 dello stesso art. 86 si dà facoltà all’imprenditore di rateizzare l’impatto fiscale della plusvalenza per quote costanti in un periodo massimo di cinque esercizi, limitatamente ai beni che sono stati posseduti per un periodo non inferiore a tre anni. Questo periodo deve essere compreso tra il giorno dell’acquisto del bene e quello della perdita. Ricadono nella disposizione in esame tutti quei beni mobili e immobili strumentali, patrimoniali e di consumo non idonei ad entrare nel processo produttivo ad esclusione dei beni merce alla cui produzione o al cui scambio è diretta l’attività di impresa i quali rientrano nella disciplina di cui all’art. 85 (‘‘Ricavi’’). Con riferimento agli indennizzi che generano plusvalenze, in quanto afferenti i beni strumentali, l’Amministrazione finanziaria 1 ha precisato che il risarcimento assicurativo dà luogo a plu1 Cfr. risoluzione ministeriale 9/1161 del 29 dicembre 1976. 414 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. svalenza nel caso in cui ‘‘l’indennizzo sia stato liquidato o il relativo credito (certo e oggettivamente determinabile) sia stato iscritto in bilancio nel medesimo periodo d’imposta dell’evento dannoso’’. In questo caso ‘‘il provento rappresenta una plusvalenza la quale è costituita dalla differenza tra l’ammontare della somma riscossa o del credito iscritto e l’ultimo costo fiscalmente riconosciuto del bene distrutto’’. Qualora, invece, nel periodo di imposta in cui si è verificato l’evento dannoso non sia stato liquidato l’indennizzo dei beni distrutti né iscritto il relativo credito in bilancio, ‘‘il fatto rileva autonomamente come componente negativo del reddito (...). Sicché, in tale ipotesi, l’indennizzo dei beni patrimoniali distrutti è configurabile come sopravvenienza attiva nel suo integrale ammontare (...) rappresentando una sopravvenuta insussistenza di una posta negativa (art. 88, comma 1) che ha già influenzato in tal senso la determinazione del reddito di impresa nell’esercizio in cui si è verificato l’evento dannoso’’. Confermando il predetto orientamento l’Amministrazione finanziaria è ritornata sull’argomento 1, precisando, relativamente agli indennizzi assicurativi erogati a fronte di beni strumentali danneggiati e distrutti in conseguenza di gravi eventi alluvionali, che, ai fini dell’individuazione del periodo di imposta in cui far concorrere alla determinazione del reddito gli indennizzi assicurativi, occorre fare riferimento all’art.109, comma 1, del TUIR e non già a quello in cui gli stessi sono erogati. Da ciò consegue che l’effetto fiscale si determinerà nel periodo di imposta in cui ricorrerà la ‘‘certezza’’ e l’obiettiva determinabilità dei suddetti indennizzi. a) Indennità di risarcimento di beni strumentali conseguite in periodo d’imposta successivo a quello in cui si è verificato l’evento. La scrittura sotto riportata è valida sia nell’ipotesi in cui non sia stato già effettuato un accertamento in base a stima in bilancio sia nell’ipotesi che questo sia stato effettuato, ma sia risultato parziale. CII5 CREDITI DIV. Ass. Fondiaria a E20 SOPRAVV. ATTIVE Risarc. danni 100,00 Una ulteriore fattispecie di sopravvenienza attiva assimilata è prevista alla lettera a) del terzo comma, dell’art. 88. Tale disposizione regolamenta le indennità per risarcimenti, anche in forma assicurativa, a fronte di danni diversi da quelli che hanno dato origine a ricavi o plusvalenze. Tali indennità, quindi, sono tutte quelle che non sono connesse alla perdita o al danneggiamento dei beni d’impresa, quali, ad esempio, gli indennizzi conseguiti a titolo di risarcimento del danno causato da comportamenti di concorrenza sleale. Altra ipotesi di sopravvenienza attiva da ricomprendere nell’ambito della disposizione in argomento inerisce gli indennizzi scaturenti dal rimborso di ‘‘sopravvenienza passive’’ verificatesi successivamente al compimento di operazioni straordinarie. Ad esempio quando si trasferisce un’azienda di certe dimensioni, acquisendo la società che la contiene, è consueto prevedere contrattualmente clausole di garanzia, con cui il 1 Cfr. risoluzione n.251/E del 14 settembre 2007. IPSOA - Manuale di contabilità fiscale 415 11. Sopravvenienze attive 11.1. Ai fini fiscali venditore si obbliga a tenere indenne il compratore rispetto al verificarsi di «sopravvenienze passive» in capo alla società acquisita, dovute a passività che si manifestano successivamente al trasferimento della partecipazione, ma trovano la loro origine e fonte genetica in accadimenti riconducibili alla gestione passata. Si tratta cioè di passività latenti, ignote al momento della stipula del contratto di acquisizione, che le parti concordano (ove mai dovessero emergere) di far gravare economicamente sul venditore. La necessità di inserire tali clausole nel contratto deriva dal fatto che oggetto della compravendita sono le «azioni», mentre il rischio di una sopravvenuta insussistenza patrimoniale si riferisce ai beni sociali sottostanti; insomma, la compravendita ha ad oggetto il pacchetto azionario, ovvero i «beni di secondo grado», che tuttavia viene in rilievo in quanto rappresentativo del patrimonio sociale sottostante. Si può anche dire, sulla scia di una consolidata giurisprudenza, che l’oggetto immediato della compravendita sono le azioni, mentre oggetto «mediato» è il patrimonio sottostante e i beni sociali di primo grado. La previsione di garanzie in relazione al fenomeno delle sopravvenienze passive costituisce dunque uno strumento di riequilibrio contrattuale, riposizionando l’assetto originario delle reciproche prestazioni dedotte nel contratto, posto che l’acquirente aveva pagato un certo prezzo - per il pacchetto azionario - facendo affidamento su una certa consistenza del patrimonio sociale sottostante, di solito esplicitata in una situazione patrimoniale predisposta a cura del venditore, ma poi rivelatasi di livello inferiore. Se percettore dell’indennizzo è l’acquirente e non la società target acquistata le somme ricevute debbono configurarsi quale sopravvenienza attiva tassabile ex art. 88, terzo comma, lettera a) del TUIR. Pertanto il risarcimento danni anche in forma assicurativa può schematizzarsi: N. PROGR. 1 2 3 INDENNIZZI PER DANNI Beni che originano ricavi Beni strumentali Risarc. di altri danni NATURA DELL’INDENNIZZO Ricavo Per differ. Plusv. agevol. Sopravv. attiva AMMONTARE DELL’INDENNIZZO CONTABILIZZATO IN ESERCIZI SUCCESSIVI Sopravv. attiva Sopravv. attiva agevolata Sopravv. attiva Il risarcimento danni non è mai soggetto ad IVA per mancanza di presupposto impositivo: non è una cessione di beni né una prestazione di servizi. Riportiamo un esempio di indennizzi per danni di cui al comma 3, art. 88 del T.U.I.R. b) Indennità e risarcimento danni diversi da quelli della perdita di beni oggetto dell’attività o strumentali (Indennizzo dei danni da concorrenza sleale) CII5 CREDITI DIVERSI Fga SpA a E20 SOPRAVVENIENZE ATTIVE Danni commerciali 10,00 (Indennizzo (penale, caparra) per rottura accordi contrattuali) CII1 416 CLIENTI Abc SpA a E20 SOPRAVV. ATTIVE Danni commerciali 10,00 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. 11.1.3. Sopravvenienze attive da liberalità e contributi La lettera b) del comma 3 dell’art. 88 del T.U.I.R. dispone che sono considerate sopravvenienze attive: — i proventi — in denaro o in natura — conseguiti a titolo di contributo o liberalità (cc.dd. «contributi in conto capitale»). Da tale previsione sono esclusi: a) i contributi - corrispettivo considerati ricavi a tutti gli effetti dal comma 1 dell’art. 85 alle lettere g) ed h) (cc.dd. «contributi corrispettivi» e «contributi in conto esercizio»); b) i contributi per l’acquisto di beni ammortizzabili indipendentemente dal tipo di finanziamento adottato 1 (cc.dd. «contributi in conto impianti»). I contributi in conto impianti sono finalizzati all’acquisizione di beni ammortizzabili, vale a dire di investimenti in fattori produttivi a «fecondità ripetuta» (definiti anche «investimenti di capacità») ed è proprio per tale motivo che si differenziano dai contributi in conto esercizio destinati ad agevolare l’acquisizione dei beni che cedono le loro utilità nell’arco temporale di un solo esercizio. La esclusione dall’ambito di operatività dell’art. 88 dei contributi destinati all’acquisto di beni ammortizzabili 2 ne comporta il concorso alla formazione del reddito secondo le regole di competenza economica ai sensi dell’art. 109 del T.U.I.R. Nella specie il contributo potrà alternativamente essere contabilizzato: a) a diretta riduzione del costo di acquisto del bene cui inerisce (nel qual caso il concorso alla formazione del reddito avverrà automaticamente sotto forma di minori quote di ammortamento deducibili nei periodi d’imposta di durata del processo di ammortamento); b) interamente nel conto economico dell’esercizio ma riscontato alla fine dell’anno in misura proporzionalmente corrispondente alle quote di ammortamento dedotte in ciascun esercizio. Nel caso sub b), qualora ci fosse divergenza tra la quota di ammortamento civilistico e quella fiscalmente deducibile del cespite di riferimento colmata attraverso l’istituto delle variazioni fiscali, è sempre per mezzo di tale via che occorrerà operare per adeguare la quota di contributo oggetto di risconto. Dal punto di vista contabile le ipotesi avanti menzionate possono essere cosı̀ sviluppate: — Impianto acquistato ed entrato in funzione nel 200X Costo 5.000 — Contributo di 500 deliberato dall’ente erogante nel 200X+1 ed incassato nel 200X+2 — Durata del periodo di ammortamento 5 anni a) Contributo portato a diretta riduzione del costo di acquisto del bene cui inerisce 1 Ipotesi introdotta dall’art. 21, quarto comma, della legge 27 dicembre 1997, n. 449 con effetto dal periodo di imposta in corso al 18 gennaio 1998. 2 Sono tali quei contributi la cui concessione sia specificamente condizionata dalla legge all’acquisizione di beni strumentali ammortizzabili, quale che sia la modalità di erogazione degli stessi (attribuzione di somme di denaro, riconoscimento di crediti di imposta ecc.). IPSOA - Manuale di contabilità fiscale 417 11. Sopravvenienze attive 11.1. Ai fini fiscali 31/12/200X B10b Ammortamento impianti e macchinari a BII2 F.do ammortamento impianti e macchinari 1.000,00 E20 Proventi straordinari 100,00 BII2 Impianti e macchinari 500,00 BII2 F.do ammortamento impianti e macchinari 900,00 CII5 Crediti per contributi 500,00 BII2 F.do ammortamento impianti e macchinari 900,00 __/__/200X+1 BII2 F.do ammortamento impianti e macchinari a __/__/200X+1 CII5 Crediti per contributi a 31/12/200X+1 B10b Ammortamento impianti e macchinari a __/__/200X+2 CIV3 Cassa a 31/12/200X+2 B10b Amm.to impianti e macchinari a La prospettata esemplificazione oltre ad essere estremamente rispettosa del principio di competenza economica non produce variazioni sul piano della dichiarazione dei redditi. b) Contributo portato a conto economico sospendendone parzialmente l’incidenza sul reddito attraverso un risconto passivo pluriennale 31/12/200X B10b Amm.to impianti e macchinari a BII2 F.do ammortamento impianti e macchinari 1000,00 __/__/200X+1 CII5 Crediti per contributi a a a Diversi E20 Proventi straordinari A5 Altri proventi 500,00 100,00 400,00 31/12/200X+1 A5 Altri proventi a E Risconti passivi pluriennali 300,00 BII2 F.do ammortamento impianti e macchinari 1000,00 CII5 Crediti per contributi 500,00 BII2 F.do ammortamento impianti e macchinari 1000,00 E Risconti passivi pluriennali 31/12/200X+1 B10b Amm.to impianti e macchinari a __/__/200X+2 CIV1 Banca c/c a 31/12/200X+2 B10b Amm.to impianti e macchinari a 31/12/200X+2 A5 418 Altri proventi a 200,00 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. Nella ipotesi in cui parte dell’ammortamento del cespite di riferimento fosse non deducibile, nella stessa proporzione si renderebbe non imponibile una quota parte del contributo ricevuto. Nel caso di disallineamento temporale intercorrente tra la data di acquisto del bene strumentale e quella di delibera del contributo nonché di successivo incasso dello stesso l’importo del contributo incassato, dovrà essere portato ai fini fiscali ad abbattimento del costo residuo da ammortizzare; peraltro, nel caso in cui l’importo del contributo sia superiore al costo residuo da ammortizzare, il di più concorrerà a formare il reddito nell’esercizio di incasso. Costituiscono, viceversa, contributi in conto capitale oggetto della disposizione di cui all’art. 88, terzo comma, lettera b) del TUIR, quelli erogati per favorire un generico potenziamento della struttura patrimoniale dell’impresa ovvero per permettere la copertura delle perdite di esercizio. Ad avviso di Assonime 1 si tratta delle «somme la cui erogazione risponde genericamente alla finalità di incrementare i mezzi patrimoniali dell’impresa, senza perciò che la loro concessione si correli all’onere dell’effettuazione di uno specifico investimento nei suddetti beni». Sul piano bilancistico, il contributo concorre alla determinazione dell’esercizio di competenza; ne consegue che è da imputare in un’unica soluzione al risultato dell’esercizio in cui è rilevato solo se correlato a componenti negativi già iscritti nel bilancio dell’esercizio in corso o di precedenti; in quest’ultimo caso dev’essere collocato nella voce E20 tra i proventi straordinari. Qualora invece si riferisca a componenti negativi, anche di competenza di esercizi futuri, deve essere correttamente riscontato in relazione al processo di imputazione dei costi; in tal caso dev’essere collocato nella voce A5 del Conto economico, per la quota di competenza, e nella voce E del passivo per la quota da rinviare ai futuri esercizi. Ai fini della formazione del reddito imponibile, invece, i contributi in conto capitale concorrono a formare il reddito d’impresa secondo il principio di cassa. È tuttavia data facoltà di procedere alla rateizzazione dell’ammontare complessivo percepito in un numero massimo di cinque quote costanti a partire dall’esercizio di incasso. Cosı̀ come per le plusvalenze da realizzo anche per i contributi in conto capitale la rateizzazione avviene in un numero di rate che, a scelta del contribuente, va da due a cinque; scelto il numero, il valore della quota deve risultare costante. Il differente trattamento civilistico/fiscale comporta che in sede di dichiarazione si rende necessario effettuare le dovute riprese. In particolare, si deve procedere ad una: — variazione in diminuzione per l’intero valore della sopravvenienza (in tal modo si viene interamente a sterilizzare la sopravvenienza rilevata civilisticamente); — variazione in aumento per il valore della rata di pertinenza (fiscale) del periodo d’imposta. La variazione in diminuzione viene rilevata solo nel periodo d’imposta in cui si rileva la 1 Cfr. circolare n. 9/1998. IPSOA - Manuale di contabilità fiscale 419 11. Sopravvenienze attive 11.1. Ai fini fiscali sopravvenienza: in quelli successivi ci si limita a rilevare la variazione in aumento corrispondente al valore della rata di pertinenza del periodo. Stando alla previsione per cui la rateizzazione del contributo avviene in un numero di rate che, a scelta del contribuente, va da due a cinque e che il valore delle quote deve risultare costante, nel periodo d’imposta di rilevazione della plusvalenza si deve inoltre dare indicazione della rateizzazione che si intende effettuare, evidenziando l’importo complessivo da rateizzare e il valore della quota. Merita inoltre mettere conto che debbono rientrare in detta previsione normativa anche i contributi pubblici erogati a coloro che decidono di arrestare o di ridurre l’attività produttiva operando nei settori in cui si registra una marcata sovracapacità produttiva rispetto alla domanda del mercato (vds. regolamento Cee n. 3699 del 21 dicembre 1993). Esempi di tale contribuzione pubblica «a contrario», si evidenziano nel settore della pesca e dell’agricoltura dove è sufficiente ricordare il set-aside agricolo, cioè la facoltà offerta all’agricoltore di non lavorare il terreno beneficiando di un contributo comunitario specificatamente previsto. Tali forme di contribuzione non trovano facile collocazione, ai fini fiscali, in una delle due tradizionali categorie di contributi pubblici: a) in conto esercizio; b) in conto impianti; in quanto i primi sono rivolti a spese ordinarie di gestione contribuendo indistintamente alla redditualità dell’impresa, mentre i secondi sono destinati alle spese di investimento in beni a fecondità ripetuta e, pertanto, mal si attagliano ad accogliere i contributi de quibus. Come avanti esposto la previsione normativa di cui all’art. 88, terzo comma, lettera b) ha un raggio di azione ben più vasto di quanto possa sintetizzarsi con il termine «contributi in conto capitale» ricomprendendo nel suo ambito ogni altra forma di contribuzione con la sola esclusione dei contributi previsti dall’art. 85, comma 1, lett. g) ed h) e dei contributi destinati all’acquisto di beni strumentali. Da ciò ne discende che non si possono non ricondurre all’interno delle disposizioni di cui all’art. 88 del T.U.I.R. i contributi pubblici ottenuti per il disinvestimento (smantellamento di impianti e macchinari) e quelli ricevuti per ridurre o addirittura arrestare l’attività imprenditoriale. 420 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. I contributi ricevuti possono essere cosı̀ schematizzati: Pertanto i contributi considerati sopravvenienze attive non essendo contributi corrispettivi sono esclusi dall’IVA. Occorre considerare che, siccome non sono corrispettivi per chi riceve detti contributi ma liberalità, di converso non potranno di norma essere costi per chi li eroga. Per detti soggetti ai fini della deducibilità occorrerà verificare se ricorrono le condizioni previste dagli artt. 99 e 100 del T.U.I.R., in merito agli oneri contributivi o al riguardo degli oneri di utilità sociale. Per esclusione si può individuare l’ambito di applicazione delle disposizioni della lettera b) del comma 3 dell’art. 88 T.U.I.R. ai contributi da chiunque erogati non corrispettivi. Nella tipologia di tali contributi rientrano quelli diretti a finanziare le spese di ricerca e sviluppo, e le altre spese a carattere pluriennale. L’intersecarsi di una molteplicità di disposizioni sulla materia che ci occupa impone l’esposizione di un quadro d’insieme che permetta di ricomporre il trattamento fiscale ascrivibile ai contributi di cui all’art. 88 del T.U.I.R. alla luce dei mutamenti succedutisi nel tempo. a) I contributi conseguiti prima del 18 gennaio 1993 ma in vigenza del Testo unico: — concorrevano alla formazione del reddito per competenza; IPSOA - Manuale di contabilità fiscale 421 11. Sopravvenienze attive 11.1. Ai fini fiscali — potevano essere accantonati in un «fondo» nella misura del 100%; — l’utilizzo del «fondo» per scopi diversi dalla copertura delle perdite di esercizio costituiva materia imponibile. b) I contributi per i quali il diritto alla percezione sia sorto nel periodo di imposta in corso alla data del 31 dicembre 1993 (legge 24 dicembre 1993, n. 537): — concorrevano alla formazione del reddito per competenza; — potevano essere accantonati in un’apposita «riserva» nel limite del 50% del loro ammontare; — per la parte non accantonata era ammessa, alternativamente, la tassazione nell’esercizio di conseguimento ovvero la tassazione in quote costanti al massimo in dieci esercizi con un minimo di due; — l’utilizzo della «riserva» per scopi diversi dalla copertura di perdite di esercizio costituiva materia imponibile. c) I contributi percepiti a partire dal periodo d’imposta in corso alla data del 20 agosto 1994 (legge 8 agosto 1994, n. 503): — concorrevano alla formazione del reddito per cassa; — potevano essere accantonati in un’apposita «riserva» nel limite del 50% del loro ammontare; — per la parte non accantonata era ammessa, alternativamente la tassazione nell’esercizio di incasso ovvero la tassazione in quote costanti al massimo in dieci esercizi senza il limite minimo di due periodi di imposta; — l’utilizzo della «riserva» per scopi diversi dalla copertura di «perdite dell’esercizio» 1 costituiva materia imponibile. d) I contributi incassati a decorrere dal 18 gennaio 1996 sino al periodo di imposta in corso al 31 dicembre 1997: — concorrevano alla formazione del reddito per cassa; — potevano essere accantonati in un’apposita «riserva» nel limite del 50% del loro ammontare; — per la parte non accantonata era ammessa, alternativamente la tassazione nell’esercizio di incasso ovvero la tassazione in quote costanti al massimo in cinque esercizi; — l’utilizzo della «riserva» per scopi diversi dalla copertura di perdite di esercizio costituiva materia imponibile. e) I contributi incassati a decorrere dal periodo di imposta in corso alla data del 18 gennaio 1998 (legge 27 dicembre 1997, n. 449): — concorrono alla formazione del reddito per cassa; — non possono essere accantonati a riserva; — possono, parzialmente o totalmente, concorrere alla formazione del reddito imponibile nell’esercizio di incasso ovvero in quote costanti nell’esercizio stesso e nei quattro successivi. Riportiamo nella pagina seguente lo schema riepilogativo. 1 La Finanziaria 1996 è intervenuta nell’art. 55 del Testo Unico sostituendo le parole «perdite dell’esercizio» con «perdite di esercizio». 422 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. Le scritture contabili saranno le seguenti: a E20 CIV1 BANCA 100,00 SOPRAVV. ATTIVE La sopravvenienza attiva, classificata alla voce E20 del conto economico, per la ripartizione in 5 anni, sarà recuperata per 80 (pari ai 4/5) quale rettifica negativa del reddito nell’esercizio del conseguimento e per 10 in ciascuno dei 4 anni successivi quale rettifica positiva. Sarà utile, di tale fatto, conservare allegato alla copia cartacea della dichiarazione dei redditi un apposito prospetto come segue: 18 28 38 48 58 eserc. eserc. eserc. eserc. eserc. SOPRAVV. ATTIVE IMPUTAZ. A RISERVA IMPUTAZ. A C/E RETTIFICHE NEGAT. RETTIFICHE POSITIVE IMPUTAZ. REDDITO IMPRESA 100 0 100 100 100 0 100 100 20 20 20 20 20 100 20 20 20 20 20 100 IPSOA - Manuale di contabilità fiscale 423 11. Sopravvenienze attive 11.1. Ai fini fiscali 424 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. 11.1.4. Versamenti a fondo perduto Il comma 4 dell’art. 88 del T.U.I.R. precisa che non sono considerate sopravvenienze attive (e pertanto non concorrono alla formazione del reddito imponibile): — i versamenti in denaro fatti a fondo perduto dai soci; — i versamenti in natura fatti a fondo perduto dai soci; — i versamenti in denaro fatti in c/capitale dai soci; — i versamenti in natura fatti in c/capitale dai soci; — la rinuncia dei soci a crediti 1; — la riduzione dei debiti dell’impresa in sede di concordato fallimentare o preventivo; — la riduzione dei debiti per effetto della partecipazione alle perdite da parte dell’associato in partecipazione; — gli apporti effettuati dai possessori di strumenti finanziari assimilati alle azioni. In caso di accordo di ristrutturazione dei debiti omologato ai sensi dell’articolo 182-bis del regio decreto 16 marzo 1942, n. 267, ovvero di un piano attestato ai sensi dell’articolo 67, terzo comma, lettera d), del regio decreto 16 marzo 1942, n. 267, pubblicato nel registro delle imprese, la riduzione dei debiti dell’impresa non costituisce sopravvenienza attiva per la parte che eccede le perdite, pregresse e di periodo, di cui all’articolo 84. Di regola tanto per i versamenti a fondo perduto quanto per i versamenti in conto capitale non è richiesta l’effettiva ed immediata destinazione degli stessi ad incremento del capitale. Sono infatti ricompresi in detto ambito anche i versamenti in conto futuro aumento di capitale. In sostanza, anche se si tratta di somme che: — non incrementano immediatamente il capitale sociale; — alle quali, tuttavia, si deve riconoscere la condizione giuridica propria del capitale, poiché da tali versamenti non deriva l’obbligo per la società alla restituzione delle somme ricevute. In proposito, la Corte di Cassazione con sentenza 7 aprile 1993 2 n. 4158 ha cassato la decisione della Commissione tributaria centrale in ordine alla presunta imponibilità, quale sopravvenienza attiva, di finanziamenti effettuati dai soci alla società in proporzione alle quote sociali di partecipazione successivamente girocontati a riserva ordinaria. Nel caso specifico, l’Amministrazione finanziaria ha ritenuto tassabile quale sopravvenienza attiva l’apporto dei soci in quanto, almeno originariamente, effettuato a titolo di «finanziamento» senza essere accompagnato da una espressa rinuncia al credito ma da una semplice girocontazione a riserva che, ai fini giuridici, non può considerarsi equipollente. 1 Con sentenza 25 febbraio 2002, n. 2710 la Corte di Cassazione ha ritenuto imponibili le sopravvenienze attive scaturenti dalla rinuncia da parte dei soci alla distribuzione di un dividendo già deliberato da parte dell’assemblea ordinaria. Tale sentenza, riferita al periodo d’imposta 1989, insiste su un tessuto normativo del quarto comma dell’art. 88 (allora 55) che escludeva dall’imposizione soltanto le rinunzie ai crediti ‘‘derivanti da precedenti finanziamenti’’. Attualmente vi è ragione di ritenere che la rinunzia alla distribuzione di dividendi deliberati rientri tra le sopravvenienze attive non tassabili ai sensi del quarto comma dell’art. 88 del TUIR. 2 In Corr. Trib., 21/1993, p. 1401. IPSOA - Manuale di contabilità fiscale 425 11. Sopravvenienze attive 11.1. Ai fini fiscali La Suprema Corte, tuttavia, in perfetta sintonia con il disposto normativo, conclude osservando che detta rinuncia può essere anche tacita non essendo legata ad alcuna forma speciale e, quindi, desunta da comportamenti concludenti, inequivocabili quali, come nella fattispecie illustrata, la specifica collocazione della posta all’interno del bilancio. Con riguardo in particolare alla rinuncia dei soci ai crediti di qualsivoglia natura vantati nei confronti della società (ivi inclusi quelli derivanti da cessioni di beni o prestazioni di servizi 1) un vivace dibattito è sorto, in dottrina, quanto ai crediti originatisi a seguito di una prestazione soggetta a tassazione secondo il principio di cassa. Ad avviso del Ministero delle finanze la rinuncia al credito sarebbe equivalente, dal punto di vista giuridico, all’incasso del credito stesso allorquando il rinunciante fosse stato tassato secondo il criterio di cassa 2. La tesi ministeriale è stata tuttavia aspramente criticata dalla dottrina 3 in quanto secondo i principi generalmente acquisiti e consolidati, nell’ipotesi di redditi per i quali vige il principio di cassa, il presupposto impositivo è costituito dalla effettiva disponibilità del denaro o del corrispettivo in natura, a nulla rilevando i crediti maturati e non riscossi. Volendo per il momento superare la tesi della sostituzione dei redditi che intravede nella rinuncia al credito una componente che patrimonializzandosi sul valore della partecipazione ne innalza l’ammontare di guisa da poterne discendere che tale incremento di valore possa costituire un provento conseguito in sostituzione dell’incasso 4, e pur non disconoscendo la potenziale funzione elusiva alla quale può essere destinata la norma in parola, non sembra ad avviso di chi scrive che l’intendimento del legislatore fosse quello di segnare un confine al quale ricollegare un diverso trattamento tributario in ragione della natura del credito rinunciato. Con ciò si vuol significare che il legislatore sembra aver inteso parificare il trattamento tributario ascrivibile alle rinunce di credito da parte dei soci indipendentemente dalla fonte produttiva (finanziamento, prestazione o rendimento del finanziamento). L’ultimo capoverso del quarto comma dell’art. 88 prevede ‘‘In caso di accordo di ristrutturazione dei debiti omologato ai sensi dell’articolo 182-bis del regio decreto 16 marzo 1942, n. 267, ovvero di un piano attestato ai sensi dell’articolo 67, terzo comma, lettera d), del regio decreto 16 marzo 1942, n. 267, pubblicato nel registro delle imprese, la 1 In tal senso opera la modifica intervenuta con il D.L. 30 dicembre 1993, n. 557 convertito, con modificazioni, nella legge 26 febbraio 1994, n. 133. 2 Sul punto il Ministero delle finanze ha avuto occasione di esprimersi con circolare n. 73/E del 27 maggio 1994, punto 3.20 nella quale è precisato che «... la rinuncia ai crediti correlati a redditi che vanno acquisiti a tassazione per cassa (quali, ad esempio, i compensi spettanti agli amministratori e gli interessi relativi a finanziamenti dei soci) presuppone l’avvenuto incasso giuridico del credito e quindi l’obbligo di sottoporre a tassazione il loro ammontare, anche mediante applicazione della ritenuta d’imposta». 3 Cfr. D. Stevanato «Le rinunce dei soci ai crediti per somme dedotte dalla società: se il reddito del socio è imponibile ‘‘per cassa’’ si può evitare un salto d’imposta?», in Rass. trib. n. 10/1994, pag. 1559; R. Rizzardi «Tassazione crediti: le forzature della circolare contro l’elusione», in Il Sole 24 Ore del 31/7/1994. 4 Con riguardo alla quale si potrebbe agevolmente opporre la evidente disparità di trattamento che si verrebbe a produrre in capo al socio che ha effettuato la cessione o prestazione rinunciando successivamente al credito rispetto agli altri soci che, pur non avendo effettuato cessioni e/o prestazioni, vedono parimenti lievitare il valore economico ancorché non fiscale della propria partecipazione. 426 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. riduzione dei debiti dell’impresa non costituisce sopravvenienza attiva per la parte che eccede le perdite, pregresse e di periodo, di cui all’articolo 84’’ 1. L’art. 182-bis della legge fallimentare accorda all’imprenditore in stato di crisi la facoltà di domandare all’Autorità giudiziaria l’omologazione di un accordo di ristrutturazione dei debiti preventivamente stipulato con i creditori rappresentanti almeno il 60% dei crediti. L’oggetto di un siffatto accordo può consistere anche nell’accettazione di un pagamento parziale da parte dei creditori (privilegiati o chirografari) aderenti, con liberazione dell’impresa debitrice per l’ammontare residuo e conseguente realizzo - da parte di quest’ultima - di una sopravvenienza attiva rappresentata dall’importo dei debiti ‘‘stralciati’’ 2. Al fine di favorire tale forma di accordo il quarto comma dell’art. 88 prevede la non imponibilità delle sopravvenienze attive derivanti - in capo all’impresa debitrice - dalla riduzione dei debiti in sede di concordato preventivo o fallimentare («bonus concordatario») 3. Merita mettere conto che anteriormente alla disposizione normativa in commento l’Agenzia delle Entrate aveva escluso che le sopravvenienze attive in argomento potessero fruire del regime di non imponibilità previsto dal quarto comma dell’art.88 in quanto l’accordo non perderebbe la propria natura di contratto di diritto privato, restando - come tale - estraneo al principio della par condicio creditorum ed assumendo efficacia unicamente tra i sottoscrittori dello stesso (cd. tesi autonomista) 4- 5. La disposizione normativa in commento ha sancito l’equiparazione tra il trattamento fiscale delle riduzioni dei debiti maturate in sede di concordato preventivo (e fallimentare) e quello delle riduzioni maturate in sede di accordi di ristrutturazione dei debiti omologati dal Tribunale dell’art. 182-bis legge fallimentare rendendo omogeneo il regime impositivo applicabile, nel settore delle imposte sui redditi, ai diversi strumenti di soluzione negoziale della crisi d’impresa. A ben vedere, tuttavia, il legislatore ha tenuto concettualmente distinte le sopravvenienze attive derivanti da tali accordi e quelle maturate in sede di concordato, sı̀ da prevedere per le prime un regime speciale «specifico». Infatti, la non imponibilità delle insus1 Disposizione introdotta dall’art. 33, quarto comma, del decreto legge 22 giugno 2012, n. 83 convertito con modificazioni nella legge 7 agosto 2012, n. 134. 2 Simmetricamente, il creditore che, aderendo all’accordo, accetta tale riduzione subisce una perdita su crediti di importo corrispondente. 3 Specularmente - la deducibilità - in capo all’impresa creditrice - delle perdite relative a crediti vantati verso imprese assoggettate a procedura concorsuale e, in particolare, ammesse alla procedura di concordato preventivo o dichiarate fallite. 4 Cfr. circolari 3 agosto 2010, n.42/E, e 13 marzo 2009, n.8/E, par. 4.2 5 Merita invece considerare che la disposizione contenute all’art. 88, comma 4, del TUIR, a differenza dell’art. 86, comma 5, in tema di plusvalenze patrimoniali, non contiene particolari limitazioni sotto il profilo oggettivo, trovando sempre applicazione nell’ambito della procedura di concordato, a prescindere dalle specifiche modalità di attuazione e, dunque, anche nel caso in cui detta procedura si concluda con la continuazione dell’attività d’impresa da parte dell’imprenditore tornato in bonis (ovverosia senza l’effetto di «spossessamento»). IPSOA - Manuale di contabilità fiscale 427 11. Sopravvenienze attive 11.1. Ai fini fiscali sistenze passive derivanti dall’omologazione dell’accordo di ristrutturazione ex art. 182bis risulta circoscritta alla sola parte ‘‘che eccede le perdite, pregresse e di periodo, di cui all’articolo 84’’ 1. Da questa previsione (che riflette quella contenuta nell’art. 84, comma 1, terzo periodo, del T.U.I.R., in caso di coesistenza di proventi esenti e perdita fiscale) si ricava che la sopravvenienza attiva derivante dall’omologa degli accordi di ristrutturazione è assimilata ad un provento esentato (e non escluso) da imposizione al solo di fine di incentivare (o, meglio, di non penalizzare) il ricorso agli accordi di ristrutturazione dei debiti ex art. 182-bis. Una tale limitazione, invece, non sarebbe stata giustificabile se il legislatore ne avesse presunto l’irrilevanza reddituale sulla base della nozione generale di «reddito» (non essendo riferibile l’esclusione ad una sola parte dell’insussistenza del passivo). Ai fini della quantificazione della quota imponibile (e, per converso, della residua quota esente) della sopravvenienza attiva in argomento, rileva innanzitutto il riferimento alla ‘‘perdita di periodo’’, ovverosia alla perdita fiscale alla cui formazione ha concorso la medesima sopravvenienza attiva (per la parte imponibile). Mutuando dalla previsione contenuta nell’art.84, comma 1, terzo periodo, del TUIR, con questa precisazione il legislatore ha inteso evidentemente impedire che, per effetto della detassazione della sopravvenienza attiva possa emergere una perdita fiscale. Ne discende la necessità di determinare, in una prima fase, il reddito d’impresa considerando tale componente integralmente imponibile e, in una seconda fase, quantificare in misura conseguente la variazione in diminuzione da apportare 2. Si ritiene tuttavia necessario interpretare la nuova disposizione in coerenza con la relativa ratio, consistente nell’equiparare il regime impositivo degli accordi di ristrutturazione, evitando al contempo la concessione di un duplice vantaggio all’impresa in crisi (ovverosia la detassazione della sopravvenienza attiva e al contempo, l’utilizzo delle perdite fiscali astrattamente generate dalla prima). Su queste basi, una possibile soluzione potrebbe consistere nel determinare la quota imponibile della sopravvenienza attiva fino ad un ammontare corrispondente alle perdite pregresse disponibili, ma nel caso in cui, in base alla regola generale posta dall’art. 84, la sopravvenienza attiva imponibile ecceda l’ammontare delle perdite ef1 Apprezzabile è la scelta (improntata ad evidenti esigenze di semplificazione) di commisurare, in maniera del tutto forfetaria, la quota imponibile della sopravvenienza attiva all’ammontare delle perdite fiscali (di periodo o pregresse) utilizzabili negli esercizi successivi, a prescindere dal periodo di formazione delle stesse e, quindi, indipendentemente dai componenti negativi che le hanno in concreto fatte emergere. 2 La problematica risolta dal legislatore dovrebbe investire unicamente l’entità delle perdite utilizzabile e non il momento del loro utilizzo. Invero le perdite possono essere utilizzate a compensazione del reddito d’impresa imponibile in misura non eccedente l’80% di quest’ultimo (ad eccezione quelle maturate nei primi tre periodi d’imposta dalla data di costituzione, utilizzabili per intero).Stante il generico richiamo alle perdite di cui all’art. 84, prima facie tale riferimento sembrerebbe diretto unicamente alle perdite fiscali potenzialmente riportabili, non anche alle relative modalità di utilizzo in compensazione dei redditi futuri. Se cosı̀ fosse verrebbe a determinarsi un reddito imponibile (o, meglio, un maggior reddito imponibile) ogniqualvolta le perdite pregresse riportabili eccedano l’80% del reddito imponibile di periodo. In questo caso il regime fiscale accordato al concordato preventivo e fallimentare resterebbe più favorevole rispetto a quello previsto per gli accordi di ristrutturazione. 428 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. fettivamente utilizzabili, queste ultime dovrebbero essere considerate utilizzabili per un importo pari alla sopravvenienza attiva imponibile, prevedendo, per un ammontare corrispondente a tale eccedenza, la riduzione delle perdite successivamente riportabili. Sul piano squisitamente contabile l’accordo di ristrutturazione dei debiti – previsto dall’art.182-bis della legge fallimentare prevede la rinuncia ad una frazione dei loro crediti da parte di tanti creditori che rappresentano almeno il 60% dei crediti ad una frazione dei loro crediti. Ipotizzando che la società XYZ presenti la seguente situazione patrimoniale: Titoli Patrimonio netto Negativo TOTALE 6.000 6.000 12.000 STATO PATRIMONIALE debiti 12.000 TOTALE 12.000 La società è in evidente stato di insolvenza, ma gli amministratori intendono ricorrere all’art.182-bis della legge fallimentare, per rimuovere tale stato di insolvenza. I creditori della società rinunciano ad euro 6.000 dei propri crediti. La scrittura contabile è la seguente: a E.21 Sopravvenienze attive Diversi D. 4 Debiti vs. banche D.7 Debiti vs. fornitori D.12 Debiti tributari D.13 Debiti vs. Istituti previdenza e di sicurezza sociale D.14 Altri debiti 6.000 La sopravvenienza attiva costituirà una variazione in diminuzione dal modello UNICO di dichiarazione dei redditi nei limiti previsti dalla norma ed avanti esposti. 11.1.5. Versamenti soci L’art. 88, comma 4 del T.U.I.R., dispone che non costituiscono sopravvenienze attive (e, pertanto, non concorrono a formare il reddito di impresa) i versamenti in denaro o in natura fatti a fondo perduto o in conto capitale dai soci, la rinuncia degli stessi ai crediti a favore della società, la riduzione dei debiti dell’impresa in sede di concordato fallimentare o preventivo o per effetto della partecipazione alle perdite da parte dell’associato in partecipazione. Tale disposizione è estesa anche agli apporti eseguiti dai possessori di strumenti finanziari similari alle azioni. Essa si applica avuto riguardo alle società di capitali e agli enti commerciali (di cui all’art. 73, comma 1, lett. a) e b), richiamato espressamente dalla norma in parola) nonché alle società di persone (società in nome collettivo e in accomandita semplice) ai sensi dell’art. 56, comma 1 del T.U.I.R. Dal punto di vista civilistico, poiché i soci delle società di capitali non sono obbligati ad effettuare ulteriori conferimenti rispetto a quello iniziale relativo alla partecipazione al IPSOA - Manuale di contabilità fiscale 429 11. Sopravvenienze attive 11.1. Ai fini fiscali capitale sociale, i versamenti in conto capitale o a fondo perduto trovano origine in un’attività spontanea della totalità o di alcuni dei soci o in un impegno dagli stessi convenzionalmente assunto (anche tramite l’adozione di una delibera assembleare). In quest’ultima ipotesi solo l’assemblea totalitaria, all’unanimità di tutti i soci, non in quanto tale, ma perché in questo modo i soci esprimono singolarmente il loro consenso all’operazione e assumono tra loro un impegno contrattuale - parasociale - ad effettuare ulteriori versamenti, può deliberare validamente un impegno a versare. La conseguenza è che tali versamenti costituiscono sempre e comunque atti dei soci e non della società, effettuati in ottemperanza di un negozio atipico concluso fra i soci stessi. L’impegno assunto da parte del socio, obbliga lo stesso ad effettuare il versamento a favore della società che, pertanto, ne diventa beneficiaria, con la conseguenza che questa: i) ha definitivamente acquisito al suo patrimonio e, quindi, ha il potere di disporre delle somme versate dai soci, imputandole ad aumento gratuito del capitale o a coperture delle perdite; ii) in caso di mancato versamento, potrà agire nei confronti dei soci per ottenerne il pagamento; iii) non sarà obbligata alla restituzione ai soci di quanto da questi versato con un vincolo di indisponibilità analogo a quello del capitale. Tali versamenti non costituiscono atti di liberalità, in quanto sono finalizzati allo svolgimento o alla continuazione dell’attività sociale, e la società acquista irrevocabilmente il diritto al conferimento con la dichiarazione di volerne profittare (che potrà avvenire anche con un comportamento concludente). I versamenti di cui sopra, quindi, pur non costituendo un aumento di capitale, rappresentano sicuramente un aumento del patrimonio. Anche dal punto di vista della rappresentazione in bilancio la dottrina pone gli stessi fra le riserve di capitale, e precisamente nella voce A) VII Altre riserve. Ai fini dell’imposta di registro, in considerazione del fatto che i versamenti in conto capitale sono degli apporti che incrementano il patrimonio, si potrebbe ipotizzare che gli stessi rientrino nelle previsioni dell’art. 4 della Tariffa. Una tale affermazione deve essere esclusa in base al dettato normativo. Infatti, l’art. 4 della Tariffa prevede la tassazione per gli ‘‘Atti propri delle società di qualunque tipo ed oggetto e degli enti diversi dalle società’’ e quindi alla «a) costituzione e aumento del capitale o patrimonio’’. Pertanto, come evidenziato, questi versamenti non sono atti delle società, quali invece risultano essere gli aumenti di capitale sociale, ma dei soci, che si obbligano spontaneamente ai maggiori conferimenti, con la conseguenza che qualsiasi atto societario ha esclusivamente natura ricognitiva o di ratifica dei versamenti stessi. Ed, infatti, la nota I) dell’art. 4, ora abrogata, equiparava espressamente i versamenti in conto capitale ai conferimenti, assimilandoli cosı̀ ad atti delle società, ed attirandoli nella sfera impositiva dell’imposta di registro. Con l’eliminazione di tale assimilazione è venuto meno l’assoggettamento a tassazione di tali apporti, con la conseguenza che non sussiste neppure più l’obbligo di presentare le relative denunce che in questi casi non erano precedute dalla registrazione di un atto 430 IPSOA - Manuale di contabilità fiscale Sopravvenienze attive 11. Ai fini fiscali 11.1. ma assumevano esse stesse qualità di atto ai fini della registrazione e dell’applicazione del relativo tributo proporzionale 1. I versamenti soci possono cosı̀ schematizzarsi: La contabilizzazione dei versamenti soci ovvero della rinuncia di loro crediti sarà: 1) Per i versamenti in conto capitale (futuro aumento) CIV1 BANCA Versamento soci abc in conto futuro aumento di capitale a AVII RISERVA Versamenti soci c/aumento capitale sociale 300,00 2) Per i versamenti a fondo perduto senza, pertanto, nessun vincolo di restituzione CIV BANCA a AVII RISERVA STRAORDINARIA Versamento soci a fondo perduto 300,00 3) Per copertura delle perdite in corso di formazione nell’esercizio a AVII RISERVA COPERTURA PERDITE Per copertura delle perdite in corso di formazione nell’esercizio CIV BANCA 300,00 1 Con circolare ministeriale n. 247/E/1999 l’Amministrazione finanziaria ha precisato che l’abrogazione della assimilazione dei versamenti in conto capitale o a fondo perduto ai conferimenti è armonizzata con il nuovo regime degli atti societari, in quanto la parte soppressa è diventata superflua per l’introduzione dell’imposta in misura fissa per i conferimenti di denaro. Con la successiva circolare ministeriale n. 62/E/2000, si sono avute nuove conferme; infatti, il Ministero, in virtù della previgente normativa, ha affermato che già per i versamenti in conto capitale o a fondo perduto effettuati nel trimestre in corso al 31 dicembre l999 è applicabile la nuova normativa, con la conseguenza che questi versamenti non comportano più già da tale periodo, né l’obbligo della denuncia, né del versamento dell’imposta, neppure in misura fissa. IPSOA - Manuale di contabilità fiscale 431

Scaricare