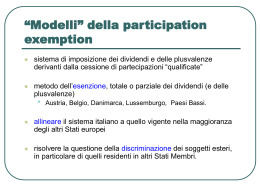

CONFIGURAZIONE DEL REGIME COSIDDETTO “PARTICIPATION EXEMPTION” NELL’AMBITO DEI SOGGETTI IRPEF. Marco dott. Roselli 1 Il regime cosiddetto participation exemption si applica alle plusvalenze patrimoniali derivanti dalla cessione di partecipazioni. Nella prima parte di questo lavoro tratteremo questo particolare reddito di impresa regolato dall’art. 86 del Testo Unico delle imposte sui redditi del 22/12/1986 n. 917 (di seguito Testo Unico). Le plusvalenze sono individuate con un criterio residuale rispetto a quello utilizzato per i ricavi: danno infatti luogo a plusvalenze le cessioni di beni diversi da quelli che generano ricavi (art. 85 del testo unico delle imposte sul reddito). Si definisce plusvalenza l’incremento del valore di beni o di un complesso di beni, nel caso contrario il minor valore realizzato prende il nome di minusvalenza. Le plusvalenze si presentano come componenti straordinarie di reddito di impresa, derivanti da eventi non ricorrenti o da fatti eccezionali, non essendo i corrispettivi delle cessioni di beni alla cui produzione o al cui scambio è diretta l’attività d’ impresa. Altra caratteristica delle plusvalenze è che esse derivano solo da cessioni di beni e non anche da prestazioni di servizi, queste ultime – ove non diano luogo a ricavi – saranno perciò imponibili, come già rilevato, titolo di componente reddituale <<atipica>> e non di plusvalenza1. Possono generare plusvalenze oltre i beni inscritti in bilancio secondo il criterio patrimoniale, anche i beni strumentali non esposti in bilancio perché il loro costo è stato interamente dedotto nell’esercizio d’acquisto. Le plusvalenze interessano oltre che i soggetti IRES anche i soggetti IRPEF in contabilità ordinaria e in contabilità semplificata, nell’eventualità che sia stato 1 R. Lupi, Diritto tributario, Milano, pag. 134 2 istituito il registro dei beni ammortizzabili; ne rimangono esclusi i soggetti che determinano forfetariamente il proprio reddito. Le fattispecie di dismissioni di beni strumentali relativi all’impresa, generano plusvalenze ai sensi art. 86 del Testo Unico come riformato dal decreto legislativo 12/12/2003 n. 344 (di seguito decreto) emanato in base alla delega al governo per la revisione del sistema fiscale di cui all’articolo 4 della legge delega del 7/04/2003 n. 80 (di seguito delega): a) se sono realizzate mediante cessione a titolo oneroso; b) se sono realizzate mediante il risarcimento, anche in forma assicurativa, per la perdita o il danneggiamento dei beni; c) se i beni vengono assegnati ai soci o destinati a finalità estranee all’esercizio dell’impresa2. Esaminiamo alcuni aspetti di queste componenti del reddito di impresa derivanti dall’alienazione di beni. Le più frequenti sono le plusvalenze derivanti dalla cessione a titolo oneroso. Nel caso della vendita ai sensi dell’art. 1470 del codice civile, la plusvalenza si determina dalla differenza tra il corrispettivo, al netto degli oneri accessori di diretta imputazione, ed il valore fiscalmente riconosciuto del bene alienato. Per quanto riguarda la permuta ai sensi dell’art. 1552 c.c. la plusvalenza è determinata dall’eventuale conguaglio in denaro a condizione che vengano inscritti in bilancio allo stesso valore al quale era inscritto il bene trasferito. 2 D.P.R. del 22 dicembre 1986 n. 917 art. 86,comma 1. 3 Caso particolare è il trasferimento coattivo del bene o per un atto dell’autorità giudiziaria che si configura come vendita forzata o in conseguenza di una disposizione della pubblica amministrazione, il più frequente è l’esproprio per pubblica utilità, il calcolo della plusvalenza viene quantificato come la differenza dell’indennizzo e il valore fiscalmente riconosciuto del bene. Nell’ipotesi di plusvalenze realizzate mediante un risarcimento danni, al fine di determinare la plusvalenza conseguita alla perdita del bene, bisogna sottrarre dall’indennizzo derivato, al netto degli oneri di diretta imputazione, il valore fiscalmente riconosciuto del bene. Nell’eventualità che il bene abbia perso solo parzialmente la propria utilità economica, bisogna confrontare l’indennizzo con la perdita di valore del bene, al netto del fondo ammortamento. Se i beni vengono assegnati ai soci o destinati a finalità estranee all’attività di impresa, valgono le stesse regole ricordate per la vendita di beni. Il valore del trasferimento è determinato sulla base del valore normale ai sensi dell’art. 9 del Testo Unico. Bisogna ricordare che per alcuni beni, che hanno perso un valore commerciale nell’ambito imprenditoriale, e a determinate condizioni, con la loro alienazione non si realizzano plusvalenze. Nell’eventualità che una società si trasferisca in un paese estero o un imprenditore individuale sposti la propria residenza all’estero ai sensi dell’art. 166 del testo unico, ai fini delle imposte dirette, si genera una plusvalenza uguale al valore normale dei beni trasferiti. L’art. 86 del testo unico consente di non imputare integralmente la plusvalenza all’esercizio di realizzo, ma di poterla rateizzare in quote costanti, non oltre al quarto 4 anno, se i beni ceduti sono stati posseduti per almeno tre anni. Per le società sportive il tempo minimo per poter rateizzare è di un anno. L’art. 4, comma 1, lettera c, della legge delega introduce una rilevante novità, un regime d’esenzione, noto come participation exemption, per le plusvalenze realizzate su partecipazioni, quando si verificano determinati requisiti. Per capire l’importanza di questo nuovo regime, è necessario inserirlo nel nuovo assetto dei rapporti tra fiscalità delle società e fiscalità dei soci che si basa sul criterio di tassazione del reddito al momento della produzione e non all’atto della sua distribuzione3; infatti la riforma introduce l’esclusione parziale ( 95 per cento per i soggetti IRES e 60 per cento per i soggetti IRPEF) dei dividendi dalla base imponibile, ma le plusvalenze derivanti dalla vendita delle partecipazioni non sono altro che utili non distribuiti o ancora non realizzati. Per i soggetti IRPEF, l’esenzione ai sensi dell’art. 58, comma 2 del testo unico risulta essere uguale al 60% della plusvalenza, per corrispondenza sono indeducibili il 60% dei costi inerenti al realizzo della partecipazione; per simmetria le minusvalenze derivanti dalla cessione di partecipazioni aventi determinati requisiti sono indeducibili per il 60% del loro ammontare. Chiaramente il regime della participation exemption non si applica alle partecipazioni detenute dalle persone fisiche al di fuori del regime di impresa4, per i soggetti non imprenditori la cessione di partecipazione costituisce reddito diverso. I soggetti IRPEF dove trova applicazione la participation exemption sono gli imprenditori individuali e le società 3 4 Agenzia delle Entrate, Circolare del 04/08/2004 n. 36, cap.1 Agenzia delle Entrate, Circolare del 16/06/2004 n.25, cap. 5, par 2. 5 di persone, mentre per espressa disposizione di legge ne vengono escluse le società semplici e le società ed associazioni ad esse equiparate. I requisiti per poter usufruire di questo regime agevolato per la cessione delle partecipazioni posso essere qualificati come oggettivi e soggettivi. Questi ultimi vengono definiti soggettivi perché verificati in capo al partecipante, art. 87 comma 1 lettera a) e b) del testo unico. Le partecipazioni per poter godere del regime agevolato devono essere classificate nella categoria delle immobilizzazioni finanziarie, voce B, raggruppamento III, n. 1, dello stato patrimoniale, o comunque la condizione dell’iscrizione nelle immobilizzazione finanziarie si ritiene soddisfatta nel caso in cui le partecipazioni risultino come tali nei bilanci ovvero da altri elementi certi e precisi della contabilità5, nel primo bilancio chiuso nel periodo di possesso. L’iscrizione nel primo bilancio rende irrilevanti successivi riclassificazioni delle partecipazioni al fine del regime agevolato di cui art. 87 del testo unico. La norma prevede un regime transitorio per le partecipazioni possedute prima dell’entrata in vigore della riforma, gli strumenti finanziari ed i contratti di cui all'articolo 87, commi 1 e 3, del testo unico delle imposte sui redditi, così come modificato dal presente decreto legislativo, già posseduti o in essere all'inizio del primo periodo d'imposta cui si applicano le disposizioni del citato testo unico delle imposte sui redditi, così come modificato dal presente decreto legislativo, il requisito di cui allo stesso articolo 87, comma 1, lettera b), sussiste se le partecipazioni, gli strumenti finanziari e gli apporti dei contratti risultano classificati nella categoria delle 5 Agenzia delle Entrate, Circolare del 04/08/2004 n. 36, cap. 2, par 3.2 6 immobilizzazioni finanziarie nel bilancio relativo al secondo periodo d'imposta precedente a quello cui si applicano per la prima volta le disposizioni del citato testo unico; per quelli acquisiti nel periodo d'imposta anteriore a quello di entrata in vigore delle disposizioni del testo unico, come modificate dal presente decreto, il medesimo requisito sussiste se ne è effettuata la classificazione nella medesima categoria nel bilancio relativo al predetto periodo d'imposta6 Tale possesso deve essere ininterrotto dal primo giorno del dodicesimo mese precedente, nell’eventualità che l’imprenditore acquisti in periodi differenti le medesime partecipazioni per quantificare il periodo di possesso si utilizza il criterio L.I.F.O. (last in first out) che prevede nell’ipotesi che vengano acquistate le medesime partecipazioni in momenti differenti; che siano cedute per prime le partecipazioni che sono state acquistate per ultime. Altri due requisiti possono essere qualificati come oggettivi perché sono riferiti a caratteristiche proprie della società partecipata e sono previsti dall’art. 87 comma 1 lettera c) e d) del testo unico. L’esercizio ininterrotto di una attività d’impresa come definita dall’art. 55 del testo unico, deve essere posseduto almeno dall’inizio del terzo periodo d’imposta precedente al realizzo. La circostanza che la partecipazione sia stata acquistata più recentemente dei tre anni non influenza il regime dell’esenzione essendo tale qualità riferita alla partecipazione. Come precisa la circolare n. 36 del 04/08/2004, il concetto di impresa commerciale “secondo la definizione di cui all’articolo 55” ricomprende non solo le 6 Decreto Legislativo del 12 dicembre 2003 n. 344, art. 4, comma1, lettera g). 7 attività indicate nell’articolo 2195 del codice civile, ma anche le attività di cui al successivo comma 2 (………). Realizzano, pertanto, l’esercizio di impresa commerciale, tra l’altro, le seguenti attività: prestazioni di servizi non previste nell’articolo 2195 del c.c. se organizzate in forma di impresa; sfruttamento di miniere, cave, torbiere, saline, laghi, stagni e altre acque interne; esercizio delle attività agricole ove spettino alle società in nome collettivo e in accomandita semplice, alle stabili organizzazione di persone fisiche non residenti esercenti attività di impresa7. Senza possibilità di prova contraria, si considera inesistente tale requisito quando le partecipazioni sono relative ad una società il cui valore del patrimonio è costituito prevalentemente da beni immobili diversi da quelli alla cui produzione o al cui scambio è diretta l’attività dell’impresa, oppure sono i fabbricati e gli impianti utilizzati direttamente nell’esercizio d’impresa. Per calcolare la percentuale del patrimonio della società investito in immobili (non attinenti all’attività di impresa) si devono rapportare il valore corrente di tali immobili e il valore corrente dell’attivo patrimoniale. Altresì si considerano direttamente utilizzati nell’esercizio d’impresa gli immobili concessi in locazione finanziaria e i terreni su cui la società partecipata svolge l’attività agricola8 Per le azioni che sono negoziate nei mercati regolamentari la norma prevede presunzione assoluta di “commercialità” di queste società. 7 8 Agenzia delle Entrate, Circolare del 04/08/2004 n. 36, cap. 2, par 3.4. D.P.R. del 22 dicembre 1986 n. 917 art. 87,comma 1, lettera d). 8 Il comma 4 dell’art.87 prevede che alle plusvalenze realizzate mediante offerte pubbliche di vendita si applica l’esenzione9 a prescindere dal requisito dell’esercizio da parte della società di attività economica. Ultimo requisito necessario per usufruire della agevolazione è che la residenza della partecipata deve essere posta in un paese o territorio diverso da quelli a regime fiscale privilegiato, salvo dimostrare con l’esercizio dell’interpello secondo le modalità dell’art. 167, comma 5, lettera b) del testo unico, che la localizzazione della partecipazione in paese inserito nella black-list (approvata con decreto ministeriale il 21 novembre 2001 e modificata dal decreto ministeriale del 27 dicembre 2002) non era finalizzata ad assoggettare i proventi ad un regime fiscale di favore; più precisamente ai sensi dell’art. 5, comma 3, del decreto ministeriale del 21 novembre 2001, n. 429, recante disposizioni di attuazione dell’attuale art. 167 del testo unico, il soggetto deve dimostrare che i proventi realizzati dalla partecipata sono stati realizzati e tassati integralmente per almeno il 75 per cento del loro ammontare in paesi non rientranti nella black-list. Tale istanza può essere presentata da chiunque detenga una partecipazione potenzialmente qualificabile per l’esenzione, indipendentemente dalla esistenza di un rapporto di controllo o collegamento e quindi, prescindendo dalla sussistenza dei presupposti per attivare l’interpello volto alla disapplicazione del disposto di cui agli articoli 167 e 168 del nuovo TUIR10. Questo requisito deve essere verificato sin dall’inizio del terzo anno d’imposta precedente dal momento dell’alienazione delle plusvalenze esenti, nell’ipotesi che la 9 D.P.R. del 22 dicembre 1986 n. 917 art. 87,comma 1, lettera d. Agenzia delle Entrate, Circolare del 04/08/2004 n. 36, cap. 2, par 3.3. 10 9 società partecipata derivi da operazioni di riorganizzazione societaria i requisiti previsti devono essere posseduti dalle “dante causa” per il medesimo arco temporale. Per terminare lo studio di questo regime agevolato, analizziamo brevemente le relazioni con altri istituti inseriti nella riforma del testo unico. Nell’ipotesi di partecipazioni riferite a delle holding, i requisiti di cui alle lettere c) e d) del comma 1 dell’art. 87 del testo unico, si riferiscono alle società indirettamente partecipate e si verificano quando tali requisiti sussistono nei confronti delle partecipate che rappresentano la maggior parte del valore del patrimonio sociale della partecipante11 Il regime c.d. participation exemption in attuazione della lettera f del primo comma dell’art. 4 della legge delega si mette in relazione con i regimi che prevedono l’indeducibilità degli interessi passivi. Più precisamente art 97 del testo unico prevede il pro rata patrimoniale, tale regime si applica sugli interessi deducibili dopo l’applicazione della Thin Capitalization. Al termine del periodo di imposta se il patrimonio netto contabile è minore del valore delle partecipazioni, in regime di esenzione bisogna calcolare l’eccedenza del valore della partecipazione esente. Si rapporta l’eccedenza delle partecipazioni esenti non finanziate con il capitale netto, si determina così la quota d’interessi passivi indeducibili. La ragione dell’indeducibilità è che l’eccedenza del valore del libro di tali partecipazioni rispetto al capitale netto contabile si presume finanziata dal capitale di debito.12 L’art. 96 del testo unico prevede il c.d. pro rata generale, che stabilisce che gli interessi passivi che residuano dopo l’applicazione delle norme previste dagli art. 97 11 12 Agenzia delle Entrate, Circolare del 04/08/2004 n. 36, cap. 2, par 3.5. Agenzia delle Entrate, Circolare del 06/06/2004 n. 25, cap. 5, par 2. 10 e 98 del medesimo testo sono deducibili per la parte corrispondente al rapporto tra l’ammontare dei ricavi e degli altri proventi che concorrono a formare il reddito e l’ammontare complessivo di tutti i ricavi e proventi13 ricomprendendo anche i redditi esenti o non imponibili. Per il regime della trasparenza di cui all’art. 116 del testo unico che produrrebbe in capo alle persone fisiche detentrici delle quote un reddito tassabile nell’ambito IRPEF, la società che ha optato per tale regime non può assoggettare al regime della participation exemption eventuali partecipazioni possedute, altrimenti l’opzione per il regime della trasparenza fiscale delle società a ristretta base proprietaria non può essere esercitata, o se esercitata perde efficacia14. Come gia ricordato il regime agevolato in questione che per i soggetti IRPEF comporta una esenzione del 60 per cento delle plusvalenze parallelamente prevede una indeducibilità delle minusvalenze. Questa circostanza può incentivare un comportamento elusivo da parte di alcuni contribuenti che al momento del realizzo constatano che le partecipazioni detenute non solo non produrranno alcuna plusvalenza ma che hanno perso parte del loro valore iniziale. Il legislatore ha previsto perciò che il regime participation exemption deve essere applicato obbligatoriamente, ed ha introdotto una nuova norma antielusiva; l’art. 2 comma 1 lettera e del d. lgs. n. 344, che apporta modifiche alla lettera f) del comma 3, dell’art. 37/bis del Decreto del Presidente della Repubblica n. 600 del 29/09/1973 aggiungendo fra i comportamenti elusivi anche “le classificazioni in bilancio” aventi ad oggetto i beni e i rapporti di cui art. 81 (nell’ultima versione rinumerato art. 67), 13 D.P.R. del 22 dicembre 1986 n. 917 art. 96, comma 1. D.P.R. del 22 dicembre 1986 n. 917 art. 116, comma 1. 14 11 comma 1, lettere dalla c) alla c-quinquies) del testo unico. Ai fini della agevolazione participation exemption le classificazioni successive alla prima chiusura di esercizio non sono rilevanti per il regime impositivo delle partecipazioni detenute. Mentre i comportamenti che potrebbero determinare il cambiamento di regime dall’indeducibilità delle minusvalenze al regime ordinario con la deducibilità delle minusvalenze di cui art. 101 del testo unico si possono ricondurre ai c.d. requisiti oggettivi delle partecipazioni. Ricordiamo il requisito della commerciabilità, e della presunzione assoluta della mancanza del requisito nella circostanza che il patrimonio fosse costituito da immobili, un acquisto di immobili, da parte della partecipata, senza un apparente motivo economico si potrebbe configurare come un comportamento elusivo. Per concludere questo lavoro affronteremo un esempio di un caso concreto. Ipotizziamo che una società possieda delle partecipazioni di una holding, che queste partecipazioni siano state iscritte nelle immobilizzazioni finanziarie nel primo bilancio chiuso nel periodo di possesso, e che siano state possedute ininterrottamente per più di due anni. Il requisito della classificazione nella categoria delle immobilizzazioni finanziarie è stato rispettato, infatti, come previsto dalla norma il possesso è stato ininterrotto per più di un anno. Inoltre la società partecipata risulta residente in un paese o territorio diverso da quelli a regime fiscale privilegiato. Affinché le partecipazioni della holding possano beneficiare del regime participation exemption, bisogna verificare l’ultima condizione ovvero la “commerciabilità” delle partecipate della holding. 12 Se il patrimonio sociale effettivo delle partecipazioni della holding è costituito prevalentemente da società che esercitano attività di impresa, la società partecipante della holding può usufruire del regime participation exemption. 13

Scaricare