PROJECT FINANCING Corso di Analisi finanziaria, II modulo A.A. 2007/’08 Prof.ssa Antonella Angelini 1 TIPOLOGIE DI FINANZIAMENTO SI POSSONO IDEALMENTE DISTINGUERE DUE PRINCIPALI FORME DI FINANZIAMENTO: FINANZIAMENTO D’IMPRESA: HA PER OGGETTO LA VALUTAZIONE DELL’EQUILIBRIO ECONOMICOFINANZIARIO DELL’IMPRESA E DEGLI EFFETTI SU TALE EQUILIBRIO DEI NUOVI INVESTIMENTI REALIZZATI E DEI NUOVI DEBITI CONTRATTI. FINANZIAMENTO DI PROGETTI: HA PER OGGETTO LA VALUTAZIONE DELL’EQUILIBRIO ECONOMICOFINANZIARIO DI UNO SPECIFICO PROGETTO IMPRENDITORIALE LEGATO AD UN DETERMINATO INVESTIMENTO, GIURIDICAMENTE ED ECONOMICAMENTE INDIPENDENTE DALLE ALTRE INIZIATIVE DELLE IMPRESE CHE LO REALIZZANO. 2 FATTORI CHE FAVORISCONO IL RICORSO AL PROJECT FINANCING LE PRIVATIZZAZIONI L’INTERNAZIONALIZZAZIONE LA DOMANDA DI INFRASTRUTTURE ECONOMICHE LA FORTE INCIDENZA DEL DEBITO PUBBLICO SUL PIL LA NORMATIVA 3 DEFINIZIONE DI PROJECT FINANCING (NEVITT) TECNICA UTILIZZATA PER LE OPERAZIONI DI FINANZIAMENTO DI UNA SPECIFICA UNITA’ ECONOMICA, APPOSITAMENTE CREATA PER LA REALIZZAZIONE DI UN PROGETTO, NELLE QUALI IL FINANZIATORE FA AFFIDAMENTO SUI FLUSSI DI REDDITO GENERATI DALL’UNITA’ STESSA QUALE SORGENTE DEI FONDI PER IL RIMBORSO DEL PRESTITO E SUL PATRIMONIO DELL’UNITA’, QUALE GARANZIA COLLATERALE 4 DEFINIZIONE “COMPLETA” DI PROJECT FINANCING PER PROJECT FINANCING SI INTENDE UNA OPERAZIONE DI FINANZIAMENTO NELLA QUALE: L’INIZIATIVA ECONOMICA VIENE GENERALMENTE REALIZZATA DAI PROMOTORI ATTRAVERSO LA COSTITUZIONE DI UNA SOCIETA’ DI PROGETTO, CHE CONSENTA LA SEPARAZIONE ECONOMICA E GIURIDICA DELL’INVESTIMENTO (PRINCIPIO DEL RING FENCE); L’INVESTIMENTO VIENE VALUTATO DA BANCHE E AZIONISTI PRINCIPALMENTE (MA NON ESCLUSIVAMENTE) PER LE SUE CAPACITA’ DI GENERARE RICAVI; I FLUSSI DI CASSA CONNESSI ALLA GESTIONE DELLE OPERE REALIZZATE COSTITUISCONO LA FONTE PRIMARIA PER IL SERVIZIO DEL DEBITO E PER LA REMUNERAZIONE DEL CAPITALE DI RISCHIO; LE GARANZIE PRINCIPALI SONO PREVALENTEMENTE DI NATURA CONTRATTUALE PIUTTOSTO CHE DI NATURA REALE 5 ASPETTI CARATTERISTICI DEL PROJECT FINANCING SI APPLICA AD UN SOLO SPECIFICO PROGETTO LA FINANZIABILITA’ DEL PROGETTO E’ VALUTATA UNICAMENTE IN BASE ALLA SUA CAPACITA’ DI GENERARE UN CASH FLOW SUFFICIENTE AL SERVIZIO DEL DEBITO LE GARANZIE SONO COSTITUITE DA ACCORDI CONTRATTUALI TRA LE PARTI COINVOLTE NEL PROGETTO L’INDEBITAMENTO APPARE SOLO NEL BILANCIO DELLA NUOVA UNITA’ ECONOMICA E NON IN QUELLO DEGLI SPONSOR IL DIRITTO DI RIVALSA NEI CONFRONTI DEGLI SPONSOR E’ IL PIU’ LIMITATO POSSIBILE 6 I PRINCIPALI PARAMETRI PER LA VERIFICA DELLE CONDIZIONI DI FINANZIAMENTO DIMENSIONE DELL’INIZIATIVA CHE GIUSTIFICA L’IMPIEGO DI COMPETENZE E DI RISORSE FINANZIARIE DI UNA CERTA ENTITA’ PROMOTORI AFFIDABILI E CON ESPERIENZA CONSOLIDATA SETTORE INDUSTRIALE DEFINITO E GENERALMENTE CON BASSI RISCHI TECNOLOGICI PIANI INDUSTRIALI GIA’ DEFINITI 7 Opera calda, opera fredda e opera tiepida In base alla capacità del progetto di ripagarsi, si distinguono tre principali tipologie di opere: Opera calda: il progetto si ripaga autonomamente attraverso la produzione dei flussi di cassa; Opera fredda: il progetto si ripaga attraverso pagamenti effettuati dalla Pubblica Amministrazione. In questa categoria rientrano le opere pubbliche, quali carceri, scuole, ospedali, per le quali il soggetto privato che le realizza e le gestisce fornisce direttamente servizi alla Pubblica Amministrazione e trae la propria remunerazione esclusivamente (o principalmente) da pagamenti effettuati dalla stessa Amministrazione su base commerciale; Opera tiepida: il progetto richiede una componente di contribuzione pubblica poiché i ricavi da utenza non permetterebbero il ripagamento totale del progetto. Per queste opere la Pubblica Amministrazione viene pertanto a svolgere un ruolo di catalizzatore di risorse private. 8 Ambito pubblico In ambito pubblico la tipologia più diffusa tra quelle sopra elencate è quella denominata opera fredda. Tale opera può essere tuttavia, come si dice in gergo, “intiepidita” prevedendo delle attività nell’ambito del progetto che si intende realizzare che producono flussi di cassa autonomi quali il bar o un parcheggio a pagamento. Il Project financing rientra nel partenariato pubblico-privato (PPP); quest’ultimo si riferisce ai vari modelli di cooperazione che possono essere attivati tra il settore pubblico e quello privato. Il ricorso al PPP, attraverso le sue diverse metodologie attuative è pertinente in tutti quei casi in cui il settore pubblico intenda realizzare un progetto che coinvolga un'opera pubblica, o di pubblica utilità, la cui progettazione, realizzazione, gestione e finanziamento - in tutto o in parte - siano affidati al settore privato. Diverse esperienze in questo ambito, anche a livello internazionale, hanno permesso di comprendere come la scelta di associare il settore privato alla costruzione e gestione di opere pubbliche fosse valida e, a certe condizioni, addirittura preferibile al tradizionale metodo dell'appalto pubblico. 9 Principali obiettivi ricercati dalla Pubblica amministrazione sollevare, in tutto o in parte, le Pubbliche Amministrazioni dagli oneri relativi al finanziamento di un’opera infrastrutturale, potendo concentrare l’attenzione sugli aspetti regolatori quali qualità di servizio, modalità di erogazione ed eventualmente livelli tariffari; affidando la gestione dell’opera al settore privato (servizi tecnici, di pulizia, ecc.), incentivare gli sforzi volti a massimizzare il livello di efficienza. 10 DUE TIPOLOGIE DI PROJECT FINANCING PROMOTORI/SOCI (“WITHOUT RECOURSE”): IN QUESTO CASO SI REALIZZA UNA SEPARAZIONE ASSOLUTA DELL’INIZIATIVA RISPETTO AI PROMOTORI O TERZE PARTI. LE BANCHE BASERANNO LE PROPRIE VALUTAZIONI ESCLUSIVAMENTE SULLA CAPACITA’ DELL’INIZIATIVA DI GENERARE UN FLUSSO DI CASSA SUFFICIENTE E SULLA SUA STRUTTURAZIONE CONTRATTUALE. CON LIMITATA RIVALSA SUI PROMOTORI/SOCI (“LIMITED RECOURSE”): IN TALI FATTISPECIE ESISTONO DEGLI ELEMENTI ESTERNI DEFINITI DI SUPPORTO ALL’INIZIATIVA. SENZA RIVALSA SUI 11 OSSERVAZIONI SULLE GARANZIE IN OGNI CASO, IN UN’OPERAZIONE DI PROJECT FINANCING, LA PRINCIPALE GARANZIA PER LE BANCHE RISIEDE NELLA PRESENZA DI UN SISTEMA DI CONTRATTI SOTTOSTANTI AL PROGETTO, OPPORTUNAMENTE ARMONIZZATI TRA LORO E CON LA CONVENZIONE FINANZIARIA. I FINANZIATORI POSSONO LIMITARSI A CHIEDERE GARANZIE DI RIVALSA AI PROMOTORI O AD ALTRI SOGGETTI SOLO O PRINCIPALMENTE PER LE FASI DEL PROGETTO PIU’ RISCHIOSE. IL PASSAGGIO DA UNA FASE ALL’ALTRA VIENE DEFINITO “CONVERSIONE”. 12 La conversione NELLA PRASSI, ESISTONO DUE DATE CRUCIALI NELLE QUALI PUO’ AVERE LUOGO IL MECCANISMO DI CONVERSIONE: PROJECT COMPLETION DATE: COINCIDE CON LA DATA DEL COLLAUDO DELL’OPERA; CON IL COLLAUDO SI VERIFICA LA CAPACITA’’ DELL’OPERA DI PRODURRE QUANTO PREVISTO IN CONTRATTO, SIA IN TERMINI QUANTITATIVI CHE QUALITATIVI. FINANCIALE COMPLETION DATE: LA DATA IN CUI AVVIENE LA CONVERSIONE DEL DEBITO E’ QUELLA IN CUI ALCUNE CONDIZIONI SONO SODDISFATTE (ES. COSTITUZIONE DI UN ESCROW ACCOUNT) E I TEST DI NATURA FINANZIARIA RISULTANO POSITIVI. 13 SCHEMI OPERATIVI BASE DELLE OPERAZIONI DI PROJECT FINANCING SCHEMA BOT (BUILT, OPERATE AND TRANSFER), che prevede la costruzione, la gestione e il trasferimento finale delle opere alla scadenza del periodo di concessione; SCHEMA BOO (BUILT, OPERATE AND OWN), che prevede la costruzione, la gestione e il possesso delle opere realizzate. L’amministrazione pubblica può prorogare il periodo di concessione fino a coprire l’intera vita economica dell’opera. 14 I PRINCIPALI PARTECIPANTI AD UNA OPERAZIONE DI PROJECT FINANCING LE AUTORITA’ PUBBLICHE I PROMOTORI O SPONSOR DEL PROGETTO (CHE DANNO VITA ALLA SOCIETA’ DI PROGETTO) I CONSULENTI FINANZIARI GLI ISTITUTI FINANZIATORI I COSTRUTTORI LE CONTROPARTI COMMERCIALI LE ISTITUZIONI FINANZIARIE INTERNAZIONALI LE SOCIETA’ INDIPENDENTI DI CERTIFICAZIONE E MONITORAGGIO I CONSULENTI LEGALI 15 LE AUTORITA’ PUBBLICHE AUTORITA’ PUBBLICHE POSSONO INFLUENZARE UNA INIZIATIVA PROGETTUALE PRINCIPALMENTE IN TRE MODI: MODIFICANDO IL QUADRO NORMATIVO DI RIFERIMENTO FACILITANDO GLI ASPETTI BUROCRATICOAMMINISTRATIVI CONNESSI AL PROGETTO FORNENDO GARANZIE A SUPPORTO DEL PROGETTO E/O DI SOGGETTI PUBBLICI IN ESSO COINVOLTI, PER FACILITARE IL REPERIMENTO DI RISORSE FINANZIARIE. LE 16 I PROMOTORI E LA SPV (SPECIAL PURPOSE VEHICLE) SE IL PROGETTO E’ DI ORIGINE PUBBLICA, I PROMOTORI SONO COLORO CHE HANNO VINTO UNA GARA INDETTA DA UN SOGGETTO PUBBLICO PER LA CONCESSIONE DI COSTRUZIONE E GESTIONE DI UN’OPERA DA REALIZZARE ATTRAVERSO UNA SOCIETA’ DI PROGETTO; TALI SOGGETTI APPORTANO IN TALE SOCIETA’ RISORSE A TITOLO DI CAPITALE DI RISCHIO. SE IL PROGETTO HA INVECE ORIGINE STRETTAMENTE PRIVATISTICA, ESSI SONO COLORO CHE HANNO AVUTO L’IDEA E HANNO STIMOLATO L’AVVIO DEL PROGETTO. 17 I COMPITI DEI PROMOTORI ORGANIZZANO LA GESTIONE PROGETTO (PROJECT MANAGER). DELL’INTERO APPORTANO IL CAPITALE DI RISCHIO E LE ALTRE RISORSE NECESSARIE AL PROGETTO OFFRONO LE GARANZIE ALLE BANCHE 18 VANTAGGI E SVANTAGGI DEL PROJECT FINANCING PER GLI SPONSOR VANTAGGI: CONTENIMENTO DEGLI INDICI DI INDEBITAMENTO LIMITAZIONE DEI RISCHI IN BILANCIO BENEFICI FISCALI ELEVATA LEVA FINANZIARIA ACCESSIBILITA’ ALLE FONTI DI FINANZIAMENTO POSSIBILITA’ DI CONCLUDERE JOINT-VENTURE CON ALTRE IMPRESE 19 VANTAGGI E SVANTAGGI DEL PROJECT FINANCING PER GLI SPOSOR SVANTAGGI: MAGGIORI COSTI (COSTI COMMISSIONI, ECC.) DI IMPLEMENTAZIONE, MAGGIORI CONTROLLI SUL PROGETTO TEMPI DI REALIZZAZIONE PIU’ LUNGHI 20 LE BANCHE GLI ISTITUTI BANCARI POSSONO OPERARE COME: A) CONSULENTI FINANZIARI (FINANCIAL ADVISORS) B) ORGANIZZATORI O FINANZIATORI DEL PROGETTO. LE PRINCIPALI ATTIVITA’ DI UN CONSULENTE FINANZIARIO SONO LE SEGUENTI: VERIFICA ED ELABORA LE INFORMAZIONI SUL PROGETTO E INDIVIDUA LA STRUTTURA FINANZIARIA IN GRADO DI SODDISFARE GLI INTERESSI DEI DIVERSI SOGGETTI COINVOLTI PRESENTA L’OPERAZIONE PRESSO I POTENZIALI FINANZIATORI OFFRE ASSISTENZA NELLA FASE DI NEGOZIAZIONE E DI IMPOSTAZIONE DELLA DOCUMENTAZIONE DEL PROGETTO 21 LE BANCHE (RUOLO DI CONSULENTE FINANZIARIO) IL LAVORO PRELIMINARE DEL CONSULENTE FINANZIARIO SI CONCRETIZZA IN UNA RELAZIONE INFORMATIVA, DENOMINATA INFORMATION MEMORANDUM, NELLA QUALE IL PROGETTO VIENE ESPOSTO IN DETTAGLIO PER POTER ESSERE PRESENTATO A TUTTI COLORO CHE SONO POTENZIALMENTE INTERESSATI. NELL’INFORMATION MEMORANDUM E’ CONTENUTA L’IPOTESI DI STRUTTURAZIONE FINANZIARIA E UN PIANO ECONOMICO-FINANZIARIO DEL PROGETTO CON TUTTI I FLUSSI DI CASSA PREVISTI IN RELAZIONE A UN COSIDDETTO CASO BASE. INOLTRE VI SONO ESPLICITATE TUTTE LE CONDIZIONI CONTRATTUALI E DI FINANZIAMENTO DELL’INIZIATIVA (TERM-SHEET). 22 IL CONTENUTO DELL’INFORMATION MEMORANDUM 1. DESCRIZIONE DEL PROGETTO 2. I PROMOTORI E LA STRUTTURA SOCIETARIA 3. IL QUADRO NORMATIVO DI RIFERIMENTO E I RAPPORTI CON LE ISTITUZIONI 4. LA COSTRUZIONE DELLE OPERE 5. LA TECNOLOGIA DEL PROGETTO 6. L’IMPATTO AMBIENTALE 7. LE CARATTERISTICHE DEL MERCATO DI RIFERIMENTO 8. LA GESTIONE DELL’INIZIATIVA 9. I CONTRATTI COMMERCIALI 10.IL MODELLO ECONOMICO-FINANZIARIO 11.LA STRUTTURA FINANZIARIA DEL PROGETTO 12.L’ANALISI DI SENSITIVITA’ 13.LE GARANZIE E GLI ASPETTI ASSICURATIVI Schema dettagliato 23 LE BANCHE (FINANZIATRICI DEL PROGETTO) (1) A QUESTO RIGUARDO SI INDIVIDUANO DIVERSE FIGURE IN RELAZIONE ALLE DIVERSE FUNZIONI SVOLTE DALLE BANCHE. ESSE SONO LE SEGUENTI: BANCA (O BANCHE) ARRANGER: SI TRATTA DELL’ISTITUTO O DEGLI ISTITUTI BANCARI CHE HANNO IL RUOLO PREMINENTE NELL’ORGANIZZAZIONE DEL PRESTITO E CHE DI SOLITO SI IMPEGNANO DA UN LATO NELLE TRATTATIVE CON IL GRUPPO PROMOTORE E IL SUO FINANCIAL ADVISOR SULL’IMPORTO E SULLE CONDIZIONI CONTRATTUALI DEL FINANZIAMENTO E DALL’ALTRO NEL SINDACARE IL FINANZIAMENTO SUL MERCATO, ASSICURANDO COMUNQUE LA SOTTOSCRIZIONE DIRETTA DI UN CERTO AMMONTARE MASSIMO. 24 LE BANCHE (FINANZIATRICI DEL PROGETTO) (2) BANCA LENDER (O UNDERWRITER): SI TRATTA DELLA BANCA CHE SI LIMITA A SOTTOSCRIVERE UNA QUOTA DEL PRESTITO. BANCA AGENTE: SI TRATTA DELLA BANCA INCARICATA DELL’AMMINISTRAZIONE DELL’OPERAZIONE SOTTO IL PROFILO DELL’EROGAZIONE DEL FINANZIAMENTO E DEL RIPAGAMENTO DEL DEBITO. ESSA PUO’ SVOLGERE ANCHE IL RUOLO DI DEPOSITARIO FIDUCIARIO DELLE GARANZIE. PROJECT ENGINEERING BANK O TECHNICAL AGENT: ESSA ESERCITA UN CONTROLLO CONTINUO SUL PROGETTO, SIA DA UN PUNTO DI VISTA TECNICO CHE COMMERCIALE. 25 LE ISTITUZIONI FINANZIARIE INTERNAZIONALI (1) SI TRATTA DI ISTITUZIONI CHE FORNISCONO CAPITALI DI DEBITO, CAPITALI DI RISCHIO O GARANZIE IN FAVORE DI PROGETTI STRATEGICI PER I PAESI APPARTENENTI AD AREE SPECIFICHE. LA PIU’ NOTA ISTITUZIONE MULTILATERALE E’ LA BANCA MONDIALE, CHE PROMUOVE INVESTIMENTI E CREDITI IN MOLTI PAESI SPARSI IN TUTTO IL MONDO. 26 LE ISTITUZIONI FINANZIARIE INTERNAZIONALI (2) 1. 2. 3. 4. L’INTERVENTO DI UNA BANCA MULTILATERALE IN UN PROGETTO PRESENTA I SEGUENTI BENEFICI: MIGLIORI CONDIZIONI CONTRATTUALI PER IL DEBITORE SU UNA PARTE DEI FINANZIAMENTI RISPETTO A QUELLE OTTENIBILI SUI MERCATI; GARANZIE A BENEFICIO DELLE BANCHE COMMERCIALI PER LA COPERTURA DI ALCUNI RISCHI SPECIFICI (SOLITAMENTE POLITICI); MAGGIORE FIDUCIA CIRCA UNA CORRETTA STRUTTURAZIONE DEI FINANZIAMENTI; MAGGIORE PESO CONTRATTUALE DEI FINANZIATORI NEI CONFRONTI DEL PAESE DEBITORE. 27 LE FASI DI VITA DEL PROGETTO IDENTIFICAZIONE (SI ARRIVA ALLA COMPILAZIONE DEL TERM SHEET) IMPLEMENTAZIONE (REALIZZAZIONE DELL’INIZIATIVA) GESTIONE (OTTENIMENTO DEI RICAVI) 28 RISCHIOSITA’ DEL PROGETTO Rischio realizzazione gestione Fasi del progetto 29 L’ANALISI DEL PROGETTO PER VALUTARE LA BANCABILITA’ DI UN PROGETTO FINANZIATO CON RICORSO AL PROJECT FINANCING SI DEVONO ATTENTAMENTE CONSIDERARE I SEGUENTI ASPETTI PRINCIPALI: 1. GLI ELEMENTI ESSENZIALI DA INCLUDERE NELLA PRESENTAZIONE DI UN PROGETTO A UN ISTITUTO FINANZIARIO; 2. L’ESAME PRELIMINARE DI FATTIBILITA’ CONDOTTO DALL’ISTITUTO FINANZIARIO CON I COSIDDETTI TEST DI VIABILITA’ DEL PROGETTO (TEST DI MERCATO, TEST TECNICO, COSTI DEL PROGETTO, GARANZIE E CONTRATTI COMMERCIALI, TEST ECONOMICO); 3. L’ANALISI ECONOMICO-FINANZIARIA VERA E PROPRIA. 30 TEST DI VIABILITA’ (1) La finalità del progetto obiettivi e motivazioni che spingono i promotori a realizzarlo. Descrizione del prodotto e/o servizio offerto; I promotori e la struttura societaria interessa verificare non solo l’equilibrio economico-finanziario dei promotori ma anche la loro esperienza professionale nel settore e il loro interesse specifico per il progetto; inoltre, la struttura societaria scelta deve permettere una netta separazione dei flussi di cassa del progetto dalle altre iniziative dei promotori. 31 TEST DI VIABILITA’ (2) Il test di mercato si analizzano le caratteristiche generali del settore (struttura, dimensioni e tendenza) e il mercato di riferimento del progetto (caratteristiche del target e della domanda – elastica/anelastica), chiarendo le politiche di marketing mix che si intendono adottare. Occorre inoltre individuare e descrivere le barriere all’entrata che potrebbero scoraggiare l’entrata nel mercato di nuovi competitor. 32 TEST DI VIABILITA’ (3) Analisi della tecnologia utilizzata nel progetto; Costi del progetto, articolati in: Costi di investimento; Costi operativi; Costi finanziari; Altri costi Garanzie e contratti commerciali Test economico si confrontano i ricavi e i costi operativi per vedere la capacità del progetto di produrre utili a prescindere dalla struttura finanziaria. Dopo questa fase, si introduce l’analisi finanziaria al fine di stabilire le modalità di finanziamento più idonee alle caratteristiche economiche dell’iniziativa. Una particolare attenzione dovrà essere posta al rapporto Capitale proprio/Indebitamento e alla correlazione tra flussi economici e finanziari. 33 ANALISI ECONOMICOFINANZIARIA PER PROCEDERE IN TALE COMPITO OCCORRE INNANZITUTTO QUANTIFICARE IL FLUSSO DI CASSA CHE IL PROGETTO SARA’ IN GRADO DI GENERARE IN FUTURO. 34 FLUSSO DI ENTRATA RICAVI DI PERIODO - CREDITI OPERATIVI DEL PERIODO (DILAZIONI DI PAGAMENTO CONCESSE) + INCASSI RELATIVI A RICAVI DI PERIODI PRECEDENTI = ENTRATE DEL PERIODO 35 FLUSSO DI USCITA INVESTIMENTI + COSTI DI ESERCIZIO DEL PERIODO - DEBITI OPERATIVI DEL PERIODO (DILAZIONI DI PAGAMENTO OTTENUTE) + PAGAMENTI RELATIVI A COSTI DI PERIODI PRECEDENTI - COSTI NON MONETARI = USCITE DEL PERIODO 36 FLUSSO DI ENTRATA TOTALE UNA VOLTA DETERMINATA LA STRUTTURA FINANZIARIA, BISOGNA CONSIDERARE ANCHE ENTRATE E USCITE DI ORIGINE FINANZIARIA. PERTANTO AVREMO: RICAVI DI PERIODO - CREDITI OPERATIVI DEL PERIODO (DILAZIONI DI PAGAMENTO CONCESSE) + INCASSI RELATIVI A RICAVI DI PERIODI PRECEDENTI + VERSAMENTI DI CAPITALE SOCIALE + ENTRATE PER EROGAZIONI DI FINANZIAMENTO = ENTRATE TOTALI DEL PERIODO 37 FLUSSO DI USCITA TOTALE INVESTIMENTI + COSTI DI ESERCIZIO DEL PERIODO DEBITI OPERATIVI DEL PERIODO (DILAZIONI DI PAGAMENTO OTTENUTE) + PAGAMENTI RELATIVI A COSTI DI PERIODI PRECEDENTI - COSTI NON MONETARI + PAGAMENTO INTERESSI E DIVIDENDI + RIMBORSI DEL DEBITO = USCITE TOTALI DEL PERIODO 38 UTILIZZO DEI FLUSSI DI CASSA Se usiamo i Cash flow SENZA i flussi finanziari procediamo al calcolo della redditività del progetto; Se usiamo i Cash flow COMPRENSIVI dei flussi finanziari procediamo al calcolo della redditività del capitale proprio investito 39 GLI INDICATORI BASE DI UN PROGETTO (1) Oltre al calcolo del VAN e del TIR del progetto, nell’ambito del P.F. vengono costruiti appositi indicatori che risultano essere essenziali per riuscire ad apprezzare il grado di “finanziabilità” del progetto da parte dei terzi finanziatori. 40 GLI INDICATORI BASE DI UN PROGETTO (2) Project Cover Ratio = VAN flussi di cassa del progetto / VA del debito Loan Life Net Present Value (LLNPV) = VAN dei flussi di cassa del progetto limitati alla durata del debito Loan Life Debt Service Cover Ratio = LLNPV / VA del debito Annual Debt Service Cover Ratio = Flusso di cassa annuo del progetto / debito annuo Minimum Debt Service Cover Ratio = valore minimo assunto dell’ Annual Debt Service Cover Ratio Average Loan Debt Service Cover Ratio = media aritmetica dell’ Annual Debt Service Cover Ratio . 41 Esempio: costruzione piattaforma di estrazione del petrolio (1) Periodo di costruzione: 3 anni (già al terzo anno può tuttavia iniziare ad operare); Costi di investimento: costi sostenuti per la realizzazione dell’opera: 750 miliardi di lire ripartiti in 3 anni Periodo di gestione: 8 anni (a partire dal 3° anno dei lavori di costruzione) Ricavi operativi: derivano dalla cessione del petrolio estratto. Per semplicità, ipotizziamo che siano incassati tutti nell’anno in cui sono sorti. 42 Esempio: costruzione piattaforma di estrazione del petrolio (2) Costi operativi: costi di gestione legati all’operatività dell’opera (es. costi del personale, materie prime, servizi, ecc.); anche in questo caso, per semplicità, ipotizziamo che siano pagati tutti nell’anno in cui sono sorti. Margine lordo: differenza tra ricavi e costi operativi; Interessi sul debito: nei primi due anni, a causa dell’assenza dei ricavi, vengono capitalizzati. Cash flow industriale = Entrate – Uscite (monetraie non finanziarie, comprese quelle relative agli investimenti). 43 Esempio: costruzione piattaforma di estrazione del petrolio (3) Debito iniziale: rappresenta il debito della società di progetto verso le banche all’inizio di ogni esercizio. Si ottiene dalla seguente somma: Debito iniziale precedente + nuovi debiti (nuove erogazioni da parte delle banche secondo le previsioni del piano finanziario) + interessi maturati se capitalizzati - Rimborsi (comprende la sola quota capitale) Nel ns. esempio il rimborso ammonta a 64 miliardi l’anno per 8 anni. Schema 44 TIPOLOGIE DI FINANZIAMENTO (1) A) CAPITALE (EQUITY) E’ IL CAPITALE DI RISCHIO DELLA SOCIETA’ DI PROGETTO (SPV). ESSO E’ GENERALMENTE RAPPRESENTATO DA AZIONI SOTTOSCRITTE DAI PROMOTORI. FORME DI FINANZIAMENTO ASSIMILATE AL CAPITALE PROPRIO SONO: DEBITO SUBORDINATO: E’ UNA FORMA DI DEBITO ASSIMILATO AL CAPITALE PROPRIO CHE VIENE GENERALMENTE VERSATO O GARANTITO DAI PROMOTORI. IL RIMBORSO DEL DEBITO SUBORDINATO E’ PRIVILEGIATO RISPETTO AL CAPITALE PROPRIO MA POSTERGATO RISPETTO AL DEBITO PRIVILEGIATO. MEZZANINO: E’ UNA FORMA DI DEBITO SUBORDINATO GENERALMENTE VERSATO DA INVESTITORI SELEZIONATI CHE SPESSO SCONTA TASSI PIU’ ELEVATI. IL RIMBORSO DI TALI FINANZIAMENTI E’ GENERALMENTE SUBORDINATO AL SENIOR DEBT, MA PRIVILEGIATO RISPETTO AL DEBITO SUBORDINATO. 45 IL CAPITALE PUO’ ESSERE FORMATO DA: PROMOTORI DELL’INIZIATIVA GOVERNO DEL PAESE OSPITANTE REALIZZATORI DELL’INIZIATIVA FORNITORI ACQUIRENTI/UTILIZZATORI AGENZIE DI SVILUPPO INVESTITORI PRIVATI ISTITUZIONI FINANZIARIE 46 TIPOLOGIE DI FINANZIAMENTO (2) B) DEBITO (DEBT) IL DEBITO DI UNA INIZIATIVA DI PROJECT FINANCING PUO’ ASSUMERE UNA DELLE SEGUENTI FORME: DEBITO PRINCIPALE (SENIOR DEBT): E’ IL DEBITO A BREVE, MEDIO E LUNGO TERMINE CHE APPARE TRA LE PASSIVITA’ DELLA SOCIETA’ DI PROGETTO DEBITO PRIVILEGIATO: E’ UN DEBITO CHE NON E’ SUBORDINATO A NESSUN’ALTRA PASSIVITA’ OBBLIGAZIONI: SONO TITOLI (A TASSO FISSO O VARIABILE) EMESSI DALLA SOCIETA’ DI PROGETTO O DA ALTRE ENTITA’ PER CONTO DI QUESTA. SONO NEGOZIABILI E RAPPRESENTANO UN DEBITO RIMBORSABILE A SCADENZA. 47 IL DEBITO PUO’ ESSERE FORMATO DA: BANCHE COMMERCIALI AGENZIE DI SVILUPPO EMISSIONI OBBLIGAZIONARIE INVESTITORI ISTITUZIONALI ALTRI INVESTITORI 48 I RISCHI INSITI NEL PROGETTO RISCHI DI NATURA NON PROGETTUALE RISCHI PROGETTUALI DURANTE IL PERIODO DI COSTRUZIONE (“PRECOMPLETION”) RISCHI PROGETTUALI DURANTE IL PERIODO DI GESTIONE (“POSTCOMPLETION”) 49 Security package E’ il complesso di accordi, contratti, impegni e garanzie che realizzano quella mitigazione e ripartizione dei rischi del progetto propria di ogni operazione di project financing. 50 I RISCHI DI NATURA NON PROGETTUALE RISCHI LEGATI AI PROMOTORI RISCHI DI APPROVVIGIONAMENTO/FORNITURA (SUPPLY/FEEDSTOCK) (CONTRATTI “PUT-OR-PAY”) = Il fornitore si impegna ad eseguire la fornitura ovvero a pagare eventualmente un terzo che la esegua nel caso in cui non potesse adempiervi direttamente 51 RISCHI PROGETTUALI DURANTE IL PERIODO DI COSTRUZIONE RISCHI DI COMPLETAMENTO (contratto di costruzione) es. LUMP SUM TURN KEY CONTRACT (impianti chiavi in mano a prezzo fisso). In questo caso si ribaltano i rischi tecnici e i ritardi temporali derivanti dalla costruzione dell’opera sul costruttore 52 RISCHI PROGETTUALI DURANTE IL PERIODO DI GESTIONE RISCHI TECNOLOGICI RISCHI AMBIENTALI RISCHI DI GESTIONE RISCHI COMMERCIALI (CONTRATTI “TAKE AND PAY” O “TAKE OR PAY”) RISCHI ASSICURABILI RISCHI DI CAMBIO/INTERESSE RISCHI POLITICI FORZA MAGGIORE 53 CONTRATTI “TAKE AND PAY” O “TAKE OR PAY” TAKE OR PAY = L’impegno di pagare da parte dell’acquirente è incondizionato (almeno per un ammontare minimo) TAKE AND PAY = La caratteristica di questo contratto è che l’acquirente si impegna a pagare periodicamente una somma di denaro alla SPV, anche se non ritira la merce. 54 ESEMPIO: EUROTUNNEL Il progetto del Tunnel comprende: Doppio tunnel ferroviario e uno di servizio, con una lunghezza di 50 Km circa Costruzione di terminals a Folkestone (GB ) e a Coquelles ( Francia ) Costruzione di speciali treni ( shuttles ) per trasporto veicoli passeggeri e merci Depositi merci ai terminals inglese e francese Connessione alle reti autostradali e ferroviarie inglesi e francesi. 55 ESEMPIO: EUROTUNNEL Il Tunnel è gestito dalla società “Eurotunnel”, che è una joint venture tra la concessionaria francese “France Manche S.a.” e quella inglese “The Channel Tunnel Group Limited” ed opera sotto diritto inglese e francese. Il costo complessivo del progetto era previsto in 4.839 milioni di Lst., finanziato come segue: - Emissione di azioni Eurotunnel per un totale di 1.000 milioni di Lst, - Linee di credito per Lst. 3.839, - Linee di credito stand by per tenere conto di eventuali aumenti di costi Le banche hanno imposto restrizioni al debitore nella distribuzione di dividendi, nonché indici di solvibilità (cover ratio) di 1,2 e 1,9 rispettivamente per l’indebitamento bancario e l’indebitamento totale. Il debt service ratio fu fissato a 1,1. Le garanzie richieste dalle banche furono: ipoteche su terreni e macchinari, pegno su azioni, cessione flussi di cassa generati dal progetto e altre garanzie collaterali. 56 ESEMPIO: EUROTUNNEL La geologia del terreno fu attentamente studiata e durante la costruzione, fu data particolare attenzione ai rischi di: inondazione, incendio, frana del terreno. Questi rischi furono coperti da particolari polizze assicurative e da tecniche di costruzione atte a prevenire inondazioni e frane, nonché da dettagliate misure di prevenzione del rischio di incendio. E’ da rilevare tuttavia, che l’inaugurazione ufficiale del Tunnel è avvenuta il 7 maggio 1994, con più di un anno di ritardo rispetto ai tempi previsti; questo ha contribuito a sua volta ad una maggiorazione dei costi del progetto significativa: da 4.839 milioni di Lst. a 8.975 milioni di Lst. L’enorme aumento di costi è essenzialmente da attribuire a: 1) Difficoltà tecniche. Gli scavi e la geologia del terreno sia sul alto francese che su quello britannico, si dimostrarono più difficili del previsto: ciò comportò ritmi di scavo più lenti; inoltre, specie dal lato britannico, si verificò una cattiva gestione del progetto negli anni 1988 e 1989 ed un aumento dei costi di manodopera. 57 ESEMPIO: EUROTUNNEL 2) Modifiche progettuali nei lavori, che hanno favorito il nascere di contenziosi con i contractors. 3) Contenzioso sul materiale rotabile. L’esigenza di mantenere tempi di consegna molto rigidi, con prezzi fissi e l’esigenza di incorporare vagoni con ulteriori elementi di sicurezza richiesti, hanno portato ad un elevato aumento dei costi di tale voce, con conseguente apertura di una contenzioso tra fornitore ( Bombardier), contractors e la società Eurotunnel. Attualmente, la società Eurotunnel non sembra ancora aver superato i propri problemi: ha difficoltà persino a pagare gli interessi sui circa 10 miliardi di Euro di debiti che ha accumulato. A causa di tale situazione e per cercare di aumentare il numero di viaggiatori di circa mezzo milione l’anno, sono stati ridotti i tempi di collegamento ParigiLondra, grazie alla parziale entrata in funzione della linea ad alta velocità sul tratto tra Dover e la metropoli britannica. 58 ESEMPIO: EUROTUNNEL In questo modo, si spera di invertire una tendenza negativa, che a 9 anni dall’apertura del Tunnel, si è ulteriormente aggravata nei primi sei mesi del 2003. Oltre poi all’introduzione dell’alta velocità in Gran Bretagna ( che sarà completata nel 2007, quando scenderà di altri 15 minuti la durata del viaggio Parigi-Londra ), si cercheranno di ridurre i posti vuoti con una più oculata e moderata politica dei prezzi ( ad esempio, è già stata introdotta una tariffa promozionale di andata e ritorno da 90 Euro ). Concludendo, le tante e troppe difficoltà della società Eurotunnel sembrano il risultato di una miscela esplosiva di fattori: l’aggressiva concorrenza delle compagnie aeree “low cost”, un arretramento globale del turismo, vistosi errori di marketing ed una serie di ritardi ed incidenti, che hanno reso meno raccomandabile l’uso del treno per i viaggi tra Londra, Parigi e Bruxelles. 59 Il ponte sullo stretto di Messina 6 dicembre 2001 approvazione al senato Fine 2006/inizio 2007 inizio lavori 2012 Entrata in funzione 60 VANTAGGI/SVANTAGGI Vantaggi: Riduzione deficit infrastrutturale Fronteggiare la crescita della domanda di trasporti Svantaggi: Notevole impatto ambientale studio impatto ambientale condotto da: Systra, Bonifica SpA, Systra-Sotecny SpA, Ast Sistemi Srl 61 Soggetti coinvolti nel progetto Il Ministero delle Infrastrutture e dei Trasporti nella veste di promotore e quindi soggetto concedente La società di progetto, la “Stretto di Messina SpA” I consulenti: - A.T.I. costituito da PricewaterhouseCoopers Consulting, PricewaterHouseCoopers UK, CertetBocconi, Sintra, Net Engeneering - Steinman International della Parson Tranportation Group Impregilio nel ruolo di General Contractor 62 I finanziatori BANCA OPI, capofila di una cordata costituita da Dexia-Crediop Mediocredito Centrale Banco di Sicilia Caisse de Depots et Consignations Banco di Napoli Bank of America The Royal Bank of Scotland ABN AMNBRO BANK COFIRI BEI DEUTSHE BANK BANKGESELLSCHAFT BERLIN AG 63 I finanziatori BANCA INTESA BCI, capofila di una cordata costituita da: MedioBanca Banca Nazionale del Lavoro Banca Popolare di Milano Unibanca Banca Nuova Banca Mediocredito KPMG Consulting CINTRA-CONCESSIONES DE INFRASTRUCTURES DE TRANPORTE VINCI CONCESSIONS SALINI COSTRUTTORI 64 QUADRO ECONOMICO E FINANZIARIO Costo complessivo dell’opera: 4,6 miliardi di euro, 6 Miliardi tenendo conto dell’inflazione e degli oneri finanziari Obiettivi studio di fattibilità finanziaria: Realizzare l’opera nel rispetto dei tempi previsti Annullare l’entità dell’apporto finanziario dello Stato Assicurare il più ampio coinvolgimento dei privati 65 Copertura fabbisogno 2,5 miliardi pari a circa il 40% del fabbisogno complessivo con aumento di capitale sociale della Stretto di Messina Spa da parte degli azionisti Fintecna, Anas e RFI 3,5 miliardi pari a circa il 60% del fabbisogno complessivo attraverso finanziamenti di tipo project finance da parte dei soggetti finanziatori 66 Scenari considerati Stime di traffico e studio di fattibilità Per lo studio e l’analisi della fattibilità finanziaria si sono presi in esame diversi scenari: Scenario 1 Scenario 2 Crescita Alta Crescita Bassa Scenario trasportistico favorevole Scenario trasportistico favorevole Scenario 3 Scenario 4 Crescita Alta Crescita Bassa Scenario trasportistico sfavorevole Scenario trasportistico sfavorevole 67 Traffico ferroviario Si sono considerate due ipotesi alternative di crescita macroeconomica, definite “Alta” e “Bassa”, rispettivamente del 3,8% e dell’ 1,8% Per quanto riguarda le stime sul traffico si devono distinguere: Traffico ferroviario: se crescita “alta” 134 treni al giorno Attualmente 58 se crescita “bassa” 78 treni al giorno Il canone che RFI, gestore della linea, dovrà corrispondere alla Stretto di Messina è stato definito in base alla tariffa attualmente in vigore sul traghettamento dei treni 68 Traffico stradale se crescita “alta” 18500 veicoli al giorno di cui 11400 autovetture 7000 mezzi pesanti se crescita “bassa” 10500 veicoli al giorno di cui 6400 autovetture 4100 mezzi pesanti Tariffa media per singolo attraversamento TIPO DI VEICOLO Moto Autovetture con ritorno entro 3 gg. Autovetture con ritorno oltre 3 gg. Camion con ritorno entro 6 gg. Camion con ritorno oltre 6 gg. Autobus pieni TARIFFA (Euro) 5,00 9,50 16,00 50,00 63,00 80,00 69 INDICATORI ECONOMICO-FINANZIARI Le conclusioni dell’analisi dimostrano la fattibilità economica del progetto, anche nell’ipotesi di una bassa crescita del PIL associata ad uno scenario trasportistico sfavorevole. I valori degli indicatori dimostrano una notevole fattibilità economica del progetto: Il Valore Attuale Netto Economico risulta sempre positivo, i benefici sono superiori ai costi in tutti gli scenari considerati Il Tasso di Rendimento Interno Economico risulta compreso tra un minimo del 9% ed un massimo del 12% 70

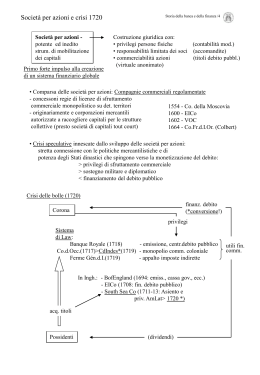

Scaricare