Leandro Conte Dipartimento Economia Politica e Statistica Storia dei sistemi finanziari a.a. 2013-2014 Corso di Laurea Economia e Gestione dei Sistemi Finanziari Università di Siena 1 Terza parte: 2000-2013 Tendenze recenti 2 The open economy trilemma Regole orientate al mercato La condizione di difficoltà dei sistemi finanziari Le crisi USA 1987 e poi quelle dell’America Latina e Asia nei primi anni Novanta hanno portato ad un processo di rilettura dei criteri generali di regolazione dei mercati finanziari. L’evidenza più rilevante è il percorso di modifica cui viene sistematicamente chiamata l’azione del Comitato di Basilea (si è passati da Basilea I : standard patrimoniali a Basilea II: indici di gestione a Basilea III: vigilanza prudenziale) Così come l’azione di revisione delle vigilanze nazionali in favore di istituti sovranazionali es: Unione Bancaria Europea 4 Soft low I cambiamenti più rilevanti nel ventennio 1980-2000 Come indicato nelle slides precedenti sono riferibili a : Sono riferibili alla scelta di operare una crescente autonomia della Banca centrale e con essa quella attuare l’offerta di moneta per tramite mercati di asta Quella di favorire la crescita dei mercati secondari dei titoli di credito favorendo l’aumento di liquidità delle banche e degli operatori e in ultimo - per mezzo della concorrenza della responsabilità delle aziende e dei consumatori Questa pratica di regolare per processo prima che per norma, di definire indirizzi prima che sanzioni è stata definita come soft low. Essa ha portato a governare per tramite di una “credibilità senza regole” da parte i enti che si sono progressivamente proposti a livello internazionale come garanti dei criteri di una “vigilanza” efficiente fondata sull’efficacia dei funzionamento del mercato; condizione cui hanno unito – classificandolo come eccezionale – la promozione di “misure non convezioanali” ; misure che ripropongono un intervento discrezionale dell’ente di indirizzo. L’esempi più rilevante in merito è dato dalla modalità delle 5 politica monetaria della BCE. UE e la crisi economica La politica monetaria in un contesto di instabilità finanziaria La missione dell’Eurosistema Sito internet – gennaio 2005 La Banca centrale europea e dalle banche centrali nazionali degli Stati membri che hanno adottato l’euro Dichiarano: “Rivestendo, un ruolo di autorità finanziaria preminente, ci prefiggiamo di salvaguardare la stabilità del sistema finanziario e di promuoverne l’integrazione a livello europeo. Specificano: -“Nell’ambito dell’Eurosistema, il nostro obiettivo principale è il mantenimento della stabilità dei prezzi per il bene comune “ - 7 Bilancia dei pagamenti e fuga dei capitali • Le aspettative di svalutazione futura determinano: – la crisi della bilancia dei pagamenti, contrassegnata dalla brusca caduta delle riserve – l’aumento del tasso di interesse domestico al di sopra del suo livello internazionale • Le aspettative di rivalutazione determinano effetti opposti. 8 Banca centrale e offerta di moneta • Sterilizzazione # Stabilizzazione • Le banche centrali talvolta effettuano transazioni di segno opposto tra attività estere e domestiche allo scopo di neutralizzare l’effetto sull’offerta di moneta nazionale delle loro operazioni sul mercato dei cambi. • In assenza di sterilizzazione, esiste un legame tra bilancia dei pagamenti e offerta di moneta nazionale che dipende da come le banche centrali si ripartiscono il peso dell’aggiustamento della bilancia dei pagamenti. 9 Sterilizzazione e cambio Tasso di cambio, E E2 E1 0 Ms P Acquisto sterilizzato 2' di attività estere Rendimento sui depositi denominati in valuta domestica aggiustato per il 1' rischio, R* + (Ee– E)/E + (B –A2) R* + (Ee – E)/E + (B –A1) Tasso di interesse domestico, R R1 Offerta reale di moneta 1 Scorte monetarie reali domestiche 10 Sterilizzazione e mercato domestico Tasso di cambio, E 1' E0 2' R* + (E1– E)/E 0 R* + (E0 – E)/E R* + (E1 – E0)/E0 R* M2 P M1 P Tasso di interesse domestico, R 2 Offerta reale di moneta 1 Quantità monetarie reali domestiche 11 Stabilizzazione (intervento anticiclico) • Con H si intende la moneta creata direttamente dalla banca centrale (in banconote e aperture di credito) - essa è detenuta dal pubblico nella forma di circolante (CU) - dalle banche nella forma di riserve (R) 12 Base monetaria e moltiplicatore • Se si assume che il circolante sia una frazione di c della quantità dei depositi • (CU = cD) e che le riserve siano una quota θ dei depositi (R= θD) si avrà la relazione 1+ c M= H c +q nella quale il termine moneta 1+ c c +q è definito moltiplicatore della 13 Creazione di base monetaria • Creazione di base monetaria - oro e crediti in oro - attività nette in valuta - Prestiti/liquidità a IFM - debito PA - altre attività E NC C E E Sono indicate con E quelle esogene, con C / NC quelle controllabili o non 14 Crisi: anni Settanta e Ottanta – Volker (1982) attua ( e mantiene) restrizione monetaria di 10 punti Serpente monetario - SME - Eurosistema Nuova modalità della pm: Strumenti e Obiettivi asta pubblica (tassi ) da GOVERNO a MERCATO 15 La moneta : l’inverso dei prezzi • Si detiene moneta per la sua liquidità • La moneta è una “quasi rendita”: una tecnologia di pagamento – Strumento e procedure – Regole mercato • La domanda aggregata di moneta dipende negativamente dal costo opportunità di detenere moneta e positivamente dal volume di transazioni dell’economia. – Il mercato monetario è in equilibrio quando l’offerta reale di moneta eguaglia la domanda aggregata reale di moneta. – Riducendo il tasso di interesse domestico, un incremento dell’offerta di moneta determina il deprezzamento della valuta domestica sul mercato valutario. 16 SEBC (Trattato art. 127) • Obiettivo: è la “stabilità dei prezzi” • Modalità: agisce in conformità dei principi di una economia di mercato aperta 17 L’autonomia della banca centrale • -separazione istituzionale tra i soggetti preposti a creare moneta • Il divieto di finanziamento monetario del bilancio • Credibilità delle banche centrali sistema consortile: Eurosistema 18 SEBC _ Bce – La BCE non è indicata nel Trattato tra le istituzioni della UE (Parlamento EU, Consiglio, Commissione, Corte di Giustizia e Corte dei conti) 19 Stabilità dei prezzi • Una definizione precisa (Ottobre 1998) – Non così per FED “abbastanza stabili da non divenire il maggior fattore nelle scelte economiche” Greenspan (1989) – “situazione in cui la variazione sui dodici mesi dell’indice armonizzato dei prezzi al consumo per l’area euro (IAPC) è inferiore al 2 per cento” – “la stabilità dei prezzi deve essere mantenuta in un orizzonte di medio termine” 20 Stabilità dei prezzi • “la strategia si compone di tre elementi: 1.la definizione quantitativa (misura monetaria) 2. annuncio del crescita dell’aggregato M3 3.valutazione della prospettiva dei prezzi della attività economica reale 21 Stabilità dei prezzi • Elementi di rilievo: – L’attenzione è rivolta all’insieme dell’area (non ai paesi) – la misurazione è annuale – una prolungata deflazione – non verrebbe considerata compatibile 22 Prezzi (risparmio) e moneta (M3) • M1 : strumenti più liquidi (circolante e depositi in c/c definiti overnight o “a vista”) • M2: M1+ i depositi a breve ( fino a 2 anni) e quelli rimborsabili con preavviso (fino a tre mesi) • M3: M2 + passività negoziabili del settore IFM (es. pronti contro termine, obbligazioni con durata < di 2 anni) • In M3 NON SONO COMPR ESE capitale, obbligazioni riserve 23 Prezzi e Tassi di interesse un mondo sottosopra 24 L’azione della Bce • Tassi di interesse ufficiale e prezzi La pm agisce attraverso “mercati”: mercato monetario tasso minimo di riferimento (canale dei tassi di interesse) tasso minimo di offerta in asta competitiva di rifinanziamento: liquidità banche famiglie imprese - e per loro tramite su consumo (risparmio) investimento determinazione dei prezzi e aspettative di inflazione 25 Differenziale Euribor-OIS 26 Eurosistema: liquidità 27 La risposta: da Bce a UE_Bce • Quattro fasi • – L’attenzione è rivolta alla risposta NON alle cause: 1. 9 agosto 2007 turbolenze finanziarie 2. 15 settembre 2008 Lehman Brothers 3. 3° trim. 2009 miglioramento 4. 2° trim. 2010 crisi del debito sovrano 28 La risposta Bce: 1° fase _a • prima fase : 9 agosto 2007 – TURBOLENZA: • - aumento dei premi nei prestiti interbancari • - caduta delle transazioni : stallo nel sistema dei pagamenti “nello stesso giorno BCE ha garantito la liquidità necessaria sulla base overnight al tasso in essere sulle ORP” le banche hanno ottenuto liquidità per 95 miliardi di euro (cifra altissima – il MES ne prevede ad oggi 500) 29 La risposta Bce: 1° fase _b • 1°- BCE adatta il profilo dell’offerta di liquidità (rifinanziamento) alla condizione di “crisi di fiducia” - Varia la periodicità delle aste: anticipate prima metà - ritardate nella seconda consente alle banche di costruire “scorte” di liquidità - Operazioni di regolazione puntuale (fine tuning) per calmierare i tassi del mercato monetario a brevissimo termine - Accordo swap con FED per liquidità in dollari - 2° - BCE alza da 4 a 4.25 il TORP (obiettivo primario stabilità dei prezzi) 30 Differenziale Euribor-OIS 31 Origine e propagazione della crisi : 2. l’ attività di negoziazione e regolamento Fig. 1 NUMERO E IMPORTO DELLE OPERAZIONI REGOLATE IN BI-REL (dati medi giornalieri) 50.000 250 200 40.000 150 30.000 100 20.000 miliardi di euro numero pagamenti 60.000 50 10.000 - 0 2005 2007 feb-07 apr-07 Numero: totale (scala sx) giu-07 ago-07 ott-07 dic-07 feb-08 Importo (scala dx) 32 Origine e propagazione della crisi : 2. l’ attività di negoziazione e regolamento Fig. 2 UTILIZZO DELL'ANTICIPAZIONE INFRAGIORNALIERA (dati medi giornalieri) 30 50 40 20 30 15 20 10 percentuali miliardi di euro 25 10 5 0 0 2005 2007 Utilizzo (scala sx) feb-07 apr-07 giu-07 Credito aperto (scala sx) ago-07 ott-07 dic-07 feb-08 Utilizzo in % del credito aperto (scala dx) 33 Origine e propagazione della crisi : 2. l’ attività di negoziazione e regolamento Forte flessione operatività mercati monetari durante la crisi 34 Risposta Bce_2°fase _a • da crisi di liquidità a crisi finanziaria (capitale) Fallimento Lehman Brothers - aste a tasso fisso con piena aggiudicazione degli importi - estensione delle attività accettate in garanzia -introduzione di operazioni aggiuntive con scadenze a 6 mesi 35 Risposta Bce_2°fase _b E’ crisi di sistema; esempi: -Nel giugno 2009 le aziende interessate sono 800 prima erano 360 -Si attua la prima ORLT con scadenza 1 anno valore di 442 miliardi di euro -Le banche non attuno credito ma depositi presso eurosistema – convergenza Eonia – Tasso depositi 36 Risposta Bce_2°fase 2 • BCE accetta titoli privati a garanzia • Incidenza differenziali dei tassi dopo il programma di acquisto delle obbligazioni luglio 2009 - effetto sul canale dei tassi - effetto sulle aperture/volume di credito fig. 7 fig. 8 37 Mercato monetario (criteri) 38 Mercato monetario (tassi) 39 Risposta Bce_3°fase • Rientro dalle misure non convenzionali : – annuncio – Dicembre 2009 ultima ORLT a 12 mesi – Altra ORLT a 6v mesi in marzo 2010 – Sospensione delle ORLT a tre mesi 40 Differenziale Euribor-OIS 41 Risposta Bce_4°fase • Crisi del debito sovrano – Mercato dei titoli (differenziali tedeschi con paesi deboli) – Figura 13 – Acquisti circoscritti al mercato secondario & sterilizzazione del volume sul mercato monetario – MA reintroduzione di misure non convenzionali giugno 2010 ORLT- tasso fisso; pieno import asta a 6 mesi 42 SEBC (Trattato art. 127) • Obiettivo: è la “stabilità dei prezzi” • Modalità: agisce in conformità dei principi di una economia di mercato aperta 43 Tesi: risposta UE_Bce • MODALITA’ di intervento: convenzionali (c) - modifica del tasso di sconto di riferimento e Modalità Non convenzionali (Nc) certamente: - obbligo di rientro certamente: - modifiche istituzionali (stabilità dei prezzi versus libero mercato) • - offerta illimitata di liquidità (Nc) • - acquisto di titoli obbligazionari (Nc) • - estensione delle garanzie sui titoli (Nc) 44 Esito/obiettivo: stabilità dei prezzi (? SI) 45 Esito modalità_ Debito stati (?NO ) 46 Esito modalità – rischio (?NO ) 47 Esito/modalità (libero mercato ?NO ) 48 Meccanismo europeo di stabilità • Base giuridica: art. 122 trattato circostanze eccezionali che “sfuggono al controllo” Prestiti (Bce – “agente pagatore”) La creazione di MES rende credibile il rientro dalle misure non convenzionali di Bce Meccanismo permante a partire dal 8.10.2012 Capacità di finanziamento: 500 miliardi di euro 49 Istituzioni 2011-2013 50 Credibilità senza regole M. Draghi: 26-07.2012_ “faremo qualunque cosa e credetemi questo basterà” 07-11-2013_ Bce “taglia a sorpresa” di 0.25% il tasso di riferimento E’ il minimo storico -Meccanismo europeo di stabilità - Unione Bancaria - Basilea III 51 Capacità finanziaria Caratteristiche del modello Schema generale dei costi di transazione (Commons 1924) liability p.u power p.u claim --- duty exposure --- liberty immunity p.u incapacity p.u 52 Libertà/coordinamento_azione Contesto: I.scelte istituzionali (libertà/ coordinamento_ azione) (1957-1989) (1989-2013) Azione: dalla politica fiscale alla politica monetaria (1957-79 – 1979-1998) (1998-2007) (2007-2013) II. la politica monetaria: modalità “convenzionali” “non convenzionali” regole nuove/ istituzioni 2007- 09 2009 - 11 2011 - 13 53

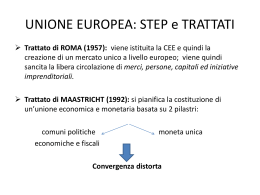

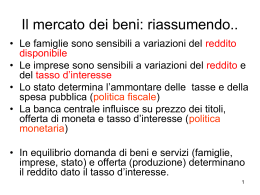

Scarica