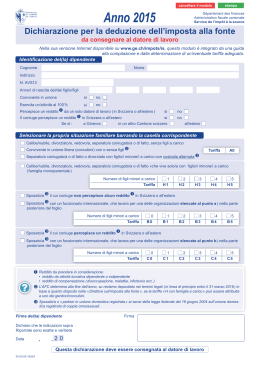

cancellare il modulo anno 2013 stampa Département des finances Administration fiscale cantonale Service de l’impôt à la source Dichiarazione per la deduzione dell’imposta alla fonte da consegnare al proprio datore di lavoro Identificazione del(la) dipendente Cognome Nome Indirizzo Nuovo n° AVS13 7 5 6 Anno/i di nascita del/i figlio/figli Convivente in unione libera si no Il coniuge lavora in Svizzera si no Il coniuge lavora a Ginevra si no Selezionare la propria situazione familiare barrando la casella corrispondente Celibe/Nubile Tariffa 1 ) vedovo/a, divorziato/a, separato/a coniugato/a o di fatto, senza figli a carico. 2 ) convivente in unione libera, con o senza figlio/figli a carico. Alla fine dell’anno l’amministrazione definisce, su reclamo, nei termini legali, se la tariffa « sposato con famiglia a carico » può essere attribuita a uno dei concubini. Separato/a o divorziato/a con figlio/figli minore/i a carico con custodia alternata. Alla fine dell’anno l’amministrazione definisce, su reclamo, nei termini legali, se la tariffa « sposato con famiglia a carico » può essere attribuita a uno dei genitori. Sposato/a* A A 1 ) frontaliero/a con coniuge che lavora a Ginevra.. 2 ) residente con coniuge che ha un reddito in Svizzera o all’estero. In ogni caso, se ha figli a carico, questi ultimi, così come la tariffa « sposato/a », saranno considerati durante la correzione dell’imposizione effettuata dall’Amministrazione fiscale cantonale. Sposato/a* frontaliero/a senza figli a carico il cui coniuge non ha reddito a Ginevra, o è indipendente, o è funzionario/a internazionale. Sposato/a* residente senza figli a carico il cui coniuge non ha reddito o è funzionario/a internazionale. A B Numero di figli minori a carico Altri casi con figlio/figli minore/i a carico 1 B1 Celibe/Nubile 1) vedovo/a, divorziato/a, separato/a di corpo o di fatto e che vive da solo/a. 2 B2 Sposato/a* frontaliero/a il cui coniuge non ha reddito a Ginevra, o è indipendente, o è funzionario/a internazionale. 3 B3 Sposato/a* residente con coniuge che non ha reddito a Ginevra o è funzionario/a 4 B4 5 B5 * o unione domestica registrata ( ai sensi della Legge federale del 18 giugno 2004 sull’unione domestica registrata di coppie omosessuali ) Firma del(la) dipendente Firma Dichiaro che le indicazioni sopra riportate sono esatte e veritiere Data 24.00.00-1552A 20 questa dichiarazione dev’essere consegnata al proprio datore di lavoro anno 2013 Département des finances Administration fiscale cantonale Service de l’impôt à la source Istruzioni per compilare il modulo Dichiarazione per la deduzione dell’imposta alla fonte Osservazioni generali Questo modulo dev’essere compilato e consegnato al proprio datore di lavoro alla fine di ogni anno. Inoltre, deve essere consegnato al proprio datore entro la settimana successiva ad un evento che arreca un cambiamento del codice d’imposizione ( matrimonio, nascita, separazione, divorzio ecc.) o ogni qualvolta si entri al servizio di un nuovo datore di lavoro. Si tenga presente che, in caso di mancata compilazione del presente modulo, la deduzione dell’imposta sarà effettuata in base alla tariffa A ( persona sola ). Nel caso in cui si richieda un codice diverso da A, è necessario allegare al presente modulo i giustificativi relativi al proprio stato civile e ai figli minori a carico ( libretto di famiglia, atto di nascita ecc.). In assenza di tali giustificativi, la percezione dell’imposta dovrà essere effettuata in base alla tariffa A ( persona sola ). Condizioni per i figli a carico Sono da considerarsi a carico soltanto i figli minorenni senza attività lucrativa o il cui reddito annuale non supera i CHF 15’452.-. Il datore di lavoro può tenere conto solo di questi. Per ottenere la concessione del 50% per i figli a carico o per un figlio maggiorenne a carico, occorre presentare una richiesta presso la nostra amministrazione nei termini legali. Le regole relative all’età e alla maggiore età si basano sulla situazione al 31 dicembre di ogni anno fiscale in questione. Di conseguenza, un figlio è considerato maggiorenne per tutto l’anno nel quale egli ha raggiunto la maggiore età e il carico non dev’essere considerato. Deduzioni ammesse in base al regolamento di applicazione dell’imposta alla fonte ( articolo 4 RISP Regolamento di applicazione della legge sull’imposizione alla fonte di persone fisiche e giuridiche ) Su richiesta del contribuente, nei termini legali, la nostra amministrazione ammette, oltre alle deduzioni già previste nella tariffa e nel limite stabilito dalle disposizioni legali e regolamentari, le seguenti deduzioni supplementari : * I versamenti ad un istituto di previdenza professionale per il riscatto degli anni di assicurazione e del contributo d’iscrizione. * I versamenti ad un istituto riconosciuto di previdenza vincolata ( terzo pilastro 3A ). * Gli alimenti e i contributi per il mantenimento ai sensi dell’articolo 33 della LIPP ( Legge sull’imposizione delle persone fisiche ) * Le spese di custodia effettive e giustificate, versate dal contribuente ai sensi e nei limiti dell’articolo 35 della legge LIPP ( Legge sull’imposizione delle persone fisiche ). Deduzioni non previste dall’articolo 4 RISP ( Regolamento di applicazione della legge sull’imposizione alla fonte di persone fisiche e giuridiche ) - Richiesta di computo dei costi effettivi ( quasi-residenti ) Le persone soggette a trattenuta delle imposte alla fonte, frontalieri o residenti, che sollecitano il computo delle spese effettive supplementari ( per esempio le spese di viaggio, donazioni ecc…) devono presentare reclamo presso il servizio dell’imposta alla fonte. Si provvederà in seguito all’invio di una dichiarazione fiscale che dovrà essere rispedita, debitamente compilata, all’amministrazione fiscale. Attenzione : i frontalieri devono avere almeno il 90% del reddito ( contribuente e coniuge ) in Svizzera. Per qualsiasi ulteriore informazione, si prega di consultare il nostro sito internet www.ge.ch/impots Termine di reclamo È obbligatorio unire al reclamo, la copia dell’attestato-ricevuta o del certificato di salario ( approvato dall’amministrazione fiscale cantonale ). « Il contribuente che contesta la ritenuta d’imposta alla fonte attribuitagli può presentare un reclamo scritto e motivato presso il dipartimento a) se l’attestato avente valore di ricevuta è stato consegnato prima dell’ultimo giorno del mese di febbraio dell’anno successivo a quello per cui è stata applicata la ritenuta d’imposta : il 31 marzo di questo stesso anno : b) se l’attestato è stato consegnato successivamente: entro i 30 giorni che seguono tale consegna, ma al massimo entro il 31 dicembre dell’anno successivo a quello in cui è stata applicata la ritenuta d’imposta. Nel caso in cui il contribuente abbia ricevuto diversi attestati per l’imposta di uno stesso anno, il termine di reclamo decorre a partire dalla data in cui gli è stato consegnato l’ultimo attestato.» 24.00.00-1552B

Scaricare