Confederazione Italiana Agricoltori del Veneto (tel. 041/5381829 - fax 041/920362 - e-mail: [email protected]) informa DICEMBRE 2014 Buon Natale e felice Anno Nuovo………. NOTIZIE FLASH Saldo IMU-TASI 2014 pag.3 REVISIONE MONTANI ENNESIMO PASTICCIO IMU TERRENI Il decreto interministeriale del 28 novembre 2014, annunciato con comunicato del 1° dicembre 2014 dal MEF, rimodula l’applicazione dell’esenzione dall’IMU per i terreni montani. I soggetti obbligati al versamento dell’IMU per l’anno 2014 sulla base di detto decreto, devono effettuarlo in un’unica rata entro il 16 dicembre 2014. La vicenda nasce dal D.L. n.16/2012 (comma 5-bis dell’art.4) che aveva disposto la possibilità di emanare un decreto interministeriale al fine d’individuare i Comuni nei quali operava l’esenzione dal pagamento dell’ICI (lettera h comma 1 dell’art.7 Dlgs n.504/1992), applicabile anche agli effetti dell’IMU. L’individuazione era prevista sulla base dell’altitudine riportata nell’elenco dei Comuni italiani predisposto dall’Istat ed eventualmente anche sulla redditività dei terreni stessi. Tale facoltà non è stata esercitata né per il 2012 né per il 2013, e ciò ha comportato l’estensione ai fini IMU del regime di esenzione ICI previsto per i terreni agricoli ricadenti in aree montane di collina ubicati nei Comuni di cui all’elenco allegato alla C.M. n.9/249 del 14/6/1993. (segue a pag.2) -Local-Tax -Comunicazione Unica 2015 pag.6 Acconto Iva 2014 pag.8 Unico 2014 Tardivo: scadenza 29 dicembre pag.10 770 2014 Tardivo: scadenza 18 dicembre pag.11 Nuova ISEE 2015 pag.12 Inps: Nuove modalità visite fiscali pag.15 Scadenze pag.16 1 (segue da pag.1) L'art. 22 comma 2 del DL n.66/2014, a poi attribuito delega ad un decreto del Ministero dell'Economia, di concerto con le Politiche Agricole e l'Interno per delimitare i Comuni montani nei quali si applica l'esclusione dall'IMU per i terreni agricoli, con l'obiettivo di raccogliere 350milioni di fondi per finanziare il c.d. bonus Irpef di 80 euro. Il decreto interministeriale suddivide i Comuni in tre fasce, in base all’altitudine (della Casa comunale): • quelli con altitudine fino a 280 metri s.l.m.: i terreni agricoli posseduti dai contribuenti e ricadenti in tali Comuni sono soggetti a IMU nel 2014; • quelli con altitudine compresa fra 281 e 600 metri s.l.m.: i terreni agricoli se posseduti da contribuenti con qualifica di CD e IAP iscritti alla previdenza agricola, ricadenti in tali Comuni sono stati e rimarranno esenti da IMU anche nel 2014. Viceversa se il contribuente non possiede tale qualifica, dovrà conguagliare l’intera imposta a dicembre 2014, in occasione del versamento del saldo (dato che in acconto a giugno erano ritenuti esenti). Il DM 28/11/2014 (all’ art.2 comma 3) specifica che l’esenzione si estende ai casi di terreni concessi in affitto o in comodato a CD e IAP iscritti alla previdenza agricola. I terreni a immutabile destinazione agro-silvo-pastorale a proprietà collettiva indivisibile e inusucapibile, ubicati a un’altitudine compresa tra i 281 e i 600 m. s.l.m. posseduti da CD e IAP o concessi a loro in affitto, sono esenti da Imu (art. 2 co.6, DM 28/11/2014). • quelli con altitudine superiore ai 600 metri s.l.m.: i terreni agricoli posseduti dai contribuenti (tutti) e ricadenti in tali Comuni sono esenti da IMU anche nel 2014. Precedentemente al DM 28/11/2014, il riferimento per l’esenzione era l’elenco allegato alla C.M. n.9/249 del 14/6/1993 che suddivideva i Comuni erano in: -Comuni “interamente montani”, tutti esenti da IMU; -Comuni “parzialmente montani”, con terreni esclusi dall’Imu solo nelle zone considerate montane; -Comuni “non montani”, in cui i terreni rimanevano imponibili; con l’emanazione dell’attuate decreto, si dovrà fare i conti (saldo) con la nuova lista di Comuni considerati “montani”, ridotta rispetto alla precedente (circa 1.578 Comuni prevedranno l’esenzione IMU, rispetto ai 3.524 comuni attuali, mentre 2.568 un’esenzione parziale, limitata ai Coltivatori Diretti e IAP iscritti alla previdenza agricola). L’art.3 del DM 28/11/2014 stabilisce che anche quei terreni che a giugno 2014 non sono stati interessati dal tributo locale, dovranno conguagliare l’importo a dicembre 2014, in un’unica soluzione (senza alcun ravvedimento). Difficilmente sarà possibile adempiere al pagamento entro il termine del 16 dicembre, come richiesto dal decreto, considerato che: -il decreto non è stato pubblicato in Gazzetta Ufficiale (c’è solo il comunicato del MEF); -per gli intermediari è necessario attendere l’aggiornamento dei software (non potrà essere un semplice calcolo ma bensì di un ricalcalo, visto che questi hanno già consegnato i versamenti IMU ai contribuenti e che le procedure dovranno acquisire gli elenchi della nuova ripartizione dei Comuni esenti e non); -che occorre identificare i contribuenti con qualifica di CD e IAP iscritti alla previdenza agricola, mai identificati (ai fini IMU) perché non vie era una specifica necessità; -che molti Comuni “prima” ricadenti tra quelli esenti, non hanno provveduto ad deliberare un’aliquota specifica per i terreni agricoli. Si dovranno attendere ulteriori sviluppi della vicenda, considerata la palese violazione dello “Statuto del contribuente” (legge n.212/2000) che fissa limiti temporali minimi ben precisi tra emanazione della norma e scadenze entro cui il contribuente deve adempiervi, oltre al fatto che un “comunicato” non può determinare un’obbligazione tributaria. Nel frattempo, con un apposito disegno di legge, da sottoporre al voto del consiglio, la Provincia di Trento (in ragione della propria autonomia) (segue a pag.3) 2 (segue da pag.2) ha deciso per il 2014 di mantenere l’attuale esenzione dall’imposizione IMU dei terreni agricoli (o incolti). Dal 2015 in Trentino entrerà in vigore l’IMIS, la nuova tassa che unisce IMU e TASI: i terreni agricoli non edificabili continueranno ad essere esentati, mentre i proprietari di terreni agricoli edificabili per la prima volta saranno parificati a tutti i possessori di aree edificabili, e dunque pagheranno. SALDO IMU - TASI Entro il 16 dicembre dovrà essere effettuato il versamento di IMU e TASI. Con tantissime variabili (ed errori quasi inevitabili), l’auspicio è che le regole siano modificate per dare luogo a un sistema se non meno costoso, almeno più semplice (local-tax?). Anche la gestione delle complicazioni determina, sia pure indirettamente, un incremento delle spese di gestione della scadenza. TASI. Per quanto riguarda la TASI, devono versare la seconda rata entro il 16 dicembre tutti possessori e detentori a qualsiasi titolo di beni immobili, sia coloro che hanno già pagato l’acconto a giugno o ad ottobre, sia coloro che non hanno pagato l’acconto e che quindi saranno chiamati a versare la tassa in un un’unica soluzione, applicando l’aliquota base dell’1‰. Per il 2014, primo anno di applicazione dell’imposta, infatti, si sono susseguite una serie di deroghe in particolare si rammenta: -il DL n. 16/2014 che ha differenziato le modalità di versamento in base alla tipologia dell’immobile, prevedendo il versamento: • in unica soluzione entro il 16/12/2014, per gli immobili adibiti ad abitazione principale, salvo diversa delibera comunale pubblicata sul sito Internet entro il 31/5/2014; • in 2 rate, per gli immobili diversi dall’abitazione principale: – la prima rata, da versare entro il 16/6/2014, determinata utilizzando l’aliquota base dell’1‰, se il Comune non ha deliberato diversamente entro il 31/5/2014; – la seconda rata, da versare entro il 16/12/2014, a saldo, sulla base della delibera comunale pubblicata sul sito Internet entro il 28/10/2014. In caso di mancata pubblicazione, con applicazione dell’aliquota dell’1‰; -il DL n. 66/2014 che: • ha differito al 16/10/2014 il termine di versamento della prima rata TASI nei Comuni per i quali al 31/5/2014 non risultava pubblicata la delibera TASI 2014. Detti Comuni hanno potuto deliberare fino al 10/9/2014, con relativa pubblicazione entro il 18/9/2014; • in caso di assenza della delibera comunale anche alla data del 18/9/2014, ha previsto il versamento in unica soluzione entro il 16/12/2014, con applicazione dell’aliquota dell’1‰, fermo restando il rispetto del limite massimo di imposizione complessiva IMU-TASI. In tutti casi, il versamento della seconda o unica rata della TASI 2014 va effettuato entro il prossimo 16/12/2014, applicando quanto previsto per il 2014 dalla delibera comunale pubblicata entro il 18/9/2014, con eventuale conguaglio di quanto versato con la prima rata (nei Comuni per i quali alla data del 18/9/2014 non risulta pubblicata nessuna delibera TASI 2014, il versamento va effettuato applicando l’aliquota dell’1‰, fermo restando che la sommatoria dell’aliquota IMU e TASI non può essere superiore al 6‰ per l’abitazione principale e al 10,6‰ per gli altri immobili). Nel caso in cui l’immobile sia occupato da un soggetto dal proprietario (segue a pag.4) 3 (segue da pag.3) (esempio: locazione, comodato ecc.), l’occupante è chiamato a versare la TASI nella misura deliberata dal Comune (compresa tra il 10 e il 30% dell’ammontare dell’imposta dovuta complessivamente dal proprietario). Se il Comune non fissa detta percentuale, la quota a carico del detentore è pari al 10%. Si evidenzia in merito, l’autonomia dell’obbligazione in capo al proprietario rispetto a quella in capo al detentore (e viceversa) con la conseguenza che il Comune non può richiedere il pagamento al proprietario in caso di inadempimento del detentore e viceversa. In caso di più comproprietari (o più detentori), opera la solidarietà tra gli stessi e quindi il pagamento dell’imposta complessivamente dovuta dai comproprietari può essere assolto da uno solo di essi, “liberando” tutti dall’adempimento e in caso di omesso versamento, il Comune può richiedere l’importo non versato a tutti i comproprietari, a prescindere dal soggetto inadempiente. Ricordiamo che il presupposto oggettivo per il pagamento della TASI è il possesso o la detenzione, a qualsiasi titolo di fabbricati o aree edificabili, comprese le aree pertinenziali e accessorie dei fabbricati e le aree comuni condominiali non occupate in via esclusiva. Aspetto importante, riguarda il fatto che sono esclusi dalla TASI i terreni agricoli. Si rammenta infine che in caso di detenzione temporanea di durata non superiore a 6 mesi nel corso dello stesso anno, la TASI è dovuta esclusivamente dal possessore a titolo di proprietà, usufrutto, uso, abitazione o superficie. Tra le tipologie di fabbricati maggiormente interessata dalla TASI vi sono le abitazioni principali dei contribuenti, ovvero le abitazioni in cui il possessore e il suo nucleo familiare dimorano abitualmente e risiedono anagraficamente (con una pertinenza per ciascuna categoria catastale C2, C6 e C7). Assimilate all’abitazione principale sono anche: -le unità immobiliari appartenenti alle cooperative edilizie a proprietà indivisa adibite ad abitazione principale e relative pertinenze dei soci assegnatari; -i fabbricati di civile abitazione destinati ad alloggi sociali; -la casa coniugale assegnata all’ex coniuge a seguito di separazione legale, annullamento, scioglimento / cessazione degli effetti civili del matrimonio; -l’immobile, non locato, posseduto dal personale delle Forze armate, Polizia, Vigili del fuoco e carriera prefettizia per il quale non sono richieste le condizioni della dimora abituale e della residenza anagrafica. Anche i Comuni nelle loro delibere possono decidere di assimilare ad abitazione principale, alcuni fabbricati, come l’abitazione: -posseduta da anziani / disabili residenti in istituti di ricovero / sanitari a seguito di ricovero permanente, purché non locata; -concessa in comodato a “parenti in linea retta, entro il primo grado” (genitori – figli) che utilizzano l’immobile come “abitazione principale”. L’agevolazione è applicabile limitatamente ad un solo immobile ed opera, alternativamente: per la quota di rendita non eccedente € 500 o se il comodatario “dispone” di un ISEE familiare non superiore a € 15.000 annui. Anche ai fini TASI, come per l’IMU, sono considerate terreni agricoli le aree fabbricabili possedute dal coltivatore diretto / IAP iscritto alla previdenza agricola ed utilizzate dallo stesso per l’attività agricola. La legge prevede poi anche una serie di esenzioni per il calcolo della TASI, e da ampia libertà ai Comuni, per decidere ulteriori casi di esenzione dall’imposta. Per questo motivo, è di fondamentale andare a visionale le aliquote comunali approvate e, se necessario, leggersi anche il regolamento comunale. Per calcolare la TASI occorre prima di tutto determinare la base imponibile, costituita dalla rendita catastale rivalutata del 5%, moltiplicata per un coefficiente che varia a seconda della categoria catastale dell’immobile (segue a pag.4) 4 (segue da pag.3) (es. 160 per gli immobili della categoria A, tranne A/10, 80 per la categoria A/10 e D/5, ecc). Per gli immobili d’interesse storico artistico nonché per i fabbricati dichiarati inagibili/inabitabili e di fatto non utilizzati, limitatamente al periodo dell’anno durante il quale sussistono dette condizioni, la base imponibile ordinariamente determinata va ridotta al 50%. Sul valore così ottenuto andrà applicata poi l’aliquota di riferimento. Per il 2014, l’aliquota massima non può superare il 2,5‰ (per i fabbricati rurali strumentali l’1‰) e il 10,6‰ per gli altri immobili; è ammesso il superamento di detto limite, per un ammontare comunque non superiore allo 0,8‰, nei casi in cui per le abitazioni principali e le unità immobiliari ad esse equiparate, il Comune preveda detrazioni d’imposta o altre misure, agevolative. Una volta ottenuta l’imposta questa sarà la base per il calcolo del saldo da versare, in quanto questo sarà dato dalla differenza aritmetica tra l’ammontare dell’imposta annuale e quanto versato in sede di acconto. La TASI deve essere versata con modello F24 o con bollettino postale, da pagare alla posta o in banca. Il codici tributo da utilizzare sono: • “3958” denominato “TASI su abitazione principale”; • “3959” denominato “TASI per fabbricati rurali”; • “3960” denominato “TASI per le aree fabbricabili”; • “3961” denominato “TASI per altri fabbricati”. IMU. L’IMU essendo in vigore da qualche anno (D.L. n. 201/2011), l’importo da versare a titolo di acconto è determinato facendo riferimento alle detrazioni e alle aliquote deliberate per l’anno precedente (il contribuente può applicare direttamente quelle dell’anno in corso), differendo al momento del calcolo del saldo, l’applicazione alle detrazioni e aliquote 2014 presenti nelle delibere comunali (delibere che devono essere pubblicate sul sito Internet del MEF entro il 28 ottobre, in caso contrario andranno applicate le aliquote / detrazioni adottate per l’anno precedente). Per quanto riguarda l’IMU sono chiamati al versamento dell’imposta soltanto i proprietari di abitazioni principali appartenenti alle categorie catastali A/1 (abitazioni di tipo signorile), A/8 (palazzi storici) e A/9 (castelli), i proprietari di seconde case, aree fabbricabili, terreni agricoli, fabbricati rurali e immobili commerciali. Continua a trovare applicazione la detrazione di € 200, eventualmente aumentata dal Comune fino all’azzeramento dell’imposta dovuta. Le pertinenze (nella misura massima di un’unità pertinenziale per ciascuna categoria), godono delle agevolazioni previste per l’abitazione principale (aliquota ridotta e detrazione). A differenza della TASI, l’IMU è dovuta soltanto dal proprietario dell’immobile e non anche dal soggetto detentore. Come per la TASI sono esonerati dal pagamento gli immobili di enti pubblici ed enti locali, utilizzati per fini istituzionali, i fabbricati destinati a luoghi di culto e i fabbricati classificabili nella categoria E. A decorrere dal 2014, l’art. 1, comma 708, Finanziaria 2014, ha disposto l’esenzione da IMU per i fabbricati rurali strumentali ex art. 9, comma 3-bis, DL n. 557/93, indipendentemente dall’ubicazione. Il calcolo dell’IMU è speculare a quanto visto per la TASI con il solo accorgimento di verificare, quanto deliberato dal Comune e pubblicato sul citato sito Internet del MEF. L’unica novità per l’IMU rispetto allo scorso anno, riguarda la “rideterminazione” dell’elenco dei comuni montani nei quali si applica l'esclusione dall'IMU per i terreni agricoli prevista dall’art. 22 comma 2 del DL n.66/2014. Anche l’IMU deve essere versata con modello F24 o con bollettino postale, da pagare alla posta o in banca, con le stesse regole viste prima parlando di TASI. Il codici tributo da utilizzare sono: • “3913” denominato “IMU su fabbricati rurali”; • “3914” denominato “IMU sui terreni”; • “3916” denominato “IMU aree fabbricabili”; (segue a pag.6) 5 (segue da pag.5) • “3918” denominato “IMU altri fabbricati”. N.B. Sia per IMU e TASI, riguardo ai versamenti effettuati tramite F24 è bene ricordare che in base alle nuove regole in vigore dal 1 ottobre: -se l’importo supera i 1.000 euro il versamento dovrà avvenire esclusivamente con canali telematici, home banking oppure i servizi Entratel e Fisconline dell’Agenzia delle Entrate; -se l’F24 è a saldo zero a seguito di compensazione, allora il versamento dovrà avvenire esclusivamente servendosi dei servizi telematici dell’agenzia delle Entrate. Come ha precisato la circolare n.27/e/2014, è possibile presentare il modello cartaceo presso una banca / posta / Agente della riscossione, nei casi in cui il Comune provvede ad inviare ai contribuenti il mod. F24 precompilato, anche se con saldo superiore a € 1.000, sempreché non siano indicati crediti in compensazione. LOCAL TAX Dal 2015 potrebbe arrivare una nuova tassa unica sulla casa, la “local-tax”, grazie all’unificazione di IMU e TASI, mentre la TARI, la tassa sui rifiuti, potrebbe continuare a rimanere in vigore autonomamente. Allo studio del Governo infatti, vi è un emendamento alla legge di Stabilità 2015 che dovrebbe delineare la nuova tassa unica. L’aliquota di base della “local-tax” sulle prime case dovrebbe essere del 2 per mille, inserendo una detrazione da 90 euro. Per tutti gli altri immobili, l’aliquota potrebbe salire al 12 per mille. Abbassando l’aliquota sulla prima casa e inserendo la detrazione fissa di 90 euro, finirebbero per non pagare la nuova tassa unica sulla casa 3,2 milioni di prime abitazioni. Il ministro dell’economia in Senato ha affermato che è allo studio del Governo proprio l’accorpamento di IMU con TASI e una significativa riduzione della complessità delle aliquote dei Comuni, pur preservando l’autonomia. Nella nuova tassa (visti i tempi ristretti), non dovrebbero essere incluse, oltre alla TARI, neppure altre imposte locali, come quella sulle insegne pubblicitarie e l’occupazione di suolo pubblico. Potrebbe essere inserita invece, oltre all’Imu e alla Tasi, anche l’addizionale Irpef che verrebbe così devoluta interamente allo Stato. Per evitare però che gli enti locali rimangano senza entrate, questi potrebbero ricevere il gettito IMU sui capannoni industriali, pari a 4,5 miliardi di euro circa, che oggi incassa l’Erario. CERTIFICAZIONE UNICA 2015 L’art.2 del Decreto Legislativo c.d. "Semplificazioni", prevede, in via sperimentale, a partire dal 2015, la dichiarazione dei redditi precompilata. A tal fine, l’Agenzia delle Entrate ha pubblicato sul proprio sito la bozza del modello: Certificazione Unica 2015 (corredata dalle istruzioni necessarie), che i sostituti d’imposta dal 2015 (periodo d’imposta 2014), dovranno utilizzare anziche il modello CUD. La nuova certificazione sarà utilizzata per certificare: • i redditi da lavoro dipendente, equiparati e assimilati, • i redditi di lavoro autonomo. (segue a pag.7) 6 (segue da pag.6) Il Sostituto di imposta dovrà pertanto provvedere a: • consegnare la Certificazione Unica ai dipendenti, equiparati e assimilati, ed inoltre ai lavoratori autonomi, entro il 28 febbraio 2015 (ovvero entro 12 giorni dalla richiesta del dipendente in caso di cessazione del rapporto di lavoro); trasmettere la Certificazione Unica in via telematica all`Agenzia delle entrate entro il 9 marzo 2015 (il 7 cade di sabato). Soggetti interessati. Devono provvedere all`invio del flusso telematico coloro che nel 2014 hanno corrisposto somme e valori soggetti a ritenuta alla fonte per: • redditi di lavoro dipendente e assimilati, • redditi di lavoro autonomo, • provvigioni inerenti a rapporti di commissione, di agenzia, di mediazione,di rappresentanza di commercio e di procacciamento di affari • corrispettivi dovuti dal condominio all`appaltatore, • compensi e altri redditi corrisposti dallo Stato, • coloro che 2014 hanno corrisposto contributi previdenziali e assistenziali dovuti all`INPS e all`INPS - gestione dipendenti pubblici e/o premi assicurativi dovuti all`INAIL. Del modello (predisposto per consentire di predisporre la dichiarazione precompilata, ma anche per ospitare la certificazione dei lavoratori autonomi), all’Agenzia delle Entrate andranno inviati: • il Frontespizio, • il Quadro CT: contenente i dati che riguardano la ricezione telematica dei Modelli 7304 resi disponibili dall’Agenzia delle Entrate; • la Certificazione Unica 2015 contenente i dati sia fiscali sia previdenziali delle certificazioni di lavoro dipendente, assimilati e assistenza fiscale e delle certificazioni relative al lavoro autonomo, provvigioni e redditi diversi. Sarà possibile dividere il flusso telematico inviando: il frontespizio, il Quadro CT eventualmente, le certificazioni relative al lavoro dipendente e assimilati in maniera distinta e separata dalle certificazioni relativa ai redditi di lavoro autonomo, provvigioni e redditi diversi. Il frontespizio (prima pagina) conterrà: • i dati del sostituto d’imposta, • i dati del rappresentane firmatario, • le indicazioni del numero delle certificazioni di lavoro dipendente/assimilato e autonomo/provvigioni contenute nel flusso, • i dati relativi all’impegno alla trasmissione telematica. Il frontespizio può essere anche utilizzato per annullare o sostituire una precedente certificazione inviata. Basterà barrare unno dei campi predisposti, ma in caso di annullamento dovranno essere compilati solo i dati anagrafici del sostituto. Il quadro CT, viene utilizzato per comunicare il destinatario del flusso telematico dei risultati del 730. In questo caso, la scadenza è stata anticipata dal 31 al 7 marzo. La compilazione di questo quadro dovrà essere effettuata solo dai datori di lavoro che non hanno mai effettuato questo tipo di presentazione (nel caso di invii separati delle certificazioni da lavoro dipendente, la comunicazione dovrà essere ripetuta per ogni flusso). Se invece si tratta di una variazione di dati già trasmessi dal 2011 si dovrà utilizzare la canonica “Comunicazione per la ricezione dei dati relativi al 730/4”. La certificazione è stata arricchita di dettagli, uno dei più importanti riguarda le varie tipologie di detrazioni. Per quanto riguarda i familiari a carico, che fino all’anno scorso venivano comunicato nelle annotazioni, oggi devono essere inseriti in un’apposita sezione, mentre gli oneri detraibili dovranno essere elencati per tipologia e importo. (segue a pag.8) 7 (segue da pag.7) Parlando infine dei conguagli di redditi erogati da altri soggetti, i sostituti avranno l’obbligo di specificare tutte le categorie di redditi conguagliati e le ritenuti prendendo come esempio il modello 770. Modalità di presentazione. La certificazione unica può essere presentata esclusivamente per via telematica: • direttamente • tramite intermediario abilitato Una volta ricevuto il documento l’Agenzia delle Entrate provvederà a comunicare l’avvenuto ricevimento dei dati. L’utente infatti, potrà controllare “l’avvenuta ricezione” andando sul sito dell’Agenzia ed entrando nella sezione “Ricevute”. Sanzioni. Cambia anche il profilo sanzionatorio a carico dei sostituti d’imposta. A partire dal 2015 infatti, per ogni Certificazione Unica non trasmessa, tardiva o sbagliata, verrà applicata una sanzione pari a 100 euro. La sanzione potrà essere evitata inviando una certificazione correttiva entro 5 giorni dalla scadenza. ACCONTO IVA 2014 Le imprese e i liberi professionisti entro il 29 dicembre 2014 (il 27 dicembre cade di sabato) dovranno versare l’acconto IVA relativo al mese di dicembre 2014 o, per i contribuenti trimestrali, al IV° trimestre 2014. Il pagamento dell’acconto IVA deve essere eseguito telematicamente, tramite i servizi Entratel o Fisconline, o mediante home banking. Rispetto al modello F24 occorre attenersi alle modifiche in vigore dal 1 ottobre 2014. Soggetti esonerati. Da tale adempimento sono esonerati: • i contribuenti che hanno iniziato l’attività nel corso del 2014; • i contribuenti che hanno cessato l’attività entro il 30 settembre 2014 se trimestrali ovvero entro il 30 novembre 2014 se mensili; • i contribuenti che risultavano a credito: nell’ultima liquidazione (dicembre 2013) se mensili, nella dichiarazione annuale 2013 se trimestrali ordinari o nella liquidazione del quarto trimestre 2013 se trimestrali di cui all’articolo 74 DPR 633/72; • i contribuenti che nell’ultima liquidazione periodica dell’anno precedente, hanno evidenziato Iva a debito non superiore a € 116,72; • i contribuenti che hanno effettuato nel 2014 solo operazioni esenti o non imponibili; • i produttori agricoli “esonerati” (volume d’affari fino a € 7.000); • i contribuenti che applicano i regimi agevolati delle nuove iniziative (art.13 legge n.388/2000); • i contribuenti che sono usciti dal regimi agevolati delle nuove iniziative dal 2014; • soggetti che hanno adottato il regime dei “nuovi” minimi dal 2014 (art. 27, DL n. 98/2011); • soggetti che adottanoil regime contabile semplificato ex “vecchi” minimi (art.27 comma 3 DL n.98/2011); • soggetti che sono usciti dal regime contabile semplificato ex “vecchi” minimi con decorrenza 2014; • soggetti che hanno applicato il regime forfetario ex Legge n. 398/91. L'acconto non è in ogni caso dovuto qualora risulti inferiore a Euro 103,29. Calcolo dell’acconto. Per determinare la base imponibile per effettuare il calcolo, è possibile seguire alternativamente tre diverse modalità: (segue a pag.9) 8 (segue da pag.8) Metodo storico. L’acconto sarà pari all’88% del versamento effettuato o che si sarebbe dovuto effettuare per l’ultimo periodo del 2013: -per i contribuenti mensili equivale al debito maturato nel mese di dicembre 2013; -per i contribuenti trimestrali, al debito maturato nella dichiarazione Iva relativa all’anno 2013; -per i contribuenti trimestrali “speciali” (autotrasportatori, distributori di carburante, odontotecnici) di cui all’articolo 74 del DPR 633/72, al debito maturato nel 4° trimestre 2013. Metodo previsionale. La base di riferimento cui applicare la percentuale dell’88%, è rappresentata dal debito Iva che si presume risulterà: -nella liquidazione periodica del mese di dicembre 2014 (contribuenti mensili), -nella dichiarazione Iva relativa all’anno 2014 (contribuenti trimestrali), -nella liquidazione periodica del quarto trimestre 2014 (contribuenti trimestrali art.74 del DPR 933/72). Il metodo previsionale, espone al rischio di sanzioni nel caso in cui l’acconto versato risulti, a consuntivo, inferiore all’88% dell’imposta definitivamente liquidata. Metodo reale. Tale criterio si basa sulle operazioni realmente effettuate fino alla data del 20 dicembre 2014. In questo caso, l’importo calcolato va versato nella misura del 100% (anzichè nella misura dell’88% previsto nel caso di applicazione dei metodi precedenti), da calcolarsi sulla differenza tra Iva a debito e a credito risultante da: -operazioni annotate (o da annotare) nel registro delle fatture emesse (o dei corrispettivi) dal 1 dicembre al 20 dicembre 2014 per i mensili e dal 1 ottobre al 20 dicembre per i trimestrali (vanno ricompresi gli acquisti intracomunitari). Inoltre, le operazioni effettuate dal 1 novembre al 20 dicembre non ancora registrate o fatturate (compresi gli scambi intracomunitari); -iva a credito risultante da acquisti e importazioni annotati dal 1 al 20 dicembre per i mensili e dal 1 ottobre al 20 dicembre per i trimestrali e dagli acquisti intracomunitari computati a debito. Versamenti. I contribuenti titolari di partita iva devono obbligatoriamente effettuare il pagamento (direttamente o tramite intermediario) a mezzo del sistema telematico. I versamenti andranno effetti tramite delega F 24, utilizzando i codici tributo: • 6013 per i contribuenti mensili; • 6035 per i contribuenti trimestrali, per i quali l’acconto non andrà maggiorato dell’1%. L’acconto, potrà essere compensato con l’eccedenza d’imposte e contributi a credito risultanti da Unico 2014, ma non può essere rateizzato. Esercizio di più attività. Nel caso d’esercizio di più attività con contabilità separata, si deve procedere ad un unico versamento dell’imposta complessivamente dovuta, compensando gli importi a debito con quelli a credito. L’acconto va calcolato sommando algebricamente le risultanze relative a ciascuna attività. Operazioni straordinarie. Nei casi di operazioni straordinarie o altre trasformazioni sostanziali soggettive (conferimento d’azienda in società, donazione d’azienda, successione ereditaria, scioglimento società di persone con proseguimento dell’attività sotto forma di ditta individuale, ecc.) si verifica, in linea generale, una situazione di continuità tra i soggetti partecipanti all’operazione. Tenendo presente tale principio si ritiene che il soggetto che “nasce” dalle predette operazioni straordinarie (società conferitaria, erede/i che continuano l’attività del de cuius, donatario dell’azienda, socio di società di persone sciolta per il venir meno della pluralità dei soci che prosegue l’attività in forma individuale, ecc.) debba versare l’acconto IVA 2014 sulla base della situazione esistente nel 2012 in capo al soggetto “dante causa” (con la possibilità comunque di utilizzare uno dei metodi di calcolo successivamente esaminati). Ex Minimi. I soggetti che nel 2014 hanno applicato il regime ordinario (per obbligo o per opzione), non avendo una base di riferimento per il 2013, non sono tenuti al versamento dell’acconto IVA 2014 (analogamente per i soggetti usciti dal regime delle nuove iniziative). (segue a pag.10) 9 (segue da pag.9) Adeguamento ai parametri/studi. La scelta di adeguamento ai parametri/studi di settore per il 2013 non influenza il calcolo dell’acconto IVA 2014 (l’adeguamento è stato infatti effettuato “fuori dichiarazione”). Ravvedimento operoso. In caso di omesso, insufficiente o ritardato versamento dell’acconto, si applica una sanzione amministrativa pari al 30% dell’importo non versato o versato in misura insufficiente. E’ possibile ridurre la sanzione in misura diversa, tramite l’istituto del “ravvedimento operoso”: - se il versamento è effettuato con ritardo non superiore a 14 giorni, la sanzione del 30% è ridotta in misura pari ad 1/15 (0,2%) per ogni giorno di ritardo; -se il versamento è effettuato tra il 15° giorno ma entro 30 giorni dalla scadenza (entro il 26/1/2015) la sanzione prevista è pari al 3% dell’imposta non versata o versata in misura inferiore; - se il versamento è effettuato oltre i 30 giorni ma entro il termine di presentazione della dichiarazione dell’anno successivo, la sanzione prevista è pari al 3,75% dell’imposta non versata o versata in misura inferiore. I codici da utilizzare per i versamenti tardivi nel modello F24 sono: - 8904 per la sanzione ridotta, - 1991 per la quota interessi tardivi (pari al 1%), - 6035 (se trimestrali) o 6013 (se mensili) il codice di riferimento per l'Iva. UNICO 2014 TARDIVO: SCADENZA 29 DICEMBRE Entro il 29 dicembre 2014, il contribuente può sanare la mancata presentazione di Unico 2014. Scaduto infatti il termine per presentare in via telematica le dichiarazioni annuali relative al 2013 (modelli Unico 2014, Iva 2014 e Irap 2014), i contribuenti che non hanno inviato la dichiarazione entro il 30 settembre, hanno 90 giorni di tempo per rimediare, semprecchè non siano state già constatate e comunque non siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento, inviti di comparizione, questionari, richiesta di documenti, eccetera, delle quali il contribuente abbia avuto formale conoscenza. In base all’art. 2, comma 7, DPR n. 322/98 la dichiarazione tardiva è considerata valida, ferma restando l’applicazione della sanzione amministrativa che varierà a seconda che: • l’imposta non sia dovuta, in tal caso andrà applicata solo la sanzione minima per tardiva presentazione, di 25,00 euro (1/10 di 258 euro), utilizzando il codice tributo “8911”; • l’imposta sia dovuta, in tal caso andrà applicata oltre alla sanzione di 25,00 euro per tardiva presentazione, anche quella relativa all’omesso versamento dell’imposta, attraverso l’utilizzo del ravvedimento operoso. Tale istituto prevede il versamento: - degli interessi in misura pari all’1% calcolati a giorno, - della sanzione pari al 3,75% dell’importo non versato, se la regolarizzazione avviene entro il termine di presentazione della dichiarazione relativa all’anno nel corso del quale la violazione è stata commessa. La sanzione ridotta (25 euro), come specificato nella Circolare n. 54/E/2002, è dovuta per ciascuna dichiarazione ricompresa del mod. Unico (se in tale modello è presente anche la dichiarazione IVA l’importo da versare sarà pari a 50 euro). (segue a pag.11) 10 (segue da pag.10) Al modello Studi di settore non va applicata la specifica sanzione (25 euro) perché non costituisce una dichiarazione “autonoma”, essendo parte integrante della dichiarazione dei redditi. Come ha chiarito l’Agenzia delle Entrate nella Circolare n. 41/E del 5/8/2011, in caso di omessa presentazione del modello Studi di settore (irregolarità che si compie non allegando il modello alla dichiarazione dei redditi, nei casi in cui il contribuente vi è obbligato), la sanzione massima di euro 2.065,82 (articolo 8, comma 1, D.Lgs 471/1997) è applicabile soltanto nel caso in cui “il contribuente non provveda alla presentazione dello stesso con una dichiarazione integrativa”, anche a seguito di specifico invito dell’Agenzia. Se il contribuente presenta la dichiarazione oltre i 90 giorni o non la presenta, la dichiarazione si considera omessa. In questo caso non è più ammessa alcuna regolarizzazione e la sanzione prevista varia dal 120% al 240% dell’ammontare delle imposte dovute con un minimo di 258 euro. Se non sono dovute imposte, la sanzione parte da un minimo di 258 euro fino ad un massimo di 1.032 euro. Le dichiarazioni presentate dopo 90 giorni si considerano omesse, ma costituiscono, comunque, titolo per la riscossione delle imposte dovute o di eventuali crediti. Sanzioni per l’intermediario. In caso di omessa/tardiva trasmissione da parte dell’intermediario autorizzato, che ha assunto tale incarico, è prevista una specifica sanzione autonoma e diversa da quella del contribuente. Come chiarito dall’Agenzia delle Entrate nella Circolare n. 11/E/2008, la trasmissione telematica si considera: • omessa, se la stessa non è stata effettuata ovvero non è andata a buon fine (ad esempio il mancato reinvio entro 5 giorni dallo scarto); • tardiva, se la stessa è stata effettuata: - oltre il termine di presentazione della dichiarazione, (se l’impegno alla trasmissione sia stato assunto entro il 30 settembre); - oltre 30 giorni dall’assunzione dell’impegno alla trasmissione, se lo stesso sia stato assunto dopo la scadenza del termine di presentazione della dichiarazione (30 settembre). In caso di omessa/tardiva trasmissione telematica della dichiarazione è applicabile la sanzione prevista dall’art. 7-bis, D.Lgs. n. 241/97 nella misura da 516 a € 5.164 euro, che l’intermediario può regolarizzare tramite il ravvedimento operoso, qualora non siano iniziate attività di controllo da parte dell’Ufficio. Per sanare l’omesso invio del mod. UNICO 2014 l’intermediario deve: • trasmettere la dichiarazione entro 90 giorni dal termine di scadenza (entro il 29/12/2014); • versare la sanzione ridotta di 51 euro (1/10 di 516), utilizzando il codice tributo “8924”, indicando quale “Anno di riferimento” l’anno in cui è stata commessa la violazione (2014). Se il mod. UNICO contiene sia la dichiarazione dei redditi che la dichiarazione IVA, come chiarito dall’Agenzia delle Entrate nella citata Circolare n. 11/E/2008, l’intermediario “deve versare un’unica volta la sanzione”. 770/2014 TARDIVO: SCADENZA 18 DICEMBRE Se il modello 770/2014 ordinario/semplificato non è stato presentato entro il 19/9/2014 (il termine di presentazione fissata al 31 luglio è stata prorogata al 19 settembre dal DPCM 31/7/2014 in GU n.179 del 4 agosto 2014), è possibile sanare l’omissione presentando il modello entro 90 giorni dal termine previsto, ossia entro il 18/12/2014. (segue a pag.12) 11 (segue da pag.11) La dichiarazione tardiva è considerata valida, ferma restando la sanzione ex art. 2, comma 3, D.Lgs. n. 471/97, da 258 a 2.065 euro, applicabile indipendentemente dal versamento o meno delle ritenute. Ai fini della regolarizzazione del mod. 770/2014, il contribuente, entro 90 giorni, deve: • presentare la dichiarazione; • versare la sanzione ridotta pari a euro 25 (1/10 di 258), ex art. 13, comma 1, lett. c), D.Lgs. n. 472/97, utilizzando il codice tributo “8911”. Se le ritenute indicate nel modello 770 non sono state versate o sono state versate in maniera insufficiente trova applicazione anche la sanzione del 30 % che viene ridotta al 10% se, a seguito di controllo di cui all'art.36 bis del DPR n. 600/73, il contribuente provvede al relativo versamento entro 30 gg. dalla comunicazione o al 20% se il pagamento avviene sempre entro 30 gg. in seguito ad una comunicazione di controllo formale. Anche l'Intermediario è soggetto ad una specifica sanzione in caso di omessa o tardiva trasmissione telematica della dichiarazione. Per tali violazioni è applicabile una sanzione che va da euro 516 ad euro 5.164 ma è possibile procedere con il ravvedimento operoso: il ravvedimento si compie con l'invio della dichiarazione (sempre entro 90 giorni dalla scadenza originale) unitamente al versamento della sanzione ridotta pari a 51 euro, utilizzando il codice tributo “8924”. NUOVA ISEE 2015 Con la pubblicazione del DM 7/11/2014 (in GU del 17/11/2014, n.87), è stato approvato il nuovo modello di Dichiarazione Sostitutiva Unica (DSU) con le relative istruzioni, necessario per calcolare l’ISEE con le nuove modalità. Fra le novità, la possibilità di presentare la dichiarazione semplificata, con il modello mini per la maggior parte delle situazioni ordinarie. Per accedere a prestazioni particolari, invece, o per evidenziare specifiche caratteristiche del nucleo familiare, è necessaria la dichiarazione a moduli, con indicazioni aggiuntive. Il nuovo modello permetterà “di identificare meglio le condizioni di bisogno consentendo, al tempo stesso, di contrastare le tante pratiche elusive ed evasive ancora molto diffuse. La situazione economica è valutata tenendo conto del reddito di tutti i componenti, del loro patrimonio (valorizzato al 20%) e, attraverso una scala di equivalenza, della composizione del nucleo familiare (numero dei componenti e loro caratteristiche). Per capire quanto sia importante, il Ministero del Lavoro ricorda che nel 2012 sono state presentate a fini Isee oltre 6 milioni di Dsu (Dichiarazioni sostitutive uniche), corrispondenti a circa di 5 milioni e mezzo di nuclei familiari pari a poco meno del 30% della popolazione. I cardini delle modifiche sono: a) adottare una nozione di reddito disponibile che includa anche somme fiscalmente esenti; b) migliorare della capacità selettiva dell’indicatore con una maggiore valorizzazione della componente patrimoniale; c) attenzione alle tipologie familiari con carichi particolarmente gravosi, e in particolare le famiglie numerose (con tre o più figli) e quelle con persone con disabilità; d) differenziazione dell’indicatore in riferimento al tipo di prestazione richiesta; e) rafforzamento del sistema dei controlli, riducendo le situazioni di accesso indebito alle prestazioni agevolate. Dove si applica. Gli enti che erogano prestazioni sociali agevolate o prevedono la compartecipazione ai costi sono tenuti a usare l'Isee per garantire (segue a pag.13) 12 (segue da pag.12) che la condizione economica dei cittadini sia valutata in modo equo. Per quanto riguarda le prestazioni sociali agevolate erogate a livello locale, per applicare il nuovo Isee, gli enti devono adeguare i regolamenti. Lo stesso vale per la soglia di accesso alla Carta Acquisti. Per assegno di maternità e assegno ai nuclei familiari con almeno tre figli minori, che già prevedevano il ricorso all'Isee, vengono fissate già nel decreto le nuove soglie per mantenere l'attuale numero dei beneficiari. Non è stata invece adottata alcuna estensione dell'applicazione dell'Isee a prestazioni nazionali che non lo utilizzavano. Il reddito. Nella nuova definizione, oltre al reddito Irpef entrano tutti i redditi tassati con regimi sostitutivi o a titolo di imposta (contribuenti minimi, cedolare secca sugli affitti, premi di produttività...), tutti i redditi esenti e quindi anche tutti i trasferimenti monetari ottenuti dalla Pubblica Amministrazione (assegni al nucleo familiare, pensioni di invalidità, assegno sociale, indennità di accompagnamento...), i redditi figurativi degli immobili non locati e delle attività mobiliari. Vengono invece sottratti, gli assegni corrisposti al coniuge in seguito a separazione o divorzio, destinati al mantenimento del coniuge e dei figli (precedentemente valorizzati sia nell'Isee del ricevente che in quello del datore). Sulla componente redditi sono previsti specifici abbattimenti: - Redditi da lavoro dipendente: viene sottratta una quota del 20% fino a 3.000 euro. - Pensioni e trattamenti assistenziali: -20%, fino a un massimo di 1.000 euro. - Costi dell'abitare: sale da 5.165 a 7.000 euro, l'importo massimo della spesa l'affitto registrato che può essere portato in deduzione. Si aggiungono 500 euro ogni figlio convivente dopo il secondo. - Costi per la disabilità: si classificano le diverse definizioni di disabilità, invalidità e non autosufficienza accorpandole in tre distinte classi: disabilità media, grave, e non autosufficienza. Per ciascuna tipologia prevista una franchigia, che ammonta a 4.000 euro se il componente familiare è maggiorenne e presenta una disabilità media; in caso di disabilità grave, il valore sale a 5.500 euro; se la persona non è autosufficiente, la franchigia è stabilita in 7.000 euro. Nei casi in cui la persona disabile è un minorenne, le somme vengono progressivamente aumentate, fino ai rispettivi valori di 5.500, 7.500 e 9.500 euro. Prevista, inoltre, per le persone con disabilità o non autosufficienti deduzioni fino ad un massimo di 5.000 euro per spese certificate di tipo medico-sanitario o di assistenza, nonché finalizzate all’acquisto di cani guida o alla fruizione di servizi di interpretariato per le persone sorde. Il patrimonio. Innanzitutto il patrimonio include i beni immobiliari in cui il parametro da inserire nella dichiarazione è la base imponibile dell’IMU (non più quella ICI). Va anche dichiarata la prima casa anche se esente dall’imposta, ma se la rendita non supera il valore di 52.500 euro, la casa non concorrerà al calcolo. Per ogni figlio convivente successivo al secondo, questa soglia verrà incrementata di 2500 euro. Nel patrimonio vanno dichiarati anche quelli mobiliari, in particolare conti correnti bancari e postali, possesso di titoli, depositi bancari e postali, fondi di investimento, carte di credito e ogni altra forma di investimento finanziario o in titoli. Le franchigie sui conti correnti (cioè le quote di patrimonio escluse dal calcolo) saranno ridotte e si terrà conto della media dei depositi effettuati durante l’arco dell’anno. Inizialmente i dati sul patrimonio mobiliare potranno essere autocertificati. Successivamente sarà l’Anagrafe tributaria a comunicare i dati all’Amministrazione interessata, così, ad esempio, per i redditi IRPEF, ma anche per i conti correnti, i dati verranno acquisiti direttamente, tramite sistema automatizzato, dall’Anagrafe dei conti correnti. Un’altra novità riguarda l’obbligo di comunicare il possesso di imbarcazioni e motocicli di grossa cilindrata. In caso di omissione scattano i controlli mirati. I controlli. Che ci sia bisogno di una stretta è evidente: alla fine del 2011, quando è stata annunciata la riforma, l'80% dei nuclei familiare dichiarava di non possedere neanche un conto corrente o libretto di risparmio, dato non coerente con quelli pubblicati (segue a pag.14) 13 (segue da pag.13) dalla Banca d’Italia. Le misure principali sono la diminuzione dei dati autocertificati, con vantaggi per i cittadini ma anche per evitare le sottodichiarazioni. Ancora, per combattere la prassi di svuotare i c/c al 31 dicembre e ricaricarli il 1° gennaio, visto che la fotografia veniva fatta a fine anno, si considererà ora la giacenza media. Vengono potenziati i controlli grazie a sistemi automatizzati e incrociati. L’Agenzia delle Entrate, segnalerà all’INPS la presenza di eventuali omissioni o difformità tra i dati inseriti nella dichiarazione ISEE e quelli rispetto a quelli registrati nel Sistema informativo dell’Anagrafe tributaria. Nel caso in cui non venga dichiarata la titolarità di nemmeno un conto corrente, i controlli dovrebbero partire in automatico. Controlli incrociati sono previsti anche tra Comuni ed enti erogatori di prestazioni, finanziamenti, e quant’altro. Le Pubbliche Amministrazioni potranno consultare in tempo reale i dati dell’Anagrafe tributaria e dell’Anagrafe dei conti correnti. In caso di rilevamento di qualche difformità tra quanto dichiarato e quanto risulta nelle banche dati, verrà inoltrata la segnalazione alla Guardia di Finanza. La dichiarazione. La riforma come detto sarà in vigore il 1 gennaio 2015. A quel punto, tutti coloro che si iscrivono a una prestazione per la quale serve l’ISEE, dovranno compilare la nuova DSU. La dichiarazione si compone di un Modello Mini, formato da due moduli, che serve per la maggioranza delle prestazioni, e ci sono poi altri sei Moduli aggiuntivi da utilizzare per particolari prestazioni o composizioni del nucleo familiare (prestazioni per il diritto allo studio universitario, prestazioni per minorenni in caso di genitori non sposati e non coniugati fra loro, prestazioni socio assistenziali di ricovero, prestazioni per persone con disabilità, prestazioni connesse ai dottorati di ricerca, presenza nel nucleo familiare di persone non autosufficienti, persone esonerate dalla dichiarazione dei redditi). Un’altra novità, è la possibilità di compilare una nuova dichiarazione, l’ISEE corrente, in corso di validità di una precedente, per aggiornare i dati in tempo reale, ogniqualvolta siano intervenuti dei mutamenti rilevanti della situazione economica della famiglia. Ad esempio, nel caso di perdita di un posto di lavoro da parte di uno dei componenti del nucleo familiare, oppure per la cessazione dell’erogazione di una pensione di invalidità, il mutamento del numero della qualità dei componenti familiari, ecc. In Modello Mini, in realtà, si compone di due moduli: MB.1: dati anagrafici e relativi alla casa di abitazione dell’intero nucleo familiare. FC.1: se ne compila uno per ogni componente del nucleo familiare segnato nel modulo MB.1., con i dati su patrimonio mobiliare, immobiliare, redditi. Ci sono poi altri sei moduli, ognuno dei quali è dedicato a una situazione particolare: MB.2: si compila solo per prestazioni al diritto allo studio universitario e prestazioni per minorenni in caso di genitori non coniugati e non conviventi fra loro. MB.3: si compila solo per prestazioni socio-sanitarie residenziali. MB.1rid: si può compilare in alternativa al modulo MB1, quando il nucleo familiare è ristretto (beneficiario, coniuge e figli), per prestazioni socio-sanitarie per persone con disabilità e/o non autosufficienti maggiorenni. FC.2: si compila se nel ucleo familiare ci sono persone con disabilità e/o non autosufficienti. FC.3: se nel nucleo familiare ci sono persone esonerate dalla presentazione della dichiarazione dei redditi, o in caso di sospensione degli adempimenti tributari a causa di eventi eccezionali. FC.4: serve per il cacolo della componente aggiuntiva (ad esempio, il genitore non convivente), per chiedere prestazioni socio-sanitarie residenziali (compilazione da parte del figlio del beneficiario) e prestazioni per minorenni o universitarie in caso di genitori non coniugati e non conviventi tra loro (compilazione da parte del genitore non convivente con il figlio). (segue a pag.15) 14 (segue da pag.14) Il dichiarante presenta sempre i due moduli del Modello Mini e in più gli eventuali altri moduli necessari all’ente erogatore, al Comune, al Caf o direttamente all’INPS. Sulla base delle informazioni dichiarate dal contribuente, e di quelle presenti nell’anagrafe tributaria e negli archivi INPS, l’istituto di previdenza calcola l’ISEE, e lo comunica al dichiarante attraverso l’indirizzo di posta elettronica contenuto nella DSU o attraverso il CAF o l’ente a cui è stata presentata la DSU. La dichiarazione vale fino al 15 gennaio dell’anno seguente a quello in cui è avvenuta. Con l’entrata in vigore della riforma ISEE, Comuni ed enti erogatori non accetteranno più le vecchie DSU, ma solo quelle compilate attraverso i nuovi moduli, contenuti nel decreto appena pubblicato in Gazzetta Ufficiali. INPS: NUOVE MODALITA’ PER LE VISITE FISCALI Diramata dall’Istituto nazionale di previdenza sociale il nuovo regolamento per l’invio a domicilio del medico fiscale che entrerà in vigore nel 2015. Per i lavoratori pubblici: (Dipendenti statali, insegnanti, lavoratori della pubblica amministrazione, lavoratori degli enti locali, vigili del fuoco, polizia di stato, Asl, militari), prevista la reperibilità 7 giorni su 7, ivi compresi i giorni non lavorativi, festivi, prefestivi e weekend. Le fasce orarie: dalle 9 alle ore 13; dalle 15 alle 18. In questi orari i lavoratori statali devono rimanere presso la residenza indicata nella documentazione medica di malattia e attendere la visita del medico fiscale inviata dal datore di lavoro o dall’Inps. Sono esclusi dal vincolo di reperibilità i dipendenti che si assentano per i seguenti motivi: malattie di una certa entità di cui necessitano cure salvavita; infortuni di lavoro; patologie documentate e identificate le cause di servizio; quadri morbosi inerenti alla circostanza di menomazione attestata; gestazione a rischio. Sono esenti anche i dipendenti nei confronti dei quali è stata già effettuata la visita fiscale per il periodo di prognosi indicato nel certificato. Anche i lavoratori privati hanno l’obbligo di reperibilità 7 giorni su 7. Cambiano invece le fasce orarie: dalle 10 alle 12 e dalle 17 alle ore 19. Nel caso in cui, al momento della visita fiscale, il lavoratore non si trovasse all’interno della residenza segnalata sprovvisto di motivazione, perde il diritto al 100% retribuzione per i primi dieci giorni di malattia. Per i giorni seguenti invece la retribuzione scenderà al 50%. Il dipendente avrà inoltre 15 giorni di tempo per comprovare la propria assenza ed evitare la detrazione dallo stipendio. Nel corso del periodo di assenza per malattia, la retribuzione andrà progressivamente a scendere: dall’inizio della malattia e fino al nono mese (incluso) la retribuzione sarà del 100%; dal 10° mese fino ad un anno di assenza la retribuzione sarà del 90%; dal 13° al 18° mese, la retribuzione sarà pari al 50%. 15 Scadenziario di DICEMBRE 1 dicembre Contratti di locazione: entro oggi dev’essere effettuato il versamento dell’imposta di registro sui contratti nuovi o rinnovati tacitamente con decorrenza 1/11/2014 (che non abbiano optato per il regime della "cedolare secca"). Elenchi Black-list mensili: invio telematico del modello di Comunicazione mensile degli elenchi riepilogativi delle cessioni di beni e delle prestazioni di servizi di importo superiore a euro 500 effettuate e ricevute, registrate o soggette a registrazione, nei confronti di operatori economici aventi sede, residenza o domicilio in Paesi c.d. "black-list". Artigiani e commercianti acconto Inps: scade oggi il termine per versare il 2° acconto 2014 dei contributi eccedente il minimale dovuta da artigiani e commercianti. Professionisti acconto Inps: scade oggi il versamento del 2° acconto 2014 del contributo dovuto dai professionisti iscritti alla gestione separata (20%-27,72%) lavoratori autonomi. DM10/2 telematico: termine di presentazione in via telematica all’Inps del modello DM10/2, relativo alle retribuzioni dei dipendenti del mese precedente. Mensilizzazione dei flussi retributivi individuali: scade oggi il termine per l’invio telematico del modello E-MENS relativo al mese di ottobre. Versamento acconti: scade oggi il termine per versare il 2° o unico acconto di novembre delle imposte sui redditi (Irpef, cedolare secca, Ires, Irap) per il 2014, dovuto da persone fisiche e società di persone, nonché da soggetti Ires e assimilati con esercizio coincidente con l’anno solare. Unico 2014 (contribuenti non titolari di partita Iva): che non partecipano, a società, associazioni e imprese alle quali si applicano gli studi di settore, che hanno scelto nella dichiarazione dei redditi (Unico 2014) il pagamento rateale ed hanno effettuato il primo versamento entro il: -16/6/2014 debbono versare la 7° rata delle imposte e contributi dovuti (come saldo e 1° acconto), con applicazione degli interessi dello 1,81%; -ovvero se hanno effettuato il primo versamento entro il 16/7/2014 debbono versare la 6° rata delle imposte e contributi dovuti (come saldo e 1° acconto), maggiorando preventivamente l' intero importo da rateizzare dello 0,40% a titolo di interesse corrispettivo, con applicazione degli interessi dello 1,48%. 16 Unico 2014 (contribuenti non titolari di partita Iva): che partecipano, a società, associazioni e imprese alle quali si applicano gli studi di settore, che hanno scelto nella dichiarazione dei redditi (Unico 2014) il pagamento rateale ed hanno effettuato il primo versamento entro il: -7/7/2014, debbono versare la 6° rata delle imposte e contributi dovuti (come saldo e 1° acconto), con applicazione degli interessi dello 1,58%. -ovvero se hanno effettuato il primo versamento entro il 20/8/2014 debbono versare la 5° rata delle imposte e contributi dovuti (come saldo e 1° acconto), maggiorando preventivamente l' intero importo da rateizzare dello 0,40% a titolo di interesse corrispettivo, con applicazione degli interessi dello 1,10%. Imu Enti non commerciali: scade oggi l’invio telematico della dichiarazione IMU per il 2012 e 2013. 15 dicembre Fatturazione differita: termine ultimo per l’emissione e registrazione delle fatture differite relative alla cessione di beni la cui consegna o spedizione risulti da documento di trasporto emesso nel mese di novembre. 16 dicembre Saldo IMU/TASI: scade il termine per il pagamento del saldo IMU/TASI per l’anno 2014(salvo eventuali proroghe dell’ultimo minuto). Iva Mensile: scade oggi il versamento dell’Iva relativa al mese di novembre per i contribuenti con contabilità Iva mensile. Pagamento dell’Accisa: versamento dell’accisa sui prodotti ad essa assoggettati immessi al consumo nel mese di novembre. Dichiarazione d’intento: i contribuenti Iva con obbligo di liquidazione mensile, che hanno ricevuto le dichiarazioni d’intento rilasciate da esportatori abituali (o da intermediari abilitati alla trasmissione telematica delle dichiarazioni), entro oggi dovranno inviare la comunicazione dei dati contenuti in tali dichiarazioni per le quali le operazioni effettuate senza applicazione d’imposta sono confluite nella liquidazione con scadenza del 16 dicembre. Irpef sostituti d’imposta: versamento delle ritenute sulle retribuzioni corrisposte nel mese di novembre sui redditi da lavoro dipendente, lavoro autonomo, provvigioni, collaborazioni occasionali e coordinate e continuative. Contributi Inps lavoratori a progetto: scade il termine di versamento del contributo (20% o 27,72%) sui compensi corrisposti nel mese di novembre. Contributi Inps su collaborazioni e retribuzioni: termine di versamento dei contributi relativi al mese precedente e presentazione della relativa denuncia delle retribuzioni corrisposte (modello DM 10/2). Contributi Inps pescatori autonomi: scade il termine di versamento dei contributi dovuti mensilmente da parte dei pescatori autonomi. 17 Contributi Inps per operai agricoli: termine di versamento dei contributi relativi al 2° trimestre 2014 per operai a tempo determinato e indeterminato e compartecipanti individuali. 18 dicembre 770 2014 Tardivo: ultimo giorno utile per la presentazione tardiva (trasmissione telematica) del Mod.770 (semplificato e ordinario) non presentato entro il 19/9/2014. 29 dicembre Unico/Iva/Irap 2014 Tardivo: ultimo giorno utile per la presentazione tardiva (trasmissione telematica) del Mod.Unico/Irap/Iva non presentato entro il 30/9/2014. Acconto Iva: scade oggi il pagamento dell’acconto Iva relativo al 2014 per i soggetti in contabilità Iva mensile e trimestrale. Datori di lavoro agricoli: versamento della rata mensile dei contributi ENPAIA dovuti per gli impiegati agricoli. Enpaia Denuncia mensile: termine di presentazione da parte dei datori di lavoro della denuncia mensile per gli impiegati agricoli (DPA/01). Operazioni intracee (contribuenti mensili): presentazione telematica degli elenchi intrastat delle cessioni e/o acquisti intracomunitari effettuati nel mese precedente. 31 dicembre Contratti di locazione: entro oggi dev’essere effettuato il versamento dell’imposta di registro sui contratti nuovi o rinnovati tacitamente con decorrenza 1/12/2014 (che non abbiano optato per il regime della "cedolare secca"). Elenchi Black-list mensili: invio telematico del modello di Comunicazione mensile degli elenchi riepilogativi delle cessioni di beni e delle prestazioni di servizi di importo superiore a euro 500 effettuate e ricevute, registrate o soggette a registrazione, nei confronti di operatori economici aventi sede, residenza o domicilio in Paesi c.d. "black-list". DM10/2 telematico: termine di presentazione in via telematica all’Inps del modello DM10/2, relativo alle retribuzioni dei dipendenti del mese precedente. Mensilizzazione dei flussi retributivi individuali: scade oggi il termine per l’invio telematico del modello E-MENS relativo al mese di novembre. Studi di settore: scade oggi la comunicazione da eseguire tramite utilizzazione del software "Segnalazioni" accessibile dal sito internet dell'Agenzia delle Entrate per segnalare le cause che giustificano le anomalie o gli scostamenti relativi alla dichiarazione Unico 2014. 18

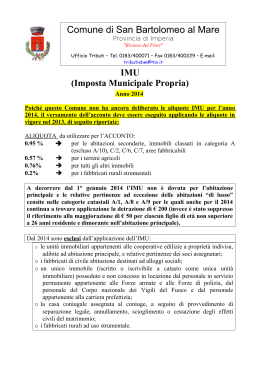

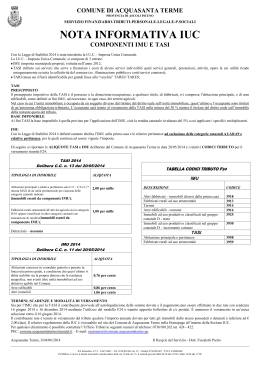

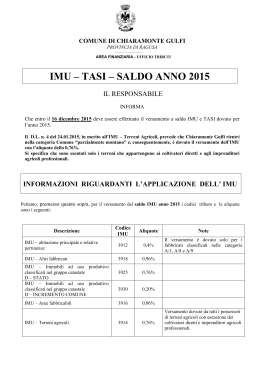

Scaricare