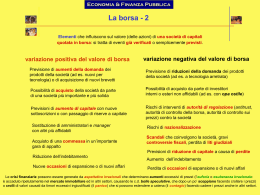

LE AZIONI E LE OBBLIGAZIONI EMESSE DALLA S.P.A introduzione Nell’ambito della disciplina delle società per azioni, l’aspetto relativo ai mezzi di finanziamento è stato fortemente innovato dalla riforma attuata con il decreto legislativo del 17 gennaio 2003, n. 6, emanato dal Governo in virtù della legge delega 3 ottobre 2001, n.366. Con tale riforma si è provveduto a sostituire integralmente i capi del Codice Civile dedicati alla materia delle società di capitali, modificando gli istituti già esistenti e introducendone di nuovi. Contenuto riforma L’esaltazione del principio di autonomia statutaria, inteso come potere dei soci di elaborare regole di funzionamento e di organizzazione adatte al tipo di attività economica svolta dalla società, costituisce il principale elemento di innovazione contenuto nella legge di riforma E’ proprio per rispondere alle mutevoli esigenze delle imprese che la riforma è intervenuta ad adeguare la disciplina dei modelli societari alle caratteristiche dei mercati odierni. Mezzi di finanziamento Sotto il profilo dei mezzi di finanziamento delle società per azioni, tale principio si traduce nella moltiplicazione degli strumenti finanziari messi a disposizione della società. la caratteristica del nuovo sistema di finanziamento dell’impresa societaria che si manifesta con maggiore immediatezza proprio nella possibilità di ricorrere ad una tipologia ampia di strumenti finanziari che si può individuare. In particolare, in questo ambito, la riforma del diritto societario del 2003 ha ulteriormente ampliato e reso più elastiche le figure delle azioni e delle obbligazioni, consentendo, da un lato, la creazione di ulteriori categorie di azioni con peculiari diritti patrimoniali o con alterazioni del diritto di voto, dall’altro, prevedendo che il contenuto economico delle obbligazioni possa essere in parte condizionato all’andamento economico della società. novità Accanto agli strumenti di finanziamento tradizionali, azioni e obbligazioni nelle loro varie tipologie, si aggiungono, dunque, altri strumenti finanziari completamente nuovi, che vanno da quelli che la legge denomina “altri strumenti partecipativi” , i quali possono essere forniti di particolari diritti patrimoniali o amministrativi, con la sola eccezione del diritto di voto nell’assemblea generale degli azionisti,fino ai patrimoni e finanziamenti destinati. Chi stabilisce i contenuti di tali strumenti? per gli strumenti alternativi, l’art. 2346 c.c. semplicemente ne rimette la determinazione del contenuto alla libertà statutaria. quadro di complessiva deregolamentazione all’interno di ogni singolo strumento, anche tradizionale AZIONI: caratteristiche titoli che rappresentano quote di capitale sociale di società per azioni, società cooperative e società in accomandita per azioni. Queste società emettono azioni con lo scopo di raccogliere liquidi necessari per la propria attività e per i propri investimenti. Questo capitale è chiamato anche capitale di rischio in quanto in caso di fallimento i proprietari delle azioni verranno liquidati per ultimi sempre che rimanga un capitale da distribuire. Un altro elemento di incertezza di questo tipo di titolo è la remunerazione che viene data periodicamente ( dividendo). Infatti il dividendo è distribuito solo se già siano stati remunerati i finanziatori a titolo di debito (creditori, obbligazionisti),inoltre devono essere rispettati dei vincoli statutari e legali con i quali l’assemblea degli azionisti decreti la distribuzione (riserve). per azioni quotate in Borsa Per le azioni quotate sul mercato subentra un altro elemento di incertezza : l’andamento dei prezzi/delle quotazioni; se un investitore acquista titoli dopo la costituzione della società o al contrario vuole vendere l’investimento prima dello scioglimento della stessa,il prezzo di acquisto o vendita non potrebbe essere conosciuto a priori in quanto creati quotidianamente dall’incontro di offerta e domanda sul mercato borsistico A compensazine… A compensare questi rischi subentrano una serie di diritti maggiori di quelli garantiti ad altri soggetti;non esiste limite alla remunerazione: più sono gli utili netti dell’azienda più le quote spettanti agli azionisti saranno alte. Inoltre l’azionista ha diritto a partecipare alle assemblee sociali e proporzionalmente alle quote possedute può modificarne le decisioni. Infine la legge italiana gli garantisce il diritto di opzione ovvero garantisce il mantenimento delle quote possedute proporzionalmente di un eventuale aumento di capitale. Diritti degli azionisti Diritti patrimoniali: - partecipazione agli utili-dividendo - Quota residua in caso di liquidazione - Opzione su azioni di nuova emissione - Recesso Diritti amministrativi: - voto in assemblea -impugnativa delle delibere assembleari invalide - intervento in assemblea - denuncia al collegio sindacale di fatti censurabili - visionare il progetto di bilancio - consultare il libro dei soci, delle assemblee - richiedere la convocazione delle assemblee - denunciare al Tribunale gli amministratori Descriviamo ora le tipologie di azioni: AZIONI ORDINARIE: sono emesse normalmente e chi le detiene può amministrare ( partecipare ad assemblee ordinarie o straordinarie ) sia in prima persona o delegando qualcun altro. Nelle assemblee hanno il diritto di voto;in caso di assenza o di contrarietà alle scelte prese in assemblea l’azionista può rivolgersi al tribunale per impugnare la delibera sempre se esse siano contrarie allo statuto o alla legge;hanno anche il diritto di convocare l’assemblea a patto che la richiesta sia fatta da almeno azionisti che raggiungano in totale il 10% del capitale sociale. Queste azioni sono tassativamente nominali e sono intestate a persone giuridiche o fisiche iscritte nel libro dei soci. Per quanto riguarda i diritti patrimoniali l’azionista ha il diritto al dividendo e all’eventuale rimborso in caso di fallimento ( sempre se rimangano liquidi dopo aver rimborsato le altre categorie di azionisti).La legge decreta che in caso di assemblea che modifichi forma,oggetto o sede (all’estero) l’azionista in caso di contrarietà ha il diritto di recesso del contratto ovvero il diritto a vedersi liquidata la propria quota con un valore coerente con il patrimonio netto dell’azienda. Infine nel caso di aumenti di capitale viene riconosciuto di sottoscrivere le nuove azioni proporzionalmente a quelle già possedute. AZIONI PRIVILEGIATE: sono nominative e garantiscono a chi le possiede un privilegio sulla ripartizione degli utili o nel caso di fallimento dell’azienda. L’atto costitutivo,infatti,determina la quota di utile destinata a tali azioni;lo stesso atto può garantire l’immagazzinamento dei dividendi cioè garantisce a questi azionisti il recupero dei dividendi non incassati. In caso di fallimento gli viene garantito un rimborso equivalente al valore nominale delle azioni o in alternativa ricevere una somma maggiore rispetto agli azionisti ordinari. A tanti privilegi si contrappone una limitazione dei diritti amministrativi in quanto può votare solo nelle assemblee straordinarie o anche può non aver diritto di voto. Questo tipo di azioni è emesso raramente. AZIONI DI RISPARMIO: sono finalizzate a reperire liquidi a titolo di capitale proprio tra i piccoli investitori che puntano più alla questione economica che a quella amministrativa;sono titoli al portatore e sono emessi solo da società votate in mercati,italiani ed europei,regolamentari. Hanno il privilegio sia nella remunerazione che nel rimborso;nella fattispecie i titoli emessi antecedentemente al 1998 hanno diritto ad un minimo dividendo del valore del 5% del valore nominale ed inoltre possono cumulare i dividendi non avuti nei 2 esercizi successivi. Un altro privilegio è che la remunerazione di questi titoli deve superare del 2% del valore nominale quella destinata ad azioni ordinarie;in caso di fallimento il rimborso è garantito in via prioritaria rispetto agli altri. Per i titoli emessi successivamente al 1998 le caratteristiche non sono stabilite legalmente ma dall’atto costitutivo dell’azienda. Fra tanti pregi l’unico difetto è che tali azioni non danno diritto né a voto né a partecipazione alle assemblee se non tramite un rappresentante che partecipa a nome dell’intera categoria. AZIONI CORRELATE ( TRACKING STOCKS): hanno visto la luce e si sono diffuse negli USA negli anni 80 e sono entrate nel nostro ordinamento di diritto societario recentemente. La loro particolarità è che la remunerazione periodica è funzione di risultati ottenuti in un determinato settore ( attività) della società .La società emette tale azione per rendere più visibili i settori con maggiore possibilità di crescita evitando lo scorporo giuridico dell’azienda. L’atto costitutivo definisce per ogni caso le limitazioni dei diritti e la quantificazione della remunerazione. Tuttora in Italia non vi sono questi titoli. Ricordiamo che le azioni che hanno un limite parziale o totale del diritto al voto non possono superare il 50% dell’intero capitale sociale. di godimento: Possono essere attribuite al possessore di azioni ordinarie, in sostituzione delle stesse e solo a seguito del rimborso del valore nominale di queste ultime, quando il valore dell’azione ordinaria sia superiore, al momento del rimborso, al valore nominale a causa delle riserve esistenti. Non hanno diritto al voto, salva espressa previsione dell’atto costitutivo, ma permettono di partecipare agli utili e alla quota del capitale dopo che siano state soddisfatte le altre azioni a favore dei prestatori di lavoro: Vengono emesse a fronte dell’imputazione a capitale sociale di utili di esercizio ed assegnate gratuitamente ai lavoratori della società o di società controllate, sono stabilite da apposite norme la forma, i diritti spettanti ai possessori ed i modi di trasferimento delle stesse azioni; con prestazioni accessorie: emesse solo in presenza di espressa previsione nell’atto costitutivo e col consenso unanime dei soci sono caratterizzate dall’onere, per il possessore, di ulteriori prestazioni non in denaro, ulteriori rispetto al conferimento già eseguito. La trasferibilità di tale tipo di titolo è subordinata al preventivo assenso da parte dell’organo amministrativo. Valor di emissione Può essere AL VALORE NOMINALE – ALLA PARI SOPRA IL VALORE NOMINALE – ossia SOPRA LA PARI (la differenza tra Valore di emissione e valore nominale viene destinato a FONDO SOVRAPREZZO AZIONI che si utilizzerà in caso di autofinanziamento NON PUO’ ESSERE SOTTO LA PARI La quotazione Un merito particolare nel processo di avvicinamento dei risparmiatori alla Borsa va attribuito alla riforma dei mercati finanziari, realizzata con una serie di interventi legislativi (iniziata nel 1991 con l’istituzione delle Sim e culminata nel 1998 con l’entrata in vigore del TUF) diretti a garantire una maggiore tutela dell’investitore e una maggiore efficienza e trasparenza nelle transazioni. Un investimento in azioni è un’operazione complessa per chi è abituato a ricevere un interesse nominale certo a scadenze prestabilite, ma malgrado ciò l’investimento in Borsa è visto da alcuni come un gioco… Come gestire il rischio L’investimento quindi è rischioso, ma il rischio è un prezzo da pagare per ottenere un maggior rendimento e comunque può essere ridotto agendo in modo oculato, cioè diversificando le componenti del portafoglio e ricorrendo a tecniche professionali nelle fasi di stock picking e di market timing. Mercato azionario primario e secondario Nel mercato azionario primario l’offerta privata è esclusivamente indirizzata a determinati investitori,solitamente istituzionali (banche) Queste operazioni non vengono pubblicizzate in quanto i potenziali investitori vengono contattati tramite un intermediario. L’offerta pubblica,invece,ha come finalità la distribuzione del titolo ad un vasto pubblico;questo tipo di offerta è molto costosa in quanto gli obblighi di informazione e i costi di promozione sono maggiori. Da non sottovalutare è anche il costo indiretto derivante dal fatto che la maggiore informazione avvantaggia le concorrenti dell’impresa emittente. Le offerte pubbliche si differenziano in seasoned offerings e initial public offering.Le prime sono offerte realizzate al momento dell’aumento di capitale di società già quotate che vantano una reputazione solida;nel secondo caso l’offerta avviene per la prima volta e l’emittente non ha ancora la fiducia dell’investitore. L’intermediario,in questo caso,svolge un ruolo importante in quanto la sua reputazione può aiutare nel piazzare i titoli. Nel secondo caso di offerta la società che la propone deve innanzi tutto richiedere l’ammissione alla negoziazione in borsa;dal momento che questa avviene la società si espone,in maniera consapevole,al confronto con altre società già presenti sul mercato. Dove si transano le azioni? Il mercato regolamentato e’ caratterizzato dalla struttura, dai soggetti abilitati a negoziare e dalla modalità di negoziazione definiti dall’autorità che gestisce il mercato. In Italia l’esempio principale è dato dalla Borsa italiana spa. A fine 2006 essa contava circa 311 società;il mercato più importante è quello telematico azionario dove avvengono le negoziazioni di azioni di risparmio,ordinarie e privilegiate. Tali azioni vengono suddivise,in base alle dimensioni ed ai requisiti in : chip,star e standard. blue chip, mercati star, mtax, tah, mta international,mercato expandi,mac (mercato alternativo del capitale) Le caratteristiche negoziali di un mercato non regolamentato non sono soggette a norme definite dalle autorità ma più che altro dalla concorrenza tra gli operatori. I mercati OTC sono caratterizzati da una flessibilità maggiore e dalla possibilità di personalizzazione in quanto tutte le trattazioni avvengono bilateralmente(cliente-intermediario); un difetto è dato da una più bassa trasparenza e liquidità. Per i titoli azionari,visto l’obbligo di concentrare gli scambi dei titoli quotati in borsa,si può parlare di negoziazione OTC riferendosi solo a quei titoli non quotati o non obbligati alla concentrazione. Tale obbligo non esiste nel caso vengano negoziati blocchi di azioni;per blocco intendiamo un ordine quantitativamente elevato il cui controvalore è pari o maggiore alla somma determinata del controvalore medio giornaliero degli scambi degli stessi titoli effettuati negli ultimi 6 mesi. OPS e OPV Di un’offerta pubblica,la principale caratteristica è la provenienza del titolo offerto in quanto possono essere o nuovi o ceduti da investitori che ne sono già in possesso. Nella prima ipotesi si parla di OPS (offerta pubblica di sottoscrizione) è avviene quando l’assemblea straordinaria di una società decide l’aumento di capitale con riserva di diritto di sottoscrizione ai nuovi investitori. Questo tipo di offerta è la preferita dal mercato in quanto le liquidità restano a disposizione della società. Le OPV (offerta pubblica di vendita) sono effettuate da soci della società che mettono in vendita le proprie azioni. Solitamente questo avviene perché l’investitore vuole disimpegnarsi parzialmente dalla vita aziendale pur continuando a detenere quote influenti della società. Qualche volta questi due tipi di offerte si combinano tra loro: parte dei nuovi titoli vengono offerti a soci e parte ai nuovi investitori Ciò che costituisce il mercato secondario sono i titoli negoziati già in circolazione. Le operazioni di compravendita possono avvenire sia in mercati regolamentati che non. La borsa : GLI INDICI AllStars Mib 30 Mibtel Midex S&P/Mib All STARS All Stars è un indice azionario dei titoli che fanno parte del Segmento titoli con alti requisiti (detto anche STAR).] All'inizio, l'indice All Stars comprendeva i titoli dei segmenti di Borsa Italiana Star e techSTARS. Con la chiusa del segmento techSTARS di Borsa Italiana, e del relativo indice, i titoli quotati nel techSTARS sono confluiti nel segmento Star. Da allora, l'indice All Stars considera tutte le aziende dello Star. Il Segmento STAR, acronimo di Segmento Titoli con Alti Requisiti, è un segmento del Mercato Telematico Azionario gestito da Borsa Italiana che comprende Società per Azioni di medie dimensioni (con capitalizzazione fino ad 1 miliardo di Euro). Creato nel 2001, il segmento accoglie attualmente oltre 70 società e richiede, per esservi ammessi, caratteristiche ed impegni piuttosto vincolanti per le società che ne fanno parte, in particolare requisiti di trasparenza, liquidità del titolo e Corporate governance. Caratteristiche richieste Trasparenza nelle comunicazioni societarie, ossia: Pubblicazione delle relazioni trimestrali entro 45 giorni dalla data di chiusura; Un Sito Internet dedicato e costantemente aggiornato, con informazioni disponibili sia in italiano che in inglese; Nomina di un manager espressamente addetto alle relazioni con gli investitori (Investor Relations). Liquidità del titolo, ovvero un flottante che sia almeno il 35% del capitale sociale per le società di nuova quotazione e del 20% per le società già quotate che richiedano di passare al segmento. Corporate governance, ovvero tutte le procedure e regole nella gestione dell'azienda e la suddivisione dei poteri di gestione e controllo. In dettaglio sono richiesti: La presenza di amministratori indipendenti nel Consiglio d'amministrazione; La nomina di un Comitato per il controllo interno, composto in maggioranza dagli stessi amministratori indipendenti; Un piano di remunerazione ed incentivazione per amministratori e manager. ALCUNI TITOLI ALL STARS Banca Etruria (Banca Popolare dell'Etruria e del Lazio) S.c.r.l. •Ducati Motor Holding S.p.A. Brembo S.p.A. •Fiera Milano S.p.A. Stefanel S.p.A S&P Mib Lo S&P MIB è attualmente il più significativo indice azionario della Borsa italiana. È il paniere che racchiude le azioni delle 40 maggiori società italiane ed estere quotate sui mercati gestiti da Borsa Italiana. Lo S&P MIB è quotato dal 2 giugno 2004, ma la sua piena operatività si è avuta dal 20 settembre dello stesso anno, ultimo giorno di vita del MIB 30 (paniere di 30 azioni), che ha sostituito. L'indice è nato in seguito ad una partnership tra Borsa Italiana e la società di rating Standard & Poor's da cui entrambi i partner hanno trovato reciproco vantaggio: Borsa Italiana si è liberata dall'incombenza di seguire, aggiornare e gestire (tecnicamente e metodologicamente) qualcosa che esulava dalla sua attività principale e ha garantito al suo indice una maggiore visibilità (data la notorietà di Standard&Poor's) Standard & Poor's ha potuto aggiungere al suo paniere di indici anche quello della borsa italiana, sopportando solamente un costo marginale data la struttura apposita della quale è dotata, al fine di garantire maggiore notorietà L'indice di borsa S&P Mib costituisce il nuovo benchmark del mercato borsistico italiano e resta l'unico indice sottostante di prodotti derivati. Esso rappresenta all'incirca l'80% della capitalizzazione del mercato azionario italiano. I derivati dall'indice I prodotti derivati, futures, minifutures e opzioni sull'indice S&P/MIB negoziati sul mercato IDEM dal 22 marzo 2004 sono: futures su S&P/MIB minifutures su S&P/MIB opzioni su S&P/MIB I futures sono contratti a termine standardizzati per poter essere negoziati facilmente in Borsa. Il contratto future è un contratto uniforme a termine su strumenti finanziari con il quale le parti si obbligano a scambiarsi alla scadenza un certo quantitativo di determinate attività finanziarie ad un prezzo stabilito; ovvero, nel caso di future su indici, a liquidarsi una somma di danaro pari alla differenza fra il valore dell'indice di riferimento alla stipula del contatto ed il valore dello stesso indice nel giorno di scadenza. Mibtel Il MIBtel è l'indice principale della Borsa italiana in quanto “riassume” tutte le azioni quotate su MTA e MTAX. Questo viene ricalcolato ogni minuto durante la fase di negoziazione continua sulla base dei prezzi degli ultimi contratti conclusi su ciascuna azione componente il paniere. La base dell'indice è stabilita in 10.000 punti e relativa al 3 gennaio 1994. Il Mibtel è un indice di prezzo, quindi come si diceva sopra, non tiene conto dello stacco di dividendi o di eventuali frutti periodici pagati dalle società che lo compongono. Al termine della seduta viene anche calcolato in versione total return, tenendo conto dell'effetto del reinvestimento dei dividendi delle società in esso rappresentate; in questo caso è contrassegnato dal suffisso "TR” Mercato Telematico Azionario (MTA) Per Mercato Telematico Azionario (MTA) si definisce uno di quei quattro comparti del mercato di Borsa Italiana S.p.A.in cui vengono negoziati diritti d'opzione, obbligazioni convertibili, warrants e azioni o quote di OICR (Organismi d'investimento collettivo del risparmio) quotati in Borsa. I segmenti del Mercato Telematico Azionario sono quattro: 1. Star(capitalizzazione pari o superiore a 40 milioni di euro e altri requisiti -v.dopo-) 2. Blue Chips (capitalizzazione pari o superiore a 1 miliardo di euro) 3. Standard (capitalizzazione pari o superiore a 40 milioni di euro) 4. Mercato Telematico dei fondi (MTF) 5. International (titoli emessi da società estere e negoziati in altri mercati regolamentati) Questa suddivisone per segmenti è per capitalizzazione (minimo un milione di euro) e l'assegnazione degli strumenti finanziari ai segmenti è attribuita alla Borsa Italiana S.p.A. che valuta costantemente i requisiti per le varie richieste di qualifiche delle emittenti. Ciascun segmento ha una propria fase d'asta e orario di negoziazione,alle quali possono essere ammessi solo determinati operatori, come i soggetti che svolgono in via esclusiva attività di negoziazione per proprio conto (i cosiddetti Locals), le banche nazionali, gli intermediari finanziari iscritti nell'elenco del Testo unico bancario all'art.107, gli agenti di cambio regolarmente iscritti al ruolo e le imprese d'investimento nazionali, comunitarie ed extracomunitarie, tutti autorizzazti alla negoziazione per conto proprio o per conto di terzi. Midex Il Midex è un indice di borsa che considera le quotazioni di aziende italiane ed estere che fanno parte del segmento Blue Chip del MTA e del MTAX (ex Nuovo Mercato) e che non sono incluse nell'indice S&P/MIB. L'indice è stato creato il 31 dicembre 1994 con un valore pari a 10.000. LE OBBLIGAZIONI cfr. testo scolastico per la parte generale Credito V/ società di capitali - obbligazionista valore nominale: valore facciale dell'obbligazione. E' il valore su cui viene calcolata la cedola ed è il valore rimborsato alla scadenza del titolo cedola: interesse periodico (semestrale o annuale) che il possessore dell'obbligazione incassa. Se un'obbligazione del valore di 1000 euro ha un tasso fisso del 3% annuo la cedola annua è 1000 x3/100 = 30 euro (lordi) tasso d'interesse: remunerazione offerta dall'obbligazione in percentuale obbligazioni tasso fisso: il tasso di interesse è uguale e fisso per tutta la durata dell'obbligazione (es. obbligazione di 3 anni che paga il 3% all'anno). obbligazioni tasso variabile: il tasso di interesse non è certo per tutta la durata, ma varia secondo il tasso di riferimento. Se il tasso di riferimento sale, allora anche il tasso di interesse sale secondo un parametro predeterminato; se il tasso di riferimento scende anche il tasso di interesse dell'obbligazione scende secondo un parametro predeterminato. Di solito come tassi di riferimento si usano tassi di mercato conosciuti come l'Euribor. Esempio: l'obbligazione dura tre anni e paga il tasso Euribor a 6 mesi meno lo 0,30% (o meno 30 punti base o p.b.) Per conoscere il rendimento si prende il tasso euribor 6 mesi si toglie lo spread previsto. Se il tasso euribor 6 mesi èil 2,40% l'obbligazione pagherà 2,40% - 0,40% = 2,00% . Se, con il passa e del tempo, l'euribor 6 mesi sale al 2,70%, l'obbligazione pagherà un tasso di interesse di 2,70% - 0,40% =2,30% obbligazioni tasso misto: l'obbligazione paga per un certo periodo un tasso fisso e per un altro periodo un tasso variabile. Esempio: l'obbligazione ha durata di 4 anni. Paga per il primo anno un tasso fisso del 3,00% e dal secondo anno al quarto un tasso pari all'euribor 6 mesi meno 40 p.b. obbligazioni tasso step up: l'obbligazione paga un tasso fisso, che cresce di anno in anno secondo uno schema prefissato. Esempio: l'obbligazione dura 3 anni e paga il seguente interesse: 1° anno: 3,00% 2° anno: 3,50% 3° anno: 4,00% obbligazioni tasso step down: l'obbligazione paga un tasso fisso, che scende di anno in anno secondo uno schema prefissato. Esempio: l'obbligazione dura 3 anni e paga il seguente interesse: 1° anno: 4,00% 2° anno: 3,50% 3° anno: 3,00% obbligazione corporate: obbligazione emessa da una società obbligazione high yeld: obbligazione ad alto rendimento (e ad alto rischio): sono emesse da paesi in via di sviluppo (principalmente Sud America e Asia), da società di paesi in via di sviluppo oppure da società di paesi sviluppati che per settore e dimensione non offrono elevate garanzie (es: start up). Poichè sono titoli emessi da un debitore che potrebbe avere problemi ad onorare gli impegni presi (pagamento puntuale delle cedole e del capitale) offrono un rendimento maggiore. Maggiore è il rendimento rispetto ai tassi di mercato, maggiore è il rischio insito nell'emissione obbligazioni convertibili: emesse da società quotate in borsa, alla scadenza offrono al risparmiatore le possibilità di scegliere tra il rimborso del capitale oppure la sottoscrizione di azioni di nuova emissione ad un prezzo e con modalità fissate in passato, al momento dell'emissione delle obbligazioni convertibili obbligazioni strutturate: obbligazioni in cui il rimborso del capitale (caso raro) o l'ammontare della cedola (caso frequente) dipendono dall'andamento di uno o più strumenti finanziari o indici sottostanti (es: indice di borsa Mib, inflazione italiana, basket di 10 azioni). Esempio: l'obbligazione XY ha durata di 4 anni. Alla scadenza verrà rimborsato il valore nominale. La cedola annua sarà pari al 4% a patto che il prezzo dell'azione Fiat, al 20/10 di ogni anno, non sia inferiore a euro 5. In caso di prezzo inferiore ad euro 5,per quell'anno l'obbligazione non pagherà cedola. zero coupon bond: obbligazioni che non pagano cedola e che rimborsano il capitale alla scadenza. L'interesse è dato tra il prezzo di acquisto e il valore nominale di rimborso. Esempio: uno zero coupon bond mi rimborserà 100 euro tra 3 anni. Io oggi compro questo zero coupon bond a 90. Il mio interesse è dato dalla differenza tra 100 (prezzo di rimborso) e 90 (prezzo di acquisto), cioè 10 su un capitale iniziale di 90. obbligazioni subordinate: sono obbligazioni il cui rimborso avviene solo dopo che siano state rimborsate le obbligazioni "classiche". Per questo motivo sono più rischiose (in caso di insolvenza dell'emittente saranno rimborsate dopo le altre, se ci saranno ancora risorse disponibili) e quindi offrono rendimenti più alti. obbligazioni callable: nelle obbligazioni callable il debitore ha la facoltà (non l'obbligo) di rimborsare le obbligazioni prima della scadenza prefissata. Ad esempio un'obbligazione di durata di 5 anni ma callable dopo il secondo potrebbe durare un massimo di 5 anni, ma il debitore potrebbe decidere di rimborsarla dopo 2 anni (pagando ovviamente gli interessi solo peri 2 anni di vita effettiva del titolo)

Scaricare