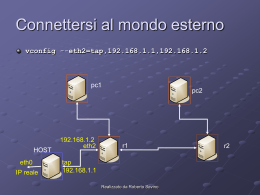

DOCUMENTO D’OFFERTA PUBBLICA DI ACQUISTO VOLONTARIA TOTALITARIA Ai sensi degli articoli 102 e 106, comma 4 del D.Lgs. 24 febbraio 1998, n. 58 DI AZIONI ORDINARIE SAVINO DEL BENE S.p.A. Trasporti Internazionali Agenzia Marittima Savino del Bene s.p.a. OFFERENTE Palio S.p.A. _______________________________________________________ STRUMENTI FINANZIARI OGGETTO DELL’OFFERTA N. 27.384.172 azioni ordinarie Trasporti Internazionali Agenzia Marittima Savino del Bene s.p.a Corrispettivo unitario offerto Euro 2,50 DURATA DELL’OFFERTA CONCORDATA CON BORSA ITALIANA S.P.A. Dal 18 marzo 2003 al 23 aprile 2003 incluso (salvo proroga) dalle ore 8.30 alle ore 16.30 CONSULENTE FINANZIARIO DELL’OFFERENTE INTERMEDIARIO INCARICATO DEL COORDINAMENTO DELLA RACCOLTA DELLE ADESIONI MPS Merchant Banca per le Piccole e Medie Imprese s.p.a. MPS Finance Banca Mobiliare s.p.a L’adempimento di pubblicazione del documento informativo non comporta alcun giudizio della CONSOB sull’opportunità dell’adesione e sul merito dei dati e delle notizie contenute in tale documento. Marzo 2003 INDICE PREMESSE 7 A. A.1 A.2 A.3 A.4 AVVERTENZE CONDIZIONI DI EFFICACIA DELL’OFFERTA CONDIZIONI DI EFFICACIA DELL’OFFERTA DETTATE DALLA LEGGE COMUNICATO DELL’EMITTENTE DICHIARAZIONE DELL’OFFERENTE IN MERITO AD EVENTUALI OPERAZIONI DI FUSIONE a.4.1 a.4.2 L’eventuale fusione tra l’Offerente e l’Emittente Effetti sull’indebitamento finanziario netto dell’eventuale operazione di fusione 8 8 9 9 9 9 9 A.5 DICHIARAZIONE DELL’OFFERENTE IN MERITO ALLA VOLONTÀ DI PROMUOVERE UN’OFFERTA RESIDUALE O DI RIPRISTINARE IL FLOTTANTE 10 A.6 A.7 A.8 DICHIARAZIONE DELL’OFFERENTE IN MERITO ALL’INTENZIONE DI AVVALERSI DEL DIRITTO DI CUI ALL’ART. 111 DEL TESTO UNICO APPROVAZIONE DEL BILANCIO DELL’EMITTENTE FACOLTÀ DEGLI AZIONISTI DI SAVINO DEL BENE IN RELAZIONE ALL’OFFERTA 10 10 10 B. B.1 SOGGETTI PARTECIPANTI ALL’OPERAZIONE L’OFFERENTE b.1.1 b.1.2 b.1.3 b.1.4 b.1.5 b.1.6 b.1.7 b.1.8 b.1.9 b.1.10 Denominazione sociale, forma giuridica e sede sociale Costituzione e durata Oggetto sociale Legislazione di riferimento e foro competente Capitale sociale Principali azionisti Organi sociali Sintetica descrizione dell’attività dell’OFFERENTE Situazione patrimoniale e conto economico riclassificati Andamento recente B.2 L’EMITTENTE b.2.1 b.2.2 b.2.3 b.2.4 b.2.5 b.2.6 b.2.7 Denominazione sociale, forma giuridica, sede sociale Capitale sociale e mercato di quotazione Azionisti dell’emittente Organi sociali Sintetica descrizione del gruppo che fa capo all’EMITTENTE alla data del 30 settembre 2002 Dati economici e finanziari consolidati del gruppo che fa capo all’EMITTENTE Osservazioni circa l’andamento recente dell’EMITTENTE e le prospettive per l’esercizio in corso B.3 INTERMEDIARI b.3.1 b.3.2 Indicazione degli intermediari che intervengono nell’operazione e del relativo ruolo Indicazione della circostanza che presso gli INTERMEDIARI sono disponibili il DOCUMENTO DI OFFERTA, la scheda di adesione e, per la consultazione, i documenti indicati nel punto O C. C.1 C.2 C.3 C.4 C.5 C.6 C.7 D. D.1 D.2 12 12 12 12 12 12 12 12 13 13 13 13 13 13 14 14 14 15 18 19 19 19 20 CATEGORIE E QUANTITATIVI DEGLI STRUMENTI FINANZIARI OGGETTO DELL’OFFERTA E MODALITÀ DI ADESIONE 21 21 CATEGORIA E QUNATITÀ DELLE AZIONI PERCENTUALE RAPPRESENTATA DALLE AZIONI RISPETTO ALL’INTERO CAPITALE SOCIALE DELL’EMITTENTE 21 E RISPETTO AL CAPITALE COSTITUITO DA AZIONI DELLA MEDESIMA CATEGORIA 21 AUTORIZZAZIONI CUI È SOGGETTA L’OPERAZIONE E RELATIVI ESTREMI 21 CONDIZIONI CUI È SOGGETTA L’OPERAZIONE MODALITÀ E TERMINI STABILITI PER L’ADESIONE ALL’OFFERTA E PER IL DEPOSITO DELLE AZIONI, CONFORMEMENTE A QUANTO PREVISTO NELLA SCHEDA DI ADESIONE 22 OBBLIGO DEGLI INTERMEDIARI INCARICATI DI COMUNICARE GIORNALMENTE A BORSA ITALIANA I DATI 23 RELATIVI ALLE AZIONI DEPOSIATATE AI FINI DELLA LORO PUBBLICAZIONE 23 MERCATO SUL QUALE È PROMOSSA L’OFFERTA NUMERO DEGLI STRUMENTI FINANZIARI DELL’EMITTENTE POSSEDUTI DALL’OFFERENTE, ANCHE A MEZZO DI SOCIETÀ FIDUCIARIE O PER INTERPOSTA PERSONA E DI QUELLI POSSEDUTI DA SOCIETÀ CONTROLLATE INDICAZIONE DEL NUMERO E DELLE CATEGORIE DI AZIONI DELL’EMITTENTE POSSEDUTE, CON LA 25 SPECIFICAZIONE DEL TITOLO DEL POSSESSO E DEL DIRITTO DI VOTO 25 INDICAZIONE DELL’EVENTUALE ESISTENZA DI CONTRATTI DI RIPORTO, USUFRUTTO O PEGNO SU AZIONI DELL’EMITTENTE, OVVERO ULTERIORI IMPEGNI SUI MEDESIMI STRUMENTI 25 3 CORRISPETTIVO UNITARIO PER LE AZIONI E SUA GIUSTIFICAZIONE INDICAZIONE DEL CORRISPETTIVO E CRITERI SEGUITI PER LA SUA DETERMINAZIONE e.1.1 e.1.2 Il metodo del discounted cash flow Il metodo delle quotazioni di borsa E.2 E.3 CONFRONTO DEL CORRISPETTIVO CON ALCUNI INDICATORI DEGLI ULTIMI DUE ESERCIZI MEDIA ARITMETICA PONDERATA MENSILE DELLE QUOTAZIONI REGISTRATE DALLE AZIONI DELL’EMITTENTE 28 NEI DODICI MESI PRECEDENTI L’OFFERTA VALORI ATTRIBUITI ALLE AZIONI DELL’EMITTENTE IN OCCASIONE DI OPERAZIONI FINANZIARIE EFFETTUATE 28 NELL’ULTIMO ESERCIZIO E NELL’ESERCIZIO IN CORSO VALORI AI QUALI SONO STATE EFFETTUATE, NEGLI ULTIMI DUE ANNI, DA PARTE DELL’OFFERENTE, OPERAZIONI DI ACQUISTO E DI VENDITA SUGLI STRUMENTI FINANZIARI OGGETTO DELL’OFFERTA 28 E.4 E.5 F. F.1 F.2 F.3 DATA E MODALITÀ DI PAGAMENTO DEL CORRISPETTIVO E GARANZIE DI ESATTO ADEMPIMENTO INDICAZIONE DELLA DATA DI PAGAMENTO DEL CORRISPETTIVO INDICAZIONE DELLE MODALITÀ DI PAGAMENTO DEL CORRISPETTIVO INDICAZIONE DELLE GARANZIE DI ESATTO ADEMPIMENTO G. G.1 G.2 MOTIVAZIONI DELL’OFFERTA E PROGRAMMI FUTURI DELL’OFFERENTE PRESUPPOSTI GIURIDICI DELL’OPERAZIONE MOTIVAZIONI DELL’OPERAZIONE E RELATIVE MODALITÀ DI FINANZIAMENTO g.2.1 g.2.2 g.2.3 Motivazioni dell’operazione Modalità di finanziamento Fonti finanziarie dell’OFFERENTE 30 30 30 30 30 30 G.3 INDICAZIONE DEI PROGRANNI ELABORATI DALL’OFFERENTE RELATIVAMENTE ALL’EMITTENTE E AL GRUPPO SAVINO DEL BENE 31 g.3.1 g.3.2 g.3.3 Programmi relativi alla gestione delle attività, agli investimenti da attuare ed alle relative forme di finanziamento, nonché alle eventuali ristrutturazioni e/o riorganizzazioni (in particolare fusioni scissioni, conferimenti, cessioni di rami d’azienda) anche con riferimento al mantenimento della forza lavoro della società e delle sue controllate Programmi relativi alle modifiche previste nella composizione del Consiglio di Amministrazione Programmi relativi alle modifiche dello statuto sociale G.4 INDICAZIONI DELLE RAGIONI DELLA VOLONTÀ DI PROMUOVERE UNA OFFERTA RESIDUALE H. EVENTUALI ACCORDI TRA L’OFFERENTE E L’EMITTENTE, O GLI AZIONISTI O GLI AMMINISTRATORI DELL’EMITTENTE INDICAZIONE DI OGNI EVENTUALE ACCORDO, TRA L’OFFERENTE E GLI AZIONISTI E GLI AMMINISTRATORI DELL’EMITTENTE CHE ABBIA RILEVANZA AI FINI DELL’OFFERTA INDICAZIONE E DESCRIZIONE DELLE OPERAZIONI FINANZIARIE E/O COMMERCIALI CHE SIANO STATE ESEGUITE, NEI DODICI MESI ANTECEDENTI LA PUBBLICAZIONE DELL’OFFERTA, FRA L’OFFERENTE E L’EMITTENTE CHE POSSANO AVERE O ABBIANO EFFETTI SIGNIFICATIVI SULL’ATTIVITÀ DELL’EMITTENTE INDICAZIONE DEGLI ACCORDI TRA L’OFFERENTE E GLI AZIONISTI DELL’EMITTENTE CONCERNENTI L’ESERCIZIO DEL DIRITTO DI VOTO, OVVERO IL TRASFERIMENTO DI AZIONI DELL’EMITTENTE H.1 H.2 H.3 29 29 29 29 31 32 32 32 33 33 33 33 COMPENSI AGLI INTERMEDIARI INDICAZIONE DELLE REMUNERAZIONI RICONOSCIUTE A CIASCUNA CATEGORIA DI INTERMEDIARI, IN 34 RELAZIONE AL RUOLO SVOLTO 34 L. IPOTESI DI RIPARTO 34 M. MODALITÀ DI MESSA A DISPOSIZIONE DEL PUBBLICO DEL DOCUMENTO D’OFFERTA 34 N. APPENDICI 35 O. DOCUMENTI CHE L’OFFERENTE DEVE METTERE A DISPOSIZIONE DEL PUBBLICO E LUOGHI NEI QUALI TALI DOCUMENTI SONO DISPONIBILI PER LA CONSULTAZIONE 36 I. I.1 DICHIARAZIONE DI RESPONSABILITÀ 4 26 26 26 27 27 E. E.1 36 INDICE DEFINIZIONI Di seguito sono riportate, in ordine alfabetico, tutte le definizioni utilizzate nel presente DOCUMENTO D’OFFERTA. tutti i Paesi in cui la diffusione dell’OFFERTA (come nel seguito definita) non è consentita in assenza di autorizzazione da parte delle competenti autorità. “AZIONE” o “AZIONI”: ciascuna azione ordinaria SAVINO DEL BENE del valore nominale di Euro 0,52 oggetto dell’OFFERTA o, al plurale, tutte o parte delle azioni aventi queste caratteristiche. “AZIONI MANAGER”: n. 9.325.178 azioni ordinarie SAVINO DEL BENE, (come nel seguito definita) corrispondenti al 25,403% dell’intero capitale sociale dell’EMITTENTE (come nel seguito definito), che non formano oggetto dell’OFFERTA (come nel seguito definita). Dette azioni sono così distribuite: - n. 3.839.064 azioni di proprietà di BRANDANI, pari al 10,459% del capitale sociale dell’EMITTENTE; - n. 823.525 azioni di proprietà di LIVOSER, pari al 2,243% del capitale sociale dell’EMITTENTE; - n. 2.683.876 azioni di proprietà di NOCENTINI, pari al 7,311% del capitale sociale dell’EMITTENTE; - n. 1.978.713 azioni di proprietà di FINLISAR, pari al 5,390% del capitale sociale dell’EMITTENTE. “BORSA ITALIANA”: Borsa Italiana s.p.a., con sede in Milano, Piazza degli Affari, n. 6. “BRANDANI”: Silvano Brandani, nato a Firenze, il 10 febbraio 1940, residente in Livorno, via del Littorale, n.156. “COMUNICATO DI AVVENUTA COMUNICAZIONE”: il comunicato mediante il quale l’OFFERENTE, ai sensi dell’art. 37, comma 2 del REGOLAMENTO, ha dato notizia al mercato e contestualmente all’EMITTENTE dell’intervenuta comunicazione alla CONSOB prevista dall’art. 102, comma 1, del TESTO UNICO. “CONSOB”: Commissione Nazionale per le Società e la Borsa, istituita con la L. 7 giugno 1974, n. 216. “CORRISPETTIVO”: il corrispettivo unitario offerto per ciascuna AZIONE, pari a Euro 2,50. “DATA DI PAGAMENTO DEL CORRISPETTIVO”: la data in cui sarà effettuato il pagamento del CORRISPETTIVO ai titolari delle AZIONI portate in adesione all’OFFERTA. “DOCUMENTO D’OFFERTA” o “DOCUMENTO”: il presente documento d’offerta. “ESBORSO MASSIMO”: il controvalore massimo complessivo dell’OFFERTA, pari ad Euro 68.460.430,00 assumendo l’integrale adesione all’OFFERTA. “ESBORSO”: il corrispettivo complessivo che sarà effettivamente pagato dall’OFFERENTE in relazione al numero di AZIONI portate in adesione all’OFFERTA. “FINANZIAMENTO”: la linea di credito irrevocabile che MPS MERCHANT ha messo a disposizione all’OFFERENTE, e che verrà da quest’ultimo utilizzata per il pagamento dell’ESBORSO. “FINLISAR”: Finlisar di Paolo Nocentini & C. s.a.s., con sede legale in Sesto Fiorentino (Firenze) – 50019 – Via Tevere n 8, C.F 03720510480, numero di iscrizione al Registro delle Imprese di Firenze: 383915. “GRUPPO SAVINO DEL BENE”: gruppo composto da 73 società italiane ed estere, attive nel settore dei servizi logistici e di spedizione che fa capo all’EMITTENTE. “INTERMEDIARI INCARICATI”: gli intermediari incaricati della raccolta delle adesioni all’OFFERTA tramite sottoscrizione e consegna della scheda di adesione di seguito indicati: Banca Agricola Mantovana s.p.a., Banca 121 Promozione Finanziaria s.p.a., Banca C. Steinhauslin & Co. s.p.a., Banca Intesa s.p.a., Banca Monte Parma s.p.a., Banca Monte dei Paschi di Siena s.p.a., Banca Popolare di Spoleto s.p.a., Banca Toscana s.p.a., Banco Popolare di Verona e Novara s.c.r.l., Cassa di Risparmio di Firenze s.p.a, Rasfin Sim s.p.a., Unicredit Banca Mobiliare s.p.a. “ALTRI PAESI”: 5 “INTERMEDIARIO DEPOSITARIO”: “INTERMEDIARIO INCARICATO DEL COORDINAMENTO”: “LIVOSER”: “MPS FINANCE”: “MPS MERCHANT”: “NOCENTINI”: “OFFERTA RESIDUALE”: “OFFERTA”: “PALIO” o l’“OFFERENTE”: “PERIODO DI ADESIONE” “QUANTITATIVO MASSIMO DI AZIONI”: “REGOLAMENTO CONSOB”: “REGOLAMENTO DI BORSA”: “SAVINO DEL BENE” o l’“EMITTENTE”: “SOGLIA MINIMA”: “TESTO UNICO”: “ULTIMO GIORNO D’OFFERTA”: 6 tutti gli intermediari autorizzati (banche, Sim, società d’investimento, agenti di cambio), diversi dagli INTERMEDIARI INCARICATI. Mps Finance Banca Mobiliare s.p.a., con sede legale in Siena – 53100 – Via N. Bixio, n. 2, incaricata del coordinamento della raccolta delle adesioni. Livoser s.a.s. di Brandani Silvano, con sede legale in Livorno – 57015, Via del Littorale, n. 156, C.F. 04580470153, numero di iscrizione al Registro delle Imprese di Livorno: 85234. Mps Finance Banca Mobiliare s.p.a., con sede legale in Siena – 53100 – Via N. Bixio, n. 2. Mps Merchant – Banca per le Piccole e Medie Imprese s.p.a., con sede legale in Firenze – 50132 – Via G. Mazzini, n. 46 Paolo Nocentini, nato a Milano, il 7 aprile 1941, residente in Scandicci (Firenze), Via San Michele, n. 11. l’offerta pubblica di acquisto residuale di azioni ordinarie SAVINO DEL BENE eventualmente promossa da PALIO, ai sensi degli art. 108 del TESTO UNICO e 50 del REGOLAMENTO CONSOB. l’offerta pubblica di acquisto totalitaria di azioni ordinarie SAVINO DEL BENE promossa su base volontaria da PALIO, oggetto del presente DOCUMENTO D’OFFERTA. Palio s.p.a., con sede legale in Firenze, Borgo Pinti, n. 80, C.F. 05300610481, numero di iscrizione al Registro delle Imprese di Firenze: 536113 dal 18 marzo 2003 al 23 aprile 2003 (estremi inclusi), dalle ore 8.30 alle ore 16.30, salvo proroga il quantitativo massimo di azioni che potrebbero essere portate in adesione all’OFFERTA, pari a n. 27.384.172 azioni ordinarie SAVINO DEL BENE, ciascuna del valore nominale di Euro 0,52, corrispondenti al 74,597% delle n. 36.709.350 azioni ordinarie rappresentative dell’intero capitale sociale dell’EMITTENTE, pari a nominali Euro 19.088.862,00. il “Regolamento di attuazione del D. Lgs. 24 febbraio 1998, n. 58 concernente la disciplina degli emittenti” adottato con delibera CONSOB n. 11971 del 14 maggio 1999, così come integrato e modificato per effetto delle delibere CONSOB n. 12475 del 6 aprile 2000, n. 13086 del 18 aprile 2001, n. 13106 del 3 maggio 2001, n. 13130 del 22 maggio 2001, n. 13605 del 5 giugno 2002 e n. 13616 del 12 giugno 2002. il Regolamento dei mercati organizzati e gestiti dalla Borsa Italiana s.p.a. deliberato dall’Assemblea di Borsa Italiana s.p.a. del 29 aprile 2002 e approvato da CONSOB con delibera n. 13655 del 9 luglio 2002. Trasporti Internazionali Agenzia Marittima Savino del Bene s.p.a., con sede legale in Scandicci (Firenze) – 50018, Via del Botteghino n. 24/26 - C.F.: 03902590482; numero di iscrizione al Registro delle Imprese di Firenze: 40915 un numero di AZIONI portate in adesione all’OFFERTA che, unitamente alle AZIONI MANAGER, rappresentino almeno il 66,7% (sessantaseivirgolasette) dell’intero capitale sociale ordinario di SAVINO DEL BENE, e il cui raggiungimento costituisce condizione di efficacia dell’OFFERTA. La SOGLIA MINIMA, pertanto, verrà raggiunta qualora vengano portate in adesione un numero di AZIONI che, escluse le AZIONI MANAGER, rappresentino il 41,297% del capitale sociale ordinario di SAVINO DEL BENE e quindi almeno n. 15.159.958 AZIONI. il Decreto Legislativo 24 febbraio 1998, n. 58. l’ultimo giorno (incluso) del periodo di adesione all’OFFERTA, come eventualmente prorogato. PREMESSE La presente offerta pubblica di acquisto totalitaria di azioni ordinarie di Trasporti Internazionali Agenzia Marittima Savino del Bene s.p.a. (di seguito “SAVINO DEL BENE” o l’”EMITTENTE”) è promossa su base volontaria da Palio s.p.a. (di seguito, “PALIO” o l’”OFFERENTE”), ai sensi e per gli effetti del Capo II, Titolo II, Parte IV, del Decreto Legislativo 24 febbraio 1998, n.58 (di seguito il “TESTO UNICO”) ed, in particolare, degli articoli 102 e 106, comma 4, del Testo Unico (di seguito l’”OFFERTA”), nonché delle applicabili disposizioni di cui al Capo I, Titolo II, Parte II del “Regolamento di attuazione del D. Lgs. 24 febbraio 1998, n. 58 concernente la disciplina degli emittenti”, adottato con delibera CONSOB n. 11971 del 14 maggio 1999, così come integrato e modificato per effetto delle delibere CONSOB n. 12475 del 6 aprile 2000, n. 13086 del 18 aprile 2001, n. 13106 del 3 maggio 2001, n. 13130 del 22 maggio 2001, n. 13605 del 5 giugno 2002 e n. 13616 del 12 giugno 2002 (di seguito, il “REGOLAMENTO CONSOB”). Si fa presente che, come precisato nel successivo punto C.7, l’OFFERTA è promossa esclusivamente in Italia, in quanto le azioni SAVINO DEL BENE sono trattate solo sul Mercato Telematico Azionario organizzato e gestito da BORSA ITALIANA (come nel seguito definita). L’OFFERTA è rivolta da PALIO a parità di condizioni a tutti gli azionisti ordinari dell’EMITTENTE, ma non è stata e non sarà diffusa negli Stati Uniti di America, in Australia, Canada, Giappone, nonché in qualsiasi altro Paese nel quale tale diffusione non sia consentita in assenza di autorizzazione da parte delle competenti autorità. PALIO è una società il cui capitale è posseduto dagli attuali azionisti di SAVINO DEL BENE, sig. Silvano Brandani (di seguito “BRANDANI”) e sig. Paolo Nocentini (di seguito “NOCENTINI”), nonché da Mps Merchant – Banca per le Piccole e Medie Imprese s.p.a. (di seguito “MPS MERCHANT”) e da Ludvig S.A. Si evidenzia che i signori NOCENTINI e BRANDANI controllano l’OFFERENTE a seguito di intese verbali tra loro intercorse che si sostanziano in un patto parasociale non scritto avente ad oggetto l’esercizio congiunto dell’influenza dominante sull’OFFERENTE, che verrà formalizzato ai sensi dell’art. 122 del TESTO UNICO, ove ne ricorrano i presupposti, e cioè nel caso in cui PALIO controlli SAVINO DEL BENE ai sensi dell’art. 93 del TESTO UNICO. NOCENTINI e BRANDANI sono anche, rispettivamente, Presidente e Consigliere Delegato dell’EMITTENTE. BRANDANI e NOCENTINI hanno assunto l’impegno irrevocabile nei confronti di PALIO, ciascuno per quanto di propria competenza, di non portare in adesione all’OFFERTA rispettivamente n. 3.839.064 azioni ordinarie SAVINO DEL BENE (pari al 10,459% del capitale sociale) e n. 2.683.876 azioni ordinarie SAVINO DEL BENE (pari al 7,311% del capitale sociale), di loro proprietà, né n. 823.525 azioni ordinarie SAVINO DEL BENE (pari al 2,243% del capitale sociale) di proprietà di LIVOSER e n. 1.978.713 azioni ordinarie SAVINO DEL BENE (pari al 5,390% del capitale sociale) di proprietà di FINLISAR, per complessive n. 9.325.178 azioni (di seguito “AZIONI MANAGER”) corrispondenti al 25,403% dell’intero capitale sociale dell’EMITTENTE sottoscritto e versato alla data del presente documento d’offerta (di seguito, il “DOCUMENTO D’OFFERTA”, ovvero, il “DOCUMENTO”). NOCENTINI e BRANDANI, come indicato nel successivo punto D.1, possiedono, direttamente ed indirettamente, complessive n. 10.554.013 azioni ordinarie SAVINO DEL BENE, pari al 28,750% del capitale sociale di SAVINO DEL BENE. Per le restanti n. 1.228.835 azioni ordinarie SAVINO DEL BENE, pari al 3,347% del capitale sociale dell’EMITTENTE, BRANDANI e NOCENTINI non hanno assunto alcun impegno in merito all’adesione o meno all’OFFERTA. L’OFFERTA è stata approvata dall’Assemblea ordinaria dell’OFFERENTE in data 19 febbraio 2003 ed è volta ad acquisire la totalità delle azioni dell’EMITTENTE diverse dalle AZIONI MANAGER, e comunque a creare tutte le condizioni affinché Borsa Italiana s.p.a. (di seguito “BORSA ITALIANA”) possa procedere alla revoca della quotazione dei titoli SAVINO DEL BENE. Costituiscono quindi oggetto dell’OFFERTA tutte le azioni ordinarie SAVINO DEL BENE, del valore nominale di Euro 0,52 ciascuna, diverse dalle AZIONI MANAGER (di seguito ciascuna azione oggetto dell’OFFERTA, singolarmente una “AZIONE” e, al plurale, le “AZIONI”). Tenuto conto di quanto precede, l’OFFERTA è totalitaria. 7 A. AVVERTENZE A.1 CONDIZIONI DI EFFICACIA DELL’OFFERTA L’efficacia dell’OFFERTA è subordinata alle seguenti condizioni: (a) che le adesioni all’OFFERTA consentano all’OFFERENTE di conseguire la titolarità di un numero di AZIONI che, unitamente alle AZIONI MANAGER, rappresentino almeno il 66,7% (sessantaseivirgolasette) dell’intero capitale sociale di SAVINO DEL BENE (di seguito, la “SOGLIA MINIMA”) al fine di avere il controllo dell’assemblea straordinaria dell’EMITTENTE. Si evidenzia che la suddetta condizione si intenderà avverata qualora siano portate in adesione almeno n. 15.159.958 AZIONI, pari al 41,297% del capitale sociale di SAVINO DEL BENE e al 55,36% delle azioni oggetto dell’OFFERTA. Nel caso di adesioni all’OFFERTA per un quantitativo inferiore alla SOGLIA MINIMA, l’OFFERENTE si riserva la facoltà insindacabile di rinunziare – subordinatamente al verificarsi di entrambe le condizioni di cui alle successive lettere (b) e (c), ovvero alla rinuncia a tali condizioni, in caso di mancato avveramento delle stesse – alla presente condizione, previo consenso di MPS MERCHANT, sempre che l’OFFERENTE, NOCENTINI E BRANDANI conseguano congiuntamente almeno il 50,01% del capitale sociale di SAVINO DEL BENE. (b) che, sino alle ore 7.59 del primo giorno di borsa aperta successivo all’ULTIMO GIORNO non si sia verificato uno scostamento negativo della media aritmetica semplice del prezzo ufficiale di borsa dell’azione SAVINO DEL BENE, in qualsiasi periodo consecutivo di cinque giorni di borsa aperta, in misura pari o superiore al 15% rispetto alla media aritmetica semplice dei prezzi ufficiali dei cinque giorni di borsa aperta precedenti la data del 21 febbraio 2003 cioè la data del comunicato mediante il quale l’OFFERENTE, ai sensi dell’art. 37, comma 2 del REGOLAMENTO ha dato notizia al mercato e, contestualmente, all’EMITTENTE dell’intervenuta comunicazione alla CONSOB prevista dall’art. 102, comma 1, del TESTO UNICO (di seguito “COMUNICATO DI AVVENUTA COMUNICAZIONE”), la quale media aritmetica risulta pari a Euro 2,081. Nel caso in cui si verifichi uno scostamento pari o superiore alla misura predetta, l’OFFERENTE si riserva la facoltà insindacabile di rinunziare alla condizione di cui alla presente lettera (b), acquistando – subordinatamente alle condizioni menzionate nella precedente lettera (a) ed alla successiva lettera (c), ovvero alla rinuncia a tali condizioni, in caso di mancato avveramento delle stesse – tutte le AZIONI portate in adesione all’OFFERTA. D’OFFERTA, (c) che, sino alle ore 7.59 del primo giorno di borsa aperta successivo all’ULTIMO GIORNO non si siano verificati, a livello nazionale o internazionale, situazioni pregiudizievoli tali da alterare in modo sostanziale il profilo patrimoniale, economico e finanziario dell’EMITTENTE o, a livello consolidato, del GRUPPO SAVINO DEL BENE (come definito al successivo punto b.2.5), rispetto a quanto evidenziato nella situazione semestrale civilistica e consolidata al 30 giugno 2002. Nel caso in cui si verifichi una situazione avente gli effetti sopra indicati, l’OFFERENTE si riserva la facoltà insindacabile, previo consenso di MPS Merchant, di rinunziare alla condizione di cui alla presente lettera (c), acquistando – subordinatamente al verificarsi di entrambe le condizioni di cui alla precedenti lettere (a) e (b), ovvero alla rinuncia a tali condizioni, in caso di mancato avveramento delle stesse – tutte le AZIONI portate in adesione all’OFFERTA. D’OFFERTA, 8 L’OFFERENTE darà notizia dell’avveramento o dell’eventuale rinuncia a ciascuna delle anzidette condizioni dandone comunicazione a CONSOB, a BORSA ITALIANA e a due agenzie di stampa entro le ore 7.59 del primo giorno di borsa aperta successivo all’ULTIMO GIORNO D’OFFERTA e inserendo apposita dichiarazione in merito nell’avviso relativo ai risultati definitivi dell’OFFERTA – che dovrà indicare altresì il numero di AZIONI portate in adesione all’OFFERTA e la percentuale che esse rappresentano sull’intero capitale sociale di SAVINO DEL BENE e sulle AZIONI oggetto dell’offerta – da pubblicarsi entro la DATA DI PAGAMENTO DEL CORRISPETTIVO (come di seguito definita) sui quotidiani di cui al punto M. Si fa presente, con riguardo a tutte le citate condizioni di efficacia che, qualora l’OFFERENTE, in mancanza dell’avveramento di una o più delle condizioni di cui alle lettere (a), (b) e (c), non vi rinunci e, conseguentemente, non acquisti le AZIONI apportate all’OFFERTA, queste ultime saranno reimmesse nella disponibilità dei rispettivi titolari entro il secondo giorno di borsa aperta successivo alla diramazione della comunicazione relativa al mancato avveramento della/delle condizione/condizioni. A.2 CONDIZIONI DI EFFICACIA DELL’OFFERTA DETTATE DALLA LEGGE L’OFFERTA di cui al presente DOCUMENTO è un’offerta pubblica volontaria totalitaria, ai sensi dell’art. 102 del TESTO UNICO. L’OFFERTA, pertanto, non è soggetta ad alcuna condizione di efficacia prevista dalla legge. A.3 COMUNICATO DELL’EMITTENTE Ai sensi dell’art. 103, comma 3, del TESTO UNICO e dell’art. 39 del REGOLAMENTO, l’EMITTENTE è tenuto a pubblicare entro il primo giorno del periodo di adesione, un comunicato in merito ad ogni dato o notizia significativa per l’apprezzamento dell’OFFERTA, nonché alla valutazione del Consiglio di Amministrazione sul prezzo offerto (di seguito il “CORRISPETTIVO”) e sull’interesse che l’OFFERTA riveste per la stessa Società e per i suoi azionisti. Si rende noto che il comunicato dell’EMITTENTE è stato inserito in allegato al DOCUMENTO D’OFFERTA. Si richiama l’attenzione sul comunicato dell’EMITTENTE per quanto riguarda le modalità con cui è stata assunta la relativa delibera e con particolare riferimento alla circostanza che due amministratori sono portatori di un interesse proprio nell’operazione e all’assenza di una valutazione dell’offerta da parte di un advisor indipendente. A.4 DICHIARAZIONE DELL’OFFERENTE IN MERITO AD EVENTUALI OPERAZIONI DI FUSIONE a.4.1 L’eventuale fusione tra l’Offerente e l’Emittente Come meglio indicato nel successivo punto g.3.1, l’OFFERENTE – ove ne ricorrano le condizioni, il che potrà essere valutato positivamente anche nel caso in cui non sia intervenuta la revoca dalla quotazione dei titoli SAVINO DEL BENE – ritiene di proporre nei dodici mesi successivi alla DATA DI PAGAMENTO DEL CORRISPETTIVO la delibera di fusione tra l’OFFERENTE e l’EMITTENTE. L’OFFERENTE dichiara, al riguardo, che la predetta fusione non è stata oggetto di deliberazione da parte di alcun organo competente dello stesso. Alla luce di ciò, allo stato, non è possibile formulare alcuna previsione circa il rapporto di cambio che potrebbe essere proposto per tale fusione. a.4.2 Effetti sull’indebitamento finanziario netto dell’eventuale operazione di fusione Come meglio precisato nei successivi punti g.2.2 e g.2.3, l’OFFERENTE intende far fronte al pagamento del corrispettivo delle AZIONI portate in adesione all’OFFERTA in buona parte mediante il FINANZIAMENTO (come definito nel successivo punto g.2.3) concesso da MPS MERCHANT. Il FINANZIAMENTO è concesso fino ad un importo massimo di Euro 68 milioni, in funzione della percentuale di adesioni all’OFFERTA, di cui: (i) Euro 63 milioni ai fini del pagamento di tutto o parte dell’ESBORSO (come più oltre definito) nonché degli eventuali importi dovuti dall’OFFERENTE a seguito dell’OFFERTA RESIDUALE e dell’esercizio del diritto di cui all’art. 111 del TESTO UNICO; (ii) Euro 5 milioni per il pagamento di commissioni e costi accessori correlati all’OFFERTA. Si fa presente che il FINANZIAMENTO è concesso fino al 31 marzo 2010. Si precisa che MPS MERCHANT ha espressamente concesso all’OFFERENTE la facoltà di rimborso anticipato del predetto finanziamento. L’OFFERENTE dichiara che i termini e le condizioni principali del FINANZIAMENTO sono quelli descritti nel successivo punto g.2.2. Come indicato al punto g.3.1, l’ammontare dell’indebitamento dell’OFFERENTE, senza considerare i costi accessori all’OFFERTA, sarà pari a circa euro 28.899.895,00 in caso di adesioni all’OFFERTA pari alla SOGLIA MINIMA e a circa euro 59.460.430,00 in caso di adesioni all’OFFERTA pari al QUANTITATIVO MASSIMO DI AZIONI. L’OFFERENTE, a fronte del debito che verrà contratto per effetto dell’operazione, dispone di un patrimonio netto di 9 milioni di euro come indicato al successivo punto b.1.9; di conseguenza, il rapporto debt/equity dell’OFFERENTE sarà pari a circa 3,21 in caso di adesioni all’OFFERTA pari alla SOGLIA MINIMA e a circa 6,61 in caso di adesioni all’OFFERTA pari al QUANTITATIVO MASSIMO DI AZIONI. **** Nell’ipotesi in cui fosse deliberata la fusione tra l’OFFERENTE (che verosimilmente avrà come cespite principale la partecipazione nell’EMITTENTE) e l’EMITTENTE, l’indebitamento contratto per finanziare l’OFFERTA ed i relativi oneri finanziari sarebbero trasferiti in capo alla società risultante da tale eventuale fusione. L’attivo patrimoniale di tale società sarebbe, quindi, sostanzialmente rappresentato dai cespiti patrimoniali di SAVINO DEL BENE. A tal riguardo, le indicazioni più sopra riportate con riferimento all’indebitamento e al rap- 9 porto debt/equity dell’OFFERENTE devono essere considerate tenendo conto che, alla data del 30 giugno 20021: • l’indebitamento finanziario netto consolidato del GRUPPO SAVINO DEL BENE era pari ad Euro 7,829 milioni (e al 30 settembre 2002 era pari ad Euro 11,617 milioni); • il patrimonio netto consolidato del GRUPPO SAVINO DEL BENE era pari ad Euro 61,046 milioni (esclusa la quota di terzi, pari a Euro 5,551 milioni); • i flussi di cassa netti consolidati (utile netto + ammortamenti e accantonamenti) generati dal GRUPPO SAVINO DEL BENE nel primo semestre del 2002 erano pari ad Euro 7,485 milioni; • l’utile consolidato del GRUPPO SAVINO DEL BENE per il primo semestre 2002 era pari a Euro 2,825 milioni (esclusa la quota di terzi, pari a Euro 0,555 milioni). Per ulteriori informazioni sulla situazione patrimoniale di SAVINO DEL BENE si rinvia al successivo paragrafo B.2. A.5 DICHIARAZIONE DELL’OFFERENTE IN MERITO ALLA VOLONTÀ DI PROMUOVERE UN’OFFERTA RESIDUALE O DI RIPRISTINARE IL FLOTTANTE Qualora, in esito all’OFFERTA, l’OFFERENTE venisse a detenere una partecipazione superiore al 90% del capitale sociale dell’EMITTENTE, ivi incluse le AZIONI MANAGER, ma non superiore al 98% del capitale sociale dello stesso, l’OFFERENTE dichiara sin d’ora che non ricostituirà il flottante ma promuoverà, ai sensi degli artt. 108 e 109, comma 1, lettera a) del TESTO UNICO e 50 del REGOLAMENTO CONSOB, in base all’esistenza del patto parasociale il cui estratto è riportato nell’appendice al presente DOCUMENTO D’OFFERTA, un’offerta pubblica di acquisto residuale sulle azioni SAVINO DEL BENE (di seguito l’”OFFERTA RESIDUALE”). Il corrispettivo dell’OFFERTA RESIDUALE promossa ai sensi dell’art. 108 del TESTO UNICO verrà determinato dalla CONSOB in conformità di detto articolo 108 del TESTO UNICO e dell’art. 50 del REGOLAMENTO CONSOB. In particolare, con riferimento al corrispettivo dell’offerta residuale, l’art. 50 del REGOLAMENTO CONSOB prevede che ove l’offerta pubblica di acquisto totalitaria abbia conseguito adesioni per meno del 70% del numero di azioni che costituiscono l’oggetto della stessa, Consob procede alla determinazione di detto prezzo tenendo conto, oltre che del corrispettivo della precedente offerta pubblica di acquisto totalitaria, anche del prezzo medio ponderato di mercato delle azioni oggetto di offerta nell’ultimo semestre, del patrimonio netto rettificato dell’emittente a valore corrente, dell’andamento e delle prospettive reddituali dell’emittente; nell’ipotesi in cui l’offerta pubblica di acquisto totalitaria abbia conseguito adesioni per almeno il 70% del numero di azioni che costituiscono oggetto della stessa, il corrispettivo dell’offerta residuale viene determinato da Consob in un importo pari a quello del corrispettivo offerto nell’ambito della precedente offerta totalitaria, salvo che motivate ragioni non rendano necessario il ricorso a criteri di determinazione del prezzo sopra indicati. A norma dell’art.2.5.1, comma 5, del Regolamento dei mercati organizzati e gestiti dalla BORSA ITALIANA (di seguito il “REGOLAMENTO DI BORSA”), in caso di realizzazione dell’ OFFERTA RESIDUALE le azioni SAVINO DEL BENE saranno revocate dalla quotazione a decorrere dal primo giorno di Borsa aperta successivo all’ultimo giorno di pagamento del corrispettivo dell’OFFERTA RESIDUALE. A.6 DICHIARAZIONE DELL’OFFERENTE IN MERITO ALL’INTENZIONE DI AVVALERSI DEL DIRITTO DI CUI ALL’ART. 111 DEL TESTO UNICO Nel caso in cui, all’esito dell’OFFERTA o di un’eventuale OFFERTA RESIDUALE, l’OFFERENTE venisse a detenere una partecipazione superiore al 98% dell’intero capitale sociale ordinario dell’EMITTENTE, ivi incluse le AZIONI MANAGER, l’OFFERENTE dichiara sin d’ora la propria intenzione di avvalersi del diritto di acquistare le residue azioni con diritto di voto dell’EMITTENTE, ai sensi e per gli effetti dell’art. 111 del TESTO UNICO, entro quattro mesi dalla data di pagamento dell’offerta in esito alla quale è stata superata la soglia del 98% (l’OFFERTA o l’eventuale OFFERTA RESIDUALE). Ai fini dell’esercizio del diritto si terrà conto anche delle AZIONI MANAGER in quanto detenute da soggetti legati da un patto parasociale avente ad oggetto le azioni di Palio, rilevante ai sensi dell’art. 122 comma 5 lettera d) (cfr. B.1.6). Dell’esercizio di tale diritto verrà data notizia nell’avviso relativo ai risultati definitivi dell’OFFERTA. In tal caso pertanto non sarà promossa l’OFFERTA RESIDUALE. A norma dell’art. 2.5.1, comma 5, del REGOLAMENTO DI BORSA, qualora, ad esito di un’offerta pubblica avente ad oggetto la totalità delle azioni, l’OFFERENTE dichiari di voler esercitare il diritto di acquisto ai sensi dell’art 111 del TESTO UNICO, le azioni di SAVINO DEL BENE saranno revocate dalla quotazione a decorrere dal primo giorno di Borsa aperta successivo all’ultimo giorno di pagamento del corrispettivo dell’offerta. 10 1 Ultima data con riferimento alla quale sono disponibili tutti i dati qui indicati. A.7 APPROVAZIONE DEL BILANCIO DELL’EMITTENTE Il Consiglio di Amministrazione dell’EMITTENTE è stato convocato per il 31 marzo 2003 per esaminare il progetto di bilancio dell’esercizio e il bilancio consolidato al 31 dicembre 2002. I dati saranno comunicati al mercato tempestivamente nelle forme previste dalla vigente normativa. A.8 FACOLTÀ DEGLI AZIONISTI DI SAVINO DEL BENE IN RELAZIONE ALL’OFFERTA Con riferimento a quanto riportato nelle Premesse e nelle Avvertenze del presente DOCUMENTO D’OFFERTA, i destinatari della presente OFFERTA hanno la facoltà di: a) aderire alla presente OFFERTA ricevendo un corrispettivo pari a euro 2,5 per AZIONE; b) non aderire alla presente OFFERTA rimanendo azionisti di SAVINO DEL BENE¸ fermi restando la possibilità di aderire all’eventuale OFFERTA RESIDUALE che sarà promossa ove ne ricorreranno i presupposti e la cessione delle azioni all’OFFERENTE ove quest’ultimo eserciti il diritto di cui all’art. 111 del TESTO UNICO. Si precisa altresì che, laddove non sussistano i presupposti per l’effettuazione dell’OFFERTA RESIove venga deliberata la fusione per incorporazione di SAVINO DEL BENE in PALIO gli azionisti di SAVINO DEL BENE otterranno in cambio azioni non quotate di PALIO, fermo restando il diritto di recesso di cui all’articolo 131 del TESTO UNICO. DUALE, *** Si evidenzia che i signori NOCENTINI e BRANDANI controllano l’OFFERENTE a seguito di intese verbali tra loro intercorse che si sostanziano in un patto parasociale non scritto avente ad oggetto l’esercizio congiunto dell’influenza dominante sull’OFFERENTE, che verrà formalizzato ai sensi dell’art. 122 del TESTO UNICO, ove ne ricorrano i presupposti, e cioè nel caso in cui PALIO controlli SAVINO DEL BENE ai sensi dell’art. 93 del TESTO UNICO. NOCENTINI e BRANDANI sono anche, rispettivamente, Presidente e Consigliere Delegato dell’EMITTENTE nonché azionisti dell’EMITTENTE. La società MPS MERCHANT, appartenente al Gruppo Bancario Banca Monte dei Paschi di Siena, partecipa al capitale dell’OFFERENTE e svolge il ruolo di finanziatore e di garante dell’OFFERTA. 11 B. SOGGETTI PARTECIPANTI ALL’OPERAZIONE B.1 L’OFFERENTE b.1.1. Denominazione sociale, forma giuridica e sede sociale La denominazione sociale dell’OFFERENTE è Palio s.p.a. L’OFFERENTE è una società per azioni, con sede in Firenze, Borgo Pinti, n. 80. b.1.2 Costituzione e durata L’OFFERENTE è stata costituita in data 13 febbraio 2003 con atto del Notaio Roberto Romoli, in Firenze, Via Giusti, n. 3, Rep. 23439. La durata della società, stabilita nello statuto, è fissata al 31 dicembre 2050 e potrà essere prorogata per deliberazione dell’assemblea dei soci. b.1.3 Oggetto sociale L’oggetto sociale dell’OFFERENTE, ai sensi dell’art. 5 dello statuto, è il seguente: - “l’attività di trasporto e di spedizione in genere, nonché le operazioni industriali, commerciali e finanziarie relative e connesse; - l’acquisto e la vendita in qualunque forma, la detenzione, la gestione ed il coordinamento tecnico e finanziario di partecipazioni possedute sia direttamente che indirettamente, in altre società o enti, operanti in Italia ovvero all’estero, che abbiano per oggetto l’attività di trasporto e di spedizione in genere nonché le operazioni industriali, commerciali e finanziarie relative e connesse. La società potrà in generale compiere tutte le attività e/o le operazioni di carattere industriale, finanziario e commerciale, e in genere, mobiliari e immobiliari necessarie o utili per il raggiungimento dell’oggetto sociale, ivi inclusa la concessione di finanziamenti, la prestazione di fidejussioni e di garanzie anche reali per obbligazioni assunte da ovvero nell’interesse di società alle quali partecipa, ovvero di terzi, e potrà anche acquisire, vendere, assumere o concedere in affitto aziende; infine potrà assumere, sia direttamente che indirettamente, interessenze e partecipazioni in altre società ed imprese sia aventi oggetto analogo o affine, sia aventi oggetto o scopo diversi. Restano escluse dall’oggetto sociale l’attività finanziaria di cui all’art. 106 del D. Lgs. 1° settembre 1993 n. 385, nonché i servizi di investimento e la gestione collettiva del risparmio previsti dal D. Lgs. 24 febbraio 1998, n. 58 e dai relativi regolamenti di attuazione; in ogni caso l’attività della società dovrà conformarsi alla normativa tempo per tempo vigente”. b.1.4 Legislazione di riferimento e foro competente L’OFFERENTE è una società di nazionalità italiana ed opera in base alla legislazione italiana. In caso di controversie è competente il Foro di Firenze. b.1.5 Capitale sociale Il capitale sociale dell’OFFERENTE, interamente versato, è attualmente pari a nominali Euro 9.000.000,00 suddiviso in 9.000.000 azioni ordinarie di nominali Euro 1 (uno) ciascuna. b.1.6 Principali azionisti Alla data del presente DOCUMENTO D’OFFERTA, l’azionariato dell’OFFERENTE è così composto: Azionista % del capitale sociale posseduta Brandani Silvano 33,333% Nocentini Paolo 33,333% Mps Merchant – Banca per le Piccole e Medie Imprese s.p.a. 22,222% Ludvig S.A. 11,111% 12 Nessun soggetto controlla singolarmente la società; peraltro si precisa che NOCENTINI e BRANDANI esercitano congiuntamente il controllo di PALIO per effetto di intese verbali tra loro intercorse che si sostanziano in un patto parasociale non scritto avente ad oggetto l’esercizio congiunto di un’influenza dominante sull’OFFERENTE, il quale verrà formalizzato ai sensi dell’art. 122 del TESTO UNICO ove ne ricorrano i presupposti, e cioè nel caso in cui PALIO controlli SAVINO DEL BENE ai sensi dell’art. 93 del TESTO UNICO. Sulla base di tale patto NOCENTINI e BRANDANI hanno nominato di comune accordo l’Amministratore Unico di PALIO. NOCENTINI e BRANDANI attualmente sono azionisti nonché, rispettivamente, Presidente e Consigliere Delegato dell’EMITTENTE. NOCENTINI e BRANDANI non possiedono alcuna partecipazione al capitale sociale di Ludving S.A. b.1.7 Organi sociali Consiglio di Amministrazione dell’OFFERENTE Ai sensi dell’art. 17 dello statuto sociale, l’OFFERENTE è amministrato da un Amministratore Unico o da un Consiglio di Amministrazione composto da un minimo di due ad un massimo di cinque membri. In sede di costituzione è stato nominato Amministratore Unico Luciano Ciofi, nato a Firenze, il 6 febbraio 1947, residente in Firenze, Via Giovan B. Foggini, n. 23, il quale resterà in carica fino all’approvazione del bilancio che si chiuderà il 31 dicembre 2005. Collegio Sindacale Il Collegio Sindacale dell’OFFERENTE, nominato in data per la durata di un triennio, e cioè fino all’approvazione del bilancio che si chiuderà il 31 dicembre 2005, è composto da: - Prof. Mario Alberto Galeotti Flori, nato a Firenze, il 24 maggio 1929, domiciliato in Firenze, Borgo Pinti, n. 80, Presidente; - Dott. Michele Gucci, nato a Napoli, il 17 settembre 1964, domiciliato in Firenze, Via Cino da Pistoia., n.16,Sindaco Effettivo; - Dott.ssa Alessia Bastiani, nata a Firenze, il 12 luglio 1968, domiciliata a Dicomano, Via Provinciale, n. 13, Sindaco Effettivo; - Dott.ssa Antonella Andrei, nata a Firenze, il 7 dicembre 1959, domiciliata in Firenze, Borgo Pinti, n. 80, Sindaco Supplente; - Dott. Leonardo Poggiali, nato a Firenze,. il 6 agosto 1968, domiciliato a Firenze, Borgo Pinti, n. 80, Sindaco Supplente. b.1.8 Sintetica descrizione dell’attività dell’OFFERENTE L’OFFERENTE, al momento della pubblicazione del presente DOCUMENTO D’OFFERTA, non svolge alcuna attività operativa. b.1.9 Situazione patrimoniale e conto economico riclassificati L’OFFERENTE è stata costituita in data 13 febbraio 2003 e non ha, pertanto, ancora predisposto alcun bilancio d’esercizio. Alla data di pubblicazione del presente DOCUMENTO D’OFFERTA, l’OFFERENTE presentava la seguente situazione patrimoniale: Attivo (000 euro) Cassa Passivo (000 euro) 13.000 Capitale Sociale Finanziam. Socio Ludvig SA 9.000 4.000 b.1.10 Andamento recente Alla data del presente DOCUMENTO D’OFFERTA non si sono verificati fatti suscettibili di incidere sulla situazione economica, patrimoniale e finanziaria dell’OFFERENTE all’infuori di quelli strettamente inerenti le operazioni oggetto di questo DOCUMENTO D’OFFERTA. Si ricorda, a tale riguardo, il FINANZIAMENTO concesso ai fini del pagamento del CORRISPETTIVO delle AZIONI portate in adesione all’OFFERTA, come definito nel punto g.2.3. B.2 L’EMITTENTE b.2.1 Denominazione, forma giuridica, sede sociale La denominazione sociale dell’EMITTENTE è “Trasporti Internazionali Agenzia Marittima Savino del Bene s.p.a.” più brevemente denominata “Savino del Bene s.p.a.”. 13 L’EMITTENTE è una società per azioni con sede in Via del Botteghino n. 24/26 – 50018 Scandicci (FI), codice fiscale: 03902590482; numero di iscrizione al Registro delle Imprese di Firenze: 49015. b.2.2 Capitale sociale e mercato di quotazione Il capitale sociale dell’EMITTENTE, sottoscritto e versato, è attualmente pari a Euro 19.088.862,00 diviso in numero 36.709.350 azioni ordinarie da nominali Euro 0,52 cadauna. Le azioni dell’EMITTENTE sono quotate unicamente in Italia, sul Mercato Telematico Azionario organizzato e gestito dalla BORSA ITALIANA. b.2.3 Azionisti dell’emittente I principali azionisti dell’EMITTENTE, in possesso di quote di partecipazione superiori al 2%, sono i seguenti: AZIONISTA PERCENTUALE DEL CAPITALE Brandani Silvano 14,688% direttamente 12,445% Livoser s.a.s. di Brandani Silvano 2,243% Nocentini Paolo 14,062% direttamente 8,672% Finlisar di Paolo Nocentini & C. s.a.s. 5,390% Macucci Giuliano* 13,744% direttamente* 8,641% Amazzone di Giuliano Macucci & C. s.a.s.* 5,103% Eredi Vitali* 13,542% direttamente* 8,439% Frama Invest di F. Lapi & C. s.a.s.* 5,103% * Dato risultante dal Sito internet di Consob al 3 marzo 2003. Dal sito si rileva anche una partecipazione del 2,802% dichiarata da Banco Popolare di Verona e Novara a titolo di pegno. Nessuno esercita il controllo dell’EMITTENTE ex art. 93 del TESTO UNICO. Per effetto della previsione di un meccanismo di voto capitario all’interno del patto stipulato tra PALIO, NOCENTINI e Brandani, nessuno degli azionisti aderenti al patto esercita in virtù di tale patto il controllo di SAVINO DEL BENE ai sensi dell’art. 93 TESTO UNICO. Si evidenzia, come più in dettaglio indicato nei punti H.1 e H.3 del presente DOCUMENTO D’OFFERTA, che NOCENTINI e BRANDANI hanno stipulato con l’OFFERENTE un patto parasociale, il cui estratto è riportato nell’appendice al presente DOCUMENTO D’OFFERTA, avente ad oggetto la gestione in comune delle partecipazioni nell’EMITTENTE, la cui efficacia è sospensivamente condizionata alla consegna all’OFFERENTE delle AZIONI SAVINO DEL BENE oggetto della presente OFFERTA. b.2.4 Organi Sociali Consiglio di Amministrazione Il Consiglio di Amministrazione dell’EMITTENTE, in carica fino all’assemblea che approverà il bilancio dell’esercizio che chiude al 31 dicembre 2004, è composto da n. 4 membri. I componenti del Consiglio di Amministrazione sono attualmente i seguenti: 14 NOMINATIVO CARICA LUOGO E DATA DI NASCITA RESIDENZA Nocentini Paolo Presidente Milano, 7 aprile 1941 Via San Michele 11 – Scandicci (FI) Macucci Giuliano Vice Presidente Greve (FI), 12 aprile 1941 Via Palagetto 11 – Bagno a Ripoli (FI) Brandani Silvano Consigliere Delegato Firenze, 10 febbraio 1940 Via del Littorale 156 – Livorno Francesca Lapi Consigliere Via San Domenico 44 – Firenze Firenze, 13 aprile 1951 Collegio Sindacale Il Collegio Sindacale dell’EMITTENTE, in carica fino all’assemblea che approverà il bilancio dell’esercizio che chiude al 31 dicembre 2004, è costituito da tre sindaci effettivi e due supplenti. I componenti del Collegio Sindacale sono attualmente i seguenti: NOMINATIVO CARICA LUOGO E DATA DI NASCITA RESIDENZA Viscomi Annibale Porciani Luca Presidente Sindaco Effettivo Petrizzi (CZ), 2 novembre 1936 Loc. Amore, Montecatini Terme (PT) Pistoia, 2 marzo 1958 Via Risorgimento 31 – Monsummano Terme (PT) Zaffina Roberto Sindaco Effettivo Catanzaro, 31 luglio 1964 Via Meucci 36 – Prato (FI) Vannucchi Franco Sindaco Supplente Milano, 19 gennaio 1937 Via Fratelli Rosselli 4 – Pescia (PT) Clementi Muzio Via Sapri 2 – Prato (FI) b.2.5 Sindaco Supplente Pisa, 1° luglio 1941 Sintetica descrizione del gruppo che fa capo all’Emittente alla data del 30 settembre 2002 2 All’EMITTENTE fa capo un articolato gruppo composto da 73 società italiane ed estere (il “GRUPPO SAVINO DEL BENE”) che offre servizi logistici e di spedizione. In particolare il GRUPPO SAVINO DEL BENE svolge l’attività di operatore multimodale, che utilizza vettori diversi (strada, rotaia, mare, aria) in combinazione tra loro in modo da sfruttare al meglio le caratteristiche di tempo e di sicurezza di ciascuno di essi. Il GRUPPO SAVINO DEL BENE non si avvale di vettori propri ma utilizza aziende terze, occupandosi quindi essenzialmente di organizzare dal punto di vista logistico la spedizione delle merci. L’attività del GRUPPO SAVINO DEL BENE è sostanzialmente incentrata sulla spedizione delle merci via mare e via aerea dall’Italia all’estero, attività in cui il GRUPPO SAVINO DEL BENE è tra i principali operatori di mercato. A tale attività si affiancano la spedizione via terra – attività complementare svolta esclusivamente nell’area europea e funzionale ad offrire ai clienti un servizio di trasporto integrato – e l’attività di importazione e doganale, volta a sviluppare sia il traffico dall’estero all’Italia sia il traffico diretto tra diversi paesi stranieri. Di seguito viene evidenziata la struttura del GRUPPO SAVINO DEL BENE alla data del 31 dicembre 2001.3 2 3 Data di riferimento dell’ultima relazione trimestrale approvata da SAVINO DEL BENE in data 14 novembre 2002, che riporta anche i fatti di rilievo verificatisi successivamente alla data di riferimento della medesima relazione. La rappresentazione grafica della struttura del gruppo è pubblicata solo nel bilancio annuale. 15 SAVINO La struttura del Gruppo al 31.12.2001 (99.999) Savino Del Bene Internazionale S.A. Luxembourg (99.94) Savino Del Bene France S.A. (100) General Noli S.p.A. (98) (100) Savino Del Bene (S) PTE Ltd. (100) Cavallino S.r.l. (49) General Noli Valencia (51) (95) Novibrama S.r.l. (5) General Freight Inc. New York (100) (5) C.R.T. S.r.l. (95) General Freight Inc. Canada (100) (80) Fashion Transp. S.r.l. Savitransport Inc. Chicago (95) (51) Savitransport S.p.A. (5) Savitransport Inc. New York (95) Savitransport Triveneto S.r.l. (51) (95) Savino Del Bene S.A. Portogallo (5) (100) Tavoni Arimar S.p.A. (60) Tavoni International S.A. Mexico (100) (100) Centro Sped. Inter. S.p.A. Tavoni International S.A. Algeria (15) (51) Sacid S.r.l. Consorzio Spedifiere (20) (60) Fiorino Shipping S.r.l. (100) Savino Del Bene S.L. Spagna (50) Lulli S.r.l. (100) Savino Del Bene Corp. Canada (62,40) Do.Ca. S.r.l. (90) Savino Del Bene Fiume (49) Fratelli Ghelardi S.r.l. Tosca Immobiliare Unipersonale S.r.l. (100) (40) Levitrans S.r.l. Beni Unipersonale S.r.l. (100) (50) Albatrans S.p.A. Do.Ca. Venezuela(51) (100) Savino Del Bene Ltd. Sydney (99,99) Savino Del Bene China (52) Hani Transport Co. Ltd. South Korea (100) Albatrans Inc. New York (80) (10) Albatrans Spagna (80) (10) Albatrans France S.a.r.l. (80) (100) Savino Del Bene Ltd. U.K. Direct Europ Transportation (100) Leonardi & Co. Usa Inc. (100) Leonardi Iberia S.A. (100) Leonardi Camerun S.A. (49) L.S. Logistics Group S.r.l. (50) 16 (53) Leonardi & Co. S.p.A. (99.86) S D B Finanziaria S.A. Luxembourg (0.14) DEL BENE S.p.A. (64) SDB USA Inc. (51) Brewer Enterprises Inc. New York (49) (100) Superb Custom Brokers Inc. New York (2) General Noli do Brasil (100) Savino Del Bene Inc. New York (100) PT Savino Indonesia (100) Savino Del Bene Inter. Freight Forward Inc. Chicago (100) Savino Del Bene Japan Co. Ltd. (100) Fashion Distribution Service Inc. New Jersey (35) Hansa Express MBH (100) Savino Del Bene Charlotte Inc. (40) Tavoni Arimar New York (100) Savino Del Bene Intern. Freight Forward Inc. Boston (98,8) Savino Del Bene S.A. Chiasso (100) Savino Del Bene Inc. Texas (50) Strategic Logistical Alliance PTY Ltd. (100) Savino Del Bene Inc. California (99) Alpha Line Ltd. (100) Savino Del Bene Inc. Miami (100) Savino Del Bene Freight Forwarders (100) India PVT Ltd. (100) Savino Del Bene Inc. Seattle (100) Savino Del Bene Inc. Georgia (99) Savino Del Bene do Brasil (100) Savino Del Bene K.L. SDN BHD (100) Savino Del Bene PTE Thailand Ltd. (99) Savino Del Bene Naklyiati Ltd. (1) (100) Savino Del Bene Perù S.a.c. (100) Savino Del Bene Egypt Ltd. (100) Savino Del Bene Australia (100) Savino Del Bene Argentina 17 b.2.6 Dati economici e finanziari consolidati del gruppo che fa capo all’Emittente Di seguito vengono riportati i principali dati economici e finanziari contenuti nella Relazione trimestrale al 30 settembre 20024 con il relativo commento. I dati economici per il periodo dal 1° gennaio 2002 al 30 settembre 2002, confrontati con quelli relativi al medesimo periodo dell’esercizio precedente e con quelli dell’intero esercizio 2001, sono i seguenti: Fatturato Altri ricavi e proventi Valore della produzione Acquisti materie prime Costi per servizi Costi per godimento beni di terzi Valore aggiunto Costo del lavoro Oneri diversi Margine operativo lordo Dati in migliaia di Euro 01.01.2002-30.09.2002 349.122 1.115 350.237 100% (1.456) (287.928) (3.334) 57.519 16,42% (39.159) (935) 17.425 4,98% 01.01.2001-30.9.2001 346.778 1.244 348.022 100% (2.366) (284.954) (3.674) 57.028 16,39% (38.737) (1.182) 17.109 4,92% 01.01.2001-31.12.2001 483.828 2.105 485.933 100% (2.513) (399.530) (4.512) 79.378 16,34% (51.479) (1.796) 26.103 5,37% Fatturato Nei primi nove mesi del 2002 il fatturato consolidato si è mantenuto in linea con il dato del corrispondente periodo dell’esercizio precedente anche per effetto dell’ampliamento dell’area di consolidamento, e in particolare del rafforzamento della quota nella controllata Do.Ca. s.r.l. e del conseguente consolidamento integrale della relativa partecipazione. Nel terzo trimestre il fatturato è comunque stato in netta crescita rispetto ai due primi trimestri dell’esercizio 2002, per effetto sia di una ripresa dei volumi di merci intermediati nonostante il condizionamento provocato sui flussi di esportazioni dall’andamento del tasso di cambio Euro/Dollaro USA sia della politica commerciale diversificata impostata dal GRUPPO SAVINO DEL BENE per fronteggiare la fase congiunturale negativa. Valore aggiunto Il valore aggiunto è leggermente cresciuto rispetto al corrispondente periodo dell’esercizio precedente sia in termini assoluti (+0,86%) sia in termini percentuali sul fatturato (16,48% al 30 settembre 2002 rispetto al 16,44% al 30 settembre 2001) nonostante l’andamento non particolarmente favorevole delle tariffe sul mercato dei noli, principalmente aerei, dovuto alle tensioni successive agli eventi terroristici negli Stati Uniti. A questo proposito rileva evidenziare che i costi per i noli (aerei e marittimi) rappresentano una quota significativa dei costi per servizi (68% nei primi 9 mesi del 2002 con riferimento alle società più rappresentative); tra gli altri costi per servizi ci sono i costi per trasporti terrestri, le competenze riconosciute ad agenti e corrispondenti, le spese doganali. Margine operativo lordo Anche il margine operativo lordo è cresciuto leggermente rispetto al corrispondente periodo dell’esercizio precedente sia in termini assoluti (+1,85%) sia in termini percentuali sul fatturato (4,99% al 30 settembre 2002 rispetto al 4,93% al 30 settembre 2001) sebbene il dato relativo al solo terzo trimestre 2002 sia stato leggermente al di sotto rispetto a quello dei due trimestri precedenti. I dati di sintesi sulla posizione finanziaria netta consolidata alla fine del terzo trimestre 20025, raffrontati con quelli al 30 giugno 2002 e quelli al 31 dicembre 2001 sono i seguenti: Debiti finanziari a M/L termine - Crediti finanziari a lungo termine Indebitamento (disponibilità) netto a M/L termine Debiti finanziari a breve termine - Disponibilità e titoli a breve termine Indebitamento (disponibilità) netto a breve termine Totale indebitamento (disponibilità) netto Dati in migliaia di Euro 4 18 5 Si veda la nota 2. Si veda la nota 2. 30.09.2002 3.793 0 3.793 35.302 (27.478) 7.824 11.617 30.06.2002 2.903 0 2.903 32.515 (27.589) 4.926 7.829 31.12.2001 3.514 0 3.514 35.846 (28.328) 7.518 11.032 Il peggioramento della posizione finanziaria netta nel corso del terzo trimestre 2002 è dovuto alle spese sostenute dal GRUPPO SAVINO DEL BENE con riferimento alla politica di sviluppo delle consociate estere. Inoltre la difficile situazione congiunturale riscontrabile in vaste aree del mondo ha comportato un fisiologico allungamento dei tempi di incasso dei crediti verso i clienti, che a sua volta ha reso necessario per alcune società del GRUPPO SAVINO DEL BENE l’utilizzo delle risorse finanziarie disponibili, per altre il ricorso alla leva finanziaria, con conseguente incremento dell’indebitamento a medio-lungo termine. b.2.7 Osservazioni circa l’andamento recente dell’Emittente e le prospettive per l’esercizio in corso Per quanto riguarda la prevedibile evoluzione dell’attività nel corso del 2003, si riporta in sintesi il contenuto della Relazione trimestrale al 30 settembre 2002 pubblicata dall’EMITTENTE, non disponendo l’OFFERENTE di alcuna informazione ulteriore e non essendo a conoscenza di elementi che possano modificare in modo sostanziale la situazione dell’EMITTENTE rispetto a quanto indicato dall’EMITTENTE stesso nella relazione trimestrale al 30 settembre 2002. In particolare l’EMITTENTE ha evidenziato che nel corso dell’esercizio 2002 ha dovuto difendersi dalla fase di deterioramento della congiuntura economica internazionale, già intravista come fattore di rischio prima degli attentati terroristici negli Stati Uniti e del conflitto che ad essi ha fatto seguito. Questa situazione ha comportato un brusco peggioramento del clima di fiducia dei consumatori e delle imprese che si è ovviamente riflesso sull’attività del GRUPPO SAVINO DEL BENE. L’EMITTENTE ha inoltre dichiarato che l’incertezza e la forte volatilità delle condizioni di mercato, legate anche all’eventualità che si verificassero eventi destabilizzanti a livello internazionale, non consentiva di indicare con certezza l’andamento economico e finanziario del GRUPPO SAVINO DEL BENE nel corso dell’ultimo semestre 2002 e nella prima parte 2003; in base alle indicazioni in possesso dell’EMITTENTE, peraltro, quest’ultimo intravedeva miglioramenti nei mesi successivi alla chiusura del terzo trimestre 2002 e un esercizio 2003 più favorevole rispetto a quello 2002. Le previsioni formulate nella Relazione trimestrale al 30 settembre 2002 indicavano un fatturato di fine esercizio, a parità di area di consolidamento, leggermente inferiore a quello conseguito al 31 dicembre 2001 mentre il valore aggiunto si riteneva potesse dipendere dall’andamento del mercato dei noli. L’indebitamento finanziario netto di fine esercizio era previsto in linea con quello al 30 settembre 2002. B.3 INTERMEDIARI b.3.1 Indicazione degli intermediari che intervengono nell’operazione e del relativo ruolo L’intermediario incaricato del coordinamento nella presente OFFERTA è Mps Finance Banca Mobiliare s.p.a., con sede legale in Siena – 53100 – Via N. Bixio, n. 2 (di seguito l’“INTERMEDIARIO INCARICATO DEL COORDINAMENTO”). Gli intermediari incaricati della raccolta delle adesioni all’OFFERTA tramite sottoscrizione e consegna della scheda di adesione (di seguito gli “INTERMEDIARI INCARICATI”) sono elencati di seguito: - Banca Agricola Mantovana s.p.a., con sede legale in Mantova – 46100 – Corso Vittorio Emanuele n. 30; - Banca 121 Promozione Finanziaria s.p.a., con sede legale in Lecce – 73100 – Strada Provinciale Lecce-Surbo; - Banca C. Steinhauslin & Co. S.p.a., con sede legale in Firenze – 50123 – Via dei Sassetti n. 4; - Banca Intesa s.p.a., con sede legale in Milano – 20121 – Piazza Ferrari n. 10; - Banca Monte Parma s.p.a., con sede legale in Parma – 43100 – Via Università n. 1; - Banca Monte dei Paschi di Siena s.p.a, con sede legale in Siena – 53100 – Piazza Salimbeni n. 3; - Banca Popolare di Spoleto s.p.a., con sede legale in Spoleto (PG) – 06049 – Piazza Piancini n. 5; - Banca Toscana s.p.a, con sede legale in Firenze – 50122 – Via Leone Pancaldo n. 4; - Banco Popolare di Verona e Novara s.c.r.l., con sede legale in Novara – 28100 – Via Negroni n. 12; - Cassa di Risparmio di Firenze s.p.a., con sede legale in Firenze – Via Bufalini n. 4-6; - Rasfin Sim s.p.a., con sede legale in Milano – 20122 – Corso Italia n. 23; - UniCredit Banca Mobiliare s.p.a., con sede legale in Milano – 20121 – Via Tommaso Grossi n. 10. Le schede di adesione potranno pervenire agli INTERMEDIARI INCARICATI anche per il tramite degli INTERMEDIARI DEPOSITARI (come definiti nel successivo punto C.5). Gli INTERMEDIARI INCARICATI raccoglieranno le schede di adesione, terranno in deposito le AZIONI, verificheranno la regolarità 19 e conformità delle predette schede e delle AZIONI alle condizioni dell’OFFERTA e provvederanno al pagamento ovvero alla restituzione delle AZIONI secondo le modalità e nei tempi indicati nel presente DOCUMENTO DI OFFERTA. Gli INTERMEDIARI INCARICATI autorizzati ad effettuare offerta di servizi finanziari fuori sede, ai sensi della normativa vigente in Italia, provvederanno alla raccolta delle schede di adesione anche avvalendosi di promotori finanziari. Gli INTERMEDIARI INCARICATI trasferiranno le azioni su un conto deposito intestato all’OFFERENTE presso Banca Monte dei Paschi di Siena. b.3.2 Indicazione della circostanza che presso gli INTERMEDIARI sono disponibili il DOCUMENTO OFFERTA, la scheda di adesione e, per la consultazione, i documenti indicati nel punto O. DI Si rende noto che presso gli INTERMEDIARI INCARICATI sono disponibili il presente DOCUMENTO DI OFFERTA, i relativi allegati, la scheda di adesione e, per la consultazione, tutti gli altri documenti indicati nel punto O del presente DOCUMENTO DI OFFERTA. 20 C. CATEGORIE E QUANTITATIVI DEGLI STRUMENTI FINANZIARI OGGETTO DELL’OFFERTA E MODALITà DI ADESIONE. C.1 CATEGORIA E QUANTITÀ DELLE AZIONI La presente OFFERTA è un’offerta irrevocabile che l’OFFERENTE rivolge, indistintamente ed a parità di condizioni, a tutti i titolari di azioni ordinarie dell’EMITTENTE, avente ad oggetto l’acquisto di tutte le AZIONI di SAVINO DEL BENE escluse le AZIONI MANAGER, e quindi n. 27.384.172 AZIONI del valore nominale di Euro 0,52 ciascuna. Le AZIONI dovranno essere libere da vincoli di ogni genere e natura – reali, obbligatori e personali – oltre che liberamente trasferibili all’OFFERENTE, e dovranno incorporare il diritto agli utili distribuibili in relazione al bilancio dell’esercizio chiuso al 31 dicembre 2002. Ciascuna AZIONE dovrà pertanto essere munita delle cedole n. 10 e seguenti. C.2 PERCENTUALE RAPPRESENTATA DALLE AZIONI RISPETTO ALL’INTERO CAPITALE SOCIALE DELL’EMITTENTE E RISPETTO AL CAPITALE COSTITUITO DA AZIONI DELLA MEDESIMA CATEGORIA Oggetto dell’OFFERTA, come indicato nel precedente punto C.1, sono quindi n. 27.384.172 AZIONI che rappresentano una percentuale pari al 74,597% del capitale sociale di SAVINO DEL BENE. L’EMITTENTE non ha emesso obbligazioni convertibili. L’OFFERTA non ha, pertanto, ad oggetto obbligazioni convertibili, né strumenti finanziari diversi dalle AZIONI. C.3 AUTORIZZAZIONI CUI È SOGGETTA L’OPERAZIONE E RELATIVI ESTREMI L’efficacia dell’OFFERTA non è condizionata all’ottenimento di alcuna autorizzazione. C.4 CONDIZIONI CUI È SOGGETTA L’OPERAZIONE Si ricorda che, come meglio evidenziato nelle Avvertenze, l’efficacia dell’OFFERTA è subordinata alle seguenti condizioni: (a) che le adesioni all’OFFERTA consentano all’OFFERENTE di conseguire la titolarità di un numero di AZIONI che, unitamente alle AZIONI MANAGER, rappresentino almeno il 66,7% (sessantaseivirgolasette) dell’intero capitale sociale di SAVINO DEL BENE (di seguito, la “SOGLIA MINIMA”) al fine di avere il controllo dell’assemblea straordinaria dell’EMITTENTE. Si evidenzia che la suddetta condizione si intenderà avverata qualora siano portate in adesione almeno n. 15.159.958 AZIONI, pari al 41,297% del capitale sociale di SAVINO DEL BENE e al 55,36% delle azioni oggetto dell’OFFERTA. Nel caso di adesioni all’OFFERTA per un quantitativo inferiore alla SOGLIA MINIMA, l’OFFERENTE si riserva la facoltà insindacabile di rinunziare – subordinatamente al verificarsi di entrambe le condizioni di cui alle successive lettere (b) e (c), ovvero alla rinuncia a tali condizioni, in caso di mancato avveramento delle stesse – alla presente condizione, previo consenso di MPS MERCHANT, sempre che l’OFFERENTE, NOCENTINI E BRANDANI conseguano congiuntamente almeno il 50,01% del capitale sociale di SAVINO DEL BENE. (b) che, sino alle ore 7.59 del primo giorno di borsa aperta successivo all’ULTIMO GIORNO D’OFFERTA, non si sia verificato uno scostamento negativo della media aritmetica semplice del prezzo ufficiale di borsa dell’azione SAVINO DEL BENE, in qualsiasi periodo consecutivo di cinque giorni di borsa aperta, in misura pari o superiore al 15% rispetto alla media aritmetica semplice dei prezzi ufficiali dei cinque giorni di borsa aperta precedenti la data del 21 febbraio 2003 cioè la data del comunicato mediante il quale l’OFFERENTE, ai sensi dell’art. 37, comma 2 del REGOLAMENTO ha dato notizia al mercato e, contestualmente, all’EMITTENTE dell’intervenuta comunicazione alla CONSOB prevista dall’art. 102, comma 1, del TESTO UNICO (di seguito “COMUNICATO DI AVVENUTA COMUNICAZIONE”), la quale media aritmetica risulta pari a Euro 2,081. Nel caso in cui si verifichi uno scostamento pari o superiore alla misura predetta, l’OFFERENTE si riserva la facoltà insindacabile di rinunziare alla condizione di cui alla presente lettera (b), acquistando – subordinatamente alle condizioni menzionate nella precedente lettera (a) ed alla successiva lettera (c), ovvero alla rinuncia a tali condizioni, in caso di mancato avveramento delle stesse – tutte le AZIONI portate in adesione all’OFFERTA. 21 (c) che, sino alle ore 7.59 del primo giorno di borsa aperta successivo all’ULTIMO GIORNO D’OFFERTA, non si siano verificati, a livello nazionale o internazionale, situazioni pregiudizievoli tali da alterare in modo sostanziale il profilo patrimoniale, economico e finanziario dell’EMITTENTE o, a livello consolidato, del GRUPPO SAVINO DEL BENE (come definito al successivo punto b.2.5), rispetto a quanto evidenziato nella situazione semestrale civilistica e consolidata al 30 giugno 2002. Nel caso in cui si verifichi una situazione avente gli effetti sopra indicati, l’OFFERENTE si riserva la facoltà insindacabile, previo consenso di MPS Merchant, di rinunziare alla condizione di cui alla presente lettera (c), acquistando – subordinatamente al verificarsi di entrambe le condizioni di cui alla precedenti lettere (a) e (b), ovvero alla rinuncia a tali condizioni, in caso di mancato avveramento delle stesse – tutte le AZIONI portate in adesione all’OFFERTA. L’OFFERENTE darà notizia dell’avveramento o dell’eventuale rinuncia a ciascuna delle anzidette condizioni dandone comunicazione a CONSOB, a BORSA ITALIANA e a due agenzie di stampa entro le ore 7.59 del primo giorno di borsa aperta successivo all’ULTIMO GIORNO D’OFFERTA e inserendo apposita dichiarazione in merito nell’avviso relativo ai risultati definitivi dell’OFFERTA – che dovrà indicare altresì il numero di AZIONI portate in adesione all’OFFERTA e la percentuale che esse rappresentano sull’intero capitale sociale di SAVINO DEL BENE e sulle AZIONI oggetto dell’offerta – da pubblicarsi entro la DATA DI PAGAMENTO DEL CORRISPETTIVO (come di seguito definita) sui quotidiani di cui al punto M. Si fa presente, con riguardo a tutte le citate condizioni di efficacia che, qualora l’OFFERENTE, in mancanza dell’avveramento di una o più delle condizioni di cui alle lettere (a), (b) e (c), non vi rinunci e, conseguentemente, non acquisti le AZIONI apportate all’OFFERTA, queste ultime saranno reimmesse nella disponibilità dei rispettivi titolari entro il secondo giorno di borsa aperta successivo alla diramazione della comunicazione relativa al mancato avveramento della/delle condizione/condizioni. C.5 MODALITÀ E TERMINI STABILITI PER L’ADESIONE ALL’OFFERTA E PER IL DEPOSITO DELLE AZIONI, CONFORMEMENTE A QUANTO PREVISTO NELLA SCHEDA DI ADESIONE L’adesione all’OFFERTA da parte dei titolari delle AZIONI (o del rappresentante che ne abbia i poteri): (i) è consentita, come concordato con BORSA ITALIANA, dal 18 marzo 2003 fino al 23 aprile 2003 (estremi inclusi), dalle ore 8.30 alle ore 16.30, salvo proroga, della quale l’OFFERENTE dovrà dare comunicazione, ai sensi dell’art. 43 del REGOLAMENTO CONSOB, almeno tre giorni prima dell’ULTIMO GIORNO D’OFFERTA nelle forme previste dall’art. 37 del REGOLAMENTO CONSOB e pubblicando le modifiche con le stesse modalità di pubblicazione del DOCUMENTO D’OFFERTA; (ii) è irrevocabile, salvo quanto previsto dall’art. 44, comma 8, del REGOLAMENTO CONSOB, che prevede espressamente la revocabilità delle adesioni ad un’offerta pubblica di acquisto dopo la pubblicazione di un’offerta concorrente o di un rilancio; e (iii) dovrà avvenire tramite la sottoscrizione dell’apposita scheda di adesione, debitamente compilata e sottoscritta, con contestuale deposito delle AZIONI presso gli INTERMEDIARI INCARICATI di cui al precedente punto b.3.1. In considerazione del regime di dematerializzazione dei titoli, previsto dal combinato disposto degli artt. 81 del TESTO UNICO e 36 del D. Lgs 24 giugno 1998, n. 213, nonché del regolamento adottato con delibera CONSOB, n. 11768 del 23 dicembre 1998, in vigore dal 1° gennaio 1999, ai fini del presente punto, il deposito delle AZIONI si considererà effettuato anche nel caso in cui il titolare di AZIONI conferisca all’intermediario presso il quale sono depositate le AZIONI di sua proprietà istruzioni idonee a trasferire all’OFFERENTE le stesse AZIONI. La sottoscrizione della scheda di adesione, pertanto, varrà anche quale istruzione conferita dal singolo titolare di AZIONI all’INTERMEDIARIO INCARICATO o all’INTERMEDIARIO DEPOSITARIO (come di seguito definito) presso il quale siano depositate le AZIONI in conto titoli, a trasferire le predette AZIONI in depositi vincolati ai fini dell’OFFERTA, irrevocabili, in quanto anche nell’interesse dei titolari di AZIONI, presso detti INTERMEDIARI, a favore dell’INTERMEDIARIO INCARICATO DEL COORDINAMENTO. 22 Gli azionisti di SAVINO DEL BENE che intendano aderire all’OFFERTA potranno anche consegnare la scheda di adesione e depositare le AZIONI ivi indicate presso ogni altro intermediario autorizzato (banche, Sim, società d’investimento, agenti di cambio – collettivamente, “INTERMEDIARI DEPOSITARI”), a condizione che la consegna ed il deposito siano effettuati in tempo utile per consentire agli INTERMEDIARI DEPOSITARI di provvedere al deposito delle AZIONI presso un INTERMEDIA- RIO INCARICATO entro e non oltre l’ULTIMO GIORNO D’OFFERTA. Gli INTERMEDIARI DEPOSITARI, in qualità di mandatari, dovranno sottoscrivere le schede di adesione. Resta ad esclusivo carico degli azionisti il rischio che gli INTERMEDIARI DEPOSITARI non consegnino la scheda di adesione e non depositino le AZIONI ivi indicate presso un INTERMEDIARIO INCARICATO entro e non oltre l’ULTIMO GIORNO D’OFFERTA. All’atto dell’adesione all’OFFERTA e del deposito delle AZIONI mediante la sottoscrizione della scheda di adesione sarà conferito mandato all’INTERMEDIARIO INCARICATO e all’eventuale INTERMEDIARIO DEPOSITARIO per eseguire tutte le formalità necessarie e propedeutiche al trasferimento delle AZIONI all’OFFERENTE, a carico del quale sarà il relativo costo. Le adesioni di soggetti minori o di persone affidate a tutori o curatori, ai sensi delle applicabili disposizioni di legge, sottoscritte da chi esercita la patria potestà, la tutela o la curatela, se non corredate dall’autorizzazione del giudice tutelare, saranno accolte con riserva e non saranno conteggiate ai fini della determinazione della percentuale di adesione all’OFFERTA; il loro pagamento avverrà pertanto, in ogni caso, solo ad autorizzazione ottenuta. Gli azionisti che intendono aderire all’OFFERTA utilizzando AZIONI che, in quanto rivenienti da acquisti effettuati in borsa entro e non oltre l’ULTIMO GIORNO D’OFFERTA, alla data di adesione non risultassero ancora contabilizzate sul rispettivo conto titoli presso un INTERMEDIARIO DEPOSITARIO, dovranno allegare alla scheda di adesione la comunicazione dell’intermediario relativa all’esecuzione dell’operazione di acquisto delle AZIONI, provvedendo entro lo stesso termine a disporre affinché tale intermediario depositi in sede di liquidazione i corrispondenti titoli all’INTERMEDIARIO INCARICATO che ha ricevuto l’adesione. C.6 OBBLIGO DEGLI INTERMEDIARI INCARICATI DI COMUNICARE GIORNALMENTE A BORSA ITALIANA I DATI RELATIVI ALLE AZIONI DEPOSITATE AI FINI DELLA LORO PUBBLICAZIONE Per l’intera durata dell’OFFERTA, l’INTERMEDIARIO INCARICATO DEL COORDINAMENTO comunicherà giornalmente a BORSA ITALIANA – ai sensi dell’art. 41, comma 2, lett. c) del REGOLAMENTO CONSOB – i dati relativi alle adesioni pervenute ed alle AZIONI complessivamente depositate. BORSA ITALIANA provvederà, entro il giorno successivo a tale comunicazione, alla pubblicazione dei dati stessi mediante apposito avviso. I risultati definitivi dell’OFFERTA saranno pubblicati, entro il giorno precedente la DATA DI PAGAMENTO CORRISPETTIVO, a cura dell’OFFERENTE, ai sensi dell’art. 41, comma 4, del REGOLAMENTO CONSOB, mediante pubblicazione di un avviso sui quotidiani indicati al successivo punto M. DEL Le indicazioni sull’esercizio della facoltà di rinuncia alle condizioni di cui al punto A.1 del presente DOCUMENTO D’OFFERTA saranno rese note a cura dell’OFFERENTE mediante comunicazione a CONSOB, a BORSA ITALIANA e a due agenzie di stampa entro le ore 7.59 del primo giorno di borsa aperta successivo all’ULTIMO GIORNO D’OFFERTA, nonché, ai sensi dell’art. 41, comma 4, del REGOLAMENTO CONSOB, inserendo apposita dichiarazione in merito nell’avviso relativo ai risultati definitivi dell’OFFERTA – che dovrà indicare altresì il numero di AZIONI portate in adesione all’OFFERTA e la percentuale che esse rappresentano sull’intero capitale sociale di SAVINO DEL BENE e sulle AZIONI oggetto dell’offerta – da pubblicarsi entro il giorno precedente la DATA DI PAGAMENTO DEL CORRISPETTIVO sui quotidiani di cui al punto M. C.7 MERCATO SUL QUALE È PROMOSSA L’OFFERTA L’OFFERTA è promossa esclusivamente in Italia, in quanto le azioni SAVINO DEL BENE sono trattate solo sul Mercato Telematico Azionario organizzato e gestito da BORSA ITALIANA. L’OFFERTA è rivolta a parità di condizioni a tutti gli azionisti ordinari dell’EMITTENTE, ma non è stata e non sarà diffusa negli Stati Uniti di America, in Australia, Canada, Giappone nonché in qualsiasi altro Paese nel quale tale diffusione non sia consentita in assenza di autorizzazione da parte delle competenti autorità (di seguito, collettivamente gli “ALTRI PAESI”), né utilizzando i servizi postali né alcun altro strumento di comunicazione o commercio internazionale (ivi inclusi, a titolo esemplificativo, la rete postale, il fax, il telex, la posta elettronica, il telefono ed Internet) degli Stati Uniti di America, Australia, Canada, Giappone o degli ALTRI PAESI, né qualsivoglia struttura di alcuno degli intermediari finanziari degli Stati Uniti di America, Australia, Canada, Giappone o degli ALTRI PAESI, né attraverso alcuno dei mercati regolamentati nazionali degli Stati Uniti di America, Australia, Canada, Giappone o degli ALTRI PAESI, né in alcun altro modo. 23 Ne consegue che copia del presente DOCUMENTO D’OFFERTA, così come copia di qualsiasi diverso documento che l’OFFERENTE ha emesso o emetterà in relazione all’OFFERTA, non sono state e non dovranno essere inviate, o in qualsiasi modo trasmesse, o comunque distribuite negli o dagli Stati Uniti di America, Australia, Canada, Giappone o negli o dagli ALTRI PAESI. Chiunque riceva il presente DOCUMENTO D’OFFERTA (ivi inclusi in via esemplificativa e non limitativa, custodi, fiduciari e trustees) non potrà distribuirlo, inviarlo (anche a mezzo posta) negli o dagli Stati Uniti di America, Australia, Canada, Giappone o negli o dagli ALTRI PAESI, né utilizzare i servizi postali e gli altri mezzi di consimile natura degli Stati Uniti di America, Australia, Canada, Giappone o degli ALTRI PAESI in relazione all’OFFERTA. Chiunque si trovi in possesso dei suddetti documenti si deve astenere dal distribuirli, inviarli o spedirli sia negli o dagli Stati Uniti di America, Australia, Canada, Giappone o negli o dagli ALTRI PAESI, e si deve altresì astenere dall’utilizzare strumenti di comunicazione o commercio internazionale degli Stati Uniti di America, Australia, Canada, Giappone o degli ALTRI PAESI per qualsiasi fine collegato all’OFFERTA. Il presente DOCUMENTO D’OFFERTA non potrà essere interpretato quale offerta rivolta a soggetti residenti negli Stati Uniti di America, Australia, Canada, Giappone o negli ALTRI PAESI. Saranno accettate solo adesioni all’OFFERTA poste in essere in conformità alle limitazioni di cui sopra. Nessuno strumento può essere offerto o compravenduto negli Stati Uniti di America, Australia, Canada, Giappone o negli ALTRI PAESI in assenza di specifica autorizzazione conforme alle applicabili disposizioni della legge locale di detti Stati o degli ALTRI PAESI, ovvero, di deroga rispetto alle medesime disposizioni. 24 D. NUMERO DEGLI STRUMENTI FINANZIARI DELL’EMITTENTE POSSEDUTI DALL’OFFERENTE, ANCHE A MEZZO DI SOCIETÀ FIUDUCIARIE O PER INTERPOSTA PERSONA E DI QUELLI POSSEDUTI DA SOCIETÀ CONTROLLATE D.1 INDICAZIONE DEL NUMERO E DELLE CATEGORIE DI AZIONI DELL’EMITTENTE POSSEDUTE, CON LA SPECIFICAZIONE DEL TITOLO DEL POSSESSO E DEL DIRITTO DI VOTO Alla data del presente DOCUMENTO D’OFFERTA, PALIO non possiede alcuna azione ordinaria di SAVINO DEL BENE né può esercitare il diritto di voto su alcuna di esse. Peraltro, BRANDANI e NOCENTINI, azionisti che hanno congiuntamente il controllo di PALIO, possiedono le seguenti azioni di SAVINO DEL BENE: - BRANDANI: direttamente n. 4.568.470 azioni ordinarie SAVINO DEL BENE e tramite la società LIVOSER: n. 823.525 azioni ordinarie SAVINO DEL BENE, per un totale di n. 5.391.995 azioni ordinarie SAVINO DEL BENE, pari al 14,688% del capitale sociale dell’EMITTENTE; - NOCENTINI: direttamente n. 3.183.305 azioni ordinarie SAVINO DEL BENE e tramite la società FINLISAR n. 1.978.713 azioni SAVINO DEL BENE, per un totale di n. 5.162.018 azioni ordinarie SAVINO DEL BENE, pari al 14,062% del capitale sociale dell’EMITTENTE. Come già indicato nelle Premesse del presente DOCUMENTO, BRANDANI e NOCENTINI, ciascuno per quanto di propria competenza, dichiarano che non verranno portate in adesione all’OFFERTA le seguenti azioni (già definite precedentemente AZIONI MANAGER): - n. 3.839.064 azioni di proprietà diretta di BRANDANI e n. 823.525 azioni di proprietà di BRANDANI tramite la società LIVOSER, pari complessivamente al 12,701% del capitale sociale dell’EMITTENTE; - n. 2.683.876 azioni di proprietà diretta di NOCENTINI e n. 1.978.713 di proprietà di NOCENTINI tramite la società FINLISAR, pari complessivamente al 12,701% del capitale sociale dell’EMITTENTE; D.2 INDICAZIONE DELL’EVENTUALE ESISTENZA DI CONTRATTI DI RIPORTO, USUFRUTTO O PEGNO SU AZIONI DELL’EMITTENTE, OVVERO ULTERIORI IMPEGNI SUI MEDESIMI STRUMENTI L’OFFERENTE non ha stipulato contratti di riporto né contratti costitutivi di diritti di usufrutto aventi ad oggetto le AZIONI, ovvero azioni di SAVINO DEL BENE diverse da quelle oggetto di OFFERTA, né ha contratto ulteriori impegni (quali, a titolo meramente esemplificativo, contratti a premio o contratti a termine) relativi alle AZIONI e/o altre azioni dell’EMITTENTE, neppure a mezzo di società fiduciarie o per interposta persona o tramite società controllate. L’OFFERENTE si è, invece, impegnato a costituire in pegno tutte le AZIONI che dovessero essere portate in adesione all’OFFERTA a garanzia del finanziamento che viene erogato all’OFFERENTE da MPS MERCHANT ai fini del pagamento di tutto o parte del CORRISPETTIVO agli azionisti di SAVINO DEL BENE che aderiranno all’OFFERTA. Tale finanziamento, come precisato nel successivo punto g.2.2, è attualmente garantito da pegno sulle azioni rappresentative del capitale sociale dell’OFFERENTE di proprietà di NOCENTINI e di BRANDANI e da pegno sulle AZIONI MANAGER. Il diritto di voto sulle azioni di cui al precedente capoverso già costituite in pegno o che saranno costituire in pegno spetta o spetterà al proprietario delle stesse ad eccezione del caso di deliberazioni dell’assemblea ordinaria e/o straordinaria che possano compromettere il valore delle azioni costituite in garanzia. Per quanto a conoscenza dell’OFFERENTE, le AZIONI MANAGER non sono state concesse in pegno a favore di terzi diversi da MPS MERCHANT. 25 E. CORRISPETTIVO UNITARIO PER LE AZIONI E SUA GIUSTIFICAZIONE E.1 INDICAZIONE DEL CORRISPETTIVO E CRITERI SEGUITI PER LA SUA DETERMINAZIONE Il corrispettivo offerto dall’OFFERENTE per ciascuna AZIONE è pari a Euro 2,50 e sarà interamente versato in contanti (il “CORRISPETTIVO”). Il controvalore massimo complessivo dell’OFFERTA, in caso di adesione totalitaria e quindi ove venga consegnato il QUANTITATIVO MASSIMO DI AZIONI, sarà pari a Euro 68.460.430,00 (l’”ESBORSO MASSIMO”). Il CORRISPETTIVO si intende al netto di bolli, spese, compensi e provvigioni che rimarranno a carico dell’OFFERENTE mentre l’imposta sostitutiva sulle plusvalenze, ove dovuta, resterà a carico degli aderenti all’OFFERTA. L’OFFERENTE è giunto alla determinazione del CORRISPETTIVO attraverso un’accurata valutazione del capitale azionario dell’EMITTENTE, elaborata sulla base delle informazioni pubblicamente disponibili, utilizzando – secondo la prassi consolidata tra gli analisti finanziari – le seguenti metodologie: - metodo dei flussi di cassa scontati (discounted cash flow); - metodo delle quotazioni di borsa, in cui sono stati analizzati i valori del capitale azionario dell’EMITTENTE espressi dal mercato nell’ultimo anno di quotazione, i quali costituiscono un riferimento significativo. L’OFFERENTE non ha ritenuto utilizzabile il metodo dei multipli di mercato di società quotate comparabili vista la mancanza di un campione significativo di società quotate che possano ritenersi comparabili con l’EMITTENTE. Infatti, come spesso evidenziato anche dagli analisti che seguono il titolo6, viste le specifiche caratteristiche dell’operatività dell’EMITTENTE, non vi sono società comparabili quotate nel listino italiano e i competitori quotati esteri presentano caratteristiche dimensionali e di posizionamento di mercato molto differenti da quelle dell’EMITTENTE poiché si tratta di gruppi internazionali molto più grandi dell’EMITTENTE sia in termini di fatturato sia in termini di capitalizzazione. Per completezza, si segnala che tra detti competitori internazionali vi sono le società svizzere Danzas, Kuhne Nagel e Panalpina, e le società americane Circle International, Fritz Companies ed Expeditors, i cui dati di fatturato e capitalizzazione di borsa e alcuni multipli sono riportati nel seguito: Danzas* Kuhne Nagel Panalpina Circle International** Fritz Companies*** Expeditors Fonte: Bloomberg Paese CH CH CH USA USA USA Capitalizzazione (data) CHF 1.430 milioni (31.12.1998) CHF 1.985,14 milioni (28.02.2003) IPO non effettuata USD 530,82 milioni (settembre 2000) USD 402,49 milioni (01.02.2001) USD 3.563,31 milioni (28.02.2003) Paese P/E P/BV Danzas* CH 26,1 (1998) nd Kuhne Nagel CH 12,08 1,97 Panalpina CH nd nd Circle International** USA 21,69 (ott. 2000) 2,06 (ott. 2000) Fritz Companies*** USA 74,13 (giu. 2001) 1,6 (giu. 2001) Expeditors USA 33,12 6,82 Fonte: Bloomberg (dati al 4 marzo 2003 ove non diversamente specificato) * La società attualmente fa parte del Gruppo Deutsche Post ** Dati prima dell’acquisizione da parte di Eagle Global Logistics *** Dati prima dell’acquisizione da parte di UPS e.1.1 Fatturato (anno) euro 9.153 milioni (2001) CHF 6.661,5 milioni (2001) CHF 5.400 milioni (2001) USD 814 milioni (2000) USD 1.612,69 milioni (2000) USD 1.652,63 milioni (2001) P/CF nd 7,09 nd 16,50 (ott. 2000) 9,01 (giu. 2001) 30,55 Il metodo del discounted cash flow Il metodo del discounted cash flow si fonda sulla previsione dei flussi di cassa attesi anno per anno, attualizzati ad un tasso espressivo del costo medio ponderato del capitale. Poiché la stima analitica dei flussi anno per anno su un orizzonte molto ampio renderebbe il grado di incertezza delle previsioni troppo elevato, la prassi è di separare il futuro in due periodi: un primo periodo in cui si adotta la suddetta stima analitica, e un secondo periodo in cui si assume che l’impresa raggiunga uno stato “di equilibrio” e quindi generi dei flussi di cassa stabili e prevedibili, esprimibili con una formula sintetica di un valore finale che determina il valore dell’azienda all’anno “n”, cioè l’anno successivo all’ultimo periodo di stima analitica dei flussi di cassa. Poi26 6 Research Banca Akros del 22 marzo 2002, Credit Lyonnais Securities del 31 maggio 2002 ché tale metodo considera i flussi di cassa prima degli oneri finanziari, al valore ottenuto dalla somma dei flussi di cassa attualizzati e del valore finale si devono sottrarre le passività nette cioè i debiti onerosi al netto dei crediti che generano interessi. La valutazione è stata effettuata attualizzando, con tassi che riflettono i rischi associati all’attività dell’EMITTENTE, i flussi di cassa previsti per l’attività dell’EMITTENTE in base ad ipotesi ritenute ragionevoli, in considerazione dei risultati ottenuti negli ultimi esercizi e delle risultanze al 30 settembre 2002, anche sulla scorta delle valutazioni effettuate dagli analisti che seguono il titolo.7 In particolare è stata effettuata una stima analitica dei flussi di cassa attesi anno per anno per il periodo 2003-2005 e una quantificazione del terminal value, ottenendo un range8 di valore dell’intero capitale azionario dell’EMITTENTE al netto dei debiti compreso tra Euro 73 ed Euro 77 milioni, corrispondente ad un valore per azione dell’EMITTENTE compreso tra 2 e 2,10 Euro. e.1.2 Il metodo delle quotazioni di borsa La metodologia di valutazione fondata sull’analisi dei corsi di borsa in differenti periodi temporali antecedenti l’OFFERTA richiede la stima di un prezzo medio giudicato ragionevolmente espressivo dell’apprezzamento delle azioni dell’EMITTENTE da parte del mercato. Secondo la prassi valutativa, si è ritenuto di prendere a riferimento un orizzonte temporale sufficientemente ampio al fine di neutralizzare la variabilità tipica del breve termine e l’eventuale ridotta attendibilità dei corsi per la presenza di eventuali punti di discontinuità. Peraltro, la selezione di orizzonti temporali troppo lunghi può ridurre la significatività dei prezzi qualora questi riflettano situazioni aziendali o di mercato superate alla data di riferimento della valutazione. In base alle anzidette considerazioni, per la determinazione del capitale azionario dell’EMITTENTE alla data dell’OFFERTA, e quindi per la determinazione del CORRISPETTIVO, sono state estese le osservazioni al periodo di 12 mesi antecedenti l’OFFERTA ma per poter svolgere un’opportuna analisi di sensitività sono stati considerati gli orizzonti temporali più limitati di 1 mese, 3 mesi e 6 mesi. Per la determinazione del valore teorico delle AZIONI si è ritenuto opportuno adottare la funzione della media aritmetica ponderata, in cui i prezzi che concorrono a formarla assumono un diverso peso in funzione del diverso volume di scambi effettuati negli orizzonti individuati. 1 mese (gennaio 2003) 3 mesi (novembre 2002 – gennaio 2003) 6 mesi (agosto 2002 –gennaio 2003 12 mesi (febbraio 2002 – gennaio 2003) Fonte: elaborazione su dati Datastream prezzo medio ponderato (Euro) 2,033 2,142 2,133 2,609 capitalizzazione equivalente (Euro) 74.639.182,31 78.620.295,97 78.310.563,82 95.762.616,53 Alla luce dei risultati dell’applicazione delle richiamate metodologie di valutazione, il corrispettivo è stato fissato in Euro 2,50 per azione per tener conto anche della media dei prezzi degli ultimi 12 mesi e delle prospettive del GRUPPO SAVINO DEL BENE nonché per attribuire un premio ritenuto adeguato agli azionisti dell’EMITTENTE. E.2 CONFRONTO DEL CORRISPETTIVO CON ALCUNI INDICATORI DEGLI ULTIMI DUE ESERCIZI Nel seguito sono riportati alcuni dati ed indicatori per azione ordinaria dell’EMITTENTE calcolati in base ai dati di bilancio consolidato degli ultimi due esercizi. Come accennato al punto A.7, il Consiglio di Amministrazione dell’EMITTENTE è stato convocato per il 31 marzo 2003 per esaminare il progetto di bilancio dell’esercizio e il bilancio consolidato al 31 dicembre 2002. I dati saranno comunicati al mercato tempestivamente nelle forme previste dalla vigente normativa. Esercizio al 31 dicembre 2000 N. azioni (alla data di riferimento del bilancio) 36.380.000 Risultato economico ordinario per azione* Euro 0,359 Risultato netto per azione Euro 0,421 Cash flow per azione** Euro 0,575 Patrimonio netto di gruppo per azione Euro 1,603 Esercizio al 31 dicembre 2001 36.540.000 Euro 0,244 Euro 0,221 Euro 0,457 Euro 1,682 ** Risultato ante componenti straordinarie e al netto di imposte calcolate in base all’aliquota media degli ultimi due esercizi, pari al 48,991% ** Risultato netto di gruppo + ammortamenti e accantonamenti 7 8 Research UBM del 19 settembre 2002, Credit Lyonnais Securities del 19 settembre 2002. Il range deriva dall’applicazione di diversi valori di costo medio ponderato del capitale (WACC). 27 Esercizio al 31 dicembre 2000 Euro 3.752.401,78 36.328.615 Euro 0,103 Dividendo totale deliberato N. azioni*** Dividendo per azione Esercizio al 31 dicembre 2001 Euro 2.914.241,84 36.428.023 Euro 0,080 *** Numero di azioni dell’EMITTENTE alla data di pagamento dei dividendi (escluse le azioni proprie alla data di pagamento) I multipli impliciti dell’EMITTENTE calcolati in base al corrispettivo sono i seguenti: P/E* 5,943 11,327 2000 2001 P/CF** 4,347 5,473 P/BV*** 1,560 1,486 *** corrispettivo/utile per azione *** corrispettivo/flusso di cassa per azione *** corrispettivo/patrimonio netto di gruppo per azione E.3 MEDIA ARITMETICA PONDERATA MENSILE DELLE QUOTAZIONI REGISTRATE DALLE AZIONI DELL’EMITTENTE NEI DODICI MESI PRECEDENTI L’OFFERTA Nella tabella seguente è presentata la media aritmetica mensile ponderata per i volumi dei prezzi ufficiali registrati dalle azioni dell’Emittente in ciascuno degli ultimi 12 mesi nonché quelle relative all’ultimo mese e agli ultimi 3, 6 e 12 mesi, calcolate con riferimento ai prezzi ufficiali registrati nei giorni di borsa aperta ponderati per i volumi trattati nel giorno stesso. feb.-02 mar.-02 apr.-02 mag.-02 giu.-02 lug.-02 ag.-02 set.-02 ott.-02 nov.-02 dic.-02 gen.-03 1 mese (gen.03) 3 mesi (nov.02-gen.03) 6 mesi (ag.02-gen.03) 12 mesi (feb.02-gen.03) volumi scambiati (migliaia di titoli) 2.595,200 1.576,300 2.287,900 1.160,600 808,500 710,000 493,500 345,400 458,200 702,900 292,900 177,200 prezzo medio ponderato (Euro) 2,806 2,826 2,827 2,808 2,719 2,438 2,254 2,104 2,003 2,195 2,079 2,033 premio del corrispettivo sul prezzo medio ponderato (%) - 10,912% - 11,539% - 11,563% - 10,980% - 8,069% 2,526% 10,906% 18,794% 24,804% 13,878% 20,274% 22,956% 177,200 1.173,000 2.470,100 13.898,200 2,033 2,142 2,133 2,609 22,956% 16,730% 17,192% - 4,166% Fonte: elaborazione su dati Datastream E.4 VALORI ATTRIBUITI ALLE AZIONI DELL’EMITTENTE IN OCCASIONE DI OPERAZIONI FINANZIARIE EFFETTUATE NELL’ULTIMO ESERCIZIO E NELL’ESERCIZIO IN CORSO Nell’ultimo esercizio e nell’esercizio in corso, l’EMITTENTE non ha compiuto operazioni che abbiano comportato l’attribuzione di valori alle azioni della medesima. E.5 VALORI AI QUALI SONO STATE EFFETTUATE, NEGLI ULTIMI DUE ANNI, DA PARTE DELL’OFFERENTE, OPERAZIONI DI ACQUISTO O VENDITA SUGLI STRUMENTI FINANZIARI OGGETTO DELL’OFFERTA L’OFFERENTE è una società di nuova costituzione e non ha effettuato negli ultimi due anni alcuna operazione di vendita o di acquisto delle azioni dell’EMITTENTE, né direttamente né a mezzo di società fiduciarie o per interposta persona, né a mezzo di società controllate. 28 F. DATA E MODALITÀ DI PAGAMENTO DEL CORRISPETTIVO E GARANZIE DI ESATTO ADEMPIMENTO F.1 INDICAZIONE DELLA DATA DI PAGAMENTO DEL CORRISPETTIVO Il trasferimento della titolarità delle AZIONI, a fronte del pagamento del CORRISPETTIVO, interverrà in una data (la “DATA DI PAGAMENTO DEL CORRISPETTIVO”) corrispondente al quinto giorno di borsa aperta successivo all’ULTIMO GIORNO D’OFFERTA, e pertanto, fatte salve le eventuali proroghe e modifiche dell’OFFERTA che dovessero intervenire in conformità alle vigenti disposizioni di legge e regolamentari, il giorno 30 aprile 2003. Non è previsto il pagamento di interessi sul CORRISPETTIVO. Si ricorda che il trasferimento della titolarità delle AZIONI all’OFFERENTE ed il contestuale pagamento del CORRISPETTIVO interverranno soltanto quando si siano verificate e/o l’OFFERENTE abbia dichiarato di rinunciare a tutte le condizioni sospensive di cui al precedente punto A.1. Qualora le condizioni di cui al precedente punto A.1 non si avverino, e non siano oggetto di espressa rinuncia da parte dell’OFFERENTE alle condizioni e nei termini indicati nel sopramenzionato punto A.1, le AZIONI saranno restituite ai rispettivi titolari entro il secondo giorno di borsa aperta successivo alla trasmissione, a CONSOB, a BORSA ITALIANA e a due agenzie di stampa, della comunicazione relativa al mancato avveramento delle condizioni. Essendo tutte le AZIONI vincolate a servizio dell’OFFERTA, fino alla DATA DI PAGAMENTO DEL CORRISPETTIVO, gli azionisti di SAVINO DEL BENE aderenti all’OFFERTA: (i) potranno esercitare tutti i diritti, patrimoniali (quali, ad esempio, il diritto al dividendo ed il diritto di opzione) e corporativi (quale il diritto di voto), relativi alle AZIONI, in quanto esse, fino alla predetta DATA DI PAGAMENTO DEL CORRISPETTIVO, resteranno nella titolarità degli stessi aderenti; ma (ii) F.2 non potranno cedere, in tutto o in parte, e comunque effettuare atti di disposizione aventi ad oggetto le AZIONI portate in adesione all’OFFERTA. INDICAZIONE DELLE MODALITÀ DI PAGAMENTO DEL CORRISPETTIVO Il CORRISPETTIVO delle adesioni raccolte sarà corrisposto dall’OFFERENTE, per il tramite di MPS MERCHANT, agli INTERMEDIARI INCARICATI o agli INTERMEDIARI DEPOSITARI, a seconda dei casi, per il successivo pagamento agli aderenti secondo le istruzioni da questi ultimi fornite all’atto di sottoscrizione della scheda di adesione. F.3 INDICAZIONE DELLE GARANZIE DI ESATTO ADEMPIMENTO Come più in dettaglio indicato al punto g.2.3, l’OFFERENTE intende utilizzare per la copertura finanziaria dell’OFFERTA proprie disponibilità per euro 13 milioni (mezzi propri per 9 milioni di euro e finanziamento del socio Ludvig SA per 4 milioni di euro) e una linea di credito irrevocabile messa a disposizione da MPS MERCHANT per un importo massimo di euro 68 milioni, le cui caratteristiche sono indicate al richiamato punto g.2.3. A garanzia dell’adempimento dell’obbligazione di pagamento dell’ESBORSO con le modalità e nei termini previsti nel presente DOCUMENTO D’OFFERTA, l’OFFERENTE ha versato le proprie disponibilità su un conto corrente vincolato esclusivamente a garantire l’esatto adempimento delle obbligazioni derivanti all’OFFERENTE dalla promozione della presente OFFERTA; sul medesimo conto verranno versate le disponibilità liquide messe a disposizione da MPS MERCHANT. MPS MERCHANT ha ricevuto dall’OFFERENTE istruzioni irrevocabili, che sono state dalla stessa accettate, di utilizzare le disponibilità versate sull’anzidetto conto corrente vincolato – in primo luogo le somme di proprietà dell’OFFERENTE e successivamente le risorse fornite a titolo di finanziamento da MPS MERCHANT – per effettuare, in nome e per conto dell’OFFERENTE, alla DATA DI PAGAMENTO DEL CORRISPETTIVO, il pagamento del CORRISPETTIVO delle AZIONI portate in adesione all’OFFERTA. 29 G. MOTIVAZIONI DELL’OFFERTA E PROGRAMMI FUTURI DELL’OFFERENTE G.1 PRESUPPOSTI GIURIDICI DELL’OPERAZIONE L’operazione descritta nel presente DOCUMENTO D’OFFERTA è un’offerta pubblica d’acquisto volontaria totalitaria, avente ad oggetto tutte le azioni SAVINO DEL BENE diverse dalle AZIONI MANAGER, ai sensi e per gli effetti del Capo II, Titolo II, Parte IV del TESTO UNICO (in particolare del disposto degli articoli 102 e 106, comma 4), nonché delle disposizioni di cui al Capo I, Titolo II, Parte II del REGOLAMENTO, ove applicabili. G.2 MOTIVAZIONI DELL’OPERAZIONE E RELATIVE MODALITÀ DI FINANZIAMENTO g.2.1 Motivazioni dell’operazione L’OFFERENTE ha maturato la decisione di promuovere l’OFFERTA al fine di rafforzare indirettamente, attraverso un’operazione di mercato rivolta indistintamente a tutti gli azionisti, la posizione di BRANDANI e NOCENTINI – che controllano congiuntamente l’OFFERENTE per effetto di intese verbali tra loro intercorse che si sostanziano in un patto parasociale non scritto – all’interno della compagine sociale dell’EMITTENTE. Sotto il profilo industriale, la promozione dell’OFFERTA si inserisce in un più ampio progetto diretto a promuovere e sviluppare l’attività del GRUPPO SAVINO DEL BENE sul mercato globale al fine di conseguire un duplice obiettivo: lo sviluppo dei traffici dall’America verso l’Europa ed il resto del mondo mediante investimenti in risorse umane ed eventualmente una crescita per linee esterne e l’internazionalizzazione e globalizzazione dell’attività anche ricercando una sempre maggiore diversificazione verso nuovi mercati di sbocco. Al fine di rendere più efficace tale indirizzo, si rende necessario ridefinire la compagine azionaria di SAVINO DEL BENE, e contestualmente garantire, grazie alla coesione tra gli azionisti ed alla flessibilità gestionale organizzativa che ne deriverebbe, l’elaborazione e lo studio di nuovi piani di sviluppo volti al consolidamento dell’attività di SAVINO DEL BENE. Tutto ciò si potrà conseguire in modo più agevole anche alla luce dell’attuale azionariato dell’OFFERENTE che comprende investitori qualificati di primario standing che potranno contribuire anche nel medio termine al sostegno degli investimenti necessari allo sviluppo dell’attività. Il progetto, attraverso la presente OFFERTA ed eventualmente l’OFFERTA RESIDUALE e l’esercizio del diritto di cui all’art. 111 del TESTO UNICO, prevede di giungere alla revoca della quotazione delle azioni dell’EMITTENTE sul Mercato Telematico Azionario organizzato e gestito da BORSA ITALIANA. La revoca della quotazione delle azioni dell’EMITTENTE è quindi un obiettivo dell’OFFERENTE. Con la revoca delle azioni dalla negoziazione l’OFFERENTE intende agevolare – grazie alla flessibilità gestionale ed organizzativa che ne deriverebbe – l’elaborazione e lo studio di eventuali nuovi piani di sviluppo, volti al consolidamento della posizione competitiva dell’EMITTENTE sul mercato globale. g.2.2 Modalità di finanziamento L’OFFERENTE intende far fronte all’ESBORSO in buona parte mediante un finanziamento concesso da MPS MERCHANT. La tabella seguente illustra l’impegno finanziario complessivo dell’OFFERENTE per l’ESBORSO, corrispondente a livelli di adesione dell’OFFERTA tali da conseguire, unitamente alle AZIONI MANAGER, rispettivamente, il 100% ed il 66,7% del capitale sociale dell’EMITTENTE. CORRISPETTIVO ESBORSO g.2.3 Euro 2,50 Valore totale OFFERTA Valore totale OFFERTA (adesioni tali da conseguire il 100% del capitale dell’EMITTENTE) (adesioni tali da conseguire il 66,7% del capitale dell’EMITTENTE) Euro 68.460.430,00 Euro 37.899.895,00 Fonti finanziarie dell’Offerente Le fonti finanziarie dell’OFFERENTE sono ripartite come segue: 30 (i) mezzi propri per un importo pari ad Euro 9 milioni; (ii) (iii) finanziamento del socio Ludvig SA per un importo pari ad Euro 4 milioni; linea di credito irrevocabile per un importo in seguito indicato (il “FINANZIAMENTO”). Il FINANZIAMENTO, che è stato messo a disposizione dell’OFFERENTE da MPS MERCHANT, è disciplinato dal contratto stipulato in data 21 febbraio 2003 ed è stato concesso a condizioni di mercato per operazioni aventi caratteristiche simili. In particolare, in forza del citato contratto sottoscritto da MPS MERCHANT, da un lato, e dall’OFin qualità di beneficiario, dall’altro, MPS MERCHANT ha messo a disposizione il FINANZIAMENTO per un importo complessivo di Euro 68 milioni da utilizzarsi come segue: - fino ad un importo massimo di Euro 63 milioni per far fronte al pagamento del corrispettivo che verrà riconosciuto dall’OFFERENTE per ogni AZIONE portata in adesione all’OFFERTA nonché degli eventuali importi dovuti dall’OFFERENTE a seguito dell’OFFERTA RESIDUALE o dell’esercizio del diritto di cui all’articolo 111 del TESTO UNICO; - fino ad un importo massimo di Euro 5 milioni per il pagamento delle commissioni e dei costi accessori relativi all’OFFERTA. FERENTE, Il finanziamento è concesso fino al 31 marzo 2010. Si precisa che MPS MERCHANT ha espressamente concesso all’OFFERENTE la facoltà di rimborso anticipato del predetto finanziamento. Il contratto relativo al FINANZIAMENTO prevede, fra l’altro, la presentazione di dichiarazioni e l’assunzione di impegni dell’OFFERENTE in linea con la prassi del mercato bancario per finanziamenti di importo e natura simili al FINANZIAMENTO. In particolare, l’OFFERENTE si è impegnato, con i cosiddetti financial covenants, a rispettare alcuni indici finanziari, da calcolarsi con scadenza semestrale sulla base dei dati consolidati del GRUPPO SAVINO DEL BENE, rilevati al 30 giugno e al 31 dicembre di ciascun anno, per tutta la durata del FINANZIAMENTO, ed in particolare, il rapporto fra l’indebitamento finanziario netto ed il margine operativo lordo non deve essere superiore a 4 e il rapporto tra indebitamento finanziario netto e patrimonio netto non deve essere superiore a 2. Il contratto relativo al FINANZIAMENTO prevede, inoltre, l’assunzione di taluni obblighi da parte dell’OFFERENTE, anche con riferimento alla partecipanda SAVINO DEL BENE. Tra gli obblighi rilevanti vi sono (i) divieto a vincoli e garanzie reali su beni di proprietà dell’OFFERENTE e del GRUPPO SAVINO DEL BENE; (ii) “pari passu” (impegno a concedere a MPS MERCHANT garanzie analoghe a quelle eventualmente concesse a terzi); (iiii) impegno alla revisione contabile dei bilanci societari; (iv) impegno a non concedere in locazione o comunque disporre, senza il preventivo accordo di MPS MERCHANT, rami d’azienda e beni iscritti tra le immobilizzazioni delle società del GRUPPO SAVINO DEL BENE per importi rilevanti, qualora tali atti non siano effettuati a condizioni di mercato e sempre che gli stessi non siano motivati dalla corretta gestione e dall’esercizio e dallo sviluppo dell’attività aziendale; (vi) alcuni obblighi di informativa societaria. Il FINANZIAMENTO è garantito da pegno sui titoli delle azioni che l’OFFERENTE verrà a detenere a seguito dell’OFFERTA, da pegno sulle AZIONI MANAGER nonché da pegno sulle azioni dell’OFFERENTE di proprietà di NOCENTINI e BRANDANI. G.3 INDICAZIONE DEI PROGRAMMI ELABORATI DALL’OFFERENTE RELATIVAMENTE ALL’EMITTENTE ED AL GRUPPO SAVINO DEL BENE g.3.1 Programmi relativi alla gestione delle attività, agli investimenti da attuare ed alle relative forme di finanziamento, nonché alle eventuali ristrutturazioni e/o riorganizzazioni (in particolare fusioni, scissioni, conferimenti, cessioni di rami di azienda) anche con riferimento al mantenimento nell’impiego della forza lavoro della società e delle sue controllate Di seguito si descrivono brevemente i programmi che l’OFFERENTE intenderebbe attuare, verosimilmente, nei dodici mesi successivi al completamento dell’OFFERTA. L’OFFERENTE intende esercitare i diritti inerenti alle AZIONI che saranno portate in adesione all’OFFERTA al fine di realizzare il progetto di promozione e di sviluppo dell’attività di SAVINO DEL BENE sul mercato globale, del quale si è fatto cenno nel precedente punto g.2.1. L’OFFERENTE non prevede attualmente che il proprio programma abbia alcun impatto sui livelli occupazionali del GRUPPO SAVINO DEL BENE. 31 L’OFFERENTE, al fine di rendere più efficiente, mediante accorciamento, la struttura di controllo a monte dell’EMITTENTE – ove ne ricorrano le condizioni, il che potrà essere valutato positivamente anche nel caso in cui non sia intervenuta la revoca dalla quotazione dei titoli SAVINO DEL BENE –ritiene di proporre la fusione tra l’OFFERENTE e l’EMITTENTE. Allo stato, non è possibile formulare alcuna previsione circa il rapporto di cambio che potrebbe essere proposto per tale fusione. Come meglio precisato nel precedente punto g.2.2., l’OFFERENTE intende far fronte al pagamento del corrispettivo delle AZIONI portate in adesione all’OFFERTA in buona parte mediante un finanziamento concesso da MPS MERCHANT le cui caratteristiche sono indicate nel precedente punto g.2.3. L’ammontare dell’indebitamento dell’OFFERENTE, senza considerare i costi accessori all’OFFERTA, sarà pari a circa euro 28.899.895,00 in caso di adesioni all’OFFERTA pari alla SOGLIA MINIMA e a circa euro 59.460.430,00 in caso di adesioni all’OFFERTA pari al QUANTITATIVO MASSIMO DI AZIONI. L’OFFERENTE, a fronte del debito che verrà contratto per effetto dell’operazione, dispone di un patrimonio netto di 9 milioni di euro; di conseguenza, il rapporto debt/equity dell’OFFERENTE sarà pari a circa 3,21 in caso di adesioni all’OFFERTA pari alla SOGLIA MINIMA e a circa 6,61 in caso di adesioni all’OFFERTA pari al QUANTITATIVO MASSIMO DI AZIONI. Nell’ipotesi in cui fosse deliberata la fusione tra l’OFFERENTE (che verosimilmente avrà come cespite principale la partecipazione nell’EMITTENTE) e l’EMITTENTE, l’indebitamento contratto per finanziare l’OFFERTA ed i relativi oneri finanziari sarebbero trasferiti in capo alla società risultante da tale eventuale fusione. L’attivo patrimoniale di tale società sarebbe, quindi, sostanzialmente rappresentato dai cespiti patrimoniali di SAVINO DEL BENE. A tale riguardo, si precisa che l’indebitamento finanziario netto del GRUPPO SAVINO DEL BENE al 30 giugno 2002 era pari ad Euro 7,829 milioni e, alla stessa data, il patrimonio netto consolidato del GRUPPO SAVINO DEL BENE era pari ad Euro 61,046 milioni (esclusa la quota di terzi). Per ulteriori dettagli relativi alla situazione patrimoniale di SAVINO DEL BENE al 30 settembre 2002 si rinvia al paragrafo b.2.6. g.3.2 Programmi relativi alle modifiche previste nella composizione del Consiglio di Amministrazione Non sono attualmente previste modifiche nella composizione del Consiglio di Amministrazione dell’EMITTENTE prima della fine del relativo mandato, che scade con l’approvazione del bilancio d’esercizio al 31 dicembre 2004. g.3.3 Programmi relativi alle modifiche dello statuto sociale Allo stato, l’OFFERENTE non prevede di proporre all’assemblea dell’EMITTENTE una modifica dell’oggetto sociale di SAVINO DEL BENE. Eventuali modifiche dello statuto sociale potrebbero essere necessarie e/o opportune in relazione alla fusione ipotizzata nel precedente punto g.3.1, qualora fosse deliberata. G.4 INDICAZIONI DELLE RAGIONI DELLA VOLONTÀ DI PROMUOVERE UNA OFFERTA RESI- DUALE L’OFFERENTE intende promuovere l’OFFERTA RESIDUALE, come meglio evidenziato nel precedente punto A.5, al fine di richiedere la cancellazione dalla quotazione delle azioni dell’EMITTENTE. Tale operazione, infatti, permetterebbe la concentrazione del controllo sull’EMITTENTE in capo agli attuali azionisti di PALIO e, conseguentemente, la possibilità di perseguire e realizzare, grazie alla stabilità nell’assetto sociale e nella struttura decisionale ed ai comuni obiettivi e strategie del gruppo di controllo, gli obiettivi ed il progetto di sviluppo dell’attività di SAVINO DEL BENE sul mercato globale, descritto nel precedente punto g.2.1. 32 H. EVENTUALI ACCORDI TRA L’OFFERENTE E L’EMITTENTE, O GLI AZIONISTI O GLI AMMINISTRATORI DELL’EMITTENTE H.1 INDICAZIONE DI OGNI EVENTUALE ACCORDO TRA L’OFFERENTE E GLI AZIONISTI E GLI AMMINISTRATORI DELL’EMITTENTE CHE ABBIA RILEVANZA AI FINI DELL’OFFERTA L’OFFERENTE ha stipulato con BRANDANI e NOCENTINI, che sono gli azionisti di maggioranza dell’OFFERENTE nonché soci e amministratori dell’EMITTENTE, un patto di voto avente ad oggetto la gestione in comune delle partecipazioni nell’EMITTENTE, la cui efficacia è sospensivamente condizionata alla consegna all’OFFERENTE delle AZIONI SAVINO DEL BENE per effetto della presente OFFERTA. L’estratto di detto patto è allegato in appendice al presente DOCUMENTO D’OFFERTA. Non vi sono ulteriori accordi tra l’OFFERENTE e gli azionisti e gli amministratori dell’EMITTENTE che abbiano rilevanza ai fini dell’OFFERTA. Si ricorda, per completezza, che NOCENTINI e BRANDANI, rispettivamente Presidente e Consigliere Delegato di SAVINO DEL BENE nonché azionisti di quest’ultima, sono anche azionisti di PALIO e ne esercitano il controllo congiuntamente per effetto di intese verbali tra loro intercorse che si sostanziano in un patto parasociale non scritto, il quale verrà formalizzato ai sensi dell’art. 122 del TESTO UNICO ove ne ricorrano i presupposti, e cioè nel caso in cui PALIO controlli SAVINO DEL BENE ai sensi dell’art. 93 del TESTO UNICO. H.2 INDICAZIONE E DESCRIZIONE DELLE OPERAZIONI FINANZIARIE E/O COMMERCIALI CHE SIANO STATE ESEGUITE, NEI DODICI MESI ANTECEDENTI LA PUBBLICAZIONE DELL’OFFERTA, FRA L’OFFERENTE E L’EMITTENTE CHE POSSANO AVERE O ABBIANO AVUTO EFFETTI SIGNIFICATIVI SULL’ATTIVITÀ DELL’EMITTENTE Nei dodici mesi antecedenti la data del presente DOCUMENTO D’OFFERTA, l’OFFERENTE non ha effettuato, né direttamente, né a mezzo di società fiduciarie o per interposta persona, né indirettamente, attraverso società controllate, alcuna operazione finanziaria e/o commerciale che possa avere o abbia avuto effetti significativi sull’attività dell’EMITTENTE. Per quanto a conoscenza dell’OFFERENTE, nemmeno BRANDANI e NOCENTINI hanno effettuato, nei dodici mesi antecedenti la data del presente DOCUMENTO D’OFFERTA, né direttamente, né a mezzo di società fiduciarie o per interposta persona, né indirettamente, attraverso società controllate, alcuna operazione finanziaria e/o commerciale che possa avere o abbia avuto effetti significativi sull’attività dell’EMITTENTE. H.3 INDICAZIONE DEGLI ACCORDI TRA L’OFFERENTE E GLI AZIONISTI DELL’EMITTENTE CONCERNENTI L’ESERCIZIO DEL DIRITTO DI VOTO, OVVERO IL TRASFERIMENTO DI AZIONI DELL’EMITTENTE Nell’ambito del patto richiamato al precedente punto H.1, la cui efficacia è sospensivamente condizionata alla consegna all’OFFERENTE delle AZIONI SAVINO DEL BENE per effetto della presente OFFERTA, l’OFFERENTE, BRANDANI e NOCENTINI si sono impegnati ad esercitare congiuntamente il diritto di voto nelle assemblee dell’EMITTENTE. Come già indicato al punto H.1, l’estratto del patto è contenuto in appendice al presente DOCUMENTO D’OFFERTA. 33 I. COMPENSI DEGLI INTERMEDIARI I.1 INDICAZIONE DELLE REMUNERAZIONI RICONOSCIUTE A CIASCUNA CATEGORIA DI INTERMEDIARI, IN RELAZIONE AL RUOLO SVOLTO L’OFFERENTE riconoscerà e liquiderà agli INTERMEDIARI INCARICATI, a titolo di provvigione, comprensiva di ogni e qualsiasi compenso di intermediazione: a) una commissione pari allo: - 3,5%o del controvalore delle AZIONI portate in adesione all’OFFERTA, durante i primi cinque giorni del periodo di OFFERTA, direttamente per il tramite di INTERMEDIARI INCARICATI, ovvero indirettamente per il tramite di INTERMEDIARI DEPOSITARI che le abbiano consegnate agli stessi, con un massimo di Euro 10.000 per ciascun aderente; - 2,5%o del controvalore delle AZIONI portate in adesione all’OFFERTA, dal sesto giorno (incluso) del periodo di OFFERTA, direttamente per il tramite di INTERMEDIARI INCARICATI ovvero indirettamente per il tramite di INTERMEDIARI DEPOSITARI che le abbiano consegnate agli stessi, con un massimo di Euro 10.000 per ciascun aderente; b) un diritto fisso pari ad Euro 5,00 per ciascuna scheda di adesione raccolta, da corrispondersi anche in caso di esito non positivo dell’OFFERTA. Gli INTERMEDIARI INCARICATI verseranno agli INTERMEDIARI DEPOSITARI il 50% della commissione relativa al controvalore dei titoli acquistati per il tramite di questi ultimi di cui alla precedente lettera a), nonché l’intero diritto fisso relativo alle schede presentate dagli stessi. Per le attività connesse al coordinamento della raccolta delle schede di adesione, verrà riconosciuta all’INTERMEDIARIO INCARICATO DEL COORDINAMENTO una commissione pari all’1%o del controvalore delle AZIONI portate in adesione all’OFFERTA. L. IPOTESI DI RIPARTO Considerato che l’OFFERTA è volta all’acquisto delle AZIONI che rappresentano la totalità delle azioni di SAVINO DEL BENE ad eccezione delle AZIONI MANAGER, non vi è alcuna ipotesi di riparto. M. MODALITÀ DI MESSA A DISPOSIZIONE DEL PUBBLICO DEL DOCUMENTO D’OFFERTA Il DOCUMENTO D’OFFERTA e la scheda di adesione vengono posti a disposizione del pubblico mediante consegna agli INTERMEDIARI INCARICATI, oltre che mediante deposito presso la sede legale di PALIO in Firenze, Borgo Pinti n. 80, presso la sede dell’INTERMEDIARIO INCARICATO DEL COORDINAMENTO, MPS FINANCE, Via N. Bixio, Siena, nonché presso la sede di BORSA ITALIANA, Piazza Affari n. 6, Milano. Il presente DOCUMENTO D’OFFERTA è reperibile, tra gli altri, agli indirizzi internet dell’EMITTENTE (www.sdb.it), di MPS MERCHANT (www.mpsmerchant.it) e dell’INTERMEDIARIO INCARICATO DEL COORDINAMENTO (www.mpsfinance.it). 34 L’avviso contenente la comunicazione del rilascio, da parte di CONSOB, del nulla-osta alla pubblicazione del DOCUMENTO D’OFFERTA e della consegna del DOCUMENTO agli INTERMEDIARI INCARICATI, nonché gli elementi essenziali dell’OFFERTA verrà pubblicato sui quotidiani “La Nazione” e “Il Sole 24 Ore”. N. APPENDICI ESTRATTO DEI PATTI PARASOCIALI AI SENSI DELL’ART. 122, COMMA 1, LETTERA B) DEL D.LGS. 24 FEBBRAIO 1998 N. 58 NONCHÉ DEGLI ARTICOLI 129 E 130 DEL REGOLAMENTO CONSOB N. 11971 DEL 14 MAGGIO 1999 E SUCCESSIVE MODIFICAZIONI ED INTEGRAZIONI Si rende noto che in data 18 febbraio 2003 i soggetti di seguito indicati hanno stipulato un accordo parasociale (il “Patto”), sospensivamente condizionato alla consegna alla società Palio s.p.a., con sede legale in Firenze, Borgo Pinti, 80 (“Palio”), delle azioni ordinarie con diritto di voto di Savino del Bene all’esito e per l’effetto dell’offerta pubblica di acquisto volontaria totalitaria sulle azioni ordinarie Savino del Bene che, in data 21 febbraio 2003, Palio ha comunicato a Consob di voler promuovere ai sensi e per gli effetti dell’art. 102 e seguenti del D. Lgs. 24 febbraio 1998 n. 58 (“TUF”) e dell’art. 37 del Regolamento Consob n. 11971 del 14 maggio 1999 e successive modificazioni ed integrazioni. STRUMENTI FINANZIARI OGGETTO DEL PATTO Le azioni ordinarie della società Trasporti Internazionali Agenzia Marittima Savino del Bene s.p.a. (di seguito “Savino del Bene”), con sede legale in Scandicci (FI), via del Botteghino, 24/26, capitale sociale Euro 19.088.862 i.v., iscritta al n. 49015 del Registro delle Imprese di Firenze, C.F. e P.IVA n. 03902590482. AZIONISTI ADERENTI AL PATTO E NUMERO DI AZIONI SINDACATE Nella tabella seguente sono riportati gli azionisti che hanno aderito al Patto (gli “Azionisti Aderenti”). AZIONISTI ADERENTI Brandani Silvano Nocentini Paolo Palio s.p.a. N. AZIONI SINDACATE 4.662.589 4.662.589 Tutte le azioni che deterrà all’esito e per l’effetto dell’offerta pubblica di acquisto (massimo n. 27.384.172) PERCENTUALE SUL CAPITALE SOCIALE 12,701% 12,701% massimo 74,597% Palio ha dichiarato di vincolare al Patto tutte le azioni ordinarie con diritto di voto Savino del Bene che dovesse detenere all’esito e per l’effetto della predetta offerta pubblica di acquisto. Dal momento che il numero di azioni conferite al Patto da Palio sarà determinabile solo all’esito e per l’effetto della citata offerta pubblica di acquisto, allo stato non è possibile determinare le percentuali delle azioni conferite da ciascuno degli Azionisti Aderenti rispetto al numero totale delle azioni conferite. AZIONISTA CHE IN VIRTÙ DEL PATTO ESERCITA IL CONTROLLO DELLA SOCIETÀ Per effetto della previsione di un meccanismo di voto capitario nella Direzione del patto, nessuno degli Azionisti Aderenti esercita, in virtù del Patto, il controllo di Savino del Bene ai sensi dell’art. 93 TUF. CONTENUTO DEL PATTO Il Patto si configura quale “sindacato di voto” in quanto gli Azionisti Aderenti si sono impegnati ad esercitare il diritto di voto nelle assemblee ordinarie e straordinarie di Savino del Bene in conformità alle decisioni preventivamente assunte dalla Direzione del Patto. ORGANI DEL PATTO Il Patto è diretto da una Direzione composta da tanti membri quanti sono gli Azionisti Aderenti, designati, uno per ciascuno, dagli Azionisti Aderenti medesimi e da un Presidente eletto tra gli stessi. Il Presidente è nominato e revocato dagli Azionisti Aderenti a ciascuno dei quali è attribuito un voto. La Direzione si riunisce, anche a mezzo di delegati e previa formale convocazione del Presidente, per esaminare tutte le proposte concernenti materie di competenza dell’assemblea nonché per esaminare e discutere ogni questione di rilievo per Savino del Bene. La Direzione è validamente costituita e delibera con il voto favorevole della maggioranza degli Azionisti Aderenti ai quali è attribuito un voto ciascuno. In caso di parità prevale il voto del Presidente della Direzione. 35 EFFICACIA L’efficacia del Patto, ad eccezione dell’ammissione di nuove adesioni, è sospensivamente ed espressamente condizionata alla consegna a Palio delle azioni ordinarie con diritto di voto di Savino del Bene per effetto dell’offerta pubblica di acquisto sopra menzionata. DURATA, RINNOVO E RECESSO La durata del Patto è fissata sino alla data del 30 giugno 2003. Successivamente gli Azionisti Aderenti possono convenire all’unanimità di rinnovare il Patto con la determinazione di nuove scadenze. Non è prevista la facoltà di recesso. ALTRE DISPOSIZIONI Eventuali modifiche al presente Patto dovranno essere approvate con il voto favorevole di tanti Azionisti Aderenti che rappresentino più della metà delle azioni vincolate. DEPOSITO REGISTRO IMPRESE Registro delle Imprese di Firenze in data 26 febbraio 2003. ***** Si precisa che il patto di sindacato tra gli azionisti di Savino del Bene: Brandani Silvano, Livoser s.a.s. di Brandani Silvano, Macucci Giuliano, Amazzone di Giuliano Macucci & C. s.a.s., Nocentini Paolo, Finlisar di Paolo Nocentini & C. s.a.s., Eredi Vitali e Frama Invest di F. Lapi & C. s.a.s. è scaduto con l’assemblea di approvazione del bilancio relativo all’esercizio 2001 tenutasi in data 2 maggio 2002. O. DOCUMENTI CHE L’OFFERENTE DEVE METTERE A DISPOSIZIONE DEL PUBBLICO E LUOGHI NEI QUALI TALI DOCUMENTI SONO DISPONIBILI PER LA CONSULTAZIONE Sono a disposizione del pubblico presso la sede legale dell’OFFERENTE, in Firenze, Borgo Pinti, n. 80, presso BORSA ITALIANA in Piazza Affari n. 6, Milano e presso la sede dell’INTERMEDIARIO INCARICATO DEL COORDINAMENTO, MPS FINANCE, Via N. Bixio n. 2, Siena, nonché presso gli INTERMEDIARI INCARICATI, i seguenti documenti relativi all’EMITTENTE: - relazione trimestrale del GRUPPO SAVINO DEL BENE al 30 settembre 2002; - relazione semestrale del GRUPPO SAVINO DEL BENE al 30 giugno 2002; - bilancio di esercizio e consolidato dell’EMITTENTE al 31 dicembre 2001, corredato della Relazione sulla gestione e delle relazioni del Collegio Sindacale e della società di revisione. Relativamente a PALIO non è disponibile alcun bilancio o situazione patrimoniale infrannuale, trattandosi di società non quotata di recente costituzione. DICHIARAZIONE DI RESPONSABILITÀ La responsabilità della completezza e della veridicità dei dati e delle notizie contenuti nel presente DOCUMENTO D’OFFERTA appartiene all’OFFERENTE. L’OFFERENTE dichiara che, per quanto a sua conoscenza, i dati contenuti nel DOCUMENTO D’OFFERTA rispondono alla realtà e non vi sono state omissioni che possano alterarne la portata. 36 Palio s.p.a. Luciano Ciofi Amministratore Unico SCHEDA DI ADESIONE ALL’OFFERTA PUBBLICA DI ACQUISTO DI AZIONI ORDINARIE Trasporti Internazionali Agenzia Marittima Savino Del Bene S.p.A. (l’“OFFERTA”) ai sensi degli articoli 102 e 106 comma 4, del decreto legislativo 24 febbraio 1998, n. 58 Scheda di adesione n. _____________________ OFFERENTE: PALIO S.P.A. Spettabile Intermediario Incaricato _____________________________________________________________________ Il sottoscritto (nome e cognome / denominazione sociale) ______________________________________ codice fiscale / partita IVA ___________________________ nato il ____ /____ /____ a _______________________________________________ Prov. __________ cittadinanza/nazionalità __________________________________ residente a / con sede legale in _____________________________ Prov. ________ Via _________________________________________ n. _______ CAP __________ titolare delle azioni ordinarie di Trasporti Internazionali Agenzia Marittima Savino del Bene s.p.a. sottoriportate, da nominali Euro 0,52 cadauna (collettivamente le “AZIONI”), con cedole n. 10 e seguenti, liberamente trasferibili, e di cui garantisce la legittima e piena proprietà e disponibilità nonché l’assenza di oneri e vincoli di qualsiasi natura e genere DICHIARA di aver preso conoscenza di tutte le condizioni, termini e modalità della presente OFFERTA come dal Documento di Offerta predisposto ai fini della stessa e di cui all’avviso comunicato sui quotidiani “La Nazione” e “Il Sole 24 Ore”, depositato presso la sede legale dell’OFFERENTE, presso Borsa Italiana s.p.a. nonché consegnato a tutti gli Intermediari Incaricati e messo a disposizione sul sito internet di Savino del Bene s.p.a. (www.sdb.it), di MPS Merchant Banca per le Piccole e Medie Imprese (www.mpsmerchant.it) e di MPS Finance Banca Mobiliare (www.mpsfinance.it). ADERISCE alla presente OFFERTA per n. ______________ AZIONI che: ❏ risultano già depositate presso di Voi nel deposito titoli n. ___________________________ intestato a ______________________________________________; ❏ verranno immesse nel citato deposito a seguito della liquidazione di borsa; ❏ vengono depositate presso di Voi contestualmente alla sottoscrizione della presente scheda; ❏ verranno a Voi trasferite/depositate presso di Voi, in tempo utile, per incarico espressamente accettato in calce alla presente, dall’Intermediario Depositario delle stesse. AUTORIZZA l’immissione delle azioni in un deposito transitorio presso di Voi vincolato ai fini della presente OFFERTA. CONSENTE sin d’ora il trasferimento all’OFFERENTE delle AZIONI immesse nel suddetto deposito transitorio, conferendoVi mandato irrevocabile ad eseguire o a far eseguire, in nome e per conto del sottoscritto accettante, tutte le formalità necessarie per il trasferimento delle AZIONI. DICHIARA di accettare sin d’ora lo storno dell’operazione qualora venissero riscontrate irregolarità nei dati contenuti nella presente scheda ovvero a seguito delle verifiche e dei controlli successivi alla consegna delle AZIONI. PRENDE ATTO che nel Documento di Offerta è previsto che il pagamento del Corrispettivo (come ivi definito) verrà effettuato, fatte salve le proroghe o le modifiche dell’OFFERTA pubblicate secondo le disposizioni vigenti in data 30 aprile 2003, presso l’Intermediario Incaricato e che il pagamento del prezzo è condizionato, in via sospensiva, all’avveramento delle condizioni descritte nel Documento di Offerta. AUTORIZZA codesto spettabile Intermediario Incaricato a regolare / far regolare: ❏ sul c/c n. _______________________ intestato a ____________________________ presso __________________________________ ABI __________ CAB _________ ❏ mediante assegno circolare non trasferibile intestato a __________________________________________________________________________________________ l’importo di Euro ____________ (n. _________ azioni x 2,50) riveniente dalla vendita delle AZIONI. Dopo aver ricevuto l’informativa di cui alla legge n. 675 del 31 dicembre 1996, esprime il proprio consenso al trattamento dei suoi dati personali anche da parte dell’Intermediario Incaricato, dell’Intermediario Incaricato del Coordinamento della raccolta delle adesioni MPS Finance Banca Mobiliare s.p.a., dell’OFFERENTE e dell’Intermediario Depositario o di società da questi individuate che svolgono attività funzionali o di supporto in quanto necessario all’esecuzione dell’operazione. _________________ , ____ ____________________ 2003 L’Intermediario Depositario dichiara di essere depositario delle sopraindicate AZIONI e di provvedere alle formalità necessarie al trasferimento dei titoli presso codesto Intermediario Incaricato, esclusivamente tramite Monte Titoli s.p.a., entro e non oltre il termine di durata dell’OFFERTA. (L’Aderente) (L’Intermediario Depositario) (L’Intermediario Incaricato) ________________________________________ (Firma) ________________________________________ (Timbro e Firma) ________________________________________ (Timbro e Firma) Legge 31 dicembre 1996 n. 675 (omissis …) Articolo 13 – Diritti dell’interessato 1. In relazione al trattamento dei dati personali, l’interessato ha diritto: a) di conoscere, mediante accesso gratuito al registro di cui all’articolo 31, comma 1, lettera a), l’esistenza di trattamenti di dati che possono riguardarlo; b) (di essere informato su quanto indicato all’articolo 7, comma 4, lettere a), b) e h);) (*) c) di ottenere, a cura del titolare o del responsabile, senza ritardo: 1) la conferma dell’esistenza o meno di dati personali che lo riguardano, anche se non ancora registrati, e la comunicazione in forma intellegibile dei medesimi dati e della loro origine, nonché della logica e della finalità su cui si basa il trattamento; la richiesta può essere rinnovata, salva l’esistenza di giustificati motivi, con intervallo non minore di 90 giorni; 2) la cancellazione, la trasformazione in forma anonima o il blocco dei dati trattati in violazione di legge, compresi quelli di cui non è necessaria la conservazione in relazione agli scopi per i quali i dati sono stati raccolti o successivamente trattati; 3) l’aggiornamento, la rettificazione ovvero, qualora vi abbia interesse, l’integrazione dei dati; 4) l’attestazione che le operazioni di cui ai numeri 2) e 3) sono state portate a conoscenza, anche per quanto riguarda il loro contenuto, di coloro ai quali i dati sono stati comunicati o diffusi, eccettuato il caso in cui tale adempimento si riveli impossibile o comporti un impiego di mezzi manifestamente sproporzionato rispetto al diritto tutelato; d) di opporsi, in tutto o in parte, per motivi legittimi, al trattamento dei dati personali che lo riguardano, ancorché pertinenti allo scopo della raccolta; e) di opporsi, in tutto o in parte, al trattamento dei dati personali che lo riguardano, previsto ai fini di informazione commerciale o di invio di materiale pubblicitario o di vendita diretta ovvero per il compimento di ricerche di mercato o di comunicazione commerciale interattiva e di essere informato dal titolare, non oltre il momento in cui i dati sono comunicati o diffusi, della possibilità di esercitare gratuitamente tale diritto. 2. Per ciascuna richiesta di cui al comma 1, lettera c), numero 1), può essere chiesto all’interessato, ove non risulti confermata l’esistenza di dati che lo riguardano, un contributo spese, non superiore ai costi effettivamente sopportati, secondo le modalità ed entro i limiti stabiliti dal regolamento di cui all’articolo 33, comma 3. 3. I diritti di cui al comma 1 riferiti ai dati personali concernenti persone decedute possono essere esercitati da chiunque vi abbia interesse. 4. Nell’esercizio dei diritti di cui al comma 1 l’interessato può conferire, per iscritto, delega o procura a persone fisiche o ad associazioni. 5. Restano ferme le norme sul segreto professionale degli esercenti la professione di giornalista, limitatamente alla fonte della notizia. (*) lettera abrogata ai sensi dell’articolo 3, comma 4, del decreto legislativo 28 dicembre 2001, n. 467, con la decorrenza ivi indicata. (omissis …)