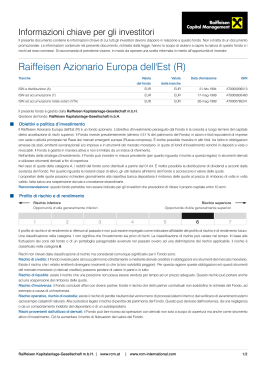

Gennaio 2013 www.raiffeisen.ch /prospettive PROSPETTIVE Informazioni economiche e finanziarie Manna monetaria Il 2012 è stato un anno positivo per la maggior parte degli investimenti finanziari. Fino a fine novembre molte categorie d'investimento hanno ottenuto un rendimento complessivo pari a oltre il 10 %, tra cui soprattutto azioni, obbligazioni dei paesi emergenti, oro e obbligazioni societarie. Con rendimenti del 4 % circa, anche i titoli di stato e i fondi immobiliari svizzeri hanno ottenuto un buon risultato. Solo le materie prime e gli hedge fund hanno fruttato rendimenti modesti. Due cicli in un buon anno finanziario 2012 L'anno finanziario 2012 è stato caratterizzato da due cicli di fiducia e scetticismo. In entrambi i casi, hanno avuto un ruolo principale la congiuntura e la crisi dell'euro. La prima ondata di fiducia all'inizio dell'anno è stata provocata dalle generose iniezioni di liquidità della Banca centrale europea (BCE), che hanno attutito i timori di un collasso bancario in Europa, e dalla positiva sorpresa della congiuntura statunitense. In primavera, le turbolenti elezioni in Grecia e le tensioni nel sistema bancario spagnolo hanno determinato un cambiamento dell'umore che è stato rafforzato dai deludenti dati congiunturali. Verso la metà dell'anno, la decisione di creare un'unione bancaria nell'UME ha portato un certo sollievo. Tuttavia, i dubbi sulla stabilità dell'Eurozona sono stati fugati soltanto dall'annuncio della BCE di voler acquistare illimitatamente, in caso di bisogno, titoli di stato dei paesi esposti, a fronte di un loro impegno ad adottare una politica fiscale responsabile. La nuova fiducia è stata alimentata anche dall'aspettativa di un altro allentamento quantitativo della Banca centrale statunitense. In Debole dinamica di crescita Indicatore anticipatore dell’OCSE, variazione a 6 mesi in % 2 1 0 -1 -2 -3 -4 2008 2009 2010 2011 2012 estate, i dati positivi sulla congiuntura statunitense hanno accelerato la ripresa delle borse. Tuttavia, in autunno, la possibilità di massicce riduzioni di bilancio negli Stati Uniti per l'inizio del 2013 ha determinato nuove preoccupazioni e un'uscita dagli investimenti più rischiosi. Il flusso di denaro favorisce azioni e oro Probabilmente, nel 2013, l'economia statunitense migliorerà e in Eurolandia si delineerà una debole ripresa. Anche i paesi emergenti ritorneranno a una crescita più sostenuta. Nel complesso però la congiuntura globale rimane moderata. In questo contesto, i profitti aziendali possono contare solo su una crescita contenuta. La valutazione dei mercati azionari si presenta ancora attraente, sebbene l'aumento dei corsi nel 2012 sia andato di pari passo con un rapporto prezzo/utile più elevato. La politica monetaria fortemente espansiva negli USA determinerà inoltre un massiccio aumento della liquidità, che affluirà in parte anche nei mercati azionari, soprattutto quelli dei paesi emergenti. Interessanti temi d'investimento per le azioni sono l'edilizia residenziale statunitense, le banche statunitensi e la scarsità di risorse. Selettività per le obbligazioni A fronte dei tassi zero sul mercato monetario e dei bassissimi rendimenti correnti delle obbligazioni degli stati considerati sicuri, gran parte dell'ulteriore liquidità affluirà, come l'anno scorso, nei titoli di stato dei paesi emergenti. Tali titoli offrono rendimenti correnti molto più elevati a fronte di un rischio limitato, poiché questi paesi hanno finanze pubbliche migliori rispetto ai paesi industrializzati e perseguono una politica monetaria orientata alla stabilità. In questo modo la loro solvibilità migliora. Gli afflussi verso i mercati azionari e obbligazionari dei paesi emergenti determineranno anche una rivalutazione delle loro valute. Per contro, i titoli di stato dei paesi industrializzati con elevata solvibilità offrono prospettive poco attraenti, dato che qui c'è il rischio di perdite di corso a causa all'aumento degli interessi. La forte creazione di moneta continuerà ad affluire nelle obbligazioni societarie. Qui sono tuttavia interessanti solo le obbligazioni ad alto rendimento, poiché offrono una protezione sufficiente contro le insolvenze. Come ultimo rifugio contro il rischio di un aumento dell'inflazione, continuerà a essere richiesto anche l'oro. Si prega di tenere conto degli importanti avvertimenti legali riportati nell’ultima pagina Economia e mercati finanziari Energia e materie prime con moderato aumento dei prezzi Nel 2012, il prezzo del petrolio e le quotazioni delle materie prime hanno rispecchiato principalmente la valutazione della congiuntura globale. Quanto al petrolio si sono aggiunte anche le tensioni con l'Iran e le incertezze sulla Siria. Per il 2013 prevediamo un moderato aumento dei prezzi dell'energia e dei metalli industriali. Per le quotazioni dei metalli industriali è determinante l'andamento congiunturale dei paesi emergenti e soprattutto della Cina. Qui prevediamo un graduale ritorno a una crescita più dinamica. I rischi del conflitto nucleare con l'Iran rimangono alti e possono dare un ulteriore impulso al petrolio. In balia della congiuntura globale e della politica del Vicino Oriente Prezzo del greggio al barile in USD 140 120 100 80 60 40 20 2006 2007 2008 2009 2010 2011 2012 2013 Congiuntura mondiale senza slancio Fatta eccezione per gli Stati Uniti, nel corso del 2012 la crescita si è indebolita, in Europa a causa di politiche restrittive sul piano fiscale e nei paesi emergenti sul piano monetario. L'economia statunitense ha invece beneficiato di impulsi molto espansivi sia da parte della politica fiscale sia da quella monetaria. Nel 2013, l'economia statunitense sarà ancora sostenuta da una politica monetaria estremamente accomodante, mentre la politica fiscale sarà meno stimolante. In Europa, la pressione al risparmio sta un po' diminuendo e gli interessi talvolta disastrosamente elevati sono diminuiti. A seguito di una politica economica accomodante, la crescita nei paesi emergenti registrerà una ripresa. La Svizzera mantiene una crescita moderata grazie a una robusta economia interna. Il forte franco frena la Svizzera Crescita del PIL rispetto all’anno precedente, in % Pressione inflazionistica pressoché nulla nonostante la politica monetaria molto espansiva A fronte della debole congiuntura e del calo dei prezzi delle materie prime, l'inflazione ha mostrato globalmente una tendenza ribassista. In Svizzera, il forte calo dei prezzi delle importazioni ha trascinato addirittura l'inflazione in territorio negativo. Nel 2013 si prevede ancora una bassa pressione inflazionistica, poiché la congiuntura rimarrà moderata. In Svizzera, i prezzi dovrebbero di nuovo salire leggermente, perché il calo dei prezzi dei prodotti importati sta finendo. Per ora, la fortissima creazione di moneta delle banche centrali non si riflette in un aumento dei prezzi, dato che il nuovo denaro non entra nel circuito economico, ma rimane presso le banche, che hanno bisogno di maggior liquidità per ristabilire la loro fiducia reciproca. La debole congiuntura frena l’inflazione Inflazione rispetto all’anno precedente, in % Condizioni di finanziamento agevolate per le imprese Nel 2012, i costi di finanziamento per le imprese sul mercato dei capitali sono diminuiti sia negli Stati Uniti sia in Europa. Ciò è stato determinato dal fortissimo apporto di liquidità da parte delle banche centrali e dalla maggiore propensione al rischio degli investitori, che si sono spostati dai sicuri titoli di stato alle obbligazioni societarie a più alto rendimento, non da ultimo in seguito alla normalizzazione della crisi dell'euro. In Europa sono diminuiti anche gli interessi per i crediti bancari, che per l'economia europea sono ancora più importanti degli interessi sul mercato dei capitali, poiché qui il finanziamento bancario delle imprese è maggiore che negli Stati Uniti. Ulteriore diminuzione dei premi di rischio USA: remunerazione delle obbligazioni a cinque anni in % Previsione 4 3 2 1 0 -1 -2 -3 -4 -5 2006 2007 USA 2009 2010 2011 2012 2013 Svizzera Previsione 4 3 2 1 0 -1 2006 2007 USA 2008 UME 2009 2010 2011 2012 2013 Svizzera 8 7 6 5 4 3 2 1 0 2006 2007 Società RAIFFEISEN PERSPEKTIVEN PROSPETTIVE | 01 | 01/ /2013 2013 2008 Eurolandia 2008 2009 2010 2011 2012 Stato Si prega di tenere conto degli importanti avvertimenti legali riportati nell’ultima pagina Economia e mercati finanziari La politica monetaria continua lo stimolo Nel 2012, le banche centrali hanno proseguito l’allentamento della politica monetaria. In Eurolandia si sono potuti ridurre i tassi di riferimento, ma l'allentamento è avvenuto per lo più tramite la creazione di ulteriore liquidità. Sono così aumentati i bilanci delle banche centrali, salvo negli Stati Uniti, dove nel 2012 la Banca centrale si è spostata soprattutto dalle brevi alle lunghe durate. Tuttavia, in autunno la Banca centrale statunitense ha annunciato ulteriori acquisti di obbligazioni e questa volta addirittura senza un limite massimo. Anche la Banca centrale europea è pronta ad acquisti illimitati di titoli di stato, ma principalmente per salvare l'euro. Se necessario, in futuro anche la Banca nazionale svizzera aumenterà il totale di bilancio per mantenere stabile il franco. Orientamento ultraespansivo di quasi tutte le banche centrali Andamento del bilancio delle banche centrali dall’inizio del 2008, indicizzato 400 350 300 250 200 150 100 50 2008 USA 2009 UME 2010 Svizzera 2011 2012 Giappone Obbligazioni: gli interessi si allontanano dai livelli minimi Nel 2012, gli interessi degli stati solidi sono scesi a nuovi minimi, in un primo momento per l'inasprimento della crisi dell'euro e in seguito per il peggioramento del clima congiunturale. Gli interessi degli stati periferici dell'Eurozona sono invece aumentati sempre di più fino all'estate. La situazione si è normalizzata quando la Banca centrale europea ha annunciato di voler procedere, in caso di necessità, all’acquisto illimitato di obbligazioni di questi paesi. Nel 2013 si prevede un rialzo dei tassi, sebbene la politica monetaria rimarrà molto espansiva. Per quanto riguarda i problemi dell'euro si prevedono ulteriori progressi con una riduzione della fuga verso gli investimenti sicuri. Migliorerà inoltre la congiuntura e in Svizzera si registrerà di nuovo un aumento dei prezzi. Nel vortice della crisi congiunturale e dell’euro Rendimento dei titoli di stato decennali in % Divise: franco non più sotto tiro Nel 2012, la Banca nazionale svizzera (BNS) ha difeso con successo il corso minimo per l'euro, fissato un anno prima. Il dollaro e lo yen sono saliti durante le fasi di calo della propensione al rischio sui mercati finanziari e sono invece scesi quando quest’ultima è aumentata. Nel 2013, la BNS continuerà a mantenere stabile l'euro. Il dollaro statunitense tenderà a indebolirsi, poiché la Banca centrale statunitense continuerà la sua politica di allentamento quantitativo e, con una migliore congiuntura, gli investitori vorranno assumere di nuovo maggiori rischi al di fuori del dollaro. Anche per lo yen si delinea un indebolimento, poiché la Banca centrale dovrebbe rafforzare il suo allentamento quantitativo per liberare finalmente il paese dalla deflazione. Stabilità artificiale rispetto all’euro Azioni: lo stimolo monetario dà slancio Dopo un buon primo trimestre 2012, la crisi dell'euro e i dubbi sulla congiuntura globale hanno penalizzato fino all’estate le borse. L'annuncio di acquisti illimitati di obbligazioni da parte della Banca centrale europea (BCE) e della Banca centrale statunitense alla fine dell'estate ha fatto di nuovo tirare il fiato agli investitori. A fine novembre, i mercati azionari globali erano nettamente in territorio positivo. In buona parte, ciò ha rispecchiato la politica monetaria molto stimolante. Lo scoglio fiscale negli Stati Uniti alla fine del 2012 ha preoccupato per un po' i mercati. Nel 2013, la prosecuzione dello stimolo monetario dovrebbe determinare ancora una tendenza rialzista alla quale dovrebbero partecipare anche le borse dei paesi emergenti. La borsa statunitense si sgancia Previsione 6 5 4 3 2 1 0 2006 2007 2008 2009 2010 2011 2012 2013 USA Germania Svizzera Andamento del valore di importanti valute in CHF, gennaio 2006=100 Previsione 115 110 105 100 95 90 85 80 75 70 65 60 2006 2007 2008 2009 2010 2011 2012 2013 EUR USD JPY Andamento del valore delle borse principali, gennaio 2006 = 100 140 115 90 65 40 2006 2007 USA RAIFFEISEN PROSPETTIVE | 01 / 2013 2008 UME 2009 Svizzera 2010 2011 2012 Giappone Si prega di tenere conto degli importanti avvertimenti legali riportati nell’ultima pagina Raiffeisen – La vostra banca d’investimento Consulenza patrimoniale Raiffeisen - creazione sostenibile del patrimonio L'acquisto della proprietà di abitazione, la formazione dei figli, un avanzamento di carriera oppure il pensionamento anticipato sono avvenimenti importanti che hanno sempre una dimensione finanziaria e devono essere ben pianificati. Per realizzare in modo sostenibile i vostri obiettivi finanziari personali si deve però tenere anche conto dei rischi, come un incidente o un fabbisogno straordinario di capitale. Mentre una classica consulenza bancaria si occupa per lo più solo di decisioni d'investimento o di singoli elementi, la consulenza patrimoniale globale Raiffeisen vuole includere nell'analisi tutti i vostri valori patrimoniali e impegni tenendo conto delle esigenze finanziarie di medio e lungo termine. Analisi completa delle esigenze Il punto di partenza di una consulenza patrimoniale globale è costituito da una panoramica dettagliata dei vostri valori patrimoniali e impegni nonché delle entrate e uscite attuali e future. Ne risulta un quadro della vostra obiettiva capacità di sostenere rischi. La capacità di sostenere rischi vi aiuta a sapere quali rischi finanziari potete sopportare in base alla vostra situazione personale, di reddito e patrimoniale. Nella definizione della vostra strategia d'investimento personale, oltre alla capacità di sostenere rischi conta anche la vostra propensione al rischio. Quanto rischio siete disposti ad accettare? La valutazione della capacità di sostenere rischi e dalla propensione al rischio determinano quindi la vostra strategia d'investimento personale. Consulenza strategica, non consulenza sui prodotti Per la strategia d'investimento non è importante se in un certo momento Novartis, Roche o un'obbligazione di cassa rappresentano l’investimento ottimale. Si tratta piuttosto di suddividere il vostro patrimonio liberamente disponibile nelle diverse categorie d'investimento, quali liquidità, obbligazioni, azioni, immobili oppure oro, affinché possiate creare il vostro progetto di vita individuale e costituire un patrimonio in modo sostenibile. Ogni categoria d'investimento ha le proprie caratteristiche di rischio/rendimento e contribuisce nel portafoglio al raggiungimento degli obiettivi. Mediante dati empirici vi mostriamo quale risultato avreste ottenuto con la vostra strategia d'investimento in passato e cosa potete aspettarvi in futuro. La decisione sulla strategia d'investimento a lungo termine è la decisione finanziaria più importante e va pertanto ponderata con cura. L'esperienza ha mostrato che il risultato di investimento è attribuibile per oltre l'80 % alla composizione del patrimonio e quindi alla strategia d'investimento. Importanza della verifica periodica Per sua natura, una strategia d'investimento è orientata al lungo periodo. Non dovrebbe quindi essere variata continuamente a causa di movimenti borsistici di breve e medio periodo. Ciò avviene nell'ambito della politica d'investimento tattica. Una verifica periodica della strategia d'investimento è comunque importante. Se i vostri obiettivi o la vostra situazione privata, professionale o finanziari sono cambiati, può essere opportuno un adeguamento della strategia d'investimento. La consulenza patrimoniale Raiffeisen offre una consulenza globale che prende in considerazione tutti i vostri valori patrimoniali e impegni. Al centro di tale consulenza ci siete voi, in quanto clienti, con la vostra situazione di partenza e il vostro progetto di vita. Partendo dalle vostre esigenze personali, il consulente Raiffeisen elabora insieme a voi soluzioni individuali e comprensibili per costruire in modo sostenibile il vostro patrimonio. Nel suo lavoro è affiancato da una rete di specialisti. Approfittate dell'inizio dell'anno per una consulenza senza impegno. Realizzare il vostro progetto di vita individuale con la consulenza patrimoniale Raiffeisen Si prega di tenere conto degli importanti avvertimenti legali riportati nell’ultima pagina RAIFFEISEN PROSPETTIVE | 01 / 2013 L’attuale tema d’investimento Il mondo cambia e così la strategia di investimento Dalla crisi finanziaria, le condizioni sui mercati finanziari sono sostanzialmente cambiate sotto molti aspetti. Ciò richiede prontezza nella ripartizione tattica del patrimonio nonché adeguamenti a livello della strategia di investimento a lungo termine. Pertanto, già nel 2010 abbiamo ridotto la quota di obbligazioni in considerazione della forte diminuzione degli interessi. Da allora la situazione si è ulteriormente inasprita. Il continuo calo degli interessi ha fatto salire ulteriormente i corsi delle obbligazioni, limitando però anche il potenziale dei titoli di stato di prim’ordine. Di questo teniamo ora conto nell'allocazione strategica per gli obiettivi di investimento e per i fondi misti. Alternative agli interessi bassi Da diversi anni, la remunerazione degli investimenti sul mercato monetario è quasi pari a zero e a breve non aumenterà. In questo contesto abbiamo dimezzato la quota di liquidità in tutti gli obiettivi di investimento, portandola al 5 %. Il basso livello degli interessi per gli investimenti a breve termine si ripercuote anche sui titoli di stato. Una possibilità di integrazione nel settore a reddito fisso è offerta dalle obbligazioni societarie di minore qualità. Mentre il debito pubblico è peggiorato in molti paesi industrializzati, le società hanno risanato i loro bilanci. Tuttavia, le cosiddette obbligazioni high yield rendono circa il 5 % in più rispetto ai titoli di stato «senza rischio». Il maggiore rendimento comporta naturalmente anche un certo rischio, pertanto nella nuova allocazione strategica assegniamo a queste obbligazioni una ponderazione del 2 %. Quanto alle azioni, aumentiamo di un punto percentuale la quota dei paesi emergenti per i portafogli equilibrati, a scapito delle azioni dei paesi sviluppati. A favore di questa decisione depongono la maggiore dinamica di crescita nei paesi emergenti, il loro minore debito pubblico e lo sviluppo demografico. La riduzione della quota di liquidità strategica affluisce in primo luogo nell'oro e nelle materie prime. A questo riguardo sono determinanti le maggiori aspettative di rendimento a lungo termine e la bassa correlazione con le altre categorie d'investimento. Pertanto, a livello di portafoglio le oscillazioni di valore dovrebbero diminuire. Il nuovo obiettivo d’investimento Equilibrio Investimenti conservativi Quota in % Mercato monetario/Liquidità Obbligazioni 40 Obbligazioni con elevata qualità del credito in CHF 30 Obbligazioni con elevata qualità del credito in valuta estera 5 Obbligazioni con qualità del credito da media a bassa 2 Obbligazioni dei paesi emergenti Investimenti dinamici 5 3 Azioni 40 Azioni Svizzera 20 Azioni Global 15 Azioni Paesi emergenti Investimenti alternativi 5 Varia zione Azioni dei paesi emergenti con maggiori opportunità, ma anche maggiori rischi Andamento del valore in USD indicizzato, inizio 2007 = 100 140 120 100 80 60 40 2007 2008 2009 2010 Azioni Paesi emergenti 2011 2012 Azioni Mondo Aumento della quota in franchi svizzeri Nella stessa direzione va la riduzione delle valute estere nella ripartizione strategica del patrimonio. Poiché gli elevati rischi delle valute estere non possono essere ovunque ricompensati in modo sufficiente dai maggiori rendimenti, assumiamo questo rischio solo per le azioni estere e per le obbligazioni dei paesi emergenti. La politica monetaria espansiva nei paesi industrializzati e i problemi strutturali nell'Eurozona fanno inoltre prevedere una continuazione della rivalutazione del franco. L'allocazione valutaria si sposta quindi a favore del franco svizzero. Investimenti dinamici versus investimenti conservativi Con l'adeguamento della ripartizione strategica del patrimonio introduciamo anche una nuova classificazione dei segmenti di investimento in investimenti conservativi e dinamici. Il criterio più importante per questa differenziazione è la volatilità, ossia la predisposizione alle oscillazioni o il rischio. Gli investimenti conservativi mostrano oscillazioni minori e quindi un rischio più basso. Gli investimenti dinamici sono invece più rischiosi, ma a fronte dei maggiori rischi l'investitore viene ricompensato con rendimenti in media più elevati. Le oscillazioni più basse sono registrate dalla liquidità. Anche le obbligazioni in franchi svizzeri con elevata qualità del credito, ossia con un rating alto, presentano oscillazioni basse. Le obbligazioni con un'elevata qualità del credito in valuta estera sono già più volatili, ma si possono ancora considerare investimenti conservativi. Sono invece investimenti dinamici le obbligazioni con qualità del credito da media a bassa. A causa del loro rischio superiore e dei rendimenti più elevati a lungo termine, anche le obbligazioni dei paesi emergenti fanno parte di questa categoria. 15 Hedge fund 3 Immobili 4 Materie prime 5 Metalli preziosi 3 Quanto ad azioni, immobili, materie prime e metalli preziosi, si tratta chiaramente di investimenti dinamici date le loro elevate oscillazioni. Per gli hedge fund si aggiungono anche i fattori della maggiore complessità e della in parte minore negoziabilità. Si prega di tenere conto degli importanti avvertimenti legali riportati nell’ultima pagina RAIFFEISEN PROSPETTIVE | 01 / 2013 Il prodotto d’investimento attuale Obbligazioni interessanti in un contesto di tassi bassi A livello mondiale, le obbligazioni sono la categoria d'investimento più importante. Il valore delle obbligazioni in circolazione supera nettamente la capitalizzazione di borsa globale. Tuttavia, l'anno scorso i rendimenti dei titoli di stato dei debitori di prim'ordine sono scesi a nuovi minimi storici. Per un titolo di stato svizzero a dieci anni gli investitori ricevono oggi solo un rendimento dello 0.6 % circa. Questa situazione pone soprattutto gli investitori conservativi di fronte a grandi sfide. Se gli interessi si mantengono bassi, in caso di un aumento dell'inflazione c'è addirittura il rischio di perdita del potere d'acquisto. Ma anche l’aumento degli interessi desta preoccupazioni, poiché a breve termine diminuisce il valore di mercato delle obbligazioni. Secondo una regola empirica, se i tassi di mercato aumentano dell'uno per cento, un'obbligazione con una durata residua di 5 anni subisce una perdita di corso temporanea del 5 per cento circa. Gli investitori si trovano quindi al momento in una vera e propria trappola degli interessi. Non sorprende quindi che in questa situazione molti investitori cerchino alternative ai sicuri titoli di stato. Paesi emergenti con solide finanze pubbliche Una possibilità di ottenere rendimenti interessanti nel settore a reddito fisso a fronte di un rischio accettabile è rappresentata dalle obbligazioni dei paesi emergenti (in inglese: emerging markets bonds). Un portafoglio misto con tali obbligazioni offre un rendimento corrente del 6 % circa. Diversamente da molte economie sviluppate, i paesi emergenti dispongono di solide finanze pubbliche e, anche in ragione della loro maggiore crescita economica, mostrano tendenzialmente quote di debito in calo. Per un investimento in obbligazioni dei paesi emergenti vi raccomandiamo il Vontobel Fund – Emerging Markets Bond. Questo fondo viene gestito attivamente e investe in obbligazioni di paesi emergenti, emesse in valute locali. Il fondo viene gestito in USD, ma gli investitori in CHF possono investire in una tranche del fondo con copertura valutaria. Obbligazioni ad alto rendimento come integrazione Le obbligazioni ad alto rendimento (in inglese: high yield bond) vengono emesse da aziende con una capacità creditizia relatiElevato interesse preferenziale per le obbligazioni dei paesi emergenti Interessi dei titoli di stato in % 10 8 6 4 2 0 03 04 05 Svizzera 06 07 08 Paesi emergenti 09 10 11 12 Obbligazioni ad alto rendimento: più che compensato il rischio elevato In % 20 % 15 % 10 % 5 % 0 % 90 92 94 96 98 00 02 04 06 08 10 12 Premio di rischio obbligazioni USA ad alto rendimento vs. titoli di stato Tasso di insolvenza obbligazioni USA ad alto rendimento vamente bassa. Come ricompensa per il maggiore rischio di perdita legato all'acquisto degli high yield bond, gli investitori ottengono un rendimento maggiore rispetto ai titoli di stato. Dopo la crisi finanziaria del 2008/2009, molte società hanno risanato i loro bilanci e migliorato la liquidità. Pertanto, oggi gli indici di bilancio di questi debitori sono i migliori registrati negli ultimi 15 anni. I tassi di insolvenza delle obbligazioni ad alto rendimento si mantengono bassi e vengono più che compensati dai rendimenti supplementari. Per gli investimenti in obbligazioni ad alto rendimento raccomandiamo il Vontobel Fund – High Yield Bond e il Swisscanto Bond Invest Global High Yield. Nessun rendimento senza rischio Le aspettative di rendimento non devono mai essere considerate da sole, poiché un maggiore rendimento significa in genere anche un rischio più elevato. Le obbligazioni dei paesi emergenti e quelle ad alto rendimento non sono quindi adatte come investimento di base, ma solo come integrazione in un portafoglio ben diversificato. Il principio più importante nella gestione dei rischi degli investimenti si chiama diversificazione. Qui si tratta di «non mettere tutte le uova in un paniere» ovvero di «non puntare tutto su una carta», poiché il rischio peggiore per un investimento è la perdita totale, sia per gli investimenti obbligazionari sia per quelli azionari. Swissair è l'esempio più noto in Svizzera e ci ricorda che anche chi investe in obbligazioni non è protetto da una perdita totale. Il rischio di perdita si può ridurre selezionando obbligazioni di debitori con buona solvibilità. Tuttavia, quanto più sicuro è il debitore, tanto più basso è il rendimento. Il modo più efficace di ridurre i rischi delle obbligazioni è tramite l'acquisto di fondi obbligazionari. Poiché un fondo investe contemporaneamente in più debitori, il rischio di perdita si riduce automaticamente. Inoltre, i gestori del fondo possono reagire meglio alle variazioni degli interessi di mercato. Pertanto, nel complesso i fondi obbligazionari offrono agli investitori un rendimento maggiore rispetto agli investimenti in singole obbligazioni. Si prega di tenere conto degli importanti avvertimenti legali riportati nell’ultima pagina RAIFFEISEN PROSPETTIVE | 01 / 2013 Il prodotto d’investimento attuale L'oro brilla sempre di più Da molti anni, l'oro riscuote grande successo tra gli investitori. Da un lato, durante le crisi politiche gli investitori vi cercano protezione e dall'altro viene considerato un baluardo contro l'inflazione. L'aumento del prezzo dell'oro nello scorso autunno era per esempio dovuto all'annuncio della Banca centrale statunitense di voler stimolare l'economia con ulteriori iniezioni finanziarie. Il timore di un aumento dell'inflazione ha fatto così salire la domanda di oro. Il forte franco frena l’aumento dei prezzi in CHF Andamento del valore indicizzato, inizio 2009 = 100 220 200 180 160 140 Oro richiesto nonostante la mancanza di rendimento Nell'ultima fase inflazionistica tra il 1973 e il 1981, il metallo giallo registrò un rendimento reale, ossia al netto dell'inflazione, del 15 % annuo, sebbene non frutti alcun interesse. La tendenza rialzista dell'oro, che si è accentuata dallo scoppio della crisi finanziaria, dipende inoltre dalla tendenziale debolezza del dollaro. Da un lato, un dollaro debole rende l'oro più a buon mercato per gli acquirenti di altre aree valutarie, aumentandone così la domanda. Dall’altro, i venditori d'oro aumentano il prezzo dell'oro in dollari per compensare il minore controvalore del dollaro in altre valute. La riduzione degli interessi, in seguito alla crisi finanziaria ed economica, determina dei «costi» di detenzione dell'oro bassi; il rendimento mancante, per esempio dei titoli di stato, non è più determinante. Anche le crescenti preoccupazioni degli investitori per l'affidabilità del sistema finanziario e per l'inasprimento della crisi dell'euro hanno innescato riposizionamenti in investimenti più sicuri, quali l'oro e il franco svizzero. Per gli investitori, l’oro presente anche il vantaggio di avere per lo più un andamento opposto agli investimenti in titoli. Se i corsi azionari scendono, il prezzo dell'oro tende ad aumentare e viceversa. Un altro vantaggio consiste nel fatto che una parte consistente della domanda di oro rimane costante indipendentemente dal ciclo congiunturale, dato che oltre il 60 % della produzione globale dipende dall'industria dei gioielli. La forte creazione di denaro fa salire il prezzo dell’oro 3000 2000 2500 2000 1500 1000 1000 500 0 0 1970 1975 1980 1985 1990 1995 2000 2005 2010 Bilancio Federal Reserve System in miliardi di USD Prezzo per oncia troy in USD (scala di destra) 120 100 80 2009 2010 Oro in USD / oncia troy 2011 2012 Oro in CHF / oncia troy Aumento della domanda dalla Cina Da molti anni, gli investitori privati e istituzionali, soprattutto dei paesi emergenti come la Cina e l'India, acquistano sempre più oro. In India, il fabbisogno si impenna sempre durante la stagione dei matrimoni. Nel 2012, la Cina ha per la prima volta superato l'India come più importante acquirente di oro. Da diversi anni, anche molte banche centrali figurano tra i compratori. Negli ultimi anni paesi come Russia, Cina, Messico o Kazakistan hanno infatti aumentato le loro consistenze. La produzione di oro non può però soddisfare l'aumento della domanda: Da diversi anni, le miniere d'oro estraggono costantemente tra 2500 e 2800 tonnellate all'anno. Oro come componente della strategia d'investimento I numerosi vantaggi dell'oro nell'attuale contesto ci hanno indotto ad assegnare al metallo prezioso un posto fisso nella ripartizione strategica del patrimonio (cfr. pagina 4). Nell'obiettivo d'investimento Equilibrio questa quota strategica per i metalli preziosi ammonta ad es. al 3 %. Nell'ambito della ripartizione tattica del patrimonio raccomandiamo inoltre di sovraponderare l'oro a causa del forte aumento della liquidità da parte delle banche centrali. Agli investitori che gestiscono autonomamente il loro portafoglio Raiffeisen offre una possibilità semplice per partecipare all'andamento del prezzo dell'oro: i due Exchange Traded Funds Raiffeisen ETF – Solid Gold e Raiffeisen ETF – Solid Gold Ounces. L'oro viene depositato fisicamente e custodito nella cassaforte di Raiffeisen Svizzera. Con Raiffeisen ETF – Solid Gold Ounces possono essere acquistati anche singoli lingotti da un'oncia di 31.1035 gr. Si tratta dell'unico ETF su oro in Svizzera che custodisce il metallo fisico in lingotti da un'oncia. Anche piccole somme d’investimento si possono quindi convertire in qualsiasi momento in lingotti d'oro da un'oncia. Ciò può rendere opportuna una ridistribuzione di posizioni in fondi di terzi nel Raiffeisen ETF – Solid Gold Ounces. Il vostro consulente Raiffeisen è a disposizione per ulteriori informazioni su questo tema. Si prega di tenere conto degli importanti avvertimenti legali riportati nell’ultima pagina RAIFFEISEN PROSPETTIVE | 01 / 2013 ta. naria eleva io z a a t o u Q elo subito! t e iv r c s o t t So Maggiori possibilità di rendimento per i vostri fondi previdenziali. Con il nuovo Raiffeisen Index Fonds – Pension Growth. Con questo nuovo fondo previdenziale approfittate delle opportunità di rendimento offerte dai mercati dei capitali per i vostri fondi previdenziali. Il Raiffeisen Index Fonds – Pension Growth investe circa il 67 % dei fondi previdenziali in azioni selezionate. Si tratta di un’alternativa interessante ai depositi di risparmio sui conti previdenza o di libero passaggio. Richiedete subito informazioni presso la vostra Banca Raiffeisen. Con noi per nuovi orizzonti Il Raiffeisen Index Fonds – Pension Growth è un fondo soggetto al diritto svizzero. La presente pubblicazione non rappresenta né un’offerta di vendita né di sottoscrizione di quote. Le sottoscrizioni vengono effettuate unicamente in base all’attuale prospetto/contratto del fondo, che contiene l’ultimo rapporto annuale ed eventualmente l’ultimo rapporto semestrale. Questi documenti possono essere richiesti gratuitamente a Raiffeisen Svizzera società cooperativa, Raiffeisenplatz, 9001 San Gallo e FundPartner Solutions (Suisse) S.A., 60, Route des Acacias, 1211 Ginevra 73. Il presente opuscolo ha scopo puramente informativo e non costituisce né un’offerta né un invito alla presentazione di un’offerta, né una raccomandazione di acqui sto o di vendita di prodotti finanziari; inoltre, esso non esonera il destinatario dalla valutazione in base al proprio giudizio. L’opuscolo non rappresenta né un annuncio di quotazione né un prospetto di emissione ai sensi dell’art. 652a o dell’art. 1156 CO. A causa delle restrizioni legali in singoli Paesi, tali informazioni non sono rivolte alle persone la cui nazionalità o il cui domicilio si trova in un Paese in cui l’autorizzazione dei prodotti descritti nel presente opuscolo è soggetta a limitazioni. L’opuscolo non ha lo scopo di offrire all’investitore una consulenza in materia d’investimento e non deve essere inteso quale supporto per le decisioni d’investimento. Gli investimenti nei prodotti descritti nel presente documento possono essere effettuati soltanto dopo aver verificato, eventualmente con l’ausilio di un consulente, le informazioni in particolare riguardo alla compatibilità con i propri rapporti e alle conseguenze giuridiche, normative e fiscali e/o dopo aver analizzato gli attuali prospetti di vendita. Gli acquisti e le vendite devono essere effettuati soltanto sulla base degli attuali prospetti di vendita o regolamenti e di un eventuale rapporto di gestione (o di un rapporto semestrale nel caso sia più attuale). Inoltre, solo chi è al corrente dei rischi del prodotto che sta per acquistare e ha i mezzi economici per sostenere le eventuali perdite, può effettuare una simile operazione. L’opuscolo «Rischi particolari nel commercio con valori mobiliari» fornisce informazioni standardizzate sui rischi di prodotti finanziari. Tutti i documenti citati possono essere richiesti gratuitamente a Raiffeisen Svizzera società cooperativa, San Gallo. I corsi dei prodotti menzionati nel presente opuscolo possono subire rialzi o ribassi. La performance positiva conseguita nel passato da singoli prodotti non costituisce una garanzia per un’evoluzione positiva nel futuro. Il presente opuscolo non può essere copiato o pubblicato né integralmente né parzialmente senza previa autorizzazione scritta di Raiffeisen. L’opuscolo è stato allestito in collaborazione da Vontobel e Raiffeisen e non è il risultato di un’analisi finanziaria. Le «Direttive sulla garanzia dell’indipendenza delle analisi finanziarie» dell’Associazione svizzera dei banchieri (ASB) non trovano pertanto applicazione in questo opuscolo. Le opinioni espresse nel presente documento sono quelle di Raiffeisen o Vontobel al momento della redazione e possono essere modificate in qualsiasi momento senza preavviso. Sebbene sia Vontobel che Raiffeisen ritengano che i dati qui presentati provengano da fonti affidabili, esse non si assumono alcuna responsabilità relativamente a qualità, correttezza, attualità o completezza delle informazioni contenute nel presente opuscolo. Vontobel e Raiffeisen non si assumono alcuna responsabilità per eventuali perdite o danni (diretti, indiretti e consecutivi), causati dalla distribuzione del presente opuscolo o dal suo contenuto oppure legati alla distribuzione di tale opuscolo. In particolare, esse non si assumono alcuna responsabilità per le perdite derivanti dai rischi intrinseci ai mercati finanziari.

Scaricare