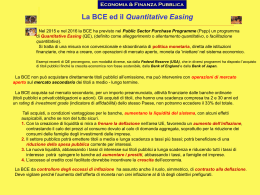

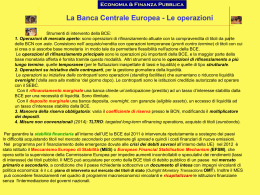

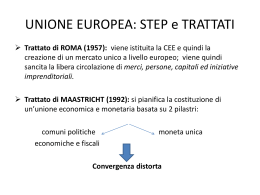

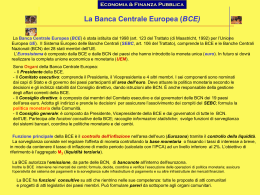

‘Work, Attitudes and Spending’ Working Paper WAS-‐15-‐03 12th July 2015 Questo documento è una traduzione della versione in lingua inglese di questo articolo. Proposto BCE il programma di riduzione del debito, per aiutare Grecia e in altri paesi della zona euro Dr. John Simister (Senior Lecturer in Economics, Manchester Metropolitan University, UK) Email: [email protected] Introduzione Questo articolo esamina il debito pubblico nei paesi che utilizzano l'euro -‐ in particolare la Grecia; essa sostiene che la Banca centrale europea (BCE) dovrebbe correggere le decisioni precedenti. Crisi finanziaria della Grecia è parte di un problema più ampio, che causerà enormi problemi in altri paesi della zona euro, a meno istituzioni europee intervengano. Stiglitz (2015) ha scritto "l'economia dietro il programma che la" troika "(Commissione europea, la Banca centrale europea e il Fondo Monetario Internazionale) imposto alla Grecia di cinque anni fa è stato abissale, con un conseguente calo del 25% nel il PIL del paese. Mi viene in mente nessuna depressione, mai, che è stata così deliberata e avuto conseguenze catastrofiche [...] E 'sorprendente che la troika ha rifiutato di accettare la responsabilità per qualsiasi di questo o ammettere quanto male le sue previsioni ei modelli sono stati. Ma ciò che è ancora più sorprendente è che i leader europei non hanno nemmeno imparato ". Per essere onesti, direttore del FMI Christine Lagarde ha chiesto scusa nel 2013 per danni imposta dalla Troika in Grecia (Elliott et al., 2013). In una certa misura, BCE ha sostenuto la Grecia negli ultimi anni; tuttavia, molti economisti criticano BCE -‐ compresi gli economisti keynesiani (es Krugman: Blackstone, 2014), e monetaristi economisti (ad es Christensen, 2013). Questo documento delinea una soluzione semplice, probabile che sia accettabile per tutti i paesi europei; costerebbe quasi nulla ai contribuenti europei, ma notevolmente migliorare i livelli di debito di tutti i paesi della zona euro. Sarebbe produrre risultati quasi immediatamente, e non avrebbe bisogno di una nuova legislazione. I problemi che affrontano l'Eurozona Stiglitz (2011: 591) ha scritto "I modelli macroeconomici standard sono falliti, da parte di tutti i test più importanti della teoria scientifica. Essi non prevedono che la crisi finanziaria sarebbe accaduto; e quando lo ha fatto, hanno sottovalutato i suoi effetti. Le autorità monetarie permesso bolle di crescere e concentrati sul mantenere bassa l'inflazione, in parte perché i modelli standard suggerito che l'inflazione bassa era necessaria e quasi sufficiente per l'efficienza e la crescita. Dopo la crisi ha rotto, i politici basandosi sui modelli annaspava. Pur nella diversità di macroeconomia, la somma di questi errori indica la necessità di un riesame fondamentale ". Ci sono molte ragioni per crisi finanziaria della Grecia, tra eccessi di spesa da precedenti governi greci; e la crisi finanziaria internazionale che ha avuto inizio negli Stati Uniti intorno al 2007 -‐ causata in gran parte dagli Stati Uniti 'subprime' bolla immobiliare. Blanchard et al. (2010: 447-‐51) suggeriscono potrebbe richiedere decenni di austerità per alcuni paesi a riprendersi da enormi debiti pubblici dal 2007. Molti economisti considerano austerità (adottato in molti paesi, come la Grecia) per un errore; ma i governi dell'eurozona non possono risolvere il problema utilizzando politiche keynesiane, a causa di norme UE, come il patto di crescita e di stabilità (Konstantinos, Dimitrios e Simister, 2015A). John Perkins (cit Nevradakis, 2014) ha scritto "Negli Stati Uniti, non abbiamo mai creduto che un banchiere ci direbbe per comprare una casa $ 500.000 se in realtà potevamo davvero permettersi solo una casa $ 300.000. Abbiamo pensato che fosse nell'interesse della banca di non precludere. Ma che ha cambiato un paio di anni fa, e banchieri hanno detto le persone che sapevano potevano permettersi solo una casa di 300 mila dollari per comprare una casa 500.000 dollari. "Stringere la cintura, in pochi anni quella casa varrà un milione di dollari, farete un sacco di soldi". . . infatti, il valore della casa scendeva; il mercato abbandonato; le banche precluso a queste case, li riconfezionato e venduto di nuovo. Doppio smacco. Il popolo è stato detto, "sei stato stupido, eravate avido, perché hai comprato una casa così costoso?" [...] Qualcosa di molto simile su larga scala è accaduto in tanti paesi del mondo, tra cui la Grecia ". Attualmente vi è un rischio di default della Grecia; questo pericolo è stato descritto come l'equivalente sovrano di Lehman Brothers fallimento negli Stati Uniti (Ardagna e Caselli, 2012: 7). Questo rischio è aumentato nel mese di luglio 2015, quando la Grecia non è riuscito a ripagare un debito di FMI. È stato suggerito che la Grecia è stato punito come avvertimento per gli altri paesi: "Un piano di salvataggio può incoraggiare la Grecia a un eccesso di prendere in prestito in futuro. Ancora più importante, un piano di salvataggio della Grecia può cullare altri governi della zona euro a credere che sarà anche essere salvata, indulgere in eccesso di indebitamento e quindi [...] vi è una gamma di combinazioni di austerità / assistenza che rendono l'affare abbastanza doloroso per il paese beneficiario per non vuole passare attraverso la stessa esperienza di nuovo. E, osservando i sacrifici dolorosi intraprese dal destinatario del piano di salvataggio (per non parlare di un primo ministro greco perdere il lavoro nel processo), altri paesi dovrebbero essere in grado di dedurre che l'eccesso di indebitamento non è ricompensato "(Ardagna & Caselli, 2012: 9). Gaffey (2015) sottolinea che "QE è progettato per essere una politica neutrale che beneficia ogni membro ugualmente [...] la Grecia non è stato incluso nel regime di acquisto di obbligazioni". Non è chiaro che cosa ha fatto la BCE, in risposta alle crisi in Grecia e in altri paesi. "La BCE ha pubblicato solo la quantità settimanale di titoli acquistati, senza svelare altri dettagli, né sulla composizione e la maturità degli acquisti, né i criteri per l'acquisto o la quantità prevista del programma. I dati sugli acquisti settimanali suggeriscono che la BCE ha intrapreso interventi sul mercato in modo intermittente [...] la mancanza di trasparenza della BCE appare ancora maggiore se confrontato con il Regno Unito e Stati Uniti [...] Nel rivelare informazioni dettagliate, la BoE e la FED finalizzate a garantire la responsabilità di entrambi i programmi per i contribuenti britannici e americani. La BCE non è riuscita in questo senso "(Gros et al, 2012:. 5-‐6). Per quanto riguarda il ruolo della BCE come 'prestatore di ultima istanza', "non vi è stata una notevole incertezza per quanto riguarda l'autorità e le intenzioni della BCE, in contrasto con la certezza per quanto riguarda quelli della Fed" (Winecoff, 2014: 452, nota 19). Quindi, considerare il debito pubblico nei paesi dell'area euro, dimostra i rapporti debito-‐PIL nella Tabella 1. Reinhart e Rogoff (2010, 2013) ha affermato che è pericoloso per un paese di avere un rapporto debito-‐PIL superiore al 90%, perché è associato con la crescita negativa del PIL (presumibilmente perché pagare gli interessi sul debito pubblico richiede molto delle entrate del governo, che richiede meno spesa pubblica e / o aumento delle imposte). Pescatori, Sandri e Simon (2014) hanno confermato la richiesta chiave di Reinhart e Rogoff: un rapporto debito-‐PIL superiore al 90% sembra causare una economia a rivolgersi a una crescita negativa. Debito greco è attualmente di circa 177% del PIL (vedi Tabella 1). Tuttavia, vi è la speranza: tra i paesi che hanno ridotto il loro rapporto debito-‐PIL, la crescita economica può avvenire (Pescatori, Sandri & Simon, 2014) -‐ che suggerisce un piano di salvataggio da parte della BCE o un altro organismo potrebbe consentire ai paesi per sfuggire alla trappola del debito. Tabella 1: debito-‐PIL in Europa per paese, 2013 e 2014 2013 Eurozone not Eurozone 2014 Austria 81 85 Belgium 104 107 Cyprus 102 108 Estonia 10 11 Finland 56 59 France 92 95 Germany 77 75 Greece 175 177 Ireland 123 110 Italy 129 132 Latvia 38 40 Lithuania 39 41 Luxembourg 24 24 Malta 69 68 Netherlands 69 69 Portugal 129.7 130.2 Slovakia 55 54 Slovenia Spain 70 92 81 98 Bulgaria 18 28 Croatia 81 85 Czech Republic 45 43 Denmark 45 45 Hungary 77 77 Norway 29 26 Poland 56 50 Romania 38 40 Sweden 39 44 United Kingdom 87 89 Fonte: Eurostat (2015A) La tabella 1 mostra una netta divisione tra zona euro e paesi non appartenenti all'area Euro: nessun paese al di fuori della zona euro ha un rapporto debito-‐PIL superiore al 90%, cui Reinhart e Rogoff (2010) considerano pericoloso. Tra i paesi della zona euro, tuttavia, otto paesi sono in questa zona di pericolo (ombreggiato, nella tabella 1). La Grecia ha il problema del debito peggiore; ma se la Grecia dovesse uscire della zona euro, altri sette paesi possono affrontare crisi imminente. Tra i paesi con un rapporto debito-‐PIL superiore al 90% nel 2013, il rapporto è sceso in Irlanda 2013-‐2014, ma è aumentato in tutti, ma uno dei paesi a rischio: Belgio, Cipro, Francia, Grecia, Italia, Portogallo e la Spagna. Dopo la crisi globale del 2008 (associato con il fallimento di Lehman Brothers bancarie), ricchi cittadini nei ricchi paesi della zona euro (come il Lussemburgo e la Germania) erano a rischio di perdere i loro risparmi; a questo punto, ci si potrebbe aspettare alla BCE di intervenire e prevenire il contagio, ma le istituzioni dell'UE (tra cui BCE) a sinistra il supporto per le banche commerciali ai governi nazionali. Molti scrittori sostengono BCE non ha svolto il suo ruolo in modo adeguato: "prova dell'efficacia dell'approccio BCE non è incoraggiante" (Gros et al, 2012:. 9); "Mentre la BCE ha risposto in maniera massiccia alla crisi attraverso 'allentamento del credito', stava tentando allo stesso tempo di ridurre al minimo il proprio rischio. Ma questo implica che la sua politica non può essere pienamente efficace [...] Il tentativo da parte della BCE di limitare la propria responsabilità è comprensibile, ma le conseguenze per l'efficacia della politica dovrebbe essere pienamente compreso "(Gros et al, 2012:. 10 ). Yves Mersch (2015A), un dirigente della BCE, ha riconosciuto le critiche della BCE. Mario Draghi (2015) appare ancora la colpa governi greci per i problemi della Grecia: "Serve un accordo forte e credibile con la Grecia, non solo nell'interesse della Grecia, ma anche della zona euro nel suo insieme. Mentre tutti gli attori dovranno ora andare il miglio supplementare, la palla si trova esattamente nel campo del governo greco di adottare le misure necessarie ". Il Presidente della BCE ha detto che il 15 giugno 2015 "Dovrebbe essere assolutamente chiaro che la decisione in merito alla conclusione della revisione del programma in corso e erogare un ulteriore sostegno finanziario per la Grecia si trova interamente con l'Eurogruppo, quindi in ultima analisi, con Stati membri dell'area dell'euro. Quindi si tratta di una decisione politica che dovrà essere presa dai politici eletti, non dai banchieri centrali "(Draghi, 2015). Ma gli accordi politici tra i governi sono molto difficili, a causa di "natura-‐tempo vincolata di negoziati con l'UE (che è dovuto alla difficoltà di riunire 27 capi di capi di governo e assortiti di istituzioni europee per più di un paio d'ore ogni pochi mesi)" (Ardagna e Caselli, 2012: 20). Se BCE aspettare che i politici sono d'accordo, molti paesi della zona euro potrebbero andare in bancarotta. Winecoff (2014: 452) confronta BCE con la Federal Reserve Bank degli Stati Uniti (Fed): "durante la crisi, le istituzioni hanno risposto in base alle loro mandati: La Fed ha agito per stabilizzare il settore finanziario, mentre la BCE ha tentato di mantenere la stabilità dei prezzi nella zona euro, senza eccessivamente esponendosi al sistema bancario europeo ". Questo sembra supportare l'affermazione di Draghi che Bce è impotente, ma si riferiva al periodo 2009-‐2012; dal momento che la Corte di giustizia dell'Unione europea (2015) decisione del gennaio 2015, BCE può (e lo fa) utilizzare QE. Per smentire? Il 30 maggio 2015, il vice-‐presidente della BCE Constâncio ha detto "I dati più recenti confermano che la nostra politica è infatti lavorando secondo i piani. Le condizioni in una serie di mercati delle attività, dalle azioni alle obbligazioni o valuta estera, hanno reagito nel modo previsto attraverso il canale di trasmissione portafoglio riequilibrio della politica monetaria [...] La ripresa economica nella zona euro è ora più ampio e si è rassodante ma ancora bisogno di realizzare maggiori investimenti per renderlo più autonomo. Politiche della BCE stanno lavorando e dando un importante contributo alla normalizzazione delle condizioni economiche nel breve termine "(Constâncio, 2015). Allo stesso modo, il 25 giugno 2015, Yves Mersch ha dichiarato: "Le nostre misure di politica monetaria forti sono stati i primi, necessari, secondo, puntuale, e, in terzo luogo, efficace. La ripresa economica sta procedendo ad un ritmo moderato. E vediamo segnali incoraggianti che è di ampliare il "(Mersch, 2015A). Questi discorsi positivi sono al passo con i recenti avvenimenti in Grecia, dove le banche limitano quanto i clienti possono prelevare contanti. "In Europa, dove la crisi finanziaria trasformata in crisi del debito sovrano in diversi paesi, l'attuale fase del ciclo smentita è caratterizzata da un approccio politico ufficiale basa sul presupposto che la crescita normale può essere ripristinato attraverso un mix di austerità, la tolleranza, e crescita" (Reinhart e Rogoff, 2013: 3; il corsivo è mio). I dirigenti della BCE potrebbe essere 'nella negazione'; Minerd (2011: 3) ha scritto "non sarebbe meglio per l'Europa per terminare la negazione e perseguire una soluzione strutturale per aggirare una catastrofe finanziaria?" Minerd (2011) ha suggerito alcuni problemi europei sono dovuti a 'dissonanza cognitiva' tra i decisori. "Festinger ha studiato come i membri della setta affrontato il conflitto tra la loro convinzione e la realtà. Dal momento che il gruppo aveva commesso spesa considerevole a sostegno della sua tesi, alterando corso era semplicemente troppo costoso. Invece, la dirigenza ha affrontato il problema assegnando un orizzonte temporale più lungo per le loro aspettative e incoraggiando seguaci a intensificare il loro impegno. Questo ha aiutato alcuni membri evitano il dolore di invertire l'ideologia [...] questa storia paradossale è analogo alla psicologia politica della crisi del debito europeo. A questo punto, dovrebbe essere evidente che solo la liquidità non è la risposta. Altrettanto evidente (almeno per me) è che l'austerità non è la cura. Tuttavia, i responsabili politici restano impegnati, con costi considerevoli, per una prescrizione di salvataggi e la stretta della cinghia. La recente proposta del Consiglio europeo per la Grecia offre più degli stessi -‐ miliardi di liquidità aggiuntiva e la fede cieca in austerità. Assente sono soluzioni strutturali significative" (Minerd, 2011: 1). Yves Mersch ha detto il 2 luglio 2015, "ci sono molti tipi di storie -‐ alcune radicate nella fantasia, un po 'di fiction, e alcuni in realtà. La storia T2S è una realtà [...] Per festeggiare questo grande risultato, vorrei invitarvi per un drink nello splendido giardino esterno "(Mersch, 2015b). Sembra che la più vicina la Grecia arriva al disastro, più funzionari della BCE si congratulano. Forse esperti della BCE anziano non può immaginare la povertà: Randow (2014) ha riportato stipendi annui di 378.240 € per Mario Draghi; 324.216 € per Vitor Constâncio; e € 281.833 per Yves Mersch. Un'altra delusione è che l'inflazione della zona euro non è stata mantenuta a circa il 2% l'anno, come BCE è tenuta a fare: "L'obiettivo primario della politica monetaria della BCE è il mantenimento della stabilità dei prezzi. La BCE mira a tassi di inflazione inferiori ma prossimi al 2% l'anno "(BCE, 2015b). Ma "Due tipi di incidenti di riferimento sono stati sperimentati sotto l'euro: in primo luogo, persistenti manca di destinazione nella direzione verso l'alto prima della crisi e, dall'altro, un target grossolano che effettua in tempi più recenti [...] La possibilità che la BCE potrebbe essere stato sufficientemente accomodante nel corso del periodo in esame qui sta diventando sempre più saggezza convenzionale oggi "(Bibow, 2015: 6). Warner (2015) ha scritto "Per molto tempo, la BCE è sceso terribilmente a corto di raggiungere l'obiettivo di inflazione mandato". BCE valutare l'inflazione usando 'indice armonizzato dei prezzi al consumo' (IPCA): BCE (2015c). Grafico 1 mostra come infruttuoso BCE è stata, nel mantenere l'inflazione al tasso appropriato: l'inflazione è stato spesso lontano dalla porta 2%. Grafico 1: Indice dei prezzi al consumo dell'Eurozona, 1991-‐2015 Source: ECB (2015c) "BCE sono impegnati ad arare intorno 1100000000000 € nell'economia della zona euro con l'acquisto di € 60000000000-‐valore di asset sovrani ogni mese fino a settembre 2016" (Gaffey, 2015). Ma la Warner (2015) ha scritto "una cosa è certa circa il programma apparentemente aperto di quantitative easing ha promesso ieri, dopo mesi di lotte intestine BCE [...] che non farà il lavoro, o qualcosa di simile". Alcuni economisti suggeriscono altri modi BCE può risolvere la crisi greca, ad esempio, effettuare QE diversamente: anziché l'acquisto di beni, € 60 miliardi al mese può essere utilizzato per finanziare i governi dell'Eurozona, o da pagare per i cittadini -‐ chiamato 'QE per il popolo' (Jourdan, 2015). Muellbauer (2014) suggerisce BCE dà 500 euro per ogni adulto nella zona euro, un approccio chiamato 'elicottero soldi'. Questo articolo offre un'alternativa, ha spiegato di seguito: BCE dovrebbe pagare alcuni del debito pubblico dell'Eurozona. Una possibile soluzione per la zona euro Watt (2015: 8-‐9) ha scritto "una modesta ripresa potrebbe essere realizzato, in un contesto economico globale più favorevole, se la Grecia fosse consentito di allentare la camicia di forza fiscale un po 'e, soprattutto, a condizione che misure efficaci siano finalmente adottate dalla BCE in modo rapido tornare inflazione sul bersaglio. Chiaramente questa non è un dato di fatto. Ma per tutto il tempo la BCE non assolve il suo mandato, le lezioni per l'elettorato greco sulla sostenibilità del debito sembrano piuttosto fuori luogo, se non un po 'assurda ". Watt implica che Bce non è riuscita fino ad ora, e dubita che BCE adottare politiche adeguate da ora in poi. La maggior parte degli economisti accettare "senza una buona dose di inflazione, è molto più difficile per le famiglie, le imprese ei governi a ridurre i loro carichi di debito" (Odendahl, 2015); "La BCE dovrebbe annunciare che mira a raggiungere il 2 per cento di inflazione, in media, nel corso dei prossimi cinque anni (un approccio chiamato 'a livello di prezzo il targeting'). Può sembrare innocuo, ma la parola 'media' fa la differenza: dal momento che l'inflazione è attualmente bassa e probabilmente rimarranno bassi per un po ', la BCE dovrebbe impegnarsi per il superamento sull'inflazione in futuro. In altre parole, tale obiettivo richiederebbe la BCE a tollerare un boom mite nella zona euro per ottenere l'inflazione del 3 per cento necessario per raggiungere una media del 2 per cento in cinque anni ". La proposta in questo lavoro è per BCE di aumentare i prezzi della zona euro: stampare moneta consentirebbe l'inflazione per ritornare al target BCE (Warner, 2015), e il denaro extra poi utilizzato da BCE a pagare qualche debito pubblico dell'Eurozona. I dettagli del piano sono in appendice a questo documento. Risultati attesi sono riportati in Tabella 2. Tabella 2: quantità di riduzione del debito, e il debito-‐PIL rapporti prima e dopo il programma di riduzione del debito della BCE Austria Belgium Cyprus Estonia Finland France Germany Greece Ireland Italy Latvia Lithuania Luxembourg Malta Netherlands Portugal Slovakia Slovenia Spain riduzione del debito della BCE paese (Miliardi di euro) del debito-‐PIL il rapporto 2014 (%) PIL Debt-‐to-‐(%) dopo la riduzione del debito (%) 8 11 1 1 5 64 78 11 4 59 2 3 1 0.4 16 10 5 2 45 85 107 108 11 59 95 75 177 110 132 40 41 24 68 69 130 54 81 98 78 99 98 4 54 87 68 163 102 122 30 31 21 60 63 118 44 72 89 La tabella 2 riporta i risultati attesi del programma di riduzione del debito della BCE proposto, come dettagliato in appendice. C'è un miglioramento per la Grecia, dal rapporto di 177 2014 debito-‐PIL, fino a circa 163 (se agire BCE come proposto). Tutti i paesi della zona euro mostrano un miglioramento del rapporto tra debito pubblico in Tabella 2 -‐ spesso li prendere vicino alla soglia del 90% discusso da Reinhart e Rogoff, e anche prendendo la Francia e la Spagna fuori dal 'zona di pericolo'. Il € 11 miliardi per la Grecia potrebbe pagare i debiti di FMI e di altri istituti di credito. Conclusione Otto paesi dell'Eurozona, tra cui la Grecia, hanno debito-‐PIL rapporti insostenibilmente elevati (secondo il rapporto del 90%, sostenuto da Reinhart e Rogoff e altri). I cittadini della zona euro possono pensare che, non appena la Grecia è stato espulso dalla Euro, altri paesi possono rilassarsi. Ma Martin (2014) riferisce che il capo della Bundesbank tedesca Jens Weidmann ha criticato la decisione della BCE di acquistare azioni da Grecia e Cipro; e che Stark, un ex membro del comitato esecutivo della BCE, ha detto che la BCE è stata "cedendo alle aspettative dei mercati finanziari e la pressione politica da Francia e Italia". Sembra plausibile che se la Grecia lascia l'euro, i mercati finanziari osserveranno questa mancanza di sostegno dell'Unione europea -‐ e si aspettano altri sette paesi a lasciare l'euro, uno per uno, nei prossimi mesi. L'euro potrebbe non sopravvivere. "Per quanto riguarda la componente prezzo di potenza nominale, il primo problema è il tasso medio di inflazione dell'area dell'euro. Il target BCE è di poco inferiore al 2%. Attualmente l'inflazione è di circa lo 0,3%. Semplicemente, in virtù della BCE "fare il suo lavoro" e l'aumento del tasso di inflazione di 1,7 punti percentuali, assumendo il tasso di inflazione greci si muove in tandem, avrebbe portato una riduzione del rapporto debito-‐PIL di quasi 3 punti percentuali ogni anno semplicemente l'effetto meccanico di una maggiore crescita del prodotto nominale "(Watt, 2015: 7). Altri economisti concordano il target del 2% troppo basso (Blackstone, 2014). Sorprendentemente, BCE ha mantenuto l'inflazione nell'Eurozona ben al di sotto dell'obiettivo per la maggior parte degli ultimi sette anni, e si aspettano l'inflazione rimanga al di sotto dell'obiettivo per anni: "le proiezioni di giugno dagli esperti della BCE ora prevedono un'inflazione media al 0,3% nel 2015, 1,5% nel 2016 e 1,8% nel 2017 "(Mersch, 2015A). Sorprendentemente, gli ultimi dati di Eurostat (2015b) mostra la zona euro è tornato a inflazione negativa, da maggio a giugno 2015: molti economisti considerano la deflazione causa dei problemi economici del Giappone negli ultimi decenni (Ito & Rose, 2006) -‐ se i prezzi scendono, si ha senso per ritardare acquisti domestici. Per far fronte a questi problemi, aumentando l'offerta di moneta è stato raccomandato da molti economisti, tra cui Christensen (2013); Mankiw & Weinzierl (2011: 246); Simister (2015A); e Paul Krugman (Blackstone, 2014). Questo articolo suggerisce un intervento da parte della BCE di ridurre il debito, stampando moneta. La stampa più banconote e monete in euro aumenterebbe l'inflazione e fare debiti (in Grecia e in altri paesi della zona euro) più accessibile; e consentono il nuovo denaro da utilizzare per pagare i debiti. Per quanto riguarda gli effetti sui cittadini della zona euro: l'ulteriore inflazione 5,27% potrebbe sembrare ingiusto, perché riduce il valore reale del risparmio. Ma i risparmiatori sarebbero aspettati l'inflazione di circa il 2% annuo -‐ questo one-‐off aumento dei prezzi corregge semplicemente per il tasso di interesse basso (in media 1.245% negli ultimi sette anni). Non vi è alcun motivo per ritardare: BCE dovrebbe aumentare i prezzi della zona euro ora -‐ "BCE ha il potere di fare un impegno che si concentra esclusivamente su inflazione (e quindi saldamente in linea con il suo mandato)" (Odendahl, 2015). Se i debiti diventano gestibili, la Grecia può prosperare: Simister (2015b) rapporti incoraggianti prove. La tabella 2 indica che, anche dopo l'avvio del 5,27% proposto prezzo-‐aumento, molti paesi avranno ancora un rapporto debito-‐PIL superiore al 90%, in modo da idee in questo documento sono solo una parte della soluzione. Nuovi programmi come incoraggianti posti di lavoro, tirocini, e gli investimenti, come raccomandate da visionari, come Commissario Marianne Thyssen (2015) e il presidente Jean-‐Claude Juncker (2014), sono necessari anche per creare un 'Europa in cui ogni cittadino ha buone possibilità nella vita . Bibliografia Ardagna S. & Caselli F. (2012), ‘The political economy of the Greek debt crisis: a tale of two bailouts’, Centre for Economic Performance special paper 25, http://cep.lse.ac.uk/pubs/download/special/cepsp25.pdf downloaded 19th June 2015. Barro R.J. (2010), Intermediate macro first edition, Cengage Learning: Mason, Ohio. Batini N., Callegari G. & Melina G. (2012), ‘Successful austerity in the United States, Europe and Japan’, IMF Working Paper WP/12/190: www.imf.org/external/pubs/ft/wp/2012/wp12190.pdf Bershidsky L. (2015), “How Greece's Bank Bailout Benefited Greeks”, Bloomberg view: 7th July 2015, www.bloombergview.com/articles/2015-‐07-‐07/how-‐greece-‐s-‐bank-‐bailout-‐benefited-‐greeks downloaded 11th July 2015. Bibow J. (2015), “The euro’s savior? Assessing the ECB’s crisis management performance and potential for crisis resolution”, Institut für Makroökonomie und Konjunkturforschung / Macroeconomic Policy Institute: Study 42 (June), www.boeckler.de/pdf/p_imk_study_42_2015.pdf downloaded 11th July 2015. Blackstone B. (2014), ‘At ECB conference, Krugman attacks inflation target’, Wall Street Journal: 27th May 2014, http://blogs.wsj.com/economics/2014/05/27/at-‐ecb-‐conference-‐krugman-‐attacks-‐inflation-‐target/ downloaded 10th July 2015. Blanchard O., Amighini A. & Giavazzi F. (2010), Macroeconomics: a European perspective, Pearson: Harlow. Constâncio V. (2015), ‘Monetary Policy and the European recovery’: speech by Vítor Constâncio, Vice-‐President of the ECB, at the XXXI Reunión Círculo de Economía, Barcelona: 30th May 2015, www.ecb.europa.eu/press/key/date/2015/html/sp150530.en.html downloaded 9th July 2015. Christensen L. (2013), ‘A simple monetary policy rule to end the euro crisis’, The Market Monetarist 29th March 2013, http://marketmonetarist.com/2013/03/29/a-‐simple-‐monetary-‐policy-‐rule-‐to-‐end-‐the-‐euro-‐crisis/ downloaded 9th July 2015. Court of Justice of the European Union (2015), ‘Advocate General’s Opinion in Case C-‐62/14, Peter Gauweiler and Others v Deutscher Bundestag’, PRESS RELEASE No 2/15: Luxembourg, 14 January 2015. http://curia.europa.eu/jcms/upload/docs/application/pdf/2015-‐01/cp150002en.pdf downloaded 10th July 2015. Draghi M. (2015), ‘Introductory statement by Mario Draghi’, Hearing at the European Parliament’s Economic and Monetary Affairs Committee, Brussels: 15th June 2015, www.ecb.europa.eu/press/key/date/2015/html/sp150615_1.en.html downloaded 9th July 2015. ECB (2015a), ‘Monetary developments in the euro area’, April 2015 edition (released 29th May), https://www.ecb.europa.eu/press/pr/stats/md/html/index.en.html downloaded 15th June 2015. ECB (2015b), ‘Monetary policy’, https://www.ecb.europa.eu/mopo/html/index.en.html downloaded 25th June 2015. ECB (2015c), ‘Measuring inflation in the Euro area: The Harmonised Index of Consumer Prices (HICP) – Annual percentage changes’, https://www.ecb.europa.eu/stats/prices/hicp/html/inflation.en.html downloaded 25th June 2015. Elliott L., Inman P. & Smith H. (2013), ‘IMF admits: we failed to realise the damage austerity would do to Greece’, The Guardian: 5th June 2013, www.theguardian.com/business/2013/jun/05/imf-‐underestimated-‐damage-‐austerity-‐ would-‐do-‐to-‐greece downloaded 11th July 2015. European Commission (2015), ‘Phase 4: Three stages to EMU’, http://ec.europa.eu/economy_finance/euro/emu/road/three_stages_en.htm downloaded 26th June 2015. Eurostat (2015a), ‘Government consolidated gross debt’ [gov_10dd_edpt1], http://appsso.eurostat.ec.europa.eu/nui/setupDownloads.do downloaded 11th July 2015. Eurostat (2015b), ‘All-‐items HICP’, HICP (2005 = 100) -‐ monthly data (index)’ [prc_hicp_midx], http://appsso.eurostat.ec.europa.eu/nui/show.do?dataset=prc_hicp_midx&lang=en downloaded 11th July 2015. Eurostat (2015c), ‘Population on 1 January by age, sex and NUTS 2 region’ [demo_r_d2jan], http://appsso.eurostat.ec.europa.eu/nui/show.do?dataset=demo_r_d2jan&lang=en downloaded 11th July 2015. Gaffey C. (2015), ‘Germany and Greece Losers in ECB's Quantitative Easing Plan’, Newsweek: 15th March 2015. http://europe.newsweek.com/germany-‐and-‐greece-‐losers-‐ecbs-‐quantitative-‐easing-‐plan-‐313740 downloaded 21st June 2015. Gros D., Alcidi C. & Giovanni A. (2012), ‘Central Banks in times of crisis: the FED versus the ECB’, Centre for European Policy Studies, Brussels: Policy Brief 276, www.ceps.eu/publications/central-‐banks-‐times-‐crisis-‐fed-‐vs-‐ecb downloaded 10th July 2015. Ito T. & Rose A.K. (2006), ‘Monetary policy under very low inflation in the Pacific Rim’, in Ito T. & Mishkin F.S. (editors), Two decades of Japanese monetary policy and the deflation problem: NBER-‐EASE, volume 15, University of Chicago Press, Chicago. Jourdan S. (2015), ‘EUROPE: 19 economists call on the ECB to make ‘QE for the people’ in a letter to the Financial Times’, Basic Income Earth Network: March 27th 2015, www.basicincome.org/news/2015/03/europe-‐quantitative-‐ easing-‐for-‐people/ downloaded 27th June 2015. Juncker J.-‐C. (2014), ‘Mission letter: Commissioner employment, social affairs, skills and labour mobility’, European Commission: Brussels. http://ec.europa.eu/commission/sites/cwt/files/commissioner_mission_letters/thyssen_en_1.pdf downloaded 20th June 2015. Konstantinos K., Dimitrios S. & Simister J. (2015), ‘The Stability and Growth Pact, and balanced budget fiscal stimulus: Evidence from Germany and Italy’, Intereconomics 50(1): 32-‐9. Martin M. (2014), ‘ECB's plans to buy rebundled debt draw criticism from Germany’, Reuters Business News: 5th Oct 2014, http://uk.reuters.com/article/2014/10/05/uk-‐ecb-‐germany-‐idUKKCN0HU0FL20141005 downloaded 10th July 2015. Mauro P., Romeu R., Binder A. & Zaman A. (2013), ‘A modern history of fiscal prudence and profligacy’, IMF Working Paper WP/13/5, IMF Fiscal Affairs Department, www.imf.org/external/pubs/ft/wp/2013/wp1305.pdf downloaded 9th July 2015. Mersch Y. (2015a), ‘On European Unity: Economic and Institutional Challenges Facing Europe’, Speech by Yves Mersch, Member of the Executive Board of the ECB, European Economics & Financial Centre, London: 25th June 2015, www.ecb.europa.eu/press/key/date/2015/html/sp150625.en.html downloaded 27th June 2015. Mersch Y. (2015b) ‘Translating a shared vision into a winning story: Closing Remarks at the T2S launch celebration by Yves Mersch, Member of the Executive Board of the ECB, Milan: 2nd July 2015, www.ecb.europa.eu/press/key/date/2015/html/sp150702_1.en.html downloaded 9th July 2015. Minerd S. (2011), “Europe’s Cognitive Dissonance”, Market Perspectives: 27th July 2011, http://guggenheimpartners.com/perspectives/media/europe%E2%80%99s-‐cognitive-‐dissonance downloaded 9th July 2015. Muellbauer J. (2014), ‘Combatting Eurozone deflation: QE for the people’, 23rd December 2014, www.voxeu.org/article/combatting-‐eurozone-‐deflation-‐qe-‐people downloaded 11th July 2015. Nevradakis M. (2014), ‘An Economic Hit Man Speaks Out: John Perkins on How Greece Has Fallen Victim to "Economic Hit Men"’, Truthout: 11th September 2014, www.truth-‐out.org/news/item/26112-‐an-‐economic-‐hit-‐man-‐ speaks-‐out-‐john-‐perkins-‐on-‐how-‐greece-‐has-‐fallen-‐victim-‐to-‐economic-‐hit-‐men downloaded 9th July 2015. Odendahl C. (2015), ‘Quantitative easing alone will not ward off deflation’, Centre for European Reform: 21st January 2015, http://www.cer.org.uk/insights/quantitative-‐easing-‐alone-‐will-‐not-‐ward-‐deflation downloaded 27th June 2015. Pescatori A., Sandri D. & Simon J. (2014), ‘Debt and growth: is there a magic threshold?’ IMF working paper WP/14/34. Randow J. (2014), ‘ECB Report Shows Draghi Pay More Than Twice as High as Fed Chief’, Bloomberg Business: 20th February 2014, www.bloomberg.com/news/articles/2014-‐02-‐20/ecb-‐report-‐shows-‐draghi-‐pay-‐more-‐than-‐twice-‐as-‐ high-‐as-‐fed-‐chief downloaded 9th July 2015. Reinhart C.M. & Rogoff K.S. (2010), ‘Growth in a Time of Debt’, NBER Working Paper 15639, www.nber.org/papers/w15639 Reinhart C.M. & Rogoff K.S. (2013), ‘Financial and sovereign debt crises: some lessons learned and those forgotten’, IMF Working Paper WP/13/266. Rossana R.J. (2011), Macroeconomics, Routledge: Oxford. Simister J. (2015a), ‘A 5% correction by the ECB can fund the Thyssen plan’, Work, Attitudes and Spending Working Paper WAS-‐15-‐01, 28th June 2015: www.was-‐ survey.org/uploads/3/3/1/9/3319031/greece_and_the_thyssen_plan.pdf downloaded 11th July 2015. Simister J. (2015b), ‘Successful collaboration between Eurozone countries: a case study of Germany and Greece’, ‘Work, Attitudes and Spending’ Working Paper WAS-‐15-‐02, 7th July 2015: www.was-‐ survey.org/uploads/3/3/1/9/3319031/productivity_in_eurozone_can_be_explained_by_investment_and_wages.pdf downloaded 11th July 2015. Stiglitz J.E. (2011), ‘Rethinking macroeconomics: what failed, and how to repair it’, Journal of the European Economic Association 9(4): 591-‐645. Stiglitz J.E. (2015), “Europe’s Attack on Greek Democracy”, Project Syndicate: 29th June 2015, www.project-‐ syndicate.org/commentary/greece-‐referendum-‐troika-‐eurozone-‐by-‐joseph-‐e-‐-‐stiglitz-‐2015-‐ 06#GSiEiTjMLGKkMocc.99 downloaded 12th July 2015. Thyssen M. (2015), ‘Employment: Commission proposes €8.7 million from Globalisation Fund to help media workers in Greece’, press release by European Commission on 3rd February 2015, http://europa.eu/rapid/press-‐release_IP-‐ 15-‐4082_en.htm downloaded 19th June 2015. Warner J. (2015), ‘Why printing money won't work for Europe’, The Telegraph: 23rd January 2015, www.telegraph.co.uk/finance/economics/11362615/Why-‐printing-‐money-‐wont-‐work-‐for-‐Europe.html downloaded 25th June 2015. Watt A. (2015), ‘Is Greek Debt Really Unsustainable?’ Institut für Makroökonomie und Konjunkturforschung / Macroeconomic Policy Institute, Social Europe Occasional Paper: January 2015, www.socialeurope.eu/wp-‐ content/uploads/2015/01/OP6.pdf downloaded 9th July 2015. Winecoff W.K. (2014), ‘Bank regulation, macroeconomic management, and monetary incentives in OECD economies’, International Studies Quarterly 58: 448-‐61. Appendice: Dati e metodi A seguito di analisi economica tradizionale, questo documento utilizza lordo (invece che al netto) rapporto debito-‐ PIL. I dati sul rapporto debito-‐PIL, sono da Eurostat (2015): "L'indicatore è definito (nel trattato di Maastricht), come il debito pubblico lordo consolidato al (faccia) del valore nominale, in essere alla fine dell'anno, nelle seguenti categorie delle passività del governo (come definito nel ESA2010): monete e depositi, titoli di debito e finanziamenti ". L'inflazione è calcolato a partire indice armonizzato dei prezzi al consumo (IPCA), da Eurostat (2015b). Inflazione moderata può aiutare la Grecia e gli altri paesi della zona euro in difficoltà; ma l'inflazione deve essere utilizzato con cautela. Barro (2010: 185) ha scritto "Il capo della banca centrale non appena svegli la mattina e capita di pensare che sarebbe bello se la quantità nominale di denaro fosse superiore o inferiore del 10%. Di solito, i cambiamenti nella Ms sono risposte agli eventi economici; i cambiamenti avvengono perché l'autorità monetaria sta cercando di realizzare alcuni importanti obiettivi economici [come] per indirizzare il tasso di inflazione ". La 'soluzione' discusso in questo documento si applica l'analisi economica tradizionale, discusso in Barro (2010): per esempio, la teoria quantitativa della moneta assume un aumento dell'offerta di moneta tende ad aumentare i prezzi. Questo documento utilizza giugno 2008 come periodo di riferimento: dall'introduzione dell'euro nel 1999 (Commissione Europea, 2015) a giugno 2008, l'inflazione della zona euro in media 2,04% all'anno (analisi dell'autore su dati Eurostat, 2015b); questo è vicino all'obiettivo di 'poco meno del' 2% l'anno. Tuttavia, da giugno 2008 a giugno 2015, l'inflazione media 1.245%: vale a dire al di sotto del tasso-‐obiettivo. Il piano è quello di aumentare il livello dei prezzi a quello che i prezzi sarebbero stati, se l'inflazione annuale era stato 1,99%, piuttosto che 1.245% in questo periodo di sette anni. La correzione richiesta è un 5.27% di prezzo-‐aumento: (101.99 / 101,245) 7 (elementi di calcolo sono disponibili su richiesta presso l'autore). Quindi, abbiamo bisogno di trovare il modo di creare un 5,27% dei prezzi-‐aumento; come discusso in Barro (2010), la soluzione più ovvia è quella di stampare denaro. Gli economisti di solito assumono il livello dei prezzi è proporzionale alla massa monetaria, la 'teoria quantitativa della moneta' (Barro, 2010: 184). Questo è complicato dal fatto che Euro banconote e monete sono in borse e portafogli della gente, e anche a volte delle banche; e le banche commerciali creano denaro da 'riserva frazionaria "(Simister, 2015A). Per semplicità, questo documento assume M1 è il modo appropriato per misurare la massa monetaria. Gli ultimi dati a BCE (2015A) è per aprile 2015, in cui era M1 6192 € miliardi. Un aumento del 5,27% in M1 comporta un supplemento di € 326 miliardi di banconote e monete dovrebbero essere stampati. BCE sarebbe poi passare questi € 326 miliardi per aiutare i governi dell'Eurozona. L'approccio adottato in questo lavoro è quello di dividere questo nuovo denaro da un paese all'altro, in proporzione alle loro popolazioni 2014 (utilizzando i dati di Eurostat, 2015c); questa divisione da parte della popolazione è usato per creare tabella 2. Sarebbe utile per prevedere gli effetti di questa politica, ma questo è complicato: ad esempio, la stampa di banconote può influire interesse tassi commerciali -‐ a seconda della domanda di moneta (Barro 2010 : 210). Ci sono due modi in cui la stampa di banconote aiuta il rapporto debito-‐PIL: (I) Permette BCE a pagare € 326 miliardi di debito dei governi dell'Eurozona; (Ii) L'inflazione generata (5,27%) rende il debito residuo facile per i governi a pagare. Per questo lavoro, benefici (i) è calcolato dividendo € 326 miliardi di euro tra 19 paesi, come indicato nella Tabella 2. Benefit (ii) è stimato ipotizzando il debito pubblico è fissato in termini nominali, mentre il PIL aumenta con l'inflazione; questo rende il rapporto caduta debito-‐PIL. Ciascuno di questi effetti (i) e (ii) tende a ridurre il rapporto debito-‐PIL entro il 5,27%, sulla base di ipotesi adottate per questo lavoro; così l'effetto complessivo, indicato nella tabella 2, è una riduzione dei rapporti debito-‐PIL entro il (5,27% moltiplicato per 2). Ci aspetteremmo effetti benefici (i) di essere quasi immediata; Questo documento non tenta di prevedere come velocemente beneficio (ii) sarebbe successo, ma può verificarsi entro pochi mesi di stampa BCE denaro extra. Sarebbe possibile regolare il suddetto piano, per dare un risultato più imparziale. "In Europa, soprattutto nei paesi in cui i debiti sovrani sono aumentate bruscamente a causa di salvataggi delle banche, una crisi di fiducia è emersa con l'allargamento degli spread di rendimento dei titoli e assicurazione contro i rischi su credit default swap tra questi paesi e gli altri membri della zona euro, soprattutto in Germania . Mentre gli aumenti del debito sovrano sono stati più pronunciati in pochi paesi della zona euro (in particolare in Grecia, Irlanda e Portogallo, e più recentemente la Spagna e l'Italia), sono diventati un problema percepito per l'area nel suo complesso a causa del potenzialmente grave effetti di contagio "(Batini et al, 2012:. 40). Quindi, può essere opportuno per dare più soldi alla Grecia e Spagna che alla maggior parte dei paesi della zona euro, perché hanno speso grandi quantità di denaro salvataggio delle banche commerciali: "In totale, quindi, le banche greche hanno ricevuto circa 45 miliardi di euro rispetto ai salvataggi, più rispetto al 41 miliardi Europa assegnato alla Spagna ricapitalizzazione delle banche "(Bershidsky, 2015). Greci possono considerare ingiusto che perché la Grecia ha grandi banche commerciali, i contribuenti greci finire con enormi debiti. Simister (2015A: 3) ha scritto "In alcuni paesi della zona euro sembrano essere vittime del loro stesso successo. Ad esempio, la Spagna ha avuto un successo del settore finanziario prima del 2008 [...] la crisi finanziaria globale intorno al 2008 ha causato enormi perdite, che il governo spagnolo risolto -‐ rendendo contribuenti spagnoli vulnerabili ai costi associati al supporto banche spagnole, da fallimenti bancari nel Regno Unito, in Francia e Germany ". In media, i cittadini spagnoli e greci sono molto più poveri risparmiatori in Germania e Lussemburgo (per esempio). E "quasi nessuno l'enorme quantità di denaro in prestito per la Grecia ha effettivamente lì andato. Si è passati a pagare i creditori del settore privato -‐ comprese le banche tedesche e francesi. La Grecia ha ottenuto, ma una miseria, ma ha pagato un prezzo alto per preservare i sistemi bancari di questi paesi "(Stiglitz, 2015). Sembra ingiusto che così gran parte del costo della crisi globale 2007 decade sui contribuenti greci; Istituzioni dell'Unione europea potrebbero compensare tale ingiustizia, regolando la distribuzione in tabella 2 per dare Grecia e altri paesi meritevoli di una quota maggiore del nuovo € 326 miliardi.

Scarica