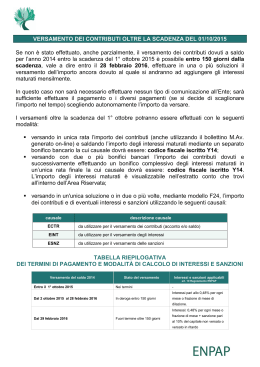

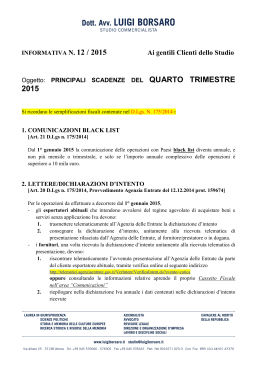

? PRESENTAZIONE Tratto da: Collana Dichiarazioni Fiscali 2009, “Unico Persone Fisiche”, a cura di: R. Artina – V. Artina – P Monarca – G. Cremona – N. Tarantino Rateizzazione Interessi Le somme dovute a titolo di saldo e acconto delle imposte e dei contributi possono essere versate, in rate mensili di uguale importo, con la maggiorazione degli interessi del 6% annuo, da calcolarsi secondo il metodo commerciale, tenendo conto del periodo decorrente dal giorno successivo a quello di scadenza della prima rata fino alla data di scadenza della seconda, per ciascun tributo o contributo (art. 20. D.Lgs. n. 241/1997). Gli interessi derivanti da rateizzazione all’atto del versamento non devono essere cumulati all’imposta, ma devono essere versati separatamente con apposito codice tributo. U ATTENZIONE Se gli importi delle singole rate risultano essere con cifre dopo la virgola, il versamento deve essere effettuato con l’arrotondamento al centesimo di euro. ESEMPIO Se l’imposta complessiva da versare è pari a € 10.487 ed il contribuente decide di rateizzare il versamento in 6 rate, l’importo delle singole rate è pari a € 1.747,833. L’importo della singola rata da versare deve essere pari a € 1.747,83, arrotondando l’importo stesso al centesimo di euro. I versamenti rateali sono effettuati entro il giorno 16 di ciascun mese per i titolari di partita IVA ed entro la fine del mese per gli altri contribuenti. La prima rata deve essere versata entro i termini di versamento del saldo (16 giugno ovvero 16 luglio). La misura degli interessi dovuti è indicata nelle seguenti tabelle: Tavola n. 1 - Non titolari di partita IVA Rate Versamento Interessi % Versamento (*) Interessi % 1° 16 giugno 0,00 16 luglio 0,00 2° 30 giugno 0,23 31 luglio 0,23 3° 31 luglio 0,73 31 agosto 0,73 4° 31 agosto 1,23 30 settembre 1,23 5° 30 settembre 1,73 2 novembre 1,73 6° 2 novembre 2,23 30 novembre 2,23 7° 30 novembre 2,73 (*) L’importo da rateizzare deve essere preventivamente maggiorato dello 0,40%. Tavola n. 2 - Titolari di partita IVA Rate Versamento Interessi % Versamento (*) Interessi % 1° 16 giugno 0,00 16 luglio 0,00 2° 16 luglio 0,50 17 agosto 0,50 3° 17 agosto 1,00 16 settembre 1,00 UNICO - PERSONE FISICHE 1 ? PRESENTAZIONE 4° 16 settembre 1,50 16 ottobre 1,50 5° 16 ottobre 2,00 16 novembre 2,00 6° 16 novembre 2,50 (*) L’importo da rateizzare deve essere preventivamente maggiorato dello 0,40%. In ogni caso, il pagamento deve essere completato entro il mese di novembre dello stesso anno di presentazione della dichiarazione. Opzione per la rateizzazione dei versamenti Numero rate Se il contribuente ha optato per la rateizzazione dei versamenti, in occasione del pagamento di ciascuna rata, deve indicare nello spazio «n. di rate prescelto», sia la rata che sta versando sia il n. di rate prescelto: ad esempio il versamento della 4º rata di 5 indica «0405»; in caso di versamento in unica soluzione si indica «0101». Codici tributo Di seguito vengono riportati i principali codici tributo utilizzati per il versamento del saldo e acconto di IRPEF e delle addizionali: CODICI TRIBUTO 4001 4033 4034 6099 3801 3844 3843 - Irpef saldo - Irpef acconto prima rata - Irpef acconto seconda rata o acconto in unica soluzione - IVA annuale saldo - Addizionale regionale - Addizionale comunale – Addizionale comunale acconto Titolari di partita IVA e non titolari di partita IVA Per il versamento degli interessi sulle somme rateizzate sono stati istituiti i seguenti codici tributo: «1668» Interessi per il pagamento dilazionato degli importi rateizzabili indicati nella sezione 2 erario del modello di pagamento unificato; «3805» Interessi per il pagamento dilazionato degli importi rateizzabili indicati nella sezione 4 regioni, addizionale regionale all’IRPEF, del modello di pagamento unificato; « 3857» Interessi per il pagamento dilazionato degli importi rateizzabili indicati nella sezione 5 ICI ed altri tributi locali, addizionale comunale all’IRPEF, del modello di pagamento unificato. Riporto o rimborso delle eccedenze In presenza di una posizione creditoria il contribuente può richiedere in tutto o in parte il credito a rimborso, indicando l'importo nell'apposito rigo della dichiarazione dei redditi. Diniego di rimborso In caso di diniego del rimborso, il credito si può computare in detrazione in un periodo di imposta successivo (D.P.R. n. 443/1997). 2 UNICO - PERSONE FISICHE

Scaricare