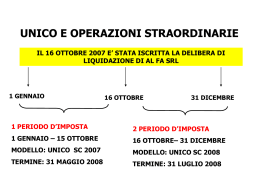

L’IRES Le operazioni straordinarie Milano, 26 febbraio 2004 Gian Marco Committeri Dottore Commercialista in Roma OPERAZIONI STRAORDINARIE Articoli 170 – 181 del D. Lgs. n. 344/2003 • TRASFORMAZIONE (artt. 170-171) • FUSIONE (art. 172) • SCISSIONE (art. 173 • CONFERIMENTI (di aziende o partecipazioni) (artt. 175-176) • SCAMBI DI PARTECIPAZIONI (art. 177) • OPERAZIONI INTRA UE (artt. 178-181) Nessuna previsione specifica per le cessioni di aziende o rami d’azienda OPERAZIONI STRAORDINARIE Principi ispiratori della Riforma Art. 4, comma 1, lettera m) della legge delega: - Abrogazione dell’imposta sostitutiva sulle operazioni di riorganizzazione di cui al D. Lgs. n. 358/97; - Mantenimento dei regimi di neutralità e di determinazione del reddito previsti sia dal D. Lgs. n. 358/97 che dal D. Lgs. n. 544/92 L’introduzione della participation exemption e la riduzione dell’aliquota IRES non giustificava più un prelievo sostitutivo che si prestava ad arbitraggi fiscali (cedente/cessionario) OPERAZIONI STRAORDINARIE Principi ispiratori della Riforma Relazione governativa al decreto IRES Il mutamento di regime fiscale delle operazioni straordinarie risponde ad esigenze di razionalizzazione del sistema. L’imposta sostitutiva si prestava ad arbitraggi di aliquote fra le parti dell'operazione in quanto consentiva all'impresa cedente di subire la tassazione delle plusvalenze con l'aliquota ridotta e all'impresa cessionaria di acquisire corrispondenti valori aventi rilevanza ai fini dell'applicazione dell'aliquota piena. Effetti distorsivi tanto più evidenti laddove le imprese appartengono ad un medesimo gruppo e, dunque, condividono comuni interessi. OPERAZIONI STRAORDINARIE Decorrenza Le norme contenute nel D. Lgs. N. 344/2003 (decreto IRES) entrano in vigore nel periodo di imposta che ha inizio a decorrere dal 1° gennaio 2004 (art. 4, comma 1) Le norme contenute nel D. Lgs. N. 358/97 sono abrogate con riguardo alle operazioni perfezionate dopo il 31.12.2003 (art. 3, comma 2) Problematiche per i contribuenti con esercizio non coincidente con l’anno solare (es. 1.7.2003 – 30.6.2004) che dal 1° gennaio 2004 non possono più applicare l’imposta sostitutiva del decreto n. 358 e non possono ancora fruire delle regole introdotte dalla riforma (nell’esempio sino al 1° luglio 2004). OPERAZIONI STRAORDINARIE La trasformazione delle società E’ stata oggetto di revisione in sede di riforma del diritto societario (D. Lgs. 17 gennaio 2003, n. 6) Principali caratteristiche: - continuità dei rapporti giuridici in capo all’ente trasformato - possibilità di trasformazione anche in pendenza di procedura concorsuale (purché compatibile con finalità) - impossibilità di pronunciare l’invalidità a seguito dell’adempimento degli obblighi di pubblicità (salvo il diritto al risarcimento del danno) - Possibilità di trasformazione eterogenea di società di capitali in consorzi, società consortili, società cooperative, comunioni d’azienda, associazioni e fondazioni e viceversa OPERAZIONI STRAORDINARIE La trasformazione omogenea (art. 170) Non sono state inserite novità di rilievo Regola generale: determinazione del reddito della frazione di esercizio anteriore alla trasformazione sulla base di apposito conto economico; Trasformazione da società non soggetta ad IRES in società soggetta (es. da S.n.c a S.r.l.) Regime delle riserve: se costituite prima della trasformazione con utili imputati ai soci per trasparenza ed iscritte in bilancio con indicazione della origine non concorrono a formare il reddito dei soci in caso di distribuzione Si evita una palese doppia imposizione OPERAZIONI STRAORDINARIE La trasformazione omogenea Trasformazione da società soggetta ad IRES in società non soggetta (es. da S.r.l. a S.n.c.) Regime delle riserve Sono imputate ai soci: - nel periodo di imposta in cui vengono distribuite o utilizzate per scopi diversi dalla copertura delle perdite (se dopo la trasformazione sono iscritte in bilancio con indicazione dell’origine); - nel periodo di imposta successivo alla trasformazione se non sono iscritte in bilancio o siano iscritte senza indicazione dell’origine Fanno eccezione le riserve di cui al comma 5 dell’art. 47 (sovrapprezzo, interessi di conguaglio, versamenti a fondo perduto e saldi di rivalutazione monetaria) OPERAZIONI STRAORDINARIE La trasformazione eterogenea (art. 171) Novità introdotta dalla Riforma del diritto societario (Artt. 2500-septies e 2500-octies del codice civile) Trasformazione da società di capitali in: consorzio - società consortile - società cooperativa - comunione d’azienda - associazione non riconosciuta - fondazione Regime dei beni: Si considerano realizzati in base al valore normale, salvo che non siano confluiti nell’azienda o complesso aziendale dell’ente stesso. OPERAZIONI STRAORDINARIE La trasformazione eterogenea Regime delle riserve Sono imputate ai soci: - nel periodo di imposta in cui vengono distribuite o utilizzate per scopi diversi dalla copertura delle perdite (se dopo la trasformazione sono iscritte in bilancio con indicazione dell’origine); - nel periodo di imposta successivo alla trasformazione se non sono iscritte in bilancio o siano iscritte senza indicazione dell’origine Trasformazione in società di capitali da: consorzio - società consortile - società cooperativa - comunione d’azienda - associazione non riconosciuta - fondazione Si considera conferimento limitatamente ai beni diversi da quelli già compresi nell’azienda o complesso aziendale dell’ente OPERAZIONI STRAORDINARIE La trasformazione eterogenea Riepilogo 1. Da società di capitali in altro soggetto commerciale (es. soc. cooperativa): REGIME DI NEUTRALITA’; 2. Da società di capitali in soggetto non commerciale (es. fondazione): REALIZZO DEI BENI AL VALORE NORMALE (a meno che non confluiscano nell’attività commerciale). Principio di destinazione dei beni a finalità estranee all’esercizio d’impresa; 3. Da soggetto non commerciale a società di capitali: ASSIMILAZIONE AL CONFERIMENTO (ipotesi di realizzo). Iscrizione al valore normale e non al costo storico Introduzione della lettera m-bis) all’art. 81 per includere le plusvalenze da apporto/conferimento nella trasformazione eterogenea OPERAZIONI STRAORDINARIE La fusione di società E’ stata oggetto di revisione in sede di riforma del diritto societario (D. Lgs. 17 gennaio 2003, n. 6 - - Possono parteciparvi anche società sottoposte a procedure concorsuali E’ ammessa la fusione a seguito di acquisizione con indebitamento (operazioni di “leverage buy out”) Sono state snellite le procedure (es. approvazione da parte dell’organo amministrativo – con atto pubblico - per incorporazione di società posseduta almeno al 90 per cento) Esclusione della relazione degli esperti per l’incorporazione delle società possedute almeno al 90 per cento (salva la tutela dei soci di minoranza che possono far acquistare le azioni o quote alla incorporante) OPERAZIONI STRAORDINARIE La fusione di società Art. 172, comma 1, T.u.i.r. CONFERMA DEL PRINCIPIO DI NEUTRALITÀ FISCALE DELLA FUSIONE: “La fusione tra più società non costituisce realizzo né distribuzione delle plusvalenze e minusvalenze dei beni delle società fuse o incorporate, comprese quelle relative alle rimanenze e il valore di avviamento” 13 OPERAZIONI STRAORDINARIE La fusione di società Art. 172, comma 2, primo periodo RIBADITO ESPRESSAMENTE IL PRINCIPIO DELLA IRRILEVANZA FISCALE delle poste di pareggio contabile eventualmente emergenti nel bilancio della società risultante dalla fusione o incorporante: “Nella determinazione del reddito della società risultante dalla fusione o incorporante non si tiene conto dell’avanzo o disavanzo iscritto in bilancio per effetto del rapporto di cambio delle azioni o quote o dell’annullamento delle azioni o quote di alcuna delle società fuse possedute da altre”. 14 OPERAZIONI STRAORDINARIE La fusione di società Art. 172, comma 2, secondo periodo Corollario della irrilevanza fiscale del disavanzo NON IMPONIBILITA’, nei confronti dell’incorporante, dei maggiori valori iscritti in bilancio a seguito dell’allocazione del disavanzo da annullamento o da concambio sui beni della società incorporata (“con riferimento ad elementi patrimoniali della società incorporata o fusa”). 15 OPERAZIONI STRAORDINARIE La fusione di società Art. 172, comma 2, ultimo periodo AFFERMAZIONE DEL PRINCIPIO DELLA CONTINUITA’ DEI VALORI FISCALI - in capo alla società incorporante o risultante dalla fusione - dei beni ricevuti dalla società fusa o incorporata. I beni ricevuti dalla società risultante dalla fusione o incorporante “sono valutati fiscalmente in base all’ultimo valore riconosciuto ai fini delle imposte sui redditi, facendo risultare da apposito prospetto di riconciliazione della dichiarazione dei redditi i dati esposti in bilancio ed i valori fiscalmente riconosciuti” (Quadro RV del Modello “UNICO”) 16 OPERAZIONI STRAORDINARIE Regime opzionale ex art. 6 D.Lgs. 8 ottobre 1997, n. 358 COMMA 1: PIENO RICONOSCIMENTO FISCALE dei maggiori valori iscritti in bilancio – in seguito all’imputazione del disavanzo da annullamento e/o da concambio – A SEGUITO DI ASSOGGETTAMENTO ad imposta sostitutiva del 19 per cento; COMMA 2: AFFRANCAMENTO GRATUITO (ma soltanto in caso di imputazione di disavanzo da annullamento) QUALORA SIA DIMOSTRATO che i maggiori valori traggono origine da plusvalori in precedenza assoggettati a tassazione in occasione di operazioni espressamente individuate. Vigente sino al 31 dicembre 2003 17 OPERAZIONI STRAORDINARIE Disposizioni transitorie (Articolo 4, comma 1, lett. a) RESTA FERMA L’APPLICAZIONE dell’articolo 6, comma 2, del D.lgs. n. 358 del 1997, limitatamente “alle operazioni di fusione e scissione deliberate dalle assemblee delle società partecipanti fino al 30 aprile 2004”. Vale solo per l’affrancamento gratuito del disavanzo 18 OPERAZIONI STRAORDINARIE La fusione di società Art. 172, comma 6 AVANZO DI FUSIONE E AUMENTO DI CAPITALE ALLA PARTE ECCEDENTE la ricostituzione e l’attribuzione delle riserve in sospensione d’imposta, si applica il REGIME FISCALE DELLE RISERVE della società incorporata o fusa (DIVERSE da quelle in sospensione) che hanno “proporzionalmente” concorso alla relativa formazione. Problematiche ai fini dell’individuazione della natura fiscale dell’incremento determinatosi per effetto di patrimonio dell’annullamento partecipazione o del concambio (vedi esempio). netto della 19 OPERAZIONI STRAORDINARIE La fusione di società AVANZO DI FUSIONE E AUMENTO DI CAPITALE ESEMPIO PRATICO Incorporante (A) Attività 500 Capitale Sociale Partecipazione B 300 Attività 800 Incorporanda (B) 800 Capitale Sociale 600 Ris. Sovrapprezzo 100 Ris. di utili 100 OPERAZIONI STRAORDINARIE La fusione di società AVANZO DI FUSIONE E AUMENTO DI CAPITALE ESEMPIO PRATICO (segue) Il patrimonio netto contabile della incorporanda è composto per l’87,5% da poste aventi natura di capitale (C.S. + sovrapprezzo = 700) e per il 12,5% da poste aventi natura di utili (100) A seguito della fusione si avrà: Incorporante (A) Attività 1.300 Capitale Sociale 800 Avanzo di annullamento 500 Attribuendo “proporzionalmente” le poste del patrimonio netto dell’incorporata all’avanzo da annullamento si avrà: 437,5 (natura di capitale) e 62,5 (natura di utile) OPERAZIONI STRAORDINARIE La fusione di società AVANZO DI FUSIONE E AUMENTO DI CAPITALE ESEMPIO PRATICO (segue) Nella ripartizione “proporzionale” delle riserve preesistenti all’avanzo di fusione si è tenuto conto anche del capitale sociale della della società incorporata, ossia dell’intero patrimonio netto, forzando quindi il dato letterale della norma che si riferisce alle “riserve …che hanno proporzionalmente concorso alla sua formazione” Questa soluzione sembra l’unica in grado di salvaguardare la ratio legis, ossia preservare la qualificazione fiscale del patrimonio netto confluito nella incorporante. Sul punto è auspicabile un chiarimento espresso OPERAZIONI STRAORDINARIE La fusione di società AVANZO DI FUSIONE E AUMENTO DI CAPITALE ESEMPIO PRATICO (segue) E’ facile dimostrare, infatti, che una ricostruzione fondata esclusivamente sulla natura delle riserve condurrebbe molto spesso all’attribuzione in capo all’incorporante di riserve di utili mai prodotti dal soggetto incorporato Nell’esempio precedente si avrebbe: riserve di utili: avanzo x riserve di utili / riserve totali, ossia: 500 x 100/200 = 250 importo superiore alle riserve di utili effettivamente prodotte (100) OPERAZIONI STRAORDINARIE La fusione di società Art. 172, comma 7 RIPORTO DELLE PERDITE RESTA CONFERMATO che le perdite fiscali delle società partecipanti alla fusione possono essere portate in diminuzione dal redito della società risultante dalla fusione o dell’incorporante nel limite del rispettivo patrimonio netto risultante dall’ultimo bilancio o, se inferiore, dalla situazione patrimoniale di cui all’art. 2501-ter c.c. Non si tiene conto dei conferimenti e dei versamenti fatti nei 24 mesi anteriori OPERAZIONI STRAORDINARIE La fusione di società Art. 172, comma 7 RIPORTO DELLE PERDITE E CONSOLIDATO FISCALE La limitazione al riporto delle perdite (pregresse) può risultare penalizzante per le operazioni di fusione per incorporazione nell’ambito di un Gruppo. Le società, infatti, ricorrendone i presupposti, possono optare per la tassazione di Gruppo (artt. 117 e ss. del T.u.i.r.) consolidando gli imponibili positivi e negativi, senza subire limitazioni all’utilizzo delle perdite pregresse tipiche della fusione. OPERAZIONI STRAORDINARIE La fusione di società Art. 172, comma 7 ESEMPIO Controllante “A” detiene il 100% di “B” Controllata “B” - Perdite fiscali: 1.000 - Patrimonio Netto: 500 Perdite utilizzabili post fusione: 500 – Anno fusione: X Situazione anno X+1 Reddito “A”: 2.000 – Reddito “B”: 1.500 Ipotesi 1 (Fusione) Ipotesi 2 (Consolidato) Reddito (A + B) Reddito A 2.000 Reddito B 500 Perdite fiscali 3.500 500 - Reddito imponibile 3.000 Reddito imponibile 2.500 OPERAZIONI STRAORDINARIE La scissione di società Art. 173 Applicazione delle disposizioni relative alla fusione - Viene estesa l’applicazione delle norme sulla fusione, oltre che per le riserve in sospensione, anche con riguardo all’avanzo residuo - Il regime del riporto delle perdite fiscali, attraverso il richiamo alle norme sulla fusione, si applica anche alle perdite fiscali della società beneficiaria OPERAZIONI STRAORDINARIE Scambi di partecipazioni Art. 177 REGIME DI NEUTRALITA’ per le permute con cui società di capitali o enti commerciali acquistano o integrano una partecipazione di controllo (ex art. 2359, comma 1, n. c.c.) Condizione: Il costo delle azioni o quote date in permuta deve essere attribuito alla azioni o quote ricevute in cambio Conguaglio: concorre a formare il reddito, ferma restando la possibilità di fruire dell’esenzione totale o parziale Il regime di neutralità presuppone che le azioni scambiate si qualifichino per l’esenzione (art. 177, c. 2 richiama art. 175, c. 2) OPERAZIONI STRAORDINARIE Le Cessioni di azienda Le plusvalenze non possono più scontare l’imposta sostitutiva dal 1° gennaio 2004. Applicazione delle regole ordinarie Regimi possibili: - tassazione integrale nell’esercizio di cessione (regime “normale”) - tassazione in 5 esercizi (quote costanti) se posseduta da almeno 3 anni (scelta in dichiarazione) – art. 58, c. 1 e 86, c. 4 T.u.i.r. - tassazione separata, solo per imprese individuali, se posseduta da almeno 5 anni (scelta in dichiarazione) – art. 17, c. 1, lett. g) e c. 2 T.u.i.r. OPERAZIONI STRAORDINARIE Le Cessioni di azienda Particolare regime opzionale di esenzione (neutralità fiscale) Plusvalenze da cessione di aziende (o rami) nell’ambito del gruppo societario tra società che abbiano optato per la procedura di consolidamento degli imponibili (art. 123 T.u.i.r.) La scelta deve risultare dal contratto di cessione. La plusvalenza resta latente finché l’azienda rimane nel perimetro di consolidamento fiscale OPERAZIONI STRAORDINARIE Le Cessioni di azienda L’ottimizzazione del carico fiscale correlato al trasferimento dell’azienda (bene di “primo grado”) può ottenersi mediante la strutturazione della operazione attraverso un conferimento e successiva cessione della partecipazione ricevuta (bene di “secondo grado”) Si può sfruttare la minore tassazione ma non si generano costi fiscali per l’acquirente (POSSIBILI EFFETTI SUL PREZZO) OPERAZIONI STRAORDINARIE La permuta di aziende Regime Neutralità fiscale (art. 86, c. 2) Condizione Iscrizione complessiva in bilancio dei beni ricevuti allo stesso valore al quale vi erano iscritti i beni ceduti Conguaglio Si considera plusvalenza (tassata) Rispetto alla prima bozza del T.u.i.r è stata eliminata la previsione che considerava plusvalenza anche “il maggior valore normale rispetto a quello di libro dei beni facenti parte del complesso o ramo aziendale ceduto” OPERAZIONI STRAORDINARIE I Conferimenti Regola generale: Tassazione delle plusvalenze (artt. 9 e 86 T.u.i.r.) Art. 9, comma 5: “Ai fini delle imposte sui redditi le disposizioni relative alle cessioni a titolo oneroso valgono anche …. per i conferimenti in società” Art. 86, comma 2: “Concorrono alla formazione del reddito anche le plusvalenze delle aziende, compreso il valore di avviamento, realizzate unitariamente mediante cessione a titolo oneroso” Regole particolari per i conferimenti di aziende OPERAZIONI STRAORDINARIE I Conferimenti di aziende Regime a valori storici (art. 175 T.u.i.r. – riprende art. 3 D. Lgs. n. 358/97) - Applicabile ai conferimenti di aziende tra soggetti residenti che esercitano imprese commerciali (comma 1) - Se l’azienda è situata nel territorio dello Stato le regole si applicano anche se il conferente o il conferitario non sono residenti (comma 3) OPERAZIONI STRAORDINARIE I Conferimenti di aziende Regime a valori storici (art. 175 T.u.i.r. – Relazione governativa) “ L'articolo 175 dispone il mantenimento del regime di determinazione dell'imponibile relativamente a conferimenti di aziende (…) confermando il principio di rilevanza dei valori presenti nelle scritture contabili ” OPERAZIONI STRAORDINARIE I Conferimenti di aziende Regime a valori storici (art. 175, comma 1, T.u.i.r.) “ Si considera valore di realizzo quello attribuito alle partecipazioni, ricevute in cambio dell’oggetto conferito, nelle scritture contabili del soggetto conferente ovvero, se superiore, quello attribuito all’azienda (…) nelle scritture contabili del soggetto conferitario ” Rileva il maggiore dei valori contabili attribuiti (nelle scritture contabili e non il bilancio) OPERAZIONI STRAORDINARIE I Conferimenti di aziende Regime a valori storici (art. 175 T.u.i.r.) Il valore così determinato va confrontato con il costo fiscalmente riconosciuto dell’azienda allo scopo di individuare l’eventuale plusvalenza da tassare ai sensi dell’art. 86. In sostanza il valore di realizzo è determinato attraverso la rilevazione contabile dell’operazione. L’imponibilità dell’operazione, quindi, non è automatica ma è rimessa, sia nell’an che nel quantum alla discrezione dei soggetti interessati OPERAZIONI STRAORDINARIE I Conferimenti di aziende Dal punto di vista extrafiscale la cessione delle partecipazioni presenta maggiore snellezza operativa e contrattuale. Il conferimento dell’azienda in una NewCo (mero contenitore) può consentire la rivalutazione (tassata) dei beni della conferitaria (es. avviamento). Il compratore potrà quindi acquistare la società contenitore il cui patrimonio è stato rivalutato, potendo recuperare fiscalmente l’investimento. Si giustifica quindi il mantenimento del prezzo concordato per la cessione dell’azienda. OPERAZIONI STRAORDINARIE I Conferimenti di aziende Conferimento dell’unica azienda dell’imprenditore L’art. 175, comma 4, disciplina l’ipotesi della successiva cessione delle partecipazioni ricevute dall’imprenditore individuale a seguito del conferimento dell’unica azienda 1. Si realizza un capital gain (artt. 67, c. 1, lett. c) e 68): Tassazione sul 40% (il costo fiscale delle partecipazioni è quello risultante dalle regole dettate dall’art. 175, ossia quello “contabile”) 2. Eliminato il vincolo del possesso triennale (NOVITA’) OPERAZIONI STRAORDINARIE I Conferimenti di aziende Conferimento dell’unica azienda dell’imprenditore e successiva cessione della partecipazione Ci sono possibili profili elusivi ex art. 37-bis D.P.R. n. 600/73 ? La norma non prevede disposizioni specifiche al contrario dell’art. 176 (conferimenti in sospensione a valori effettivi) Sembrerebbe anomalo applicare le norme antielusive ad operazioni che non possono generare benefici fiscali maggiori di quelli ottenibili con i conferimenti “in sospensione” Telefisco 2004:“L’imprenditore è libero di conferire sia in regime contabile (art. 175) sia a valori effettivi (art. 176). L’operazione in ogni caso non è aggredibile con le norme anti elusione” OPERAZIONI STRAORDINARIE I Conferimenti di aziende Regime neutrale a valori effettivi (Art. 176 T.u.i.r. – riprende art. 4 D. Lgs. n. 358/97) I conferimenti di aziende effettuati tra soggetti residenti nell’esercizio di imprese non costituiscono realizzo di plus o minusvalenze, a condizione che: 1. Il soggetto conferitario rientri tra quelli di cui all’art. 73, comma 1, lett. a) e b) (società di capitali ed enti commerciali); 2. Il conferente assuma, quale valore delle partecipazioni ricevute, l’ultimo valore fiscalmente riconosciuto dell’azienda conferita; 3. Il conferitario subentri nella posizione del conferente in ordine agli elementi dell’attivo e del passivo dell’azienda, facendo risultare da apposito prospetto di riconciliazione le differenze tra valori fiscali e contabili OPERAZIONI STRAORDINARIE I Conferimenti di aziende Regime neutrale a valori effettivi (Art. 176 T.u.i.r.) Riprende, estendendolo, il regime previsto dall’art. 4 del D. Lgs. n. 358/1997 Comporta un “doppio binario” tra valori contabili e fiscali: nella contabilità si recepiscono i valori di perizia (reali) mentre fiscalmente si assumono i valori storici NOVITA’: Il conferente può essere qualunque contribuente (anche imprenditore individuale) Non è più previsto alcun requisito sulla anzianità dell’azienda (prima doveva essere posseduta da almeno 3 anni) OPERAZIONI STRAORDINARIE I Conferimenti di aziende Regime neutrale a valori effettivi (Art. 176 T.u.i.r.) E’ regime “normale” per le operazioni tra soggetti residenti. L’art. 176, comma 2, dispone infatti che: “ In luogo dell’applicazione delle disposizioni del comma 1, i soggetti indicati possono optare, nell’atto di conferimento, per l’applicazione delle disposizioni del presente testo unico ” E’ quindi necessaria l’opzione per non applicare il regime neutrale. OPERAZIONI STRAORDINARIE I Conferimenti di aziende Comma 3: Sono inapplicabili le disposizioni antielusive (art. 37-bis Dpr 600/73) all’operazione di conferimento in sospensione e successiva cessione della partecipazione ricevuta in esenzione totale o parziale Comma 4: Le aziende acquisite in dipendenza di conferimenti effettuati con il regime di neutralità si considerano possedute dal conferitario anche per il periodo di possesso del conferente Principio di continuità: rilevante per accedere alla tassazione in 5 anni (già vigente per le cessioni ex art. 6 legge n. 342/2000) Comma 5: Le eccedenze in sospensione di imposta (componenti dedotte senza imputazione al conto economico) non concorrono a formare il reddito del conferente e si trasferiscono al conferitario (che deve istituire il vincolo di sospensione) OPERAZIONI STRAORDINARIE I Conferimenti di aziende Il regime per il soggetto conferente (Art. 176, c. 4, T.u.i.r.) Verifica dei presupposti per l’applicazione, in occasione della successiva cessione della partecipazione ricevuta, dell’esenzione: - Totale per i soggetti IRES (art. 87) - Parziale, in regime di impresa (art. 58) - Parziale, in regime non di impresa (art. 67, c. 1, lett. c) – partecipazioni qualificate): si applica sempre per il conferimento dell’unica azienda da parte dell’imprenditore individuale (comma 6) OPERAZIONI STRAORDINARIE I Conferimenti di aziende Quindi: Nessun problema si pone per il conferimento dell’unica azienda dell’imprenditore individuale: la plusvalenza è attratta al regime dei redditi diversi (partecipazioni qualificate = tassazione sul 40%) senza necessità di soddisfare altre condizioni Per l’applicazione dell’esenzione totale (art. 87) o parziale in regime di impresa (art. 58) la partecipazione deve soddisfare i 4 requisiti per la participation exemption: a) ininterrotto possesso per 12 mesi interi b) iscrizione nelle immobilizzazioni nel primo bilancio c) residenza non CFC (da almeno 3 esercizi) (*) d) esercizio di impresa commerciale (da almeno 3 esercizi) (*) art. 87, comma 1 prevede “sin dall’inizio del periodo di possesso” OPERAZIONI STRAORDINARIE I Conferimenti di aziende Il requisito sub b) viene considerato sussistente per espressa previsione di legge. L’Art. 176, comma 4, secondo periodo, dispone infatti che: “Le partecipazioni ricevute (…) si considerano iscritte come immobilizzazioni finanziarie nei bilanci in cui risultavano iscritti i beni dell’azienda conferita” La verifica degli altri 3 requisiti presenta profili di complessità OPERAZIONI STRAORDINARIE I Conferimenti di aziende - Lettera a) (possesso ininterrotto da 12 mesi) Dovrebbe rilevare anche il precedente periodo di possesso dell’azienda (ante conferimento): - per simmetria con quanto stabilito al comma 4, primo periodo (il possesso dell’azienda per il conferitario include anche il periodo di possesso del conferente) - perché il requisito sub b) (“iscrizione in bilancio”) dovrebbe portare con sé anche quello del “possesso” (lett. a). Ne consegue che se l’azienda è stata costituita da meno di 12 mesi dalla data di cessione della partecipazione, ottenuta a seguito del conferimento, il requisito sub a) non potrà considerarsi soddisfatto OPERAZIONI STRAORDINARIE I Conferimenti di aziende lettera c) (residenza non in black list) lettera d) (esercizio d’impresa) Da 3 esercizi Anche per la residenza fiscale e l’esercizio d’impresa dovrebbero rilevare le caratteristiche dell’azienda conferita (NO esenzione, quindi, se l’azienda conferita è una “immobiliare di gestione”) Diversamente: dopo il conferimento bisogna attendere 3 esercizi prima di cedere la partecipazione in esenzione (non avrebbe senso la previsione dell’art. 176, c. 4 sulla iscrizione della partecipazione tra le immobilizzazioni che sembra sottointendere che potrebbe non esserci mai l’iscrizione proprio per l’immediata cessione) OPERAZIONI STRAORDINARIE I Conferimenti di aziende Relazione governativa al D. Lgs. n. 344/2003: Le plusvalenze sul trasferimento d'azienda vengono tramutate in plusvalenze da cessione di partecipazione con relativa monetizzazione in esenzione fiscale dei plusvalori sospesi sull'azienda conferita il contribuente società di capitali potrà decidere se: - operare nell'ambito dell'esenzione, conferendo l'azienda in neutralità e successivamente cedendo la partecipazione usufruendo della participation exemption, senza dare in questo caso al proprio acquirente valori fiscalmente recuperabili; - operare in regime di imponibilità, vendendo l'azienda e facendo concorrere la plusvalenza alla formazione del reddito imponibile, dando al proprio acquirente valori fiscalmente riconosciuti. OPERAZIONI STRAORDINARIE I Conferimenti di aziende Conferimenti non proporzionali “A” conferisce ramo d’azienda: valore contabile 10.000 Riceve C.S per 50.000 “B” conferisce ramo d’azienda: valore contabile 90.000 Riceve C.S per 50.000 Telefisco 2004 Non è applicabile il regime di neutralità: la Società “A” evidenzierà una plusvalenza tassabile (40.000) e “B” una minusvalenza (deducibile) di pari importo OPERAZIONI STRAORDINARIE I trasferimenti di azienda a causa di morte o per atto gratuito NESSUNA VARIAZIONE (Articolo 58, comma 1, secondo e terzo periodo) - - Non costituiscono realizzo di plusvalenze dell’azienda stessa L’azienda è assunta ai medesimi valori fiscalmente riconosciuti nei confronti del dante causa La “sospensione” permane anche se, a seguito dello scioglimento della società esistente tra gli eredi, entro 5 anni dall’apertura della successione, l’azienda resti acquisita da uno solo di essi La plusvalenza realizzata in caso di successiva cessione, anche parziale, delle aziende costituisce reddito diverso (art. 67, c. 1, lett. h-bis) OPERAZIONI STRAORDINARIE I trasferimenti di azienda a causa di morte o per atto gratuito PRECEDENTE REGIME (art. 54, c. 4, T.u.i.r. e art. 16, c. 2, legge n. 383/2001) L’art. 54, comma 5, del T.u.i.r. ante Riforma subordinava la neutralità alla qualifica di “familiari” dei soggetti aventi causa. L'art. 16, comma 2, della legge n. 383 del 2001 aveva esteso la previsione di neutralità anche nel caso di successione per causa di morte o donazione a favore di soggetti non familiari, sempre a condizione che si verifichi la prosecuzione dell'attività di impresa. OPERAZIONI STRAORDINARIE I trasferimenti di azienda a causa di morte o per atto gratuito Principali interventi di prassi C.M. n. 137/E del 1997: L'azienda originariamente donata a familiari pro-indiviso che ha generato una società di fatto tra familiari stessi può, successivamente, essere trasformata in una forma societaria prevista dal codice civile. C.M. n. 91/E del 2001: Indipendentemente dal grado di parentela con il beneficiario è stabilito che il trasferimento, ancorché riferibile ad un atto di liberalità, non ha effetti realizzativi ed i beni si trasferiscono al beneficiario che prosegue l'attività in regime di neutralità fiscale ai fini delle imposte sui redditi, senza quindi emersione di plusvalenze o minusvalenze fiscalmente rilevanti. OPERAZIONI STRAORDINARIE I trasferimenti di azienda a causa di morte o per atto gratuito La “successione” delle agevolazioni R.M. n. 129/E del 2003: Anche la donazione rientra in una logica di riorganizzazione aziendale, e quindi non può comportare automaticamente l'applicazione della norma antielusiva relativa alla revoca dell'agevolazione Tremonti-Bis, ferma restando in ogni caso l'applicazione dell'art. 37-bis del D.P.R. 29 settembre 1973, n. 600, nel caso in cui l'operazione sia effettivamente caratterizzata da profili di elusività. R.M. n. 179/E del 2003: Il credito d'imposta di cui all'articolo 8 della legge n. 388 del 2000 ha natura soggettiva: esso infatti matura esclusivamente in capo al soggetto che effettua l'investimento e la sua fruibilità non può essere ceduta a terzi per effetto di disposizioni realizzative. L'operazione di donazione coinvolge due distinti soggetti giuridici che rimangono tali anche successivamente alla donazione stessa. Si ritiene, quindi, che il credito d'imposta maturato e non utilizzato non possa essere trasferito in capo alla Società costituitasi a seguito della donazione.

Scaricare