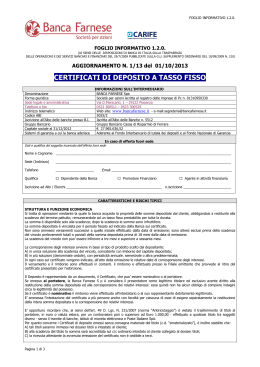

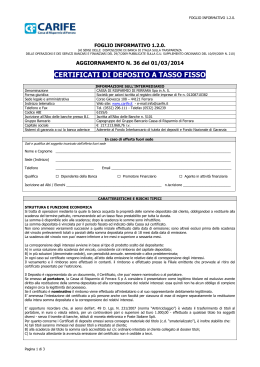

Foglio informativo a disposizione della clientela ai sensi del D.Lgs. N. 385/1993 sulla Trasparenza delle operazioni e dei servizi bancari e finanziari CD1 1/2 Aggiornato al 1° dicembre 2015 SM n. 48/2015 INFORMAZIONI SULLA BANCA Banca Carige S.p.A. Via Cassa di Risparmio, 15 - 16123 Genova Tel. centralino 0105791 - Fax 0105794000 - C.P. 897 Genova Internet: www.carige.it - email: [email protected] - Telegr.:Carigebank - Cod. SWIFT: Crgeitgg Iscritta all’Albo delle Banche tenuto da Banca d’Italia con il numero 6175.4 – Capogruppo del Gruppo Banca Carige, iscritta all’Albo dei gruppi creditizi della Banca d’Italia cod. 6175.4 – Codice ABI 6175 - Iscrizione Registro delle Imprese e Codice Fiscale n. 03285880104 - Aderente al Fondo Interbancario di tutela dei Depositi Informazioni ai clienti: numero verde 800 01 00 90 (dal lunedì al venerdì dalle 8.30 alle 20.30 - sabato dalle 8.30 alle 14.30) - email: [email protected] Servizio Telefonico solo per i clienti che vi hanno aderito: numero verde 800 01 00 90 (dal lunedì al venerdì dalle 8.30 alle 20.30 sabato dalle 8.30 alle 14.30) dall'estero e dai cellulari: +39 010 57 57 000 Risponditore automatico tutti i giorni 24 ore su 24 Help Desk Servizi Internet solo per i clienti che vi hanno aderito: numero verde 800 77 88 77(dal lunedì al venerdì dalle 8.30 alle 20.30 - sabato dalle 8.30 alle 14.30) dall'estero e dai cellulari: +39 010 57 57 036 Rapporti con Azionisti Carige: numero verde 800 33 55 77 (dal lunedì al venerdì dalle 8.30 alle 17.00) RISERVATO AGLI AGENTI Cognome e nome: …………………….. Qualifica: ……………………………….. N° iscrizione albo: ……………………... CERTIFICATI DI DEPOSITO IN EURO (emessi esclusivamente al portatore) Cosa è Sono documenti rappresentativi di un deposito bancario vincolato (cfr. foglio DR1), con vincolo di indisponibilità pari a 3, 6, 18, 24, 36, 48, 60 mesi e corresponsione di interessi calcolati sulla base di un tasso fisso o indicizzato (variabile) come risulta dalla tabella sottoriportata. RISCHI Rischio tasso: il rischio, per i certificati a tasso fisso, è legato alla variazione dei tassi di interesse; un aumento dei tassi di mercato comporta una riduzione del valore di mercato del titolo. Rischio di cambio: non vi sono rischi di cambio in quanto il certificato è denominato in euro. Rischio emittente: sottoscrivendo il presente titolo si diventa finanziatori della Banca Carige SpA, si acquisisce il diritto di rimborso del capitale investito, maggiorato degli interessi e si assume il rischio che questa non sia in grado di onorare i propri obblighi relativamente al pagamento delle cedole e/o al rimborso del capitale. I certificati al portatore non sono assistiti dalla garanzia del Fondo Interbancario di Tutela dei Depositi: il rimborso del capitale ed il pagamento degli interessi sono garantiti dal patrimonio della Banca. Disinvestimento: non è possibile ottenere il rimborso del certificato prima della scadenza. L’anticipata estinzione è consentita solo per i certificati con durata superiore a 18 mesi e solo dopo che siano trascorsi 18 mesi dall’emissione. Andamento del parametro (solo per i certificati a tasso variabile): secondo le fluttuazioni del mercato. CONDIZIONI ECONOMICHE Tagli previsti: € 1.000 e multipli (fermo restando il taglio minimo previsto per ciascuna categoria). Ritenuta fiscale: nella misura tempo per tempo vigente, al momento 26% per tutte le categorie Capitalizzazione: per i certificati a tasso fisso con liquidazione a scadenza degli interessi la capitalizzazione è composta; calcolo interessi: anno civile. Tasso e parametro di indicizzazione (per i certificati a tasso variabile, se commercializzati): per i semestri successivi al primo, il tasso viene calcolato sottraendo al parametro di riferimento uno spread, indicato sul titolo, il cui valore è variabile in base alla durata del titolo stesso. Il parametro cui si deve fare riferimento è pari alla media mensile dell’Euribor 6 mesi, rilevata mensilmente, relativa al primo dei due mesi antecedenti la decorrenza degli interessi. Estinzione anticipata (solo dopo 18 mesi dall’emissione): penale del 2% annuo sul capitale versato dalla data di rimborso alla scadenza del vincolo. Per i certificati a tasso fisso il montante alla scadenza viene attualizzato al tasso in vigore al momento della estinzione per i certificati di deposito di durata pari o immediatamente superiore al titolo rimborsato, maggiorato del 2%. Spese invio comunicazione periodica: zero Costo certificato: € 5,16 per certificati emessi a partire dal 24/2/1997 percepiti in sede di estinzione. Per importi fino ad € 10.000, con durata fino a 3 mesi, non vengono percepiti gli € 5,16 del costo del certificato. Per importi fino ad € 3.000, con durata da 6 a 12 mesi, non vengono percepiti gli € 5,16 del costo del certificato. Smarrimento, distruzione o sottrazione: € 30,00 quale recupero spese, per titolo denunciato, smarrito, ecc. Foglio informativo a disposizione della clientela ai sensi del D.Lgs. N. 385/1993 sulla Trasparenza delle operazioni e dei servizi bancari e finanziari CD1 2/2 Aggiornato al 1° dicembre 2015 SM n. 48/2015 TASSO FISSO A CAPITALIZZAZIONE INTEGRALE "ZERO COUPON" (condizioni applicate sino al 9/7/2015) Durata Taglio Tasso annuo Tasso annuo Tasso annuo Categoria in mesi minimo nominale nominale effettivo euro lordo(*) netto(*) netto(*) 40 6 1.000 0,500% 0,3700% 0,3703% 40 6 50.000 0,750% 0,5550% 0,5558% 16 11 1.000 0,750% 0,5550% 0,5551% 16 11 50.000 1,000% 0,7400% 0,7402% TASSO FISSO A CAPITALIZZAZIONE INTEGRALE "ZERO COUPON" (condizioni applicate dal 10/7/2015) Durata Taglio Tasso annuo Tasso annuo Tasso annuo Categoria in mesi minimo nominale nominale effettivo euro lordo(*) netto(*) netto(*) 40 6 1.000 0,250% 0,1850% 0,1851% 40 6 50.000 0,500% 0,3700% 0,3703% 16 11 1.000 0,500% 0,3700% 0,3703% 16 11 50.000 0,750% 0,5550% 0,5551% (*) i tassi non considerano la commissione relativa al costo del certificato percepita in sede di estinzione RECESSO E RECLAMI ESTRATTO DEL REGOLAMENTO DEL SERVIZIO (integralmente riportato sul verso del certificato) E’ facoltà della banca per i certificati aventi durata superiore a 18 mesi, quando siano trascorsi 18 mesi dall’emissione, autorizzare l’estinzione anticipata, con applicazione di una penalità del 2% sul capitale versato dalla data di rimborso alla scadenza del vincolo, mediante la mancata corresponsione degli interessi maturati non scaduti sino alla concorrenza della penalità dovuta ed eventualmente, con il recupero degli interessi già corrisposti. Reclami Per eventuali contestazioni in ordine ai rapporti intrattenuti con la Banca, il Cliente può rivolgersi all’Ufficio Reclami della stessa. Nel caso in cui il Cliente non sia soddisfatto della risposta ricevuta dalla Banca o non abbia ricevuto risposta entro 30 giorni dalla ricezione della contestazione da parte della Banca, prima di adire l’Autorità Giudiziaria e fermo restando quanto disposto dal D.L. 69/2013 (convertito dalla legge n. 98/2013) in materia di mediazione obbligatoria, può rivolgersi: all’Ombudsman Giurì Bancario, seguendo le modalità indicate nell’apposito regolamento il cui testo è visionabile sul sito www.gruppocarige.it e presso le filiali della Banca; all’Arbitro Bancario Finanziario (ABF). Eventuali informazioni per sapere come rivolgersi all’ABF e conoscere l’ambito della sua competenza possono essere ottenute sui siti www.arbitrobancariofinanziario.it e www.gruppocarige.it, o richieste presso le filiali della Banca d’Italia o presso le filiali della Banca; al Conciliatore BancarioFinanziario, anche in assenza di preventivo reclamo, al fine di attivare una procedura di conciliazione volta a trovare un accordo con la Banca. Il Regolamento del Conciliatore BancarioFinanziario può essere consultato sui siti www.conciliatorebancario.it e www.gruppocarige.it o richiesto presso le filiali della Banca. Nel caso in cui la conciliazione si dovesse concludere senza il raggiungimento di un accordo, resta impregiudicata la facoltà di presentare esposti alla Banca d’Italia o di ricorrere all’Autorità Giudiziaria LEGENDA DELLE NOZIONI EURIBOR tasso di interesse calcolato come media dei tassi lettera (cioè di offerta di fondi) quotati da un gruppo qualificato di banche nel mercato interbancario dell'euro. Il calcolo è effettuato separatamente con riferimento ad operazioni di diversa scadenza: ad esempio, l'Euribor a tre mesi si riferisce a negoziazioni con tale scadenza.

Scaricare