UNIVERSITÀ DEGLI STUDI DI URBINO “Carlo Bo” FACOLTÀ DI ECONOMIA “LA PROFITTABILITA’ DEL CLIENTE: CUSTOMER LIFE TIME VALUE ED EQUITY” Adriano Virgilio, Michele Vigna, Sara Baldelli, Katsiaryna Hlushko, Yan Li Marketing Corso Progredito A.A. 2009/2010 Clienti, recency e mantenimento Numero di clienti: è il numero di clienti di un'impresa in uno specifico arco temporale. Recency: si riferisce al lasso temporale trascorso dall'ultimo acquisto del cliente. Tasso di mantenimento: è il rapporto tra il numero di consumatori mantenuti e il numero di quelli a rischio di abbandono. Obiettivo: monitorare la performance dell'impresa nell'attrarre e mantenere i clienti. Conteggio dei clienti In situazioni contrattuali, dovrebbe essere relativamente semplice contare quanti clienti hanno un contratto in un preciso momento. Vodafone Australia, un operatore telefonico globale, era in grado di dichiarare 2,6 milioni di clienti diretti alla fine del trimestre di dicembre. Complicazione nel conteggio Una complicazione nel conteggio dei clienti in situazioni contrattuali è il maneggiare i contratti che coinvolgono due o più individui. Una seconda complicazione nel contare i clienti è il trattamento dei clienti con contratti multipli all'interno di un'unica impresa. Concetto di recency In situazioni non contrattuali, l'abilità di un'impresa di contare i clienti dipende dal fatto che i clienti siano effettivamente identificabili. Se un consumatore non è identificabile, le imprese possono solo contare le visite o le transazioni. Le imprese in situazioni non-contrattuali contano quanti clienti hanno acquistato in un certo periodo di tempo. Questo è il concetto di recency – l'arco di tempo trascorso dall'ultimo acquisto. Mantenimento (Retention) Si applica alle situazioni contrattuali nelle quali i clienti hanno i contratti attivi oppure no. Esempi di situazioni "pure" di mantenimento del cliente, dove i clienti sono mantenuti o considerati persi per sempre: I clienti rinnovano il loro abbonamento a una rivista oppure lo lasciano scadere. I clienti mantengono un conto corrente con una banca fino a che non lo chiudono. Gli affittuari pagano l'affitto fino a che non se ne vanno. In queste situazioni, le imprese prestano particolare attenzione al tasso di mantenimento. Tasso di mantenimento: il rapporto tra il numero di clienti mantenuti e il numero di quelli a rischio di abbandono. Chi è il "cliente"? Definire chi è il cliente è delicato. Molti "clienti" non sono quelli che definiscono l'ordine con la vostra forza vendita. Il cliente reale è profondamente all'interno delle viscere dell'organizzazione acquirente, qualcuno per il quale sarebbe necessario un grande sforzo solo per identificarlo. Ancora più diffuso è il cliente con più teste. Le decisioni d'acquisto sono prese da numerose persone. Diverse persone potrebbero essere centrali per una decisione in tempi diversi o per diversi prodotti. Il punto chiave è che la definizione per contare dipende essenzialmente dallo scopo del conteggio. Non c'è una definizione universale. Profitto per cliente II profitto per cliente (Customer Profit) è quello che l'impresa fa servendo un cliente o un gruppo di clienti in uno specifico periodo di tempo. Obiettivo: identificare la profittabilità dei clienti individuali. Profìttabilità del cliente Profìttabilità del cliente: la differenza tra i ricavi incassati e i costi associati alla relazione con un cliente in uno specifico arco temporale. La profittabilità generale dell'impresa può essere migliorata trattando diversamente clienti diversi. TRE diversi gradi di clienti Clienti di primo grado - PREMIARE: I vostri clienti di maggior valore sono quelli che vorreste mantenere. Essi dovrebbero ricevere la vostra attenzione più di altri gruppi. Se perdete questi il vostro profitto ne soffrirà maggiormente. Cercate di premiarli in modi diversi dalla semplice riduzione di prezzo. Questi clienti apprezzano maggiormente ciò che voi fate e potrebbero non essere sensibili al prezzo. Clienti di secondo grado - CRESCERE: I clienti nel mezzo - con profìtto a loro associato medio basso - potrebbero essere il target per la crescita. Qui potrebbero esserci clienti che potreste essere in grado di sviluppare in clienti di primo grado. Clienti di terzo grado - ELIMINARE: L'impresa perde denaro servendo queste persone. Se non potete facilmente promuoverli ai più alti gradi di profittabilità, dovreste prendere in considerazione di far pagare loro di più per i servizi che attualmente consumano. Se potete riconoscere questo gruppo in anticipo, sarebbe meglio non acquisire questi clienti. CUSTOMER LIFETIME VALUE Il totale netto delle entrate che un’azienda può aspettarsi da un cliente nel corso di una relazione di un determinato periodo di tempo Sapere che un cliente fa guadagnare all’azienda nel corso della vita media della relazione più del profitto che questa ricaverebbe dalla prima vendita, permette di rinunciare al guadagno, o persino di andare in perdita, sull’acquisto iniziale pur di acquisire il cliente, in quanto in media il denaro non guadagnato oggi potrà essere recuperato in seguito = tasso di mantenimento. È il rapporto tra i clienti mantenuti e il numero di quelli a rischio di abbandono tasso di interesse scelto per scontare il valore delle transazioni. Più alto è il tasso, minore sara’ il CTV Strutturazione dell’indicatore Un modello di calcolo del “Customer Lifetime Value” è formato da tre componenti - valore del cliente nel tempo, durata della relazione e guadagno attualizzato - che possono essere calcolate o stimate separatamente o in maniera combinata Il concetto focalizza l’attenzione sulla dimensione temporale: il cliente è visto come un investimento che apporterà valore. Ci si mette nell’ottica di accettare delle perdite in certi momenti della relazione perché ci si attendono in cambio dei guadagni in altri momenti. Se sono il vostro panettiere d’angolo, se siete sui 55-60 anni, e se la casa dove abitate è di vostra proprietà, allora è logico immaginarsi un LTV calcolato su periodi lunghi: anche 10-15 anni. Stesso scenario ma avete 28 anni, in carriera, e siete in affitto: 1-2 anni al massimo. Si tratta di comprendere che un cliente non vale per quanto ha appena comprato da noi, non vale solo per il suo ultimo acquisto, bensì per tutti i potenziali acquisti che potrà effettuare presso di noi, in futuro Esempio pratico… • 10 viaggi Milano New York. • 6 volte KLM ; 4 volte compagnia “X” • Gli orari di entrambe le compagnie sono convenienti ed i prezzi sempre allineati. • Problemi legati a ritardi o alla consegna dei bagagli per tutte e due le aziende Volo da New York arriva in ritardo ad Amsterdam. Poco tempo per il trasferimento al gate e scarso servizio di accompagnamento. Immediato investimento dell’azienda, il cliente viene messo in business class nel viaggio verso l’Italia. Inoltre problemi con la valigia, notte passata ad Amsterdam e rubato il maglione! Lettera alla KLM per chiedere il rimborso. In 15 giorni lettera di scuse e rimborso del maglione Prenotazione volo on-line un impegno imprevisto fa cambiare la data del ritorno. 150 dollari per il cambio data. Al momento del cambio data, la Linea Aerea “X” non aveva riconvalidato il biglietto elettronico. Costretto ad aspettare in biglietteria, perso il volo, con successivi disagi sugli orari. Lettera di protesta in quanto i disagi erano stati creati da problemi di organizzazione. C’è una telefonata in cui spiegano che non ci sarà nessun rimborso 1. Non viaggerà più con la Linea Aerea “X”, se possibile. 2. Viaggerà sempre con KLM, se possibile. Meglio l'uovo oggi o la gallina domani... Il Life Time Value in termini di margine operativo lordo, per la Linea Aerea “X” è di 1.472 dollari. che i suoi acquisti di biglietteria aerea genererebbero nei 3 anni a venire. La Linea Aerea “X” non rimborsa i 150 dollari spesi per il cambio prenotazione, nonostante non abbia rispettato i termini della prenotazione, e si gioca 1.472 dollari per i prossimi 3 anni. La KLM gli ha prontamente rimborsato il costo di un maglione (100 dollari), lo ha messo in business class una volta (costo marginale zero perchè comunque il posto c’era) e in cambio guadagna i 1.472 dollari perchè volerà sempre con loro, ogni volta che ci saranno posti disponibili. Catena di supermercati americani “Safeway” Questa azienda spende il 2% dei guadagni in pubblicità e circa $16 dollari all’anno per cliente per le carte fedeltà che permettono di tener traccia degli acquisti effettuati. Il “Customer Lifetime Value” di questi clienti nel terzo anno è di $143. “retention rate” iniziale è del 70% (cioè il primo anno il 30% dei clienti ha abbandonato l’azienda) e cresce col passare del tempo poiché i clienti fedeli sono stati separati da quelli non fedeli - prezzi inferiori su determinati oggetti per alcuni tipi di clienti - premi per chi effettua molti acquisti - premi per chi acquista frequentemente - riconoscimenti personali e programmi di relazione - riduzione della pubblicità per sovvenzionare i programmi di fedeltà. I risultati, su un campione di 5.000 clienti, derivanti da queste azioni di marketing pianificate avvalendosi dell’ausilio del CLV. - il retention rate è cresciuto dal 70% al 75%; - le visite per settimana sono cresciute dallo 0,64 allo 0,68; - la spesa media è cresciuta da $33 a $36; - Il CLV nel terzo anno è cresciuto da $143 a $186. GUADAGNO REALE “Customer Lifetime Value” sia un input basilare per ogni programma di marketing mirato, più del numero di clienti o del totale delle vendite. PLV-Prospect Lifetime Value (Valore della vita di un cliente potenziale) • Obiettivo: guidare le decisioni prospettiche di un’impresa. La prospettiva è vantaggiosa solo se il valore di un cliente potenziale atteso è positivo. • Un prospect è rappresentato da un individuo per il quale l’impresa investirà soldi nel tentativo di acquisirlo come cliente. • New customers are the life blood of any buisness, so without new customers a business will so on have no customers at all. How much can you prudently spend to gain a customer? • • • • • Costruzione: PLV(Prospect Lifttime Value)— Il valore atteso da un prospect meno il costo dello sforzo previsto. Il valore atteso da un prospect : il tasso di acquisizione (la frazione attesa di prospect che faranno il primo acquisto e diventeranno clienti) moltiplicato per la somma del margine iniziale che l'impresa fa sugli acquisti iniziali e il CLV. Il costo : l’ammontare della spesa di acquisizione per prospect. PLV(€)= Tasso di acquisizione(%) *[Margine iniziale(€)+CLV(€)]Spesa di acquisizione(€) Se il PLV è positivo, la spesa di acquisizione è un saggio investimento. Se il PLV è negativo, la spesa di acquisizione non dovrebbe essere effettuata. Il PLV sarà solitamente un numero piccolo, si ricordi che il PLV si applica ai prospect, non ai clienti. Esempio: • Un’impresa di servizi pianifica di spendere €60.000 in pubblicità raggiungendo 75.000 lettori ,se l’impresa si aspetta che la pubblicità convincerà l’1.2% dei lettori a sfruttare l’offerta iniziale(il prezzo è cosi basso che l’impresa applica solo €10 di margine sull’acquisto inziale)e il CLV dei clienti acquisiti è €100, questa pubblicità è economicamente attrattiva? • Il costo : €0.80 • Il tasso di acquisizione : 1.2% • Il margine iniziale : €10 • Il CLV : €100 • Il PLV atteso di ciascuno dei 75,000 prospect : • PLV=1.2%*(€10+€100)-€0.80=0.52 • Il valore atteso totale del costo dello sforzo previsto: 75.000*€0.52=€39.000 • La spesa proposta per l’acquisizione e’ quindi economicamente attrattiva. Esempio 2 • Questo modo lavora su base individuale per cliente acquisito,usando un CLV che include sia il margine iniziale sia la spesa allocata per l’acquisizione. • Il valore atteso di un nuovo cliente : €10+€100=€110 • Il costo medio di acquisizione: €60.000/(1.2%*75.000)=€66.67 • Il valore atteso di un nuovo cliente al netto del costo atteso di acquisizione per cliente : €110-€66.67=€43,33(questo come il CLV del nuovo cliente ,il CLV”netto” è positivo) • I nuovi cleinti : 900 • Il valore atteso totale del costo dello sforzo previsto : €43,33*900=€39.000 • lo stesso valore netto totale calcolato nell'esempio originale come il PLV € 0,52 moltiplicato per i 75.000 prospect. I due modi di calcolare sono equivalenti. Costo medio di acquisizione • Obiettivo - mantenere una traccia del costo di acquisizione dei nuovi clienti e confrontare il costo con il valore dei nuovi clienti acquisiti. • Costo medio di acquisizione(€)=spesa per acquisizione(€)/numero di clienti acquisiti(#) l'impresa ha bisogno di conoscere l'ammontare totale che spende in acquisizione di clienti e il numero di clienti che risultano da tale spesa. Costo medio di mantenimento Obiettivo—monitorare la spesa per il mantenimento sulla base del singolo cliente. • Costo medio di mantenimento(€)=spesa per mantenimento(€)/numero di clienti mantenuti(#) l'impresa ha bisogno di verificare l'ammontare totale speso durante un periodo tentando di mantenere i clienti esistenti all'inizio del periodo e il numero di clienti mantenuti con successo alla fine del periodo Esempio3 • Durante gli anni passati, un servizio di disinfestazione regionale ha speso €1,4milioni e acquisito 64.800 nuovi clienti. Delle 154.890 relazioni con I clienti esistenti all’inizio dell’anno, solo 87.957 rimasero tali alla fine dell'anno, nonostante i circa € 500.000 spesi durante l'anno nel tentativo di mantenere i 154.890 clienti • Il costo medio di acquisizione =€1.4milioni/64.8=€21.60(per cliente) • Il costo medio di manitenimento= €500.000/87.957=€5,68 • Perciò, per l'impresa di disinfestazione, costa circa quattro volte acquisire un nuovo cliente rispetto a mantenerne uno esistente. “valore dei clienti” E’ influenzato dalle seguenti componenti: il valore monetizzato del cliente; i costi associati al sostentamento del cliente; la durata della relazione. Per adottare un approccio di customer equity … … le imprese devono sviluppare nuovi metodi per valutare il proprio business. E’ necessario: predisporre un sistema di marketing dinamico e integrato che si avvalga di tecniche di valutazione finanziaria e di dati sui clienti per ottimizzare: Acquisizione di nuovi clienti il loro mantenimento la vendita di ulteriori prodotti Che massimizza per l’azienda il valore delle relazioni con il cliente in tutto il ciclo di vita contabilità clienti; allineamento finanziario con la contabilità clienti. Punto di partenza: MODELLO DEL SECCHIO BUCATO Elementi del modello sono: Unità di misura; Calcoli; Ipotesi. Dopo aver stabilito una struttura per il modello è possibile inserirvi i numeri Scenario del “secchio bucato” stabile I calcoli dello scenario con acquisizioni stabili e abbandoni in aumento INSERIRE I DATI FINANZIARI (1) La contabilità clienti rappresenta solo una fase intermedia per giungere alla modellazione della customer equity. IL PASSO SUCCESSIVO RIGUARDA L’INTEGRAZIONE DEI DATI FINANZIARI. INSERIRE I DATI FINANZIARI (2) Il semplice modello raffigurato nella figura precedente può essere utilizzato come base per il calcolo della redditività dei clienti, inserendo dei dati finanziari e facendo dei semplici calcoli matematici. COME UTILIZZARE IL MODELLO PER VALUTARE LE ALTERNATIVE (1) A partire dal modello base analizzato in precedenza, è possibile illustrare tre possibili scenari contrastanti: 1) Scenario della stabilità: mantenere la base clienti costante In questo scenario il budget per le acquisizioni viene adeguato di anno . in anno allo scopo di mantenere stabile la base clienti COME UTILIZZARE IL MODELLO PER VALUTARE LE ALTERNATIVE (2) 2) Scenario della crescita: espansione della base clienti . In questo scenario il budget per le acquisizioni è mantenuto costante e per un importo superiore rispetto al modello base visto in precedenza (che ipotizzava 20 milioni mentre ora sono 50), con l’obiettivo di espandere la base clienti. COME UTILIZZARE IL MODELLO PER VALUTARE LE ALTERNATIVE (3) 3) Scenario del profitto: profitto come obiettivo prioritario In questo scenario il budget per le acquisizioni è definito in modo da . massimizzare i profitti nell’arco dei 5 anni, indipendentemente dalle conseguenze per la base clienti ESISTE UN MODELLO IN GRADO DI MASSIMIZZARE I PROFITTI? E’ evidente che nessuno dei precedenti scenari è soddisfacente. Come da titolo, esiste un’associazione di fattori in grado di produrre una strategia stabile (quindi a lungo termine) in grado di massimizzare i profitti? La risposta si trova in questa figura, che rappresenta un’unione tra i risultati dei tre scenari precedenti sulle ipotesi dell’anno 1. CONCLUSIONI Il modello basato sulla CUSTOMER EQUITY rappresenta sicuramente un approccio interessante: tuttavia bisogna considerare che i modelli presentati non rappresentano la soluzione a tutti i problemi di gestione del marketing. In particolare, la messa in pratica di tutte queste analisi è ostacolata da una serie di fattori, tra i quali troviamo: L’INCAPACITÀ TECNICA DI TENERE TRACCIA O DI INSERIRE IN UN MODELLO I DATI RELATIVI AI CLIENTI L’EVENTUALE PRESENZA DI RELAZIONI MOLTO COMPLESSE CON I CLIENTI, NON ESPRIMIBILI IN TERMINI MONETARI E DI “BASE” E “FLUSSI” I TREND DI MERCATO SONO IGNORATI A CAUSA DELL’ECCESSIVA ATTENZIONE RIVOLTA AI CLIENTI ATTUALI

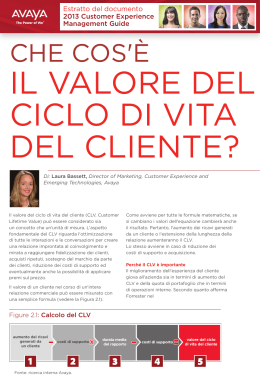

Scarica