Guida alla SEPA Single Euro Payments Area Ver. 3.2 del 10 ottobre 2013 1 Agenda Introduzione alla SEPA e alla PSD End Date – 1/2/2014 SCT - Funzionamento SDD - Funzionamento Migrazione R.I.D. a SDD 2 Area SEPA - Single Euro Payments Area L'area unica dei pagamenti in euro nasce nel 2008 su iniziativa della Commissione Europea, con l’obiettivo di sviluppare un mercato “domestico europeo” e oggi comprende 33 Paesi: 17 sono Paesi U.E. che adottano l’euro: (Italia, Germania, Francia, Spagna, Portogallo, Grecia, Austria, Finlandia, Irlanda, Paesi Bassi, Belgio, Lussemburgo, Slovacchia, Slovenia, Cipro, Malta, Estonia). 11 sono Paesi U.E. che non adottano l’euro all'interno e tuttavia effettuano pagamenti in euro: (Regno Unito, Svezia, Danimarca, Lettonia, Lituania, Polonia, Ungheria, Repubblica Ceca, Bulgaria, Romania, Croazia). 5 sono Paesi dell'EFTA (Svizzera, Norvegia, Islanda, Liechtenstein , Principato di Monaco) . 3 PSD - Payment Services Directive è la Direttiva UE del 2007, recepita nel 2010 in Italia da specifico decreto DLGS 11/2010, che uniforma le norme giuridiche relative ai servizi di incasso e pagamento per tutti i Paesi UE, al fine di facilitare i consumatori e le Aziende; essa definisce: • • • • • regole standard obblighi tutele trasparenza La Direttiva ha introdotto la classificazione della clientela in: Consumatori (persone fisiche) Consumatori-Microimpresa (fatturato annuo o totale di bilancio inferiore o uguale a 2 mln. di Euro e numero di dipendenti inferiore a 10) Non consumatori 4 Sistemi di pagamento SEPA SCT – SEPA CREDIT TRANSFER – dal 2/2008 Sostituirà i bonifici italia (ordini permanenti inclusi) Le principali caratteristiche sono: • l’accredito dell’importo per intero ovvero senza diminuzioni per addebito di commissioni; • l ‘identificazione del beneficiario è il codice IBAN; • l’impossibilità di specificare una data valuta per il beneficiario o una valuta antergata; • nessun limite di importo; • disponibilità al massimo di 140 caratteri per la causale del pagamento. SDD – SEPA DIRECT DEBIT – dal 11/2009 Sostituirà i R.I.D. – Rapporti Interbancari Diretti Le principali caratteristiche sono: • scambio Mandato tra Creditore e Debitore • incasso unico o ricorrente MONETICA Carte di pagamento: Debito, Credito, Prepagate, Aziendali • P.O.S. – Point of Sale • E-commerce (unico servizio che lancia la vostra Azienda a livello internazionale) 5 Agenda Introduzione alla SEPA e alla PSD End Date – 1/2/2014 SCT - Funzionamento SDD - Funzionamento Migrazione R.I.D. a SDD 6 End Date L 94/22 IT 1/2 Gazzetta ufficiale dell’Unione europea 30.3.2012 REGOLAMENTO (UE) N. 260/2012 DEL PARLAMENTO EUROPEO E DEL CONSIGLIO del 14 marzo 2012 1 febbraio 2014 L’Europa adotta gli strumenti di pagamento SEPA (Raggiungibilità completa entro il 31 ottobre 2016) I servizi di pagamento domestici saranno dismessi e sostituiti dagli equivalenti servizi di pagamento paneuropei. Il processo è irreversibile. Le Banche, le Aziende e i privati di tutti gli Stati aderenti alla SEPA saranno interessati al cambiamento e dovranno modificare i loro comportamenti. Nelle relazioni commerciali utilizzeranno i pagamenti SEPA; per questa ragione è indispensabile conoscere il loro funzionamento. Grossa opportunità per le Aziende che con la semplificazione della contabilità avranno minori costi: per esempio gli SDD potranno sostituire le Lastschriften (Germania), le LCR (Francia), le IEF (Spagna) e i R.I.D. (Italia). 7 End Date 2/2 Bonifici Italia Sepa Credit Transfer - SCT R.I.D. Sepa Direct Debit - SDD XML ISO 20022 - Nuovi standard di colloquio tra Azienda e Banche. Le specifiche tecniche sono pubblicate sul sito: http://www.cbi-org.eu/ IBAN – identificativo unico del conto di pagamento. TERMINI CODICE BIC – (Bank Identifier Code) non più necessario da: 1/2/2014 – Italia 1/2/2016 – altri Stati SEPA SERVIZIO DI CONVERSIONE - Le Aziende che impartiscono gli ordini mediante flussi telematici potranno usufruire dei servizi di conversione messi a disposizione delle Banche, fino al 1 febbraio 2016 utilizzando le specifiche tecniche opportunamente aggiornate: • Bonifici: – Record 16 – IBAN Ordinante • R.I.D. : – Record 16 – inserimento Creditor Identifier – Record 17 – IBAN Debitore – tipo sequenza (one-off – first – recurrent – last) – data sottoscrizione Mandato 8 Servizi di pagamento fuori ambito SEPA Sono esclusi dalla SEPA i seguenti servizi: RI.BA. – Ricevute Bancarie M.AV. – Mediante Avviso RAV – Riscossione Mediante Avviso BOLLETTINI BANCARI “FRECCIA” BOLLETTINI POSTALI F24 E F23 B.I.R. – Bonifici Importo Rilevante – bonifici urgenti nazionali BOE – Bonifici Esteri di importo rilevante / urgenti per e da Paesi aderenti a Target 2. ASSEGNI CAMBIALI R.I.D. FINANZIARI - es. versamento quote di fondi d’investimento (fino al 1/2/16). R.I.D. IMPORTO FISSO (fino al 1/2/16). SAN MARINO: al momento non ha ancora aderito alla SEPA. Se non aderirà alla SEPA entro il 1/2/14 non sarà più possibile utilizzare gli strumenti di pagamento SEPA . 9 Agenda Introduzione alla SEPA e alla PSD End Date – 1/2/2014 SCT - Funzionamento SDD - Funzionamento Migrazione R.I.D. a SDD 10 Il servizio SCT 1/3 Il servizio SCT al pari dei bonifici consente il trasferimento di somme di denaro in Euro dall’ordinante al beneficiario. IBAN: obbligatorio indicare il codice IBAN del beneficiario. BIC: dal 1/2/14 non richiesto per gli SCT in Italia dal 1/2/16 non richiesto per gli SCT trasfrontalieri IMPORTO: non ci sono limitazioni – precedentemente era € 50.000,00 BIR: continuano ad essere utilizzati per gestire operazioni domestiche di importo elevato o per gestire operazioni che richiedono tempistiche di esecuzione particolarmente stringenti (bonifici urgenti). Poiché il servizio SCT non ha limiti di importo la Banca dell’Ordinante può decidere se effettuare un BIR o un SCT. CAUSALI: sono dismessi i codici delle causali ABI – alcuni codici possono essere trascodificati in: • 27 (accredito per emolumenti), modificato in: SALA – Salary Payment PENS – Pension Payment • 79 (giroconto) modificato in INTC – Intra Company Payment • ZH (rimborso titoli e/o fondi comuni) modificato in SECU – Securities • ZX (oneri deducibili o detrazioni d’imposta) viene mantenuta la stessa codifica ZX La descrizione (remittance information) può avere massimo 140 caratteri non strutturata oppure strutturata: a) EACT – European Association of Corporate Treasures b) ISO 11649 11 Il servizio SCT 2/3 TEMPI DI ESECUZIONE: • verso beneficiario stessa banca: D+0 • verso beneficiario altra banca allo sportello: D+2 • verso beneficiario altra banca da canali telematici (internet banking, internet corporate banking, phone banking e ATM): D+1 • disposizioni urgenti (Same Day ): D+0 CONTO TERZI: • è possibile tramite il servizio SCT pagare per conto di una terza persona non intestataria del conto di addebito; in questo caso nel messaggio di pagamento è necessario inserire sia le generalità dell’ordinante effettivo che quelle del titolare del conto. CRO – Codice Riferimento Operazione: Il CRO dell’SCT può avere una lunghezza massima di 35 caratteri. Per quanto attiene la lunghezza del CRO dei bonifici SCT è: • 16 caratteri se SCT è veicolato verso banche estere • 30 caratteri se SCT è veicolato verso banche italiane Per i bonifici SCT accreditati e provenienti da altre Banche SEPA il CRO può avere diverse lunghezze, a scelta di ogni Banca. C.B.I. – CORPORATE BANKING INTERBANCARIO - MULTIBANCA: • ESITO ORDINANTE: deve essere espressamente richiesto dall’Ordinante nel messaggio CBI. • ESITO BENEFICIARIO: deve essere espressamente richiesto dall’Ordinante nel messaggio CBI ed è valido solo per i beneficiari aderenti al CBI infatti occorre indicare il CUC – Codice Univoco CBI. SERVIZIO DI CONVERSIONE: Le Banche metteranno a disposizione tale servizio fino al 1/2/2016 . 12 Il servizio SCT 3/3 RIFIUTO (Reject): • La Banca dell’Ordinante può non accettare la disposizione di pagamento prima della data di regolamento per es. per mancanza di dati essenziali. STORNO (Return): • La Banca del Beneficiario deve effettuarlo entro 3 gg lavorativi dalla data di regolamento e prevede i seguenti motivi: – Conto bloccato – Conto chiuso – IBAN invalido o numero conto inesistente – BIC non corretto – Beneficiario defunto – Richiesta del beneficiario – SCT vietato su tipo conto (es. conto di deposito) – Pagamento duplicato – Formato invalido del file di comunicazione – Campo causale non valorizzato RICHIAMO (Recall): • L’Ordinante può richiamare, tramite la propria Banca, un SCT entro 10 gg lavorativi dall’esecuzione per i seguenti motivi: – Bonifico doppio – Errore tecnico – Pagamento fraudolento • La Banca del Beneficiario entro 10 giorni deve inviare un messaggio di accettazione o rifiuto della richiesta. In caso di accettazione la Banca verifica: – La presenza di fondi sufficienti nel conto – L’assenza di un precedente storno dell’operazione – Gli accordi contrattuali con il titolare del conto per la preventiva richiesta di autorizzazione. • La Banca del Beneficiario può chiedere commissioni per l’attività svolta. 13 Agenda Introduzione alla SEPA e alla PSD End Date – 1/2/2014 SCT - Funzionamento SDD - Funzionamento Migrazione R.I.D. a SDD 14 Il servizio SDD Il servizio SDD consente al Creditore di inviare disposizioni di incasso singole (one-off) o ricorrenti (first – recurrent - last) in euro a valere su conti di debitori, a condizione che entrambi i soggetti dispongano di un conto corrente presso una Banca operante nella Single Euro Payments Area (*) aderente allo schema SDD. Presupposto del servizio è la sottoscrizione da parte del Debitore dell’autorizzazione all’addebito in conto (Mandato), da effettuare direttamente ed esclusivamente con il Creditore il quale ha la responsabilità di raccogliere e conservare il Mandato per tutta la durata del rapporto con il Debitore, senza che le Banche ne abbiano traccia e ne detengano la gestione. (*) SEPA: Single Euro Payments Area. L’area unica dei pagamenti in euro è l’insieme dei Paesi aderenti al processo di integrazione dei servizi di pagamento in euro secondo regole e standard definiti dai Rulebook emanati dall’EPC (European Payments Council). 15 Tipi di SDD SDD - CORE Utilizzabile indistintamente nei confronti di qualsiasi tipo di debitori: • consumatori • consumatori-microimpresa (fatturato annuo o totale di bilancio inferiore o uguale a 2 mln. di Euro e numero di dipendenti inferiore a 10) • non consumatori SDD - B2B Riservato esclusivamente alle Aziende che hanno solo debitori: • consumatori-microimpresa • non consumatori La classificazione della clientela è dall’anagrafe della Banca del Debitore. quella che risulta In caso di rapporti tra aziende (B2B) è necessario verificare preventivamente la classificazione corretta per evitare storni tecnici. 16 Esempio Mandato SDD Core Informazioni obbligatorie: • Denominazione SEPA Direct Debit Mandate • Riferimento univoco del mandato (deve essere unico in combinazione con il codice identificativo del Creditore senza il business code) • Identificativo del Creditore • Nominativo del Creditore • Indirizzo, Cap, Città del Creditore • Testo dell’autorizzazione all’addebito • Nome del Debitore • Indirizzo, Cap, Città del Debitore • Codice SWIFT BIC • IBAN (necessario rispetto al R.I.D.) • Tipo incasso (one-off – first – recurrent – last) • Luogo, data e firma del Debitore In rosso i dati obbligatori da compilare a cura del Creditore In blu i dati facoltativi da compilare a cura del Creditore 17 Il Mandato è standardizzato nel contenuto ma non nel layout. Esempio Mandato SDD B2B Informazioni obbligatorie: • Denominazione SEPA Business to Business Direct Debit Mandate • Riferimento univoco del mandato (deve essere unico in combinazione con il codice identificativo del Creditore senza il business code) • Identificativo del Creditore • Nominativo del Creditore • Indirizzo, Cap, Città del Creditore • Testo dell’autorizzazione all’addebito • Nome del Debitore • Indirizzo, Cap, Città del Debitore • Codice SWIFT BIC • IBAN (necessario rispetto al R.I.D.) • Tipo incasso (one-off – first – recurrent – last) • Luogo, data e firma del Debitore In rosso i dati obbligatori da compilare a cura del Creditore In blu i dati facoltativi da compilare a cura del Creditore 18 Il Mandato è standardizzato nel contenuto ma non nel layout. SDD – operatività del Debitore 1/2 Sottoscrivere il contratto: Il Debitore, in occasione dell’apertura del conto corrente, o successivamente, deve sottoscrivere il contratto SDD con la propria Banca specificando eventuali clausole limitative: • SDD Core: il Debitore può scegliere tra le seguenti opzioni: – Non accetta alcun addebito - la Banca rifiuta ogni richiesta di addebito SDD pervenuta – Accetta qualsiasi addebito - la Banca accetta qualsiasi richiesta di addebito SDD Core senza effettuare nessun controllo ulteriore – Accetta addebiti disposti da determinati beneficiari (White List) – la Banca accetta solo richieste di addebito provenienti dal Creditore indicato, senza effettuare ulteriori controlli – Accetta addebiti relativi ad uno specifico mandato - la Banca accetta solo richieste di addebito relative allo specifico Mandato indicato dal Debitore – Rifiuta addebiti disposti da determinati beneficiari e/o determinati mandati (Black List) - la Banca rifiuta solo richieste di addebito provenienti dal Creditore indicato o relative al Mandato indicato dal Debitore – Indicare un importo massimo di addebito - la Banca rifiuta gli addebiti con importo superiore • SDD B2B il Debitore può scegliere tra le seguenti opzioni: – Non accetta alcun addebito – Accetta addebiti disposti da determinati beneficiari e relativi mandati attraverso la segnalazione obbligatoria alla propria Banca degli identificativi dei beneficiari e dei Mandati (Obbligo in capo al Debitore) 19 SDD – operatività del Debitore 2/2 Addebito e commissioni: Gli SDD sono addebitate nella data di scadenza (D) a meno di impossibilità (conto bloccato, mancanza fondi, diniego). Le commissioni sono applicate secondo gli accordi con la Banca. Revocare il singolo addebito (Refusal): Il Debitore di un SDD Core o B2B può richiedere alla propria Banca la revoca del singolo addebito entro il giorno precedente la scadenza (D-1) Richiedere il rimborso per operazioni autorizzate (Refund): Il Debitore (consumatore, non consumatore o micro-impresa) del servizio SDD Core entro 8 settimane dalla data di addebito può richiedere lo storno dell’addebito alla propria Banca. Per il servizio SDD B2B non è prevista (esclusa) tale facoltà. Richiedere il rimborso per operazioni NON autorizzate: Il Debitore, a prescindere dalla classificazione, entro 13 mesi dalla data di addebito ha diritto di chiedere il rimborso di un addebito: • SDD CORE - non autorizzato • SDD B2B - (incasso SDD duplicato o errato). Richiedere la variazione della classificazione della clientela: La normativa PSD prevede la revoca automatica dei mandati SDD B2B eventualmente sottoscritti dal Debitore. La Banca provvede ad inviare una comunicazione che riepiloga i mandati SDD B2B revocati automaticamente a seguito della variazione della classificazione. 20 Come attivare il servizio incasso SDD Per attivare il servizio SDD l’Azienda deve sottoscrivere il contratto SDD - INCASSI COMMERCIALI (Core e/o B2B) con la Banca ed indicare il rapporto di conto corrente sul quale regolare accrediti ed addebiti (in caso di storni o insoluti del debitore). Nello stesso contratto è presente il “Codice identificativo azienda” (Creditor Identifier - max 35 crts) che è necessario indicare nei Mandati e negli incassi SDD. Per l’Italia la lunghezza del codice è di 23 caratteri secondo questa struttura: Posizioni 1-2 = il codice ISO del paese, per Italia IT Posizioni 3-4 = check digit calcolato secondo ISO 7064 Mod 97-10. Posizioni 5-7 = Business Code del Creditore, o se non usato con ZZZ Posizioni 8-23 = Codice Fiscale/P. IVA (con 0 riempitivi a sinistra) Esempio di calcolo del Creditor Identifier: • IT59ZZZ 0000096897870158 • Prendere la Partita IVA + codice paese + 00 in fondo: 0000096897870158 IT 00 • Si sostituiscono le lettere (IT valgono 18 e 29) con i numeri secondo la seguente tabella : A = 10 - B = 11 - C = 12 - D = 13 - E = 14 - F = 15 - G = 16 - H = 17 - I = 18 - J = 19 - K = 20 L = 21 - M = 22 - N = 23 - O = 24 - P = 25 - Q = 26 - R = 27 - S = 28 - T = 29 - U = 30 - V = 31 W = 32 - X = 33 - Y = 34 - Z = 35 e si ottiene 0000096897870158 18 29 00 • Il numero risultante si divide per 97 = 998947115032813,40206185567010309 • Prendere la parte intera della divisione 998947115032813 e si moltiplica per 97 = 96897870158182861 • Prendere il numero iniziale 00000968978701581829 00 e sottrarre il numero ottenuto nel passo precedente 96897870158182861 = 39 • Da 98 si sottrae il risultato ottenuto al punto precedente 98 – 39 = 59 • 59 è il check digit (che infatti corrisponde a quello dell’esempio) 21 SDD – operatività del Creditore 1/5 Gestire il Mandato: Il Creditore ha la responsabilità di raccogliere il mandato all’addebito sottoscritto dal Debitore, assicurarsi che sia completo e corretto per quanto riguarda le informazioni obbligatorie da fornire e conservare il mandato stesso. • Modello Mandato SDD CORE • Modello Mandato SDD B2B Informazioni obbligatorie: • Denominazione SEPA Direct Debit Mandate ( + Business-to-Business) (deve essere unico in • Riferimento univoco del mandato combinazione con il codice identificativo del Creditore senza il business code) • Identificativo del Creditore • Nominativo del Creditore • Indirizzo, Cap, Città del Creditore • Testo dell’autorizzazione all’addebito • Nome del Debitore • Indirizzo, Cap, Città del Debitore • SWIFT BIC • IBAN (necessario rispetto al R.I.D.) • Tipo incasso (one-off – first – recurrent – last) • Luogo, data e firma del Debitore Validità del mandato (obbligo in capo al Creditore): Se il Creditore non presenta alcun incasso per un periodo di 36 mesi dalla data dell’ultimo addebito deve cancellare il Mandato e non può più presentare ulteriori incassi SDD. Deve necessariamente raccogliere un nuovo Mandato se vuole richiedere un incasso SDD. Archiviazione del Mandato (obbligo in capo al Creditore): Il Creditore è responsabile dell’archiviazione del Mandato e delle successive modifiche e deve essere conservato nel rispetto dei termini di legge anche dopo la sua cessazione. Revoche dei Mandati: Il Debitore può revocare il Mandato precedentemente sottoscritto. 22 SDD – operatività del Creditore 2/5 Come si conferisce il Mandato SEPA (B2B): N.B. : Lo schema non ha indicato un iter specifico lasciando libertà di accordo tra Azienda e Banca 1. il Creditore invia ai Debitore tre Mandati SEPA precompilati (uno per il Debitore, uno per la Banca del Debitore e uno per il Creditore). 2. Il Debitore completa tutti e tre i Mandati SEPA nelle parti mancanti ed inserisce anche la data e il luogo di sottoscrizione e li sottoscrive. 3. Il Debitore trattiene per il suo archivio un Mandato SEPA (originale per il Debitore). 4. Il Debitore si reca nella sua Banca con gli altri due Mandati SEPA. 5. La Banca del Debitore: • trattiene uno dei Mandati SEPA sottoscritto dal Debitore (originale per Banca) • registra nei propri archivi il Mandato • timbra per ricevuta il Mandato per il Creditore e lo riconsegna al Debitore. 6. Il Mandato timbrato dalla Banca deve essere spedito all’indirizzo del Creditore. 7. Il Creditore ricevuto il Mandato effettua le verifiche e lo archivia in un luogo sicuro per eventuali necessità future. 23 SDD – operatività del Creditore 3/5 Avvisare il Debitore: il Creditore deve avvisare il Debitore almeno 14 giorni di calendario prima della data di scadenza dell’addebito, oppure nei diversi termini temporali concordati con il Debitore stesso, comunicandogli la data di scadenza e l’importo dell’addebito. Presentare le richieste di incasso: il Creditore deve inviare le richieste di incasso alla propria Banca utilizzando i canali attivati entro i tempi previsti: Tipologia schema SDD CORE 1° collocamento D – 10 (sportello) (first / one-off) D – 7 (telematico) Collocamenti successivi D – 7 (sportello) (recurrent / last) SDD B2B D – 6 (sportello) D – 3 (telematico) D – 4 (telematico) La descrizione della causale può avere massimo 140 caratteri (non strutturato). Nel caso in cui il Creditore non presenti alla Banca le disposizioni nei tempi sopra indicati o comunque nel caso in cui le disposizioni contengano date di scadenza che non è possibile rispettare, la Banca provvede a spostare la data di scadenza alla prima data utile successiva, salvo diversa indicazione del Creditore. 24 SDD – operatività del Creditore 4/5 Gestire le disposizioni di incasso rifiutate: La Banca del Creditore può rifiutare le disposizioni di incasso nei seguenti casi: • Non raggiungibilità della Banca del Debitore; • Disposizioni incomplete o formalmente non corrette (es. mancanza IBAN/BIC, mancanza di altri dati essenziali); • Disposizioni scadute, qualora il Creditore non abbia autorizzato la sua Banca a posticiparne la scadenza. Gestire gli eventuali storni (Reject): Gli incassi SDD per i quali viene rilevata, una situazione non corretta vengono automaticamente stornati dalla Banca del Debitore, con le relative causali di storno: • SDD CORE: entro 5 giorni lavorativi dalla scadenza. • SDD B2B: entro 2 giorni lavorativi dalla scadenza. Rientrano tra gli storni le seguenti casistiche: • Conto corrente estinto; • Conto corrente non trovato; • Conto corrente errato (IBAN filiale inesistente); • Informazioni del Mandato del Debitore mancanti o errate; • Operazione non consentita sul conto corrente (ad es. il Debitore ha espressamente dichiarato di non volere addebiti da quel determinato Creditore o relativamente ad un determinato Mandato); • Addebito SDD B2B disposto a valere sul conto corrente di un Debitore classificato come “Consumatore”. 25 SDD – operatività del Creditore 5/5 Gestire gli insoluti (Return): Gli incassi insoluti vengono addebitati al Creditore entro: SDD CORE: Data scadenza D+3 su filiali Banca e D+6 su altre Banche SDD B2B: Data scadenza D+2 se su filiali Banca e D+3 su altre Banche Accredito e commissioni: L’accredito avviene nella data di scadenza della disposizione con pari valuta di accredito. Se la data di scadenza cade in un giorno festivo si considera come data di scadenza il primo giorno lavorativo successivo. Le commissioni sono applicate secondo gli accordi con la Banca. Richiamo: il Creditore può richiamare un incasso entro 7 giorni precedenti alla data di scadenza (D–7) sottoscrivendo il modello 21367 “Richiesta revoca beneficiario”. Proroga: Il Creditore può richiedere alla Banca la proroga della data di scadenza delle disposizioni già presentate ma non ancora inviate nell’interbancario. La proroga della scadenza è permessa fino a 7 giorni precedenti alla data di scadenza (D–7) sottoscrivendo il modello 21369 “Richiesta proroga creditore”. Rimborso (Reversal): Il Creditore, a fronte di un errato addebito, entro 5 giorni lavorativi dall’addebito può rimborsare totalmente il Debitore. 26 Procedura ricerca per la determinazione di operazioni errate SDD – B2B Premessa: La Banca del Debitore deve confrontare le informazioni presenti nei Mandati ricevuti dal Debitore con quelle presenti negli incassi. Casi eccezionali di attivazione della procedura: • azione fraudolenta del Creditore o dei suoi dipendenti • comportamento errato del Creditore o dei suoi dipendenti • errori materiali del Creditore o dei suoi dipendenti • qualsiasi azione erronea del Creditore o dei suoi dipendenti • incasso duplicato 1) 2) 3) 4) 5) 6) Il Debitore richiede il rimborso (max 13 mesi) La Banca del Debitore attiva la procedura di richiesta (4 gg lav.) La Banca del Creditore effettua le ricerche: • senza contattare il Creditore (3 gg lav.) • coinvolgendo il Creditore (10 gg lav) Se contattato il Creditore effettua le ricerche (7 gg lav) La Banca del Debitore riceve la risposta entro 20 giorni lavorativi con la: • proposta di risoluzione della richiesta di rimborso • informazioni che dimostrano la corretta esecuzione dell’incasso E’ facoltà della Banca del Debitore contattare SMC – Scheme Management Committee se: • la Banca del Creditore non ha risposto entro 20 gg lav. • le informazioni sono insufficienti Se il Creditore non concorda può gestire la controversia al di fuori dello schema SEPA 27 Procedura rimborso per Mandato non autorizzato 1/2 SDD – CORE a) b) c) d) e) f) g) h) Il Debitore richiede il rimborso La Banca del Debitore accetta o rifiuta la richiesta di rimborso e richiede copia del Mandato alla Banca del Creditore La Banca del Creditore gira la richiesta al Creditore Il Creditore esegue le ricerche e risponde alla richiesta La Banca del Creditore gira le informazioni alla Banca del Debitore La Banca del Debitore decide in merito al reclamo e, se necessario, chiede il rimborso La Banca del Creditore addebita l’importo del rimborso nel conto del Creditore Il Creditore può aprire una disputa col Debitore Casi previsti: 1) La Banca del Debitore deve confrontare il Mandato ricevuto e tutti gli altri documenti relativi alle modifiche del Mandato con i dati presenti nell’incasso: • Codice identificativo dello schema • Codice mandato • Identificativo del Creditore • Nome Creditore • IBAN Debitore • Nome Debitore • BIC Banca del Debitore • Tipo transazione (one-off o ricorrente) • Data sottoscrizione del Mandato • Firma del Mandato 2) Validità del mandato al momento dell’addebito – non cancellato dal Debitore o dal Creditore 3) Mandato modificato da una delle parti. 4) Il Mandato non deve essere scaduto – ANNULLAMENTO se nessun addebito per 36 mesi (obbligo in capo al Creditore) 28 Procedura rimborso per mandato non autorizzato 2/2 SDD – CORE Il Creditore entro 7 giorni lavorativi può: • accettare la richiesta di rimborso • contestare il reclamo per il caso 1) e 2) inviando copia del Mandato • contestare il reclamo per il caso 3) e 4) fornendo alla propria Banca informazioni aggiuntive La Banca del Debitore entro 4 giorni lavorativi deve decidere se accettare o meno la richiesta di rimborso per Mandato non autorizzato: a) accetta se il Creditore acconsente al rimborso b) accetta dopo il confronto previsto per il caso 1) – confronto informazioni Mandato con quelle dell’incasso c) rifiuta il reclamo - DECISIONE DEFINITIVA. d) la Banca del Debitore non riceve alcuna risposta. Dopo 30 gg di calendario decide sulla base delle evidenze presentate dal Debitore e) la Banca del Debitore, dopo le verifiche, non da seguito al reclamo e informa il Debitore fornendo allo stesso tutti gli elementi di prova ricevuti dal Creditore 29 SEDA (Sepa Electronic Database Alignement) La nuova funzione è facoltativa e si attiva con la sottoscrizione di apposito contratto con la Banca di Allineamento, (obbligatoria per le Banche ITALIANE in qualità di Banca del Debitore) si integrerà al SEPA Direct Debit (sotto forma di AOS - Additional Optional Services - di comunità valido solo per le Banche aderenti al SEDA) consentendo – parimenti alla attuale funzione RID – l’allineamento elettronico archivi preventivo tra Creditore e Banca domiciliataria: • Richiesta di domiciliazione di un nuovo Mandato ; • Richiesta di modifica del Mandato; • Segnalazione di cancellazione del Mandato; • Risposta alla richiesta di allineamento, modifica e cancellazione del Mandato. Il servizio prevede due modalità di adesione: SEDAC (base) = Richieste ad iniziativa del Creditore/Beneficiario - obbligatoria per le Banche italiane in qualità di Banca del Debitore SEDAD (avanzato) = Richieste ad iniziativa della Banca del Debitore - facoltativa per le Banche italiane Le specifiche tecniche - con decorrenza 14/10/13 – sono disponibili sul sito http://www.cbi-org.eu/ CODICE FISCALE sottoscrittore del Mandato - OBBLIGATORIO N.B. Utilizzare i modelli dei Mandati proposti dall’ABI. CONDIZIONI SEDA: Il Creditore deve corrispondere una commissione a tutte le Banche dei propri Debitori ed è calcolata applicando la commissione unitaria, stabilita da ciascuna Banca, per il numero dei mandati attivi nel trimestre di fatturazione (v. tabella presente sul sito: http://www.sepaitalia.eu). E’ possibile derogare tale condizione con accordi bilaterali Creditore / Banca. L’addebito viene effettuato nel conto del Creditore con un SDD. Il Creditore inoltre deve corrispondere le commissioni all’unica Banca di allineamento. CAMBIO CONTO: Il servizio SEDA NON prevede la trasferibilità dei Mandati attivi su un conto presso altra Banca. In caso di cambio Banca, il Debitore deve comunicare e sottoscrivere un nuovo Mandato – ADEGUARE IL CONTRATTO 30 Agenda Introduzione alla SEPA e alla PSD End Date – 1/2/2014 SCT - Funzionamento SDD - Funzionamento Migrazione R.I.D. a SDD 31 SDD – migrazione servizio RID - iter operativo Validità autorizzazione RID: L'autorizzazione R.I.D. sottoscritta dal Debitore vale anche per l'addebito diretto SEPA e dovrà essere conservata anche in futuro. • dal 1/9/13 le Banche non accetteranno più gli incassi RID con scadenza successiva al 1/2/14. • controllare che le “coordinate d’azienda“ non abbiano caratteri speciali (es. @) negli SDD sono utilizzati solo caratteri latini. In caso affermativo modificare il valore ed inviare un messaggio di Allineamento Archivi RID 90440. Avvisare i Debitori: Almeno 30 giorni prima del passaggio al SDD e comunque entro il 31/12/2013 dando la possibilità al debitore di non accettare la nuova forma di pagamento. Aggiornare le coordinate IBAN del debitore : Per l'addebito diretto SEPA, l'IBAN è un codice necessario per poter effettuare il pagamento e per questo motivo è molto importante, che ogni variazione di coordinate IBAN venga comunicata dal debitore. Per aggiornare le coordinate IBAN utilizzare il servizio Allineamento archivi RID messaggio 91211. Utilizzare il modello del Mandato appropriato: Mandato Core: se l’azienda creditrice presentava RID Ordinari. Mandato B2B: se l’azienda creditrice presentava RID Veloci. Inserire le “coordinate d’azienda” come riferimento del Mandato : Nella prima presentazione dell’addebito diretto SEPA deve essere indicato nel campo "Riferimento mandato" il codice utente dell’autorizzazione R.I.D. (codice SIA, tipo codice e numero utente) allineandolo a sinistra oppure a destra con blank. N.B. Le clausole limitative presenti nelle autorizzazioni R.I.D. non sono più valide per gli addebiti diretti SEPA (primo/ultimo pagamento, numero massimo e importo massimo pagamenti) Aggiornare, se necessario, i contratti con la clientela - per esempio: • • • Introdurre la nuova modalità di pagamento tramite SDD Impegno del Debitore a comunicare eventuali cambi di IBAN Inserire modalità (e-mail, portale, SMS) e tempi (meno di 14 giorni) per avvisare i Debitori Adeguare i sistemi informativi / gestionali (ERP): I sistemi informativi / gestionali devono essere adeguati alle nuove specifiche tecniche XML ISO 20022 per poter gestire le presentazioni degli addebiti diretti SEPA. Addestrare il personale 32 SDD – migrazione servizio RID 1/3 Esempio di lettera per comunicare al Debitore il passaggio a SDD: Logo Azienda Luogo e data Oggetto: sostituzione obbligatoria del servizio incasso R.I.D. - Rapporti Interbancari Diretti con il servizio incasso europeo SDD - Sepa Direct Debit. Gentile Cliente, Il Regolamento (UE) N. 260/2012 del Parlamento Europeo e del Consiglio del 14 marzo 2012 ha previsto la sostituzione obbligatoria entro il 1 febbraio 2014 del servizio di incasso R.I.D. – Rapporti Interbancari Diretti con il servizio di pagamento europeo SDD – Sepa Direct Debit. Inoltre, il Regolamento prevede che le autorizzazioni all’addebito R.I.D. rilasciate a favore della nostra Azienda con data antecedente il 1° febbraio 2014 ri mangono valide anche dopo tale data per la presentazione degli incassi SDD – Sepa Direct Debit. Al fine di rispettare le norme europee introdotte e, nel contempo, mantenere le modalità di pagamento attualmente in essere con i propri Clienti, la nostra Azienda la informa che nei prossimi mesi procederà a porre in essere tutto quanto necessario a consentire la sostituzione, senza soluzione di continuità, delle autorizzazioni all’addebito in conto R.I.D. con i nuovi strumenti di pagamento conformi al Regolamento (UE) N. 260/2012. Lei continuerà a ricevere l’addebito delle fatture della nostra Azienda sulle coordinate IBAN sulle quali abbiamo effettuato gli addebiti fino ad ora rispettando quanto da Lei sottoscritto nel modello di autorizzazione all’addebito R.I.D.. Per ulteriori informazioni sui nuovi strumenti di pagamento SEPA - Single Euro Payments Area può rivolgersi alla propria Banca oppure visitare su internet le sezioni dedicate alla SEPA dei siti della Banca d’Italia o dell’ABI – Associazione Bancaria Italiana. L’occasione ci è gradita per porgerle i nostri migliori saluti. Logo Azienda Firma 33 SDD – migrazione servizio RID 2/3 Aggiornare le coordinate IBAN del Debitore: Tramite il servizio “Allineamento Elettronico Archivi RID” è possibile richiedere alla Banca del Debitore le coordinate IBAN aggiornate: Causale Richiesta di autorizzazione all'addebito in conto per migrazione al SEPA Direct Debit - SDD Flusso di andata Flusso di risposta Descrizione Effettuata da Causale Descrizione Effettuata da Comunicazione informazioni deleghe per migrazioni al SEPA Direct Debit 91211 Richiesta di informazioni per ciascuna delega in essere presso la Banca Domiciliataria ai fini della migrazione al SEPA Direct Debit Cliente 91210 Nel caso di risposta positiva (causale ‘91210’), il messaggio si compone obbligatoriamente dei record ‘12’, ‘30’,’ 40’ e ‘70’. Questo messaggio contiene tutti i dati relativi all’autorizzazione RID e in particolare: • sottoscrittore • intestatario del conto • IBAN del Debitore • la natura del conto del Debitore (posizione 100 del record ‘70’ - serve per stabilire se è possibile utilizzare il SDD Core o B2B) che può assumere i valori: • ”1” per i conti classificati nella categoria Consumatore; • “2” per i conti classificati nella categoria ‘Non consumatore’; • “3” per i conti classificati nella categoria ‘Micro-impresa’. Banca Diniego alla comunicazione informazioni deleghe per migrazioni al SEPA Direct Debit 91211 Richiesta di informazioni per ciascuna delega in essere presso la Banca Domiciliataria ai fini della migrazione al SEPA Direct Debit Cliente 91311 Nel caso di risposta negativa (causale ‘91311’), il messaggio AEA è composto obbligatoriamente dai soli record ‘12’ e ‘70’. A posizione 52 nel record ‘70’ sono riportati i codici di motivazione che la Banca domiciliataria ha l’obbligo di valorizzare per indicare al Creditore la causa del diniego alla richiesta di allineamento: • “18” autorizzazione revocata; • “19” mancanza autorizzazione; • “37” posizione trasferita nell’ambito del processo standard interbancario; • “38” posizione trasferita per cessione sportelli bilaterale tra banche. Per i codici di rifiuto “37” e “38” la Banca domiciliataria deve valorizzare – obbligatoriamente nel caso della causale “38” e facoltativamente del caso della causale “37” il codice ABI della ‘banca domiciliataria nuova’, a partire dalla posizione 54 del record ‘70’ (nuovo campo “Banca Domiciliataria New” ) 34 Banca SDD – migrazione servizio RID 3/3 Utilizzo “coordinate d’azienda” nel campo riferimento mandato: Nella prima presentazione SDD l’Azienda creditrice deve utilizzare nel campo “riferimento mandato” (non sono ammessi caratteri speciali): • le vecchie “Coordinate d’Azienda” (codice SIA, tipo codice e numero utente) es. 7E414 4 0123456789123456 Campo ISO AT-21 Campo CBI 2.4.3 AT-20 2.4.2.1 “core” oppure “b2b” “first” AT-02 2.12.3.1.1.1 codice identificativo azienda AT-01 2.13.5.1.1 codice SIA, tipo codice e numero utente della delega RID - Esempio : 7E414 4 0123456789123456 • oppure assegnare una nuova codifica per il mandato ed inserire nel campo “mandato originale” le vecchie “Coordinate d’Azienda” AT-21 2.4.3 “first” AT-20 2.4.2.1 AT-02 2.12.3.1.1.1 “core” oppure “b2b” codice identificativo azienda AT-24 2.13.5.1.4 Dettagli relativi alla modifica AT-01 2.13.5.1.1 AT-19 2.13.5.1.4.2 Nuovo codice mandato codice SIA, tipo codice e numero utente della delega RID La Banca domiciliataria a fronte della richiesta di incasso SDD: • non eseguirà controlli sui dettagli del mandato (First – Recurrent) • controllerà le coordinate IBAN del conto di addebito: • se IBAN corretto – procederà con addebito nel conto indicato • se IBAN diverso: • per il primo pagamento addebiterà il conto corrente presente negli archivi della Banca • spedirà all’azienda creditrice un messaggio 90430 per allineare le coordinate IBAN: Variazione di coordinate Flusso di andata Causale 90430 Descrizione Variazione delle coordinate bancarie del sottoscrittore 35 Effettuata da Banca Punti di Attenzione: BONIFICI nuovi tracciati 1/7/2013: A decorrere dal 1/7/2013 sono entrati in vigore i nuovi standard dei tracciati dei bonifici R.I.D. nuovi tracciati 1/7/2013: A decorrere dal 1/7/2013 sono entrati in vigore i nuovi standard dei tracciati dei RID Allineamento Elettronico Archivi RID nuovi tracciati 14/10/2013: L’adeguamento è stato necessario per consentire alle Banche italiane (adesione facoltativa) di convertire le vecchie disposizioni nei nuovi servizi SEPA (SCT – SDD – SEDA) fino al 1/2/2016. Rendicontazione saldi e movimento di C/C: A decorre dal 23/9/2013 le Banche potranno trasmettere su base facoltativa le rendicontazioni in formato XML ISO 20022. Bonifico Estero XML con esito verso ordinante: Data decorrenza 4/11/2013. Le specifiche tecniche sopra menzionate sono disponibili sul sito dell’associazione per il Corporate Banking Interbancario: http://www.cbi-org.eu/ 36 Grazie dell’attenzione Vincenzo Mirra Banca Monte dei Paschi di Siena Area Territoriale Antonveneta Reparto Specialisti Prodotto Piazzetta Turati, 2 Padova – Italy E-mail: [email protected] ph: 049 6995061 mobile +39 335 8472660 37

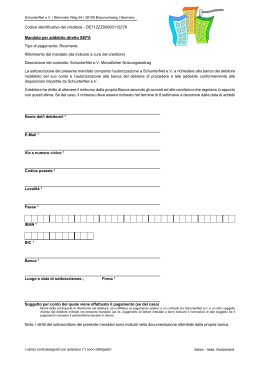

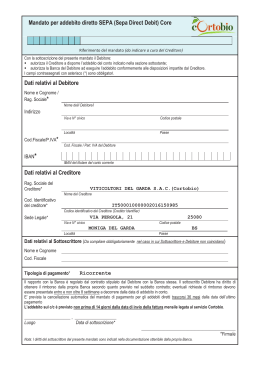

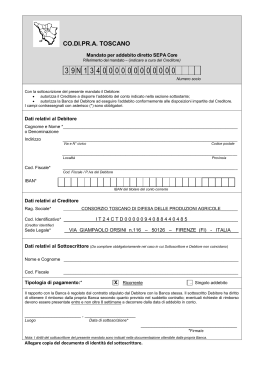

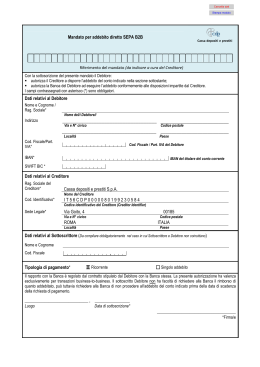

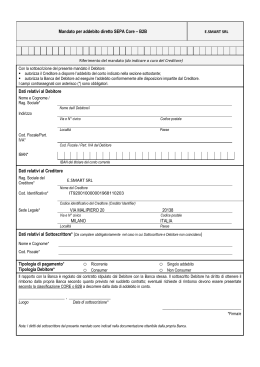

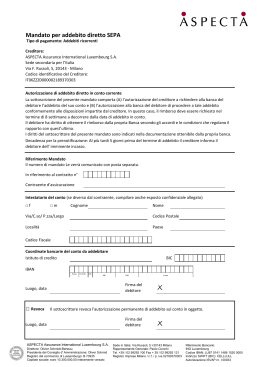

Scarica