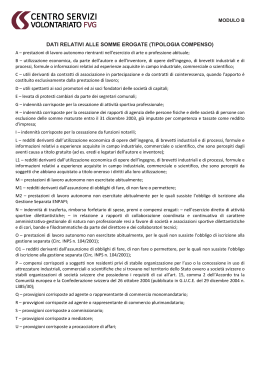

CERTIFICAZIONE UNICA “CU 2015” Da quest’anno, vi sono due importanti innovazioni in merito alle certificazioni che i sostituti d’imposta devono rilasciare ai percipienti, per attestare i redditi loro corrisposti e le relative ritenute subite. Infatti, a partire dal 2015 (per i redditi erogati nel 2014): è previsto un modello di certificazione unico: i sostituti d’imposta debbono utilizzare un solo modello per attestare sia i redditi di lavoro dipendente e assimilati (che fino al 2014 erano riportati nel CUD), sia altri redditi, quali ad esempio quelli di lavoro autonomo e "redditi diversi" (che fino ad oggi erano certificati in forma libera). Con Provvedimento del Direttore dell’Agenzia delle Entrate prot. 4790 del 15/01/2015 è stata approvata la Certificazione Unica “CU 2015”, unitamente alle istruzioni di compilazione, per attestare i redditi corrisposti nel 2014; è prevista la trasmissione telematica all’Agenzia delle Entrate delle certificazioni uniche, redatte sul modello sopra citato: i sostituti d’imposta devono inviare, esclusivamente in via telematica, all’Agenzia delle Entrate tali certificazioni, entro il 7 marzo dell’anno successivo a quello in cui sono state corrisposti redditi, come disposto dal nuovo comma 6-quinquies dell’art. 4 del D.P.R. n. 322/1998, introdotto dall’art. 2 del D.Lgs. 21/11/2014, n. 175 (Decreto “Semplificazioni fiscali”). MODALITÀ E TERMINI DI PRESENTAZIONE DELLA CERTIFICAZIONE UNICA “CU 2015” Dunque, a norma di legge, le certificazioni uniche devono essere presentate all’Agenzia delle Entrate esclusivamente per via telematica, direttamente o tramite un intermediario abilitato. Dal ieri è disponibile sul sito dell’Agenzia delle Entrate il software da utilizzare per compilare e inviare le certificazioni uniche CU 2015. Come sopra detto, il termine per la trasmissione delle certificazione uniche è stabilito nel 7 marzo di ciascun anno con riferimento ai dati relativi all’anno precedente e, conseguentemente, con riguardo ai redditi corrisposti nell’anno 2014, il termine è il 9 marzo 2015 (poiché il 7 marzo 2015 cade di sabato). Come stabilito dall’art. 2 del D.Lgs. 175/2014 e dal Provv. 2015/4790, nei casi di errata trasmissione delle certificazioni, la nuova sanzione prevista specificamente dal predetto art. 2 (pari a 100 euro per ogni certificazione omessa, tardiva o inesatta, come di seguito illustrato) non si applica, se la sostituzione o l’annullamento della certificazione è effettuato entro i cinque giorni successivi alla predetta scadenza del 7 marzo. Riepilogo di obblighi e termini dei sostituti d’imposta Pertanto, alla luce delle citate novità, gli obblighi che i sostituti d’imposta sono tenuti ad assolvere nel 2015 con riguardo alle certificazioni uniche (attestanti i redditi erogati nel 2014), sono i seguenti: consegna delle certificazioni uniche ai percipienti, in duplice copia, entro il 2 marzo 2015 (poiché il 28 febbraio 2015 cade di sabato), a norma dell’immutato co. 6-quater, art. 4, D.P.R. n. 322/1998; trasmissione telematica delle certificazioni uniche all’Agenzia delle Entrate, entro il 9 marzo 2015 (poiché il 7 marzo 2015 cade di sabato), a norma del nuovo co. 6quinquies, art. 4, D.P.R. n. 322/1998; presentazione in via telematica all’Agenzia del modello 770/2015 semplificato, entro il 31 luglio 2015, per dichiarare gli stessi dati contenuti nelle certificazioni. Si tratta di un’evidente cambiamento rispetto al passato: infatti, se in precedenza l’unico termine esistente in materia, rappresentato dal 28 febbraio per la consegna della certificazione al sostituito, non sempre veniva rispettato per motivi essenzialmente organizzativi, da quest’anno, al suddetto termine si è aggiunta la scadenza del 7 marzo, la quale è invece perentoria, dato che la sua inosservanza può comportare sanzioni gravose in capo al sostituto d’imposta. REGOLE GENERALI DELLA CERTIFICAZIONE UNICA “CU 2015” Nelle istruzioni alla nuova Certificazione Unica “CU 2015” vengono specificate le regole generali a cui i sostituti d’imposta devono attenersi per la compilazione del nuovo modello: • le certificazioni uniche vanno inviate all’Amministrazione Finanziaria anche se attestano tipologie reddituali per le quali non è prevista la predisposizione della nuova dichiarazione precompilata (modello 730), introdotta dall’art. 1 del D.Lgs. 175/2014, ossia anche per comunicare i redditi di lavoro autonomo, le provvigioni, ed i redditi diversi; • è data facoltà al sostituto di inviare la parte del modello di Certificazione Unica relativa al lavoro dipendente ed assimilato, separatamente dalla parte dello stesso relativa a lavoro autonomo, provvigioni e redditi diversi. In tal modo viene lasciata distinta autonomia organizzativa agli operatori dedicati al settore previdenziale rispetto a quelli del settore fiscale, potendo inviare i primi la sezione afferente ai redditi da lavoro dipendente ed assimilati, ed i secondi la sezione afferente ai redditi di lavoro autonomo, provvigioni e redditi diversi. SOGGETTI OBBLIGATI ALL’INVIO Per principi di base, sono tenuti all’invio del flusso telematico coloro che: nel 2014 hanno corrisposto somme o valori soggetti a ritenuta alla fonte, ai sensi degli artt. 23, 24, 25, 25-bis, 25-ter, 29 del D.P.R. n. 600 del 1973, e art. 33, comma 4, del D.P.R. n. 42 del 1988. Occorre tuttavia considerare che, a dispetto del tenore letterale delle Istruzioni, esistono eccezioni al suddetto principio di base: - infatti, sono da comunicare con la certificazione unica anche le somme corrisposte a titolo di compenso per lavoro autonomo, o di provvigione, ai soggetti non residenti, e non assoggettate a ritenuta in virtù dell’applicazione del regime delle convenzioni internazionali per evitare le doppie imposizioni; - inoltre, sono da indicare anche i compensi erogati ai lavoratori autonomi che hanno optato per i regimi agevolati delle nuove iniziative produttive (art. 13, L. 388/2000) e dei minimi (art. 27, L. 98/2011), ancorché non assoggettati a ritenuta. Peraltro, dalla disamina dei principi generali, nonché delle singole fattispecie illustrate nelle Istruzioni, sembra che l’indicazione inerente all’obbligo di indicare esclusivamente le somme assoggettate a ritenuta alla fonte (a titolo d’acconto o d’imposta) si riferisca al solo reddito principale, giacché, qualora venga corrisposto un reddito soggetto a ritenuta (ad es. per compensi da libera professione), diviene obbligatorio anche segnalare le somme strettamente collegate al predetto reddito principale, sebbene non assoggettate a ritenuta in quanto non costituenti reddito imponibile per i percipienti (come le spese anticipate dai professionisti in nome e per conto dei committenti). Analogamente, in presenza di una tipologia di reddito per sua natura assoggettata a ritenuta alla fonte, occorre distintamente indicare nel modello CU sia la quota-parte delle somme assoggettata a ritenuta, in quanto costituente reddito imponibile per il percettore (ad es., la quota delle provvigioni corrisposte ad un agente di commercio soggetta a ritenuta, pari al 50% o al 20%), sia la quota-parte delle somme non assoggettata a ritenuta, in quanto non costituente reddito imponibile per il percettore (ad es., la quota delle provvigioni corrisposte ad un agente di commercio soggetta a ritenuta, pari al 50% o all’80%). nel 2014 hanno corrisposto contributi previdenziali e assistenziali dovuti all’INPS e all’INPS Gestione Dipendenti Pubblici e/o premi assicurativi dovuti all’INAIL. Inoltre, la certificazione unica va anche utilizzata per attestare: l’ammontare dei redditi che non hanno concorso alla formazione del reddito imponibile ai fini fiscali e contributivi. Rientrano indubbiamente in questa categoria le tipologie di somme sopra menzionate, non assoggettate a ritenuta, in quanto non costituenti reddito imponibile per il percettore. CONTENUTO DELLA CERTIFICAZIONE UNICA “CU 2015” Il nuovo modello CU è composto: • dal Frontespizio, nel quale vengono riportate le informazioni relative al tipo di comunicazione, ai dati del sostituto, ai dati relativi al rappresentante firmatario della comunicazione, alla firma della comunicazione e all’impegno alla presentazione telematica; • dal Quadro CT, nel quale viene riportato l’indirizzo telematico dove il sostituto può ricevere in via telematica i dati contenuti nei modelli 730-4 resi disponibili dall’Agenzia delle Entrate, • dalla Certificazione unica 2015, che rappresenta l’essenza del nuovo modello, e che contiene una prima parte dedicata ai dati anagrafici del sostituto d’imposta e del percettore delle somme, ed una seconda parte che accoglie i dati fiscali e previdenziali relativi ai singoli percipienti: quest’ultima è suddivisa in due sezioni, differenziate in funzione delle tipologie reddituali corrisposte: una è relativa ai redditi da lavoro dipendente, equiparati ed assimilati, mentre l’altra è relativa ai redditi di lavoro autonomo, provvigioni e redditi diversi, come di seguito illustrato. FRONTESPIZIO Se il sostituto d’imposta intende, prima della scadenza del termine di presentazione, annullare una certificazione già presentata, deve compilare una nuova certificazione, compilando la parte relativa ai dati anagrafici del contribuente, barrando la casella “Annullamento” Se il sostituto d’imposta intende, prima della scadenza del termine di presentazione sostituire una certificazione già presentata, deve compilare una nuova certificazione comprensiva delle modifiche, barrando la casella “Sostituzione” Inserire i numeri delle certificazioni che vengono inviate QUADRO CT CERTIFICAZIONE UNICA 2015: DATI ANAGRAFICI DEL SOSTITUTO D’IMPOSTA E DEL PERCETTORE DELLE SOMME CERTIFICAZIONE UNICA 2015: SEZIONE “CERTIFICAZIONE LAVORO DIPENDENTE, ASSIMILATI ED ASSISTENZA FISCALE” La prima sezione, denominata “Certificazione lavoro dipendente, assimilati ed assistenza fiscale”, va utilizzata per attestare: l’ammontare complessivo dei redditi di lavoro dipendente, equiparati ed assimilati, di cui agli articoli 49 e 50 del TUIR, corrisposti nell’anno 2014 ed assoggettati a tassazione ordinaria (ritenuta a titolo d’acconto), tassazione separata, a ritenuta a titolo d’imposta e ad imposta sostitutiva. I redditi da dichiarare nella presente sezione sono ad esempio: stipendi, mensilità aggiuntive, indennità di trasferta, indennità e compensi corrisposti da terzi, borse di studio, compensi derivanti da rapporti di collaborazione coordinata e continuativa anche se svolti occasionalmente o con le modalità del progetto, trattamenti periodici corrisposti dai fondi pensione complementare. Per il commento a detta sezione, si rimanda ad una circolare dell’area Lavoro di Unicaf, di prossima emanazione. CERTIFICAZIONE UNICA 2015: SEZIONE “CERTIFICAZIONE LAVORO AUTONOMO, PROVVIGIONI E REDDITI DIVERSI” La seconda sezione, denominata “Certificazione lavoro autonomo, provvigioni e redditi diversi”, va utilizzata per attestare: l’ammontare complessivo dei redditi di lavoro autonomo, provvigioni e redditi diversi di cui agli artt. 53 e 67, comma 1, del TUIR; l’ammontare complessivo delle provvigioni, comunque denominate, per prestazioni, anche occasionali, inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari, nonché provvigioni derivanti da vendita a domicilio (art. 25-bis D.P.R. n. 600/1973); i corrispettivi dovuti dal condominio per prestazioni relative a contratti d’appalto, assoggettati alla ritenuta del 4% (art. 25-ter del D.P.R. n. 600/1973); l’ammontare complessivo delle indennità corrisposte per la cessazione dei rapporti di agenzia, per la cessazione da funzioni notarili e per la cessazione dell’attività sportiva, quando il rapporto di lavoro è di natura autonoma (lett. d), e), f), dell’art 17, comma 1, del Tuir). 1) Regole generali della sezione “Certificazione lavoro autonomo, provvigioni e redditi diversi” In base a quanto precisato nelle Istruzioni al modello CU 2015 si osserva che, in presenza di più compensi erogati allo stesso percipiente: o Il sostituto ha la facoltà di totalizzare i vari importi e di compilare un’unica comunicazione (per il medesimo percipiente), qualora i compensi corrisposti siano riferiti alla stessa causale; o qualora si tratti di compensi di natura diversa (e quindi riferiti a differenti causali), corrisposti al medesimo soggetto nello stesso anno, il sostituto è tenuto a compilare tante certificazioni quanti sono i compensi erogati nell’anno, avendo cura di numerare progressivamente le singole certificazioni riguardanti il medesimo percipiente. Nonostante il tenore letterale della precisazioni induca a ritenere obbligatoria la compilazione di un numero di certificazioni pari al numero dei compensi corrisposti, sembra ragionevole ritenere che il numero di certificazione debba corrispondere al numero delle tipologie reddituali erogate al medesimo percipiente, e che in ciascuna distinta certificazione i redditi, essendo della medesima tipologia, vadano sommati. Ad esempio, se nei primi mesi del 2014, un soggetto ha svolto prestazioni di lavoro autonomo occasionale, emettendo 3 note contabili di euro 1.000,00 ciascuna (per un importo complessivo di euro 3.000,00) e, negli ultimi mesi dell’anno ha svolto prestazioni di lavoro autonomo, emettendo 2 fatture di euro 4.000 + IVA ciascuna (per un importo complessivo di euro 8.000,00 + IVA), si ritiene che il sostituto d’imposta debba compilare due distinte certificazioni CU 2015: una relativa ai redditi di lavoro autonomo occasionale (codice M), indicante l’importo di euro 3.000,00, ed una relativa ai redditi di lavoro autonomo dipendenti dall’esercizio di un’arte e professione abituale (codice A), indicante l’importo di euro 8.000,00. 2) Compilazione della sezione “Certificazione lavoro autonomo, provvigioni e redditi diversi” “Dati relativi alle somme erogate – Tipologia reddituale” punto 1 “Causale”: va indicato il codice della causale del pagamento. I codici da indicare sono i seguenti: A – prestazioni di lavoro autonomo rientranti nell’esercizio di arte o professione abituale; B – utilizzazione economica, da parte dell’autore o dell’inventore, di opere dell’ingegno, di brevetti industriali e di processi, formule o informazioni relativi ad esperienze acquisite in campo industriale, commerciale o scientifico; C – utili derivanti da contratti di associazione in partecipazione e da contratti di cointeressenza, quando l’apporto è costituito esclusivamente dalla prestazione di lavoro; D – utili spettanti ai soci promotori ed ai soci fondatori delle società di capitali; E – levata di protesti cambiari da parte dei segretari comunali; G – indennità corrisposte per la cessazione di attività sportiva professionale; H – indennità corrisposte per la cessazione dei rapporti di agenzia delle persone fisiche e delle società di persone con esclusione delle somme maturate entro il 31 dicembre 2003, già imputate per competenza e tassate come reddito d’impresa; L – redditi derivanti dall’utilizzazione economica di opere dell’ingegno, di brevetti industriali e di processi, formule e informazioni relativi a esperienze acquisite in campo industriale, commerciale o scientifico, che sono percepiti dagli aventi causa a titolo gratuito (ad es. eredi e legatari dell’autore e inventore); L1 – redditi derivanti dall’utilizzazione economica di opere dell’ingegno, di brevetti industriali e di processi, formule e informazioni relativi a esperienze acquisite in campo industriale, commerciale o scientifico, che sono percepiti da soggetti che abbiano acquistato a titolo oneroso i diritti alla loro utilizzazione; M – prestazioni di lavoro autonomo non esercitate abitualmente; M1 – redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere; N – indennità di trasferta, rimborso forfetario di spese, premi e compensi erogati: – nell’esercizio diretto di attività sportive dilettantistiche; – in relazione a rapporti di collaborazione coordinata e continuativa di carattere amministrativo-gestionale di natura non professionale resi a favore di società e associazioni sportive dilettantistiche e di cori, bande e filodrammatiche da parte del direttore e dei collaboratori tecnici; O – prestazioni di lavoro autonomo non esercitate abitualmente, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (Circ. INPS n. 104/2001); O1 – redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (Circ. INPS n. 104/2001); P – compensi corrisposti a soggetti non residenti privi di stabile organizzazione per l’uso o la concessione in uso di attrezzature industriali, commerciali o scientifiche che si trovano nel territorio dello Stato ovvero a società svizzere o stabili organizzazioni di società svizzere che possiedono i requisiti di cui all’art. 15, comma 2 dell’Accordo tra la Comunità europea e la Confederazione svizzera del 26 ottobre 2004 (pubblicato in G.U.C.E. del 29 dicembre 2004 n. L385/30); Q – provvigioni corrisposte ad agente o rappresentante di commercio monomandatario; R – provvigioni corrisposte ad agente o rappresentante di commercio plurimandatario; S – provvigioni corrisposte a commissionario; T – provvigioni corrisposte a mediatore; U – provvigioni corrisposte a procacciatore di affari; V – provvigioni corrisposte a incaricato per le vendite a domicilio; provvigioni corrisposte a incaricato per la vendita porta a porta e per la vendita ambulante di giornali quotidiani e periodici (L. 25 febbraio 1987, n. 67); V1 – redditi derivanti da attività commerciali non esercitate abitualmente (ad esempio, provvigioni corrisposte per prestazioni occasionali ad agente o rappresentante di commercio, mediatore, procacciatore d’affari o incaricato per le vendite a domicilio); W – corrispettivi erogati nel 2014 per prestazioni relative a contratti d’appalto cui si sono resi applicabili le disposizioni contenute nell’art. 25-ter del D.P.R. n. 600 del 29 settembre 1973; X – canoni corrisposti nel 2004 da società o enti residenti ovvero da stabili organizzazioni di società estere di cui all’art. 26-quater, comma 1, lett. a) e b) del D.P.R. 600 del 29 settembre 1973, a società o stabili organizzazioni di società, situate in altro stato membro dell’Unione Europea in presenza dei requisiti di cui al citato art. 26-quater, del D.P.R. 600 del 29 settembre 1973, per i quali è stato effettuato, nell’anno 2006, il rimborso della ritenuta ai sensi dell’art. 4 del D.Lgs. 30 maggio 2005 n. 143; Y – canoni corrisposti dal 1° gennaio 2005 al 26 luglio 2005 da società o enti residenti ovvero da stabili organizzazioni di società estere di cui all’art. 26-quater, comma 1, lett. a) e b) del D.P.R. n. 600 del 29 settembre 1973, a società o stabili organizzazioni di società, situate in altro stato membro dell’Unione Europea in presenza dei requisiti di cui al citato art. 26-quater, del D.P.R. n. 600 del 29 settembre 1973, per i quali è stato effettuato, nell’anno 2006, il rimborso della ritenuta ai sensi dell’art. 4 del D.Lgs. 30 maggio 2005 n. 143; Z – titolo diverso dai precedenti. “Dati fiscali” punto 2: va riportato l’anno in cui è sorto il diritto alla percezione del compenso, da indicare solo qualora nella casella 1 sia stata indicata la lettera “G”, “H” o “I”; punto 4: va indicato l’ammontare lordo del compenso corrisposto (al netto dell’IVA eventualmente dovuta). Si precisa che il contributo integrativo destinato alle Casse professionali (ad es. il 2% o il 4%) non fa parte del compenso, e, pertanto, non va indicato nella predetta casella. Tale contributo non va indicato neppure al successivo punto 7. Dato che, come detto in premessa, la certificazione va compilata anche nel caso di corresponsione di compensi ad esercenti prestazioni di lavoro autonomo che hanno optato per i regimi agevolati, riguardanti le nuove iniziative di cui all’art. 13 della L. n. 388/2000, ovvero i nuovi “minimi” (ossia, l’imprenditoria giovanile ed i lavoratori in mobilità) di cui all’art. 27 del D.L. n. 98/2011, al punto 4 va indicato l’intero importo corrisposto, ancorché non assoggettato a ritenuta alla fonte. Il medesimo importo deve essere riportato anche al punto 7. Per esplicita previsione delle Istruzioni al modello, nel punto 4 (e, di conseguenza, nel punto 7) “non devono essere indicate le somme erogate ai soggetti di cui al quinto comma dell’art. 25-bis del citato D.P.R. n. 600 del 29 settembre 1973, per le sole prestazioni escluse dalla ritenuta, derivanti dalla specifica attività ivi prevista”. In ragione di tale esonero, non devono essere indicate le provvigioni non assoggettate a ritenuta per effetto delle esclusioni previste dal quinto comma dell'art. 25 bis del D.P.R. 600/73, come ad esempio le provvigioni che le cooperative agricole corrispondono ai mediatori e rappresentanti dei produttori agricoli e dai commissionari che operano nei mercati ortofrutticoli, escluse da ritenuta in virtù della specifica attività svolta a favore del settore agricolo. punto 5: va utilizzato per indicare le somme corrisposte a soggetti non residenti, non soggette a ritenuta in base al regime convenzionale per evitare le doppie imposizioni. Nelle Istruzioni al modello viene previsto che “in tal caso, il sostituto d’imposta deve conservare ed esibire o trasmettere, a richiesta dell’Agenzia delle Entrate, il certificato rilasciato dal competente ufficio fiscale estero, attestante la residenza del percipiente, nonché la documentazione comprovante l’esistenza delle condizioni necessarie per fruire del regime convenzionale. Nel caso in cui esista un modello convenzionale quest’ultimo debitamente compilato, sostituisce la predetta documentazione”. Si evidenzia che gli importi indicati nel punto 5 sono sempre ricompresi nel punto 4. punto 6: nel punto 6 è necessario utilizzare uno dei seguenti codici : 1 - nel caso di somme che non hanno concorso a formare il reddito imponibile (90% dell’ammontare erogato), relativo ai compensi percepiti dai docenti e dai ricercatori in base a quanto stabilito dal D.L. n. 185/2008; 2 - nel caso di somme che non hanno concorso a formare il reddito imponibile (rispettivamente l’80% dell’ammontare erogato per le lavoratrici ed il 70% per i lavoratori) per i lavoratori appartenenti alle categorie individuate con Decreto del Ministro dell’Economia e delle Finanze del 3 giugno 2011 in possesso dei requisiti previsti per fruire del beneficio fiscale previsto dall’art. 3 della L. 30 dicembre 2010, n. 238, a favore dei cittadini U trasferitisi in Italia per lavoro; 3 - nel caso di erogazione di altri redditi non soggetti a ritenuta ovvero esenti. Per ciascun codice indicato, occorre poi riportare il corrispondente ammontare nel successivo punto 7. punto 7: vanno indicate le somme diverse da quelle esposte al punto 5, che, per espressa disposizione di legge non costituiscono reddito imponibile per il percipiente e, pertanto, non sono state assoggettate a ritenuta (ad esempio la quota delle provvigioni corrisposte ad agenti di commercio, non soggetta a ritenuta in misura pari al 50% o all’80%, oppure le somme anticipate dai percipienti in nome e per conto dei committenti, preponenti o mandanti). Nel caso di compilazione del punto 7, deve essere compilato anche il precedente punto 6, indicando il codice 1, 2 o 3 (in linea generale si indica il codice 3). Si evidenzia che gli importi indicati nel punto 7 sono sempre ricompresi nel punto 4. punto 8: va indicato l’imponibile, determinato dalla differenza tra l’ammontare lordo di cui al punto 4 e le somme non soggette a ritenute, indicate nei punti 5 e 7. punto 9: va indicato l’importo delle ritenute a titolo d’acconto operate nell’anno. punto 10: va indicato l’importo delle ritenute a titolo d’imposta operate nell’anno. punto 11 va indicato l’ammontare delle ritenute non operate per effetto delle disposizioni emanate a seguito di eventi eccezionali, già compreso negli importi indicati nei precedenti punti 9 e 10. punti 20 e 21: vanno indicati gli importi dei contributi previdenziali, rispettivamente a carico del soggetto erogante e a carico del percipiente, dovuti in relazione a: o redditi contrassegnati al punto 1 dal codice “C”; o redditi annui superiori a 5.000 euro contrassegnati al punto 1, dalle lettere “M” (prestazioni di lavoro autonomo non esercitate abitualmente), M1 (redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere) e “V” (provvigioni corrisposte a incaricato per le vendite a domicilio) ESEMPIO DI COMPILAZIONE DELLA SEZIONE “CERTIFICAZIONE LAVORO AUTONOMO, PROVVIGIONI E REDDITI DIVERSI”: Commercialista che nel 2014 ha ricevuto competenze per: - Euro 10.000: Compenso assoggettato a ritenuta a titolo d’acconto del 20%: da inserire nella casella 8; - Euro 400: Contributo 4% Cassa professionale (calcolato su euro 10.000): non va inserito in alcuna casella, perché non fa parte del compenso; - Euro 4.000: Spese documentate anticipate dal professionista in nome e per conto del committente (non assoggettate a ritenuta ed escluse da IVA ex art. 15, n. 3, D.P.R. n. 633/1972): da inserire nella casella 7, indicando nella precedente casella 6 il codice 3 “Erogazione di altri redditi non soggetti a ritenuta ovvero esenti”; - Euro 2.000: Ritenuta a titolo d’acconto del 20% (calcolata su euro 10.000): da inserire nella casella 9. Nella casella “Tipologia reddituale” occorre inserire la causale A (“Prestazioni di lavoro autonomo rientranti nell’esercizio di arte e professione abituale”). A 14.000 3 4.000 10.000 2.000 SANZIONI In base al nuovo comma 6-quinquies dell’art. 4 del D.P.R. n. 322/1998 (introdotto, come detto, dall’art. 2 del D.Lgs. 175/2014), per l’omessa, tardiva o errata presentazione è prevista una sanzione pari a 100 euro per ogni certificazione unica, senza applicazione del cumulo giuridico previsto dall’ art. 12 del D.Lgs. 472/1997. Ciò significa che, nell’ipotesi in cui, ad esempio, il sostituto d’imposta ometta (ovvero presenti tardivamente o in maniera inesatta), certificazioni uniche per 30 percipienti, la sanzione che gli sarà attribuita in caso di accertamento ammonterà ad Euro 3.000,00 (100 x 30). In merito alla possibilità di avvalersi del ravvedimento operoso, si evidenzia che in occasione di Telefisco 2015, è stato chiesto all’Agenzia delle Entrate se, in caso di errori nella compilazione e nell’invio della nuova Certificazione unica sia ipotizzabile una regolarizzazione spontanea ad opera del sostituto d’imposta, mediante il ricorso al ravvedimento operoso, con il conseguente pagamento della sanzione ridotta ex articolo 13 del D.Lgs. 472/1997. Purtroppo, la risposta è stata negativa, in quanto l’Agenzia ha affermato che “i sostituti d’imposta possono correggere eventuali errori nella trasmissione delle certificazioni uniche, senza incorrere nelle sanzioni previste dall’articolo 2 del decreto semplificazioni, trasmettendo una nuova certificazione, corretta, entro i cinque giorni successivi alla scadenza prevista (7 marzo). Resta fermo l’obbligo di trasmettere comunque la certificazione corretta anche dopo questa scadenza. Non è prevista la possibilità di avvalersi dell’istituto del ravvedimento. Infatti, la tempistica prevista per l’invio delle certificazioni uniche (7 marzo) e il loro utilizzo per l’elaborazione della dichiarazione precompilata, che deve essere resa disponibile ai contribuenti entro il 15 aprile, non sono compatibili con i tempi normativamente previsti per il ravvedimento”. In sostanza, il diniego dell’Amministrazione Finanziaria viene spiegato adducendo due ragioni: - in primo luogo, viene sostenuto che i sostituti d’imposta possono correggere eventuali errori nella trasmissione telematica delle certificazioni uniche - senza incorrere nella sanzione pari a 100 euro per ogni certificazione omessa, tardiva o inesatta trasmettendo una nuova certificazione corretta, entro i cinque giorni successivi alla scadenza prevista, che, sempre secondo l’Agenzia, resta sempre e comunque individuata nel 7 marzo (anche se quest’anno il termine dell’invio è spostato a lunedì 9 marzo, in quanto il 7 marzo cade di sabato). Ne consegue che le eventuali certificazioni uniche correttive dovranno essere trasmesse entro il 12 marzo 2015 (e non entro il 14 marzo), se non si vuole incorrere in sanzioni. - In secondo luogo, la possibilità di avvalersi dell’istituto del ravvedimento, nella regolarizzazione delle certificazioni uniche, viene esclusa per questioni che sono correlate alla tempistica dell’obbligo: dal momento che l’invio delle certificazioni entro il termine fissato rappresenta un passaggio necessario per l’elaborazione della dichiarazione precompilata (modello 730) da parte dell’Amministrazione Finanziaria, che deve essere resa disponibile online per i contribuenti entro il 15 aprile, eventuali ritardi sarebbero inconciliabili con i tempi normativamente previsti per il ravvedimento e non consentirebbero la messa online della precompilata in tempo utile. E’ evidente che la risposta fornita dall’Agenzia si basa su mere ragioni organizzative e prescinde del tutto dal fondamento giuridico del ravvedimento operoso, istituto che, in linea di principio, si applica a tutte le violazioni tributarie. Oltre a ciò, occorre ricordare che l’invio delle certificazioni uniche riguarda anche i dati di soggetti che non sono interessati dalla dichiarazione precompilata (come, ad esempio, i soggetti titolari di partita Iva), per i quali un eventuale posticipo della trasmissione telematica delle certificazioni uniche non implicherebbe alcunché. Considerati i dubbi sollevati dalla risposta fornita dell’Agenzia, sarebbe auspicabile che l’Agenzia rivedesse la propria interpretazione, trasferendola in modo ufficiale in una circolare. Per info: Stefano Bargossi

Scarica