1 ANCHE LE BANCHE “FALLISCONO” IL BAIL-IN SPIEGATO AI CITTADINI La direttiva Europea 59/2014/UE introdotta nel nostro paese il 1 gennaio 2016, prevede che “in caso di crisi “di una banca, siano “la banca stessa e i suoi clienti a pagare” e non, come avveniva prima, lo Stato; e quindi il salvataggio era a carico “di tutti i cittadini italiani”. 2 Un po’ di storia • Fino ad ora in Italia i soldi in banca erano considerati sicuri. Ora non più. L’introduzione delle nuove regole europee (bail-in) poco più di un mese dopo la bancarotta di quattro banche in crisi, ha gettato nel panico il mondo dei risparmiatori. Improvvisamente si scopre che non solo i bond bancari ma anche i depositi sopra i 100mila euro, sono sicuri. • In verità, non esiste nulla di sicuro al mondo. Ma tutti i sistemi finanziari abbisognano di un sistema sicuro per fare i pagamenti, e in tutti i sistemi finanziari moderni questo strumento è rappresentato dai depositi bancari. La loro sicurezza è offerta dal capitale di altri investitori più sofisticati che assorbono per primi le perdite e/o dallo stato. • Il capitale è rappresentato dal numero di azioni in circolazione ma i banchieri italiani non amano emettere azioni, perché metterebbero in gioco “la loro poltrona”. Per questo hanno fatto pressioni sul governo affinchè comprasse (a prezzi inflazionati) i crediti inesigibili. 3 Cos’è il BAIL-IN? • Il bail in - letteralmente 'cauzione interna' - è il cuore della normativa sul risparmio entrata in vigore lo scorso 1° gennaio nei Paesi aderenti all'Unione europea. Si basa sul concetto che, per il salvataggio di una banca, a pagare debbano essere in primo luogo gli azionisti dell'istituto stesso, senza ricorrere ad aiuti esterni, di un'altra società o, in particolare, dello Stato (in questo caso ci troveremmo di fronte a un bail out). L'obiettivo della direttiva Brrd, acronimo che sta per Bank Recovery and Resolution Directive, è quello di evitare altri salassi pubblici come nel caso dell'Abn Amro e di alcuni istituti tedeschi, travolti dalla crisi dei mutui subprime e rimasti in vita grazie a pesanti iniezioni di denaro pubblico. (in Italia “Banco Ambrosiano, ndr). • Sulle procedure vigileranno la Banca centrale europea (Bce) e, entro i nostri confini, Bankitalia e Consob. 4 IL PRECEDENTE • Un anticipo di questo meccanismo in Italia si è visto con il salvataggio delle quattro banche commissariate: Banca Etruria, Carichieti, Carife e Banca Marche. Con la differenza che, in questo caso, il governo ha messo a disposizione un paracadute da 100 milioni di euro per i risparmiatori, e gli istituti - diventante good bank - si sono rimesse in piedi grazie ai soldi anticipati dal Fondo interbancario e dal prestito concesso dalle banche più grosse (Banca Intesa, Unicredit e Ubi><banca). • In tutto, una manovra da quasi 4 miliardi di euro. 5 Banca del Territorio addio? • L’evoluzione verso l’Unione Bancaria e l’Unione del mercato dei Capitali lasciano poco spazio per le vecchie “Banche del Territorio”: 1) Rischi troppo concentrati per forti legami tra raccolta e impieghi. 2) Costi di “compliance” troppo elevati, sia per la banca sia per il regolatore. 3) eccessiva frammentazione finanziaria del mercato dei capitali, specie per le imprese. 4) potenziali conflitti d’interesse sulla governance. Rassegnamoci: Il nuovo “Territorio” di riferimento è l’Europa 6 Di padre in figlio, di generazione in generazione … “Siamo sempre andati lì, mio nonno andava lì, mio padre andava lì, io mi fidavo e andavo lì” La banca si ereditava, come un vecchio comò di famiglia, di padre in. figlio. Più che una banca, un albero genealogico. La si trovava sotto casa, come il droghiere e il giornalaio. Oggi andiamo al Grande Centro Commerciale – o usiamo Amazon. Ma la banca è sempre lì, sotto casa. Oggi la banca va scelta con attenzione – Visto che la si paga … 7 CHI RISCHIA • Dunque, chi rischia davvero con il bail in? In prima linea ci sono gli azionisti che, come nel caso dei quattro istituti salvati di recente, vedranno azzerato il valore delle proprie azioni. Se la cifra non è sufficiente, si andrà ad agire sulle 'azioni di risparmio' e sulle obbligazioni convertibili in azioni (subordinate) emesse dall'istituto bancario in crisi. Al terzo gradino di rischio, troviamo i «titoli subordinati senza garanzia», ovvero quelle obbligazioni subordinate diventate tristemente famose con il crac delle quattro banche. E poi ancora alle altre obbligazioni non garantite, tra cui quelle 'senior insecured'. 8 Graduatoria dei rischi per i risparmiatori grafico 9 CHI E' TUTELATO • E i correntisti cosa rischiano? Quelli con conti inferiori ai 100mila euro nulla. Questi risparmi, infatti, vengono comunque coperti dal Fondo di garanzia dei depositi (la cifra sale a 200mila se il conto è cointestato). La cosa vale anche per le piccole e medie imprese. Ci si può rifare sull'impresa o la persona fisica più ricca, invece, cioè con un conto di oltre 100mila euro, ma solo per la parte eccedente quella somma. Salve anche le obbligazioni bancarie garantite (ad esempio i covered bond), i titoli depositati in un conto titoli (se non sono stati emessi dalla banca coinvolta nel bail-in); le disponibilità dei clienti custodite presso la banca, come il contenuto delle cassette di sicurezza; i debiti della banca verso dipendenti, fornitori, fisco ed enti previdenziali ovvero quanto riguarda retribuzioni, prestazioni pensionistiche e servizi essenziali per il funzionamento della banca. 10 Le obbligazioni bancarie • Nel mercato esistono varie tipologie di obbligazioni bancarie, ma • • • • due sono gli elementi fondamentali che il risparmiatore deve tenere a mente: il tipo di rischio sopportato, che dipende dall’obbligazione acquistata (soprattutto il rischio di default, cioè di fallimento dell’emittente); il rendimento che è lecito attendersi. Che cosa è un’obbligazione (un bond, un titolo obbligazionario) abbiamo visto che le banche sono emittenti abituali di bond. Inoltre le Banche possono emettere obbligazioni con diversi gradi di rischio, o subordinazione. Cosa significa? A seconda del livello di subordinazione del bond sarà diversa per l’investitore la priorità di rimborso in caso di fallimento dell’emittente. 11 Le obbligazioni bancarie continua: • La lista d’attesa per accedere al patrimonio fallimentare è, quindi, tanto più lunga quanto più basso è il livello di subordinazione dell ’ obbligazione. Il grafico seguente illustra i vari gradi di subordinazione, con le relative prospettive di rischio e rendimento. 12 gradi di subordinazione delle obbligazioni bancarie • 1. Obbligazioni ordinarie senior • Sono i bond più sicuri emessi da una banca. Con queste obbligazioni, infatti, in caso di default dell’emittente, il detentore verrebbe rimborsato per primo con il patrimonio derivante dalla liquidazione degli attivi, ovvero con i soldi ricavabili dalla vendita del patrimonio della banca. Attenzione però: essere rimborsati per primi non significa necessariamente essere rimborsati integralmente. Tra i bond senior, i titoli obbligazionari covered e quelli senior secured sono altresì garantiti da parti specifiche del patrimonio dell’emittente e, quindi, sono relativamente più sicuri, mentre i senior unsecured sono privi di garanzie reali. 13 Continua: • L’ipotesi del mancato pagamento di una cedola non è contemplata per le obbligazioni senior: tale evento si tradurrebbe in un default. Le obbligazioni senior possono avere scadenze e cedole di varie tipologie (ne abbiamo parlato precedentemente), la normativa non impone vincoli. Tipicamente le obbligazioni senior hanno un rendimento più basso ed un rating più alto di altri bond bancari, ma ATTENZIONE: è difficile che un’obbligazione bancaria renda meno del BTP di pari scadenza! A voi la scelta. • 2. Obbligazioni Lower Tier II (o LT2) • Rappresentano il primo grado di subordinazione per un’obbligazione. Il mercato italiano ne è ricco. I Lower Tier II sono tipicamente emessi con scadenza 10 anni e, comunque, non possono avere una scadenza inferiore ai 5 anni. I bond decennali hanno una cedola fissa fino al quinto anno, data nella quale è possibile per l’emittente richiamare (ricomprarsi a 100) l’obbligazione, che poi si trasforma in un tasso variabile più uno spread. 14 Continua : • 3. Obbligazioni Upper Tier II Scendendo nella scala di subordinazione incontriamo questi titoli che, tipicamente, presentano tasso fisso e scadenza 10 anni. Per queste obbligazione è possibile che l ’ emittente NON paghi la cedola periodica in casi particolari. Il mancato pagamento di una cedola NON costituisce evento di default, ma le cedole sono cumulate (prima o poi l’emittente le dovrà pagare). • 4. Obbligazioni Lower Tier III (o LT3) Sono bond del tutto simili ai LT2, ma possono avere scadenze inferiori ai 5 anni. 15 Continua : • 5. Obbligazioni Tier I • Il grado più basso (junior) di subordinazione implica che queste obbligazioni sono le prime a subire le conseguenze dei problemi della banca. Tipicamente sono bond perpetui (senza scadenza), ma richiamabili a partire dal decimo anno. Anche qui è prevista una trasformazione in tasso variabile con uno “step-up” (in breve, la cedola aumenta nel tempo). • A seconda di quanto c’è scritto nel prospetto, è possibile che per l’emittente sia obbligatorio cancellare il pagamento delle cedole in alcuni casi particolari. 16 Continua: • Tali cedole, contrariamente agli altri subordinati NON sono cumulabili, cioè se “saltano” l’investitore le perde. In alcuni casi può essere prevista una riduzione del valore nominale dell’obbligazione (se il bilancio della banca è particolarmente “brutto” il valore nominale scenderà). • Cioè, per essere chiari, pur in assenza di fallimento è possibile che il capitale possa o debba essere ridotto. I Tier 1 sono i bond che vengono per ultimi (appena prima delle azioni) in caso di procedura fallimentare dell’emittente. • Rischio non da poco. 17 riepilogando 18 Per concludere: • Come avete visto, in alcuni tipi di obbligazioni subordinate l’emittente ha la facoltà (e l ’ obbligo in alcune circostanze) di non pagare l’interesse periodico, cioè la cedola, senza incorrere per questo in un fallimento, come invece normalmente avverrebbe per un’obbligazione NON subordinata, cioè senior. • Su alcuni siti internet, è possibile misurare quotidianamente e in modo gratuito il rischio di ogni strumento finanziario (insieme all’andamento del prezzo e della liquidità) e di ogni portafoglio di investimento che vorrete creare. • La consapevolezza dell ’ investitore è importantissima perché, come ripetiamo spesso, un risparmiatore che impara a conoscere gli strumenti finanziari impara a evitare problemi. 19 Suggerimento: • Per qualsiasi altro dubbio, sul sito dell'Associazione bancaria italiana (www.abi.it) c'è una guida alle nuove norme sul risparmio con dieci domande e altrettante risposte sul tema. 20 QUALI SONO LE FORME DI INVESTIMENTO ESCLUSE DAL ‘BAIL IN’ • Sono completamente esclusi dall ’ ambito di applicazione e non possono quindi essere né svalutati né convertiti in capitale: • i depositi protetti dal sistema di garanzia dei depositi, cioè quelli di importo fino a 100.000 euro; • le passività garantite, inclusi i covered bonds e altri strumenti garantiti; • le passività derivanti dalla detenzione di beni della clientela o in virtù di una relazione fiduciaria, come ad esempio il contenuto delle cassette di sicurezza o i titoli detenuti in un conto apposito; 21 QUALI SONO LE FORME DI INVESTIMENTO ESCLUSE DAL ‘BAIL IN • le passività interbancarie (ad esclusione dei rapporti infragruppo) con durata originaria inferiore a 7 giorni; • le passività derivanti dalla partecipazione ai sistemi di pagamento con una durata residua inferiore a 7 giorni; • i debiti verso i dipendenti, i debiti commerciali e quelli fiscali purché privilegiati dalla normativa fallimentare. 22 COSA RISCHIANO I DEPOSITANTI • I depositi fino a 100mila euro, quelli cioè protetti dal Fondo di garanzia, sono esclusi dal bail-in. Questa protezione riguarda, ad esempio, le somme sul conto corrente o in un libretto di deposito e i certificati di deposito coperti dal Fondo di garanzia. Anche per la parte eccedente i 100mila euro, i depositi delle persone fisiche e delle piccole e medie imprese hanno un trattamento preferenziale: sopporterebbero un sacrificio solo nel caso in cui il bail-in di tutti gli strumenti con un grado di protezione minore non fosse sufficiente a coprire le perdite e a ripristinare un livello adeguato di capitale. 23 Meglio prevenire che seppellire, Prima di applicare il “bail-in” l’Europa”controlla che il “recovery plan” venga applicato in modo corretto, e cioè: • Verifica degli attivi (AQR) con riconoscimento • • • • sofferenze e accantonamenti forzati Aumenti di capitale Conversione forzosa delle obbligazioni Sospensione dei pagamenti di cedole e dividendi Cambiamenti di Management e Governance. 24 Prevenire è meglio che curare: • Possibili reazioni gestionali: • Aumento “a tappeto” delle commissioni • Chiusura filiali e taglio dei servizi ai clienti • Drastica riduzione del personale • Riduzione degli investimenti tecnologici. prevention C u r e 25 BCE: le cinque priorità di vigilanza dal 2016 1) Rischio di modello imprenditoriale e di redditività 2) Rischio di credito 3) Adeguatezza patrimoniale 4) Governo dei rischi e qualità dei dati digitali 5) liquidità Rischio di modello imrenditoriale e di redditività Rischio di credito Adeguatezza patrimoiale Governo dei rischi e qualità dei dati digitali Liquidità 26 La tempesta perfetta del modello bancario tradizionale • L’altro ieri: crisi del modello distributivo Dovranno essere ristrutturate migliaia di filiali • Ieri: crisi della struttura patrimoniale I requisiti di solidità sono sempre più rigorosi • oggi: Crisi del conto economico • domani: crisi del rapporto con famiglie ed imprese 27 COSA RISCHIANO I DEPOSITANTI II Parte • I depositi al dettaglio oltre i 100mila euro possono essere esclusi dal bail-in per evitare rischi di contagio e preservare la stabilità finanziaria, sempre che il bail-in sia stato applicato ad almeno l’8% del totale delle passività e al 5% dell’indebitamento complessivo. proponiamo un piccolo esempio di “carta dei diritti dei risparmiatori” di cui siamo fautori: • Qui 28 carta dei diritti dei risparmiatori • Hai diritto di sapere dove, come e in che cosa stai investendo: l ’ asset allocation (cioè la ripartizione degli investimenti per esempio in azioni e obbligazioni, area geografica e valute), i meccanismi che portano a produrre utili o perdite e le caratteristiche giuridiche cruciali – come la subordinazione delle obbligazioni bancarie, per citare un argomento molto in voga in questi giorni. 29 I rendiconti, cioè i documenti in cui è riassunto l’andamento dei propri investimenti in un determinato periodo, devono fornire tutte le informazioni rilevanti sulla storia dei vostri risparmi, esponendole in modo chiaro e comprensibile a qualsiasi risparmiatore. Non solo: i rendiconti devono essere facilmente accessibili e per questo è bene che siano disponibili anche in versione digitale. 30 . • Deve essere chiaro quali rischi correte e che cosa può accadere ai vostri risparmi se le cose vanno male. • Il rischio deve essere quantificato in modo comprensibile a chiunque. La domanda “ Quanto posso perdere e perché? ” deve avere risposte trasparenti. 31 . • Deve essere possibile smobilizzare gli investimenti in modo rapido e senza costi aggiuntivi. • Se gli investimenti non sono liquidi, deve essere chiaramente detto perché e quali sono le potenziali conseguenze sul risultato finale. • Per esempio, se un’obbligazione bancaria non è quotata e non ha mercato, deve essere detto esplicitamente 32 . • I costi devono essere espressi senza ambiguità. • Deve essere chiaro sia il totale dei costi, sia la loro composizione – cioè chi e che cosa viene remunerato – evidenziando i conflitti d ’ interesse tra il risparmiatore e chi gli vende i prodotti d’investimento. • I costi sono l’elemento più “misurabile” degli investimenti e hanno una grande incidenza sul risultato finale, quindi devono essere trasparenti 33 . • Spesso chi vuole farvi fare un determinato investimento ha un interesse in conflitto con il vostro: deve dirvelo chiaramente. • Il conflitto d’interesse tra risparmiatori e reti bancarie e di promotori costa ai risparmiatori italiani circa l’1,5% del PIL all’anno 34 . • Tutti dovrebbero avere accesso a servizi di consulenza finanziaria ai propri investimenti, anche senza possedere un conto milionario: grazie alla tecnologia oggi questo è possibile a costi contenuti, quindi pretendetelo 35 . • I prodotti d’investimento disponibili sul mercato sono moltissimi: è importante poter ricevere indicazioni mirate che permettano di trovare soluzioni coerenti con i propri obiettivi, profilo ed esigenze. 36 . • Per ogni obiettivo d ’ investimento devono essere offerte diverse soluzioni, visto che il panorama dei prodotti d ’ investimento è ampissimo: le principali differenze devono essere chiaramente evidenziate, in particolare i costi e i rischi associati all’investimento. 37 . • Il mero atto di acquisto e vendita di uno strumento finanziario deve poter avvenire a costi molto bassi. Questo perché la tecnologia ha ridotto sensibilmente la distanza tra il risparmiatore e il mercato. • Migliaia di prodotti di largo consumo sono venduti e acquistati su Amazon a costi economici: non ci sono ragioni per cui non si possa fare lo stesso con i prodotti finanziari 38 Per concludere: • Cosa c’entrano i bancari? • Ribadiamo che i “ bancari ” NON sono i “ banchieri ” , cioè i dipendenti sono lavoratori che per guadagnarsi lo stipendio, debbono sottostare alle direttive impartite dai responsabili delle banche. • Cioè se una banca crea un prodotto finanziario, il dipendente è “obbligato” o meglio “gentilmente invitato” a “collocarlo sul mercato” cioè a venderlo a tutti i clienti che entrano in banca. • Spesso le banche legano premi (leggi “sistemi incentivanti”) alla quantità di prodotti creati dalla banca stessa e venduti alla clientela, per cui i dipendenti sono “gentilmente invitati” a vendere PRIMA i prodotti che la banca ha creato e poi ………. quello che il cliente chiede. 39 E ancora: • Gli ultimi scandali delle quattro banche italiane di cui non riportiamo il nome, stanno distruggendo la fiducia dei risparmiatori nei confronti NON delle Banche ma delle donne e degli uomini che lavorano nelle banche, cioè dei BANCARI. • Come sindacato che tutela chi lavora nelle banche, vogliamo gridare a voi cittadini che ci state ascoltando che i lavoratori del credito NON c’entrano con i prodotti che le banche vendono ma addirittura, le organizzazioni sindacali che li rappresentano hanno chiesto a gran voce: 40 E ancora: . CHE VENGA STUDIATO UN “NUOVO MODO DI FARE BANCA” CHE L’ETICA, INTESA COME CORRETTEZZA , DIVENTI IL VERO MODO DI OPERARE ALL’INTERNO DEL SETTORE 41 E ancora: CHE I PREMI CHE VENGONO DATI AI DIPENDENTI SIANO LEGATI ALLA “CORRETTEZZA “ NEL VENDERE E NON SOLO ALLE QUANTITA’ VENDUTE CHE IL RUOLO SOCIALE DELLE BANCHE DIVENTI ANCHE UN MODO PER DIFFONDERE LE CONOSCENZE SUL MONDO DELLA FINANZA 42 E ancora: • Quanto sta avvenendo nel mondo del credito può minare alle fondamenta il corretto rapporto di fiducia che deve esistere tra il lavoratore bancario e i risparmiatori, nella consapevolezza che entrambi divengono i soggetti deboli quando l ’ attività bancaria diventa insana speculazione e ricerca spasmodica del profitto. RICORDATEVI: La Banca è come una AZIENDA, vende ciò che produce, 43 Le pillole di “nonna Pina” • Quando entrate in banca dovete avere ben presente quello che volete ottenere • Pretendete sempre di avere informazioni, più ne saprete, meno rischi correte • Se volete un mutuo, chiedete più preventivi in più banche 44 Le pillole di “nonna Pina” • Se volete fare un investimento, fatevi dare la “MIFID” cioè quel questionario che evidenzia la vostra propensione al rischio e quindi al tipo di investimento che volete fare. • MAI fidarsi di alti rendimenti e/o di rendimenti SOPRA quello che rendono i titoli di stato a breve o a lungo, in quanto le banche giocano su quello. 45 E in ultimo …….. • Chiedete SEMRE alle Associazioni di consumatori e/o ai Sindacati di categoria, • Se avete dei dubbi PRIMA chiedete e poi andate in Banca RICORDATEVI: In caso vi riteniate “imbrogliati” potete rivolgervi all’ARBITRO BANCARIO” 46 Il bail-in interessa anche rapporti aperti ad Enti ed Istituzioni ed i loro rapporti di Tesoreria? • Dal bail-in sono sempre esclusi i depositi della clientela della Banca (compresi quindi i clienti diversi da persone fisiche, microimprese, piccole e medie imprese) di importo pari o inferiore a Euro 100.000 I depositi di liquidità eccedenti Euro 100.000 dei clienti diversi da persone fisiche, microimprese, piccole e medie imprese sono equiparati alle obbligazioni senior fino al 31/12/2018. A partire dal 1° gennaio 2019, tali depositi saranno interessati dal bail-in in subordine rispetto alle obbligazioni senior. 47 e ancora: • UIL.C.A – il sindacato dei cittadini (“da una sola parte, dalla parte dei lavoratori”) • BSVA – lo studio legale che affianca il sindacato e i cittadini e poi: …………… STATE SERENI

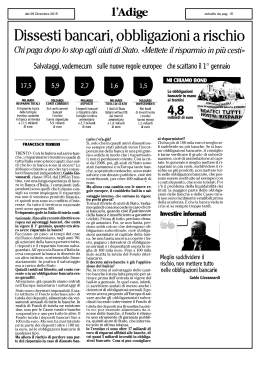

Scaricare