www.pwc.com 27 maggio 2014 La due diligence finanziaria Università degli Studi Milano Bicocca Strictly Private and Confidential La due diligence finanziaria - Agenda 1. La due diligence 2. Gli obiettivi della due diligence finanziaria 3. La quality of earnings 4. L'analisi dell’indebitamento netto 5. L'analisi del business plan La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 3 1. La due diligence Che cos’è una due diligence Due diligence is the process whereby our client satisfy himself that the transaction is entered after due and careful enquiry and that all relevant regulatory and legal requirements have been properly complied with” Si tratta di un’indagine conoscitiva su un Target (business, società, gruppo di società, ecc.) oggetto di un’operazione straordinaria effettuata da uno o più soggetti che hanno interesse a valutare in maniera approfondita lo stato degli affari del Target stesso. La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 5 Gli obiettivi della due diligence • Fornisce all’investitore un quadro d’insieme completo delle aree critiche e dei punti di forza del Target al fine di comprendere meglio le potenzialità dell’operazione • Consente il riequilibrio del tavolo negoziale tra le parti fornendo all'investitore elementi base per la negoziazione del contratto • Definisce criticità e l'impatto delle stesse sugli elementi di base della valutazione e, quindi, sul prezzo La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 6 I destinatari della due diligence • Investitori potenziali di capitale (investitori strategici o finanziari) • Potenziali finanziatori dell’operazione (es. banche finanziatrici nelle operazioni di LBO) • Analisti/valutatori d’azienda La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 7 Le diverse tipologie di due diligence In base all’oggetto Finanziaria/ di mercato / Strategica; Fiscale/Legale; HR/Pensioni; Tecnica/Ambientale; Regulatory In base ai soggetti Buy side DD Vendor DD/Vendor Assistance Financial institutions In base al livello di informazioni No access Data Room DD Full access DD Il ruolo del consulente (1/2) • Il ruolo del consulente è quello di comprendere le esigenze del cliente ed “inquadrare” il contesto della transazione • Il consulente deve esaminare approfonditamente il business, riportare le criticità riscontrate al cliente e fornirgli informazioni di valore aggiunto • Non esiste una definizione a priori delle analisi e delle procedure richieste in un esercizio di due diligence: queste vengono di volta in volta definite con il cliente sulla base delle sue esigenze conoscitive e sui rischi potenziali dell’operazione. La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 9 Il ruolo del consulente (2/2) • Migliora ed arricchisce la comprensione che il suo cliente ha del business del Target. • Definisce la qualità dei parametri finanziari alla base del modello di valutazione di modo che l'investitore possa considerare i relativi rischi ed opportunità • Fornisce informazioni utili per la negoziazione • Collabora con i legali del cliente alla preparazione dello SPA • Identifica le criticità che possono prospettarsi post acquisizione connessi alla trabsizione ed all'integrazione La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 10 Due diligence finanziaria Vs Audit • Passato (3 anni) e futuro vs Passato (1 anno) • Scopo definito dal cliente vs scopo definito dalla legge e dai principi di revisione • Accesso che può essere limitato vs accesso illimitato • Test di sostanza molto limitati vs estesi • Focus sui conti gestionali vs bilancio civilistico • Report vs opinion La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 11 2. Gli obiettivi della due diligence finanziaria Come i vari parametri si correlano ai fini della valutazione e del prezzo Typical purchase price components Enterprise Value Debt & Debtlike Items EV commonly based on EBITDA multiple or DCF Earnings Most deals “Cash and Debt free” Debt & Debt-Like Normal level or closing date wc should be provided by seller Working Capital Equity Value Working Capital adjustments Other price adjustments As determined by the mechanics of the SPA SPA Considerations Cash Consideration La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 12 La due diligence finanziaria in sintesi La due diligence finanziaria è un’analisi di dati economico-finanziari, gestionali e statistici finalizzata alla valutazione complessiva dell’azienda target che permette di identificare: • “deal breakers” potenziali • “hidden values” • “deal issues” • la redditività normale ricorrente e sostenibile del business • trend storici “effettivi” a condizioni operative costanti • sensitività su budget e piani • le criticità connesse alla futura integrazione La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 13 Deal breakers e hidden values Deal breakers • Rischi, situazioni, eventi prospettici di entità tale da costituire un impedimento alla conclusione della transazione • Sono legati al contesto della transazione • La loro identificazione richiede, oltre a competenze analitiche ed esperienza, un’indipendenza di giudizi Hidden values • Tutto ciò che non è evidente/apparente nella quotidianità ma che può rappresentare un’opportunità nel contesto della transazione La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 14 Deal issues • Gli aspetti critici del business rilevanti ai fini della transazione • Alcuni esempi: - Marcata stagionalità del business - Andamento anomalo negli investimenti e nei costi discrezionali - Elevata concentrazione dei clienti o dipendenza da pochi fornitori La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 15 3. La Quality of earnings Che cos è la Quality of earnings • La Quality of Earnings è l’esercizio che consente di determinare il livello normale sostenibile di redditività di un business • Si effettua su dati storici ma è fortemente orientata al futuro in quanto deve tenere conto della struttura di costo e ricavo prospettica • La reddività, tipicamente misurata in termini di EBIT ed EBITDA, viene aggiustata per tenere conto di elementi non ricorrenti o “discontinued” o non operativi • L’EBIT/ EBITDA aggiustato è tipicamente usato come base per i modelli di valutazione e la definizione del prezzo La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 17 Alcuni esempi di aggiustamenti • Costi/ricavi non inerenti al business o non ricorrenti • Classificazione non adeguate di voci • Operazioni di copertura avente natura commerciale • Operazioni con entità correlate (“transfer pricing” e “management fee”) con potenziali differenze rispetto ai valori di mercato La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 18 Altri esempi • Voci non riproducibili per una diversa struttura attesa dei costi • Normalizzazione di alcune voci di costo (tipicamente perdite su crediti e svalutazioni del magazzino) • Business/attività che sono presenti solo nei dati storici o nei dati prospettici (stabilimenti, punti vendita...) La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 19 Un esempio: il caso Gasket Underlying Gaskets Group EBITDA € in millions Sales, reported Actual FY06 Actual FY07 334.7 342.9 EBITDA, reported 43.1 43.9 Reported EBITDA % 12.9% 12.8% (1.8) (1.2) (0.6) 0.1 Adjustments: Classification Cash discount, net Bank expenses Forex differences, net (1) (2) (3) (0.7) (1.3) (0.5) 1.1 Extraordinary costs Start-up product launches Start-up new production plants (4) (5) (0.4) (0.4) - (1.4) (0.4) (1.0) Non recurring / normalization Gain on fixed assets disposal, net Grants and subsidies Normal level of bad debt Inventory slow-moving (6) (7) (8) (9) (0.4) (0.3) (0.1) [..] (0.8) (0.3) (0.2) (0.3) [..] Total adjustments (1.5) (4.0) EBITDA - adjusted 41.6 39.9 EBITDA adjusted % 12.4% 11.6% Source: Financial Statements, Trial balances and PwC analysis La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 20 Il caso Gasket • La redditività riportata viene aggiustata per tenere conto di: • Errate classificazione nei management accounts (costi operativi inclusi tra gli oneri finanziari) • Costi considerati straordinari, ma di fatto ricorrenti • Elementi non strettamente legati all’operatività del business (plusvalenze) o non ricorrenti (contributi in conto esercizio) • Identificazione dei livelli normali di svalutazione dei crediti e del magazzino La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 21 4. L’analisi dell’indebitamento netto L’indebitamento netto – perché è importante in una transazione? • Il prezzo di vendita è spesso basato sulla seguente formula: Equity value = Enterprise value – Posizione finanziaria netta al closing • In tal caso si dice che il prezzo è determinato secondo la logica “cash-free debt-free” La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 23 L’indebitamento netto – cosa è importante? (1/2) • Identificare e separare le singole componenti • Comprendere e condividere eventuali elementi negoziali già concordati tra le parti • Considerare il valore degli aggiustamenti • Identificare il profilo di cassa reale • Identificare gli impegni e obblighi assunti fuori bilancio La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 24 L’indebitamento netto – cosa è importante? (2/2) Obblighi e impegni assunti Cassa Elementi chiave Debito finanziario La due diligence finanziaria • Università degli Studi Milano Bicocca Valore aggiustamenti Poste di natura finanziaria 27 maggio 2014 25 Indebitamento netto – come valutare? (1/2) Analisi Cassa e titoli Fattori da considerare Definiti come cassa reale e titoli prontamente liquidabili che possono essere trasformati in denaro senza alcuna perdita. I titoli devono essere valutati all’ultima data disponibile. Debito finanziario Definito come debito dovuto a persone o istituzioni finanziarie a condizioni e scadenze stabilite. Il debito finanziario identificato dal management è un utile punto di partenza e spesso identifica ciò che loro utilizzano per valutare l’indebitamento o il rapporto con il patrimonio netto (es. c/c passivi, finanziamenti, ecc.). É importante identificare il debito finanziario poiché tipicamente esso sarà assunto o rifinanziato dall’acquirente. Poste di natura finanziaria Definite come saldi più simili al debito che all’operatività aziendale (es. accordi finanziari con il venditore, scaduto fornitori, fondi ristrutturazione, ecc.) ed include tutte le altre voci finanziarie identificate durante lo svolgimento del nostro lavoro (es. fondi pensione, prezzi di acquisto differiti su acquisizioni, ecc.). E’ importante comprendere l’impatto sulla cassa di tali poste. La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 26 Indebitamento netto – come valutare? (2/2) Analisi Valore aggiustamenti Fattori da considerare La cassa vincolata (“Trapped Cash”) viene solitamente esclusa dalla cassa reale. Altri elementi di aggiustamento potrebbero essere anticipo Ri.Ba., factoring, lettere di credito. Il valore degli aggiustamenti dovrebbe essere determinato previa comprensione dell’approccio del cliente con riferimento al calcolo della posizione finanziaria netta. Obblighi e impegni Definiti come obblighi futuri di esborso inclusi nei conti d’ordine (es. leasing finanziari) o potenziali esborsi subordinati al verificarsi di eventi futuri incerti (es. cause legali). L’inclusione di queste poste nel computo dell’indebitamento netto dipenderà dalla negoziazione tra le parti. La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 27 Un esempio: il caso Tullock Tulloch Group - PFN aggiustata 31 Dic 06 31 Dic 07 Consuntivo Consuntivo € in milioni Posizione finanziaria netta riportata (3,2) (2,6) (1) (2) (3) (4) (8,8) (0,6) (0,5) 0,6 (9,3) (10,0) (1,3) (0,5) 0,6 (11,2) (5) (6) (7) (8) (9) (10) (3,0) (2,3) (0,5) (2,5) (8,3) (3,0) (2,4) (0,4) (3,0) (1,0) (1,0) (10,8) (20,8) (24,6) (5,5) (1,5) (6,2) (1,5) Aggiustamenti preliminari della due diligence Factoring - Ri.ba Debiti per capex Debiti per imposte d'esercizio Investimenti finanziari a breve Aggistamenti derivanti dal CCN Fondo per rimozione amianto Fondo TFR Fondo contenzioso legale Dividendi da pagare Costi relativi alla transazione (VDD, LD,FDD ecc.) Bonus speciale al Management Altri aggiustamenti Posizione finanziaria netta aggiustata Altri elementi da considerare Impegno all'acquisto degli immobili Conti correnti residenti in Cina La due diligence finanziaria • Università degli Studi Milano Bicocca (11) (12) 27 maggio 2014 28 Il caso Tullock • La PFN viene aggiustata per tenere conto di: • Elementi di natura finanziaria classificati tra le poste del circolante • Impegni finanziari in relazione ai fondi TFR e cause legali • Dividendi ancora da pagare (che restano quindi in carico al venditore in quanto trattenuti dal prezzo) • Esborsi relativi alla transazione (costi relativi alla due diligence e transaction bonus al management) • Vengono inoltre identificati elementi potenziali di aggiustamento nella cassa della partecipata cinese (trapped cash) e nell’impegno all’acquisto degli immobili dove ha sede il gruppo Tulloch, di proprietà di società terze. La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 29 La stagionalità del capitale circolante Trade Working Capital Trends FY06 (Average TWC €44.4m) FY05 (Average TWC €38.4m) 120.0 Max €100.4m (Jul) 100.0 € in millions FY07 (Average TWC €49.6m) Max €86.9m (Jul) Max €71.8m (Jul) 80.0 60.0 40.0 Min €7.1m (Dec) 20.0 Swing €76.6m Swing €76.6m Swing €64.7m Min €11.5m (Dec) Min €10.3m (Dec) Aug Aug Dec Jul Jul Dec Jun Jun Nov May May Nov Mar Mar Oct Feb Feb Oct Jan Jan Sep Dec Dec Sep Nov Oct Oct Nov Sep Aug Jul Jun May Sep Trade Working capital Trends Apr Mar Feb Jan Dec Nov Oct Sep Aug Jul Jun May Apr Mar Feb Jan 0.0 Trade working capital 100.0 € in millions 80.0 60.0 40.0 20.0 - Sales Analisi di bilancio • Il capitale circolante netto Inventory Aug Jul Jun May Apr Mar Feb Jan Dec Nov Oct Sep Aug Jul Jun May Apr Mar Feb (40.0) Jan (20.0) Trade receivables Trade payables 27 maggio Slide2014 31 0 5. L’analisi del Business plan Il business plan • Un business plan è un modello costruito su delle “assunzioni”, ossia idee/ipotesi sull’evoluzione futura del mercato e dell’impresa • Include un executive summary (sintesi delle assunzioni/sintesi dei risultati prospettici attesi) e analisi di dettaglio (il mercato, la società/gruppo, il piano operativo, i capitali necessari) La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 31 Il business plan: correlazione tra risultati storici e prospettici • Per “interpretare” un business plan occorre comprendere i risultati storici • Tasso di crescita di volumi/prezzi • Gross Margin • EBIT(DA) • Working Capital e Cash Flow • Key drivers La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 32 Il business plan: le analisi Si analizza la ragionevolezza delle principali assunzioni di base attraverso due tipologie di analisi VULNERABILITA’ Rischio che non si verifichino le assunzioni del modello (High, Medium, Low risk ….) La due diligence finanziaria • Università degli Studi Milano Bicocca SENSITIVITA’ Effetti economico-finanziari di una variazione dei “drivers” (impatto su EBIT(DA), PFN e Working capital) 27 maggio 2014 33 Il business plan: un esempio di analisi Key assumptions FY11-FY13 Net sales are projected to increase at a 16.8% CAGR, compared to a historical FY09FY11 growth of 10.7% Risk rating Over the FY11-FY13 period Net sales are projected to increase at a CAGR of 16.8% as a result of a general increase in each BU (MG&D + 14%, ISA + 10%, AD +32%, Services +10%) and the ramp-up of XXX (from €1m in FY11 to €18m in FY13). Even though Management has confirmed the achievability of such target for FY12, we draw your attention to the following issues: • the overall projected growth rate of 16.8% is significantly higher than the FY09-FY11 historical growth rate of 10.7%; • backlog coverage at 31Dec11 is c. 43% of FY12 sales, which compares to 49% coverage at 31Dec10. • the FY12 Budget was prepared on the basis of FY11RFc figures. However, Actual FY11 Net sales amounted to €289m and were below the RFc FY11 Net sales figures by €15m or 4.9%. This trend was driven by a general underperformance of all the BU with the exception of Services. Should this shortfall be reflected on the FY12 Budget, this would result in a vulnerability of €19m, as detailed in the following table. H Net sales analysis € in millions ISA MG&D AD Services Others Group FY11 RFc 125.6 78.2 51.8 45.5 3.5 304.6 FY11 Act 117.8 75.9 44.7 47.8 3.3 289.6 FY12 Var Var % Var Var % Bdg Act vs RFc Act vs RFc Bdg vs Act Bdg vs Act 135.4 89.9 72.3 52.4 15.1 365.1 Var Bdg vs RFc Var % Bdg vs RFc Vulnerability (7.8) (2.4) (7.0) 2.4 (0.2) -6.2% -3.0% -13.5% 5.2% -5.7% 17.6 14.0 27.6 4.6 11.8 14.9% 18.5% 61.6% 9.5% 357.6% 9.8 11.7 20.5 6.9 11.6- 7.8% 14.9% 39.7% 15.2% 331.4% (8.4) (2.7) (9.8) 2.7 (0.9) (15.0) -4.9% 75.5 26.1% 60.5 19.9% (19.0) Source: FY11 MA, BP, Pw C analysis La due diligence finanziaria • Università degli Studi Milano Bicocca 27 maggio 2014 34 Summary assessment of key plan assumptions Key assumptions Gross profit is projected in the neighbourhood of 21% of sales As described in previous slides, FY12 Budget assumes a Gross Profit of €74.8m (20.5% of sales), of which €24.7m to be generated from 31Dec11 RFc backlog (15.7% of sales); this implies that the remainder €50.1m gross profit (24.1% of sales) has to derive from the FY12 order intake (€47.7m or 23% of sales excluding the €2.4m savings assumed from the restructuring process envisaged in 2H12). We note that the expected profitability of 31Dec11 actual backlog is 12.3%, which compares to 14.9% in the 31Dec11 reforecast backlog , i.e. -2.6pps, implying a potential vulnerability of €4.6m on FY12 gross profit. In addition Gross profit also benefitting from expected savings from a restructuring process involving 70 employees of €2.4 in FY12 and c.€5m on a full-year basis. We do not have had any visibility on the status of such restructuring process, however we note that in case of postponement of related actions, expected savings for FY12 might be considered as an additional vulnerability of the business plan. Other operating costs below Gross Profit are expected to growth at a FY11-FY13 CAGR of 2.5% Risk rating Other operating costs mainly include sales and Marketing and G&A costs (we understand that c.32% of which are represented by labour costs). They are expected to grow at a 2.5% CAGR compared to a historical rate of 4.1%. We understand that FY12 budget include €2.5m of cost relating to the redundancy plan of the M plant. Without considering such costs, the operating recurring cost base of the group in FY12 Budget would amount to €67m increasing by 6% compared to FY11 Actual figures (mainly S&M) and then stable in FY13 reflecting Management view of increasing the group turnover leveraging on the current Group structure. Even though the limited information available does not enable us to perform additional analysis on such item, we highlight that the overall assumption appears to be quite aggressive, especially on FY13, where does not consider even the inflation rate. La due diligence finanziaria • Università degli Studi Milano Bicocca H M 27 maggio 2014 35 Summary assessment of key plan assumptions Key assumptions NWC is budgeted to improve by 2.8 pps in % of sales compared to actual data of 22.9% Balance sheet projections reflect an improvement of NWC as a % of sales of 2.8ppt to 19.2% in FY12, and thereafter to stabilise in FY13. Management explanations of the action plan underlying such improvement were extremely high level and generic; on the other hand, the historical figures are reflecting an increasing trend mainly due to a lower pressure on delivery and a lengthening of payment terms from clients which drive to increasing inventory and trade receivables level. We highlight that if such improvements are not realised, the FY12 cash flow will be negatively impacted by €15m. La due diligence finanziaria • Università degli Studi Milano Bicocca Risk rating H 27 maggio 2014 36 Grazie!!! WARNING: The following disclaimer and copyright notices must be customised for your local territory - if you need assistance with appropriate wording, contact your local Risk Management or Office of General Counsel. This publication has been prepared for general guidance on matters of interest only, and does not constitute professional advice. You should not act upon the information contained in this publication without obtaining specific professional advice. No representation or warranty (express or implied) is given as to the accuracy or completeness of the information contained in this publication, and, to the extent permitted by law, [insert legal name of the PwC firm], its members, employees and agents do not accept or assume any liability, responsibility or duty of care for any consequences of you or anyone else acting, or refraining to act, in reliance on the information contained in this publication or for any decision based on it. © 2012 [insert legal name of the PwC firm]. All rights reserved. In this document, “PwC” refers to [insert legal name of the PwC firm] which is a member firm of PricewaterhouseCoopers International Limited, each member firm of which is a separate legal entity.

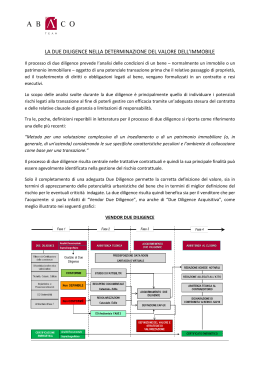

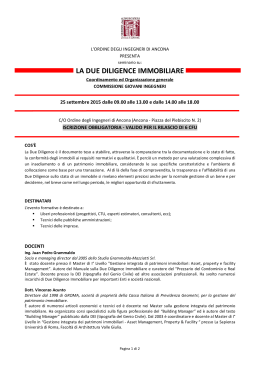

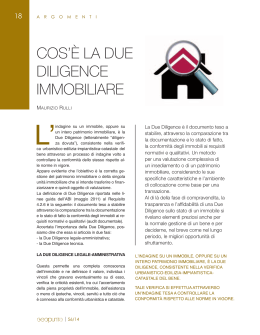

Scarica