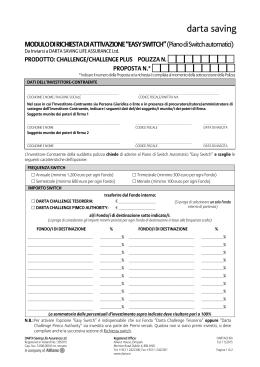

PERSONAL TARGET Prodotto finanziario-assicurativo di tipo unit linked Il presente documento si compone delle seguenti parti: • Prospetto Informativo • Condizioni Contrattuali Gruppo ALLIANZ S.p.A. Offerta pubblica di sottoscrizione di PERSONAL TARGET prodotto finanziario-assicurativo di tipo unit linked (Codice Prodotto USL2S.01) Il presente Prospetto informativo completo si compone delle seguenti parti: • Scheda sintetica • Parte I – Informazioni sull’investimento e sulle coperture assicurative • Parte II – Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento • Parte III – Altre informazioni (comprensiva del Regolamento dei Fondi interni) L’Offerta di cui al presente Prospetto è stata depositata in CONSOB in data 14/01/2008 ed è valida dal 04/02/2008. Il Prospetto informativo è volto ad illustrare all’Investitore-Contraente le principali caratteristiche del prodotto offerto. La Scheda sintetica, la Parte I e la Parte II del Prospetto informativo devono essere consegnate all’InvestitoreContraente, unitamente alle Condizioni contrattuali, prima della sottoscrizione del modulo di Proposta. Per informazioni più dettagliate si raccomanda la lettura della Parte III del Prospetto informativo che deve essere consegnata gratuitamente su richiesta dell’Investitore-Contraente. Il Prospetto informativo non comporta alcun giudizio della CONSOB sull’opportunità del prodotto proposto e sul merito dei dati e delle notizie allo stesso relativi. DARTA SAVING LIFE ASSURANCE LTD è una società appartenente al Gruppo ALLIANZ S.p.A. Data di redazione: gennaio 2008 La presente Scheda sintetica è stata depositata in CONSOB il 14/01/2008 ed è valida a partire dal 04/02/2008 Scheda sintetica Scheda sintetica relativa a “PERSONAL TARGET” prodotto finanziario-assicurativo di tipo unit linked offerto da DARTA Saving Life Assurance Ltd impresa di assicurazione appartenente al Gruppo Allianz S.p.A. La presente Scheda sintetica deve essere letta congiuntamente con la Parte I e la Parte II del Prospetto informativo. Le caratteristiche del prodotto Personal Target è un prodotto finanziario-assicurativo di tipo unit linked le cui prestazioni dipendono dal Valore delle quote del Fondo interno cui il Contratto è collegato. Personal Target consente infatti di investire il Premio unico iniziale e gli eventuali Premi aggiuntivi nelle quote di uno dei Fondi interni disponibili per il prodotto, coerentemente con le “Caratteristiche di investimento” (Profilo di rischio, Volatilità attesa, orizzonte temporale) indicate dall’Investitore-Contraente nel modulo di Proposta mediante la selezione del Fondo di destinazione. In particolare, nel caso in cui alla sottoscrizione della Proposta l’Investitore-Contraente scelga di: Struttura – esercitare l’opzione di “Switch automatico”, la Società gestirà dinamicamente la posizione dell’Investitore-Contraente in base alle Caratteristiche di investimento da questi indicate in Proposta nonché in funzione dell’andamento nel tempo dell’investimento. In tal caso il Fondo di destinazione prescelto dall’Investitore-Contraente (selezionando in Proposta la corrispondente linea di investimento) è meramente strumentale all’individuazione, da parte della Società, delle suddette Carattestiche di investimento: la Società, infatti, inizialmente investirà i Premi versati nel Fondo interno Darta Target Stone, quindi provvederà a trasferire automaticamente il Controvalore del Contratto nel Fondo interno che di volta in volta rispecchi maggiormente le Caratteristiche di investimento indicate dall’Investitore-Contraente, secondo quanto indicato alla sezione B.1) della Parte I del Prospetto Informativo; – non esercitare l’opzione di “Switch automatico”, i Premi versati saranno investiti dalla Società nel Fondo di destinazione prescelto dall’Investitore-Contraente; ciò fino a quando lo stesso Investitore-Contraente (mediante opzione di “Switch a richiesta”) chieda il trasferimento del Controvalore del Contratto in quote di un altro tra i Fondi interni disponibili. Detto ultimo Fondo diventa il nuovo Fondo di destinazione. Personal Target non prevede l’applicazione di alcun costo di Caricamento sui Premi versati. Oltre all’investimento finanziario il prodotto offre una copertura assicurativa operante, in caso di decesso dell’Assicurato, che consiste in una maggiorazione del Controvalore delle quote attribuite al Contratto, secondo quanto indicato alla sezione “Le coperture assicurative per rischi demografici” della presente Scheda sintetica. Durata Il Contratto è a vita intera, pertanto la durata del Contratto coincide con la vita dell’Assicurato. pagina 1 di 17 Scheda sintetica Il Contratto prevede il versamento di un Premio unico iniziale di importo minimo pari a 10.000,00 euro. È facoltà dell’Investitore-Contraente versare dei Premi aggiuntivi, di importo minimo pari a 2.500,00 euro, a partire dalla Data di decorrenza del Contratto. Nel caso in cui l’Investitore-Contraente abbia esercitato l’opzione di “Switch automatico”, l’importo di ciascuno dei Premi aggiuntivi non potrà comunque superare il triplo dell’importo del Premio unico inizialmente investito. Per ulteriori informazioni sulle modalità di versamento dei Premi si rimanda alla sez. B, par. 4.4 della Parte I del Prospetto informativo. Premio Sul Premio unico iniziale e sugli eventuali Premi aggiuntivi non gravano costi di caricamento, né costi per la copertura assicurativa, pertanto i Premi versati sono integralmente investiti in quote del Fondo interno cui il Contratto è collegato e costituiscono il Capitale investito. Il Premio unico iniziale e i Premi aggiuntivi possono essere scomposti nel seguente modo: Componenti del premio A. Capitale investito (*) B. Costi di caricamento C. Capitale nominale C = A+B D. Costi delle coperture assicurative (**) E. Spese di emissione F. Premio versato F = C+D+E Valore % Premio unico iniziale 99,9998% 0% 99,9998% 0,0002% 0% 100% Premi aggiuntivi 99,9998% 0% 99,9998% 0,0002% 0% 100% (*) Il Capitale investito è pari al 100% dei Premi versati, in quanto non sono previsti costi di caricamento ed il costo della copertura assicurativa è sostenuto dalla Società (rif. nota successiva). In tabella, al solo fine di rappresentare il costo della copertura assicurativa in percentuale dei Premi versati, il Capitale investito risulta fittiziamente inferiore al 100% dei Premi stessi. (**) Il costo della copertura assicurativa è sostenuto dalla Società mediante impiego di una quota parte dell’importo complessivo delle commissioni di gestione, secondo quanto indicato nella sezione “Costi del Contratto” della presente Scheda Sintetica. Ai soli fini di rappresentazione, in tabella è riportato il costo annuo sostenuto dalla Società in percentuale del Premio versato. L’investimento finanziario Il Contratto Personal Target può essere collegato ai Fondi interni Darta Target Silver, Darta Target Gold, Darta Target Platinum, Darta Target Diamond, Darta Target Titanium, Darta Target Emerald e Darta Target Stone. Le caratteristiche finanziarie dell’investimento sono diverse a seconda che detti Fondi vengano selezionati dall’Investitore-Contraente esercitando o meno l’opzione di Switch automatico. In particolare, nel caso in cui l’Investitore-Contraente: • non eserciti l’opzione di Switch automatico: l’investimento presenta caratteristiche finanziarie riconducibili a quelle del Fondo di destinazione selezionato. Dette caratteristiche vengono rappresentate nelle schede successive in relazione ai Fondi Darta Target Silver, Darta Target Gold, Darta Target Platinum, Darta Target Diamond, Darta Target Titanium e Darta Target Emerald; il Fondo interno Darta Target Stone non è selezionabile come Fondo di destinazione in quanto è Fondo “di servizio”, utilizzato esclusivamente dal meccanismo di Switch automatici come esplicitato nel paragrafo successivo; pagina 2 di 17 Scheda sintetica • eserciti l’opzione di Switch automatico: si attiva una linea di investimento distinta in funzione del Fondo di destinazione selezionato. Durante le prime dodici settimane dalla Data di decorrenza, il Contratto è collegato al Fondo interno Darta Target Stone. Il tredicesimo mercoledì successivo alla Data di decorrenza, detta linea di investimento, attraverso un meccanismo di Switch automatici, provvede a trasferire il controvalore del Contratto nel Fondo che di volta in volta rispecchi maggiormente le caratteristiche dell’investimento indicate dall’Investitore-Contraente in un’ottica di controllo della volatilità e del profilo di rischio dell’investimento stesso e nella prospettiva di conseguire un obiettivo di rendimento con esse coerente. In un’ottica di controllo della volatilità e del profilo di rischio dell’investimento, gli eventuali Switch automatici avverranno – in particolari situazione di mercato – su Fondi interni con volatilità e profilo di rischio progressivamente più contenuti, rispetto a quelli del Fondo di destinazione selezionato, secondo quanto di seguito indicato: Linea di investimento Fondo di destinazione Darta Target Silver Switch automatico Darta Target Gold Switch automatico Darta Target Platinum Switch automatico Darta Target Diamond Switch automatico Darta Target Titanium Switch automatico Darta Target Emerald Switch automatico Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Fondo intermedio Darta Target Stone Darta Target Silver Darta Target Silver Darta Target Gold Darta Target Gold Darta Target Platinum Fondo prudente Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) (*) Il Fondo interno Darta Target Stone è Fondo “di servizio” e pertanto non selezionabile come Fondo di destinazione. A ciascuna delle suddette linee di investimento corrispondono caratteristiche finanziarie diverse rispetto a quelle indicate per il relativo Fondo di destinazione selezionato senza esercitare l’opzione di Switch automatico. Per facilità di riferimento, le caratteristiche finanziarie delle suddette linee vengono rappresentate nelle schede successive sotto la denominazione di Darta Target Silver Switch Automatico, Darta Target Gold Switch Automatico, Darta Target Platinum Switch Automatico, Darta Target Diamond Switch Automatico, Darta Target Titanium Switch Automatico e Darta Target Emerald Switch Automatico. DARTA TARGET SILVER (Codice Fondo interno: AD04) Il Fondo interno, denominato in euro, è di tipo “flessibile”. Investimento finanziario Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 40% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 60% Finalità dell’investimento Il Fondo mira ad ottenere una crescita del capitale mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Orizzonte temporale minimo di investimento In funzione delle caratteristiche del Fondo interno Darta Target Silver, l’orizzonte temporale minimo consigliato è pari a 4 anni. pagina 3 di 17 Scheda sintetica Grado di rischio dell’investimento In considerazione dello stile di gestione adottato (stile flessibile) per il Fondo interno non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo stesso. La Volatilità media annua attesa ritenuta accettabile è pari al 5%. L’investimento in tale Fondo comporta un grado di rischio medio-basso. Garanzie L’impresa di assicurazione non offre alcuna garanzia di Rimborso del Capitale investito o di rendimento minimo. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. DARTA TARGET GOLD (Codice Fondo interno: AD05) Il Fondo interno, denominato in euro, è di tipo “flessibile”. Investimento finanziario Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 20% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 80% Finalità dell’investimento Il Fondo mira ad ottenere una crescita del capitale mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Orizzonte temporale minimo di investimento In funzione delle caratteristiche del Fondo interno Darta Target Gold, l’orizzonte temporale minimo consigliato è pari a 4 anni. Grado di rischio dell’investimento In considerazione dello stile di gestione adottato (stile flessibile) per il Fondo interno non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo stesso. La Volatilità media annua attesa ritenuta accettabile è pari al 7%. L’investimento in tale Fondo comporta un grado di rischio medio-basso. Garanzie L’impresa di assicurazione non offre alcuna garanzia di Rimborso del Capitale investito o di rendimento minimo. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. pagina 4 di 17 Scheda sintetica DARTA TARGET PLATINUM (Codice Fondo interno: AD06) Il Fondo interno, denominato in euro, è di tipo “flessibile”. Investimento finanziario Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 20% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 80% Finalità dell’investimento Il Fondo mira ad ottenere una crescita del capitale mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Orizzonte temporale minimo di investimento In funzione delle caratteristiche del Fondo interno Darta Target Platinum, l’orizzonte temporale minimo consigliato è pari a 5 anni. Grado di rischio dell’investimento In considerazione dello stile di gestione adottato (stile flessibile) per il Fondo interno non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo stesso. La volatilità media annua attesa ritenuta accettabile è pari al 10%. L’investimento in tale Fondo comporta un grado di rischio medio-alto. Garanzie L’impresa di assicurazione non offre alcuna garanzia di Rimborso del Capitale investito o di rendimento minimo. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. DARTA TARGET DIAMOND (Codice Fondo interno: AD07) Il Fondo interno, denominato in euro, è di tipo “flessibile”. Investimento finanziario Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo dello 0% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 100% Finalità dell’investimento Il Fondo mira ad ottenere una crescita del capitale mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. pagina 5 di 17 Scheda sintetica Orizzonte temporale minimo di investimento In funzione delle caratteristiche del Fondo interno Darta Target Diamond, l’orizzonte temporale minimo consigliato è pari a 10 anni. Grado di rischio dell’investimento In considerazione dello stile di gestione adottato (stile flessibile) per il Fondo interno non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo stesso. La Volatilità media annua attesa ritenuta accettabile è pari al 14%. L’investimento in tale Fondo comporta un grado di rischio medio-alto. Garanzie L’impresa di assicurazione non offre alcuna garanzia di Rimborso del Capitale investito o di rendimento minimo. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. DARTA TARGET TITANIUM (Codice Fondo interno: AD08) Il Fondo interno, denominato in euro, è di tipo “flessibile”. Investimento finanziario Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 20% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 80% Finalità dell’investimento Il Fondo mira ad ottenere una crescita del capitale mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Orizzonte temporale minimo di investimento In funzione delle caratteristiche del Fondo interno Darta Target Titanium, l’orizzonte temporale minimo consigliato è pari a 5 anni. Grado di rischio dell’investimento In considerazione dello stile di gestione adottato (stile flessibile) per il Fondo interno non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo stesso. La Volatilità media annua attesa ritenuta accettabile è pari al 11%. L’investimento in tale Fondo comporta un grado di rischio medio-alto. Garanzie L’impresa di assicurazione non offre alcuna garanzia di Rimborso del Capitale investito o di rendimento minimo. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. pagina 6 di 17 Scheda sintetica DARTA TARGET EMERALD (Codice Fondo interno: AD09) Il Fondo interno, denominato in euro, è di tipo “flessibile”. Investimento finanziario Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 0% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 100% Finalità dell’investimento Il Fondo mira ad ottenere una crescita del capitale mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Orizzonte temporale minimo di investimento In funzione delle caratteristiche del Fondo interno Darta Target Emerald, l’orizzonte temporale minimo consigliato è pari a 10 anni. Grado di rischio dell’investimento In considerazione dello stile di gestione adottato (stile flessibile) per il Fondo interno non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo stesso. La Volatilità media annua attesa ritenuta accettabile è pari al 15%. L’investimento in tale Fondo comporta un grado di rischio medio-alto. Garanzie L’impresa di assicurazione non offre alcuna garanzia di Rimborso del Capitale investito o di rendimento minimo. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. DARTA TARGET STONE (Codice Fondo interno: AD03) Il Fondo interno, denominato in euro, è di tipo “flessibile”. Investimento finanziario Finalità dell’investimento Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 60% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 40% Tale Fondo interno è definito Fondo “di servizio” ossia è destinato ad accogliere, in via transitoria, Premi unici iniziali ed i Premi aggiuntivi relativi ai soli contratti con opzione di “Switch automatico” . Data Target Stone non è da considerarsi tra i Fondi disponibili per l’InvestitoreContraente il quale non potrà in nessun caso richiedere Switch verso tale Fondo. Il Fondo mira ad ottenere una crescita del capitale nel corso del tempo, mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, anche mediante investimenti in divisa diversa dall’Euro. Il Fondo ha inoltre una finalità tattica, ossia è destinato ad accogliere gli investimenti nel periodo iniziale ed in situazioni caratterizzate da andamenti particolarmente positivi o negativi del mercato. pagina 7 di 17 Scheda sintetica Grado di rischio dell’investimento In considerazione dello stile di gestione adottato (stile flessibile) per il Fondo interno non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo stesso. La Volatilità media annua attesa ritenuta accettabile è pari al 3%. L’investimento in tale Fondo comporta un grado di rischio medio-basso. Garanzie L’impresa di assicurazione non offre alcuna garanzia di Rimborso del Capitale investito o di rendimento minimo. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. DARTA TARGET SILVER SWITCH AUTOMATICO (Codice Fondo interno: AD04SA) Il Fondo interno, denominato in Euro, è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. Investimento finanziario La linea di investimento prevede infatti una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 117,0% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 4 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia alla sezione “L’investimento finanziario” della presente Scheda sintetica. Finalità dell’investimento Il Fondo interno è finalizzato all’incremento del Capitale investito in un orizzonte temporale medio, mediante una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento. Orizzonte temporale minimo di investimento L’orizzonte temporale minimo consigliato è pari a 4 anni. La Volatilità media annua attesa ritenuta accettabile è pari al 4%. L’investimento in tale Fondo comporta un grado di rischio medio-basso. Grado di rischio dell’investimento pagina 8 di 17 Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 4 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scheda sintetica Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo 6,00% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 50,07% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 7,33% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 25,47% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 11,13% L’impresa di assicurazione non offre alcuna garanzia di rendimento minimo o di Rimborso del Capitale investito. Per ulteriori informazioni si rinvia al relativo paragrafo inerente al Fondo interno Darta Target Silver della Scheda sintetica. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Garanzie DARTA TARGET GOLD SWITCH AUTOMATICO (Codice Fondo interno: AD05SA) Il Fondo interno, denominato in Euro, è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. Investimento finanziario La linea di investimento prevede infatti una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 121,6% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 4 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia alla sezione “L’investimento finanziario” della presente Scheda sintetica. Finalità dell’investimento Il Fondo interno è finalizzato all’incremento del Capitale investito in un orizzonte temporale medio, mediante una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento. Orizzonte temporale minimo di investimento L’orizzonte temporale minimo consigliato è pari a 4 anni. pagina 9 di 17 Scheda sintetica La Volatilità media annua attesa ritenuta accettabile è pari al 5,6%. L’investimento in tale Fondo comporta un grado di rischio medio-basso. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 4 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Grado di rischio dell’investimento Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo 16,13% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 47,87% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 13,00% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 8,60% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale. 14,40% L’impresa di assicurazione non offre alcuna garanzia di rendimento minimo o di Rimborso del Capitale investito. Per ulteriori informazioni si rinvia al relativo paragrafo inerente al Fondo interno Darta Target Gold della Scheda sintetica. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Garanzie DARTA TARGET PLATINUM SWITCH AUTOMATICO (Codice Fondo interno: AD06SA) Investimento finanziario Il Fondo interno, denominato in Euro, è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. La linea di investimento prevede infatti una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 150,4% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 7 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia alla sezione “L’investimento finanziario” della presente Scheda sintetica. Finalità dell’investimento Il Fondo interno è finalizzato all’incremento del Capitale investito in un orizzonte temporale medio-lungo, mediante una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento. Orizzonte temporale minimo di investimento L’orizzonte temporale minimo consigliato è pari a 7 anni. pagina 10 di 17 Scheda sintetica La volatilità media annua attesa ritenuta accettabile è pari al 6,5%. L’investimento in tale Fondo comporta un grado di rischio medio-basso. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 7 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scenari di rendimento atteso dell’investimento Grado di rischio dell’investimento Probabilità dell’evento Il rendimento atteso è negativo 7,87% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 55,87% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 23,40% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 2,53% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 10,33% L’impresa di assicurazione non offre alcuna garanzia di rendimento minimo o di Rimborso del Capitale investito. Per ulteriori informazioni si rinvia al relativo paragrafo inerente al Fondo interno Darta Target Platinum della Scheda sintetica. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Garanzie DARTA TARGET DIAMOND SWITCH AUTOMATICO (Codice Fondo interno: AD07SA) Investimento finanziario Il Fondo interno, denominato in Euro, è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. La linea di investimento prevede infatti una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 225,2% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 12 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia alla sezione “L’investimento finanziario” della presente Scheda sintetica. Finalità dell’investimento Il Fondo interno è finalizzato all’incremento del Capitale investito in un orizzonte temporale lungo, mediante una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento. Orizzonte temporale minimo di investimento L’orizzonte temporale minimo consigliato è pari a 12 anni. pagina 11 di 17 Scheda sintetica La Volatilità media annua attesa ritenuta accettabile è pari al 8,4%. L’investimento in tale Fondo comporta un grado di rischio medio. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 12 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scenari di rendimento atteso dell’investimento Grado di rischio dell’investimento Probabilità dell’evento Il rendimento atteso è negativo 5,80% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 56,47% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 30,67% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 1,93% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 5,13% L’impresa di assicurazione non offre alcuna garanzia di rendimento minimo o di Rimborso del Capitale investito. Per ulteriori informazioni si rinvia al relativo paragrafo inerente al Fondo interno Darta Target Diamond della Scheda sintetica. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Garanzie DARTA TARGET TITANIUM SWITCH AUTOMATICO (Codice Fondo interno: AD08SA) Investimento finanziario Il Fondo interno, denominato in Euro, è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. La linea di investimento prevede infatti una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 160,6% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 7 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia alla sezione “L’investimento finanziario” della presente Scheda sintetica. Finalità dell’investimento Il Fondo interno è finalizzato all’incremento del Capitale investito in un orizzonte temporale medio-lungo, mediante una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento. Orizzonte temporale minimo di investimento L’orizzonte temporale minimo consigliato è pari a 7 anni. pagina 12 di 17 Scheda sintetica La Volatilità media annua attesa ritenuta accettabile è pari al 8,2%. L’investimento in tale Fondo comporta un grado di rischio medio. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 7 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Grado di rischio dell’investimento Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo 15,27% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 51,27% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 22,80% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 1,13% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 9,53% L’impresa di assicurazione non offre alcuna garanzia di rendimento minimo o di Rimborso del Capitale investito. Per ulteriori informazioni si rinvia al relativo paragrafo inerente al Fondo interno Darta Target Titanium della Scheda sintetica. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Garanzie DARTA TARGET EMERALD SWITCH AUTOMATICO (Codice Fondo interno: AD09SA) Investimento finanziario Il Fondo interno, denominato in Euro, è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. La linea di investimento prevede infatti una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 251,8% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 12 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia alla sezione “L’investimento finanziario” della presente Scheda sintetica. Finalità dell’investimento Il Fondo interno è finalizzato all’incremento del Capitale investito in un orizzonte temporale lungo, mediante una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento. Orizzonte temporale minimo di investimento L’orizzonte temporale minimo consigliato è pari a 12 anni. pagina 13 di 17 Scheda sintetica La Volatilità media annua attesa ritenuta accettabile è pari al 10,7%. L’investimento in tale Fondo comporta un grado di rischio medio-alto. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 12 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scenari di rendimento atteso dell’investimento Grado di rischio dell’investimento Garanzie Probabilità dell’evento Il rendimento atteso è negativo 9,93% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 58,93% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 25,40% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 0,13% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 5,60% L’impresa di assicurazione non offre alcuna garanzia di rendimento minimo o di Rimborso del Capitale investito. Per ulteriori informazioni si rinvia al relativo paragrafo inerente al Fondo interno Darta Target Emerald della Scheda sintetica. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Il rimborso dell’investimento Rimborso del capitale alla scadenza (caso vita) Considerato che il Contratto è a vita intera non è individuabile una data di scadenza del Contratto, pertanto il Rimborso del Capitale in caso di vita dell’Assicurato ha luogo mediante richiesta di Riscatto. Il prodotto riconosce all’Investitore-Contraente la facoltà di chiedere il Riscatto totale e parziale del Contratto purché siano trascorsi almeno tre mesi dalla Data di decorrenza del Contratto e l’Assicurato sia in vita. Rimborso del capitale in caso di vita (valore di riscatto) Riscatto Totale Il valore di Riscatto è calcolato sulla base del prodotto tra il numero delle quote attribuite al Contratto alla data di ricevimento della richiesta di Riscatto e il Valore unitario delle quote rilevato il quinto giorno lavorativo successivo alla data in cui perviene la richiesta stessa, corredata dalla documentazione richiesta dalla Società. Qualora la relativa richiesta venga presentata dopo almeno tre anni dalla data di conversione di ciascun Premio in quote, il valore di Riscatto è pari all’importo come sopra determinato. In caso contrario, ai fini della determinazione del valore di Riscatto vengono applicati al Controvalore delle quote di capitale riscattato dei coefficienti di riduzione, come indicato nella successiva sezione “Costi di rimborso del capitale”. In particolare detti coefficienti saranno applicati al Controvalore delle quote di capitale riscattato, tenendo conto degli anni interamente trascorsi tra la data di conversione del corrispondente Premio in quote e la data di ricevimento della richiesta di Riscatto. Il pagamento del valore di Riscatto totale determina l’immediato scioglimento del Contratto. Riscatto Parziale Decorsi tre mesi dalla Data di decorrenza del Contratto, l’Investitore-Contraente ha, inoltre, la facoltà di esercitare parzialmente il diritto di Riscatto, a condizione che l’importo richiesto non risulti inferiore a 2.500,00 Euro e che il valore residuo del Contratto non sia minore di 2.500,00 Euro. pagina 14 di 17 Scheda sintetica Il valore di Riscatto parziale viene calcolato con gli stessi criteri relativi al calcolo del Riscatto totale, al netto della commissione indicata nella successiva sezione “Costi di rimborso del capitale”. Resta inteso che, ai fini della determinazione del valore di Riscatto parziale, si riscatta con precedenza le quote di capitale costituite a fronte dei Premi versati in epoca più remota. Il Contratto rimane in vigore per le quote non riscattate. In caso di Riscatto nei primi anni di durata del Contratto, i costi direttamente e indirettamente sopportati dall’Investitore-Contraente possono essere tali da non consentire la restituzione di un ammontare pari al Capitale investito. Opzioni Il Contratto non prevede l’esercizio di altre opzioni per il caso in cui l’Assicurato sia in vita, fermo restando quanto previsto nella Parte I, par. 19, del Prospetto informativo, relativamente alle opzioni di Switch. Le coperture assicurative per rischi demografici In caso di decesso dell’Assicurato, la Società verserà ai Beneficiari un capitale pari al prodotto tra il numero delle quote attribuite al Contratto alla data del decesso e il Valore unitario delle quote, quale rilevato il quinto giorno lavorativo successivo alla data in cui perviene la denuncia di decesso unitamente alla documentazione richiesta dalla Società. Tale capitale viene maggiorato nella misura indicata nella tabella seguente, in funzione dell’età dell’Assicurato al momento del decesso: Caso morte Età dell’Assicurato al momento del decesso Misura % di maggiorazione da 0 a 65 anni 1,00% da 66 a 90 anni 0,01% oltre 90 anni 0,00% Tali maggiorazioni non sono applicate qualora il decesso dell’Assicurato si verifichi secondo le condizioni indicate nell’art. 7 delle Condizioni contrattuali. Altri eventi assicurati Il Contratto non prevede altri eventi assicurati, oltre quelli già indicati nella precedente sezione “Caso morte”. Altre opzioni contrattuali Il Contratto non prevede l’esercizio di opzioni per il caso di morte dell’Assicurato. I costi del contratto Spese di emissione Il Contratto non prevede alcun costo per spese di emissione. Costi di caricamento Il Contratto non prevede alcun costo di Caricamento. Costi delle coperture assicurative Il Contratto prevede che il costo per la copertura assicurativa compresa in Contratto venga sostenuto dalla Società mediante l’impiego di una quota parte dell’importo complessivo delle commissioni di gestione, pari a 0,01% della commissione stessa. pagina 15 di 17 Scheda sintetica I costi di gestione per ciascun Fondo interno, distinti per le attività investite in strumenti finanziari ed attività investite in OICR o strumenti monetari, applicati quotidianamente dalla Società, sono fissati nella seguente misura su base annua: Fondo interno Costi di gestione dell’investimento finanziario Darta Target Stone Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Commissione di gestione Commissione di gestione per le attività investite per le attività investite in OICR o strumenti monetari in strumenti finanziari 1,00% 1,60% 1,80% 2,40% 2,00% 2,60% 2,30% 2,90% 2,40% 3,00% 2,50% 3,10% 2,60% 3,20% Le commissioni sopra indicate si intendono applicate anche ai Fondi selezionati con modalità switch automatico. La Società si fa carico delle spese per il servizio di asset allocation degli OICR collegati e per l’amministrazione del Contratto. Non sono previste commissioni di overperformance. Il valore di Riscatto totale e parziale del Contratto è soggetto all’applicazione dei seguenti coefficienti di riduzione, così come riportati nella seguente tabella: Costi di rimborso del capitale Epoca di richiesta del riscatto nel corso del 1° anno nel corso del 2° anno nel corso del 3° anno Coefficiente di riduzione 6,0% 5,5% 4,0% Il valore di Riscatto totale e parziale è inoltre soggetto ad una commissione di 50 Euro. Altri costi pagina 16 di 17 Il Contratto prevede i seguenti costi correlati all’esercizio delle opzioni di “Switch”. Qualora l’Investitore-Contraente eserciti l’opzione di “Switch a richiesta”, il trasferimento del Controvalore delle quote dal Fondo interno di provenienza al Fondo di destinazione richiesto dall’Investitore-Contraente implica l’applicazione di una commissione pari a 50 Euro. La prima richiesta di Switch per ogni anno solare è gratuita. Qualora, invece, l’Investitore-Contraente abbia optato per la modalità di “Switch automatico”, non viene applicata alcuna commissione. Lo “Switch automatico” conseguente alla variazione delle Caratteristiche di investimento, richiesta dall’Investitore-Contraente, determina l’applicazione di una commissione pari a 50 Euro. La prima richiesta di variazione delle Caratteristiche dell’investimento per ogni anno solare è esente dall’applicazione della relativa commissione. Il Contratto prevede i seguenti costi correlati all’esercizio delle facoltà di revoca e recesso: in entrambi i casi la Società tratterrà 50 Euro, a titolo di spese di rimborso, dall’importo da restituire all’Investitore-Contraente, salvo quanto previsto nella Parte I, par. 17.2 e 17.3 del Prospetto informativo. Nel caso in cui il patrimonio dei singoli Fondi interni sia investito in quote di OICR, sui Fondi medesimi grava indirettamente una commissione di gestione applicata dalla SGR non superiore al 2,50% su base annua, espressa in percentuale sul valore giornaliero di ciascun OICR. Potrà inoltre gravare indirettamente sui Fondi interni una eventuale commissione di overperformance applicabile agli OICR fino ad un massimo del 25% dei soli rendimenti degli OICR stessi che superano quelli del parametro di riferimento utilizzato. Eventuali utilità retrocesse dalla SGR saranno integralmente reinvestite nei Fondi Interni. Gli altri costi previsti dal Regolamento dei Fondi interni sono: a) spese di amministrazione, custodia e pubblicazione del Valore unitario della quota; b) oneri inerenti l’acquisizione e dismissione delle attività del Fondo ed oneri ulteriori di diretta pertinenza. Tali oneri non sono quantificabili a priori in quanto variabili; c) spese di gestione ed altri oneri propri degli OICR in cui possono essere investite le relative disponibilità. Per la quantificazione storica dei costi di cui sopra si rinvia alla Parte II del presente Prospetto informativo, “Total Expense Ratio (TER): costi e spese effettivi del Fondo”. Scheda sintetica Il costo percentuale medio annuo Per fornire un’indicazione complessiva dei costi che gravano a vario titolo sul Contratto viene di seguito riportato l’indicatore sintetico “Costo percentuale medio annuo”. Indicatore sintetico di costo annuo Il “Costo percentuale medio annuo” fornisce un’indicazione di quanto si riduce ogni anno il potenziale rendimento del Capitale investito per effetto dei costi diretti e indiretti sostenuti dall’Investitore-Contraente. Il “Costo percentuale medio annuo” ha una valenza orientativa, in quanto calcolato su livelli prefissati di premio e durate investiti in quote dei Fondi di seguito rappresentati. Il predetto indicatore non tiene conto degli eventuali costi di performance e dei costi di negoziazione degli strumenti finanziari gravanti sui Fondi, in quanto elementi variabili dipendenti dall’attività gestionale. Il “Costo percentuale medio annuo” è stato determinato sulla base di un’ipotesi di tasso di rendimento degli attivi pari al 3,93% annuo ed al lordo dell’imposizione fiscale. Darta Target Silver profilo di rischio: medio-basso Premio: € 10.000 Premio: € 25.000 Durata Costo percentuale Medio Annuo Durata Costo percentuale Medio Annuo 1 2 5 10 25 8,370% 4,852% 2,809% 2,809% 2,809% 1 2 5 10 25 8,370% 4,852% 2,809% 2,809% 2,809% Darta Target Diamond profilo di rischio: medio-alto Premio: € 10.000 Premio: € 25.000 Durata Costo percentuale Medio Annuo Durata Costo percentuale Medio Annuo 1 2 5 10 25 9,094% 5,602% 3,575% 3,575% 3,575% 1 2 5 10 25 9,094% 5,602% 3,575% 3,575% 3,575% Il diritto di ripensamento Revoca della proposta L’Investitore-Contraente può revocare la Proposta mediante lettera raccomandata inviata alla Società fino al momento in cui è informato della conclusione del Contratto. Recesso dal Contratto L’Investitore-Contraente può recedere dal Contratto mediante lettera raccomandata inviata alla Società entro trenta giorni decorrenti dal momento in cui è informato della sua conclusione. In appendice alla Parte I del Prospetto informativo è reso disponibile un glossario dei termini tecnici per facilitare la comprensibilità del testo. pagina 17 di 17 La presente Parte I è stata depositata in CONSOB il 14/01/2008 ed è valida a partire dal 04/02/2008 Parte I del Prospetto Informativo INFORMAZIONI SULL’INVESTIMENTO FINANZIARIO E SULLE COPERTURE ASSICURATIVE pagina 1 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative A) Informazioni generali 1. L’IMPRESA DI ASSICURAZIONE ED IL GRUPPO DI APPARTENENZA DARTA Saving Life Assurance Ltd, in forma abbreviata la Società, è una compagnia di assicurazioni costituita e vigente ai sensi della legge irlandese, in forma di limited liability company, corrispondente a una società a responsabilità limitata di diritto italiano, che è stata autorizzata all’esercizio dell’attività assicurativa dal Financial Regulator (Irish Financial Services Regulatory Authority) con provvedimento n. 365015 del 13 marzo 2003. La Società è ammessa ad operare in Italia in regime di libera prestazione di servizi ed appartiene al gruppo assicurativo che fa capo ad Allianz S.p.A., impresa autorizzata all’esercizio dell’attività assicurativa con Provvedimento ISVAP n. 2398 del 21 Dicembre 2005 e pubblicato sulla Gazzetta Ufficiale n. 298 del 23.12.2005. Allianz S.p.A. è indirettamente controllata da Allianz SE. La sede legale della Società è sita in: Mespil Court, 39A Mespil Road, DUBLIN 4, IRELAND Per ulteriori informazioni sulla Società e sul gruppo di appartenenza si rinvia alla Parte III, Sezione A, par. 1 del Prospetto informativo. 2. RISCHI GENERALI CONNESSI ALL’INVESTIMENTO FINANZIARIO Si illustrano qui di seguito i rischi connessi all’investimento finanziario collegato al presente Contratto: a) rischio connesso alla variazione del prezzo: il prezzo di ciascun strumento finanziario dipende dalle caratteristiche peculiari dell’emittente, dall’andamento dei mercati di riferimento e dei settori di investimento, e può variare in modo più o meno accentuato a seconda della sua natura. In linea generale, la variazione del prezzo delle azioni è connessa alle prospettive reddituali degli emittenti e può essere tale da comportare la riduzione o addirittura la perdita del Capitale investito, mentre il valore delle obbligazioni è influenzato dall’andamento dei tassi di interesse di mercato e dalle valutazioni della capacità dell’emittente di far fronte al pagamento degli interessi dovuti e al rimborso del capitale di debito a scadenza; b) rischio connesso alla liquidità: la liquidità degli strumenti finanziari, ossia la loro attitudine a trasformarsi prontamente in moneta senza perdita di valore, dipende dalle caratteristiche del mercato in cui gli stessi sono trattati. In generale i titoli trattati su mercati regolamentati sono più liquidi e, quindi, meno rischiosi, in quanto più facilmente smobilizzabili dei titoli non trattati su detti mercati. L’assenza di una quotazione ufficiale rende inoltre complesso l’apprezzamento del valore effettivo del titolo, la cui determinazione può essere rimessa a valutazioni discrezionali; c) rischio connesso alla valuta di denominazione: per l’investimento in strumenti finanziari denominati in una valuta diversa da quella in cui è denominato il Fondo interno, occorre tenere presente la variabilità del rapporto di cambio tra la valuta di riferimento del fondo e la valuta estera in cui sono denominati gli investimenti; d) altri fattori di rischio: – le operazioni sui mercati emergenti potrebbero esporre l’Investitore-Contraente a rischi aggiuntivi connessi al fatto che tali mercati potrebbero essere regolati in modo da offrire ridotti livelli di garanzia e protezione agli investitori. Sono poi da considerarsi i rischi connessi alla situazione politico-finanziaria del paese di appartenenza degli emittenti; – il rischio di interesse, che incide sulla variabilità dei prezzi dei titoli; al riguardo si può osservare che un aumento generale dei tassi di interesse può comportare una diminuzione dei prezzi dei titoli e viceversa; – il rischio di controparte, intendendosi per tale l’eventuale deprezzamento del valore delle attività finanziarie sottostanti il Contratto, a seguito di un deterioramento del merito di credito, ovvero della solidità patrimoniale degli emittenti. Alla luce dei rischi connessi all’investimento finanziario sopra elencati, la prestazione in caso di sopravvivenza e quella in caso di decesso dell’Assicurato potrebbe risultare inferiore ai Premi versati dall’Investitore-Contraente. pagina 2 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Inoltre, il valore del Capitale investito in quote dei Fondi interni collegati al Contratto può variare in relazione alla tipologia di strumenti finanziari e ai settori di investimento, nonché ai diversi mercati di riferimento, come indicato nella Sezione B.1) par. 5. 3. SITUAZIONI DI CONFLITTO D’INTERESSE Le situazioni di conflitto di interesse sono illustrate nella Parte III, Sezione E), par. 12 del Prospetto informativo. B) Informazioni sul prodotto finanziario-assicurativo di tipo Unit Linked 4. DESCRIZIONE DEL CONTRATTO E IMPIEGO DEI PREMI 4.1 Caratteristiche del contratto. Personal Target è un prodotto finanziario-assicurativo di tipo unit linked le cui prestazioni dipendono dal valore delle quote del Fondo interno cui il Contratto è collegato. Personal Target consente infatti di investire il Premio unico iniziale e gli eventuali Premi aggiuntivi nelle quote di uno dei Fondi interni disponibili per il prodotto, coerentemente con le “Caratteristiche di investimento” (Profilo di rischio, Volatilità attesa, orizzonte temporale) indicate dall’Investitore-Contraente nel modulo di Proposta mediante la selezione del “Fondo di destinazione”. In particolare, nel caso in cui alla sottoscrizione della Proposta l’Investitore-Contraente scelga di: – esercitare l’opzione di “Switch automatico”, la Società gestirà dinamicamente la posizione dell’Investitore-Contraente in base alle Caratteristiche di investimento da questi indicate in Proposta nonché in funzione dell’andamento nel tempo dell’investimento. In tal caso il Fondo di destinazione prescelto (selezionando in Proposta la corrispondente linea di investimento) dall’Investitore-Contraente è meramente strumentale all’individuazione, da parte della Società, delle suddette Carattestiche di investimento: la Società, infatti, inizialmente investirà i Premi versati nel Fondo interno Darta Target Stone, quindi provvederà a trasferire automaticamente il controvalore del Contratto nel Fondo interno che di volta in volta rispecchi maggiormente le Caratteristiche di investimento indicate in Proposta dall’Investitore-Contraente, secondo quanto previsto alla Sezione B.1) della presente Parte I del Prospetto informativo. Per le ragioni sopra esposte la Società non è obbligata ad effettuare Switch automatici verso il Fondo di destinazione selezionato in Proposta; – non esercitare l’opzione di “Switch automatico”, i Premi versati saranno investiti dalla Società nel Fondo di destinazione prescelto dall’Investitore-Contraente; ciò fino a quando lo stesso Investitore-Contraente (mediante opzione di “Switch a richiesta”) chieda il trasferimento del controvalore del Contratto in quote di un altro tra i Fondi interni disponibili. Detto ultimo Fondo diventa il nuovo Fondo di destinazione. Per le informazioni di dettaglio sui Fondi interni disponibili su Personal Target si rinvia al par. 5 della presente Parte I del Prospetto informativo. Personal Target non prevede l’applicazione di alcun costo di Caricamento sui Premi versati. Oltre all’investimento finanziario il prodotto offre una copertura assicurativa operante, in caso di decesso dell’Assicurato, che consiste in una maggiorazione del controvalore delle quote attribuite al Contratto, secondo quanto indicato alla sezione B.3) par. 12.1 della presente Parte I del Prospetto informativo. 4.2 Durata del Contratto. Il Contratto è a vita intera, pertanto la durata del Contratto coincide con la vita dell’Assicurato, fermo restando quanto indicato alla Sezione B.2) par. 10 della presente Parte I del Prospetto informativo. 4.3 Orizzonte temporale minimo di investimento. Di seguito si riporta, in forma tabellare, l’orizzonte temporale minimo di investimento consigliato all’Investitore-Contraente, in termini di anni, determinato in relazione allo stile di gestione ed al livello di rischio, per ciascun Fondo interno collegato al Contratto, nonché ai costi e coefficienti di riduzione in caso di Riscatto anticipato. pagina 3 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno / Linea di investimento Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Darta Target Silver Switch Automatico Darta Target Gold Switch Automatico Darta Target Platinum Switch Automatico Darta Target Diamond Switch Automatico Darta Target Titanium Switch Automatico Darta Target Emerald Switch Automatico Orizzonte minimo consigliato pari a 4 anni pari a 4 anni pari a 5 anni pari a 10 anni pari a 5 anni pari a 10 anni pari a 4 anni pari a 4 anni pari a 7 anni pari a 12 anni pari a 7 anni pari a 12 anni 4.4 Versamento dei Premi. Il Contratto prevede il versamento di un Premio unico iniziale di importo minimo pari a 10.000,00 euro, fermo restando che l’Assicurato, alla data di Decorrenza del Contratto, non abbia compiuto l’ottantunesimo anno di età. È facoltà dell’Investitore-Contraente versare dei Premi aggiuntivi, di importo minimo pari a 2.500,00 euro, a partire dalla Data di decorrenza del Contratto e fino a quando l’Assicurato non abbia compiuto il novantunesimo anno d’età. Nel caso in cui l’Investitore-Contraente abbia optato per lo “Switch automatico”, l’importo di ciascuno dei Premi aggiuntivi non potrà comunque superare il triplo dell’importo del Premio unico inizialmente investito ed il versamento degli stessi sarà possibile purché siano trascorsi almeno due mesi dalla Data di investimento del versamento precedente. Il Contratto non prevede alcun costo di Caricamento sui Premi versati, pertanto il Premio unico iniziale e gli eventuali Premi aggiuntivi possono essere scomposti nel seguente modo: (*) Il Capitale investito è pari al 100% dei Premi versati, in quanto non sono previsti costi di caricamento ed il costo della copertura assicurativa è sostenuto dalla Società (rif. nota successiva). In tabella, al solo fine di rappresentare il costo della copertura assicurativa in percentuale dei Premi versati, il Capitale investito risulta fittiziamente inferiore al 100% dei Premi stessi. (**) Il costo della copertura assicurativa è sostenuto dalla Società mediante impiego di una quota parte dell’importo complessivo delle commissioni di gestione, secondo quanto indicato nella sezione “Costi del Contratto” della presente Componenti del premio A. Capitale investito(*) B. Costi di caricamento C. Capitale nominale C=A+B D. Costi delle coperture assicurative(**) E. Spese di emissione F. Premio versato F=C+D+E Valore % Premio unico iniziale 99,9998% 0% 99,9998% 0,0002% 0% 100% Premi aggiuntivi 99,9998% 0% 99,9998% 0,0002% 0% 100% Scheda Sintetica. Ai soli fini di rappresentazione, in tabella è riportato il costo annuo sostenuto dalla Società in percentuale del Premio versato. B.1) INFORMAZIONI SULL’INVESTIMENTO FINANZIARIO I Premi versati sono integralmente investiti, secondo la scelta operata dall’Investitore-Contraente, in quote di Fondi interni di investimento e costituiscono il Capitale investito. Il prodotto non prevede la possibilità per l’Investitore-Contraente di ripartire contemporaneamente i premi tra più Fondi interni, fermo restando quanto di seguito indicato con riferimento ai Premi aggiuntivi nel caso in cui sia stata esercitata l’opzione di “Switch automatico”. Qualora l’Investitore-Contraente abbia scelto di non esercitare l’opzione di “Switch automatico”, la Società investirà il Premio unico iniziale nel Fondo interno, indicato dall’Investitore-Contraente in Proposta, il quinto giorno lavorativo successivo alla data di incasso del Premio unico oppure il quinto giorno lavorativo successivo alla data di ricevimento della Proposta in originale, completa della documentazione richiesta della Società, qualora tale data sia posteriore alla data di incasso del Premio unico. Qualora si opti invece per l’opzione di “Switch automatico”, alla Data di decorrenza del Contratto, la Società investirà pagina 4 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative automaticamente il Premio unico nel Fondo interno Darta Target Stone il quinto giorno lavorativo successivo alla data di incasso del Premio unico oppure il quinto giorno lavorativo successivo alla data di ricevimento della Proposta in originale, qualora questa sia posteriore alla data di incasso del Premio unico. Il tredicesimo mercoledì successivo alla Data di decorrenza, la Società trasferirà il valore del Contratto nel Fondo interno che a tale data risulti maggiormente rispondente alle Caratteristiche di investimento (Profilo di rischio, Volatilità, orizzonte temporale) indicate dall’Investitore-Contraente, in sede di sottoscrizione della Proposta, attraverso la selezione della linea di investimento corrispondente al Fondo di destinazione. Attenzione: il Fondo di destinazione individuato dall’Investitore-Contraente, che abbia optato per l’opzione di “Switch automatico”, è meramente strumentale all’individuazione delle Caratteristiche di investimento di quest’ultimo. Pertanto, la Società non è obbligata ad effettuare gli “Switch automatici” verso il Fondo di destinazione indicato in Proposta. In caso di Premio aggiuntivo su di un Contratto per il quale non si è optato per lo “Switch automatico”, la Società investirà il Premio aggiuntivo direttamente nel Fondo in cui al momento è investito il Premio il quinto giorno lavorativo successivo alla data di incasso del Premio aggiuntivo oppure il quinto giorno lavorativo successivo alla data di ricevimento del modulo di richiesta di versamento aggiuntivo in originale, qualora questa sia posteriore alla data di incasso del Premio aggiuntivo. In caso invece di Premio aggiuntivo su di un Contratto per il quale si è optato per lo “Switch automatico”, il relativo importo sarà investito secondo il c.d. “processo di diluizione”. In tal caso, pertanto, dopo l’iniziale investimento nel Fondo “di servizio” denominato Darta Target Stone (che avrà luogo il quinto giorno lavorativo successivo alla data di incasso del Premio aggiuntivo oppure il quinto giorno lavorativo successivo alla data di ricevimento del modulo di richiesta di versamento aggiuntivo in originale, qualora questa sia posteriore alla data di incasso del Premio aggiuntivo) a partire dal secondo giovedì successivo alla Data di investimento, il controvalore corrispondente al Premio aggiuntivo versato sarà trasferito dal Fondo Darta Target Stone al Fondo interno al quale è collegato il Contratto. Tale trasferimento avverrà mediante un numero di Switch automatici parziali variabile in funzione del Controvalore delle quote del Fondo interno Darta Target Stone acquistate con il Premio aggiuntivo versato. In particolare, il numero di Switch automatici parziali da 1 a 6 in base a quanto indicato nella tabella seguente: Per ogni Switch automatico parziale, che verrà effettuato con frequenza settimanale, sarà inviata dalla Società una specifica comunicazione all’Investitore-Contraente. L’ammontare della prestazione liquidabile dalla Società (in caso di Riscatto o in caso di decesso dell’Assicurato) viene determinato sulla base del valore unitario delle quote del Fondo interno, attribuite al Contratto, rilevato il quinto giorControvalore quote acquistate (€) da 1 2.001 4.001 6.001 8.001 Numero di switch automatici parziali a 2.000 4.000 6.000 8.000 oltre 1 2 3 4 6 no lavorativo successivo alla data di ricevimento, da parte della Società, della richiesta di pagamento della prestazione. Detto valore unitario delle quote dei Fondi interni viene calcolato e reso disponibile con le modalità indicate al par. 22 della presente Parte I del Prospetto informativo. 5. POLITICA DI INVESTIMENTO E RISCHI SPECIFICI DEL FONDO Tutti i Fondi collegati al Contratto investono principalmente in strumenti finanziari negoziati su mercati regolamentati. Di seguito si riportano le caratteristiche dei singoli Fondi interni e gli strumenti finanziari in cui investono. Il Contratto Personal Target può essere collegato ai Fondi interni Darta Target Silver, Darta Target Gold, Darta Target Platinum, Darta Target Diamond, Darta Target Titanium, Darta Target Emerald e Darta Target Stone. pagina 5 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Le caratteristiche finanziarie dell’investimento sono diverse a seconda che detti Fondi vengano selezionati dall’Investitore-Contraente esercitando o meno l’opzione di Switch automatico. In particolare, nel caso in cui l’Investitore-Contraente: • non eserciti l’opzione di Switch automatico: l’investimento presenta caratteristiche finanziarie riconducibili a quelle del Fondo di destinazione selezionato. Dette caratteristiche vengono rappresentate nelle schede successive in relazione ai Fondi Darta Target Silver, Darta Target Gold, Darta Target Platinum, Darta Target Diamond, Darta Target Titanium e Darta Target Emerald; il Fondo interno Darta Target Stone non è selezionabile come Fondo di destinazione in quanto è Fondo “di servizio”, utilizzato esclusivamente dal meccanismo di Switch automatici come esplicitato nel paragrafo successivo; • eserciti l’opzione di Switch automatico: si attiva una linea di investimento distinta in funzione del Fondo di destinazione selezionato. Durante le prime dodici settimane dalla Data di decorrenza, il Contratto è collegato al Fondo interno Darta Target Stone. Il tredicesimo mercoledì successivo alla Data di decorrenza, detta linea di investimento, attraverso un meccanismo di Switch automatici, provvede a trasferire il controvalore del Contratto nel Fondo che di volta in volta rispecchi maggiormente le caratteristiche dell’investimento indicate dall’Investitore-Contraente in un’ottica di controllo della volatilità e del profilo di rischio dell’investimento stesso e nella prospettiva di conseguire un obiettivo di rendimento con esse coerente. In un’ottica di controllo della volatilità e del profilo di rischio dell’investimento, gli eventuali Switch automatici avverranno – in particolari situazione di mercato – su Fondi interni con volatilità e profilo di rischio progressivamente più contenuti, rispetto a quelli del Fondo di destinazione selezionato, secondo quanto di seguito indicato: Linea di investimento Darta Target Silver Switch automatico Darta Target Gold Switch automatico Darta Target Platinum Switch automatico Darta Target Diamond Switch automatico Darta Target Titanium Switch automatico Darta Target Emerald Switch automatico Fondo di destinazione Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Fondo intermedio Darta Target Stone Darta Target Silver Darta Target Silver Darta Target Gold Darta Target Gold Darta Target Platinum Fondo prudente Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) (*) Il Fondo interno Darta Target Stone è Fondo “di servizio” e pertanto non selezionabile come Fondo di destinazione. A ciascuna delle suddette linee di investimento corrispondono caratteristiche finanziarie diverse rispetto a quelle indicate per il relativo Fondo di destinazione selezionato senza esercitare l’opzione di Switch automatico. Per facilità di riferimento, le caratteristiche finanziarie delle suddette linee vengono rappresentate nelle schede successive sotto la denominazione di Darta Target Silver Switch Automatico, Darta Target Gold Switch Automatico, Darta Target Platinum Switch Automatico, Darta Target Diamond Switch Automatico, Darta Target Titanium Switch Automatico e Darta Target Emerald Switch Automatico. pagina 6 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno DARTA TARGET SILVER Categoria Fondi flessibili Valuta di denominazione Euro Codice Fondo interno AD04 Grado di rischio Medio-basso Principali tipologie degli strumenti finanziari e valuta di denominazione Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 40% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 60%. (**) Aree geografiche Gli attivi sono investiti senza alcuna limitazione geografica e/o settoriale. Categoria di emittenti Alla data di redazione del presente Prospetto informativo, il Fondo investe principalmente in OICR armonizzati. Specifici fattori di rischio Investimenti in titoli emessi da società a bassa capitalizzazione - Investimento residuale in titoli emessi da società a bassa capitalizzazione. Investimenti in titoli c.d. strutturati - Investimento residuale in titoli c.d. strutturati. Duration - Il Fondo investe senza limitazioni di duration. Rating - Investimento residuale in obbligazioni con rating al di sotto dell’investment grade. Paesi Emergenti - Investimento contenuto in attivi afferenti all’area Paesi Emergenti. Rischio di cambio - È presente il rischio di cambio. Operazioni in strumenti derivati La Società utilizza strumenti finanziari derivati a fini di copertura, ovvero per cogliere con maggiore rapidità i segnali positivi o negativi del mercato, in un’ottica di riduzione del rischio e non a fini speculativi. Stile di gestione Criteri di selezione degli strumenti finanziari - La Società adotta uno stile di gestione attivo. La Società seleziona gli strumenti finanziari oggetto dell’attività di investimento sulla base di analisi di tipo qualitativo e quantitativo che valutano lo stile di gestione, le caratteristiche di rischiosità e la qualità dei risultati degli OICR. La strategia di gestione è definita in base al raggiungimento degli obiettivi di rischio/rendimento del Fondo. Relazione con il benchmark - Non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo. Per tale motivo, nel successivo paragrafo 7, viene indicata una misura di rischio alternativa. Tecniche di gestione dei rischi di portafoglio - La gestione dei rischi di portafoglio si basa su un modello quantitativo, come indicato nella parte III, par. 7, del Prospetto informativo. Destinazione dei proventi Il Fondo è a capitalizzazione dei proventi. pagina 7 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno DARTA TARGET GOLD Categoria Fondi flessibili Valuta di denominazione Euro Codice Fondo interno AD05 Grado di rischio Medio-basso Principali tipologie degli strumenti finanziari e valuta di denominazione Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 20% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 80%. (**) Aree geografiche Gli attivi sono investiti senza alcuna limitazione geografica e/o settoriale. Categoria di emittenti Alla data di redazione del presente Prospetto informativo, il Fondo investe principalmente in OICR armonizzati. Specifici fattori di rischio Investimenti in titoli emessi da società a bassa capitalizzazione - Investimento contenuto in titoli emessi da società a bassa capitalizzazione. Investimenti in titoli c.d. strutturati - Investimento residuale in titoli c.d. strutturati. Duration - Il Fondo investe senza limitazioni di duration. Rating - Investimento residuale in obbligazioni con rating al di sotto dell’investment grade. Paesi Emergenti - Investimento contenuto in attivi afferenti all’area Paesi Emergenti. Rischio di cambio - È presente il rischio di cambio. Operazioni in strumenti derivati La Società utilizza strumenti finanziari derivati a fini di copertura, ovvero per cogliere con maggiore rapidità i segnali positivi o negativi del mercato, in un’ottica di riduzione del rischio e non a fini speculativi. Stile di gestione Criteri di selezione degli strumenti finanziari - La Società adotta uno stile di gestione attivo. La Società seleziona gli strumenti finanziari oggetto dell’attività di investimento sulla base di analisi di tipo qualitativo e quantitativo che valutano lo stile di gestione, le caratteristiche di rischiosità e la qualità dei risultati degli OICR. La strategia di gestione è definita in base al raggiungimento degli obiettivi di rischio/rendimento del Fondo. Relazione con il benchmark - Non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo. Per tale motivo, nel successivo paragrafo 7, viene indicata una misura di rischio alternativa. Tecniche di gestione dei rischi di portafoglio - La gestione dei rischi di portafoglio si basa su un modello quantitativo, come indicato nella parte III, par. 7, del Prospetto informativo. Destinazione dei proventi Il Fondo è a capitalizzazione dei proventi. pagina 8 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno DARTA TARGET PLATINUM Categoria Fondi flessibili Valuta di denominazione Euro Codice Fondo interno AD06 Grado di rischio Medio-alto Principali tipologie degli strumenti finanziari e valuta di denominazione Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 20% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 80%. (**) Aree geografiche Gli attivi sono investiti senza alcuna limitazione geografica e/o settoriale. Categoria di emittenti Alla data di redazione del presente Prospetto informativo, il Fondo investe principalmente in OICR armonizzati. Specifici fattori di rischio Investimenti in titoli emessi da società a bassa capitalizzazione - Investimento contenuto in titoli emessi da società a bassa capitalizzazione. Investimenti in titoli c.d. strutturati - Investimento residuale in titoli c.d. strutturati. Duration - Il Fondo investe senza limitazioni di duration. Rating - Investimento residuale in obbligazioni con rating al di sotto dell’investment grade. Paesi Emergenti - Investimento significativo in attivi afferenti all’area Paesi Emergenti. Rischio di cambio - È presente il rischio di cambio. Operazioni in strumenti derivati La Società utilizza strumenti finanziari derivati a fini di copertura, ovvero per cogliere con maggiore rapidità i segnali positivi o negativi del mercato, in un’ottica di riduzione del rischio e non a fini speculativi. Stile di gestione Criteri di selezione degli strumenti finanziari - La Società adotta uno stile di gestione attivo. La Società seleziona gli strumenti finanziari oggetto dell’attività di investimento sulla base di analisi di tipo qualitativo e quantitativo che valutano lo stile di gestione, le caratteristiche di rischiosità e la qualità dei risultati degli OICR. La strategia di gestione è definita in base al raggiungimento degli obiettivi di rischio/rendimento del Fondo. Relazione con il benchmark - Non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo. Per tale motivo, nel successivo paragrafo 7, viene indicata una misura di rischio alternativa. Tecniche di gestione dei rischi di portafoglio - La gestione dei rischi di portafoglio si basa su un modello quantitativo, come indicato nella parte III, par. 7, del Prospetto informativo. Destinazione dei proventi Il Fondo è a capitalizzazione dei proventi. pagina 9 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno DARTA TARGET DIAMOND Categoria Fondi flessibili Valuta di denominazione Euro Codice Fondo interno AD07 Grado di rischio Medio-alto Principali tipologie degli strumenti finanziari e valuta di denominazione Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo dello 0% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 100%. (**) Aree geografiche Gli attivi sono investiti senza alcuna limitazione geografica e/o settoriale. Categoria di emittenti Alla data di redazione del presente Prospetto informativo, il Fondo investe principalmente in OICR armonizzati. Specifici fattori di rischio Investimenti in titoli emessi da società a bassa capitalizzazione - Investimento contenuto in titoli emessi da società a bassa capitalizzazione. Investimenti in titoli c.d. strutturati - Investimento residuale in titoli c.d. strutturati. Duration - Il Fondo investe senza limitazioni di duration. Rating - Investimento residuale in obbligazioni con rating al di sotto dell’investment grade. Paesi Emergenti - Investimento significativo in attivi afferenti all’area Paesi Emergenti. Rischio di cambio - È presente il rischio di cambio. Operazioni in strumenti derivati La Società utilizza strumenti finanziari derivati a fini di copertura, ovvero per cogliere con maggiore rapidità i segnali positivi o negativi del mercato, in un’ottica di riduzione del rischio e non a fini speculativi. Stile di gestione Criteri di selezione degli strumenti finanziari - La Società adotta uno stile di gestione attivo. La Società seleziona gli strumenti finanziari oggetto dell’attività di investimento sulla base di analisi di tipo qualitativo e quantitativo che valutano lo stile di gestione, le caratteristiche di rischiosità e la qualità dei risultati degli OICR. La strategia di gestione è definita in base al raggiungimento degli obiettivi di rischio/rendimento del Fondo. Relazione con il benchmark - Non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo. Per tale motivo, nel successivo paragrafo 7, viene indicata una misura di rischio alternativa. Tecniche di gestione dei rischi di portafoglio - La gestione dei rischi di portafoglio si basa su un modello quantitativo, come indicato nella parte III, par. 7, del Prospetto informativo. Destinazione dei proventi Il Fondo è a capitalizzazione dei proventi. pagina 10 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno DARTA TARGET TITANIUM Categoria Fondi flessibili Valuta di denominazione Euro Codice Fondo interno AD08 Grado di rischio Medio-alto Principali tipologie degli strumenti finanziari e valuta di denominazione Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo del 20% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 80%. (**) Aree geografiche Gli attivi sono investiti senza alcuna limitazione geografica e/o settoriale. Categoria di emittenti Alla data di redazione del presente Prospetto informativo, il Fondo investe principalmente in OICR armonizzati. Specifici fattori di rischio Investimenti in titoli emessi da società a bassa capitalizzazione - Investimento contenuto in titoli emessi da società a bassa capitalizzazione. Investimenti in titoli c.d. strutturati - Investimento residuale in titoli c.d. strutturati. Duration - Il Fondo investe senza limitazioni di duration. Rating - Investimento residuale in obbligazioni con rating al di sotto dell’investment grade. Paesi Emergenti - Investimento significativo in attivi afferenti all’area Paesi Emergenti. Rischio di cambio - È presente il rischio di cambio. Operazioni in strumenti derivati La Società utilizza strumenti finanziari derivati a fini di copertura, ovvero per cogliere con maggiore rapidità i segnali positivi o negativi del mercato, in un’ottica di riduzione del rischio e non a fini speculativi. Stile di gestione Criteri di selezione degli strumenti finanziari - La Società adotta uno stile di gestione attivo. La Società seleziona gli strumenti finanziari oggetto dell’attività di investimento sulla base di analisi di tipo qualitativo e quantitativo che valutano lo stile di gestione, le caratteristiche di rischiosità e la qualità dei risultati degli OICR. La strategia di gestione è definita in base al raggiungimento degli obiettivi di rischio/rendimento del Fondo. Relazione con il benchmark - Non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo. Per tale motivo, nel successivo paragrafo 7, viene indicata una misura di rischio alternativa. Tecniche di gestione dei rischi di portafoglio - La gestione dei rischi di portafoglio si basa su un modello quantitativo, come indicato nella parte III, par. 7, del Prospetto informativo. Destinazione dei proventi Il Fondo è a capitalizzazione dei proventi. pagina 11 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno DARTA TARGET EMERALD Categoria Fondi flessibili Valuta di denominazione Euro Codice Fondo interno AD09 Grado di rischio Medio-alto Principali tipologie degli strumenti finanziari e valuta di denominazione Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo dello 0% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 100%. (**) Aree geografiche Gli attivi sono investiti senza alcuna limitazione geografica e/o settoriale. Categoria di emittenti Alla data di redazione del presente Prospetto informativo, il Fondo investe principalmente in OICR armonizzati. Specifici fattori di rischio Investimenti in titoli emessi da società a bassa capitalizzazione - Investimento contenuto in titoli emessi da società a bassa capitalizzazione. Investimenti in titoli c.d. strutturati - Investimento residuale in titoli c.d. strutturati. Duration - Il Fondo investe senza limitazioni di duration. Rating - Investimento residuale in obbligazioni con rating al di sotto dell’investment grade. Paesi Emergenti - Investimento significativo in attivi afferenti all’area Paesi Emergenti. Rischio di cambio - È presente il rischio di cambio. Operazioni in strumenti derivati La Società utilizza strumenti finanziari derivati a fini di copertura, ovvero per cogliere con maggiore rapidità i segnali positivi o negativi del mercato, in un’ottica di riduzione del rischio e non a fini speculativi. Stile di gestione Criteri di selezione degli strumenti finanziari - La Società adotta uno stile di gestione attivo. La Società seleziona gli strumenti finanziari oggetto dell’attività di investimento sulla base di analisi di tipo qualitativo e quantitativo che valutano lo stile di gestione, le caratteristiche di rischiosità e la qualità dei risultati degli OICR. La strategia di gestione è definita in base al raggiungimento degli obiettivi di rischio/rendimento del Fondo. Relazione con il benchmark - Non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo. Per tale motivo, nel successivo paragrafo 7, viene indicata una misura di rischio alternativa. Tecniche di gestione dei rischi di portafoglio - La gestione dei rischi di portafoglio si basa su un modello quantitativo, come indicato nella parte III, par. 7, del Prospetto informativo. Destinazione dei proventi Il Fondo è a capitalizzazione dei proventi. pagina 12 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno DARTA TARGET STONE Categoria Fondi flessibili Valuta di denominazione Euro Codice Fondo interno AD03 Grado di rischio Medio-basso Principali tipologie degli strumenti finanziari e valuta di denominazione Gli attivi sono investiti secondo le seguenti ripartizioni: Monetario/Obbligazionario: da un minimo dello 60% fino ad un massimo del 100% Azionario: da un minimo dello 0% fino ad un massimo del 40%. (**) Aree geografiche Gli attivi sono investiti senza alcuna limitazione geografica e/o settoriale. Categoria di emittenti Alla data di redazione del presente Prospetto informativo, il Fondo investe principalmente in OICR armonizzati. Specifici fattori di rischio Investimenti in titoli emessi da società a bassa capitalizzazione - Investimento residuale in titoli emessi da società a bassa capitalizzazione. Investimenti in titoli c.d. strutturati - Investimento residuale in titoli c.d. strutturati. Duration - Il Fondo investe senza limitazioni di duration. Rating - Investimento residuale in obbligazioni con rating al di sotto dell’investment grade. Paesi Emergenti - Investimento contenuto in attivi afferenti all’area Paesi Emergenti. Rischio di cambio - È presente il rischio di cambio. Operazioni in strumenti derivati La Società utilizza strumenti finanziari derivati a fini di copertura, ovvero per cogliere con maggiore rapidità i segnali positivi o negativi del mercato, in un’ottica di riduzione del rischio e non a fini speculativi. Stile di gestione Criteri di selezione degli strumenti finanziari - La Società adotta uno stile di gestione attivo. La Società seleziona gli strumenti finanziari oggetto dell’attività di investimento sulla base di analisi di tipo qualitativo e quantitativo che valutano lo stile di gestione, le caratteristiche di rischiosità e la qualità dei risultati degli OICR. La strategia di gestione è definita in base al raggiungimento degli obiettivi di rischio/rendimento del Fondo. Relazione con il benchmark - Non è possibile individuare un benchmark rappresentativo della politica d’investimento del Fondo. Per tale motivo, nel successivo paragrafo 7, viene indicata una misura di rischio alternativa. Tecniche di gestione dei rischi di portafoglio - La gestione dei rischi di portafoglio si basa su un modello quantitativo, come indicato nella parte III, par. 7, del Prospetto informativo. Destinazione dei proventi Il Fondo è a capitalizzazione dei proventi. pagina 13 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno DARTA TARGET SILVER Switch Automatico Qualifica del Fondo Il Fondo interno è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Categoria Fondi flessibili. Valuta di denominazione Euro Codice Fondo interno AD04SA Grado di rischio Medio-basso Principali tipologie degli strumenti finanziari e valuta di denominazione Il Fondo intermedio per questo fondo è Darta Target Stone. Per le tipologie degli strumenti finanziari si rimanda al relativo paragrafo inerente ai Fondi interni Darta Target Silver e Darta Target Stone della presente Parte I. (**) Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Aree geografiche Silver e Darta Target Stone della presente Parte I. Categoria di emittenti Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Silver e Darta Target Stone della presente Parte I. Specifici fattori di rischio Per questa informazione si rinvia al relativo paragrafo ai Fondi interni Darta Target Silver e Darta Target Stone della presente Parte I. Operazioni in strumenti derivati Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Silver e Darta Target Stone della presente Parte I. Stile di gestione La linea di investimento prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 117,0% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 4 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia al paragrafo 5 della presente Parte I del Prospetto informativo. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 4 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. pagina 14 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Scenari di rendimento atteso dell’investimento Destinazione dei proventi Probabilità dell’evento Il rendimento atteso è negativo 6,00% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 50,07% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 7,33% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 25,47% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 11,13% Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Silver e Darta Target Stone della presente Parte I. Fondo interno DARTA TARGET GOLD Switch Automatico Qualifica del Fondo Il Fondo interno è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Categoria Fondi flessibili. Valuta di denominazione Euro Codice Fondo interno AD05SA Grado di rischio Medio-basso Principali tipologie degli strumenti finanziari e valuta di denominazione Il Fondo intermedio per questo fondo è Darta Target Silver. Per le tipologie degli strumenti finanziari si rimanda al relativo paragrafo inerente ai Fondi interni Darta Target Gold, Darta Target Silver e Darta Target Stone della presente Parte I. (**) Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Aree geografiche Gold, Darta Target Silver e Darta Target Stone della presente Parte I. Categoria di emittenti Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Gold, Darta Target Silver e Darta Target Stone della presente Parte I. pagina 15 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Specifici fattori di rischio Operazioni in strumenti derivati Stile di gestione Destinazione dei proventi Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Gold, Darta Target Silver e Darta Target Stone della presente Parte I. Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Gold, Darta Target Silver e Darta Target Stone della presente Parte I. La linea di investimento prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 121,6% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 4 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia al paragrafo 5 della presente Parte I del Prospetto informativo. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 4 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo 16,13% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 47,87% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 13,00% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 8,60% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 14,40% Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Gold, Darta Target Silver e Darta Target Stone della presente Parte I. Fondo interno DARTA TARGET PLATINUM Switch Automatico Qualifica del Fondo Il Fondo interno è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Categoria Fondi flessibili. Valuta di denominazione Euro Codice Fondo interno AD06SA Grado di rischio Medio-basso pagina 16 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Principali tipologie degli strumenti finanziari e valuta di denominazione Il Fondo intermedio per questo fondo è Darta Target Silver. Per le tipologie degli strumenti finanziari si rimanda al relativo paragrafo inerente ai Fondi interni Darta Target Platinum, Darta Target Silver e Darta Target Stone della presente Parte I. (**) Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Aree geografiche Platinum, Darta Target Silver e Darta Target Stone della presente Parte I. Categoria di emittenti Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Platinum, Darta Target Silver e Darta Target Stone della presente Parte I. Specifici fattori di rischio Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Platinum, Darta Target Silver e Darta Target Stone della presente Parte I. Operazioni in strumenti derivati Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Platinum, Darta Target Silver e Darta Target Stone della presente Parte I. Stile di gestione La linea di investimento prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 150,4% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 7 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia al paragrafo 5 della presente Parte I del Prospetto informativo. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 7 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scenari di rendimento atteso dell’investimento Destinazione dei proventi Probabilità dell’evento Il rendimento atteso è negativo 7,87% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 55,87% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 23,40% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 2,53% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 10,33% Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Platinum, Darta Target Silver e Darta Target Stone della presente Parte I. pagina 17 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Fondo interno DARTA TARGET DIAMOND Switch Automatico Qualifica del Fondo Il Fondo interno è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Categoria Fondi flessibili. Valuta di denominazione Euro Codice Fondo interno AD07SA Grado di rischio Medio Principali tipologie degli strumenti finanziari e valuta di denominazione Il Fondo intermedio per questo fondo è Darta Target Gold. Per le tipologie degli strumenti finanziari si rimanda al relativo paragrafo inerente ai Fondi interni Darta Target Diamond, Darta Target Gold e Darta Target Stone della presente Parte I. (**) Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Aree geografiche Diamond, Darta Target Gold e Darta Target Stone della presente Parte I. Categoria di emittenti Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Diamond, Darta Target Gold e Darta Target Stone della presente Parte I. Specifici fattori di rischio Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Diamond, Darta Target Gold e Darta Target Stone della presente Parte I. Operazioni in strumenti derivati Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Diamond, Darta Target Gold e Darta Target Stone della presente Parte I. Stile di gestione pagina 18 di 42 La linea di investimento prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 225,2% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 12 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia al paragrafo 5 della presente Parte I del Prospetto informativo. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 12 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Scenari di rendimento atteso dell’investimento Destinazione dei proventi Probabilità dell’evento Il rendimento atteso è negativo 5,80% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 56,47% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 30,67% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 1,93% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 5,13% Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Diamond, Darta Target Gold e Darta Target Stone della presente Parte I. Fondo interno DARTA TARGET TITANIUM Switch Automatico Qualifica del Fondo Il Fondo interno è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Categoria Fondi flessibili. Valuta di denominazione Euro Codice Fondo interno AD08SA Grado di rischio Medio Principali tipologie degli strumenti finanziari e valuta di denominazione Il Fondo intermedio per questo fondo è Darta Target Gold. Per le tipologie degli strumenti finanziari si rimanda al relativo paragrafo inerente ai Fondi interni Darta Target Titanium, Darta Target Gold e Darta Target Stone della presente Parte I. (**) Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Aree geografiche Titanium, Darta Target Gold e Darta Target Stone della presente Parte I. Categoria di emittenti Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Titanium, Darta Target Gold e Darta Target Stone della presente Parte I. Specifici fattori di rischio Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Titanium, Darta Target Gold e Darta Target Stone della presente Parte I. pagina 19 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Operazioni in strumenti derivati Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Titanium, Darta Target Gold e Darta Target Stone della presente Parte I. Stile di gestione La linea di investimento prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 160,6% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 7 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia al paragrafo 5 della presente Parte I del Prospetto informativo. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 7 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scenari di rendimento atteso dell’investimento Destinazione dei proventi Probabilità dell’evento Il rendimento atteso è negativo 15,27% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 51,27% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 22,80% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 1,13% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento e pari o superiore all’obiettivo di rendimento. 9,53% Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Titanium, Darta Target Gold e Darta Target Stone della presente Parte I. Fondo interno DARTA TARGET EMERALD Switch Automatico Qualifica del Fondo Il Fondo interno è una linea di investimento la cui politica gestionale è finalizzata a conseguire un obiettivo di rendimento, determinato con riferimento al Premio unico iniziale sulla base delle caratteristiche di investimento indicate dall’Investitore-Contraente. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Categoria Fondi flessibili. Valuta di denominazione Euro Codice Fondo interno AD09SA Grado di rischio Medio-alto pagina 20 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Principali tipologie degli strumenti finanziari e valuta di denominazione Il Fondo intermedio per questo fondo è Darta Target Platinum. Per le tipologie degli strumenti finanziari si rimanda al relativo paragrafo inerente ai Fondi interni Darta Target Emerald, Darta Target Platinum e Darta Target Stone della presente Parte I. (**) Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Aree geografiche Emerald, Darta Target Platinum e Darta Target Stone della presente Parte I. Categoria di emittenti Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Emerald, Darta Target Platinum e Darta Target Stone della presente Parte I. Specifici fattori di rischio Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Emerald, Darta Target Platinum e Darta Target Stone della presente Parte I. Operazioni in strumenti derivati Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Emerald, Darta Target Platinum e Darta Target Stone della presente Parte I. Stile di gestione La linea di investimento prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 251,8% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 12 anni dalla data di decorrenza del Contratto. Con riferimento al Capitale investito a fronte di eventuali Premi aggiuntivi, la linea di investimento mira a massimizzare il rendimento coerentemente con la strategia di gestione attuata per il Premio unico iniziale. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Per maggiori informazioni si rinvia al paragrafo 5 della presente Parte I del Prospetto informativo. Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 12 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scenari di rendimento atteso dell’investimento nelle quote di un OICR a gestione protetta Destinazione dei proventi Probabilità dell’evento Il rendimento atteso è negativo 9,93% Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 58,93% Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 25,40% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all’obiettivo di rendimento. 0,13% Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 5,60% Per questa informazione si rinvia al relativo paragrafo inerente ai Fondi interni Darta Target Emerald, Darta Target Platinum e Darta Target Stone della presente Parte I. pagina 21 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative (**) Ciascun Fondo interno potrà investire le risorse in: 1) strumenti finanziari, emessi o garantiti da Stati appartenenti alla zona A, ai sensi della direttiva 89/647/CEE, da enti locali o da enti pubblici di stati membri o da organizzazioni internazionali cui aderiscono uno o più dei predetti Stati, ovvero da soggetti residenti nei predetti Stati membri, che abbiano un rating minimo coerente con quanto stabilito dalla Circolare ISVAP 474/D del 21 febbraio 2002 alla Sezione 3, e che facciano riferimento alle seguenti tipologie: a) titoli di Stato; b) titoli obbligazionari o altri titoli assimilabili, che prevedano a scadenza almeno il rimborso nominale; c) titoli azionari; d) strumenti finanziari derivati collegati a strumenti finanziari idonei, finalizzati alla buona gestione del fondo. Resta in ogni caso inteso che l’investimento in strumenti finanziari derivati dovrà avvenire nel rispetto dei presupposti, delle finalità e delle condizioni per il loro utilizzo previsti dalla normativa vigente, purché detto investimento non alteri i profili di rischio e le caratteristiche dei fondi; e) titoli strutturati e altri strumenti ibridi, che prevedano a scadenza almeno il rimborso del valore nominale, nel rispetto dei limiti e della normativa vigente; 2) fondi di investimento mobiliare, diversi dai fondi riservati e dai fondi speculativi, con le seguenti caratteristiche: a) OICR armonizzati, ai sensi della direttiva CEE 85/611, come modificata dalla Direttiva CEE 88/220; b) OICR non armonizzati, ai sensi della direttiva CEE 88/220; 3) strumenti monetari, emessi o garantiti da soggetti residenti in Stati della zona A o da organizzazioni internazionali cui aderiscono uno o più dei predetti Stati, che facciano riferimento alle seguenti tipologie ed abbiano una scadenza non superiore a sei mesi: a) depositi bancari in conto corrente; b) certificati di deposito e altri strumenti del mercato monetario; c) operazioni di pronti contro termine, con l’obbligo di riacquisto e di deposito di titoli presso una banca. Nelle tipologie sopra elencate potranno essere compresi anche OICR promossi e gestiti da Allianz Global Investors Italia SGR S.p.A., società di gestione del risparmio appartenente al Gruppo Allianz S.p.A., o in altri strumenti finanziari emessi da Società del Gruppo Allianz S.p.A. Le tipologie di attivi in cui i fondi investono sono identificati secondo quanto segue: – Tipologia di investimento “monetario”: investono prevalentemente in strumenti monetari di cui al punto 3) o in strumenti finanziari di cui al punto 2), che a loro volta investano in maniera prevalente in strumenti monetari di cui al punto 3). – Tipologia di investimento “obbligazionario”: investono prevalentemente in strumenti finanziari di cui ai punti 1-a), 1-b), 1-c), 1-e) o in strumenti finanziari di cui al punto 2) che a loro volta investano in maniera prevalente in strumenti finanziari di cui ai punti 1-a), 1-b), 1-e). – Tipologia di investimento “azionario”: investono prevalentemente in strumenti finanziari di cui ai punti 1-c) o in strumenti finanziari di cui al punto 2) che a loro volta investano in maniera prevalente in strumenti finanziari di cui ai punti 1-c). pagina 22 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative 6. GARANZIE DELL’INVESTIMENTO Con riferimento a Personal Target, la Società non offre alcuna garanzia di restituzione del Capitale investito, né di corresponsione di rendimento minimo. L’Investitore-Contraente assume il rischio connesso all’andamento negativo del valore delle quote del Fondo interno collegato al Contratto. Pertanto vi è la possibilità che l’Investitore-Contraente ottenga, al momento del rimborso, un ammontare inferiore al Capitale investito. Per ulteriori informazioni si rinvia alla Parte III, Sezione A, par. 3, del Prospetto informativo. 7. PARAMETRO DI RIFERIMENTO DEI FONDI (C.D. BENCHMARK) In considerazione dello stile di gestione adottato (stile flessibile) per i suddetti Fondi non è possibile individuare un Benchmark rappresentativo della politica d’investimento dei Fondi stessi. Nella seguente tabella si riporta una misura di rischio alternativa. Fondo interno / Linea di investimento Darta Target Stone Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Darta Target Silver Switch automatico Darta Target Gold Switch automatico Darta Target Platinum Switch automatico Darta Target Diamond Switch automatico Darta Target Titanium Switch automatico Darta Target Emerald Switch automatico Misura di rischio Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Volatilità media annua attesa ritenuta accettabile Valore 3% 5% 7% 10% 14% 11% 15% 4,0% 5,6% 6,5% 8,4% 8,2% 10,7% La Volatilità media annua attesa è un indicatore sintetico del rischio, espresso come scostamento medio percentuale rispetto al rendimento atteso dei Fondi interni stessi in un determinato periodo di tempo. 8. CLASSI DI QUOTE Alla data di redazione del presente Prospetto informativo, i Fondi interni disponibili per Personal Target non prevedono la distinzione per classi di quote. B.2) INFORMAZIONI SUL RIMBORSO DELL’INVESTIMENTO 9. RIMBORSO DEL CAPITALE INVESTITO A SCADENZA Considerato che il Contratto è a vita intera non è individuabile una data di scadenza del Contratto, pertanto il rimborso del Capitale in caso di vita dell’Assicurato ha luogo mediante richiesta di Riscatto. 10. RIMBORSO DEL CAPITALE INVESTITO (RISCATTO) Il prodotto riconosce all’Investitore-Contraente la facoltà di chiedere il Riscatto totale e parziale del Contratto purché siano trascorsi almeno tre mesi dalla Data di decorrenza del Contratto e l’Assicurato sia in vita. Riscatto Totale Il valore di Riscatto, qualora la relativa richiesta venga presentata dopo almeno tre anni dalla data di conversione in quote di ciascun Premio versato, è pari al prodotto tra il numero delle quote attribuite al Contratto alla data di ricevimento della richiesta di Riscatto e il Valore unitario delle quote rilevato il quinto giorno lavorativo successivo alla data in cui perviene la richiesta stessa, corredata dalla documentazione richiesta dalla Società. Qualora la richiesta di Riscatto venga effettuata prima che siano interamente trascorsi tre anni dalla data di conversione in quote di ciascun Premio, al valore come sopra determinato verranno applicati coefficienti di riduzione indicati nella seguente tabella: pagina 23 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Epoca di richiesta del riscatto nel corso del 1° anno nel corso del 2° anno nel corso del 3° anno Coefficiente di riduzione 6% 5,5% 4% In particolare detti coefficienti saranno applicati al controvalore delle quote di capitale riscattato, tenendo conto degli anni interamente trascorsi tra la data di conversione del corrispondente Premio in quote e la data di ricevimento della richiesta di Riscatto. Ad esempio, per un Contratto la cui Data di decorrenza è il 01/12/07 e sul quale non siano stati versati Premi aggiuntivi, in caso di Riscatto, i coefficienti di riduzione non verranno più applicati a partire dal 01/12/10. Invece, per un Contratto la cui Data di decorrenza è sempre il 01/12/07, ma sul quale sia stato versato un Premio aggiuntivo il 01/12/08, in caso di Riscatto il 01/12/10, al controvalore delle quote di capitale costituite a fronte del Premio iniziale non verrà applicato nessun coefficiente di riduzione, invece il solo controvalore delle quote di capitale costituite a fronte del Premio aggiuntivo verrà ridotto mediante l’applicazione di un coefficiente pari a 4%. L’importo come sopra determinato viene corrisposto al netto della commissione di € 50. Il pagamento del valore di Riscatto totale determina l’immediato scioglimento del Contratto. Riscatto Parziale Decorsi tre mesi dalla Data di decorrenza del Contratto, l’Investitore-Contraente ha, inoltre, la facoltà di esercitare parzialmente il diritto di Riscatto, a condizione che l’importo richiesto non risulti inferiore a 2.500,00 Euro e che il valore residuo del Contratto non sia minore di 2.500,00 Euro. Il valore di Riscatto parziale viene calcolato con gli stessi criteri relativi al calcolo del Riscatto totale, al netto della commissione di € 50. Resta inteso che, ai fini della determinazione del valore di Riscatto parziale, si riscatta con precedenza le quote di capitale costituite a fronte dei Premi versati in epoca più remota. In questo caso, il Contratto rimane in vigore per le quote non riscattate. Per informazioni più dettagliate sulle modalità di esercizio del Riscatto si rinvia al par. 18. La Società non fornisce alcuna garanzia di restituzione del capitale investito né di corresponsione di rendimento minimo; l’Investitore-Contraente assume pertanto il rischio di perdite finanziarie nel caso di andamento negativo del valore delle quote dei Fondi interni, oggetto di investimento. Alla data di redazione del presente Prospetto, gli attivi dei Fondi interni di Personal Target sono investiti in OICR esenti da imposizione fiscale italiana; pertanto, sui Fondi interni, non maturerà alcun credito d’imposta. Tuttavia, qualora i Fondi interni investano in OICR soggetti ad imposizione fiscale, gli eventuali crediti d’imposta maturati verranno reinvestiti nel Fondo di competenza e pertanto andranno a beneficio dell’Investitore-Contraente. 11. OPZIONI CONTRATTUALI Il Contratto non prevede l’esercizio di altre opzioni per il caso in cui l’Assicurato sia in vita, oltre quelle già indicate nel precedente paragrafo 10 (“Rimborso del Capitale investito”), fermo restando quanto previsto nella presente Parte I, par. 19) relativamente alle opzioni di Switch. B.3) INFORMAZIONI SULLE COPERTURE ASSICURATIVE PER RISCHI DEMOGRAFICI (CASO MORTE, ALTRI EVENTI ASSICURATI) 12. PRESTAZIONI ASSICURATIVE CUI HA DIRITTO L’INVESTITORE-CONTRAENTE O IL BENEFICIARIO 12.1 Copertura assicurativa caso morte In caso di decesso dell’Assicurato, la Società verserà ai Beneficiari un capitale pari al prodotto tra il numero delle quote attribuite al Contratto alla data del decesso e il valore unitario delle quote, quale rilevato il quinto giorno lavorativo successivo alla data in cui perviene la denuncia di decesso unitamente alla documentazione richiesta dalla Società. Tale capitale viene maggiorato nella misura indicata nella tabella seguente, in funzione dell’età dell’Assicurato al momento del decesso: pagina 24 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Età dell’Assicurato al momento del decesso Misura % di maggiorazione da 0 a 65 anni da 66 a 90 anni oltre 90 anni 1,00% 0,01% 0,00% Tali maggiorazioni non sono applicate qualora il decesso dell’Assicurato si verifichi secondo le condizioni indicate nell’art. 7 delle Condizioni contrattuali. 12.2 Altre coperture assicurative Il Contratto non prevede altri eventi assicurati, oltre quelli già indicati nel precedente paragrafo 12.1 (“Copertura assicurativa caso morte”). *** I termini di pagamento concessi all’impresa sono pari a trenta giorni dal ricevimento della documentazione completa, oltre i quali sono dovuti gli interessi di mora. I termini di prescrizione per l’esercizio del diritto alle prestazioni assicurative, come previsto dalla normativa vigente art. 2952 del Codice Civile, si estinguono in un anno dalla data di esigibilità delle prestazioni. Per la documentazione che l’Investitore-Contraente o il Beneficiario sono tenuti a presentare per ogni ipotesi di liquidazione delle prestazioni assicurative, si rinvia alla sezione “Documenti richiesti dalla Società” posta in calce alle Condizioni contrattuali. 13. ALTRE OPZIONI CONTRATTUALI. Il Contratto non prevede l’esercizio di opzioni in caso di morte dell’Assicurato. C) INFORMAZIONI ECONOMICHE (COSTI, AGEVOLAZIONI, REGIME FISCALE) 14. REGIME DEI COSTI DEL PRODOTTO 14.1. COSTI DIRETTAMENTE A CARICO DELL’INVESTITORE-CONTRAENTE 14.1.1. Spese fisse Il Contratto non prevede alcun costo per spese di emissione. 14.1.2. Costi di caricamento Il Contratto non prevede alcun costo di caricamento. 14.1.3. Costo delle coperture assicurative previste dal Contratto I costi per la copertura assicurativa prevista dal presente Contratto, descritta al precedente par. 12.1, vengono sostenuti dalla Società mediante l’impiego di una quota parte dall’importo complessivo delle commissioni di gestione, pari a 0,01% della commissione stessa. 14.1.4. Costo delle garanzie previste dal Contratto Il presente Contratto non prevede alcuna garanzia di rimborso del Capitale investito o di rendimento minimo. 14.1.5. Costi di rimborso del capitale Il valore del Riscatto parziale e totale del Contratto è soggetto all’applicazione dei seguenti coefficienti di riduzione, determinati in funzione degli anni trascorsi: Epoca di richiesta del riscatto Coefficiente di riduzione nel corso del 1° anno nel corso del 2° anno nel corso del 3° anno 6,0% 5,5% 4,0% Ogni valore di Riscatto è inoltre soggetto ad una commissione di 50 Euro. pagina 25 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative 14.1.6. Costi di switch Il Contratto prevede i seguenti costi correlati alle operazioni di disinvestimento e contestuale reinvestimento in un altro fondo interno (“Switch”). Qualora l’Investitore-Contraente non abbia optato per la modalità di “Switch automatico”, il trasferimento del controvalore delle quote dal Fondo interno di provenienza al Fondo di destinazione richiesto dall’Investitore-Contraente implica l’applicazione di una commissione pari a 50 Euro. La prima richiesta di Switch per ogni anno solare è gratuita. Qualora, invece, l’Investitore-Contraente abbia optato per la modalità di “Switch automatico”, non viene applicata alcuna commissione. Lo “Switch automatico” conseguente alla variazione delle Caratteristiche di investimento, richiesta dall’Investitore-Contraente, determina l’applicazione di una commissione pari a 50 Euro. La prima richiesta di variazione delle Caratteristiche dell’investimento per ogni anno solare è esente dall’applicazione della relativa commissione. 14.2. COSTI INDIRETTAMENTE A CARICO DELL’INVESTITORE-CONTRAENTE a) Commissione di gestione La commissione di gestione è determinata ed imputata quotidianamente al patrimonio netto del Fondo interno e prelevata quotidianamente. Per ciascun Fondo interno le commissioni di gestione sono fissate nella seguente misura: Fondo interno Darta Target Stone Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Commissione di gestione per le attività investite in strumenti finanziari Commissione di gestione per le attività investite in OICR o strumenti monetari 1,60% 2,40% 2,60% 2,90% 3,00% 3,10% 3,20% 1,00% 1,80% 2,00% 2,30% 2,40% 2,50% 2,60% Le commissioni sopra indicate si intendono applicate anche ai Fondi selezionati con modalità switch automatico. b) Commissione di performance Non sono previsti costi di overperformance. c) Costo della garanzia prestata Il presente Contratto non prevede alcuna garanzia di rimborso del Capitale investito o di rendimento minimo. d) Altri costi a carico dei Fondi interni disponibili sul prodotto Alla data di redazione del presente Prospetto, tutti i Fondi interni investono più del 10% in quote di altri OICR (c.d. OICR target). Le commissioni massime di gestione applicabili dagli OICR target sono pari al 2,50% su base annua, espressa in percentuale sul valore giornaliero di ciascun OICR. La misura massima delle eventuali commissioni di overperformance applicabile agli OICR è pari al 25% degli extra-rendimenti, che superano quelli del paramentro di riferimento utilizzato. Eventuali utilità retrocesse dalla SGR saranno integralmente reinvestite nei Fondi Interni. Fermi restando gli oneri di gestione indicati al punto 14.2 lettera a), sono a carico dei Fondi interni anche i seguenti oneri: − gli oneri dovuti alla banca depositaria per l’incarico svolto, nella misura massima pari a 0,03% del patrimonio del Fondo interno; − i costi connessi con l’acquisizione e la dismissione delle attività del Fondo (ad es. i costi di intermediazione inerenti alla compravendita degli strumenti finanziari); − le spese di pubblicazione del valore unitario delle quote del Fondo; pagina 26 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative − le spese di revisione della contabilità e dei rendiconti del Fondo, ivi compreso quello finale di liquidazione; − le spese legali e giudiziarie sostenute nell’esclusivo interesse del Fondo; − il contributo di vigilanza che la Società è tenuta a versare annualmente alla CONSOB. *** Nella tabella di seguito riportata, è data evidenza della quota parte delle commissioni di gestione relative ai Fondi di destinazione percepite in media dal Distributore (Allianz Bank Financial Advisors S.p.A.). Al Distributore viene infatti riconosciuta una quota parte delle commissioni di gestione facendo unicamente riferimento al Fondo di destinazione selezionato dall’Investitore-Contraente. Fondi di destinazione Commissioni di gestione per le attività investite in strumenti finanziari Commissioni di gestione per le attività investite in OICR o strumenti monetari Quota parte percepita in media dal Distributore 2,40% 2,60% 2,90% 3,00% 3,10% 3,20% 1,80% 2,00% 2,30% 2,40% 2,50% 2,60% 62,03% 55,83% 61,59% 67,36% 56,66% 62,18% Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Le commissioni e le quote parte sopra indicate si intendono applicate anche ai Fondi selezionati con modalità switch automatico. Il Fondo Darta Target Stone non è presente in tabella in quanto Fondo “di servizio” e pertanto non selezionabile come Fondo di destinazione. Per la rappresentazione della quota parte delle commissioni di gestione riconosciute per il Fondo Darta Target Stone è necessario fare riferimento al Fondo di destinazione selezionato dall’Investitore-Contraente. 15. AGEVOLAZIONI FINANZIARIE Il presente Contratto non prevede agevolazioni finanziarie a favore dell’Investitore-Contraente. 16. REGIME FISCALE È riportato di seguito il trattamento fiscale applicato al Contratto. Tassazione dei Premi I Premi pagati per i prodotti finanziari-assicurativi non sono soggetti ad alcuna imposta. Tassazione delle somme corrisposte In caso di decesso dell’Assicurato, la prestazione pagata dalla Società ai Beneficiari non è soggetta ad alcuna imposizione fiscale, in quanto non costituisce reddito imponibile. In caso di Riscatto e di Recesso, le somme pagate dalla Società a soggetti non esercenti attività di impresa sono soggette all’imposta sostitutiva del 12,50% sulla differenza tra il Capitale maturato e l’ammontare dei Premi pagati. L’imposta è trattenuta al momento dell’erogazione della prestazione da parte della Società, che provvede a versarla in qualità di sostituto d’imposta. Il percipiente non deve dichiarare tale reddito nel modello Unico. Diversamente, le somme pagate dalla Società a titolo di Riscatto a soggetti esercenti attività di impresa non sono assoggettate ad imposta sostitutiva e concorrono a formare il reddito di impresa del soggetto che le percepisce, secondo la normativa in vigore. A partire dall’1.1.2001 è entrato in vigore nella Repubblica d’Irlanda un nuovo regime per il trattamento fiscale delle polizze di assicurazione sulla vita. Il nuovo regime fiscale irlandese non si applica agli Investitori-Contraenti, nonché ai Beneficiari in caso di sinistro, non residenti nel Paese, ai quali è però richiesto dai Revenue Commissioners (Intendenza di Finanza Irlandese) di sottoscrivere la Dichiarazione di Non Residenza in Irlanda. Per maggiori informazioni, in proposito, consultare la Parte III del Prospetto informativo. Pertanto prima di sottoscrivere la dichiarazione, occorre prendere visione della seguente: pagina 27 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Definizione di residenza in Irlanda Residenza - Persone fisiche Una persona è residente in Irlanda per un anno fiscale (che in Irlanda decorre dal 1 gennaio e termina il 31 dicembre) se: 1) è presente per 183 giorni o più in Irlanda nel corso dell’anno fiscale oppure 2) è presente complessivamente per 280 giorni in Irlanda, calcolati sommando le presenze nel Paese nell’anno fiscale considerato e nell’anno fiscale precedente. La presenza in Irlanda non superiore a 30 giorni in un anno fiscale non è utilizzabile per l’applicazione della verifica dei due anni (punto 2). Per giorno di presenza in Irlanda si intende la permanenza fisica di una persona nel Paese fino alla fine del giorno (mezzanotte). Residenza Abituale - Persone fisiche Il termine “residenza abituale”, diverso da residenza, si riferisce all’abituale dimora di una persona e denota la residenza in un luogo con una certa continuità. Una persona residente in Irlanda per tre anni fiscali consecutivi è considerata residente abituale ai fini del modello di dichiarazione dei redditi a partire dall’inizio del quarto anno fiscale. La persona che sia residente abituale cessa di essere tale alla fine del terzo anno fiscale consecutivo durante il quale non è stata residente. Pertanto, una persona che nell’anno fiscale 2007 sia residente in Irlanda e sia considerata residente abituale, e che lasci il Paese in quello stesso anno, rimane residente abituale fino alla fine dell’anno fiscale 2010. Residenza - Società Una società, che abbia la direzione e il controllo centrale in Irlanda, è ivi residente, indipendentemente dal luogo della sua costituzione. Una società che non abbia la direzione e il controllo centrale nella Repubblica Irlandese ma che sia stata costituita nel Paese, è ivi residente, tranne nel caso in cui: 1) la società stessa, o una società ad essa collegata, eserciti un’attività commerciale in Irlanda e la società sia controllata da persone residenti in uno altro Stato membro dell’Unione Europea o in uno dei Paesi con i quali l’Irlanda ha un trattato di doppia tassazione; 2) oppure la società, o una società ad essa collegata, sia società quotate in una Borsa ufficialmente riconosciuta in un altro Stato membro dell’Unione Europea o in uno dei Paesi con i quali l’Irlanda ha un trattato di doppia tassazione; 3) la società non sia considerata residente in Irlanda in base al trattato di doppia tassazione tra l’Irlanda e un altro Paese. D) INFORMAZIONI SULLE MODALITÀ DI SOTTOSCRIZIONE, RIMBORSO/RISCATTO E SWITCH 17. MODALITÀ DI SOTTOSCRIZIONE, REVOCA E RECESSO 17.1 Modalità di sottoscrizione Il modulo di Proposta compilato in ogni sua parte è sottoscritto dall’Investitore-Contraente (nonché dall’Assicurato se persona diversa) deve essere inviato alla Società unitamente alla documentazione richiesta. Al momento della sottoscrizione della Proposta, l’Investitore-Contraente paga alla Società l’importo del Premio unico iniziale esclusivamente mediante bonifico bancario sul conto corrente intestato alla Società, quale indicato nel modulo di Proposta. Nella causale dell’ordine di bonifico deve essere indicato il numero della Proposta sottoscritta. Al ricevimento della Proposta in originale, la Società procede alla sua valutazione. In caso di accettazione della Proposta, la Società investe il Premio unico iniziale con le modalità indicate nella sezione B.1) della presente Parte I del Prospetto informativo. Il Contratto, per sua natura, deve avere esecuzione prima che la Società comunichi la propria accettazione all’Investitore-Contraente, ai sensi dell’art. 1327 del Codice Civile. pagina 28 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Il Contratto, pertanto, si intende concluso a Dublino (Irlanda) nel momento in cui la Società investe il Premio unico e cioè il quinto giorno lavorativo successivo alla data di incasso dello stesso (momento in cui tale somma è disponibile sul c/c della Società, salvo buon fine), oppure il quinto giorno lavorativo successivo alla data di ricevimento della Proposta in originale qualora questa sia posteriore alla data di incasso del Premio unico. Il numero delle quote del Fondo interno collegate al Contratto è calcolato dividendo il Premio investito per il valore unitario della quota relativo al giorno di riferimento. Gli effetti del Contratto decorrono dalle ore 24 della Data di decorrenza che coincide con la Data di investimento del Premio unico. Nel caso in cui la Società non accetti la Proposta, essa restituisce all’Investitore-Contraente il Premio pagato, entro trenta giorni dalla data di incasso, mediante bonifico bancario sul conto corrente indicato in Proposta. A partire dalla Data di decorrenza, l’Investitore-Contraente può richiedere alla Società di accettare il versamento di Premi aggiuntivi. Tale richiesta deve essere effettuata mediante la compilazione del “modulo di versamento aggiuntivo” e il pagamento deve essere anticipato mediante bonifico bancario sul conto corrente intestato alla Società, indicato nel modulo di versamento aggiuntivo. Nel caso di mancata accettazione del Premio aggiuntivo, la Società restituisce all’Investitore-Contraente il Premio aggiuntivo pagato mediante bonifico bancario, entro trenta giorni dalla data di incasso. Per ulteriori informazioni si rinvia alla Parte III, Sezione C, par. 8. 17.2 Modalità di revoca della proposta L’Investitore-Contraente può revocare la Proposta di assicurazione fino al momento in cui è informato della conclusione del Contratto. A tal fine, l’Investitore-Contraente deve inviare alla Società una lettera raccomandata con l’indicazione di tale volontà, contenente il proprio nome, cognome/ragione sociale, il numero della Proposta e le coordinate bancarie (numero di conto corrente con relativo codice ABI, CAB ed IBAN) da utilizzarsi ai fini del rimborso del Premio. Gli obblighi assunti dall’Investitore-Contraente e dalla Società cessano dal ricevimento della suddetta comunicazione. La Società è tenuta al rimborso delle somme eventualmente pagate dall’Investitore-Contraente, al netto delle spese di rimborso pari a 50 Euro, entro trenta giorni dal ricevimento della comunicazione. Dette spese di rimborso non verranno applicate nel caso la richiesta di revoca venga trasmessa entro 7 giorni dalla data di sottoscrizione della Proposta. 17.3 Diritto di recesso dal Contratto L’Investitore-Contraente può recedere dal Contratto entro trenta giorni dal momento in cui è informato della sua conclusione. A tal fine, l’Investitore-Contraente deve inviare alla Società una lettera raccomandata con l’indicazione di tale volontà, corredata della documentazione richiesta dalla Società. Gli obblighi assunti dall’Investitore-Contraente e dalla Società cessano dal ricevimento della suddetta comunicazione. Entro trenta giorni dal ricevimento della comunicazione, la Società provvede a rimborsare all’Investitore-Contraente una somma pari al Premio unico corrisposto, al netto delle spese di rimborso pari a 50 Euro, maggiorato o diminuito dell’importo pari alla differenza fra: – il controvalore del Contratto, calcolato utilizzando il valore unitario della quota del quinto giorno lavorativo successivo alla data di ricevimento della comunicazione di Recesso (sia in caso di andamento decrescente sia in caso di andamento crescente del valore delle quote) ed – il controvalore del Contratto alla Data di decorrenza. Nel caso in cui la richiesta di recesso venga trasmessa entro 7 giorni dalla data in cui l’Investitore-Contraente è informato della conclusione del Contratto la Società provvederà a rimborsare in ogni caso l’intero Premio unico versato. 18. MODALITÀ DI RIMBORSO / RISCATTO DEL CAPITALE INVESTITO L’Investitore-Contraente, per richiedere il Riscatto del capitale, anche in misura parziale, deve presentare alla Società richiesta scritta accompagnata dalla documentazione richiesta. Qualora il calcolo del valore del Riscatto parziale cada il giorno lavorativo in cui la Società dovesse effettuare uno Switch automatico, il Riscatto parziale sarà effettuato prima del trasferimento automatico verso il nuovo Fondo interno di destinazione. Resta inteso che, ai fini della determinazione dei coefficienti di riduzione, si procederà a riscattare le quote di capitale in modo proporzionale ai Premi versati, dando precedenza ai Premi con data di versamento più remota. pagina 29 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Per informazioni ci si può rivolgere a: DARTA Saving Life Assurance Ltd., Mespil Court, 39A Mespil Road, Dublin 4, IRELAND numero verde 800.016.292 www.darta.ie e-mail: [email protected] Il valore di Riscatto può risultare inferiore ai Premi versati. Per il dettaglio sulle modalità di richiesta del rimborso e sulla documentazione da allegare si rinvia all’art. 9 ed alla Sezione “Documenti richiesti dalla Società” delle Condizioni contrattuali. Per maggiori informazioni si rinvia alla Parte III, Sezione C, par. 9. 19. MODALITÀ DI EFFETTUAZIONE DI OPERAZIONI DI PASSAGGIO TRA FONDI (C.D. SWITCH) Al momento della sottoscrizione della Proposta, l’Investitore-Contraente deve indicare se opta o meno per l’opzione di “Switch automatico”. Opzione di Switch automatico A partire dalla data di emissione del Contratto, la Società monitora settimanalmente l’andamento del Fondo interno al quale è collegato il Contratto e provvede ad effettuare gli opportuni “Switch automatici” verso il Fondo interno che maggiormente rispecchia il Profilo di rischio, la Volatilità e l’orizzonte temporale indicati in precedenza dall’InvestitoreContraente (Caratteristiche di investimento) mediante la scelta della linea di investimento corrispondente al Fondo di destinazione al momento di sottoscrizione della Proposta. Ogni “Switch automatico” viene effettuato con le seguenti modalità: – viene determinato il controvalore delle quote del Fondo interno di provenienza in base al valore unitario relativo al giorno successivo alla data di verifica; – il predetto controvalore viene diviso per il valore unitario delle quote, quale rilevato il medesimo giorno, del Fondo interno di destinazione. La Società si riserva, in circostanze particolari e a proprio insindacabile giudizio, di ritardare l’effettuazione degli “Switch automatici”. L’Investitore-Contraente che ha optato per lo “Switch automatico” può decidere in seguito di rinunciarvi mediante invio alla Società del modulo “Rinuncia allo Switch automatico” debitamente compilato e corredato dei documenti indicati alla pagina “Documenti richiesti dalla Società” delle Condizioni contrattuali. Nel corso del Contratto, l’Investitore-Contraente può comunicare alla Società, mediante l’invio del “modulo switching automatico” debitamente compilato con allegata copia di un valido documento d’identità, la variazione delle Caratteristiche dell’investimento indicate in precedenza. La Società effettuerà gli “Switch automatici” necessari in base al nuovo Profilo di rischio comunicato. Il trasferimento nel nuovo Fondo, a seguito della richiesta dell’Investitore-Contraente, viene effettuato nei termini seguenti: – viene determinato il controvalore delle quote del Fondo interno di provenienza in base al valore unitario rilevato il quinto giorno lavorativo successivo alla data di ricevimento della richiesta di Switch; – il predetto controvalore viene diviso per il valore unitario delle quote, rilevato il medesimo giorno, del Fondo interno di destinazione. Qualora l’Investitore-Contraente intenda modificare le Caratteristiche dell’investimento durante il “processo di diluizione” (al riguardo vedasi il par B. 1, “Informazioni sull’investimento finanziario”), la Società provvederà, al ricevimento della richiesta di ridefinizione del Profilo di rischio, a trasferire interamente il Premio aggiuntivo nel nuovo Fondo di destinazione. Opzione di Switch a richiesta Qualora l’Investitore-Contraente non abbia optato per lo “Switch automatico”, può avvalersi degli Switch a richiesta. Trascorsi sei mesi dalla Data di decorrenza, l’Investitore-Contraente può scegliere di trasferire l’intero controvalore del pagina 30 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Contratto da un Fondo interno verso un altro; a tal fine dovrà inviare alla Società il “modulo richiesta di Switch” debitamente compilato, con allegata copia di un valido documento d’identità. Il trasferimento viene effettuato nei termini seguenti: – viene determinato il controvalore delle quote del Fondo interno di provenienza in base al valore unitario rilevato il quinto giorno lavorativo successivo alla data di ricevimento della richiesta di Switch; – il predetto controvalore viene diviso per il valore unitario delle quote, rilevato il medesimo giorno, del Fondo interno di destinazione. L’Investitore-Contraente non può passare dall’opzione di Switch a richiesta a quella di Switch automatico. Si rimanda al par. 14.1.6 per i costi dell’operazione. Inoltre, è facoltà dell’Investitore-Contraente di versare Premi aggiuntivi in nuovi fondi o comparti istituiti successivamente alla prima sottoscrizione, previa consegna da parte della Società della relativa informativa tratta dal Prospetto aggiornato. Per ulteriori informazioni si rinvia alla Parte III, Sezione C, par. 10. D) INFORMAZIONI AGGIUNTIVE 20. LEGGE APPLICABILE AL CONTRATTO Al Contratto si applica la legge italiana. 21. REGIME LINGUISTICO DEL CONTRATTO Il Contratto e gli eventuali documenti ad esso allegati sono redatti in lingua italiana. 22. INFORMAZIONI A DISPOSIZIONE DEGLI INVESTITORI Il valore della quota, al netto degli oneri a carico del Fondo interno, viene calcolato quotidianamente, in base ai criteri indicati del Regolamento dei Fondi interni. Qualora dovessero verificarsi delle circostanze per le quali fosse impossibile procedere alla valorizzazione delle quote, la predetta operazione è effettuata il primo giorno lavorativo successivo. La Società pubblica giornalmente il valore unitario della quota sul quotidiano “Il Sole 24 ore” e sul sito della Società stessa www.darta.ie. La Società comunica tempestivamente all’Investitore-Contraente le eventuali variazioni delle informazioni contenute nel Prospetto informativo o nei regolamenti dei Fondi interni intervenute anche per effetto di eventuali modifiche alle Condizioni contrattuali e alla normativa applicabile, nonché le informazioni relative ai Fondi interni di nuova istituzione non contenute nel presente Prospetto. In caso di costituzione di nuovi Fondi, verso i quali la Società dovesse consentire il versamento di Premi aggiuntivi, quest’ultima si impegna a consegnare preventivamente all’Investitore-Contraente l’estratto del Prospetto informativo aggiornato, unitamente al regolamento di gestione del Fondo. Per maggiori informazioni sull’investimento dei Premi aggiuntivi, si rinvia alla Sezione B. 1) “Informazioni sull’investimento finanziario”. La Società è tenuta a trasmettere, entro sessanta giorni dalla chiusura di ogni anno solare, un estratto conto annuale della posizione assicurativa contenente le seguenti informazioni minimali: – cumulo dei Premi versati dal perfezionamento del Contratto al 31 dicembre dell’anno precedente, numero e controvalore delle quote assegnate al 31 dicembre dell’anno precedente; – dettaglio dei Premi versati, di quelli investiti, del numero e del controvalore delle quote assegnate nell’anno di riferimento; – numero e controvalore delle quote trasferite e di quelle assegnate a seguito di operazioni di Switch; − numero e controvalore delle quote liquidate a seguito di Riscatto parziale nell’anno di riferimento; − numero delle quote complessivamente assegnate, del relativo controvalore alla fine dell’anno di riferimento. pagina 31 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative La Società comunicherà annualmente all’Investitore-Contraente, entro il mese di febbraio, la Parte II del presente Prospetto, contenente l’aggiornamento dei dati storici di rischio/rendimento, dei costi effettivi e del turnover di portafoglio dei Fondi interni cui sono collegate le prestazioni del Contratto. La Società è tenuta inoltre a dare comunicazione per iscritto all’Investitore-Contraente dell’eventualità che il controvalore delle quote complessivamente detenute si sia ridotto, in corso di Contratto, di oltre il 30% rispetto all’ammontare complessivo dei Premi investiti, tenuto conto di eventuali Riscatti, e a comunicare ogni ulteriore riduzione pari o superiore al 10%. La comunicazione sarà effettuata entro dieci giorni lavorativi dal momento in cui si è verificato l’evento. In caso di trasformazione del Contratto, la Società è tenuta a fornire all’Investitore-Contraente i necessari elementi di valutazione in modo da porlo nella condizione di confrontare le caratteristiche del nuovo Contratto con quelle del Contratto preesistente. A tal fine, prima di procedere alla trasformazione, le imprese consegnano all’Investitore-Contraente un documento informativo, redatto secondo la normativa vigente in materia di assicurazioni sulla vita, che mette a confronto le caratteristiche del Contratto offerto con quelle del Contratto originario, nonché il Prospetto informativo del nuovo Contratto, conservando prova dell’avvenuta consegna. Tutte le informazioni relative al prodotto sono disponibili sul sito www.darta.ie dove possono essere acquisite su supporto duraturo. Sul medesimo sito è inoltre disponibile il Prospetto informativo aggiornato, i rendiconti periodici della gestione dei Fondi, nonché il regolamento dei Fondi interni. 23. RECAPITO, ANCHE TELEFONICO, CUI INOLTRARE ESPOSTI, RICHIESTE DI CHIARIMENTI, INFORMAZIONI O INVIO DI DOCUMENTAZIONE Eventuali informazioni, richieste di invio di documentazione o reclami riguardanti il rapporto contrattuale o la gestione dei sinistri devono essere inoltrati per iscritto a: DARTA Saving Life Assurance Ltd. Mespil Court, 39A Mespil Road, Dublin 4, IRELAND numero verde 800.016.292 fax 00353 1 6205649 e-mail: [email protected] Per questioni inerenti al Contratto: Qualora l’esponente non si ritenga soddisfatto dall’esito del reclamo o in caso di assenza di riscontro nel termine massimo di quarantacinque giorni, potrà rivolgersi all’ISVAP – Servizio Tutela degli Utenti – Via del Quirinale, 21 – 00187 Roma, telefono 06.421331, corredando l’esposto della documentazione relativa al reclamo trattato dalla Società. Per questioni attinenti alla trasparenza informativa: Qualora l’esponente non si ritenga soddisfatto dall’esito del reclamo o in caso di assenza di riscontro nel termine massimo di quarantacinque giorni, potrà rivolgersi alla CONSOB – Via G.B. Martini, 3 – 00198 Roma, o Via Broletto, 7 – 20123 Milano, telefono 06.84771/02.724201, corredando l’esposto della documentazione relativa al reclamo trattato dalla Società. In relazione alle controversie inerenti il Contratto, ivi inclusa la quantificazione delle prestazioni, si ricorda che permane la competenza esclusiva dell’Autorità Giudiziaria, oltre alla facoltà di ricorrere a sistemi conciliativi ove esistenti. 24. ATTUARIO INCARICATO La Società, in conformità a quanto prescritto dalla legge irlandese, nomina un Attuario al quale viene affidato l’incarico di valutare la congruità delle riserve tecniche rispetto agli impegni assunti dalla Società, nonché di certificare la solvibilità della Società stessa, anche a tutela degli Investitori-Contraenti. pagina 32 di 42 Parte I - Informazioni sull’investimento finanziario e sulle coperture assicurative Tra le responsabilità dell’Attuario Incaricato rientrano quelle di: – valutare le proposte di variazione formulate dalla Società, facendo riferimento sia alle “Linee Guida”, predisposte dall’Ordine degli Attuari irlandesi, sia alle specifiche normative; – sottoscrivere una dichiarazione nella relazione attuariale che annualmente è tenuto a predisporre per il Financial Regulator (Irish Financial Services Regulatory Authority), nella quale dichiara di aver ottemperato alle suddette “Linee Guida”. Il Financial Regulator, che vigila sulle società di assicurazione in Irlanda, richiede annualmente una situazione di bilancio completa, corredata dal predetto rapporto dettagliato redatto dall’Attuario Incaricato. Nell’ambito delle proprie competenze, l’Attuario Incaricato supporta la Società nella stesura delle Condizioni contrattuali e delle eventuali variazioni che intervengano sulle stesse nel corso della durata contrattuale. Nel caso di variazioni della disciplina contrattuale riferibili ad una richiesta formulata in tal senso dall’Attuario Incaricato nell’interesse degli Investitori-Contraenti, la Società ne darà comunicazione scritta agli stessi almeno sessanta giorni prima che le modifiche siano operanti. Qualora l’Investitore-Contraente non intendesse accettare le modifiche proposte, dovrà darne comunicazione alla Società entro trenta giorni dal ricevimento della comunicazione. In questo caso il contratto si intenderà risolto ed all’Investitore-Contraente verrà restituita una somma pari al controvalore calcolato in base al valore unitario delle quote rilevato il quinto giorno lavorativo successivo alla data di ricevimento, da parte della Società, della comunicazione di non accettazione delle modifiche proposte. L’importo così determinato verrà corrisposto dalla Società mediante ordine di bonifico emesso sulle coordinate bancarie (numero di conto corrente, codice CAB, ABI e IBAN) indicate dall’Investitore-Contraente nella comunicazione di non accettazione delle modifiche. L’accredito sarà effettuato entro trenta giorni dalla data di ricevimento, da parte della Società, della suddetta comunicazione. *** DICHIARAZIONE DI RESPONSABILITÀ La Società Darta Saving Life Assurance Ltd, con sede legale in Mespil Court, 39A Mespil Road, DUBLIN 4, IRELAND si assume la responsabilità della veridicità e della completezza dei dati e delle notizie contenuti nel presente Prospetto informativo. Il rappresentante legale Giovanni Calabrese (Amministratore Delegato) pagina 33 di 42 Appendice A: Glossario dei termini tecnici utilizzati nel Prospetto Informativo Appendice Documento che viene emesso per modificare la disciplina del Contratto e che costituisce parte integrante dello stesso. Aree Geografiche Area Euro: Austria, Belgio, Francia, Finlandia, Germania, Irlanda, Italia, Lussemburgo, Paesi Bassi, Portogallo, Spagna; Unione Europea: Austria, Belgio, Cipro, Danimarca, Estonia, Francia, Finlandia, Germania, Grecia, Irlanda, Italia, Lettonia, Lituania, Lussemburgo, Malta, Paesi Bassi, Polonia, Portogallo, Regno Unito, Repubblica Ceca, Slovacchia, Slovenia, Spagna, Svezia, Ungheria; Nord America: Canada e Stati Uniti d’America; Pacifico: Australia, Giappone, Hong Kong, Nuova Zelanda, Singapore; Paesi Emergenti: Paesi le cui economie presentano interessanti prospettive di crescita e caratterizzati generalmente da una situazione politica, sociale ed economica instabile; tali Paesi presentano, di norma, un debito pubblico elevato ovvero con rating basso (inferiore ad investment grade) e sono quindi contraddistinti da un significativo rischio di insolvenza. Assicurato Persona fisica sulla cui vita è stipulato il Contratto. Può coincidere o meno con il Contraente. Benchmark Parametro oggettivo di mercato comparabile, in termini di composizione e di rischiosità, agli obiettivi di investimento attribuiti alla gestione di un fondo ed a cui si può fare riferimento per confrontarne il risultato di gestione. Tale indice, in quanto teorico, non è gravato da costi. Beneficiari (in caso di morte) I soggetti designati dal Contraente e ai quali spetta la prestazione prevista dal Contratto in caso di decesso dell’Assicurato. Capitale maturato il capitale ottenuto moltiplicando il valore della singola quota per il numero delle quote acquisite dal Contratto. Capitale investito I premi corrispondenti dall’Investitore-Contraente investiti in quote di uno o più Fondi interni collegati. Caratteristiche di investimento Strumento attraverso il quale la Società, per i soli Contratti con opzione Switch automatico, riesce a comprendere il Profilo di investimento del Contraente, l’orizzonte temporale atteso dell’investimento nel Contratto finanziario-assicurativo di tipo unit linked, la Volatilità dell’investimento che lo stesso è disposto ad accettare ed il suo Profilo di rischio. Personal Target ha creato sei distinti profili o Caratteristiche di investimento tra cui il Contraente può scegliere che si distinguono attraverso sei distinti Fondi interni. Caricamenti Parte del Premio versato dal Contraente destinata a coprire i costi commerciali e amministrativi della Società. Categoria Classe in cui viene collocato il fondo d’investimento a cui è collegato il Contratto. La categoria viene definita sulla base dei fattori di rischio che la contraddistinguono, quali ad esempio la giurisdizione dell’emittente o la proporzione della componente azionaria (ad esempio categoria azionaria, categoria bilanciata, categoria obbligazionaria). Cessione, pegno e vincolo Facoltà del Contraente di cedere a terzi il Contratto, di darlo in pegno o comunque di vincolare le somme assicurate. Tali atti divengono efficaci solo quando la Società, a seguito di comunicazione scritta del Contraente, ne fa annotaziopagina 34 di 42 Appendice A: Glossario dei termini tecnici utilizzati nel Prospetto Informativo ne sul Contratto o su un’appendice dello stesso. In caso di pegno o vincolo, qualsiasi operazione che pregiudichi l’efficacia delle garanzie prestate richiede l’assenso scritto del creditore titolare del pegno o del vincolatario. Commissione di overperformance Commissione trattenuta dalla società nel caso in cui il rendimento finanziario delle quote a cui è collegato il Contratto sia superiore ad un determinata soglia di rendimento prefissata nelle Condizioni contrattuali. Comunicazione in caso di perdite Comunicazione che la Società invia al Contraente qualora il valore finanziario del Contratto si riduca oltre una determinata percentuale rispetto ai Premi investiti. Conclusione del Contratto Il Contratto, per sua natura, deve avere esecuzione prima che la Società comunichi la propria accettazione al Contraente, ai sensi dell’art. 1327 del Codice Civile. Pertanto la conclusione ha luogo a Dublino (Irlanda) alla prima Data di investimento utile. Condizioni contrattuali (o di Assicurazione) Insieme delle clausole che disciplinano il Contratto. CONSOB Commissione Nazionale per le Società e la Borsa (Consob), autorità amministrativa indipendente la cui attività è rivolta alla tutela degli investitori, all’efficienza, alla trasparenza e allo sviluppo del mercato mobiliare italiano. Contratto Il presente Contratto finanziario-assicurativo (detto anche polizza) con il quale la Società, a fronte del pagamento del Premio, si impegna a pagare la prestazione assicurata nella forma prevista dalle Condizioni contrattuali, al verificarsi di un evento attinente alla vita dell’Assicurato. Contratto finanziario-assicurativo di tipo unit-linked Contratto al valore delle quote di attivi contenuti in un fondo di investimento interno o di un OICR. Controvalore delle quote L’importo ottenuto moltiplicando il valore della singola quota per il numero delle quote attribuite al Contratto e possedute dal Contraente ad una determinata data. Costi di emissione (o spese di emissione) Oneri costituiti da importi fissi assoluti a carico del Contraente per l’emissione del Contratto e delle eventuali quietanze di versamento successivo dei Premi. Costi di switch Oneri costituiti da importi fissi assoluti a carico del Contraente per l’operazione di trasferimento delle quote detenute da un Fondo interno ad un altro, secondo quanto stabilito dalle Condizioni contrattuali. Costo percentuale medio annuo Indicatore sintetico che esprime di quanto si riduce ogni anno, per effetto dei costi prelevati dai Premi ed eventualmente dalle risorse gestite dalla Società, il potenziale tasso di rendimento del Contratto rispetto a quello di un’ipotetica operazione non gravata da costi. Data di decorrenza Giorno lavorativo a partire dal quale decorrono gli effetti del Contratto, coincidente con la Data di investimento. Data di investimento Il giorno in cui la Società investe il Premio unico e cioè il quinto giorno lavorativo successivo alla data di incasso del pagina 35 di 42 Appendice A: Glossario dei termini tecnici utilizzati nel Prospetto Informativo Premio oppure il quinto giorno lavorativo successivo alla data di ricevimento della Proposta in originale, qualora questa sia posteriore alla data di incasso del Premio. Dati storici Il risultato ottenuto in termini di rendimenti finanziari realizzati dal fondo negli ultimi anni. Distributore Per Distributore si deve intendere l’Istituto Allianz Bank Financial Advisors S.p.A. Duration È espressa in anni ed indica la variabilità del prezzo di un titolo obbligazionario in relazione al piano di ammortamento ed al tasso di interesse corrente sul mercato dei capitali. A parità di vita residua tra titoli obbligazionari, una duration più elevata esprime una variabilità maggiore del prezzo in relazione inversa all’andamento dei tassi di interesse. Estratto conto annuale Riepilogo annuale dei dati relativi alla situazione del Contratto, che contiene l’aggiornamento annuale delle informazioni relative al Contratto, quali i Premi versati e quelli eventualmente in arretrato, il numero e il valore delle quote assegnate e di quelle eventualmente rimborsate a seguito di Riscatto parziale. Fondo armonizzato Fondo d’investimento di diritto italiano ed estero assoggettato, ai sensi della legislazione comunitaria, ad una serie di regole comuni, (società di gestione, politiche di investimento e documentazione di offerta), allo scopo di contenere i rischi e salvaguardare i sottoscrittori. Fondo comune di investimento Fondi di investimento costituiti da Società di gestione del risparmio, che gestiscono patrimoni collettivi raccolti da una pluralità di sottoscrittori e che consentono in ogni momento a questi ultimi la liquidazione della propria quota proporzionale. Fondo interno Fondo di investimento assicurativo nel quale sono investiti i Premi pagati dai Contraenti ed al quale è, pertanto, collegato il Contratto. Fondo di destinazione Fondo interno designato dal Contraente all’atto di sottoscrivere la Proposta, tra quelli disponibili elencati sulla Proposta stessa. Grado di rischio Indice della rischiosità finanziaria del fondo interno/OICR, variabile da “basso” a “molto alto” a seconda della composizione del portafoglio finanziario gestito dal fondo interno/OICR e delle eventuali garanzie finanziarie contenute nel Contratto. Impignorabilità e insequestrabilità Principio secondo cui le somme dovute dalla Società al Contraente o al Beneficiario non possono essere sottoposte ad azione esecutiva o cautelare. Imposta sostitutiva Imposta applicata alle prestazioni che sostituisce quella sul reddito delle persone fisiche; gli importi ad essa assoggettati non rientrano più nel reddito imponibile e quindi non devono venire indicati nella dichiarazione dei redditi. pagina 36 di 42 Appendice A: Glossario dei termini tecnici utilizzati nel Prospetto Informativo Investitore-Contraente Persona fisica o giuridica, che può coincidere o con l’Assicurato o con il Beneficiario, che stipula il Contratto e si impegna al versamento dei Premi alla Società. Lettera di conferma di investimento dei premi Lettera con cui la Società comunica al Contraente l’ammontare del Premio lordo versato e di quello investito, la Data di decorrenza del Contratto, il numero delle quote attribuite al Contratto, il loro valore unitario, nonché il giorno cui tale valore si riferisce (Data di investimento). Limitazioni Limitazioni relative alla copertura assicurativa in caso di decesso dell’Assicurato prestata dalla Società, elencati in apposite clausole delle Condizioni contrattuali. Liquidazione Pagamento al Beneficiario della prestazione dovuta al verificarsi del decesso dell’Assicurato. OICR Organismi di investimento collettivo del risparmio, in cui sono comprese le Società di gestione dei fondi comuni d’investimento e le SICAV. A seconda della natura dei titoli in cui il fondo viene investito e delle modalità di accesso o di uscita si possono individuare alcune macrocategorie di OICR, quali ad esempio i fondi comuni d’investimento (o fondi aperti mobiliari) e i fondi di fondi. Pegno Vedi “Cessione”. Premio aggiuntivo Importo che il Contraente ha facoltà di versare dopo la Conclusione del Contratto. Premio al rischio Il Premio al rischio di una attività finanziaria è la differenza fra il rendimento atteso della suddetta attività e quello delle obbligazioni prive di rischio. Premio investito Premio impiegato per l’acquisto di quote del Fondo interno o di OICR. Premio unico Importo che il Contraente versa alla Società mediante bonifico bancario successivamente alla sottoscrizione della Proposta. Premio versato Importo che l’Investitore-Contraente versa alla società quale corrispettivo delle prestazioni previste dal Contratto, che nei Contratti finanziari-assicurativi di tipo unit-linked si può suddividere in Premio investito, in premio per le coperture assicurative e nelle componenti di costo. Prescrizione Estinzione del diritto per mancato esercizio dello stesso entro i termini stabiliti dalla legge. I diritti derivanti dai Contratti di assicurazione sulla vita si prescrivono nel termine di un anno dal giorno in cui si è verificato il fatto su cui il diritto si fonda. Processo di diluizione Operazione di trasferimento del controvalore del Premio aggiuntivo pagato nell’ambito di un Contratto con opzione di Switch automatico, in base al quale a partire dal secondo giovedì successivo alla Data di investimento del Premio aggiuntivo nel Fondo Darta Target Stone, il relativo controvalore sarà trasferito verso il Fondo interno al quale è collegato il Contratto mediante, in via alternativa, un unico trasferimento o vari Switch automatici per un massimo di sei, ciascuno con cadenza settimanale. pagina 37 di 42 Appendice A: Glossario dei termini tecnici utilizzati nel Prospetto Informativo Profilo di rischio Indice della rischiosità finanziaria del Contratto, variabile da “basso” a “molto alto” a seconda della composizione del portafoglio finanziario gestito dal Fondo interno a cui il Contratto è collegato e delle eventuali garanzie finanziarie contenute nel Contratto. Proposta Modulo sottoscritto dal Contraente, in qualità di proponente, con il quale egli manifesta alla Società la volontà di concludere il Contratto. Quota Ciascuna delle parti (unit) di uguale valore in cui il Fondo è virtualmente suddiviso e nell’acquisto delle quali vengono impiegati i Premi versati dal Contraente. Rating o merito creditizio è un indicatore sintetico del grado di solvibilità di un soggetto (Stato o impresa) che emette strumenti finanziari di natura obbligazionaria ed esprime una valutazione circa le prospettive di rimborso del capitale e del pagamento degli interessi dovuti secondo le modalità ed i tempi previsti. Le principali agenzie internazionali indipendenti che assegnano il rating sono Moody’s, Standard & Poor’s e Fitch-IBCA. Tali agenzie prevedono diversi livelli di rischio a seconda dell’emittente considerato: il rating più elevato (Aaa per Moody’s e AAA per Standard & Poor’s e Fitch-IBCA) viene assegnato agli emittenti che offrono altissime garanzie di solvibilità, mentre il rating più basso (C per tutte le agenzie) è attribuito agli emittenti scarsamente affidabili. Il livello base di rating affinché l’emittente sia caratterizzato da adeguate capacità di assolvere ai propri impegni finanziari è rappresentato dal cosiddetto investment grade [pari a Baa3 (Moody’s) o BBB- (Standard & Poor’s e Fitch-IBCA)]. Recesso Diritto del Contraente di recedere dal Contratto e farne cessare gli effetti. Regolamento del fondo Documento che riporta la disciplina contrattuale del fondo d’investimento, e che include informazioni sui contorni dell’attività di gestione, la politica d’investimento, la denominazione e la durata del fondo, gli organi competenti per la scelta degli investimenti ed i criteri di ripartizione degli stessi, gli spazi operativi a disposizione del gestore per le scelte degli impieghi finanziari da effettuare, ed altre caratteristiche relative al fondo. Revoca Diritto del proponente di revocare la Proposta prima della Conclusione del Contratto. Ricorrenza annuale L’anniversario della Data di decorrenza del Contratto. Rilevanza degli investimenti termini di rilevanza (vedi tabella seguente) indicativi delle strategie gestionali del fondo interno/OICR, posti i limiti definiti nel Regolamento di gestione. Definizione Controvalore dell’investimento rispetto al totale dell’attivo del Fondo Definizione Principale Prevalente Significativo Contenuto Residuale Controvalore dell’investimento rispetto al totale dell’attivo del Fondo >70% Compreso tra il 50% e il 70% Compreso tra il 30% e il 50% Compreso tra il 10% e il 30% <10% Rimborso Tutti i casi per i quali la società corrisponde, ai sensi delle norme contrattuali, il capitale maturato all’avente diritto. pagina 38 di 42 Appendice A: Glossario dei termini tecnici utilizzati nel Prospetto Informativo Riscatto totale Facoltà del Contraente di interrompere il Contratto e di chiedere la liquidazione del controvalore della totalità del numero di quote possedute al momento del calcolo del valore di Riscatto, al netto dell’eventuale penale prevista dalle Condizioni contrattuali. Riscatto parziale Facoltà del Contraente di chiedere la liquidazione del controvalore di una parte del numero di quote possedute al momento del calcolo del valore di Riscatto, al netto dell’eventuale penale prevista dalle Condizioni contrattuali. Rischio di cambio Rischio a cui si espone chi ha attività denominate in valuta diversa da quella di conto. Tale rischio si rende concreto per il Contraente quando il tasso di cambio varia facendo diminuire il valore dell’attività finanziaria calcolata nella moneta di conto. Rischio di credito (o di controparte) Rischio, tipico dei titoli di debito quali le obbligazioni, connesso all’eventualità che l’emittente del titolo, per effetto di un deterioramento della sua solidità patrimoniale, non sia in grado di pagare l’interesse o di rimborsare il capitale. Rischio di interesse Rischio collegato alla variabilità del prezzo dell’investimento quale ad esempio, nei titoli a reddito fisso, la fluttuazione dei tassi di interesse di mercato che si ripercuote sui prezzi e quindi sui rendimenti in modo tanto più accentuato quanto più lunga è la vita residua dei titoli stessi, per cui un aumento dei tassi di mercato comporta una diminuzione del prezzo del titolo e viceversa. Rischio di mercato Rischio che dipende dall’appartenenza dello strumento finanziario ad un determinato mercato e che è rappresentato dalla variabilità del prezzo dello strumento derivante dalla fluttuazione del mercato in cui lo strumento è negoziato. Rischio finanziario Il rischio riconducibile alle possibili variazioni del valore delle quote, le quali a loro volta dipendono dalle oscillazioni di prezzo delle attività finanziarie di cui le quote sono rappresentazione. Riserva matematica Importo che deve essere accantonato dalla Società per fare fronte agli impegni nei confronti degli Assicurati assunti contrattualmente. La legge impone alle Società particolari obblighi relativi a tale riserva e alle attività finanziaria in cui essa viene investita. Scheda di polizza Documento che fornisce la prova dell’esistenza del Contratto. Scheda sintetica Documento informativo sintetico che la Società deve consegnare al potenziale Investitore-Contraente prima della sottoscrizione del Contratto e che descrive le principali caratteristiche del Contratto con particolare riferimento alle prestazioni assicurate, alle garanzie di rendimento ed ai costi. SICAV Società di investimento a capitale variabile, simili ai fondi comuni d’investimento nella modalità di raccolta e nella gestione del patrimonio finanziario ma differenti dal punto di vista giuridico e fiscale, il cui patrimonio è rappresentato da azioni anziché da quote e che sono dotate di personalità giuridica propria. Sinistro Verificarsi dell’evento di rischio assicurato oggetto del Contratto e per il quale viene prestata la garanzia ed erogata la relativa prestazione assicurata, come ad esempio il decesso dell’Assicurato. pagina 39 di 42 Appendice A: Glossario dei termini tecnici utilizzati nel Prospetto Informativo Società Darta Saving Life Assurance Ltd. Società di gestione del risparmio (SGR) Società di diritto italiano autorizzate cui è riservata la prestazione del servizio di gestione collettiva del risparmio e degli investimenti. Sostituto d’imposta Soggetto obbligato, all’atto della corresponsione di emolumenti, all’effettuazione di una ritenuta, che può essere a titolo di acconto o a titolo definitivo, e al relativo versamento. Switch a richiesta Operazione con la quale il Contraente richiede di trasferire ad altro Fondo interno la totalità delle quote investite in un determinato Fondo interno e attribuite al Contratto. Switch automatico Opzione che il Contraente può scegliere al momento della sottoscrizione della Proposta. Total expenses ratio (TER) Indicatore che fornisce la misura dei costi che mediamente hanno gravato sul patrimonio medio del Fondo, dato dal rapporto percentuale, riferito a ciascun anno solare, fra il totale dei costi posti a carico del Fondo interno ed il patrimonio medio rilevato in coerenza con la periodicità di valorizzazione dello stesso. Turnover Indicatore del tasso annuo di movimentazione del portafoglio dei Fondi interni, dato dal rapporto percentuale fra la somma degli acquisti e delle vendite di strumenti finanziari, al netto dell’investimento e disinvestimento delle quote del Fondo, e il patrimonio netto medio calcolato in coerenza con la frequenza di valorizzazione della quota. Unit Vedi “Quota”. Valore unitario della quota Valore ottenuto dividendo il valore complessivo netto del Fondo interno, nel giorno di valorizzazione, per il numero delle quote partecipanti al Fondo alla stessa data, pubblicato giornalmente sui principali quotidiani economici nazionali. Value at Risk (VaR) Indicatore sintetico del rischio. Dato un orizzonte temporale (ad esempio 1 mese, 3 mesi o 1 anno) tale indicatore fornisce informazioni sul rischio associato ad uno strumento finanziario (fondo di investimento, portafoglio di titoli) indicando il massimo rischio cui si può andare incontro esprimendolo in termini percentuali rispetto al capitale investito Valore complessivo del fondo Valore ottenuto sommando le attività presenti nel Fondo (titoli, dividendi, interessi, ecc.) e sottraendo le passività (spese, imposte, ecc.). Valorizzazione della quota Procedimento di calcolo del valore unitario della quota. Valuta di denominazione Valuta o moneta in cui sono espresse le prestazioni contrattuali. Vincolo Vedi “Cessione”. Volatilità Grado di variabilità di una determinata grandezza di uno strumento finanziario (prezzo, tasso, ecc.) in un dato periodo di tempo. pagina 40 di 42 Allegato 1: Codice Privacy Informativa privacy ai sensi del D.Lgs. 196 del 2003 (“Codice Privacy”) Nel rispetto della normativa in materia di protezione dei dati personali, Darta Saving Life Assurance Ltd. (di seguito il “Titolare”), in qualità di autonomo Titolare del trattamento, fornisce di seguito le informazioni necessarie sull’utilizzo dei dati personali da parte della Società e sui diritti dell’Investitore-Contraente e dell’Assicurato ai sensi del D.Lgs. 30 giugno 2003, n. 196 (“Codice Privacy”). La Società svolge in Italia attività assicurativa nel ramo vita in libera prestazione di servizi, avvalendosi della collaborazione di SIM, broker assicurativi, banche ovvero attraverso Internet. Il Titolare raccoglie, registra e tratta dati personali dell’Investitore-Contraente, dell’Assicurato (in caso di persona diversa) e dei Beneficiari, quali: dati identificativi, indirizzi, numeri telefonici, indirizzi e-mail, codice fiscale, partita IVA, numero del documento identificativo, dati bancari. Per i servizi e prodotti assicurativi, il Titolare tratterà, se necessario, anche “dati personali sensibili” dell’Investitore-Contraente o dell’Assicurato come, ad esempio, i dati risultanti dalle perizie mediche o dal certificato di morte. Per il trattamento di tali dati verrà richiesto all’Investitore-Contraente di esprimere il suo consenso con la sottoscrizione della Proposta. Tale consenso è obbligatorio per il perfezionamento del Contratto. Se il Beneficiario ha meno di 18 anni o è legalmente incapace, il Titolare tratterà inoltre i dati contenuti nei provvedimenti con cui il Giudice autorizza il pagamento al legale rappresentante. I suddetti dati personali devono essere obbligatoriamente forniti al Titolare per consentire la Conclusione del contratto e l’adempimento delle obbligazioni contrattuali assunte. I dati forniti dall’Investitore-Contraente, o da altri soggetti autorizzati, saranno trattati per le seguenti finalità: 1) gestione dei Contratti, adempimento delle obbligazioni contrattuali assunte ovvero, nella fase pre-contrattuale, di specifiche richieste dell’interessato, nonché per dare esecuzione alle prestazioni connesse o accessorie al Contratto. Per tali trattamenti non è necessario richiedere il consenso preventivo dell’Investitore-Contraente; 2) adempimento degli obblighi legali (es. obblighi fiscali, contabili ed amministrativi) imposti dalla legge italiana ed irlandese, da regolamenti comunitari ovvero da provvedimenti delle competenti autorità nazionali e organismi pubblici. Per tali trattamenti non è necessario richiedere il consenso preventivo dell’Investitore-Contraente; 3) redistribuzione del rischio mediante coassicurazione e/o riassicurazione, anche mediante l’uso di fax, del telefono (anche cellulare), della posta elettronica o di altre tecniche di comunicazione a distanza. Il trattamento dei dati personali per scopi di coassicurazione o riassicurazione risponde agli interessi economici e finanziari della Società. Pur essendo richiesto il consenso dell’Investitore-Contraente, la Società si riserva il diritto di rifiutare la proposta di Contratto. Per tali finalità, i dati dell’Investitore-Contraente potrebbero essere comunicati ai seguenti soggetti che operano come autonomi titolari: autorità ed organismi pubblici in Italia ed Irlanda, altri assicuratori, coassicuratori, riassicuratori, consorzi ed associazioni del settore, broker assicurativi, banche, SIM, Società di Gestione del Risparmio. Inoltre, il Titolare, per il perseguimento delle finalità suindicate, potrà utilizzare fornitori esterni di servizi che svolgono per conto del Titolare, anche su base non continuativa, compiti di natura tecnica. Alcuni di questi soggetti sono operanti anche all’estero. Tali soggetti sono: soggetti della catena distributiva; consulenti tecnici e altri soggetti che svolgono attività ausiliarie per conto della Società quali legali, periti e medici; società di servizi per il quietanzamento; società di servizi cui sono affidate la gestione, la liquidazione ed il pagamento dei sinistri; centrali operative di assistenza e società di consulenza per la tutela giudiziaria; cliniche convenzionate; società di servizi informatici e telematici o di archiviazione; società di servizi postali indicate nel plico postale; società di revisione e di consulenza; società di informazione commerciale per rischi finanziari; società di servizi per il controllo delle frodi; società di recupero crediti. In considerazione delle complessità dell’organizzazione e della stretta interrelazione fra le varie funzioni aziendali, quali incaricati del trattamento, possono venire a conoscenza dei dati tutti i dipendenti della Società e/o collaboratori di volta in volta interessati o coinvolti nell’ambito delle rispettive mansioni, in conformità alle istruzioni ricevute. Il consenso dell’Investitore-Contraente (ove necessario) riguarda, pertanto, anche la comunicazione ed il successivo trattamento dei dati per finalità non incompatibili con quelle dei soggetti sopra indicati. pagina 41 di 42 Allegato 1: Codice Privacy È possibile richiedere gratuitamente l’elenco aggiornato di tali soggetti a: Darta Saving Life Assurance Ltd. Mespil Court, 39A Mespil Road, Dublin 4, IRELAND numero verde 800.016.292 fax 00353 1 6205649 e-mail: [email protected] I dati personali saranno trattati manualmente o mediante strumenti elettronici idonei alla conservazione, custodia e trasmissione degli stessi. Il trattamento sarà finalizzato al perseguimento degli scopi suindicati e saranno adottate tutte le misure di sicurezza necessarie per assicurare un livello adeguato di protezione dei dati personali contro gli accessi non autorizzati e la perdita o distruzione accidentale degli stessi. A tal fine, l’accesso ai data base ed ai documenti della Società sarà limitato agli incaricati del trattamento individuati dal Titolare ed ai nominati “responsabili” (interni ed esterni) dello stesso. L’Investitore-Contraente ha il diritto di ottenere la conferma dell’esistenza di dati personali che lo riguardano, nonché la loro comunicazione in forma intelligibile. Inoltre, l’art. 7 del Codice Privacy riserva i seguenti diritti: – conoscere l’origine dei dati, finalità e le modalità del trattamento, degli estremi del Titolare, dei responsabili ed incaricati del trattamento, nonché dei soggetti cui possono essere comunicati i dati; – chiedere al Titolare la cancellazione, la trasformazione in forma anonima o il blocco dei dati trattati in violazione di legge, compresi quelli di cui non è necessaria la conservazione in relazione agli scopi per i quali i dati sono stati raccolti o successivamente trattati; – ottenere l’aggiornamento, la rettifica ovvero l’integrazione dei dati personali ed opporsi, per motivi legittimi, al trattamento degli stessi, ancorché pertinenti allo scopo della raccolta; – opporsi al trattamento dei dati personali a fini di informazione commerciale o di invio di materiale pubblicitario o di vendita diretta ovvero per il compimento di ricerche di mercato o di comunicazione commerciale interattiva. I dati personali non verranno diffusi a soggetti non autorizzati al trattamento. Per l’esercizio dei propri diritti, l’Investitore-Contraente e l’Assicurato possono rivolgersi a: Darta Saving Life Assurance Ltd. Mespil Court 39A Mespil Road Dublin 4, Ireland numero verde 800.016.292. e-mail: [email protected] pagina 42 di 42 La presente Parte II è stata depositata in CONSOB il 14/01/2008 ed è valida a partire dal 04/02/2008 Parte II del Prospetto Informativo ILLUSTRAZIONE DEI DATI STORICI DI RISCHIO-RENDIMENTO E COSTI DELL’INVESTIMENTO pagina 1 di 10 Parte II - Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento DATI STORICI DI RISCHIO/ RENDIMENTO DEI FONDI INTERNI Fondo DARTA TARGET SILVER Categoria ANIA Flessibile Valuta di denominazione Euro Grado di rischio Medio-basso - Tale livello di rischio è determinato in base alla Volatilità media annua attesa del Fondo Misura di rischio Ex ante (Volatilità media annua attesa): 5% Ex post (Volatilità annua effettiva 2006): 3,30% Rendimento annuo del Fondo Rendimento medio annuo composto Ultimi 3 anni Ultimi 5 anni Ultimi 10 anni Fondo Inflazione n.d. 1,90% n.d. 2,12% n.d. 2,10% Andamento del Fondo nel 2006 06 06 06 06 06 06 06 06 06 06 06 06 /20 2/20 3/20 4/20 5/20 6/20 7/20 8/20 9/20 0/20 1/20 2/20 1 1 1 0 0 0 0 0 0 0 0 01 I rendimenti passati non sono indicativi di quelli futuri. Attenzione: i rendimenti del Fondo non sono indicativi di rendimenti dei Contratti sottoscritti con l’opzione di Switch Automatico. Inizio collocamento Durata del Fondo Patrimonio netto al 29.12.2006 (milioni di Euro) Valore della quota al 29.12.2006 (Euro) 23/02/2005 n.d. 119,3 5,2662 Annotazioni: I dati di rendimento annuo del Fondo non includono i costi di Caricamento (e di Riscatto) a carico dell’InvestitoreContraente. pagina 2 di 10 Parte II - Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento Fondo DARTA TARGET GOLD Categoria ANIA Flessibile Valuta di denominazione Euro Grado di rischio Medio-basso - Tale livello di rischio è determinato in base alla Volatilità media annua attesa del Fondo Misura di rischio Ex ante (Volatilità media annua attesa): 7% Ex post (Volatilità annua effettiva 2006): 4,90% Rendimento annuo del Fondo Rendimento medio annuo composto Ultimi 3 anni Ultimi 5 anni Ultimi 10 anni Fondo Inflazione n.d. 1,90% n.d. 2,12% n.d. 2,10% Andamento del Fondo nel 2006 06 06 06 06 06 06 06 06 06 06 06 06 /20 2/20 3/20 4/20 5/20 6/20 7/20 8/20 9/20 0/20 1/20 2/20 0 0 0 0 0 01 0 0 0 1 1 1 I rendimenti passati non sono indicativi di quelli futuri. Attenzione: i rendimenti del Fondo non sono indicativi di rendimenti dei Contratti sottoscritti con l’opzione di Switch Automatico. Inizio collocamento Durata del Fondo Patrimonio netto al 29.12.2006 (milioni di Euro) Valore della quota al 29.12.2006 (Euro) 23/02/2005 n.d. 333,9 5,4019 Annotazioni: I dati di rendimento annuo del Fondo non includono i costi di Caricamento (e di Riscatto) a carico dell’InvestitoreContraente. pagina 3 di 10 Parte II - Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento Fondo DARTA TARGET PLATINUM Categoria ANIA Flessibile Valuta di denominazione Euro Grado di rischio Medio-alto - Tale livello di rischio è determinato in base alla Volatilità media annua attesa del Fondo Misura di rischio Ex ante (Volatilità media annua attesa): 10% Ex post (Volatilità annua effettiva 2006): 7,50% Rendimento annuo del Fondo Rendimento medio annuo composto Ultimi 3 anni Ultimi 5 anni Ultimi 10 anni Fondo Inflazione n.d. 1,90% n.d. 2,12% n.d. 2,10% Andamento del Fondo nel 2006 06 06 06 06 06 06 06 06 06 06 06 06 /20 2/20 3/20 4/20 5/20 6/20 7/20 8/20 9/20 0/20 1/20 2/20 1 1 1 0 0 0 0 0 0 0 1 0 0 I rendimenti passati non sono indicativi di quelli futuri. Attenzione: i rendimenti del Fondo non sono indicativi di rendimenti dei Contratti sottoscritti con l’opzione di Switch Automatico. Inizio collocamento Durata del Fondo Patrimonio netto al 29.12.2006 (milioni di Euro) Valore della quota al 29.12.2006 (Euro) 23/02/2005 n.d. 138,2 5,4017 Annotazioni: I dati di rendimento annuo del Fondo non includono i costi di Caricamento (e di Riscatto) a carico dell’Investitore-Contraente. pagina 4 di 10 Parte II - Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento Fondo DARTA TARGET DIAMOND Categoria ANIA Flessibile Valuta di denominazione Euro Grado di rischio Medio-alto - Tale livello di rischio è determinato in base alla Volatilità media annua attesa del Fondo Misura di rischio Ex ante (Volatilità media annua attesa): 14% Ex post (Volatilità annua effettiva 2006): 9,20% Rendimento annuo del Fondo Rendimento medio annuo composto Ultimi 3 anni Ultimi 5 anni Ultimi 10 anni Fondo Inflazione n.d. 1,90% n.d. 2,12% n.d. 2,10% Andamento del Fondo nel 2006 06 06 06 06 06 06 06 06 06 06 06 06 /20 2/20 3/20 4/20 5/20 6/20 7/20 8/20 9/20 0/20 1/20 2/20 1 0 0 0 0 0 1 0 0 0 0 1 1 I rendimenti passati non sono indicativi di quelli futuri. Attenzione: i rendimenti del Fondo non sono indicativi di rendimenti dei Contratti sottoscritti con l’opzione di Switch Automatico. Inizio collocamento Durata del Fondo Patrimonio netto al 29.12.2006 (milioni di Euro) Valore della quota al 29.12.2006 (Euro) 23/02/2005 n.d. 50,3 5,7320 Annotazioni: I dati di rendimento annuo del Fondo non includono i costi di Caricamento (e di Riscatto) a carico dell’InvestitoreContraente. pagina 5 di 10 Parte II - Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento Fondo DARTA TARGET TITANIUM Categoria ANIA Flessibile Valuta di denominazione Euro Grado di rischio Medio-alto - Tale livello di rischio è determinato in base alla Volatilità media annua attesa del Fondo Misura di rischio Ex ante (Volatilità media annua attesa): 11% Ex post (Volatilità annua effettiva 2006): n.d. Rendimento medio annuo composto Ultimi 3 anni Ultimi 5 anni Ultimi 10 anni Fondo Inflazione n.d. 1,90% n.d. 2,12% n.d. 2,10% Attenzione: i rendimenti del Fondo non sono indicativi di rendimenti dei Contratti sottoscritti con l’opzione di Switch Automatico. Inizio collocamento Durata del Fondo Patrimonio netto al 29.12.2006 (milioni di Euro) Valore della quota al 29.12.2006 (Euro) 01/02/2007 n.d. n.d. n.d. In quanto il Fondo è operativo dal 1 febbraio 2007, non è possibile illustrare, per il momento, il suo rendimento storico realizzato negli ultimi 10 anni e l’andamento della quota nel 2006, come richiesto da CONSOB. Fondo DARTA TARGET EMERALD Categoria ANIA Flessibile Valuta di denominazione Euro Grado di rischio Medio-alto - Tale livello di rischio è determinato in base alla Volatilità media annua attesa del Fondo Misura di rischio Ex ante (Volatilità media annua attesa): 15% Ex post (Volatilità annua effettiva 2006): n.d. Rendimento medio annuo composto Ultimi 3 anni Ultimi 5 anni Ultimi 10 anni Fondo Inflazione n.d. 1,90% n.d. 2,12% n.d. 2,10% Attenzione: i rendimenti del Fondo non sono indicativi di rendimenti dei Contratti sottoscritti con l’opzione di Switch Automatico. Inizio collocamento Durata del Fondo Patrimonio netto al 29.12.2006 (milioni di Euro) Valore della quota al 29.12.2006 (Euro) 01/02/2007 n.d. n.d. n.d. In quanto il Fondo è operativo dal 1 febbraio 2007, non è possibile illustrare, per il momento, il suo rendimento storico realizzato negli ultimi 10 anni e l’andamento della quota nel 2006, come richiesto da CONSOB. pagina 6 di 10 Parte II - Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento Fondo DARTA TARGET STONE Categoria ANIA Flessibile Valuta di denominazione Euro Grado di rischio Medio-basso - Tale livello di rischio è determinato in base alla Volatilità media annua attesa del Fondo Misura di rischio Ex ante (Volatilità media annua attesa): 3% Ex post (Volatilità annua effettiva 2006): 1% Rendimento annuo del Fondo Rendimento medio annuo composto Ultimi 3 anni Ultimi 5 anni Ultimi 10 anni Fondo Inflazione n.d. 1,90% n.d. 2,12% n.d. 2,10% Andamento del Fondo nel 2006 06 06 06 06 06 06 06 06 06 06 06 06 /20 2/20 3/20 4/20 5/20 6/20 7/20 8/20 9/20 0/20 1/20 2/20 1 0 0 1 0 0 0 0 0 0 0 1 1 I rendimenti passati non sono indicativi di quelli futuri. Inizio collocamento Durata del Fondo Patrimonio netto al 29.12.2006 (milioni di Euro) Valore della quota al 29.12.2006 (Euro) 17/11/2004 n.d. 104,2 5,3102 Annotazioni: I dati di rendimento annuo del Fondo non includono i costi di Caricamento (e di Riscatto) a carico dell’InvestitoreContraente. La Società ha affidato la gestione delle attività a copertura delle riserve tecniche dei Fondi interni ad Allianz Global Investors Italia SGR S.p.A., società del Gruppo Allianz S.p.A., con sede legale in piazza Velasca 7/9, 20122 Milano. pagina 7 di 10 Parte II - Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento TOTAL EXPENSES RATIO (TER): COSTI E SPESE EFFETTIVI DEL FONDO DARTA TARGET SILVER Commissioni Totale di gestione di performance TER degli OICR sottostanti Spese di amministrazione e custodia Spese di revisione Spese legali e giudiziarie Spese di pubblicazione Oneri inerenti all’acquisizione e alla dismissione delle attività Altri oneri Totale DARTA TARGET GOLD Commissioni Totale di gestione di performance TER degli OICR sottostanti Spese di amministrazione e custodia Spese di revisione Spese legali e giudiziarie Spese di pubblicazione Oneri inerenti all’acquisizione e alla dismissione delle attività Altri oneri Totale DARTA TARGET PLATINUM Commissioni Totale di gestione di performance TER degli OICR sottostanti Spese di amministrazione e custodia Spese di revisione Spese legali e giudiziarie Spese di pubblicazione Oneri inerenti all’acquisizione e alla dismissione delle attività Altri oneri Totale DARTA TARGET DIAMOND Commissioni Totale di gestione di performance TER degli OICR sottostanti Spese di amministrazione e custodia Spese di revisione Spese legali e giudiziarie Spese di pubblicazione Oneri inerenti all’acquisizione e alla dismissione delle attività Altri oneri Totale pagina 8 di 10 2006 2005 2004 1,80% 1,80% – 0,95% 0,0049% – n.d. 0,0014% 0,0280% n.d. 2,79% n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. 2006 2005 2004 2,00% 2,00% – 0,99% 0,0040% – n.d. 0,0006% 0,0148% n.d. 3,01% n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. 2006 2005 2004 2,30% 2,30% – 1,23% 0,0053% – n.d. 0,0011% 0,0253% n.d. 3,56% n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. 2006 2005 2004 2,40% 2,40% – 1,22% 0,0058% – n.d. 0,0037% 0,0614% n.d. 3,69 n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. Parte II - Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento DARTA TARGET TITANIUM 2006 2005 2004 Commissioni Totale di gestione di performance TER degli OICR sottostanti Spese di amministrazione e custodia Spese di revisione Spese legali e giudiziarie Spese di pubblicazione Oneri inerenti all’acquisizione e alla dismissione delle attività Altri oneri Totale n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. DARTA TARGET EMERALD 2006 2005 2004 Commissioni Totale di gestione di performance TER degli OICR sottostanti Spese di amministrazione e custodia Spese di revisione Spese legali e giudiziarie Spese di pubblicazione Oneri inerenti all’acquisizione e alla dismissione delle attività Altri oneri Totale n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. DARTA TARGET STONE 2006 2005 2004 1,00% 1,00% – 0,84% 0,0065% – n.d. 0,0016% 0,0197% n.d. 1,87% 0,95% 0,95% – 0,94% 0,0272% – n.d. 0,0047% 0,0007% n.d. 1,92% n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. Commissioni Totale di gestione di performance TER degli OICR sottostanti Spese di amministrazione e custodia Spese di revisione Spese legali e giudiziarie Spese di pubblicazione Oneri inerenti all’acquisizione e alla dismissione delle attività Altri oneri Totale Annotazioni: − il totale del TER può non coincidere con la somma degli elementi che lo compongono per effetto degli arrotondamenti; − alla data di redazione del presente Prospetto tutti i Fondi interni collegati al Contratto investono almeno il 10% del totale dell’attivo in OICR. Per la determinazione del “TER degli OICR sottostanti” sono state utilizzate le commissioni di gestione di detti OICR laddove il dato dei rispettivi TER non fosse disponibile; − la quantificazione degli oneri fornita non tiene conto dell’entità dei costi di negoziazione che hanno gravato sul patrimonio del Fondo, né degli oneri fiscali sostenuti, né degli oneri finanziari per i debiti assunti dal Fondo: − la quantificazione degli oneri fornita non tiene conto di quelli gravanti direttamente sull’Investitore-Contraente, da pagare al momento del rimborso di cui alla Parte I, Sez. C, par. 14.1. pagina 9 di 10 Parte II - Illustrazione dei dati storici di rischio-rendimento e costi effettivi dell’investimento TURNOVER DI PORTAFOGLIO DEI FONDI INTERNI Fondo interno 2006 2005 2004 Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Darta Target Stone 594% 830% 852% 927% n.d. n.d. 334% n.d. n.d. n.d. n.d. n.d. n.d. 425% n.d. n.d. n.d. n.d. n.d. n.d. n.d. Il Turnover di portafoglio è il rapporto espresso in forma percentuale tra la somma degli acquisti e delle vendite di strumenti finanziari, al netto delle sottoscrizioni e rimborsi delle quote del Fondo, e il patrimonio netto medio su base giornaliera del Fondo. Tale rapporto fornisce un’indicazione indiretta dell’incidenza dei costi di negoziazione sul Fondo, anche derivanti da una gestione particolarmente attiva del portafoglio. PESO PERCENTUALE DELLE COMPRAVENDITE DI STRUMENTI FINANZIARI EFFETTUATE TRAMITE INTERMEDIARI NEGOZIATORI DEL GRUPPO DI APPARTENENZA DELLA SOCIETÀ Fondo interno 2006 2005 2004 Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Darta Target Stone 100% 100% 100% 100% n.d. n.d. 100% n.d. n.d. n.d. n.d. n.d. n.d. 100% n.d. n.d. n.d. n.d. n.d. n.d. n.d. pagina 10 di 10 Condizioni contrattuali Art. 1 – Oggetto del Contratto Art. 2 – Premi unici aggiuntivi e loro investimento Art. 3 – Conclusione del Contratto Art. 4 – Fondi interni e Valore unitario delle quote Art. 5 – Clausola di ripensamento Art. 6 – Decorrenza degli effetti del Contratto e durata Art. 7 – Limitazioni alla prestazione in caso di decesso dell’Assicurato Art. 8 – Richiesta di trasferimento tra i fondi disponibili (Switch a richiesta) e opzione di Switch automatico Art. 9 – Riscatto Art. 10 – Cessione, Pegno e Vincolo Art. 11 – Beneficiari (in caso di morte) Art. 12 – Pagamenti della Società Art. 13 – Modifiche contrattuali Art. 14 – Legge applicabile e foro competente Art. 15 – Non pignorabilità e non sequestrabilità pagina 1 di 8 Condizioni contrattuali Art. 1 - Oggetto del Contratto Personal Target è un Contratto finanziario-assicurativo di tipo unit linked in base al quale, a fronte del pagamento del Premio unico da parte dell’Investitore-Contraente, la Società si impegna a corrispondere la prestazione in caso di sopravvivenza dell’Assicurato o di decesso di quest’ultimo. Le prestazioni dovute dalla Società riflettono il valore del Contratto, che è determinato in base al Controvalore delle quote del Fondo interno, al quale il Contratto è collegato. Per le prestazioni in caso di sopravvivenza si rinvia al successivo art. 9. Nel caso di decesso dell’Assicurato durante la durata del Contratto, la Società pagherà ai Beneficiari (in caso di morte) un importo pari al controvalore del Contratto, calcolato in base al Valore unitario delle quote del Fondo interno collegato al Contratto, rilevato il quinto giorno lavorativo successivo alla data di ricevimento della denuncia di decesso e della documentazione di cui alla sezione “Documenti richiesti dalla Società”. Il controvalore del Contratto è maggiorato nella misura qui sotto indicata, in funzione dell’età dell’Assicurato al momento del decesso: Età dell’Assicurato al momento del decesso da 0 a 65 anni da 66 a 90 anni oltre 90 anni Misura % di maggiorazione 1,00% 0,01% 0,00% Art. 2 - Premi unici e aggiuntivi e loro investimento L’Investitore-Contraente paga al momento della sottoscrizione della Proposta, esclusivamente tramite bonifico bancario in favore della Società, il Premio unico dell’importo ivi indicato, in ogni caso non inferiore a 10.000 Euro. In caso di accettazione della Proposta da parte della Società e qualora fosse stata scelta l’opzione di Switch a richiesta, il Premio unico è interamente investito nel Fondo interno indicato dall’Investitore-Contraente sulla Proposta alla Data di investimento, corrispondente al quinto giorno lavorativo successivo alla data di incasso o il quinto giorno lavorativo successivo alla data di ricevimento della Proposta in originale; in caso di opzione di Switch automatico, il Premio unico è interamente investito nel Fondo interno denominato “Darta Target Stone” il quinto giorno lavorativo successivo alla data di incasso o il quinto giorno lavorativo successivo alla data di ricevimento della Proposta in originale, se successiva. In ogni momento a partire dalla Data di decorrenza e purché siano trascorsi almeno 2 mesi dall’eventuale versamento del Premio aggiuntivo precedente, e fino a quando l’Assicurato non abbia compiuto il novantunesimo anno di età, l’Investitore-Contraente può richiedere alla Società di accettare il versamento di Premi aggiuntivi di importo minimo pari a 2.500 Euro. Nei Contratti con opzione di Switch automatico attivata, l’importo del Premio aggiuntivo non può superare il triplo del Premio unico inizialmente pagato. La richiesta deve essere effettuata mediante la compilazione del “modulo di versamento aggiuntivo” ed il pagamento deve essere anticipato mediante bonifico bancario. Qualora l’Investitore-Contraente avesse optato per lo Switch a richiesta, in caso di accettazione da parte della Società, il Premio aggiuntivo è investito nel Fondo interno collegato al Contratto il quinto giorno lavorativo successivo alla data di incasso o il quinto giorno lavorativo successivo al ricevimento dell’originale del suddetto modulo. In caso invece di Premio aggiuntivo su di un Contratto per la quale si è optato per lo Switch automatico, il relativo importo sarà investito secondo il cosiddetto “Processo di diluizione”. In altri termini, dopo l’iniziale investimento nel Fondo Darta Target Stone, che avrà luogo il quinto giorno lavorativo successivo alla data di incasso del Premio aggiuntivo oppure il quinto giorno lavorativo successivo alla data di ricevimento del modulo di richiesta di versamento aggiuntivo in originale, qualora questa sia posteriore alla data di incasso del Premio aggiuntivo, a partire dal secondo giovedì successivo alla Data di investimento, il controvalore corrispondente al Premio aggiuntivo versato sarà trasferito dal Fondo Darta Target Stone al Fondo interno al quale è collegata il Contratto mediante, in via alternativa, un unico trasferimento o vari Switch automatici per un massimo di sei, ciascuno con cadenza settimanale. Per ogni Switch automatico parziale la Società invierà una comunicazione all’Investitore-Contraente. In seguito all’investimento di ogni Premio, sia unico che aggiuntivo, la Società invia all’Investitore-Contraente una comunicazione recante le seguenti informazioni: l’ammontare del Premio versato e di quello investito, la Data di decorrenza del Contratto, il Fondo di destinazione, il numero delle quote attribuite, il loro Valore unitario, la Data di investimento nonché la data di incasso del Premio e quella di ricevimento della Proposta o della richiesta di versamento del Premio aggiuntivo. Nel caso di mancata accettazione della richiesta di pagamento del Premio aggiuntivo, la Società restituisce all’Investitore-Contraente il Premio aggiuntivo entro trenta giorni dalla data di incasso, mediante bonifico bancario. pagina 2 di 8 Condizioni contrattuali Art. 3 - Conclusione del Contratto La Società valuta la Proposta di Contratto ricevuta dall’Investitore-Contraente e, in caso di accettazione, investe il Premio unico nel Fondo interno di destinazione secondo le modalità previste nel precedente art. 2. Il Contratto, per sua natura, deve avere esecuzione prima che la Società comunichi la propria accettazione all’InvestitoreContraente, ai sensi dell’art. 1327 del Codice Civile. Il Contratto, pertanto, si intende concluso a Dublino (Irlanda) alla Data di investimento del Premio unico. Nel caso in cui la Società non accetti la Proposta, provvederà a restituire all’Investitore-Contraente, entro trenta giorni dalla data di incasso, il Premio unico, mediante bonifico bancario sul conto corrente bancario indicato nella Proposta. Art. 4 - Fondi interni e Valore unitario delle quote Personal Target è collegato ai seguenti Fondi interni: • DARTA TARGET STONE • DARTA TARGET SILVER • DARTA TARGET GOLD • DARTA TARGET PLATINUM • DARTA TARGET DIAMOND • DARTA TARGET TITANIUM • DARTA TARGET EMERALD Ai fini della determinazione del capitale espresso in quote, il Premio pagato dall’Investitore-Contraente viene diviso per il Valore unitario delle quote del Fondo interno collegato al Contratto rilevate alla Data di decorrenza del Contratto. Il Valore unitario delle quote dei Fondi interni viene determinato quotidianamente, in base a criteri indicati dal Regolamento dei Fondi interni, ed è pubblicato giornalmente sul quotidiano “Il Sole 24 Ore” e sul sito www.darta.ie. Qualora dovessero verificarsi delle circostanze per le quali non fosse possibile procedere alla Valorizzazione delle quote, la predetta operazione sarà effettuata il primo giorno di calendario utile successivo. Qualora si opti per l’opzione di Switch automatico, durante le prime dodici settimane dalla Data di decorrenza, il Contratto è collegato al Fondo interno Darta Target Stone. Il tredicesimo mercoledì successivo alla Data di decorrenza, la Società trasferirà il valore del Contratto nel Fondo interno che al momento maggiormente rispecchia il Profilo di rischio, la Volatilità e l’orizzonte temporale indicati dall’Investitore-Contraente nella Proposta mediante la scelta della linea di investimento corrispondente al Fondo di destinazione. La scelta del Fondo di destinazione è strumentale alla determinazione del Profilo di rischio, dell’orizzonte temporale e della Volatilità dell’investimento e pertanto non vincola la compagnia ad investirvi. Art. 5 - Clausola di ripensamento L’Investitore-Contraente può revocare la Proposta fino al momento in cui è informato della Conclusione del Contratto. Per l’esercizio del diritto di Revoca, l’Investitore-Contraente deve inviare una lettera raccomandata alla Società, contenente il proprio nome e cognome/ragione sociale, il numero della Proposta e le coordinate bancarie (numero di conto corrente con relativo codice ABI, CAB e IBAN) da utilizzarsi ai fini del Rimborso del Premio. Entro trenta giorni dal ricevimento della comunicazione di Revoca, la Società provvede a restituire all’Investitore-Contraente il Premio pagato, al netto delle spese di rimborso pari a 50 Euro. Dette spese di rimborso non verranno applicate nel caso in cui l’Investitore-Contraente spedisca richiesta di revoca entro 7 giorni dalla data di sottoscrizione della Proposta. L’Investitore-Contraente può, altresì, recedere dal Contratto entro trenta giorni dal momento in cui è informato della sua conclusione, inviando una lettera raccomandata alla Società, corredata della documentazione indicata nella sezione “Documenti richiesti dalla Società”. Entro trenta giorni dal ricevimento della comunicazione, la Società provvede a rimborsare all’Investitore-Contraente una somma pari al Premio unico da questi corrisposto, al netto delle spese di rimborso pari a 50 Euro, maggiorato o diminuito dell’importo pari alla differenza fra: – il controvalore del Contratto, calcolato il quinto giorno lavorativo successivo alla data di ricevimento della comunicazione di Recesso; ed – il controvalore del Contratto alla Data di decorrenza. Nel caso in cui la richiesta di recesso venga trasmessa entro 7 giorni dalla data in cui l’Investitore-Contraente è informato della conclusione del Contratto la Società provvederà a rimborsare in ogni caso l’intero Premio unico versato. Art. 6 - Decorrenza degli effetti del Contratto e durata Gli effetti del Contratto decorrono dalle ore 24 del giorno in cui la Società investe il Premio unico iniziale (Data di decorpagina 3 di 8 Condizioni contrattuali renza). Il Contratto è a vita intera ed ha una durata pari all’intervallo di tempo intercorrente tra la Data di decorrenza ed il verificarsi di uno dei seguenti eventi: Recesso dell’Investitore-Contraente, decesso dell’Assicurato, Riscatto totale del Contratto. Art. 7 - Limitazioni alla prestazione in caso di decesso dell’Assicurato La maggiorazione di cui all’articolo 1 per il caso morte non viene applicata, qualora il decesso dell’Assicurato: a) avvenga entro i primi sei mesi dalla data di Conclusione del Contratto; b) avvenga entro i primi cinque anni dalla data di Conclusione del Contratto e sia dovuto a sindrome di immunodeficienza acquisita (AIDS), ovvero ad altra patologia ed essa collegata; c) sia causato da: – dolo dell’Investitore-Contraente o dei Beneficiari; – partecipazione attiva dell’Assicurato a delitti dolosi; – partecipazione attiva dell’Assicurato a fatti di guerra, salvo che non derivi da obblighi verso lo Stato Italiano; – incidente di volo, se l’Assicurato viaggia a bordo di aeromobile non autorizzato al volo o con pilota non titolare di brevetto idoneo e, in ogni caso, se viaggia in qualità di membro dell’equipaggio; – suicidio, se avvenuto nei primi due anni dalla Data di decorrenza. La limitazione di cui alla lettera a) non viene applicata qualora il decesso dell’Assicurato sia conseguenza diretta: – di una delle seguenti malattie infettive acute sopravvenute dopo la Data di decorrenza: tifo, paratifo, difterite, scarlattina, morbillo, vaiuolo, poliomielite anteriore acuta, meningite cerebro - spinale, polmonite, encefalite epidemica, carbonchio, febbri puerperali, tifo esantematico, epatite virale A e B, leptospirosi ittero emorragica, colera, brucellosi, dissenteria bacillare, febbre gialla, febbre Q, salmonellosi, botulismo, mononucleosi infettiva, parotite epidemica, peste, rabbia, pertosse, rosolia, vaccinia generalizzata, encefalite post-vaccinica; – di shock anafilattico sopravvenuto dopo la Data di decorrenza; – di infortunio, intendendosi per tale l’evento dovuto a causa fortuita, improvvisa, violenta ed esterna che produca lesioni corporali obiettivamente constatabili, che abbiano come conseguenza il decesso, avvenuto dopo la Data di decorrenza. Con riferimento ai Premi aggiuntivi eventualmente pagati all’Investitore-Contraente, la precedente lettera a) va letta nel modo seguente: a) avvenga entro i primi sei mesi dalla data di versamento del Premio aggiuntivo. Tutte le Limitazioni sopra elencate attengono unicamente all’incremento del valore del Contratto determinato da ogni Premio aggiuntivo versato. Art. 8 - Richiesta di trasferimento tra fondi disponibili (Switch a richiesta) e opzione di Switch automatico Al momento della sottoscrizione della Proposta, l’Investitore-Contraente deve indicare se opta o meno per l’opzione di Switch automatico. Switch a richiesta Il Contratto rimane collegata al Fondo interno scelto dall’Investitore-Contraente al momento della sottoscrizione della Proposta. L’Investitore-Contraente può tuttavia richiedere, dopo i primi sei mesi dalla Data di decorrenza, che il valore del Contratto sia trasferito su un altro Fondo interno disponibile, mediante la spedizione del “modulo richiesta di switch”, con allegata copia di un valido documento di identità. Il trasferimento viene effettuato nei termini seguenti: – viene determinato il Controvalore delle quote del Fondo interno di provenienza in base al Valore unitario rilevato il quinto giorno lavorativo successivo alla data di ricevimento della richiesta di Switch; – il predetto controvalore, al netto della Commissione di 50 Euro, ove dovuta, è diviso per il Valore unitario delle quote, rilevato il medesimo giorno, del Fondo interno di destinazione. La prima richiesta di Switch per ogni anno solare è gratuita. L’Investitore-Contraente non può passare dall’opzione di Switch a richiesta a quella di Switch automatico. pagina 4 di 8 Condizioni contrattuali Switch automatico L’Investitore-Contraente ha la possibilità di scegliere, al momento della sottoscrizione della Proposta, l’opzione di Switch automatico, fornendo alla Società l’informazione circa le proprie Caratteristiche di investimento (ossia dell’orizzonte temporale atteso, del Profilo di rischio e della Volatilità dell’investimento) rivelate dalla individuazione di una determinata linea di investimento (corrispondente ad un Fondo di destinazione). La Società, monitorando settimanalmente l’andamento del Fondo interno al quale è collegato al Contratto, provvede ad effettuare gli opportuni Switch automatici verso il Fondo interno che maggiormente rispecchia il Profilo di rischio, la Volatilità e l’orizzonte temporale indicati dall’Investitore-Contraente mediante la scelta - al momento di sottoscrizione della Proposta - della linea di investimento corrispondente al Fondo di destinazione. Ogni Switch automatico è effettuato con le seguenti modalità: – viene determinato il Controvalore delle quote del Fondo interno di provenienza, in base al Valore unitario relativo al giorno successivo alla data di verifica; – il predetto controvalore è diviso per il Valore unitario delle quote, quale rilevato il medesimo giorno, del Fondo interno di destinazione. La Società si riserva, in circostanze particolari e a proprio insindacabile giudizio, di ritardare l’effettuazione degli Switch automatici. L’Investitore-Contraente che ha optato per lo Switch automatico può decidere in seguito di rinunciarvi mediante invio alla Società del modulo “Rinuncia allo Switch automatico” debitamente compilato e corredato dei documenti indicati alla pagina “Documenti richiesti dalla Società”. L’opzione di Switch automatico è gratuita e non genera alcuna responsabilità a carico della Società, che non fornisce alcuna garanzia al riguardo. Nel corso del Contratto, l’Investitore-Contraente può comunicare alla Società, mediante la compilazione del “modulo di Switch automatico”, la variazione delle Caratteristiche dell’investimento indicate in precedenza e la Società provvede quindi ad effettuare gli Switch automatici necessari, in base al nuovo Profilo di rischio comunicato. Il trasferimento nel nuovo Fondo interno, a seguito della richiesta dell’Investitore-Contraente, viene effettuato nei termini seguenti: – viene determinato il Controvalore delle quote del Fondo interno di provenienza in base al Valore unitario rilevato il quinto giorno lavorativo successivo alla data di ricevimento della richiesta di Switch; – il predetto controvalore, al netto della Commissione di 50 Euro, ove dovuta, è diviso per il Valore unitario delle quote, rilevato il medesimo giorno, del Fondo interno di destinazione. La prima richiesta di variazione delle Caratteristiche dell’investimento per ogni anno solare è esente dall’applicazione della relativa Commissione. A seguito di qualsiasi tipo di Switch, la Società comunica all’Investitore-Contraente il numero delle quote del Fondo interno di provenienza, il relativo Valore unitario alla data del trasferimento, il numero di quote del Fondo interno di destinazione ed il relativo Valore unitario a tale data. Art. 9 - Riscatto A condizione che siano trascorsi almeno tre mesi dalla Data di decorrenza, l’Investitore-Contraente può richiedere alla Società il Riscatto, sia totale che parziale del Contratto, mediante richiesta scritta corredata dalla documentazione indicata nella sezione “Documenti richiesti dalla Società”. Riscatto totale La Società pagherà il controvalore in Euro del Contratto, calcolato in base al Valore unitario delle quote collegate al medesimo, rilevato il quinto giorno lavorativo successivo alla data di ricevimento della richiesta. L’importo così determinato viene corrisposto per intero qualora la richiesta di Riscatto venga inviata dopo almeno tre anni dalla data di conversione di ciascun Premio in quote. In caso contrario, ai fini della determinazione dei coefficienti di riduzione indicati nella tabella sotto riportata, si procede a riscattare le quote di capitale in modo proporzionale ai Premi versati, tenendo conto degli anni intercorsi tra la data di conversione di ciascun Premio in quote e la data di ricevimento della richiesta di Riscatto. Epoca di richiesta del riscatto nel corso del 1° anno nel corso del 2° anno nel corso del 3° anno Coefficiente di riduzione 6% 5,5% 4% pagina 5 di 8 Condizioni contrattuali Ad esempio, per un Contratto la cui Data di decorrenza è il 01/12/07 e sul quale non siano stati versati Premi aggiuntivi, in caso di Riscatto, i coefficienti di riduzione non verranno più applicati a partire dal 01/12/10. Invece, per un Contratto la cui Data di decorrenza è sempre il 01/12/07, ma sul quale sia stato versato un Premio aggiuntivo il 01/12/08, in caso di Riscatto il 01/12/10, al Controvalore delle quote di capitale costituite a fronte del Premio iniziale non verrà applicato nessun coefficiente di riduzione, invece il solo Controvalore delle quote di capitale costituite a fronte del Premio aggiuntivo verrà ridotto mediante l’applicazione di un coefficiente pari a 4%. Il pagamento del valore di Riscatto totale determina l’immediato scioglimento del Contratto. Riscatto parziale L’Investitore-Contraente può chiedere alla Società il Riscatto parziale, a condizione che: – l’importo riscattato non risulti inferiore a 2.500 Euro; – il valore residuo del Contratto non sia minore di 2.500 Euro. Il valore di Riscatto parziale viene calcolato secondo le medesime modalità descritte per il Riscatto totale; è inoltre applicata una Commissione di 50 Euro. Resta inteso che, ai fini della determinazione dei coefficienti di riduzione, si procederà a riscattare le quote di capitale in modo proporzionale ai Premi versati, dando precedenza ai Premi con data di versamento più remota. In caso di Riscatto parziale il Contratto resta in vigore per il capitale residuo. Se il calcolo del valore di Riscatto parziale dovesse coincidere con il giorno lavorativo in cui la Società dovesse effettuare uno Switch automatico (di cui al precedente articolo 8), si procede ad effettuare il Riscatto prima del trasferimento automatico nel nuovo Fondo interno attribuito. A fronte di un Riscatto, sia parziale che totale, la Società provvede ad inviare una comunicazione all’InvestitoreContraente, recante l’indicazione di: data di richiesta del Riscatto, numero delle quote riscattate e loro valore unitario alla Data del disinvestimento, valore di Riscatto lordo, eventuali Coefficienti di riduzione di Riscatto, ritenuta fiscale e valore di Riscatto netto. Nel caso in cui il Beneficiario abbia accettato la designazione fatta dall’Investitore-Contraente, la richiesta di Riscatto richiede il suo assenso scritto. Art. 10 - Cessione, Pegno e Vincolo L’Investitore-Contraente può cedere a terzi il Contratto, costituirlo in Pegno e vincolarlo. Tali atti diventano efficaci solo nel momento in cui la Società ne faccia annotazione su apposita Appendice di Contratto, che diverrà parte integrante del Contratto medesimo. Nel caso di Pegno e di Vincolo, le richieste di Recesso e di Riscatto richiedono l’assenso scritto da parte del creditore pignoratizio o del vincolatario. Art. 11 - Beneficiari (in caso di morte) L’Investitore-Contraente designa i Beneficiari (in caso di morte) contestualmente alla sottoscrizione della Proposta e può in qualsiasi momento revocare e procedere ad una nuova designazione. La designazione dei Beneficiari non può tuttavia essere revocata o modificata nei seguenti casi: 1. dopo che l’Investitore-Contraente ed i Beneficiari abbiano dichiarato per iscritto alla Società, rispettivamente la rinuncia al potere di Revoca e l’accettazione del beneficio; 2. dopo la morte dell’Investitore-Contraente; 3. dopo che, verificatosi l’evento previsto, i Beneficiari abbiano comunicato per iscritto alla Società di volersi avvalere del beneficio. Nei primi due casi, le operazioni di Riscatto, Pegno e Vincolo del Contratto, richiedono l’assenso scritto dei Beneficiari. La designazione dei Beneficiari e le sue eventuali revoche o modifiche devono essere comunicate per iscritto alla Società o disposte per testamento. Art. 12 - Pagamenti della Società La Società provvede al pagamento delle prestazioni ai sensi del Contratto entro trenta giorni dalla data di ricevimento della relativa richiesta, corredata dalla documentazione indicata nella sezione “Documenti richiesti dalla Società” e delle coordinate bancarie (numero di conto e relativo codice ABI, CAB e IBAN), mediante le quali provvederà ad accreditare l’importo dovuto. Decorso il termine dei 30 giorni, la Società corrisponderà anche gli interessi di mora al tasso legale; detti interessi saranno calcolati a partire dal giorno in cui la Società ha ricevuto tutti i documenti richiesti. Art. 13 - Modifiche contrattuali Nel corso del rapporto contrattuale, la Società può apportare delle modifiche alle clausole del presente Contratto nel caso in cui: pagina 6 di 8 Condizioni contrattuali 1. vi sia un mutamento della legislazione primaria e/o secondaria applicabile al Contratto stesso; 2. vi sia una richiesta in tal senso formulata dall’Attuario Incaricato nell’interesse della generalità degli InvestitoriContraenti; 3. si provveda alla modifica del Regolamento dei Fondi interni collegati al Contratto o si proceda alla fusione degli stessi con altri Fondi interni disponibili della Società. Nel primo caso, la Società è tenuta ad informare tempestivamente l’Investitore-Contraente; nelle due rimanenti ipotesi, la Società dà un preavviso scritto all’Investitore-Contraente di almeno 60 giorni. Qualora l’Investitore-Contraente non intendesse accettare le modifiche proposte, potrà recedere dal Contratto mediante comunicazione alla Società entro 30 giorni dal ricevimento del preavviso. In questo caso la Società paga all’Investitore-Contraente una somma pari al valore del Contratto calcolato il quinto giorno lavorativo successivo alla data di ricevimento del Recesso. Art. 14 - Legge applicabile e foro competente Al Contratto si applica la legge italiana ed il foro competente è esclusivamente quello del luogo di residenza o domicilio dell’Investitore-Contraente. Art. 15 - Non pignorabilità e non sequestrabilità Ai sensi dell’articolo 1923 del Codice Civile, le somme dovute dalla Società non sono pignorabili né sequestrabili. pagina 7 di 8 Documenti richiesti dalla Società Revoca 1) Fotocopia di un valido documento di identità dell’Investitore-Contraente; 2) Indicazione delle coordinate bancarie sulle quali effettuare la Liquidazione. Recesso dal Contratto 1) Fotocopia di un valido documento di identità dell’Investitore-Contraente; 2) Originale della Scheda di polizza e delle eventuali appendici; 3) Eventuale dichiarazione dell’Investitore-Contraente relativa al fatto che il Contratto è stato concluso nell’esercizio di un’attività d’impresa; 4) Indicazione delle coordinate bancarie sulle quali effettuare la Liquidazione. Riscatto del Contratto 1) Fotocopia di un valido documento di identità dell’Investitore-Contraente; 2) Fotocopia di un valido documento di identità dell’Assicurato, firmata da quest’ultimo, o altro documento equipollente (anche in forma di autocertificazione) allo scopo di attestare l’esistenza in vita del medesimo; 3) In caso di Riscatto totale, originale della Scheda di polizza e di eventuali appendici; 4) Eventuale dichiarazione dell’Investitore-Contraente relativa al fatto che il Contratto è stato concluso nell’esercizio di un’attività d’impresa; 5) Indicazione delle coordinate bancarie sulle quali effettuare la Liquidazione; 6) In caso di Riscatto parziale, indicazione se l’importo richiesto è da considerarsi al lordo o al netto di eventuali coefficienti di riduzione previsti dalle Condizioni contrattuali; 7) Richiesta di Liquidazione per Riscatto. Trasferimento del capitale tra i Fondi interni disponibili - Switch 1) Fotocopia di un valido documento di identità dell’Investitore-Contraente; 2) Modulo di Switch. Rinuncia all’opzione di Switch automatico 1) Fotocopia di un valido documento di identità dell’Investitore-Contraente; 2) Modulo di rinuncia all’opzione di Switch automatico. Richiesta di variazione delle Caratteristiche di investimento 1) Fotocopia di un valido documento di identità dell’Investitore-Contraente; 2) Modulo di Switch automatico - Richiesta di variazione delle Caratteristiche dell’investimento. Prestazione in caso di decesso dell’Assicurato 1) Certificato di morte dell’Assicurato rilasciato dall’Ufficio di Stato Civile in carta semplice; 2) Certificato medico attestante la causa del decesso; 3) Originale della Scheda di polizza e delle eventuali appendici; 4) Qualora l’Assicurato coincida con l’Investitore-Contraente, atto di notorietà (in originale o in copia autenticata), redatto dinanzi al Notaio o presso il Tribunale, previo giuramento di due testimoni, sul quale viene indicato se l’Investitore-Contraente stesso ha lasciato o meno disposizioni testamentarie e l’indicazione degli eredi legittimi, dei rispettivi dati anagrafici e della loro capacità di agire; in caso di esistenza di testamento, deve esserne inviata copia autenticata e l’atto di notorietà deve riportarne gli estremi, precisando altresì che detto testamento è l’ultimo da ritenersi valido ed evidenziando quali sono gli eredi testamentari, i loro dati anagrafici e la loro capacità di agire. La dichiarazione sostitutiva dell’atto di notorietà potrà essere accettata eccezionalmente per capitali non superiori a 50.000 Euro; 5) Fotocopia di un valido documento di identità e del codice fiscale dei Beneficiari; 6) Qualora i Beneficiari risultino minorenni o incapaci, decreto del Giudice Tutelare in originale o in copia autenticata, contenente l’autorizzazione, in capo al legale rappresentante dei minorenni o incapaci, a riscuotere la somma dovuta, con esonero della Società da ogni responsabilità in ordine al pagamento, nonché all’eventuale utilizzo della somma stessa; 7) Richiesta di Liquidazione per Sinistro; 8) Indicazione delle coordinate bancarie sulle quali effettuare la Liquidazione; 9) Dichiarazione di Non Residenza in Irlanda sottoscritta dai Beneficiari. pagina 8 di 8 La presente Parte III è stata depositata in CONSOB il 14/01/2008 ed è valida a partire dal 04/02/2008 Offerta pubblica di sottoscrizione di PERSONAL TARGET Prodotto finanziario-assicurativo di tipo unit linked Parte III del Prospetto Informativo ALTRE INFORMAZIONI pagina 1 di 56 Parte III - Altre informazioni A) Informazioni generali 1. L’IMPRESA DI ASSICURAZIONE ED IL GRUPPO DI APPARTENENZA DARTA Saving Life Assurance Ltd, in forma abbreviata la Società, è una compagnia di assicurazioni costituita e vigente ai sensi della legge irlandese, in forma di limited liability company, corrispondente a una società a responsabilità limitata di diritto italiano, che è stata autorizzata all’esercizio dell’attività assicurativa dal Financial Regulator (Irish Financial Services Regulatory Authority) con provvedimento n. 365015 del 13 marzo 2003. La Società è ammessa ad operare in Italia in regime di libera prestazione di servizi ed appartiene al gruppo assicurativo che fa capo ad Allianz S.p.A., impresa autorizzata all'esercizio dell’attività assicurativa con Provvedimento ISVAP n. 2398 del 21 Dicembre 2005 e pubblicato sulla Gazzetta Ufficiale n. 298 del 23.12.2005. Allianz S.p.A. è indirettamente controllata da Allianz SE. La durata della Società è illimitata e la chiusura dell’esercizio sociale è stabilita al 31 dicembre di ogni anno. La Società è autorizzata all’esercizio in Italia di ramo III di assicurazione ammesso dalle leggi. Il capitale sociale della Società è di euro 5.000.000 sottoscritto e interamente versato. Il controllo della Società è esercitato da Allianz S.p.A. secondo quanto specificato nella seguente tabella. Soggetto che esercita il controllo Allianz S.p.A. Quota detenuta 100% Il gruppo Allianz S.p.A. opera nei mercati assicurativo e finanziario. L'offerta spazia dalla protezione dai rischi alla previdenza integrativa, dal risparmio gestito e amministrato ai prodotti tipicamente bancari. Il Gruppo utilizza una molteplicità di canali distributivi, da quelli tradizionali (agenti, promotori finanziari, broker, sportelli bancari) a quelli di più recente affermazione (telefono e Internet). Altre informazioni relative alle attività esercitate dalla Società e al Gruppo di appartenenza, all’organo amministrativo, all’organo di controllo e ai componenti di tali organi, nonché alle persone che esercitano funzioni direttive della Società e agli altri prodotti finanziari-assicuraivi offerti sono fornite sul sito internet della Società www.darta.ie. 2. I FONDI INTERNI l Contratto Personal Target può essere collegato ai Fondi interni Darta Target Silver, Darta Target Gold, Darta Target Platinum, Darta Target Diamond, Darta Target Titanium e Darta Target Emerald. Le caratteristiche finanziarie dell’investimento sono diverse a seconda che detti Fondi vengano selezionati dall’Investitore-Contraente esercitando o meno l’opzione di Switch automatico. In particolare, nel caso in cui l’Investitore-Contraente: • non eserciti l’opzione di Switch automatico: l’investimento presenta caratteristiche finanziarie riconducibili a quelle del Fondo di destinazione selezionato; • eserciti l’opzione di Switch automatico: si attiva una linea di investimento distinta in funzione del Fondo di destinazione selezionato. Detta linea di investimento, attraverso un meccanismo di Switch automatici, provvede a trasferire il controvalore del Contratto nel Fondo che di volta in volta rispecchi maggiormente le caratteristiche dell'investimento indicate dall'Investitore-Contraente in un'ottica di controllo della volatilità e del profilo di rischio dell'investimento stesso e nella prospettiva di conseguire un obiettivo di rendimento con esse coerente. pagina 2 di 56 Parte III - Altre informazioni Le suddette linee di investimento utilizzano il Fondo interno Darta Target Stone come Fondo prudente; Darta Target Stone è dunque un Fondo “di servizio”, pertanto non selezionabile come Fondo di destinazione. Il Fondo interno Darta Target Stone è stato istituito in data 17 novembre 2004. Il Fondo interno Darta Target Silver è stato istituito in data 23 febbraio 2005. Il Fondo interno Darta Target Gold è stato istituito in data 23 febbraio 2005. Il Fondo interno Darta Target Platinum è stato istituito in data 23 febbraio 2005. Il Fondo interno Darta Target Diamond è stato istituito in data 23 febbraio 2005. Il Fondo interno Darta Target Titanium è stato istituito in data 1° febbraio 2007. Il Fondo interno Darta Target Emerald è stato istituito in data 1° febbraio 2007. In considerazione dello stile di gestione adottato (stile flessibile) per i suddetti Fondi, non è possibile individuare un Benchmark rappresentativo della politica di gestione adottata. Una misura di rischio alternativa è rappresentata dalla Volatilità media annua attesa del Fondo, i cui valori stimati sono rappresentati nella seguente tabella: Fondi interni Fondo interno Darta Target Stone Fondo interno Darta Target Silver Fondo interno Darta Target Gold Fondo interno Darta Target Platinum Fondo interno Darta Target Diamond Fondo interno Darta Target Titanium Fondo interno Darta Target Emerald Fondo interno Darta Target Silver Switch Automatico Fondo interno Darta Target Gold Switch Automatico Fondo interno Darta Target Platinum Switch Automatico Fondo interno Darta Target Diamond Switch Automatico Fondo interno Darta Target Titanium Switch Automatico Fondo interno Darta Target Emerald Switch Automatico Volatilità attesa 3% 5% 7% 10% 14% 11% 15% 4,0% 5,6% 6,5% 8,4% 8,2% 10,7% 3. I SOGGETTI CHE PRESTANO GARANZIE E CONTENUTO DELLA GARANZIA Il presente Contratto non prevede alcuna garanzia di restituzione del Capitale investito, né di rendimento minimo. 4. I SOGGETTI DISTRIBUTORI PERSONAL TARGET viene distribuito da Allianz Bank Financial Advisors S.p.A., Istituto iscritto alla Sezione D nel registro unico Intermediari ISVAP di cui all’articolo 109 del D.lgs. 7/09/2005, 209, con accordo di libera collaborazione distributiva in regime di Libera Prestazione di Servizi. 5. GLI INTERMEDIARI NEGOZIATORI Per l’esecuzione delle operazioni disposte per conto dei Fondi, alla data di redazione del presente Prospetto, la Società si avvale principalmente di operatori del mercato nazionale ed internazionale, che offrono garanzie di elevata specializzazione sui singoli mercati di riferimento. Più precisamente la Società sottoscrive le quote degli OICR, sottostanti ai Fondi interni, direttamente presso le pagina 3 di 56 Parte III - Altre informazioni seguenti società: UBS, Société Général Asset Management, Pictet, Julius Bear, J.P. Morgan, Invesco, Credit Suisse, CAAM Sgr, Parvest, Allianz Global Investors. 6. LA SOCIETÀ DI REVISIONE La revisione della contabilità e il giudizio sui rendiconti dei Fondi nonché la revisione della contabilità e il giudizio sul bilancio di esercizio della Società sono effettuati dalla società di revisione KPMG con sede in Irlanda, 1 Harbourmaster Place, IFSC, Dublin 1. B) TECNICHE DI GESTIONE DEI RISCHI DI PORTAFOGLIO 7. TECNICHE ADOTTATE PER LA GESTIONE DEI RISCHI DI PORTAFOGLIO DEI FONDI INTERNI IN RELAZIONE AGLI OBIETTIVI E ALLA POLITICA DI INVESTIMENTO Darta Target Stone Lo stile di gestione si basa su un modello quantitativo che persegue un obiettivo di rendimento attraverso un’ampia diversificazione del portafoglio e l’impiego di metodologie di definizione del portafoglio con stretto controllo del livello di rischio del Fondo. La Società supporta ex-ante l’attività di investimento nella costruzione di un portafoglio con caratteristiche di rischio-rendimento coerenti con lo stile di gestione del Fondo interno, e controlla ex post tale coerenza con il Grado di rischio del Fondo stesso. In particolare, la Società svolge un’analisi continuativa della performance delle componenti azionaria e obbligazionaria e, in relazione agli obiettivi e alla politica di investimento del Fondo, effettua il monitoraggio del Profilo rischio/rendimento attraverso il controllo della misura della Volatilità, integrata da una analisi del VaR, per verificare lo scostamento della Volatilità dichiarata ex-ante con la misura registrata ex-post. Darta Target Silver Lo stile di gestione si basa su un modello quantitativo che persegue un obiettivo di rendimento attraverso un’ampia diversificazione del portafoglio e l’impiego di metodologie di definizione del portafoglio con stretto controllo del livello di rischio del Fondo. La Società supporta ex-ante l’attività di investimento nella costruzione di un portafoglio con caratteristiche di rischio-rendimento coerenti con lo stile di gestione del Fondo interno, e controlla ex-post tale coerenza con il Grado di rischio del Fondo stesso. In particolare, la Società svolge un’analisi continuativa della performance delle componenti azionaria e obbligazionaria e, in relazione agli obiettivi e alla politica di investimento del Fondo, effettua il monitoraggio del Profilo rischio/rendimento attraverso il controllo della misura della Volatilità, integrata da una analisi del VaR, per verificare lo scostamento della Volatilità dichiarata ex-ante con la misura registrata ex-post. Darta Target Gold Lo stile di gestione si basa su un modello quantitativo che persegue un obiettivo di rendimento attraverso un’ampia diversificazione del portafoglio e l’impiego di metodologie di definizione del portafoglio con stretto controllo del livello di rischio del Fondo. La Società supporta ex-ante l’attività di investimento nella costruzione di un portafoglio con caratteristiche di rischio-rendimento coerenti con lo stile di gestione del Fondo interno, e controlla ex-post tale coerenza con il Grado di rischio del Fondo stesso. pagina 4 di 56 Parte III - Altre informazioni In particolare, la Società svolge un’analisi continuativa della performance delle componenti azionaria e obbligazionaria e, in relazione agli obiettivi e alla politica di investimento del Fondo, effettua il monitoraggio del Profilo rischio/rendimento attraverso il controllo della misura della Volatilità, integrata da una analisi del VaR, per verificare lo scostamento della Volatilità dichiarata ex-ante con la misura registrata ex-post. Darta Target Platinum Lo stile di gestione si basa su un modello quantitativo che persegue un obiettivo di rendimento attraverso un’ampia diversificazione del portafoglio e l’impiego di metodologie di definizione del portafoglio con stretto controllo del livello di rischio del Fondo. La Società supporta ex-ante l’attività di investimento nella costruzione di un portafoglio con caratteristiche di rischio-rendimento coerenti con lo stile di gestione del Fondo interno, e controlla ex-post tale coerenza con il Grado di rischio del Fondo stesso. In particolare, la Società svolge un’analisi continuativa della performance delle componenti azionaria e obbligazionaria e, in relazione agli obiettivi e alla politica di investimento del Fondo, effettua il monitoraggio del Profilo rischio/rendimento attraverso il controllo della misura della Volatilità, integrata da una analisi del VaR, per verificare lo scostamento della Volatilità dichiarata ex-ante con la misura registrata ex-post. Darta Target Diamond Lo stile di gestione si basa su un modello quantitativo che persegue un obiettivo di rendimento attraverso un’ampia diversificazione del portafoglio e l’impiego di metodologie di definizione del portafoglio con stretto controllo del livello di rischio del Fondo. La Società supporta ex-ante l’attività di investimento nella costruzione di un portafoglio con caratteristiche di rischio-rendimento coerenti con lo stile di gestione del Fondo interno, e controlla ex-post tale coerenza con il Grado di rischio del Fondo stesso. In particolare, la Società svolge un’analisi continuativa della performance delle componenti azionaria e obbligazionaria e, in relazione agli obiettivi e alla politica di investimento del Fondo, effettua il monitoraggio del Profilo rischio/rendimento attraverso il controllo della misura della Volatilità, integrata da una analisi del VaR, per verificare lo scostamento della Volatilità dichiarata ex-ante con la misura registrata ex-post. Darta Target Titanium Lo stile di gestione si basa su un modello quantitativo che persegue un obiettivo di rendimento attraverso un’ampia diversificazione del portafoglio e l’impiego di metodologie di definizione del portafoglio con stretto controllo del livello di rischio del Fondo. La Società supporta ex-ante l’attività di investimento nella costruzione di un portafoglio con caratteristiche di rischio-rendimento coerenti con lo stile di gestione del Fondo interno, e controlla ex-post tale coerenza con il Grado di rischio del Fondo stesso. In particolare, la Società svolge un’analisi continuativa della performance delle componenti azionaria e obbligazionaria e, in relazione agli obiettivi e alla politica di investimento del Fondo, effettua il monitoraggio del Profilo rischio/rendimento attraverso il controllo della misura della Volatilità, integrata da una analisi del VaR, per verificare lo scostamento della Volatilità dichiarata ex-ante con la misura registrata ex-post. Darta Target Emerald Lo stile di gestione si basa su un modello quantitativo che persegue un obiettivo di rendimento attraverso un’ampia diversificazione del portafoglio e l’impiego di metodologie di definizione del portafoglio con stretto controllo del livello di rischio del Fondo. pagina 5 di 56 Parte III - Altre informazioni La Società supporta ex-ante l’attività di investimento nella costruzione di un portafoglio con caratteristiche di rischio-rendimento coerenti con lo stile di gestione del Fondo interno, e controlla ex-post tale coerenza con il Grado di rischio del Fondo stesso. In particolare, la Società svolge un’analisi continuativa della performance delle componenti azionaria e obbligazionaria e, in relazione agli obiettivi e alla politica di investimento del Fondo, effettua il monitoraggio del Profilo rischio/rendimento attraverso il controllo della misura della Volatilità, integrata da una analisi del VaR, per verificare lo scostamento della Volatilità dichiarata ex-ante con la misura registrata ex-post. La gestione dei Fondi interni e l’attuazione delle politiche di investimento competono alla Società, che vi provvede nell’interesse degli Investitori-Contraenti. La Società, nell’ottica di una più efficiente gestione dei Fondi interni, ha la facoltà di conferire ad intermediari abilitati a prestare servizio di gestione di patrimoni, deleghe gestionali che non implicano alcun esonero o limitazione delle responsabilità della Società, la quale esercita un costante controllo sulle operazioni poste in essere dai soggetti delegati e alla quale, in ogni caso, deve essere ricondotta l’esclusiva responsabilità della gestione stessa. Alla data di redazione del presente Prospetto, la Società ha scelto di delegare l’attività di gestione dei Fondi interni a Allianz Global Investors Italia SGR S.p.A., Società di gestione del risparmio appartenente al Gruppo Allianz S.p.A. *** 7.1 Modalità gestionali delle linee di investimento con Switch automatico Le caratteristiche finanziarie dell’investimento sono diverse a seconda che detti Fondi vengano selezionati dall’Investitore-Contraente esercitando o meno l’opzione di Switch automatico. In particolare, nel caso in cui l’Investitore-Contraente eserciti l’opzione di Switch automatico si attiva una linea di investimento distinta in funzione del Fondo di destinazione selezionato. Detta linea di investimento, attraverso un meccanismo di Switch automatici, provvede a trasferire il controvalore del Contratto nel Fondo che di volta in volta rispecchi maggiormente le caratteristiche dell’investimento indicate dall’Investitore-Contraente in un’ottica di controllo della volatilità e del profilo di rischio dell’investimento stesso e nella prospettiva di conseguire un obiettivo di rendimento con esse coerente. In un’ottica di controllo della volatilità e del Profilo di rischio dell’investimento, gli eventuali Switch automatici vengono effettuati – in particolari situazione di mercato – su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti, rispetto a quelli del Fondo di destinazione prescelto dall'Investitore-Contraente (selezionando in Proposta la corrispondente linea di investimento), secondo quanto di seguito indicato: Linea sottoscritta Darta Target Silver Switch automatico Darta Target Gold Switch automatico Darta Target Platinum Switch automatico Darta Target Titanium Switch automatico Darta Target Diamond Switch automatico Darta Target Emerald Switch automatico Fondo di destinazione Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Titanium Darta Target Diamond Darta Target Emerald Fondo intermedio Darta Target Stone Darta Target Silver Darta Target Silver Darta Target Gold Darta Target Gold Darta Target Platinum Fondo prudente Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) Darta Target Stone (*) (*) Il Fondo interno Darta Target Stone è Fondo “di servizio” e pertanto non selezionabile come Fondo di destinazione. A ciascuna delle suddette linee di investimento corrispondono caratteristiche finanziarie diverse rispetto a quelle indicate per il relativo Fondo di destinazione selezionato. Per facilità di riferimento, le caratteristiche finanziarie delle suddette linee vengono rappresentate nelle schede successive sotto la denominazione di Darta Target Silver Switch Automatico, Darta Target Gold Switch Automatico, Darta Target Platinum Switch Automatico, Darta Target Diamond Switch Automatico, Darta Target Titanium Switch Automatico e Darta Target Emerald Switch Automatico. pagina 6 di 56 Parte III - Altre informazioni Darta Target Silver Switch automatico La linea di investimento Darta Target Silver Switch Automatico prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 117,0% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 4 anni dalla data di decorrenza del Contratto. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Scenari di rendimento atteso dell’investimento in linea con i titoli obbligazionari privi di rischio Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 4 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 6,00% 50,07% 7,33% 25,47% 11,13% Simulazione “Il rendimento atteso è negativo” (probabilità 6,00%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 5,060 9.577,89 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 50,07%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 5,683 10.757,15 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 7,33%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 6,096 11.538,90 pagina 7 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento” (probabilità 25,47%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 6,402 12.118,11 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 11,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 6,965 13.183,80 Scenari di rendimento atteso dell’investimento inferiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia inferiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio diminuito del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 15,67% 59,73% 5,87% 14,60% 4,13% Simulazione “Il rendimento atteso è negativo” (probabilità 15,67%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 5,058 9.574,11 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 59,73%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: pagina 8 di 56 10.000,00 5,283 5,632 10.660,61 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 5,87%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 6,093 11.533,22 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento” (probabilità 14,60%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 6,388 12.091,61 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 4,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 6,968 13.189,48 Scenari di rendimento atteso dell’investimento superiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia superiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio aumentato del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 2,53% 35,13% 6,13% 32,67% 23,53% Simulazione “Il rendimento atteso è negativo” (probabilità 2,53%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 5,097 9.647,93 pagina 9 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 35,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 5,736 10.857,47 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 6,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 6,100 11.546,47 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento” (probabilità 32,67%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 6,428 12.167,33 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 23,53%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,283 7,007 13.262,30 Darta Target Gold Switch automatico La linea di investimento Darta Target Silver Switch Automatico prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 121,6% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 4 anni dalla data di decorrenza del Contratto. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. pagina 10 di 56 Parte III - Altre informazioni Scenari di rendimento atteso dell’investimento in linea con i titoli obbligazionari privi di rischio Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 4 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 16,13% 47,87% 13,00% 8,60% 14,40% Simulazione “Il rendimento atteso è negativo” (probabilità 16,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 5,299 9.613,57 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 47,87%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 5,867 10.644,05 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 13,00%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 6,449 11.699,93 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento" (probabilità 8,60%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 6,832 12.394,78 pagina 11 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 14,40%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 7,309 13.260,16 Scenari di rendimento atteso dell’investimento inferiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia inferiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio diminuito del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 29,87% 50,87% 8,53% 4,67% 6,07% Simulazione “Il rendimento atteso è negativo” (probabilità 29,87%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 5,249 9.522,86 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 50,87%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 5,815 10.549,71 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 8,53%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: pagina 12 di 56 10.000,00 5,512 6,462 11.723,51 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento" (probabilità 4,67%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 6,830 12.391,15 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 6,07%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 7,258 13.167,63 Scenari di rendimento atteso dell’investimento superiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia superiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio aumentato del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 6,27% 39,80% 14,60% 11,53% 27,80% Simulazione “Il rendimento atteso è negativo” (probabilità 6,27%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 5,313 9.638,97 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 39,80%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 5,892 10.689,40 pagina 13 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 14,60%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 6,470 11.738,03 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento" (probabilità 11,53%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 6,837 12.403,85 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 27,80%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,512 7,379 13.387,16 Darta Target Platinum Switch automatico La linea di investimento Darta Target Silver Switch automatico prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 150,4% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 7 anni dalla data di decorrenza del Contratto. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Scenari di rendimento atteso dell’investimento in linea con i titoli obbligazionari privi di rischio Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 7 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. pagina 14 di 56 Parte III - Altre informazioni Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento.. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 7,87% 55,87% 23,40% 2,53% 10,33% Simulazione “Il rendimento atteso è negativo” (probabilità 7,87%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 5,299 9.503,23 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 55,87%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 6,230 11.172,88 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 23,40%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 7,378 13.231,71 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento” (probabilità 2,53%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 8,533 15.303,08 pagina 15 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 10,33%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 9,333 16.737,80 Scenari di rendimento atteso dell’investimento inferiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia inferiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio diminuito del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 22,27% 60,73% 12,87% 1,00% 3,13% Simulazione “Il rendimento atteso è negativo” (probabilità 22,27%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 5,243 9.402,80 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 60,73%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 6,148 11.025,82 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 12,87%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: pagina 16 di 56 10.000,00 5,576 7,339 13.161,76 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento” (probabilità 1,00%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 8,507 15.256,46 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 3,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 9,312 16.700,14 Scenari di rendimento atteso dell’investimento superiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia superiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio aumentato del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 2,67% 39,80% 30,40% 2,93% 24,20% Simulazione “Il rendimento atteso è negativo” (probabilità 2,67%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 5,356 9.605,45 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 39,80%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 6,334 11.359,40 pagina 17 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 30,40%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 7,445 13.351,87 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento" (probabilità 2,93%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 8,530 15.297,70 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 24,20%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,576 9,448 16.944,05 Darta Target Diamond Switch automatico La linea di investimento Darta Target Silver Switch Automatico prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 225,2% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 12 anni dalla data di decorrenza del Contratto. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Scenari di rendimento atteso dell’investimento in linea con i titoli obbligazionari privi di rischio Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 12 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. pagina 18 di 56 Parte III - Altre informazioni Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 5,80% 56,47% 30,67% 1,93% 5,13% Simulazione “Il rendimento atteso è negativo” (probabilità 5,80%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 5,556 9.301,86 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 56,47%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 7,253 12.142,98 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 30,67%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 9,823 16.445,67 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento” (probabilità 1,93%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 14,054 23.529,21 pagina 19 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 5,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 16,735 28.017,75 Scenari di rendimento atteso dell’investimento inferiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia inferiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio diminuito del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 19,33% 63,93% 14,87% 0,40% 1,47% Simulazione “Il rendimento atteso è negativo” (probabilità 19,33%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 5,424 9.080,86 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 63,93%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 7,077 11.848,32 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 14,87%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento pagina 20 di 56 10.000,00 5,973 9,598 16.068,98 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento” (probabilità 0,40%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 14,014 23.462,25 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 1,47%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 16,515 27.649,42 Scenari di rendimento atteso dell’investimento superiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia superiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio aumentato del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. 1,13% 37,67% 40,53% 5,20% 15,47% Simulazione “Il rendimento atteso è negativo” (probabilità 1,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 5,594 9.365,48 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 37,67%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 7,440 12.456,05 pagina 21 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 40,53%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 10,003 16.747,03 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, e pari o superiore all'obiettivo di rendimento” (probabilità 5,20%): Capitale investito Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 14,116 23.633,02 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 15,47%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,973 16,793 28.114,85 Darta Target Titanium Switch automatico La linea di investimento Darta Target Silver Switch Automatico prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 160,6% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 7 anni dalla data di decorrenza del Contratto. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Scenari di rendimento atteso dell’investimento in linea con i titoli obbligazionari privi di rischio Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 7 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. pagina 22 di 56 Parte III - Altre informazioni Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 15,27% 51,27% 22,80% 1,13% 9,53% Simulazione “Il rendimento atteso è negativo” (probabilità 15,27%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 4,824 9.469,96 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 51,27%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 5,613 11.018,85 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 22,80%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 6,835 13.417,75 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 1,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 8,053 15.808,79 pagina 23 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento e pari o superiore all’obiettivo di rendimento” (probabilità 9,53%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 8,978 17.624,66 Scenari di rendimento atteso dell’investimento inferiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia inferiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio diminuito del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 34,13% 50,73% 11,73% 0,33% 3,07% Simulazione “Il rendimento atteso è negativo” (probabilità 34,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 4,739 9.303,10 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 50,73%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 5,568 10.930,51 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 11,73%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: pagina 24 di 56 10.000,00 5,094 6,769 13.288,18 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e superiore con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 0,33%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 8,034 15.771,50 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento” (probabilità 3,07%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 8,762 17.200,63 Scenari di rendimento atteso dell’investimento superiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia superiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio aumentato del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e superore a quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 4,80% 40,20% 31,67% 1,80% 21,53% Simulazione “Il rendimento atteso è negativo” (probabilità 4,80%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 4,835 9.491,56 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 40,20%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 5,835 11.168,04 pagina 25 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 31,67%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 6,915 13.574,79 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 1,80%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 8,041 15.785,24 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento” (probabilità 21,53%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,094 9,116 17.895,56 Darta Target Emerald Switch automatico La linea di investimento Darta Target Silver Switch Automatico prevede una strategia di gestione del rischio che opera nell’ottica del raggiungimento di un obiettivo di rendimento pari al 251,8% del Capitale investito a fronte del Premio unico iniziale, trascorsi almeno 12 anni dalla data di decorrenza del Contratto. La suddetta strategia di gestione opera attraverso un meccanismo di Switch automatici che, in particolari situazioni di mercato, provvede a trasferire il controvalore del Contratto dal Fondo di destinazione su Fondi interni con volatilità e Profilo di rischio progressivamente più contenuti. Avvertenza: la politica gestionale finalizzata a conseguire un obiettivo di rendimento non costituisce garanzia di rendimento o restituzione del capitale investito. Pertanto, per effetto dei rischi finanziari dell’investimento vi è la possibilità che l’Investitore-Contraente ottenga, al momento del Rimborso, un ammontare inferiore al Capitale investito. Scenari di rendimento atteso dell’investimento in linea con i titoli obbligazionari privi di rischio Nella tabella seguente si riporta la probabilità di ottenere al termine dell’orizzonte temporale di 12 anni un rendimento lordo atteso del Capitale investito in linea, inferiore o superiore a quello di titoli obbligazionari privi di rischio con durata analoga a quella del Contratto; le suddette probabilità sono state ottenute nell’ipotesi che il rendimento medio delle attività in cui investe il Contratto sia pari al rendimento medio dei titoli obbligazionari privi di rischio. pagina 26 di 56 Parte III - Altre informazioni Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 9,93% 58,93% 25,40% 0,13% 5,60% Simulazione “Il rendimento atteso è negativo” (probabilità 9,93%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 4,736 9.226,57 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 58,93%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 6,159 11.998,83 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 25,40%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 8,822 17.186,83 Simulazione “Il rendimento atteso è positivo e superore a quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 0,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 12,576 24.500,29 pagina 27 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento” (probabilità 5,60%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 15,372 29.947,40 Scenari di rendimento atteso dell’investimento inferiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia inferiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio diminuito del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e superiore con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 27,73% 58,87% 12,20% 0,07% 1,13% Simulazione “Il rendimento atteso è negativo” (probabilità 27,73%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 4,626 9.012,27 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 58,87%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 6,024 11.735,83 Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 12,20%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: pagina 28 di 56 10.000,00 5,133 8,521 16.600,43 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e superiore con quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 0,70%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 12,657 24.658,09 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento” (probabilità 1,13%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 15,432 30.064,29 Scenari di rendimento atteso dell’investimento superiore ai titoli obbligazionari privi di rischio I seguenti scenari di rendimento atteso dell’investimento sono stati ottenuti nell’ipotesi che il rendimento medio degli attivi in cui investe il contratto sia superiore al rendimento medio dei titoli obbligazionari privi di rischio (ovvero pari al rendimento medio dei titoli obbligazionari privi di rischio aumentato del Premio al rischio relativo alla linea di investimento). Scenari di rendimento atteso dell’investimento Probabilità dell’evento Il rendimento atteso è negativo Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento. Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo di rendimento. 2,67% 41,20% 38,20% 0,73% 17,20% Simulazione “Il rendimento atteso è negativo” (probabilità 2,67%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 4,844 9.436,98 Simulazione “Il rendimento atteso è positivo, ma inferiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 41,20%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 6,302 12.277,42 pagina 29 di 56 Parte III - Altre informazioni Simulazione “Il rendimento atteso è positivo e in linea con quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento” (probabilità 38,20%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 8,973 17.481,01 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all'orizzonte temporale di investimento, ma inferiore all'obiettivo di rendimento” (probabilità 0,73%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 12,741 24.821,74 Simulazione “Il rendimento atteso è positivo e superiore a quello di titoli obbligazionari privi di rischio con durata analoga all’orizzonte temporale di investimento, e pari o superiore all’obiettivo dei rendimento” (probabilità 17,20%): Capitale investito: Valore iniziale delle quote: Valore atteso delle quote a scadenza: Capitale a scadenza dell’orizzonte minimo di investimento: 10.000,00 5,133 15,523 30.241,57 C) PROCEDURE DI SOTTOSCRIZIONE, RIMBORSO/RISCATTO E SWITCH 8. SOTTOSCRIZIONE Il Contratto si intende concluso a Dublino alla Data di investimento, da parte della Società, del Premio unico iniziale versato dall’Investitore-Contraente, a seguito della sottoscrizione ed invio alla Società del modulo di Proposta da parte dello stesso. Per il suddetto versamento del Premio unico non sono ammesse modalità di pagamento diverse dal bonifico bancario, a favore della Società. Nella causale dell’ordine di bonifico deve essere indicato il numero della Proposta sottoscritta. Gli effetti del Contratto decorrono dalle ore 24 della Data di decorrenza che coincide con la Data di investimento del Premio unico. Il Premio versato dall’Investitore-Contraente viene integralmente convertito in quote il quinto giorno lavorativo successivo alla data di incasso del Premio unico (momento in cui tale somma è disponibile sul conto corrente della Società, salvo buon fine), oppure il quinto giorno lavorativo successivo alla data di ricevimento della Proposta in originale qualora questa sia posteriore alla data di incasso del Premio unico. Pertanto all’InvestitoreContraente verranno assegnate un numero di quote dei Fondi interni secondo le scelte effettuate dall’Investitore-Contraente stesso, dove tale numero è pari all'intero ammontare del Premio versato diviso il Valore unitario delle suddette quote. pagina 30 di 56 Parte III - Altre informazioni L’Investitore-Contraente ha la possibilità di versare Premi aggiuntivi, nonché di effettuare versamenti in nuovi Fondi o comparti istituiti successivamente alla sottoscrizione, previa consegna della relativa informativa da parte della Società tratta dal Prospetto aggiornato. Successivamente all’emissione del Contratto, la Società si impegna a comunicare all’Investitore-Contraente, mediante apposita Lettera di conferma inviata entro il termine di sette giorni lavorativi dalla Data di investimento del premio, l’ammontare del premio di perfezionamento versato e investito, la Data di decorrenza del Contratto, il Fondo interno di destinazione, il numero delle “quote assicurate” attribuite, il loro Valore unitario, “il giorno di riferimento”, la data di valorizzazione relativa alla data di versamento del premio, la data di incasso del premio e la data di ricevimento della Proposta. È prevista analoga comunicazione, entro gli stessi termini, al versamento di ciascun Premio aggiuntivo. 9. RISCATTO Il prodotto riconosce all’Investitore-Contraente la facoltà di chiedere il Riscatto totale e parziale del Contratto purché siano trascorsi almeno tre mesi dalla Data di decorrenza del Contratto e l’Assicurato sia in vita. Riscatto Totale Il valore di Riscatto, qualora la relativa richiesta venga presentata dopo almeno tre anni dalla data di conversione di ciascun premio in quote, è pari al prodotto tra il numero delle quote attribuite al Contratto alla data di ricevimento della richiesta di Riscatto e il Valore unitario delle quote rilevato il quinto giorno lavorativo successivo alla data in cui perviene la richiesta stessa, corredata dalla documentazione richiesta dalla Società. Qualora la richiesta di Riscatto venga effettuata prima che siano interamente trascorsi tre anni dalla data di conversione in quote di ciascun Premio, al valore come sopra determinato verranno applicati dei coefficienti di riduzione la cui aliquota è determinata in funzione degli anni trascorsi dalla data di conversione di ciascun premio in quote e la data di ricevimento della richiesta di Riscatto, come specificato al par. 10, Sezione B.2) della Parte I del Prospetto informativo. L’importo come sopra determinato viene corrisposto al netto della commissione di € 50. Il pagamento del valore di Riscatto totale determina l’immediato scioglimento del Contratto. Riscatto Parziale Decorsi tre mesi dalla Data di decorrenza del Contratto, l’Investitore-Contraente ha, inoltre, la facoltà di esercitare parzialmente il diritto di Riscatto a condizione che l’importo richiesto non risulti inferiore a 2.500,00 Euro e che il valore residuo del Contratto non sia minore di 2.500,00 Euro. Il valore di Riscatto parziale viene calcolato con gli stessi criteri relativi al calcolo del Riscatto totale, ivi inclusa l’applicazione della commissione di € 50. Resta inteso che, ai fini della determinazione del valore di Riscatto parziale, si riscatta con precedenza le quote di capitale costituite a fronte dei Premi versati in epoca più remota. In questo caso, il Contratto rimane in vigore per le quote non riscattate. La Società non fornisce alcuna garanzia di restituzione del capitale investito né di corresponsione di rendimento minimo; l’Investitore-Contraente assume pertanto il rischio di perdite finanziarie nel caso di andamento negativo del valore delle quote dei Fondi interni, oggetti di investimento. La richiesta deve essere accompagnata dai documenti necessari a verificare l’effettiva esistenza dell’obbligo di pagamento (esemplare del Contratto in possesso dell’Investitore-Contraente), nonchè dalla fotocopia di un documento di identità valido o altro documento equipollente e del relativo codice fiscale degli aventi diritto, eventuale dichiarazione dell'Investitore-Contraente relativa al fatto che il Contratto è stato concluso nell'esercizio di un'attività di impresa, l'indicazione delle coordinate bancarie sulle quali effettuare la liquidazione. La Società si riserva la facoltà di indicare tempestivamente l’ulteriore documentazione che dovesse occorrere qualora il singolo caso presentasse particolari esigenze istruttorie. La Società esegue i pagamenti entro il termine di trenta giorni a decorrere dal giorno in cui è stata consegnata la richiesta di liquidazione, la quale deve es- pagina 31 di 56 Parte III - Altre informazioni sere accompagnata dalla documentazione completa. Decorso tale termine, sono dovuti gli interessi moratori, a partire dal termine stesso, a favore degli aventi diritto. 10. OPERAZIONI DI PASSAGGIO TRA FONDI (c.d. SWITCH) Al momento della sottoscrizione della Proposta, l'Investitore-Contraente deve indicare se vuole esercitare o meno l’opzione di "Switch automatico". Switch a richiesta Il Contratto rimane collegato al Fondo interno scelto dall'Investitore-Contraente al momento della sottoscrizione della Proposta. L'Investitore-Contraente può tuttavia richiedere, dopo i primi sei mesi dalla Data di decorrenza, che il valore del Contratto sia trasferito su un altro Fondo interno disponibile, mediante la spedizione del “modulo richiesta di Switch", con allegata copia di un valido documento di identità. Il trasferimento viene effettuato nei termini seguenti: – viene determinato il Controvalore delle quote del Fondo interno di provenienza in base al Valore unitario rilevato il quinto giorno lavorativo successivo alla data di ricevimento della richiesta di Switch; – il predetto controvalore, al netto della commissione di 50 Euro, ove dovuta, è diviso per il Valore unitario delle quote, rilevato il medesimo giorno, del Fondo interno di destinazione. La prima richiesta di Switch per ogni anno solare è gratuita. Il Contraente non può passare dall’opzione di Switch a richiesta a quella di Switch automatico. Switch automatico L'Investitore-Contraente ha la possibilità di scegliere, al momento della sottoscrizione della Proposta, l'opzione di "Switch automatico", fornendo alla Società l’informazione circa le proprie Caratteristiche di investimento (ossia dell’orizzonte temporale atteso, del Profilo di rischio e della Volatilità dell’investimento) rivelate dalla individuazione di una determinata linea di investimento (corrispondente ad un Fondo di destinazione). La Società, monitorando settimanalmente l'andamento del Fondo interno al quale è collegato il Contratto, provvede ad effettuare gli opportuni "Switch automatici" verso il Fondo interno che maggiormente rispecchia il Profilo di rischio, la Volatilità e l'orizzonte temporale indicati dall'Investitore-Contraente mediante la scelta - al momento di sottoscrizione della Proposta - della linea di investimento corrispondente al Fondo di destinazione. Ogni "Switch automatico" è effettuato con le seguenti modalità: – viene determinato il Controvalore delle quote del Fondo interno di provenienza, in base al Valore unitario relativo al giorno successivo alla data di verifica; – il predetto controvalore è diviso per il Valore unitario delle quote, quale rilevato il medesimo giorno, del Fondo interno di destinazione. La Società si riserva, in circostanze particolari e a proprio insindacabile giudizio, di ritardare l’effettuazione degli "Switch automatici". L'Investitore-Contraente che ha optato per lo "Switch automatico" può decidere in seguito di rinunciarvi mediante invio alla Società del modulo “Rinuncia allo Switch automatico” debitamente compilato e corredato dei documenti indicati alla pagina “Documenti richiesti dalla Società”. L'opzione di "Switch automatico" è gratuita e non genera alcuna responsabilità a carico della Società, che non fornisce alcuna garanzia al riguardo. Nel corso del Contratto, l'Investitore-Contraente può comunicare alla Società, mediante la compilazione del “modulo di Switch automatico", la variazione delle Caratteristiche dell'investimento indicate in precedenza e la Società provvede quindi ad effettuare gli "Switch automatici" necessari, in base al nuovo Profilo di rischio comunicato. Il trasferimento nel nuovo Fondo interno, a seguito della richiesta dell'Investitore-Contraente, viene effettuato nei termini seguenti: – viene determinato il Controvalore delle quote del Fondo interno di provenienza in base al Valore unitario rilevato il quinto giorno lavorativo successivo alla data di ricevimento della richiesta di Switch; – il predetto controvalore, al netto della commissione di 50 Euro, ove dovuta, è diviso per il Valore unitario delle quote, rilevato il medesimo giorno, del Fondo interno di destinazione. pagina 32 di 56 Parte III - Altre informazioni La prima richiesta di variazione delle Caratteristiche dell'investimento per ogni anno solare è esente dall'applicazione della relativa commissione. A seguito di qualsiasi tipo di Switch, la Società comunica all'Investitore-Contraente il numero delle quote del Fondo interno di provenienza, il relativo Valore unitario alla data del trasferimento, il numero di quote del Fondo interno di destinazione ed il relativo Valore unitario a tale data. D) REGIME FISCALE 11. IL REGIME FISCALE E LE NORME A FAVORE DELL’INVESTITORE-CONTRAENTE 11.1 Tassazione dei premi I Premi pagati per le assicurazioni sulla vita non sono soggetti ad alcuna imposta. 11.2 Tassazione delle somme percepite In caso di decesso dell’Assicurato, la prestazione pagata dalla Società a soggetti non esercenti attività di impresa non è soggetta ad alcuna imposizione fiscale, in quanto non costituisce reddito imponibile. In caso di Riscatto e di Recesso, le somme pagate dalla Società a soggetti non esercenti attività di impresa sono soggette all’Imposta sostitutiva del 12,50% sulla differenza tra il Capitale maturato e l’ammontare dei Premi pagati. L’imposta è trattenuta al momento dell’erogazione della prestazione da parte della Società, che provvede a versarla in qualità di Sostituto d’imposta. Il percipiente non deve dichiarare tale reddito nel modello Unico. Diversamente, le somme pagate dalla Società a titolo di Riscatto a soggetti esercenti attività di impresa non sono assoggettate ad Imposta sostitutiva e concorrono a formare il reddito di impresa del soggetto che le percepisce, secondo la normativa in vigore. A partire dall’1.1.2001 è entrato in vigore nella Repubblica d’Irlanda un nuovo regime per il trattamento fiscale dei Contratti finanziari-assicurativi. Il nuovo regime fiscale irlandese non si applica agli Investitori-Contraenti, nonché ai Beneficiari in caso di Sinistro, non residenti nel Paese, ai quali è però richiesto dai Revenue Commissioners (Intendenza di Finanza Irlandese) di sottoscrivere la dichiarazione di non residenza in Irlanda. Per maggiori informazioni, in proposito, consultare par. 16, sez. C, della Parte I del Prospetto informativo. 11.3 Non pignorabilità e non sequestrabilità Ai sensi dell'articolo 1923 del Codice Civile, le somme dovute dalla Società in virtù dei contratti di assicurazione sulla vita non sono pignorabili né sequestrabili, fatte salve specifiche disposizioni di legge. 11.4 Diritto proprio dei Beneficiari designati Ai sensi dell'articolo 1920 del Codice Civile, i Beneficiari acquistano, per effetto della designazione, un diritto proprio nei confronti della Società: pertanto le somme corrisposte a seguito del decesso dell'Assicurato non rientrano nell'asse ereditario. E) CONFLITTI DI INTERESSE 12. LE SITUAZIONI DI CONFLITTO DI INTERESSI La Società rende noto che: − per i Fondi interni che prevedono l'investimento in quote di Organismi di Investimento Collettivo del Risparmio (OICR) si riserva la facoltà di utilizzare quote di OICR istituiti e promossi da Società del Gruppo Allianz S.p.A. a cui appartiene la Società. − per i Fondi interni che prevedono l'investimento in attivi diversi dagli OICR, non esclude la possibilità di investire in strumenti finanziari e/o altri attivi emessi da Società del Gruppo Allianz S.p.A. a cui appartiene la Società. pagina 33 di 56 Parte III - Altre informazioni La Società si riserva altresì la facoltà, di delegare il servizio di gestione patrimoniale delle attività che costituiscono i Fondi interni ad una Società di Gestione del Risparmio (SGR) del Gruppo Allianz S.p.A. a cui appartiene la Società. Si precisa inoltre che, alla data di redazione del presente Prospetto informativo, la banca depositaria degli attivi che costituiscono i Fondi interni è Allianz Bank Financial Advisors S.p.A., Società controllata da Allianz S.p.A., e che potranno essere utilizzati, quali intermediari negoziatori o distributori, Società del Gruppo Allianz S.p.A. a cui appartiene la Società. La Società è dotata di procedure per l’individuazione e la gestione delle situazioni di conflitto di interesse originate da rapporti di gruppo o da rapporti di affari propri o di società del Gruppo. In particolare la Società ha identificato una funzione interna alla Società che effettua il monitoraggio della presenza di situazioni di conflitto di interessi. Si precisa che eventuali introiti derivanti dalla retrocessione di commissioni o di altri proventi ricevuti dalla Società in virtù di accordi con soggetti terzi saranno integralmente attribuiti ai Fondi interni. La Società, pur in presenza degli inevitabili conflitti di interesse citati, opera in modo da non recare pregiudizio agli Investitori-Contraenti e s'impegna ad ottenere per gli Investitori-Contraenti stessi il miglior risultato possibile indipendentemente da tali conflitti. Alla data di redazione del presente Prospetto, il peso percentuale degli investimenti in strumenti finanziari ed in OICR istituiti o gestiti da SGR del Gruppo Allianz S.p.A. è pari a: Fondo interno Darta Target Stone Darta Target Silver Darta Target Gold Darta Target Platinum Darta Target Diamond Darta Target Titanium Darta Target Emerald Peso % 0% Fino a 20% Fino a 20% Fino a 20% Fino a 50% Fino a 20% Fino a 50% I Pesi sopra indicati si intendono applicati anche ai Fondi selezionati con modalità Switch automatico. pagina 34 di 56 Allegato 2: Regolamento dei Fondi interni - DARTA TARGET STONE - DARTA TARGET SILVER - DARTA TARGET GOLD - DARTA TARGET PLATINUM - DARTA TARGET DIAMOND - DARTA TARGET TITANIUM - DARTA TARGET EMERALD pagina 35 di 56 Allegato 2: Regolamento dei Fondi Interni Regolamento del Fondo interno: DARTA TARGET STONE 1 - Istituzione, denominazione e scioglimento del Fondo interno La Società ha istituito e gestisce, secondo le modalità previste dal presente Regolamento, un Fondo interno denominato Darta Target Stone (il "Fondo"), composto da un portafoglio di valori mobiliari e di altri strumenti finanziari. Detto Fondo costituisce patrimonio separato rispetto al patrimonio della Società e a quello di ogni altro Fondo dalla stessa gestito. Il Valore del patrimonio del Fondo non può essere inferiore all’importo delle riserve matematiche costituite dalla Società per i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. 2 - Caratteristiche e scopo del Fondo Il Fondo Darta Target Stone è dedicato esclusivamente agli Investitori-Contraenti che abbiano optato per lo Switch automatico. Tale Fondo interno è definito Fondo “di servizio” ossia è destinato ad accogliere i Premi unici iniziali ed i Premi aggiuntivi relativi ai soli Contratti con opzione di Switch automatico. Darta Target Stone non è da considerarsi tra i Fondi disponibili per l’Investitore-Contraente il quale non potrà in nessun caso richiedere Switch verso tale Fondo. Il Fondo mira ad ottenere una crescita del capitale nel corso del tempo, mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, anche mediante investimenti, descritti al successivo punto 3, in divisa diversa dall’Euro. Il Fondo ha inoltre una finalità tattica, ossia è destinato ad accogliere gli investimenti nel periodo iniziale ed in situazioni caratterizzate da andamenti particolarmente positivi o negativi del mercato. Il Fondo è denominato in Euro. 3 - Composizione dell’investimento Gli attivi sono investiti secondo le seguenti ripartizioni: - Monetario/Obbligazionario da un minimo del 60% fino ad un massimo del 100% - Azionario da un minimo dello 0% fino ad un massimo del 40% Essi sono investiti senza alcuna limitazione geografica. 4 - Profilo di rischio del Fondo I rischi connessi al Fondo sono quelli derivanti dalle oscillazioni del Valore delle quote in cui è ripartito il Fondo stesso, a loro volta riconducibili a quelle del valore corrente di mercato delle attività di pertinenza del Fondo, nonché dal rischio di cambio per le attività denominate in valute estere. In particolare, sono a carico del Fondo: – il rischio collegato alla variabilità dei prezzi dei titoli; a questo proposito, va segnalato che i prezzi risentono sia delle aspettative dei mercati sulle prospettive di andamento economico degli emittenti (rischio specifico), sia delle fluttuazioni dei mercati nei quali i titoli sono negoziati (rischio sistematico); – il rischio di interesse, che incide sulla variabilità dei prezzi dei titoli; – il rischio di controparte, intendendosi per tale l’eventuale deprezzamento del valore delle attività finanziarie sottostanti il Contratto, a seguito di un deterioramento del merito di credito ("rating"), ovvero della solidità patrimoniale degli emittenti; – il rischio di cambio, per gli investimenti in attività finanziarie denominate in una valuta diversa da quella in cui è denominato il Fondo, collegato alla variabilità del rapporto di cambio tra la valuta di riferimento del Fondo e la valuta in cui sono denominati gli investimenti sopra richiamati. Il Profilo di rischio associato al Fondo è comunque medio-basso. Tale livello di rischio è determinato in base alla volatilità media annua attesa del Fondo che è pari al 3%. 5 - Costituzione e cancellazione delle quote del Fondo Il Fondo è ripartito in quote di pari Valore unitario, che vengono costituite e cancellate secondo le modalità qui pagina 36 di 56 Allegato 2: Regolamento dei Fondi interni di seguito indicate. La costituzione delle quote del Fondo viene effettuata dalla Società in misura non inferiore agli impegni assunti giornalmente con i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. La costituzione delle quote comporta il contestuale incremento del patrimonio del Fondo, in misura pari al Controvalore in Euro delle quote costituite, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro costituzione. La cancellazione delle quote del Fondo viene effettuata dalla Società, in misura non superiore agli impegni venuti meno relativamente ai Contratti, le cui prestazioni sono espresse in quote del Fondo stesso. La cancellazione delle quote comporta il contestuale prelievo dal patrimonio del Fondo del Controvalore in Euro delle quote cancellate, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro cancellazione. 6 - Gestione del Fondo La gestione del Fondo prevede, fra le altre, un’attività di selezione, acquisto, vendita e custodia delle attività in cui sono investite le disponibilità del Fondo stesso, nonché la rendicontazione quotidiana del patrimonio netto di quest’ultimo e la pubblicazione giornaliera del Valore unitario delle quote in cui il Fondo è ripartito sul “Il Sole 24 Ore” e sul sito www.darta.ie. La gestione del Fondo può essere delegata dalla Società a società specializzate nella gestione del risparmio, che curano direttamente le scelte di investimento delle attività di pertinenza del Fondo, nel rispetto del regolamento dello stesso e secondo le istruzioni impartite dalla Società, alla quale, in ogni caso, deve essere ricondotta l’esclusiva responsabilità della gestione. Alla data di redazione del presente Regolamento dei Fondi interni, la Società ha scelto di delegare l’attività di gestione del Fondo interno a Allianz Global Investors Italia SGR S.p.A., società di gestione del risparmio appartenente al Gruppo Allianz S.p.A. Si rende noto che le eventuali somme retrocesse alla Società da società di gestione degli OICR sottostanti e gli eventuali crediti d'imposta saranno assegnati al Fondo stesso. 7 - Valore unitario delle quote Il Valore unitario delle quote del Fondo viene determinato quotidianamente dalla Società, fatta eccezione per i giorni di chiusura delle Borse Valori nazionali e/o estere. Nei giorni in cui, per circostanze di carattere eccezionale esterne alla Società, non sia possibile procedere alla predetta determinazione, la Società calcola il Valore unitario il primo giorno lavorativo utile successivo. Detto Valore unitario si ottiene dividendo il patrimonio netto del Fondo, alla data di quotazione, per il numero delle quote in cui è ripartito alla medesima data. Il patrimonio netto del Fondo viene determinato, per ciascuna data di quotazione, in base alla valorizzazione, a valori correnti di mercato, di tutte le attività di pertinenza del Fondo, al netto di tutte le passività, comprese le spese a carico del Fondo e della commissione di gestione. Sia le attività che le passività di pertinenza del Fondo, sono valorizzate a valori correnti di mercato riferiti allo stesso giorno di valorizzazione della quota o, se non disponibile, al primo giorno utile precedente: in particolare, la valutazione delle attività viene effettuata utilizzando il valore delle stesse alla chiusura delle Borse Valori nazionali e/o estere. Come anticipato all'articolo 6, il Valore unitario delle quote viene pubblicato giornalmente sul quotidiano “Il Sole 24 Ore” e sul sito www.darta.ie. 8 - Spese a carico del Fondo Le spese a carico del Fondo, applicate quotidianamente dalla Società, sono rappresentate da: a) una commissione di gestione applicata quotidianamente pari al: 1. 1,00%, su base annua, per le attività investite in Organismi di Investimento Collettivo del Risparmio (OICR) o strumenti monetari; 2. 1,60% su base annua, per le attività investite in strumenti finanziari; b) spese di amministrazione, custodia e pubblicazione del Valore unitario delle quote; c) oneri inerenti l'acquisizione e dismissione delle attività del Fondo ed oneri ulteriori di diretta pertinenza; pagina 37 di 56 Allegato 2: Regolamento dei Fondi interni d) spese di gestione ed altri oneri propri degli OICR in cui possono essere investite le relative disponibilità. Più precisamente, su ciascun OICR gravano le spese di pubblicazione del Valore delle relative quote, gli oneri d’intermediazione per la compravendita mobiliare, le spese legali e fiscali, le commissioni fisse di gestione nonché ogni eventuale ulteriore commissione. In particolare le commissioni fisse di gestione, espresse in percentuale sul valore giornaliero di ciascun OICR, gravano in misura non superiore al 2,50% su base annua. L’eventuale delega di gestione del Fondo interno a società specializzate nella gestione del risparmio non comporta alcun onere aggiuntivo rispetto a quelli sopra indicati. Inoltre, non saranno applicate le commissioni di gestione della Società. 9 - Modifiche al Regolamento La Società si riserva di modificare il Regolamento dei Fondi interni, a seguito di variazioni della legge e/o della normativa secondaria di attuazione, nonché a seguito di una richiesta formulata in tal senso dall’Attuario Incaricato nell’interesse della clientela. Modifiche ai criteri degli investimenti, di cui al precedente punto 3, possono essere apportate con l’obiettivo di perseguire gli interessi degli Investitori-Contraenti, in relazione all’andamento dei mercati finanziari o ad altre specifiche situazioni congiunturali, e solo al fine di attuare misure più favorevoli per gli stessi. In tutti i suddetti casi resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. 10 - Fusione con altri fondi In presenza di giustificati motivi, la Società si riserva di disporre la fusione di Darta Target Stone con altri Fondi interni costituiti dalla Società medesima, aventi caratteristiche similari in termini di obiettivi di investimento e di Profilo di rischio. Le modalità con le quali viene realizzata tale operazione saranno comunicate agli Investitori-Contraenti almeno sessanta giorni prima che la fusione sia posta in essere. In ogni caso, resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. pagina 38 di 56 Allegato 2: Regolamento dei Fondi interni Regolamento del Fondo interno: DARTA TARGET SILVER 1 - Istituzione, denominazione e scioglimento del Fondo interno La Società ha istituito e gestisce, secondo le modalità previste dal presente Regolamento, un Fondo interno denominato Darta Target Silver (il "Fondo"), composto da un portafoglio di valori mobiliari e di altri strumenti finanziari. Detto Fondo costituisce patrimonio separato rispetto al patrimonio della Società e a quello di ogni altro Fondo dalla stessa gestito. Il valore del patrimonio del Fondo non può essere inferiore all’importo delle riserve matematiche costituite dalla Società per i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. 2 - Caratteristiche e scopo del Fondo Il Fondo mira ad ottenere una crescita del capitale nel corso del tempo, mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Il Fondo è indirizzato agli Investitori-Contraenti con un orizzonte d’investimento dai 4 ai 5 anni. Il Fondo è denominato in Euro. 3 - Composizione dell’investimento Gli attivi sono investiti secondo le seguenti ripartizioni: - Monetario/Obbligazionario da un minimo del 40% fino ad un massimo del 100% - Azionario da un minimo dello 0% fino ad un massimo del 60%. Essi sono investiti senza alcuna limitazione geografica. 4 - Profilo di rischio del Fondo I rischi connessi al Fondo sono quelli derivanti dalle oscillazioni del Valore delle quote in cui è ripartito il Fondo stesso, a loro volta riconducibili a quelle del valore corrente di mercato delle attività di pertinenza del Fondo, nonché dal rischio di cambio per le attività denominate in valute estere. In particolare, sono a carico del Fondo: – il rischio collegato alla variabilità dei prezzi dei titoli; a questo proposito, va segnalato che i prezzi risentono sia delle aspettative dei mercati sulle prospettive di andamento economico degli emittenti (rischio specifico), sia delle fluttuazioni dei mercati nei quali i titoli sono negoziati (rischio sistematico); – il rischio di interesse, che incide sulla variabilità dei prezzi dei titoli; – il rischio di controparte, intendendosi per tale l’eventuale deprezzamento del valore delle attività finanziarie sottostanti il Contratto, a seguito di un deterioramento del merito di credito ("rating"), ovvero della solidità patrimoniale degli emittenti; – il rischio di cambio, per gli investimenti in attività finanziarie denominate in una valuta diversa da quella in cui è denominato il Fondo, collegato alla variabilità del rapporto di cambio tra la valuta di riferimento del Fondo e la valuta in cui sono denominati gli investimenti sopra richiamati. Il Profilo di rischio associato al Fondo è comunque medio-basso. Tale livello di rischio è determinato in base alla volatilità media annua attesa del Fondo che è pari al 5%. 5 - Costituzione e cancellazione delle quote del Fondo Il Fondo è ripartito in quote di pari Valore unitario, che vengono costituite e cancellate secondo le modalità qui di seguito indicate. La costituzione delle quote del Fondo viene effettuata dalla Società in misura non inferiore agli impegni assunti giornalmente con i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. La costituzione delle quote comporta il contestuale incremento del patrimonio del Fondo, in misura pari al Controvalore in Euro delle quote costituite, in base al Valore unitario delle quote stesse, quale rilevato il giorno della pagina 39 di 56 Allegato 2: Regolamento dei Fondi interni loro costituzione. La cancellazione delle quote del Fondo viene effettuata dalla Società, in misura non superiore agli impegni venuti meno relativamente ai Contratti, le cui prestazioni sono espresse in quote del Fondo stesso. La cancellazione delle quote comporta il contestuale prelievo dal patrimonio del Fondo del Controvalore in Euro delle quote cancellate, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro cancellazione. 6 - Gestione del Fondo La gestione del Fondo prevede, fra le altre, un’attività di selezione, acquisto, vendita e custodia delle attività in cui sono investite le disponibilità del Fondo stesso, nonché la rendicontazione quotidiana del patrimonio netto di quest’ultimo e la pubblicazione giornaliera del Valore unitario delle quote in cui il Fondo è ripartito sul “Il Sole 24 Ore” e sul sito www.darta.ie. La gestione del Fondo può essere delegata dalla Società a società specializzate nella gestione del risparmio, che curano direttamente le scelte di investimento delle attività di pertinenza del Fondo, nel rispetto del regolamento del Fondo stesso e secondo le istruzioni impartite dalla Società, alla quale, in ogni caso, deve essere ricondotta l’esclusiva responsabilità della gestione stessa. Alla data di redazione del presente Regolamento dei Fondi interni, la Società ha scelto di delegare l’attività di gestione del Fondo interno a Allianz Global Investors Italia SGR S.p.A., società di gestione del risparmio appartenente al Gruppo Allianz S.p.A. Si rende noto che le eventuali somme retrocesse alla Società da società di gestione degli OICR sottostanti e gli eventuali crediti d'imposta saranno assegnati al Fondo. 7 - Valore unitario delle quote Il Valore unitario delle quote del Fondo viene determinato quotidianamente dalla Società, fatta eccezione per i giorni di chiusura delle Borse Valori nazionali e/o estere. Nei giorni in cui, per circostanze di carattere eccezionale esterne alla Società, non sia possibile procedere alla predetta determinazione, la Società calcola il Valore unitario il primo giorno lavorativo utile successivo. Detto Valore unitario si ottiene dividendo il patrimonio netto del Fondo, alla data di quotazione, per il numero delle quote in cui è ripartito alla medesima data. Il patrimonio netto del Fondo viene determinato, per ciascuna data di quotazione, in base alla valorizzazione, a valori correnti di mercato, di tutte le attività di pertinenza del Fondo, al netto di tutte le passività, comprese le spese a carico del Fondo e della commissione di gestione. Sia le attività che le passività di pertinenza del Fondo, sono valorizzate a valori correnti di mercato riferiti allo stesso giorno di valorizzazione della quota o, se non disponibile, al primo giorno utile precedente: in particolare, la valutazione delle attività viene effettuata utilizzando il valore delle stesse alla chiusura delle Borse Valori nazionali e/o estere. Come anticipato all'articolo 6, il Valore unitario delle quote viene pubblicato giornalmente sul quotidiano “Il Sole 24 Ore” e sul sito www.darta.ie. 8 - Spese a carico del Fondo Le spese a carico del Fondo, applicate quotidianamente dalla Società, sono rappresentate da: a) una commissione di gestione applicata quotidianamente pari al: 1. 1,80%, su base annua, per le attività investite in Organismi di Investimento Collettivo del Risparmio (OICR) o strumenti monetari; 2. 2,40% su base annua, per le attività investite in strumenti finanziari; b) spese di amministrazione, custodia e pubblicazione del Valore unitario delle quote; c) oneri inerenti l'acquisizione e dismissione delle attività del Fondo ed oneri ulteriori di diretta pertinenza; d) spese di gestione ed altri oneri propri degli OICR in cui possono essere investite le relative disponibilità. Più precisamente, su ciascun OICR gravano le spese di pubblicazione del Valore delle relative quote, gli oneri d’intermediazione per la compravendita mobiliare, le spese legali e fiscali, le commissioni fisse di gestione pagina 40 di 56 Allegato 2: Regolamento dei Fondi interni nonché ogni eventuale ulteriore commissione. In particolare le commissioni fisse di gestione, espresse in percentuale sul valore giornaliero di ciascun OICR, gravano in misura non superiore al 2,50% su base annua. L’eventuale delega di gestione del Fondo a società specializzate nella gestione del risparmio non comporta alcun onere aggiuntivo rispetto a quelli sopra indicati. Inoltre, non sono applicate le commissioni di gestione della Società. 9 - Modifiche al Regolamento La Società si riserva di modificare il Regolamento dei Fondi interni, a seguito di variazioni della legge e/o della normativa secondaria di attuazione, nonché a seguito di una richiesta formulata in tal senso dall’Attuario Incaricato nell’interesse della clientela. Modifiche ai criteri degli investimenti, di cui al precedente punto 3, possono essere apportate con l’obiettivo di perseguire gli interessi degli Investitori-Contraenti in relazione all’andamento dei mercati finanziari o ad altre specifiche situazioni congiunturali e solo al fine di attuare misure più favorevoli per gli stessi. In tutti i suddetti casi resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. 10 - Fusione con altri fondi In presenza di giustificati motivi, la Società si riserva di disporre la fusione di Darta Target Silver con altri Fondi interni, costituiti dalla Società medesima, aventi caratteristiche similari in termini di obiettivi di investimento e di Profilo di rischio. Le modalità con le quali viene realizzata tale operazione sono comunicate agli Investitori-Contraenti almeno sessanta giorni prima che la fusione sia posta in essere. In ogni caso, resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. pagina 41 di 56 Allegato 2: Regolamento dei Fondi interni Regolamento del Fondo interno: DARTA TARGET GOLD 1 - Istituzione, denominazione e scioglimento del Fondo interno La Società ha istituito e gestisce, secondo le modalità previste dal presente Regolamento, un Fondo interno denominato Darta Target Gold (il "Fondo"), composto da un portafoglio di valori mobiliari e di altri strumenti finanziari. Detto Fondo costituisce patrimonio separato rispetto al patrimonio della Società e a quello di ogni altro Fondo dalla stessa gestito. Il valore del patrimonio del Fondo non può essere inferiore all’importo delle riserve matematiche costituite dalla Società per i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. 2 - Caratteristiche e scopo del Fondo Il Fondo mira ad ottenere una crescita del capitale mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Il Fondo è indirizzato agli Investitori-Contraenti con un orizzonte d’investimento pari a 4-5 anni. Il Fondo è denominato in Euro. 3 - Composizione dell’investimento Gli attivi sono investiti secondo le seguenti ripartizioni: - Monetario/Obbligazionario da un minimo del 20% fino ad un massimo del 100% - Azionario da un minimo dello 0% fino ad un massimo del 80% Essi sono investiti senza alcuna limitazione geografica. 4 - Profilo di rischio del Fondo I rischi connessi al Fondo sono quelli derivanti dalle oscillazioni del Valore delle quote in cui è ripartito il Fondo stesso, a loro volta riconducibili a quelle del valore corrente di mercato delle attività di pertinenza del Fondo, nonché dal rischio di cambio per le attività denominate in valute estere. In particolare, sono a carico del Fondo: – il rischio collegato alla variabilità dei prezzi dei titoli; a questo proposito, va segnalato che i prezzi risentono sia delle aspettative dei mercati sulle prospettive di andamento economico degli emittenti (rischio specifico), sia delle fluttuazioni dei mercati nei quali i titoli sono negoziati (rischio sistematico); – il rischio di interesse, che incide sulla variabilità dei prezzi dei titoli; – il rischio di controparte, intendendosi per tale l’eventuale deprezzamento del valore delle attività finanziarie sottostanti il Contratto, a seguito di un deterioramento del merito di credito ("rating"), ovvero della solidità patrimoniale degli emittenti; – il rischio di cambio, per gli investimenti in attività finanziarie denominate in una valuta diversa da quella in cui è denominato il Fondo, collegato alla variabilità del rapporto di cambio tra la valuta di riferimento del Fondo e la valuta in cui sono denominati gli investimenti sopra richiamati. Il Profilo di rischio associato al Fondo è comunque medio-basso. Tale livello di rischio è determinato in base alla volatilità media annua attesa del Fondo che è pari al 7%. 5 - Costituzione e cancellazione delle quote del Fondo Il Fondo è ripartito in quote di pari Valore unitario, che vengono costituite e cancellate secondo le modalità qui di seguito indicate. La costituzione delle quote del Fondo viene effettuata dalla Società in misura non inferiore agli impegni assunti giornalmente con i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. La costituzione delle quote comporta il contestuale incremento del patrimonio del Fondo, in misura pari al Controvalore in Euro delle quote costituite, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro costituzione. La cancellazione delle quote del Fondo viene effettuata dalla Società, in misura non superiore agli impegni venu- pagina 42 di 56 Allegato 2: Regolamento dei Fondi interni ti meno relativamente ai Contratti, le cui prestazioni sono espresse in quote del Fondo stesso. La cancellazione delle quote comporta il contestuale prelievo dal patrimonio del Fondo del Controvalore in Euro delle quote cancellate, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro cancellazione. 6 - Gestione del Fondo La gestione del Fondo prevede, fra le altre, un’attività di selezione, acquisto, vendita e custodia delle attività in cui sono investite le disponibilità del Fondo stesso, nonché la rendicontazione quotidiana del patrimonio netto di quest’ultimo e la pubblicazione giornaliera del Valore unitario delle quote in cui il Fondo è ripartito sul “Il Sole 24 Ore” e sul sito www.darta.ie. La gestione del Fondo può essere delegata dalla Società a società specializzate nella gestione del risparmio, che curano direttamente le scelte di investimento delle attività di pertinenza del Fondo, nel rispetto del regolamento del Fondo stesso e secondo le istruzioni impartite dalla Società, alla quale, in ogni caso, deve essere ricondotta l’esclusiva responsabilità della gestione. Alla data di redazione del presente Regolamento dei Fondi interni, la Società ha scelto di delegare l’attività di gestione del Fondo interno a Allianz Global Investors Italia SGR S.p.A., società di gestione del risparmio appartenente al Gruppo Allianz S.p.A. Si rende noto che le eventuali somme retrocesse alla Società da società di gestione degli OICR sottostanti e gli eventuali crediti d'imposta saranno assegnati al Fondo stesso. 7 - Valore unitario delle quote Il Valore unitario delle quote del Fondo viene determinato quotidianamente dalla Società, fatta eccezione per i giorni di chiusura delle Borse Valori nazionali e/o estere. Nei giorni in cui, per circostanze di carattere eccezionale esterne alla Società, non sia possibile procedere alla predetta determinazione, la Società calcola il Valore unitario il primo giorno lavorativo utile successivo. Detto Valore unitario si ottiene dividendo il patrimonio netto del Fondo, alla data di quotazione, per il numero delle quote in cui è ripartito alla medesima data. Il patrimonio netto del Fondo viene determinato, per ciascuna data di quotazione, in base alla valorizzazione, a valori correnti di mercato, di tutte le attività di pertinenza del Fondo, al netto di tutte le passività, comprese le spese a carico del Fondo e della commissione di gestione. Sia le attività che le passività di pertinenza del Fondo, sono valorizzate a valori correnti di mercato riferiti allo stesso giorno di valorizzazione della quota o, se non disponibile, al primo giorno utile precedente: in particolare, la valutazione delle attività viene effettuata utilizzando il valore delle stesse alla chiusura delle Borse Valori nazionali e/o estere. Come anticipato all'articolo 6, il Valore unitario delle quote viene pubblicato giornalmente sul quotidiano “Il Sole 24 Ore” e sul sito www.darta.ie. 8 - Spese a carico del Fondo Le spese a carico del Fondo, applicate quotidianamente dalla Società, sono rappresentate da: a) una commissione di gestione applicata quotidianamente pari al: 1. 2,00%, su base annua, per le attività investite in Organismi di Investimento Collettivo del Risparmio (OICR) o strumenti monetari; 2. 2,60% su base annua, per le attività investite in strumenti finanziari; b) spese di amministrazione, custodia e pubblicazione del Valore unitario delle quote; c) oneri inerenti l'acquisizione e dismissione delle attività del Fondo ed oneri ulteriori di diretta pertinenza; d) spese di gestione ed altri oneri propri degli OICR in cui possono essere investite le relative disponibilità. Più precisamente, su ciascun OICR gravano le spese di pubblicazione del Valore delle relative quote, gli oneri d’intermediazione per la compravendita mobiliare, le spese legali e fiscali, le commissioni fisse di gestione nonché ogni eventuale ulteriore commissione. In particolare le commissioni fisse di gestione, espresse in percentuale sul valore giornaliero di ciascun OICR, gravano in misura non superiore al 2,50% su base annua. L’eventuale delega di gestione del Fondo a società specializzate nella gestione del risparmio non comporta alcun pagina 43 di 56 Allegato 2: Regolamento dei Fondi interni onere aggiuntivo rispetto a quelli sopra indicati. Inoltre, non sono applicate le commissioni di gestione della Società. 9 - Modifiche al Regolamento La Società si riserva di modificare il Regolamento dei Fondi interni, a seguito di variazioni della legge e/o della normativa secondaria di attuazione, nonché a seguito di una richiesta formulata in tal senso dall’Attuario Incaricato nell’interesse della clientela. Modifiche ai criteri degli investimenti, di cui al precedente punto 3, possono essere apportate con l’obiettivo di perseguire gli interessi degli Investitori-Contraenti in relazione all’andamento dei mercati finanziari o ad altre specifiche situazioni congiunturali, e solo al fine di attuare misure più favorevoli per gli stessi. In tutti i suddetti casi resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. 10 - Fusione con altri fondi In presenza di giustificati motivi, la Società si riserva di disporre la fusione di Darta Target Gold con altri Fondi interni costituiti dalla Società medesima, aventi caratteristiche similari in termini di obiettivi di investimento e di Profilo di rischio. Le modalità con le quali viene realizzata tale operazione sono comunicate agli Investitori-Contraenti almeno sessanta giorni prima che la fusione sia posta in essere. In ogni caso, resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. pagina 44 di 56 Allegato 2: Regolamento dei Fondi interni Regolamento del Fondo interno: DARTA TARGET PLATINUM 1 - Istituzione, denominazione e scioglimento del Fondo interno La Società ha istituito e gestisce, secondo le modalità previste dal presente Regolamento, un Fondo interno denominato Darta Target Platinum (il "Fondo"), composto da un portafoglio di valori mobiliari e di altri strumenti finanziari. Detto Fondo costituisce patrimonio separato rispetto al patrimonio della Società e a quello di ogni altro Fondo dalla stessa gestito. Il valore del patrimonio del Fondo non può essere inferiore all’importo delle riserve matematiche costituite dalla Società per i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. 2 - Caratteristiche e scopo del Fondo Il Fondo mira ad ottenere una crescita del capitale nel corso del tempo, mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Il Fondo è indirizzato agli Investitori-Contraenti con un orizzonte d’investimento superiore ai 5 anni ed inferiore ai 10 anni. Il Fondo è denominato in Euro. 3 - Composizione dell’investimento Gli attivi sono investiti secondo le seguenti ripartizioni: - Monetario/Obbligazionario da un minimo del 20% fino ad un massimo del 100% - Azionario da un minimo dello 0% fino ad un massimo del 80%. Essi sono investiti senza alcuna limitazione geografica. 4 - Profilo di rischio del Fondo I rischi connessi al Fondo sono quelli derivanti dalle oscillazioni del Valore delle quote in cui è ripartito il Fondo stesso, a loro volta riconducibili a quelle del valore corrente di mercato delle attività di pertinenza del Fondo, nonché dal rischio di cambio per le attività denominate in valute estere. In particolare, sono a carico del Fondo: – il rischio collegato alla variabilità dei prezzi dei titoli; a questo proposito, va segnalato che i prezzi risentono sia delle aspettative dei mercati sulle prospettive di andamento economico degli emittenti (rischio specifico), sia delle fluttuazioni dei mercati nei quali i titoli sono negoziati (rischio sistematico); – il rischio di interesse, che incide sulla variabilità dei prezzi dei titoli; – il rischio di controparte, intendendosi per tale l’eventuale deprezzamento del valore delle attività finanziarie sottostanti il Contratto, a seguito di un deterioramento del merito di credito ("rating"), ovvero della solidità patrimoniale degli emittenti; – il rischio di cambio, per gli investimenti in attività finanziarie denominate in una valuta diversa da quella in cui è denominato il Fondo, collegato alla variabilità del rapporto di cambio tra la valuta di riferimento del Fondo e la valuta in cui sono denominati gli investimenti sopra richiamati. Il Profilo di rischio associato al Fondo è medio-alto. Tale livello di rischio è determinato in base alla volatilità media annua attesa del Fondo che è pari al 10%. 5 - Costituzione e cancellazione delle quote del Fondo Il Fondo è ripartito in quote di pari Valore unitario, che vengono costituite e cancellate secondo le modalità qui di seguito indicate. La costituzione delle quote del Fondo viene effettuata dalla Società in misura non inferiore agli impegni assunti pagina 45 di 56 Allegato 2: Regolamento dei Fondi interni giornalmente con i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. La costituzione delle quote comporta il contestuale incremento del patrimonio del Fondo, in misura pari al Controvalore in Euro delle quote costituite, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro costituzione. La cancellazione delle quote del Fondo viene effettuata dalla Società, in misura non superiore agli impegni venuti meno relativamente ai Contratti, le cui prestazioni sono espresse in quote del Fondo stesso. La cancellazione delle quote comporta il contestuale prelievo dal patrimonio del Fondo del Controvalore in Euro delle quote cancellate, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro cancellazione. 6 - Gestione del Fondo La gestione del Fondo prevede, fra le altre, un’attività di selezione, acquisto, vendita e custodia delle attività in cui sono investite le disponibilità del Fondo stesso, nonché la rendicontazione quotidiana del patrimonio netto di quest’ultimo e la pubblicazione giornaliera del Valore unitario delle quote in cui il Fondo è ripartito sul “Il Sole 24 Ore” e sul sito www.darta.ie. La gestione del Fondo potrà essere delegata dalla Società a società specializzate nella gestione del risparmio, che cureranno direttamente le scelte di investimento delle attività di pertinenza del Fondo, nel rispetto del regolamento del Fondo stesso e secondo le istruzioni impartite dalla Società, alla quale, in ogni caso, deve essere ricondotta l’esclusiva responsabilità della gestione stessa. Alla data di redazione del presente Regolamento dei Fondi interni, la Società ha scelto di delegare l’attività di gestione del Fondo interno a Allianz Global Investors Italia SGR S.p.A., società di gestione del risparmio appartenente al Gruppo Allianz S.p.A. Si rende noto che le eventuali somme retrocesse alla Società da società di gestione degli OICR sottostanti e gli eventuali crediti d'imposta saranno assegnati al Fondo stesso. 7 - Valore unitario delle quote Il Valore unitario delle quote del Fondo viene determinato quotidianamente dalla Società, fatta eccezione per i giorni di chiusura delle Borse Valori nazionali e/o estere. Nei giorni in cui, per circostanze di carattere eccezionale esterne alla Società, non fosse possibile procedere alla predetta determinazione, la Società calcolerà il Valore unitario il primo giorno lavorativo utile successivo. Detto Valore unitario si ottiene dividendo il patrimonio netto del Fondo alla data di quotazione per il numero delle quote in cui è ripartito alla medesima data. Il patrimonio netto del Fondo viene determinato, per ciascuna data di quotazione, in base alla valorizzazione, a valori correnti di mercato di tutte le attività di pertinenza del Fondo, al netto di tutte le passività, comprese le spese a carico del Fondo e della commissione di gestione. Sia le attività che le passività di pertinenza del Fondo sono valorizzate a valori correnti di mercato riferiti allo stesso giorno di valorizzazione della quota o, se non disponibile, al primo giorno utile precedente: in particolare, la valutazione delle attività viene effettuata utilizzando il valore delle stesse alla chiusura delle Borse Valori nazionali e/o estere. Come anticipato all'articolo 6, il Valore unitario delle quote viene pubblicato giornalmente sul quotidiano “Il Sole 24 Ore”. 8 - Spese a carico del Fondo Le spese a carico del Fondo, applicate quotidianamente dalla Società, sono rappresentate da: a) una commissione di gestione applicata quotidianamente pari al: 1. 2,30%, su base annua, per le attività investite in Organismi di Investimento Collettivo del Risparmio (OICR) o strumenti monetari; 2. 2,90% su base annua, per le attività investite in strumenti finanziari; b) spese di amministrazione, custodia e pubblicazione del Valore unitario delle quote; c) oneri inerenti all'acquisizione e dismissione delle attività del Fondo ed oneri ulteriori di diretta pertinenza. d) spese di gestione ed altri oneri propri degli OICR in cui possono essere investite le relative disponibilità. pagina 46 di 56 Allegato 2: Regolamento dei Fondi interni Più precisamente, su ciascun OICR gravano le spese di pubblicazione del Valore delle relative quote, gli oneri d’intermediazione per la compravendita mobiliare, le spese legali e fiscali, le commissioni fisse di gestione nonché ogni eventuale ulteriore commissione. In particolare le commissioni fisse di gestione, espresse in percentuale sul valore giornaliero di ciascun OICR, graveranno in misura non superiore al 2,50% su base annua. L’eventuale delega di gestione del Fondo a società specializzate nella gestione del risparmio non comporterà alcun onere aggiuntivo rispetto a quelli sopra indicati. Inoltre, non saranno applicate le commissioni di gestione della Società. 9 - Modifiche al Regolamento La Società si riserva di modificare il Regolamento dei Fondi interni, a seguito di variazioni della legge e/o della normativa secondaria di attuazione, nonché a seguito di una richiesta formulata in tal senso dall’Attuario Incaricato nell’interesse della clientela. Modifiche ai criteri degli investimenti, di cui al precedente punto 3, potranno essere apportate con l’obiettivo di perseguire gli interessi degli Investitori-Contraentii in relazione all’andamento dei mercati finanziari o ad altre specifiche situazioni congiunturali, e solo al fine di attuare misure più favorevoli per gli stessi. In tutti i suddetti casi resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. 10 - Fusione con altri fondi In presenza di giustificati motivi, la Società si riserva di disporre la fusione di Darta Target Platinum con altri Fondi interni costituiti dalla Società medesima aventi caratteristiche similari in termini di obiettivi di investimento e di Profilo di rischio. Le modalità con le quali verrà realizzata tale operazione saranno comunicate agli Investitori-Contraenti almeno sessanta giorni prima che la fusione sia posta in essere. In ogni caso resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. pagina 47 di 56 Allegato 2: Regolamento dei Fondi interni Regolamento del Fondo interno: DARTA TARGET DIAMOND 1 - Istituzione, denominazione e scioglimento del Fondo interno La Società ha istituito e gestisce, secondo le modalità previste dal presente Regolamento, un Fondo interno denominato Darta Target Diamond (il "Fondo"), composto da un portafoglio di valori mobiliari e di altri strumenti finanziari. Detto Fondo costituisce patrimonio separato rispetto al patrimonio della Società e a quello di ogni altro Fondo dalla stessa gestito. Il valore del patrimonio del Fondo non può essere inferiore all’importo delle riserve matematiche costituite dalla Società per i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. 2 - Caratteristiche e scopo del Fondo Il Fondo mira ad ottenere una crescita del capitale nel corso del tempo, mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Il Fondo è indirizzato agli Investitori-Contraenti con un orizzonte d’investimento maggiore o uguale a 10 anni. Il Fondo è denominato in Euro. 3 - Composizione dell’investimento Gli attivi sono investiti secondo le seguenti ripartizioni: - Monetario/Obbligazionario da un minimo dello 0% fino ad un massimo del 100% - Azionario da un minimo dello 0% fino ad un massimo del 100%. Essi sono investiti senza alcuna limitazione geografica. 4 - Profilo di rischio del Fondo I rischi connessi al Fondo sono quelli derivanti dalle oscillazioni del Valore delle quote in cui è ripartito il Fondo stesso, a loro volta riconducibili a quelle del valore corrente di mercato delle attività di pertinenza del Fondo, nonché dal rischio di cambio per le attività denominate in valute estere. In particolare, sono a carico del Fondo: – il rischio collegato alla variabilità dei prezzi dei titoli; a questo proposito, va segnalato che i prezzi risentono sia delle aspettative dei mercati sulle prospettive di andamento economico degli emittenti (rischio specifico), sia delle fluttuazioni dei mercati nei quali i titoli sono negoziati (rischio sistematico); – il rischio di interesse, che incide sulla variabilità dei prezzi dei titoli; – il rischio di controparte, intendendosi per tale l’eventuale deprezzamento del valore delle attività finanziarie sottostanti il Contratto, a seguito di un deterioramento del merito di credito ("rating"), ovvero della solidità patrimoniale degli emittenti; – il rischio di cambio, per gli investimenti in attività finanziarie denominate in una valuta diversa da quella in cui è denominato il Fondo, collegato alla variabilità del rapporto di cambio tra la valuta di riferimento del Fondo e la valuta in cui sono denominati gli investimenti sopra richiamati. Il Profilo di rischio associato al Fondo è medio-alto. Tale livello di rischio è determinato in base alla volatilità media annua attesa del Fondo che è pari al 14%. 5 - Costituzione e cancellazione delle quote del Fondo Il Fondo è ripartito in quote di pari Valore unitario, che vengono costituite e cancellate secondo le modalità qui di seguito indicate. La costituzione delle quote del Fondo viene effettuata dalla Società in misura non inferiore agli impegni assunti giornalmente con i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. La costituzione delle quote comporta il contestuale incremento del patrimonio del Fondo, in misura pari al Controvalore in Euro delle quote costituite, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro costituzione. La cancellazione delle quote del Fondo viene effettuata dalla Società, in misura non superiore agli impegni venu- pagina 48 di 56 Allegato 2: Regolamento dei Fondi interni ti meno relativamente ai Contratti, le cui prestazioni sono espresse in quote del Fondo stesso. La cancellazione delle quote comporta il contestuale prelievo dal patrimonio del Fondo del Controvalore in Euro delle quote cancellate, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro cancellazione. 6 - Gestione del Fondo La gestione del Fondo prevede, fra le altre, un’attività di selezione, acquisto, vendita e custodia delle attività in cui sono investite le disponibilità del Fondo stesso, nonché la rendicontazione quotidiana del patrimonio netto di quest’ultimo e la pubblicazione giornaliera del Valore unitario delle quote in cui il Fondo è ripartito sul “Il Sole 24 Ore” e sul sito www.darta.ie. La gestione del Fondo può essere delegata dalla Società a società specializzate nella gestione del risparmio, che curano direttamente le scelte di investimento delle attività di pertinenza del Fondo, nel rispetto del regolamento dello stesso e secondo le istruzioni impartite dalla Società, alla quale, in ogni caso, deve essere ricondotta l’esclusiva responsabilità della gestione. Alla data di redazione del presente Regolamento dei Fondi interni, la Società ha scelto di delegare l’attività di gestione del Fondo interno a Allianz Global Investors Italia SGR S.p.A., società di gestione del risparmio appartenente al Gruppo Allianz S.p.A. Si rende noto che le eventuali somme retrocesse alla Società da società di gestione degli OICR sottostanti e gli eventuali crediti d'imposta saranno assegnati al Fondo stesso. 7 - Valore unitario delle quote Il Valore unitario delle quote del Fondo viene determinato quotidianamente dalla Società, fatta eccezione per i giorni di chiusura delle Borse Valori nazionali e/o estere. Nei giorni in cui, per circostanze di carattere eccezionale esterne alla Società, non sia possibile procedere alla predetta determinazione, la Società calcola il Valore unitario il primo giorno lavorativo utile successivo. Detto Valore unitario si ottiene dividendo il patrimonio netto del Fondo, alla data di quotazione, per il numero delle quote in cui è ripartito alla medesima data. Il patrimonio netto del Fondo viene determinato, per ciascuna data di quotazione, in base alla valorizzazione, a valori correnti di mercato, di tutte le attività di pertinenza del Fondo, al netto di tutte le passività, comprese le spese a carico del Fondo e della commissione di gestione. Sia le attività che le passività di pertinenza del Fondo, sono valorizzate a valori correnti di mercato riferiti allo stesso giorno di valorizzazione della quota o, se non disponibile, al primo giorno utile precedente: in particolare, la valutazione delle attività viene effettuata utilizzando il valore delle stesse alla chiusura delle Borse Valori nazionali e/o estere. Come anticipato all'articolo 6, il Valore unitario delle quote viene pubblicato giornalmente sul quotidiano “Il Sole 24 Ore” e sul sito www.darta.ie. 8 - Spese a carico del Fondo Le spese a carico del Fondo, applicate quotidianamente dalla Società, sono rappresentate da: a) una commissione di gestione applicata quotidianamente pari al: 1. 2,40%, su base annua, per le attività investite in Organismi di Investimento Collettivo del Risparmio (OICR) o strumenti monetari; 2. 3,00% su base annua, per le attività investite in strumenti finanziari; b) spese di amministrazione, custodia e pubblicazione del Valore unitario delle quote; c) oneri inerenti l'acquisizione e dismissione delle attività del Fondo ed oneri ulteriori di diretta pertinenza; d) spese di gestione ed altri oneri propri degli OICR in cui possono essere investite le relative disponibilità. Più precisamente, su ciascun OICR gravano le spese di pubblicazione del Valore delle relative quote, gli oneri d’intermediazione per la compravendita mobiliare, le spese legali e fiscali, le commissioni fisse di gestione nonché ogni eventuale ulteriore commissione. In particolare le commissioni fisse di gestione, espresse in percentuale sul valore giornaliero di ciascun OICR, graveranno in misura non superiore al 2,50% su base annua. L’eventuale delega di gestione del Fondo interno a società specializzate nella gestione del risparmio non com- pagina 49 di 56 Allegato 2: Regolamento dei Fondi interni porta alcun onere aggiuntivo rispetto a quelli sopra indicati. Inoltre, non sono applicate le commissioni di gestione della Società. 9 - Modifiche al Regolamento La Società si riserva di modificare il Regolamento dei Fondi interni, a seguito di variazioni della legge e/o della normativa secondaria di attuazione, nonché a seguito di una richiesta formulata in tal senso dall’Attuario Incaricato nell’interesse della clientela. Modifiche ai criteri degli investimenti, di cui al precedente punto 3, possono essere apportate con l’obiettivo di perseguire gli interessi degli Investitori-Contraenti, in relazione all’andamento dei mercati finanziari o ad altre specifiche situazioni congiunturali, e solo al fine di attuare misure più favorevoli per gli stessi. In tutti i suddetti casi resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. 10 - Fusione con altri fondi In presenza di giustificati motivi, la Società si riserva di disporre la fusione di Darta Target Diamond con altri Fondi interni, costituiti dalla Società medesima, aventi caratteristiche similari in termini di obiettivi di investimento e di Profilo di rischio. Le modalità con le quali viene realizzata tale operazione sono comunicate agli Investitori-Contraenti almeno sessanta giorni prima che la fusione sia posta in essere. In ogni caso, resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. pagina 50 di 56 Allegato 2: Regolamento dei Fondi interni Regolamento del Fondo interno: DARTA TARGET TITANIUM 1 - Istituzione, denominazione e scioglimento del Fondo interno La Società ha istituito e gestisce, secondo le modalità previste dal presente Regolamento, un Fondo interno denominato Darta Target Titanium (il "Fondo"), composto da un portafoglio di valori mobiliari e di altri strumenti finanziari. Detto Fondo costituisce patrimonio separato rispetto al patrimonio della Società e a quello di ogni altro Fondo dalla stessa gestito. Il valore del patrimonio del Fondo non può essere inferiore all’importo delle riserve matematiche costituite dalla Società per i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. 2 - Caratteristiche e scopo del Fondo Il Fondo mira ad ottenere una crescita del capitale nel corso del tempo, mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Il Fondo è indirizzato agli Investitori-Contraenti con un orizzonte d’investimento superiore ai 5 anni ed inferiore ai 10 anni. Il Fondo è denominato in Euro. 3 - Composizione dell’investimento Gli attivi sono investiti secondo le seguenti ripartizioni: - Monetario/Obbligazionario da un minimo del 20% fino ad un massimo del 100% - Azionario da un minimo dello 0% fino ad un massimo del 80%. Essi sono investiti senza alcuna limitazione geografica. 4 - Profilo di rischio del Fondo I rischi connessi al Fondo sono quelli derivanti dalle oscillazioni del Valore delle quote in cui è ripartito il Fondo stesso, a loro volta riconducibili a quelle del valore corrente di mercato delle attività di pertinenza del Fondo, nonché dal rischio di cambio per le attività denominate in valute estere. In particolare, sono a carico del Fondo: – il rischio collegato alla variabilità dei prezzi dei titoli; a questo proposito, va segnalato che i prezzi risentono sia delle aspettative dei mercati sulle prospettive di andamento economico degli emittenti (rischio specifico), sia delle fluttuazioni dei mercati nei quali i titoli sono negoziati (rischio sistematico); – il rischio di interesse, che incide sulla variabilità dei prezzi dei titoli; – il rischio di controparte, intendendosi per tale l’eventuale deprezzamento del valore delle attività finanziarie sottostanti il Contratto, a seguito di un deterioramento del merito di credito ("rating"), ovvero della solidità patrimoniale degli emittenti; – il rischio di cambio, per gli investimenti in attività finanziarie denominate in una valuta diversa da quella in cui è denominato il Fondo, collegato alla variabilità del rapporto di cambio tra la valuta di riferimento del Fondo e la valuta in cui sono denominati gli investimenti sopra richiamati. Il Profilo di rischio associato al Fondo è medio-alto. Tale livello di rischio è determinato in base alla volatilità media annua attesa del Fondo che è pari all’11%. 5 - Costituzione e cancellazione delle quote del Fondo Il Fondo è ripartito in quote di pari Valore unitario, che vengono costituite e cancellate secondo le modalità qui di seguito indicate. La costituzione delle quote del Fondo viene effettuata dalla Società in misura non inferiore agli impegni assunti giornalmente con i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. La costituzione delle quote comporta il contestuale incremento del patrimonio del Fondo, in misura pari al Controvalore in Euro delle quote costituite, in base al Valore unitario delle quote stesse, quale rilevato il giorno pagina 51 di 56 Allegato 2: Regolamento dei Fondi interni della loro costituzione. La cancellazione delle quote del Fondo viene effettuata dalla Società, in misura non superiore agli impegni venuti meno relativamente ai Contratti, le cui prestazioni sono espresse in quote del Fondo stesso. La cancellazione delle quote comporta il contestuale prelievo dal patrimonio del fondo del Controvalore in Euro delle quote cancellate, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro cancellazione. 6 - Gestione del Fondo La gestione del Fondo prevede, fra le altre, un’attività di selezione, acquisto, vendita e custodia delle attività in cui sono investite le disponibilità del Fondo stesso, nonché la rendicontazione quotidiana del patrimonio netto di quest’ultimo e la pubblicazione giornaliera del Valore unitario delle quote in cui il Fondo è ripartito sul “Il Sole 24 Ore” e sul sito www.darta.ie. La gestione del Fondo potrà essere delegata dalla Società a società specializzate nella gestione del risparmio, che cureranno direttamente le scelte di investimento delle attività di pertinenza del Fondo, nel rispetto del regolamento del Fondo stesso e secondo le istruzioni impartite dalla Società, alla quale, in ogni caso, deve essere ricondotta l’esclusiva responsabilità della gestione stessa. Alla data di redazione del presente Regolamento dei Fondi interni, la Società ha scelto di delegare l’attività di gestione del Fondo interno a Allianz Global Investors Italia SGR S.p.A., società di gestione del risparmio appartenente al Gruppo Allianz S.p.A. Si rende noto che le eventuali somme retrocesse alla Società da società di gestione degli OICR sottostanti e gli eventuali crediti d'imposta saranno assegnati al Fondo stesso. 7 - Valore unitario delle quote Il Valore unitario delle quote del Fondo viene determinato quotidianamente dalla Società, fatta eccezione per i giorni di chiusura delle Borse Valori nazionali e/o estere. Nei giorni in cui, per circostanze di carattere eccezionale esterne alla Società, non fosse possibile procedere alla predetta determinazione, la Società calcolerà il Valore unitario il primo giorno lavorativo utile successivo. Detto Valore unitario si ottiene dividendo il patrimonio netto del Fondo alla data di quotazione per il numero delle quote in cui è ripartito alla medesima data. Il patrimonio netto del Fondo viene determinato, per ciascuna data di quotazione, in base alla valorizzazione, a valori correnti di mercato di tutte le attività di pertinenza del Fondo, al netto di tutte le passività, comprese le spese a carico del Fondo e della commissione di gestione. Sia le attività che le passività di pertinenza del Fondo sono valorizzate a valori correnti di mercato riferiti allo stesso giorno di valorizzazione della quota o, se non disponibile, al primo giorno utile precedente: in particolare, la valutazione delle attività viene effettuata utilizzando il valore delle stesse alla chiusura delle Borse Valori nazionali e/o estere. Come anticipato all'articolo 6, il Valore unitario delle quote viene pubblicato giornalmente sul quotidiano “Il Sole 24 Ore”. 8 - Spese a carico del Fondo Le spese a carico del Fondo, applicate quotidianamente dalla Società, sono rappresentate da: a) una commissione di gestione applicata quotidianamente pari al: 1. 2,50%, su base annua, per le attività investite in Organismi di Investimento Collettivo del Risparmio (OICR) o strumenti monetari; 2. 3,10% su base annua, per le attività investite in strumenti finanziari; b) spese di amministrazione, custodia e pubblicazione del Valore unitario delle quote; c) oneri inerenti all'acquisizione e dismissione delle attività del Fondo ed oneri ulteriori di diretta pertinenza. d) spese di gestione ed altri oneri propri degli OICR in cui possono essere investite le relative disponibilità. Più precisamente, su ciascun OICR gravano le spese di pubblicazione del Valore delle relative quote, gli oneri d’intermediazione per la compravendita mobiliare, le spese legali e fiscali, le commissioni fisse di gestione pagina 52 di 56 Allegato 2: Regolamento dei Fondi interni nonché ogni eventuale ulteriore commissione. In particolare le commissioni fisse di gestione, espresse in percentuale sul valore giornaliero di ciascun OICR, graveranno in misura non superiore al 2,50% su base annua. L’eventuale delega di gestione del Fondo a società specializzate nella gestione del risparmio non comporterà alcun onere aggiuntivo rispetto a quelli sopra indicati. Inoltre, non saranno applicate le commissioni di gestione della Società. 9 - Modifiche al Regolamento La Società si riserva di modificare il Regolamento dei Fondi interni, a seguito di variazioni della legge e/o della normativa secondaria di attuazione, nonché a seguito di una richiesta formulata in tal senso dall’Attuario Incaricato nell’interesse della clientela. Modifiche ai criteri degli investimenti, di cui al precedente punto 3, potranno essere apportate con l’obiettivo di perseguire gli interessi degli Investitori-Contraenti in relazione all’andamento dei mercati finanziari o ad altre specifiche situazioni congiunturali, e solo al fine di attuare misure più favorevoli per gli stessi. In tutti i suddetti casi resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. 10 - Fusione con altri fondi In presenza di giustificati motivi, la Società si riserva di disporre la fusione di Darta Target Titanium con altri Fondi interni costituiti dalla Società medesima aventi caratteristiche similari in termini di obiettivi di investimento e di Profilo di rischio. Le modalità con le quali verrà realizzata tale operazione saranno comunicate agli Investitori-Contraenti almeno sessanta giorni prima che la fusione sia posta in essere. In ogni caso resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. pagina 53 di 56 Allegato 2: Regolamento dei Fondi interni Regolamento del Fondo interno: DARTA TARGET EMERALD 1 - Istituzione, denominazione e scioglimento del Fondo interno La Società ha istituito e gestisce, secondo le modalità previste dal presente Regolamento, un Fondo interno denominato Darta Target Emerald (il "Fondo"), composto da un portafoglio di valori mobiliari e di altri strumenti finanziari. Detto Fondo costituisce patrimonio separato rispetto al patrimonio della Società e a quello di ogni altro Fondo dalla stessa gestito. Il valore del patrimonio del Fondo non può essere inferiore all’importo delle riserve matematiche costituite dalla Società per i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. 2 - Caratteristiche e scopo del Fondo Il Fondo mira ad ottenere una crescita del capitale nel corso del tempo, mediante una ripartizione degli investimenti tra il comparto obbligazionario/monetario e il comparto azionario, considerando anche gli investimenti in divisa diversa dall’Euro. Il Fondo è indirizzato agli Investitori-Contraenti con un orizzonte d’investimento maggiore o uguale a 10 anni. Il Fondo è denominato in Euro. 3 - Composizione dell’investimento Gli attivi sono investiti secondo le seguenti ripartizioni: - Monetario/Obbligazionario da un minimo dello 0% fino ad un massimo del 100% - Azionario da un minimo dello 0% fino ad un massimo del 100%. Essi sono investiti senza alcuna limitazione geografica. 4 - Profilo di rischio del Fondo I rischi connessi al Fondo sono quelli derivanti dalle oscillazioni del Valore delle quote in cui è ripartito il Fondo stesso, a loro volta riconducibili a quelle del valore corrente di mercato delle attività di pertinenza del Fondo, nonché dal rischio di cambio per le attività denominate in valute estere. In particolare, sono a carico del Fondo: – il rischio collegato alla variabilità dei prezzi dei titoli; a questo proposito, va segnalato che i prezzi risentono sia delle aspettative dei mercati sulle prospettive di andamento economico degli emittenti (rischio specifico), sia delle fluttuazioni dei mercati nei quali i titoli sono negoziati (rischio sistematico); – il rischio di interesse, che incide sulla variabilità dei prezzi dei titoli; – il rischio di controparte, intendendosi per tale l’eventuale deprezzamento del valore delle attività finanziarie sottostanti il Contratto, a seguito di un deterioramento del merito di credito ("rating"), ovvero della solidità patrimoniale degli emittenti; – il rischio di cambio, per gli investimenti in attività finanziarie denominate in una valuta diversa da quella in cui è denominato il Fondo, collegato alla variabilità del rapporto di cambio tra la valuta di riferimento del Fondo e la valuta in cui sono denominati gli investimenti sopra richiamati. Il Profilo di rischio associato al Fondo è medio-alto. Tale livello di rischio è determinato in base alla volatilità media annua attesa del Fondo che è pari al 15%. 5 - Costituzione e cancellazione delle quote del Fondo Il Fondo è ripartito in quote di pari Valore unitario, che vengono costituite e cancellate secondo le modalità qui di seguito indicate. La costituzione delle quote del Fondo viene effettuata dalla Società in misura non inferiore agli impegni assunti giornalmente con i Contratti le cui prestazioni sono espresse in quote del Fondo stesso. La costituzione delle quote comporta il contestuale incremento del patrimonio del Fondo, in misura pari al Controvalore in Euro delle quote costituite, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro costituzione. La cancellazione delle quote del Fondo viene effettuata dalla Società, in misura non superiore agli impegni venu- pagina 54 di 56 Allegato 2: Regolamento dei Fondi interni ti meno relativamente ai Contratti, le cui prestazioni sono espresse in quote del Fondo stesso. La cancellazione delle quote comporta il contestuale prelievo dal patrimonio del Fondo del Controvalore in Euro delle quote cancellate, in base al Valore unitario delle quote stesse, quale rilevato il giorno della loro cancellazione. 6 - Gestione del Fondo La gestione del Fondo prevede, fra le altre, un’attività di selezione, acquisto, vendita e custodia delle attività in cui sono investite le disponibilità del Fondo stesso, nonché la rendicontazione quotidiana del patrimonio netto di quest’ultimo e la pubblicazione giornaliera del Valore unitario delle quote in cui il Fondo è ripartito sul “Il Sole 24 Ore” e sul sito www.darta.ie. La gestione del Fondo può essere delegata dalla Società a società specializzate nella gestione del risparmio, che curano direttamente le scelte di investimento delle attività di pertinenza del Fondo, nel rispetto del regolamento dello stesso e secondo le istruzioni impartite dalla Società, alla quale, in ogni caso, deve essere ricondotta l’esclusiva responsabilità della gestione. Alla data di redazione del presente Regolamento dei Fondi interni, la Società ha scelto di delegare l’attività di gestione del Fondo interno a Allianz Global Investors Italia SGR S.p.A., società di gestione del risparmio appartenente al Gruppo Allianz S.p.A. Si rende noto che le eventuali somme retrocesse alla Società da società di gestione degli OICR sottostanti e gli eventuali crediti d'imposta saranno assegnati al Fondo stesso. 7 - Valore unitario delle quote Il Valore unitario delle quote del Fondo viene determinato quotidianamente dalla Società, fatta eccezione per i giorni di chiusura delle Borse Valori nazionali e/o estere. Nei giorni in cui, per circostanze di carattere eccezionale esterne alla Società, non sia possibile procedere alla predetta determinazione, la Società calcola il Valore unitario il primo giorno lavorativo utile successivo. Detto Valore unitario si ottiene dividendo il patrimonio netto del Fondo, alla data di quotazione, per il numero delle quote in cui è ripartito alla medesima data. Il patrimonio netto del Fondo viene determinato, per ciascuna data di quotazione, in base alla valorizzazione, a valori correnti di mercato, di tutte le attività di pertinenza del Fondo, al netto di tutte le passività, comprese le spese a carico del Fondo e della commissione di gestione. Sia le attività che le passività di pertinenza del Fondo, sono valorizzate a valori correnti di mercato riferiti allo stesso giorno di valorizzazione della quota o, se non disponibile, al primo giorno utile precedente: in particolare, la valutazione delle attività viene effettuata utilizzando il valore delle stesse alla chiusura delle Borse Valori nazionali e/o estere. Come anticipato all'articolo 6, il Valore unitario delle quote viene pubblicato giornalmente sul quotidiano “Il Sole 24 Ore” e sul sito www.darta.ie. 8 - Spese a carico del Fondo Le spese a carico del Fondo, applicate quotidianamente dalla Società, sono rappresentate da: a) una commissione di gestione applicata quotidianamente pari al: 1. 2,60%, su base annua, per le attività investite in Organismi di Investimento Collettivo del Risparmio (OICR) o strumenti monetari; 2. 3,20% su base annua, per le attività investite in strumenti finanziari; b) spese di amministrazione, custodia e pubblicazione del Valore unitario delle quote; c) oneri inerenti l'acquisizione e dismissione delle attività del Fondo ed oneri ulteriori di diretta pertinenza; d) spese di gestione ed altri oneri propri degli OICR in cui possono essere investite le relative disponibilità. Più precisamente, su ciascun OICR gravano le spese di pubblicazione del Valore delle relative quote, gli oneri d’intermediazione per la compravendita mobiliare, le spese legali e fiscali, le commissioni fisse di gestione nonché ogni eventuale ulteriore commissione. In particolare le commissioni fisse di gestione, espresse in percentuale sul valore giornaliero di ciascun OICR, graveranno in misura non superiore al 2,50% su base annua. L’eventuale delega di gestione del Fondo interno a società specializzate nella gestione del risparmio non com- pagina 55 di 56 Allegato 2: Regolamento dei Fondi interni porta alcun onere aggiuntivo rispetto a quelli sopra indicati. Inoltre, non sono applicate le commissioni di gestione della Società. 9 - Modifiche al Regolamento La Società si riserva di modificare il Regolamento dei Fondi interni, a seguito di variazioni della legge e/o della normativa secondaria di attuazione, nonché a seguito di una richiesta formulata in tal senso dall’Attuario Incaricato nell’interesse della clientela. Modifiche ai criteri degli investimenti, di cui al precedente punto 3, possono essere apportate con l’obiettivo di perseguire gli interessi degli Investitori-Contraenti, in relazione all’andamento dei mercati finanziari o ad altre specifiche situazioni congiunturali, e solo al fine di attuare misure più favorevoli per gli stessi. In tutti i suddetti casi resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali. pagina 56 di 56 Mod. DARTA USL2S01 PI - Parte III - Edizione Gennaio 2008 10 - Fusione con altri fondi In presenza di giustificati motivi, la Società si riserva di disporre la fusione di Darta Target Emerald con altri Fondi interni, costituiti dalla Società medesima, aventi caratteristiche similari in termini di obiettivi di investimento e di Profilo di rischio. Le modalità con le quali viene realizzata tale operazione sono comunicate agli Investitori-Contraenti almeno sessanta giorni prima che la fusione sia posta in essere. In ogni caso, resta fermo quanto previsto all’art. 13 delle Condizioni contrattuali.