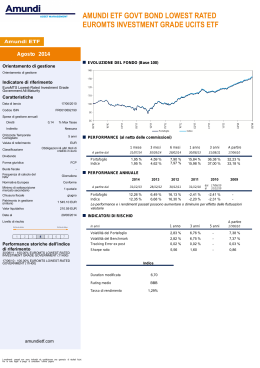

NUMERO 1600 - 111 MARZO 2014 2 3 4 6 8 9 Mercato ETF E’ sempre più corsa verso gli ETF a reddito fisso. Record di afflussi a febbraio Pillole ETF A Parigi tre ETF double short sui titoli di Stato Deutsche Bank propone 4 ETF su rischio tassi Tema caldo Sul toro di Wall Street andando anche a leva tre sul Nasdaq 100 Focus Banca IMI Rientra l’effetto valute difensive sulle tensioni in Ucraina ETF in cifre ETF Plus: migliori, peggiori e più scambiati a uno e sei mesi Commento agli ETF Corrono gli ETF clean energy e su Indonesia. Tonfo per quelli legati alla Russia A leva tre sul Nasdaq È disponibile la nuova app di ETF news per il tuo Ipad, è gratis! a cura di Titta Ferraro MERCATO ETF Interesse record verso gli ETF a reddito fisso Gli ETF a reddito fisso verso un ruolo più importante nei portafogli degli investitori. Secondo un nuovo rapporto di Greenwich Associates i replicanti legati a indici obbligazionari sono pronti ad assumere un ruolo più importante nei portafogli istituzionali che stanno implementando cambiamenti radicali al loro portafoglio a reddito fisso in risposta ai cambiamenti normativi post-crisi dei mercati obbligazionari, all’attuale contesto dei tassi d’interesse e alle aspettative di futuri aumenti dei tassi. “Gli investitori istituzionali si muovono per trovare nuove fonti di rendimento e gli attuali utilizzatori di ETF a reddito fisso prevedono di aumentare il loro uso”, rimarca Andrew McCollum, consulente di Greenwich Associates. Circa il 60% degli istituzionali destinano più del 10% delle loro attività gli ETF reddito fisso, di cui quasi un terzo alloca tra il 10% e il 30%. Inoltre un terzo degli istituzionali che già usa gli ETF obbligazionari si è mostrato propenso ad aumentarne il peso nel proprio portafoglio. Intanto lo scorso mese ha visto flussi record sugli ETP sul reddito fisso, pari a 19,6 miliardi di dollari, complici le aspettative del perdurare di un contesto caratterizzato da bassi tassi di interesse e bassa inflazione. Dal report “ETP Landscape – Industry Highlights” di BlackRock sull’andamento del mercato degli ETP nel mese di febbraio emerge un interesse generalizzato per il reddito Il mix di bassi tassi e bassa inflazione ha contribuito a far registrare afflussi record verso i replicanti obbligazionari, in particolare verso gli ETF che consentono di investire nei titoli del Tesoro statunitense 2 fisso. In particolare gli ETF a breve scadenza hanno registrato un mese record con afflussi per 7,4 miliardi di dollari. Gli ETF che consentono di investire nei titoli del Tesoro statunitense hanno registrato flussi positivi per 11,4 miliardi di dollari, mentre quelli relativi al segmento obbligazionario corporate investment grade un totale di 3,6 miliardi di dollari, a cui si aggiungono i 1,4 miliardi di dollari relativi all’obbligazionario high yield. Lo scorso 11 febbraio la prima audizione di Janet Yellen, nuovo presidente della Federal Reserve, di fronte alla Commissione servizi finanziari del Congresso statunitense ha giocato un ruolo di spartiacque. Infatti se nei primi 10 giorni del mese i rimborsi relativi agli ETP azionari avevano raggiunto i 21,2 miliardi di dollari, mentre la raccolta sul reddito fisso era positiva per 16,8 miliardi di dollari, risultato di un atteggiamento attendista da par- te degli investitori a seguito della volatilità del mercato registrata a partire da gennaio. Successivamente, la tendenza si è invertita con l’azionario in recupero con flussi positivi per 27,1 miliardi di dollari (principalmente sull’azionario USA), mentre la raccolta obbligazionaria si è rallentata, ma apportando flussi addizionali pari a 2,8 miliardi di dollari. Anche relativamente al mercato italiano degli ETF, l’obbligazionario si conferma l’asset class che attira i maggiori flussi. “Si sono registrati significativi nuovi investimenti sugli ETF dei Paesi emergenti, con una preferenza per il debito emesso in valuta forte – rimarca Emanuele Bellingeri, responsabile per l’Italia di iShares - . Per quanto riguarda invece i paesi sviluppati, si registra una concentrazione sui prodotti che consentono di investire nei titoli governativi europei a breve scadenza area e sugli high yiled dei Paesi sviluppati”. A Parigi 3 nuovi ETF Double Short su titoli di stato Lyxor Asset Management ha quotato a Parigi 3 ETF Double Short su titoli di stato di Stati Uniti (Lyxor UCITS ETF Daily Double Short 10Y US Treasury – C – USD), Giappone (Lyxor UCITS ETF Daily Double Short 10Y Japan Govt Bonds – C-USD) e Gran Bretagna (Lyxor UCITS ETF Daily Double Short 10Y UK GILTS – C-GBP). Al momento la quotazione non è prevista su Borsa Italiana. “In un momento in cui ci si può aspettare solo una maggiore volatilità dei prezzi delle obbligazioni – ha commentato François Millet, Product Line Manager ETF & Indexing di Lyxor – riteniamo che sia opportuno proporre nuovi strumenti che consentano agli investitori di proteggere i loro portafogli contro il rischio di rialzo dei tassi. Tali strumenti si adattano ai vari tipi di portafogli e aiuteranno gli investitori ad evitare i vincoli operativi derivanti da investimenti in derivati”. Poker di db x-trackers contro il rischio di rialzo dei tassi di interesse Deutsche Asset & Wealth Management (DeAWM), divisione di gestione patrimoniale del gruppo Deutsche Bank, ha lanciato sul mercato tedesco (Xetra) una gamma di ETF obbligazionari che consentono agli investitori di coprirsi contro il rischio di rialzo dei tassi di interesse di mercato. L’offerta include una nuova versione, interest rate hedged, dell’ETF che investe nei titoli di Stato europei a più alto rendimento. Si tratta del db x-trackers II iBoxx Sovereigns Eurozone Yield Plus UCITS – 2C Interest Rate Hedged; il db x-trackers II iBoxx EUR Liquid Corporate UCITS ETF – 2C Interest Rate Hedged; il db x-trackers II iBoxx EUR Liquid Corporate Non-Financials UCITS ETF – 2C Interest Rate Hedged e il db x-trackers II iBoxx EUR Liquid Corporate Financials UCITS ETF – 2C Interest Rate Hedged. Le nuove classi di ETF sono concepite per quegli investitori che desiderano mantenere piena esposizione ai mercati obbligazionari sottostanti, ma che allo stesso tempo temono un rialzo dei tassi di interesse. “Con i tassi di interesse in Europa ai minimi storici, è fondamentale cercare di offrire soluzioni che proteggano l’investimento obbligazionario in vista di un mutamento delle aspettative sui tassi di interesse, anche alla luce di un rafforzamento del tapering e di possibili segnali di un’ulteriore miglioramento dei fondamentali economici dei paesi sviluppati, Europa inclusa”, ha commentato Mauro Giangrande, responsabile del Passive Distribution di DeAWM in Italia. 3 db x-trackers CSI 300 UCITS ETF La Cina a portata di mano 1 News Deutsche Asset & Wealth Management F a ET rop de u an n E gr i ù 00 pi 3 Il SI lC su NEWS DAL MONDO ETF Con il db x-trackers CSI 300 UCITS ETF è possibile investire con un’unica transazione in un RCPKGTGOQNVQFKXGTUKɦECVQFKC\KQPKFGNNC%KPCEQPVKPGPVCNG.oKPFKEG%5+EQORTGPFGKPHCVVK le A-shares emesse da società cinesi quotate nelle borse di Shanghai e Shenzhen, denominate KP4GPOKPDKGCNVTKOGPVKFKɨ EKNOGPVGCESWKUVCDKNKFCEQNQTQEJGPQPTKUKGFQPQKP%KPC Con un patrimonio gestito di quasi un miliardo di dollari in continua crescita, il db x-trackers CSI 300 UCITS ETF è il più grande ETF creato per replicare l’indice CSI 300 in Europa1. 1 Nome del prodotto ISIN Codice di neg. TER Dividenti db x-trackers CSI 300 UCITS ETF (1C) LU0779800910 XCHA 0,50% Capitalizzazione Fonte: DB ETF Ricerca, marzo 2013 www.dbxtrackers.it Prima dell’adesione leggere il documento di quotazione, il prospetto ed il KIID del comparto rilevante. Avvertenze – Potete ottenere gratuitamente tali documenti presso Deutsche Bank AG, Via Turati 27, 20121 Milano e sul sito www.dbxtrackers.com. db x-trackers è un marchio commerciale di proprietà di Deutsche Bank AG. Gli ETF descritti nel presente opuscolo informativo sono azioni di db x-trackers II, una società d’investimento costituita ai sensi del diritto lussemburghese nella forma di Société d’Investissement à Capital Variable (SICAV). Deutsche Bank AG e lo sponsor degli indici non rilasciano alcuna dichiarazione o garanzia circa i rendimenti che possono essere ottenuti dall’utilizzo del relativo indice. Le informazioni contenute nel presente documento sono destinate esclusivamente all’utilizzo in Italia. La pubblicazione del presente documento PQPEQUVKVWKUEGWPCOQFCNKV¼FKQɥGTVCCNRWDDNKEQFCRCTVGFK&GWVUEJG$CPM#)GPQPEQUVKVWKUEGQKPVGPFGHQTPKTGCNEWP giudizio, da parte della stessa, sull’opportunità dell’eventuale investimento ivi descritto. I prodotti descritti adottano una struttura swap based. Si prega di far rifermento alla sezione “Rischio di Controparte” presente nel Documento di Quotazione e nel Prospetto per una descrizione dettagliata dello stesso e delle tecniche per ridurlo attraverso il rilascio di una garanzia. Deutsche Asset & Wealth Management racchiude in sé tutte le attività di asset management and wealth management EQPFQVVGFC&GWVUEJG$CPM#)GFCNNGUWGɦNKCNKGUWEEWTUCNK&GWVUEJG#UUGV9GCNVJ/CPCIGOGPVHQTPKUEGRTQFQVVKGUGTXK\K CNNCRTQRTKCENKGPVGNCVTCOKVGWPCQRKÕUQIIGVVKIKWTKFKEKEJGRQUUQPQGUUGTGKPFGPVKɦECVKFCKENKGPVKCNNoKPVGTPQFGKEQPVTCVVK CEEQTFKOCVGTKCNKFKQɥGTVCQCNVTCFQEWOGPVC\KQPGRGTVKPGPVGCVCNKRTQFQVVKQUGTXK\K a cura di Titta Ferraro TEMA CALDO Sul toro di Wall Street andando anche leva 3 sul Nasdaq Compleanno con record. Sono da poco scoccati i 5 anni dall’inizio del lungo rally borsistico che ha portato lo S&P 500, indice guida di Wall Street, a guadagnare il 177% ritoccando più volte i propri massimi storici in questo primo scorcio del 2014 nonostante l’emergere di alcune tensioni sui mercati, da ultimo il rischio di una guerra in Ucraina. Ma ora che il mercato toro sta entrando nel suo sesto anno, gli investitori possono continuare a guardare con fiducia alle azioni? “Non L’indice tecnologico sono più a statunitense anche buon mercato e in questo primo sarà necessaria scorcio di 2014 si sta una crescita mostrando capace economica più di sovraperformare forte per guidare rispetto a Dow Jones nuovi rialzi e S&P 500. Da Boost commenta Russ un ETP per prendere K o e s t e r i c h , chief posizione a leva global i n v e s t m ent sul Nasdaq 100 strategist di BlackRock - ma crediamo che i prezzi delle azioni sono più propensi a salire ancora che a scendere”. 4 Marcia in più per il Nasdaq 100 Niente record per il tecnologico Nasdaq che comunque veleggia sui massimi dal lontano 2001, ossia dai tempi della bolla internet di inizio millennio. I massimi storici del marzo 2000 sono ancora abbastanza lontani ma quello che salta all’occhio è la costante capacità dell’indice tecnologico di sovraperformare rispetto agli altri indici principali di Wall Street. Partendo dai minimi di periodo toccati il 9 marzo 2009, il Nasdaq 100 vanta un eloquente +255% rispetto al già citato +177% dello S&P 500. Marcia in più che è stata marcata negli scorsi anni beneficiando del traino offerto prima dal rally incessante di Apple, divenuta la società a maggior capitalizzazione del mondo. Nel 2013 invece a fare la voce grossa è stata Google con il raddoppio del Nasdaq 100 vs S&P 500 negli ultimi 5 anni 300 NASDAQ 100 Stock Index S&P 500 Index 250 200 150 100 50 0 2009 2010 2011 2012 2013 2014 Fonte: Bloomberg A leva 3 (anche short) Tra le ultime novità del mercato ETFPlus ci sono i nuovi replicanti targati Boost ETP, emittente specializzato in strumenti a leva long e short recentemente passata sotto il controllo della statunitense WisdomTree. A fine febbraio hanno fatto il loro debutto sul segmento sul segmento ETC/ETN del mercato ETFplus di Replicanti sul Nasdaq 100 Negli anni è cresciuta per quantità e qualità l’offerta Borsa Italiana sei nuovi replicanti di Boost, due di ETF atti a catturare le performance della più grande dei quali si rifanno proprio al Nasdaq 100. Il Boost piazza finanziaria del pianeta e tra questi quelli sul NASDAQ 100 3x Leverage Daily presenta una leva tecnologico Nasdaq. Sul mercato ETFPlus di Piazza tre al rialzo, mentre il Boost NASDAQ 100 3x Short Affari sono cinque i replicanti che permettono di Daily consente una leva tre al ribasso. Gli ETP leva avere un’esposizione completa sui titoli delle società tre offrono un ritorno triplo sui movimenti giornalieri, hi-tech statunitensi e tutti hanno come sottostante long o short, degli indici azionari o sulle commodity il Nasdaq 100, composto dai 100 titoli a maggiore prese a riferimento. Pertanto se il Nasdaq 100 in una capitalizzazione quotati sul Nasdaq. Oltre alle determinata seduta registra un guadagno dell’1%, il differenze a livello di costi fissi e metodologia di Boost NASDAQ 100 3x Leverage Daily salirà del 3% replica dell’indice sottostante, c’è un ETF (Amundi mentre il Boost NASDAQ 100 3x Short Daily perderà Nasdaq-100 Eu Hed Daily Ucits ETF) che permette il 3% (al netto di commissioni e aggiustamenti). La di neutralizzare l’effetto delle fluttuazioni del cambio performance degli ETP a leva viene calcolata sulla euro/dollaro. La copertura valutaria (hedging) è base dei rendimenti giornalieri composti, pertanto i indicata soprattutto per chi teme una prolungata fase rendimenti misurati su periodi maggiori di un giorno di apprezzamento dell’euro rispetto al dollaro Usa. possono discostarsi da quelli offerti dall’indice di Di contro quelli classici sono da preferire in casi di riferimento (effetto compounding), in particolare in periodi caratterizzati da elevata volatilità. Si tratta dollaro forte. quindi di strumenti finanziari idonei a investitori sofisticati che comprendono i rendimenti a leva e composti. I sei nuovi ETP proposti a Milano da Boost Le nuove proposte di Boost, Asset class ISIN annoverano anche due ETP legati NOME ETF ISIN Codice Neg. TER Boost NASDAQ 100 3x Leverage Daily IE00B8W5C578 QQQ3 0,75% alle large cap statunitensi (leva tre Boost NASDAQ 100 3x Short Daily IE00B8VZVH32 QQQS 0,80% al rialzo per il Boost US Large Cap Boost US Large Cap 3x Leverage Daily IE00B7Y34M31 3USL 0,75% 3x Leverage Daily e leva tre al Boost US Large Cap 3x Short Daily IE00B8K7KM88 3USS 0,80% ribasso per il Boost US Large Cap Boost Natural Gas 2x Short Daily IE00B94QL251 2NGS 0,70% 3x Short Daily. Poi due ETP short Boost Silver 2x Short Daily IE00B94QL921 2SIS 0,70% Fonte: BOOST ETP leva due su gas naturale e argento. proprio valore in Borsa nel giro di 2 anni e +45% considerando solo gli ultimi 12 mesi. Il colosso dei motori di ricerca ha così scalato la classifica di Wall Street per capitalizzazione strappando a Exxon Mobil il secondo posto. 5 Nasdaq 100, i giganti Apple e Google fanno la parte del leone Apple si conferma il titolo di maggior peso all’interno del Nasdaq 100 con l’11,37% del totale (dati al 31 gennaio 2014), seguita da Google (8,25%) che con il rally nell’ultimo anno ha scalzato Microsoft (7,98%) che ora si deve “accontentare” della terza piazza a livello di peso nell’indice. Subito ai piedi del podio Amazon (4,15%) e Qualcomm (3,17%). Tra i titolo più rappresentativi ci sono poi altri nomi storici quali Intel e Cisco System. Tra le new entry degli ultimi anni c’è Facebook, entrata a fine 2012 e che già conta per quasi il 3% in scia al rally prepotente dell’ultimo anno (+155% il saldo a 12 mesi). LE 5 BIG DI MAGGIOR PESO SUL NASDAQ 100 Peso su indice Performance a 12 mesi 11,37% 21,20% 8,25% 45,10% 7,98% 35,70% 4,15% 36,60% 3,17% 15,50% FOCUS BANCA IMI Collegati al sito www.bancaimi.it per leggere tutte le ricerche o ascoltare i risultati con il servizio Podcast L’APPROFONDIMENTO DI BANCA IMI Rientra l’effetto valute difensive sulle tensioni in Ucraina Il nuovo nulla di fatto da parte della Bce, con tassi fermi allo 0,25%, ha fatto scattare gli acquisti sull’euro salito fino a quota 1,39 rispetto al dollaro. La crisi Ucraina ha fatto scattare l’allarme sui mercati con gli investitori tornati ad acquistare lo yen in ottica difensiva. EUR - Tassi e policy invariati, euro in rialzo Cambio EUR vs. USD, GBP e JPY (da gennaio 2008) 135 EUR/USD EUR/GBP EUR/JPY 125 115 105 95 85 75 65 gen-08 gen-10 gen-12 gen-14 Fonte: Thomson Reuters-Datastream Previsioni tassi di cambio Cambio EURO EUR/USD EUR/GBP EUR/JPY VALUTE GBP/USD USD/JPY GBP/JPY 6 1M 3M 6M 12M 24M 1,36 0,82 140 1,34 0,81 141 1,29 0,79 138 1,28 0,76 140 1,27 0,75 133 1,65 103 170 1,63 105 170 1,66 107 175 1,68 109 175 1,70 105 185 Fonte:Previsioni Servizio Studi e Ricerche Intesa Sanpaolo Il Consiglio Direttivo della Banca Centrale Europea ha lasciato invariato sia il tasso di rifinanziamento principale allo 0,25% sia il corridoio dei tassi di riferimento: il tasso sui depositi resta allo 0% e il tasso di rifinanziamento marginale allo 0,75%. Vista la veloce evoluzione dello scenario, la BCE ha deciso di attendere prima di prendere ulteriori decisioni in senso espansivo. La BCE ha dunque mantenuto invariati i livelli dei tassi d’interesse, pur essendo stata discussa una possibile riduzione, e non ha adottato provvedimenti aggiuntivi. Il forte movimento dell’euro, dopo le turbolenze dai Paesi Emergenti e in seguito alla corsa alle divise rifugio come dollaro e yen, si è registrato in modo identico nel caso della crisi in Ucraina, ma il calo vistoso contro dollaro (sotto 1,35 a gennaio) non si è verificato. Alla luce della posizione BCE e dopo il finale del 2013 all’insegna della forza del cambio EUR/USD in area 1,39, come nelle ultime ore, le stime di breve sono confermate a 1,36 (1,34 a 3 mesi). USD - La Fed proseguirà il tapering Il Beige Book pubblicato in preparazione per la riunione Fed del prossimo 19 marzo segnala espansione dell’attività nella maggior parte dei distretti. nonostante il clima rigido, specie nel Midwest americano, abbia frenato le vendite al dettaglio e quelle di auto in molte aree. Il dollaro si è rafforzato sul finire di gennaio 2014, fino al record di 1,3477 contro euro sulla scia delle turbolenze che hanno interessato le valute emergenti. La tensione generata sui mercati dallo scontro Russia-Ucraina ha invece solo blandamente favorito il dollaro (cambio euro/dollaro sceso sotto area 1,37), con uno svolgimento solo limitato del proprio ruolo di valuta difensiva. Gli operatori restano concentrati sull’incontro della Fed del 19 marzo con la prima conferenza stampa del nuovo Presidente, Janet Yellen per avere maggiori spunti circa il prosieguo del tapering. FOCUS BANCA IMI Collegati al sito www.bancaimi.it per leggere tutte le ricerche o ascoltare i risultati con il servizio Podcast GBP - BoE: APT e tassi ancora invariati Il meeting della Banca d’Inghilterra si chiude ancora una volta senza alcuna novità: la BoE lascia invariato il costo del denaro allo 0,5% (tasso raggiunto a marzo 2009) e la grandezza del programma di acquisto titoli APF (Asset Purchase Facility), a 375 miliardi di sterline. La ripresa dell’economia interna appare solida e costante, questo potrebbe spingere la BoE ad una possibile modifica della propria politica sui tassi, a partire dal tardo 2015, anticipando forse la BCE e allineandosi maggiormente alle aspettative sulla Fed. La reazione più visibile sui mercati, di questo quadro ipotetico, appare essere il rafforzamento della sterlina sia contro euro sia contro dollaro, in corso già da qualche settimana. 7 JPY - BoJ espansiva, yen in rafforzamento sulla crisi ucraina I principali dati macroeconomici di inizio anno hanno espresso segnali positivi e hanno confermato l’attesa accelerazione dell’attività domestica, sostenuta anche dalla prospettiva del rialzo dell’imposta sui consumi ad aprile, che spinge i soggetti ad anticipare le scelte di spesa favorendo la produzione e il recupero del ciclo. Governo e BoJ concordano nel restare il più possibile accomodanti e favorire così la ripresa interna a scapito di uno yen strutturalmente debole. La valuta nipponica deve il rialzo degli ultimi giorni esclusivamente all’escalation sul fronte russo-ucraino che ne ha accresciuto l’appeal presso gli operatori avversi al rischio. Interesse che pare venire meno in coincidenza con l’intervento diplomatico e il raffreddamento delle tensioni nell’area. O n e - t o - O n e C o n f e r e n c e s P i t c h e s R o u n d Ta b l e s EUROPEAN EXCHANGE TRADED FUNDS EVENT Paris Brussels Frankfurt Geneva London Madrid Milan Paris - 18 march 2014 [email protected] www.europeanetfevent.com European ETF Event 2014 in Paris 2nd 200 edition with more than participants We are happy to announce that the 2nd edition of the European ETF Event, created and organized by CF&B Communication will be held next March 18th, with again Euronext as a Prime Partner. Following the success of the first edition which gathered over 200 participants, the 2014 European ETF Event is primarily devoted to European ETF issuers, market makers, and specialized investors as well. On top of expert conferences, one-to-one meetings will be organized prior to the Event. Among the 2013 edition's participants: Euronext, SPDR, Unicredit, Amundi ETF, AMF, THEAM Easy ETF, HSBC, KCG, Swiss & Global - Julius Baer Funds, Etfgi, Lyxor, ETF Securities, Db X-trackers ETFs, Powershares, London Stock Exchange, MTS, FTSE, STOXX, CEE Stock Exchange, Susquehanna International Securities, ... We will be very pleased to welcome you to the forthcoming 2nd edition. Created and Organized by Media Partner To get detailed information: www.europeanetfevent.com For any queries pertaining to your participation in 2014, please contact Caroline Gilliume, [email protected] or [email protected] OSSERVATORIO ETF I MIGLIORI A 1 MESE La pagina dei numeri di ETF News Europa - Indice EuroStoxx 50 Usa - Indice S&P 500 1900 3200 1850 1800 1750 3000 1700 1650 2800 1600 2600 set-13 ott-13 nov-13 dic-13 CHIUSURA Eurostoxx50 Ftse Mib Dax30 Ftse100 3 MESI 3093 20753 9266 6689 4,86 15,37 2,21 2,40 gen-14 feb-14 mar-14 VARIAZIONE% 6 MESI 12 MESI 7,93 18,07 9,20 1,15 13,68 28,86 16,20 2,47 Far East - Indice Nikkei 1550 set-13 ott-13 nov-13 CHIUSURA Dow Jones S&P 500 Nasdaq Russell 2000 16453 1878 3703 1203 dic-13 gen-14 3 MESI 3,63 5,33 6,84 8,99 feb-14 mar-14 VARIAZIONE% 6 MESI 12 MESI 7,13 11,13 16,56 13,76 13,65 20,62 31,81 27,38 Commodity - Indice CRB 17000 320 16000 300 15000 280 14000 13000 set-13 ott-13 nov-13 CHIUSURA Giappone Cina Russia Brasile 15120 824 1159 46244 dic-13 3 MESI -1,88 -6,53 -19,57 -9,06 gen-14 feb-14 mar-14 VARIAZIONE% 6 MESI 12 MESI 5,54 -1,33 -18,45 -15,00 23,28 0,19 -25,98 -22,23 260 set-13 ott-13 nov-13 CHIUSURA Crb Petrolio Wti Oro Cacao 307 101 1342 472 dic-13 3 MESI 8,89 4,14 7,16 9,10 gen-14 feb-14 mar-14 VARIAZIONE% 6 MESI 12 MESI 5,27 -5,66 -1,09 -1,93 3,82 10,22 -14,54 -35,94 Nelle tabelle sono riportati solamente gli Etf quotati sul segmento ETFplus di Borsa Italiana Spa. I dati sono elaborati su base quindicinale. Il trend indicato nelle ultime due colonne è dato dall’incrocio di due medie mobili. Per quella di breve periodo, l’indicazione è positiva tutte le volte che la media mobile esponenziale a 5 giorni perfora verso l’alto quella a 20 giorni mentre è negativa ogni volta che la media a 5 giorni perfora verso il basso quella a 20 giorni. Per quello di medio termine l’indicazione è positiva tutte le volte che la media mobile esponenziale a 20 giorni perfora verso l’alto quella a 50 giorni mentre è negativa ogni volta che la media a 20 giorni perfora verso il basso quella a 50 giorni. 8 Powershares Global Clean Ene Db X-Trackers Msci Indonesia Lyxor Etf Msci Indonesia Lyxor Etf Ftsemib Daily Lev Db X-Trackers Cnx Nifty Ucit I MIGLIORI A 6 MESI Lyxor Etf Ftsemib Daily Lev Etfx Ftse Mib Leveraged 2X Lyxor Etf Ftse Athex 20 Powershares Global Clean Ene Lyxor Ucits Etf Daily Levera I PEGGIORI A 1 MESE Db X-Trackers Msci Russia Ca Lyxor Ucits Etf Russia Dj Ishares Msci Russia Adr/Gdr Rbs Market Access Daxglobal Db X-Trackers Msci Em Easter I PEGGIORI A 6 MESI Etfx Ftse Mib Super Sh St 2X Lyxor Etf Ftsemib Daily 2Xsh Db X-Trackers S&P 500 2X Inv Ishares Msci Turkey Rbs Market Access Dow Jones I PIÙ SCAMBIATI / QUANTITÀ Lyxor Etf Ftsemib Daily Lev Lyxor Etf Ftsemib Daily 2Xsh Lyxor Etf Ftse Mib Ishares S&P 500-Inc Ishares Ftse Mib-Inc I PIÙ SCAMBIATI / VALORE Lyxor Etf Ftse Mib Lyxor Etf Ftsemib Daily Lev Lyxor Etf Ftsemib Daily 2Xsh Ishares Euro Stoxx 50 Ucits Ishares Ftse Mib-Inc PREZZO € VOLUMI PER % 1 MESE PER % 6 MESI TREND BT TREND MT 4,95 9,905 89,9 10,06 78,39 15872 12425 719 3244621 913 11,49 10,55 9,67 8,58 8,02 26,28 5,15 4,58 37,06 9,47 = 10,06 92,00 2,09 4,95 177,16 3244621 6333 265276 15872 1908 8,58 7,93 6,33 11,49 4,45 37,06 36,44 27,28 26,28 25,73 17,25 23,88 65,36 33,21 4,97 19173 63174 3907 300 88 -15,94 -14,93 -14,91 -14,36 -10,81 -23,16 -21,33 -22,17 -20,74 -15,79 26,95 12,44 4,35 19,56 113,88 30998 1914720 332721 27880 130 -9,23 -9,20 -8,42 -4,89 -5,16 -33,88 -33,06 -26,21 -24,30 -23,42 10,06 12,44 20,78 13,50 12,47 3244621 1914720 1667477 877202 470928 8,58 -9,20 4,36 2,06 4,53 37,06 -33,06 18,22 7,17 16,60 20,78 10,06 12,44 31,13 12,47 39299230 34839880 25950420 7566257 6639494 4,36 8,58 -9,20 0,50 4,53 18,22 37,06 -33,06 8,37 16,60 = Fonte: Bloomberg - dati aggiornati al 11/03/2014 OSSERVATORIO ETF Il Commento agli ETF Msci Russia, -15% circa invece per il Rally degli indici legati alle energie pulite. Lyxor Ucits Etf Russia e l’Ishares Msci L’analisi dell’ultimo mese vede infatti in Russia Adr/Gdr. I peggiori a sei mesi con testa un ETF sul global clean energy. Il ribassi superiori al 33% sono l’Etfx Ftse Powershares Global Clean Energy segna Mib Super Short 2X e il Lyxor Etf Ftsemib un +11,49% nel’ultimo mese e anche Daily 2Xshort. l’iShares Global Clean Tra i prodotti più Energy (+7,32%) si segnala Energia pulita e scambiati per numero tra i migliori 10 ETF Indonesia i temi di pezzi spiccano dell’ultimo mese. Secondo e terzo gradino più gettonati, a sei sempre i prodotti legati del podio per due ETF mesi si confermano a Piazza Affari. Il Lyxor sull’Indonesia: il Db in testa gli ETF a Etf Ftse Mib Daily Leverage primeggia con X-Trackers Msci Indonesia leva sul Ftse Mib. una media giornaliera (+10,55%) e il Lyxor ETF Tonfo degli ETF di 3,24 milioni di pezzi. Msci Indonesia (+9,67%). legati alla Russia Seguono il Lyxor Etf A sei mesi svettano ancora Ftse Mib Daily 2X una volta i prodotti a leva Short con transazioni al rialzo su Ftse Mib: medie per 1,91 milioni di pezzi e poi il +37% sia per il Lyxor Etf Ftsemib Daily Lyxor Etf Ftse Mib con scambi per 1,66 Leverage e +36,4% per l’Etfx Ftse Mib milioni di pezzi. Tra i più scambiati per Leveraged. Segue con un +27,28% il controvalore emerge il Lyxor Etf Ftse Mib Lyxor Etf Ftse Athex 20. con transazioni per 39,3 milioni di euro. L’escalation di tensioni tra Ucraina e Seconda e terza piazza rispettivamente Russia non ha mancato di penalizzare per il Lyxor Etf Ftsemib Daily Leverage i replicanti legati all’azionario russo. La con 34,8 milioni di euro e il Lyxor Etf classifica dei peggiori dell’ultimo mese di Ftse Mib Daily 2x Short con transazioni contrattazioni vede infatti tre ETF sulla per 25,9 milioni di euro. Russia: quasi -16% per il Db X-Trackers La presente newsletter ETF News ha carattere puramente informativo e non rappresenta né un’offerta né una sollecitazione ad effettuare alcuna operazione di acquisto o vendita di strumenti finanziari. Il Documento è stato preparato da Brown Editore S.p.A (l’editore) in completa autonomia e riflette quindi esclusivamente le opinioni e le valutazioni dell’Editore stesso. Il presente Documento è distribuito per posta elettronica a chi è iscritto ai servizi di newsletter di Finanza.com ed a chi ne ha fatto richiesta, è destinato al pubblico indistinto e non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta di Brown Editore S.p.a. Qualsiasi informazione, opinione, valutazione e previsione contenute nel presente Documento è stata ottenuta da fonti che gli Editori ritengono attendibili, ma della cui accuratezza e precisione l’editore non potrà essere ritenuto responsabile né possono assumersi responsabilità alcuna sulle conseguenze finanziarie, fiscali o di altra natura che potrebbero derivare dall’utilizzazione di tali informazioni. 9 MESSAGGIO PUBBLICITARIO SG CERTIFICATE a LEVA FISSA 7 su EURO STOXX 50 Tipologia Nome LEVA FISSA +7x SG EURO STOXX 50 +7x Daily Leverage Certificate DE000SG458H8 Codice ISIN Codice Negoziazione SX507L LEVA FISSA -7x SG EURO STOXX 50 -7x Daily Short Certificate DE000SG458J4 SX507S LEVA FISSA +7x SG FTSE MIB +7x Daily Leverage Certificate DE000SG409M1 SMIB7L LEVA FISSA -7x SG FTSE MIB -7x Daily Short Certificate DE000SG409N9 SMIB7S Société Générale è il 1° emittente di Certificati a Leva Fissa in Italia con una quota di mercato dell’86% ed un’ampia gamma che ha raggiunto quota 15 strumenti con la quotazione su Borsa Italiana dei due nuovi SG Certificate su EURO STOXX 50 a leva fissa +7x e -7x: i nuovi Certificati si affiancano a quelli a leva 7x su FTSE MIB (fonte: Borsa Italiana, anno 2013). I due SG Certificate a leva 7 replicano indicativamente (al lordo dei costi) la performance giornaliera dell’indice EURO STOXX 50 TR moltiplicata per +7 (ovvero per -7)a e possono essere utilizzati per strategie di trading (al rialzo o al ribasso) e di copertura (hedging) con un basso consumo di capitale (grazie alla leva elevata). La leva 7 è fissa, viene ricalcolata ogni giorno ed è valida solo intraday e non per periodi di tempo superiori al giorno (c.d. compounding effect)b. La liquidità degli SG Certificate a leva 7 è fornita da Société Générale. Questi certificati sono altamente speculativi e presuppongono un approccio all’investimento di breve termine. Maggiori informazioni sui certificati sono disponibili su: www.sginfo.it/levafissa e su www.warrants.it Per informazioni: 790491 E-mail: [email protected] (a) I Certificates realizzano rispettivamente un’esposizione (calcolata decurtando le commissioni e i costi necessari per l’implementazione della strategia, come previsto dai Final Terms del prodotto) con leva giornaliera +7 alla performance dell’indice “EURO STOXX 50 Net Total Return” e con leva giornaliera -7 alla performance dell’indice “EURO STOXX 50 Gross Total Return”. (b) Il ribasamento giornaliero della leva causa il cosiddetto compounding effect (effetto dell’interesse composto) e pertanto i due certificati replicano indicativamente (al lordo dei costi) la performance dell’indice EURO STOXX 50 TR moltiplicata per +7 o -7 solo durante la singola seduta di negoziazione (e non per periodi superiori). Nel caso in cui si mantenga la posizione nel certificato per più giorni, è opportuno rivedere ogni mattina tale posizione incrementandola o diminuendola al fine di riportarla in linea con le proprie esigenze di trading o di copertura. Questo è un messaggio pubblicitario e non costituisce sollecitazione, offerta, consulenza o raccomandazione all’investimento. Il valore del certificato può aumentare o diminuire nel corso del tempo ed il valore di rimborso del prodotto può essere inferiore al valore dell’investimento iniziale. Nello scenario peggiore, gli investitori possono perdere fino alla totalità del capitale investito. Relativamente ai prodotti menzionati, emessi da Société Générale Effekten, Société Générale funge da Garante ed agisce come Calculation Agent. Per maggiori informazioni si vedano i relativi Final Terms. Prima dell’investimento leggere attentamente il relativo Prospetto di Base, approvato dalla CSSF in data 24 luglio 2013, e le pertinenti Condizioni Definitive (Final Terms) disponibili sul sito www.warrants.it e presso Société Générale - via Olona 2, 20123 Milano, ove sono illustrati in dettaglio i meccanismi di funzionamento, i fattori di rischio ed i costi.

Scarica