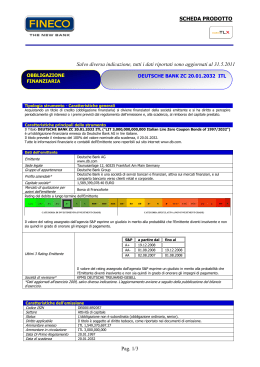

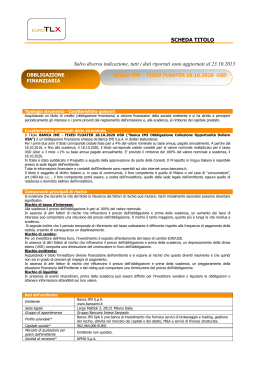

SCHEDA PRODOTTO

Salvo diversa indicazione, tutti i dati riportati sono aggiornati al 10.12.2014

OBBLIGAZIONE

CORPORATE - LOAN

PARTICIPATION NOTE

GAZ CAPITAL 3.389% 20.03.2020 EUR

Tipologia strumento - Caratteristiche generali

Acquistando un titolo di credito (obbligazione corporate - loan participation note) si diviene finanziatori della società emittente e si ha

diritto a percepire periodicamente gli interessi o i premi previsti dal regolamento dell'emissione e, alla scadenza, al rimborso del

capitale prestato. In particolare, il Loan Participation Note è un titolo rappresentativo della partecipazione ad un prestito erogato

dall'Emittente.

Caratteristiche principali dello strumento

Il Titolo GAZ CAPITAL 3.389% 20.03.2020 EUR ("Issue of EUR 1,000,000,000 3.389 per cent. Loan Participation

Notes due 2020") è un'Obbligazione Corporate - Loan Participation Note emessa da Gaz Capital S.A. in Euro.

Il titolo corrisponde cedole fisse, pagate con frequenza annuale, pari a 3.389% del valore nominale su base annua e prevede il

rimborso del 100% del valore nominale alla scadenza, il 20.03.2020.

Poiché il titolo è stato emesso da GAZ Capital S.A. esclusivamente per finanziare la società Open Joint Stock Company Gazprom,

l'emittente è obbligato ad onorare i propri impegni di pagamento nella misura in cui Open Joint Stock Company Gazprom effettua i

pagamenti dovuti all'Emittente. A tutela dei diritti degli investitori nei confronti di GAZ Capital S.A. e Open Joint Stock Company

Gazprom è istituito un Trust, Deutsche Bank Trust Company Americas.

Tutte le informazioni finanziarie e contabili dell'Emittente sono reperibili sul sito internet www.gazprom.com.

Dati dell'emittente

Emittente

Sede legale

Gruppo di appartenenza

Profilo aziendale*

Capitale sociale*

Principali azionisti*

Mercato di quotazione per

azioni dell'emittente

Gaz Capital S.A.

www.gazprom.com

2 Boulevard Konrad Adenauer Luxembourg, 1115 Luxembourg

Gazprom

Gaz capital S.A., società del Gruppo Gazprom, con sede in Lussemburgo cura le operazioni

finanziarie per il proprio gruppo di appartenenza.

31,000 EURO

Il capitale sociale è composto da 31 azioni del valore di 1000 euro ciascuna. Di queste, 30 sono

possedute da Stichting Gaz Capital e una da Stichting Participatie DITC Amsterdam.

Emittente non quotato.

Rating del debito a lungo termine dell'Emittente

Non è stato emesso un giudizio di rating da parte dell'Agenzia S&P.

Società di revisione*

ZAO PricewaterhouseCoopers

*Dati aggiornati al 25.02.2014, data del Base Prospectus

Caratteristiche dell'emissione

Codice ISIN

Settore

Status

Prospetto

Diritto applicabile

Foro competente

Ammontare emesso

Ammontare in circolazione

Data di godimento

Data di scadenza

Taglio minimo di emissione

Primo prezzo di emissione

Modalità e prezzo di rimborso

XS0906946008

Petrolio, gas e carburanti di consumo

L'obbligazione non è subordinata (obbligazione ordinaria, senior).

Per il titolo in oggetto è stato redatto un Prospetto approvato dall'Autorità di Vigilanza competente.

Il Prospetto è reperibile in lingua inglese presso la sede legale dell'Emittente e sul sito del mercato

di quotazione.

Il titolo è soggetto al diritto inglese, come riportato nei documenti di emissione.

Il foro competente è quello inglese, come riportato nei documenti di emissione.

EUR 1,000,000,000

EUR 1,000,000,000

21.03.2013

20.03.2020

EUR 100,000

100%

In un'unica soluzione alla data di scadenza ad un prezzo pari al 100% del valore nominale.

SCHEDA PRODOTTO

Cedola Lorda

Data di pagamento della prima

cedola

La cedola è pari a 3.389% del valore nominale su base annua e viene pagata con frequenza

annuale in via posticipata.

20.03.2014

Regime fiscale per l'investitore

privato italiano

Ai sensi del D.L. 13 agosto 2011 n. 138, convertito nella Legge 14 settembre 2011 n. 148, per gli

investitori - persone fisiche - residenti in Italia, il prelievo fiscale applicato dagli intermediari è pari

al 20% con riguardo sia agli interessi maturati fino al 30.06.2014 sia all'eventuale guadagno

derivante dalla vendita/rimborso del titolo avvenuto entro il 30.06.2014; a partire dal 1 luglio 2014,

ai sensi del D.L. 24 aprile 2014 n. 66, convertito nella Legge 23 giugno 2014 n. 89, tale prelievo è

stato elevato al 26% con riferimento agli interessi maturati a partire dal 1 luglio 2014 ed agli

eventuali guadagni derivanti dalla vendita/rimborso avvenuti dal 1 luglio 2014.

Base di calcolo per la cedola in

corso

ACT/ACT

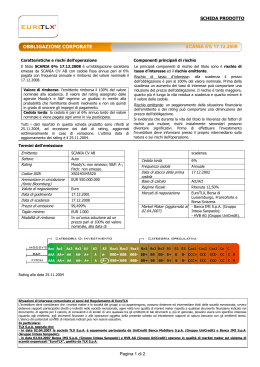

Rating dell'Emissione

AAA

AA+

AA

AA-

A+

A

A-

BBB+

BBB

BBB-

BB+

CATEGORIA DI INVESTIMENTO (INVESTMENT GRADE)

BB

BB-

B+

B

B-

CCC+

CCC

CCC-

CC

C

D

CATEGORIA SPECULATIVA (NON INVESTMENT GRADE)

Il valore del rating assegnato dall'agenzia S&P esprime un giudizio in merito alla probabilità che siano onorati i pagamenti previsti

dall'obbligazione in oggetto.

S&P

BBBBBB

-

Ultimi 3 rating

Sedi di negoziazione

a partire dal

28.04.2014

13.03.2013

-

fino al

28.04.2014

-

Il valore del rating assegnato dall'agenzia S&P esprime un giudizio in merito alla probabilità che

siano onorati i pagamenti previsti dall'obbligazione in oggetto.

EuroTLX, Borsa Irlandese, MTF Berlino, BondVision MTF, MTF Francoforte.

Componenti principali di rischio

Si evidenzia che durante la vita del titolo la rilevanza dei fattori di rischio può mutare; rischi inizialmente secondari possono diventare

significativi.

Rischio di tasso d'interesse:

Alla scadenza il prezzo dell'obbligazione è pari al 100% del valore nominale.

In assenza di altri fattori di rischio che influenzino il prezzo dell'obbligazione e prima della scadenza, un aumento dei tassi di

interesse può comportare una riduzione del prezzo dell'obbligazione. Il rischio è tanto maggiore, quanto più è lunga la vita residua a

scadenza e quanto minore è il valore della cedola.

Rischio emittente:

Acquistando il titolo l'investitore diviene finanziatore dell'emittente e si espone al rischio che questo diventi insolvente e che quindi

non sia in grado di onorare gli impegni di pagamento.

Secondo l'ultimo giudizio espresso dall'agenzia S&P, tale rischio, seppur maggiore rispetto alle altre categorie di investimento, è

ancora improbabile, in quanto l'Emittente presenta una capacità adeguata di onorare tempestivamnte i propri pagamenti. Tuttavia, è

molto probabile che condizioni economiche, finanziarie e settoriali avverse possano incidere sulla capacità dell'Emittente di onorare i

propri pagamenti (Si veda la sezione rating).

In assenza di altri fattori di rischio che influenzino il prezzo dell'obbligazione e prima della scadenza, un peggioramento della

situazione finanziaria dell'Emittente o del rating può comportare una diminuzione del prezzo dell'obbligazione.

Rischio di liquidità:

In presenza di eventi straordinari, prima della scadenza può essere difficile per l'investitore vendere o liquidare le obbligazioni o

ottenere informazioni attendibili sul loro valore.

.

Prima della scadenza, il disinvestimento sul mercato EuroTLX può essere effettuato per tagli pari o multipli di EUR 100,000 di valore

nominale.

Informazioni sulla Negoziazione su EuroTLX

Orario di Negoziazione

Valuta di negoziazione

Lotto minimo di negoziazione

09:00 17:30

EUR

EUR 100,000

La quantità negoziabile su EuroTLX è pari al lotto minimo di negoziazione indicato o a multipli dello

stesso.

SCHEDA PRODOTTO

Corso di negoziazione

Corso secco

Liquidity Provider

Banca IMI S.p.A.

Banca Simetica S.p.A.

Nuovi Investimenti SIM

S.p.A.

Operatori che supportano la

liquidità nei limiti previsti dal

Regolamento di EuroTLX

Modalità e tempi di smobilizzo

Obblighi di

Quotazione

Buy - Sell

Buy - Sell

Buy - Sell

Obblighi di quantità

minima

100,000

100,000

100,000

Obblighi di

spread

Non previsti

Non previsti

Non previsti

Ogni operatore sopra indicato, a meno delle esenzioni temporanee previste dal Regolamento del

Mercato e comunicate sul sito www.eurotlx.com, ha l'obbligo di esporre, in via continuativa,

proposte di negoziazione:

- in acquisto (Buy) e/o in vendita (Sell) durante l'orario di negoziazione come riportato sopra in

Obblighi di Quotazione,

- con quantità almeno pari alle quantità minime sopra riportate,

- con uno spread massimo, laddove applicabile, calcolato come rapporto della differenza tra il

prezzo Buy e il prezzo Sell con la loro semisomma, e viene definito giornalmente sulla base di

quanto riportato nella Guida ai Parametri di negoziazione disponibile sul sito www.eurotlx.com.

Il disinvestimento sul Mercato EuroTLX può essere effettuato in qualunque momento negli Orari di

negoziazione indicati, attraverso l'inserimento di una proposta di negoziazione in vendita "con

limite di prezzo (limit order)" o "senza limite di prezzo (market order)". Inoltre è possibile

specificare: "Fill or Kill" per ottenere che la proposta venga eseguita per l'intera quantità o

altrimenti cancellata completamente; "Immediate or Cancel" per ottenere che la proposta venga

eseguita con la massima quantità disponibile e cancellata per la rimanenza; "Fill & Store", solo per

proposte "con limite di prezzo", per ottenere che la proposta venga eseguita con la massima

quantità disponibile e che la quantità ineseguita rimanga esposta sul book con il prezzo e la priorità

temporale della proposta originaria. Le proposte "senza limite di prezzo" sono inseribili solo qualora

sia presente sul book almeno una proposta di negoziazione di segno contrario.

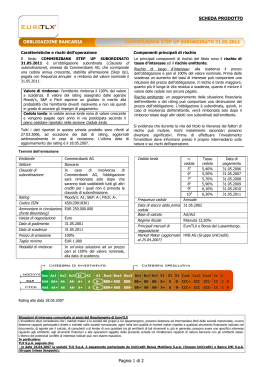

Classi di vita

residua

espresse in

giorni

0 - 180

(6 mesi)

181 - 365

(1 anno)

366 - 730

(2 anni)

731 - 1,095

(3 anni)

1,096 - 1,825

(5 anni)

1,826 - 2,556

(7 anni)

2,557 - 3,650

(10 anni)

3,651 - 5,475

(15 anni)

5,476 e oltre

Limiti di variazione dei prezzi

Limite massimo di

variazione dei

prezzi delle

proposte rispetto al

prezzo statico¹

2%

Limite massimo di

variazione dei

prezzi dei contratti

rispetto al prezzo

statico

1%

Limite massimo di

variazione dei prezzi

dei contratti

rispetto al prezzo

dinamico²

1%

3%

1.25%

1%

4%

1.5%

1%

5%

2%

1.5%

6%

2.5%

1.5%

8%

3%

1.5%

10%

3%

2%

11%

3.5%

2%

12%

3.5%

2.5%

Tali Limiti, anche quando modificati temporaneamente dalla Vigilanza di EuroTLX sulla base delle

condizioni di mercato, come previsto dal Regolamento, sono pubblicati sul sito www.eurotlx.com.

1

Prezzo statico: calcolato secondo l'art. 4.7 del Regolamento di EuroTLX e disponibile sul sito

www.eurotlx.com per ciascun titolo.

2

Prezzo dinamico: prezzo dell'ultimo contratto concluso durante la seduta corrente o qualora non

siano stati conclusi, prezzo di riferimento del giorno precedente come definito dall'art. 4.6 del

Regolamento di EuroTLX.

SCHEDA PRODOTTO

Base di calcolo

Ex Dividend

Regolamento dei contratti

Depositaria

Data inizio negoziazioni

ACT/ACT

Le cedole saranno corrisposte ai possessori delle obbligazioni risultanti 15 giorni di calendario

precedenti ogni data di pagamento cedola.

I contratti sono regolati il giorno successivo alla conclusione degli stessi, secondo le festività

stabilite dal mercato EuroTLX.

In particolare, i contratti conclusi il 11.12.2014 saranno regolati presso il sistema di regolamento

estero il 15.12.2014.

Euroclear / Clearstream

30.05.2013

Prezzo di riferimento del 10.12.2014¹

83.83

Prezzi

1

Prezzo di riferimento: rappresenta il prezzo di riferimento o di chiusura calcolato sulla base della

tipologia di strumento finanziario e secondo quanto previsto dall'art. 4.6 del Regolamento di

EuroTLX.

Scarica